This document is an excerpt from the EUR-Lex website

Document 52009AE0635

Opinion of the European Economic and Social Committee on the Proposal for a Council directive amending Directives 92/79/EEC, 92/80/EEC and 95/59/EC on the structure and rates of excise duty applied on manufactured tobacco

Parecer do Comité Económico e Social Europeu sobre a Proposta de directiva do Conselho que altera as Directivas 92/79/CEE, 92/80/CEE e 95/59/CE no que se refere à estrutura e às taxas dos impostos especiais de consumo incidentes sobre os tabacos manufacturados

Parecer do Comité Económico e Social Europeu sobre a Proposta de directiva do Conselho que altera as Directivas 92/79/CEE, 92/80/CEE e 95/59/CE no que se refere à estrutura e às taxas dos impostos especiais de consumo incidentes sobre os tabacos manufacturados

JO C 228 de 22.9.2009, p. 130–140

(BG, ES, CS, DA, DE, ET, EL, EN, FR, IT, LV, LT, HU, MT, NL, PL, PT, RO, SK, SL, FI, SV)

|

22.9.2009 |

PT |

Jornal Oficial da União Europeia |

C 228/130 |

Parecer do Comité Económico e Social Europeu sobre a Proposta de directiva do Conselho que altera as Directivas 92/79/CEE, 92/80/CEE e 95/59/CE no que se refere à estrutura e às taxas dos impostos especiais de consumo incidentes sobre os tabacos manufacturados

(COM(2008) 459 final — 2008/0150 (CNS))

2009/C 228/25

Em 11 de Setembro de 2008, o Conselho Europeu decidiu, nos termos do artigo 93.o do Tratado que institui a Comunidade Europeia, consultar o Comité Económico e Social Europeu sobre a

«Proposta de Directiva do Conselho que altera as Directivas 92/79/CEE, 92/80/CEE e 95/59/CE no que se refere à estrutura e às taxas dos impostos especiais de consumo incidentes sobre os tabacos manufacturados»

A Secção Especializada da União Económica e Monetária e Coesão Económica e Social, incumbida da elaboração dos correspondentes trabalhos, emitiu parecer em 5 de Março de 2009, sendo relator M. CHREN.

Na 452.a reunião plenária de 24 e 25 de Março de 2009 (sessão de 25 de Março), o Comité Económico e Social Europeu adoptou, por 32 votos a favor e 2 votos contra, o seguinte parecer:

1. Conclusões

|

1.1 |

Embora o principal objectivo dos impostos especiais de consumo sobre o tabaco tivesse sido, na sua origem, de natureza exclusivamente fiscal, a sua função está a evoluir no mundo de hoje e estes impostos são cada vez mais um instrumento de saúde pública e de políticas sociais. O Comité Económico e Social Europeu (CESE) apoia os esforços da Comissão Europeia no sentido de considerar, nas suas políticas de impostos especiais de consumo, outros efeitos para além dos efeitos exclusivamente fiscais para os produtos do tabaco. Esta nova abordagem política privilegia especialmente a realização dos objectivos de política de saúde previstos na Convenção-Quadro da OMS sobre a Luta Antitabaco, que foi oficialmente adoptada pela União Europeia em 2005, tornando-se assim vinculativa para as futuras decisões políticas da União. |

|

1.2 |

Todavia, há que ter o cuidado de não esquecer, nem afastar, outros objectivos políticos da revisão dos impostos especiais de consumo sobre o tabaco e, nomeadamente, o principal objectivo, que é o bom funcionamento do mercado interno, tal como é referido no artigo 4.o da directiva relativa às taxas dos impostos especiais de consumo incidentes sobre o tabaco. Assim, o CESE considera que o mais difícil na elaboração das políticas neste domínio é conseguir um equilíbrio óptimo entre os interesses das diferentes políticas (económica, social, de segurança e fiscal). É preciso ter em conta diferentes aspectos e diferentes valores. |

|

1.3 |

O CESE louva a proposta da Comissão Europeia que visa alinhar progressivamente as taxas mínimas para o tabaco de corte fino com as taxas aplicáveis aos cigarros e adaptar em sentido restritivo as definições dos cigarros, dos charutos e do tabaco para cachimbo, para evitar as manipulações de denominações dos produtos do tabaco na mira de serem aplicadas as taxas mais reduzidas dos impostos especiais. |

|

1.4 |

O CESE subscreve a abordagem da Comissão Europeia, que concede aos Estados-Membros mais liberdade de adoptarem decisões conformes com os seus próprios objectivos políticos, designadamente uma maior margem de manobra para a parte específica da carga fiscal aplicada aos cigarros, ou regras mais generosas no que respeita ao estabelecimento de um limiar fiscal mínimo para os cigarros. |

|

1.5 |

O CESE recomenda que a incidência mínima proposta de 90 euros seja reduzida ou que se alargue o período fixado de 4 para 8 anos (1 de Janeiro de 2018). Dadas as diferenças existentes entre os Estados-Membros em matéria de tradições e realidades sociais, é de notar que, em alguns países, mormente naqueles que aderiram recentemente à UE, a elevação do montante mínimo do imposto especial de consumo de 64 para 90 euros por 1 000 cigarros é susceptível de ter várias consequências negativas. Alguns destes países ainda nem sequer atingiram o nível mínimo de taxas de impostos especiais previsto nas directivas em vigor. O direito de imposto especial mínimo de 90 euros para todos os preços de retalho representa um aumento de 41 % no espaço de 4 anos, ou seja pelo menos 300 % superior ao aumento previsto dos preços para o consumidor na UE. Uma medida tão radical corre o risco de ter um impacto insignificante do ponto de vista da redução do consumo, de reduzir as receitas orçamentais potenciais, de enfraquecer o poder de compra dos consumidores, de favorecer o contrabando e as actividades ilícitas, e de aumentar a inflação. |

|

1.6 |

Convém notar que raras são as acções propostas que conduzirão a uma maior harmonização das taxas de tributação na UE. É muito provável que as acções propostas não façam desaparecer as diferenças, tanto absolutas como relativas, de tributação entre os Estados-Membros. |

|

1.7 |

Os requisitos proporcionais de tributação, por exemplo, que, historicamente, foram adoptados em nome da necessidade de harmonização dos impostos especiais de consumo na UE, não levaram no passado a qualquer harmonização e são bem capazes de produzir o resultado contrário. O proposto aumento da incidência mínima do imposto de 57 % para 63 % provocaria uma divergência ainda maior dos impostos especiais de consumo em termos absolutos e poderia ter sérios efeitos inflacionistas, como se demonstra no Relatório de Avaliação de Impacto da Comissão. Tendo em conta estes efeitos questionáveis dos requisitos mínimos proporcionais, afigura-se necessário analisar e reconsiderar seriamente, não apenas o aumento proposto, mas também a sua própria razão de ser. |

|

1.8 |

A substituição da classe de preço mais procurada (CPMP) pelos preços médios ponderados (PMP) como critério para a fixação dos requisitos mínimos proporcionais dificilmente assegurará mais transparência ao mercado, nem uma melhor previsibilidade das receitas públicas, nem uma maior harmonização no mercado dos cigarros. Por este motivo, coloca-se a questão de saber se a proposta da Comissão não poderá ser mais simplificada. |

|

1.9 |

A questão de saber qual o melhor tipo de taxa a aplicar aos produtos do tabaco permanece em aberto. A aposta na taxa proporcional de tributação poderá ter efeitos positivos no plano da eliminação do mercado negro, mas estes efeitos dependem, todavia, de diversos factores e, como tal, não são inequívocos. Dar a preferência a uma taxa de tributação puramente específica poderá contribuir para a melhoria das receitas fiscais e levar a um limiar fiscal mínimo mais elevado, facilitando assim a consecução dos objectivos de política de saúde e a aproximação dos níveis de fiscalidade no mercado interno. |

|

1.10 |

A exigência de um nível mínimo obrigatório de incidência dos impostos especiais (de 38 % e 42 %, respectivamente) para todos os tabacos de corte fino, em lugar da taxa mínima actual, expressa em percentagem do preço de venda a retalho ou num montante fixo por quilograma, implicaria a adopção obrigatória de uma estrutura de fiscalidade ad valorem, com a inerente abolição da liberdade de definição da estrutura dos impostos especiais de consumo incidentes sobre o tabaco de corte fino, não sendo, por isso, de recomendar. |

|

1.11 |

A relação entre política fiscal e política de saúde é, em grande medida, condicionada pelo estabelecimento de uma relação entre as receitas dos impostos especiais sobre o consumo de tabaco e as actividades destinadas a eliminar as consequências nocivas do consumo do tabaco. No entanto, tendo em conta o montante total do financiamento que é actualmente destinado a actividades dessa natureza, é evidente que a maior parte das receitas provenientes dos impostos especiais sobre o tabaco é aplicada em actividades e políticas sem qualquer relação com estes objectivos de política de saúde. É, portanto, evidente que os objectivos de ordem fiscal continuam a ser prioritários em matéria de impostos especiais sobre o consumo de produtos do tabaco. |

2. Introdução

|

2.1 |

Ao abrigo das directivas relativas aos impostos especiais de consumo incidentes sobre o tabaco, incumbe à Comissão Europeia verificar, de quatro em quatro anos, o bom funcionamento do mercado único, o valor real de taxas de impostos especiais de consumo e os objectivos gerais do Tratado. As regras comunitárias sobre o tabaco devem assegurar o bom funcionamento do mercado interno e, por outro lado, coadunar-se com o objectivo da UE de desincentivar o consumo de tabaco. |

|

2.2 |

A presente revisão é a quarta e propõe uma série de alterações significativas à legislação comunitária em vigor, tendentes a modernizar os preceitos vigentes e assegurar aos operadores condições de concorrência equitativas. A reforma compreende várias propostas: |

|

2.3 |

Embora os impostos especiais de consumo sejam, essencialmente, um instrumento destinado a gerar receitas a nível nacional, as decisões políticas neste domínio devem considerar os objectivos mais gerais do Tratado (1). Acresce que a protecção da saúde pública assume uma importância crucial na presente revisão, dado que, em 30 de Junho de 2005, a Comunidade Europeia ratificou a Convenção-Quadro da OMS sobre a Luta Antitabaco e que vários Estados-Membros exigem um nível mais elevado de protecção da saúde humana e, consequentemente, requisitos mínimos europeus mais elevados em matéria de impostos especiais sobre o consumo de tabaco. |

|

2.4 |

A proposta da Comissão prevê o estabelecimento de um imposto mínimo em termos monetários e de um «limiar» fiscal válido para todos os cigarros vendidos na UE, para ter em conta as preocupações de saúde pública relativas a todas as categorias de cigarros. Aumenta os requisitos mínimos para contribuir para uma redução do consumo de tabaco nos próximos cinco anos, nomeadamente impedindo que as políticas de luta contra o tabaco de certos Estados-Membros sejam enfraquecidas por níveis de tributação consideravelmente inferiores praticados noutros Estados-Membros. A proposta garante ainda aos Estados-Membros maior flexibilidade quanto à aplicação de impostos específicos e à cobrança de impostos especiais de consumo mínimos incidentes sobre os cigarros, com vista à consecução dos objectivos de política de saúde. Por último, alinha as taxas mínimas e a estrutura dos impostos aplicáveis ao tabaco de corte fino destinado a cigarros de enrolar com a taxa e a estrutura aplicáveis aos cigarros, para evitar que estes sejam substituídos por aquele. |

3. Síntese das medidas propostas pela Comissão

|

3.1 |

A substituição da CPMP pelos preços médios ponderados (PMP), como parâmetro de referência para efeitos de requisitos mínimos de tributação ad valorem. A Comissão alega que a utilização da CPMP como referência para as taxas mínimas não é compatível com os objectivos do mercado interno, uma vez que provoca a compartimentação dos mercados do tabaco dos Estados-Membros. |

|

3.2 |

O aumento do valor mínimo obrigatório dos IEC incidentes sobre os cigarros, em consonância com considerações relativas à harmonização dos preços no mercado interno e em matéria de saúde. Propõe-se o aumento do respectivo limite mínimo, em 1 de Janeiro de 2014, de 64 euros para 90 euros por 1 000 cigarros, e da taxa proporcional mínima de 57 % para 63 % dos preços médios ponderados. Todavia, os Estados-Membros que cobram um imposto especial de consumo de pelo menos 122 euros por 1 000 cigarros, com base no preço médio ponderado de venda a retalho, ficarão dispensados de cumprir o requisito de 63 %. Além disso, os países que beneficiam de períodos transitórios para efeitos de adopção dos actuais níveis mínimos de tributação dos cigarros poderão dispor, igualmente, de períodos transitórios de um ou dois anos para efeitos de cumprimento desses novos requisitos mais elevados. |

|

3.3 |

O alargamento do âmbito de aplicação do valor mínimo obrigatório do imposto especial previsto na directiva da União Europeia, será aplicável não só aos cigarros da CPMP (como é actualmente o caso), mas também a todos os cigarros vendidos no respectivo território. Segundo a Comissão, isto também permitirá criar um «limiar fiscal» para os cigarros vendidos na UE, que deverá ter em conta as preocupações atinentes ao mercado interno e à saúde pública para todas as categorias de cigarros. |

|

3.4 |

O alargamento da margem de variação na qual os Estados-Membros são livres de fixar a quota específica dos IEC em relação à carga fiscal total, ou seja, de 5 % – 55 % para 10 % – 75 %, para tornar mais flexível a respectiva estrutura. |

|

3.5 |

O alinhamento gradual das taxas mínimas de imposto aplicáveis ao tabaco de corte fino destinado a cigarros de enrolar com a taxa aplicável aos cigarros. O rácio de tributação escolhido entre o tabaco de corte fino e os cigarros é de 2/3. Assim, o montante mínimo de tributação para o tabaco de corte fino deverá ser 43 euros por quilograma e o requisito mínimo de taxa proporcional deverá ser 38 % do preço médio ponderado. A aplicação do referido rácio aos aumentos propostos dos impostos especiais sobre os cigarros a partir de 1 de Janeiro de 2014 elevará os IEC incidentes sobre o tabaco de corte fino de 60 euros e 42 %, respectivamente. A presente proposta implicará igualmente a supressão da actual possibilidade de opção entre a fixação de requisitos mínimos proporcionais de tributação ou de um imposto mínimo específico aplicável ao tabaco de corte fino e, com ela, a obrigatoriedade da adopção de uma estrutura de fiscalidade ad valorem para este tipo de produtos do tabaco. |

|

3.6 |

O ajustamento dos requisitos mínimos aplicáveis aos charutos, cigarrilhas e tabacos para fumar, em função da inflação. Tal medida é necessária para ter em conta a inflação registada no período de 2003 a 2007, que foi de 8 % segundo os dados do Eurostat relativos à variação anual do Índice Harmonizado de Preços no Consumidor. Propõe-se o aumento dos requisitos mínimos para 12 euros, no caso dos charutos e cigarrilhas, e para 22 euros, no caso dos outros tabacos para fumar. |

|

3.7 |

A alteração e consolidação das actuais definições de cigarro, charuto e tabaco para cachimbo, para prevenir a manipulação da designação dos produtos do tabaco destinada a assegurar a aplicação da taxa de imposto mais reduzida. |

|

3.8 |

A Comissão argumenta que, do ponto de vista do mercado interno e em termos orçamentais e de saúde, as taxas específicas e mínimas apresentam vantagens evidentes. Consequentemente, a Comissão propõe que se proporcione uma maior flexibilidade aos Estados-Membros que privilegiam os impostos especiais de consumo específicos ou mínimos. |

|

3.9 |

A Comissão Europeia examina regularmente a estrutura e as taxas dos impostos especiais de consumo em vigor nos Estados-Membros e utiliza informações sobre as quantidades e preços dos produtos do tabaco destinados ao consumo. A fim de garantir a eficiência e a eficácia da recolha destas informações junto de todos os Estados-Membros, são propostas novas regras relativas à transmissão de informações e à definição dos dados estatísticos necessários. |

4. Diferentes abordagens em matéria de taxas dos impostos especiais de consumo

4.1 Ao longo de século e meio decorrido desde a data de introdução no mercado dos primeiros cigarros (1861), em Londres, o tabaco e os produtos do tabaco passaram a ser objecto de uma intensa actividade de regulação e tributação. A introdução dos impostos especiais de consumo foi um marco importante neste domínio. Embora o principal objectivo dos primeiros impostos especiais de consumo sobre o tabaco tivesse sido, na origem, de ordem puramente fiscal, a sua função está a evoluir no mundo de hoje e estes impostos são cada vez mais um instrumento de políticas de saúde pública e sociais.

4.2 Esta situação suscita uma multiplicidade de questões éticas, económicas e outras. Entre elas, a mais debatida é a de saber quais as modalidades de tributação mais apropriadas, sobretudo no contexto do mercado único europeu. Coloca-se igualmente a questão da utilização a dar às receitas provenientes da tributação do tabaco, e a de saber se a política fiscal é o melhor meio para atingir os objectivos de saúde e sociais.

4.3 O longo processo de tentativas de harmonização dos impostos especiais sobre o consumo de tabaco na Europa foi iniciado há mais de 30 anos. O objectivo visado era a harmonização da estrutura da tributação e, portanto, também das taxas de imposição. Embora o CESE apoie claramente a harmonização neste domínio, considera lamentável que nunca tivesse sido atingida uma verdadeira convergência. As tradições nacionais e divergências históricas de longa data entre os sistemas fiscais nacionais são as principais razões que explicam a persistência de diferenças entre os Estados-Membros.

4.4 A fiscalidade incidente sobre o tabaco e os produtos do tabaco pode configurar três tipos de estruturas – específica, ad valorem ou mista. Presentemente, os Estados-Membros são obrigados a utilizar uma estrutura mista na tributação dos cigarros, dispondo de liberdade de optar por um destes três tipos de fiscalidade no que respeita aos restantes produtos do tabaco.

4.4.1 A taxa de imposto ad valorem é expressa numa percentagem do preço de venda a retalho do produto do tabaco em causa. Do ponto de vista fiscal, em conjunturas marcadas por taxas de inflação elevadas, os sistemas de tributação ad valorem são os mais eficazes para os governos, pois a receita fiscal aumenta automaticamente com cada aumento do preço do produto de tabaco. Contudo, as taxas ad valorem podem também desencorajar os produtores de melhorarem a qualidade dos produtos, se isso implicar preços mais elevados e, consequentemente, acréscimos dos encargos fiscais.

4.4.2 As taxas dos impostos específicos são expressas num montante fixo por quilograma ou unidade (nos casos dos charutos e das cigarrilhas). A taxa específica é o instrumento mais eficaz para reduzir o consumo de produtos do tabaco. No entanto, também tem inconvenientes. Os produtores de tabaco não têm qualquer influência na fixação das taxas dos impostos específicos; de igual modo, a qualidade ou o preço dos produtos do tabaco tão-pouco afectam as receitas fiscais do Estado.

4.4.3 A estrutura mista é uma combinação da tributação específica e ad valorem. Os Estados-Membros são obrigados a aplicar este tipo de sistema aos cigarros. Todavia, também pode ser estabelecido um montante mínimo de imposto – cuja importância aumentará em função do aumento da proporção ad valorem da carga fiscal mista total.

4.4.4 Para além dos impostos especiais de consumo, os produtos do tabaco na UE estão igualmente sujeitos a tributação no quadro do imposto sobre o valor acrescentado. Nos termos da legislação vigente, todos os produtos do tabaco devem estar sujeitos a pagamento de IVA à taxa normal em todos os Estados-Membros.

4.5 Na decisão sobre qual o tipo de estrutura a adoptar em matéria de impostos especiais sobre o consumo de tabaco, devem ser ponderados todos os factores pertinentes. Nessa escolha devem ser tidos em conta todos os impactos do ponto de vista dos consumidores, do governo e dos produtores. Não existe uma estrutura de fiscalidade ideal para todos, visto que a combinação óptima de elementos específicos e ad valorem é função dos objectivos prosseguidos pelas políticas de cada país ou governo em particular.

Table 1: Comparison of Specific and Ad Valorem Taxes on Tobacco Market Participants

|

Participant/Concern |

Impact |

Specific Tax |

Ad Valorem Tax |

|

Consumer: Quality and Variety |

Provide an incentive for higher quality and greater variety of products |

Yes (upgrading effect). |

No. |

|

Effect of tax increase on price. |

Higher prices (overshifting). |

Lower prices (undershifting). |

|

|

Government: Revenue and Administration |

Maintain revenue value under high inflation. |

No (should be adjusted by CPI). |

Yes. |

|

Minimise evasion/avoidance and realise expected revenues. |

Manufacturer can manipulate cigarette length or pack size to reduce tax payment. |

May need to set minimum price to counter abusive transfer pricing. |

|

|

Administration and Enforcement. |

Easy. |

Must define the base for ad valorem in a way that minimises the industry’s ability to avoid taxes. |

|

|

Domestic Producer: Profits and Marketshare |

Protect domestic brands against international brands. |

No. |

Yes (the higher the price, the higher the absolute amount of tax paid per unit since tax is a percentage of price). |

|

Source: The World Bank, www1.worldbank.org/tobacco/pdf/Taxes.pdf |

|||

5. Diferentes abordagens na determinação da matéria colectável dos impostos especiais de consumo

|

5.1 |

Num esforço de harmonização das políticas fiscais dos Estados-Membros da UE, a chamada «classe de preço mais procurada» (CPMP) foi escolhida como base de determinação do montante mínimo de imposto aplicável aos produtos do tabaco. |

|

5.2 |

No entanto, a eficiência da CPMP enquanto instrumento é questionável. As reservas mais frequentes são, nomeadamente, as seguintes:

|

|

5.3 |

Por todas estas razões, a Comissão Europeia propõe a substituição da noção de CPMP pela dos preços médios ponderados (PMP) como parâmetro de referência em matéria de determinação do requisito mínimo ad valorem. Simultaneamente, como resultado desta alteração, os referidos requisitos previstos na directiva da União Europeia passarão a ser aplicáveis não apenas aos cigarros da CPMP (conforme o preceituado actualmente na lei), mas a todos os cigarros vendidos em cada país. Os preços médios ponderados são calculados dividindo o produto do número e do preço dos cigarros vendidos pelo número total de cigarros vendidos. Isto pode portanto produzir um efeito duplo sobre o valor do imposto especial de consumo. Se, num determinado país, forem mais populares os cigarros relativamente caros, o montante mínimo do imposto especial de consumo apurado com base nos preços médios ponderados será inferior ao calculado com base na CPMP. E vice-versa: se os cigarros mais populares são os relativamente baratos, o imposto especial de consumo calculado com base nos preços médios ponderados será superior ao calculado em função da CPMP. Quando os cigarros mais populares se enquadram na gama de preços intermédios, o imposto especial de consumo será idêntico num caso e noutro. |

|

5.4 |

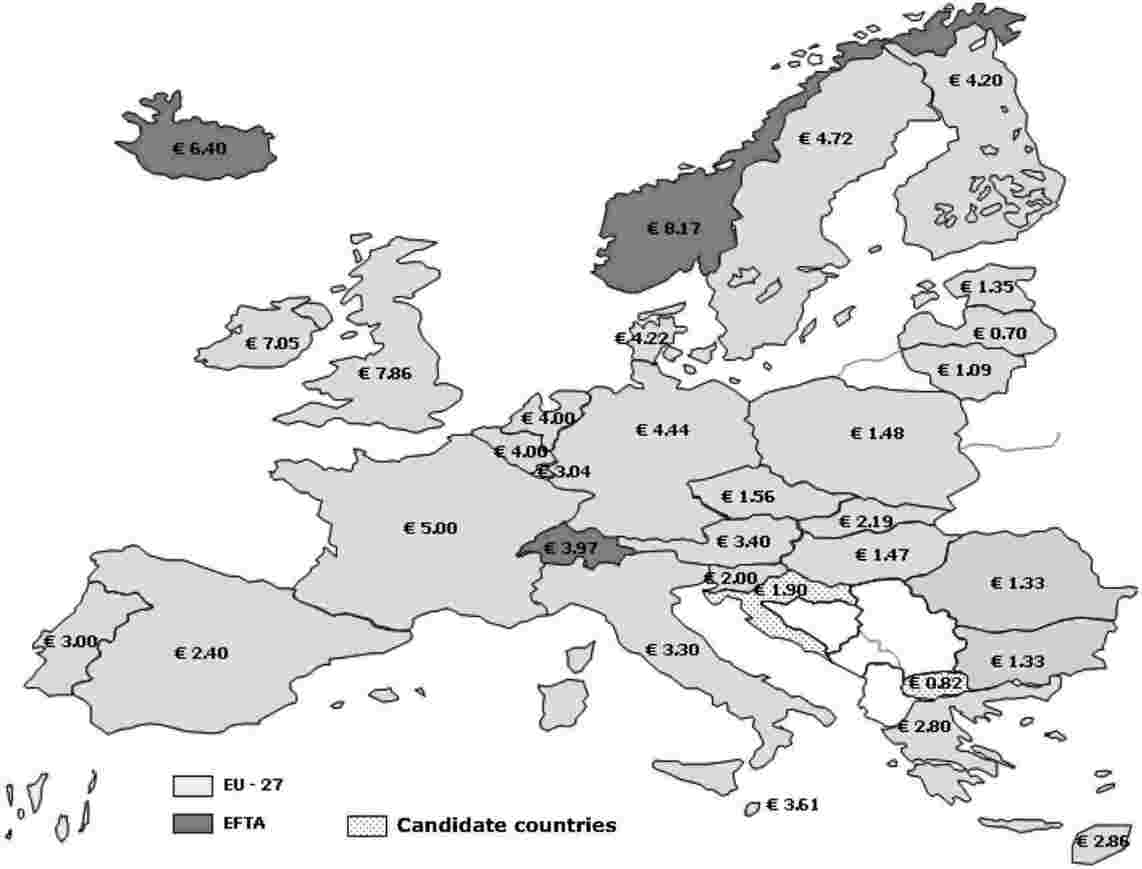

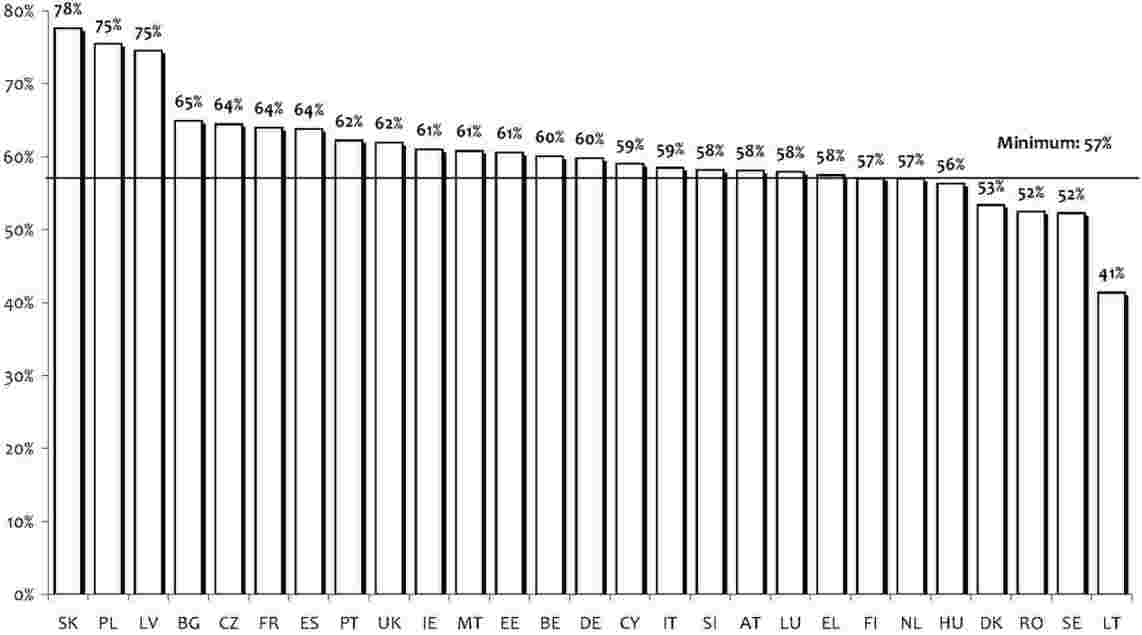

Para a programação fiscal do Estado, tanto os métodos assentes na CPMP como nos PMP são bastante complicados porque variam de ano para ano e não são facilmente previsíveis. Na ausência de uma metodologia de cálculo clara e uniforme dos preços médios ponderados, há o risco de que esta solução venha a revelar-se mais uma medida complexa e pouco transparente. Assim, levanta-se a questão de saber se as propostas da Comissão não serão passíveis de maior simplificação. Picture 1: Different prices of the MPPC across Europe (as of January 1, 2008)

|

6. Possíveis impactos e políticas a considerar

6.1 Objectivos de política de saúde

|

6.1.1 |

Na sequência da reunião dos seus países membros em 2003, a Organização Mundial de Saúde publicou a Convenção-Quadro da OMS sobre a Luta Antitabaco (CQLA), que descreve vários meios susceptíveis de reduzir o consumo de produtos do tabaco. A CQLA foi oficialmente adoptada pela UE em 30 de Junho de 2005, e incorporada pela Comissão Europeia no acervo legislativo aplicável a todos os Estados-Membros. |

|

6.1.2 |

A estratégia de combate ao consumo de tabaco da UE é explanada no documento da Comissão intitulado «Tabaco ou Saúde na União Europeia». Este documento considera que o imposto especial sobre o consumo de tabaco constitui o principal instrumento de combate ao consumo de tabaco e afirma claramente que os objectivos de política de saúde pública devem prevalecer sobre os objectivos de política fiscal no caso dos impostos especiais de consumo sobre os tabacos. Entre outras medidas, a Comissão propõe ainda a exclusão do tabaco do Índice Harmonizado de Preços no Consumidor. |

|

6.1.3 |

A Comissão Europeia propõe um aumento gradual, mas muito acentuado, dos níveis de tributação em sede de imposto especial sobre o consumo de tabaco, privilegiando a harmonização das taxas dos impostos especiais de consumo entre os Estados-Membros. No caso do tabaco de corte fino, propugna-se um aumento especialmente acentuado da tributação deste produto, visto que os cigarros de enrolar à mão têm vindo a conquistar uma quota de mercado significativa. A Comissão sublinha que os Estados-Membros devem dar prioridade ao controlo do contrabando e de outras actividades ilícitas relacionadas com os produtos do tabaco. |

|

6.1.4 |

Os custos da produção de tabaco na UE são estimados em cerca de 100 mil milhões de euros. Calcula-se que, anualmente, o número de óbitos de cidadãos europeus imputáveis ao consumo de tabaco ronde os 650 000, e que cerca de 13 milhões padeçam de doenças crónicas ligadas ao tabagismo. |

|

6.1.5 |

Há ainda outro aspecto a assinalar em matéria de fiscalidade incidente sobre o tabaco – as diferenças de tributação entre os cigarros e outros tabacos para fumar, que, em larga medida, influenciam o comportamento do consumidor. Estudos sobre a questão desenvolvidos no quadro da OMS (2) permitiram concluir que, enquanto a tributação dos produtos do tabaco não for uniformizada, os fumadores continuarão a substituir o consumo de um produto do tabaco pelo consumo de outro. Consequentemente, a OMS recomenda a aplicação de taxas equivalentes a todos os produtos do tabaco – cigarros, tabaco, charutos e outros produtos. |

|

6.1.6 |

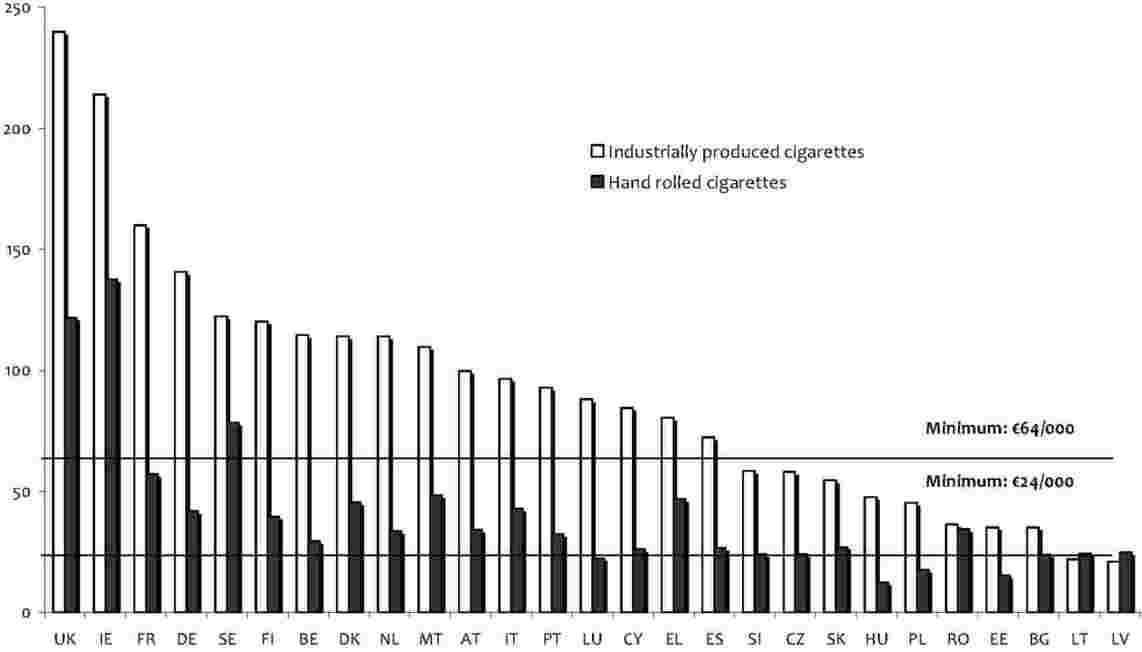

A par do aumento das taxas, alguns países também adoptaram regimes de preços mínimos para os cigarros, uma vez que o aumento das taxas de tributação, por si só, nem sempre surte o efeito desejado de aumentar os preços para reduzir o consumo de tabaco. Actualmente, quatro países (Itália, Irlanda, Áustria e França) introduziram este regime de preços (por seu lado, a lei portuguesa prevê um regime facultativo), e a Comissão, que considera que as mesmas configuram uma violação da liberdade de fixação de preços consagrada nas directivas fiscais comunitárias e no Tratado, está a intentar acções contra os quatro Estados-Membros junto do Tribunal de Justiça Europeu. Outra prática comum dos governos dos países da UE consiste na tentativa de regulamentar a quantidade de cigarros que cada maço de cigarros deve conter. A partir de 1 de Maio de 2006, são aplicados regulamentos sobre a quantidade mínima de cigarros por embalagem em 17 países da União Europeia. Na maioria destes países, estes regulamentos foram adoptados nos últimos cinco anos. Assim, verifica-se que os Estados-Membros estão a complementar o respectivo enquadramento fiscal com medidas adicionais relativas ao preço e à capacidade mínima dos maços de cigarros, medidas estas que são instrumentos para realizar o equilíbrio apropriado entre objectivos de política fiscal e objectivos de saúde pública. Esta revisão constitui uma oportunidade para disciplinar agora as medidas nacionais deste tipo para promover a sua harmonização à escala europeia. Chart 1: Comparison of excise duty on cigarettes (min. EUR 64 per 1 000) and hand rolled cigarettes (fine cut, min. EUR 24 per 1 000 hand rolled cigarettes) as of 1 January 2007 (3)

|

6.2 Objectivos de política social

|

6.2.1 |

Segundo as estimativas da Comissão Europeia e à luz da experiência de anos anteriores, para se obter um decréscimo do consumo de cigarros da ordem dos 10 % nos 22 Estados-Membros é necessário aumentar o imposto em 25 %. Contudo, estes efeitos podem variar atendendo à disparidade de níveis de tributação que existe entre os Estados-Membros e à variabilidade dos impactos em determinados países, sobretudo nos novos Estados-Membros. |

|

6.2.2 |

Os aumentos dos preços dos cigarros em consequência do aumento do imposto especial de consumo reduziriam o poder de compra dos consumidores. Este efeito poderia ser mais forte nos países mais pobres, especialmente em alguns dos novos Estados-Membros da UE. Comparativamente ao dos Estados-Membros mais antigos, o nível de vida em alguns países da Europa Central e Oriental continua a ser baixo, e as pessoas despendem uma quota maior do seu rendimento disponível em artigos de primeira necessidade. Embora os preços dos cigarros sejam muito inferiores nesses países aos praticados nos Estados-Membros mais antigos, quando avaliados em função do poder de compra da população, os cigarros e os outros produtos não são mais acessíveis. Acresce que nos países com níveis de vida mais baixos é mais comum as pessoas gastarem uma maior proporção do seu rendimento em álcool e produtos do tabaco. Consequentemente, a subida dos preços tenderá a produzir nos consumidores dos novos Estados-Membros da UE um efeito comparativamente superior ao produzido nos Estados-Membros com níveis de vida mais elevados. |

|

6.2.3 |

A procura de cigarros é relativamente fixa. Isto significa que os aumentos dos preços dos cigarros não provocam quedas drásticas do consumo. Por este motivo, quando os preços dos cigarros sobem, os consumidores podem reagir de duas maneiras. Uns podem ver-se forçados a gastar menos dinheiro noutros bens, o que representa uma diminuição do seu poder de compra. Outros passam a consumir cigarros e produtos do tabaco mais baratos (situação de «degradação») ou cigarros provenientes de circuitos comerciais ilícitos. |

|

6.2.4 |

De acordo com um estudo de investigação médica, ainda que, globalmente, o consumo de tabaco possa cair por via do aumento dos preços dos cigarros, as disparidades em função do rendimento poderão manter-se. De facto, a investigação publicada no «American Journal of Public Health» prova que as disparidades entre diversas classes de rendimento em matéria de consumo de tabaco se acentuaram com a subida do preço do maço de cigarros, ao mesmo tempo que aumentou a proporção de pessoas com baixo rendimento entre os fumadores. A pesquisa conclui que o aumento dos preços dos cigarros pode impor um ónus desproporcionado aos fumadores pobres (4). |

|

6.2.5 |

A proposta fixação do montante mínimo do imposto especial de consumo em 90 euros para todos os preços de retalho representa um aumento de 41 % no espaço de 4 anos, sendo pelo menos 300 % superior ao aumento esperado dos preços no consumidor na UE. Um aumento do imposto especial de consumo desta magnitude agravaria a inflação. Um forte aumento do imposto especial sobre o consumo de cigarros é susceptível de provocar uma subida dos preços dos cigarros, contribuindo para a subida do índice de preços no consumidor. A exclusão dos preços dos cigarros do Índice Harmonizado de Preços no Consumidor (em conformidade com o proposto no estudo «Tabaco ou Saúde na União Europeia») eliminaria esse efeito; todavia, esta medida também poderia, ainda assim, ter impactos sociais de facto, pois viciaria o processo de cálculo do índice de inflação, o que poderia ter um efeito negativo nas adaptações salariais. |

6.3 Objectivos de política fiscal

|

6.3.1 |

Tendo em conta as receitas do imposto especial sobre o consumo de tabaco e o destino dado a estas receitas, é evidente que o seu principal objectivo é, na realidade, angariar fundos para financiar a despesa geral dos governos nacionais. |

|

6.3.2 |

A relação entre a política fiscal e a política de saúde é, em grande medida, condicionada pelo estabelecimento de um elo entre as receitas dos impostos especiais sobre o consumo de tabaco e as actividades destinadas a suprimir as consequências nocivas do consumo do tabaco. No entanto, tendo em conta o financiamento total que é actualmente destinado a actividades desta natureza, é evidente que a maioria das receitas provenientes dos impostos especiais sobre o tabaco é aplicada em actividades e políticas sem qualquer relação com esses objectivos de política de saúde. |

|

6.3.3 |

É, portanto, bastante evidente que os objectivos de ordem fiscal continuam a ser os principais objectivos dos impostos especiais sobre o consumo de produtos do tabaco. Todavia, no caso vertente, a prossecução dos objectivos fiscais é dificultada pelo facto de existirem regimes públicos de seguro de saúde. Se os sistemas de seguro de saúde e, sobretudo, os prémios dos seguros de saúde, reflectissem os riscos associados ao tabagismo, os fumadores seriam obrigados a suportar eles próprios os custos do seu hábito. Isso representaria, no essencial, a concretização da maioria das estratégias antitabaco e antitabagismo das organizações internacionais e dos governos nacionais. |

|

6.3.4 |

Ao debruçarmo-nos sobre os aspectos fiscais da tributação do tabaco, convém termos presente que o aumento do imposto especial de consumo não conduz necessariamente a um aumento da receita orçamental. Devido a uma eventual intensificação do contrabando e do comércio ilícito, e também a um eventual aumento da popularidade de cigarros mais baratos, é possível que, em lugar de elevar as receitas fiscais, o aumento do imposto produza o efeito inverso. No caso de aumento do imposto especial de consumo e consequente expansão do comércio ilegal, pode acontecer que a redução das receitas orçamentais devidas ao crescimento do mercado negro seja de facto mais importante do que o aumento das receitas que deveria resultar de uma subida das taxas dos impostos especiais. |

6.4 Objectivos de política de segurança (comércio ilícito)

|

6.4.1 |

A evasão fiscal é um problema permanente para as entidades encarregadas da cobrança de impostos. Há duas grandes actividades ilegais relacionadas com os produtos do tabaco: a contrafacção e o contrabando. |

|

6.4.2 |

Encarada de uma perspectiva económica, a subida do imposto especial de consumo significa um reforço dos incentivos à prática de contrabando de cigarros e do mercado negro. O contrabando é uma actividade económica regida pelas leis da oferta e da procura. A subida dos impostos especiais de consumo aumenta a diferença de preços entre os cigarros comercializados legalmente e os cigarros de contrabando. O aumento da procura aumenta os preços dos cigarros de contrabando, o que torna esta actividade mais lucrativa e conduz a um aumento da expressão do fenómeno. Isto aplica-se ao comércio ilícito dos cigarros na UE, bem como ao contrabando em proveniência de países terceiros. Nos novos Estados-Membros, em particular, o preço e outros factores favorecem a expansão do contrabando em proveniência de países terceiros: os preços praticados nos países vizinhos do Leste tornam-se relativamente mais modestos, pois os novos Estados-Membros não dispõem de recursos importantes para vigiar as fronteiras e, por vezes, é considerável o volume que representa a economia informal. Segundo os resultados de uma sondagem efectuada na Lituânia em 2008 (5), por exemplo, 38,9 % dos inquiridos consideram ou tendem a considerar o contrabando justificado. Acresce que, ao avaliar as condições para o desenvolvimento de um mercado clandestino, é importante ter em conta a extensão da economia informal, não apenas na UE, mas também nas fontes potenciais de contrabando – os Estados vizinhos. |

|

6.4.3 |

O caso da Lituânia constitui uma boa ilustração da referida situação. Neste país, a tributação no quadro do imposto especial sobre o consumo incidente sobre os tabacos foi drasticamente aumentada no período 2002 – 2004, no âmbito de um esforço de harmonização fiscal com a UE (entre 2001 e 2004, a carga fiscal deste imposto aumentou 121 %). Isto fez disparar os preços dos cigarros. A subida dos impostos especiais de consumo provocou uma reconfiguração do mercado do tabaco. As vendas de cigarros no mercado regular diminuíram, enquanto que se verificou uma expansão do mercado do contrabando e do comércio ilícito. A quantidade de produtos de contrabando apreendida aumentou quase treze vezes entre 2001 e 2004. Em 2004, as quotas de mercado dos circuitos legais e clandestinos (em unidades vendidas) eram quase iguais. |

|

6.4.4 |

Na avaliação da eficácia do imposto especial é fundamental ter em conta as variações ocorridas no consumo bruto de cigarros (ou seja, no consumo total de cigarros, tanto no mercado legal como de contrabando). A experiência internacional mostra que as políticas fiscais agressivas, com as consequentes subidas de preços, mais do que o consumo bruto, tendem a baixar as vendas legais, efeito que é imputável à expansão do mercado clandestino. Foi isto que também aconteceu na Lituânia: quando dos aumentos do imposto especial de consumo em 2002–2004, o consumo bruto desceu, mas de forma menos acentuada do que as vendas legais de cigarros. |

|

6.4.5 |

O Comissário Europeu Laszlo Kovacs admitiu no Parlamento Europeu, em Setembro de 2008, que o preço e os diferenciais fiscais elevados são, efectivamente, uma das principais razões subjacentes aos substanciais fluxos de contrabando, e em particular de cigarros, que se verificam de certos países vizinhos para a União Europeia. Seria portanto pouco avisado adoptar decisões e aumentos dos níveis mínimos de tributação na UE, que só viriam agravar ainda mais o problema. |

6.5 Objectivos do mercado interno (harmonização)

|

6.5.1 |

A despeito dos trinta anos que conta já o processo de harmonização do imposto especial sobre o consumo de tabaco na União Europeia, continuam a existir na UE grandes diferenças no domínio da tributação dos produtos do tabaco – nos planos quer da estrutura da fiscalidade, quer da carga fiscal total. |

|

6.5.2 |

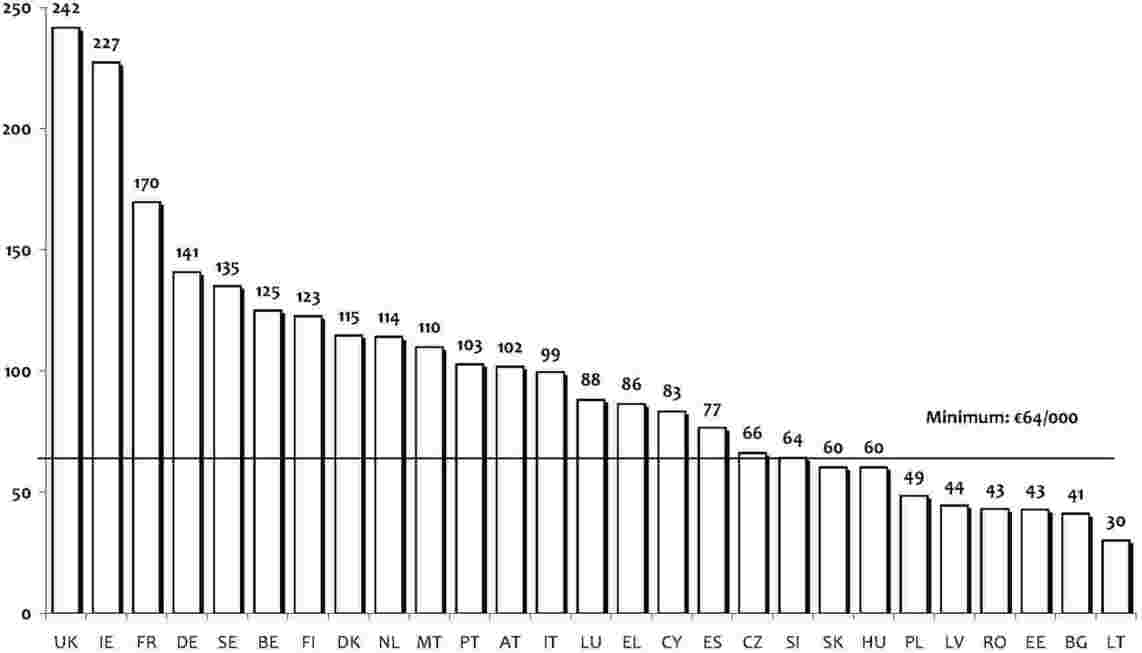

Embora alguns países tivessem optado por fazer da política de saúde a sua primeira prioridade, persiste uma situação de profunda divergência em matéria de tributação global do tabaco. As receitas do imposto na UE variam entre os valores extremos de 242 euros por 1 000 cigarros no Reino Unido, e 19 euros por 1 000 cigarros na Letónia (dados de 1 de Janeiro de 2007). Isto poderá ser o principal motivo que explica que o comércio ilícito na Comunidade Europeia (em termos de volume de cigarros) é, segundo as estimativas, duas vezes maior do que o contrabando em proveniência dos países terceiros. |

|

6.5.3 |

Convém notar que raras são as acções propostas que conduzirão a uma maior harmonização das taxas de tributação na UE. É muito provável que as acções propostas não façam desaparecer as diferenças, tanto absolutas como relativas, de tributação entre os Estados-Membros. |

|

6.5.4 |

Os requisitos proporcionais de tributação, por exemplo, que, historicamente, foram adoptados em nome da necessidade de harmonização dos impostos especiais de consumo na UE, não levaram no passado a qualquer harmonização e são bem capazes de produzir o resultado contrário. A Eslovénia e a Itália, por exemplo, têm níveis de fiscalidade análogos, calculados com base na CPMP, de cerca de 58 %, mas a receita do imposto em Itália é 80 % superior, sendo de 102,38 euros por 1 000 cigarros, contra 57,6 euros na Eslovénia. O proposto aumento da incidência mínima do imposto de 57 % para 63 % ocasionará uma maior divergência dos impostos especiais de consumo em termos absolutos e pode ter sérios efeitos inflacionistas, como se demonstra no Relatório de Avaliação de Impacto da Comissão Europeia. Tendo em conta estes efeitos questionáveis dos requisitos mínimos proporcionais, afigura-se necessário analisar e reconsiderar seriamente, não apenas o aumento proposto, mas também a sua própria razão de ser. |

|

6.5.5 |

O próprio aumento proposto do montante mínimo de tributação de 64 euros para 90 euros por 1 000 cigarros só levará à harmonização se os países com níveis de fiscalidade mais elevados não procederem a novos aumentos do imposto. Desse ponto de vista, talvez seja de equacionar a hipótese de se fixar um montante máximo de tributação em conjugação com o montante mínimo já existente. |

|

6.5.6 |

Atendendo ao facto de vários Estados-Membros ainda não terem sido capazes de ajustar a sua tributação ao montante mínimo de 64 euros por 1 000 cigarros sequer para a CPMP, por numerosas razões, urge reexaminar e ou reduzir a proposta de aumento para 90 euros ou prolongar o prazo para a aplicação do aumento até 1 de Janeiro de 2018. Chart 2: Excise tax yield in EU countries as of January 1, 2008 (EUR per 1 000 cigarettes)

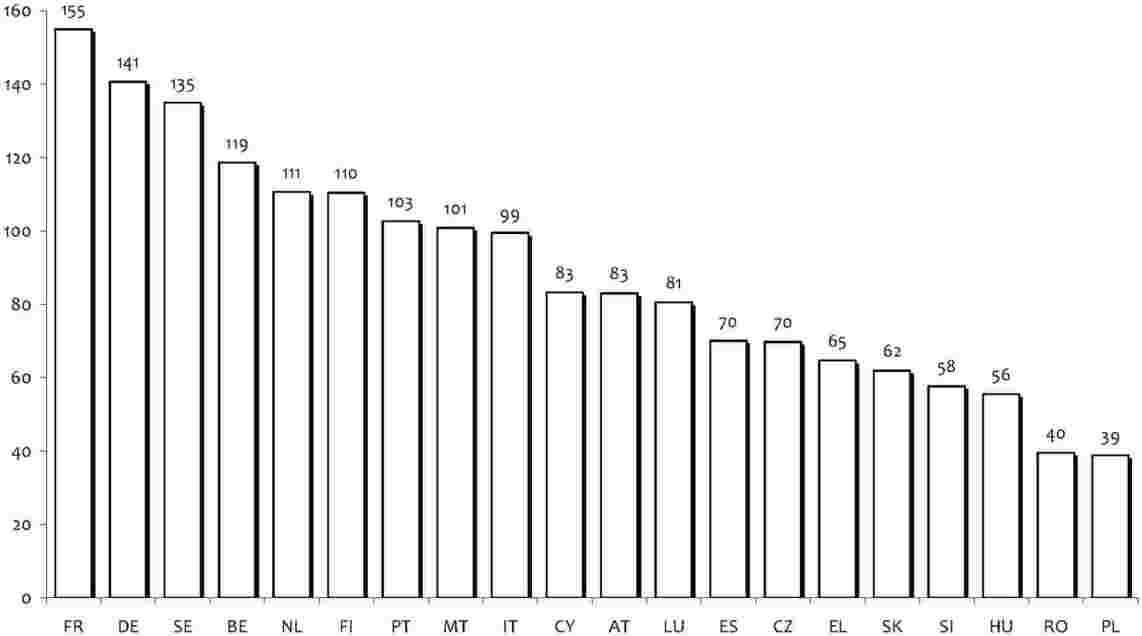

Chart 3: Minimum Excise Tax in EU countries as of January 1, 2008 (EUR per 1 000 cigarettes)

Chart 4: Total excise tax in EU countries as of January 1, 2008 (percentage of the MPPC, minimum set to 57 %)

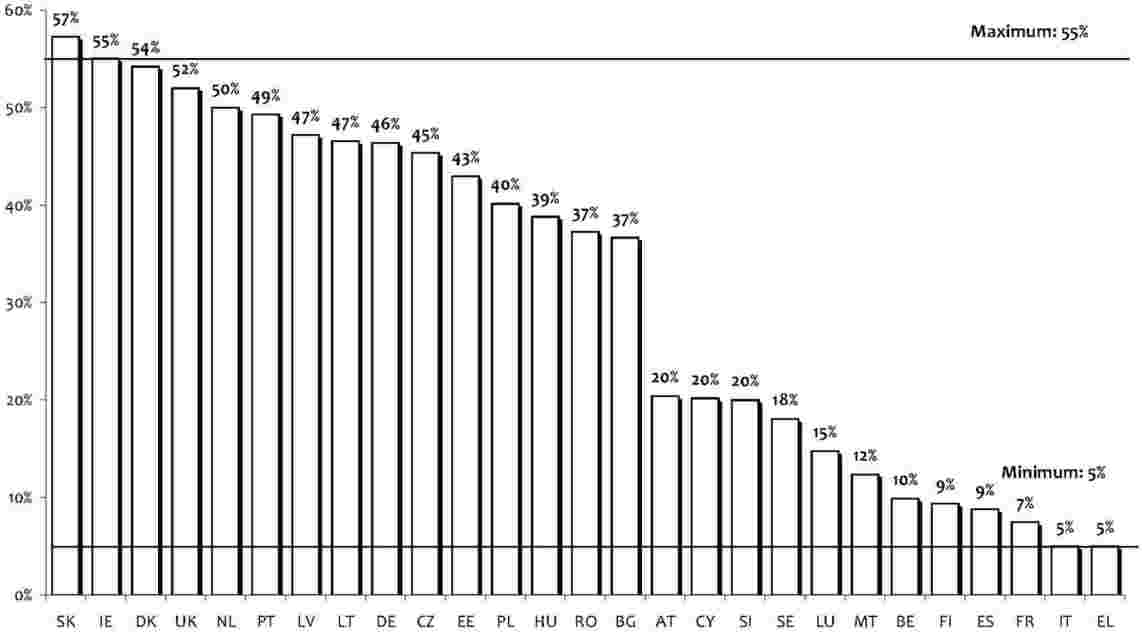

Chart 5: Specific ratio in EU countries as of January 1, 2008 (percentage specific to total tax on MPPC; set to 5 – 55 %)

|

Bruxelas, 25 de Março de 2009

O Presidente do Comité Económico e Social Europeu

Mario SEPI

(1) O artigo 152.o do Tratado preceitua que, na definição e execução de todas as políticas e acções da Comunidade, será assegurado um elevado nível de protecção da saúde.

(2) Organização Mundial de Saúde, «Guidelines for Controlling and Monitoring the Tobacco Epidemic» (orientações para o acompanhamento e controlo da epidemia do tabaco), 1998.

(3) 1 piece of hand rolled cigarette = 0.75 g.

(4) Franks & al.: «Cigarette Prices, Smoking, and the Poor: Implications of Recent Trends», publicado no «American Journal of Public Health», Outubro de 2007, Vol. 97, No. 10.

(5) http://www.freema.org/index.php/research/opinion_poll_public_perceptions_of_smuggling/4656