This document is an excerpt from the EUR-Lex website

Document 52009AE0635

Opinion of the European Economic and Social Committee on the Proposal for a Council directive amending Directives 92/79/EEC, 92/80/EEC and 95/59/EC on the structure and rates of excise duty applied on manufactured tobacco

Euroopa Majandus- ja Sotsiaalkomitee arvamus teemal Ettepanek: nõukogu direktiiv, millega muudetakse direktiive 92/79/EMÜ, 92/80/EMÜ ja 95/59/EÜ tubakatoodete suhtes kohaldatava aktsiisimaksu struktuuri ja määrade osas

Euroopa Majandus- ja Sotsiaalkomitee arvamus teemal Ettepanek: nõukogu direktiiv, millega muudetakse direktiive 92/79/EMÜ, 92/80/EMÜ ja 95/59/EÜ tubakatoodete suhtes kohaldatava aktsiisimaksu struktuuri ja määrade osas

ELT C 228, 22.9.2009, p. 130–140

(BG, ES, CS, DA, DE, ET, EL, EN, FR, IT, LV, LT, HU, MT, NL, PL, PT, RO, SK, SL, FI, SV)

|

22.9.2009 |

ET |

Euroopa Liidu Teataja |

C 228/130 |

Euroopa Majandus- ja Sotsiaalkomitee arvamus teemal „Ettepanek: nõukogu direktiiv, millega muudetakse direktiive 92/79/EMÜ, 92/80/EMÜ ja 95/59/EÜ tubakatoodete suhtes kohaldatava aktsiisimaksu struktuuri ja määrade osas”

KOM(2008) 459 lõplik – 2008/0150 (CNS)

2009/C 228/25

11. septembril 2008 otsustas nõukogu vastavalt Euroopa Ühenduse asutamislepingu artiklile 93 konsulteerida Euroopa Majandus- ja Sotsiaalkomiteega järgmises küsimuses:

„Ettepanek: nõukogu direktiiv, millega muudetakse direktiive 92/79/EMÜ, 92/80/EMÜ ja 95/59/EÜ tubakatoodete suhtes kohaldatava aktsiisimaksu struktuuri ja määrade osas”

Asjaomase töö ettevalmistamise eest vastutav majandus- ja rahaliidu ning majandusliku ja sotsiaalse ühtekuuluvuse sektsioon võttis arvamuse vastu 5. märtsil 2009. Raportöör oli Martin CHREN.

Euroopa Majandus- ja Sotsiaalkomitee võttis täiskogu 452. istungjärgul 24.–25. märtsil 2009. aastal (25. märtsi istungil) vastu järgmise arvamuse. Poolt hääletas 32 ja vastu.2 liiget.

1. Järeldused

|

1.1 |

Kui tubakale kehtestatud esimeste aktsiisimaksude põhieesmärk oli puhtalt fiskaalne, siis tänases maailmas on nende ülesanne muutumas: aktsiisimaksudest on järjest enam saamas rahvatervise ja sotsiaalpoliitika vahend. Euroopa Majandus- ja Sotsiaalkomitee toetab Euroopa Komisjoni jõupingutusi arvestada aktsiisimaksu meetmete puhul tubakatoodete valdkonnas mitte ainult eelarvemõjusid. Selle uue poliitilise lähenemisviisi puhul keskendutakse eelkõige tubakatoodete tarbimise piiramise raamkonventsioonis sätestatud tervishoiupoliitika eesmärkide saavutamisele. Euroopa Liit võttis kõnealuse raamkonventsiooni ametlikult vastu 2005. aastal ja sellest sai ELi tulevase poliitikaloome siduv alus. |

|

1.2 |

Ent siiski tuleb märkida, et tubaka aktsiisi läbivaatamise teisi poliitilisi eesmärke, sealhulgas põhieesmärki, milleks on siseturu nõuetekohane toimimine, nagu on sätestatud tubakatoodete suhtes kohaldatava aktsiisimaksu direktiivi artiklis 4, ei tohi unustada ega kõrvale heita. Seega leiab komitee, et antud valdkonna poliitikute keerulisim ülesanne on leida optimaalne tasakaal majandus-, sotsiaal-, julgeoleku- ja fiskaalpoliitika erinevate huvide vahel. Arvesse tuleb võtta erinevaid aspekte ja väärtusi. |

|

1.3 |

Euroopa Komisjoni ettepanek ühtlustada peeneks lõigatud tubaka minimaalne maksumäär järk-järgult sigarettide maksumääraga ja täpsustada sigarettide, sigarite ja piibutubaka määratlusi, et vältida tubakatoodete nimega manipuleerimist eesmärgiga maksta madalaimat aktsiisimaksu, on kiiduväärt. |

|

1.4 |

Komitee toetab Euroopa Komisjoni lähenemisviisi, mis annab liikmesriikidele suurema vabaduse võtta vastu otsuseid kooskõlas nende endi poliitiliste eesmärkidega, nagu näiteks sigarettidele kohalduva maksukoormuse konkreetse osa suurem ulatus või heldemad eeskirjad sigarettidele minimaalse maksu baastaseme kehtestamisel. |

|

1.5 |

Komitee teeb ettepaneku, et pakutud 90 euro suurust minimaalset aktsiisinõuet tuleks vähendada või nelja-aastast perioodi tuleks pikendada 8 aastale (1. jaanuar 2018). Arvestades liikmesriikide erinevaid traditsioone ja sotsiaalseid erinevusi, tuleb märkida, et mõnes riigis, eelkõige Euroopa Liiduga hiljuti liitunud riikides, võib minimaalse aktsiisimaksu tõstmisel 64 eurolt 90 euroni 1 000 sigareti kohta olla mitmeid negatiivseid tagajärgi. Mõningad neist riikidest ei ole endiselt saavutanud kehtivates direktiivides nõutud minimaalse aktsiisimaksu taset. 90 euro suurune minimaalne aktsiisimaks kõigile jaemüügihindadele tähendab 41 % tõusu 4 aasta jooksul ja on vähemalt 300 % kõrgem kui eeldatav tarbijahindade tõus Euroopa Liidus. On võimalik, et selline radikaalne samm võib vähesel määral piirata tarbimist, ent võib samuti vähendada võimalikku eelarvetulu ja tarbijate ostujõudu, soodustada salakaubandust ja ebaseadusliku tegevust ning suurendada inflatsiooni. |

|

1.6 |

Tuleb märkida, et vaid mõned pakutud meetmed toovad kaasa maksumäärade suurema ühtlustamise Euroopa Liidus. Pakutud meetmeid silmas pidades on väga tõenäoline, et liikmesriikidevahelised absoluutsed ja suhtelised erinevused maksustamistasemetes ei kao. |

|

1.7 |

Näiteks väärtuselise maksunõude ajalooline põhjus on aktsiisimaksu ühtlustamine Euroopa Liidus, ent see ei ole minevikus kaasa toonud mingit ühtlustamist ja võib anda lausa vastupidiseid tulemusi. Aktsiisimaksu miinimumnõude pakutud tõstmine 57 %-lt 63 %-le tooks kaasa täiendavad absoluutsed erinevused aktsiisimaksudes ja nagu komisjoni mõjuhinnangust nähtub, võivad sellel olla tõsised inflatsioonilised tagajärjed. Arvestades väärtuselise miinimumnõude kõnealuseid küsitavaid mõjusid, tuleks veel kord tõsiselt analüüsida ja läbi vaadata mitte ainult selle kavandatav tõstmine, vaid selle olemasolu üldiselt. |

|

1.8 |

Levinuima hinnakategooria asemel kaalutud keskmiste hindade kasutamine väärtuseliste miinimumnõuete etalonina ei too tõenäoliselt kaasa turu suurema läbipaistvuse, samuti ei võimalda see riigi tulusid täpsemini prognoosida ega sigarettide turgu ulatuslikumalt ühtlustada. Seega tekib küsimus, kas komisjoni ettepanekut ei peaks täiendavalt lihtsustama. |

|

1.9 |

Endiselt jääb lahtiseks küsimus, milline on tubakatoodetele kohaldatav parim aktsiisimaksu tüüp. Väärtuselisele maksumäärale rõhumine võib aidata vähendada musta turu osakaalu, ent kõnealune mõju sõltub erinevatest teguritest ja ei ole seega üheselt selge. Puhtalt koguselise maksumäära eelistamine võib aidata saavutada suuremat maksutulu ja tuua kaasa maksu kõrgema minimaalse baastaseme, aidates liikuda tervishoiupoliitika eesmärkide saavutamise ning maksude ühtlustamise suunas siseturul. |

|

1.10 |

Kohustusliku minimaalse aktsiisimaksu määra (vastavalt 38 % ja 42 %) kehtestamine kogu peeneks lõigatud tubaka suhtes praeguse minimaalse aktsiisimaksu asemel, mis on kehtestatud kas protsendina jaemüügihinnast või kindlaksmääratud summana kilogrammi kohta, tooks kaasa kohustusliku väärtuselise aktsiisimaksu ja kaotaks praeguse peeneks lõigatud tubaka maksustruktuuri valikuvabaduse, mistõttu ei saa seda soovitada. |

|

1.11 |

Maksu- ja tervishoiupoliitika seos on suures osas tingitud tubaka aktsiisimaksu tulude sidumisest meetmetega, mille eesmärk on vähendada tubakatarbimise negatiivseid tagajärgi. Ent kui vaadelda nende meetmete tänast kogurahastamist, on üsna selge, et suurem osa tubaka aktsiisimaksu tuludest kulutatakse meetmetele ja poliitikale, millel ei ole mingit seost selliste tervishoiupoliitika eesmärkidega. Seega on üsna selge, et fiskaaleesmärgid on endiselt tubakatoodete suhtes kohaldatavate aktsiisimaksude põhieesmärgid. |

2. Sissejuhatus

|

2.1 |

Vastavalt tubakaaktsiisi direktiividele peab komisjon iga nelja aasta järel uurima ühtse turu sujuvat toimimist ning vaatama läbi aktsiisimäärade tegeliku väärtuse ja asutamislepingu üldeesmärgid. Euroopa Liidu tubakatoodete eeskirjad peavad tagama siseturu nõuetekohase toimimise ja olema samas kooskõlas Euroopa Liidu tubakatarbimise piiramise eesmärgiga. |

|

2.2 |

Praegune läbivaatamine on neljas ning selles soovitatakse teha mitu olulist komisjoni õigusnormide muudatust, et ajakohastada kehtivaid eeskirju ja tagada ettevõtjatele võrdsed võimalused. Reform koosneb mitmest ettepanekust. |

|

2.3 |

Kuigi aktsiisimaks on peaasjalikult riigi tuluallikas, tuleb kõnealuse valdkonna poliitikaloomes arvesse võtta asutamislepingu laiemaid eesmärke (1). Lisaks on käesolevas läbivaatamises keskne tähtsus rahvatervise kaitsel, pidades silmas asjaolu, et Euroopa Ühendus liitus 30. juunil 2005 Maailma Tervishoiuorganisatsiooni tubakatoodete tarbimise piiramise raamkonventsiooniga ning et mitu liikmesriiki nõuavad kõrgetasemelist inimtervise kaitset ja sellest tulenevalt kõrgemaid Euroopa tubakaaktsiisi miinimummäärasid. |

|

2.4 |

Komisjoni ettepanekus soovitatakse kehtestada fikseeritud minimaalne maks ning maksu baastase kõigile ELis müüdavatele sigarettidele, et kõigi sigarettide kategooriate puhul oleks võimalik arvesse võtta terviseprobleeme. Kavandatava direktiiviga suurendatakse miinimumnõudeid, et vähendada tubakatarbimist järgmisel viiel aastal, vältides eelkõige seda, et liikmesriikide tubakatarbimise piiramise poliitikat ei õõnestaks teiste liikmesriikide märkimisväärselt madalamad maksumäärad. Ettepanek tagab liikmesriikidele ka suurema paindlikkuse koguseliste maksude kohaldamisel ning sigarettidele minimaalsete aktsiisimaksude kehtestamisel tervisega seotud eesmärkide saavutamiseks. Lisaks viiakse sigarettide keeramiseks mõeldud peeneks lõigatud tubaka aktsiisimaksu miinimummäärad ja struktuur ettepaneku kohaselt vastavusse sigarettide aktsiisimaksu määrade ja struktuuriga, et vältida sigarettide asendamist peeneks lõigatud tubakaga. |

3. Komisjoni kavandatud meetmete kokkuvõte

|

3.1 |

Kasutada levinuima hinnakategooria asemel kaalutud keskmisi hindu väärtuseliste miinimumnõuete etalonina. Komisjoni väitel ei ole levinuim hinnakategooria miinimummäärade etalonina kooskõlas siseturu eesmärkidega, kuna kätkeb liikmesriikide tubakaturgude osadeks jaotamist. |

|

3.2 |

Suurendada sigarettidele kehtestatud aktsiisimaksu miinimummäära kooskõlas siseturu hindade ühtlustamise ja tervishoiuaspektidega. Ettepaneku kohaselt suurendatakse 1. jaanuarist 2014 aktsiismaksu miinimumsummat 64 eurolt 90 euroni 1 000 sigareti kohta ja väärtuselist miinimumnõuet 57 %-lt 63 %ni kaalutud keskmistest hindadest. Liikmesriigid, kes kehtestavad kaalutud keskmise jaemüügihinna alusel vähemalt 122 euro suuruse aktsiisimaksu 1 000 sigareti kohta, ei pea siiski 63 % nõuet täitma. Samuti pikendatakse riigi õigusesse ülevõtmise perioode 1 või 2 aasta võrra nende riikide puhul, kellele võimaldati sigarettide maksustamise praeguse miinimumtaseme saavutamiseks üleminekuperiood, et ka nemad võiksid täita uusi kõrgemaid nõudmisi. |

|

3.3 |

Kohaldada ELi direktiivis sätestatud aktsiisimaksu miinimumnõuet mitte ainult levinuima hinnakategooria sigarettide suhtes (nagu on sätestatud praegu), vaid kõigi riigis müüdavate sigarettide suhtes. Komisjoni kohaselt looks see samuti ELis müüdavate sigarettide maksu baastaseme, lahendades kõigi sigarettide kategooriate puhul esinevad siseturu- ja terviseprobleemid. |

|

3.4 |

Võimaldada liikmesriikidel laiendada koguselise aktsiisimaksu vahemikku 5 %–55 % vahemikuni 10 %–75 % kogu maksukoormusest, et muuta aktsiisimaksu struktuur paindlikumaks. |

|

3.5 |

Ühtlustada sigarettide keeramiseks mõeldud peeneks lõigatud tubaka minimaalne maksumäär järk-järgult sigarettide maksumääraga. Peeneks lõigatud tubaka ja sigarettide maksustamise vaheline suhe on kaks kolmele. Seega tuleks peeneks lõigatud tubaka puhul määrata koguseliseks miinimummääraks 43 eurot kilogrammi kohta ja väärtuseliseks miinimummääraks 38 % kaalutud keskmisest hinnast. Eelnimetatud kaks kolmele suhte rakendamise korral sigarettide kavandatavate aktsiisimaksu tõusude suhtes alates 1. jaanuarist 2014 suureneks peeneks lõigatud tubaka aktsiisimaks 60 euroni ja 42 %ni. Käesoleva ettepanekuga kaoks peeneks lõigatud tubaka osas ka praegune valikuvõimalus kohaldada väärtuselist või koguselist miinimumnõuet, mis tooks kaasa kohustusliku väärtuselise maksustruktuuri seda tüüpi tubakatoodetele. |

|

3.6 |

Kohandada sigarite ja sigarillode ning suitsetamistubaka miinimumnõudeid vastavalt inflatsioonile. See on vajalik, et võtta arvesse 2003.–2007. aasta inflatsiooni, mis Eurostati andmete põhjal ühtlustatud tarbijahinnaindeksi aastase muutuse kohta on 8 %. Tehakse ettepanek suurendada miinimumnõuet 12 euroni sigarite ja sigarillode puhul ja 22 euroni muu suitsetamistubaka puhul. |

|

3.7 |

Muuta ja täpsustada sigarettide, sigarite ja piibutubaka määratlusi, et vältida tubakatoodete nimega manipuleerimist eesmärgiga maksta madalaimat aktsiisimaksu. |

|

3.8 |

Komisjoni väitel on koguselistel ja minimaalsetel maksudel nii siseturu, eelarvetulude kui ka tervishoiu seisukohast selged eelised. Seetõttu teeb komisjon ettepaneku võimaldada rohkem paindlikkust neile liikmesriikidele, kes toetuvad enam koguselistele või minimaalsetele aktsiisimaksudele. |

|

3.9 |

Euroopa Komisjon kontrollib korrapäraselt liikmesriikides kohaldatavate aktsiisimaksude struktuuri ja määrasid ning kasutab teavet liikmesriikides tarbimiseks ringlusse lubatud tubakatoodete koguste ja hindade kohta. Selle teabe tõhusa ja tulemusliku kogumise tagamiseks kõigist liikmesriikidest tehakse ettepanek kehtestada uued eeskirjad teabe edastamise kohta ning vajalike statistiliste andmete määratlus. |

4. Erinevad lähenemisviisid aktsiisimaksu määra osas

4.1 Rohkem kui poolteist sajandit pärast esimese sigareti turuletoomist Londonis 1861. aastal on tubakas ja tubakatooted ulatuslikult reguleeritud ja maksustatud. Aktsiisimaksu kehtestamine oli sellel alal oluline verstapost. Kui tubakale kehtestatud esimeste aktsiisimaksude põhieesmärk oli puhtalt fiskaalne, siis tänases maailmas on nende ülesanne muutumas: aktsiisimaksudest on järjest enam saamas rahvatervise ja sotsiaalpoliitika vahend.

4.2 Kõnealune olukord tekitab mitmeid eetilisi, majanduslikke ja muid küsimusi. Neist tavapäraseim on kõige sobivamate maksustamisviiside küsimus eelkõige Euroopa ühtse turu kontekstis. Tekivad küsimused, kuidas kasutada tubaka maksustamisest saadavat tulu ja kas tervishoiu- ja sotsiaalpoliitilised eesmärgid on kõige paremini saavutatavad maksupoliitika abil.

4.3 Euroopa on rohkem kui 30 aastat üritanud ühtlustada tubaka suhtes kohaldatavaid aktsiisimakse. Kõnealuse protsessi eesmärk oli ühtlustada nii maksustamise struktuuri kui ka maksumäärasid. Kuigi Euroopa Majandus- ja Sotsiaalkomitee toetab selgelt valdkonna ühtlustamist, on kahetsust tekitav tõsisasi, et reaalset lähenemist ei ole tegelikult kunagi toimunud. Riiklikud traditsioonid ja pikaajalised ajaloolised erinevused riikide maksusüsteemides on peamised põhjused, miks valitsevad üksikute liikmesriikide vahel jätkuvalt lõhed.

4.4 Tänapäeval on võimalik tubaka ja tubakatoodete suhtes kohaldada kolme tüüpi aktsiisimaksu: koguselist, väärtuselist ja kahe eelneva ühendamisel saadavat aktsiisimaksu vormi. Hetkel on liikmesriigid kohustatud sigarettide suhtes kohaldama segastruktuuri ja nad võivad vabalt valida, millist tüüpi tubaka aktsiisimaksu soovivad nad kohaldada teistele tubakatoodetele.

4.4.1 Väärtuseline aktsiisimaks on protsendimäär konkreetse tubakatoote jaemüügihinnast. Fiskaalsetel põhjustel on kõrge inflatsiooni tingimustes väärtuseline aktsiisimaks riigi jaoks kõige tõhusam, kuna maksutulu suureneb automaatselt tubakatoodete iga hinnatõusuga. Samas ei pruugi väärtuseline aktsiisimaks innustada tootjaid oma toodete kvaliteeti parandama, kui see tähendab kõrgemat hinda ja seega ka kõrgemaid makse.

4.4.2 Koguselise aktsiisimaksu puhul tähendab see kindlaksmääratud summat kilogrammi või tüki kohta (sigarite ja sigarillode puhul). Koguseline maksumäär on kõige tõhusam vahend tubakatoodete tarbimise vähendamiseks. Kuid ka sellel on oma puudused. Tubakatootjad ei saa koguselist aktsiisimaksu mõjutada, samuti ei mõjuta tubaka kvaliteet või hind riigi maksutulusid.

4.4.3 Aktsiisimaksu segastruktuur on kombinatsioon koguselisest ja väärtuselisest maksumäärast. Liikmesriigid on kohustatud kõnealust maksumäära kohaldama sigarettide suhtes. Ent on võimalik kindlaks määrata ka minimaalne aktsiisimaks – maksu olulisus kasvab väärtuselise osa suurenemisega kogu kombineeritud maksumäärast.

4.4.4 Lisaks aktsiisimaksule maksustatakse tubakatooteid Euroopa Liidus ka käibemaksuga. Õigusaktide kohaselt tuleb käibemaksu baasmäära kohaldada kõigi tubakatoodete suhtes kõigis liikmesriikides.

4.5 Tubaka aktsiisimaksu struktuuri valikul tuleb arvesse võtta kõiki asjakohaseid tegureid. Ühe või teise maksustamistüübi eelistamisel tuleb arvesse võtta mõjusid tarbija, riigi ja tootjate seisukohalt. Ei ole olemas ühte optimaalset maksustruktuuri kõigile osapooltele, kuna koguselise ja väärtuselise maksumäära optimaalne kombinatsioon sõltub iga riigi või valitsuse poliitilistest eesmärkidest.

Table 1: Comparison of Specific and Ad Valorem Taxes on Tobacco Market Participants

|

Participant/Concern |

Impact |

Specific Tax |

Ad Valorem Tax |

|

Consumer: Quality and Variety |

Provide an incentive for higher quality and greater variety of products |

Yes (upgrading effect). |

No. |

|

Effect of tax increase on price. |

Higher prices (overshifting). |

Lower prices (undershifting). |

|

|

Government: Revenue and Administration |

Maintain revenue value under high inflation. |

No (should be adjusted by CPI). |

Yes. |

|

Minimise evasion/avoidance and realise expected revenues. |

Manufacturer can manipulate cigarette length or pack size to reduce tax payment. |

May need to set minimum price to counter abusive transfer pricing. |

|

|

Administration and Enforcement. |

Easy. |

Must define the base for ad valorem in a way that minimises the industry’s ability to avoid taxes. |

|

|

Domestic Producer: Profits and Marketshare |

Protect domestic brands against international brands. |

No. |

Yes (the higher the price, the higher the absolute amount of tax paid per unit since tax is a percentage of price). |

|

Source: The World Bank, www.worldbank.org/tobacco/pdf/Taxes.pdf |

|||

5. Erinevad lähenemisviisid aktsiismaksude maksubaasi osas

|

5.1 |

Euroopa Liidu liikmesriikide maksupoliitikate ühtlustamise püüdlustes valiti nn levinuima hinnakategooria põhimõte tubakatoodete aktsiisimaksu miinimumnõuete arvutamise vahendiks. |

|

5.2 |

Ent levinuima hinnakategooria kui vahendi tõhusus on küsitav. Kõige sagedasemad kahtlused levinuima hinnakategooria kasutamisel on järgmised.

|

|

5.3 |

Kõigil eelmainitud põhjustel teeb Euroopa Komisjon ettepaneku kasutada levinuima hinnakategooria asemel kaalutud keskmisi hindu väärtuseliste miinimumnõuete etalonina. Kõnealuse muudatuse tulemusel kohaldatakse ka Euroopa Liidu direktiivis sätestatud aktsiisimaksu miinimummäära nõuet mitte ainult levinuima hinnakategooria sigarettidele (nagu on sätestatud praegu), vaid kõigile riigis müüdavatele sigarettidele. Kaalutud keskmise hinna arvutamiseks jagatakse müüdud sigarettide arvu ja hinna korrutis müüdud sigarettide koguarvuga. Seega võib mõju aktsiisimaksu suurusele olla kahesugune. Kui suhteliselt kallid sigaretid on teatud riigis populaarsemad, siis oleks kaalutud keskmist hinda etalonina kasutades saadav minimaalne aktsiisimäär väiksem kui levinuima hinnakategooria alusel arvutatud aktsiisimaks. Ja vastupidi: kui populaarsemad on suhteliselt odavamad sigaretid, oleks kaalutud keskmise hinna alusel arvutatud aktsiisimaks suurem võrreldes levinuima hinnakategooria alusel arvutatud aktsiisimaksuga. Kui kõige populaarsemad sigaretid on keskmises hinnakategoorias, oleks aktsiisimaks mõlema arvutusmeetodiga ühesugune. |

|

5.4 |

Riigi maksude kavandamise seisukohalt on keeruline nii levinuima hinnakategooria kui ka kaalutud keskmise hinna põhimõte, kuna need muutuvad aasta-aastalt ja neid ei ole lihtne ennustada. Kaalutud keskmise hinna arvutamise selge ja ühtse metoodika puudumisel on oht, et sellest saab taas üks keeruline ja läbipaistmatu meede. Seega tekib küsimus, kas komisjoni ettepanekuid ei peaks täiendavalt lihtsustama. Picture 1: Different prices of the MPPC across Europe (as of January 1, 2008)

|

6. Võimalikud mõjud ja kaalumist vajavad poliitilised eesmärgid

6.1 Tervishoiupoliitika eesmärgid

|

6.1.1 |

Pärast 2003. aastal toimunud liikmesriikide kohtumist avaldas Maailma Terviseorganisatsioon (WHO) tubakatoodete tarbimise piiramise raamkonventsiooni, milles kirjeldatakse tubakatoodete tarbimise vähendamise võimalusi. Euroopa Liit võttis raamkonventsiooni ametlikult vastu 30. juunil 2005 ja Euroopa Komisjon võttis selle üle kõigile liikmesriikidele kehtivasse õigusse. |

|

6.1.2 |

Euroopa Liidu tubakatarbimise vastase võitluse strateegiat kirjeldatakse komisjoni dokumendis „Tubakas või tervis Euroopa Liidus”. Kõnealuse dokumendi kohaselt on tubaka aktsiisimaks peamine vahend tubakatarbimise vastases võitluses. Dokumendis öeldakse selgelt, et tervishoiupoliitika eesmärgid peaksid tubaka aktsiisimaksu puhul olema kõrgemal fiskaalpoliitika eesmärkidest. Muude meetmetena pakub komisjon tubaka väljaarvamist tarbijahinnaindeksist. |

|

6.1.3 |

Euroopa Komisjon teeb ettepaneku tubaka aktsiisimaksu määrasid järk-järgult, ent järsult tõsta, asetades rõhu aktsiisimaksu määrade ühtlustamisele liikmesriikides. Peeneks lõigatud tubaka osas tehakse ettepanek selle maksustamist oluliselt suurendada, kuna käsitsi keeratud sigaretid on hetkel saavutamas märkimisväärset turuosa. Komisjon toonitab, et liikmesriigid peaksid panema rõhku tubakatoodetega seotud salakaubanduse ja teiste ebaseaduslike tegevuste kontrollile. |

|

6.1.4 |

Euroopa Liidu tubakatootmise kulud on hinnanguliselt umbes 100 miljardit eurot. Hinnanguliselt sureb igal aastal ligikaudu 650 000 eurooplast tubakatarbimise tagajärjel ning umbes 13 miljonit kannatab suitsetamisega seotud krooniliste haiguste all. |

|

6.1.5 |

Tubaka maksustamisega seoses tuleks välja tuua veel üks aspekt – erinevus sigarettide ja suitsetamistubaka maksustamises, millel on oluline mõju tarbijakäitumisele. WHO asjaomaste uurimuste (2) kohaselt asendavad suitsetajad ühe tubakatoote teisega senikaua, kuni kõiki tubakatooteid ei maksustata ühtemoodi. Seetõttu soovitab WHO maksustada kõiki tubakatooteid – sigaretid, tubakas, sigarid ja teised tooted – võrdsete maksumääradega. |

|

6.1.6 |

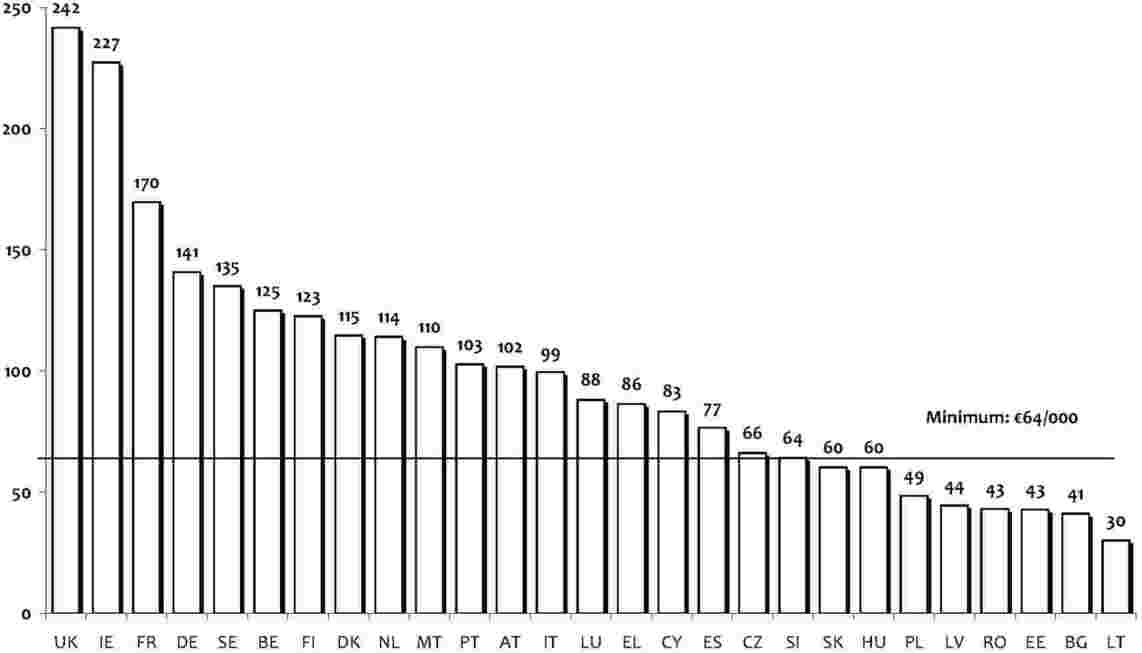

Lisaks maksude suurendamisele on mõned riigid kehtestanud sigarettidele miinimumhinnad, kuna maksutõus üksi ei toonud alati kaasa soovitud hinnatõusu tubakatarbimise vähendamiseks. Praegu on neli riiki (Itaalia, Iirimaa, Austria ja Prantsusmaa; lisaks pakuvad Portugali õigusaktid valikuvõimalust) kehtestanud sellised hinnameetmed ja komisjon on kõik neli riiki kaevanud selle eest Euroopa Kohtusse. Komisjon leiab, et sellise korraldusega rikutakse Euroopa Liidu maksudirektiivide ja asutamislepinguga tagatud hinnavabadust. Euroopa Liidu riikide valitsuste teine tavapärane praktika on püüd reguleerida sigarettide arvu sigaretipakis. 1. maist 2006 on sigarettide minimaalne arv ühes pakis reguleeritud 17 Euroopa Liidu liikmesriigis. Enamikus neist võeti selline korraldus vastu viimase viie aasta jooksul. Seega võib täheldada, et liikmesriigid täiendavad oma fiskaalraamistikku hinna- ja paki minimaalset sisu käsitlevate meetmetega kui täiendavate vahenditega, mille abil luua õige tasakaal fiskaal- ja tervishoiupoliitika eesmärkide vahel. Käesolev läbivaatamine loob võimaluse selliseid riiklikke meetmeid nüüd Euroopa Liidu tasandil reguleerida, et edendada ühtlustamist Euroopa Liidus. Chart 1: Comparison of excise duty on cigarettes (min. EUR 64 per 1 000) and hand rolled cigarettes (fine cut, min. EUR 24 per 1 000 hand rolled cigarettes) as of 1 January 2007 (3)

|

6.2 Sotsiaalpoliitika eesmärgid

|

6.2.1 |

Lähtudes viimaste aastate kogemustest, on Euroopa Komisjoni hinnangul vajalik sigarettide aktsiisimaksu 25 % tõus, et vähendada 22 liikmesriigis sigarettide tarbimist 10 % võrra. Arvestades erinevaid maksustamistasemeid liikmesriikides, võivad selle mõjud siiski olla erinevad, puudutades enam teatud riike ja eelkõige uusi liikmesriike. |

|

6.2.2 |

Kõrgemast aktsiisimaksust tulenev sigarettide hinnatõus vähendaks tarbijate ostujõudu. Selle mõju võib olla tugevam vaesemates riikides, eelkõige mõnes ELi uues liikmesriigis. ELi vanemate liikmesriikidega võrreldes on elatustase mõnes Kesk- ja Ida-Euroopa riigis endiselt madal; inimesed kulutavad suurema osa oma sissetulekust esmatarbekaupadele. Kuigi sigaretihinnad on neis riikides oluliselt madalamad kui ELi vanades liikmesriikides, siis ostujõu alusel hinnatuna ei ole sigaretid ega ka teised tooted hinnalt kättesaadavamad. Lisaks sellele on tavapärane, et madalama elatustasemega riikides kulutatakse suurem osa sissetulekust alkoholile ja tubakatoodetele. Seega mõjutaksid kõrgemad hinnad enam Euroopa Liidu uute liikmesriikide kui kõrgema elatustasemega liikmesriikide tarbijaid. |

|

6.2.3 |

Sigarettide nõudlus on suhteliselt mitteelastne. See tähendab, et sigarettide hinnatõus ei too kaasa suurt langust tarbimises. Seetõttu võivad tarbijad reageerida sigarettide hinnatõusule kahte moodi. Mõned võivad olla sunnitud kulutama vähem raha teistele kaupadele, mis tähendab, et nende ostujõud väheneb. Teised hakkavad ostma kas odavamaid sigarette ja tubakatooteid (nn downgrading) või ostavad neid ebaseaduslikest kanalitest. |

|

6.2.4 |

Meditsiiniliste uuringute kohaselt võib sigarettide hinnatõusu korral suitsetamine küll üldiselt väheneda, ent sissetulekust sõltuvad erinevused suitsetamises ei pruugi kaduda. Ajakirjas American Journal of Public Health avaldatud uurimusest nähtus, et lõhed suitsetajate osakaalus erineva sissetulekuga elanikkonnarühmades olid seda suuremad, mida rohkem tõusis ühe sigaretipaki hind, seejuures kasvas madalama sissetulekuga suitsetajate osakaal. Uurimuses jõuti järeldusele, et sigarettide hinna tõstmine paneb vaestele suitsetajatele ebaproportsionaalselt suure koorma (4). |

|

6.2.5 |

Kavandatav 90 euro suurune minimaalne aktsiisimaks kõigile jaemüügihindadele tähendab 41 % tõusu 4 aasta jooksul ja on vähemalt 300 % kõrgem kui eeldatav tarbijahindade tõus Euroopa Liidus. Selline aktsiisimaksu tõstmine suurendaks inflatsiooni. Sigarettide aktsiisimaksu järsk tõus võib tõsta sigarettide hinda ja suurendada seeläbi tarbijahinnaindeksit. Sigaretihindade väljaarvamine ühtlustatud tarbijahinnaindeksist (nagu pakuti välja uurimuses „Tubakas või tervis Euroopa Liidus”) kõrvaldaks selle efekti küll teoreetiliselt, ent praktiliselt võivad sellel ikkagi olla sotsiaalsed tagajärjed, kuna see annaks valesti arvutatud inflatsiooniindeksi, millel oleks omakorda negatiivne mõju palgakohandustele. |

6.3 Fiskaalpoliitika eesmärgid

|

6.3.1 |

Arvestades tubaka aktsiisimaksust saadavat tulu ja võimalusi selle tulu kasutamiseks, on selge, et tegelikult on aktsiisimaksu põhieesmärk koguda rahalisi vahendeid riikide üldiste kulutuste katteks. |

|

6.3.2 |

Maksu- ja tervishoiupoliitika seos on suures osas tingitud tubaka aktsiisimaksu tulude sidumisest meetmetega, mille eesmärk on vähendada tubakatarbimise negatiivseid tagajärgi. Ent kui vaadelda nende meetmete tänast kogurahastamist, on üsna selge, et suurem osa tubaka aktsiisimaksu tuludest kulutatakse meetmetele ja poliitikale, millel ei ole mingit seost selliste tervishoiupoliitika eesmärkidega. |

|

6.3.3 |

Seega on üsna selge, et fiskaaleesmärgid on endiselt tubakatoodete suhtes kohaldatavate aktsiisimaksude põhieesmärgid. Ent riikliku tervisekindlustuse olemasolu tingimustes on fiskaaleesmärkide saavutamine keeruline. Kui tervisekindlustussüsteemid ja eelkõige tervisekindlustuspreemiad arvestaksid suitsetamisega seotud ohte, oleksid suitsetajad sunnitud kandma oma harjumusega seotud kulusid. See täidaks põhimõtteliselt rahvusvaheliste organisatsioonide ja riikide valitsuste tubaka ja suitsetamise vastu võitlemisele suunatud enamike strateegiate eesmärgid. |

|

6.3.4 |

Tubaka maksustamise fiskaalaspektidega seoses tuleb märkida, et aktsiisimaksu tõstmine võib, ent ei pruugi tingimata suurendada eelarvetulusid. Salakaubanduse ja ebaseadusliku kaubanduse võimaliku tõusu tõttu ning odavamate sigarettide populaarsuse kasvust tingituna on võimalik, et eelarvetulude kasvu asemel on aktsiisimaksu tõstmisel vastupidine efekt. Kui aktsiisimaks kasvab, millele järgneb musta turu kasv, võib eelarvetulude langus musta turu õitsengu tõttu olla tegelikult suurem kui aktsiisimaksu tõstmisest tulenev eelarvetulude kasv. |

6.4 Julgeolekupoliitika eesmärgid (ebaseaduslik kaubandus)

|

6.4.1 |

Maksukogujate jaoks on maksudest kõrvalehoidmine igapäevane probleem. Tubakatoodetega on seotud kaks peamist ebaseaduslikku tegevust: võltsimine ja salakaubandus. |

|

6.4.2 |

Majanduslikust seisukohast suurendab aktsiisimaksu tõstmine stiimuleid sigarettide salakaubanduseks ja musta turu tekkeks. Salakaubandus on majandustegevus, mis allub nõudluse ja pakkumise seadustele. Aktsiisimaksu tõstmine suurendab seaduslike ja salasigarettide hinnaerinevust ja selle tulemusel suureneb salasigarettide nõudlus. Kui suureneb nende nõudlus, kasvab ka salasigarettide hind, muutes sigarettide salakaubanduse tulusamaks ja tuues kaasa salakaubanduse suurenemise. See kehtib sigarettide salakaubanduse kohta nii Euroopa Liidu sees kui ka teistest riikidest pärit salasigarettide kohta. Eelkõige uutes liikmesriikides soodustavad hind ja teised tegurid väljastpoolt ühisturgu pärineva salakaubanduse laienemist: hinnad idapoolsetes naaberriikides muutuvad suhteliselt odavamaks; uutel liikmesriikidel on tagasihoidlikumad piirikontrolli vahendid ja mõnikord on varimajanduse ulatus märkimisväärne. Näiteks 2008. aastal Leedus korraldatud arvamusküsitlusest (5) nähtus, et 38,9 % küsitletud inimestest õigustas salakaubandust täielikult või osaliselt. Samuti on musta turu arengutingimuste uurimisel oluline silmas pidada varimajanduse ulatust mitte ainult Euroopa Liidus, vaid ka võimalikes salakaubanduse allikates, st naaberriikides. |

|

6.4.3 |

Eelnimetatud olukorda on võimalik kirjeldada Leedu näite põhjal. Üritades ühtlustada maksusüsteemi Euroopa Liiduga, tõsteti Leedus aastatel 2002–2004 märkimisväärselt tubaka aktsiisimaksu (ajavahemikus 2001–2004 kasvas aktsiisimaksu koorem 121 %). See on kaasa toonud sigarettide hinna järsu tõusu. Aktsiisimaksude tõstmine kujundas ümber tubakaturu. Vähenes seaduslike sigarettide müük, samas kui salakaubandus ja must turg kasvas. Ajavahemikul 2001–2004 kasvas kinnipeetud salakauba hulk ligikaudu kolmteist korda. 2004. aastal oli sigarettide seadusliku ja ebaseadusliku kauplemise osakaal (müüdud ühikutes) peaaegu võrdne. |

|

6.4.4 |

Aktsiisimaksu tõhususe hindamisel on väga oluline arvesse võtta muutusi sigarettide kogutarbimises (st nii seaduslik kui ebaseaduslik tarbimine). Rahvusvaheline kogemus näitab, et agressiivne maks ja selle järgnev hinnatõus pigem vähendavad seaduslikku müüki kui muudavad kogutarbimist ja see efekt tuleneb musta turu laienemisest. Nii juhtus ka Leedus: kui aastatel 2002–2004 aktsiisimaksu tõsteti, vähenes kogutarbimine, ent see muutus ei olnud nii silmatorkav kui seaduslike sigarettide müügi vähenemine. |

|

6.4.5 |

Euroopa Komisjoni volinik Laszlo Kovacs tunnistas 2008. aasta septembris Euroopa Parlamendi ees kõneledes tõsiasja, et kõrge hind ja maksuerinevused on üks peamine põhjus, miks eelkõige teatud naaberriikidest Euroopa Liitu toimuv sigarettide salakaubandus on nii ulatuslik. Seega oleks mõtlematu võtta vastu Euroopa Liidu minimaalsete aktsiisinõuete tõstmist käsitlevad otsused, mis süvendaksid seda probleemi veelgi. |

6.5 Siseturu eesmärgid (ühtlustamine)

|

6.5.1 |

Hoolimata Euroopa Liidu tubakaaktsiisi kolmekümneaastasest ühtlustamisest on ELi-sisesed erinevused tubakatoodete maksustamisel – nii maksu struktuuri kui üldise maksukoormuse osas – jätkuvalt suured. |

|

6.5.2 |

Kuigi mõni riik on valinud oma põhiprioriteediks tervishoiupoliitika, põhjustavad traditsioonid ja sotsiaalne olukord endiselt tubaka maksustamises tervikuna suuri lahknevusi. Aktsiisimaksu erinevus Euroopa Liidus ulatub 242 eurolt 1 000 sigareti kohta Ühendkuningriigis 19 euroni 1 000 sigareti kohta Lätis (1. jaanuari 2007. aasta seisuga). See võibki olla peamine põhjus, miks ELi-sisene ebaseaduslik kaubandus (sigarettide arvu alusel) on kaks korda nii suur kui salakaubandus kolmandatest riikidest. |

|

6.5.3 |

Tuleb märkida, et vaid mõned pakutud meetmed toovad kaasa maksumäärade ulatuslikuma ühtlustamise Euroopa Liidus. Pakutud meetmeid silmas pidades on väga tõenäoline, et liikmesriikidevahelised absoluutsed ja suhtelised erinevused maksustamistasemetes ei kao. |

|

6.5.4 |

Näiteks väärtuselise maksunõude ajalooline põhjus on aktsiisimaksu ühtlustamine Euroopa Liidus, ent see ei ole minevikus kaasa toonud mingit ühtlustamist ja võib anda lausa vastupidiseid tulemusi. Näiteks Sloveenia ja Itaalia levinuima hinnaklassi sigarettidel on sarnane aktsiisimaks (ligikaudu 58 %), ent levinuima hinnakategooria aktsiisimaksu tulu Itaalias on 80 % kõrgem kui Sloveenias ehk vastavalt 102,38 ja 57,6 eurot 1 000 sigareti kohta. Aktsiisimaksu kavandatav tõstmine 57 %-lt 63 %-le tooks kaasa täiendavad absoluutsed erinevused aktsiisimaksudes, ja nagu komisjoni mõjuhinnangust nähtub, võivad sellel olla tõsised inflatsioonilised tagajärjed. Arvestades väärtuselise miinimumnõude kõnealuseid küsitavaid mõjusid, tuleks veel kord tõsiselt analüüsida ja läbi vaadata mitte ainult selle kavandatav tõstmine, vaid selle olemasolu üldiselt. |

|

6.5.5 |

Isegi sigarettide minimaalse aktsiisimaksu summa kavandatav tõstmine 64 eurolt 90 euroni 1 000 sigareti kohta tooks ühtlustamise kaasa vaid juhul, kui kõrgema maksutasemega riigid enam täiendavalt makse ei tõstaks. Sellest seisukohast oleks ehk huvitav kaaluda maksimaalset maksutaset lisaks olemasolevale minimaalsele maksumäärale. |

|

6.5.6 |

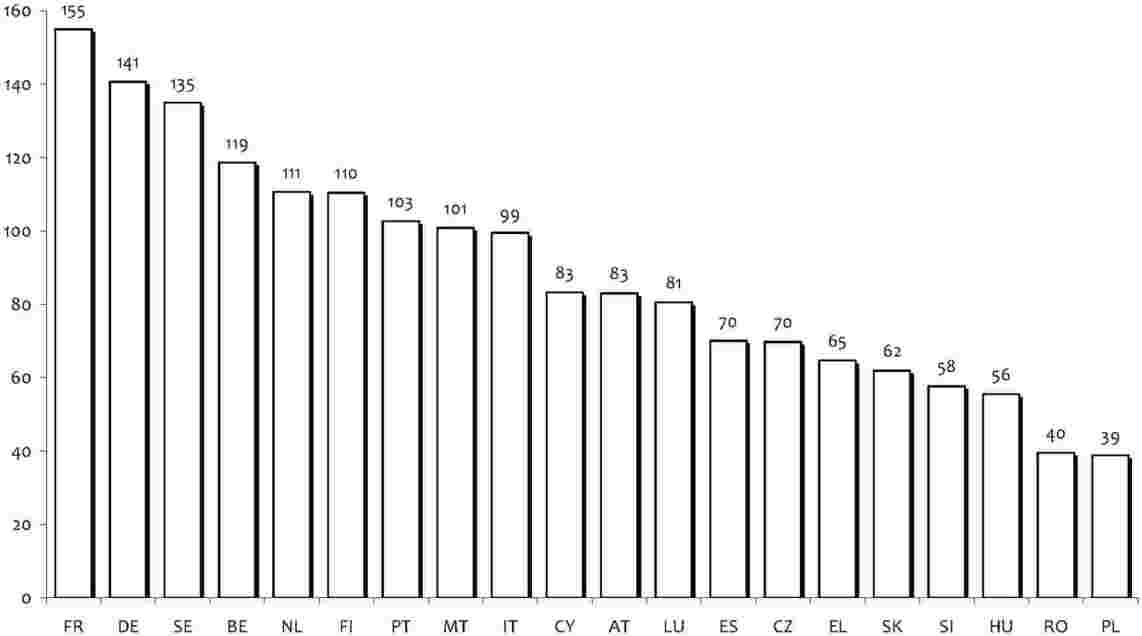

Pidades silmas tõsiasja, et mitmed liikmesriigid ei ole seni suutnud kohaldada 64 euro suurust miinimumsummat isegi 1 000 levinuima hinnakategooria sigareti kohta, tuleks ettepanek maksu tõstmise kohta 90 euroni veel kord läbi vaadata ja seda summat tuleks kas mitmel põhjusel vähendada või tuleks pikendada kõrgema maksumäära sisseviimise tähtaega 1. jaanuarini 2018. Chart 2: Excise tax yield in EU countries as of January 1, 2008 (EUR per 1 000 cigarettes)

Chart 3: Minimum Excise Tax in EU countries as of January 1, 2008 (EUR per 1 000 cigarettes)

Chart 4: Total excise tax in EU countries as of January 1, 2008 (percentage of the MPPC, minimum set to 57 %)

Chart 5: Specific ratio in EU countries as of January 1, 2008 (percentage specific to total tax on MPPC; set to 5 – 55 %)

|

Brüssel, 25. märts 2009

Euroopa Majandus- ja Sotsiaalkomitee president

Mario SEPI

(1) Asutamislepingu artiklis 152 on sätestatud, et kogu ühenduse poliitika ja meetmete määratlemisel tuleb tagada inimeste tervise kõrgetasemeline kaitse.

(2) Maailma Terviseorganisatsioon, Guidelines for Controlling and Monitoring The Tobacco Epidemic, 1998.

(3) 1 piece of hand rolled cigarette = 0.75 g.

(4) Franks et al: Cigarette Prices, Smoking, and the Poor: Implications of Recent Trends, avaldati ajakirjas American Journal of Public Health, oktoober 2007, kd 97, nr 10.

(5) http://www.freema.org/index.php/research/opinion_poll_public_perceptions_of_smuggling/4656