EUR-Lex Access to European Union law

This document is an excerpt from the EUR-Lex website

Document 32022L2523

Council Directive (EU) 2022/2523 of 14 December 2022 on ensuring a global minimum level of taxation for multinational enterprise groups and large-scale domestic groups in the Union

Richtlinie (EU) 2022/2523 des Rates vom 14. Dezember 2022 zur Gewährleistung einer globalen Mindestbesteuerung für multinationale Unternehmensgruppen und große inländische Gruppen in der Union

Richtlinie (EU) 2022/2523 des Rates vom 14. Dezember 2022 zur Gewährleistung einer globalen Mindestbesteuerung für multinationale Unternehmensgruppen und große inländische Gruppen in der Union

ST/8778/2022/INIT

ABl. L 328 vom 22.12.2022, p. 1–58

(BG, ES, CS, DA, DE, ET, EL, EN, FR, GA, HR, IT, LV, LT, HU, MT, NL, PL, PT, RO, SK, SL, FI, SV)

In force: This act has been changed. Current consolidated version: 22/12/2022

In force: This act has been changed. Current consolidated version: 22/12/2022

|

22.12.2022 |

DE |

Amtsblatt der Europäischen Union |

L 328/1 |

RICHTLINIE (EU) 2022/2523 DES RATES

vom 14. Dezember 2022

zur Gewährleistung einer globalen Mindestbesteuerung für multinationale Unternehmensgruppen und große inländische Gruppen in der Union

DER RAT DER EUROPÄISCHEN UNION —

gestützt auf den Vertrag über die Arbeitsweise der Europäischen Union, insbesondere auf Artikel 115,

auf Vorschlag der Europäischen Kommission,

nach Zuleitung des Entwurfs des Gesetzgebungsakts an die nationalen Parlamente,

nach Stellungnahme des Europäischen Parlaments (1),

nach Stellungnahme des Europäischen Wirtschafts- und Sozialausschusses (2),

gemäß einem besonderen Gesetzgebungsverfahren,

in Erwägung nachstehender Gründe:

|

(1) |

In den letzten Jahren hat die Union entscheidende Maßnahmen ergriffen, um stärker gegen aggressive Steuerplanung im Binnenmarkt vorzugehen. Mit den Richtlinien zur Bekämpfung von Steuervermeidung wurden Regeln gegen die Gewinnkürzung im Binnenmarkt und die Gewinnverlagerung aus dem Binnenmarkt festgelegt. Damit wurden die Empfehlungen der Organisation für wirtschaftliche Zusammenarbeit und Entwicklung (OECD) im Zusammenhang mit der Initiative zur Bekämpfung der Gewinnverkürzung und Gewinnverlagerung (base erosion and profit shifting, im Folgenden „BEPS“) in Unionsrecht übertragen, um sicherzustellen, dass Gewinne multinationaler Unternehmen dort besteuert werden, wo die wirtschaftlichen Tätigkeiten, mit denen diese Gewinne erzielt werden, stattfinden und wo die Wertschöpfung erfolgt. |

|

(2) |

Im ständigen Bestreben, den auf die Gewinnverlagerung in Steuerhoheitsgebiete ohne oder mit sehr niedriger Besteuerung abzielenden Steuerpraktiken multinationaler Unternehmen ein Ende zu setzen, hat die OECD eine Reihe internationaler Steuervorschriften weiterentwickelt, um zu gewährleisten, dass multinationale Unternehmen unabhängig davon, wo sie tätig sind, einen angemessenen Steuerbeitrag leisten. Mit dieser weitreichenden Reform, die die Einführung einer globalen Mindestbesteuerung vorsieht, soll der Wettbewerb um immer niedrigere Körperschaftsteuersätze nach unten hin begrenzt werden. Im Zuge der Reform zur Einführung einer globalen Mindeststeuer soll ein Großteil der Vorteile, die eine Gewinnverlagerung in Steuerhoheitsgebiete ohne oder mit sehr niedriger Besteuerung mit sich bringt, abgeschafft werden, wodurch gleiche Wettbewerbsbedingungen für Unternehmen weltweit geschaffen und Steuerhoheitsgebiete in die Lage versetzt werden sollen, ihre Steuereinnahmen besser zu sichern. |

|

(3) |

Seinen Niederschlag hat dieses politische Ziel in den „Steuerliche Herausforderungen im Zusammenhang mit der Digitalisierung der Wirtschaft — Mustervorschriften zur weltweiten Bekämpfung von Gewinnverkürzung (zweite Säule)“ (Tax Challenges Arising from the Digitalisation of the Economy — Global Anti-Base Erosion Model Rules (Pillar Two)) (im Folgenden „OECD-Mustervorschriften“) gefunden, die der inklusive Rahmen gegen Gewinnverkürzung und Gewinnverlagerung (BEPS) von OECD und G20 am 14. Dezember 2021 gebilligt hat und zu deren Umsetzung sich die Mitgliedstaaten verpflichtet haben. In dem Bericht des Rates an den Europäischen Rat zu Steuerfragen, den der Rat am 7. Dezember 2021 gebilligt hat, bekräftigte er sein klares Bekenntnis zu der Reform zur Einführung einer globalen Mindeststeuer und sagte zu, die Reform durch Unionsrecht rasch umzusetzen. Es ist in diesem Zusammenhang äußerst wichtig, dass die Mitgliedstaaten ihrer Zusage zur Einführung einer globalen Mindestbesteuerung wirksam nachkommen. |

|

(4) |

In einer Union mit eng verflochtenen Volkswirtschaften ist es von maßgeblicher Bedeutung, dass die Reform zur Einführung einer globalen Mindeststeuer auf eine hinreichend kohärente und koordinierte Weise umgesetzt wird. Angesichts des Umfangs, der Detailliertheit und der technischen Einzelheiten dieser neuen internationalen Steuervorschriften kann nur ein gemeinsamer Unionsrahmen eine Fragmentierung des Binnenmarkts bei deren Umsetzung verhindern. Zudem würde ein gemeinsamer Unionsrahmen, der mit den durch den Vertrag über die Arbeitsweise der Europäischen Union garantierten Grundfreiheiten vereinbar ist, den Steuerpflichtigen Rechtssicherheit bei der Umsetzung dieser Vorschriften bieten. |

|

(5) |

Es müssen Vorschriften festgelegt werden, die einen effizienten und kohärenten Rahmen für die globale Mindestbesteuerung auf Unionsebene schaffen. Dieser Rahmen schafft ein System, das aus zwei zusammenhängenden Regeln — gemeinsam auch „GloBE-Regeln (Global Anti-Base Erosion-Regeln)“ — besteht und in Fällen, in denen ein multinationales Unternehmen in einem Steuerhoheitsgebiet effektiv weniger als 15 % Steuern zahlt, die Erhebung eines zusätzlichen Steuerbetrags, („Ergänzungssteuer“) vorsieht. In diesen Fällen sollte das Steuerhoheitsgebiet als niedrig besteuert gelten. Diese beiden zusammenhängenden Regeln sind die „Primärergänzungssteuerregelung“ (PES) und die „Sekundärergänzungssteuerreglung“ (SES) („Income Inclusion Rule“ und „Undertaxed Profit Rule“). Nach diesem System sollte die in einem Mitgliedstaat gelegene Muttergesellschaft eines multinationalen Unternehmens verpflichtet sein, die PES auf ihren Anteil an der Ergänzungssteuer für jedwede niedrig besteuerte Einheit der Gruppe anzuwenden, unabhängig davon, ob diese Einheit innerhalb oder außerhalb der Union gelegen ist. Die SES sollte als Auffangmechanismus für die PES dienen, indem ein etwaiger Restbetrag der Ergänzungssteuer in Fällen neu zugerechnet wird, in denen der gesamte Betrag der Ergänzungssteuer für niedrig besteuerte Einheiten von Muttergesellschaften mittels der PES nicht eingezogen werden konnte. |

|

(6) |

Die von den Mitgliedstaaten vereinbarten OECD-Mustervorschriften müssen so umgesetzt werden, dass sie der globalen Einigung möglichst getreu entsprechen, um sicherzustellen, dass die von den Mitgliedstaaten nach Maßgabe dieser Richtlinie umgesetzten Vorschriften anerkannte Vorschriften im Sinne der OECD-Mustervorschriften sind. Die vorliegende Richtlinie orientiert sich eng an Inhalt und Struktur der OECD-Mustervorschriften. Um die Vereinbarkeit mit dem Primärrecht der Union, insbesondere mit dem Grundsatz der Niederlassungsfreiheit zu gewährleisten, sollten die Bestimmungen dieser Richtlinie sowohl auf in einem Mitgliedstaat gelegene Einheiten als auch auf gebietsfremde Einheiten einer in diesem Mitgliedstaat gelegenen Muttergesellschaft Anwendung finden. Diese Richtlinie sollte auch auf große rein inländische Gruppen Anwendung finden. Auf diese Weise würde gewährleistet, dass jegliches Risiko einer Diskriminierung zwischen grenzüberschreitenden und inländischen Sachverhalten vermieden wird. Alle in einem niedrig besteuerten Mitgliedstaat gelegenen Einheiten, einschließlich der die PES anwendenden Muttergesellschaft, sollten der Ergänzungssteuer unterliegen. Ebenso sollten die in einem anderen niedrig besteuerten Mitgliedstaat gelegenen Geschäftseinheiten dieser Muttergesellschaft der Ergänzungssteuer unterliegen. |

|

(7) |

Zwar muss sichergestellt werden, dass Negativanreize für Steuervermeidungspraktiken bestehen, doch sollten negative Auswirkungen auf kleinere multinationale Unternehmen im Binnenmarkt vermieden werden. Zu diesem Zweck sollte die vorliegende Richtlinie nur auf in der Union gelegene Einheiten Anwendung finden, die multinationalen Unternehmensgruppen oder großen inländischen Gruppen angehören, welche konsolidierte Umsatzerlöse von jährlich mindestens 750 000 000 EUR erzielen. Dieser Schwellenwert stünde im Einklang mit dem in der Richtlinie 2011/16/EU des Rates (3) festgelegten, durch die Richtlinie (EU) 2016/881 des Rates (4) eingeführten Schwellenwert bestehender internationaler Steuervorschriften, wie etwa der länderbezogenen Berichterstattung. Einheiten, die in den Anwendungsbereich der vorliegenden Richtlinie fallen, werden als Geschäftseinheiten bezeichnet. Bestimmte Einheiten sollten aufgrund ihres besonderen Zwecks und Status vom Anwendungsbereich der vorliegenden Richtlinie ausgenommen werden. Dazu gehören Einheiten, die im Allgemeinen keine Handels- oder Geschäftstätigkeiten ausüben bzw. im Allgemeininteresse liegende Tätigkeiten ausüben, etwa im Bereich der Gesundheitsversorgung, Bildung oder Errichtung öffentlicher Infrastruktur, und aus diesen Gründen in dem Mitgliedstaat, in dem sie gelegen sind, möglicherweise nicht steuerpflichtig sind. Es ist daher notwendig, staatliche Einheiten, internationale Organisationen, Pensionsfonds und Organisationen ohne Erwerbszweck, einschließlich Organisationen für Zwecke wie die öffentliche Gesundheitsversorgung, vom Anwendungsbereich der vorliegenden Richtlinie auszunehmen. Organisationen ohne Erwerbszweck sollten auch Krankenversicherungsträger einzuschließen können, die keine anderen Gewinne als für die öffentliche Gesundheitsversorgung erforderlich anstreben oder erzielen. Auch Investmentfonds und Immobilieninvestmentvehikel, die an der Spitze der Beteiligungskette stehen, sollten vom Anwendungsbereich der vorliegenden Richtlinie ausgenommen werden, da die erzielten Erträge dieser Einheiten auf der Ebene ihrer Eigentümer besteuert werden. |

|

(8) |

Im Mittelpunkt des Systems steht die oberste Muttergesellschaft einer multinationalen Unternehmensgruppe oder einer großen inländischen Gruppe, in der diese Muttergesellschaft direkt oder indirekt eine die Kontrolle begründende Beteiligung an allen anderen Geschäftseinheiten der multinationalen Unternehmensgruppe oder der großen inländischen Gruppe hält. Da die oberste Muttergesellschaft in der Regel verpflichtet ist, die Abschlüsse aller Einheiten der multinationalen Unternehmensgruppe oder der großen inländischen Gruppe zu konsolidieren, oder — falls dies nicht der Fall ist — nach einem anerkannten Rechnungslegungsstandard dazu verpflichtet wäre, verfügt sie über entscheidende Informationen und wäre am besten in der Lage, dafür zu sorgen, dass die Besteuerungshöhe je Steuerhoheitsgebiet für die Gruppe dem vereinbarten Mindeststeuersatz entspricht. Ist die oberste Muttergesellschaft in der Union gelegen, so sollte sie daher nach dieser Richtlinie vorrangig dazu verpflichtet sein, die PES auf ihren zuzurechnenden Anteil an der Ergänzungssteuer für alle niedrig besteuerten Geschäftseinheiten der multinationalen Unternehmensgruppe anzuwenden, unabhängig davon, ob diese Geschäftseinheiten innerhalb oder außerhalb der Union gelegen sind. Die oberste Muttergesellschaft einer großen inländischen Gruppe sollte die PES auf den gesamten Betrag der Ergänzungssteuer für ihre niedrig besteuerten Geschäftseinheiten anwenden. |

|

(9) |

In bestimmten Fällen sollte diese Verpflichtung, die PES anzuwenden, auf andere in der Union gelegene untergeordnete Geschäftseinheiten der multinationalen Unternehmensgruppe übertragen werden. Erstens sollten in Fällen, in denen die oberste Muttergesellschaft eine ausgenommene Einheit ist oder in einem Drittstaat oder -gebiet gelegen ist, der bzw. das die OECD-Mustervorschriften oder gleichwertige Vorschriften nicht umgesetzt hat und somit keiner anerkannten PES unterliegt, zwischengeschaltete Muttergesellschaften, die sich in der Beteiligungskette unterhalb der obersten Muttergesellschaft befinden und in der Union gelegen sind, nach der vorliegenden Richtlinie verpflichtet sein, die PES bis zu ihrem zuzurechnenden Anteil an der Ergänzungssteuer anzuwenden. Wenn jedoch eine zwischengeschaltete Muttergesellschaft, die zur Anwendung der PES verpflichtet ist, eine die Kontrolle begründende Beteiligung an einer anderen zwischengeschalteten Muttergesellschaft hält, sollte die PES von der erstgenannten zwischengeschalteten Muttergesellschaft angewandt werden. |

|

(10) |

Zweitens sollten unabhängig davon, ob die oberste Muttergesellschaft in einem Steuerhoheitsgebiet gelegen ist, das über eine anerkannte PES verfügt, in Teileigentum stehende in der Union gelegene Muttergesellschaften, die zu mehr als 20 % im Eigentum von Anteilseignern außerhalb der Gruppe stehen, nach dieser Richtlinie verpflichtet sein, die PES bis zu ihrem zuzurechnenden Anteil an der Ergänzungssteuer anzuwenden. Solche in Teileigentum stehenden Muttergesellschaften sollten die PES hingegen nicht anwenden, wenn sie sich vollständig im Eigentum einer anderen in Teileigentum stehenden Muttergesellschaft befinden, die zur Anwendung der PES verpflichtet ist. Drittens sollten in Fällen, in denen die oberste Muttergesellschaft eine ausgenommene Einheit ist oder in einem Steuerhoheitsgebiet gelegen ist, welches über keine anerkannte PES verfügt, die Geschäftseinheiten der Gruppe die SES auf jeden Restbetrag der Ergänzungssteuer anwenden, der nicht der PES unterzogen wurde, und zwar entsprechend einer Zurechnungsformel, die auf der Beschäftigtenzahl und den materiellen Vermögenswerten der Geschäftseinheiten basiert. Viertens sollten in Fällen, in denen die oberste Muttergesellschaft in einem Drittstaat oder -gebiet mit einer anerkannten PES gelegen ist, die Geschäftseinheiten der multinationalen Unternehmensgruppe die SES auf in diesem Drittstaat oder -gebiet gelegene Geschäftseinheiten anwenden, wenn dieser bzw. dieses aufgrund des effektiven Steuersatzes aller Geschäftseinheiten in diesem Steuerhoheitsgebiet, einschließlich desjenigen der obersten Muttergesellschaft, als niedrig besteuert gilt. |

|

(11) |

Im Einklang mit den im Rahmen der Reform zur Einführung einer globalen Mindeststeuer verfolgten politischen Zielen zugunsten eines fairen Steuerwettbewerbs zwischen den Steuerhoheitsgebieten sollte die Berechnung des effektiven Steuersatzes auf Steuerhoheitsgebietsebene erfolgen. Für die Zwecke der Berechnung des effektiven Steuersatzes sollte diese Richtlinie gemeinsame spezifische Regeln für die Berechnung der Steuerbemessungsgrundlage (im Folgenden „maßgebliche Gewinne oder Verluste“) und für die gezahlten Steuern (im Folgenden „erfasste Steuern“) vorsehen. Ausgangspunkt sollten die für Konsolidierungszwecke verwendeten Abschlüsse sein, die anschließend einer Reihe von Anpassungen unterzogen werden sollten, etwa der Berücksichtigung zeitlicher Abweichungen, um Vergleichbarkeitseinschränkungen zwischen Steuerhoheitsgebieten zu vermeiden. Um bei der steuerlichen Behandlung von maßgeblichen Gewinnen oder Verlusten, welche mitunter in mehreren Steuerhoheitsgebieten erfassten Steuern unterliegen — entweder aufgrund der Art der Einheiten (beispielsweise transparente Gesellschaften, hybride Gesellschaften oder Betriebsstätten) oder aufgrund der besonderen steuerlichen Behandlung der Erträge (beispielsweise Dividendenzahlung oder Steuerregelung für beherrschte ausländische Unternehmen) —, Neutralität zu gewährleisten, sollten die maßgeblichen Gewinne oder Verluste und die erfassten Steuern bestimmter Einheiten zudem anderen relevanten Einheiten innerhalb der multinationalen Unternehmensgruppe zugerechnet werden. Was erfasste Steuern anbelangt, so sollte diese Richtlinie im Lichte jeglicher weiterer Leitlinien der OECD ausgelegt werden, die von den Mitgliedstaaten berücksichtigt werden sollten, damit eine einheitliche Ermittlung der erfassten Steuern aller Mitgliedstaaten und Drittstaaten und -gebiete gewährleistet ist. |

|

(12) |

Der effektive Steuersatz einer multinationalen Unternehmensgruppe in jedem Steuerhoheitsgebiet, in dem diese tätig ist, oder einer großen inländischen Gruppe sollte mit dem vereinbarten Mindeststeuersatz von 15 % verglichen werden, um festzustellen, ob die multinationale Unternehmensgruppe oder die große inländische Gruppe zur Entrichtung einer Ergänzungssteuer verpflichtet sein sollte und somit die PES bzw. die SES anwenden sollte. Der im inklusiven Rahmen gegen Gewinnverkürzung und Gewinnverlagerung (BEPS) von OECD und G20 vereinbarte Mindeststeuersatz von 15 % ist ein ausgewogener Mittelwert zwischen den Körperschaftsteuersätzen weltweit. Damit der weltweit vereinbarte effektive Mindestsatz von 15 % eingehalten wird, sollte die Ergänzungssteuer in Fällen, in denen der effektive Steuersatz einer multinationalen Unternehmensgruppe in einem bestimmten Steuerhoheitsgebiet unterhalb des Mindeststeuersatzes liegt, denjenigen Einheiten in der multinationalen Unternehmensgruppe zugerechnet werden, die gemäß der PES und der SES zur Entrichtung der Ergänzungssteuer verpflichtet sind. In Fällen, in denen der effektive Steuersatz einer großen inländischen Gruppe unterhalb des Mindeststeuersatzes liegt, sollte die oberste Muttergesellschaft an der Spitze der großen inländischen Gruppe die PES für ihre niedrig besteuerten Geschäftseinheiten anwenden, sodass sichergestellt wird, dass diese Gruppe zu einem effektiven Mindeststeuersatz von 15 % steuerpflichtig ist. |

|

(13) |

Damit die Ergänzungssteuereinnahmen, die von in einem Mitgliedstaat gelegenen niedrig besteuerten Geschäftseinheiten eingezogen wurden, auch diesem Mitgliedstaat zugutekommen, sollten die Mitgliedstaaten sich für die Anwendung einer anerkannten nationalen Ergänzungsbesteuerung entscheiden können. Die Mitgliedstaaten sollten der Kommission mitteilen, wenn sie sich für die Anwendung einer anerkannten nationalen Ergänzungssteuer entscheiden, um den Steuerbehörden anderer Mitgliedstaaten und Drittstaaten und -gebiete sowie multinationalen Unternehmensgruppen ausreichende Sicherheit hinsichtlich der Anwendbarkeit der anerkannten nationalen Ergänzungssteuer auf niedrig besteuerte Geschäftseinheiten in diesem Mitgliedstaat zu bieten. Geschäftseinheiten einer multinationalen Unternehmensgruppe, die in einem Mitgliedstaat gelegen sind, der sich dafür entschieden hat, in seinem eigenen inländischen Steuersystem eine solche Regelung anzuwenden, sollten die Ergänzungssteuer an diesen Mitgliedstaat entrichten. Durch eine solche Regelung sollte sichergestellt werden, dass die effektive Mindestbesteuerung der maßgeblichen Gewinne oder Verluste der Geschäftseinheiten nach dem gleichen Verfahren berechnet wird wie bei der Berechnung der Ergänzungssteuer gemäß dieser Richtlinie. |

|

(14) |

Um einen verhältnismäßigen Ansatz zu gewährleisten, sollte diese Richtlinie bestimmte spezifische Sachverhalte berücksichtigen, in denen die BEPS-Risiken geringer sind. Daher sollte diese Richtlinie eine substanzbasierte Freistellung von Gewinnen vorsehen, die auf den mit den Beschäftigten verbundenen Kosten und dem Wert der materiellen Vermögenswerte in einem bestimmten Steuerhoheitsgebiet basiert. Diese Freistellung würde bis zu einem gewissen Grad Sachverhalte klären, in denen eine multinationale Unternehmensgruppe oder eine große inländische Gruppe wirtschaftliche Tätigkeiten ausübt, die eine physische Anwesenheit in einem niedrig besteuerten Steuerhoheitsgebiet erfordern, da sich in einem solchen Fall BEPS-Praktiken wahrscheinlich nicht entfalten würden. Auch der besondere Fall von multinationalen Unternehmensgruppen, die sich in der Anfangsphase ihrer internationalen Tätigkeit befinden, sollte berücksichtigt werden, damit multinationale Unternehmensgruppen, die in ihrem heimischen Steuerhoheitsgebiet, in dem sie überwiegend tätig sind und von einer niedrigen Besteuerung profitieren, nicht vom Aufbau grenzüberschreitender Tätigkeiten abgehalten werden. Sofern die multinationale Unternehmensgruppe nicht über Geschäftseinheiten in mehr als sechs Steuerhoheitsgebieten verfügt, sollten die niedrig besteuerten inländischen Tätigkeiten einer multinationalen Unternehmensgruppe daher während eines Übergangszeitraums von fünf Jahren von der Anwendung der Vorschriften ausgenommen werden. Im Sinne der Gleichbehandlung von großen inländischen Gruppen sollten die Erträge aus Tätigkeiten dieser Gruppen ebenfalls während eines Übergangszeitraums von fünf Jahren ausgenommen werden. |

|

(15) |

Um überdies der besonderen Situation von Mitgliedstaaten Rechnung zu tragen, in denen nur sehr wenige Gruppen ihren Sitz haben und die eine so geringe Zahl von Geschäftseinheiten aufweisen, dass es unverhältnismäßig wäre, von den Steuerverwaltungen dieser Mitgliedstaaten die unverzügliche Anwendung der PES und der SES zu verlangen, und angesichts dessen, dass die GloBE-Regeln den Charakter eines gemeinsamen Ansatzes haben, wäre es angemessen, diesen Mitgliedstaaten zu ermöglichen, sich für einen begrenzten Zeitraum gegen die Anwendung der PES und der SES zu entscheiden. Die Mitgliedstaaten, die sich gegen die Anwendung der PES und der SES entscheiden, sollten dies der Kommission vor Ablauf der Umsetzungsfrist dieser Richtlinie mitteilen. |

|

(16) |

Die Mitgliedstaaten, die beschließen, die PES und die SES vorübergehend nicht anzuwenden, sollten diese Richtlinie so umsetzen, dass das reibungslose Funktionieren des Systems der globalen Mindestbesteuerung multinationaler Unternehmensgruppen und großer inländischer Gruppen in der Union gewährleistet ist. Dies betrifft insbesondere die Verpflichtung der inländischen Geschäftseinheiten dieser Mitgliedstaaten, die Geschäftseinheiten der anderen Mitgliedstaaten und Drittstaaten und -gebiete zu informieren, sodass die anderen Mitgliedstaaten und die Drittländer in der Lage sind, die SES anzuwenden. Der Verwaltungsaufwand für die Steuerverwaltungen der Mitgliedstaaten, die diese Option in Anspruch genommen haben, sollte so gering wie möglich gehalten werden, wobei die wirksame Anwendung dieser Richtlinie in der gesamten Union gewährleistet bleiben muss. Daher sollten diese Mitgliedstaaten auch die Möglichkeit haben, Gespräche mit der Kommission aufzunehmen und deren Rat und Unterstützung einzuholen, um zu einem gemeinsamen Verständnis der praktischen Modalitäten für die Umsetzung dieser Richtlinie in nationales Recht zu gelangen |

|

(17) |

Der Seeverkehrssektor unterliegt aufgrund seiner starken Volatilität und seines langen Konjunkturzyklus üblicherweise alternativen oder zusätzlichen Steuerregelungen in den Mitgliedstaaten. Um diese Politik nicht zu konterkarieren und es den Mitgliedstaaten zu ermöglichen, im Einklang mit der internationalen Praxis und den Vorschriften über staatliche Beihilfen dem Seeverkehrssektor weiterhin eine besondere steuerliche Behandlung zuteilwerden zu lassen, sollten daher Erträge aus dem Seeverkehr vom System ausgenommen werden. |

|

(18) |

Um ein ausgewogenes Verhältnis zwischen den Zielen der Reform zur Einführung einer globalen Mindeststeuer und dem Verwaltungsaufwand für Steuerverwaltungen und Steuerpflichtige herzustellen, sollte diese Richtlinie eine De-minimis-Ausnahme für multinationale Unternehmensgruppen oder große inländische Gruppen vorsehen, die einen durchschnittlichen Umsatzerlös von weniger als 10 000 000 EUR und durchschnittliche maßgebliche Gewinne oder Verluste von weniger als 1 000 000 EUR in einem Steuerhoheitsgebiet erzielen. Solche multinationalen Unternehmensgruppen oder großen inländischen Gruppen sollten keine Ergänzungssteuer entrichten, selbst wenn ihr effektiver Steuersatz unterhalb des Mindeststeuersatzes in diesem Steuerhoheitsgebiet liegt. |

|

(19) |

Die Anwendung der Bestimmungen dieser Richtlinie auf multinationale Unternehmensgruppen und große inländische Gruppen, welche erstmals in den Anwendungsbereich der Richtlinie fallen, könnte zu Vergleichbarkeitseinschränkungen führen, die sich aus dem Vorhandensein von Steuerattributen, einschließlich Verlusten aus vorangegangenen Geschäftsjahren, oder aus zeitlichen Abweichungen ergeben, sodass Übergangsregelungen zur Beseitigung solcher Einschränkungen erforderlich sind. Um einen reibungslosen Übergang zum neuen Steuersystem zu ermöglichen, sollten zudem die Sätze für Substanzausnahmen für Lohnkosten und materielle Vermögenswerte über einen Zeitraum von zehn Jahren schrittweise gesenkt werden. |

|

(20) |

Da multinationale Unternehmensgruppen und große inländische Gruppen in einem bestimmten Steuerhoheitsgebiet und für ein bestimmtes Geschäftsjahr ein Mindestmaß an Steuern entrichten sollten, sollte eine Ergänzungssteuer ausschließlich darauf abzielen, sicherzustellen, dass die Gewinne solcher Gruppen in einem bestimmten Geschäftsjahr zu einem effektiven Mindeststeuersatz besteuert werden. Daher sollten die Vorschriften für eine Ergänzungssteuer nicht nach dem Prinzip einer direkt auf die Erträge einer Einheit erhobenen Steuer funktionieren, sondern stattdessen nach Maßgabe einer standardisierten Bemessungsgrundlage und spezifischen Steuerberechnungsmethoden auf den Gewinnüberschuss anwendbar sein, um niedrig besteuerte Erträge innerhalb der betreffenden Gruppen zu ermitteln und eine Ergänzungssteuer zu erheben, durch die der für die Gruppe geltende effektive Steuersatz auf jene Erträge auf den vereinbarten Mindeststeuersatz angehoben würde. Die Konzeption der PES und der SES als Ergänzungssteuern hindert ein Steuerhoheitsgebiet jedoch nicht daran, diese Vorschriften im Rahmen eines Körperschaftsteuersystems in seinem innerstaatlichen Recht anzuwenden. |

|

(21) |

Im Einklang mit der auf internationaler Ebene erzielten politischen Einigung sollten in den GloBE-Regeln nur diejenigen Ausschüttungssteuersysteme berücksichtigt werden, die bis einschließlich 1. Juli 2021 in Kraft waren, d. h. dem Zeitpunkt der ersten Erklärung des inklusiven Rahmens gegen Gewinnverkürzung und Gewinnverlagerung (BEPS) von OECD und G20 mit dem Titel „Erklärung über eine Zwei-Säulen-Lösung zur Bewältigung der steuerlichen Herausforderungen im Zusammenhang mit der Digitalisierung der Wirtschaft“ (Statement on a Two-Pillar Solution to Address the Tax Challenges Arising From the Digitalisation of the Economy), in der die Sonderregelung für anerkannte Ausschüttungssteuersysteme vereinbart wurde. Dies sollte Änderungen des Ausschüttungssteuersystems eines Steuerhoheitsgebiets, die mit der bestehenden Ausgestaltung dieses Systems vereinbar sind, nicht im Wege stehen. |

|

(22) |

Zur effizienten Anwendung des Systems ist es unerlässlich, die Verfahren auf Gruppenebene zu koordinieren. Es wird ein System betrieben werden müssen, das den ungehinderten Informationsfluss innerhalb der multinationalen Unternehmensgruppe und zu den Steuerverwaltungen der Steuerhoheitsgebiete, in denen die Geschäftseinheiten gelegen sind, gewährleistet. Die Hauptverantwortung für die Abgabe der Ergänzungssteuer-Erklärung sollte bei der Geschäftseinheit selbst liegen. Hat die multinationale Unternehmensgruppe eine andere Einheit für die Abgabe der Ergänzungssteuer-Erklärung benannt, so sollte jedoch eine Befreiung von dieser Verantwortung Anwendung finden. Hierbei kann es sich entweder um eine örtliche Einheit oder um eine Einheit aus einem anderen Steuerhoheitsgebiet handeln, welche über eine Vereinbarung zwischen den zuständigen Behörden mit dem Mitgliedstaat der Geschäftseinheit verfügt. Die Informationen, die im Rahmen der Ergänzungssteuer-Erklärung eingereicht werden, sollten es den Steuerverwaltungen an dem Ort, an dem die Geschäftseinheiten gelegen sind, ermöglichen, die Richtigkeit der Ergänzungssteuerschuld einer Geschäftseinheit oder gegebenenfalls der anerkannten nationalen Ergänzungssteuer unter Anwendung innerstaatlicher Verfahren, einschließlich für die Einreichung inländischer Steuererklärungen, zu beurteilen. Weitere Leitlinien, die im GloBE-Umsetzungsrahmen der OECD zu entwickeln sind, sind in dieser Hinsicht für Illustrations- oder Auslegungszwecke von Nutzen und die Mitgliedstaaten könnten sich dafür entscheiden, die diese Leitlinien in ihr nationales Recht aufzunehmen. In Anbetracht der im Rahmen der Umsetzung dieser Richtlinie erforderlichen Befolgungsanpassungen sollte Gruppen, die erstmals in den Anwendungsbereich dieser Richtlinie fallen, eine Frist von 18 Monaten für die Erfüllung der Informationsanforderungen eingeräumt werden. |

|

(23) |

Angesichts der Vorteile von Transparenz im Steuerbereich ist es erfreulich, dass den Steuerbehörden in allen teilnehmenden Steuerhoheitsgebieten im Rahmen der Erklärung eine erhebliche Menge an Informationen vorgelegt wird. Multinationale Unternehmensgruppen, die in den Anwendungsbereich dieser Richtlinie fallen, sollten verpflichtet werden, in jedem Steuerhoheitsgebiet, in dem sie über Geschäftseinheiten verfügen, umfassende und detaillierte Informationen über ihre Gewinne und ihren effektiven Steuersatz bereitzustellen. Eine solch umfangreiche Berichterstattung dürfte zu mehr Transparenz führen. |

|

(24) |

Bei der Umsetzung dieser Richtlinie sollten die Mitgliedstaaten die OECD-Mustervorschriften und die Erläuterungen und Beispiele in den vom inklusiven Rahmen gegen BEPS von OECD und G20 herausgegebenen Steuerlichen Herausforderungen im Zusammenhang mit der Digitalisierung der Wirtschaft — Kommentar zu den Mustervorschriften zur weltweiten Bekämpfung von Gewinnverkürzung (zweite Säule) sowie den GloBE-Umsetzungsrahmen einschließlich seiner Safe-Harbour-Regelungen — soweit diese Quellen mit dieser Richtlinie und dem Unionsrecht vereinbar sind — zu Illustrations- oder Auslegungszwecken heranziehen, um so eine einheitliche Anwendung in allen Mitgliedstaaten zu gewährleisten. Die Safe-Harbour-Regelungen sollten sowohl für multinationale Unternehmensgruppen als auch für große inländische Gruppen relevant sein. |

|

(25) |

Die Frage, wie wirksam und fair die Reform zur Einführung einer globalen Mindeststeuer sein wird, hängt stark von ihrer weltweiten Umsetzung ab. Um eine ordnungsgemäße Durchsetzung der Vorschriften dieser Richtlinie zu gewährleisten, sollten die Mitgliedstaaten angemessene Sanktionen verhängen, insbesondere gegen Unternehmen, die ihrer Verpflichtung zur Einreichung einer Ergänzungssteuer-Erklärung und zur Zahlung ihres Anteils an der Ergänzungssteuer nicht nachkommen. Bei der Festlegung dieser Sanktionen sollten die Mitgliedstaaten insbesondere beachten, dass sie dem Risiko, dass eine multinationale Unternehmensgruppe nicht die für die Anwendung der UTPR erforderlichen Angaben erteilt, entgegenwirken müssen. Um dieser Gefahr vorzubeugen, sollten die Mitgliedstaaten abschreckende Sanktionen festlegen. |

|

(26) |

Es wird ferner unabdingbar sein, dass alle wichtigen Handelspartner der Union entweder eine anerkannte PES oder ein gleichwertiges Regelwerk für die Mindestbesteuerung anwenden. Hinsichtlich der Frage, ob eine PES, die von einem Drittstaat oder -gebiet umgesetzt wird, das sich der globalen Einigung angeschlossen hat, eine anerkannte PES im Sinne der globalen Einigung ist, sollte die auf OECD-Ebene durchzuführende Bewertung herangezogen werden. Überdies und zur Förderung der Rechtssicherheit und der Effizienz der globalen Mindeststeuervorschriften ist es wichtig, die Bedingungen näher zu definieren, unter denen Vorschriften, die in einem Drittstaat oder -gebiet gelten, der bzw. das die Vorschriften der globalen Einigung nicht umsetzen wird, als gleichwertig mit einer anerkannten PES betrachtet werden können. Die Bewertung der Gleichwertigkeit zielt in erster Linie darauf ab, die Anwendung dieser Richtlinie durch die Mitgliedstaaten klarzustellen und zu abzugrenzen, insbesondere hinsichtlich der SES. Zu diesem Zweck sollte die vorliegende Richtlinie eine von der Kommission im Anschluss an die OECD-Bewertung erstellte Bewertung der Gleichwertigkeitskriterien auf der Grundlage bestimmter spezifischer Parameter vorsehen. Die Drittstaaten und -gebiete, die Rechtsrahmen anwenden, die als mit einer anerkannten PES gleichwertig gelten, sollten unmittelbar anhand der in dieser Richtlinie festgelegten objektiven Kriterien bestimmt werden, wobei der OECD-Bewertung strikt gefolgt werden sollte. Daher ist es in diesem besonderen Kontext zweckmäßig, einen delegierten Rechtsakt vorzusehen. Insbesondere sollte in Anbetracht dessen, dass für Steuerangelegenheiten ein eigenes Beschlussfassungsverfahren vorgesehen ist, der Rückgriff auf einen delegierten Rechtsakt in diesem spezifischen Kontext nicht als Präzedenzfall für andere Rechtsinstrumente betrachtet werden, die im Rahmen des besonderen Gesetzgebungsverfahrens angenommen werden. |

|

(27) |

Es ist von wesentlicher Bedeutung, für eine einheitliche Anwendung der in dieser Richtlinie festgelegten Bestimmungen in Bezug auf jegliche Drittstaaten und -gebiete zu sorgen, die die Vorschriften der globalen Einigung nicht umsetzen und deren innerstaatliche Vorschriften nicht als gleichwertig mit einer anerkannten PES betrachtet werden. In diesem Zusammenhang ist es notwendig, eine gemeinsame Methode zu entwickeln, nach der Beträge, die gemäß den Vorschriften der globalen Einigung als erfasste Steuern behandelt würden, Einheiten innerhalb einer multinationalen Unternehmensgruppe zugerechnet würden, die gemäß den Bestimmungen dieser Richtlinie einer Ergänzungssteuer unterliegen würden. Zu diesem Zweck sollten die Mitgliedstaaten die Leitlinien des GloBE-Umsetzungsrahmens der OECD als Bezugsrahmen für die Zurechnung solcher erfassten Steuern heranziehen. |

|

(28) |

Zur Ergänzung bestimmter nicht wesentlicher Vorschriften dieser Richtlinie sollte der Kommission die Befugnis übertragen werden, gemäß Artikel 290 des Vertrags über die Arbeitsweise der Europäischen Union Rechtsakte zu erlassen, um im Anschluss an eine Bewertung durch die Kommission die Steuerhoheitsgebiete mit einem nationalen Rechtsrahmen, der als gleichwertig mit einer anerkannten PES betrachtet werden kann, zu bestimmen. Es ist von besonderer Bedeutung, dass die Kommission im Zuge ihrer Vorbereitungsarbeit angemessene Konsultationen, auch auf der Ebene von Sachverständigen, durchführt, die mit den Grundsätzen in Einklang stehen, die in der Interinstitutionellen Vereinbarung vom 13. April 2016 über bessere Rechtsetzung (5) niedergelegt wurden. |

|

(29) |

Da diese Richtlinie 2022 in Kraft tritt und die Frist für die Umsetzung durch die Mitgliedstaaten auf spätestens 31. Dezember 2023 festgesetzt wurde, wird die Union im Einklang mit dem Zeitplan handeln, der in der Erklärung über eine Zwei-Säulen-Lösung zur Bewältigung der steuerlichen Herausforderungen im Zusammenhang mit der Digitalisierung der Wirtschaft des inklusiven Rahmens gegen BEPS von OECD und G20 vom 8. Oktober 2021 (im Folgenden „Erklärung des inklusiven Rahmens gegen BEPS von OECD und G20 vom Oktober 2021“) vereinbart wurde, wonach die zweite Säule 2022 in Recht umgesetzt werden wird, um 2023 in Kraft zu treten, wobei die SES 2024 in Kraft tritt. |

|

(30) |

Die Bestimmungen dieser Richtlinie zur Anwendung der SES sollten ab 2024 gelten, damit Drittstaaten und -gebiete die PES in der ersten Phase der Umsetzung der OECD-Mustervorschriften anwenden können. |

|

(31) |

In der Erklärung des inklusiven Rahmens gegen BEPS von OECD und G20 vom Oktober 2021 ist eine Zwei-Säulen-Lösung vorgesehen. Der im Anhang dieser Erklärung enthaltene detaillierte Umsetzungsplan legt die Zeitpläne für die Umsetzung der einzelnen Säulen fest. Da mit dieser Richtlinie Säule 2 umgesetzt werden soll, während die Arbeiten in Bezug auf Säule 1 noch abzuschließen sind, muss sichergestellt werden, dass Säule 1 ebenfalls umgesetzt wird. Zu diesem Zweck enthält die vorliegende Richtlinie eine Bestimmung, durch die die Kommission verpflichtet wird, einen Bericht zur Bewertung der im inklusiven Rahmen gegen BEPS von OECD und G20 erzielten Fortschritte auszuarbeiten. Es wird festgestellt, dass die Kommission, sofern sie dies für angebracht hält, den Mitgliedstaaten einen Gesetzgebungsvorschlag zur Bewältigung der steuerlichen Herausforderungen im Zusammenhang mit der Digitalisierung der Wirtschaft zur Prüfung vorlegen kann. |

|

(32) |

Der Rat sollte vor Ende jedes Halbjahres ab dem 1. Juli 2022 die Lage in Bezug auf die Umsetzung von Säule 1 der Erklärung des inklusiven Rahmens gegen BEPS von OECD und G20 vom Oktober 2021 bewerten. |

|

(33) |

Da das Ziel dieser Richtlinie, nämlich die Schaffung eines gemeinsamen Rahmens für eine globale Mindestbesteuerung in der Union auf der Grundlage des gemeinsamen, in den OECD-Mustervorschriften enthaltenen Ansatzes, nicht ausreichend verwirklicht werden kann, wenn jeder Mitgliedstaat alleine handelt, weil nicht aufeinander abgestimmte Maßnahmen der Mitgliedstaaten unter Umständen zu einer weiteren Fragmentierung des Binnenmarkts führen würden und weil es unerlässlich ist, Lösungen umzusetzen, die für den Binnenmarkt insgesamt funktionieren, sondern vielmehr wegen des Umfangs der Reform zur Einführung einer globalen Mindeststeuer auf Unionsebene besser zu verwirklichen ist, kann die Union im Einklang mit dem in Artikel 5 des Vertrags über die Europäische Union niedergelegten Subsidiaritätsprinzip tätig werden. Entsprechend dem in demselben Artikel genannten Grundsatz der Verhältnismäßigkeit geht dieser Beschluss nicht über das für die Verwirklichung dieses Ziels erforderliche Maß hinaus. |

|

(34) |

Der Europäische Datenschutzbeauftragte wurde gemäß Artikel 42 Absatz 1 der Verordnung (EU) 2018/1725 des Europäischen Parlaments und des Rates (6) angehört und hat am 10. Februar 2022 offizielle Bemerkungen abgegeben. Für die Verarbeitung personenbezogener Daten im Rahmen dieser Richtlinie gilt das Recht auf Schutz personenbezogener Daten gemäß Artikel 8 der Charta der Grundrechte der Europäischen Union sowie der Verordnung (EU) 2016/679 des Europäischen Parlaments und des Rates (7) — |

HAT FOLGENDE RICHTLINIE ERLASSEN:

KAPITEL I

ALLGEMEINE BESTIMMUNGEN

Artikel 1

Gegenstand

(1) Mit dieser Richtlinie werden gemeinsame Maßnahmen für die effektive Mindestbesteuerung multinationaler Unternehmensgruppen und großer inländischer Gruppen festgelegt, die in folgender Form erfolgt:

|

a) |

einer Primärergänzungssteuerregelung (PES), anhand derer eine Muttergesellschaft einer multinationalen Unternehmensgruppe oder einer großen inländischen Gruppe den ihr zuzurechnenden Anteil an der Ergänzungssteuer für niedrig besteuerte Geschäftseinheiten der Gruppe berechnet und entrichtet, und |

|

b) |

einer Sekundärergänzungssteuerreglung (SES), gemäß der für eine Geschäftseinheit einer multinationalen Unternehmensgruppe ein zusätzlicher tatsächlicher Steueraufwand anfällt, der ihrem Anteil an der Ergänzungssteuer entspricht und nicht nach der Primärergänzungssteuerregelung für niedrig besteuerte Geschäftseinheiten der Gruppe erhoben wurde. |

(2) Die Mitgliedstaaten können die Option in Anspruch nehmen, eine anerkannte nationale Ergänzungssteuer anzuwenden, wonach die Ergänzungssteuer auf den Gewinnüberschuss aller niedrig besteuerten Geschäftseinheiten in ihrem Steuerhoheitsgebiet gemäß dieser Richtlinie berechnet und entrichtet wird.

Artikel 2

Anwendungsbereich

(1) Diese Richtlinie findet auf in einem Mitgliedstaat gelegene Geschäftseinheiten Anwendung, die einer multinationalen Unternehmensgruppe oder einer großen inländischen Gruppe angehören, welche in den Konzernabschlüssen ihrer obersten Muttergesellschaft in mindestens zwei der vier Geschäftsjahre, die dem geprüften Geschäftsjahr unmittelbar vorausgehen, einschließlich der Umsatzerlöse der gemäß Absatz 3 ausgenommenen Einheiten einen jährlichen Umsatzerlös von mindestens 750 000 000 EUR aufweist.

(2) Sind eines oder mehrere der in Absatz 1 genannten vier Geschäftsjahre länger oder kürzer als 12 Monate, so wird der in Absatz 1 genannte Schwellenwert für die Umsatzerlöse für jedes dieser Geschäftsjahre proportional angepasst.

(3) Diese Richtlinie findet keine Anwendung auf die folgenden Einheiten (im Folgenden „ausgenommene Einheiten“):

|

a) |

staatliche Einheiten, internationale Organisationen, Organisationen ohne Erwerbszweck, Pensionsfonds, Investmentfonds, die oberste Muttergesellschaften sind, oder Immobilieninvestmentvehikel, die oberste Muttergesellschaften sind; |

|

b) |

Einheiten, die direkt oder über eine oder mehrere ausgenommene Einheiten — mit Ausnahme von Altersvorsorge-Dienstleistungsgesellschaften — zu mindestens 95 % ihres Werts im Eigentum einer oder mehrerer Einheiten nach Buchstabe a stehen und die

|

|

c) |

Einheiten, die direkt oder über eine oder mehrere ausgenommene Einheiten — mit Ausnahme von Altersvorsorge-Dienstleistungsgesellschaften — zu mindestens 85 % ihres Werts im Eigentum einer oder mehrerer Einheite(n) nach Buchstabe a stehen, vorausgesetzt, dass sie ihre sämtlichen Erträge im Wesentlichen aus Dividenden oder Eigenkapitalgewinnen oder -verlusten erzielen, die gemäß Artikel 16 Absatz 2 Buchstaben b und c von der Berechnung der maßgeblichen Gewinne oder Verluste ausgenommen sind. |

Abweichend von Unterabsatz 1 des vorliegenden Absatzes kann eine erklärungspflichtige Geschäftseinheit nach Artikel 45 Absatz 1 entscheiden, eine Einheit gemäß den Buchstaben b und c des genannten Unterabsatzes nicht als ausgenommene Einheit zu behandeln.

Artikel 3

Begriffsbestimmungen

Für die Zwecke dieser Richtlinie gelten folgende Begriffsbestimmungen:

|

1. |

„Einheit“ bezeichnet eine Rechtsgestaltung, die einen eigenen Abschluss erstellt, oder eine Rechtsperson; |

|

2. |

„Geschäftseinheit“ bezeichnet

|

|

3. |

„Gruppe“ bezeichnet

|

|

4. |

„multinationale Unternehmensgruppe“ bezeichnet jede Gruppe, die mindestens eine Einheit oder eine Betriebsstätte umfasst, welche nicht im Steuerhoheitsgebiet der obersten Muttergesellschaft gelegen ist; |

|

5. |

„große inländische Gruppe“ bezeichnet jede Gruppe, deren Geschäftseinheiten allesamt in demselben Mitgliedstaat gelegen sind; |

|

6. |

„Konzernabschluss“ bezeichnet

|

|

7. |

„Geschäftsjahr“ bezeichnet die Rechnungsperiode, für die die oberste Muttergesellschaft einer multinationalen Unternehmensgruppe oder einer großen inländischen Gruppe ihren Konzernabschluss erstellt oder, wenn die oberste Muttergesellschaft keinen Konzernabschluss erstellt, das Kalenderjahr; |

|

8. |

„erklärungspflichtige Geschäftseinheit“ bezeichnet eine Einheit, die eine Ergänzungssteuer-Erklärung gemäß Artikel 44 abgibt; |

|

9. |

„staatliche Einheit“ bezeichnet eine Einheit, die alle folgenden Kriterien erfüllt:

|

|

10. |

„internationale Organisation“ bezeichnet jegliche zwischenstaatliche Organisation, auch eine supranationale Organisation, oder vollständig in ihrem Eigentum stehende Behörde oder Einrichtung, die alle folgenden Kriterien erfüllt:

|

|

11. |

„Organisation ohne Erwerbszweck“ bezeichnet eine Einheit, die alle folgenden Kriterien erfüllt:

|

|

12. |

„transparente Gesellschaft“ bezeichnet eine Einheit, die in Bezug auf ihre Erträge, Aufwendungen, Gewinne oder Verluste in dem Steuerhoheitsgebiet, in dem sie gegründet wurde, als steuerlich transparent gilt und nicht in einem anderen Steuerhoheitsgebiet steuerlich ansässig ist und dort in Bezug auf ihre Erträge oder Gewinne keiner erfassten Steuer unterliegt. Als transparente Gesellschaft gilt

Für die Zwecke dieser Begriffsbestimmung bezeichnet eine „steuerlich transparente Gesellschaft“ eine Einheit, deren Erträge, Aufwendungen, Gewinne oder Verluste nach den Rechtsvorschriften eines Steuerhoheitsgebiets so behandelt werden, als hätte der direkte Eigentümer dieser Einheit sie proportional zu ihrem Anteil an dieser Einheit erzielt bzw. als seien sie ihm proportional zu seinem Anteil an dieser Einheit entstanden. Eine Beteiligung an einer Einheit oder einer Betriebsstätte, die eine Geschäftseinheit darstellt, wird als von einer volltransparenten Struktur gehalten behandelt, wenn diese Beteiligung indirekt über eine Kette volltransparenter Gesellschaften gehalten wird. Eine Geschäftseinheit, die aufgrund des Ortes ihrer Geschäftsleitung, ihres Gründungsortes oder ähnlicher Kriterien weder steuerlich ansässig ist noch einer erfassten Steuer oder einer anerkannten nationalen Ergänzungssteuer unterliegt, wird in Bezug auf ihre Erträge, Aufwendungen, Gewinne oder Verluste als transparente Gesellschaft und volltransparente Gesellschaft behandelt, sofern

|

|

13. |

„Betriebsstätte“ bezeichnet

|

|

14. |

„oberste Muttergesellschaft“ bezeichnet

|

|

15. |

„Mindeststeuersatz“ bezeichnet einen Satz von fünfzehn Prozent (15 %); |

|

16. |

„Ergänzungssteuer“ bezeichnet die gemäß Artikel 27 für ein Steuerhoheitsgebiet oder eine Geschäftseinheit berechnete Ergänzungssteuer; |

|

17. |

„Steuerregelung für beherrschte ausländische Unternehmen“ bezeichnet eine Reihe von Steuervorschriften, die keine anerkannte PES bilden und gemäß denen ein direkter oder indirekter Anteilseigner einer ausländischen Einheit oder das Stammhaus einer Betriebsstätte für seinen Anteil an einem Teil oder an den gesamten von dieser ausländischen Geschäftseinheit erzielten Erträge Steuern entrichten muss, und zwar unabhängig davon, ob diese Erträge an den Anteilseigner ausgeschüttet werden; |

|

18. |

„anerkannte PES“ bezeichnet ein Regelwerk, das im innerstaatlichen Recht eines Steuerhoheitsgebiets — unter der Voraussetzung, dass dieses Steuerhoheitsgebiet keine mit diesen Bestimmungen im Zusammenhang stehenden Vorteile gewährt — umgesetzt wird und

|

|

19. |

„niedrig besteuerte Geschäftseinheit“ bezeichnet

|

|

20. |

„zwischengeschaltete Muttergesellschaft“ bezeichnet eine Geschäftseinheit, die direkt oder indirekt eine Beteiligung an einer anderen Geschäftseinheit in derselben multinationalen Unternehmensgruppe oder großen inländischen Gruppe hält und nicht als oberste Muttergesellschaft, in Teileigentum stehende Muttergesellschaft, Betriebsstätte oder Investmentgesellschaft gilt; |

|

21. |

„die Kontrolle begründende Beteiligung“ bezeichnet eine Beteiligung an einer Einheit, aufgrund deren der Anteilseigner verpflichtet ist oder verpflichtet gewesen wäre, die Vermögenswerte, Verbindlichkeiten, Erträge, Aufwendungen und Zahlungsströme der Einheit nach einem anerkannten Rechnungslegungsstandard zu vollkonsolidieren; es wird davon ausgegangen, dass ein Stammhaus über eine die Kontrolle begründende Beteiligung an ihren Betriebsstätten verfügt; |

|

22. |

„in Teileigentum stehende Muttergesellschaft“ bezeichnet eine Geschäftseinheit, die direkt oder indirekt eine Beteiligung an einer anderen Geschäftseinheit derselben multinationalen Unternehmensgruppe oder großen inländischen Gruppe hält, die zu mehr als 20 % direkt oder indirekt im Eigentum einer oder mehrerer Personen gehalten wird, die keine Geschäftseinheiten dieser multinationalen Unternehmensgruppe oder großen inländischen Gruppe sind, und die nicht als oberste Muttergesellschaft, Betriebsstätte oder Investmentgesellschaft gilt; |

|

23. |

„Beteiligung“ bezeichnet alle Beteiligungen am Eigenkapital, die Ansprüche auf Gewinne, Kapital oder Rücklagen einer Einheit oder einer Betriebsstätte begründen; |

|

24. |

„Muttergesellschaft“ bezeichnet eine oberste Muttergesellschaft, bei der es sich nicht um eine ausgenommene Einheit, eine zwischengeschaltete Muttergesellschaft oder eine in Teileigentum stehende Muttergesellschaft handelt; |

|

25. |

„anerkannter Rechnungslegungsstandard“ bezeichnet internationale Rechnungslegungsstandards (IFRS oder von der Union angenommene IFRS gemäß der Verordnung (EG) Nr. 1606/2002 des Europäischen Parlaments und des Rates (8)) und die allgemein anerkannten Rechnungslegungsgrundsätze Australiens, Brasiliens, der Mitgliedstaaten der Europäischen Union, der Mitgliedstaaten des Europäischen Wirtschaftsraums, Hongkongs (China), Japans, Kanadas, Mexikos, Neuseelands, der Republik Indien, der Republik Korea, Russlands, der Schweiz, Singapurs, des Vereinigten Königreichs, der Vereinigten Staaten von Amerika und der Volksrepublik China; |

|

26. |

„zugelassener Rechnungslegungsstandard“ bezeichnet in Bezug auf eine Einheit eine Reihe allgemein anerkannter Rechnungslegungsgrundsätze, die von einem in dem Steuerhoheitsgebiet, in dem die Einheit gelegen ist, zugelassenen Rechnungslegungsorgan genehmigt sind; für die Zwecke dieser Begriffsbestimmung bezeichnet ein zugelassenes Rechnungslegungsorgan das Gremium, das in einem Steuerhoheitsgebiet gesetzlich befugt ist, Rechnungslegungsstandards für die Finanzberichterstattung vorzuschreiben, aufzustellen oder anzuerkennen. |

|

27. |

„erhebliche Vergleichbarkeitseinschränkung“ bezeichnet in Bezug auf die Anwendung eines bestimmten Grundsatzes oder Verfahrens gemäß einer Reihe allgemein anerkannter Rechnungslegungsgrundsätze eine Anwendung, die in einem Geschäftsjahr insgesamt zu einer Abweichung der Erträge oder Aufwendungen von mehr als 75 000 000 EUR gegenüber dem Betrag führt, der sich durch Anwendung des entsprechenden Grundsatzes oder Verfahrens nach den Internationalen Rechnungslegungsstandards (den IFRS oder den von der Union gemäß der Verordnung (EG) Nr. 1606/2002 übernommenen IFRS) ergeben hätte. |

|

28. |

„anerkannte nationale Ergänzungssteuer“ bezeichnet eine Ergänzungssteuer, die im innerstaatlichen Recht eines Steuerhoheitsgebiets — unter der Voraussetzung, dass dieses Steuerhoheitsgebiet keine mit diesen Bestimmungen im Zusammenhang stehenden Vorteile gewährt — umgesetzt wird und

|

|

29. |

„Nettobuchwert der materiellen Vermögenswerte“ bezeichnet den Durchschnitt des Anfangs- und des Endwerts materieller Vermögenswerte nach Berücksichtigung kumulierter Abschreibungen und (substanzbedingter) Wertminderungen, wie im Abschluss verbucht; |

|

30. |

„Investmentgesellschaft“ bezeichnet

|

|

31. |

„Investmentfonds“ bezeichnet eine Einheit oder eine Konstruktion, die alle folgenden Bedingungen erfüllt:

|

|

32. |

„Immobilieninvestmentvehikel “ bezeichnet eine Einheit in Streueigentum, die überwiegend unbewegliches Vermögen hält und deren Erträge einem einzigen Steuersatz unterliegen, und zwar entweder auf Ebene des Immobilieninvestmentvehikels selbst oder auf Ebene seiner Anteilseigner, mit einem Aufschub von höchstens einem Jahr; |

|

33. |

„Pensionsfonds“ bezeichnet

|

|

34. |

„Altersvorsorge-Dienstleistungsgesellschaft“ bezeichnet eine Einheit, die ausschließlich oder nahezu ausschließlich dazu gegründet wurde und betrieben wird, für die unter Nummer 33 Buchstabe a genannten Einheiten Gelder anzulegen oder Tätigkeiten auszuüben, die Nebentätigkeiten zu den unter Nummer 33 Buchstabe a genannten regulierten Tätigkeiten sind, vorausgesetzt, dass die Altersvorsorge-Dienstleistungsgesellschaft derselben Gruppe angehört wie die diese regulierten Tätigkeiten ausübenden Einheiten; |

|

35. |

„Niedrigsteuerstaat oder -gebiet“ bezeichnet in Bezug auf eine multinationale Unternehmensgruppe oder große inländische Gruppe in einem Geschäftsjahr einen Mitgliedstaat oder ein Drittstaat oder -gebiet, in dem die multinationale Unternehmensgruppe oder die große inländische Gruppe maßgebliche Gewinne erzielt und einem effektiven Steuersatz unterliegt, der niedriger ist als der Mindeststeuersatz; |

|

36. |

„maßgebliche Gewinne oder Verluste“ bezeichnen die bilanziellen Nettoerträge oder -verluste einer Geschäftseinheit, die gemäß den in den Kapiteln III, VI und VII festgelegten Regeln angepasst wurden; |

|

37. |

„nicht anerkannte erstattungsfähige Anrechnungssteuer“ bezeichnet jede Steuer, bei der es sich nicht um eine anerkannte Anrechnungssteuer handelt, die von einer Geschäftseinheit noch zu zahlen ist oder gezahlt wurde und

für die Zwecke dieser Begriffsbestimmung bezeichnet „anerkannte Anrechnungssteuer“ eine erfasste, von einer Geschäftseinheit oder einer Betriebsstätte noch zu zahlende oder gezahlte Steuer, die dem wirtschaftlichen Eigentümer der von der Geschäftseinheit ausgeschütteten Dividende oder, im Falle einer von einer Betriebsstätte noch zu zahlenden oder gezahlten erfassten Steuer, der vom Stammhaus ausgeschütteten Dividende erstattet werden oder von diesem als Gutschrift verrechnet werden kann, sofern die Erstattung bzw. die Gutschrift

|

|

38. |

„anerkannte auszahlbare Steuergutschrift“ bezeichnet

Eine anerkannte auszahlbare Steuergutschrift umfasst keine Steuerbeträge, die aufgrund einer anerkannten Anrechnungssteuer oder einer nicht anerkannten erstattungsfähigen Anrechnungssteuer als Gutschrift verrechnet werden oder erstattet werden können; |

|

39. |

„nicht anerkannte auszahlbare Steuergutschrift“ bezeichnet eine Steuergutschrift, die keine anerkannte auszahlbare Steuergutschrift darstellt, jedoch ganz oder teilweise auszahlbar ist; |

|

40. |

„Stammhaus“ bezeichnet eine Einheit, die die bilanziellen Nettoerträge oder -verluste einer Betriebsstätte in ihrem Abschluss erfasst; |

|

41. |

„konzernzugehöriger Eigentümer einer Geschäftseinheit“ bezeichnet eine Geschäftseinheit, die direkt oder indirekt eine Beteiligung an einer anderen Geschäftseinheit derselben multinationalen Unternehmensgruppe oder großen inländischen Gruppe hält; |

|

42. |

„anerkanntes Ausschüttungssteuersystem“ bezeichnet ein Körperschaftsteuersystem, das

|

|

43. |

„anerkannte SES“ bezeichnet ein Regelwerk, das im innerstaatlichen Recht eines Steuerhoheitsgebiets — unter der Voraussetzung, dass dieses Steuerhoheitsgebiet keine mit diesen Bestimmungen im Zusammenhang stehenden Vorteile gewährt — umgesetzt wird und

|

|

44. |

„als erklärungspflichtig benannte Einheit“ bezeichnet die Geschäftseinheit, bei der es sich nicht um die oberste Muttergesellschaft handelt und die von der multinationalen Unternehmensgruppe oder großen inländischen Gruppe benannt wurde, um im Namen der multinationalen Unternehmensgruppe oder großen inländischen Gruppe die in Artikel 44 genannten Erklärungspflichten zu erfüllen. |

Artikel 4

Standort einer Geschäftseinheit

(1) Für die Zwecke dieser Richtlinie ist eine Einheit, die keine transparente Gesellschaft ist, in dem Steuerhoheitsgebiet gelegen, in dem diese Einheit aufgrund des Ortes ihrer Geschäftsleitung, ihres Gründungsortes oder ähnlicher Kriterien als steuerlich ansässig gilt.

Kann der Standort einer Einheit, die keine transparente Gesellschaft ist, nicht auf der Grundlage von Unterabsatz 1 bestimmt werden, so gilt die Geschäftseinheit als in dem Steuerhoheitsgebiet gelegen, in dem sie gegründet wurde.

(2) Eine transparente Gesellschaft gilt als staatenlos, es sei denn, es handelt sich bei ihr um die oberste Muttergesellschaft einer multinationalen Unternehmensgruppe oder einer großen inländischen Gruppe oder sie ist verpflichtet, eine PES gemäß den Artikeln 5, 6, 7 und 8 anzuwenden; in diesem Fall gilt sie als in dem Steuerhoheitsgebiet gelegen, in dem sie gegründet wurde.

(3) Eine Betriebsstätte im Sinne von Artikel 3 Nummer 13 Buchstabe a ist als in dem Steuerhoheitsgebiet gelegen zu bestimmen, in dem sie als Betriebsstätte behandelt wird und nach dem anwendbaren geltenden Doppelbesteuerungsabkommen steuerpflichtig ist.

Eine Betriebsstätte im Sinne von Artikel 3 Nummer 13 Buchstabe b ist als in dem Steuerhoheitsgebiet gelegen zu bestimmen, in dem sie auf der Grundlage ihrer geschäftlichen Präsenz auf Nettobasis steuerpflichtig ist.

Eine Betriebsstätte im Sinne von Artikel 3 Nummer 13 Buchstabe c ist als in dem Steuerhoheitsgebiet gelegen zu bestimmen, in dem sie sich befindet.

Eine Betriebsstätte im Sinne von Artikel 3 Nummer 13 Buchstabe d gilt als staatenlos.

(4) Ist eine Geschäftseinheit in zwei Steuerhoheitsgebieten gelegen und verfügen diese beiden Steuerhoheitsgebiete über ein anwendbares Doppelbesteuerungsabkommen, so gilt die Geschäftseinheit als in dem Steuerhoheitsgebiet gelegen, in dem sie gemäß diesem Doppelbesteuerungsabkommen als steuerlich ansässig gilt.

Sieht das anwendbare Doppelbesteuerungsabkommen vor, dass die zuständigen Behörden die Steueransässigkeit der Geschäftseinheit in gegenseitigem Einvernehmen regeln, und wird keine Einigung erzielt, so findet Absatz 5 Anwendung.

Ist nach dem anwendbaren Doppelbesteuerungsabkommen keine Entlastung von der Doppelbesteuerung vorgesehen, so findet aufgrund der Tatsache, dass eine Geschäftseinheit in den Steuerhoheitsgebieten beider Vertragsparteien steuerlich ansässig ist, Absatz 5 Anwendung.

(5) Ist eine Geschäftseinheit in zwei Steuerhoheitsgebieten gelegen und verfügen diese beiden Steuerhoheitsgebiete nicht über ein anwendbares Doppelbesteuerungsabkommen, so gilt die Geschäftseinheit als in dem Steuerhoheitsgebiet gelegen, in dem für das Geschäftsjahr der höhere Betrag an erfassten Steuern erhoben wurde.

Für die Zwecke der Berechnung des Betrags der in Unterabsatz 1 genannten erfassten Steuern wird der Betrag der gemäß einer Steuerregelung für beherrschte ausländische Unternehmen gezahlten Steuern nicht berücksichtigt.

Ist der geschuldete Betrag der erfassten Steuern in beiden Steuerhoheitsgebieten gleich oder null, so gilt die Geschäftseinheit als in dem Steuerhoheitsgebiet gelegen, in dem der Betrag der gemäß Artikel 28 berechneten substanzbasierten Freistellung von Gewinnen höher ist.

Ist der Betrag der substanzbasierten Freistellung von Gewinnen in beiden Steuerhoheitsgebieten gleich oder null, so gilt die Geschäftseinheit als staatenlos, es sei denn, es handelt sich um eine oberste Muttergesellschaft; in diesem Fall gilt sie als in dem Steuerhoheitsgebiet gelegen, in dem sie gegründet wurde.

(6) Ist eine Muttergesellschaft infolge der Anwendung der Absätze 4 und 5 in einem Steuerhoheitsgebiet gelegen, in dem sie keiner anerkannten PES unterliegt, so gilt sie als der anerkannten PES des anderen Steuerhoheitsgebiets unterliegend, es sei denn, ein anwendbares Doppelbesteuerungsabkommen verbietet die Anwendung einer solchen Bestimmung.

(7) Verlegt eine Geschäftseinheit ihren Standort im Laufe eines Geschäftsjahres, so gilt sie als in dem Steuerhoheitsgebiet gelegen, in dem sie zu Beginn des betreffenden Geschäftsjahres nach diesem Artikel als gelegen galt.

KAPITEL II

PES UND SES

Artikel 5

Oberste Muttergesellschaft in der Union

(1) Die Mitgliedstaaten stellen sicher, dass eine oberste Muttergesellschaft, die eine in einem Mitgliedstaat gelegene Geschäftseinheit ist, in Bezug auf ihre niedrig besteuerten Geschäftseinheiten, die in einem anderen Steuerhoheitsgebiet gelegen oder staatenlos sind, für das Geschäftsjahr der Ergänzungssteuer (im Folgenden „PES-Ergänzungssteuer“) unterliegt.

(2) Die Mitgliedstaaten stellen sicher, dass eine in einem Mitgliedstaat, der ein Niedrigsteuerstaat ist, gelegene Geschäftseinheit, die die oberste Muttergesellschaft einer multinationalen Unternehmensgruppe oder einer großen inländischen Gruppe ist, in Bezug auf die oberste Muttergesellschaft und alle in demselben Mitgliedstaat gelegenen niedrig besteuerten Geschäftseinheiten der Gruppe für das Geschäftsjahr der PES-Ergänzungssteuer unterliegt.

Artikel 6

Zwischengeschaltete Muttergesellschaft in der Union

(1) Die Mitgliedstaaten stellen sicher, dass eine in einem Mitgliedstaat gelegene zwischengeschaltete Muttergesellschaft, die von einer in einem Drittstaat oder -gebiet gelegenen obersten Muttergesellschaft gehalten wird, in Bezug auf ihre niedrig besteuerten Geschäftseinheiten, die in einem anderen Steuerhoheitsgebiet gelegen oder staatenlos sind, für das Geschäftsjahr der PES-Ergänzungssteuer unterliegt.

(2) Die Mitgliedstaaten stellen sicher, dass eine in einem Mitgliedstaat, der ein Niedrigsteuerstaat ist, gelegene zwischengeschaltete Muttergesellschaft, die von einer in einem Drittstaat oder -gebiet gelegenen obersten Muttergesellschaft gehalten wird, in Bezug auf die zwischengeschaltete Muttergesellschaft und ihre in demselben Mitgliedstaat gelegenen niedrig besteuerten Geschäftseinheiten für das Geschäftsjahr der PES-Ergänzungssteuer unterliegt.

(3) Die Bestimmungen der Absätze 1 und 2 finden keine Anwendung, wenn

|

a) |

die oberste Muttergesellschaft für das betreffende Geschäftsjahr einer anerkannten PES unterliegt oder |

|

b) |

eine andere zwischengeschaltete Muttergesellschaft in einem Steuerhoheitsgebiet gelegen ist, in dem sie einer anerkannten PES für das betreffende Geschäftsjahr unterliegt, und direkt oder indirekt eine die Kontrolle begründende Beteiligung an der zwischengeschalteten Muttergesellschaft hält. |

Artikel 7

In der Union gelegene und von einer ausgenommenen obersten Muttergesellschaft gehaltene zwischengeschaltete Muttergesellschaft

(1) Die Mitgliedstaaten stellen sicher, dass eine in einem Mitgliedstaat gelegene und von einer obersten Muttergesellschaft, die eine ausgenommene Einheit ist, gehaltene zwischengeschaltete Muttergesellschaft in Bezug auf ihre niedrig besteuerten Geschäftseinheiten, die in einem anderen Steuerhoheitsgebiet gelegen oder staatenlos sind, für das Geschäftsjahr der PES-Ergänzungssteuer unterliegt.

(2) Die Mitgliedstaaten stellen sicher, dass eine in einem Mitgliedstaat, der ein Niedrigsteuerstaat ist, gelegene und von einer obersten Muttergesellschaft, die eine ausgenommene Einheit ist, gehaltene zwischengeschaltete Muttergesellschaft in Bezug auf die zwischengeschaltete Muttergesellschaft und ihre niedrig besteuerten Geschäftseinheiten, die in demselben Mitgliedstaat gelegen sind, für das Geschäftsjahr der PES-Ergänzungssteuer unterliegt.

(3) Die Bestimmungen der Absätze 1 und 2 finden keine Anwendung, wenn eine andere zwischengeschaltete Muttergesellschaft in einem Steuerhoheitsgebiet gelegen ist, in dem sie für das Geschäftsjahr einer anerkannten PES unterliegt und direkt oder indirekt eine die Kontrolle begründende Beteiligung an der in den Absätzen 1 und 2 genannten zwischengeschalteten Muttergesellschaft hält.

Artikel 8

In Teileigentum stehende Muttergesellschaft in der Union

(1) Die Mitgliedstaaten stellen sicher, dass eine in Teileigentum stehende in einem Mitgliedstaat gelegene Muttergesellschaft in Bezug auf ihre niedrig besteuerten Geschäftseinheiten, die in einem anderen Steuerhoheitsgebiet gelegen oder staatenlos sind, für das Geschäftsjahr der PES-Ergänzungssteuer unterliegt.

(2) Die Mitgliedstaaten stellen sicher, dass eine in Teileigentum stehende in einem Mitgliedstaat, der ein Niedrigsteuerstaat ist, gelegene Muttergesellschaft in Bezug auf die Muttergesellschaft und ihre in demselben Mitgliedstaat gelegenen niedrig besteuerten Geschäftseinheiten für das Geschäftsjahr der PES-Ergänzungssteuer unterliegt.

(3) Die Bestimmungen der Absätze 1 und 2 finden keine Anwendung, wenn die Beteiligungen an der in Teileigentum stehenden Muttergesellschaft direkt oder indirekt vollständig von einer anderen in Teileigentum stehenden Muttergesellschaft gehalten werden, welche für das betreffende Geschäftsjahr einer anerkannten PES unterliegt.

Artikel 9

Zurechnung der Ergänzungssteuer im Rahmen der PES

(1) Die von einer Muttergesellschaft für eine niedrig besteuerte Geschäftseinheit gemäß Artikel 5 Absatz 1, Artikel 6 Absatz 1, Artikel 7 Absatz 1 und Artikel 8 Absatz 1 geschuldete PES-Ergänzungssteuer entspricht der gemäß Artikel 27 berechneten Ergänzungssteuer für die niedrig besteuerte Geschäftseinheit, multipliziert mit dem der Muttergesellschaft zuzurechnenden Anteil an dieser Ergänzungssteuer für das Geschäftsjahr.

(2) Der einer Muttergesellschaft zuzurechnende Anteil an der Ergänzungssteuer in Bezug auf eine niedrig besteuerte Geschäftseinheit entspricht dem Anteil der Muttergesellschaft an den maßgeblichen Gewinnen der niedrig besteuerten Geschäftseinheit. Dieser Anteil entspricht den maßgeblichen Gewinnen der niedrig besteuerten Geschäftseinheit für das Geschäftsjahr, abzüglich des Betrags dieser Gewinne, die Beteiligungen, die von anderen Eigentümern gehalten werden, zuzurechnen sind, geteilt durch die maßgeblichen Gewinne der niedrig besteuerten Geschäftseinheit für das Geschäftsjahr.

Der Betrag der maßgeblichen Gewinne, die Beteiligungen an niedrig besteuerten Geschäftseinheiten, die von anderen Eigentümern gehalten werden, zuzurechnen sind, entspricht dem Betrag, der diesen Eigentümern nach den Grundsätzen des im Konzernabschluss der obersten Muttergesellschaft verwendeten anerkannten Rechnungslegungsstandards zugerechnet worden wäre, wenn die Nettoerträge der niedrig besteuerten Geschäftseinheit den maßgeblichen Gewinnen entsprochen hätten und

|

a) |

die Muttergesellschaft den Konzernabschluss im Einklang mit diesem Rechnungslegungsstandard erstellt hätte (hypothetischer Konzernabschluss), |

|

b) |

die Muttergesellschaft eine die Kontrolle begründende Beteiligung an der niedrig besteuerten Geschäftseinheit gehalten hätte, sodass die Erträge und Aufwendungen der niedrig besteuerten Geschäftseinheit im hypothetischen Konzernabschluss mit den Erträgen und Aufwendungen der Muttergesellschaft vollkonsolidiert worden wären, |

|

c) |

alle maßgeblichen Gewinne der niedrig besteuerten Geschäftseinheit Transaktionen mit Personen, die keine Einheiten der Gruppe sind, zuzurechnen wären und |

|

d) |

alle Beteiligungen, die nicht direkt oder indirekt von der Muttergesellschaft gehalten werden, von Personen, die keine Einheiten der Gruppe sind, gehalten würden. |

(3) Zusätzlich zu dem einer Muttergesellschaft gemäß Absatz 1 des vorliegenden Artikels zugerechneten Betrag umfasst die von einer Muttergesellschaft gemäß Artikel 5 Absatz 2, Artikel 6 Absatz 2, Artikel 7 Absatz 2 und Artikel 8 Absatz 2 geschuldete PES-Ergänzungssteuer gemäß Artikel 27:

|

a) |

den vollen Betrag der für diese Muttergesellschaft berechneten Ergänzungssteuer und |

|

b) |

den Betrag der für ihre in demselben Mitgliedstaat gelegenen niedrig besteuerten Geschäftseinheiten berechneten Ergänzungssteuer multipliziert mit dem der Muttergesellschaft für das Geschäftsjahr zuzurechnenden Anteil an dieser Ergänzungssteuer. |

Artikel 10

Ausgleichsmechanismus für die PES

Hält eine in einem Mitgliedstaat gelegene Muttergesellschaft indirekt über eine zwischengeschaltete Muttergesellschaft oder eine in Teileigentum stehende Muttergesellschaft, die für das Geschäftsjahr einer anerkannten PES unterliegt, eine Beteiligung an einer niedrig besteuerten Geschäftseinheit, so wird die gemäß den Artikeln 5 bis 8 geschuldete Ergänzungssteuer um einen Betrag gekürzt, der dem der erstgenannten Muttergesellschaft zuzurechnenden Anteil an der Ergänzungssteuer entspricht, die von der zwischengeschalteten Muttergesellschaft oder einer in Teileigentum stehenden Muttergesellschaft geschuldet wird.

Artikel 11

Optionale Anwendung einer anerkannten nationalen Ergänzungssteuer

(1) Die Mitgliedstaaten können die Option in Anspruch nehmen, eine anerkannte nationale Ergänzungssteuer anzuwenden.

Nimmt ein Mitgliedstaat, in dem Geschäftseinheiten einer multinationalen Unternehmensgruppe oder einer großen inländischen Gruppe gelegen sind, die Option in Anspruch, eine anerkannte nationale Ergänzungssteuer anzuwenden, so unterliegen alle niedrig besteuerten Geschäftseinheiten der multinationalen Unternehmensgruppe oder großen inländischen Gruppe in diesem Mitgliedstaat für das Geschäftsjahr dieser nationalen Ergänzungssteuer.

Für die Zwecke einer anerkannten nationalen Ergänzungssteuer kann die Berechnung des nationalen Gewinnüberschusses der niedrig besteuerten Geschäftseinheiten statt auf der Grundlage des Rechnungslegungsstandards, der im Konzernabschluss angewandt wurde, auf der Grundlage eines anerkannten Rechnungslegungsstandards oder eines von einem zugelassenen Rechnungslegungsorgan genehmigten zugelassenen Rechnungslegungsstandards und einer Anpassung erfolgen, um erhebliche Vergleichbarkeitseinschränkungen zu vermeiden.

(2) Ist eine Muttergesellschaft einer multinationalen Unternehmensgruppe oder einer großen inländischen Gruppe in einem Mitgliedstaat gelegen und unterliegen ihre entweder in diesem Mitgliedstaat oder in einem anderen Steuerhoheitsgebiet gelegenen direkt oder indirekt gehaltenen Geschäftseinheiten in diesen Steuerhoheitsgebieten einer anerkannten nationalen Ergänzungssteuer für das Geschäftsjahr, so wird der Betrag der gemäß Artikel 27 berechneten, von der Muttergesellschaft gemäß den Artikeln 5 bis 8 geschuldeten Ergänzungssteuer um den entweder von der Muttergesellschaft oder von den genannten Geschäftseinheiten geschuldeten Betrag der anerkannten nationalen Ergänzungssteuer auf bis zu null reduziert.

Wurde die anerkannte nationale Ergänzungssteuer für ein Geschäftsjahr im Einklang mit dem anerkannten Rechnungslegungsstandard der obersten Muttergesellschaft oder den internationalen Rechnungslegungsstandards (den IFRS oder den von der Union gemäß der Verordnung (EG) Nr. 1606/2002 übernommenen IFRS) berechnet, so wird ungeachtet des Unterabsatzes 1 für das Geschäftsjahr gemäß Artikel 27 in Bezug auf die in diesem Mitgliedstaat gelegenen Geschäftseinheiten dieser multinationalen Unternehmensgruppe oder großen inländischen Gruppe keine Ergänzungssteuer berechnet. Wendet ein Mitgliedstaat keine anerkannte nationale Ergänzungssteuer an, um eine gemäß Artikel 29 auflaufende zusätzliche Ergänzungssteuer zu erheben, so bleibt die Berechnung einer zusätzlichen Ergänzungssteuer gemäß Artikel 29 von diesem Unterabsatz unberührt.

(3) Wurde der Betrag der anerkannten nationalen Ergänzungssteuer für ein Geschäftsjahr nicht binnen der vier auf das Geschäftsjahr, in dem sie fällig wurde, folgenden Geschäftsjahre entrichtet, so wird der Betrag der nicht entrichteten anerkannten nationalen Ergänzungssteuer zu der gemäß Artikel 27 Absatz 3 berechneten Ergänzungssteuer für das Steuerhoheitsgebiet hinzuaddiert und kann vom Mitgliedstaat, der die Option gemäß Absatz 1 des vorliegenden Artikels in Anspruch genommen hat, nicht mehr erhoben werden.

(4) Mitgliedstaaten, die die Option der Anwendung einer anerkannten nationalen Ergänzungssteuer in Anspruch nehmen, unterrichten die Kommission hiervon binnen vier Monaten nach Erlass ihrer nationalen Rechts- und Verwaltungsvorschriften zur Einführung einer anerkannten nationalen Ergänzungssteuerregelung. Diese Option gilt für drei Jahre und kann in diesem Zeitraum nicht widerrufen werden. Nach Ablauf jedes Dreijahreszeitraums wird die Option automatisch erneuert, sofern der Mitgliedstaat die Option nicht widerruft. Jeder Widerruf der Option ist der Kommission spätestens vier Monate vor Ablauf des Dreijahreszeitraums mitzuteilen.

Artikel 12

Anwendung einer SES in der multinationalen Unternehmensgruppe

(1) Ist die oberste Muttergesellschaft einer multinationalen Unternehmensgruppe in einem Drittstaat oder -gebiet gelegen, der bzw. das keine anerkannte PES anwendet, oder ist die oberste Muttergesellschaft einer multinationalen Unternehmensgruppe eine ausgenommene Einheit, so stellen die Mitgliedstaaten sicher, dass die in der Union gelegenen Geschäftseinheiten in dem Mitgliedstaat, in dem sie gelegen sind, für das Geschäftsjahr einer Anpassung in Höhe des diesem Mitgliedstaat gemäß Artikel 14 zugerechneten Betrags der SES-Ergänzungssteuer unterliegen.

In diesem Zusammenhang kann eine solche Anpassung entweder in Form einer von diesen Geschäftseinheiten geschuldeten Ergänzungssteuer oder in Form einer Verweigerung der Verrechnung mit den steuerpflichtigen Erträgen dieser Geschäftseinheiten erfolgen, wodurch eine Steuerschuld entsteht, die für die Erhebung des diesem Mitgliedstaat zugerechneten Betrags der SES-Ergänzungssteuer erforderlich ist.

(2) Wendet ein Mitgliedstaat die Anpassung gemäß Absatz 1 des vorliegenden Artikels in Form einer Verweigerung der Verrechnung mit steuerpflichtigen Erträgen an, so gilt diese Anpassung so weit wie möglich in Bezug auf das Steuerjahr, in dem das Geschäftsjahr, für das die SES-Ergänzungssteuer gemäß Artikel 14 berechnet und einem Mitgliedstaat zugerechnet wurde, endet.

Jeder Betrag der SES-Ergänzungssteuer, der in Bezug auf ein Geschäftsjahr infolge der Verweigerung der Verrechnung mit steuerpflichtigen Erträgen für dieses Geschäftsjahr noch geschuldet wird, wird im erforderlichen Umfang vorgetragen und unterliegt in Bezug auf jedes folgende Geschäftsjahr der Anpassung gemäß Absatz 1, bis der dem Mitgliedstaat für dieses Geschäftsjahr zugerechnete Betrag der SES-Ergänzungssteuer vollständig entrichtet wurde.

(3) Geschäftseinheiten, die Investmentgesellschaften sind, unterliegen nicht diesem Artikel.

Artikel 13

Anwendung der SES im Steuerhoheitsgebiet einer obersten Muttergesellschaft

(1) Ist die oberste Muttergesellschaft einer multinationalen Unternehmensgruppe in einem Niedrigsteuerdrittstaat oder -gebiet gelegen, so stellen die Mitgliedstaaten sicher, dass die in der Union gelegenen Geschäftseinheiten in dem Mitgliedstaat, in dem sie gelegen sind, für das Geschäftsjahr einer Anpassung in Höhe des diesem Mitgliedstaat gemäß Artikel 14 zugerechneten Betrags der SES-Ergänzungssteuer unterliegen.

In diesem Zusammenhang kann eine solche Anpassung entweder in Form einer von diesen Geschäftseinheiten geschuldeten Ergänzungssteuer oder in Form einer Verweigerung der Verrechnung mit den steuerpflichtigen Erträgen dieser Geschäftseinheiten erfolgen, wodurch eine Steuerschuld entsteht, die für die Erhebung des diesem Mitgliedstaat zugerechneten Betrags der SES-Ergänzungssteuer erforderlich ist.

Unterabsatz 1 findet keine Anwendung, wenn die oberste Muttergesellschaft in einem Niedrigsteuerdrittstaat oder -gebiet in Bezug auf die oberste Muttergesellschaft und ihre in diesem Drittstaat oder -gebiet gelegenen niedrig besteuerten Geschäftseinheiten einer anerkannten PES unterliegt.

(2) Wendet ein Mitgliedstaat die Anpassung gemäß Absatz 1 des vorliegenden Artikels in Form einer Verweigerung der Verrechnung mit steuerpflichtigen Erträgen an, so gilt diese Anpassung so weit wie möglich in Bezug auf das Steuerjahr, in dem das Geschäftsjahr, für das die SES-Ergänzungssteuer gemäß Artikel 14 berechnet und einem Mitgliedstaat zugerechnet wurde, endet.

Jeder Betrag der SES-Ergänzungssteuer, der in Bezug auf ein Geschäftsjahr infolge der Verweigerung der Verrechnung mit steuerpflichtigen Erträgen für dieses Geschäftsjahr noch geschuldet wird, wird im erforderlichen Umfang vorgetragen und unterliegt in Bezug auf jedes folgende Geschäftsjahr der Anpassung gemäß Absatz 1, bis der dem Mitgliedstaat für dieses Geschäftsjahr zugerechnete Betrag der SES-Ergänzungssteuer vollständig entrichtet wurde.

(3) Geschäftseinheiten, die Investmentgesellschaften sind, unterliegen nicht diesem Artikel.

Artikel 14

Berechnung und Zurechnung des SES-Ergänzungssteuerbetrags

(1) Der SES-Ergänzungssteuerbetrag, der einem Mitgliedstaat zugerechnet wird, wird berechnet, indem der gemäß Absatz 2 bestimmte Gesamtbetrag der SES-Ergänzungssteuer mit dem gemäß Absatz 5 bestimmten SES-Prozentsatz des Mitgliedstaats multipliziert wird.

(2) Der Gesamtbetrag der SES-Ergänzungssteuer entspricht der Summe der gemäß Artikel 27 für jede niedrig besteuerte Geschäftseinheit der multinationalen Unternehmensgruppe für das Geschäftsjahr berechneten Ergänzungssteuern, vorbehaltlich der Anpassungen gemäß den Absätzen 3 und 4 des vorliegenden Artikels.

(3) Die von einer niedrig besteuerten Geschäftseinheit geschuldete SES-Ergänzungssteuer beträgt null, wenn alle Beteiligungen der obersten Muttergesellschaft an einer solchen niedrig besteuerten Geschäftseinheit für das Geschäftsjahr direkt oder indirekt von einer oder mehreren Muttergesellschaften gehalten werden, die für dieses Geschäftsjahr in Bezug auf die niedrig besteuerte Geschäftseinheit einer anerkannten PES unterliegen.

(4) Findet Absatz 3 keine Anwendung, so wird die von einer niedrig besteuerten Geschäftseinheit geschuldete SES-Ergänzungssteuer um den einer Muttergesellschaft zuzurechnenden Anteil an der Ergänzungssteuer dieser niedrig besteuerten Geschäftseinheit, die gemäß einer anerkannten PES erhoben wird, gekürzt.

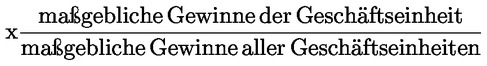

(5) Der SES-Prozentsatz eines Mitgliedstaats wird für jedes Geschäftsjahr und für jede multinationale Unternehmensgruppe nach folgender Formel berechnet:

wobei Folgendes gilt:

|

a) |

Die Zahl der Beschäftigten im Mitgliedstaat ist die Gesamtzahl der Beschäftigten aller in dem Mitgliedstaat gelegenen Geschäftseinheiten der multinationalen Unternehmensgruppe; |

|

b) |

die Zahl der Beschäftigten in allen SES-Steuerhoheitsgebieten ist die Gesamtzahl der Beschäftigten aller Geschäftseinheiten der multinationalen Unternehmensgruppe, die in einem Steuerhoheitsgebiet gelegen sind, in dem für das Geschäftsjahr eine anerkannte SES gilt; |

|

c) |

der Gesamtwert der materiellen Vermögenswerte im Mitgliedstaat ist die Summe des Nettobuchwerts der materiellen Vermögenswerte aller in dem Mitgliedstaat gelegenen Geschäftseinheiten der multinationalen Unternehmensgruppe; |

|

d) |

der Gesamtwert der materiellen Vermögenswerte in allen SES-Steuerhoheitsgebieten ist die Summe des Nettobuchwerts der materiellen Vermögenswerte aller Geschäftseinheiten der multinationalen Unternehmensgruppe, die in einem Steuerhoheitsgebiet gelegen sind, in dem für das Geschäftsjahr eine anerkannte SES gilt. |

(6) Die Zahl der Beschäftigten entspricht der Zahl der Beschäftigten in Vollzeitäquivalenten aller in dem betreffenden Steuerhoheitsgebiet gelegenen Geschäftseinheiten, einschließlich selbstständiger Auftragnehmer, sofern diese an der regulären Geschäftstätigkeit der Geschäftseinheit mitwirken.

Materielle Vermögenswerte umfassen die materiellen Vermögenswerte aller in dem betreffenden Steuerhoheitsgebiet gelegenen Geschäftseinheiten, jedoch keine Barmittel oder Barmitteläquivalente, immateriellen oder finanziellen Vermögenswerte.