This document is an excerpt from the EUR-Lex website

Document 32008L0048

Directive 2008/48/EC of the European Parliament and of the Council of 23 April 2008 on credit agreements for consumers and repealing Council Directive 87/102/EEC

Direktiva 2008/48/EZ Europskog parlamenta i Vijeća od 23. travnja 2008. o ugovorima o potrošačkim kreditima i stavljanju izvan snage Direktive Vijeća 87/102/EEZ

Direktiva 2008/48/EZ Europskog parlamenta i Vijeća od 23. travnja 2008. o ugovorima o potrošačkim kreditima i stavljanju izvan snage Direktive Vijeća 87/102/EEZ

SL L 133, 22.5.2008, p. 66–92

(BG, ES, CS, DA, DE, ET, EL, EN, FR, IT, LV, LT, HU, MT, NL, PL, PT, RO, SK, SL, FI, SV) Ovaj dokument objavljen je u određenim posebnim izdanjima

(HR)

In force: This act has been changed. Current consolidated version: 30/12/2023

In force: This act has been changed. Current consolidated version: 30/12/2023

|

15/Sv. 013 |

HR |

Službeni list Europske unije |

58 |

32008L0048

|

L 133/66 |

SLUŽBENI LIST EUROPSKE UNIJE |

23.04.2008. |

DIREKTIVA 2008/48/EZ EUROPSKOG PARLAMENTA I VIJEĆA

od 23. travnja 2008.

o ugovorima o potrošačkim kreditima i stavljanju izvan snage Direktive Vijeća 87/102/EEZ

EUROPSKI PARLAMENT I VIJEĆE EUROPSKE UNIJE,

uzimajući u obzir Ugovor o osnivanju Europske zajednice, a posebno njegov članak 95.,

uzimajući u obzir prijedlog Komisije,

uzimajući u obzir mišljenje Europskoga gospodarskog i socijalnog odbora (1),

u skladu s postupkom utvrđenim u članku 251. Ugovora (2),

budući da:

|

(1) |

Direktivom Vijeća 87/102/EEZ od 22. prosinca 1986. o usklađivanju zakona i drugih propisa država članica koji se odnose na kreditiranje potrošača (3), utvrđuju se pravila na razini Zajednice u vezi s mjerama za potrošačke kredite. |

|

(2) |

1995. Komisija je predstavila izvješće o funkcioniranju Direktive 87/102/EEZ i poduzela opće savjetovanje sa zainteresiranim stranama. 1997. Komisija je predstavila sažeto izvješće o reakcijama na izvješće iz 1995. Drugo izvješće o funkcioniranju Direktive 87/102/EEZ podneseno je 1996. |

|

(3) |

Ta su izvješća i savjetovanja otkrila znatne razlike među zakonima raznih država članica u području kredita namijenjenih fizičkim osobama općenito, a posebno u području potrošačkih kredita. Analiza nacionalnih zakona kojima se prenosi Direktiva 87/102/EEZ pokazuje da, uz Direktivu 87/102/EEZ, države članice koriste čitav niz mehanizama za zaštitu potrošača na temelju razlika u pravnoj ili gospodarskoj situaciji na nacionalnoj razini. |

|

(4) |

Situacija de facto i de jure koja proizlazi iz tih nacionalnih razlika u nekim slučajevima dovodi do narušavanja tržišnog natjecanja među vjerovnicima u Zajednici i stvara prepreke unutarnjem tržištu u slučajevima kada države članice usvoje različite obvezne odredbe strože od onih predviđenih Direktivom 87/102/EEZ. To ograničava sposobnost potrošača da izravno koriste postupno sve veću dostupnost prekograničnih kredita. Ta narušavanja i ograničenja mogu imati posljedice u smislu potražnje za proizvodima i uslugama. |

|

(5) |

Posljednjih se godina znatno proširio izbor vrsta kredita koji se nude potrošačima i koji oni koriste. Pojavili su se novi kreditni instrumenti, a njihova se uporaba i dalje nastavlja razvijati. Stoga je potrebno izmijeniti postojeće odredbe i, kada je primjereno, proširiti njihovo područje primjene. |

|

(6) |

U skladu s Ugovorom, unutarnje tržište sastoji se od područja bez unutarnjih granica u kojem je zajamčeno slobodno kretanje proizvoda i usluga te sloboda poslovnog nastana. Razvoj transparentnijeg i djelotvornijeg tržišta kredita unutar tog područja bez unutarnjih granica vitalno je radi promidžbe razvoja prekograničnih djelatnosti. |

|

(7) |

Kako bi se što lakše došlo do unutarnjeg tržišta potrošačkih kredita koje dobro funkcionira, usklađeni okvir Zajednice potrebno je predvidjeti u čitavom nizu osnovnih područja. S ciljem neprestanog razvoja tržišta potrošačkih kredita i povećane mobilnosti europskih građana, uspostavi suvremenog prava o potrošačkim kreditima trebalo bi pomoći zakonodavstvom Zajednice koje će biti usmjereno na budućnost, sposobno za prilagodbu budućim oblicima kredita i koje će državama članicama omogućiti odgovarajući stupanj fleksibilnosti u njihovoj provedbi. |

|

(8) |

Važno je da to tržište ponudi stupanj zaštite potrošača dovoljan da se osigura povjerenje potrošača. Stoga bi trebalo biti moguće da se slobodno kretanje kreditnih ponuda odvija prema optimalnim uvjetima i za one koji nude te kredite i za one koji ih traže, obraćajući dužnu pažnju na specifične situacije u pojedinačnim državama članicama. |

|

(9) |

Potpuno usklađivanje potrebno je kako bi se osiguralo da svi potrošači u Zajednici uživaju visoku i ekvivalentnu razinu zaštite svojih interesa i stvaranja istinskog unutarnjeg tržišta. Stoga državama članicama ne bi trebalo dozvoliti zadržavanje ni uvođenje nacionalnih odredaba drugačijih od onih utvrđenih u ovoj Direktivi. Međutim, takvo bi ograničenje trebalo primjenjivati samo u slučajevima kada postoje odredbe usklađene s ovom Direktivom. Kada ne postoje tako usklađene odredbe, države članice trebale bi slobodno odlučiti hoće li zadržati ili uvesti nacionalno zakonodavstvo. U skladu s tim, države članice mogu, primjerice, zadržati ili uvesti nove nacionalne odredbe o solidarnoj odgovornosti prodavača ili pružatelja usluga i vjerovnika. Drugi primjer te mogućnosti za države članice moglo bi biti zadržavanje ili uvođenje novih nacionalnih odredaba o otkazivanju ugovora o prodaji proizvoda ili pružanju usluga ako potrošač ostvaruje svoje pravo da se povuče iz ugovora o kreditu. U tom bi pogledu državama članicama, u slučaju ugovora o kreditu bez roka dospijeća, trebalo biti omogućeno da odrede fiksno minimalno razdoblje koje treba proteći između trenutka kada vjerovnik traži povrat i dana povrata kredita. |

|

(10) |

Definicije sadržane u ovoj Direktivi određuju opseg usklađivanja. Obveza država članica da provedu odredbe ove Direktive trebala bi stoga biti ograničena na opseg određen tim definicijama. Međutim, ova Direktiva ne bi trebala dovoditi u pitanje primjenu od strane država članica, u skladu s pravom Zajednice, odredaba ove Direktive na područja koja nisu obuhvaćena njezinim područjem primjene. Tako bi država članica mogla zadržati ili uvesti novo nacionalno zakonodavstvo koje odgovara odredbama ove Direktive ili određenim odredbama o ugovorima o kreditu izvan područja primjene ove Direktive, primjerice o ugovorima o kreditu koji obuhvaćaju iznose niže od 200 EUR ili više od 75 000 EUR. Nadalje, države bi članice također mogle primjenjivati odredbe ove Direktive na vezane kredite koji nisu obuhvaćeni definicijom vezanog ugovora o kreditu iz ove Direktive. Tako bi se odredbe o vezanim ugovorima o kreditu mogle primjenjivati na ugovore o kreditu koji služe za djelomično financiranje ugovora o isporuci proizvoda ili pružanju usluga. |

|

(11) |

U slučaju specifičnih ugovora o kreditu na koje se mogu primijeniti samo neke od odredaba ove Direktive, državama se članicama ne bi trebalo dopustiti donošenje nacionalnog zakonodavstva kojim se provode druge odredbe ove Direktive. Međutim, države članice trebale bi i dalje svojim nacionalnim zakonodavstvima slobodno regulirati takve vrste ugovora o kreditu u pogledu drugih aspekata koji nisu usklađeni s ovom Direktivom. |

|

(12) |

Ugovori za pružanje usluga na trajnoj osnovi ili isporuku proizvoda iste vrste kada potrošač za njih plaća u obliku mjesečnih obroka dok njihova isporuka odnosno pružanje traje mogu se dosta razlikovati, u pogledu interesa uključenih ugovornih strana i modalitetâ i učinkovitosti transakcija, od ugovora o kreditu obuhvaćenih ovom Direktivom. Stoga bi trebalo razjasniti da se takvi ugovori ne smatraju ugovorima o kreditu za potrebe ove Direktive. Takve vrste ugovora obuhvaćaju, primjerice, ugovor o osiguranju kada se osiguranje plaća u mjesečnim obrocima. |

|

(13) |

Ova se Direktiva ne bi trebala primjenjivati na određene vrste ugovora o kreditu, kao što su debitne kartice s odgođenom naplatom, prema čijim uvjetima se kredit mora otplatiti u roku od tri mjeseca i kada su naplative samo neznatne pristojbe. |

|

(14) |

Ugovore o kreditu koji obuhvaćaju davanje kredita osiguranih materijalnom imovinom trebalo bi isključiti iz područja primjene ove Direktive. Ta vrsta kredita specifične je naravi. Također, ugovor o kreditu i čiji je cilj financiranje stjecanja ili zadržavanja vlasničkih prava nad zemljištem ili postojećom ili projektiranom zgradom trebali bi se isključiti iz područja primjene ove Direktive. Međutim, ugovore o kreditu ne bi trebalo isključivati iz područja primjene ove Direktive samo zato što je njihova svrha renoviranje ili povećanje vrijednosti postojećih zgrada. |

|

(15) |

Odredbe ove Direktive primjenjuju se bez obzira na to je li vjerovnik pravna ili fizička osoba. Međutim, ova Direktiva ne utječe na pravo država članica na ograničavanje, u skladu s pravom Zajednice, davanja potrošačkih kredita samo pravnim osobama ili samo određenim pravnim osobama. |

|

(16) |

Određene odredbe ove Direktive trebale bi se primjenjivati na fizičke i pravne osobe (kreditne posrednike) koji u okviru svoje poslovne ili profesionalne djelatnosti za naknadu predstavljaju ili nude ugovore o kreditu potrošačima, pomažu potrošačima u poduzimanju pripremnih radova u pogledu ugovora o kreditu ili sklapaju ugovore o kreditu s potrošačima u ime vjerovnika. Organizacije koje dopuštaju da se njihov identitet rabi u svrhe promidžbe kreditnih proizvoda kao što su kreditne kartice, i koje također mogu i preporučiti te proizvode svojim članovima ne bi trebalo smatrati kreditnim posrednicima u smislu ove Direktive. |

|

(17) |

Ovom se Direktivom uređuju samo određene obveze kreditnih posrednika u odnosu na potrošače. Države članice bi stoga trebale biti slobodne da za kreditne posrednike zadrže ili uvode dodatne obveze, uključujući i uvjete pod kojima kreditni posrednici smiju primiti naknade od potrošača koji su zatražili njihove usluge. |

|

(18) |

Potrošače bi trebalo zaštititi od nepoštenog ili zavaravajućeg djelovanja, posebno u pogledu otkrivanja informacija od strane vjerovnika, u skladu s Direktivom 2005/29/EZ Europskog parlamenta i Vijeća od 11. svibnja 2005. o nepoštenoj poslovnoj praksi poslovnog subjekta u odnosu prema potrošaču na unutarnjem tržištu („Direktiva o nepoštenoj poslovnoj praksi”) (4). Međutim, ova bi Direktiva trebala obuhvaćati specifične odredbe o oglašavanju ugovora o kreditu kao i o određenim elementima standardnih informacija koje se pružaju potrošačima kako bi im se omogućilo, posebno, da uspoređuju različite ponude. Takve bi se informacije trebale davati na jasan, sažet i uočljiv način pomoću reprezentativnog primjera. Gornja bi granica trebala biti navedena kada nije moguće naznačiti ukupan iznos kredita kao dostupan ukupan iznos, posebno kada ugovor o kreditu daje potrošačima slobodu korištenja novca s ograničenjem u odnosu na iznos. Ta bi gornja granica trebala naznačivati gornju granicu kredita koji se može staviti na raspolaganje potrošačima. Povrh toga, države članice i dalje bi trebale biti slobodne uređivati zahtjeve za informacijama u svojem nacionalnom pravu u pogledu oglašavanja koje ne sadrži informacije o troškovima kredita. |

|

(19) |

Kako bi se potrošačima omogućilo da odluke donose potpuno upoznati s činjenicama, treba im odgovarajuće informacije o uvjetima i troškovima kredita te o njihovim obvezama, a koje potrošači mogu ponijeti sa sobom i razmotriti, pružiti prije donošenja odluke o ugovoru o kreditu. Kako bi se osigurala najveća moguća transparentnost i mogućnost usporedbe ponuda, takve informacije trebaju obuhvaćati posebno efektivnu kamatnu stopu koja se primjenjuje na taj kredit, određenu na isti način diljem Zajednice. Budući da se efektivna kamatna stopa u ovoj fazi može naznačiti samo primjerom, takav bi primjer trebao biti reprezentativan. Stoga bi on trebao odgovarati, primjerice, trajanju i ukupnom iznosu odobrenog kredita za vrstu ugovora o kreditu koji se razmatra te, ako je to primjenljivo, za vrstu kupljenih proizvoda. Prilikom utvrđivanja reprezentativnog primjera u obzir također treba uzeti i učestalost određenih vrsta ugovora o kreditu na specifičnom tržištu. Što se tiče kamatne stope, učestalosti obroka i kapitalizacije kamata, vjerovnici bi trebali koristiti konvencionalnu metodu izračuna za predmetni potrošački kredit. |

|

(20) |

Ukupni troškovi kredita za potrošača trebali bi obuhvaćati sve troškove, uključujući i kamate, provizije, takse, naknade za kreditne posrednike i sve druge naknade koje potrošači moraju platiti u vezi s ugovorom o kreditu, izuzev troškova javnog bilježnika. Stvarno poznavanje troškova od strane vjerovnika trebalo bi procjenjivati objektivno, uzimajući u obzir zahtjeve u pogledu profesionalne pažnje. |

|

(21) |

Ugovore o kreditu u kojima se kamatna stopa periodično revidira u skladu s promjenama koje se javljaju u referentnoj stopi iz ugovora o kreditu, ne bi trebalo smatrati ugovorima o kreditu s fiksnom kamatnom stopom. |

|

(22) |

Države bi članice trebale i dalje slobodno odlučivati hoće li zadržati ili uvoditi nove nacionalne odredbe kojima se vjerovnicima zabranjuje da od potrošača traže da, u vezi s ugovorom o kreditu, otvore bankovni račun ili sklope ugovor o drugoj dodatnoj usluzi ili da plate troškove ili pristojbe za takve bankovne račune ili druge dodatne usluge. U onim državama članicama u kojima su dopuštene takve kombinirane ponude potrošači bi prije sklapanja ugovora o kreditu trebali biti obaviješteni o dodatnim uslugama koje su obvezne s ciljem odobravanja kredita u prvom redu ili o uvjetima i odredbama. Troškovi koji bi se plaćali u slučaju takvih dodatnih usluga trebali bi biti uključeni u ukupne troškove kredita ili bi, alternativno, ako se iznos takvih troškova ne može unaprijed utvrditi, potrošači trebali odgovarajuće informacije o postojanju takvih troškova dobiti u fazi prije sklapanja ugovora. Mora se pretpostaviti da je vjerovnik upoznat s troškovima dodatnih usluga koje potrošačima nudi sam ili u ime treće strane, osim ako visina tih troškova ovisi o specifičnim karakteristikama ili situaciji potrošača. |

|

(23) |

Međutim, za specifične vrste ugovora o kreditu primjereno je, s ciljem osiguravanja odgovarajuće razine zaštite potrošača bez stavljanja prekomjernog opterećenja na vjerovnike ili, prema potrebi, kreditne posrednike, ograničiti zahtjeve za informacijama prije sklapanja ugovora propisane ovom Direktivom, uzimajući u obzir specifičnu narav takvih vrsta ugovora. |

|

(24) |

Potrošačima je potrebno dati sveobuhvatne informacije prije nego što sklope ugovore o kreditu, bez obzira na to je li ili nije u prodaju kredita uključen kreditni posrednik. Stoga bi se, općenito, zahtjevi za pružanjem informacija prije sklapanja ugovora trebali primjenjivati i na kreditne posrednike. Međutim, kada dobavljači proizvoda i usluga djeluju kao kreditni posrednici u pomoćnoj ulozi, nije primjereno opterećivati ih zakonskom obvezom osiguravanja informacija prije sklapanja ugovora u skladu s ovom Direktivom. Može se, primjerice, smatrati da dobavljači proizvoda i usluga djeluju kao kreditni posrednici u pomoćnoj ulozi ako njihova djelatnost kao kreditnih posrednika nije glavna svrha njihove poslovne ni profesionalne djelatnosti. U takvim je slučajevima dovoljna razina zaštite potrošača ipak postignuta budući da je vjerovnik odgovoran osigurati da potrošači dobiju potpune informacije prije sklapanja ugovora, bilo od posrednika ako se vjerovnik i posrednik tako dogovore, bilo na neki drugi odgovarajući način. |

|

(25) |

Potencijalno obvezujuću narav informacija koje treba pružiti potrošačima prije sklapanja ugovora o kreditu i razdoblje tijekom kojeg oni trebaju biti obvezujući za vjerovnika mogu uređivati države članice. |

|

(26) |

Države članice trebale bi poduzeti odgovarajuće mjere za promidžbu odgovornih praksi tijekom svih faza kreditnog odnosa, uzimajući u obzir specifična svojstva svojih kreditnih tržišta. Te mjere mogu obuhvaćati, primjerice, pružanje informacija potrošačima i njihovu edukaciju, uključujući i upozorenja na opasnost od neispunjavanja obveze plaćanja i na prezaduženost. Na rastućem kreditnom tržištu posebno je važno da se vjerovnici ne upuštaju u neodgovorno posuđivanje i da ne odobravaju kredite bez prethodne procjene kreditne sposobnosti, a države članice trebale bi provoditi potreban nadzor kako bi se izbjeglo takvo ponašanje i trebale bi odrediti potrebna sredstva za sankcioniranje vjerovnika u takvim slučajevima. Ne dovodeći u pitanje odredbe o kreditnom riziku iz Direktive 2006/48/EZ Europskog parlamenta i Vijeća od 14. lipnja 2006. o osnivanju i obavljanju aktivnosti kreditnih institucija (5), vjerovnici bi trebali snositi odgovornost za provjeravanje kreditne sposobnosti potrošača u svakom pojedinačnom slučaju. U tom cilju, njima bi trebalo dozvoliti da se koriste informacijama koje im pružaju potrošači ne samo tijekom sastavljanja predmetnog ugovora o kreditu, nego i tijekom dugotrajnog komercijalnog odnosa. Tijela država članica trebala bi također davati i odgovarajuće upute i smjernice vjerovnicima. Potrošači bi također trebali djelovati razborito i poštovati svoje ugovorne obveze. |

|

(27) |

Unatoč informacijama koje treba pružiti prije sklapanja ugovora, potrošaču će možda i dalje biti potrebna dodatna pomoć kako bi donio odluku o tome koji je ugovor o kreditu, u rasponu predloženih proizvoda, najprimjereniji za njegove potrebe i financijsku situaciju. Stoga bi države članice trebale osigurati da vjerovnici pružaju takvu pomoć u pogledu kreditnih proizvoda koje nude potrošačima. Kada je to primjereno, relevantne informacije prije sklapanja ugovora, kao i bitne karakteristike predloženih proizvoda, potrošaču bi trebalo objasniti osobno tako da potrošač može razumjeti učinke koje oni mogu imati na njegovu ekonomsku situaciju. Prema potrebi, ta dužnost pružanja pomoći potrošačima trebala bi se primjenjivati i na kreditne posrednike. Države članice mogle bi odlučiti kada i u kojoj mjeri treba dati takva objašnjenja potrošačima uzimajući u obzir posebne okolnosti u kojima se kredit nudi, potrebu potrošača za pomoći i narav svakog pojedinoga kreditnog proizvoda. |

|

(28) |

S ciljem procjene kreditnog statusa potrošača vjerovnik bi također trebao izvršiti uvid u relevantne baze podataka; pravne i stvarne okolnosti možda će zahtijevati variranje opsega takvih uvida. S ciljem sprečavanja narušavanja tržišnog natjecanja među vjerovnicima trebalo bi osigurati da vjerovnici pristup privatnim ili javnim bazama podataka koje sadrže podatke o potrošačima u državi članici u kojoj oni nemaju poslovni nastan imaju prema nediskriminirajućim uvjetima u usporedbi s vjerovnicima u toj državi članici. |

|

(29) |

Kada se odluka o odbijanju zahtjeva za kredit temelji na uvidu u bazu podataka, vjerovnik bi trebao obavijestiti potrošača o toj činjenici te o pojedinostima baze podataka iz koje je pribavio podatke. Međutim, vjerovnik ne bi trebao biti dužan pružiti takvu informaciju kada je to zabranjeno zakonodavstvom Zajednice, primjerice zakonodavstvom o pranju novca ili o financiranju terorizma. Nadalje, takve informacije ne bi trebalo davati ako bi to bilo protivno ciljevima javne politike ili javne sigurnosti, kao što su prevencija, istraga, otkrivanje ili progon kaznenih djela. |

|

(30) |

Ovom se Direktivom ne uređuju pitanja ugovornog prava o valjanosti ugovora o kreditu. Stoga, u tom području države članice smiju zadržati ili uvoditi nove nacionalne odredbe koje su u skladu s pravom Zajednice. Države članice smiju regulirati pravni režim kojim se uređuju ponude za sklapanje ugovora o kreditu, posebno o tome kada je treba dati i o razdoblju tijekom kojega je ona obvezujuća za vjerovnika. Ako se takva ponuda daje u isto vrijeme kada se daju i informacije prije sklapanja ugovora predviđene ovom Direktivom, nju bi, kao i sve druge dodatne informacije koje vjerovnik može htjeti pružiti potrošaču, trebalo dati u zasebnom dokumentu koji se može priložiti Standardnim europskim informacijama o potrošačkim kreditima. |

|

(31) |

S ciljem omogućavanja potrošačima da se upoznaju sa svojim pravima i obvezama prema ugovoru o kreditu, isti bi trebao sadržavati sve potrebne informacije u jasnom i sažetom obliku. |

|

(32) |

S ciljem osiguravanja potpune transparentnosti, potrošačima bi se trebale pružiti sve informacije o kamatnoj stopi, kako prije sklapanja ugovora, tako i nakon sklapanja ugovora o kreditu. Tijekom ugovornog odnosa potrošače bi, nadalje, trebalo izvješćivati o promjenama varijabilne kamatne stope te o tako uzrokovanim promjenama uplata. Time se ne dovode u pitanje odredbe nacionalnog prava koje se ne odnose na informacije za potrošače kojima se utvrđuju uvjeti ili propisuju posljedice tih promjena, osim promjena koje se odnose na uplate, kamatnu stopu i druge ekonomske uvjete kojima je uređen kredit, primjerice pravila kojima se predviđa da vjerovnik može promijeniti kamatnu stopu samo ako postoji valjan razlog za takvu promjenu ili da potrošač može otkazati ugovor ako dođe do promjene kamatne stope ili nekih drugih ekonomskih uvjeta u odnosu na kredit. |

|

(33) |

Ugovorne strane trebale bi imati pravo na standardno otkazivanje ugovora o kreditu bez roka dospijeća. Povrh toga, vjerovnik bi trebao imati pravo na suspendiranje prava potrošača na povlačenje novca na osnovu ugovora o kreditu bez roka dospijeća iz objektivno opravdanih razloga. Takvi razlozi mogu, primjerice, obuhvaćati sumnju u neovlaštenu uporabu ili zlouporabu kredita ili znatno povećani rizik da potrošač ne bi mogao ispuniti svoju obvezu otplate kredita. Ova Direktiva ne utječe na nacionalno pravo u području ugovornog prava kojima se uređuju prava ugovornih strana na otkazivanje ugovora o kreditu na temelju povrede ugovora. |

|

(34) |

S ciljem usklađivanja postupaka za ostvarivanje prava na povlačenje iz ugovora u sličnim područjima, potrebno je donijeti odredbe za pravo na povlačenje bez sankcija i bez obveze pružanja opravdanih razloga, prema uvjetima sličnima onim predviđenim Direktivom 2002/65/EZ Europskog parlamenta i Vijeća od 23. rujna 2002. o oglašavanju na daljinu financijskih usluga za potrošače (6). |

|

(35) |

Kada se potrošač povuče iz ugovora o kreditu u vezi s kojim je primio robu, posebno nakon kupnje u mjesečnim obrocima ili ugovora o najmu ili leasingu s obvezom kupnje, ova Direktiva ne bi trebala dovoditi u pitanje bilo koje propise predmetnih država članica o vraćanju robe ili srodnim pitanjima. |

|

(36) |

U nekim je slučajevima već predviđeno nacionalnim zakonodavstvom da se sredstva ne mogu staviti na raspolaganje potrošaču prije isteka definiranog roka. U takvim slučajevima potrošači mogu poželjeti osigurati rani primitak kupljenih proizvoda ili usluga. Stoga, u slučaju povezanih ugovora o kreditu, države članice mogu iznimno propisati da bi se ako potrošač izričito želi prijevremeni primitak, rok za ostvarivanje prava na povlačenje iz ugovora mogao skratiti na isti rok prije kojeg se sredstva ne mogu staviti na raspolaganje. |

|

(37) |

U slučaju povezanih ugovora o kreditu postoji odnos međuovisnosti između kupnje proizvoda ili usluga i ugovora o kreditu sklopljenog u tu svrhu. Stoga, kada potrošač ostvaruje svoje pravo na povlačenje iz ugovora u odnosu na ugovor o kupnji, utemeljen na pravu Zajednice, povezani ugovor o kreditu za njega više ne bi trebao biti obvezujući. To ne bi trebalo imati utjecaja na nacionalno pravo koje se primjenjuje na povezane ugovore o kreditu u slučajevima kada je ugovor o kupnji proglašen nevažećim ili kada potrošač ostvaruje svoje pravo na povlačenje iz ugovora na temelju nacionalnog prava. To ne bi trebalo utjecati ni na prava potrošača koje mu daju nacionalne odredbe prema kojima ne može doći ni do kakve obveze između potrošača i dobavljača proizvoda ili usluga sve dok potrošač ne potpiše ugovor o kreditu za financiranje kupnje proizvoda ili usluga. |

|

(38) |

Pod određenim uvjetima potrošačima bi trebalo dopustiti ulaganje pravnih lijekova protiv vjerovnika kod problema u vezi s ugovorom o kupnji. Međutim, države članice bi trebale odrediti u kojoj mjeri i pod kojim uvjetima se od potrošača traži ulaganje pravnih lijekova protiv dobavljača, posebno u slučaju podnošenja tužbe protiv potonjeg, prije nego što on dođe u položaj da tuži vjerovnika. Ova Direktiva ne bi trebala lišavati potrošača njegovih prava prema nacionalnim odredbama kojima se prodavaču ili dobavljaču usluga i vjerovniku pridružuje solidarna odgovornost. |

|

(39) |

Potrošači bi trebali imati pravo na podmirivanje svojih obveza prije datuma dogovorenog u ugovoru o kreditu. U slučaju prijevremene otplate, bilo djelomice ili u cijelosti, vjerovnik bi trebao imati pravo na kompenzaciju troškova izravno povezanih s prijevremenom otplatom, uzimajući u obzir i bilo kakve uštede koje time ostvari vjerovnik. Međutim, s ciljem određivanja metode izračuna takve kompenzacije, vrlo je važno poštovati nekoliko načela. Izračun kompenzacije koja pripada vjerovniku trebao bi biti transparentan i razumljiv potrošačima već prije sklapanja ugovora o kreditu, a u svakom slučaju tijekom stupanja ugovora o kreditu na snagu. Povrh toga, metoda bi izračuna trebala biti jednostavna kako bi je potrošači mogli primijeniti, a treba olakšati i nadzornu kontrolu kompenzacije od strane odgovornih tijela. Stoga, i zahvaljujući činjenici da se potrošački kredit, prema njegovom trajanju i iznosu, ne financira mehanizmima dugoročnog financiranja, trebalo bi utvrditi gornju granicu kompenzacije u smislu paušalnog iznosa. Takav pristup odražava posebnu narav kredita za potrošače i ne bi trebao dovoditi u pitanje mogući različiti pristup u odnosu na druge proizvode koji se financiraju mehanizmima dugoročnog financiranja, kao što su hipotekarni krediti s fiksnim stopama. |

|

(40) |

Države članice trebale bi imati pravo predvidjeti da vjerovnik može tražiti kompenzaciju za prijevremenu otplatu samo pod uvjetom da iznos otplaćen tijekom 12-mjesečnog razdoblja nadmašuje prag koji su definirale države članice. Prilikom određivanja tog praga, koji ne bi trebao premašiti 10 000 EUR, države članice trebale bi u obzir uzeti, primjerice, prosječan iznos potrošačkih kredita na svojem tržištu. |

|

(41) |

Ustup prava potrošačima prema ugovoru o kreditu ne bi trebao za posljedicu imati stavljanje potrošača u manje povoljan položaj. Također, potrošač bi trebao biti propisno obaviješten ako je ugovor o kreditu prenesen na treću stranu. Međutim, kada izvorni vjerovnik u dogovoru s primateljem nastavlja pružati kreditne usluge potrošaču, ne postoji poseban interes potrošača da ga se obavijesti o ustupu. Stoga bi zahtjev na razini Europske unije da se potrošač obavijesti o ustupu bio prekomjeran u takvim slučajevima. |

|

(42) |

Države članice trebale bi i dalje biti slobodne zadržati ili uvoditi nova nacionalna pravila pod uvjetom da postoje kolektivni oblici komunikacije kada je to neophodno u svrhe koje se odnose na učinkovitost složenih transakcija, kao što su sekuritizacija ili likvidacija imovine koji se odvijaju u prinudnoj administrativnoj likvidaciji banaka. |

|

(43) |

S ciljem promidžbe uspostave i funkcioniranja unutarnjeg tržišta te osiguravanja visoke razine zaštite potrošača diljem Zajednice, neophodno je osigurati mogućnost usporedbe informacija o efektivnim kamatnim stopama diljem Zajednice. Unatoč jednoobraznoj matematičkoj formuli za njezin izračun, efektivnu kamatnu stopu predviđenu Direktivom 87/102/EEZ još uvijek se ne može u cijelosti usporediti diljem Zajednice. U pojedinačnim državama članicama u izračunu te stope u obzir se uzimaju različiti čimbenici troškova. Stoga bi ova Direktiva trebala jasno i sveobuhvatno definirati ukupne troškove kredita za potrošača. |

|

(44) |

S ciljem osiguravanja tržišne transparentnosti i stabilnosti te čekajući daljnje usklađivanje, države bi članice trebale osigurati da su uvedene odgovarajuće mjere za uređenje ili nadzor vjerovnikâ. |

|

(45) |

Ova Direktiva poštuje temeljna prava i načela prepoznata posebno u Povelji o temeljnim pravima Europske unije. Posebno, ova Direktiva teži osigurati puno poštovanje pravila o zaštiti osobnih podataka, prava vlasništva, nediskriminaciju, zaštitu obiteljskog i profesionalnog života te zaštitu potrošača prema Povelji o temeljnim pravima Europske unije. |

|

(46) |

Budući da cilj ove Direktive, naime, uspostava zajedničkih pravila za određene aspekte zakona i drugih propisa država članica koji se odnose na potrošačke kredite, države članice ne mogu postići u dostatnoj mjeri pa bi se stoga isti cilj mogao puno bolje postići na razini Zajednice, Zajednica može usvojiti mjere, u skladu s načelom supsidijarnosti kako je navedeno u članku 5. Ugovora. U skladu s načelom proporcionalnosti, kako je navedeno u tom članku, ova Direktiva ne prelazi ono što je neophodno za postizanje tog cilja. |

|

(47) |

Države bi članice trebale utvrditi pravila o sankcijama koje bi se primjenjivale na povredu nacionalnih odredaba donesenih prema ovoj Direktivi te osigurati da se one provode. I dok odabir sankcija i dalje ostaje diskrecijsko pravo država članica, predviđene bi sankcije trebale biti učinkovite, proporcionalne i odvraćajuće. |

|

(48) |

Trebalo bi donijeti mjere za provedbu ove Direktive u skladu s Odlukom Vijeća 1999/468/EZ od 28. lipnja 1999. o utvrđivanju postupaka za izvršavanje provedbenih ovlasti dodijeljenih Komisiji (7). |

|

(49) |

Komisiju bi posebno trebalo ovlastiti za usvajanje dodatnih pretpostavki za izračun efektivne kamatne stope. Budući da su takve mjere općenitog područja primjene i da su namijenjene za izmjene elemenata ove Direktive koji nisu ključni, moraju se usvojiti u skladu s regulatornim postupkom s kontrolom predviđenim u članku 5.a Odluke 1999/468/EZ. |

|

(50) |

U skladu s točkom 34. Međuinstitucionalnog ugovora o boljem zakonodavstvu (8), države članice potiču se da same za sebe te u interesu Zajednice sastave i objave vlastite tablice koje ilustriraju, koliko je to moguće, korelaciju između ove Direktive i mjera prenošenja. |

|

(51) |

U skladu s tim te uzimajući u obzir broj izmjena Direktive 87/102/EZ koje treba donijeti zbog razvoja sektora potrošačkih kredita te u interesu jasnoće zakonodavstva Zajednice, tu bi Direktivu trebalo staviti izvan snage i zamijeniti je ovom Direktivom, |

DONIJELI SU OVU DIREKTIVU:

POGLAVLJE I.

PREDMET, PODRUČJE PRIMJENE I DEFINICIJE

Članak 1.

Predmet

Svrha ove Direktive jest usklađivanje određenih aspekata zakona i drugih propisa država članica o ugovorima koji obuhvaćaju potrošačke kredite.

Članak 2.

Područje primjene

1. Ova se Direktiva primjenjuje na ugovore o kreditu.

2. Ova se Direktiva ne primjenjuje na sljedeće:

|

(a) |

ugovore o kreditu osigurane hipotekom ili nekim drugim sličnim instrumentom osiguranja koji se obično upotrebljava u dotičnoj državi članici za nepokretnu imovinu ili osigurane pravom u vezi s tom nepokretnom imovinom; |

|

(b) |

ugovore o kreditu čiji je cilj steći ili zadržati vlasnička prava nad zemljištem ili na postojećoj ili projektiranoj građevini; |

|

(c) |

ugovore o kreditu koji obuhvaćaju ukupan iznos kredita manji od 200 EUR ili viši od 75 000 EUR; |

|

(d) |

ugovore o najmu ili leasingu u kojima se samim ugovorom ili zasebnim ugovorom ne propisuje obveza kupnje predmeta ugovora; smatra se da takva obveza postoji ako to jednostrano odluči vjerovnik; |

|

(e) |

ugovore o prekoračenju po računu kada se kredit mora otplatiti u roku od mjesec dana; |

|

(f) |

ugovore o kreditu prema kojima se kredit odobrava bez kamata i bez bilo kakvih drugih naknada i ugovore o kreditu prema čijim uvjetima se kredit mora otplatiti u roku od tri mjeseca, a plaćaju se samo neznatne naknade; |

|

(g) |

ugovore o kreditu prema kojima poslodavac kredit svojim posloprimcima odobrava kao sekundarnu djelatnost, bez kamata ili po efektivnoj kamatnoj stopi nižoj od stopa koje prevladavaju na tržištu i koje se nude javnosti; |

|

(h) |

ugovore o kreditu koji se sklapaju s investicijskim društvima kako je definirano člankom 4. stavkom 1. Direktive 2004/39/EZ Europskog parlamenta i Vijeća od 21. travnja 2004. o tržištima financijskih instrumenata (9) ili s kreditnim institucijama kako su definirane člankom 4. Direktive 2006/48/EZ za potrebe omogućavanja investitoru da provede transakciju koja se odnosi na jedan ili veći broj instrumenata navedenih u odjeljku C Priloga I. Direktivi 2004/39/EZ, kada su investicijsko društvo ili kreditna institucija koje odobravaju kredit uključene u takvu transakciju; |

|

(i) |

ugovore o kreditu koji su rezultat nagodbe postignute na sudu ili pred nekim drugim tijelom sa zakonskim ovlastima; |

|

(j) |

ugovore o kreditu koji se odnose na odgođeno plaćanje postojećeg duga, bez plaćanja pristojbi; |

|

(k) |

ugovore o kreditu nakon čijeg se sklapanja od potrošača traži na deponira neki element kao instrument osiguranja u sef vjerovnika i kada je odgovornost potrošača strogo ograničena na taj založeni element; |

|

(l) |

ugovore o kreditu koji se odnose na kredite koji se odobravaju užoj javnosti prema zakonskim odredbama s ciljem općeg interesa i po nižim kamatnim stopama od onih koji prevladavaju na tržištu ili oslobođene plaćanja kamata ili prema nekim drugim uvjetima koji su povoljniji za potrošača od onih koji prevladavaju na tržištu te po kamatnim stopama koje nisu više od onih koje prevladavaju na tržištu. |

3. U slučaju ugovora o kreditu u obliku ugovora o prekoračenju po računu i kada se kredit mora otplatiti na zahtjev ili u roku od tri mjeseca, primjenjuju se samo članci od 1. do 3., članak 4. stavak 1., članak 4. stavak 2. točke od (a) do (c), članak 4. stavak 4., članci od 6. do 9., članak 10. stavak 1., članak 10. stavak 4., članak 10. stavak 5., članci 12., 15., 17. i članci od 19. do 32.

4. U slučaju ugovora o kreditu u obliku prekoračenja troškova, primjenjuju se samo članci od 1. do 3., 18., 20. i od 22. do 32.

5. Države članice smiju utvrditi da se primjenjuju samo članci od 1. do 4., 6., 7. i 9., članak 10. stavak 1., članak 10. stavak 1. točke od (a) do (h) i točka (l), članak 10. stavak 2., članak 10 stavak 4. i članci 11., 13. i od 16. do 32. na ugovore o kreditu sklopljene s organizacijom koja:

|

(a) |

je osnovana za uzajamnu korist njezinih članova, |

|

(b) |

ne ostvaruje dobit za bilo koju drugu osobu osim svojih članova, |

|

(c) |

ispunjava socijalnu svrhu koju zahtijeva domaće zakonodavstvo, |

|

(d) |

prima i upravlja štednjama isključivo svojih članova te odobrava kredite isključivo njima i koja |

|

(e) |

odobrava kredite na temelju efektivne kamatne stope koja je niža od one koja prevladava na tržištu ili koja je podložna gornjoj granici utvrđenoj nacionalnim pravom, |

te članstvo u kojoj je ograničeno na osobe koje imaju boravište ili su zaposlene na točno određenoj lokaciji ili uposlenike i umirovljene zaposlenike točno određenog poslodavca ili na osobe koje ispunjavaju ostale kvalifikacije utvrđene nacionalnim pravom kao temelj postojanja zajedničke veze među članovima.

Države članice mogu izuzeti iz primjene ove Direktive ugovore o kreditu sklopljene od strane takve organizacije kada je ukupna vrijednost svih postojećih ugovora o kreditu koje je sklopila ta organizacija neznatna u odnosu na ukupnu vrijednost svih postojećih ugovora o kreditu u državi članici u kojoj ta organizacija ima svoje sjedište te kada je ukupna vrijednost svih postojećih ugovora o kreditu koje je sklopila ta organizacija u dotičnoj državi članici manja od 1 % ukupne vrijednosti svih postojećih ugovora o kreditu sklopljenih u toj državi članici.

Države članice dužne su svake godine revidirati postoje li i dalje uvjeti za primjenu takvog izuzeća i dužne su poduzeti mjere za povlačenje izuzeća ako smatraju da ti uvjeti više nisu ispunjeni.

6. Države članice mogu utvrditi da se primjenjuju samo članci od 1. do 4., članci 6., 7., 9., članak 10. stavak 1., članak 10. stavak 2. točke od (a) do (i), točke (l) i (r), članak 10. stavak 4., članci 11., 13., 16. i članci od 18. do 32. na ugovore o kreditu koji propisuju dogovaranje mjera između vjerovnika i potrošača u pogledu odgođenog plaćanja ili metoda otplate kada potrošač već ne ispunjava obvezu plaćanja inicijalnog ugovora o kreditu i kada:

|

(a) |

je vjerojatno da bi takve mjere mogle spriječiti mogućnost pokretanja sudskog postupka zbog neispunjenja obveze plaćanja; i |

|

(b) |

potrošač time ne bi podlijegao manje povoljnim uvjetima od onih utvrđenih inicijalnim ugovorom o kreditu. |

Međutim, ako taj ugovor o kreditu potpada pod područje primjene stavka 3., primjenjuju se samo odredbe tog stavka.

Članak 3.

Definicije

Za potrebe ove Direktive primjenjuju se sljedeće definicije:

|

(a) |

„potrošač” znači fizička osoba koja u transakcijama obuhvaćenima ovom Direktivom djeluje u svrhe izvan svojeg obrta, poslovanja ili profesije; |

|

(b) |

„vjerovnik” znači fizička ili pravna osoba koja odobrava ili obećava odobriti kredit u okviru svojeg obrta, poslovanja ili profesije; |

|

(c) |

„ugovor o kreditu” znači ugovor u kojem vjerovnik odobrava ili obećava odobriti potrošaču kredit u obliku odgode plaćanja, zajma ili slične financijske nagodbe, izuzev ugovora o trajnom pružanju usluge ili isporuke proizvoda iste vrste kada potrošač plaća za takve usluge ili proizvode tijekom cjelokupne njihove isporuke u obliku mjesečnih obroka; |

|

(d) |

„ugovor o prekoračenju po računu” znači izričiti ugovor o kreditu u kojem vjerovnik potrošaču na raspolaganje stavlja sredstva koja nadmašuju trenutačno stanje tekućeg računa potrošača; |

|

(e) |

„prekoračenje troška” znači prešutno prihvaćeno prekoračenje pri kojemu vjerovnik potrošaču na raspolaganje stavlja sredstva koja nadmašuju trenutačno stanje tekućeg računa potrošača ili dogovoreno prekoračenje; |

|

(f) |

„kreditni posrednik” znači fizička ili pravna osoba koja ne djeluje kao vjerovnik i koja u okviru svojeg obrta, poslovanja ili profesije, za naknadu koja može poprimiti novčani oblik ili bilo koji drugi dogovoreni financijski oblik:

|

|

(g) |

„ukupni troškovi kredita za potrošača” znači svi troškovi, uključujući i kamate, provizije, pristojbe ili bilo koju drugu vrstu naknade koju potrošač mora platiti u vezi s ugovorom o kreditu i koji su poznati vjerovniku, osim troškova javnog bilježnika; troškovi u pogledu dodatnih usluga koje se odnose na ugovor o kreditu, a posebno premije osiguranja, također su uključeni ako je, povrh toga, sklapanje ugovora o pružanju drugih usluga obvezno s ciljem dobivanja kredita ili dobivanja kredita prema uvjetima koje vrijede na tržištu; |

|

(h) |

„ukupan iznos koji plaća potrošač” znači zbroj ukupnog iznosa kredita i ukupnih troškova kredita za potrošača; |

|

(i) |

„efektivna kamatna stopa” znači ukupne troškove kredita za potrošača, izražene kao godišnji postotak ukupnog iznosa kredita, uključujući, prema potrebi, i troškove iz članka 19. stavka 2.; |

|

(j) |

„kamatna stopa” znači kamatna stopa izražena kao fiksni ili varijabilni postotak koja se primjenjuje godišnje na iznos dobivenog kredita; |

|

(k) |

„fiksna kamatna stopa” znači da su vjerovnik i potrošač u ugovoru o kreditu dogovorili jedinstvenu kamatnu stopu za cjelokupno trajanje ugovora o kreditu ili nekoliko kamatnih stopa za djelomična razdoblja koristeći se isključivo fiksnim specifičnim postotkom. Ako u ugovoru o kreditu nisu utvrđene sve kamatne stope, smatra se da je kamatna stopa fiksna samo za djelomična razdoblja za koja se kamatne stope određuju isključivo fiksnim specifičnim postotkom koji je dogovoren prilikom sklapanja ugovora o kreditu; |

|

(l) |

„ukupan iznos kredita” znači gornja granica ili ukupan zbroj koji se stavlja potrošaču na raspolaganje prema ugovoru o kreditu; |

|

(m) |

„trajni medij” svaki instrument koji omogućava potrošaču spremanje informacija koje su mu osobno namijenjene tako da mu budu dostupne za kasniju uporabu toliko dugo koliko je potrebno za svrhe tih informacija i koji omogućava nepromijenjeno prikazivanje pohranjenih informacija; |

|

(n) |

„povezani ugovor o kreditu” znači ugovor o kreditu u kojem

|

POGLAVLJE II.

INFORMACIJE I POSTUPCI KOJI PRETHODE SKLAPANJU UGOVORA O KREDITU

Članak 4.

Standardne informacije koje treba uključiti u oglašavanje

1. Svako oglašavanje koje se odnosi na ugovore o kreditu, a koje naznačuje kamatnu stopu ili bilo kakve brojke koje se odnose na troškove kredita za potrošača obuhvaća standardne informacije u skladu s ovim člankom.

Ova se obveza ne primjenjuje kada nacionalno zakonodavstvo zahtijeva naznačivanje efektivne kamatne stope u oglašavanju koje se odnosi na ugovore o kreditu, a u kojem se ne navodi kamatna stopa ni druge brojke koje se odnose na troškove kredita za potrošača u smislu prvog podstavka.

2. Standardne informacije definiraju na jasan, sažet i uočljiv način pomoću reprezentativnog primjera:

|

(a) |

kamatnu stopu, fiksnu ili varijabilnu ili obje, zajedno s pojedinostima o svim pristojbama uključenima u ukupne troškove kredita za potrošača; |

|

(b) |

ukupan iznos kredita; |

|

(c) |

efektivnu kamatnu stopu. U slučaju ugovora o kreditu vrste iz članka 2. stavka 3. države članice mogu odlučiti da efektivnu kamatnu stopu ne treba navoditi; |

|

(d) |

ako je to primjenljivo, trajanje ugovora o kreditu; |

|

(e) |

u slučaju kredita u vidu odgode plaćanja za specifične proizvode ili usluge, cijenu za gotovinu i iznos eventualnog predujma; te |

|

(f) |

ako je to primjenljivo, ukupan iznos koji potrošač treba platiti i iznos mjesečnih obroka. |

3. Kada je sklapanje ugovora o dodatnim uslugama koje se odnose na ugovor o kreditu, a posebno na ugovor o osiguranju, obvezno s ciljem dobivanja kredita ili s ciljem dobivanja kredita prema uvjetima koji vrijede na tržištu, te kada se troškovi te usluge ne mogu utvrditi unaprijed, obveza sklapanja takvog ugovora također se navodi na jasan, sažet i uočljiv način, zajedno s efektivnom kamatnom stopom.

4. Ovaj članak ne dovodi u pitanje Direktivu 2005/29/EZ.

Članak 5.

Informacije prije sklapanja ugovora

1. Pravodobno, prije nego što se potrošač obveže ugovorom o kreditu ili ponudom, vjerovnik i, kada je to primjereno, kreditni posrednik, na temelju kreditnih uvjeta i odredaba koje nudi vjerovnik i, prema potrebi, želja i informacija koje je izrazio odnosno dostavio potrošač, potrošaču pružaju sve informacije koje su mu potrebne za uspoređivanje različitih ponuda s ciljem donošenja informirane odluke o tome hoće li sklopiti ugovor o kreditu. Takve informacije, na papiru ili nekom trajnom mediju, daju se putem obrasca Standardnih informacija o kreditu za potrošače u Europskoj uniji navedenog u Prilogu II. Smatra se da je vjerovnik ispunio sve zahtjeve za informiranjem u ovom stavku i u članku 3. stavcima 1. i 2. Direktive 2002/65/EZ ako je dao Standardne informacije o kreditu za potrošače u Europskoj uniji.

Predmetne informacije definiraju:

|

(a) |

vrstu kredita; |

|

(b) |

identitet i zemljopisnu adresu vjerovnika, kao i, ako je to primjenljivo, identitet i zemljopisnu adresu uključenog kreditnog posrednika; |

|

(c) |

ukupan iznos kredita i uvjete kojima je uređeno povlačenje tranše; |

|

(d) |

trajanje ugovora o kreditu; |

|

(e) |

u slučaju kredita u obliku odgode plaćanja za specifične proizvode ili usluge i povezanih ugovora o kreditu, predmetne proizvode ili usluge i njihovu cijenu za gotovinu; |

|

(f) |

kamatnu stopu, uvjete kojima je uređena primjena kamatne stope i, kada su dostupni, bilo koji indeks ili referentnu stopu koji se primjenjuju na inicijalnu kamatnu stopu, kao i razdoblja, uvjete i postupke promjene kamatne stope. Ako se u različitim okolnostima primjenjuju različite kamatne stope, gore navedene informacije za sve stope koje se primjenjuju; |

|

(g) |

efektivnu kamatnu stopu i ukupan iznos koji potrošač treba platiti, ilustrirane reprezentativnim primjerom u kojemu se spominju sve pretpostavke primijenjene u izračunu te stope. Ako je potrošač obavijestio vjerovnika o jednoj komponenti ili većem broju komponenata koje želi da njegov kredit ima, kao što je trajanje ugovora o kreditu i ukupan iznos kredita, vjerovnik u obzir uzima i te komponente. Ako su ugovorom o kreditu predviđeni različiti načini povlačenja tranše s različitim pristojbama ili kamatnim stopama te ako vjerovnik primjenjuje pretpostavku navedenu u točki (b) dijela II. Priloga I., on je dužan naznačiti da drukčiji mehanizmi povlačenja tranše za tu vrstu kredita mogu rezultirati višim efektivnim kamatnim stopama; |

|

(h) |

iznos, broj i učestalost uplata koje je potrošač dužan izvršiti i, kada je to primjereno, redoslijed kojim će se te uplate koristiti za plaćanje preostalih anuiteta koji se naplaćuju po različitim kamatnim stopama u svrhe povrata; |

|

(i) |

prema potrebi, pristojbe za vođenje jednog ili većeg broja računa na kojima su vidljivi i transakcije uplata i povlačenja tranše, osim ako je otvaranje računa neobvezno, zajedno s pristojbama za uporabu određenog sredstva plaćanja i za transakcije uplate i za transakcije povlačenja tranše te sve druge pristojbe koje proizlaze iz ugovora o kreditu te uvjeti prema kojima se te pristojbe smiju mijenjati; |

|

(j) |

prema potrebi, postojanje troškova koje je potrošač dužan platiti javnom bilježniku prilikom sklapanja ugovora o kreditu; |

|

(k) |

obvezu, ako takva postoji, sklapanja dodatnog ugovora o dodatnim uslugama uz ugovor o kreditu, posebno police osiguranja, kada je sklapanje takvog ugovora obvezno s ciljem dobivanja kredita ili s ciljem dobivanja kredita prema uvjetima koji vrijede na tržištu; |

|

(l) |

kamatnu stopu koja se primjenjuje u slučaju zakašnjelih uplata i mjere njezine prilagodbe te, prema potrebi, bilo kakve pristojbe koje se plaćaju za neispunjavanje obveze plaćanja; |

|

(m) |

upozorenje na posljedice izostalih uplata; |

|

(n) |

prema potrebi, tražene instrumente osiguranja; |

|

(o) |

postojanje ili nepostojanje prava na povlačenje iz ugovora; |

|

(p) |

pravo na prijevremenu otplatu te, prema potrebi, informacije o pravu vjerovnika na kompenzaciju i način na koji se određuje takva kompenzacija u skladu s člankom 16.; |

|

(q) |

pravo potrošača na to da ga se smjesta i besplatno obavijesti, prema članku 9. stavku 2., o rezultatima uvida u bazu podataka koje se provodi s ciljem procjene njegove kreditne sposobnosti, |

|

(r) |

pravo potrošača da mu se na zahtjev i besplatno dostavi primjerak nacrta ugovora o kreditu. Ta se odredba ne primjenjuje ako vjerovnik u vrijeme podnošenja tog zahtjeva nije voljan nastaviti sa sklapanjem ugovora o kreditu s potrošačem; i |

|

(s) |

ako je to primjenljivo, vremensko razdoblje tijekom kojeg su informacije prije sklapanja ugovora obvezujuće za vjerovnika. |

Sve dodatne informacije koje bi vjerovnik eventualno mogao dati potrošaču daju se u zasebnom dokumentu koji se može priložiti obrascu Standardnih informacija o kreditu za potrošače u Europskoj uniji.

2. Međutim, kod glasovne telefonske komunikacije iz članka 3. stavka 3. Direktive 2002/65/EZ, opis glavnih karakteristika financijske usluge koju treba pružiti prema drugoj alineji članka 3. stavka 3. točke (b) te Direktive trebao bi obuhvaćati barem elemente iz točaka (c), (d), (e), (f) i (h) stavka 1. ovog članka, zajedno s efektivnom kamatnom stopom ilustriranoj reprezentativnim primjerom i ukupnim iznosom koji je potrošač dužan platiti.

3. Ako je ugovor sklopljen na zahtjev potrošača pomoću sredstva daljinske komunikacije koje ne omogućuje pružanje informacija u skladu sa stavkom 1., posebno u slučaju iz stavka 2., vjerovnik je dužan potrošaču pružiti sve informacije prije sklapanja ugovora pomoću obrasca Standardnih informacija o kreditu za potrošače u Europskoj uniji odmah po sklapanju ugovora o kreditu.

4. Na zahtjev, potrošaču se osim Standardnih informacija o kreditu za potrošače u Europskoj uniji daje i primjerak nacrta ugovora o kreditu. Ova se odredba ne primjenjuje ako vjerovnik u bilo kojem trenutku zahtjeva nije voljan nastaviti sa sklapanjem ugovora o kreditu s potrošačem.

5. U slučaju ugovora o kreditu prema kojemu uplate koje izvrši potrošač ne rezultiraju trenutačnom odgovarajućom amortizacijom ukupnog iznosa kredita nego se koriste za stvaranje glavnice tijekom razdoblja i prema uvjetima utvrđenima ugovorom o kreditu ili dodatnim ugovorom, informacije prije sklapanja ugovora koje se traže prema stavku 1. moraju uključivati jasnu i sažetu izjavu da takvi ugovor o kreditu i ne osiguravaju jamstvo otplate ukupnog iznosa kredita povučenog prema ugovoru o kreditu, osim ako se takvo osiguranje pruži.

6. Države članice osiguravaju da vjerovnici i, prema potrebi, kreditni posrednici potrošaču pruže odgovarajuća objašnjenja s ciljem dovođenja potrošača u položaj koji mu omogućuje da procijeni je li predloženi ugovor o kreditu prilagođen njegovim potrebama i njegovoj financijskoj situaciji, kada je to primjereno i tako da se objašnjavaju informacije prije sklapanja ugovora koje treba pružiti u skladu sa stavkom 1., bitne karakteristike predloženih proizvoda i posebne učinke koje bi oni mogli imati na potrošača, uključujući i posljedice neispunjavanja obveze plaćanja od strane potrošača. Način i stupanj u kojem se pruža takva pomoć, kao i subjekt pružanja takve pomoći, države članice mogu prilagoditi posebnim okolnostima situacije u kojoj se nudi ugovor o kreditu, osobi kojoj se on nudi i vrsti ponuđenog kredita.

Članak 6.

Zahtjevi za pružanje informacija prije sklapanja ugovora za određene ugovore o kreditu u obliku ugovora o prekoračenju po računu i za određene specifične ugovore o kreditu

1. Pravodobno, prije nego što se potrošač obveže ugovorom o kreditu ili ponudom ugovora o kreditu iz članka 2. stavaka 3., 5. ili 6., vjerovnik i, prema potrebi, kreditni posrednik dužni su, na temelju uvjeta i odredaba kredita koji nudi vjerovnik i, kada je to primjereno, želja i informacija koje je izrazio odnosno dostavio potrošač, potrošaču pružiti sve informacije koje su mu potrebne za usporedbu različitih ponuda s ciljem donošenja informirane odluke o tome hoće li sklopiti ugovor o kreditu.

Predmetne informacije definiraju:

|

(a) |

vrstu kredita; |

|

(b) |

identitet i zemljopisnu adresu vjerovnika i, ako je to primjenljivo, identitet i zemljopisnu adresu uključenog kreditnog posrednika; |

|

(c) |

ukupan iznos kredita; |

|

(d) |

trajanje ugovora o kreditu; |

|

(e) |

kamatnu stopu; uvjete koji uređuju primjenu te stope, bilo koji indeks ili referentnu stopu koji se primjenjuju na inicijalnu kamatnu stopu, pristojbe koje se primjenjuju od trenutka sklapanja ugovora i, prema potrebi, uvjete prema kojima se te pristojbe smiju mijenjati; |

|

(f) |

efektivnu kamatnu stopu, ilustriranu reprezentativnim primjerom u kojem su spomenute sve pretpostavke primijenjene u izračunu te stope; |

|

(g) |

uvjete i postupak otkazivanja ugovora o kreditu; |

|

(h) |

u slučaju ugovora o kreditu iz članka 2. stavka 3., prema potrebi, naznaku da se od potrošača može zahtijevati da u cijelosti otplati iznos kredita u bilo koje doba; |

|

(i) |

kamatnu stopu koja se primjenjuje u slučaju zakašnjelih uplata i mjere za njezinu prilagodbu te, prema potrebi, sve pristojbe koje se moraju platiti u slučaju neispunjavanja obveze plaćanja; |

|

(j) |

pravo potrošača na to da ga se odmah i besplatno obavijesti, prema članku 9. stavku 2., o rezultatima uvida u bazu podataka koje se provodi u svrhu procjene kreditne sposobnosti; |

|

(k) |

u slučaju ugovora o kreditu iz članka 2. stavka 3. informacije o svim pristojbama koje se primjenjuju od trenutka sklapanja takvih ugovora te, ako je to primjenljivo, uvjete prema kojima se te pristojbe smiju mijenjati; |

|

(l) |

ako je to primjenljivo, vremensko razdoblje tijekom kojeg su informacije pružene prije sklapanja ugovora obvezujuće za vjerovnika. |

Takve se informacije daju na papiru ili na nekom drugom trajnom mediju i sve su jednako uočljive. Mogu se pružiti u obliku obrasca Standardnih informacija o kreditu za potrošače u Europskoj uniji navedenom u Prilogu III. Smatra se da je vjerovnik ispunio sve zahtjeve za pružanje informacija iz ovog stavka te iz članka 3. stavaka 1. i 2. Direktive 2002/65/EZ ako je potrošaču dao Standardne informacije o kreditu za potrošače u Europskoj uniji.

2. U slučaju ugovora o kreditu iz članka 2. stavka 3. države članice mogu odlučiti da efektivnu kamatnu stopu ne treba navoditi.

3. U slučaju ugovora o kreditu iz članka 2. stavaka 5. i 6. informacije koje se pružaju potrošaču u skladu sa stavkom 1. ovog članka uključuju još i:

|

(a) |

iznos, broj i učestalost uplata koje potrošač treba izvršiti te, prema potrebi, redoslijed kojim će se te uplate koristiti za plaćanje preostalih anuiteta koji se naplaćuju po različitim kamatnim stopama u svrhu povrata; i |

|

(b) |

pravo na prijevremenu otplatu te, prema potrebi, informacije koje se odnose na pravo vjerovnika na kompenzaciju i način na koji će se utvrditi takva kompenzacija. |

Međutim, ako ugovor o kreditu potpada pod područje primjene članka 2. stavka 3., primjenjuju se samo odredbe iz stavka 1. ovog članka.

4. Međutim, kod glasovnih telefonskih komunikacija i kada potrošač zahtijeva da mu se na raspolaganje stavi prekoračenje po računu s trenutačnim učinkom, opis glavnih karakteristika financijskih usluga obuhvaća barem elemente iz točaka (c), (e), (f) i (h) stavka 1. U ugovorima o kreditu iz stavka 3. opis glavnih karakteristika obuhvaća i specifikaciju trajanja ugovora o kreditu.

5. Neovisno o izuzeću predviđenom člankom 2. stavkom 2. točkom (e), države članice primjenjuju barem zahtjeve prve rečenice stavka 4. ovog članka na ugovore o kreditu u obliku prekoračenja po računu i onda kada se kredit mora otplatiti u roku od mjesec dana.

6. Na zahtjev, potrošaču se, osim informacija iz stavaka od 1. do 4., besplatno na raspolaganje stavlja i primjerak nacrta ugovora o kreditu koja sadrži ugovorne informacije predviđene člankom 10. ako se taj članak primjenjuje. Ova se odredba ne primjenjuje ako vjerovnik u trenutku zahtjeva ne želi nastaviti sa sklapanjem ugovora o kreditu s potrošačem.

7. Ako je ugovor o kreditu sklopljen na zahtjev potrošača uz pomoć sredstava daljinske komunikacije koja ne omogućuju pružanje informacija u skladu sa stavcima 1. i 3., uključujući i slučajeve iz stavka 4., vjerovnik odmah po sklapanju ugovora o kreditu ispunjava svoje obveze prema stavcima 1. i 3. pružajući potrošaču ugovorne informacije prema članku 10., budući da se taj članak primjenjuje.

Članak 7.

Izuzeće od zahtjeva za pružanje informacija prije sklapanja ugovora

Članci 5. i 6. ne primjenjuju se na dobavljače proizvoda ili pružatelje usluga koji djeluju u svojstvu kreditnih posrednika u pomoćnom ulozi. To ne dovodi u pitanje obvezu vjerovnika da osigura da potrošač primi informacije prije sklapanja ugovora iz tih članaka.

Članak 8.

Obveza procjene kreditne sposobnosti potrošača

1. Države članice osiguravaju da, prije sklapanja ugovora o kreditu, vjerovnik procijeni kreditnu sposobnost potrošača na temelju dostatnih informacija koje se, kada je to primjereno, dobivaju od potrošača i, kada je to potrebno, na temelju uvida u relevantnu bazu podataka. Države članice čije zakonodavstvo zahtijeva da vjerovnici procijene kreditnu sposobnost potrošača na temelju uvida u relevantnu bazu podataka mogu zadržati taj zahtjev.

2. Države članice osiguravaju da, ako se strane dogovore o promjeni ukupnog iznosa kredita nakon sklapanja ugovora o kreditu, vjerovnik ažurira financijske informacije koje mu stoje na raspolaganju, a tiču se potrošača i da procijeni kreditnu sposobnost potrošača prije bilo kakvog znatnijeg povećanja ukupnog iznosa kredita.

POGLAVLJE III.

PRISTUP BAZI PODATAKA

Članak 9.

Pristup bazi podataka

1. Svaka država članica, u slučaju prekograničnog kredita osigurava pristup vjerovnika iz drugih država članica bazama podataka koje se koriste u toj državi članici u svrhu procjene kreditne sposobnosti potrošača. Uvjeti pristupa su nediskriminirajući.

2. Ako se zahtjev za kredit odbije na temelju uvida u bazu podataka, vjerovnik odmah i besplatno obavješćuje potrošača o rezultatima takvog uvida te o pojedinostima baze podataka iz koje je pribavio podatke.

3. Te se informaciju pružaju samo ako pružanje takvih informacija nije zabranjeno zakonodavstvom Zajednice ili ako nije protivno ciljevima javnog poretka ili javne sigurnosti.

4. Ovaj članak ne dovodi u pitanje primjenu Direktive 95/46/EZ Europskog parlamenta i Vijeća od 24. listopada 1995. o zaštiti pojedinaca u vezi s obradom osobnih podataka i slobodnom prijenosu takvih podataka (10).

POGLAVLJE IV.

INFORMACIJE I PRAVA U ODNOSU NA UGOVOR O KREDITU

Članak 10.

Informacije koje treba uključiti u ugovore o kreditu

1. Ugovori o kreditu sastavljaju se na papiru ili na nekom drugom trajnom mediju.

Sve ugovorne stranke dobivaju primjerak ugovora o kreditu. Ovaj članak ne dovodi u pitanje bilo kakva nacionalna pravila koja se odnose na valjanost sklapanja ugovora o kreditu koji su u skladu s pravom Zajednice.

2. Ugovor o kreditu jasno i sažeto definira:

|

(a) |

vrstu kredita; |

|

(b) |

identitete i zemljopisne adrese ugovornih strana, kao i, ako je to primjenljivo, identitet i zemljopisnu adresu uključenog kreditnog posrednika; |

|

(c) |

trajanje ugovora o kreditu; |

|

(d) |

ukupan iznos kredita i uvjete koji uređuju povlačenje novca na temelju ugovora o kreditu; |

|

(e) |

u slučaju kredita u obliku odgode plaćanja za specifične proizvode ili usluge ili u slučaju povezanih ugovora o kreditu, te proizvode ili usluge i njihovu cijenu za gotovinu; |

|

(f) |

kamatnu stopu, uvjete koji uređuju primjenu te stope te, kada su ti podaci dostupni, bilo koji indeks ili referentnu stopu koji se primjenjuje na inicijalnu stopu, kao i razdoblja, uvjete i postupke promjene te kamatne stope te, ako se u različitim okolnostima primjenjuju različite kamatne stope, gore navedene informacije u odnosu na sve stope koje se primjenjuju; |

|

(g) |

efektivnu kamatnu stopu i ukupan iznos koji je potrošač dužan platiti izračunan u trenutku sklapanja ugovora o kreditu; treba spomenuti sve pretpostavke primijenjene u izračunu te stope; |

|

(h) |

iznos, broj i učestalost uplata koje je potrošač dužan izvršiti te, kada je to primjereno, redoslijed kojim će se te uplate koristiti za plaćanje preostalih anuiteta koji se naplaćuju po različitim kamatnim stopama u svrhu povrata; |

|

(i) |

kada je uključena amortizacija glavnice ugovora o kreditu s fiksnim trajanjem, pravo potrošača da dobije, na zahtjev i besplatno, u bilo kojem trenutku tijekom trajanja ugovora o kreditu, računovodstveni izvještaj u obliku amortizacijske tablice. U amortizacijskoj tablici naznačene su preostale uplate koje treba izvršiti i razdoblja i uvjeti koji se odnose na plaćanje tih iznosa. Tablica sadrži specifikaciju svake uplate pokazujući amortizaciju glavnice, kamate izračunane na temelju kamatne stope te, prema potrebi, sve eventualne dodatne troškove. Ako kamatna stopa nije fiksna ili kada se dodatni troškovi mogu promijeniti prema ugovoru o kreditu, amortizacijska tablica naznačuje, jasno i sažeto, da će podaci u toj tablici ostati valjani samo do trenutka u kojem se promijeni kamatna stopa ili dodatni troškovi u skladu s ugovorom o kreditu; |

|

(j) |

ako treba platiti pristojbe i kamate bez amortizacije glavnice, izjavu koja pokazuje razdoblja i uvjete plaćanja kamata i svih povezanih jednokratnih i višekratnih pristojbi; |

|

(k) |

prema potrebi, pristojbe za upravljanje jednim ili većim brojem računa na kojima su vidljivi i transakcije uplata i povlačenje tranše, osim ako je otvaranje računa neobvezno, zajedno s pristojbama za korištenje sredstava plaćanja i za transakcije uplata i za povlačenje novca na temelju ugovora o kreditu, te sve druge eventualne pristojbe koje proizlaze iz ugovora o kreditu i uvjete prema kojima se te pristojbe smiju mijenjati; |

|

(l) |

kamatnu stopu koja se primjenjuje u slučaju zakašnjelih uplata, kako je primjenljiva u trenutku sklapanja ugovora o kreditu i mjere za njezinu prilagodbu te, prema potrebi, sve druge eventualne pristojbe koje se moraju platiti zbog neispunjavanja obveze plaćanja; |

|

(m) |

upozorenje na posljedice izostalih uplata; |

|

(n) |

prema potrebi, izjavu o obvezi plaćanja naknada javnog bilježnika; |

|

(o) |

tražene jamce i osiguranja, ako ih ima; |

|

(p) |

postojanje ili nepostojanje prava na povlačenje iz ugovora o kreditu, razdoblje tijekom kojeg se to pravo može ostvarivati i druge uvjete koji uređuju njegovo ostvarivanje, uključujući i informacije koje se odnose na obvezu potrošača da plati glavnicu nakon povlačenja tranše i kamate u skladu s člankom 14. stavkom 3. točkom (b) i iznos kamata koji se plaća dnevno; |

|

(q) |

informacije koje se odnose na prava koja rezultiraju iz članka 15., kao i uvjete za ostvarivanje tih prava; |

|

(r) |

pravo na prijevremenu otplatu, postupak prijevremene otplate, kao i, prema potrebi, informacije o pravu vjerovnika na kompenzaciju i način na koji će se utvrđivati ta kompenzacija; |

|

(s) |

postupak koji treba slijediti prilikom ostvarivanja prava na otkazivanje ugovora o kreditu, |

|

(t) |

postoji li ili ne izvansudska pritužba i mehanizam obeštećenja za potrošače te, ako je takav slučaj, metode pristupa njima; |

|

(u) |

prema potrebi, ostale ugovorne uvjete i odredbe; |

|

(v) |

prema potrebi, ime i adresu nadležnog nadzornog tijela. |

3. Kada se primjenjuje stavak 2. točka (i), vjerovnik potrošaču, besplatno i u bilo kojem trenutku tijekom cjelokupnog trajanja ugovora o kreditu, na raspolaganje stavlja računovodstveni izvještaj u obliku amortizacijske tablice.

4. U slučaju ugovora o kreditu prema kojemu uplate koje izvršava potrošač ne rezultiraju trenutačnom odgovarajućom amortizacijom ukupnog iznosa kredita, ali se njima koristi za stvaranje glavnice kredita tijekom razdoblja i prema uvjetima utvrđenima ugovorom o kreditu ili nekim dodatnim ugovorom, informacije koje se traže prema stavku 2. obuhvaćaju i jasnu i sažetu izjavu da takav ugovor o kreditu ne omogućuje otplatu ukupnog iznosa kredita nakon povlačenja tranše prema ugovoru o kreditu, osim ako se takvo osiguranje pruži.

5. U slučaju ugovora o kreditu u obliku prekoračenja po računu iz članka 2. stavka 3. na jasan i sažet način definira se sljedeće:

|

(a) |

vrsta kredita; |

|

(b) |

identiteti i zemljopisne adrese ugovornih strana, kao i, ako se to primjenjuje, identitet i zemljopisna adresa uključenog kreditnog posrednika; |

|

(c) |

trajanje ugovora o kreditu; |

|

(d) |

ukupan iznos kredita i uvjete kojima se uređuje povlačenje novca na temelju ugovora o kreditu; |

|

(e) |

kamatna stopa, uvjeti kojima se uređuje primjena kamatne stope te, kada su ti podaci dostupni, bilo koji indeks ili referentnu stopu koji se primjenjuju na inicijalnu kamatnu stopu, kao i razdoblja, uvjete i postupak promjene kamatne stope te, ako se u različitim okolnostima primjenjuju različite kamatne stope, gore navedene informacije u odnosu na sve stope koje se primjenjuju; |

|

(f) |

efektivna kamatna stopa i ukupni troškovi kredita za potrošača izračunane u trenutku sklapanja ugovora o kreditu; treba spomenuti sve pretpostavke primijenjene u izračunu stope iz članka 19. stavka 2. u vezi s člankom 3. stavcima (g) i (i); države članice mogu odlučiti da efektivnu kamatnu stopu ne treba navoditi; |

|

(g) |

naznaka da se od potrošača može zatražiti da otplati kredit u cijelosti u bilo kojem trenutku; |

|

(h) |

uvjeti kojima se uređuje ostvarivanje prava na povlačenje iz ugovora o kreditu; i |

|

(i) |

informacije koje se odnose na pristojbe koje se primjenjuju od trenutka sklapanja takvih ugovora i, ako je to primjenljivo, uvjete prema kojima se te pristojbe smiju mijenjati. |

Članak 11.

Informacije o kamatnoj stopi

1. Prema potrebi, potrošača se obavještava o svim promjenama kamatne stope, na papiru ili nekom drugom trajnom mediju, prije nego što te promjene stupe na snagu. U tim se informacijama navodi iznos uplata koje treba izvršiti nakon stupanja na snagu nove kamatne stope te, ako se promijeni broj ili učestalost uplata, pojedinosti o njima.

2. Međutim, strane se u ugovoru o kreditu mogu dogovoriti da se informacije iz stavka 1. potrošaču pružaju periodično u slučajevima kada je promjena kamatne stope uzrokovana promjenom referentne stope, kada se nova referentna stopa stavlja na raspolaganje javnosti odgovarajućim sredstvima te kada su informacije o novoj referentnoj stopi dostupne u prostorima vjerovnika.

Članak 12.

Obveze u vezi s ugovorom o kreditu u obliku prekoračenja po računu

1. Kada ugovor o kreditu obuhvaća kredit u obliku prekoračenja po računu, potrošača se redovito obavješćuje izvještajem, na papiru ili nekom drugom trajnom mediju, koji sadrži sljedeće pojedinosti:

|

(a) |

točno razdoblje na koje se odnosi izvještaj; |

|

(b) |

iznose i datume povlačenja novca na temelju ugovora o kreditu; |

|

(c) |

stanje s prethodnog izvještaja te datum njegova izdavanja; |

|

(d) |

novo stanje; |

|

(e) |

datume i iznose uplata koje je izvršio potrošač; |

|

(f) |

primijenjenu kamatnu stopu; |

|

(g) |

sve eventualne pristojbe koje su bile primijenjene; |

|

(h) |

prema potrebi, minimalni iznos koji treba platiti. |

2. Povrh toga, potrošača se obavješćuje na papiru ili nekom drugom trajnom mediju o povećanju kamatne stope ili o eventualnim pristojbama koje mora platiti prije nego što predmetne promjene stupe na snagu.

Međutim, strane se u ugovoru o kreditu mogu dogovoriti da se sve informacije o promjenama kamatne stope pružaju na način predviđen stavkom 1. u slučajevima kada je promjena kamatne stope uzrokovana promjenom referentne stope, kada se nova referentna stopa stavlja na raspolaganje javnosti odgovarajućim sredstvima te kada su informacije o novoj referentnoj stopi dostupne u prostorima vjerovnika.

Članak 13.

Ugovor o kreditu bez roka dospijeća

1. Potrošač može izvršiti standardno otkazivanje ugovora o kreditu bez roka dospijeća besplatno, u svakom trenutku, osim ako su strane dogovorile rok otkazivanja ugovora. Takvo razdoblje ne smije premašivati mjesec dana.

Ako je tako ugovoreno u ugovoru o kreditu, vjerovnik može izvršiti standardno otkazivanje ugovora o kreditu bez roka dospijeća dajući potrošaču najmanje razdoblje od dva mjeseca za otkazivanje ugovora sastavljeno na papiru ili nekom drugom trajnom mediju.

2. Ako je tako ugovoreno u ugovoru o kreditu, vjerovnik može iz objektivno opravdanih razloga otkazati pravo potrošača na povlačenje tranše kod ugovora o kreditu bez roka dospijeća. Vjerovnik obavješćuje potrošača o otkazivanju i razlozima otkazivanja na papiru ili nekom drugom trajnom mediju, kada je to moguće, prije samog otkazivanja, a najkasnije odmah nakon njega, osim ako je zakonodavstvom Zajednice zabranjeno pružanje takvih informacija ili ako je ono protivno ciljevima javnog poretka ili javne sigurnosti.

Članak 14.

Pravo na povlačenje iz ugovora

1. Potrošač ima rok od 14 kalendarskih dana u kojem se može povući iz ugovora o kreditu bez navođenja bilo kakvog razloga.

Rok povlačenja počinje

|

(a) |

ili od dana sklapanja ugovora o kreditu ili |

|

(b) |

od dana na koji potrošač primi uvjete ugovora i informacije u skladu s člankom 10. ako je taj dan kasniji od dana iz točke (a) ovog podstavka. |

2. Kada je u slučaju povezanih ugovora o kreditu, definiranih člankom 3. točkom (n), nacionalnim zakonodavstvom u vrijeme stupanja na snagu ove Direktive već predviđeno da se potrošaču na raspolaganje ne mogu staviti sredstva prije isteka određenog roka, države članice mogu iznimno predvidjeti da se na izričit zahtjev potrošača to razdoblje iz stavka 1. ovog članka može skratiti na taj određeni rok.

3. Ako potrošač ostvaruje svoje pravo na povlačenje iz ugovora, on:

|

(a) |

s ciljem valjanosti povlačenja prije isteka roka iz stavka 1., obavješćuje vjerovnika o tome u skladu s informacijama koje mu je pružio vjerovnik prema članku 10. stavku 2. točki (p) na način koji se može dokazati u skladu s nacionalnim pravom. Smatra se da je rok poštovan ako se ta obavijest, ako je na papiru ili nekom drugom trajnom mediju koji je dostupan vjerovniku, pošalje prije isteka tog roka; i |

|

(b) |

plaća vjerovniku glavnicu i kamatu na tu glavnicu od dana povlačenja novca na temelju ugovora o kreditu do datuma otplate glavnice bez ikakve odgode i ne kasnije od 30 kalendarskih dana nakon što je vjerovniku poslao obavijest o povlačenju iz ugovora. Kamata se obračunava na temelju dogovorene kamatne stope. Vjerovnik nema pravo na drugu kompenzaciju od strane potrošača u slučaju povlačenja iz ugovora, osim kompenzacije za jednokratne pristojbe koje vjerovnik plaća javnom upravnom tijelu. |

4. Ako vjerovnik ili treća strana pružaju i dodatne usluge u pogledu ugovora o kreditu na temelju ugovora između treće strane i vjerovnika, potrošača više ne obvezuje taj ugovor o dodatnim uslugama ako potrošač ostvaruje svoje pravo na povlačenje iz ugovora o kreditu u skladu s ovim člankom.

5. Ako potrošač ima pravo na povlačenje iz kredita prema stavcima 1., 3. i 4., ne primjenjuju se članci 6. i 7. Direktive 2002/65/EZ i članak 5. Direktive Vijeća 85/577/EEZ od 20. prosinca 1985. za zaštitu potrošača u pogledu ugovora sklopljenih izvan poslovnih prostorija (11).

6. Države članice mogu propisati da se stavci 1. do 4. ovog članka ne primjenjuju na ugovore o kreditu za koje se zakonom zahtijeva da budu sklopljeni putem usluga javnog bilježnika, pod uvjetom da javni bilježnik potvrdi da se potrošaču jamče prava predviđena člancima 5. i 10.

7. Ovaj članak ne dovodi u pitanje bilo kakva pravila nacionalnog prava o utvrđivanju roka u kojem izvršenje ugovora ne može započeti.

Članak 15.

Povezani ugovor o kreditu

1. Kada potrošač ostvaruje pravo na povlačenje iz ugovora, na temelju prava Zajednice, u odnosu na ugovor o isporuci proizvoda ili usluga, njega više ne obvezuje povezani ugovor o kreditu.

2. Ako proizvodi ili usluge obuhvaćeni povezanim ugovorom o kreditu nisu isporučeni, ili ako su samo djelomice isporučeni, ili ako nisu sukladni ugovoru o njihovoj isporuci, potrošač ima pravo ulagati pravne lijekove protiv vjerovnika ako je uložio pravne lijekove protiv dobavljača, ali nije dobio zadovoljštinu na koju ima pravo prema zakonu ili prema ugovoru o isporuci proizvoda ili usluga. Države članice određuju u kojoj mjeri i pod kojim uvjetima se mogu ulagati takvi pravni lijekovi.

3. Ovaj članak ne dovodi u pitanje bilo kakva nacionalna pravila prema kojima je vjerovnik solidarno odgovoran u pogledu svih pritužbi koje bi potrošač mogao imati protiv dobavljača ako se ugovorom o kreditu financira kupnja proizvoda ili usluga od dobavljača.

Članak 16.

Prijevremena otplata

1. Potrošač ima pravo da u bilo kojem trenutku djelomice ili u cijelosti ispuni svoje obveze prema ugovoru o kreditu. U takvim slučajevima on ima pravo na sniženje ukupnih troškova kredita, a takvo sniženje sastoji se od kamata i troškova za preostalo trajanje ugovora.

2. U slučaju prijevremene otplate kredita vjerovnik ima pravo na pravednu i objektivno opravdanu kompenzaciju za moguće troškove izravno povezane s prijevremenom otplatom kredita, pod uvjetom da ta prijevremena otpada potpada pod vremensko razdoblje tijekom kojeg se primjenjuje fiksna kamatne stopa.

Takva kompenzacija ne smije premašiti 1 % iznosa kredita koji se prijevremeno otplaćuje ako razdoblje između prijevremene otplate i dogovorenog prestanka ugovora o kreditu premašuje godinu dana. Ako to vremensko razdoblje ne premašuje godinu dana, ta kompenzacija ne smije premašiti 0,5 % iznosa kredita koji se prijevremeno otplaćuje.

3. Kompenzacija za prijevremenu otplatu ne traži se:

|

(a) |

ako se otplata izvršava prema ugovoru o osiguranju koji predstavlja jamstvo otplate kredita; |

|

(b) |

u slučaju ugovora o prekoračenju po računu; ili |

|

(c) |

ako otplata potpada pod razdoblje tijekom kojega kamatna stopa nije fiksna. |

4. Države članice mogu predvidjeti da:

|

(a) |

vjerovnik može tražiti takvu kompenzaciju samo pod uvjetom da iznos prijevremene otplate premašuje prag definiran nacionalnim pravom. Taj prag ne premašuje 10 000 EUR unutar razdoblja od 12 mjeseci; |

|

(b) |

vjerovnik može iznimno tražiti višu kompenzaciju ako može dokazati da gubitak koji on trpi zbog prijevremene otplate premašuje iznos određen stavkom 2. Ako kompenzacija koju vjerovnik traži premašuje stvarno pretrpljeni gubitak, potrošač može tražiti odgovarajuće sniženje. U tom slučaju gubitak se sastoji od razlike između inicijalno dogovorene kamatne stope i kamatne stope po kojoj vjerovnik može pozajmiti nekome na tržištu prijevremeno otplaćeni iznos u trenutku prijevremene otplate, te bi trebalo uzeti u obzir utjecaj prijevremene otplate na administrativne troškove. |

5. Bilo koja kompenzacija ne premašuje iznos kamata koje bi potrošač bio platio tijekom vremenskog razdoblja između prijevremene otplate kredita i dogovorenog datuma prekida ugovora o kreditu.

Članak 17.

Ustup prava

1. U slučaju ustupa trećoj strani vjerovnikovih prava prema ugovoru o kreditu ili samog ugovora, potrošač ima pravo uz prigovore koje ima prema novom vjerovniku, isticati i sve one prigovore koje je mogao istaknuti izvornom vjerovniku, uključujući i prijeboj ako je to potonjem dopušteno u predmetnoj državi članici.

2. Potrošača treba obavijestiti o prijenosu prava iz stavka 1. osim ako izvorni vjerovnik, na temelju ugovora s primateljem, nastavi pružati kreditne usluge potrošaču.

Članak 18.

Prekoračenje troškova

1. Ako se dogovori otvaranje tekućeg računa kada postoji mogućnost prekoračenja troškova od strane potrošača, taj dogovor sadržava i informacije iz članka 6. stavka 1. točke (e). Vjerovnik je u svakom slučaju dužan redovito pružati te informacije na papiru ili nekom drugom trajnom mediju.

2. U slučaju znatnog prekoračenja troškova koje nadmašuje razdoblje od mjesec dana vjerovnik bez odgode obavješćuje potrošača na papiru ili nekom drugom trajnom mediju

|

(a) |

o prekoračenju troškova; |

|

(b) |

o predmetnom iznosu; |

|

(c) |

o kamatnoj stopi; |

|

(d) |

o svim eventualnim sankcijama, pristojbama ili kamatama na dospjele neplaćene obveze. |

3. Ovaj članak ne dovodi u pitanje bilo koja pravila nacionalnog prava koja od vjerovnika traže da ponudi neku drugu vrstu kreditnog proizvoda ako je riječ o znatnom trajanju prekoračenja troškova.

POGLAVLJE V.

EFEKTIVNA KAMATNA STOPA

Članak 19.

Izračun efektivne kamatne stope

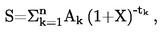

1. Efektivna kamatna stopa, izjednačujući na godišnjoj osnovi sadašnju vrijednost svih obveza (povlačenja tranše, otplata i pristojba), budućih ili postojećih, dogovorenih između vjerovnika i potrošača, izračunava se u skladu s matematičkom formulom navedenom u dijelu I. Priloga I.

2. U svrhu izračuna te efektivne kamatne stope određuju se ukupni troškovi kredita za potrošača, uz iznimku svih pristojbi koje je potrošač dužan platiti za nesukladnost s bilo kojom od obveza utvrđenih ugovorom o kreditu i svih drugih pristojba osim kupovne cijene koju je obvezan platiti za kupnju proizvoda ili usluga bilo da se transakcija provodi u gotovini ili na kredit.

Troškove upravljanja računom na kojem su vidljive i transakcije uplata i povlačenja tranše, troškove uporabe sredstava plaćanja i za transakcije uplata i za povlačenja tranše, te sve druge troškove koji se odnose na transakcije uplata treba obuhvatiti ukupnim troškovima kredita za potrošača osim ako je otvaranje računa neobvezno i ako su troškovi računa jasno i zasebno pokazani u ugovoru o kreditu ili u bilo kojem drugom ugovoru sklopljenim s potrošačem.

3. Izračun efektivne kamatne stope temelji se na pretpostavci da će taj ugovor o kreditu ostati valjan tijekom dogovorenog vremenskog razdoblja te da će i vjerovnik i potrošač ispuniti svoje obveze prema uvjetima i datumima definiranima u tom ugovoru o kreditu.

4. U slučaju ugovora o kreditu koji sadrže klauzule koje dopuštaju varijacije kamatne stope i, prema potrebi, pristojbi sadržanih u efektivnoj kamatnoj stopi, ali koje se ne mogu odrediti u trenutku izračuna, efektivna kamatna stopa izračunava se prema pretpostavci da će kamatna stopa i ostale pristojbe ostati fiksne u odnosu na početnu razinu i da će se one primjenjivati sve do kraja ugovora o kreditu.

5. Kada je to potrebno, u izračunu efektivne kamatne stope mogu se primijeniti i dodatne pretpostavke navedene u Prilogu I.