EUR-Lex Access to European Union law

This document is an excerpt from the EUR-Lex website

Document 62011CJ0168

Judgment of the Court (Second Chamber), 28 February 2013.#Manfred Beker and Christa Beker v Finanzamt Heilbronn.#Request for a preliminary ruling from the Bundesfinanzhof.#Free movement of capital — Income tax — Income from capital — Convention for the avoidance of double taxation — Dividends distributed by companies established in Member States and third countries — Calculation of the maximum amount of foreign withholding tax deductible against national income tax — Failure to take account of personal and lifestyle costs — Justification.#Case C‑168/11.

Rozsudek Soudního dvora (druhého senátu) ze dne 28. února 2013.

Manfred Beker a Christa Beker v. Finanzamt Heilbronn.

Žádost o rozhodnutí o předběžné otázce podaná Bundesfinanzhof.

Volný pohyb kapitálu – Daň z příjmů – Kapitálové příjmy – Smlouva o zamezení dvojímu zdanění – Dividendy rozdělené společnostmi usazenými v členských státech a ve třetích zemích – Určení maximálního započtení srážky provedené v zahraničí proti tuzemské dani z příjmu – Nezohlednění nákladů souvisejících s osobními okolnostmi a individuálních nákladů vynaložených v osobním životě – Odůvodnění.

Věc C‑168/11.

Rozsudek Soudního dvora (druhého senátu) ze dne 28. února 2013.

Manfred Beker a Christa Beker v. Finanzamt Heilbronn.

Žádost o rozhodnutí o předběžné otázce podaná Bundesfinanzhof.

Volný pohyb kapitálu – Daň z příjmů – Kapitálové příjmy – Smlouva o zamezení dvojímu zdanění – Dividendy rozdělené společnostmi usazenými v členských státech a ve třetích zemích – Určení maximálního započtení srážky provedené v zahraničí proti tuzemské dani z příjmu – Nezohlednění nákladů souvisejících s osobními okolnostmi a individuálních nákladů vynaložených v osobním životě – Odůvodnění.

Věc C‑168/11.

Court reports – general

ECLI identifier: ECLI:EU:C:2013:117

ROZSUDEK SOUDNÍHO DVORA (druhého senátu)

28. února 2013 ( *1 )

„Volný pohyb kapitálu — Daň z příjmů — Kapitálové příjmy — Smlouva o zamezení dvojímu zdanění — Dividendy rozdělené společnostmi usazenými v členských státech a ve třetích zemích — Určení maximálního započtení srážky provedené v zahraničí proti tuzemské dani z příjmu — Nezohlednění nákladů souvisejících s osobními okolnostmi a individuálních nákladů vynaložených v osobním životě — Odůvodnění“

Ve věci C-168/11,

jejímž předmětem je žádost o rozhodnutí o předběžné otázce na základě článku 267 SFEU, podaná rozhodnutím Bundesfinanzhof (Německo) ze dne 9. února 2011, došlým Soudnímu dvoru dne 6. dubna 2011, v řízení

Manfred Beker,

Christa Beker

proti

Finanzamt Heilbronn,

SOUDNÍ DVŮR (druhý senát),

ve složení A. Rosas (zpravodaj), vykonávající funkci předsedy druhého senátu, U. Lõhmus, A. Ó Caoimh, A. Arabadžev a C. G. Fernlund, soudci,

generální advokát: P. Mengozzi,

vedoucí soudní kanceláře: K. Sztranc-Sławiczek, rada,

s přihlédnutím k písemné části řízení a po jednání konaném dne 26. dubna 2012,

s ohledem na vyjádření předložená:

|

— |

za M. Bekera a Ch. Beker M. Bekerem, Rechtsanwalt, |

|

— |

za Finanzamt Heilbronn W. Steinacherem a M. Ritter von Rittershain, jako zmocněnci, |

|

— |

za německou vládu T. Henzem a K. Petersen, jako zmocněnci, |

|

— |

za francouzskou vládu J.-S. Pilczerem, jako zmocněncem, |

|

— |

za švédskou vládu A. Falk, jako zmocněnkyní, |

|

— |

za Evropskou komisi R. Lyalem a W. Möllsem, jako zmocněnci, |

po vyslechnutí stanoviska generálního advokáta na jednání konaném dne 12. července 2012,

vydává tento

Rozsudek

|

1 |

Žádost o rozhodnutí o předběžné otázce se týká výkladu článku 63 SFEU. |

|

2 |

Tato žádost byla podána v rámci sporu mezi M. a Ch. Beker, na straně jedné a Finanzamt Heilbronn, na straně druhé, ve věci určení, v rámci použití dvoustranných smluv k zamezení dvojímu zdanění, maximálního započtení srážky u zdroje, která byla provedena v zahraničí, proti dani z příjmu, která připadá podle daňového sazebníku na příjmy, jež jsou předmětem neomezené daňové povinnosti. |

Právní rámec

Smlouvy o zamezení dvojímu zdanění

|

3 |

Otázka, zda je Spolková republika Německo oprávněna vybrat daně ze zahraničních příjmů a – v kladném případě – zda je třeba v tomto ohledu zohlednit srážku u zdroje provedenou v zahraničí, je upravena ve sporu v původním řízení smlouvami k zamezení dvojímu zdanění uzavřenými Spolkovou republikou Německo s Francouzskou republikou (smlouva ze dne 21. července 1959, v platném znění), Lucemburským velkovévodstvím (smlouva ze dne 23. srpna 1958, v platném znění), Nizozemským královstvím (smlouva ze dne 16. června 1959), Švýcarskou konfederací (smlouva ze dne 11. srpna 1971), Spojenými státy americkými (smlouva ze dne 29. srpna 1989, v platném znění) a s Japonskem (smlouva ze dne 22. dubna 1966). |

|

4 |

Pokud daňový poplatník podléhající neomezené daňové povinnosti k dani z příjmu v Německu dosáhne kapitálových příjmů v jiném státě, tento jiný stát provede srážku u zdroje na základě těchto smluv k zamezení dvojímu zdanění. Daň vybraná u zdroje v souladu s uvedenými smlouvami je započitatelná proti dani z příjmu dlužné v Německu. Co se týče způsobu tohoto započtení, smlouvy uzavřené Spolkovou republikou Německo s Francouzskou republikou, Švýcarskou konfederací, Spojenými státy americkými a Japonskem odkazují na německé daňové právo. |

Německé právo

|

5 |

Na základě § 1 zákona o dani z příjmů (Einkommensteuergesetz), ve znění pozměněném daňovým zákonem pro rok 2007 (Jahressteuergesetz 2007) ze dne 13. prosince 2006 (BGBl. 2006 I, s. 2878, dále jen „EStG“) použitelným na rok 2007, mají fyzické osoby, které mají bydliště v Německu, neomezenou daňovou povinnost v tomto členském státě. |

|

6 |

Ustanovení § 2 EStG stanoví: „(1) Předmětem daně z příjmu jsou: [...]

[...] kterých daňový poplatník dosáhne v období, v němž má neomezenou daňovou povinnost k dani z příjmu, nebo jako příjmů dosažených v tuzemsku v období, v němž má omezenou daňovou povinnost k dani z příjmu. Kategorie, do kterých jednotlivé příjmy patří, se určuje v souladu s § 13 až § 24. (2) Příjmy tvoří:

(3) Celková výše příjmů [Summe der Einkünfte] po odečtení poměrné daňové úlevy pro starší osoby v důchodu [Altersentlastungsbetrag], částky osvobození od daně pro osamělé rodiče a odpočtů stanovených v § 13 odst. 3 tvoří celkovou částku příjmů [Gesamtbetrag der Einkünfte]. (4) Celková částka příjmů po odečtení zvláštních výdajů a mimořádných nákladů tvoří příjem [Einkommen]. (5) Příjem po odečtení paušálních daňových úlev uvedených v § 32 odst. 6 a dalších částek odpočitatelných z příjmu tvoří zdanitelný příjem [zu versteuerndes Einkommen]; zdanitelný příjem tvoří základ daně z příjmu podle daňového sazebníku. Pokud se jiné zákony týkají pojmu zdanitelného příjmu, musí být příjem pro účely těchto zákonů považován ve všech případech uvedených v § 32 za částku po odečtení paušálních daňových úlev uvedených v § 32 odst. 6 [...]“ |

|

7 |

Ustanovení § 34c odst. 1 EStG stanoví: „U subjektů podléhajících neomezené daňové povinnosti, které jsou, pokud jde o jejich zahraniční příjmy ve státě, ze kterého tyto příjmy pocházejí, povinny k dani, jež je obdobná německé dani z příjmů, se zahraniční daň vyměřená a zaplacená v zahraničí, od níž byly odečteny úlevy, na které subjekt získal nárok, započte proti německé dani z příjmu, která připadá na příjmy z tohoto státu. Německá daň z příjmu připadající na tyto zahraniční příjmy se vypočítá takovým způsobem, že se výsledná německá daň ze zdanitelného příjmu [zu versteuerndes Einkommen], včetně zahraničních příjmů v souladu s § 32a, § 32b, § 32c, § 34 a § 34b, rozdělí podle poměru uvedených zahraničních příjmů k celkové výši příjmů [Summe der Einkünfte]. Při výpočtu zahraničních příjmů se nezohlední zahraniční příjmy, které nejsou ve státě, ze kterého pocházejí, zdaněny v souladu s právem tohoto státu. [...] Zahraniční daně jsou započitatelné pouze v rozsahu, v němž se vztahují na příjmy dosažené během zdaňovacího období“. |

|

8 |

Ustanovení § 34c odst. 2 EStG stanoví: „Zahraniční daň se nezapočte (odstavec 1), nýbrž se při stanovení příjmů na žádost odečte v rozsahu, v němž se vztahuje na zahraniční příjmy, jež nejsou osvobozeny od daně.“ |

Skutkový základ sporu v původním řízení a předběžná otázka

|

9 |

Jako manželé byli žalobci v původním řízení v Německu společně zdaněni pro účely daně z příjmů. V tomto ohledu byly zdaněny všechny jejich celosvětové příjmy. Ve sporném daňovém roce, a sice roce 2007, obdrželi navíc ke svým příjmům pocházejícím z Německa kapitálové příjmy plynoucí z jejich menšinových podílů v různých kapitálových společnostech se sídlem v jiných členských státech, a to ve Francouzské republice, Lucemburském velkovévodství a Nizozemském království, nebo ve třetích zemích, a sice ve Švýcarské konfederaci, Spojených státech amerických a v Japonsku. Na základě těchto podílů obdrželi uvedení žalobci dividendy v celkové výši 24111,29 eur, ze kterých v jednotlivých státech, ze kterých tyto dividendy pocházely, zaplatili zahraniční daně v celkové výši 2853,02 eur. |

|

10 |

Na základě smluv k zamezení dvojímu zdanění uzavřených mezi Spolkovou republikou Německo a státy, ze kterých pocházejí tyto dividendy, může tento členský stát jakožto stát bydliště žalobců v původním řízení vybrat daň z dividend plynoucích ze zdrojů v zahraničí. Aby se zamezilo právnímu dvojímu zdanění těchto dividend, srážka u zdroje provedená v zahraničí se započte proti dani z příjmu splatné podle daňového sazebníku do výše německé daně zatěžující dotyčné příjmy. |

|

11 |

Ustanovení § 34c odst. 1 druhé věty EStG (dále jen „sporná právní úprava“) stanoví maximální započtení srážky u zdroje provedené v zahraničí proti dani z příjmu, která připadá podle daňového sazebníku na příjmy, jež jsou předmětem neomezené daňové povinnosti osoby povinné k dani. Tato maximální částka se vypočítá vynásobením výše daně splatné podle daňového sazebníku poměrem mezi zahraničními příjmy a celkovou výší příjmů. Tato celková výše příjmů však nezohledňuje zvláštní výdaje a mimořádné náklady, jako jsou individuální náklady příslušné osoby vynaložené v osobním životě nebo náklady související s osobními okolnostmi, zatímco uvedené náklady jsou zohledněny při výpočtu daně z příjmu splatné podle daňového sazebníku. |

|

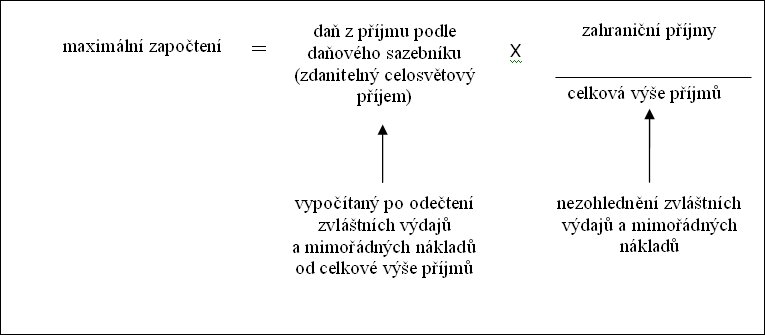

12 |

Částka daně z příjmu zatěžující zahraniční příjmy (maximální částka započtení zahraniční daně) se tak v souladu se spornou právní úpravou vypočítá vynásobením částky daně z příjmu splatné podle daňového sazebníku poměrem (zlomek) mezi výší zahraničních příjmů a celkovou výší příjmů daňového poplatníka následovně:

|

|

13 |

V projednávaném případě Finanzamt Heilbronn vypočítal maximální započtení srážek u zdroje provedených v zahraničí na 1282 eur, a tuto částku tudíž započetl proti dani z příjmu dlužné podle daňového sazebníku žalobci v původním řízení. |

|

14 |

Žalobci v původním řízení se u Finanzgericht Baden-Württemberg domáhali změny daňového výměru, který jim byl zaslán, a snížení jejich daně z příjmu pro sporný rok o 1 200 eur z důvodu, že německé orgány vycházely při výpočtu maximální částky započtení z celkové výše příjmů před uplatněním obecných odpočtů odpovídajících zvláštním výdajům a mimořádným nákladům, jako jsou individuální náklady příslušné osoby vynaložené v osobním životě nebo náklady související s osobními a rodinnými okolnostmi. |

|

15 |

Jelikož bylo odvolání proti tomuto daňovému výměru zamítnuto, žalobci v původním řízení podali opravný prostředek „Revision“ k Bundesfinanzhof. |

|

16 |

Vzhledem k pochybnostem o slučitelnosti metody pro výpočet maximální částky započtení stanovené spornou právní úpravou s unijním právem se Bundesfinanzhof rozhodl přerušit řízení a položit Soudnímu dvoru následující předběžnou otázku: „Brání článek [63 SFEU] právní úpravě členského státu, podle níž se – v souladu s dvoustrannými smlouvami o zamezení dvojímu zdanění – u osob podléhajících neomezené daňové povinnosti, které jsou pokud jde o zahraniční příjmy ve státě, ze kterého tyto příjmy pocházejí, povinny k dani, jež je obdobná německé dani z příjmů, zahraniční daň započte proti německé dani z příjmů, která připadá na příjmy z tohoto státu, takovým způsobem, že se německá daň ze zdanitelného příjmu – včetně zahraničních příjmů – rozdělí podle poměru těchto zahraničních příjmů k celkové výši příjmů, a v důsledku toho se nezohlední zvláštní výdaje a mimořádné náklady, jako jsou individuální náklady příslušné osoby vynaložené v osobním životě, jakož i náklady související s osobními a rodinnými okolnostmi?“ |

K předběžné otázce

|

17 |

Podstatou předběžné otázky předkládajícího soudu je, zda článek 63 SFEU musí být vykládán v tom smyslu, že brání právní úpravě členského státu, podle níž se – v rámci režimu, jehož cílem je zamezení dvojímu zdanění – u osob podléhajících neomezené daňové povinnosti, které jsou pokud jde o zahraniční příjmy ve státě, ze kterého tyto příjmy pocházejí, povinny k dani, jež je obdobná dani z příjmů vybírané uvedeným členským státem, uvedená zahraniční daň započte proti dani z příjmů v tomto členském státě takovým způsobem, že se daň ze zdanitelného příjmu v tomtéž členském státě – včetně zahraničních příjmů – vynásobí poměrem těchto zahraničních příjmů k celkové výši příjmů, přičemž tato celková výše příjmů nezohledňuje zvláštní výdaje a mimořádné náklady, jako jsou individuální náklady příslušné osoby vynaložené v osobním životě nebo náklady související s osobními a rodinnými okolnostmi. |

Úvodní poznámky

|

18 |

Žalobci v původním řízení tvrdí, že se předkládací rozhodnutí vymyká předmětu jejich žaloby, která se týká započtení srážky u zdroje provedené v zahraničí proti německé dani z příjmu v rozsahu, v němž se tato daň zvýší z důvodu zohlednění zahraničních příjmů. Předkládací rozhodnutí nepřebírá celý rozsah jejich žaloby, jelikož se nevztahuje na úlevy a snížení sazby v prvním daňovém pásmu, kterých požívají všichni daňoví poplatníci, avšak týká se pouze „zvláštních výdajů a mimořádných nákladů, jako jsou individuální náklady příslušné osoby vynaložené v osobním životě, jakož i náklady související s osobními a rodinnými okolnostmi“. Kdyby se měl Soudní dvůr omezit na kladnou odpověď na položenou předběžnou otázku a kdyby řízení nadále probíhalo v tomto omezeném rámci, výpočet podílu, který představují zahraniční příjmy, by se v souladu s přístupem zaujatým Finanzamt Heilbronn nevztahoval k celkové výši příjmů, nýbrž k vypočtené částce zdanitelného příjmu. |

|

19 |

V tomto ohledu je třeba připomenout, že podle ustálené judikatury se na otázky týkající se výkladu unijního práva položené vnitrostátním soudem v právním a skutkovém rámci, který tento soud vymezí v rámci své odpovědnosti a jehož správnost nepřísluší Soudnímu dvoru ověřovat, vztahuje domněnka relevance. Odmítnout rozhodnutí o žádosti podané vnitrostátním soudem může Soudní dvůr pouze tehdy, je-li zjevné, že žádaný výklad unijního práva nemá žádný vztah k realitě nebo předmětu sporu v původním řízení, jestliže se jedná o hypotetický problém nebo také jestliže Soudní dvůr nedisponuje skutkovými nebo právními poznatky nezbytnými pro užitečnou odpověď na otázky, které jsou mu položeny (viz zejména rozsudky ze dne 22. června 2010, Melki a Abdeli, C-188/10 a C-189/10, Sb. rozh. s. I-5667, bod 27, a ze dne 28. února 2012, Inter-Environnement Wallonie a Terre walonne, C-41/11, bod 35). |

|

20 |

V projednávaném případě není zjevné, že by se na otázku položenou předkládajícím soudem vztahoval některý z těchto případů. Právě naopak je třeba poukázat na to, jak vyplývá z bodu 20 stanoviska generálního advokáta, že předkládající soud v závěrečné části předkládacího rozhodnutí uvádí, že žaloba, kterou k němu žalobci v původním řízení podali, výslovně uvádí pouze rozdíl získaný odečtením odpočitatelných individuálních nákladů vynaložených v osobním životě v rámci určení maximální částky započtení a že podle vnitrostátních procesních pravidel nelze připustit, aby bylo rozhodnuto ultra petita. |

|

21 |

Za těchto okolností ani není namístě přeformulovat předběžnou otázku. |

K dotčené svobodě

|

22 |

Zúčastnění, kteří předložili Soudnímu dvoru vyjádření, se shodují, že svobodou dotčenou ve sporu v původním řízení je volný pohyb kapitálu zakotvený v článku 63 SFEU. |

|

23 |

V tomto ohledu je třeba připomenout, že se na daňové zacházení s dividendami může vztahovat článek 49 SFEU týkající se svobody usazování a článek 63 SFEU týkající se volného pohybu kapitálu (rozsudky ze dne 10. února 2011, Haribo Lakritzen Hans Riegel a Österreichische Salinen, C-436/08 a C-437/08, Sb. rozh. s. I-305, bod 33, jakož i ze dne 13. listopadu 2012, Test Claimants in the FII Group Litigation, C-35/11, bod 89). |

|

24 |

Pokud jde o otázku, zda se na vnitrostátní právní předpisy vztahuje ta či ona svoboda pohybu, vyplývá z ustálené judikatury, že je třeba zohlednit předmět dotčených právních předpisů (výše citovaný rozsudek Test Claimants in the FII Group Litigation, bod 90 a citovaná judikatura). |

|

25 |

Do působnosti článku 49 SFEU týkajícího se svobody usazování spadají vnitrostátní právní předpisy, které se použijí pouze na podíly umožňující vykonávat nepochybný vliv na rozhodování společnosti a určovat její činnost (výše citovaný rozsudek Test Claimants in the FII Group Litigation, bod 91 a citovaná judikatura). |

|

26 |

Naproti tomu vnitrostátní ustanovení, která se použijí na podíly nabyté pouze s cílem investovat bez úmyslu ovlivňovat řízení a kontrolu podniku, musí být přezkoumána výlučně z hlediska volného pohybu kapitálu (výše citovaný rozsudek Test Claimants in the FII Group Litigation, bod 92 a citovaná judikatura). |

|

27 |

V projednávaném případě se sporná právní úprava uplatňuje bez ohledu na velikost podílu vlastněného ve společnosti. V rozsahu, v němž se tato právní úprava vztahuje na dividendy původem z členského státu, nelze tedy na základě předmětu uvedené právní úpravy určit, zda spadá převážně do působnosti článku 49 SFEU nebo článku 63 SFEU (v tomto smyslu viz výše citovaný rozsudek Test Claimants in the FII Group Litigation, bod 93). |

|

28 |

Za takovýchto okolností bere Soudní dvůr v úvahu skutkové okolnosti projednávané věci, aby tak mohl určit, které z uvedených ustanovení se vztahuje na situaci, o niž jde ve sporu v původním řízení (výše citovaný rozsudek Test Claimants in the FII Group Litigation, bod 94 a citovaná judikatura). |

|

29 |

V projednávaném případě je třeba konstatovat, že se spor v původním řízení týká toho, jak jsou v Německu zdaněny dividendy obdržené fyzickými osobami s bydlištěm v tomto členském státě, jež pocházejí z podílů, které tyto osoby vlastní v kapitálových společnostech se sídlem buď v jiném členském státě, nebo ve třetí zemi, a které činí méně než 10 % základního kapitálu těchto společností. Tato velikost podílů neposkytuje možnost vykonávat nepochybný vliv na rozhodování dotyčných společností a určovat jejich činnost. |

|

30 |

Soudní dvůr rovněž rozhodl, že vnitrostátní právní úprava týkající se daňového zacházení s dividendami ze třetí země, která se nevztahuje výlučně na situace, kdy mateřská společnost vykonává rozhodující vliv na společnost vyplácející dividendy, musí být posuzována z hlediska článku 63 SFEU (výše citovaný rozsudek Test Claimants in the FII Group Litigation, bod 99). |

|

31 |

Z výše uvedeného vyplývá, že taková právní úprava, jako je sporná právní úprava, musí být zkoumána výlučně z hlediska volného pohybu kapitálu, který je zakotven v článku 63 SFEU a na který odkazuje otázka položená předkládajícím soudem. |

K existenci omezení volného pohybu kapitálu

|

32 |

Je třeba připomenout, že podle ustálené judikatury jsou při neexistenci sjednocujících nebo harmonizačních opatření přijatých Evropskou unií členské státy i nadále příslušné pro stanovení kritérií pro zdanění příjmu a majetku, v případě potřeby prostřednictvím dohody, za účelem zamezení dvojímu zdanění. V této souvislosti mají členské státy volnost určit v rámci dvoustranných smluv k zamezení dvojímu zdanění hraniční určovatele za účelem rozdělení daňových pravomocí (viz zejména rozsudky ze dne 21. září 1999, Saint-Gobain ZN, C-307/97, Recueil s. I-6161, bod 57; ze dne 12. prosince 2002, de Groot, C-385/00, Recueil s. I-11819, bod 93; ze dne 19. ledna 2006, Bouanich, C-265/04, Sb. rozh. s. I-923, bod 49, a ze dne 16. října 2008, Renneberg, C-527/06, Sb. rozh. s. I-7735, bod 48). |

|

33 |

Toto rozdělení daňových pravomocí nicméně členským státům nedovoluje uplatňovat opatření odporující volnému pohybu zaručenému Smlouvou o FEU (výše citovaný rozsudek Renneberg, bod 50). |

|

34 |

Co se totiž týče výkonu zdaňovací pravomoci takto rozdělené v rámci dvoustranných smluv k zamezení dvojímu zdanění, musí se členské státy podrobit unijním pravidlům (výše citované rozsudky de Groot, bod 94, a Renneberg, bod 51). |

|

35 |

Vyplývá rovněž z ustálené judikatury Soudního dvora, že opatřeními zakázanými podle čl. 63 odst. 1 SFEU z důvodu, že jsou omezeními pohybu kapitálu, jsou ta, která mohou odradit od investování v některém členském státě osoby, které nemají v tomto státě bydliště nebo sídlo, nebo odradit osoby s bydlištěm nebo sídlem v tomto členském státě od investování v jiných státech (rozsudky ze dne 25. ledna 2007, Festersen, C-370/05, Sb. rozh. s. I-1129, bod 24; ze dne 18. prosince 2007, A, C-101/05, Sb. rozh. s. I-11531, bod 40, jakož i Haribo Lakritzen Hans Riegel a Österreichische Salinen, výše citovaný, bod 50). |

|

36 |

V projednávaném případě je třeba konstatovat, že metoda pro výpočet maximálního započtení srážky u zdroje provedené v zahraničí, stanovená spornou právní úpravou, plně nezohledňuje individuální náklady daňového poplatníka vynaložené v osobním životě a náklady související s jeho osobními a rodinnými okolnostmi. |

|

37 |

Částka uvedeného maximálního započtení je totiž určena v souladu se spornou právní úpravou na základě vzorce, podle kterého se vynásobí daň z příjmu splatná podle daňového sazebníku, jež představuje daň, kterou by měl daňový poplatník zaplatit, kdyby všech svých příjmů dosáhl v Německu, zlomkem, který má v čitateli výši zahraničních příjmů a ve jmenovateli celkovou výši příjmů. |

|

38 |

Celkový zdanitelný příjem, na jehož základě se vypočítá daň z příjmu splatná podle daňového sazebníku představující první část tohoto vzorce, se určí uplatněním všech odpočtů, které připouští německá právní úprava, zejména individuálních nákladů daňového poplatníka vynaložených v osobním životě a nákladů souvisejících s jeho osobními a rodinnými okolnostmi, na celkovou výši příjmů, bez ohledu na místo, kde jsou obdrženy. Uvedené náklady se naproti tomu neodpočítávají od celkové výše příjmů nacházející se ve jmenovateli zlomku představujícího druhou část uvedeného vzorce. |

|

39 |

K tomu je třeba bez dalšího podotknout, že použití celkové výše příjmů namísto zdanitelného příjmu ve jmenovateli zlomku uvedeného ve druhé části téhož vzorce má za následek snížení výše maximálního stropu započtení, které může být daňovému poplatníkovi přiznáno. |

|

40 |

Jak poukázal generální advokát v bodech 34 a 35 svého stanoviska, logickou úvahou, která ovlivnila spornou právní úpravu, je patrně myšlenka, že daňový poplatník rezident plně požívá odpočtů týkajících se osobní a rodinné situace tehdy, dosáhl-li všech svých příjmů v Německu, zatímco tomu tak není tehdy, když část těchto příjmů byla dosažena v zahraničí. |

|

41 |

I když srovnatelně s právní úpravou dotčenou ve výše citovaném rozsudku de Groot taková právní úprava členského státu, jako je sporná právní úprava, bezpochyby pro účely výpočtu výše teoretické daně připadající na všechny příjmy daňového poplatníka zohledňuje odpočty odpovídající zvláštním výdajům a mimořádným nákladům, jako jsou individuální náklady příslušné osoby vynaložené v osobním životě nebo náklady související s osobními a rodinnými okolnostmi, taková právní úprava vede nicméně v praxi k tomu, že daňovým poplatníkům s bydlištěm v uvedeném členském státě, kteří dosáhli v zahraničí části svých příjmů, jsou přiznány odpočty odpovídající uvedeným zvláštním výdajům a mimořádným nákladům pouze do výše jejich příjmů dosažených v jejich členském státě bydliště. |

|

42 |

Část uvedených odpočtů tak tento členský stát při výpočtu daně z příjmu těchto daňových poplatníků nezohledňuje. |

|

43 |

Zejména z bodu 90 výše citovaného rozsudku de Groot vyplývá, že je v zásadě na členském státě bydliště, aby přiznal daňovému poplatníkovi všechna daňová zvýhodnění související s jeho osobní a rodinnou situací, neboť tento stát může nejlépe posoudit osobní daňovou schopnost daňového poplatníka, jelikož v tomto státě jsou soustředěny jeho osobní a majetkové zájmy. |

|

44 |

Z uvedeného rozsudku rovněž vyplývá, že povinnost zohlednit osobní a rodinnou situaci má členský stát, ze kterého pocházejí příjmy, pouze tehdy, když daňový poplatník pobírá téměř všechny nebo všechny zdanitelné příjmy v tomto státě a nepobírá významný příjem ve státě bydliště, takže stát bydliště mu nemůže přiznat zvýhodnění vyplývající ze zohlednění jeho osobní a rodinné situace (v tomto smyslu viz výše citovaný rozsudek de Groot, bod 89). |

|

45 |

Zásady vytýčené v tomto rozsudku se jeví plně uplatnitelné na projednávaný případ i přesto, že se uvedený rozsudek týká volného pohybu pracovníků a skutkové okolnosti sporu v uvedeném případě vykazují některé odlišnosti ve srovnání se situací žalobců v původním řízení. |

|

46 |

Je třeba poukázat, podobně jako to učinil generální advokát v bodě 44 svého stanoviska, na to, že skutečnost, že právní úprava dotčená ve výše citovaném rozsudku de Groot stanovila pro snížení dvojího zdanění na rozdíl od sporné právní úpravy nikoliv systém započtení, nýbrž systém osvobození od daně, není v tomto ohledu relevantní. |

|

47 |

Tím, na co Soudní dvůr zaměřil svou analýzu v uvedeném rozsudku, byl totiž vzorec používaný dotyčnou právní úpravou k výpočtu částky osvobození od daně, která měla být přiznána daňovému poplatníkovi rezidentovi a která připadala na příjmy dosažené a zdaněné v různých státech, ve kterých byl tento poplatník zaměstnán, jakož i skutečný účinek tohoto vzorce. Tímto účinkem bylo přesně jako ve věci projednávané v původním řízení to, že daňovému poplatníkovi byly přiznány úlevy související s jeho osobní a rodinnou situací pouze poměrně k příjmům dosaženým ve státě jeho bydliště (v tomto smyslu viz výše citovaný rozsudek de Groot, bod 91). |

|

48 |

K tomu je třeba dodat, že je patrné, že metoda používaná právní úpravou dotčenou v tomto rozsudku za účelem zamezení dvojímu zdanění je obměnou metody osvobození od daně strukturovanou tak, aby bylo prakticky dosaženo výsledku odpovídajícímu systému započtení (v tomto smyslu viz výše citovaný rozsudek de Groot, body 21 až 23). |

|

49 |

Konečně nemůže obstát argument německé vlády, jehož podstata tkví v tom, že sporná právní úprava není v rozporu s volným pohybem kapitálu, jelikož odpočty osobní a rodinné povahy byly v plné výši zohledněny při výpočtu výše daně z příjmu splatné podle daňového sazebníku, jež představuje první část vzorce používaného pro účely určení maximálního započtení srážky u zdroje provedené v zahraničí. |

|

50 |

Je totiž třeba podotknout, že i právní úprava dotčená ve výše citovaném rozsudku de Groot vedla ke zohlednění úlev souvisejících s osobní a rodinnou situací daňového poplatníka ve fázi výpočtu teoretické částky daně připadající na všechny příjmy tohoto poplatníka, která představovala první část vzorce stanoveného uvedenou právní úpravou pro výpočet částky osvobození od daně, která měla být přiznána daňovému poplatníkovi. Obdobně, jak stanoví sporná právní úprava, použití zlomku představujícího druhou část uvedeného vzorce vedlo nicméně k tomu, že daňovému poplatníkovi byly přiznány daňové úlevy související s jeho osobní a rodinnou situací pouze poměrně k příjmům dosaženým v jeho členském státě bydliště. |

|

51 |

Ze všech výše uvedených úvah vyplývá, že v takové situaci, jako je situace dotčená v původním řízení, jsou daňoví poplatníci, rezidenti členského státu, kteří dosáhli části svých příjmů v zahraničí, znevýhodněni ve vztahu k daňovým poplatníkům, rezidentům v témže členském státě, kteří v něm dosáhli všech svých příjmů, a kteří v důsledku toho požívají všech odpočtů odpovídajících zvláštním výdajům a mimořádným nákladům, jako jsou individuální náklady příslušné osoby vynaložené v osobním životě nebo náklady související s osobními a rodinnými okolnostmi. |

|

52 |

Takový rozdíl v zacházení může tudíž odradit osoby podléhající neomezené daňové povinnosti v členském státě od investování do kapitálových společností se sídlem v jiném členském státě nebo ve třetí zemi. |

|

53 |

Z toho plyne, že taková právní úprava členského státu, jako je sporná právní úprava, představuje omezení volného pohybu kapitálu ve smyslu článku 63 SFEU. |

K odůvodnění omezení volného pohybu kapitálu

|

54 |

Podpůrně německá vláda za účelem odůvodnění omezení volného pohybu kapitálu uplatňuje úvahy vycházející ze zachování rozdělení zdaňovací pravomoci mezi členskými státy. |

|

55 |

Pro účely započtení srážky provedené v zahraničí tato zásada podle ní znamená, že je možné odečíst výdaje nebo náklady pouze tehdy, když přímo souvisejí s daňovými příjmy spadajícími do zdaňovací pravomoci členského státu na základě rozdělení pravomocí mezi státy stanoveného smlouvami k zamezení dvojímu zdanění. Stát bydliště tudíž nemá povinnost vyrovnat znevýhodnění související s nezohledněním osobní situace daňového poplatníka při zdanění zahraničních příjmů ve státě, ze kterého tyto příjmy pocházejí. |

|

56 |

I když zachování rozdělení zdaňovací pravomoci mezi členskými státy bezpochyby může představovat naléhavý důvod obecného zájmu, který může odůvodnit omezení výkonu svobody pohybu v Unii, je nicméně třeba konstatovat, že takové odůvodnění bylo odmítnuto Soudním dvorem ve výše citovaném rozsudku de Groot, v němž byla dotčena právní úprava srovnatelná se spornou právní úpravou. Jak totiž uvedl generální advokát v bodě 51 svého stanoviska, z bodů 98 až 101 uvedeného rozsudku vyplývá, že takového odůvodnění se nelze dovolávat ze strany státu bydliště daňového poplatníka, aby se zbavil odpovědnosti, kterou v zásadě tento stát má, přiznat daňovému poplatníkovi odpočty týkající se osobní a rodinné situace, které mu příslušejí, ledaže státy, v nichž je dosažena část příjmu, samy takové odpočty z vlastní vůle nebo v důsledku zvláštních mezinárodních dohod přiznají. |

|

57 |

V každém případě odůvodnění týkající se nutnosti ochrany vyváženého rozdělení daňové pravomoci mezi členské státy může být uznáno, zejména pokud má dotčený režim za cíl předcházet jednáním, která mohou ohrozit právo členského státu uplatňovat svou daňovou pravomoc ve vztahu k činnostem vykonávaným na jeho území (v tomto smyslu viz rozsudky ze dne 29. března 2007, Rewe Zentralfinanz, C-347/04, Sb. rozh. s. I-2647, bod 42; ze dne 18. července 2007, Oy AA, C-231/05, Sb. rozh. s. I-6373, bod 54, a ze dne 21. ledna 2010, SGI, C-311/08, Sb. rozh. s. I-487, bod 60). |

|

58 |

V projednávaném případě by však skutečnost, že by Spolková republika Německo přiznala v plné výši odpočty týkající se osobní a rodinné situace žalobcům v původním řízení, toto právo neohrozila. Uvedený členský stát by neztratil část své daňové pravomoci ve prospěch jiných členských států. Příjmy dosažené v Německu žalobci v původním řízení by nebyly zdaněny méně, než kdyby byly jedinými příjmy dosaženými dotyčnými osobami a než kdyby tyto osoby nedosáhly příjmů v zahraničí. |

|

59 |

V tomto ohledu je třeba poukázat na to, že jelikož se podle německé vlády odpočty týkající se osobní a rodinné situace v podstatě nevztahují k určité části příjmu, zatěžují celkový příjem, a musejí tak rovnoměrně připadat na celý příjem daňového poplatníka, tj. tuzemský a zahraniční, takže jejich přiznání se může omezovat na část poměrnou k části příjmů dosažených v Německu z těchto celkových příjmů. |

|

60 |

Z judikatury uvedené v bodě 44 tohoto rozsudku však vyplývá, že tyto odpočty musejí být v zásadě v plné výši zohledněny státem bydliště. Z toho plyne, jak uvedl generální advokát v bodě 54 svého stanoviska, že tyto odpočty musejí v zásadě připadat v plné výši na tu část příjmu daňového poplatníka, které dosáhl ve státě bydliště. |

|

61 |

Konečně je třeba rovněž zdůraznit, že německá právní úprava stanoví možnost rozhodnout se pro jiný systém než započtení srážky u zdroje provedené v zahraničí proti německé dani, a sice pro odečtení zahraničního zdanění od základu daně. |

|

62 |

I kdyby byl takový systém slučitelný s unijním právem, z judikatury nicméně vyplývá, že vnitrostátní režim omezující svobodu pohybu může zůstat neslučitelný s unijním právem, i když je jeho použití fakultativní (v tomto smyslu viz rozsudek ze dne 12. prosince 2006, Test Claimants in the FII Group Litigation, C-446/04, Sb. rozh. s. I-11753, bod 162, a ze dne 18. března 2010, Gielen, C-440/08, Sb. rozh. s. I-2323, bod 53). V tomto ohledu existence volby, která by mohla případně umožnit, že by se situace stala slučitelnou s unijním právem, sama o sobě nezhojuje protiprávní povahu takového systému, jako je systém stanovený spornou právní úpravou, který zahrnuje mechanismus zdanění, jenž není slučitelný s tímto právem. Je třeba dodat, že to platí tím spíše v případě, kdy se jako v projednávaném případě mechanismus neslučitelný s unijním právem použije automaticky, pokud se daňový poplatník nerozhodne pro volitelnou možnost. |

|

63 |

S ohledem na výše uvedené je třeba na položenou otázku odpovědět, že článek 63 SFEU musí být vykládán v tom smyslu, že brání právní úpravě členského státu, podle níž se – v rámci režimu, jehož cílem je zamezení dvojímu zdanění – u osob podléhajících neomezené daňové povinnosti, které jsou, pokud jde o zahraniční příjmy ve státě, ze kterého tyto příjmy pocházejí, povinny k dani, jež je obdobná dani z příjmů vybírané uvedeným členským státem, uvedená zahraniční daň započte proti dani z příjmů v tomto členském státě takovým způsobem, že se daň ze zdanitelného příjmu v tomtéž členském státě – včetně zahraničních příjmů – vynásobí poměrem těchto zahraničních příjmů k celkové výši příjmů, přičemž tato celková výše příjmů nezohledňuje zvláštní výdaje a mimořádné náklady, jako jsou individuální náklady příslušné osoby vynaložené v osobním životě nebo náklady související s osobními a rodinnými okolnostmi. |

K nákladům řízení

|

64 |

Vzhledem k tomu, že řízení má, pokud jde o účastníky původního řízení, povahu incidenčního řízení ve vztahu ke sporu probíhajícímu před předkládajícím soudem, je k rozhodnutí o nákladech řízení příslušný uvedený soud. Výdaje vzniklé předložením jiných vyjádření Soudnímu dvoru než vyjádření uvedených účastníků řízení se nenahrazují. |

|

Z těchto důvodů Soudní dvůr (druhý senát) rozhodl takto: |

|

Článek 63 SFEU musí být vykládán v tom smyslu, že brání právní úpravě členského státu, podle níž se – v rámci režimu, jehož cílem je zamezení dvojímu zdanění – u osob podléhajících neomezené daňové povinnosti, které jsou, pokud jde o zahraniční příjmy ve státě, ze kterého tyto příjmy pocházejí, povinny k dani, jež je obdobná dani z příjmů vybírané uvedeným členským státem, uvedená zahraniční daň započte proti dani z příjmů v tomto členském státě takovým způsobem, že se daň ze zdanitelného příjmu v tomtéž členském státě – včetně zahraničních příjmů – vynásobí poměrem těchto zahraničních příjmů k celkové výši příjmů, přičemž tato celková výše příjmů nezohledňuje zvláštní výdaje a mimořádné náklady, jako jsou individuální náklady příslušné osoby vynaložené v osobním životě nebo náklady související s osobními a rodinnými okolnostmi. |

|

Podpisy. |

( *1 ) – Jednací jazyk: němčina.

Účastníci řízení

Odůvodnění rozsudku

Výrok

Účastníci řízení

Ve věci C-168/11,

jejímž předmětem je žádost o rozhodnutí o předběžné otázce na základě článku 267 SFEU, podaná rozhodnutím Bundesfinanzhof (Německo) ze dne 9. února 2011, došlým Soudnímu dvoru dne 6. dubna 2011, v řízení

Manfred Beker,

Christa Beker

proti

Finanzamt Heilbronn,

SOUDNÍ DVŮR (druhý senát),

ve složení A. Rosas (zpravodaj), vykonávající funkci předsedy druhého senátu, U. Lõhmus, A. Ó Caoimh, A. Arabadžev a C. G. Fernlund, soudci,

generální advokát: P. Mengozzi,

vedoucí soudní kanceláře: K. Sztranc-Sławiczek, rada,

s přihlédnutím k písemné části řízení a po jednání konaném dne 26. dubna 2012,

s ohledem na vyjádření předložená:

– za M. Bekera a Ch. Beker M. Bekerem, Rechtsanwalt,

– za Finanzamt Heilbronn W. Steinacherem a M. Ritter von Rittershain, jako zmocněnci,

– za německou vládu T. Henzem a K. Petersen, jako zmocněnci,

– za francouzskou vládu J.-S. Pilczerem, jako zmocněncem,

– za švédskou vládu A. Falk, jako zmocněnkyní,

– za Evropskou komisi R. Lyalem a W. Möllsem, jako zmocněnci,

po vyslechnutí stanoviska generálního advokáta na jednání konaném dne 12. července 2012,

vydává tento

Rozsudek

Odůvodnění rozsudku

1. Žádost o rozhodnutí o předběžné otázce se týká výkladu článku 63 SFEU.

2. Tato žádost byla podána v rámci sporu mezi M. a Ch. Beker, na straně jedné a Finanzamt Heilbronn, na straně druhé, ve věci určení, v rámci použití dvoustranných smluv k zamezení dvojímu zdanění, maximálního započtení srážky u zdroje, která byla provedena v zahraničí, proti dani z příjmu, která připadá podle daňového sazebníku na příjmy, jež jsou předmětem neomezené daňové povinnosti.

Právní rámec

Smlouvy o zamezení dvojímu zdanění

3. Otázka, zda je Spolková republika Německo oprávněna vybrat daně ze zahraničních příjmů a – v kladném případě – zda je třeba v tomto ohledu zohlednit srážku u zdroje provedenou v zahraničí, je upravena ve sporu v původním řízení smlouvami k zamezení dvojímu zdanění uzavřenými Spolkovou republikou Německo s Francouzskou republikou (smlouva ze dne 21. července 1959, v platném znění), Lucemburským velkovévodstvím (smlouva ze dne 23. srpna 1958, v platném znění), Nizozemským královstvím (smlouva ze dne 16. června 1959), Švýcarskou konfederací (smlouva ze dne 11. srpna 1971), Spojenými státy americkými (smlouva ze dne 29. srpna 1989, v platném znění) a s Japonskem (smlouva ze dne 22. dubna 1966).

4. Pokud daňový poplatník podléhající neomezené daňové povinnosti k dani z příjmu v Německu dosáhne kapitálových příjmů v jiném státě, tento jiný stát provede srážku u zdroje na základě těchto smluv k zamezení dvojímu zdanění. Daň vybraná u zdroje v souladu s uvedenými smlouvami je započitatelná proti dani z příjmu dlužné v Německu. Co se týče způsobu tohoto započtení, smlouvy uzavřené Spolkovou republikou Německo s Francouzskou republikou, Švýcarskou konfederací, Spojenými státy americkými a Japonskem odkazují na německé daňové právo.

Německé právo

5. Na základě § 1 zákona o dani z příjmů (Einkommensteuergesetz), ve znění pozměněném daňovým zákonem pro rok 2007 (Jahressteuergesetz 2007) ze dne 13. prosince 2006 (BGBl. 2006 I, s. 2878, dále jen „EStG“) použitelným na rok 2007, mají fyzické osoby, které mají bydliště v Německu, neomezenou daňovou povinnost v tomto členském státě.

6. Ustanovení § 2 EStG stanoví:

„(1) Předmětem daně z příjmu jsou:

[...]

5. kapitálové příjmy;

[...]

kterých daňový poplatník dosáhne v období, v němž má neomezenou daňovou povinnost k dani z příjmu, nebo jako příjmů dosažených v tuzemsku v období, v němž má omezenou daňovou povinnost k dani z příjmu. Kategorie, do kterých jednotlivé příjmy patří, se určuje v souladu s § 13 až § 24.

(2) Příjmy tvoří:

1. zisk plynoucí z činností v zemědělství a lesnictví, z průmyslových, obchodních a řemeslných činností, jakož i ze samostatně výdělečné činnosti (§ 4 až § 7k);

2. částka příjmů přesahující výdaje vynaložené na dosažení příjmů v případě ostatních kategorií příjmů (§ 8 až § 9a).

(3) Celková výše příjmů [Summe der Einkünfte] po odečtení poměrné daňové úlevy pro starší osoby v důchodu [Altersentlastungsbetrag], částky osvobození od daně pro osamělé rodiče a odpočtů stanovených v § 13 odst. 3 tvoří celkovou částku příjmů [Gesamtbetrag der Einkünfte].

(4) Celková částka příjmů po odečtení zvláštních výdajů a mimořádných nákladů tvoří příjem [Einkommen].

(5) Příjem po odečtení paušálních daňových úlev uvedených v § 32 odst. 6 a dalších částek odpočitatelných z příjmu tvoří zdanitelný příjem [zu versteuerndes Einkommen]; zdanitelný příjem tvoří základ daně z příjmu podle daňového sazebníku. Pokud se jiné zákony týkají pojmu zdanitelného příjmu, musí být příjem pro účely těchto zákonů považován ve všech případech uvedených v § 32 za částku po odečtení paušálních daňových úlev uvedených v § 32 odst. 6 [...]“

7. Ustanovení § 34c odst. 1 EStG stanoví:

„U subjektů podléhajících neomezené daňové povinnosti, které jsou, pokud jde o jejich zahraniční příjmy ve státě, ze kterého tyto příjmy pocházejí, povinny k dani, jež je obdobná německé dani z příjmů, se zahraniční daň vyměřená a zaplacená v zahraničí, od níž byly odečteny úlevy, na které subjekt získal nárok, započte proti německé dani z příjmu, která připadá na příjmy z tohoto státu. Německá daň z příjmu připadající na tyto zahraniční příjmy se vypočítá takovým způsobem, že se výsledná německá daň ze zdanitelného příjmu [zu versteuerndes Einkommen], včetně zahraničních příjmů v souladu s § 32a, § 32b, § 32c, § 34 a § 34b, rozdělí podle poměru uvedených zahraničních příjmů k celkové výši příjmů [Summe der Einkünfte]. Při výpočtu zahraničních příjmů se nezohlední zahraniční příjmy, které nejsou ve státě, ze kterého pocházejí, zdaněny v souladu s právem tohoto státu. [...] Zahraniční daně jsou započitatelné pouze v rozsahu, v němž se vztahují na příjmy dosažené během zdaňovacího období“.

8. Ustanovení § 34c odst. 2 EStG stanoví:

„Zahraniční daň se nezapočte (odstavec 1), nýbrž se při stanovení příjmů na žádost odečte v rozsahu, v němž se vztahuje na zahraniční příjmy, jež nejsou osvobozeny od daně.“

Skutkový základ sporu v původním řízení a předběžná otázka

9. Jako manželé byli žalobci v původním řízení v Německu společně zdaněni pro účely daně z příjmů. V tomto ohledu byly zdaněny všechny jejich celosvětové příjmy. Ve sporném daňovém roce, a sice roce 2007, obdrželi navíc ke svým příjmům pocházejícím z Německa kapitálové příjmy plynoucí z jejich menšinových podílů v různých kapitálových společnostech se sídlem v jiných členských státech, a to ve Francouzské republice, Lucemburském velkovévodství a Nizozemském království, nebo ve třetích zemích, a sice ve Švýcarské konfederaci, Spojených státech amerických a v Japonsku. Na základě těchto podílů obdrželi uvedení žalobci dividendy v celkové výši 24 111,29 eur, ze kterých v jednotlivých státech, ze kterých tyto dividendy pocházely, zaplatili zahraniční daně v celkové výši 2 853,02 eur.

10. Na základě smluv k zamezení dvojímu zdanění uzavřených mezi Spolkovou republikou Německo a státy, ze kterých pocházejí tyto dividendy, může tento členský stát jakožto stát bydliště žalobců v původním řízení vybrat daň z dividend plynoucích ze zdrojů v zahraničí. Aby se zamezilo právnímu dvojímu zdanění těchto dividend, srážka u zdroje provedená v zahraničí se započte proti dani z příjmu splatné podle daňového sazebníku do výše německé daně zatěžující dotyčné příjmy.

11. Ustanovení § 34c odst. 1 druhé věty EStG (dále jen „sporná právní úprava“) stanoví maximální započtení srážky u zdroje provedené v zahraničí proti dani z příjmu, která připadá podle daňového sazebníku na příjmy, jež jsou předmětem neomezené daňové povinnosti osoby povinné k dani. Tato maximální částka se vypočítá vynásobením výše daně splatné podle daňového sazebníku poměrem mezi zahraničními příjmy a celkovou výší příjmů. Tato celková výše příjmů však nezohledňuje zvláštní výdaje a mimořádné náklady, jako jsou individuální náklady příslušné osoby vynaložené v osobním životě nebo náklady související s osobními okolnostmi, zatímco uvedené náklady jsou zohledněny při výpočtu daně z příjmu splatné podle daňového sazebníku.

12. Částka daně z příjmu zatěžující zahraniční příjmy (maximální částka započtení zahraniční daně) se tak v souladu se spornou právní úpravou vypočítá vynásobením částky daně z příjmu splatné podle daňového sazebníku poměrem (zlomek) mezi výší zahraničních příjmů a celkovou výší příjmů daňového poplatníka následovně:

>image>3

13. V projednávaném případě Finanzamt Heilbronn vypočítal maximální započtení srážek u zdroje provedených v zahraničí na 1 282 eur, a tuto částku tudíž započetl proti dani z příjmu dlužné podle daňového sazebníku žalobci v původním řízení.

14. Žalobci v původním řízení se u Finanzgericht Baden-Württemberg domáhali změny daňového výměru, který jim byl zaslán, a snížení jejich daně z příjmu pro sporný rok o 1 200 eur z důvodu, že německé orgány vycházely při výpočtu maximální částky započtení z celkové výše příjmů před uplatněním obecných odpočtů odpovídajících zvláštním výdajům a mimořádným nákladům, jako jsou individuální náklady příslušné osoby vynaložené v osobním životě nebo náklady související s osobními a rodinnými okolnostmi.

15. Jelikož bylo odvolání proti tomuto daňovému výměru zamítnuto, žalobci v původním řízení podali opravný prostředek „Revision“ k Bundesfinanzhof.

16. Vzhledem k pochybnostem o slučitelnosti metody pro výpočet maximální částky započtení stanovené spornou právní úpravou s unijním právem se Bundesfinanzhof rozhodl přerušit řízení a položit Soudnímu dvoru následující předběžnou otázku:

„Brání článek [63 SFEU] právní úpravě členského státu, podle níž se – v souladu s dvoustrannými smlouvami o zamezení dvojímu zdanění – u osob podléhajících neomezené daňové povinnosti, které jsou pokud jde o zahraniční příjmy ve státě, ze kterého tyto příjmy pocházejí, povinny k dani, jež je obdobná německé dani z příjmů, zahraniční daň započte proti německé dani z příjmů, která připadá na příjmy z tohoto státu, takovým způsobem, že se německá daň ze zdanitelného příjmu – včetně zahraničních příjmů – rozdělí podle poměru těchto zahraničních příjmů k celkové výši příjmů, a v důsledku toho se nezohlední zvláštní výdaje a mimořádné náklady, jako jsou individuální náklady příslušné osoby vynaložené v osobním životě, jakož i náklady související s osobními a rodinnými okolnostmi?“

K předběžné otázce

17. Podstatou předběžné otázky předkládajícího soudu je, zda článek 63 SFEU musí být vykládán v tom smyslu, že brání právní úpravě členského státu, podle níž se – v rámci režimu, jehož cílem je zamezení dvojímu zdanění – u osob podléhajících neomezené daňové povinnosti, které jsou pokud jde o zahraniční příjmy ve státě, ze kterého tyto příjmy pocházejí, povinny k dani, jež je obdobná dani z příjmů vybírané uvedeným členským státem, uvedená zahraniční daň započte proti dani z příjmů v tomto členském státě takovým způsobem, že se daň ze zdanitelného příjmu v tomtéž členském státě – včetně zahraničních příjmů – vynásobí poměrem těchto zahraničních příjmů k celkové výši příjmů, přičemž tato celková výše příjmů nezohledňuje zvláštní výdaje a mimořádné náklady, jako jsou individuální náklady příslušné osoby vynaložené v osobním životě nebo náklady související s osobními a rodinnými okolnostmi.

Úvodní poznámky

18. Žalobci v původním řízení tvrdí, že se předkládací rozhodnutí vymyká předmětu jejich žaloby, která se týká započtení srážky u zdroje provedené v zahraničí proti německé dani z příjmu v rozsahu, v němž se tato daň zvýší z důvodu zohlednění zahraničních příjmů. Předkládací rozhodnutí nepřebírá celý rozsah jejich žaloby, jelikož se nevztahuje na úlevy a snížení sazby v prvním daňovém pásmu, kterých požívají všichni daňoví poplatníci, avšak týká se pouze „zvláštních výdajů a mimořádných nákladů, jako jsou individuální náklady příslušné osoby vynaložené v osobním životě, jakož i náklady související s osobními a rodinnými okolnostmi“. Kdyby se měl Soudní dvůr omezit na kladnou odpověď na položenou předběžnou otázku a kdyby řízení nadále probíhalo v tomto omezeném rámci, výpočet podílu, který představují zahraniční příjmy, by se v souladu s přístupem zaujatým Finanzamt Heilbronn nevztahoval k celkové výši příjmů, nýbrž k vypočtené částce zdanitelného příjmu.

19. V tomto ohledu je třeba připomenout, že podle ustálené judikatury se na otázky týkající se výkladu unijního práva položené vnitrostátním soudem v právním a skutkovém rámci, který tento soud vymezí v rámci své odpovědnosti a jehož správnost nepřísluší Soudnímu dvoru ověřovat, vztahuje domněnka relevance. Odmítnout rozhodnutí o žádosti podané vnitrostátním soudem může Soudní dvůr pouze tehdy, je-li zjevné, že žádaný výklad unijního práva nemá žádný vztah k realitě nebo předmětu sporu v původním řízení, jestliže se jedná o hypotetický problém nebo také jestliže Soudní dvůr nedisponuje skutkovými nebo právními poznatky nezbytnými pro užitečnou odpověď na otázky, které jsou mu položeny (viz zejména rozsudky ze dne 22. června 2010, Melki a Abdeli, C-188/10 a C-189/10, Sb. rozh. s. I-5667, bod 27, a ze dne 28. února 2012, Inter-Environnement Wallonie a Terre walonne, C-41/11, bod 35).

20. V projednávaném případě není zjevné, že by se na otázku položenou předkládajícím soudem vztahoval některý z těchto případů. Právě naopak je třeba poukázat na to, jak vyplývá z bodu 20 stanoviska generálního advokáta, že předkládající soud v závěrečné části předkládacího rozhodnutí uvádí, že žaloba, kterou k němu žalobci v původním řízení podali, výslovně uvádí pouze rozdíl získaný odečtením odpočitatelných individuálních nákladů vynaložených v osobním životě v rámci určení maximální částky započtení a že podle vnitrostátních procesních pravidel nelze připustit, aby bylo rozhodnuto ultra petita .

21. Za těchto okolností ani není namístě přeformulovat předběžnou otázku.

K dotčené svobodě

22. Zúčastnění, kteří předložili Soudnímu dvoru vyjádření, se shodují, že svobodou dotčenou ve sporu v původním řízení je volný pohyb kapitálu zakotvený v článku 63 SFEU.

23. V tomto ohledu je třeba připomenout, že se na daňové zacházení s dividendami může vztahovat článek 49 SFEU týkající se svobody usazování a článek 63 SFEU týkající se volného pohybu kapitálu (rozsudky ze dne 10. února 2011, Haribo Lakritzen Hans Riegel a Österreichische Salinen, C-436/08 a C-437/08, Sb. rozh. s. I-305, bod 33, jakož i ze dne 13. listopadu 2012, Test Claimants in the FII Group Litigation, C-35/11, bod 89).

24. Pokud jde o otázku, zda se na vnitrostátní právní předpisy vztahuje ta či ona svoboda pohybu, vyplývá z ustálené judikatury, že je třeba zohlednit předmět dotčených právních předpisů (výše citovaný rozsudek Test Claimants in the FII Group Litigation, bod 90 a citovaná judikatura).

25. Do působnosti článku 49 SFEU týkajícího se svobody usazování spadají vnitrostátní právní předpisy, které se použijí pouze na podíly umožňující vykonávat nepochybný vliv na rozhodování společnosti a určovat její činnost (výše citovaný rozsudek Test Claimants in the FII Group Litigation, bod 91 a citovaná judikatura).

26. Naproti tomu vnitrostátní ustanovení, která se použijí na podíly nabyté pouze s cílem investovat bez úmyslu ovlivňovat řízení a kontrolu podniku, musí být přezkoumána výlučně z hlediska volného pohybu kapitálu (výše citovaný rozsudek Test Claimants in the FII Group Litigation, bod 92 a citovaná judikatura).

27. V projednávaném případě se sporná právní úprava uplatňuje bez ohledu na velikost podílu vlastněného ve společnosti. V rozsahu, v němž se tato právní úprava vztahuje na dividendy původem z členského státu, nelze tedy na základě předmětu uvedené právní úpravy určit, zda spadá převážně do působnosti článku 49 SFEU nebo článku 63 SFEU (v tomto smyslu viz výše citovaný rozsudek Test Claimants in the FII Group Litigation, bod 93).

28. Za takovýchto okolností bere Soudní dvůr v úvahu skutkové okolnosti projednávané věci, aby tak mohl určit, které z uvedených ustanovení se vztahuje na situaci, o niž jde ve sporu v původním řízení (výše citovaný rozsudek Test Claimants in the FII Group Litigation, bod 94 a citovaná judikatura).

29. V projednávaném případě je třeba konstatovat, že se spor v původním řízení týká toho, jak jsou v Německu zdaněny dividendy obdržené fyzickými osobami s bydlištěm v tomto členském státě, jež pocházejí z podílů, které tyto osoby vlastní v kapitálových společnostech se sídlem buď v jiném členském státě, nebo ve třetí zemi, a které činí méně než 10 % základního kapitálu těchto společností. Tato velikost podílů neposkytuje možnost vykonávat nepochybný vliv na rozhodování dotyčných společností a určovat jejich činnost.

30. Soudní dvůr rovněž rozhodl, že vnitrostátní právní úprava týkající se daňového zacházení s dividendami ze třetí země, která se nevztahuje výlučně na situace, kdy mateřská společnost vykonává rozhodující vliv na společnost vyplácející dividendy, musí být posuzována z hlediska článku 63 SFEU (výše citovaný rozsudek Test Claimants in the FII Group Litigation, bod 99).

31. Z výše uvedeného vyplývá, že taková právní úprava, jako je sporná právní úprava, musí být zkoumána výlučně z hlediska volného pohybu kapitálu, který je zakotven v článku 63 SFEU a na který odkazuje otázka položená předkládajícím soudem.

K existenci omezení volného pohybu kapitálu

32. Je třeba připomenout, že podle ustálené judikatury jsou při neexistenci sjednocujících nebo harmonizačních opatření přijatých Evropskou unií členské státy i nadále příslušné pro stanovení kritérií pro zdanění příjmu a majetku, v případě potřeby prostřednictvím dohody, za účelem zamezení dvojímu zdanění. V této souvislosti mají členské státy volnost určit v rámci dvoustranných smluv k zamezení dvojímu zdanění hraniční určovatele za účelem rozdělení daňových pravomocí (viz zejména rozsudky ze dne 21. září 1999, Saint-Gobain ZN, C-307/97, Recueil s. I-6161, bod 57; ze dne 12. prosince 2002, de Groot, C-385/00, Recueil s. I-11819, bod 93; ze dne 19. ledna 2006, Bouanich, C-265/04, Sb. rozh. s. I-923, bod 49, a ze dne 16. října 2008, Renneberg, C-527/06, Sb. rozh. s. I-7735, bod 48).

33. Toto rozdělení daňových pravomocí nicméně členským státům nedovoluje uplatňovat opatření odporující volnému pohybu zaručenému Smlouvou o FEU (výše citovaný rozsudek Renneberg, bod 50).

34. Co se totiž týče výkonu zdaňovací pravomoci takto rozdělené v rámci dvoustranných smluv k zamezení dvojímu zdanění, musí se členské státy podrobit unijním pravidlům (výše citované rozsudky de Groot, bod 94, a Renneberg, bod 51).

35. Vyplývá rovněž z ustálené judikatury Soudního dvora, že opatřeními zakázanými podle čl. 63 odst. 1 SFEU z důvodu, že jsou omezeními pohybu kapitálu, jsou ta, která mohou odradit od investování v některém členském státě osoby, které nemají v tomto státě bydliště nebo sídlo, nebo odradit osoby s bydlištěm nebo sídlem v tomto členském státě od investování v jiných státech (rozsudky ze dne 25. ledna 2007, Festersen, C-370/05, Sb. rozh. s. I-1129, bod 24; ze dne 18. prosince 2007, A, C-101/05, Sb. rozh. s. I-11531, bod 40, jakož i Haribo Lakritzen Hans Riegel a Österreichische Salinen, výše citovaný, bod 50).

36. V projednávaném případě je třeba konstatovat, že metoda pro výpočet maximálního započtení srážky u zdroje provedené v zahraničí, stanovená spornou právní úpravou, plně nezohledňuje individuální náklady daňového poplatníka vynaložené v osobním životě a náklady související s jeho osobními a rodinnými okolnostmi.

37. Částka uvedeného maximálního započtení je totiž určena v souladu se spornou právní úpravou na základě vzorce, podle kterého se vynásobí daň z příjmu splatná podle daňového sazebníku, jež představuje daň, kterou by měl daňový poplatník zaplatit, kdyby všech svých příjmů dosáhl v Německu, zlomkem, který má v čitateli výši zahraničních příjmů a ve jmenovateli celkovou výši příjmů.

38. Celkový zdanitelný příjem, na jehož základě se vypočítá daň z příjmu splatná podle daňového sazebníku představující první část tohoto vzorce, se určí uplatněním všech odpočtů, které připouští německá právní úprava, zejména individuálních nákladů daňového poplatníka vynaložených v osobním životě a nákladů souvisejících s jeho osobními a rodinnými okolnostmi, na celkovou výši příjmů, bez ohledu na místo, kde jsou obdrženy. Uvedené náklady se naproti tomu neodpočítávají od celkové výše příjmů nacházející se ve jmenovateli zlomku představujícího druhou část uvedeného vzorce.

39. K tomu je třeba bez dalšího podotknout, že použití celkové výše příjmů namísto zdanitelného příjmu ve jmenovateli zlomku uvedeného ve druhé části téhož vzorce má za následek snížení výše maximálního stropu započtení, které může být daňovému poplatníkovi přiznáno.

40. Jak poukázal generální advokát v bodech 34 a 35 svého stanoviska, logickou úvahou, která ovlivnila spornou právní úpravu, je patrně myšlenka, že daňový poplatník rezident plně požívá odpočtů týkajících se osobní a rodinné situace tehdy, dosáhl-li všech svých příjmů v Německu, zatímco tomu tak není tehdy, když část těchto příjmů byla dosažena v zahraničí.

41. I když srovnatelně s právní úpravou dotčenou ve výše citovaném rozsudku de Groot taková právní úprava členského státu, jako je sporná právní úprava, bezpochyby pro účely výpočtu výše teoretické daně připadající na všechny příjmy daňového poplatníka zohledňuje odpočty odpovídající zvláštním výdajům a mimořádným nákladům, jako jsou individuální náklady příslušné osoby vynaložené v osobním životě nebo náklady související s osobními a rodinnými okolnostmi, taková právní úprava vede nicméně v praxi k tomu, že daňovým poplatníkům s bydlištěm v uvedeném členském státě, kteří dosáhli v zahraničí části svých příjmů, jsou přiznány odpočty odpovídající uvedeným zvláštním výdajům a mimořádným nákladům pouze do výše jejich příjmů dosažených v jejich členském státě bydliště.

42. Část uvedených odpočtů tak tento členský stát při výpočtu daně z příjmu těchto daňových poplatníků nezohledňuje.

43. Zejména z bodu 90 výše citovaného rozsudku de Groot vyplývá, že je v zásadě na členském státě bydliště, aby přiznal daňovému poplatníkovi všechna daňová zvýhodnění související s jeho osobní a rodinnou situací, neboť tento stát může nejlépe posoudit osobní daňovou schopnost daňového poplatníka, jelikož v tomto státě jsou soustředěny jeho osobní a majetkové zájmy.

44. Z uvedeného rozsudku rovněž vyplývá, že povinnost zohlednit osobní a rodinnou situaci má členský stát, ze kterého pocházejí příjmy, pouze tehdy, když daňový poplatník pobírá téměř všechny nebo všechny zdanitelné příjmy v tomto státě a nepobírá významný příjem ve státě bydliště, takže stát bydliště mu nemůže přiznat zvýhodnění vyplývající ze zohlednění jeho osobní a rodinné situace (v tomto smyslu viz výše citovaný rozsudek de Groot, bod 89).

45. Zásady vytýčené v tomto rozsudku se jeví plně uplatnitelné na projednávaný případ i přesto, že se uvedený rozsudek týká volného pohybu pracovníků a skutkové okolnosti sporu v uvedeném případě vykazují některé odlišnosti ve srovnání se situací žalobců v původním řízení.

46. Je třeba poukázat, podobně jako to učinil generální advokát v bodě 44 svého stanoviska, na to, že skutečnost, že právní úprava dotčená ve výše citovaném rozsudku de Groot stanovila pro snížení dvojího zdanění na rozdíl od sporné právní úpravy nikoliv systém započtení, nýbrž systém osvobození od daně, není v tomto ohledu relevantní.

47. Tím, na co Soudní dvůr zaměřil svou analýzu v uvedeném rozsudku, byl totiž vzorec používaný dotyčnou právní úpravou k výpočtu částky osvobození od daně, která měla být přiznána daňovému poplatníkovi rezidentovi a která připadala na příjmy dosažené a zdaněné v různých státech, ve kterých byl tento poplatník zaměstnán, jakož i skutečný účinek tohoto vzorce. Tímto účinkem bylo přesně jako ve věci projednávané v původním řízení to, že daňovému poplatníkovi byly přiznány úlevy související s jeho osobní a rodinnou situací pouze poměrně k příjmům dosaženým ve státě jeho bydliště (v tomto smyslu viz výše citovaný rozsudek de Groot, bod 91).

48. K tomu je třeba dodat, že je patrné, že metoda používaná právní úpravou dotčenou v tomto rozsudku za účelem zamezení dvojímu zdanění je obměnou metody osvobození od daně strukturovanou tak, aby bylo prakticky dosaženo výsledku odpovídajícímu systému započtení (v tomto smyslu viz výše citovaný rozsudek de Groot, body 21 až 23).

49. Konečně nemůže obstát argument německé vlády, jehož podstata tkví v tom, že sporná právní úprava není v rozporu s volným pohybem kapitálu, jelikož odpočty osobní a rodinné povahy byly v plné výši zohledněny při výpočtu výše daně z příjmu splatné podle daňového sazebníku, jež představuje první část vzorce používaného pro účely určení maximálního započtení srážky u zdroje provedené v zahraničí.

50. Je totiž třeba podotknout, že i právní úprava dotčená ve výše citovaném rozsudku de Groot vedla ke zohlednění úlev souvisejících s osobní a rodinnou situací daňového poplatníka ve fázi výpočtu teoretické částky daně připadající na všechny příjmy tohoto poplatníka, která představovala první část vzorce stanoveného uvedenou právní úpravou pro výpočet částky osvobození od daně, která měla být přiznána daňovému poplatníkovi. Obdobně, jak stanoví sporná právní úprava, použití zlomku představujícího druhou část uvedeného vzorce vedlo nicméně k tomu, že daňovému poplatníkovi byly přiznány daňové úlevy související s jeho osobní a rodinnou situací pouze poměrně k příjmům dosaženým v jeho členském státě bydliště.

51. Ze všech výše uvedených úvah vyplývá, že v takové situaci, jako je situace dotčená v původním řízení, jsou daňoví poplatníci, rezidenti členského státu, kteří dos áhli části svých příjmů v zahraničí, znevýhodněni ve vztahu k daňovým poplatníkům, rezidentům v témže členském státě, kteří v něm dosáhli všech svých příjmů, a kteří v důsledku toho požívají všech odpočtů odpovídajících zvláštním výdajům a mimořádným nákladům, jako jsou individuální náklady příslušné osoby vynaložené v osobním životě nebo náklady související s osobními a rodinnými okolnostmi.

52. Takový rozdíl v zacházení může tudíž odradit osoby podléhající neomezené daňové povinnosti v členském státě od investování do kapitálových společností se sídlem v jiném členském státě nebo ve třetí zemi.

53. Z toho plyne, že taková právní úprava členského státu, jako je sporná právní úprava, představuje omezení volného pohybu kapitálu ve smyslu článku 63 SFEU.

K odůvodnění omezení volného pohybu kapitálu

54. Podpůrně německá vláda za účelem odůvodnění omezení volného pohybu kapitálu uplatňuje úvahy vycházející ze zachování rozdělení zdaňovací pravomoci mezi členskými státy.

55. Pro účely započtení srážky provedené v zahraničí tato zásada podle ní znamená, že je možné odečíst výdaje nebo náklady pouze tehdy, když přímo souvisejí s daňovými příjmy spadajícími do zdaňovací pravomoci členského státu na základě rozdělení pravomocí mezi státy stanoveného smlouvami k zamezení dvojímu zdanění. Stát bydliště tudíž nemá povinnost vyrovnat znevýhodnění související s nezohledněním osobní situace daňového poplatníka při zdanění zahraničních příjmů ve státě, ze kterého tyto příjmy pocházejí.

56. I když zachování rozdělení zdaňovací pravomoci mezi členskými státy bezpochyby může představovat naléhavý důvod obecného zájmu, který může odůvodnit omezení výkonu svobody pohybu v Unii, je nicméně třeba konstatovat, že takové odůvodnění bylo odmítnuto Soudním dvorem ve výše citovaném rozsudku de Groot, v němž byla dotčena právní úprava srovnatelná se spornou právní úpravou. Jak totiž uvedl generální advokát v bodě 51 svého stanoviska, z bodů 98 až 101 uvedeného rozsudku vyplývá, že takového odůvodnění se nelze dovolávat ze strany státu bydliště daňového poplatníka, aby se zbavil odpovědnosti, kterou v zásadě tento stát má, přiznat daňovému poplatníkovi odpočty týkající se osobní a rodinné situace, které mu příslušejí, ledaže státy, v nichž je dosažena část příjmu, samy takové odpočty z vlastní vůle nebo v důsledku zvláštních mezinárodních dohod přiznají.

57. V každém případě odůvodnění týkající se nutnosti ochrany vyváženého rozdělení daňové pravomoci mezi členské státy může být uznáno, zejména pokud má dotčený režim za cíl předcházet jednáním, která mohou ohrozit právo členského státu uplatňovat svou daňovou pravomoc ve vztahu k činnostem vykonávaným na jeho území (v tomto smyslu viz rozsudky ze dne 29. března 2007, Rewe Zentralfinanz, C-347/04, Sb. rozh. s. I-2647, bod 42; ze dne 18. července 2007, Oy AA, C-231/05, Sb. rozh. s. I-6373, bod 54, a ze dne 21. ledna 2010, SGI, C-311/08, Sb. rozh. s. I-487, bod 60).

58. V projednávaném případě by však skutečnost, že by Spolková republika Německo přiznala v plné výši odpočty týkající se osobní a rodinné situace žalobcům v původním řízení, toto právo neohrozila. Uvedený členský stát by neztratil část své daňové pravomoci ve prospěch jiných členských států. Příjmy dosažené v Německu žalobci v původním řízení by nebyly zdaněny méně, než kdyby byly jedinými příjmy dosaženými dotyčnými osobami a než kdyby tyto osoby nedosáhly příjmů v zahraničí.

59. V tomto ohledu je třeba poukázat na to, že jelikož se podle německé vlády odpočty týkající se osobní a rodinné situace v podstatě nevztahují k určité části příjmu, zatěžují celkový příjem, a musejí tak rovnoměrně připadat na celý příjem daňového poplatníka, tj. tuzemský a zahraniční, takže jejich přiznání se může omezovat na část poměrnou k části příjmů dosažených v Německu z těchto celkových příjmů.

60. Z judikatury uvedené v bodě 44 tohoto rozsudku však vyplývá, že tyto odpočty musejí být v zásadě v plné výši zohledněny státem bydliště. Z toho plyne, jak uvedl generální advokát v bodě 54 svého stanoviska, že tyto odpočty musejí v zásadě připadat v plné výši na tu část příjmu daňového poplatníka, které dosáhl ve státě bydliště.

61. Konečně je třeba rovněž zdůraznit, že německá právní úprava stanoví možnost rozhodnout se pro jiný systém než započtení srážky u zdroje provedené v zahraničí proti německé dani, a sice pro odečtení zahraničního zdanění od základu daně.

62. I kdyby byl takový systém slučitelný s unijním právem, z judikatury nicméně vyplývá, že vnitrostátní režim omezující svobodu pohybu může zůstat neslučitelný s unijním právem, i když je jeho použití fakultativní (v tomto smyslu viz rozsudek ze dne 12. prosince 2006, Test Claimants in the FII Group Litigation, C-446/04, Sb. rozh. s. I-11753, bod 162, a ze dne 18. března 2010, Gielen, C-440/08, Sb. rozh. s. I-2323, bod 53). V tomto ohledu existence volby, která by mohla případně umožnit, že by se situace stala slučitelnou s unijním právem, sama o sobě nezhojuje protiprávní povahu takového systému, jako je systém stanovený spornou právní úpravou, který zahrnuje mechanismus zdanění, jenž není slučitelný s tímto právem. Je třeba dodat, že to platí tím spíše v případě, kdy se jako v projednávaném případě mechanismus neslučitelný s unijním právem použije automaticky, pokud se daňový poplatník nerozhodne pro volitelnou možnost.

63. S ohledem na výše uvedené je třeba na položenou otázku odpovědět, že článek 63 SFEU musí být vykládán v tom smyslu, že brání právní úpravě členského státu, podle níž se – v rámci režimu, jehož cílem je zamezení dvojímu zdanění – u osob podléhajících neomezené daňové povinnosti, které jsou, pokud jde o zahraniční příjmy ve státě, ze kterého tyto příjmy pocházejí, povinny k dani, jež je obdobná dani z příjmů vybírané uvedeným členským státem, uvedená zahraniční daň započte proti dani z příjmů v tomto členském státě takovým způsobem, že se daň ze zdanitelného příjmu v tomtéž členském státě – včetně zahraničních příjmů – vynásobí poměrem těchto zahraničních příjmů k celkové výši příjmů, přičemž tato celková výše příjmů nezohledňuje zvláštní výdaje a mimořádné náklady, jako jsou individuální náklady příslušné osoby vynaložené v osobním životě nebo náklady související s osobními a rodinnými okolnostmi.

K nákladům řízení

64. Vzhledem k tomu, že řízení má, pokud jde o účastníky původního řízení, povahu incidenčního řízení ve vztahu ke sporu probíhajícímu před předkládajícím soudem, je k rozhodnutí o nákladech řízení příslušný uvedený soud. Výdaje vzniklé předložením jiných vyjádření Soudnímu dvoru než vyjádření uvedených účastníků řízení se nenahrazují.

Výrok

Z těchto důvodů Soudní dvůr (druhý senát) rozhodl takto:

Článek 63 SFEU musí být vykládán v tom smyslu, že brání právní úpravě členského státu, podle níž se – v rámci režimu, jehož cílem je zamezení dvojímu zdanění – u osob podléhajících neomezené daňové povinnosti, které jsou, pokud jde o zahraniční příjmy ve státě, ze kterého tyto příjmy pocházejí, povinny k dani, jež je obdobná dani z příjmů vybírané uvedeným členským státem, uvedená zahraniční daň započte proti dani z příjmů v tomto členském státě takovým způsobem, že se daň ze zdanitelného příjmu v tomtéž členském státě – včetně zahraničních příjmů – vynásobí poměrem těchto zahraničních příjmů k celkové výši příjmů, přičemž tato celková výše příjmů nezohledňuje zvláštní výdaje a mimořádné náklady, jako jsou individuální náklady příslušné osoby vynaložené v osobním životě nebo náklady související s osobními a rodinnými okolnostmi.