This document is an excerpt from the EUR-Lex website

Document 32019L0878

Directive (EU) 2019/878 of the European Parliament and of the Council of 20 May 2019 amending Directive 2013/36/EU as regards exempted entities, financial holding companies, mixed financial holding companies, remuneration, supervisory measures and powers and capital conservation measures (Text with EEA relevance.)

Dyrektywa Parlamentu Europejskiego i Rady (UE) 2019/878 z dnia 20 maja 2019 r. zmieniająca dyrektywę 2013/36/UE w odniesieniu do podmiotów zwolnionych, finansowych spółek holdingowych, finansowych spółek holdingowych o działalności mieszanej, wynagrodzeń, środków i uprawnień nadzorczych oraz środków ochrony kapitału (Tekst mający znaczenie dla EOG.)

Dyrektywa Parlamentu Europejskiego i Rady (UE) 2019/878 z dnia 20 maja 2019 r. zmieniająca dyrektywę 2013/36/UE w odniesieniu do podmiotów zwolnionych, finansowych spółek holdingowych, finansowych spółek holdingowych o działalności mieszanej, wynagrodzeń, środków i uprawnień nadzorczych oraz środków ochrony kapitału (Tekst mający znaczenie dla EOG.)

PE/16/2019/REV/1

Dz.U. L 150 z 7.6.2019, p. 253–295

(BG, ES, CS, DA, DE, ET, EL, EN, FR, GA, HR, IT, LV, LT, HU, MT, NL, PL, PT, RO, SK, SL, FI, SV)

In force: This act has been changed. Current consolidated version: 28/12/2020

In force: This act has been changed. Current consolidated version: 28/12/2020

|

7.6.2019 |

PL |

Dziennik Urzędowy Unii Europejskiej |

L 150/253 |

DYREKTYWA PARLAMENTU EUROPEJSKIEGO I RADY (UE) 2019/878

z dnia 20 maja 2019 r.

zmieniająca dyrektywę 2013/36/UE w odniesieniu do podmiotów zwolnionych, finansowych spółek holdingowych, finansowych spółek holdingowych o działalności mieszanej, wynagrodzeń, środków i uprawnień nadzorczych oraz środków ochrony kapitału

(Tekst mający znaczenie dla EOG)

PARLAMENT EUROPEJSKI I RADA UNII EUROPEJSKIEJ,

uwzględniając Traktat o funkcjonowaniu Unii Europejskiej, w szczególności jego art. 53 ust. 1,

uwzględniając wniosek Komisji Europejskiej,

po przekazaniu projektu aktu ustawodawczego parlamentom narodowym,

uwzględniając opinię Europejskiego Banku Centralnego (1),

uwzględniając opinię Europejskiego Komitetu Ekonomiczno-Społecznego (2),

stanowiąc zgodnie ze zwykłą procedurą ustawodawczą (3),

a także mając na uwadze, co następuje:

|

(1) |

Dyrektywa Parlamentu Europejskiego i Rady 2013/36/UE (4) oraz rozporządzenie Parlamentu Europejskiego i Rady (UE) nr 575/2013 (5) zostały przyjęte w odpowiedzi na kryzys finansowy, który rozpoczął się w latach 2007–2008. Te akty ustawodawcze w istotnej mierze przyczyniły się do wzmocnienia systemu finansowego w Unii oraz sprawiły, że instytucje stały się bardziej odporne na ewentualne przyszłe wstrząsy. Akty te, mimo nadzwyczaj kompleksowego charakteru, nie uwzględniały jednak wszystkich zidentyfikowanych problemów dotykających instytucje. Ponadto niektóre z pierwotnie proponowanych środków objęto klauzulą przeglądu bądź też nie doprecyzowano ich wystarczająco, by umożliwić ich sprawne wdrożenie. |

|

(2) |

Niniejsza dyrektywa ma na celu uwzględnienie kwestii podniesionych w odniesieniu do przepisów dyrektywy 2013/36/UE, które okazały się niewystarczająco jasne i były w związku z tym przedmiotem rozbieżnych interpretacji lub które uznano za nadmiernie uciążliwe dla niektórych instytucji. Zawiera ona również dostosowania dyrektywy 2013/36/UE, które stały się konieczne albo w wyniku przyjęcia innych stosownych aktów prawnych Unii, takich jak dyrektywa Parlamentu Europejskiego i Rady 2014/59/UE (6), albo w związku ze zmianami do rozporządzenia (UE) nr 575/2013 zaproponowanymi równolegle. Proponowane zmiany służą także lepszemu dostosowaniu aktualnych ram regulacyjnych do zmian zachodzących na arenie międzynarodowej, a tym samym wspieraniu spójności i porównywalności między poszczególnymi jurysdykcjami. |

|

(3) |

Finansowe spółki holdingowe i finansowe spółki holdingowe o działalności mieszanej mogą być jednostkami dominującymi grup bankowych i stosowanie wymogów ostrożnościowych jest wymagane na podstawie skonsolidowanej sytuacji takich spółek holdingowych. Ponieważ instytucja kontrolowana przez takie spółki holdingowe nie zawsze jest w stanie zapewnić spełnienie wymogów na zasadzie skonsolidowanej w całej grupie, konieczne jest, by niektóre finansowe spółki holdingowe i finansowe spółki holdingowe o działalności mieszanej zostały objęte bezpośrednim zakresem uprawnień nadzorczych na podstawie dyrektywy 2013/36/UE i rozporządzenia (UE) nr 575/2013 w celu zapewnienia spełnienia wymogów na zasadzie skonsolidowanej. Należy zatem przewidzieć szczególną procedurę zatwierdzania oraz bezpośrednie uprawnienia nadzorcze w odniesieniu do niektórych finansowych spółek holdingowych i finansowych spółek holdingowych o działalności mieszanej, aby zapewnić bezpośrednią odpowiedzialność takich spółek holdingowych za zapewnienie spełniania skonsolidowanych wymogów ostrożnościowych bez obejmowania tych spółek dodatkowymi wymogami ostrożnościowymi mającymi zastosowanie na zasadzie indywidualnej. |

|

(4) |

Zatwierdzanie niektórych finansowych spółek holdingowych i finansowych spółek holdingowych o działalności mieszanej oraz nadzór nad nimi nie powinny uniemożliwiać grupom podejmowania decyzji w sprawie szczególnych zasad wewnętrznych i podziału zadań w ramach grupy, według własnego uznania, tak aby zapewnić spełnianie skonsolidowanych wymogów, a także nie powinny uniemożliwiać podejmowania bezpośrednich działań nadzorczych względem tych instytucji w ramach grupy, które są zaangażowane w zapewnianie spełnienia wymogów ostrożnościowych na zasadzie skonsolidowanej. |

|

(5) |

W szczególnych okolicznościach finansowa spółka holdingowa lub finansowa spółka holdingowa o działalności mieszanej, które zostały utworzone w celu posiadania udziałów kapitałowych w przedsiębiorstwach, mogłyby zostać zwolnione z wymogu zatwierdzenia. Chociaż uznaje się, że finansowa spółka holdingowa lub finansowa spółka holdingowa o działalności mieszanej zwolnione z tego wymogu mogłyby podejmować decyzje w ramach swojej zwykłej działalności, nie powinny one podejmować decyzji dotyczących zarządzania, decyzji operacyjnych ani decyzji finansowych mających wpływ na grupę lub jednostki zależne w grupie będące instytucjami lub instytucjami finansowymi. Oceniając spełnienie tego wymogu, właściwe organy powinny uwzględnić stosowne wymogi prawa spółek, któremu podlegają dana finansowa spółka holdingowa lub dana finansowa spółka holdingowa o działalności mieszanej. |

|

(6) |

Organowi sprawującemu nadzór skonsolidowany powierzono główne obowiązki, jeśli chodzi o nadzór skonsolidowany. Zatem konieczne jest, by organ sprawujący nadzór skonsolidowany był odpowiednio zaangażowany w zatwierdzanie finansowych spółek holdingowych i finansowych spółek holdingowych o działalności mieszanej oraz nadzór nad nimi. W przypadku gdy w państwie członkowskim, w którym dana finansowa spółka holdingowa lub dana finansowa spółka holdingowa o działalności mieszanej mają siedzibę, organ sprawujący nadzór skonsolidowany jest różny od właściwego organu, zatwierdzanie powinno zostać przyznane w drodze wspólnej decyzji tych dwóch organów. Europejski Bank Centralny, realizując powierzone mu zadanie sprawowania nadzoru skonsolidowanego nad jednostkami dominującymi instytucji kredytowych zgodnie z rozporządzeniem Rady (UE) nr 1024/2013 (7), powinien również wykonywać obowiązki związane z zatwierdzaniem finansowych spółek holdingowych i finansowych spółek holdingowych o działalności mieszanej oraz z nadzorem nad takimi spółkami. |

|

(7) |

W sprawozdaniu Komisji z dnia 28 lipca 2016 r. na temat oceny przepisów dotyczących wynagrodzeń na podstawie dyrektywy 2013/36/UE i rozporządzenia (UE) nr 575/2013 (zwane dalej „Sprawozdaniem Komisji z dnia 28 lipca 2016 r.”) ujawniono, że niektóre z zasad przewidzianych w dyrektywie 2013/36/UE, a mianowicie wymogi dotyczące odroczenia wypłaty i wypłaty w instrumentach, są zbyt uciążliwe i niewspółmierne do korzyści osiąganych pod względem ostrożnościowym w przypadku stosowania tych wymogów w odniesieniu do małych instytucji. Stwierdzono także, że koszty związane ze stosowaniem tych wymogów przekraczają korzyści osiągane pod względem ostrożnościowym w przypadku pracowników otrzymujących niskie wynagrodzenie zmienne, gdyż taka wysokość wynagrodzenia zmiennego nie stwarza dla tych pracowników żadnych zachęt do podejmowania nadmiernego ryzyka lub zachęty te są niewielkie. W związku z powyższym, choć wszystkie instytucje powinny być zasadniczo zobowiązane do stosowania wszystkich zasad w odniesieniu do wszystkich swoich pracowników, których działalność zawodowa ma istotny wpływ na profil ryzyka tych instytucji, konieczne jest zwolnienie małych instytucji oraz pracowników otrzymujących niskie wynagrodzenie zmienne ze stosowania zasad dotyczących odroczenia wypłaty i wypłaty w instrumentach określonych w dyrektywie 2013/36/UE. |

|

(8) |

Konieczne są jasne, spójne i zharmonizowane kryteria identyfikowania tych małych instytucji, jak również niskich poziomów wynagrodzenia zmiennego, tak aby zapewnić zbieżność praktyk nadzorczych oraz wspierać równe warunki prowadzenia działalności przez instytucje i odpowiednią ochronę deponentów, inwestorów i konsumentów w całej Unii. Jednocześnie należy przyznać państwom członkowskim pewną elastyczność, umożliwiającą nałożenie bardziej rygorystycznych wymogów w sytuacji, gdy uznają one to za konieczne. |

|

(9) |

Zasada równości wynagrodzeń dla pracowników płci męskiej i żeńskiej za taką samą pracę lub pracę takiej samej wartości jest ustanowiona w art. 157 Traktatu o funkcjonowaniu Unii Europejskiej (TFUE). Instytucje powinny stosować tę zasadę w konsekwentny sposób. W związku z tym powinny one prowadzić politykę wynagrodzeń neutralną pod względem płci. |

|

(10) |

Celem wymogów dotyczących wynagrodzeń jest wspieranie należytego i skutecznego zarządzania ryzykiem instytucji poprzez zapewnienie zgodności długoterminowych interesów zarówno instytucji, jak i ich pracowników, których działalność zawodowa ma istotny wpływ na profil ryzyka instytucji (zwanych dalej „osobami podejmującymi istotne ryzyko działalności”). Jednocześnie jednostki zależne, które nie są instytucjami, a zatem nie podlegają dyrektywie 2013/36/UE na zasadzie indywidualnej, mogłyby być objęte innymi wymogami dotyczącymi wynagrodzeń zgodnie z odnośnymi sektorowymi aktami prawnymi, które powinny być nadrzędne. W związku z tym zasadniczo wymogi dotyczące wynagrodzeń określone w niniejszej dyrektywie nie powinny mieć zastosowania na zasadzie skonsolidowanej do takich jednostek zależnych. Aby jednak zapobiec ewentualnemu arbitrażowi, wymogi dotyczące wynagrodzeń określone w niniejszej dyrektywie powinny mieć zastosowanie na zasadzie skonsolidowanej do pracowników zatrudnionych w jednostkach zależnych, które świadczą określone usługi, takie jak zarządzania aktywami, zarządzanie portfelem lub wykonywanie zleceń, wskutek których pracownicy tacy są upoważnieni – bez względu na formę takiego upoważnienia – do wykonywania działalności zawodowej, w związku z którą uznawani są za osoby podejmujące istotne ryzyko działalności na poziomie grupy bankowej. Upoważnienia takie powinny obejmować ustalenia dotyczące delegowania lub outsourcingu zawarte między jednostką zależną zatrudniającą pracowników a inną instytucją z tej samej grupy. Państwom członkowskim nie należy uniemożliwiać stosowania określonych w niniejszej dyrektywie wymogów dotyczących wynagrodzeń na zasadzie skonsolidowanej do szerszej grupy jednostek zależnych i ich pracowników. |

|

(11) |

Dyrektywa 2013/36/UE zawiera wymóg, by znaczna część każdego wynagrodzenia zmiennego, stanowiąca w każdym przypadku co najmniej 50 %, składała się ze zrównoważonego połączenia akcji lub odpowiadających im tytułów własności, w zależności od struktury prawnej danej instytucji, lub instrumentów związanych z akcjami albo równoważnych instrumentów niepieniężnych, w przypadku instytucji nienotowanej na giełdzie; oraz w miarę możliwości – z alternatywnych instrumentów Tier I lub Tier II, które spełniają określone warunki. Zasada ta ogranicza możliwość korzystania z instrumentów związanych z akcjami do instytucji nienotowanych na giełdzie i wymaga od instytucji notowanych na giełdzie korzystania z akcji. W sprawozdaniu Komisji z dnia 28 lipca 2016 r. stwierdzono, że korzystanie z akcji może prowadzić do znacznych obciążeń administracyjnych i kosztów dla instytucji notowanych na giełdzie. Zarazem równoważne korzyści pod względem ostrożnościowym mogą zostać osiągnięte przez zezwolenie instytucjom notowanym na giełdzie na korzystanie z instrumentów związanych z akcjami, które odwzorowują wartość akcji. Możliwość korzystania z instrumentów związanych z akcjami należy zatem również przyznać instytucjom notowanym na giełdzie. |

|

(12) |

Przegląd i ocena nadzorcza powinny uwzględniać wielkość, strukturę i wewnętrzną organizację instytucji oraz charakter, zakres i złożoność ich działalności. W przypadku gdy różne instytucje mają podobne profile ryzyka, na przykład dlatego że realizują podobne modele biznesowe lub mają podobną geograficzną lokalizację ekspozycji lub przynależą do tego samego instytucjonalnego systemu ochrony, właściwe organy powinny być w stanie dostosować metodykę procesu przeglądu i oceny tak, aby wychwycić wspólne cechy instytucji o tym samym profilu ryzyka oraz wspólne ryzyko dotyczące tych instytucji. Takie dostosowywanie nie powinno jednak uniemożliwiać właściwym organom należytego uwzględniania szczególnego ryzyka, na jakie narażone są poszczególne instytucje, ani zmieniać specyficznego dla instytucji charakteru nałożonych środków. |

|

(13) |

Wymóg w zakresie dodatkowych funduszy własnych nakładany przez właściwe organy stanowi istotny czynnik decydujący o ogólnym poziomie funduszy własnych instytucji i ma znaczenie dla uczestników rynku, gdyż poziom nałożonego wymogu w zakresie dodatkowych funduszy własnych ma wpływ na ustalenie wartości progowej na potrzeby ograniczeń wypłat dywidend, premii oraz płatności z tytułu instrumentów dodatkowych w Tier I. Należy jasno określić warunki, zgodnie z którymi należy nakładać wymóg w zakresie dodatkowych funduszy własnych, tak aby zapewnić spójne stosowanie przepisów we wszystkich państwach członkowskich i właściwe funkcjonowanie rynku wewnętrznego. |

|

(14) |

Wymóg w zakresie dodatkowych funduszy własnych, który ma być nakładany przez właściwe organy powinien być ustanawiany z uwzględnieniem konkretnej sytuacji danej instytucji i powinien być należycie uzasadniony. Wymogi w zakresie dodatkowych funduszy własnych mogą być nakładane w celu eliminowania ryzyka lub elementów ryzyka, które są wyraźnie wyłączone z wymogów w zakresie funduszy własnych ustanowionych w rozporządzeniu (UE) nr 575/2013 lub które nie są wyraźnie objęte tymi wymogami, wyłącznie w zakresie, w jakim uzna się to za konieczne w świetle konkretnej sytuacji danej instytucji. W odnośnej hierarchii wymogów w zakresie funduszy własnych wymogi te powinny znaleźć się ponad odnośnymi minimalnymi wymogami w zakresie funduszy własnych i poniżej wymogu połączonego bufora lub wymogu bufora wskaźnika dźwigni, stosownie do przypadku. Specyficzny dla instytucji charakter wymogów w zakresie dodatkowych funduszy własnych powinien zapobiec stosowaniu ich jako narzędzia eliminowania ryzyka makroostrożnościowego lub ryzyka systemowego. Jednak nie powinno to uniemożliwić właściwym organom eliminowania – w tym za pomocą wymogów w zakresie dodatkowych funduszy własnych – ryzyka ponoszonego przez indywidualne instytucje na skutek ich działalności, w tym ryzyka odzwierciedlającego wpływ niektórych czynników sytuacji gospodarczej i rynkowej na profil ryzyka indywidualnej instytucji. |

|

(15) |

Wymóg dotyczący wskaźnika dźwigni stanowi wymóg równoległy do opartych na ryzyku wymogów w zakresie funduszy własnych. W związku z tym wszelkie wymogi w zakresie dodatkowych funduszy własnych nakładane przez właściwe organy celem uwzględnienia ryzyka nadmiernej dźwigni powinny stanowić uzupełnienie minimalnego wymogu dotyczącego wskaźnika dźwigni, a nie minimalnego opartego na ryzyku wymogu w zakresie funduszy własnych. Ponadto instytucje powinny móc także korzystać z wszelkiego kapitału podstawowego Tier I, który wykorzystują do spełnienia nałożonych na nie wymogów związanych z dźwignią finansową, w celu spełnienia nałożonych na nie opartych na ryzyku wymogów w zakresie funduszy własnych, w tym wymogu połączonego bufora. |

|

(16) |

Właściwe organy powinny mieć możliwość informowania instytucji w drodze wytycznych o wszelkich dostosowaniach kwoty kapitału przewyższającej odnośne minimalne wymogi w zakresie funduszy własnych, odnośny wymóg w zakresie dodatkowych funduszy własnych i, stosownie do przypadku, wymóg połączonego bufora lub wymóg bufora wskaźnika dźwigni, których utrzymywania właściwe organy oczekują od danej instytucji w celu sprostania przyszłym scenariuszom warunków skrajnych. Ponieważ tego rodzaju wytyczne wyznaczają docelową wysokość kapitału, powinny być uznawane za nadrzędne wobec odnośnych wymogów w zakresie funduszy własnych, odnośnego wymogu w zakresie dodatkowych funduszy własnych oraz wymogu połączonego bufora lub wymogu bufora wskaźnika dźwigni, stosownie do przypadku. Nieosiągnięcie takiej wartości docelowej nie powinno skutkować ograniczeniami dotyczącymi wypłat zysków przewidzianymi w dyrektywie 2013/36/UE. Z uwagi na to, że wytyczne dotyczące dodatkowych funduszy własnych odzwierciedlają oczekiwania w zakresie nadzoru, dyrektywa 2013/36/UE ani rozporządzenie (UE) nr 575/2013 nie powinny wprowadzać wymogu obowiązkowego ujawniania tego rodzaju wytycznych ani zakazywać właściwym organom występowania o ujawnienie tych wytycznych. Jeżeli dana instytucja wielokrotnie nie osiąga docelowej wysokości kapitału, właściwy organ powinien być uprawniony do zastosowania środków nadzorczych oraz, w stosownych przypadkach, nałożenia wymogów w zakresie dodatkowych funduszy własnych. |

|

(17) |

Przepisy dyrektywy 2013/36/UE dotyczące ryzyka stopy procentowej wynikającego z działalności w ramach portfela bankowego są powiązane z odpowiednimi przepisami określonymi w rozporządzeniu (UE) nr 575/2013, w których ustanowiono dłuższy okres na ich wdrożenie przez instytucje. Aby ujednolicić stosowanie przepisów dotyczących ryzyka stopy procentowej wynikającego z działalności w ramach portfela bankowego, przepisy niezbędne do zapewnienia zgodności z odpowiednimi przepisami niniejszej dyrektywy powinny mieć zastosowanie od tego samego dnia co odpowiednie przepisy rozporządzenia (UE) nr 575/2013. |

|

(18) |

Aby zharmonizować obliczanie ryzyka stopy procentowej wynikającego z działalności w ramach portfela bankowego, w przypadkach gdy wewnętrzne systemy instytucji służące do pomiaru tego ryzyka są niewystarczające, Komisji należy powierzyć uprawnienia do przyjęcia regulacyjnych standardów technicznych opracowanych przez Europejski Urząd Nadzoru (Europejski Urząd Nadzoru Bankowego) (EUNB), ustanowiony rozporządzeniem Parlamentu Europejskiego i Rady (UE) nr 1093/2010 (8), w odniesieniu do opracowania standardowej metodyki do celów oceny takiego ryzyka. Komisja powinna przyjąć te regulacyjne standardy techniczne w drodze aktów delegowanych zgodnie z art. 290 TFUE oraz zgodnie z art. 10–14 rozporządzenia (UE) nr 1093/2010. |

|

(19) |

Aby właściwe organy mogły sprawniej wskazywać instytucje, które mogłyby ponieść nadmierne straty w działalności w ramach portfela bankowego w wyniku ewentualnych zmian stóp procentowych, Komisji należy powierzyć uprawnienia do przyjęcia regulacyjnych standardów technicznych opracowanych przez EUBN. Te regulacyjne standardy techniczne powinny określać: sześć scenariuszy wstrząsu stosowanych do celów nadzorczych, które wszystkie instytucje muszą stosować na potrzeby obliczeń zmian wartości ekonomicznej kapitału własnego; wspólne założenia, które instytucje muszą wdrożyć do swoich systemów wewnętrznych na potrzeby obliczania wartości ekonomicznej kapitału własnego oraz w odniesieniu do określenia ewentualnej potrzeby ustanowienia szczególnych kryteriów służących wskazaniu instytucji, w przypadku których mogłoby być uzasadnione zastosowanie środków nadzorczych w wyniku zmniejszenia się dochodu netto z tytułu odsetek na skutek zmian stóp procentowych; a także, co oznacza duże obniżenie. Komisja powinna przyjąć te regulacyjne standardy techniczne w drodze aktów delegowanych zgodnie z art. 290 TFUE oraz zgodnie z art. 10–14 rozporządzenia (UE) nr 1093/2010. |

|

(20) |

Zwalczanie prania pieniędzy i finansowania terroryzmu ma kluczowe znaczenie dla utrzymania stabilności i integralności systemu finansowego. Ujawnienie udziału instytucji w praniu pieniędzy i finansowaniu terroryzmu mogłoby mieć wpływ na jej rentowność oraz na stabilność systemu finansowego. Wraz z organami i podmiotami odpowiedzialnymi za zapewnianie przestrzegania przepisów w zakresie przeciwdziałania praniu pieniędzy na mocy dyrektywy Parlamentu Europejskiego i Rady (UE) 2015/849 (9), ważną rolę w stwierdzaniu niedociągnięć i narzucaniu dyscypliny mają do odegrania właściwe organy odpowiedzialne za udzielanie zezwoleń i nadzór ostrożnościowy. W związku z tym, takie właściwe organy powinny konsekwentnie uwzględniać kwestie dotyczące prania pieniędzy i finansowania terroryzmu w swojej odnośnej działalności nadzorczej, w tym w ramach procesów ocen i przeglądów nadzorczych, ocen adekwatności zasad, procedur i mechanizmów instytucji w zakresie zarządzania oraz ocen odpowiedniości członków organu zarządzającego, a także powinny w odpowiedni sposób informować odpowiednie organy i podmioty odpowiedzialne za zapewnianie przestrzegania przepisów w zakresie przeciwdziałania praniu pieniędzy oraz podejmować, stosownie do okoliczności, środki nadzorcze zgodnie z ich uprawnieniami na mocy dyrektywy 2013/36/UE oraz rozporządzenia (UE) nr 575/2013. Informacji takich należy udzielać na podstawie ustaleń ujawnionych w ramach procesów udzielania zezwoleń, zatwierdzania lub dokonywania przeglądu, za które takie właściwe organy są odpowiedzialne, a także na podstawie informacji otrzymanych od organów i podmiotów odpowiedzialnych za zapewnianie przestrzegania dyrektywy (UE) 2015/849. |

|

(21) |

Jednym z najważniejszych doświadczeń wyniesionych z kryzysu finansowego w Unii była konieczność zapewnienia odpowiednich ram instytucjonalnych i politycznych w celu zapobiegania zakłóceniom równowagi w Unii i ich likwidowania. W świetle ostatnich zmian instytucjonalnych w Unii uzasadnione jest dokonanie całościowego przeglądu ram polityki makroostrożnościowej. |

|

(22) |

Dyrektywa 2013/36/UE nie powinna uniemożliwiać państwom członkowskim wdrażania w prawie krajowym środków wykonawczych mających na celu zwiększenie odporności systemu finansowego, takich jak np. limity pokrywania należności zabezpieczeniem, limity DtI, limity relacji wydatków na obsługę zadłużenia do dochodu i inne instrumenty odnoszące się do standardów kredytowania. |

|

(23) |

W celu zapewnienia, by wysokość antycyklicznych buforów kapitałowych odpowiednio odzwierciedlała ryzyko dla sektora bankowego związane z nadmiernym wzrostem akcji kredytowej, instytucje powinny obliczać wielkość swoich specyficznych dla instytucji buforów jako średnią ważoną wskaźników bufora antycyklicznego mających zastosowanie w państwach, w których znajdują się ekspozycje kredytowe instytucji. Każde państwo członkowskie powinno zatem wyznaczyć organ odpowiedzialny za ustalanie wskaźnika bufora antycyklicznego dla ekspozycji znajdujących się w tym państwie członkowskim. Wskaźnik bufora powinien uwzględniać wzrost poziomu akcji kredytowej oraz zmiany wskaźnika kredytów do produktu krajowego brutto (PKB) w tym państwie członkowskim oraz wszelkie inne zmienne istotne z punktu widzenia ryzyka dla stabilności systemu finansowego. |

|

(24) |

państwa członkowskie powinny mieć możliwość nałożenia na niektóre instytucje kredytowe wymogu utrzymywania – oprócz bufora zabezpieczającego i antycyklicznego bufora kapitałowego – również bufora ryzyka systemowego, w celu uniknięcia i złagodzenia ryzyka makroostrożnościowego lub ryzyka systemowego nieobjętych rozporządzeniem (UE) nr 575/2013 i dyrektywą 2013/36/UE, tzn. ryzyka zakłócenia w systemie finansowym, które może mieć poważne negatywne skutki dla systemu finansowego i gospodarki realnej w danym państwie członkowskim. Wskaźnik bufora ryzyka systemowego powinien mieć zastosowanie do wszystkich ekspozycji lub do podzbioru ekspozycji oraz wszystkich instytucji lub do co najmniej jednego podzbioru tych instytucji, w przypadku gdy instytucje wykazują podobne profile ryzyka w swojej działalności biznesowej. |

|

(25) |

Należy usprawnić mechanizm koordynacji między organami, zapewnić jasny podział obowiązków, ułatwić uruchamianie narzędzi polityki makroostrożnościowej oraz rozbudować zestaw narzędzi polityki makroostrożnościowej w celu zapewnienia, by organy były w stanie przeciwdziałać ryzyku systemowemu odpowiednio wcześnie i skutecznie. Oczekuje się, że Europejska Rada ds. Ryzyka Systemowego (ERRS) ustanowiona rozporządzeniem (UE) nr 1092/2010 Parlamentu Europejskiego i Rady (10) będzie odgrywać kluczową rolę w koordynacji środków makroostrożnościowych, a także w przekazywaniu informacji na temat środków makroostrożnościowych planowanych w państwach członkowskich, zwłaszcza poprzez publikowanie informacji na temat przyjętych środków makroostrożnościowych na swojej stronie internetowej i poprzez wymianę informacji między organami na podstawie powiadomień o planowanych środkach makroostrożnościowych. Aby zapewnić podejmowanie przez państwa członkowskie stosownych działań politycznych oczekuje się, że ERRS będzie monitorować, czy polityki makroostrożnościowe państw członkowskich są wystarczające i spójne, w tym poprzez monitorowanie, czy narzędzia są stosowane w sposób spójny i czy się nie powielają. |

|

(26) |

Odpowiednie właściwe lub wyznaczone organy powinny dążyć do unikania stosowania środków makroostrożnościowych ustanowionych w dyrektywie 2013/36/UE i rozporządzeniu (UE) nr 575/2013 w sposób powielający się lub niespójny. W szczególności odpowiednie właściwe lub wyznaczone organy powinny należycie przeanalizować, czy środki podejmowane na podstawie art. 133 dyrektywy 2013/36/UE powielają się lub są niespójne z innymi istniejącymi lub planowanymi środkami przewidzianymi w art. 124, 164 lub 458 rozporządzenia (UE) nr 575/2013. |

|

(27) |

Właściwe lub wyznaczone organy powinny być w stanie określić poziom lub poziomy stosowania bufora innych instytucji o znaczeniu systemowym, na podstawie charakteru i dystrybucji ryzyka wpisanego w strukturę danej grupy. W niektórych okolicznościach celowe może okazać się, aby właściwy lub wyznaczony organ wprowadził wymóg bufora innych instytucji o znaczeniu systemowym wyłącznie na poziomie niższym niż najwyższy poziom konsolidacji. |

|

(28) |

Zgodnie z metodyką oceny globalnych banków o znaczeniu systemowym opublikowaną przez Bazylejski Komitet Nadzoru Bankowego (BCBS) należności i zobowiązania transgraniczne danej instytucji są wskaźnikami jej globalnego znaczenia systemowego oraz wpływu, jaki jej upadłość może wywrzeć na globalny system finansowy. Wskaźniki te odzwierciedlają konkretne obawy dotyczące np. tego, że trudniej jest koordynować restrukturyzację i uporządkowaną likwidację instytucji prowadzących istotną działalność transgraniczną. Postępy poczynione w pracach nad wspólnym podejściem do restrukturyzacji i uporządkowanej likwidacji wynikające ze wzmocnienia jednolitego zbioru przepisów oraz ustanowienia jednolitego mechanizmu restrukturyzacji i uporządkowanej likwidacji w znacznej mierze zwiększyły zdolność do przeprowadzania uporządkowanej restrukturyzacji i likwidacji grup transgranicznych w ramach unii bankowej. W związku z tym i bez uszczerbku dla zdolności właściwych organów lub wyznaczonych organów do kierowania się osądem nadzorczym, należy obliczyć alternatywny wynik odzwierciedlający te postępy, a właściwe organy lub wyznaczone organy powinny uwzględniać ten wynik, dokonując oceny znaczenia systemowego instytucji kredytowych, bez wpływania na dane przekazywane komitetowi bazylejskiemu do celów określenia międzynarodowych denominatorów. EUNB powinien opracować projekt regulacyjnych standardów technicznych w celu ustalenia dodatkowej metody określania globalnych instytucji o znaczeniu systemowym, tak aby umożliwić uwzględnienie w kontekście jednolitego mechanizmu restrukturyzacji i uporządkowanej likwidacji specyfiki zintegrowanych europejskich ram restrukturyzacji i uporządkowanej likwidacji. Tę metodykę należy stosować wyłącznie do celów kalibracji bufora globalnych instytucji o znaczeniu systemowym. Komisja powinna przyjąć te regulacyjne standardy techniczne w drodze aktów delegowanych zgodnie z art. 290 TFUE oraz zgodnie z art. 10–14 rozporządzenia (UE) nr 1093/2010. |

|

(29) |

Ponieważ cele niniejszej dyrektywy, a mianowicie wzmocnienie i dopracowanie już istniejących unijnych aktów prawnych zapewniających jednolite wymogi ostrożnościowe mające zastosowanie do instytucji w całej Unii, nie mogą zostać osiągnięte w sposób wystarczający przez państwa członkowskie, natomiast ze względu na ich rozmiary i skutki możliwe jest ich lepsze osiągnięcie na poziomie Unii, może ona podjąć działania zgodnie z zasadą pomocniczości określoną w art. 5 Traktatu o Unii Europejskiej. Zgodnie z zasadą proporcjonalności określoną w tym artykule, niniejsza dyrektywa nie wykracza poza to, co jest konieczne do osiągnięcia tych celów. |

|

(30) |

Zgodnie ze wspólną deklaracją polityczną państw członkowskich i Komisji z dnia 28 września 2011 r. dotyczącą dokumentów wyjaśniających (11) państwa członkowskie zobowiązały się do złożenia, w uzasadnionych przypadkach, wraz z powiadomieniem o środkach transpozycji co najmniej jednego dokumentu wyjaśniającego związki między elementami dyrektywy a odpowiadającymi im częściami krajowych instrumentów transpozycyjnych. W odniesieniu do niniejszej dyrektywy ustawodawca uznaje, że przekazanie takich dokumentów jest uzasadnione. |

|

(31) |

Należy zatem odpowiednio zmienić dyrektywę 2013/36/UE, |

PRZYJMUJĄ NINIEJSZĄ DYREKTYWĘ:

Artykuł 1

Zmiany dyrektywy 2013/36/UE

W dyrektywie 2013/36/UE wprowadza się następujące zmiany:

|

1) |

art. 2 ust. 5 i 6 otrzymuje brzmienie: „5. Niniejsza dyrektywa nie ma zastosowania do:

6. Do celów art. 34 i tytułu VII rozdział 3 podmioty, o których mowa w ust. 5 pkt 1) i pkt 3)–24) niniejszego artykułu, uznaje się za instytucje finansowe. (*1) Dyrektywa Parlamentu Europejskiego i Rady 2014/65/UE z dnia 15 maja 2014 r. w sprawie rynków instrumentów finansowych oraz zmieniająca dyrektywę 2002/92/WE i dyrektywę 2011/61/UE (Dz.U. L 173 z 12.6.2014, s. 349).”;" |

|

2) |

w art. 3 wprowadza się następujące zmiany:

|

|

3) |

art. 4 ust. 8 otrzymuje brzmienie: „8. Państwa członkowskie zapewniają, by – w przypadku gdy organy inne niż właściwe organy dysponują uprawnieniami w zakresie restrukturyzacji i uporządkowanej likwidacji – te inne organy ściśle współpracowały i konsultowały się z właściwymi organami w odniesieniu do przygotowania planów restrukturyzacji i uporządkowanej likwidacji oraz we wszystkich innych sytuacjach, w których taka współpraca i konsultacja są wymagane na podstawie niniejszej dyrektywy, dyrektywy 2014/59/UE lub rozporządzenia (UE) nr 575/2013.”; |

|

4) |

w art. 8 wprowadza się następujące zmiany:

|

|

5) |

w art. 9 dodaje się ustępy w brzmieniu: „3. Państwa członkowskie powiadamiają Komisję i EUNB o krajowych przepisach, które wyraźnie zezwalają przedsiębiorstwom innym niż instytucje kredytowe na działalność polegającą na przyjmowaniu od ludności depozytów i innych środków finansowych podlegających zwrotowi. 4. Na podstawie niniejszego artykułu państwa członkowskie nie mogą zwalniać instytucji kredytowych ze stosowania niniejszej dyrektywy i rozporządzenia (UE) nr 575/2013.”; |

|

6) |

art. 10 otrzymuje brzmienie: „Artykuł 10 Program działalności, struktura organizacyjna oraz zasady zarządzania 1. Państwa członkowskie wymagają, aby do wniosków o udzielenie zezwolenia dołączane były program działalności, który określa planowane rodzaje działalności, oraz struktura organizacyjna instytucji kredytowej, w tym wskazanie jednostek dominujących, finansowych spółek holdingowych i finansowych spółek holdingowych o działalności mieszanej w ramach grupy. Państwa członkowskie wymagają również, aby do wniosków o udzielenie zezwolenia dołączany był opis zasad, procedur i mechanizmów, o których mowa w art. 74 ust. 1. 2. Właściwe organy odmawiają udzielenia zezwolenia na rozpoczęcie działalności przez instytucję kredytową, o ile nie są przekonane co do tego, że zasady, procedury i mechanizmy, o których mowa w art. 74 ust. 1, umożliwiają należyte i skuteczne zarządzanie ryzykiem przez tę instytucję.”; |

|

7) |

art. 14 ust. 2 otrzymuje brzmienie: „2. Właściwe organy odmawiają udzielenia zezwolenia na rozpoczęcie działalności przez instytucję kredytową, jeśli, mając na uwadze potrzebę zapewnienia należytego i ostrożnego zarządzania instytucją kredytową, nie są przekonane co do odpowiedniości akcjonariuszy lub udziałowców zgodnie z kryteriami określonymi w art. 23 ust. 1. Stosuje się art. 23 ust. 2 i 3 oraz art. 24.”; |

|

8) |

art. 18 lit. d) otrzymuje brzmienie:

|

|

9) |

dodaje się artykuły w brzmieniu: „Artykuł 21a Zatwierdzanie finansowych spółek holdingowych i finansowych spółek holdingowych o działalności mieszanej 1. Dominujące finansowe spółki holdingowe z państwa członkowskiego, dominujące finansowe spółki holdingowe o działalności mieszanej z państwa członkowskiego, unijne dominujące finansowe spółki holdingowe i unijne dominujące finansowe spółki holdingowe o działalności mieszanej występują o zatwierdzenie zgodnie z niniejszym artykułem. Inne finansowe spółki holdingowe lub finansowe spółki holdingowe o działalności mieszanej występują o zatwierdzenie zgodnie z niniejszym artykułem w przypadku gdy są zobowiązane do zastosowania się do przepisów niniejszej dyrektywy lub rozporządzenia (UE) nr 575/2013 na zasadzie subskonsolidowanej. 2. Do celów ust. 1 finansowe spółki holdingowe i finansowe spółki holdingowe o działalności mieszanej, o których mowa w tym ustępie, udostępniają organowi sprawującemu nadzór skonsolidowany i, jeżeli jest to różny organ, właściwemu organowi w państwie członkowskim, w którym spółki te mają siedzibę informacje na temat:

W przypadku gdy zatwierdzenie finansowej spółki holdingowej lub finansowej spółki holdingowej o działalności mieszanej odbywa się równocześnie z oceną, o której mowa w art. 22, właściwy organ do celów tego artykułu koordynuje, w stosownym przypadku, działania z organem sprawującym nadzór skonsolidowany i, jeżeli jest to różny organ, z właściwym organem w państwie członkowskim, w którym mają siedzibę dana finansowa spółka holdingowa lub dana finansowa spółka holdingowa o działalności mieszanej. W takim przypadku okres oceny, o którym mowa w art. 22 ust. 3 akapit drugi, zostaje zawieszony na okres dłuższy niż 20 dni roboczych, aż do zakończenia procedury określonej w tym artykule. 3. Zatwierdzenia finansowej spółki holdingowej lub finansowej spółki holdingowej o działalności mieszanej można dokonać na podstawie niniejszego artykułu wyłącznie wtedy, gdy spełnione zostaną wszystkie poniższe warunki:

4. Zatwierdzenie finansowej spółki holdingowej lub finansowej spółki holdingowej o działalności mieszanej na podstawie niniejszego artykułu nie jest wymagane, gdy spełnione zostały wszystkie poniższe warunki:

Finansowe spółki holdingowe lub finansowe spółki holdingowe o działalności mieszanej zwolnione z wymogu zatwierdzenia zgodnie z niniejszym ustępem nie są wyłączone z zakresu konsolidacji określonego w niniejszej dyrektywie i rozporządzeniu (UE) nr 575/2013. 5. Organ sprawujący nadzór skonsolidowany na bieżąco monitoruje spełnianie warunków, o których mowa w ust. 3, lub w stosownym przypadku w ust. 4. Finansowe spółki holdingowe i finansowe spółki holdingowe o działalności mieszanej udostępniają organowi sprawującemu nadzór skonsolidowany informacje wymagane do bieżącego monitorowania struktury organizacyjnej grupy oraz spełniania warunków, o których mowa w ust. 3, lub w stosownym przypadku w ust. 4. Organ sprawujący nadzór skonsolidowany przekazuje te informacje właściwemu organowi w państwie członkowskim, w którym ma siedzibę dana finansowa spółka holdingowa lub dana finansowa spółka holdingowa o działalności mieszanej. 6. W przypadku gdy organ sprawujący nadzór skonsolidowany stwierdził, że warunki określone w ust. 3 nie są lub przestały być spełniane, dana finansowa spółka holdingowa lub dana finansowa spółka holdingowa o działalności mieszanej zostają objęte odpowiednimi środkami nadzorczymi w celu zapewnienia lub przywrócenia, stosownie do przypadku, ciągłości i integralności nadzoru skonsolidowanego i zapewnienia zgodności z wymogami ustanowionymi w niniejszej dyrektywie i w rozporządzeniu (UE) nr 575/2013 na zasadzie skonsolidowanej. W przypadku finansowej spółki holdingowej o działalności mieszanej środki nadzorcze uwzględniają w szczególności skutki dla konglomeratów finansowych. Środki nadzorcze, o których mowa w akapicie pierwszym, mogą obejmować:

7. W przypadku gdy organ sprawujący nadzór skonsolidowany stwierdził, że warunki określone w ust. 4 przestały być spełniane, dana finansowa spółka holdingowa lub dana finansowa spółka holdingowa o działalności mieszanej występują o zatwierdzenie zgodnie z niniejszym artykułem. 8. W celu podejmowania decyzji w sprawie zatwierdzenia i zwolnienia z wymogu zatwierdzenia, o których mowa, odpowiednio, w ust. 3 i 4, oraz w sprawie środków nadzorczych, o których mowa w ust. 6 i 7, w przypadku gdy organ sprawujący nadzór skonsolidowany jest różny od właściwego organu w państwie członkowskim, w którym siedzibę ma dana finansowa spółka holdingowa lub dana finansowa spółka holdingowa o działalności mieszanej, te dwa organy współpracują ze sobą, prowadząc pełne konsultacje. Organ sprawujący nadzór skonsolidowany przygotowuje ocenę dotycząca kwestii, o których mowa w ust. 3, 4, 6 i 7, stosownie do przypadku, i przekazuję tę ocenę właściwemu organowi w państwie członkowskim, w którym siedzibę ma dana finansowa spółka holdingowa lub dana finansowa spółka holdingowa o działalności mieszanej. Te dwa organy dołożą wszelkich starań, aby wypracować wspólną decyzję w terminie dwóch miesięcy od otrzymania tej oceny. Wspólna decyzja jest należycie udokumentowana i zawiera uzasadnienie. Organ sprawujący nadzór skonsolidowany przekazuje tę wspólną decyzję danej finansowej spółce holdingowej lub danej finansowej spółce holdingowej o działalności mieszanej. W razie sporu organ sprawujący nadzór skonsolidowany lub właściwy organ w państwie członkowskim, w którym siedzibę ma dana finansowa spółka holdingowa lub dana finansowa spółka holdingowa o działalności mieszanej, nie podejmują decyzji i kierują sprawę do EUNB zgodnie z art. 19 rozporządzenia (UE) nr 1093/2010. EUNB podejmuje decyzję w terminie jednego miesiąca od otrzymania stosownego wniosku. Właściwe organy przyjmują wspólną decyzję zgodnie z decyzją EUNB. Sprawy nie kieruje się do EUNB po upływie dwumiesięcznego okresu lub po wypracowaniu wspólnej decyzji. 9. W przypadku finansowej spółki holdingowej o działalności mieszanej – jeżeli organ sprawujący nadzór skonsolidowany lub właściwy organ w państwie członkowskim, w którym siedzibę ma dana finansowa spółka holdingowa o działalności mieszanej, jest różny od koordynatora określonego zgodnie z art. 10 dyrektywy 2002/87/WE, do celów podejmowania decyzji lub wspólnych decyzji, o których mowa w ust. 3, 4, 6 i 7 niniejszego artykułu, stosownie do przypadku, wymagana jest zgoda koordynatora. W przypadku gdy wymagana jest zgoda koordynatora, spór zostaje przekazany do odpowiedniego Europejskiego Urzędu Nadzoru – EUNB lub Europejskiego Urzędu Nadzoru (Europejskiego Urzędu Nadzoru Ubezpieczeń i Pracowniczych Programów Emerytalnych) (EIOPA), ustanowionego rozporządzeniem Parlamentu Europejskiego i Rady (UE) nr 1094/2010 (*3), który podejmuje decyzję w terminie jednego miesiąca od otrzymania stosownego wniosku. Wszelkie decyzje podjęte na podstawie niniejszego ustępu pozostają bez uszczerbku dla zobowiązań wynikających z dyrektyw 2002/87/WE lub 2009/138/WE. 10. W przypadku odmowy zatwierdzenia danej finansowej spółki holdingowej lub danej finansowej spółki holdingowej o działalności mieszanej na podstawie niniejszego artykułu, organ sprawujący nadzór skonsolidowany powiadamia wnioskodawcę o decyzji i o jej powodach w terminie czterech miesięcy od daty otrzymania wniosku lub, jeśli wniosek jest niekompletny, w terminie czterech miesięcy od dnia otrzymania pełnych informacji wymaganych do podjęcia decyzji. W każdym przypadku decyzję o zatwierdzeniu lub o odmowie zatwierdzenia podejmuje się w terminie sześciu miesięcy od daty otrzymania wniosku. Do odmowy załącza się w razie konieczności jeden ze środków, o których mowa w ust. 6. Artykuł 21b Pośrednia unijna jednostka dominująca 1. Jeżeli co najmniej dwie instytucje z siedzibą w Unii wchodzą w skład tej samej grupy z państwa trzeciego, muszą one posiadać jedną pośrednią unijną jednostkę dominującą z siedzibą w Unii. 2. Właściwe organy mogą zezwolić instytucjom, o których mowa w ust. 1, na posiadanie dwóch pośrednich unijnych jednostek dominujących, jeżeli stwierdzą, że ustanowienie jednej pośredniej unijnej jednostki dominującej:

3. Pośrednia unijna jednostka dominująca jest instytucją kredytową posiadającą zezwolenie wydane zgodnie z art. 8 lub finansową spółką holdingową lub finansową spółką holdingową o działalności mieszanej, której przyznano zatwierdzenie zgodnie z art. 21a. W drodze odstępstwa od akapitu pierwszego niniejszego ustępu, w przypadku gdy żadna z instytucji, o których mowa w ust. 1 niniejszego artykułu, nie jest instytucją kredytową lub gdy druga pośrednia unijna jednostka dominująca musi zostać ustanowiona w związku z działalnością inwestycyjną celem spełnienia obowiązkowego wymogu, o którym mowa w ust. 2 niniejszego artykułu, pośrednia unijna jednostka dominująca lub druga pośrednia unijna jednostka dominująca mogą być firmą inwestycyjną posiadającą zezwolenie udzielone zgodnie z art. 5 ust. 1 dyrektywy 2014/65/UE, która to firma podlega dyrektywie 2014/59/UE. 4. Przepisy ust. 1, 2 i 3 nie mają zastosowania w przypadku, gdy całkowita wartość aktywów w Unii grupy z państwa trzeciego wynosi mniej niż 40 mld EUR. 5. Do celów niniejszego artykułu całkowita wartość aktywów w Unii grupy z państwa trzeciego stanowi sumę:

6. Właściwe organy przekazują EUNB następujące informacje odnoszące się do każdej grupy z państwa trzeciego działającej na obszarze objętym ich jurysdykcją:

7. EUNB publikuje na swojej stronie internetowej wykaz wszystkich grup z państwa trzeciego działających w Unii oraz ich pośredniej unijnej jednostki dominującej lub pośrednich unijnych jednostek dominujących, w stosownym przypadku. Właściwe organy zapewniają, by każda instytucja podlegająca ich jurysdykcji, która wchodzi w skład grupy z państwa trzeciego, spełniała jeden z następujących warunków:

8. W drodze odstępstwa od ust. 1 grupy z państw trzecich działające za pośrednictwem więcej niż jednej instytucji w Unii, których łączna wartość aktywów wynosi co najmniej 40 mld EUR w dniu 27 czerwca 2019 r., posiadają pośrednią unijną jednostkę dominującą lub, jeżeli zastosowanie ma ust. 2, dwie pośrednie unijne jednostki dominujące do dnia 30 grudnia 2023 r. 9. Do dnia 30 grudnia 2026 r. Komisja, po konsultacji z EUNB, dokonuje przeglądu wymogów nałożonych na instytucje na podstawie niniejszego artykułu i przedkłada sprawozdanie Parlamentowi Europejskiemu i Radzie. W sprawozdaniu tym uwzględnia się przynajmniej następujące elementy:

10. Do dnia 28 czerwca 2021 r. EUNB przedłoży Parlamentowi Europejskiemu, Radzie i Komisji sprawozdanie na temat traktowania oddziałów z państw trzecich zgodnie z przepisami prawa krajowego państw członkowskich. W sprawozdaniu tym uwzględnia się przynajmniej następujące elementy:

W stosownym przypadku Komisja przedkłada Parlamentowi Europejskiemu i Radzie wniosek ustawodawczy oparty na zaleceniach EUNB. (*3) Rozporządzenie Parlamentu Europejskiego i Rady (UE) nr 1094/2010 z dnia 24 listopada 2010 r. w sprawie ustanowienia Europejskiego Urzędu Nadzoru (Europejskiego Urzędu Nadzoru Ubezpieczeń i Pracowniczych Programów Emerytalnych), zmiany decyzji nr 716/2009/WE oraz uchylenia decyzji Komisji 2009/79/WE (Dz.U. L 331 z 15.12.2010, s. 48)." (*4) Rozporządzenie Parlamentu Europejskiego i Rady (UE) nr 600/2014 z dnia 15 maja 2014 r. w sprawie rynków instrumentów finansowych oraz zmieniające rozporządzenie (UE) nr 648/2012 (Dz.U. L 173 z 12.6.2014, s. 84).”;" |

|

10) |

art. 23 ust. 1 lit. b) otrzymuje brzmienie:

|

|

11) |

w art. 47 wprowadza się następujące zmiany:

|

|

12) |

w art. 56 wprowadza się następujące zmiany:

|

|

13) |

w art. 57 ust. 1 formuła wprowadzająca otrzymuje brzmienie: „1. Niezależnie od art. 53, 54 i 55 państwa członkowskie zapewniają, by mogła odbywać się wymiana informacji między właściwymi organami a organami odpowiedzialnymi za nadzorowanie:”; |

|

14) |

dodaje się artykuł w brzmieniu: „Artykuł 58a Przekazywanie informacji organom międzynarodowym 1. Niezależnie od art. 53 ust. 1 i art. 54 właściwe organy mogą, z zastrzeżeniem warunków określonych w ust. 2, 3 i 4 niniejszego artykułu, przekazywać lub udostępniać niektóre informacje:

2. Właściwe organy mogą przekazywać informacje poufne na wyraźny wniosek odpowiedniego organu, jedynie w przypadku gdy są spełnione co najmniej następujące warunki:

3. W przypadku gdy z wnioskiem występuje jeden z podmiotów, o których mowa w ust. 1, właściwe organy mogą przekazać wyłącznie informacje zbiorcze lub zanonimizowane, a inne informacje mogą udostępnić jedynie w lokalu danego właściwego organu. 4. W zakresie, w jakim ujawnienie informacji wiąże się z koniecznością przetwarzania danych osobowych, przetwarzanie danych osobowych przez podmiot, który wystąpił z wnioskiem, prowadzone jest zgodnie z wymogami ustanowionymi w rozporządzeniu Parlamentu Europejskiego i Rady (UE) 2016/679 (*6). (*6) Rozporządzenie Parlamentu Europejskiego i Rady (UE) 2016/679 z dnia 27 kwietnia 2016 r. w sprawie ochrony osób fizycznych w związku z przetwarzaniem danych osobowych i w sprawie swobodnego przepływu takich danych oraz uchylenia dyrektywy 95/46/WE (ogólne rozporządzenie o ochronie danych) (Dz.U. L 119 z 4.5.2016, s. 1).”;" |

|

15) |

w art. 63 ust. 1 dodaje się akapit w brzmieniu: „Państwa członkowskie stanowią, że właściwe organy mogą wymagać zastąpienia osoby, o której mowa w akapicie pierwszym, w przypadku gdy osoba ta narusza swoje obowiązki, o których mowa w akapicie pierwszym.”; |

|

16) |

w art. 64 wprowadza się następujące zmiany:

|

|

17) |

w art. 66 ust. 1 dodaje się literę w brzmieniu:

|

|

18) |

w art. 67 ust. 1 dodaje się literę w brzmieniu:

|

|

19) |

art. 74 otrzymuje brzmienie: „Artykuł 74 Zarządzanie wewnętrzne oraz plany naprawy i plany restrukturyzacji i uporządkowanej likwidacji 1. Instytucje posiadają solidne zasady zarządzania obejmujące jasną strukturę organizacyjną z dobrze określonymi, przejrzystymi i spójnymi zakresami odpowiedzialności, skuteczne procedury służące identyfikacji ryzyka, na które instytucje są lub mogą być narażone, zarządzaniu tym ryzykiem, jego monitorowaniu i zgłaszaniu oraz odpowiednie mechanizmy kontroli wewnętrznej obejmujące należyte procedury administracyjne i księgowe oraz polityki wynagrodzeń i praktyki w tym zakresie, które są zgodne z zasadami należytego i skutecznego zarządzania ryzykiem i sprzyjają takiemu zarządzaniu ryzykiem. Polityki wynagrodzeń i praktyki w tym zakresie, o których mowa w akapicie pierwszym, są neutralne pod względem płci. 2. Zasady, procedury i mechanizmy, o których mowa w ust. 1 niniejszego artykułu, muszą być kompleksowe i proporcjonalne w stosunku do charakteru, skali i złożoności rodzajów ryzyka nieodłącznie związanych z danym modelem biznesowym oraz działalnością danej instytucji. Uwzględnia się kryteria techniczne ustanowione w art. 76–95. 3. EUNB wydaje wytyczne, zgodnie z art. 16 rozporządzenia (UE) nr 1093/2010, w sprawie zasad, procedur i mechanizmów, o których mowa w ust. 1 niniejszego artykułu, z uwzględnieniem ust. 2 niniejszego artykułu. EUNB wydaje wytyczne dla instytucji, zgodnie z art. 16 rozporządzenia (UE) nr 1093/2010, dotyczące polityk wynagrodzeń neutralnych pod względem płci. W ciągu dwóch lat po opublikowaniu wytycznych, o których mowa w akapicie drugim, oraz na podstawie informacji zebranych przez właściwe organy, EUNB przedstawi sprawozdanie na temat stosowania przez instytucje polityk wynagrodzeń neutralnych pod względem płci.”; |

|

20) |

art. 75 ust. 1 otrzymuje brzmienie: „1. Właściwe organy gromadzą informacje ujawnione zgodnie z kryteriami ujawniania informacji ustanowionymi w art. 450 ust. 1 lit. g), h), i) oraz k) rozporządzenia (UE) nr 575/2013, a także informacje udzielone przez instytucje na temat zróżnicowania wynagrodzenia ze względu na płeć, oraz wykorzystują te informacje w celu przeprowadzenia analiz porównawczych tendencji i praktyk w dziedzinie wynagrodzeń. Właściwe organy przekazują te informacje EUNB.”; |

|

21) |

art. 84 otrzymuje brzmienie: „Artykuł 84 Ryzyko stopy procentowej wynikające z działalności w ramach portfela bankowego 1. Właściwe organy zapewniają, by instytucje wdrożyły wewnętrzne systemy, stosowały standardową metodykę lub uproszczoną standardową metodykę w celu identyfikacji i oceny ryzyka z tytułu potencjalnych zmian stóp procentowych, które wpływają zarówno na wartość ekonomiczną kapitału własnego, jak i na wynik odsetkowy netto z działalności w ramach portfela bankowego instytucji, a także do celów zarządzania takim ryzykiem i jego ograniczania. 2. Właściwe organy zapewniają, by instytucje wdrożyły systemy w celu oceny i monitorowania ryzyka z tytułu potencjalnych zmian spreadów kredytowych, które wpływają zarówno na wartość ekonomiczną kapitału własnego, jak i na wynik odsetkowy netto z działalności w ramach portfela bankowego instytucji. 3. Właściwy organ może nałożyć na daną instytucję wymóg stosowania standardowej metodyki, o której mowa w ust. 1, w przypadku gdy wewnętrzne systemy wdrożone przez tę instytucję na potrzeby oceny ryzyka, o którym mowa w tym ustępie, są niezadowalające. 4. Właściwy organ może nałożyć na małą i niezłożoną instytucję zdefiniowaną w art. 4 ust. 1 pkt 145 rozporządzenia (UE) nr 575/2013, wymóg stosowania standardowej metodyki, jeżeli uważa, że uproszczona standardowa metodyka nie uwzględnia w odpowiedni sposób ryzyka stopy procentowej wynikającego z działalności w ramach portfela bankowego tej instytucji. 5. EUNB opracowuje projekty regulacyjnych standardów technicznych służących określeniu, do celów niniejszego artykułu, standardowej metodyki, którą instytucje mogą stosować na potrzeby oceny ryzyka, o którym mowa w ust. 1 niniejszego artykułu, w tym uproszczonej standardowej metodyki dla małych i niezłożonych instytucji zdefiniowanych w art. 4 ust. 1 pkt 145) rozporządzenia (UE) nr 575/2013, która zapewnia co najmniej taki sam poziom ostrożności jak standardowa metodyka. EUNB przedłoży Komisji te projekty regulacyjnych standardów technicznych do dnia 28 czerwca 2020 r. Komisja jest uprawniona do uzupełnienia niniejszej dyrektywy poprzez przyjęcie regulacyjnych standardów technicznych, o których mowa w akapicie pierwszym, zgodnie z art. 10–14 rozporządzenia (UE) nr 1093/2010. 6. EUNB wydaje wytyczne w celu określenia kryteriów:

EUNB wyda te wytyczne do dnia 28 czerwca 2020 r.”; |

|

22) |

art. 85 ust. 1 otrzymuje brzmienie: „1. Właściwe organy zapewniają wdrożenie przez instytucje polityk i procedur służących do oceny ekspozycji na ryzyko operacyjne, w tym ryzyko modelu i ryzyko wynikające z outsourcingu, oraz do zarządzania takimi ekspozycjami, jak również polityk i procedur stosowanych w razie zdarzeń rzadko występujących, lecz mających poważne skutki. Instytucje określają, co stanowi ryzyko operacyjne do celów wspomnianych polityk i procedur.”; |

|

23) |

w art. 88 ust. 1 dodaje się akapit w brzmieniu: „Państwa członkowskie zapewniają, by dane dotyczące pożyczek udzielonych członkom organu zarządzającego i powiązanych z nimi stron były odpowiednio udokumentowane i udostępniane właściwym organom na ich wniosek. Do celów niniejszego artykułu termin »strona powiązana« oznacza:

|

|

24) |

w art. 89 dodaje się ustęp w brzmieniu: „6. Do dnia 1 stycznia 2021 r. Komisja, po konsultacji z EUNB, EIOPA i ESMA, dokona przeglądu w celu ustalenia, czy informacje, o których mowa w ust. 1 lit. a)–f), są nadal odpowiednie, uwzględniając wcześniejsze oceny skutków, umowy międzynarodowe i zmiany legislacyjne w Unii, a także czy do ust. 1 można dodać dalsze istotne wymogi dotyczące informacji. Do dnia 30 czerwca 2021 r., na podstawie konsultacji z EUNB, EIOPA i ESMA, Komisja przedstawi Parlamentowi Europejskiemu i Radzie sprawozdanie dotyczące oceny, o której mowa w niniejszym ustępie, oraz, w stosownych przypadkach, przedłoży Parlamentowi Europejskiemu i Radzie wniosek ustawodawczy.”; |

|

25) |

w art. 91 wprowadza się następujące zmiany:

|

|

26) |

w art. 92 wprowadza się następujące zmiany:

|

|

27) |

w art. 94 wprowadza się następujące zmiany:

|

|

28) |

w art. 97 wprowadza się następujące zmiany:

|

|

29) |

w art. 98 wprowadza się następujące zmiany:

|

|

30) |

w art. 99 ust. 2 uchyla się lit. b); |

|

31) |

uchyla się art. 103; |

|

32) |

w art. 104 wprowadza się następujące zmiany:

|

|

33) |

dodaje się artykuły w brzmieniu: „Artykuł 104a Wymóg w zakresie dodatkowych funduszy własnych 1. Właściwe organy nakładają wymóg w zakresie dodatkowych funduszy własnych, o którym mowa w art. 104 ust. 1 lit. a), w przypadku, gdy na podstawie przeglądów dokonanych zgodnie z art. 97 i 101 stwierdzą, że w odniesieniu do indywidualnej instytucji zachodzi jedna z następujących sytuacji:

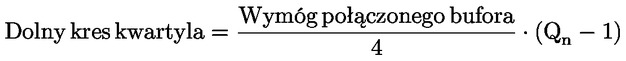

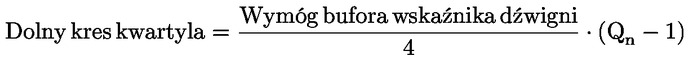

Właściwe organy nakładają wymogi w zakresie dodatkowych funduszy własnych, o których mowa w art. 104 ust. 1 lit. a), wyłącznie po to, by pokryć ryzyko ponoszone przez poszczególne instytucje na skutek ich działalności, w tym ryzyko odzwierciedlające wpływ niektórych czynników sytuacji gospodarczej i rynkowej na profil ryzyka poszczególnych instytucji. 2. Do celów ust. 1 lit. a) niniejszego artykułu ryzyka lub elementy ryzyka są uznawane za niepokryte lub pokryte w niewystarczającym stopniu wymogami w zakresie funduszy własnych określonymi w częściach trzeciej, czwartej i siódmej rozporządzenia (UE) nr 575/2013 oraz w rozdziale 2 rozporządzenia (UE) 2017/2402 wyłącznie wtedy, gdy kwota, rodzaje i struktura kapitału uznawanego za odpowiedni przez właściwy organ, z uwzględnieniem nadzorczego przeglądu oceny dokonanej przez instytucje zgodnie z art. 73 akapit pierwszy niniejszej dyrektywy, są wyższe niż wymogi w zakresie funduszy własnych określone w częściach trzeciej, czwartej i siódmej rozporządzenia (UE) nr 575/2013 oraz w rozdziale 2 rozporządzenia (UE) 2017/2402. Do celów akapitu pierwszego właściwe organy oceniają, z uwzględnieniem profilu ryzyka poszczególnych instytucji, ryzyka, na które dana instytucja jest narażona, w tym:

W zakresie, w jakim ryzyko lub elementy ryzyka podlegają rozwiązaniom przejściowym lub przepisom przewidującym zasadę praw nabytych ustanowionym w niniejszej dyrektywie lub w rozporządzeniu (UE) nr 575/2013, nie uznaje się ich za ryzyko lub elementy takiego ryzyka, co do którego jest prawdopodobne, że zostanie niedoszacowane, mimo spełnienia mających zastosowanie wymogów w zakresie funduszy własnych określonych w częściach trzeciej, czwartej i siódmej rozporządzenia (UE) nr 575/2013 oraz w rozdziale 2 rozporządzenia (UE) 2017/2402. Do celów akapitu pierwszego kapitał uznawany za odpowiedni pokrywa wszystkie rodzaje ryzyka lub elementy ryzyka uznane za istotne na podstawie oceny ustanowionej w akapicie drugim niniejszego ustępu, które nie są pokryte wymogami w zakresie funduszy własnych określonymi w częściach trzeciej, czwartej i siódmej rozporządzenia (UE) nr 575/2013 oraz w rozdziale 2 rozporządzenia (UE) 2017/2402 lub są nimi pokryte w niewystarczającym stopniu. Ryzyko stopy procentowej wynikające z działalności w ramach portfela bankowego może być uznane za istotne co najmniej w przypadkach, o których mowa w art. 98 ust. 5, chyba że właściwe organy, przeprowadzając przegląd i ocenę, dojdą do wniosku, że zarządzanie przez daną instytucję ryzykiem stopy procentowej wynikającym z działalności w ramach portfela bankowego jest odpowiednie i że ta instytucja nie jest nadmiernie narażona na ryzyko stopy procentowej wynikające z działalności w ramach portfela bankowego. 3. W przypadku gdy wymagane jest, by dodatkowe fundusze własne uwzględniały inne rodzaje ryzyka niż ryzyko nadmiernej dźwigni w niewystarczającym stopniu objęte art. 92 ust. 1 lit. d) rozporządzenia (UE) nr 575/2013, właściwe organy określają poziom dodatkowych funduszy własnych wymaganych na podstawie ust. 1 lit. a) niniejszego artykułu jako różnicę między kapitałem uznawanym za odpowiedni zgodnie z ust. 2 niniejszego artykułu a odnośnymi wymogami w zakresie funduszy własnych określonymi w częściach trzeciej i czwartej rozporządzenia (UE) nr 575/2013 oraz w rozdziale 2 rozporządzenia (UE) 2017/2402. W przypadku gdy wymagane jest, by dodatkowe fundusze własne uwzględniały ryzyko nadmiernej dźwigni w niewystarczającym stopniu objęte art. 92 ust. 1 lit. d) rozporządzenia (UE) nr 575/2013, właściwe organy określają poziom dodatkowych funduszy własnych wymaganych na podstawie ust. 1 lit. a) niniejszego artykułu jako różnicę między kapitałem uznawanym za odpowiedni zgodnie z ust. 2 niniejszego artykułu a odnośnymi wymogami w zakresie funduszy własnych określonymi w częściach trzeciej i siódmej rozporządzenia (UE) nr 575/2013. 4. Instytucja spełnia wymóg w zakresie dodatkowych funduszy własnych nałożony przez właściwy organ na mocy art. 104 ust. 1 lit. a),za pomocą funduszy własnych spełniających następujące warunki:

W drodze odstępstwa od akapitu pierwszego właściwy organ może zażądać od instytucji, by spełniła wymóg w zakresie dodatkowych funduszy własnych za pomocą większej części kapitału Tier I lub kapitału podstawowego Tier I, w przypadku gdy jest to konieczne i z uwzględnieniem specyficznej sytuacji danej instytucji. Fundusze własne, które są wykorzystywane do spełnienia wymogu w zakresie dodatkowych funduszy własnych, o którym mowa w art. 104 ust. 1 lit. a) niniejszej dyrektywy, nałożonego przez właściwe organy w celu uwzględnienia innych rodzajów ryzyka niż ryzyko nadmiernej dźwigni, nie są wykorzystywane do spełnienia żadnych z następujących wymogów:

Fundusze własne, które są wykorzystywane do spełnienia wymogu w zakresie dodatkowych funduszy własnych, o którym mowa w art. 104 ust. 1 lit. a) niniejszej dyrektywy, nałożonego przez właściwe organy w celu uwzględnienia ryzyka nadmiernej dźwigni w niewystarczającym stopniu objętego w art. 92 ust. 1 lit. d) rozporządzenia (UE) nr 575/2013, nie są wykorzystywane do spełnienia żadnych z następujących wymogów:

5. Właściwy organ należycie uzasadnia na piśmie wobec każdej instytucji decyzję o nałożeniu wymogu w zakresie dodatkowych funduszy własnych na podstawie art. 104 ust. 1 lit. a), co najmniej jasno przedstawiając pełną ocenę elementów, o których mowa w ust. 1–4 niniejszego artykułu. W przypadku określonym w ust. 1 lit. e) niniejszego artykułu w uzasadnieniu tym podaje się konkretne powody, dla których wydanie wytycznych dotyczących dodatkowych funduszy własnych nie jest już uznawane za wystarczające. Artykuł 104b Wytyczne dotyczące dodatkowych funduszy własnych 1. Zgodnie ze strategiami i procedurami, o których mowa w art. 73, instytucje ustalają swój kapitał wewnętrzny na odpowiednim poziomie funduszy własnych, tak aby wystarczał na pokrycie wszystkich rodzajów ryzyka, na które narażona jest dana instytucja, oraz w celu zapewnienia, by fundusze własne danej instytucji mogły zaabsorbować potencjalne straty wynikające ze scenariuszy warunków skrajnych, w tym strat stwierdzonych w ramach nadzorczego testu warunków skrajnych, o którym mowa w art. 100. 2. W ramach przeglądów i ocen przeprowadzanych zgodnie z art. 97 i 101 właściwe organy regularnie dokonują przeglądu poziomu kapitału wewnętrznego ustalonego przez każdą instytucję zgodnie z ust. 1 niniejszego artykułu, w tym wyników testów warunków skrajnych, o których mowa w art. 100. Na podstawie tych przeglądów właściwe organy określają dla każdej instytucji ogólny poziom funduszy własnych, który uznają za odpowiedni. 3. Właściwe organy przekazują instytucjom swoje wytyczne dotyczące dodatkowych funduszy własnych. Wytyczne dotyczące dodatkowych funduszy własnych oznaczają fundusze własne w kwocie przekraczającej odnośną kwotę funduszy własnych wymaganą na podstawie części trzeciej, czwartej i siódmej rozporządzenia (UE) nr 575/2013, rozdziału 2 rozporządzenia (UE) 2017/2402, art. 104 ust. 1 lit. a) i art. 128 pkt 6) niniejszej dyrektywy lub na podstawie art. 92 ust. 1a rozporządzenia (UE) nr 575/2013, stosownie do przypadku, które są konieczne do osiągnięcia ogólnego poziomu funduszy własnych uznawanego za odpowiedni przez właściwe organy na mocy ust. 2 niniejszego artykułu. 4. Wytyczne dotyczące dodatkowych funduszy własnych wydawane przez właściwe organy na podstawie ust. 3 niniejszego artykułu są specyficzne dla danej instytucji. Wytyczne mogą dotyczyć rodzajów ryzyka uwzględnionych w wymogach w zakresie dodatkowych funduszy własnych nałożonych na podstawie art. 104 ust. 1 lit. a) wyłącznie w zakresie, w jakim dotyczą aspektów tych rodzajów ryzyka, które nie są jeszcze objęte tym wymogiem. 5. Fundusze własne, które są wykorzystywane do spełnienia wytycznych dotyczących dodatkowych funduszy własnych przekazanych zgodnie z ust. 3 niniejszego artykułu w celu uwzględnienia innych rodzajów ryzyka niż ryzyko nadmiernej dźwigni, nie są wykorzystywane do spełnienia żadnego z następujących wymogów:

Fundusze własne, które są wykorzystywane do spełnienia wytycznych dotyczących dodatkowych funduszy własnych przekazanych zgodnie z ust. 3 niniejszego artykułu w celu uwzględnienia ryzyka nadmiernej dźwigni, nie są wykorzystywane do spełnienia wymogu w zakresie funduszy własnych określonego w art. 92 ust. 1 lit. d) rozporządzenia (UE) nr 575/2013, wymogu ustanowionego w art. 104a niniejszej dyrektywy, nałożonego przez właściwe organy w celu uwzględnienia ryzyka nadmiernej dźwigni, oraz wymogu bufora wskaźnika dźwigni, o którym mowa w art. 92 ust. 1a rozporządzenia (UE) nr 575/2013. 6. Niedostosowanie się do wytycznych, o których mowa w ust. 3 niniejszego artykułu, w przypadku gdy instytucja spełnia odnośne wymogi w zakresie funduszy własnych określone w częściach trzeciej, czwartej i siódmej rozporządzenia (UE) nr 575/2013 oraz w rozdziale 2 rozporządzenia (UE) 2017/2402, odnośny wymóg w zakresie dodatkowych funduszy własnych, o którym mowa w art. 104 ust. 1 lit. a) niniejszej dyrektywy oraz, stosownie do przypadku, wymóg połączonego bufora lub wymóg bufora wskaźnika dźwigni, o którym mowa w art. 92 ust. 1a rozporządzenia (UE) nr 575/2013, nie skutkuje ograniczeniami, o których mowa w art. 141 lub 141b niniejszej dyrektywy. Artykuł 104c Współpraca z organami ds. restrukturyzacji i uporządkowanej likwidacji Właściwe organy powiadamiają odpowiednie organy do spraw restrukturyzacji i uporządkowanej likwidacji o wymogu w zakresie dodatkowych funduszy własnych nałożonym na instytucje zgodnie z art. 104 ust. 1 lit. a) oraz o wszelkich wytycznych dotyczących dodatkowych funduszy własnych, które przekazano instytucjom zgodnie z art. 104b ust. 3. (*7) Rozporządzenie Parlamentu Europejskiego i Rady (UE) 2017/2402 z dnia 12 grudnia 2017 r. w sprawie ustanowienia ogólnych ram dla sekurytyzacji oraz utworzenia szczególnych ram dla prostych, przejrzystych i standardowych sekurytyzacji, a także zmieniające dyrektywy 2009/65/WE, 2009/138/WE i 2011/61/UE oraz rozporządzenia (WE) nr 1060/2009 i (UE) nr 648/2012 (Dz.U. L 347 z 28.12.2017, s. 35).”;" |

|

34) |

w art. 105 uchyla się lit. d); |

|

35) |

w art. 108 uchyla się ust. 3; |

|

36) |

w art. 109 wprowadza się następujące zmiany:

|

|

37) |

art. 111 otrzymuje brzmienie: „Artykuł 111 Określenie organu sprawującego nadzór skonsolidowany 1. W przypadku gdy jednostka dominująca jest dominującą instytucją kredytową w państwie członkowskim lub unijną dominującą instytucją kredytową, nadzór skonsolidowany sprawowany jest przez właściwy organ, który indywidualnie nadzoruje tę dominującą instytucję kredytową w państwie członkowskim lub tę unijną dominującą instytucję kredytową. W przypadku gdy jednostka dominująca jest dominującą firmą inwestycyjną w państwie członkowskim lub unijną dominującą firmą inwestycyjną i żadna z jej jednostek zależnych nie jest instytucją kredytową, nadzór skonsolidowany sprawowany jest przez właściwy organ, który indywidualnie nadzoruje tę dominującą firmę inwestycyjną w państwie członkowskim lub tę unijną dominującą firmę inwestycyjną. W przypadku gdy jednostka dominująca jest dominującą firmą inwestycyjną w państwie członkowskim lub unijną dominującą firmą inwestycyjną i przynajmniej jedna z jej jednostek zależnych jest instytucją kredytową, nadzór skonsolidowany sprawowany jest przez właściwy organ tej instytucji kredytowej lub – w przypadku gdy występuje kilka instytucji kredytowych – instytucji kredytowej o największej sumie bilansowej. 2. W przypadku gdy jednostką dominującą instytucji jest dominująca finansowa spółka holdingowa z państwa członkowskiego, dominująca finansowa spółka holdingowa o działalności mieszanej z państwa członkowskiego, unijna dominująca finansowa spółka holdingowa lub unijna dominująca finansowa spółka holdingowa o działalności mieszanej, nadzór skonsolidowany sprawowany jest przez właściwy organ, który indywidualnie nadzoruje tę instytucję. 3. W przypadku gdy co najmniej dwie instytucje posiadające zezwolenie w Unii mają tę samą dominującą finansową spółkę holdingową z państwa członkowskiego, dominującą finansową spółkę holdingową o działalności mieszanej z państwa członkowskiego, unijną dominującą finansową spółkę holdingową lub unijną dominującą finansową spółkę holdingową o działalności mieszanej, nadzór skonsolidowany sprawowany jest przez:

4. W przypadku gdy wymagana jest konsolidacja na podstawie art. 18 ust. 3 lub 6 rozporządzenia (UE) nr 575/2013, nadzór skonsolidowany sprawowany jest przez właściwy organ instytucji kredytowej o największej sumie bilansowej lub – jeżeli w ramach grupy nie występuje żadna instytucja kredytowa – przez właściwy organ firmy inwestycyjnej o największej sumie bilansowej. 5. W drodze odstępstwa od ust. 1 akapit trzeci, od ust. 3 lit. b) i od ust. 4, w przypadku gdy właściwy organ sprawuje nadzór indywidualny nad więcej niż jedną instytucją kredytową w ramach grupy, organem sprawującym nadzór skonsolidowany jest właściwy organ, który sprawuje nadzór indywidualny nad co najmniej jedną instytucją kredytową w ramach grupy, jeżeli łączna wartość sum bilansowych tych nadzorowanych instytucji kredytowych jest wyższa niż łączna wartość sum bilansowych instytucji kredytowych nadzorowanych indywidualnie przez dowolny inny właściwy organ. W drodze odstępstwa od ust. 3 lit. c), w przypadku gdy właściwy organ sprawuje nadzór indywidualny nad więcej niż jedną firmą inwestycyjną w ramach grupy organem sprawującym nadzór skonsolidowany jest właściwy organ, który sprawuje nadzór indywidualny nad co najmniej jedną firmą inwestycyjną w ramach grupy o łącznej najwyższej sumie bilansowej. 6. W szczególnych przypadkach właściwe organy mogą na mocy wspólnego porozumienia odstąpić od kryteriów określonych w ust. 1, 3 i 4 i wyznaczyć inny właściwy organ do celów sprawowania nadzoru skonsolidowanego, w przypadku gdy stosowanie kryteriów określonych w tych przepisach byłoby niewłaściwe, z uwzględnieniem odnośnych instytucji i relatywnego znaczenia działalności prowadzonej przez nie w poszczególnych państwach członkowskich lub potrzeby zapewnienia ciągłości nadzoru na zasadzie skonsolidowanej sprawowanego przez ten sam właściwy organ. W takich przypadkach unijna instytucja dominująca, unijna dominująca finansowa spółka holdingowa, unijna dominująca finansowa spółka holdingowa o działalności mieszanej lub instytucja o największej sumie bilansowej, zależnie od przypadku, mają prawo do bycia wysłuchanymi zanim właściwe organy podejmą decyzję. 7. Właściwe organy powiadamiają niezwłocznie Komisję i EUNB o każdym porozumieniu objętym zakresem ust. 6.”; |

|

38) |

art. 113 otrzymuje brzmienie: „Artykuł 113 Wspólne decyzje na temat wymogów ostrożnościowych specyficznych dla instytucji 1. Organ sprawujący nadzór skonsolidowany i właściwe organy odpowiedzialne za nadzór nad jednostkami zależnymi unijnej instytucji dominującej lub unijnej dominującej finansowej spółki holdingowej lub unijnej dominującej finansowej spółki holdingowej o działalności mieszanej podejmują wszelkie starania, aby wypracować wspólną decyzję:

2. Wspólne decyzje, o których mowa w ust. 1, są wypracowywane:

We wspólnych decyzjach, o których mowa w ust. 1 niniejszego artykułu, należycie uwzględnia się ponadto ocenę ryzyka jednostek zależnych przeprowadzoną przez odpowiednie właściwe organy zgodnie z art. 73, 97, 104a i 104b. Wspólne decyzje, o których mowa w ust. 1 lit. a) i b), przedstawiane są w dokumentach zawierających pełne uzasadnienie, które to dokumenty są przekazywane unijnej instytucji dominującej przez organ sprawujący nadzór skonsolidowany. W przypadku braku porozumienia organ sprawujący nadzór skonsolidowany, na wniosek dowolnego z pozostałych zainteresowanych właściwych organów, konsultuje się z EUNB. Organ sprawujący nadzór skonsolidowany może skonsultować się z EUNB z własnej inicjatywy. 3. W przypadku gdy właściwe organy nie podejmą takiej wspólnej decyzji w terminach, o których mowa w ust. 2 niniejszego artykułu, decyzję o zastosowaniu art. 73, 86 i 97, art. 104 ust. 1 lit. a), art. 104b art. 105 niniejszej dyrektywy podejmuje na zasadzie skonsolidowanej organ sprawujący nadzór skonsolidowany po należytym uwzględnieniu oceny ryzyka jednostek zależnych przeprowadzonej przez odpowiednie właściwe organy. Jeżeli przed upływem terminów, o których mowa w ust. 2 niniejszego artykułu, którykolwiek z zainteresowanych właściwych organów skieruje sprawę do EUNB zgodnie z art. 19 rozporządzenia (UE) nr 1093/2010, organ sprawujący nadzór skonsolidowany odracza podjęcie swojej decyzji w oczekiwaniu na decyzję, którą EUNB może podjąć zgodnie z art. 19 ust. 3 tego rozporządzenia, i podejmuje swoją decyzję zgodnie z decyzją EUNB. Terminy, o których mowa w ust. 2 niniejszego artykułu, uznaje się za terminy zakończenia postępowania pojednawczego w rozumieniu rozporządzenia (UE) nr 1093/2010. EUNB podejmuje decyzję w terminie jednego miesiąca od otrzymania stosownego wniosku. Sprawy nie kieruje się do EUNB po upływie czteromiesięcznego okresu lub też po wypracowaniu wspólnej decyzji. Decyzję o zastosowaniu art. 73, 86 i 97, art. 104 ust. 1 lit. a), art. 104b i art. 105 niniejszej dyrektywy podejmują odnośne właściwe organy odpowiedzialne za nadzór nad jednostkami zależnymi unijnej dominującej instytucji kredytowej lub unijnej dominującej finansowej spółki holdingowej lub unijnej dominującej finansowej spółki holdingowej o działalności mieszanej, na zasadzie indywidualnej lub subskonsolidowanej, po należytym uwzględnieniu opinii i zastrzeżeń wyrażonych przez organ sprawujący nadzór skonsolidowany. Jeżeli przed upływem terminów, o których mowa w ust. 2 niniejszego artykułu, którykolwiek z zainteresowanych właściwych organów skieruje sprawę do EUNB zgodnie z art. 19 rozporządzenia (UE) nr 1093/2010, właściwe organy odraczają podjęcie swojej decyzji w oczekiwaniu na decyzję, którą EUNB podejmuje zgodnie z art. 19 ust. 3 tego rozporządzenia, oraz podejmują swoją decyzję zgodnie z decyzją EUNB. Terminy, o których mowa w ust. 2 niniejszego artykułu, uznaje się za terminy zakończenia postępowania pojednawczego w rozumieniu tego rozporządzenia. EUNB podejmuje decyzję w terminie jednego miesiąca od otrzymania stosownego wniosku. Sprawy nie kieruje się do EUNB po upływie czteromiesięcznego okresu lub też po wypracowaniu wspólnej decyzji. Decyzje przedstawiane są w dokumencie zawierającym pełne uzasadnienie i uwzględniają ocenę ryzyka, opinie i zastrzeżenia pozostałych właściwych organów wyrażone przed upływem terminów, o których mowa w ust. 2. Dokument ten jest przekazywany przez organ sprawujący nadzór skonsolidowany wszystkim zainteresowanym właściwym organom oraz unijnej instytucji dominującej. W przypadku gdy prowadzono konsultacje z EUNB, wszystkie właściwe organy biorą pod uwagę jego porady i wyjaśniają wszelkie istotne odstępstwa od nich. 4. Wspólne decyzje, o których mowa w ust. 1, i decyzje, o których mowa w ust. 3, podjęte przez właściwe organy w przypadku braku wspólnej decyzji, są uznawane za rozstrzygające i są stosowane przez właściwe organy w zainteresowanych państwach członkowskich. Wspólne decyzje, o których mowa w ust. 1 niniejszego artykułu, i każda decyzja podjęta w przypadku braku wspólnej decyzji zgodnie z ust. 3 niniejszego artykułu są aktualizowane corocznie lub, w wyjątkowych przypadkach, wtedy, gdy właściwy organ odpowiedzialny za nadzór nad jednostkami zależnymi unijnej instytucji dominującej lub unijnej dominującej finansowej spółki holdingowej lub unijnej dominującej finansowej spółki holdingowej o działalności mieszanej zwraca się do organu sprawującego nadzór skonsolidowany z pisemnym i zawierającym pełne uzasadnienie wnioskiem o aktualizację decyzji w sprawie zastosowania art. 104 ust. 1 lit. a), art. 104b i art. 105. W tych wyjątkowych przypadkach aktualizacja może być dokonana na zasadzie dwustronnej przez organ sprawujący nadzór skonsolidowany oraz właściwy organ składający wniosek. 5. EUNB opracowuje projekty wykonawczych standardów technicznych w celu zapewnienia jednolitych warunków stosowania procedury dotyczącej wspólnych decyzji, o której mowa w niniejszym artykule, w odniesieniu do zastosowania art. 73, 86 i 97, art. 104 ust. 1 lit. a), art. 104b i art. 105 w celu ułatwienia podejmowania wspólnych decyzji. EUNB przedłoży Komisji te projekty wykonawczych standardów technicznych do dnia 1 lipca 2014 r. Komisja jest uprawniona do przyjęcia wykonawczych standardów technicznych, o których mowa w akapicie pierwszym, zgodnie z art. 15 rozporządzenia (UE) nr 1093/2010.”; |

|

39) |

w art. 115 dodaje się ustęp w brzmieniu: „3. W przypadku gdy organ sprawujący nadzór skonsolidowany jest różny od właściwego organu w państwie członkowskim, w którym siedzibę ma dana finansowa spółka holdingowa lub dana finansowa spółka holdingowa o działalności mieszanej, którym przyznano zatwierdzenie zgodnie z art. 21a, uzgodnienia dotyczące koordynacji i współpracy, o których mowa w ust. 1 niniejszego artykułu, są również dokonywane z właściwym organem państwa członkowskiego, w którym siedzibę ma dana jednostka dominująca.”; |

|

40) |

w art. 116 wprowadza się następujące zmiany:

|

|

41) |

w art. 117 dodaje się ustępy w brzmieniu: „5. Właściwe organy, jednostki analityki finansowej i organy, na których spoczywa publiczny obowiązek nadzorowania podmiotów zobowiązanych wymienionych w art. 2 ust. 1 pkt 1) i 2) dyrektywy (UE) 2015/849 pod kątem zgodności z tą dyrektywą, ściśle współpracują ze sobą w ramach ich odnośnych kompetencji i przekazują sobie nawzajem informacje istotne z punktu widzenia ich odnośnych zadań na mocy niniejszej dyrektywy, rozporządzenia (UE) nr 575/2013 oraz dyrektywy (UE) 2015/849, pod warunkiem że taka współpraca i wymiana informacji nie naruszają toczącego się śledztwa, dochodzenia lub postępowania zgodnie z prawem karnym lub administracyjnym państwa członkowskiego, w którym znajdują się są właściwy organ, jednostka analityki finansowej lub organ, na którym spoczywa publiczny obowiązek nadzorowania podmiotów zobowiązanych wymienionych w art. 2 ust. 1 pkt 1) i 2) dyrektywy (UE) 2015/849. EUNB może – z własnej inicjatywy zgodnie z art. 19 ust. 1 akapit drugi rozporządzenia (UE) nr 1093/2010 – podjąć działania wspierające właściwe organy w przypadku braku porozumienia w sprawie koordynacji działań nadzorczych na mocy niniejszego artykułu. 6. Do dnia 1 stycznia 2020 r. EUNB wyda wytyczne, zgodnie z art. 16 rozporządzenia (UE) nr 1093/2010, określające sposób współpracy i wymiany informacji między organami, o których mowa w ust. 5 niniejszego artykułu, w szczególności w odniesieniu do grup transgranicznych i w kontekście identyfikowania przypadków poważnych naruszeń przepisów dotyczących przeciwdziałania praniu pieniędzy.”; |

|

42) |

art. 119 ust. 1 otrzymuje brzmienie: „1. Z zastrzeżeniem art. 21a, państwa członkowskie przyjmują wszelkie niezbędne środki w celu objęcia finansowych spółek holdingowych i finansowych spółek holdingowych o działalności mieszanej nadzorem skonsolidowanym.”; |

|

43) |

art. 120 ust. 2 otrzymuje brzmienie: „2. W przypadku gdy finansowa spółka holdingowa o działalności mieszanej podlega równoważnym przepisom na mocy niniejszej dyrektywy i dyrektywy 2009/138/WE, w szczególności w odniesieniu do nadzoru opartego na ryzyku, organ sprawujący nadzór skonsolidowany może, w porozumieniu z organem sprawującym nadzór nad grupą w sektorze ubezpieczeń, stosować do tej finansowej spółki holdingowej o działalności mieszanej jedynie te przepisy tej dyrektywy, które dotyczą najważniejszego sektora finansowego zdefiniowanego w art. 3 ust. 2 dyrektywy 2002/87/WE.”; |

|

44) |

w art. 125 ust. 1 dodaje się akapit w brzmieniu: „W przypadku gdy organ sprawujący nadzór skonsolidowany na podstawie art. 111 niniejszej dyrektywy nad grupą z dominującą finansową spółką holdingową o działalności mieszanej jest innym organem niż koordynator określony zgodnie z art. 10 dyrektywy 2002/87/WE, organ sprawujący nadzór skonsolidowany i koordynator współpracują ze sobą do celów stosowania niniejszej dyrektywy i rozporządzenia (UE) nr 575/2013 na zasadzie skonsolidowanej. W celu ułatwienia i zapewnienia skutecznej współpracy organ sprawujący nadzór skonsolidowany oraz koordynator dysponują pisemnymi uzgodnieniami dotyczącymi koordynacji i współpracy.”; |

|

45) |