This document is an excerpt from the EUR-Lex website

Document 32020X0415(01)

European Securities and Markets Authority Decision (EU) 2020/525 of 16 March 2020 to require natural or legal persons who have net short positions to temporarily lower the notification thresholds of net short positions in relation to the issued shares capital of companies whose shares are admitted to trading on a regulated market above a certain threshold to notify the competent authorties in accordance with point (a) of Article 28(1) of Regulation (EU) No 236/2012 of the European Parliament and of the Council

Décision (UE) 2020/525 de l’Autorité européenne des marchés financiers du 16 mars 2020 d’exiger des personnes physiques ou morales détenant des positions courtes nettes qu’elles abaissent temporairement les seuils de notification aux autorités compétentes de positions courtes nettes en rapport avec le capital en actions émis d’entreprises dont les actions sont admises à la négociation sur un marché réglementé à un certain seuil de notification, conformément à l’article 28, paragraphe 1, point a), du règlement (UE) no 236/2012 du Parlement européen et du Conseil

Décision (UE) 2020/525 de l’Autorité européenne des marchés financiers du 16 mars 2020 d’exiger des personnes physiques ou morales détenant des positions courtes nettes qu’elles abaissent temporairement les seuils de notification aux autorités compétentes de positions courtes nettes en rapport avec le capital en actions émis d’entreprises dont les actions sont admises à la négociation sur un marché réglementé à un certain seuil de notification, conformément à l’article 28, paragraphe 1, point a), du règlement (UE) no 236/2012 du Parlement européen et du Conseil

JO L 116 du 15.4.2020, p. 5–13

(BG, ES, CS, DA, DE, ET, EL, EN, FR, HR, IT, LV, LT, HU, MT, NL, PL, PT, RO, SK, SL, FI, SV)

Date of entry into force unknown (pending notification) or not yet in force.

Date of entry into force unknown (pending notification) or not yet in force.

- Date of document:

- 16/03/2020; Date d'adoption

- Date of effect:

- entrée en vigueur voir art. 4

- Date of end of validity:

- Not known; voir art. 4

- Author:

- Autorité européenne des marchés financiers

- Form:

- Décision

- Treaty:

- Traité sur le fonctionnement de l’Union européenne , Accord sur l’Espace économique européen

- Legal basis:

-

- 21994A0103(59)

- 32010R1095 - A09P5 32010R1095 - A43P2 32010R1095 - A44P1

- 32012R0236 - A28

- 32012R0918 - A24

- Link

- Select all documents based on this document

- Link

- Link

- Select all documents mentioning this document

- Instruments cited:

- Link

- EUROVOC descriptor:

- Subject matter:

- Directory code:

|

15.4.2020 |

FR |

Journal officiel de l’Union européenne |

L 116/5 |

DÉCISION (UE) 2020/525 DE L’AUTORITÉ EUROPÉENNE DES MARCHÉS FINANCIERS

du 16 mars 2020

d’exiger des personnes physiques ou morales détenant des positions courtes nettes qu’elles abaissent temporairement les seuils de notification aux autorités compétentes de positions courtes nettes en rapport avec le capital en actions émis d’entreprises dont les actions sont admises à la négociation sur un marché réglementé à un certain seuil de notification, conformément à l’article 28, paragraphe 1, point a), du règlement (UE) no 236/2012 du Parlement européen et du Conseil

LE CONSEIL DES AUTORITÉS DE SURVEILLANCE DE L’AUTORITÉ EUROPÉENNE DES MARCHÉS FINANCIERS,

vu le traité sur le fonctionnement de l’Union européenne,

vu l’accord sur l’Espace économique européen, et notamment son annexe IX,

vu le règlement (UE) no 1095/2010 du Parlement européen et du Conseil du 24 novembre 2010 instituant une Autorité européenne de surveillance (Autorité européenne des marchés financiers), modifiant la décision no 716/2009/CE et abrogeant la décision 2009/77/CE de la Commission (1), et notamment son article 9, paragraphe 5, son article 43, paragraphe 2, et son article 44, paragraphe 1,

vu le règlement (UE) no 236/2012 du Parlement européen et du Conseil du 14 mars 2012 sur la vente à découvert et certains aspects des contrats d’échange sur risque de crédit (2), et notamment son article 28,

vu le règlement délégué (UE) no 918/2012 de la Commission du 5 juillet 2012 complétant le règlement (UE) no 236/2012 du Parlement européen et du Conseil sur la vente à découvert et certains aspects des contrats d’échange sur risque de crédit, en ce qui concerne les définitions, le calcul des positions courtes nettes, les contrats d’échange sur défaut souverain couverts, les seuils de notification, les seuils de liquidité pour la suspension de restrictions, les baisses de valeur significatives d’instruments financiers et les événements défavorables (3), et notamment son article 24,

considérant ce qui suit:

1. INTRODUCTION

|

(1) |

La présente décision de l’Autorité européenne des marchés financiers (AEMF) exige des personnes physiques ou morales détenant une position courte nette en rapport avec une action admise à la négociation sur un marché réglementé qu’elles notifient les détails de cette position à une autorité compétente dès lors que cette position atteint ou dépasse 0,1 % du capital en actions émis. |

|

(2) |

La mesure imposée par la décision de l’AEMF répond au besoin des autorités nationales compétentes et de l’AEMF de se tenir informées des positions courtes nettes que les participants au marché ont conclues en rapport avec des actions admises à la négociation sur un marché réglementé, compte tenu des événements exceptionnels récemment intervenus sur les marchés financiers. |

2. CAPACITÉ DE LA MESURE À RÉPONDRE AUX MENACES CONCERNÉES ET À LEURS IMPLICATIONS TRANSFRONTALIÈRES [ARTICLE 28, PARAGRAPHE 2, POINT A), DU RÈGLEMENT (UE) NO 236/2012]

a) Menace sur le bon fonctionnement et l’intégrité des marchés financiers

|

(3) |

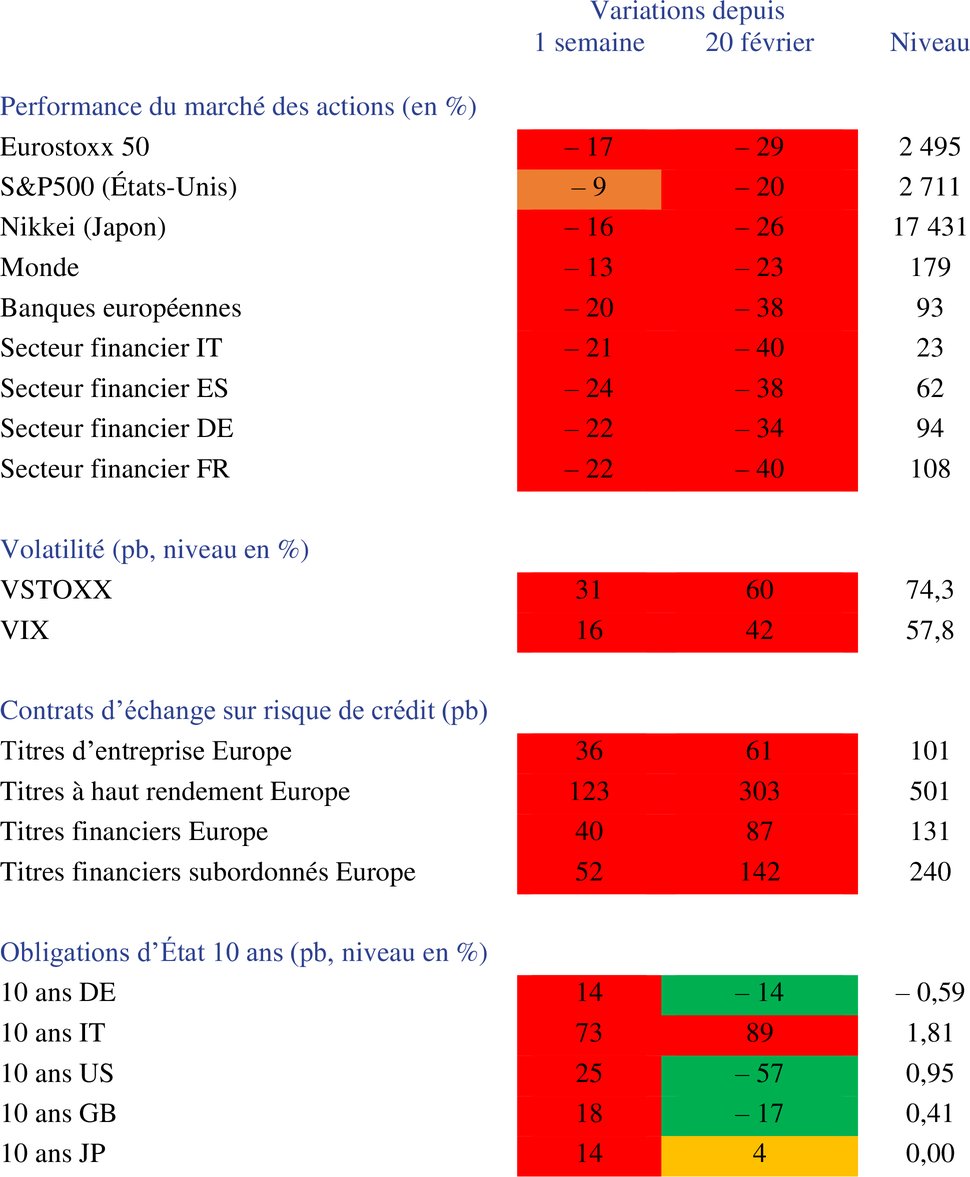

La pandémie de Covid-19 a un effet préjudiciable grave sur l’économie réelle et sur les marchés financiers de l’Union européenne. Sur les places boursières de l’Union européenne, les valeurs ont perdu 30 % depuis le 20 février 2020 (figure 1). Toutes les actions ont subi des baisses de prix significatives, tous secteurs et types d’émetteurs confondus. |

|

(4) |

L’AEMF considère que cette situation difficile constitue une menace sérieuse pour le bon fonctionnement et l’intégrité des marchés financiers. À savoir, les fluctuations des prix sont liées à la propagation de la Covid-19 dans l’Union européenne, qui a accentué la sensibilité des marchés financiers de la région. Il est clair que cette tendance à la baisse risque de se poursuivre dans les jours et les semaines à venir. De telles baisses de prix nuisent au mécanisme de formation des prix, menaçant ainsi l’intégrité et le bon fonctionnement des marchés. |

|

(5) |

Parallèlement, ces pertes significatives détériorent la confiance du marché, ce qui menace également le bon fonctionnement et l’intégrité des marchés dans la mesure où cela pourrait décupler la volatilité et engendrer une spirale baissière des prix. |

|

(6) |

Dans ce contexte, et comme nous l’expliquons de façon plus détaillée à la section 3 ci-dessous, les ventes à découvert peuvent contribuer à accélérer la volatilité des prix et aggraver les pertes du marché. |

|

(7) |

Dans les limites du mandat de l’AEMF, la mesure proposée oblige les personnes physiques ou morales détenant des positions courtes nettes sur des actions admises à la négociation sur un marché réglementé à déclarer ces positions aux autorités nationales compétentes à partir de seuils inférieurs à ceux stipulés à l’article 5 du règlement (UE) no 236/2012. Cela devrait permettre aux autorités nationales compétentes et à l’AEMF de mieux évaluer la situation et de réagir s’il est nécessaire de prendre des mesures plus strictes afin de protéger l’intégrité, le bon fonctionnement et la stabilité des marchés. |

b) Menace sur la stabilité de l’ensemble ou d’une partie du système financier à l’intérieur de l’Union

|

(8) |

Comme la Banque centrale européenne l’explique dans sa Revue de stabilité financière (4), la stabilité financière est une situation dans laquelle le système financier — qui comprend les intermédiaires financiers, les marchés et les infrastructures de marché — peut résister aux chocs et à l’apparition de déséquilibres financiers. Les marchés font déjà état de fortes pressions à la vente et d’une volatilité inhabituelle des prix des actions, et cela pourrait durer. Dans ce contexte, les participants au marché pourraient prendre de nouvelles positions courtes afin de profiter de nouvelles baisses des prix, ce qui pourrait alors aggraver les pertes subies ces dernières semaines. L’AEMF considère que les conditions actuelles du marché représentent une menace importante pour la stabilité financière de l’Union. |

|

(9) |

À la suite de ces baisses de prix, une grande majorité — voire la totalité — des actions admises à la négociation sur un marché réglementé sont dans une situation d’incertitude dans laquelle des baisses de prix supplémentaires ne découlant pas de nouvelles informations fondamentales pourraient avoir des conséquences extrêmement négatives. |

|

(10) |

C’est maintenant, alors que les informations relatives à la Covid-19 abondent sur le marché, que la mesure peut être la plus efficace, car elle permettra aux autorités nationales compétentes de mieux surveiller les tendances du marché et de parfaire leur réponse réglementaire. |

|

(11) |

L’AEMF considère que l’abaissement des seuils de déclaration est une mesure préliminaire qui, dans ces circonstances exceptionnelles, est essentielle pour surveiller l’évolution des marchés. Cette mesure peut servir à évaluer de nouvelles réponses réglementaires si celles-ci s’avèrent nécessaires, et potentiellement à assurer leur mise en œuvre progressive. |

c) Implications transfrontalières

|

(12) |

Les menaces qui pèsent sur le bon fonctionnement, la stabilité financière et l’intégrité du marché, décrites ci-dessus, sont de nature paneuropéenne. Depuis le 20 février 2020, l’indice EUROSTOXX 50, qui rassemble 50 émetteurs de valeurs de premier ordre provenant de 11 (5) pays de la zone euro, a chuté d’environ 30 % (figure 1). En outre, les pressions à la vente inhabituelles ont un impact tangible sur les principaux indices des marchés de l’Union européenne (figure 2). |

|

(13) |

Étant donné que les marchés financiers de chacun des États membres de l’Union européenne subissent ces menaces, les implications transfrontalières sont particulièrement graves. |

3. AUCUNE AUTORITÉ COMPÉTENTE N’A PRIS DE MESURE POUR PARER À LA MENACE, OU BIEN UNE OU PLUSIEURS AUTORITÉS COMPÉTENTES ONT PRIS DES MESURES QUI NE SONT PAS ADÉQUATES POUR Y FAIRE FACE [ARTICLE 28, PARAGRAPHE 2, POINT B), DU RÈGLEMENT (UE) NO 236/2012]

|

(14) |

L’une des conditions pour que l’AEMF adopte la mesure visée par la présente décision est qu’une ou plusieurs autorités compétentes n’aient pas pris de mesures pour parer à la menace ou que les mesures prises ne soient pas adéquates à cet effet. |

|

(15) |

Les craintes relatives au bon fonctionnement, à la stabilité financière et à l’intégrité du marché décrites dans la présente décision ont poussé certaines autorités nationales compétentes à mener des consultations sur la restriction des ventes à découvert d’actions, ou bien à prendre des mesures nationales à cet effet. |

|

(16) |

En Espagne, la Comisión Nacional del Mercado de Valores a temporairement interdit les ventes à découvert sur 69 actions (6) cotées sur plusieurs plates-formes de négociation espagnoles. Cette interdiction a été adoptée en vertu de l’article 23 du règlement (UE) no 236/2012 compte tenu de la baisse de prix de plus de 10 % enregistrée par les actions concernées (ou plus de 20 % pour les actions illiquides) le 12 mars 2020. Elle s’est appliquée à la journée de négociation du 13 mars 2020 et n’a pas été renouvelée. |

|

(17) |

En Italie, la Commissione Nazionale per le Società e la Borsa a temporairement interdit les ventes à découvert sur 85 actions (7) cotées à la bourse électronique (MTA) de Borsa Italiana. Cette interdiction a été adoptée en vertu de l’article 23 du règlement (UE) no 236/2012 compte tenu de la baisse de prix de plus de 10 % enregistrée par les actions concernées le 12 mars 2020. Elle s’est appliquée à la journée de négociation du 13 mars 2020 et n’a pas été renouvelée. |

|

(18) |

Cette mesure a également été prise le 13 mars 2020 en Allemagne (Tradegate Exchange) et au Royaume-Uni (8), où l’interdiction temporaire a concerné 154 instruments financiers. |

|

(19) |

De telles restrictions temporaires sur les ventes à découvert, conformément à l’article 23 du règlement (UE) no 236/2012, ne peuvent pas parer à des menaces persistantes car elles ne sont appliquées que durant une seule journée de négociation. |

|

(20) |

À la suite de l’expiration des mesures temporaires susmentionnées en Espagne et en Italie, aucune mesure supplémentaire fondée sur le règlement (UE) no 236/2012 n’a été prise dans l’Union européenne et, à la date de la présente décision, aucune mesure de la sorte n’est en vigueur. |

|

(21) |

Au moment de l’adoption de la présente décision, aucune autorité compétente n’a adopté de mesures visant à renforcer sa visibilité sur l’évolution des positions courtes nettes par le biais d’un abaissement des seuils de déclaration. |

|

(22) |

Compte tenu des menaces paneuropéennes susmentionnées, il semble évident que les informations reçues par les autorités nationales compétentes ne sont pas suffisantes en cette période de crise sur le marché. L’AEMF considère que l’abaissement des seuils de déclaration devrait permettre à toutes les autorités nationales compétentes de l’Union européenne et à l’AEMF, d’une part, d’obtenir les meilleures données possibles pour surveiller les tendances du marché et, d’autre part, de prendre des mesures supplémentaires si cela s’avère nécessaire. |

|

(23) |

En prenant cette mesure, l’AEMF a également considéré que le nouveau seuil de notification devient applicable immédiatement après sa publication sur le site web de l’AEMF, comme prévu à l’article 28, paragraphe 9, du règlement (UE) no 236/2012. |

4. EFFICACITÉ DE LA MESURE [ARTICLE 28, PARAGRAPHE 3, POINT A), DU RÈGLEMENT (UE) NO 236/2012]

|

(24) |

L’AEMF doit également tenir compte de l’ampleur dans laquelle la mesure permet de parer de manière significative aux menaces identifiées. |

|

(25) |

L’AEMF a analysé les conditions en vigueur sur les plates-formes de négociation ces derniers jours, et plus particulièrement depuis le 9 mars 2020 (figure 1), afin de déterminer, d’une part, dans quelle mesure elles représentent une menace pour l’intégrité des marchés et pour la stabilité financière de l’Union et, d’autre part, si la mesure de l’AEMF est efficace pour parer à ces menaces en adoptant une approche prévisionnelle. |

a) La mesure permet de parer de manière significative à la menace qui pèse sur le bon fonctionnement et l’intégrité des marchés financiers

|

(26) |

L’AEMF considère que, malgré les pertes exceptionnelles subies lors de la négociation des actions sur les marchés réglementés depuis le 20 février 2020, et plus particulièrement depuis le 9 mars 2020, le bon fonctionnement et l’intégrité des marchés ont été largement préservés. |

|

(27) |

Pour cette raison, à la date d’aujourd’hui, l’AEMF juge que la présente décision est proportionnée aux circonstances actuelles. |

|

(28) |

Toutefois, en raison de la persistance de pressions à la vente dues à des événements ultérieurs qui affectent une large gamme d’émetteurs dans des secteurs variés dans tous les États membres, les marchés sont néanmoins en situation précaire. |

|

(29) |

En cas de fortes pressions à la vente et de volatilité extrême du marché, les ventes à découvert et l’accumulation de positions courtes peuvent amplifier les tendances à la baisse déjà présentes sur les marchés financiers. Bien que les ventes à découvert soient utiles dans d’autres conditions, par exemple pour calculer la valorisation appropriée des émetteurs, elles sont problématiques dans les circonstances actuelles car elles représentent une menace supplémentaire pour le bon fonctionnement et l’intégrité des marchés. |

|

(30) |

L’AEMF considère que, si cette mesure n’est pas prise dès maintenant, les autorités nationales compétentes et l’AEMF ne seront pas en mesure de bien surveiller le marché dans les conditions actuelles, dans lesquelles de fortes pressions à la vente et une volatilité inhabituelle (figure 1) des prix des actions admises à la négociation sur un marché réglementé au sein de l’Union sont susceptibles d’être amplifiées par la prise de positions courtes. Notamment, compte tenu de l’impact horizontal de la crise qui affecte actuellement une large gamme d’actions dans toute l’Union, la baisse des prix des actions pourrait découler de pressions à la vente supplémentaires dues à des ventes à découvert et à une augmentation des positions courtes nettes qui, étant en deçà des seuils actuels de notification aux autorités nationales compétentes, ne sont pas détectées. |

|

(31) |

Pour cette raison, les autorités nationales compétentes et l’AEMF doivent être informées dès que possible des participants au marché qui procèdent à des ventes à découvert et accumulent des positions courtes nettes importantes afin d’empêcher, si nécessaire, que ces positions ne deviennent des facteurs de déclenchement pour une multitude d’ordres de vente en cascade, ce qui engendrerait une nouvelle baisse de valeur significative. Pour la même raison, l’AEMF considère qu’il est approprié de maintenir le seuil de publication visé à l’article 6 du règlement (UE) no 236/2012, mais surveille les conditions du marché en continu et prendra des mesures supplémentaires si lesdites conditions l’exigent. |

b) La mesure permet de parer de manière significative à la menace qui pèse sur la stabilité de l’ensemble ou d’une partie du système financier à l’intérieur de l’Union

|

(32) |

Comme susmentionné, depuis le 20 février 2020 et plus particulièrement depuis le 9 mars 2020, la négociation des actions s’est caractérisée par des pressions à la vente significatives et par une volatilité inhabituelle, qui ont engendré de fortes spirales baissières touchant les émetteurs de tous les types de secteurs. |

|

(33) |

La persistance de pressions à la vente sur les actions de banques ou d’autres établissements financiers, ainsi que sur celles d’une large gamme d’émetteurs en provenance de tous les secteurs, peut menacer la stabilité financière d’un ou de plusieurs États membres et, en conséquence, du système financier de l’Union. |

|

(34) |

En outre, l’AEMF considère que les baisses de valeur significatives et la volatilité extrême constatées sur le marché, notamment depuis le 9 mars 2020, peuvent détériorer la confiance des participants au marché et du grand public envers le fonctionnement du système financier. |

|

(35) |

Les nombreuses mesures prises au niveau des États membres et de l’Union ces derniers jours, afin de stabiliser le système financier et l’économie dans son ensemble, prouvent elles aussi que ces risques existent. |

|

(36) |

Comme susmentionné, les ventes à découvert et l’accumulation de positions courtes nettes importantes peuvent amplifier les pressions à la vente et les tendances à la baisse, ce qui représente actuellement une menace susceptible d’avoir un effet très préjudiciable sur la stabilité financière des établissements financiers et des entreprises d’autres secteurs. Dans ce contexte, la limitation des données communiquées aux autorités nationales compétentes et à l’AEMF réduirait leur capacité à répondre à tout effet préjudiciable sur l’économie et, en conséquence, sur la stabilité financière de l’Union dans son ensemble. |

|

(37) |

La mesure de l’AEMF, qui vise à temporairement abaisser les seuils de déclaration des positions courtes nettes auprès des autorités nationales compétentes, pare à cette menace sur la stabilité de certaines parties ou de l’ensemble du système financier de l’Union. |

c) Amélioration de la capacité des autorités compétentes à surveiller la menace

|

(38) |

Dans des conditions de marché ordinaires, les autorités nationales compétentes surveillent toute menace pouvant découler des ventes à découvert et de l’accumulation de positions courtes nettes grâce aux outils de surveillance prévus dans la législation de l’Union, en particulier les obligations de déclaration des positions courtes nettes prévues dans le règlement (UE) no 236/2012 (9). |

|

(39) |

Toutefois, les conditions actuelles du marché exigent d’intensifier les activités de surveillance, par les autorités nationales compétentes et l’AEMF, des positions courtes nettes totales sur des actions admises à la négociation sur les marchés réglementés. À cette fin, il est essentiel de veiller non seulement à ce que les positions courtes nettes soient déclarées aux autorités nationales compétentes avant le seuil actuel de 0,2 % mais aussi à ce que cette obligation de déclaration révisée entre en vigueur avec effet immédiat. |

|

(40) |

En conséquence, la mesure de l’AEMF améliore la capacité des autorités nationales compétentes à traiter les menaces identifiées et, globalement, à surveiller et gérer les menaces qui pèsent sur le bon fonctionnement des marchés et sur la stabilité financière en période de crise du marché. |

5. LES MESURES NE SUSCITENT PAS DE RISQUE D’ARBITRAGE RÈGLEMENTAIRE [ARTICLE 28, PARAGRAPHE 3, POINT B), DU RÈGLEMENT (UE) NO 236/2012]

|

(41) |

Afin d’adopter la mesure en vertu de l’article 28 du règlement (UE) no 236/2012, l’AEMF devrait déterminer si la mesure crée un risque d’arbitrage réglementaire. |

|

(42) |

Étant donné que la mesure de l’AEMF concerne les obligations de déclaration des participants au marché s’agissant de toutes les actions admises à la négociation sur des marchés réglementés, elle assure l’application d’un seuil de déclaration unique pour toutes les autorités nationales compétentes, permettant ainsi de mettre en œuvre des conditions équitables pour les participants au marché au sein de l’Union et à l’extérieur pour la négociation d’actions admises à la négociation sur un marché réglementé. |

6. LA MESURE DE L’AEMF N’A PAS UN EFFET PRÉJUDICIABLE SUR L’EFFICACITÉ DES MARCHÉS FINANCIERS, NOTAMMENT EN RÉDUISANT LA LIQUIDITÉ SUR CES MARCHÉS OU EN CRÉANT UNE INCERTITUDE POUR SES PARTICIPANTS, QUI SOIT DISPROPORTIONNÉ PAR RAPPORT AUX AVANTAGES ESCOMPTÉS [ARTICLE 28, PARAGRAPHE 3, POINT C), DU RÈGLEMENT (UE) NO 236/2012]

|

(43) |

L’AEMF doit déterminer si la mesure a un effet préjudiciable qui soit considéré comme disproportionné par rapport aux avantages escomptés. |

|

(44) |

L’AEMF considère qu’il est approprié pour les autorités nationales compétentes de surveiller de près l’évolution du marché et des positions courtes nettes avant d’envisager d’adopter toute nouvelle mesure. L’AEMF note que, dans les conditions de marché exceptionnelles qui prévalent actuellement, il est possible que les seuils de déclaration actuels (0,2 % du capital en actions émis) ne permettent pas d’identifier les tendances en temps utile. |

|

(45) |

Bien que l’obligation de déclaration renforcée prévue dans la présente décision puisse représenter une charge supplémentaire pour les entités déclarantes, elle ne limite pas la capacité des participants au marché à prendre ou renforcer des positions courtes sur des actions. En conséquence, l’efficacité du marché n’est pas entamée. |

|

(46) |

La mesure actuelle ne devrait pas affecter la liquidité du marché car l’obligation de déclaration renforcée, qui s’applique à un petit nombre de participants au marché, ne devrait rien changer à leurs stratégies de négociation et, par conséquent, à leur participation au marché. En outre, l’exception prévue pour les activités de tenue de marché et les programmes de stabilisation vise à ne pas faire augmenter la charge pour les entités qui fournissent un service important en termes d’apport de liquidité et de réduction de la volatilité, ce qui est particulièrement pertinent dans la situation actuelle. |

|

(47) |

L’AEMF estime possible que la restriction du champ d’application de sa mesure à un ou plusieurs secteurs, ou à un certain groupe d’émetteurs, ne produise pas le résultat visé. L’ampleur des baisses de prix, la grande variété des actions et des secteurs concernés et le degré d’interconnexion entre les plates-formes de négociation et les économies de l’Union européenne donnent à penser qu’une mesure applicable à l’ensemble de l’Union européenne sera probablement plus efficace que des mesures nationales sectorielles. |

|

(48) |

En ce qui concerne la question de la création d’incertitude sur le marché, la mesure n’introduit pas de nouvelles obligations réglementaires car elle ne modifie que l’obligation de déclaration en vigueur depuis 2012, en abaissant le seuil. Étant donné qu’elle s’applique à toute négociation d’actions admises à la négociation sur un marché réglementé, elle ne crée pas d’incertitude. |

|

(49) |

L’AEMF souligne également que la mesure se limite à la déclaration des actions admises à la négociation sur un marché réglementé, afin de prendre connaissance des positions pour lesquelles une déclaration supplémentaire semble la plus pertinente. La mesure ne s’applique que si les positions atteignent ou dépassent le seuil de 0,1 % après son entrée en vigueur. |

|

(50) |

Pour cette raison, l’AEMF ne considère pas que cette obligation de transparence renforcée peut avoir un effet préjudiciable sur l’efficacité des marchés financiers ou sur les investisseurs qui soit disproportionné par rapport aux avantages escomptés. |

|

(51) |

S’agissant de la durée d’application de la mesure, l’AEMF considère qu’une période de trois mois est justifiée compte tenu des informations actuellement à sa disposition. L’AEMF a conscience de l’augmentation de la charge administrative que la présente décision représente pour certains participants au marché et compte rétablir l’obligation de déclaration habituelle dès que la situation se sera améliorée, mais ne peut néanmoins écarter la possibilité de rallonger la durée d’application de la mesure si la situation venait à empirer. |

7. CONSULTATION ET NOTIFICATION [ARTICLE 28, PARAGRAPHES 4 ET 5, DU RÈGLEMENT (UE) NO 236/2012]

|

(52) |

L’AEMF a consulté le Comité européen du risque systémique. Ledit Comité n’a soulevé aucune objection à l’adoption de la proposition de décision. |

|

(53) |

L’AEMF a notifié la présente proposition de décision aux autorités nationales compétentes. |

|

(54) |

La mesure de l’AEMF s’applique à partir de la publication de la présente décision sur le site web de l’AEMF, |

A ADOPTÉ LA PRÉSENTE DÉCISION

Article 1er

Définition

Aux fins de la présente décision, un «marché réglementé» désigne un marché réglementé au sens de l’article 4, paragraphe 1, point 21), de la directive 2014/65/UE du Parlement européen et du Conseil (10).

Article 2

Obligations de transparence supplémentaires temporaires

1. Toute personne physique ou morale détenant une position courte nette en rapport avec le capital en actions émis d’une entreprise dont les actions sont admises à la négociation sur un marché réglementé informe l’autorité compétente pertinente, conformément aux articles 5 et 9 du règlement (UE) no 236/2012, de toute position qui atteint un seuil de notification pertinent, visé au paragraphe 2 du présent article, ou qui devient inférieure à ce seuil.

2. Un seuil de notification pertinent est un pourcentage correspondant à 0,1 % du capital en actions émis de l’entreprise concernée et chaque tranche de 0,1 % au-delà de ce seuil.

Article 3

Exemptions

1. Conformément à l’article 16 du règlement (UE) no 236/2012, les obligations de transparence supplémentaires temporaires visées à l’article 2 ne s’appliquent pas aux actions admises à la négociation sur un marché réglementé si la plate-forme principale de négociation des actions est située dans un pays tiers.

2. Les obligations de transparence supplémentaires temporaires visées à l’article 2 ne s’appliquent pas aux activités de tenue de marché.

3. Les obligations de transparence supplémentaires temporaires visées à l’article 2 ne s’appliquent pas à une position courte nette en rapport avec l’application des mesures de stabilisation visées à l’article 5 du règlement (UE) no 596/2014 du Parlement européen et du Conseil (11).

Article 4

Entrée en vigueur et application

La présente décision entre en vigueur immédiatement après sa publication sur le site web de l’AEMF. Elle s’applique à compter de la date d’entrée en vigueur, pour une période de trois mois.

Fait à Paris, le 16 mars 2020.

Pour le conseil des autorités de surveillance

Steven MAIJOOR

Le président

(1) JO L 331 du 15.12.2010, p. 84.

(2) JO L 86 du 24.3.2012, p. 1.

(3) JO L 274 du 9.10.2012, p. 1.

(4) https://www.ecb.europa.eu/pub/financial-stability/fsr/html/ecb.fsr201911~facad0251f.en.html

(5) Belgique, Allemagne, Irlande, Espagne, France, Italie, Luxembourg, Pays-Bas, Autriche, Portugal et Finlande.

(6) https://www.cnmv.es/portal/verDoc.axd?t={2ac24be5-78d8-4360-8199-c181c951e1e9}

(7) http://www.consob.it/web/consob-and-its-activities/news-in-detail/-/asset_publisher/kcxlUuOyjO9x/content/press-release-12-march-2020-short-selling-hp/718268

(8) https://www.fca.org.uk/news/news-stories/temporary-prohibition-short-selling

(9) Voir l’article 5 du règlement (UE) no 236/2012.

(10) Directive 2014/65/UE du Parlement européen et du Conseil du 15 mai 2014 concernant les marchés d’instruments financiers et modifiant la directive 2002/92/CE et la directive 2011/61/UE (JO L 173 du 12.6.2014, p. 349).

(11) Règlement (UE) no 596/2014 du Parlement européen et du Conseil du 16 avril 2014 sur les abus de marché (règlement relatif aux abus de marché) et abrogeant la directive 2003/6/CE du Parlement européen et du Conseil et les directives 2003/124/CE, 2003/125/CE et 2004/72/CE de la Commission (JO L 173 du 12.6.2014, p. 1).

ANNEXE

Note: données au 15 mars 2020.

Sources: Refinitiv EIKON; AEMF.

Figure 2

Performance des indices boursiers européens

|

|

Variation en pourcentage depuis le 20 février 2020 |

Variation en pourcentage 1 semaine |

|

Eurostoxx50 |

–32,36 |

–19,99 |

|

AT |

–36,96 |

–23,50 |

|

BE |

–33,65 |

–20,44 |

|

BG |

–18,26 |

–15,47 |

|

CY |

–22,47 |

–15,33 |

|

CZ |

–24,79 |

–14,30 |

|

DE |

–32,44 |

–20,02 |

|

DK |

–22,42 |

–14,19 |

|

EE |

–20,92 |

–14,25 |

|

ES |

–33,24 |

–20,84 |

|

FR |

–32,07 |

–19,87 |

|

GR |

–39,34 |

–20,17 |

|

HR |

–25,18 |

–16,88 |

|

HU |

–25,34 |

–16,99 |

|

IE |

–28,85 |

–17,85 |

|

IS |

–18,24 |

–4,16 |

|

IT |

–36,39 |

–23,30 |

|

LT |

–16,65 |

–9,98 |

|

LU |

–35,66 |

–19,27 |

|

LV |

–10,87 |

–7,28 |

|

MT |

–9,05 |

–7,55 |

|

NL |

–30,42 |

–18,52 |

|

NO |

–29,25 |

–17,39 |

|

PL |

–33,04 |

–21,68 |

|

PT |

–29,08 |

–17,85 |

|

RO |

–22,30 |

–16,55 |

|

SE |

–27,51 |

–15,50 |

|

SI |

–22,37 |

–13,61 |

|

SK |

–5,69 |

–5,02 |

|

Note: données au 15 mars 2020. Source: Refinitiv Datastream |

||