This document is an excerpt from the EUR-Lex website

Document 02009L0138-20190113

Directive 2009/138/EC of the European Parliament and of the Council of 25 November 2009 on the taking-up and pursuit of the business of Insurance and Reinsurance (Solvency II) (recast) (Text with EEA relevance)Text with EEA relevance

Consolidated text: Directiva 2009/138/CE del Parlamento Europeo y del Consejo de 25 de noviembre de 2009, sobre el acceso a la actividad de seguro y de reaseguro y su ejercicio (Solvencia II) (versión refundida) (Texto pertinente a efectos del EEE)Texto pertinente a efectos del EEE

Directiva 2009/138/CE del Parlamento Europeo y del Consejo de 25 de noviembre de 2009, sobre el acceso a la actividad de seguro y de reaseguro y su ejercicio (Solvencia II) (versión refundida) (Texto pertinente a efectos del EEE)Texto pertinente a efectos del EEE

02009L0138 — ES — 13.01.2019 — 009.001

Este texto es exclusivamente un instrumento de documentación y no surte efecto jurídico. Las instituciones de la UE no asumen responsabilidad alguna por su contenido. Las versiones auténticas de los actos pertinentes, incluidos sus preámbulos, son las publicadas en el Diario Oficial de la Unión Europea, que pueden consultarse a través de EUR-Lex. Los textos oficiales son accesibles directamente mediante los enlaces integrados en este documento

|

DIRECTIVA 2009/138/CE DEL PARLAMENTO EUROPEO Y DEL CONSEJO de 25 de noviembre de 2009, sobre el acceso a la actividad de seguro y de reaseguro y su ejercicio (Solvencia II) (versión refundida) (Texto pertinente a efectos del EEE) (DO L 335 de 17.12.2009, p. 1) |

Modificada por:

|

|

|

Diario Oficial |

||

|

n° |

página |

fecha |

||

|

L 326 |

113 |

8.12.2011 |

||

|

L 249 |

1 |

14.9.2012 |

||

|

L 158 |

362 |

10.6.2013 |

||

|

L 341 |

1 |

18.12.2013 |

||

|

DIRECTIVA 2014/51/UE DEL PARLAMENTO EUROPEO Y DEL CONSEJO de 16 de abril de 2014 |

L 153 |

1 |

22.5.2014 |

|

|

L 354 |

37 |

23.12.2016 |

||

|

REGLAMENTO (UE) 2017/2402 DEL PARLAMENTO EUROPEO Y DEL CONSEJO de 12 de diciembre de 2017 |

L 347 |

35 |

28.12.2017 |

|

|

L 156 |

43 |

19.6.2018 |

||

Rectificada por:

DIRECTIVA 2009/138/CE DEL PARLAMENTO EUROPEO Y DEL CONSEJO,

de 25 de noviembre de 2009,

sobre el acceso a la actividad de seguro y de reaseguro y su ejercicio (Solvencia II)

(versión refundida)

(Texto pertinente a efectos del EEE)

|

ÍNDICE |

|

|

TÍTULO I |

DISPOSICIONES GENERALES SOBRE EL ACCESO A LA ACTIVIDAD DE SEGURO DIRECTO Y DE REASEGURO Y SU EJERCICIO |

|

CAPÍTULO I |

Objeto, ámbito de aplicación y definiciones |

|

SECCIÓN 1 |

Objeto y ámbito de aplicación |

|

SECCIÓN 2 |

Exclusiones del ámbito de aplicación |

|

Subsección 1 |

Disposiciones generales |

|

Subsección 2 |

Seguros distintos del seguro de vida |

|

Subsección 3 |

Seguros de vida |

|

Subsección 4 |

Reaseguro |

|

SECCIÓN 3 |

Definiciones |

|

CAPÍTULO II |

Condiciones de acceso a la actividad |

|

CAPÍTULO III |

Autoridades de supervisión y normas generales |

|

CAPÍTULO IV |

Condiciones relativas al ejercicio de la actividad |

|

SECCIÓN 1 |

Responsabilidad del órgano de administración, dirección o supervisión |

|

SECCIÓN 2 |

Sistema de gobernanza |

|

SECCIÓN 3 |

Publicación de información |

|

SECCIÓN 4 |

Participaciones cualificadas |

|

SECCIÓN 5 |

Secreto profesional, intercambio de información y promoción de la convergencia de la actividad supervisora |

|

SECCIÓN 6 |

Obligaciones de los auditores |

|

CAPÍTULO V |

Ejercicio simultáneo de la actividad de seguro de vida y de seguro distinto del seguro de vida |

|

CAPÍTULO VI |

Normas relativas a la valoración de activos y pasivos, las provisiones técnicas, los fondos propios, el capital de solvencia obligatorio, el capital mínimo obligatorio y las inversiones |

|

SECCIÓN 1 |

Valoración de activos y pasivos |

|

SECCIÓN 2 |

Normas relativas a las provisiones técnicas |

|

SECCIÓN 3 |

Fondos propios |

|

Subsección 1 |

Determinación de los fondos propios |

|

Subsección 2 |

Clasificación de los fondos propios |

|

Subsección 3 |

Admisibilidad de los fondos propios |

|

SECCIÓN 4 |

Capital de solvencia obligatorio |

|

Subsección 1 |

Disposiciones generales relativas al capital de solvencia obligatorio calculado por medio de la fórmula estándar o de un modelo interno |

|

Subsección 2 |

Capital de solvencia obligatorio – Fórmula estándar |

|

Subsección 3 |

Capital de solvencia obligatorio – Modelos internos completos y parciales |

|

SECCIÓN 5 |

Capital mínimo obligatorio |

|

SECCIÓN 6 |

Inversiones |

|

CAPÍTULO VII |

Empresas de seguros y de reaseguros en dificultades o en situación irregular |

|

CAPÍTULO VIII |

Derecho de establecimiento y de libre prestación de servicios |

|

SECCIÓN 1 |

Establecimiento de las empresas de seguros |

|

SECCIÓN 2 |

Libre prestación de servicios de las empresas de seguros |

|

Subsección 1 |

Disposiciones generales |

|

Subsección 2 |

Seguro de responsabilidad civil resultante de la circulación de vehículos automóviles |

|

SECCIÓN 3 |

Facultades de las autoridades de supervisión del estado miembro de acogida |

|

Subsección 1 |

Seguros |

|

Subsección 2 |

Reaseguro |

|

SECCIÓN 4 |

Información estadística |

|

SECCIÓN 5 |

Régimen aplicable a los contratos de las sucursales en los procedimientos de liquidación |

|

CAPÍTULO IX |

Sucursales establecidas en la comunidad y pertenecientes a empresas de seguros o de reaseguros que tengan su domicilio social fuera de la comunidad |

|

SECCIÓN 1 |

Acceso a la actividad |

|

SECCIÓN 2 |

Reaseguro |

|

CAPÍTULO X |

Filiales de empresas de seguros y de reaseguros sometidas al derecho de un tercer país y adquisiciones de participaciones por parte de tales empresas |

|

TÍTULO II |

DISPOSICIONES ESPECÍFICAS PARA LOS SEGUROS Y LOS REASEGUROS |

|

CAPÍTULO I |

Legislación aplicable y condiciones de los contratos de seguro directo |

|

SECCIÓN 1 |

Legislación aplicable |

|

SECCIÓN 2 |

Seguro obligatorio |

|

SECCIÓN 3 |

Interés general |

|

SECCIÓN 4 |

Condiciones de las pólizas y escalas de primas |

|

SECCIÓN 5 |

Información a los tomadores de seguros |

|

Subsección 1 |

Seguros distintos del seguro de vida |

|

Subsección 2 |

Seguros de vida |

|

CAPÍTULO II |

Disposiciones específicas al seguro distinto del seguro de vida |

|

SECCIÓN 1 |

Disposiciones generales |

|

SECCIÓN 2 |

Coaseguro comunitario |

|

SECCIÓN 3 |

Asistencia |

|

SECCIÓN 4 |

Seguro de defensa jurídica |

|

SECCIÓN 5 |

Seguro de enfermedad |

|

SECCIÓN 6 |

Seguro de accidentes laborales |

|

CAPÍTULO III |

Disposiciones específicas del seguro de vida |

|

CAPÍTULO IV |

Normas específicas del reaseguro |

|

TÍTULO III |

SUPERVISIÓN DE LAS EMPRESAS DE SEGUROS Y DE REASEGUROS QUE FORMEN PARTE DE UN GRUPO |

|

CAPÍTULO I |

Supervisión de grupo: definiciones, supuestos de aplicación, ámbito de aplicación y niveles |

|

SECCIÓN 1 |

Definiciones |

|

SECCIÓN 2 |

Supuestos y ámbito de aplicación |

|

SECCIÓN 3 |

Niveles |

|

CAPÍTULO II |

Situación financiera |

|

SECCIÓN 1 |

Solvencia de grupo |

|

Subsección 1 |

Disposiciones generales |

|

Subsección 2 |

Elección del método de cálculo y principios generales |

|

Subsección 3 |

Aplicación de los métodos de cálculo |

|

Subsección 4 |

Métodos de cálculo |

|

Subsección 5 |

Supervisión de la solvencia de grupo en el caso de empresas de seguros y de reaseguros filiales de una sociedad de cartera de seguros o de una sociedad financiera mixta de cartera |

|

Subsección 6 |

Supervisión de la solvencia de grupo en el caso de grupos con gestión centralizada de riesgos |

|

SECCIÓN 2 |

Concentración de riesgo y operaciones intragrupo |

|

SECCIÓN 3 |

Gestión de riesgos y control interno |

|

CAPÍTULO III |

Medidas destinadas a facilitar la supervisión de grupo |

|

CAPÍTULO IV |

Terceros países |

|

CAPÍTULO V |

Sociedades mixtas de cartera de seguros |

|

TÍTULO IV |

SANEAMIENTO Y LIQUIDACIÓN DE LAS EMPRESAS DE SEGUROS |

|

CAPÍTULO I |

Ámbito de aplicación y definiciones |

|

CAPÍTULO II |

Medidas de saneamiento |

|

CAPÍTULO III |

Procedimiento de liquidación |

|

CAPÍTULO IV |

Disposiciones comunes |

|

TÍTULO V |

OTRAS DISPOSICIONES |

|

TÍTULO VI |

DISPOSICIONES TRANSITORIAS Y FINALES |

|

CAPÍTULO I |

Disposiciones transitorias |

|

SECCIÓN 1 |

Seguros |

|

SECCIÓN 2 |

Reaseguro |

|

SECCIÓN 3 |

Seguros y reaseguros |

|

CAPÍTULO II |

Disposiciones finales |

|

ANEXO I |

RAMOS DE SEGURO DISTINTO DEL SEGURO DE VIDA |

|

A. |

Clasificación de los riesgos por ramos |

|

B. |

Denominación de la autorización concedida simultáneamente para varios ramos |

|

ANEXO II |

RAMOS DE SEGURO DE VIDA |

|

ANEXO III |

FORMAS JURÍDICAS DE LAS EMPRESAS |

|

A. |

Formas jurídicas de las empresas de seguros distintos del seguro de vida |

|

B. |

Formas de empresas de seguros de vida |

|

C. |

Forma de las empresas de reaseguros |

|

ANEXO IV |

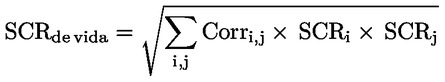

FÓRMULA ESTÁNDAR DEL CAPITAL DE SOLVENCIA OBLIGATORIO (SCR) |

|

1. |

Cálculo del capital de solvencia obligatorio básico |

|

2. |

Cálculo del módulo de riesgo de suscripción del seguro distinto del seguro de vida |

|

3. |

Cálculo del módulo de riesgo de suscripción del seguro de vida |

|

4. |

Cálculo del módulo de riesgo de mercado |

|

ANEXO V |

GRUPOS DE RAMOS DE SEGURO DISTINTO DEL SEGURO DE VIDA A EFECTOS DE LO ESTABLECIDO EN EL ARTÍCULO 159 |

|

ANEXO VI |

|

|

Parte A |

Directivas derogadas y relación de sus sucesivas modificaciones (conforme al artículo 310) |

|

Parte B |

Relación de los plazos de transposición al Derecho interno (conforme al artículo 310) |

|

ANEXO VII |

TABLA DE CORRESPONDENCIAS |

TÍTULO I

DISPOSICIONES GENERALES SOBRE EL ACCESO A LA ACTIVIDAD DE SEGURO DIRECTO Y DE REASEGURO Y SU EJERCICIO

CAPÍTULO I

Objeto, ámbito de aplicación y definiciones

Sección 1

Objeto y ámbito de aplicación

Artículo 1

Objeto

La presente Directiva regula lo siguiente:

1) el acceso a las actividades por cuenta propia del seguro directo y del reaseguro y el ejercicio de las mismas en la Comunidad;

2) la supervisión de los grupos de seguros y reaseguros;

3) el saneamiento y la liquidación de las empresas de seguros directos.

Artículo 2

Ámbito de aplicación

1. La presente Directiva se aplicará a las empresas de seguros directos de vida y de seguros distintos del seguro de vida establecidas en el territorio de un Estado miembro o que deseen establecerse en él.

La presente Directiva se aplicará, asimismo a las empresas de reaseguros que únicamente realicen actividades de reaseguro y estén establecidas en el territorio de un Estado miembro o deseen establecerse en él, salvo lo dispuesto en el título IV.

2. Por lo que respecta a los seguros distintos del seguro de vida, la presente Directiva se aplicará a las actividades de los ramos que figuran en la parte A del anexo I. A efectos del apartado 1, párrafo primero, el seguro distinto del seguro de vida comprenderá la actividad consistente en prestar asistencia a las personas que se encuentren en dificultades durante desplazamientos o ausencias de su domicilio o residencia habitual. Consistirá en asumir, mediante el pago previo de una prima, el compromiso de poner inmediatamente una ayuda a disposición del beneficiario del correspondiente contrato de asistencia cuando este se encuentre en dificultades a consecuencia de un suceso fortuito, en los casos y condiciones previstos en el propio contrato.

La ayuda podrá consistir en prestaciones en dinero o en especie. Las prestaciones en especie podrán efectuarse asimismo utilizando personal o material propios del proveedor de las mismas.

La actividad de asistencia no cubrirá los servicios de reparación o de mantenimiento, los servicios postventa ni la mera indicación o puesta a disposición, en calidad de intermediario, de una ayuda.

3. En lo relativo al seguro de vida, la presente Directiva se aplicará a:

a) las actividades de seguro de vida siguientes, cuando deriven de un contrato:

i) el seguro de vida, que comprende el seguro en caso de vida, en caso de muerte, el seguro mixto, el seguro de vida con contraseguro, el seguro de nupcialidad, el seguro de natalidad;

ii) el seguro de renta;

iii) los seguros complementarios suscritos con carácter adicional al seguro de vida, en especial los seguros de lesiones corporales, incluida la incapacidad laboral, los seguros de muerte por accidente, los seguros de invalidez por accidente o enfermedad;

iv) los tipos de seguro de enfermedad de larga duración, no rescindible, practicado en Irlanda y el Reino Unido;

b) las siguientes operaciones, cuando deriven de un contrato, siempre que estén sometidas a supervisión por las autoridades competentes para la supervisión de los seguros privados:

i) las operaciones que lleven consigo la constitución de asociaciones que reúnan participantes para capitalizar en común sus contribuciones y para repartir el activo así constituido entre los supervivientes, o entre los herederos de los fallecidos (operaciones tontinas);

ii) las operaciones de capitalización basadas en una técnica actuarial que supongan, a cambio de pagos únicos o periódicos fijados por adelantado, compromisos determinados en cuanto a su duración y a su importe;

iii) las operaciones de gestión de fondos colectivos de pensiones, con inclusión de la administración de las inversiones y en especial los activos representativos de las reservas de los organismos que suministran las prestaciones en caso de muerte, en caso de vida o en caso de cese o reducción de actividades;

iv) las operaciones mencionadas en el inciso iii), cuando lleven consigo una garantía de seguro, sea sobre la conservación del capital, sea sobre el pago de un interés mínimo;

v) las operaciones efectuadas por empresas de seguros de vida, tales como las mencionadas en el libro IV, título 4, capítulo 1, del «Code français des assurances»;

c) las operaciones que dependan de la duración de la vida humana, definidas o previstas por la legislación de los seguros sociales, siempre que sean practicadas o administradas de conformidad con la legislación de un Estado miembro por empresas de seguros de vida a su propio riesgo.

Sección 2

Exclusiones del ámbito de aplicación

Subsección 1

Disposiciones generales

Artículo 3

Regímenes legales

La presente Directiva no se aplicará a los seguros incluidos en un régimen legal de seguridad social, sin perjuicio de lo dispuesto en el artículo 2, apartado 3, letra c).

Artículo 4

Exclusiones del ámbito de aplicación en razón de las dimensiones

1. Sin perjuicio de lo dispuesto en el artículo 3 y en los artículos 5 a 10, la presente Directiva no se aplicará a la empresa de seguros que cumpla todas las condiciones que figuran a continuación:

a) los ingresos anuales brutos de la empresa por primas escritas no exceden de 5 000 000 EUR;

b) el total de las provisiones técnicas de la empresa, bruto de los importes recuperables procedentes de los contratos de reaseguro y de las entidades con cometido especial, a que se refiere el artículo 76, no excede de 25 000 000 EUR;

c) cuando la empresa pertenece a un grupo, el total de las provisiones técnicas del grupo, bruto de los importes recuperables procedentes de los contratos de reaseguro y de las entidades con cometido especial no excede de 25 000 000 EUR;

d) las actividades de la empresa no incluyen actividades de seguro o reaseguro que cubren riesgos de pasivos, créditos y cauciones excepto en aquellos casos en que estos constituyen riesgos accesorios a efectos del artículo 16, apartado 1;

e) las actividades de la empresa no incluyen operaciones de reaseguro que exceden de500 000 EUR de sus ingresos anuales brutos por primas escritas o de2 500 000 EUR de sus provisiones técnicas, bruto de los importes recuperables procedentes de los contratos de reaseguro y de las entidades con cometido especial, o más del 10 % de sus ingresos anuales brutos por primas escritas o más del 10 % de sus provisiones técnicas, bruto de los importes recuperables procedentes de los contratos de reaseguro y de las entidades con cometido especial.

2. En caso de que se supere alguno de los importes establecidos en el apartado 1 durante tres años consecutivos, la presente Directiva se aplicará a partir del cuarto año.

3. No obstante lo dispuesto en el apartado 1, la presente Directiva se aplicará a todas las empresas de seguros que soliciten autorización para ejercer actividades de seguro y reaseguro cuyos ingresos anuales brutos por primas escritas o el bruto de las provisiones técnicas de los importes recuperables de los contratos de reaseguro y de las entidades con cometido especial se espera que en los cinco años siguientes excedan cualquiera de los importes establecidos en el apartado 1.

4. La presente Directiva dejará de aplicarse a las empresas de seguros con respecto a las cuales las autoridades de supervisión hayan comprobado que cumplen todas las condiciones que figuran a continuación:

a) durante los tres últimos años consecutivos no se ha superado ninguno de los límites establecidos en el apartado 1; y

b) no se espera que en los próximos cinco años se supere ninguno de los importes establecidos en el apartado 1.

El párrafo primero del presente artículo no se aplicará en tanto que la empresa de seguros interesada realice actividades de conformidad con los artículos 145 a 149.

5. Lo dispuesto en los apartados 1 y 4 no impedirá que una empresa solicite una autorización, o siga conservándola, con arreglo a la presente Directiva.

Subsección 2

Seguros distintos del seguro de vida

Artículo 5

Operaciones

En el caso de los seguros distintos del seguro de vida, la presente Directiva no se aplicará a las operaciones siguientes:

1) las operaciones de capitalización, según se definan por la legislación de cada Estado miembro;

2) las operaciones de los organismos de previsión y de asistencia cuyas prestaciones varíen en función de los recursos disponibles y en las que la contribución de los partícipes se determine a tanto alzado;

3) las operaciones efectuadas por organizaciones sin personalidad jurídica que tengan por objeto la garantía mutua de sus miembros, sin dar lugar al pago de primas ni a la constitución de provisiones técnicas; o

4) las operaciones de seguro de crédito a la exportación por cuenta o con la garantía del Estado, o cuando el Estado sea el asegurador.

Artículo 6

Asistencia

1. La presente Directiva no se aplicará a la actividad de asistencia cuando concurran todas las condiciones siguientes:

a) que la asistencia se preste con ocasión de un accidente o una avería que afecten a un vehículo de carretera, cuando sobrevengan en el territorio del Estado miembro del prestador de la garantía;

b) que el compromiso de asistencia se limite a las operaciones siguientes:

i) la reparación de la avería en el mismo lugar, para la cual el prestador utilizará, en la mayor parte de los casos, personal y material propios;

ii) el traslado del vehículo al lugar de reparación más próximo o más adecuado y, en su caso, normalmente por el mismo medio de auxilio, el acompañamiento del conductor y de los pasajeros hasta el lugar más próximo desde el cual puedan proseguir su viaje por otros medios; y

iii) si así lo prevé el Estado miembro de origen del prestador de la garantía, el traslado del vehículo y, en su caso, el acompañamiento del conductor y de los pasajeros hasta su domicilio, su punto de partida o su destino originario en el mismo Estado miembro; y

c) que la asistencia no sea prestada por una empresa sujeta a la presente Directiva.

2. En los casos previstos en el apartado 1, letra b), incisos i) y ii), la condición de que el accidente o la avería sobrevengan en el territorio del Estado miembro del prestador de la garantía no se aplicará cuando el beneficiario pertenezca al organismo prestador de la garantía y la reparación o el traslado del vehículo se efectúe ante la mera presentación del carnet de miembro, sin pago de sobreprima, por un organismo similar del país afectado sobre la base de un acuerdo de reciprocidad, o en el caso de Irlanda y el Reino Unido, cuando las operaciones de asistencia sean realizadas por un mismo organismo que opere en los dos Estados.

3. La presente Directiva no se aplicará a las operaciones a que se refiere el apartado 1, letra b), inciso iii), si el accidente o la avería sobrevienen en el territorio de Irlanda o, respecto del Reino Unido, en el territorio de Irlanda del Norte, y el vehículo, en su caso, junto con el conductor y los pasajeros, es trasladado hasta el domicilio, el punto de partida o el destino originario de los mismos en uno u otro de dichos territorios.

4. La presente Directiva no se aplicará a las operaciones de asistencia efectuadas por el Automobile Club del Gran Ducado de Luxemburgo cuando el accidente o la avería del vehículo de carretera hayan sobrevenido fuera del territorio del Gran Ducado de Luxemburgo y la asistencia consista en el traslado del vehículo accidentado o averiado así como, en su caso, el acompañamiento del conductor y de los pasajeros hasta su domicilio.

Artículo 7

Mutuas

La presente Directiva no se aplicará a las mutuas que ejerzan actividades de seguro distinto del seguro de vida y hayan concertado con otras mutuas un acuerdo sobre el reaseguro íntegro de los contratos de seguro que hayan suscrito o la sustitución de la empresa cedente por la empresa cesionaria para la ejecución de los compromisos resultantes de los citados contratos. En tal caso, la empresa cesionaria quedará sometida a las disposiciones de la presente Directiva.

Artículo 8

Organismos

La presente Directiva no se aplicará a los siguientes organismos que ejercen actividades de seguro distinto del seguro de vida, salvo modificación de sus estatutos o de la ley aplicable en lo que se refiere a la competencia:

1) en Dinamarca, a Falck Danmark;

2) en Alemania, a los organismos semipúblicos siguientes:

a) Postbeamtenkrankenkasse;

b) Krankenversorgung der Bundesbahnbeamten;

3) en Irlanda, al Voluntary Health Insurance Board;

4) en España, al Consorcio de Compensación de Seguros.

Subsección 3

Seguros de vida

Artículo 9

Operaciones y actividades

En lo que respecta a los seguros de vida, la presente Directiva no se aplicará a las siguientes operaciones y actividades:

1) a las operaciones de los organismos de previsión y de asistencia que concedan prestaciones variables según los recursos disponibles y que exijan a sus partícipes una contribución a tanto alzado;

2) a las operaciones efectuadas por organismos distintos de las empresas referidas en el artículo 2, cuyo objeto sea suministrar a los trabajadores, por cuenta ajena o por cuenta propia, agrupados en el marco de una empresa o de un grupo de empresas o de un sector profesional o interprofesional, prestaciones en caso de muerte, en caso de vida o en caso de cese o de reducción de actividades, independientemente de que los compromisos que resulten de estas operaciones estén o no cubiertos íntegramente y en todo momento por provisiones matemáticas;

3) a las actividades de las empresas de seguros de pensión señaladas en la Ley de pensiones de los trabajadores por cuenta ajena (TyEL) y demás legislación finlandesa relacionada con ella, siempre que:

a) las empresas de seguros de pensión que, con arreglo a la legislación finlandesa ya están obligadas a utilizar sistemas de contabilidad y de gestión separados para sus actividades relativas a las pensiones, establezcan, a partir del 1 de enero de 1995, entidades jurídicas independientes para llevar a cabo dichas actividades; y

b) las autoridades finlandesas permitan de forma no discriminatoria que todos los ciudadanos y empresas de los Estados miembros lleven a cabo, de conformidad con la normativa finlandesa, todas las actividades señaladas en el artículo 2 en relación con esta excepción, bien mediante la participación de una empresa o grupo de seguros existente, bien mediante la creación o la participación en nuevas empresas o grupos de seguros, incluidas las empresas de seguros de pensión.

Artículo 10

Organismos y empresas

En lo que respecta al seguro de vida, la presente Directiva no se aplicará a los siguientes organismos y empresas:

1) a los organismos que garanticen únicamente prestaciones en caso de muerte, cuando el importe de estas prestaciones no exceda del valor medio de los gastos funerarios por un fallecimiento, o cuando estas prestaciones se sirvan en especie;

2) salvo modificación de sus estatutos en cuanto a su competencia, en Alemania, al «Versorgungsverband deutscher Wirtschaftsorganisationen»;

3) salvo modificación de sus estatutos en cuanto a sus actividades o competencia, en España, al Consorcio de Compensación de Seguros.

Subsección 4

Reaseguro

Artículo 11

Reaseguro

En lo que respecta al reaseguro, la presente Directiva no se aplicará a las actividades de reaseguro ejercidas o plenamente garantizadas por el Gobierno de un Estado miembro cuando, por motivos de interés público importante, dicho Gobierno actúe en calidad de reasegurador de último recurso, incluyendo aquellas circunstancias en que esta actuación se requiera por una situación en el mercado tal que no resulte posible obtener en él una cobertura comercial adecuada.

Artículo 12

Empresas de reaseguros que pongan fin a su actividad

1. Las empresas de reaseguros que a 10 de diciembre de 2007 hayan cesado de celebrar nuevos contratos de reaseguro y gestionen exclusivamente su cartera de contratos existente para poner fin a sus actividades no estarán sujetas a la presente Directiva.

2. Los Estados miembros establecerán una lista de las empresas de reaseguros afectadas y la comunicarán a todos los demás Estados miembros.

Sección 3

Definiciones

Artículo 13

Definiciones

A efectos de la presente Directiva, se entenderá por:

1) «empresa de seguros»: una empresa de seguros directos de vida o distintos del seguro de vida que haya recibido autorización, con arreglo a lo dispuesto en el artículo 14;

2) «empresa de seguros cautiva»: una empresa de seguros propiedad de una empresa financiera distinta de una empresa de seguros o de reaseguros o de un grupo de empresas de seguros o de reaseguros con arreglo al artículo 212, apartado 1, letra c), o de una empresa no financiera, y que tenga por objetivo ofrecer una cobertura de seguro exclusivamente para los riesgos de la empresa o empresas a las que pertenece o de una empresa o empresas del grupo del que forma parte;

3) «empresa de seguros de un tercer país»: una empresa que, si tuviera su domicilio social en la Comunidad, estaría obligada a obtener una autorización de empresa de seguros con arreglo al artículo 14;

4) «empresa de reaseguros»: una empresa que haya recibido autorización con arreglo al artículo 14 para desarrollar actividades de reaseguro;

5) «empresa de reaseguros cautiva»: una empresa de reaseguros propiedad de una empresa financiera distinta de una empresa de seguros o de reaseguros o de un grupo de empresas de seguros o de reaseguros con arreglo al artículo 212, apartado 1, letra c), o de una empresa no financiera, y que tenga por objeto ofrecer una cobertura de seguro exclusivamente para los riesgos de la empresa o empresas a las que pertenece o de una empresa o empresas del grupo del que forma parte;

6) «empresa de reaseguros de un tercer país»: una empresa que, si tuviera su domicilio social en la Comunidad, estaría obligada a obtener una autorización de empresa de reaseguros con arreglo al artículo 14;

7) «reaseguro»: una de las actividades siguientes:

a) la actividad consistente en la aceptación de riesgos cedidos por una empresa de seguros o una empresa de seguros de un tercer país o por otra empresa de reaseguros u otra empresa de reaseguros de un tercer país;

b) en el caso de la asociación de suscriptores conocida como Lloyd's, la actividad consistente en la aceptación, por una empresa de seguros o de reaseguros distinta de dicha asociación, de riesgos cedidos por cualquier miembro de Lloyd's, o

c) la prestación de cobertura por una empresa de reaseguros a una institución que incida en el ámbito de aplicación de la Directiva (UE) 2016/2341 del Parlamento Europeo y del Consejo ( 1 );

8) «Estado miembro de origen»: uno de los siguientes Estados:

a) en el caso del seguro distinto del seguro de vida, el Estado miembro en que esté situado el domicilio social de la empresa de seguros que cubra el riesgo;

b) en el caso del seguro de vida, el Estado miembro en que esté situado el domicilio social de la empresa de seguros que contraiga el compromiso; o

c) en el caso del reaseguro, el Estado miembro en que esté situado el domicilio social de la empresa de reaseguros;

9) «Estado miembro de acogida»: el Estado miembro, distinto del Estado miembro de origen, en que tenga una sucursal o preste servicios una empresa de seguros o de reaseguros; por lo que respecta a los seguros de vida y a los seguros distintos del seguro de vida, el Estado miembro de prestación de servicios, el Estado miembro del compromiso o el Estado miembro en el que se localice el riesgo, cuando el compromiso o el riesgo estén cubiertos por una empresa de seguros o una sucursal situada en otro Estado miembro;

10) «autoridad de supervisión»: la autoridad nacional o las autoridades nacionales facultadas, en virtud de una ley o de una norma reglamentaria, para supervisar a las empresas de seguros o de reaseguros;

11) «sucursal»: toda agencia o sucursal de una empresa de seguros o de reaseguros que esté situada en el territorio de un Estado miembro distinto del Estado miembro de origen;

12) «establecimiento»: el domicilio social o cualquier sucursal de una empresa;

13) «Estado miembro en el que se localice el riesgo»: uno de los siguientes:

a) el Estado miembro en el que se hallen los bienes, cuando el seguro se refiera bien a inmuebles, bien a inmuebles y a su contenido, cuando el contenido esté cubierto por la misma póliza de seguro;

b) el Estado miembro de matriculación, cuando el seguro se refiera a vehículos de cualquier tipo;

c) el Estado miembro en el que el tomador haya suscrito la póliza, para los contratos de duración inferior o igual a cuatro meses relativos a los riesgos que sobrevengan durante un viaje o unas vacaciones, cualquiera que sea el ramo afectado;

d) en todos los casos no expresamente contemplados en las letras a), b) o c), el Estado miembro en el que se sitúe:

i) la residencia habitual del tomador, o

ii) si el tomador fuera una persona jurídica, el establecimiento del tomador al que se refiere el contrato;

14) «Estado miembro del compromiso»: el Estado miembro en que se sitúen:

a) la residencia habitual del tomador, o

b) si el tomador fuera una persona jurídica, el establecimiento del tomador al que se refiere el contrato;

15) «empresa matriz»: una empresa matriz definida en el artículo 1 de la Directiva 83/349/CEE;

16) «empresa filial»: toda empresa filial definida en el artículo 1 de la Directiva 83/349/CEE, incluidas las filiales de la misma;

17) «vínculos estrechos»: toda situación en la que dos o más personas físicas o jurídicas están unidas mediante un vínculo de control o una participación, o una situación en la que dos o más personas físicas o jurídicas estén vinculadas, de forma duradera, a una misma persona por un vínculo de control;

18) «control»: la relación existente entre una empresa matriz y una filial tal y como se establece en el artículo 1 de la Directiva 83/349/CEE, o una relación de la misma naturaleza entre cualquier persona física o jurídica y una empresa;

19) «operaciones intragrupo»: todas las operaciones en función de las cuales una empresa de seguros o de reaseguros depende directa o indirectamente de otras empresas del mismo grupo o de cualquier persona física o jurídica vinculada estrechamente a las empresas de ese grupo para el cumplimiento de una obligación, sea o no contractual, y tenga o no por objeto un pago;

20) «participación»: el hecho de poseer, de manera directa o mediante un vínculo de control, un porcentaje igual o superior al 20 % de los derechos de voto o del capital de una empresa;

21) «participación cualificada»: el hecho de poseer en una empresa, directa o indirectamente, al menos un 10 % del capital o de los derechos de voto o cualquier otra posibilidad de ejercer una influencia notable en la gestión de esa empresa;

22) «mercado regulado»: uno de los siguientes mercados:

a) en el caso de un mercado situado en un Estado miembro, un mercado regulado tal como se define en el artículo 4, apartado 1, punto 14, de la Directiva 2004/39/CE; o

b) en el caso de un mercado situado en un tercer país, un mercado financiero que reúna las siguientes condiciones:

i) que esté reconocido por el Estado miembro de origen de la empresa de seguros y cumpla exigencias comparables a las establecidas en la Directiva 2004/39/CE; y

ii) que los instrumentos financieros negociados en el mismo tengan una calidad comparable a la de los instrumentos negociados en el mercado o mercados regulados del Estado miembro de origen;

23) «oficina nacional»: una oficina nacional de seguro, tal como se define en el artículo 1, punto 3, de la Directiva 72/166/CEE;

24) «fondo de garantía nacional»: el organismo a que hace referencia el artículo 1, apartado 4, de la Directiva 84/5/CEE;

25) «empresa financiera»: cualquiera de las siguientes entidades:

a) una entidad de crédito, una entidad financiera o una empresa de servicios bancarios auxiliares con arreglo al artículo 4, puntos 1, 5 y 21, de la Directiva 2006/48/CE, respectivamente;

b) una empresa de seguros, una empresa de reaseguros o una sociedad de cartera de seguros con arreglo al artículo 212, apartado 1, letra f);

c) una empresa de inversión o una entidad financiera en el sentido del artículo 4, apartado 1, punto 1, de la Directiva 2004/39/CE;

d) una sociedad financiera mixta de cartera con arreglo al artículo 2, punto 15, de la Directiva 2002/87/CE;

26) «entidad con cometido especial»: cualquier entidad, dotada o no de personalidad jurídica, distinta de una empresa de seguros o de reaseguros existente, que asuma riesgos de empresas de seguros o de reaseguros y financie plenamente su exposición a dichos riesgos a través de una emisión de deuda o de cualquier otro mecanismo de financiación en que los derechos de reembolso de los proveedores de fondos en el marco de dicha deuda o mecanismo de financiación estén subordinados a las obligaciones de reaseguro de dicha entidad;

27) «grandes riesgos»:

a) los riesgos clasificados en los ramos 4, 5, 6, 7, 11 y 12 de la parte A del anexo I;

b) los riesgos clasificados en los ramos 14 y 15 de la parte A del anexo I, cuando el tomador ejerza a título profesional una actividad industrial, comercial o liberal y el riesgo se refiera a dicha actividad;

c) los riesgos clasificados en los ramos 3, 8, 9, 10, 13 y 16 de la parte A del anexo I, siempre que el tomador supere los límites de al menos dos de los criterios siguientes:

i) un balance total de6 200 000 EUR en activos;

ii) un volumen de negocios neto, en el sentido de la Cuarta Directiva 78/660/CEE del Consejo, de 25 de julio de 1978, basada en la letra g) del apartado 3 del artículo 54 del Tratado y relativa a las cuentas anuales de determinadas formas de sociedad ( 2 ), de 12 800 000 EUR;

iii) un número medio de 250 empleados durante el ejercicio.

Si el tomador del seguro forma parte de un grupo de empresas para el que se elaboran cuentas consolidadas con arreglo a lo dispuesto en la Directiva 83/349/CEE, los criterios establecidos en el párrafo primero, letra c), se aplicarán sobre la base de las cuentas consolidadas.

Los Estados miembros podrán añadir a la categoría mencionada en el párrafo primero, letra c), los riesgos asegurados por asociaciones profesionales, empresas en participación o agrupaciones temporales;

28) «externalización»: cualquier tipo de acuerdo entre una empresa de seguros o de reaseguros y un proveedor de servicios, ya sea o no una entidad sujeta a supervisión, en virtud del cual ese proveedor de servicios, directamente o por subexternalización, realice un proceso, una prestación de servicios o una actividad que, en otras circunstancias, hubiese realizado la propia empresa de seguros o de reaseguros;

29) «función»: en un sistema de gobernanza, la capacidad interna para llevar a cabo tareas de tipo práctico; un sistema de gobernanza incluye la función de gestión del riesgo, la función de verificación del cumplimiento, la función de auditoría interna y la función actuarial;

30) «riesgo de suscripción»: el riesgo de pérdida o de modificación adversa del valor de los compromisos contraídos en virtud de los seguros, debido a la inadecuación de las hipótesis de tarificación y constitución de provisiones;

31) «riesgo de mercado»: el riesgo de pérdida o de modificación adversa de la situación financiera resultante, directa o indirectamente, de fluctuaciones en el nivel y en la volatilidad de los precios de mercado de los activos, pasivos e instrumentos financieros;

32) «riesgo de crédito»: el riesgo de pérdida o de modificación adversa de la situación financiera resultante de fluctuaciones en la solvencia de los emisores de valores, las contrapartes y cualesquiera deudores al que están expuestas las empresas de seguros y de reaseguros, en forma de riesgo de incumplimiento de la contraparte, riesgo de diferencial o concentración de riesgo de mercado;

32 bis) «contraparte central cualificada»: una contraparte central que haya sido autorizada de conformidad con el artículo 14 del Reglamento (UE) no 648/2012 del Parlamento Europeo y del Consejo ( 3 ) o reconocida de conformidad con el artículo 25 de dicho Reglamento;

33) «riesgo operacional»: el riesgo de pérdida derivado de la inadecuación o de la disfunción de procesos internos, del personal o de los sistemas, o de sucesos externos;

34) «riesgo de liquidez»: el riesgo de que las empresas de seguros y de reaseguros no puedan realizar las inversiones y demás activos a fin de hacer frente a sus obligaciones financieras al vencimiento;

35) «riesgo de concentración»: toda exposición a riesgos que lleve aparejada una pérdida potencial suficientemente importante como para poner en peligro la solvencia o la situación financiera de las empresas de seguros y de reaseguros;

36) «técnicas de reducción del riesgo»: todas las técnicas que permiten a las empresas de seguros y de reaseguros transferir una parte o la totalidad de sus riesgos a terceros;

37) «efectos de diversificación»: la reducción de la exposición al riesgo de las empresas y grupos de seguros y de reaseguros relacionada con la diversificación de sus actividades, y resultante de la posibilidad de compensar el resultado negativo de un riesgo con el resultado más favorable de otro riesgo, cuando no exista una total correlación entre dichos riesgos;

38) «previsión de distribución de probabilidad»: una función matemática que asigna a un conjunto exhaustivo de sucesos futuros mutuamente excluyentes una probabilidad de realización;

39) «medida del riesgo»: una función matemática que asigna un valor monetario a una determinada previsión de distribución de probabilidad y que crece monotónicamente con el nivel de exposición al riesgo subyacente a esa previsión de distribución de probabilidad;

40) «agencia de calificación crediticia externa» o «ECAI»: una agencia de calificación crediticia registrada o certificada de conformidad con el Reglamento (CE) no 1060/2009 del Parlamento Europeo y del Consejo ( 4 ) o un banco central que emita calificaciones crediticias exentas de la aplicación de dicho Reglamento.

CAPÍTULO II

Condiciones de acceso a la actividad

Artículo 14

Principio de autorización

1. El acceso a la actividad de seguro directo o de reaseguro a que se refiere la presente Directiva estará supeditado a la concesión de una autorización previa.

2. La autorización contemplada en el apartado 1 será solicitada a las autoridades de supervisión del Estado miembro de origen, por:

a) cualquier empresa que fije su domicilio social en el territorio de dicho Estado miembro; o

b) cualquier empresa de seguros que, tras haber recibido una autorización de conformidad con el apartado 1, desee extender sus actividades a un ramo completo de seguros o a ramos de seguros distintos de los ya autorizados.

Artículo 15

Ámbito de aplicación de la autorización

1. La autorización conforme al artículo 14 será válida para toda la Comunidad. Permitirá a las empresas de seguros y de reaseguros ejercer en ella actividades, abarcando tanto el derecho de establecimiento como la libre prestación de servicios.

2. Sin perjuicio de lo dispuesto en el artículo 14, la autorización se concederá por ramos de seguro directo cuya clasificación figura en la parte A del anexo I o en el anexo II. Abarcará el ramo completo, salvo que el solicitante solo desee cubrir una parte de los riesgos correspondientes a dicho ramo.

Los riesgos comprendidos en un ramo no podrán ser clasificados en otro ramo, salvo en los casos contemplados en el artículo 16.

La autorización podrá concederse para dos o más ramos, siempre que la legislación nacional del Estado miembro admita el ejercicio simultáneo de tales ramos.

3. En lo que respecta a los seguros distintos del seguro de vida, cada Estado miembro tendrá la facultad de conceder la autorización para los grupos de ramos contemplados en la parte B del anexo I.

Las autoridades de supervisión podrán limitar la autorización solicitada para un ramo exclusivamente a las actividades contenidas en el programa de actividades contemplado en el artículo 23.

4. Las empresas sometidas a la presente Directiva únicamente podrán practicar la actividad de asistencia contemplada en el artículo 6 cuando hayan sido autorizadas para el ramo 18 de la parte A del anexo I, sin perjuicio de lo dispuesto en el artículo 16, apartado 1. En tal caso, se aplicará a dichas operaciones la presente Directiva.

5. En lo que respecta al reaseguro, la autorización se concederá para la actividad de reaseguro distinto del reaseguro de vida, de reaseguro de vida o para todo tipo de actividad de reaseguro.

La solicitud de la autorización se considerará atendiendo al programa de actividades que deberá presentarse con arreglo al artículo 18, apartado 1, letra c), y al cumplimiento de los requisitos de autorización que establezca el Estado miembro cuya autorización se solicita.

Artículo 16

Riesgos accesorios

1. La empresa de seguros que haya obtenido autorización para un riesgo principal perteneciente a un ramo o a un grupo de ramos establecido en el anexo I podrá asimismo cubrir los riesgos comprendidos en otro ramo sin necesidad de obtener autorización para los mismos, siempre que dichos riesgos cumplan todas las condiciones siguientes:

a) que estén vinculados al riesgo principal;

b) que se refieran al objeto cubierto contra el riesgo principal; y

c) que estén cubiertos por el contrato que cubra el riesgo principal.

2. No obstante lo dispuesto en el apartado 1, los riesgos comprendidos en los ramos 14, 15 y 17 contemplados en la parte A del anexo I no serán considerados accesorios de otros ramos.

Sin embargo, el seguro de defensa jurídica, correspondiente al ramo 17, podrá ser considerado como riesgo accesorio del ramo 18 cuando se cumplan las condiciones mencionadas en el apartado 1 y concurra alguna de las siguientes circunstancias:

a) que el riesgo principal solo se refiera a la asistencia facilitada a las personas en dificultades con motivo de desplazamientos o de ausencias del domicilio o del lugar de residencia habitual; o

b) que el seguro se refiera a litigios o riesgos que resulten de la utilización de embarcaciones marítimas o que estén relacionados con dicha utilización.

Artículo 17

Forma jurídica de la empresa de seguros o de reaseguros

1. El Estado miembro de origen exigirá que las empresas que soliciten autorización con arreglo al artículo 14 adopten una de las formas jurídicas contempladas en el anexo III.

2. Los Estados miembros podrán crear empresas que adopten cualquier forma de Derecho público, siempre que dichos organismos tengan por objeto la realización de operaciones de seguro o reaseguro en condiciones equivalentes a las de las empresas de Derecho privado.

3. La Comisión podrá adoptar actos delegados, con arreglo al artículo 301 bis relativos a la lista de formas jurídicas contenida en el anexo III, excluidos los puntos 28 a 29 de las partes A, B y C.

Artículo 18

Condiciones de autorización

1. El Estado miembro de origen exigirá que las empresas que soliciten autorización:

a) cuando se trate de empresas de seguros, limiten su objeto social a la actividad de seguro y a las operaciones que se deriven directamente de ella, con exclusión de cualquier otra actividad comercial;

b) cuando se trate de empresas de reaseguros, limiten su objeto social a la actividad de reaseguro y a las operaciones conexas; este requisito podrá incluir funciones de sociedad de cartera y actividades relacionadas con el sector financiero en el sentido del artículo 2, punto 8, de la Directiva 2002/87/CE;

c) presenten un programa de actividades con arreglo al artículo 23;

d) posean los fondos propios básicos admisibles para cubrir el mínimo absoluto del capital mínimo obligatorio previsto en el artículo 129, apartado 1, letra d);

e) demuestren que estarán en condiciones de mantener fondos propios admisibles para cubrir en el futuro el capital de solvencia obligatorio, de acuerdo con lo previsto en el artículo 100;

f) demuestren que estarán en condiciones de mantener fondos propios básicos admisibles para cubrir en el futuro el capital mínimo obligatorio, de acuerdo con lo previsto en el artículo 128;

g) demuestren que estarán en condiciones de respetar el sistema de gobernanza a que se refiere el capítulo IV, sección 2;

h) notifiquen, en lo que respecta a los seguros distintos del seguro de vida, el nombre y dirección de todos los representantes para la tramitación y liquidación de siniestros, designados de conformidad con el artículo 4 de la Directiva 2000/26/CE, en cada Estado miembro distinto de aquel en el que se solicite la autorización, cuando se trate de riesgos clasificados en el ramo 10 de la parte A del anexo I, a excepción de la responsabilidad civil del transportista.

2. La empresa de seguros que solicite autorización para extender sus actividades a otros ramos o para la ampliación de una autorización que abarque solo una parte de los riesgos comprendidos en un ramo deberá presentar un programa de actividades de conformidad con el artículo 23.

Además, deberá demostrar que dispone de los fondos propios admisibles para cubrir el capital de solvencia obligatorio y el capital mínimo obligatorio establecidos en el artículo 100, párrafo primero, y en el artículo 128.

3. Sin perjuicio de lo dispuesto en el apartado 2, las empresas de seguros que ejerzan actividades de seguro de vida y soliciten autorización para ampliar sus actividades a los riesgos clasificados en los ramos 1 ó 2 de la parte A del anexo I, según lo previsto en el artículo 73, deberán demostrar lo siguiente:

a) que poseen los fondos propios básicos admisibles para cubrir el mínimo absoluto del capital mínimo obligatorio para las empresas de seguros de vida y el mínimo absoluto del capital mínimo obligatorio para las empresas de seguros distintos del seguro de vida, según lo previsto en el artículo 129, apartado 1, letra d);

b) que se comprometen a cubrir en el futuro las obligaciones financieras mínimas a que se refiere el artículo 74, apartado 3.

4. Sin perjuicio de lo dispuesto en el apartado 2, las empresas de seguros que ejerzan actividades de seguro distinto del seguro de vida en relación con los riesgos clasificados en los ramos 1 ó 2 de la parte A del anexo I y soliciten autorización para ampliar sus actividades al seguro de vida, según lo previsto en el artículo 73, deberán demostrar lo siguiente:

a) que poseen los fondos propios básicos admisibles para cubrir el mínimo absoluto del capital mínimo obligatorio para las empresas de seguros de vida y el mínimo absoluto del capital mínimo obligatorio para las empresas de seguros distintos del seguro de vida, según lo previsto en el artículo 129, apartado 1, letra d);

b) que se comprometen a cubrir en el futuro las obligaciones financieras mínimas a que se refiere el artículo 74, apartado 3.

Artículo 19

Vínculos estrechos

Cuando existan vínculos estrechos entre la empresa de seguros o de reaseguros y otras personas físicas o jurídicas, las autoridades de supervisión concederán la autorización únicamente si dichos vínculos no obstaculizan el correcto ejercicio de su misión de supervisión.

Las autoridades de supervisión denegarán la autorización cuando el buen ejercicio de su misión de supervisión se vea obstaculizado por las disposiciones legales, reglamentarias o administrativas de un tercer país que regulen una o varias de las personas físicas o jurídicas con las que la empresa de seguros o de reaseguros mantenga vínculos estrechos, o por problemas relacionados con la aplicación de dichas disposiciones.

Las autoridades de supervisión exigirán a las empresas de seguros y de reaseguros el suministro de la información que requieran para garantizar el cumplimiento permanente de las condiciones contempladas en el párrafo primero.

Artículo 20

Administración central de las empresas de seguros o de reaseguros

Los Estados miembros exigirán a las empresas de seguros o de reaseguros que su administración central esté situada en el mismo Estado miembro que su domicilio social.

Artículo 21

Condiciones de las pólizas y escalas de primas

1. Los Estados miembros no exigirán la aprobación previa o la comunicación sistemática de las condiciones generales y particulares de las pólizas de seguro, de las escalas de primas, de las bases técnicas, utilizadas en particular para calcular las escalas de primas y las provisiones técnicas, y de los formularios y otros impresos que la empresa tenga previsto utilizar en sus relaciones con los tomadores o las empresas cedentes o retrocedentes.

No obstante, en lo que respecta al seguro de vida y con el solo fin de controlar si se respetan las disposiciones nacionales relativas a los principios actuariales, el Estado miembro de origen podrá exigir la comunicación sistemática de las bases técnicas utilizadas para el cálculo de las escalas de primas y de las provisiones técnicas. Dicha exigencia no constituirá una condición previa para la autorización de una empresa de seguros de vida.

2. Los Estados miembros solo podrán mantener o introducir la notificación previa o la aprobación de los aumentos de las tarifas propuestas dentro de un sistema general de control de precios.

3. Los Estados miembros podrán someter a control a las empresas que soliciten o hayan obtenido la autorización para el ramo 18 de la parte A del anexo I en lo que se refiere a los medios directos o indirectos de personal y de material, incluida la capacitación de los equipos médicos y la calidad de los aparatos de que dispongan para hacer frente a los compromisos de dicho ramo.

4. Los Estados miembros podrán mantener o introducir disposiciones legales, reglamentarias o administrativas que estipulen la aprobación de la escritura de constitución y los estatutos y la transmisión de todo documento necesario para el ejercicio normal de la supervisión.

Artículo 22

Necesidades económicas del mercado

Los Estados miembros no exigirán que la solicitud de autorización sea examinada en función de las necesidades económicas del mercado.

Artículo 23

Programa de actividades

1. El programa de actividades contemplado en el artículo 18, apartado 1, letra c), deberá contener indicaciones o justificaciones relativas a lo siguiente:

a) la naturaleza de los riesgos o compromisos que la empresa de seguros o de reaseguros se propone cubrir;

b) el tipo de acuerdos de reaseguro que la empresa de reaseguros se proponga celebrar con empresas cedentes;

c) los principios rectores en materia de reaseguro y de retrocesión;

d) los elementos de los fondos propios básicos constitutivos del mínimo absoluto del capital mínimo obligatorio;

e) las previsiones de gastos de instalación de los servicios administrativos y de la red de producción; los medios financieros destinados a hacer frente a dichos gastos y, cuando los riesgos que se hayan de cubrir estén comprendidos en el ramo 18 de la parte A del anexo I, los medios de que dispone la empresa de seguros para prestar la asistencia prometida.

2. Además de los requisitos del apartado 1, el programa de actividades deberá incluir, en relación con los tres primeros ejercicios sociales, lo siguiente:

a) un balance previsional;

b) estimaciones del futuro capital de solvencia obligatorio, según lo previsto en el capítulo VI, sección 4, subsección 1, sobre la base del balance previsional a que se refiere la letra a), así como el método de cálculo utilizado para derivar tales estimaciones;

c) estimaciones del futuro capital mínimo obligatorio, según lo previsto en los artículos 128 y 129, sobre la base del balance previsional a que se refiere la letra a), así como el método de cálculo utilizado para derivar tales estimaciones;

d) las previsiones relativas a los medios financieros destinados a la cobertura de las provisiones técnicas, del capital de solvencia obligatorio y del capital mínimo obligatorio;

e) en lo que respecta a los seguros distintos del seguro de vida y al reaseguro, también la siguiente información:

i) las previsiones relativas a los gastos de gestión distintos de los gastos de instalación, en particular los gastos generales corrientes y las comisiones;

ii) las previsiones relativas a las primas o cuotas y a los siniestros;

f) en lo que respecta al seguro de vida, además, un plan en el que se indiquen de forma detallada las previsiones de ingresos y gastos tanto para las operaciones directas y las aceptaciones de reaseguro como para las cesiones de reaseguro.

Artículo 24

Accionistas y socios con participaciones cualificadas

1. Las autoridades de supervisión del Estado miembro de origen no concederán la autorización que permita el acceso de una empresa a la actividad de seguro o de reaseguro antes de que les haya sido comunicada la identidad de los accionistas o socios, directos o indirectos, personas físicas o jurídicas, que posean una participación cualificada en dicha empresa, y el importe de dicha participación.

Dichas autoridades denegarán la autorización si, habida cuenta de la necesidad de garantizar una gestión sana y prudente de la empresa de seguros o de reaseguros, no estuvieran satisfechas de la idoneidad de dichos accionistas o socios.

2. A efectos de la aplicación del apartado 1, se tendrán en consideración los derechos de voto a que se refieren los artículos 9 y 10 de la Directiva 2004/109/CE del Parlamento Europeo y del Consejo, de 15 de diciembre de 2004, sobre la armonización de los requisitos de transparencia relativos a la información sobre los emisores cuyos valores se admiten a negociación en un mercado regulado ( 5 ), así como las condiciones relativas a su agregación establecidas en el artículo 12, apartados 4 y 5, de dicha Directiva.

Los Estados miembros no tendrán en cuenta los derechos de voto o las acciones que las empresas de inversión o las entidades de crédito puedan poseer por haber proporcionado el aseguramiento de instrumentos financieros o la colocación de instrumentos financieros sobre la base de un compromiso firme a que se refiere el punto 6 de la sección A del anexo I de la Directiva 2004/39/CE, siempre que dichos derechos no se ejerzan o utilicen de otra forma para intervenir en la administración del emisor, por una parte, y se cedan en el plazo de un año desde su adquisición, por otra.

Artículo 25

Denegación de la autorización

Toda decisión denegatoria deberá ser motivada de forma precisa y notificada a la empresa interesada.

Cada Estado miembro preverá la posibilidad de un recurso judicial contra las decisiones denegatorias.

El mismo recurso se preverá para el caso de que las autoridades de supervisión no se hayan pronunciado sobre la solicitud de autorización en los seis meses siguientes a su recepción.

Artículo 25 bis

Notificación y publicación de autorizaciones y revocación de las mismas

Toda autorización o revocación será notificada a la Autoridad Europea de Supervisión (Autoridad Europea de Seguros y Pensiones de Jubilación — AESPJ), creada por el Reglamento (UE) no 1094/2010 del Parlamento Europeo y del Consejo ( 6 ). La denominación de cada empresa de seguros o de reaseguros a la que se haya concedido autorización se consignará en una lista. La AESPJ publicará dicha lista en su sitio web y la mantendrá actualizada.

Artículo 26

Consulta previa a las autoridades de otros Estados miembros

1. Se consultará a las autoridades de supervisión de cualquier otro Estado miembro interesado antes de conceder una autorización a una empresa que sea:

a) filial de una empresa de seguros o de reaseguros autorizada en ese Estado miembro,

b) filial de la empresa matriz de una empresa de seguros o de reaseguros autorizada en ese Estado miembro, o

c) una empresa controlada por la misma persona, física o jurídica, que controle una empresa de seguros o de reaseguros autorizada en ese Estado miembro.

2. Las autoridades del Estado miembro interesado responsables de la supervisión de las entidades de crédito o de las empresas de inversión serán consultadas antes de que se conceda una autorización a una empresa de seguros o de reaseguros que sea:

a) filial de una entidad de crédito o de una empresa de inversión autorizadas en la Comunidad,

b) filial de la empresa matriz de una entidad de crédito o de una empresa de inversión autorizadas en la Comunidad, o

c) una empresa controlada por la misma persona, física o jurídica, que controle una entidad de crédito o una empresa de inversión autorizadas en la Comunidad.

3. Las autoridades pertinentes mencionadas en los apartados 1 y 2 se consultarán entre ellas, especialmente al evaluar la idoneidad de los accionistas y la aptitud y honorabilidad de todas las personas que dirijan de manera efectiva la empresa o desempeñen otras funciones fundamentales y que participen en la gestión de otra entidad del mismo grupo.

Se facilitarán entre sí toda la información referente a la idoneidad de los accionistas y la aptitud y honorabilidad de todas las personas que dirijan de manera efectiva la empresa o desempeñen otras funciones fundamentales que sea relevante para las demás autoridades competentes interesadas a efectos de la concesión de una autorización y del control continuo del cumplimiento de las condiciones de funcionamiento.

CAPÍTULO III

Autoridades de supervisión y normas generales

Artículo 27

Objetivo principal de la supervisión

Los Estados miembros velarán por que se proporcione a las autoridades de supervisión los medios necesarios y por que dispongan de los expertos, la capacidad y el mandato pertinentes para alcanzar el objetivo principal de la supervisión, a saber, la protección de los tomadores y beneficiarios de seguros.

Artículo 28

Estabilidad financiera y tendencia procíclica

Sin perjuicio del objetivo principal de la supervisión establecido en el artículo 27, los Estados miembros velarán por que, en el ejercicio de sus funciones generales, las autoridades de supervisión consideren debidamente los posibles efectos de sus decisiones en la estabilidad de los sistemas financieros en cuestión en la Comunidad, en particular en situaciones de emergencia, teniendo en cuenta la información disponible en el momento oportuno.

En períodos de gran inestabilidad en los mercados financieros, las autoridades de supervisión tendrán en cuenta los posibles efectos procíclicos de sus acciones.

Artículo 29

Principios generales de supervisión

1. La supervisión se basará en un planteamiento prospectivo y orientado al riesgo. Comprenderá la verificación continua del correcto ejercicio de la actividad de seguro o de reaseguro y del cumplimiento de las disposiciones de supervisión por parte de las empresas de seguros y de reaseguros.

2. La supervisión de las empresas de seguros y de reaseguros comprenderá una combinación adecuada de inspecciones in situ y actividades realizadas en otro lugar.

3. Los Estados miembros velarán por que los requisitos establecidos en la presente Directiva se apliquen de forma proporcionada a la naturaleza, el volumen y la complejidad de los riesgos inherentes a la actividad de la empresa de seguros o de reaseguros.

4. Los actos delegados y las normas técnicas de regulación y de ejecución adoptadas por la Comisión tendrán en cuenta el principio de proporcionalidad, asegurando de esta manera la aplicación proporcionada de la presente Directiva, en particular en lo que concierne a las pequeñas empresas de seguros.

Los proyectos de normas técnicas de regulación, presentados por la AESPJ de conformidad con los artículos 10 a 14 del Reglamento (UE) no 1094/2010, los proyectos de normas técnicas de ejecución presentados de conformidad con el artículo 15 de dicho Reglamento, y las directrices y recomendaciones emitidas de conformidad con el artículo 16 de dicho Reglamento tendrán en cuenta el principio de proporcionalidad, asegurando de esta manera la aplicación proporcionada de la presente Directiva, en particular en lo que concierne a las pequeñas empresas de seguros.

Artículo 30

Autoridades de supervisión y alcance de la supervisión

1. La supervisión financiera de las empresas de seguros y de reaseguros, incluida la de las actividades que ejerzan a través de sucursales o en virtud de la libre prestación de servicios, será de la exclusiva competencia del Estado miembro de origen.

2. La supervisión financiera con arreglo al apartado 1 consistirá, en particular, en la comprobación, para el conjunto de actividades de la empresa de seguros y de reaseguros, del estado de solvencia, de la constitución de provisiones técnicas, de sus activos y de los fondos propios admisibles, con arreglo a las normas establecidas o a las prácticas seguidas en el Estado miembro de origen en virtud de las disposiciones adoptadas a nivel comunitario.

Cuando se trate de empresas de seguros autorizadas para cubrir los riesgos clasificados bajo el ramo 18 de la parte A del anexo I, la supervisión se extenderá también a los medios técnicos de que dispongan las empresas de seguros para llevar a cabo las operaciones de asistencia que se hayan comprometido a efectuar, siempre que la legislación del Estado miembro de origen disponga el control de dichos medios.

3. Si las autoridades de supervisión del Estado miembro en el que se localice el riesgo o del Estado miembro del compromiso o, en el caso de una empresa de reaseguros, del Estado miembro de acogida tienen motivos para considerar que las actividades de una empresa de seguros o reaseguros podrían afectar a su solidez financiera, informarán de ello a las autoridades de supervisión del Estado miembro de origen de dicha empresa.

Las autoridades de supervisión del Estado miembro de origen comprobarán que la empresa observa los principios prudenciales definidos en la presente Directiva.

Artículo 31

Transparencia y rendición de cuentas

1. Las autoridades de supervisión desempeñarán sus funciones de forma transparente y responsable, garantizando debidamente la protección de la información confidencial.

2. Los Estados miembros velarán por que se divulgue la siguiente información:

a) el texto de las disposiciones legales, reglamentarias y administrativas, y las orientaciones generales en el ámbito de la regulación de los seguros;

b) los criterios generales y métodos, incluidos los instrumentos desarrollados de conformidad con el artículo 34, apartado 4, utilizados en el marco del proceso de revisión supervisora previsto en el artículo 36;

c) datos estadísticos agregados sobre los aspectos fundamentales de la aplicación de las normas prudenciales;

d) la forma de ejercicio de las opciones previstas en la presente Directiva;

e) los objetivos de la supervisión y las principales funciones y actuaciones supervisoras.

La divulgación de información a que se refiere el párrafo primero deberá permitir comparar los planteamientos en materia de supervisión adoptados por las autoridades de supervisión de los diferentes Estados miembros.

La información deberá divulgarse con arreglo a un formato común y actualizarse con regularidad. Podrá accederse a la información a que se hace referencia en el párrafo primero, letras a) a e), en una única dirección electrónica en cada Estado miembro.

3. Los Estados miembros establecerán procedimientos transparentes para el nombramiento y la revocación de los miembros de los órganos rectores y gestores de sus autoridades de supervisión.

4. Sin perjuicio de los artículos 35, 51, 254, apartado 2, y 256, la Comisión adoptará, de conformidad con el artículo 301 bis actos delegados en relación con el apartado 2 del presente artículo en los que se especifiquen los aspectos fundamentales con respecto a los cuales se divulgarán datos estadísticos agregados, así como el contenido y la fecha de publicación de la información.

5. A fin de garantizar condiciones de aplicación uniformes del apartado 2 del presente artículo, y sin perjuicio de los artículos 35, 51, 254, apartado 2, y 256, la AESPJ elaborará proyectos de normas técnicas de ejecución que especifiquen las plantillas y la estructura de la información que se debe divulgar prevista en el presente artículo.

La AESPJ presentará dichos proyectos de normas técnicas de ejecución a la Comisión a más tardar el 30 de septiembre de 2015.

Se otorgan a la Comisión los poderes para adoptar las normas técnicas de ejecución a que se refiere el párrafo primero con arreglo al artículo 15 del Reglamento (UE) no 1094/2010.

Artículo 32

Prohibición de rechazar contratos de reaseguro o de retrocesión

1. El Estado miembro de origen de la empresa de seguros no rechazará un contrato de reaseguro celebrado con una empresa de reaseguros o de seguros autorizada de conformidad con el artículo 14 por motivos directamente relacionados con la solidez financiera de dicha empresa de reaseguros o de seguros.

2. El Estado miembro de origen de la empresa de reaseguros no rechazará un contrato de retrocesión celebrado por la empresa de reaseguros con una empresa de reaseguros o de seguros autorizada de conformidad con el artículo 14 por motivos directamente relacionados con la solidez financiera de dicha empresa de reaseguros o de seguros.

Artículo 33

Supervisión de sucursales establecidas en otro Estado miembro

Los Estados miembros dispondrán que, cuando una empresa de seguros o de reaseguros autorizada en otro Estado miembro ejerza su actividad a través de una sucursal, las autoridades de supervisión del Estado miembro de origen puedan, previa información a las autoridades de supervisión del Estado miembro de acogida, proceder, por sí mismas o por medio de personas designadas para ello, a la verificación in situ de la información necesaria para poder realizar la supervisión financiera de la empresa.

Las autoridades del Estado miembro de acogida interesado podrán participar en dicha verificación.

Cuando una autoridad de supervisión haya comunicado a las autoridades de supervisión del Estado miembro de acogida que tiene la intención de realizar verificaciones in situ de conformidad con el apartado 1, y cuando se prohíba a dicha autoridad de supervisión el ejercicio de su derecho de realizar dichas verificaciones in situ, o cuando en la práctica estas autoridades de supervisión del Estado miembro de acogida no puedan ejercer en la práctica su derecho a la participación con arreglo al apartado 2, las autoridades de supervisión podrán remitir el asunto a la AESPJ y solicitar su asistencia de conformidad con el artículo 19 del Reglamento (UE) no 1094/2010. En tal caso, la AESPJ podrá actuar con arreglo a los poderes que le confiere dicho artículo.

De conformidad con el artículo 21 del Reglamento (UE) no 1094/2010, la AESPJ podrá participar en inspecciones in situ cuando sean efectuadas de forma conjunta por dos o más autoridades de supervisión.

Artículo 34

Facultades generales de supervisión

1. Los Estados miembros velarán por que las autoridades de supervisión estén facultadas para tomar medidas preventivas y correctoras a fin de garantizar que las empresas de seguros y de reaseguros se atengan a las disposiciones legales, reglamentarias y administrativas que deben cumplir en cada Estado miembro.

2. Las autoridades de supervisión estarán facultadas para adoptar todas las medidas necesarias, incluso si procede de carácter administrativo o financiero, en relación con las empresas de seguros o de reaseguros, y los miembros de su órgano de administración, dirección o supervisión.

3. Los Estados miembros velarán por que las autoridades de supervisión estén facultadas para exigir toda la información que resulte necesaria a efectos del ejercicio de la supervisión, de conformidad con el artículo 35.

4. Los Estados miembros velarán por que las autoridades de supervisión estén facultadas para desarrollar, con carácter complementario al cálculo del capital de solvencia obligatorio y cuando resulte oportuno, los instrumentos cuantitativos necesarios en el marco del proceso de revisión supervisora, a fin de evaluar la capacidad de las empresas de seguros o de reaseguros para hacer frente a posibles sucesos o futuras alteraciones de las condiciones económicas que pudieran incidir negativamente en su situación financiera global. Las autoridades de supervisión estarán facultadas para exigir que las empresas lleven a cabo las pruebas correspondientes.

5. Las autoridades de supervisión estarán facultadas para proceder a investigaciones in situ en los locales de las empresas de seguros y de reaseguros.

6. Las facultades de supervisión se ejercerán en el momento oportuno y de forma proporcionada.

7. Las facultades frente a las empresas de seguros y de reaseguros a que se refieren los apartados 1 a 5 podrán ejercerse asimismo en relación con las actividades externalizadas de dichas empresas.

8. Las facultades a que se refieren los apartados 1 a 5 y el apartado 7 se aplicarán, si fuera necesario, por vía de ejecución forzosa y, en su caso, mediante recurso a las instancias judiciales.

Artículo 35

Información que deberá facilitarse a efectos de supervisión

1. Los Estados miembros exigirán a las empresas de seguros y de reaseguros que presenten a las autoridades de supervisión la información que sea necesaria a efectos de supervisión, teniendo en cuenta los objetivos de supervisión contemplados en los artículos 27 y 28. Dicha información incluirá, al menos, la que resulte necesaria para las siguientes actuaciones en el marco del proceso a que se refiere el artículo 36:

a) para evaluar el sistema de gobernanza aplicado por las empresas, la actividad que desarrollan, los principios de valoración aplicados a efectos de solvencia, los riesgos asumidos y los sistemas de gestión de riesgos, así como la estructura de su capital, sus necesidades de capital y su gestión del mismo;

b) para tomar las decisiones pertinentes en el ejercicio de sus derechos y obligaciones de supervisión.

2. Los Estados miembros velarán por que las autoridades de supervisión estén facultadas para:

a) determinar la naturaleza, el alcance y el formato de la información a que se refiere el apartado 1 cuya presentación exigirán a las empresas de seguros y de reaseguros en los siguientes momentos:

i) a intervalos definidos de antemano;

ii) cuando tengan lugar sucesos definidos de antemano;

iii) en el transcurso de investigaciones relativas a la situación de una empresa de seguros o de reaseguros;

b) obtener cualquier información relativa a los contratos en poder de intermediarios o a los contratos celebrados con terceros; y

c) solicitar información a expertos externos, tales como auditores y actuarios.

3. La información a que se refieren los apartados 1 y 2 comprenderá:

a) datos cualitativos o cuantitativos, o cualquier combinación adecuada de estos;

b) datos históricos, actuales o prospectivos, o cualquier combinación adecuada de estos; y

c) datos de fuentes internas o externas, o cualquier combinación adecuada de estos.

4. La información a que se refieren los apartados 1 y 2 se ajustará a los siguientes principios:

a) deberá reflejar la naturaleza, el volumen y la complejidad de la actividad de la empresa y, en particular, los riesgos inherentes a dicha actividad;

b) deberá ser accesible, comparable y coherente en el tiempo y estar completa en todos sus aspectos significativos; y

c) deberá ser pertinente, fiable y comprensible.

5. Los Estados miembros exigirán a las empresas de seguros y de reaseguros que dispongan de sistemas y estructuras apropiados para cumplir los requisitos establecidos en los apartados 1 a 4, así como de una política escrita, aprobada por el órgano de administración, dirección o supervisión de la empresa de seguros o de reaseguros, que garantice la continua adecuación de la información presentada.

6. Sin perjuicio de lo dispuesto en el artículo 129, apartado 4, cuando los períodos predefinidos a que se hace referencia en el apartado 2, letra a), inciso i), sean de duración inferior a un año, las autoridades de supervisión podrán limitar la información regular a efectos de supervisión, si:

a) la presentación de dicha información es excesivamente gravosa en relación con la naturaleza, dimensión y complejidad de los riesgos inherentes a la actividad de la empresa;

b) la información se comunica al menos una vez al año.

Las autoridades de supervisión no limitarán la presentación regular de información a efectos de supervisión a intervalos de menos de un año en el caso de las empresas de seguros o de reaseguros que formen parte de un grupo en el sentido del artículo 212, apartado 1, letra c), a menos que la empresa pueda demostrar, a satisfacción de la autoridad de supervisión, que la presentación regular de información a intervalos de menos de un año a efectos de supervisión es inadecuada, habida cuenta de la naturaleza, el volumen y la complejidad de los riesgos inherentes a la actividad del grupo.

La limitación de la presentación regular de información a efectos de supervisión solo se permitirá a las empresas que no representen más del 20 % del mercado de seguros y reaseguros de vida y distintos de los de vida de un Estado miembro respectivamente, si la cuota de mercado de los seguros distintos de los de vida se basa en las primas brutas emitidas y la cuota de mercado se base en provisiones técnicas brutas.

Las autoridades de supervisión establecerán un orden de prioridad entre las empresas más pequeñas a la hora de determinar la admisibilidad de las empresas para esas limitaciones.

7. Las autoridades de supervisión interesadas podrán limitar la presentación regular de información a efectos de supervisión o eximir a las empresas de seguros y de reaseguros de la obligación de informar detallando todos los elementos uno por uno, en los casos siguientes:

a) la presentación de dicha información es excesivamente gravosa en relación con la naturaleza, dimensión y complejidad de los riesgos inherentes a la actividad de la empresa;

b) la presentación de dicha información no es necesaria para la supervisión efectiva de la empresa;

c) la exención no vulnera la estabilidad de los sistemas financieros en cuestión en la Unión, y

d) la empresa es capaz de proporcionar la información con carácter ad hoc.