This document is an excerpt from the EUR-Lex website

Document 32017R2401

Regulation (EU) 2017/2401 of the European Parliament and of the Council of 12 December 2017 amending Regulation (EU) No 575/2013 on prudential requirements for credit institutions and investment firms

Uredba (EU) 2017/2401 Europskog parlamenta i Vijeća od 12. prosinca 2017. o izmjeni Uredbe (EU) br. 575/2013 o bonitetnim zahtjevima za kreditne institucije i investicijska društva

Uredba (EU) 2017/2401 Europskog parlamenta i Vijeća od 12. prosinca 2017. o izmjeni Uredbe (EU) br. 575/2013 o bonitetnim zahtjevima za kreditne institucije i investicijska društva

SL L 347, 28.12.2017, p. 1–34

(BG, ES, CS, DA, DE, ET, EL, EN, FR, GA, HR, IT, LV, LT, HU, MT, NL, PL, PT, RO, SK, SL, FI, SV)

In force

In force

|

28.12.2017 |

HR |

Službeni list Europske unije |

L 347/1 |

UREDBA (EU) 2017/2401 EUROPSKOG PARLAMENTA I VIJEĆA

od 12. prosinca 2017.

o izmjeni Uredbe (EU) br. 575/2013 o bonitetnim zahtjevima za kreditne institucije i investicijska društva

EUROPSKI PARLAMENT I VIJEĆE EUROPSKE UNIJE,

uzimajući u obzir Ugovor o funkcioniranju Europske unije, a posebno njegov članak 114.,

uzimajući u obzir prijedlog Europske komisije,

nakon prosljeđivanja nacrta zakonodavnog akta nacionalnim parlamentima,

uzimajući u obzir mišljenje Europske središnje banke (1)

uzimajući u obzir mišljenje Europskoga gospodarskog i socijalnog odbora (2),

u skladu s redovnim zakonodavnim postupkom (3),

budući da:

|

(1) |

Sekuritizacije su važan sastavni dio dobrog funkcioniranja financijskih tržišta u mjeri u kojoj pridonose diversifikaciji izvora financiranja i izvora diversifikacije rizika kreditnih institucija i investicijskih društava („institucije”) te oslobađanju regulatornog kapitala koji se može preraspodijeliti za potporu daljnjem kreditiranju, posebno izvora financiranju realnog gospodarstva. Nadalje, sekuritizacijama se institucijama i ostalim sudionicima na tržištu pružaju dodatne mogućnosti ulaganja, čime se omogućuje diversifikacija portfelja i olakšava priljev izvora financiranja prema poduzećima i pojedincima u državama članicama i prekogranično diljem Unije. Te bi koristi, međutim, trebalo ponderirati u odnosu na njihove potencijalne troškove i rizike, uključujući njihov učinak na financijsku stabilnost. Kao što se pokazalo tijekom prve faze financijske krize koja je započela u ljeto 2007., loše prakse na sekuritizacijskim tržištima znatno su ugrozile integritet financijskog sustava, i to zbog prekomjerne financijske poluge, netransparentnih i složenih struktura zbog kojih je određivanje cijena postalo problematično, mehaničkog oslanjanja na eksterne rejting-sustave odnosno nepodudarnosti između interesa ulagatelja i inicijatora („rizici agencije”). |

|

(2) |

Posljednjih godina obujam izdavanja sekuritizacija u Uniji zadržao se ispod svoje najviše razine u pretkriznom razdoblju, za što postoji više razloga, uključujući i stigmu koju takve transakcije nose. Kako bi se spriječilo ponovno pojavljivanje okolnosti zbog kojih je financijska kriza i nastala, oporavak sekuritizacijskih tržišta trebao bi se temeljiti na dobrim i razboritim tržišnim praksama. U tom cilju Uredbom (EU) 2017/2402 Europskog parlamenta i Vijeća (4) određuju se temeljni elementi općeg sekuritizacijskog okvira, s kriterijima za utvrđivanje jednostavnih, transparentnih i standardiziranih („STS”) sekuritizacija i sustavom nadzora za praćenje pravilne primjene tih kriterija od strane inicijatora, sponzora, izdavatelja i institucionalnih ulagatelja. Nadalje, tom uredbom predviđen je niz zajedničkih zahtjeva u pogledu zadržavanja rizika, dubinske analize i objavljivanja podataka za sve sektore financijskih usluga. |

|

(3) |

U skladu s ciljevima Uredbe (EU) 2017/2402 , regulatorne kapitalne zahtjeve utvrđene u Uredbi (EU) br. 575/2013 Europskog parlamenta i vijeća (5) za institucije koje su inicijatori, sponzori ili ulagatelji sekuritizacija trebalo bi izmijeniti kako bi se na odgovarajući način odrazile specifične značajke STS sekuritizacija, ako te sekuritizacije ispunjavaju i dodatne zahtjeve utvrđene u ovoj Uredbi, i kako bi se riješili nedostatci koji su postali očiti tijekom financijske krize, osobito mehaničko oslanjanje na eksterne rejting-sustave, pretjerano niski ponderi rizika za sekuritizacijske tranše s visokim rejtingom i, s druge strane, pretjerano visoki ponderi rizika za tranše s niskim rejtingom te nedostatna osjetljivost na rizik. Bazelski odbor za nadzor banaka („BCBS”) 11. prosinca 2014. objavio je svoje „Revizije sekuritizacijskog okvira” („revidirani bazelski okvir”) u kojima su iznesene razne promjene regulatornih kapitalnih standarda za sekuritizacije kako bi se riješili ti specifični nedostatci. BCBS je 11. srpnja 2016. objavio ažurirani standard za tretman regulatornog kapitala sekuritiziranih izloženosti koji uključuje tretman regulatornog kapitala za „jednostavne, transparentne i usporedive” sekuritizacije. Tim se standardom mijenjaj revidirani bazelski okvir. U izmjenama Uredbe (EU) br. 575/2013 trebale bi se uzeti u obzir odredbe revidiranog bazelskog okvira kako je on izmijenjen. |

|

(4) |

Na kapitalne zahtjeve za pozicije u sekuritizaciji na temelju Uredbe (EU) br. 575/2013 za sve bi se institucije trebale primjenjivati iste metode izračuna. Kao prvo i kako bi uklonila svaki oblik mehaničkog oslanjanja na eksterne rejting-sustave, institucija bi trebala primjenjivati vlastiti izračun regulatornih kapitalnih zahtjeva ako ima odobrenje za primjenu pristupa zasnovanog na internim rejting-sustavima („pristup IRB”) u odnosu na izloženosti koje su iste vrste kao odnosne izloženosti te sekuritizacije te ako može izračunati regulatorne kapitalne zahtjeve u odnosu na odnosne izloženosti kao da one nisu bile sekuritizirane („KIRB”), u svakom slučaju podložno nekim unaprijed definiranim ulaznim podacima (IRB pristup sekuritizaciji - „SEC-IRBA”). Institucijama koje nisu u mogućnosti primjenjivati pristup SEC-IRBA u odnosu na svoje pozicije u određenoj sekuritizaciji trebao bi biti na raspolaganju standardizirani pristup sekuritizaciji („SEC-SA”). SEC-SA trebao bi se temeljiti na formuli koja kao ulazne podatke upotrebljava kapitalne zahtjeve koji bi se, na temelju standardiziranog pristupa kreditnom riziku, izračunali za odnosne izloženosti kao da one nisu bile sekuritizirane („Ksa”). Ako prva dva pristupa nisu dostupna, institucije bi trebale moći primijeniti pristup sekuritizaciji zasnovan na eksternim rejting sustavima (SEC-ERBA). U okviru pristupa SEC-ERBA, sekuritizacijskim tranšama trebali bi se dodijeliti kapitalni zahtjevi na temelju njihova eksternog rejtinga. Institucije bi, međutim, trebale uvijek primjenjivati SEC-ERBA-u kao alternativni pristup ako SEC-IRBA nije primjenjiv za tranše s niskim rejtingom i za neke tranše sa srednjim rejtingom STS sekuritizacija koje su utvrđene odgovarajućim parametrima. Za sekuritizacije koje nisu obuhvaćene kategorijom STS, primjenu pristupa SEC-SA nakon SEC-IRBA-a trebalo bi dodatno ograničiti. Nadalje, nadležna tijela trebala bi moći zabraniti primjenu pristupa SEC-SA ako njime nije moguće na odgovarajući način otkloniti rizike koje sekuritizacija predstavlja za mogućnost sanacije institucije ili financijsku stabilnost. Institucijama bi trebalo dozvoliti da, nakon obavijesti nadležnom tijelu, primjenjuju pristup SEC-ERBA u pogledu svih svojih sekuritizacija s rejtingom ako ne mogu primijeniti pristup SEC-IRBA. |

|

(5) |

Rizici agencije i modela češći su kod sekuritizacija nego kod druge financijske imovine i uzrokuju određenu razinu nesigurnosti u izračunu kapitalnih zahtjeva za sekuritizacije, čak i nakon što se u obzir uzmu svi odgovarajući činitelji rizika. Kako bi se ti rizici primjereno obuhvatili, Uredbu (EU) br. 575/2013 trebalo bi izmijeniti da bi se za sve sekuritizacijske pozicije utvrdila donja granica pondera rizika od najmanje 15 %. Resekuritizacije, međutim, podrazumijevaju veću složenost i rizičnost te su u skladu s tim u okviru [Uredbe (EU) 2017/2402 dopušteni samo određeni oblici resekuritizacije. Osim toga, na pozicije u resekuritizacijama trebao bi se primjenjivati konzervativniji izračun kapitalnih zahtjeva i donja granica pondera rizika od 100 %. |

|

(6) |

Od institucije se ne bi smjelo zahtijevati da primjenjuje viši ponder rizika na nadređenu poziciju od onoga koji bi se primjenjivao da odnosne izloženosti drže izravno, čime se odražava korist od kreditnog poboljšanja koju podređene tranše donose nadređenim pozicijama u sekuritizacijskoj strukturi. Stoga bi se Uredbom (EU) br. 575/2013 trebao omogućiti pristup odnosnih izloženosti na temelju kojeg bi se nadređenoj sekuritizacijskoj poziciji trebao dodijeliti maksimalni ponder rizika koji je jednak prosječnom ponderu rizika ponderiranom izloženošću primjenjivom na odnosne izloženosti, a takav pristup trebao bi biti na raspolaganju bez obzira na to ima li relevantna pozicija svoj rejting ili ne i bez obzira na pristup koji se primjenjuje na odnosni skup (standardizirani pristup ili pristup IRB), podložno određenim uvjetima. |

|

(7) |

U trenutačnom je okviru ukupna gornja granica u smislu iznosa izloženosti ponderiranih rizikom na raspolaganju institucijama koje mogu izračunati kapitalne zahtjeve za odnosne izloženosti u skladu s pristupom IRB kao da te izloženosti nisu bile sekuritizirane (KIRB). U mjeri u kojoj se sekuritizacijskim postupkom smanjuje rizik povezan s odnosnim izloženostima, ta bi gornja granica trebala biti na raspolaganju svim institucijama inicijatorima i sponzorima, bez obzira na pristup koji primjenjuju za izračun regulatornih kapitalnih zahtjeva za pozicije u sekuritizaciji. |

|

(8) |

Kao što je europsko nadzorno tijelo (Europsko nadzorno tijelo za bankarstvo) („EBA”) osnovano Uredbom (EU) br. 1093/2010 Europskog parlamenta i Vijeća (6) istaknulo u svojem izvješću o kvalificiranim sekuritizacijama iz srpnja 2015., empirijski dokazi o neispunjavanju obveza i gubitcima pokazuju da su tijekom financijske krize STS sekuritizacije imale bolje rezultate od ostalih sekuritizacija, zahvaljujući primjeni jednostavnih i transparentnih struktura i čvrstih praksi provedbe za STS sekuritizacije, što rezultira nižim kreditnim i operativnim rizicima te nižim rizicima agencije. Stoga je Uredbu (EU) br. 575/2013 primjereno izmijeniti kako bi se omogućila kalibracija za STS sekuritizacije koja je primjereno osjetljiva na rizik, pod uvjetom da one ispunjavaju i dodatne zahtjeve za umanjivanje rizika, na način koji je EBA preporučila u tom izvješću, što osobito uključuje nižu donju granicu pondera rizika od 10 % za nadređene pozicije. |

|

(9) |

Niže kapitalne zahtjeve koji se primjenjuju na STS sekuritizacije trebalo bi ograničiti na sekuritizacije u kojima se vlasništvo nad odnosnim izloženostima prenosi na sekuritizacijski subjekt posebne namjene odnosno „SSPN” („tradicionalne sekuritizacije”). Međutim, institucije koje zadržavaju nadređene pozicije u sintetskim sekuritizacijama osigurane odnosnim skupom kredita malim i srednjim poduzećima („MSP”) trebale bi također imati mogućnost na te pozicije primjenjivati niže kapitalne zahtjeve koji su na raspolaganju za STS sekuritizacije ako se smatra da su te transakcije visoke kvalitete u skladu s određenim strogim kriterijima, među ostalim i za prihvatljive ulagatelje. Osobito bi takva podgrupa sintetskih sekuritizacija trebala ostvarivati korist od jamstva ili protujamstva središnje vlasti ili središnje banke države članice ili razvojnog subjekta, ili institucionalnog ulagatelja pod uvjetom da su jamstvo ili protujamstvo koje su pružili potonji potpuno osigurani gotovinskim pologom kod institucija inicijatora. Povlaštenim tretmanom regulatornog kapitala za STS sekuritizacije koji bi bio na raspolaganju za te transakcije na temelju Uredbe (EU) br. 575/2013 ne dovodi se u pitanje usklađenost s okvirom Unije za državne potpore, kako je određen u Direktivi 2014/59/EU Europskog parlamenta i Vijeća (7). |

|

(10) |

Kako bi se harmonizirala nadzorna praksa širom Unije, Komisiji bi trebalo delegirati ovlast za donošenje akata u skladu s člankom 290. Ugovora o funkcioniranju Europske unije (UFEU), uzimajući u obzir izvješće EBA-e, u vezi s detaljnijim utvrđivanjem uvjeta za prijenos kreditnog rizika na treće strane, pojma razmjernog prijenosa kreditnog rizika na treće strane te zahtjeva u pogledu procjene sekuritizacijskih transakcija koju provode nadležna tijela, u vezi s tradicionalnim i sintetskim sekuritizacijama. Posebno je važno da Komisija tijekom svojeg pripremnog rada provede odgovarajuća savjetovanja, uključujući ona na razini stručnjaka, te da se ta savjetovanja provedu u skladu s načelima utvrđenima u Međuinstitucijskom sporazumu o boljoj izradi zakonodavstva od 13. travnja 2016. (8). Osobito, s ciljem osiguravanja ravnopravnog sudjelovanja u pripremi delegiranih akata, Europski parlament i Vijeće primaju sve dokumente istodobno kada i stručnjaci iz država članica te njihovi stručnjaci sustavno imaju pristup sastancima stručnih skupina Komisije koji se odnose na pripremu delegiranih akata. |

|

(11) |

Tehničkim standardima u pogledu financijskih usluga trebalo bi osigurati primjerenu zaštitu ulagateljâ i potrošačâ u Uniji. Bilo bi učinkovito i primjereno EBA-i, kao tijelu s visoko specijaliziranim stručnim znanjem, povjeriti izradu nacrta regulatornih tehničkih standarda koji ne uključuju donošenje političkih odluka, kao i njihovu dostavu Komisiji. |

|

(12) |

Komisija bi trebala biti ovlaštena donijeti regulatorne tehničke standarde koje izradi EBA u pogledu toga što sačinjava primjereno konzervativne metode za mjerenje iznosa neiskorištenog dijela gotovinskih predujmova u kontekstu izračunavanja vrijednosti izloženosti sekuritizacije te u pogledu detaljnijeg utvrđivanja uvjeta za dopuštanje institucijama da izračunaju vrijednost KIRB za skup odnosnih izloženosti sekuritizacije kao u slučaju otkupljenih potraživanja. Komisija bi trebala donijeti te nacrte regulatornih tehničkih standarda putem delegiranih akata na temelju članka 290. UFEU-a i u skladu s člancima od 10. do 14. Uredbe (EU) br. 1093/2010. |

|

(13) |

U ostatak regulatornih kapitalnih zahtjeva za sekuritizacije utvrđenih u Uredbi (EU) br. 575/2013 trebalo bi unijeti samo posljedične izmjene, u mjeri u kojoj je to potrebno kako bi se u obzir uzela nova hijerarhija pristupâ i posebne odredbe za STS sekuritizacije. Osobito bi se trebale i dalje primjenjivati odredbe povezane s priznavanjem prijenosa značajnog rizika i zahtjevima za vanjske kreditne procjene, u osnovi pod istim uvjetima kao i dosad. Međutim, peti dio Uredbe (EU) br. 575/2013 trebalo bi u cijelosti izbrisati, uz izuzetak zahtjeva za držanje dodatnih pondera rizika koji bi se trebali nametnuti institucijama za koje se ustanovi da su prekršile odredbe poglavlja 2. Uredbe (EU) 2017/2402 . |

|

(14) |

Primjereno je da se izmjene Uredbe (EU) br. 575/2013 predviđene u ovoj Uredbi primjenjuju na sve sekuritizacijske pozicije koje neka institucija drži. Međutim, kako bi se što je više moguće smanjili prijelazni troškovi te kako bi se omogućio nesmetan prijelaz na novi okvir, institucije bi trebale do 31. prosinca 2019. nastaviti primjenjivati prethodni okvir, odnosno relevantne odredbe Uredbe (EU) br. 575/2013 koje su se primjenjivale prije datuma početka primjene ove Uredbe, na sve neotplaćene sekuritizacijske pozicije koje drže na dan početka primjene ove Uredbe, |

DONIJELI SU OVU UREDBU:

Članak 1.

Izmjena Uredbe (EU) br. 575/2013

Uredba (EU) br. 575/2013 mijenja se kako slijedi:

|

1. |

Članak 4. stavak 1. mijenja se kako slijedi:

|

|

2. |

U članku 36. stavku 1. točki (k) podtočka ii. zamjenjuje se sljedećim:

|

|

3. |

članak 109. zamjenjuje se sljedećim: „Članak 109. Tretman sekuritizacijskih pozicija Institucije izračunavaju iznos izloženosti ponderiran rizikom za poziciju koju drže u sekuritizaciji u skladu s poglavljem 5.”. |

|

4. |

U članku 134. stavak 6. zamjenjuje se sljedećim: „6. Ako institucija pruža kreditnu zaštitu za određeni broj izloženosti podložno uvjetu da n-ti nastanak statusa neispunjavanja obveza u skupu izloženosti predstavlja osnovu za plaćanje i da taj kreditni događaj dovodi do otkazivanja ugovora, rizikom ponderirani iznos izloženosti izračunava se tako da se zbroje ponderi rizika za izloženosti uključene u košaricu, isključujući izloženosti n–1, do najviše 1 250 % te se pomnože s nominalnim iznosom zaštite koja proistječe iz kreditne izvedenice. Izloženosti n–1 koje se isključuju iz navedenog zbroja jesu one od kojih svaka rezultira nižim rizikom ponderiranim iznosom izloženosti nego što je rizikom ponderirani iznos izloženosti bilo koje druge izloženosti uključene u zbroj.”. |

|

5. |

U članku 142. stavku 1. točka 8. briše se. |

|

6. |

U članku 153. stavak 7. zamjenjuje se sljedećim: „7. Kod otkupljenih potraživanja od trgovačkih društva, povratni diskonti kupovne cijene, kolaterali ili djelomična jamstva kojima se osigurava zaštita od prvoga gubitka zbog neispunjavanja obveza, gubitka s osnove razrjeđivanja ili oba ta gubitka mogu se tretirati kao zaštita od prvoga gubitka kupca potraživanja ili korisnika kolaterala ili djelomičnog jamstva, u skladu s poglavljem 5. odjeljkom 3 pododjeljcima 2. i 3. Prodavatelj koji omogućava povratni diskont kupovne cijene i pružatelj kolaterala ili djelomičnih jamstava tretira navedene kao izloženost poziciji prvog gubitka, u skladu s poglavljem 5. odjeljkom 3 pododjeljcima 2. i 3. 8. Ako institucija pruža kreditnu zaštitu za određeni broj izloženosti podložno uvjetu da n-ti nastanak statusa neispunjavanja obveza u skupu izloženosti predstavlja osnovu za plaćanje i da taj kreditni događaj dovodi do otkazivanja ugovora, rizikom ponderirani iznos izloženosti izračunava se tako da se zbroje ponderi rizika za izloženosti uključene u košaricu, isključujući izloženosti n–1, pri čemu zbroj iznosa očekivanog gubitka pomnožen s 12,5 i iznosom izloženosti ponderiran rizikom ne smije premašivati nominalni iznos zaštite koja proistječe iz kreditne izvedenice pomnožen s 12,5. Izloženosti n–1 koje se isključuju iz navedenog zbroja jesu one od kojih svaka rezultira nižim rizikom ponderiranim iznosom izloženosti nego što je rizikom ponderirani iznos izloženosti bilo koje druge izloženosti uključene u zbroj. Ponder rizika od 1 250 % promjenjuje se na pozicije u košarici za koje institucija ne može odrediti ponder rizika prema pristupu IRB.”. |

|

7. |

U članku 154. stavak 6. zamjenjuje se sljedećim: „6. Kod otkupljenih potraživanja od stanovništva, povratni diskonti kupovne cijene, kolaterali ili djelomična jamstva kojima se osigurava zaštita od prvoga gubitka zbog neispunjavanja obveza, gubitka s osnove razrjeđivanja ili oba ta gubitka mogu se tretirati kao zaštita od prvoga gubitka kupca potraživanja ili korisnika kolaterala ili djelomičnog jamstva, u skladu s poglavljem 5. odjeljkom 3. pododjeljcima 2. i 3. Prodavatelj koji omogućava povratni diskont kupovne cijene i pružatelj kolaterala ili djelomičnih jamstava tretira navedene kao izloženost poziciji prvog gubitka, u skladu s poglavljem 5. odjeljkom 3. pododjeljcima 2. i 3.” |

|

8. |

U članku 197. stavku 1. točka (h) zamjenjuje se sljedećim:

|

|

9. |

U trećem dijelu glavi II. poglavlje 5. zamjenjuje se sljedećim: „POGLAVLJE 5. Sekuritizacija

Članak 242. Definicije Za potrebe ovog poglavlja primjenjuju se sljedeće definicije:

Članak 243. Kriteriji za STS sekuritizacije koje ispunjuju uvjete za različit tretman kapitala 1. Na pozicije u programu ABCP ili transakcijama ABCP koje se priznaju kao pozicije u STS sekuritizaciji može se primjenjivati tretman utvrđen u člancima 260., 262. i 264. ako su ispunjeni sljedeći uvjeti:

U slučaju potraživanja od kupaca, prvi podstavak točka (b) ne primjenjuje se ako je kreditni rizik tih potraživanja od kupaca potpuno pokriven prihvatljivom kreditnom zaštitom u skladu s poglavljem 4., pod uvjetom da je pružatelj zaštite u tom slučaju institucija, društvo za osiguranje ili društvo za reosiguranje. Za potrebe ovog podstavka, samo udio potraživanja od kupaca koji preostaje nakon što se u obzir uzme učinak bilo kojeg diskonta kupovne cijene i prekomjerne kolateralizacije upotrebljava se kako bi se utvrdilo jesu li ta potraživanja potpuno pokrivena i jesu li u skladu s limitom koncentracije. U slučaju sekuritiziranih preostalih vrijednosti najma ne primjenjuje se prvi podstavak točka (b) ako te vrijednosti nisu izložene riziku refinanciranja ili kasnije prodaje zbog pravno izvršive obveze treće strane, prihvatljive u okviru članka 201. stavka 1., da otkupi ili refinancira izloženost prethodno utvrđenim iznosom. Odstupajući od točke (a) prvi podstavak prema kojoj institucija primjenjuje članak 248. stavak 3. ili je dobila odobrenje za primjenu pristupa interne procjene u skladu s člankom 265., ponder rizika koji bi institucija dodijelila likvidnosnoj liniji koji u potpunosti pokriva ABCP izdan u okviru programa iznosi 100 % ili manje. 2. Na pozicije u sekuritizaciji, osim programa ABCP ili transakcija ABCP, koje se priznaju kao pozicije u STS sekuritizaciji može se primjenjivati tretman utvrđen u člancima 260., 262. i 264. ako su ispunjeni sljedeći uvjeti:

Članak 244. Tradicionalna sekuritizacija 1. Institucija inicijator tradicionalne sekuritizacije može odnosne izloženosti izuzeti iz svojih izračuna iznosa izloženosti ponderiranih rizikom i,ako je relevantno, iznosa očekivanih gubitaka ako je ispunjen bilo koji od sljedećih uvjeta:

2. Smatra se da je značajan kreditni rizik prenesen u bilo kojem od sljedećih slučajeva:

Ako potencijalno smanjenje iznosa izloženosti ponderiranih rizikom koje bi institucija inicijator postigla sekuritizacijom iz točaka (a) ili (b) nije opravdano razmjernim prijenosom kreditnog rizika na treće strane, nadležna tijela mogu na pojedinačnoj osnovi odlučiti da se značajan kreditni rizik ne smatra prenesenim na treće strane. 3. Odstupajući od stavka 2., nadležna tijela mogu institucijama inicijatorima odobriti da priznaju prijenos značajnog kreditnog rizika u vezi sa sekuritizacijom ako institucija inicijator u svakom pojedinom slučaju dokaže da je smanjenje kapitalnih zahtjeva koje inicijator postiže sekuritizacijom opravdano razmjernim prijenosom kreditnog rizika na treće strane. Odobrenje se daje samo ako institucija ispunjava oba sljedeća uvjeta:

4. Uz zahtjeve iz stavaka 1., 2. i 3. moraju biti ispunjeni i svi sljedeći uvjeti:

5. Nadležna tijela obavješćuju EBA-u o slučajevima u kojima su odlučila da potencijalno smanjenje iznosa izloženosti ponderiranih rizikom nije bilo opravdano razmjernim prijenosom kreditnog rizika na treće strane u skladu sa stavkom 2. te o slučajevima u kojima su institucije odlučile primjenjivati stavak 3. 6. EBA prati različite nadzorne prakse u vezi s priznavanjem prijenosa značajnog rizika u tradicionalnim sekuritizacijama u skladu s ovim člankom. EBA osobito preispituje:

EBA o svojim nalazima izvješćuje Komisiju do 2. siječnja 2021. Komisija, uzimajući u obzir izvješće EBA-e, može donijeti delegirani akt u skladu s člankom 462. kako bi se dopunila ova Uredba detaljnijim utvrđivanjem stavki navedenih u točkama (a), (b) i (c) ovog stavka. Članak 245. Sintetska sekuritizacija 1. Institucija inicijator sintetske sekuritizacije može izračunavati iznose izloženosti ponderirane rizikom i, ako je relevantno, iznose očekivanih gubitaka u odnosu na odnosne izloženosti u skladu s člancima 251. i 252., ako je ispunjen jedan od sljedećih uvjeta:

2. Smatra se da je značajan kreditni rizik prenesen u bilo kojem od sljedećih slučajeva:

Ako potencijalno smanjenje iznosa izloženosti ponderiranih rizikom koje bi institucija inicijator postigla sekuritizacijom nije opravdano razmjernim prijenosom kreditnog rizika na treće strane, nadležna tijela mogu na pojedinačnoj osnovi odlučiti da se značajan kreditni rizik ne smatra prenesenim na treće strane. 3. Odstupajući od stavka 2., nadležna tijela mogu institucijama inicijatorima izdati odobrenje da priznaju prijenos značajnog kreditnog rizika u vezi sa sekuritizacijom ako institucija inicijator u svakom pojedinom slučaju dokaže da je smanjenje kapitalnih zahtjeva koje inicijator postiže sekuritizacijom opravdano razmjernim prijenosom kreditnog rizika na treće strane. Odobrenje se izdaje samo ako institucija ispunjava oba sljedeća uvjeta:

4. Uz zahtjeve iz stavaka 1., 2. i 3. moraju biti ispunjeni i svi sljedeći uvjeti:

5. Nadležna tijela obavješćuju EBA-u o slučajevima u kojima su odlučila da potencijalno smanjenje iznosa izloženosti ponderiranih rizikom nije bilo opravdano razmjernim prijenosom kreditnog rizika na treće strane u skladu sa stavkom 2., te o slučajevima u kojima su institucije odlučile primjenjivati stavak 3. 6. EBA prati različite nadzorne prakse u vezi s priznavanjem prijenosa značajnog rizika u sintetskim sekuritizacijama u skladu s ovim člankom. EBA osobito preispituje:

EBA o svojim nalazima izvješćuje Komisiju do 2. siječnja 2021. Komisija, uzimajući u obzir izvješće EBA-e, može donijeti delegirani akt u skladu s člankom 462. kako bi se dopunila ova Uredba detaljnijim utvrđivanjem stavki navedenih u točkama (a), (b) i (c) ovog stavka. Članak 246. Operativni zahtjevi za odredbe o prijevremenoj isplati Ako sekuritizacija uključuje obnovljive izloženosti i odredbu o prijevremenoj isplati ili slične odredbe, smatra se da je institucija inicijator značajan kreditni rizik prenijela samo ako su ispunjeni zahtjevi utvrđeni u člancima 244. i 245. te ako odredba o prijevremenoj isplati, jednom kada je primijenjena, ne:

Članak 247. Izračun iznosa izloženosti ponderiranih rizikom 1. Ako je institucija inicijator prenijela značajan kreditni rizik povezan s odnosnim izloženostima sekuritizacije u skladu s odjeljkom 2., ta institucija može:

2. Ako je institucija inicijator odlučila primijeniti stavak 1., ona izračunava iznose izloženosti ponderirane rizikom, kako je propisano ovim poglavljem, za pozicije koje može držati u sekuritizaciji. Ako institucija inicijator nije prenijela značajan kreditni rizik ili je odlučila da neće primijeniti stavak 1., ona ne treba izračunavati iznose izloženosti ponderirane rizikom za sve pozicije koje može imati u sekuritizaciji, već nastavlja uključivati odnosne izloženosti u izračun iznosa izloženosti ponderiranih rizikom, te gdje je to relevantno iznose očekivanoga gubitka, kao da one nisu sekuritizirane. 3. Ako postoji izloženost prema pozicijama u različitima tranšama u sekuritizaciji, izloženost prema svakoj tranši smatra se zasebnom sekuritizacijskom pozicijom. Smatra se da pružatelji kreditne zaštite za sekuritizacijske pozicije drže pozicije u sekuritizaciji. U sekuritizacijske pozicije uključene su sekuritizacijske izloženosti proizašle iz ugovora o kamatnim ili valutnim izvedenicama koje je institucija sklopila tom transakcijom. 4. Osim ako se sekuritizacijska pozicija odbija od stavki redovnog osnovnog kapitala u skladu s člankom 36. stavkom 1. točkom (k), iznos izloženosti ponderiran rizikom uključuje se u ukupne iznose izloženosti ponderirane rizikom te institucije za potrebe članka 92. stavka 3. 5. Za sekuritizacijsku poziciju iznos izloženosti ponderiran rizikom izračunava se tako da se vrijednost izloženosti pozicije, izračunana na način naveden u članku 248., pomnoži s relevantnim ukupnim ponderom rizika. 6. Ukupni ponder rizika određuje se kao zbroj pondera rizika određenog u ovom poglavlju i dodatnog pondera rizika u skladu s člankom 270.a. Članak 248. Vrijednost izloženosti 1. Vrijednost izloženosti sekuritizacijske pozicije izračunava se na sljedeći način:

EBA izrađuje nacrt regulatornih tehničkih standarda kojima se određuju karakteristike primjereno konzervativne metode za mjerenje iznosa neiskorištenog dijela navedenog u prvom podstavku točki (b). EBA dostavlja Komisiji navedene nacrte regulatornih tehničkih standarda do 18. siječnja 2019. Komisiji se dodjeljuje ovlast za dopunjavanje ove Uredbe donošenjem regulatornih tehničkih standarda navedenih u ovom stavku trećem podstavku u skladu s člancima od 10. do 14. Uredbe (EU) br. 1093/2010.; 2. Ako institucija ima dvije ili više sekuritizacijskih pozicija koje se preklapaju, u izračun iznosa izloženosti ponderiranih rizikom uključuje samo jednu od tih pozicija. Ako se pozicije djelomično preklapaju, institucija poziciju može podijeliti na dva dijela i priznati preklapanje samo za jedan dio u skladu s prvim podstavkom. Kao alternativna mogućnost, institucija pozicije može tretirati kao da se u potpunosti preklapaju tako da, za potrebe izračuna kapitala, proširi poziciju koja rezultira višim iznosima izloženosti ponderiranima rizikom. Institucija također može priznati preklapanje između kapitalnih zahtjeva za specifični rizik za pozicije iz knjige trgovanja i kapitalnih zahtjeva za sekuritizacijske pozicije iz knjige pozicija kojima se ne trguje, pod uvjetom da institucija može izračunati i usporediti kapitalne zahtjeve za relevantne pozicije. Za potrebe ovog stavka, smatra se da se dvije pozicije preklapaju ako se međusobno prebijaju na način da institucija može gubitke koji proizlaze iz jedne pozicije izbjeći izvršenjem obveza koje se zahtijevaju na osnovi druge pozicije. 3. Ako se članak 270.c točka (d) odnosi na pozicije u programu ABCP, institucija može za izračun iznosa izloženosti ponderiranog rizikom za program ABCP primjenjivati ponder rizika koji je dodijeljen likvidnosnoj liniji, pod uvjetom da je 100 % ABCP-a izdanog u programu ABCP pokriveno tom likvidnosnom linijom i da je likvidnosna linija u jednakom položaju kao ABCP tako da čine preklapajuću poziciju. Ako je institucija primijenila odredbe iz ovog stavka, ona o tome obavješćuje nadležna tijela. Kako bi se utvrdila pokrivenost od 100 % propisana ovim stavkom, institucija može uzeti u obzir druge likvidnosne linije u programu ABCP, pod uvjetom da s ABCP-om čine preklapajuću poziciju. Članak 249. Priznavanje smanjenja kreditnog rizika za sekuritizacijske pozicije 1. Institucija može priznavati materijalnu ili nematerijalnu kreditnu zaštitu u odnosu na sekuritizacijsku poziciju ako su ispunjeni zahtjevi za smanjenje kreditnog rizika utvrđeni u ovom poglavlju i poglavlju 4. 2. Priznata materijalna kreditna zaštita ograničava se na financijski kolateral koji se priznaje za izračun iznosa izloženosti ponderiranih rizikom u skladu s poglavljem 2., kako je utvrđeno u poglavlju 4., dok priznavanje smanjenja kreditnog rizika podliježe ispunjavanju relevantnih zahtjeva kako su utvrđeni u poglavlju 4. Priznata nematerijalna kreditna zaštita i priznati pružatelji nematerijalne kreditne zaštite ograničavaju se na one koji se priznaju u skladu s poglavljem 4., dok priznavanje smanjenja kreditnog rizika podliježe ispunjavanju relevantnih zahtjeva kako su utvrđeni u poglavlju 4. 3. Odstupajući od stavka 2., priznati pružatelji nematerijalne kreditne zaštite navedeni u članku 201. stavku 1. točkama (a) do (h) moraju imati kreditnu procjenu priznatog VIPKR-a koja pripada najmanje 2. stupnju kreditne kvalitete u trenutku kada je kreditna zaštita prvi put priznata i najmanje 3. stupnju kreditne kvalitete nakon toga. Zahtjevi propisani ovim podstavkom ne primjenjuju se na kvalificirane središnje druge ugovorne strane. Institucije kojima je za izravnu izloženost prema pružatelju zaštite dopuštena primjena pristupa IRB mogu procijeniti prihvatljivost za priznavanje u skladu s prvim podstavkom na temelju jednakovrijednosti PD-a pružatelja zaštite i PD-a povezanog sa stupnjevima kreditne kvalitete iz članka 136. 4. Odstupajući od stavka 2., sekuritizacijski subjekti posebne namjene priznati su pružatelji zaštite ako su ispunjeni svi sljedeći uvjeti:

5. Za potrebe stavka 4., iznos zaštite prilagođen za bilo kakve valutne i ročne neusklađenosti (Ga) u skladu s odredbama poglavlja 4. ograničava se na tržišnu vrijednost te imovine prilagođenu volatilnosti, a ponder rizika izloženosti prema pružatelju zaštite koji je određen na temelju standardiziranog pristupa (g) određuje se kao ponderirani prosječni ponder rizika koji bi se primjenjivao na tu imovinu kao financijski kolateral na temelju standardiziranog pristupa. 6. Ako sekuritizacijska pozicija na proporcionalnoj osnovi ostvaruje korist od potpune kreditne zaštite ili djelomične kreditne zaštite, primjenjuju se sljedeći zahtjevi:

7. U svim slučajevima koji nisu obuhvaćeni stavkom 6. primjenjuju se sljedeći zahtjevi:

8. Institucije koje primjenjuju pristup sekuritizaciji zasnovan na internim rejting-sustavima (SEC-IRBA) ili standardizirani pristup sekuritizaciji (SEC-SA) na temelju pododjeljka 3. određuju točku spajanja (A) i točku razdvajanja (D) zasebno za svaku poziciju izvedenu u skladu sa stavkom 7. kao da su one, u trenutku kada je transakcija započeta, izdane kao zasebne sekuritizacijske pozicije. Vrijednosti za KIRB ili KSA izračunavaju se uzimajući u obzir izvorni odnosni skup izloženosti sekuritizacije. 9. Institucije koje primjenjuju pristup sekuritizaciji zasnovan na eksternim rejting-sustavima (SEC-ERBA) na temelju pododjeljka 3. za izvornu sekuritizacijsku poziciju izračunavaju iznose izloženosti ponderirane rizikom za pozicije izvedene u skladu sa stavkom 7. kako slijedi:

10. Izvedena pozicija niža po nadređenosti tretira se kao sekuritizacijska pozicija koja nije nadređena, čak i ako se izvorna sekuritizacijska pozicija prije zaštite može smatrati nadređenom. Članak 250. Implicitna potpora 1. Institucija sponzor ili institucija inicijator koja je u vezi sa sekuritizacijom pri izračunu iznosa izloženosti ponderiranih rizikom primijenila članak 247. stavke 1. i 2. ili je prodala instrumente iz svoje knjige trgovanja tako da više nije dužna držati regulatorni kapital za rizike povezane s tim instrumentima, ne smije, radi smanjenja potencijalnih ili stvarnih gubitaka ulagatelja, izravno ili neizravno, pružati potporu sekuritizaciji iznad svojih ugovornih obveza. 2. Ako je transakcija na odgovarajući način uzeta u obzir u procjeni prijenosa značajnog kreditnog rizika i obje su je strane provele djelujući u vlastitom interesu kao slobodne i neovisne strane (načelo nepristrane transakcije), ta se transakcija ne smatra potporom za potrebe stavka 1. Za te potrebe institucija provodi potpunu kreditnu provjeru transakcije i u obzir uzima najmanje sljedeće stavke:

3. Institucija inicijator i institucija sponzor obavješćuju nadležno tijelo o svim transakcijama koje su sklopile u vezi sa sekuritizacijama u skladu sa stavkom 2. 4. EBA, u skladu s člankom 16. Uredbe (EU) br. 1093/2010, donosi smjernice o tome što su načelo nepristrane transakcije za potrebe ovog članka i okolnosti u kojima transakcija nije strukturirana za pružanje potpore. 5. Ako institucija inicijator ili institucija sponzor ne ispunjava uvjete iz stavka 1. u vezi sa sekuritizacijom, ta institucija u svoj izračun iznosa izloženosti ponderiranih rizikom uključuje sve odnosne izloženosti te sekuritizacije kao da nisu bile sekuritizirane i objavljuje:

Članak 251. Izračun iznosa izloženosti ponderiranih rizikom koje se sekuritiziraju u sintetskoj sekuritizaciji od strane institucija inicijatora 1. Za potrebe izračuna iznosa izloženosti ponderiranih rizikom za odnosne izloženosti, institucija inicijator sintetske sekuritizacije koristi se metodologijama izračuna propisanima u ovom odjeljku prema potrebi umjesto onih propisanih u poglavlju 2. Za institucije koje iznose izloženosti ponderirane rizikom i, ako je relevantno, iznose očekivanoga gubitka u odnosu na odnosne izloženosti izračunavaju u skladu s poglavljem 3., iznos očekivanoga gubitka takvih izloženosti jest nula (0). 2. Zahtjevi iz stavka 1. ovog članka primjenjuju se na cjelokupni skup izloženosti kojima se osigurava sekuritizacija. U skladu s člankom 252., institucija inicijator izračunava iznose izloženosti ponderirane rizikom za sve tranše u sekuritizaciji u skladu s ovim odjeljkom, uključujući pozicije za koje institucija može priznati smanjenje kreditnog rizika u skladu s člankom 249. Ponder rizika koji se primjenjuje na pozicije koje imaju korist od smanjenja kreditnog rizika može se izmijeniti u skladu s poglavljem 4. Članak 252. Tretman ročnih neusklađenosti u sintetskim sekuritizacijama Za potrebe izračuna iznosa izloženosti ponderiranih rizikom u skladu s člankom 251., bilo koja ročna neusklađenost između kreditne zaštite kojom je postignut prijenos rizika i odnosnih izloženosti izračunava se na sljedeći način:

Članak 253. Smanjenje iznosa izloženosti ponderiranih rizikom 1. Ako se na sekuritizacijsku poziciju primjenjuje ponder rizika od 1 250 % na temelju ovog odjeljka, institucije vrijednost izloženosti tih pozicija mogu odbiti od redovnog osnovnog kapitala u skladu s člankom 36. stavkom 1. točkom (k), što je alternativa tome da poziciju uključe u svoje izračune iznosa izloženosti ponderiranih rizikom. Pritom se za izračun vrijednosti izloženosti može uzeti u obzir priznata materijalna kreditna zaštita u skladu s člankom 249. 2. Ako institucija primjenjuje alternativu navedenu u stavku 1., može od iznosa iz članka 268. oduzeti iznos odbijen u skladu s člankom 36. stavkom 1. točkom (k) kao maksimalni kapitalni zahtjev koji bi se izračunao za odnosne izloženosti kao da nisu bile sekuritizirane.

Članak 254. Hijerarhija metoda 1. Institucije primjenjuju jednu od metoda iz pododjeljka 3. za izračunavanje iznosa izloženosti ponderiranih rizikom prema sljedećoj hijerarhiji:

2. Za pozicije s rejtingom ili pozicije na koje se može primijeniti izvedeni rejting institucije primjenjuju pristup SEC-ERBA umjesto SEC-SA u svakom od sljedećih slučajeva:

3. U slučajevima koji nisu obuhvaćeni stavkom 2. i odstupajući od stavka 1. točke (b), institucija umjesto pristupa SEC-SA može odlučiti primijeniti pristup SEC-ERBA za sve svoje sekuritizacijske pozicije s rejtingom ili pozicije na koje se može primijeniti izvedeni rejting. Za potrebe prvog podstavka institucija obavještava nadležno tijelo o svojoj odluci najkasnije 17. studenoga 2018. Institucija obavješćuje svoje nadležno tijelo o svakoj sljedećoj odluci o dodatnim promjenama pristupa koji primjenjuje na sve svoje sekuritizacijske pozicije s rejtingom odmah nakon te odluke, a najkasnije do 15. studenoga. Ako do 15. prosinca, odmah po isteku roka iz drugog ili trećeg podstavka, prema potrebi, nadležno tijelo ne iznese nikakve prigovore, odluka o kojoj je institucija obavijestila nadležno tijelo proizvodi učinke od 1. siječnja sljedeće godine i valjana je do stupanja na snagu sljedeće odluke o kojoj je obaviješteno nadležno tijelo. Institucija ne primjenjuje različite pristupe tijekom iste godine. 4. Odstupajući od stavka 1., nadležna tijela mogu na pojedinačnoj osnovi zabraniti institucijama primjenu pristupa SEC-SA ako iznos izloženosti ponderiran rizikom dobiven primjenom pristupa SEC-SA nije razmjeran rizicima za instituciju ili financijsku stabilnost, što među ostalim uključuje kreditni rizik uključen u odnosne izloženosti sekuritizacije. U slučaju izloženosti koje se ne priznaju kao pozicije u STS sekuritizaciji, posebnu pozornost posvećuje se sekuritizacijama vrlo složenih i riskantnih značajki. 5. Ne dovodeći u pitanje stavak 1. ovog članka, institucija može primjenjivati pristup interne procjene za izračunavanje iznosâ izloženosti ponderiranih rizikom u odnosu na poziciju bez rejtinga u programu ABCP ili transakciji ABCP u skladu s člankom 266., pod uvjetom da su ispunjeni uvjeti iz članka 265. Kada je institucija u skladu s člankom 265. stavkom 2. dobila odobrenje za primjenu pristupa interne procjene, a specifična pozicija u programu ABCP ili transakciji ABCP ulazi u područje primjene koje obuhvaća takvo odobrenje, institucija primjenjuje taj pristup da bi izračunala iznos izloženosti ponderiran rizikom za tu poziciju. 6. Na poziciju u resekuritizaciji institucije primjenjuju pristup SEC-SA u skladu s člankom 261., uključujući izmjene iz članka 269. 7. U svim drugim slučajevima sekuritizacijskim pozicijama pripisuje se ponder rizika od 1 250 %. 8. Nadležna tijela obavješćuju EBA-u o svakoj obavijesti poslanoj u skladu sa stavkom 3. ovog članka. EBA prati učinak ovog članka na kapitalne zahtjeve i različite nadzorne prakse povezane sa stavkom 4. ovog članka te Komisiji podnosi godišnje izvješće o svojim nalazima i donosi smjernice u skladu s člankom 16. Uredbe (EU) br. 1093/2010. Članak 255. Određivanje vrijednosti KIRB i KSA 1. Ako institucija na temelju pododjeljka 3. primjenjuje pristup SEC-IRBA, ona izračunava vrijednost KIRB u skladu sa stavcima od 2. do 5. 2. Institucije određuju vrijednost KIRB tako da iznose izloženosti ponderirane rizikom, koji se izračunavaju u skladu s poglavljem 3. za odnosne izloženosti, kao da nisu bile sekuritizirane, pomnože s 8 %, podijeljeno s vrijednošću izloženosti odnosnih izloženosti. KIRB je izražen kao decimalna vrijednost između 0 i 1. 3. Za potrebe izračunavanja vrijednosti KIRB, iznosi izloženosti ponderirani rizikom koji bi se u skladu s poglavljem 3. izračunavali za odnosne izloženosti uključuju:

4. Institucije mogu izračunati vrijednost KIRB u odnosu na odnosne izloženosti sekuritizacije u skladu s odredbama iz poglavlja 3. za izračunavanje kapitalnih zahtjeva za otkupljena potraživanja. U tu se svrhu izloženosti prema stanovništvu tretiraju kao otkupljena potraživanja od stanovništva, a izloženosti koje nisu prema stanovništvu kao otkupljena potraživanja od trgovačkih društava. 5. Institucije zasebno izračunavaju vrijednost KIRB za razrjeđivački rizik u odnosu na odnosne izloženosti sekuritizacije ako je razrjeđivački rizik za takve izloženosti znatan. Ako se u sekuritizaciji gubici koji proizlaze iz razrjeđivačkog i kreditnog rizika tretiraju na skupnoj osnovi, institucije združuju vrijednost KIRB za razrjeđivački rizik i vrijednost KIRB za kreditni rizik u jedinstveni KIRB za potrebe pododjeljka 3. Postojanje jedinstvene pričuve ili prekomjerne kolateralizacije kojom se mogu pokriti gubici koji proizlaze iz kreditnog ili razrjeđivačkog rizika može se smatrati indikacijom da se ti rizici tretiraju na skupnoj osnovi. Ako se razrjeđivački i kreditni rizik u sekuritizaciji ne tretiraju na skupnoj osnovi, institucije mijenjaju način postupanja iz drugog podstavka kako bi vrijednost KIRB za razrjeđivački rizik i vrijednost KIRB za kreditni rizik združile na razborit način. 6. Ako institucija primjenjuje pristup SEC-SA na temelju pododjeljka 3., ona izračunava vrijednost KSA tako da iznose izloženosti ponderirane rizikom, koji bi se računali u skladu s poglavljem 2. za odnosne izloženosti kao da nisu bili sekuritizirane, pomnoži s 8 %, podijeljeno s vrijednošću odnosnih izloženosti. KSA je izražen kao decimalna vrijednost između 0 i 1. Za potrebe ovog stavka, institucije izračunavaju vrijednost izloženosti odnosnih izloženosti bez netiranja posebnih ispravaka vrijednosti kreditnog rizika i dodatnih vrijednosnih usklađenja u skladu s člancima 34. i 110. te ostalih smanjenja regulatornog kapitala. 7. Za potrebe stavaka od 1. do 6., ako struktura sekuritizacije uključuje primjenu SSPN-a, sve se izloženosti SSPN-a povezane sa sekuritizacijom tretiraju kao odnosne izloženosti. Ne dovodeći u pitanje prethodno navedeno, ako rizik koji proizlazi iz izloženosti SSPN-a nije znatan ili ako ne utječe na njezinu sekuritizacijsku poziciju, institucija može za potrebe izračunavanja vrijednosti KIRB ili KSA iz skupa odnosnih izloženosti isključiti izloženosti SSPN-a. U slučaju materijalnih sintetskih sekuritizacija, ako kreditni rizik kolaterala podliježe raspoređivanju gubitaka u tranše, u izračunavanje vrijednosti KIRB ili KSA uključuju se svi materijalni prihodi od izdavanja kreditnih zapisa ili drugih materijalnih obveza SSPN-a koji služe kao kolateral za otplatu sekuritizacijskih pozicija. 8. Za potrebe stavka 5. trećeg podstavka ovog članka, EBA izdaje smjernice u skladu s člankom 16. Uredbe (EU) br. 1093/2010 o primjerenim metodama kombiniranja vrijednosti KIRB za razrjeđivački rizik i vrijednosti KIRB za kreditni rizik ako se ti rizici u sekuritizaciji ne tretiraju na skupnoj osnovi. 9. EBA izrađuje nacrt regulatornih tehničkih standarda kako bi što detaljnije utvrdila uvjete koji će institucijama omogućiti da izračunaju KIRB za skupove odnosnih izloženosti u skladu sa stavkom 4., posebno s obzirom na:

EBA Komisiji podnosi navedeni nacrt regulatornih tehničkih standarda do 18. siječnja 2019. Komisiji se delegira ovlast za dopunu ove Uredbe donošenjem regulatornih tehničkih standarda iz drugog podstavka ovog stavka u skladu s člancima od 10. do 14. Uredbe (EU) br. 1093/2010. Članak 256. Određivanje točke spajanja (A) i točke razdvajanja (D) 1. Za potrebe pododjeljka 3., institucije određuju da je točka spajanja (A) jednaka pragu pri kojemu se gubici u skupu odnosnih izloženosti počinju raspoređivati na relevantne sekuritizacijske pozicije. Točka spajanja (A) izražena je kao decimalna vrijednost između 0 i 1, koja je jednaka većoj od sljedeće dvije vrijednosti: nuli ili omjeru iskorištenih iznosa iz skupa odnosnih izloženosti u sekuritizaciji umanjenih za iskorištene iznose svih tranši čiji je rang nadređen ili jednak tranši s relevantnom sekuritizacijskom pozicijom uključujući i samu izloženost i iskorištenih iznosa svih odnosnih izloženosti u sekuritizaciji. 2. Za potrebe pododjeljka 3., institucije određuju da je točka razdvajanja (D) jednaka pragu pri kojemu bi gubici u skupu odnosnih izloženosti kod tranše s relevantnom sekuritizacijskom pozicijom doveli do potpunog gubitka glavnice. Točka razdvajanja (D) izražena je kao decimalna vrijednost između 0 i 1, koja je jednaka većoj od sljedeće dvije vrijednosti: nuli ili omjeru iskorištenih iznosa iz skupa odnosnih izloženosti u sekuritizaciji umanjenih za iskorištene iznose svih tranši čiji je rang viši od ranga tranše s relevantnom sekuritizacijskom pozicijom i iskorištenih iznosa svih odnosnih izloženosti u sekuritizaciji. 3. Za potrebe stavaka 1. i 2., institucije prekomjernu kolateralizaciju i materijalne račune pričuva tretiraju kao tranše, a imovinu koja sadržava takve račune pričuva kao odnosne izloženosti. 4. Za potrebe stavaka 1. i 2., institucije ne uzimaju u obzir nematerijalne račune pričuva i imovinu koja ne nudi kreditno poboljšanje, kao što je ona koja nudi samo likvidnosnu potporu, valutne ili kamatne ugovore o razmjeni te račune gotovinskih kolaterala povezane s tim pozicijama u sekuritizaciji. Za materijalne račune pričuva i imovinu koja nudi kreditno poboljšanje, institucija kao sekuritizacijske pozicije tretira samo one dijelove računa ili imovine koji pokrivaju gubitke. 5. Kada dvije ili više nadređene pozicije iste transakcije imaju različita dospijeća, ali na proporcionalnoj osnovi dijele gubitke, izračun točaka spajanja (A) i točaka razdvajanja (D) temelji se na ukupnim iskorištenim iznosima tih pozicija te su točke spajanja (A) i točke razdvajanja (D) koje iz toga proizlaze jednake. Članak 257. Određivanje dospijeća tranše (MT) 1. Za potrebe pododjeljka 3. i podložno stavku 2., institucije mogu odrediti dospijeće tranše (MT) kao:

2. Za potrebe stavka 1., određivanje dospijeća tranše (MT) u svakom je slučaju uvjetovano donjom granicom od jedne godine i gornjom granicom od pet godina. 3. Ako instituciji prijeti rizik od toga da odnosne izloženosti na temelju ugovora rezultiraju gubicima, institucije određuju dospijeće sekuritizacijske pozicije uzimajući u obzir dospijeće ugovora i najdulje dospijeće takvih odnosnih izloženosti. U slučaju obnovljivih izloženosti primjenjuje se najdulje moguće preostalo ugovorno dospijeće izloženosti koje bi se moglo dodati u razdoblju obnove. 4. EBA prati različite prakse u navedenom području, posebice u pogledu primjene stavka 1. točke (a) ovog članka, i u skladu s člankom 16. Uredbe (EU) br. 1093/2010 donosi smjernice do 31. prosinca 2019.

Članak 258. Uvjeti za primjenu pristupa zasnovanog na internim rejting-sustavima (SEC-IRBA) 1. Institucije primjenjuju pristup SEC-IRBA za izračunavanje iznosâ izloženosti ponderiranih rizikom u odnosu na sekuritizacijsku poziciju ako su ispunjeni sljedeći uvjeti:

2. Nadležna tijela mogu na pojedinačnoj osnovi zabraniti primjenu pristupa SEC-IRBA ako je riječ o sekuritizacijama vrlo složenih ili riskantnih značajki. Za potrebe navedenog, sljedeće se značajke mogu smatrati vrlo složenima ili riskantnima:

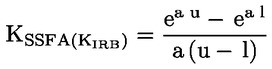

Članak 259. Izračunavanje iznosâ izloženosti ponderiranih rizikom u skladu s pristupom SEC-IRBA 1. U skladu s pristupom SEC-IRBA, iznos izloženosti ponderiran rizikom za sekuritizacijsku poziciju izračunava se množenjem vrijednosti izloženosti pozicije izračunane u skladu s člankom 248. s primjenjivim ponderom rizika koji se određuje kako slijedi, a ni u kojem slučaju ne može biti niži od 15 %:

pri čemu:

pri čemu:

pri čemu:

pri čemu:

Parametri A, B, C, D i E određuju se u skladu sa sljedećom referentnom tablicom:

2. Ako odnosni IRB skup sadržava i izloženosti prema stanovništvu i izloženosti koje nisu prema stanovništvu, skup se dijeli na jedan podskup prema stanovništvu i jedan podskup koji nije prema stanovništvu te se za svaki od njih procjenjuje poseban p-parametar (i odgovarajući ulazni parametri N, KIRB i LGD). Potom se na temelju p-parametara svakog podskupa i nominalne količine izloženosti u svakom podskupu izračunava ponderirani prosječni p-parametar za transakciju. 3. Ako institucija primjenjuje pristup SEC-IRBA na mješoviti skup, p-parametar se izračunava na temelju odnosnih izloženosti na koje se isključivo primjenjuje pristup IRB. Za te se potrebe odnosne izloženosti na koje se primjenjuje standardizirani pristup ne uzimaju u obzir. 4. Efektivni broj izloženosti (N) izračunava se na sljedeći način:

pri čemu EADi označava vrijednost izloženosti povezanu s i-tom izloženošću u skupu. Višestruke izloženosti prema istom dužniku konsolidiraju se i tretiraju kao jedna izloženost. 5. Izloženošću ponderirani prosječni LGD izračunava se na sljedeći način:

pri čemu LGDi označava prosječni LGD povezan sa svim izloženostima prema i-tom dužniku. Ako se kreditnom i razrjeđivačkom rizikom otkupljenih potraživanja u sekuritizaciji upravlja na skupnoj osnovi, ulazni parametar LGD odgovara ponderiranom prosjeku LGD-a za kreditni rizik i stopostotnom LGD-u za razrjeđivački rizik. Ponderi su pojedinačni kapitalni zahtjevi pristupa IRB za kreditni rizik odnosno za razrjeđivački rizik. U tu se svrhu postojanje jedinstvene pričuve ili prekomjerne kolateralizacije kojom se mogu pokriti gubici koji proizlaze iz kreditnog ili razrjeđivačkog rizika može smatrati indikacijom da se tim rizicima upravlja na skupnoj osnovi. 6. Ako udio najveće odnosne izloženosti u skupu (C1) ne premašuje 3 %, institucije za izračun vrijednosti N i izloženošću ponderiranih prosječnih LGD-ova mogu primjenjivati sljedeću pojednostavnjenu metodu:

LGD = 0,50 pri čemu:

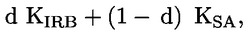

Ako je dostupna samo vrijednost C1 i ako taj iznos nije veći od 0,03, institucija može odrediti da LGD bude 0,50, a N 1/C1. 7. Ako je pozicija osigurana mješovitim skupom i institucija može izračunati KIRB za iznose odnosne izloženosti od minimalno 95 % u skladu s člankom 258. stavkom 1. točkom (a), institucija izračunava kapitalni zahtjev za skup odnosnih izloženosti kao:

pri čemu: d označava udjel iznosa izloženosti odnosnih izloženosti za koje institucija može izračunati KIRB s obzirom na iznos izloženosti svih odnosnih izloženosti. 8. Ako institucija ima sekuritizacijsku poziciju u obliku izvedenice za zaštitu od tržišnih rizika, uključujući kamatne ili valutne rizike, ona toj izvedenici može pripisati izvedeni ponder rizika ekvivalentan ponderu rizika referentne pozicije koji je izračunan u skladu s ovim člankom. Za potrebe prvog podstavka, referentna pozicija jest pozicija koja je u svakom smislu jednaka izvedenici ili, u nedostatku takve jednake pozicije, pozicija koja je izvedenici neposredno podređena. Članak 260. Tretman STS sekuritizacija u skladu s pristupom SEC-IRBA U skladu s pristupom SEC-IRBA, ponder rizika za poziciju u STS sekuritizaciji izračunava se u skladu s člankom 259. uz sljedeće izmjene: donja granica pondera rizika za nadređene sekuritizacijske pozicije = 10 %

Članak 261. Izračunavanje iznosâ izloženosti ponderiranih rizikom u skladu sa standardiziranim pristupom (SEC-SA) 1. U skladu s pristupom SEC-SA, iznos izloženosti ponderiran rizikom za poziciju u sekuritizaciji izračunava se množenjem vrijednosti izloženosti pozicije, izračunane u skladu s člankom 248., s primjenjivim ponderom rizika koji se određuje kako slijedi, i ni u kojem slučaju ne može biti niži od 15 %:

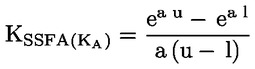

pri čemu:

pri čemu:

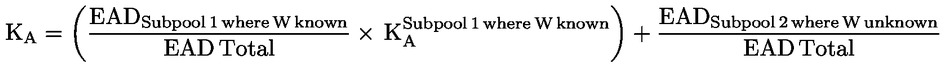

2. Za potrebe stavka 1. KA se izračunava kako slijedi:

pri čemu: KSA označava kapitalni zahtjev odnosnog skupa kako je definirano u članku 255.; W jednak je omjeru:

U tu svrhu izloženost sa statusom neispunjavanja obveza znači odnosna izloženost za koju vrijedi nešto od navedenog: i. dospjela je prije 90 dana ili dulje; ii. podliježe postupku u slučaju stečaja ili nesolventnosti; iii. podliježe ovrsi ili sličnom postupku; ili iv. ima status neispunjavanja obveze u skladu sa sekuritizacijskom dokumentacijom. Ako institucija nema informacije o statusu u pogledu dospjelih nenaplaćenih potraživanja za 5 % ili manje odnosnih izloženosti u skupu u smislu dospjelih nenaplaćenih potraživanja, ona može primjenjivati pristup SEC-SA uz sljedeću korekciju pri izračunavanju KA:

Ako institucija nema informacije o statusu u pogledu dospjelih nenaplaćenih potraživanja za više od 5 % odnosnih izloženosti u skupu, na poziciju u sekuritizaciji primjenjuje se ponder rizika od 1 250 %. 3. Ako institucija ima sekuritizacijsku poziciju u obliku izvedenice za zaštitu od tržišnih rizika, uključujući kamatne ili valutne rizike, ona toj izvedenici može pripisati izvedeni ponder rizika ekvivalentan ponderu rizika referentne pozicije koji je izračunan u skladu s ovim člankom. Za potrebe ovog stavka, referentna pozicija jest pozicija koja je u svakom smislu pari passu izvedenici ili, u nedostatku takve pari passu pozicije, pozicija koja je izvedenici neposredno podređena. Članak 262. Tretman STS sekuritizacija u skladu s pristupom SEC-SA U skladu s pristupom SEC-SA, ponder rizika za poziciju u STS sekuritizaciji izračunava se u skladu s člankom 261. uz sljedeće izmjene:

Članak 263. Izračunavanje iznosâ izloženosti ponderiranih rizikom u skladu s pristupom zasnovanim na eksternim rejting-sustavima (pristup SEC-ERBA) 1. U skladu s pristupom SEC-ERBA, iznos izloženosti ponderiran rizikom za sekuritizacijsku poziciju izračunava se množenjem vrijednosti izloženosti pozicije, izračunane u skladu s člankom 248., s primjenjivim ponderom rizika u skladu s ovim člankom. 2. Za izloženosti s kratkoročnim kreditnim procjenama ili ako se rejting temeljen na kratkoročnoj kreditnoj procjeni može izvesti u skladu sa stavkom 7., primjenjuju se sljedeći ponderi rizika: Tablica 1.

3. Za izloženosti s dugoročnim kreditnim procjenama ili ako se rejting temeljen na dugoročnoj kreditnoj procjeni može izvesti u skladu sa stavkom 7. ovog članka, primjenjuju se ponderi rizika iz tablice 2., prema potrebi korigirani za dospijeće tranše (MT) u skladu s člankom 257. i stavkom 4. ovog članka te, u slučaju nenadređenih tranši, za gustoću tranše u skladu sa stavkom 5. ovog članka: Tablica 2.

4. Za određivanje pondera rizika za tranše s dospijećem između jedne i pet godina institucije primjenjuju linearnu interpolaciju među ponderima rizika koji se primjenjuju na dospijeće od jedne i pet godina u skladu s tablicom 2. 5. Kako bi uzele u obzir gustoću tranše institucije ponder rizika za nenadređene tranše izračunavaju kako slijedi:

pri čemu je: T = gustoća tranše izračunana kao D – A pri čemu:

6. Ponderi rizika za nenadređene tranše koji proizlaze iz stavaka 3., 4. i 5. ne smiju biti niži od 15 %. Uz navedeno, tako izračunani ponderi rizika ne smiju biti niži od pondera rizika koji odgovara hipotetskoj nadređenoj tranši iste sekuritizacije s istom kreditnom procjenom i istim dospijećem. 7. Za potrebe primjene izvedenih rejtinga, institucije poziciji bez rejtinga pripisuju izvedeni rejting ekvivalentan kreditnoj procjeni referentne pozicije s rejtingom koja ispunjava sve sljedeće uvjete:

8. Ako institucija ima sekuritizacijsku poziciju u obliku izvedenice za zaštitu od tržišnog rizika, uključujući kamatne ili valutne rizike, ona toj izvedenici može pripisati izvedeni ponder rizika ekvivalentan ponderu rizika referentne pozicije koji je izračunan u skladu s ovim člankom. Za potrebe prvog podstavka, referentna pozicija jest pozicija koja je u svakom smislu jednaka izvedenici ili, u nedostatku takve jednake pozicije, pozicija koja je transakciji izvedenicama neposredno podređena. Članak 264. Tretman STS sekuritizacija u skladu s pristupom SEC-ERBA 1. U skladu s pristupom SEC-ERBA, ponder rizika za poziciju u STS sekuritizaciji izračunava se u skladu s člankom 263. uz izmjene utvrđene ovim člankom. 2. Za izloženosti s kratkoročnim kreditnim procjenama ili ako rejting temeljen na kratkoročnoj kreditnoj procjeni može biti izveden u skladu s člankom 263. stavkom 7., primjenjuju se sljedeći ponderi rizika: Tablica 3.

3. Za izloženosti s dugoročnim kreditnim procjenama ili ako rejting temeljen na dugoročnoj kreditnoj procjeni može biti izveden u skladu s člankom 263. stavkom 7., ponderi rizika određuju se u skladu s tablicom 4. korigirani za dospijeće tranše (MT) u skladu s člankom 257. i člankom 263. stavkom 4. te, u slučaju nenadređenih tranši, za gustoću tranše u skladu s člankom 263. stavkom 5.: Tablica 4.

Članak 265. Opseg i operativni zahtjevi za pristup interne procjene 1. Iznose izloženosti ponderirane rizikom za pozicije bez rejtinga u programima ABCP ili transakcijama ABCP institucije u okviru pristupa interne procjene mogu izračunavati u skladu s člankom 266. ako su ispunjeni uvjeti iz stavka 2. ovog članka. Kada je institucija u skladu sa stavkom 2. ovog članka dobila odobrenje primijeniti pristup interne procjene, a specifična pozicija u programu ABCP ili transakciji ABCP ulazi u područje primjene koje obuhvaća takvo odobrenje, institucija primjenjuje taj pristup da bi izračunala iznos izloženosti ponderiran rizikom za tu poziciju. 2. Nadležna tijela institucijama odobravaju primjenu pristupa interne procjene na jasno definirano područje primjene ako su ispunjeni svi sljedeći uvjeti:

3. Ako reviziju iz stavka 2. točke (g) provode institucijine službe za unutarnju reviziju, provjeru kredita ili upravljanje rizicima, te službe moraju biti neovisne od unutarnjih službi institucije koje su u okviru programa ABCP zadužene za odnose s poduzećima i klijentima. 4. Institucije kojima je izdano odobrenje za primjenu pristupa interne procjene ne smiju ponovno primjenjivati druge metode na pozicije obuhvaćene područjem primjene pristupa interne procjene, osim ako su ispunjena oba sljedeća uvjeta:

Članak 266. Izračunavanje iznosâ izloženosti ponderiranih rizikom u skladu s pristupom interne procjene 1. U skladu s pristupom interne procjene institucija, na temelju svoje interne procjene, poziciji bez rejtinga u okviru programa ABCP ili transakcije ABCP pripisuje jedan od razreda rejtinga utvrđenih u članku 265. stavku 2. točki (e). Poziciji se dodjeljuje izvedeni rejting koji je jednak kreditnim procjenama koje odgovaraju tom razredu rejtinga u skladu s člankom 265. stavkom 2. točkom (e). 2. Rejting izveden u skladu sa stavkom 1. u trenutku svog prvog dodjeljivanja najmanje je na razini investicijskog rejtinga ili na boljoj razini te ga VIPKR za potrebe izračunavanja iznosâ izloženosti ponderiranih rizikom smatra prihvatljivom kreditnom procjenom u skladu s člankom 263. ili člankom 264., ovisno o tome koji se primjenjuje.

Članak 267. Maksimalni ponder rizika za nadređene sekuritizacijske pozicije: pristup odnosnih izloženosti 1. Institucija koja u svakom trenutku poznaje sastav odnosnih izloženosti može nadređenoj sekuritizacijskoj poziciji pripisati maksimalni ponder rizika jednak izloženošću ponderiranom prosječnom ponderu rizika koji bi se primjenjivao na odnosne izloženosti da one nisu bile sekuritizirane. 2. U slučaju skupova odnosnih izloženosti, ako institucija primjenjuje isključivo standardizirani pristup ili pristup IRB, maksimalni ponder rizika nadređene sekuritizacijske pozicije jednak je izloženošću ponderiranom prosječnom ponderu rizika koji bi se primjenjivao na odnosne izloženosti, u skladu s poglavljem 2. ili poglavljem 3., kakve bi bile da te izloženosti nisu bile sekuritizirane. U slučaju mješovitih skupova maksimalni ponder rizika izračunava se na sljedeći način:

3. Za potrebe ovog članka, ponder rizika koji bi se primjenjivao u skladu s pristupom IRB, na temelju poglavlja 3., jednak je omjeru:

4. Ako je maksimalni ponder rizika izračunan u skladu sa stavkom 1. manji od donjih granica pondera rizika iz članaka od 259. do 264., ovisno o tome koji se primjenjuje, umjesto njih se primjenjuje taj ponder rizika. Članak 268. Maksimalni kapitalni zahtjevi 1. Institucija inicijator, institucija sponzor ili druga institucija koja primjenjuje pristup SEC-IRBA ili institucija inicijator ili institucija sponzor koja primjenjuje pristup SEC-SA ili pristup SEC-ERBA može na sekuritizacijsku poziciju koju drži primjenjivati maksimalni kapitalni zahtjev jednak kapitalnim zahtjevima koji bi se dobili izračunom u skladu s poglavljem 2. ili 3. za odnosne izloženosti kakve bi bile da nisu bile sekuritizirane. Za potrebe ovog članka, kapitalni zahtjev pristupa IRB uključuje iznos očekivanih gubitaka povezanih s tim izloženostima, izračunan u skladu s poglavljem 3., i iznos neočekivanih gubitaka. 2. U slučaju mješovitih skupova, maksimalni kapitalni zahtjev određuje se tako da se izračuna izloženošću ponderirani prosječni iznos kapitalnih zahtjeva za dio odnosnih izloženosti na koji se primjenjuje pristup IRB i za dio na koji se primjenjuje standardizirani pristup u skladu sa stavkom 1. 3. Maksimalni kapitalni zahtjev rezultat je umnoška iznosa izračunanog u skladu sa stavkom 1. ili 2. i najvećeg udjela kamata koje institucija ima u relevantnim tranšama (V)., izraženog kao postotak i izračunanog na sljedeći način:

4. Pri izračunavanju maksimalnog kapitalnog zahtjeva za sekuritizacijsku poziciju u skladu s ovim člankom, cijeli iznos eventualnog dobitka od prodaje i samo kamatnih stripova za poboljšanje kredita iz sekuritizacijske transakcije oduzima se od redovnog osnovnog kapitala u skladu s člankom 36. stavkom 1. točkom (k).

Članak 269. Resekuritizacije 1. Na poziciju u resekuritizaciji institucije primjenjuju pristup SEC-SA u skladu s člankom 261. uz sljedeće izmjene:

2. KSA za odnosne sekuritizirane izloženosti izračunava se u skladu s pododjeljkom 2. 3. Maksimalni kapitalni zahtjevi iz pododjeljka 4. ne primjenjuju se na resekuritizacijske pozicije. 4. Ako se skup odnosnih izloženosti sastoji od mješavine sekuritizacijskih tranši i drugih vrsta imovine, parametar KA određuje se kao nominalnom izloženošću ponderirani prosječni KA koji se izračunava zasebno za svaku podskupinu izloženosti. Članak 270. Nadređene pozicije u sekuritizacijama kredita za MSP-ove Institucija inicijator može izračunati iznose izloženosti ponderirane rizikom za sekuritizacijsku poziciju u skladu s člancima 260., 262. ili 264., ovisno o tome koji se primjenjuje, ako su ispunjeni sljedeći uvjeti:

Članak 270.a Dodatni ponder rizika 1. Ako institucija zbog svojeg nemara ili propusta u bilo kojem materijalnom pogledu ne ispunjava zahtjeve iz poglavlja 2. Uredbe (EU) 2017/2402 , nadležna tijela određuju razmjerni dodatni ponder rizika od najmanje 250 % pondera rizika, uz gornju granicu od 1 250 %, koji se primjenjuje na relevantne sekuritizacijske pozicije na način određen u članku 247. stavku 6. odnosno članku 337. stavku 3. ove Uredbe. Dodatni ponder rizika postupno se povisuje sa svakim sljedećim kršenjem odredaba o dubinskoj analizi i upravljanju rizikom. Nadležna tijela uzimaju u obzir izuzeća za određene sekuritizacije iz članka 6. stavka 5. Uredbe (EU) 2017/2402 smanjivanjem pondera rizika koji bi inače propisivala u skladu s ovim člankom za sekuritizaciju na koju se primjenjuje članak 6. stavak 5. Uredbe (EU) 2017/2402. 2. EBA izrađuje nacrt provedbenih tehničkih standarda za olakšavanje konvergencije nadzornih praksi u vezi s provedbom stavka 1., uključujući mjere koje je potrebno donijeti u slučaju kršenja obveza dubinske analize i upravljanja rizikom. EBA dostavlja Komisiji taj nacrt provedbenih tehničkih standarda do 1. siječnja 2014. Komisiji se dodjeljuje ovlast za donošenje provedbenih tehničkih standarda navedenih u prvom podstavku u skladu s člankom 15. Uredbe (EU) br. 1093/2010.

Članak 270.b Korištenje kreditnih procjena vanjskih institucija za procjenu kreditnog rizika Institucije se mogu koristiti kreditnim procjenama za određivanje pondera rizika sekuritizacijske pozicije u skladu s ovim poglavljem samo ako je kreditnu procjenu dodijelio ili potvrdio VIPKR u skladu s Uredbom (EZ) br. 1060/2009. Članak 270.c Zahtjevi koje moraju ispuniti kreditne procjene vanjskih institucija za procjenu kreditnog rizika Za potrebe izračuna iznosâ izloženosti ponderiranih rizikom u skladu s odjeljkom 3. institucije se koriste kreditnom procjenom VIPKR-a samo ako su ispunjeni svi sljedeći uvjeti:

Članak 270.d Upotreba kreditnih procjena 1. Institucija može odlučiti da odabere jednu ili više vanjskih institucija za procjenu kreditnog rizika, čije se kreditne procjene upotrebljavaju za izračun iznosâ izloženosti ponderiranih rizikom u skladu s ovim poglavljem (‚,odabrani VIPKR’). 2. Institucija se koristi kreditnim procjenama svojih sekuritizacijskih pozicija na dosljedan i neselektivan način te, za potrebe toga, mora poštovati sljedeće zahtjeve:

3. Ako odnosne izloženosti sekuritizacije uživaju punu ili djelomičnu prihvatljivu kreditnu zaštitu u skladu s poglavljem 4. te ako je učinak te zaštite uzet u obzir u kreditnoj procjeni sekuritizacijske pozicije od strane odabranog VIPKR-a, institucija primjenjuje ponder rizika povezan s tom kreditnom procjenom. Ako kreditna zaštita iz ovog stavka nije prihvatljiva u skladu s poglavljem 4., ona se ne priznaje, a sekuritizacijska pozicija se tretira kao pozicija bez rejtinga. 4. Ako sekuritizacijska pozicija uživa prihvatljivu kreditnu zaštitu u skladu s poglavljem 4. te ako je učinak te zaštite uzet u obzir u njezinoj kreditnoj procjeni od strane odabranog VIPKR-a, institucija sekuritizacijsku poziciju tretira kao da je bez rejtinga i izračunava iznose izloženosti ponderirane rizikom u skladu s poglavljem 4. Članak 270.e Raspoređivanje sekuritizacija EBA izrađuje nacrt provedbenih tehničkih standarda kako bi se objektivno i dosljedno rasporedili stupnjevi kreditne kvalitete iz ovog poglavlja povezani s relevantnim kreditnim procjenama svih VIPKR-ova. Za potrebe ovog članka, EBA osobito:

EBA dostavlja Komisiji taj nacrt provedbenih tehničkih standarda do 1. srpnja 2014. Komisiji se dodjeljuje ovlast za donošenje provedbenih tehničkih standarda iz prvog podstavka ovog stavka u skladu s člankom 15. Uredbe (EU) br. 1093/2010.” |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

10. |

Članak 337. zamjenjuje se sljedećim: „Članak 337. Kapitalni zahtjev za sekuritizacijske instrumente 1. Kada je riječ o instrumentima u knjizi trgovanja koji su sekuritizacijske pozicije, institucija neto pozicije, koje su izračunane u skladu s člankom 327. stavkom 1., ponderira s 8 % pondera rizika koji bi primijenila na poziciju iz svoje knjige pozicija kojima se ne trguje u skladu s glavom II. poglavljem 5. odjeljkom 3. 2. Pri određivanju ponderâ rizika za potrebe stavka 1., procjene PD-a i LGD-a mogu se odrediti na temelju procjena izvedenih iz internog modela za dodatni rizik statusa neispunjavanja obveza i migracijski rizik (model IRC) pristupa IRB institucije kojoj je odobrena primjena internog modela za specifični rizik dužničkih instrumenata. Potonja mogućnost može se upotrebljavati samo uz odobrenje nadležnih tijela koje se izdaje ako navedene procjene ispunjavaju kvantitativne zahtjeve za pristup IRB iz glave II. poglavlja 3. U skladu s člankom 16. Uredbe (EU) br. 1093/2010, EBA izdaje smjernice o upotrebi procjena PD-a i LGD-a kao ulaznih parametara kad se te procjene temelje na modelu IRC. 3. Za sekuritizacijske pozicije koje podliježu dodatnom ponderu rizika u skladu s člankom 247. stavkom 6. primjenjuje se 8 % ukupnog pondera rizika. 4. Institucija zbraja svoje ponderirane pozicije koje proizlaze iz primjene stavaka 1., 2. i 3. neovisno o tome jesu li duge ili kratke kako bi izračunala svoje kapitalne zahtjeve za specifični rizik, uz iznimku sekuritizacijskih pozicija na koje se primjenjuje članak 338. stavak 4. 5. Ako institucija inicijator tradicionalne sekuritizacije ne ispunjava uvjete za prijenos znatnog rizika iz članka 244., ona u izračun svojeg kapitalnog zahtjeva uključuje odnosne izloženosti sekuritizacije kakve bi bile da te izloženosti nisu bile sekuritizirane. Ako institucija inicijator sintetske sekuritizacije ne ispunjava uvjete za prijenos znatnog rizika iz članka 245., ona u izračun svojih kapitalnih zahtjeva uključuje odnosne izloženosti sekuritizacije kakve bi bile da te izloženosti nisu bile sekuritizirane te zanemaruje učinak sintetske sekuritizacije za potrebe kreditne zaštite.”. |

|

11. |

Dio peti briše se te se sva upućivanja na njega čitaju kao upućivanja na poglavlje 2. Uredbe (EU) 2017/2402 |

|

12. |

U članku 457. točka (c) zamjenjuje se sljedećim:

|

|

13. |

Članak 462. zamjenjuje se sljedećim: „Članak 462. Izvršavanje delegiranja ovlasti 1. Ovlast za donošenje delegiranih akata dodjeljuje se Komisiji podložno uvjetima utvrđenima u ovom članku. 2. Ovlast za donošenje delegiranih akata iz članka 244. stavka 6. i članka 245. stavka 6. te članaka od 456. do 460. dodjeljuje se na neodređeno vrijeme od 28. lipnja 2013. 3. Europski parlament ili Vijeće u svakom mogu trenutku opozvati delegiranje ovlasti iz članka 244. stavka 6. i članka 245. stavka 6. te članaka od 456. do 460. Odlukom o opozivu prekida se delegiranje ovlasti koje je u njoj navedeno. Opoziv počinje proizvoditi učinke sljedećeg dana od dana objave spomenute odluke u Službenom listu Europske unije ili na kasniji dan naveden u spomenutoj odluci. On ne utječe na valjanost delegiranih akata koji su već na snazi. 4. Prije donošenja delegiranog akta Komisija se savjetuje sa stručnjacima koje je imenovala svaka država članica u skladu s načelima utvrđenima u Međuinstitucijskom sporazumu o boljoj izradi zakonodavstva od 13. travnja 2016. 5. Čim donese delegirani akt, Komisija ga istodobno priopćuje Europskom parlamentu i Vijeću. 6. Delegirani akt donesen na temelju članka 244. stavka 6. i članka 245. stavka 6. te članaka od 456. do 460. stupa na snagu samo ako Europski parlament ni Vijeće u roku od tri mjeseca od priopćenja tog akta Europskom parlamentu i Vijeću na njega ne podnesu nikakav prigovor ili ako su prije isteka tog roka i Europski parlament i Vijeće obavijestili Komisiju da neće podnijeti prigovore. Taj se rok produljuje za tri mjeseca na inicijativu Europskog parlamenta ili Vijeća.”. |

|

14. |

Umeće se sljedeći članak: „Članak 519.a Izvješćivanje i preispitivanje Najkasnije do 1. siječnja 2022. Komisija, na temelju promjena na sekuritizacijskim tržištima uključujući iz makrobonitetne i ekonomske perspektive, Europskom parlamentu i Vijeću podnosi izvješće o primjeni odredaba iz poglavlja 5. glave II. dijela trećeg. U tom izvješću, kojem se prema potrebi prilaže zakonodavni prijedlog, ocjenjuju se posebice sljedeći elementi:

Tim se izvješćem ujedno uzima u obzir razvoj regulative u međunarodnim forumima, posebno one koja se odnosi na međunarodne standarde o sekuritizaciji.”. |

Članak 2.

Prijelazne odredbe o neotplaćenim sekuritizacijskim pozicijama

U pogledu sekuritizacija vrijednosnih papira koji su izdani prije 1. siječnja 2019., institucije i dalje primjenjuju odredbe iz poglavlja 5. glave II. dijela trećeg i članka 337. Uredbe (EU) br. 575/2013 do 31. prosinca 2019. u verziji primjenjivoj na dan 31. prosinca 2018.

Za potrebe ovog članka, u slučaju sekuritizacija koje ne uključuju izdavanje vrijednosnih papira, upućivanje na „sekuritizacije vrijednosnih papira koji su izdani” znači „sekuritizacije čije su početne sekuritizacijske pozicije stvorene”.

Članak 3.

Stupanje na snagu i datum početka primjene

Ova Uredba stupa na snagu dvadesetog dana od dana objave u Službenom listu Europske unije.

Primjenjuje se od 1. siječnja 2019.

Ova je Uredba u cijelosti obvezujuća i izravno se primjenjuje u svim državama članicama.

Sastavljeno u Strasbourgu 12. prosinca 2017.

Za Europski parlament

Predsjednik

A. TAJANI

Za Vijeće

Predsjednik

M. MAASIKAS

(1) SL C 219, 17.6.2016., str. 2.

(2) SL C 82, 3.3.2016., str. 1.

(3) Stajalište Europskog parlamenta od 26. listopada 2017. (još nije objavljeno u Službenom listu) i odluka Vijeća od 20. studenoga 2017.

(4) Uredba (EU) 2017/2402 Europskog parlamenta i Vijeća od 12. prosinca 2017. o utvrđivanju općeg okvira za sekuritizaciju i o uspostavi europskog okvira za jednostavnu, transparentnu i standardiziranu sekuritizaciju te o izmjeni direktiva 2009/65/EZ, 2009/138/EZ i 2011/61/EU te uredaba (EZ) br. 1060/2009 i (EU) br. 648/2012 (SL L 347, 28.12.2017., str. 35.).

(5) Uredba (EU) br. 575/2013 Europskog parlamenta i Vijeća od 26. lipnja 2013. o bonitetnim zahtjevima za kreditne institucije i investicijska društva i o izmjeni Uredbe (EU) br. 648/2012 (SL L 176, 27.6.2013., str. 1.).

(6) Uredba (EU) br. 1093/2010 Europskog parlamenta i Vijeća od 24. studenoga 2010. o osnivanju europskog nadzornog tijela (Europskog nadzornog tijela za bankarstvo), kojom se izmjenjuje Odluka br. 716/2009/EZ i stavlja izvan snage Odluka Komisije 2009/78/EZ (SL L 331, 15.12.2010., str. 12.).

(7) Direktiva 2014/59/EU Europskog parlamenta i Vijeća od 15. svibnja 2014. o uspostavi okvira za oporavak i sanaciju kreditnih institucija i investicijskih društava te o izmjeni Direktive Vijeća 82/891/EEZ i direktiva 2001/24/EZ, 2002/47/EZ, 2004/25/EZ, 2005/56/EZ, 2007/36/EZ, 2011/35/EU, 2012/30/EU i 2013/36/EU te uredbi (EU) br. 1093/2010 i (EU) br. 648/2012 Europskog parlamenta i Vijeća (SL L 173, 12.6.2014., str. 190.).

(8) SL L 123, 12.5.2016., str. 1.