NARIADENIE EURÓPSKEHO PARLAMENTU A RADY (EÚ) 2019/2033

z 27. novembra 2019

o prudenciálnych požiadavkách na investičné spoločnosti a o zmene nariadení (EÚ) č. 1093/2010, (EÚ) č. 575/2013, (EÚ) č. 600/2014 a (EÚ) č. 806/2014

(Text s významom pre EHP)

EURÓPSKY PARLAMENT A RADA EURÓPSKEJ ÚNIE,

so zreteľom na Zmluvu o fungovaní Európskej únie, a najmä na jej článok 114,

so zreteľom na návrh Európskej komisie,

po postúpení návrhu legislatívneho aktu národným parlamentom,

so zreteľom na stanovisko Európskej centrálnej banky (1),

so zreteľom na stanovisko Európskeho hospodárskeho a sociálneho výboru (2),

konajúc v súlade s riadnym legislatívnym postupom (3),

keďže:

|

(1) |

Účinné prudenciálne požiadavky sú neoddeliteľnou súčasťou regulačných podmienok, za ktorých finančné inštitúcie poskytujú služby v Únii. Na investičné spoločnosti a úverové inštitúcie sa vzťahuje nariadenie Európskeho parlamentu a Rady (EÚ) č. 575/2013 (4) a smernica Európskeho parlamentu a Rady 2013/36/EÚ (5), pokiaľ ide o prudenciálne zaobchádzanie a dohľad, zatiaľ čo udeľovanie povolení a iné požiadavky na organizáciu a správanie sú stanovené v smernici Európskeho parlamentu a Rady 2014/65/EÚ (6). |

|

(2) |

Existujúce prudenciálne režimy v zmysle nariadenia (EÚ) č. 575/2013 a smernice 2013/36/EÚ vychádzajú vo veľkej miere z postupných iterácií medzinárodných regulačných noriem stanovených pre veľké bankové skupiny Bazilejským výborom pre bankový dohľad a len čiastočne riešia osobitné riziká spojené s rôznymi činnosťami veľkého počtu investičných spoločností. Osobitné zraniteľnosti týchto investičných spoločností a riziká im vlastné by sa preto mali osobitne riešiť vhodnými a primeranými prudenciálnymi mechanizmami na úrovni Únie. |

|

(3) |

Riziká, ktoré investičným spoločnostiam vznikajú a ktoré investičné spoločnosti predstavujú pre svojich klientov a širšie trhy, na ktorých pôsobia, závisia od povahy a objemu ich činností, a to vrátane toho, či investičné spoločnosti konajú ako zástupcovia svojich klientov a nie sú zmluvnou stranou samotných výsledných transakcií, alebo či pri obchodovaní konajú na vlastný účet. |

|

(4) |

Spoľahlivé prudenciálne požiadavky by mali zabezpečiť, aby investičné spoločnosti boli spravované systematicky a v najlepšom záujme svojich klientov. Mali by zohľadňovať potenciál investičných spoločností a ich klientov zapojiť sa do nadmerného riskovania a rôzne stupne rizika, ktoré preberajú a predstavujú investičné spoločnosti. Takéto prudenciálne požiadavky by rovnako mali byť zamerané na to, aby zabránili uloženiu neprimeraného administratívneho zaťaženia investičných spoločností. |

|

(5) |

Mnohé z prudenciálnych požiadaviek, ktoré vyplývajú z rámca nariadenia (EÚ) č. 575/2013 a smernice 2013/36/EÚ, sú navrhnuté na riešenie spoločných rizík, ktorým čelia úverové inštitúcie. Existujúce požiadavky sú teda prevažne nastavené na zachovanie úverovej kapacity úverových inštitúcií počas hospodárskych cyklov a ochranu vkladateľov a daňovníkov pred prípadným zlyhaním, a nie sú konštruované na riešenie všetkých jednotlivých rizikových profilov investičných spoločností. Investičné spoločnosti nemajú veľké portfóliá retailových a podnikových úverov a neprijímajú vklady. Pravdepodobnosť, že ich zlyhanie môže mať škodlivý vplyv na celkovú finančnú stabilitu, je nižšia ako v prípade úverových inštitúcií. Riziká, ktorým čelí a ktoré predstavuje väčšina investičných spoločností, sa teda podstatne líšia od rizík, ktorým čelia a ktoré predstavujú úverové inštitúcie, a tieto rozdiely by sa mali jasne odzrkadliť v prudenciálnom rámci Únie. |

|

(6) |

Prudenciálne požiadavky, ktorým podliehajú investičné spoločnosti podľa nariadenia (EÚ) č. 575/2013 a smernice 2013/36/EÚ, vychádzajú z prudenciálnych požiadaviek na úverové inštitúcie. Na investičné spoločnosti, ktorých rozsah povolenia je obmedzený na osobitné investičné služby, ktoré nie sú predmetom súčasného prudenciálneho rámca, sa vzťahujú početné výnimky z týchto požiadaviek. Uvedenými výnimkami sa uznáva, že tieto investičné spoločnosti nepodstupujú riziká rovnakej povahy ako úverové inštitúcie. Investičné spoločnosti, ktoré vykonávajú činnosti, ktoré sú predmetom súčasného prudenciálneho rámca a ktoré zahŕňajú obchodovanie s finančnými nástrojmi v obmedzenej miere, podliehajú zodpovedajúcim požiadavkám rámca z hľadiska kapitálu, ale sú oprávnené na výnimky v iných oblastiach, ako je napríklad likvidita, veľké majetkové angažovanosti a finančná páka. Na investičné spoločnosti, ktorých rozsah povolenia nepodlieha týmto obmedzeniam, sa vzťahujú rovnaké prudenciálne požiadavky ako na úverové inštitúcie. |

|

(7) |

Obchodovanie s finančnými nástrojmi, buď na účely riadenia rizík, hedžingu alebo riadenia likvidity, alebo na zaujatie smerových pozícií týkajúcich sa hodnoty nástrojov v priebehu času, je činnosť, ktorú úverové inštitúcie aj investičné spoločnosti majúce povolenie obchodovať na vlastný účet môžu vykonávať a ktorú už upravuje prudenciálny rámec podľa nariadenia (EÚ) č. 575/2013 a smernice 2013/36/EÚ. S cieľom vyhnúť sa nerovnakým podmienkam, ktoré by v tejto oblasti mohli viesť k regulačnej arbitráži medzi úverovými inštitúciami a investičnými spoločnosťami, by sa preto požiadavky na vlastné zdroje vyplývajúce z týchto pravidiel na pokrytie rizika mali naďalej uplatňovať aj na tieto investičné spoločnosti. Na expozície týchto investičných spoločností voči ich obchodným protistranám v osobitných transakciách a zodpovedajúce požiadavky na vlastné zdroje sa takisto vzťahujú pravidlá, a preto by sa aj naďalej mali uplatňovať na investičné spoločnosti zjednodušeným spôsobom. A napokon, pravidlá veľkej majetkovej angažovanosti v súčasnom prudenciálnom rámci sú takisto relevantné, ak je obchodná angažovanosť týchto investičných spoločností voči osobitným protistranám mimoriadne veľká, a tým vytvára nadmerne koncentrovaný zdroj rizika pre investičné spoločnosti zo zlyhania protistrany. Uvedené pravidlá by sa preto mali naďalej uplatňovať na investičné spoločnosti zjednodušeným spôsobom. |

|

(8) |

Rozdiely v uplatňovaní existujúceho prudenciálneho rámca v rôznych členských štátoch ohrozujú rovnaké podmienky pre investičné spoločnosti v Únii. Tieto rozdiely vyplývajú z celkovej zložitosti uplatňovania rámca na rozličné investičné spoločnosti, ktoré vychádzajú z poskytovaných služieb, ak niektoré vnútroštátne orgány upravujú alebo zjednodušujú takéto uplatňovanie vo vnútroštátnych právnych predpisoch alebo praxi. Keďže existujúci prudenciálny rámec sa nezaoberá všetkými rizikami, ktorým čelia a ktoré predstavujú určité druhy investičných spoločností, v niektorých členských štátoch boli uplatnené veľké navýšenia kapitálu na určité investičné spoločnosti. V záujme zabezpečenia harmonizovaného prudenciálneho dohľadu nad investičnými spoločnosťami v celej Únii by sa mali stanoviť jednotné ustanovenia, ktoré sa zaoberajú týmito rizikami. |

|

(9) |

Pre investičné spoločnosti, ktoré nie sú systémovo významné z dôvodu ich veľkosti a prepojenosti s inými finančnými a hospodárskymi subjektmi, je teda potrebný osobitný prudenciálny režim. Systémovo významné investičné spoločnosti by však mali naďalej podliehať existujúcemu prudenciálnemu rámcu v zmysle nariadenia (EÚ) č. 575/2013 a smernice 2013/36/EÚ. Tieto investičné spoločnosti sú podskupinou investičných spoločností, na ktoré sa v súčasnosti vzťahuje rámec stanovený v nariadení (EÚ) č. 575/2013 a smernici 2013/36/EÚ a ktoré neťažia zo špecifického vyňatia zo žiadnej z jeho zásadných požiadaviek. Najväčšie a najviac prepojené investičné spoločnosti majú obchodné modely a rizikové profily, ktoré sú podobné obchodným modelom a rizikovým profilom významných úverových inštitúcií – poskytujú služby „podobné službám bánk“ a upisujú riziká vo veľkom rozsahu. Systémovo významné investičné spoločnosti sú okrem toho dostatočne veľké a majú obchodné modely a rizikové profily, ktoré predstavujú porovnateľnú hrozbu pre stabilitu a riadne fungovanie finančných trhov ako veľké úverové inštitúcie. Preto je vhodné, aby sa na tieto investičné spoločnosti naďalej vzťahovali pravidlá stanovené v nariadení (EÚ) č. 575/2013 a smernici 2013/36/EÚ. |

|

(10) |

Osobitný prudenciálny režim pre investičné spoločnosti, ktoré sa v dôsledku svojej veľkosti a prepojenosti s inými finančnými a hospodárskymi subjektmi nepovažujú za systémové, by mal riešiť osobitné obchodné postupy rôznych druhov investičných spoločností. Na investičné spoločnosti s najvyššou možnosťou vystavovať rizikám klientov, trhy alebo riadne fungovanie investičných spoločností by sa mali uplatňovať jasné a účinné prudenciálne požiadavky osobitne prispôsobené týmto osobitným rizikám. Tieto prudenciálne požiadavky by mali byť nastavené primerane k druhu investičnej spoločnosti, najlepším záujmom klientov uvedeného druhu investičnej spoločnosti a mali by podporovať hladké a riadne fungovanie trhov, na ktorých tento druh investičnej spoločnosti vykonáva svoju činnosť. Mali by zmierňovať identifikované rizikové oblasti a v prípade zlyhania investičnej spoločnosti pomáhať zabezpečiť jej likvidáciu riadnym spôsobom s minimálnym narušením stability finančných trhov. |

|

(11) |

Režim stanovený v tomto nariadení by nemal mať vplyv na povinnosť určených tvorcov trhu na obchodných miestach podľa smernice 2014/65/EÚ poskytovať kotácie a byť nepretržite prítomní na trhu. |

|

(12) |

Prudenciálny režim pre investičné spoločnosti, ktoré sa v dôsledku svojej veľkosti a prepojenosti s inými finančnými a hospodárskymi subjektmi nepovažujú za systémové, by sa mal uplatňovať na každú investičnú spoločnosť na individuálnom základe. S cieľom uľahčiť uplatňovanie prudenciálnych požiadaviek na investičné spoločnosti v Únii, ktoré sú súčasťou bankových skupín, aby sa zabránilo narušeniu určitých obchodných modelov, na ktorých riziká sa už vzťahuje uplatňovanie prudenciálnych pravidiel, by však investičným spoločnostiam malo byť v prípade potreby na základe schválenia príslušnými orgánmi umožnené uplatňovať požiadavky nariadenia (EÚ) č. 575/2013 a smernice 2013/36/EÚ, ak ich rozhodnutie urobiť tak nie je motivované regulačnou arbitrážou. Ďalej, keďže riziká, ktorým sú vystavené malé a neprepojené investičné spoločnosti, sú z väčšej časti obmedzené, tieto investičné spoločnosti by mali mať možnosť využiť výnimku z osobitných prudenciálnych požiadaviek na investičné spoločnosti, ak sú súčasťou bankovej skupiny alebo skupiny investičných spoločností, ktorá má ústredie a podlieha konsolidovanému dohľadu v zmysle nariadenia (EÚ) č. 575/2013 a smernice 2013/36/EÚ alebo v zmysle tohto nariadenia a smernice Európskeho parlamentu a Rady (EÚ) 2019/2034 (7), podľa toho, čo je uplatniteľné, v tom istom členskom štáte, keďže uvedené prudenciálne rámce by v takých prípadoch mali primerane pokrývať tieto riziká. S cieľom zohľadniť existujúce zaobchádzanie so skupinami investičných spoločností podľa nariadenia (EÚ) č. 575/2013 a smernice 2013/36/EÚ by sa u skupín pozostávajúcich len z investičných spoločností alebo v prípadoch, keď sa neuplatňuje konsolidácia na základe nariadenia (EÚ) č. 575/2013, malo od materského podniku takýchto skupín vyžadovať dodržiavanie požiadaviek tohto nariadenia na základe konsolidovanej situácie skupiny. Namiesto prudenciálnej konsolidácie, ak takéto skupiny investičných spoločností odrážajú jednoduchšie štruktúry a rizikové profily, môžu príslušné orgány alternatívne umožniť materským podnikom v skupine, aby mali dostatočný kapitál na podporu účtovnej hodnoty svojich podielov v dcérskych podnikoch. Ak sú malé a neprepojené investičné spoločnosti súčasťou poisťovacej skupiny, mali by mať aj možnosť využívať výnimku z požiadaviek na zverejňovanie. |

|

(13) |

Vymedzenie a zloženie vlastných zdrojov by sa malo zosúladiť s nariadením (EÚ) č. 575/2013, aby sa investičným spoločnostiam umožnilo naďalej sa spoliehať na existujúce vlastné zdroje s cieľom spĺňať svoje požiadavky na vlastné zdroje v zmysle prudenciálneho rámca osobitného pre investičné spoločnosti. Toto zahŕňa všetky odpočty položiek súvahy z vlastných zdrojov v súlade s nariadením (EÚ) č. 575/2013, ako sú odložené daňové pohľadávky a podiely v kapitálových nástrojoch iných subjektov finančného sektora. Investičné spoločnosti by však mali mať možnosť vyňať z odpočtov nevýznamné podiely v kapitálových nástrojoch subjektov finančného sektora, ak sú držané na účely obchodovania s cieľom podporiť tvorbu trhu pre tieto nástroje. S cieľom zosúladiť zloženie vlastných zdrojov s nariadením (EÚ) č. 575/2013 sa zodpovedajúce pomery typov vlastných zdrojov zohľadnili v kontexte tohto nariadenia. S cieľom zabezpečiť, aby požiadavky boli primerané povahe, rozsahu a zložitosti činností investičných spoločností a aby boli investičným spoločnostiam ľahko dostupné v rámci tohto nariadenia, Komisia by mala preskúmať, či je vhodné pokračovať v zosúlaďovaní vymedzenia a zloženia vlastných zdrojov s nariadením (EÚ) č. 575/2013. |

|

(14) |

S cieľom zabezpečiť, aby investičné spoločnosti vždy vykonávali svoju činnosť na základe úrovne vlastných zdrojov požadovaných na ich povolenie, všetky investičné spoločnosti by mali neustále spĺňať trvalú minimálnu kapitálovú požiadavku rovnajúcu sa počiatočnému kapitálu požadovanému pre povolenie vykonávať príslušné investičné služby stanovené v súlade so smernicou (EÚ) 2019/2034. |

|

(15) |

Na zabezpečenie jednoduchého uplatňovania minimálnej požiadavky na vlastné zdroje pre malé a neprepojené investičné spoločnosti by tieto mali mať vlastné zdroje rovnaké alebo vyššie, ako je ich trvalá minimálna kapitálová požiadavka, alebo ako je štvrtina ich fixných režijných nákladov meraných na základe ich činnosti za predchádzajúci rok. Malým a neprepojeným investičným spoločnostiam, ktoré uprednostňujú uplatňovanie väčšej obozretnosti a zabránenie kaskádovým účinkom v prípade reklasifikácie, by sa nemalo brániť v tom, aby držali viac vlastných zdrojov alebo uplatňovali prísnejšie opatrenia v porovnaní s tými, ktoré sa vyžadujú v tomto nariadení. |

|

(16) |

S cieľom zohľadniť vyššie riziká investičných spoločností, ktoré nie sú malé a neprepojené spoločnosti, minimálna požiadavka na vlastné zdroje pre takéto spoločnosti by mala byť vyššia, ako je ich trvalá minimálna kapitálová požiadavka, štvrtina ich fixných režijných nákladov počas predchádzajúceho roka alebo výška ich požiadavky podľa súboru rizikových faktorov osobitne prispôsobených pre investičné spoločnosti („K-faktory“), v ktorom sa stanovuje kapitál vo vzťahu k rizikám v osobitných obchodných oblastiach investičných spoločností. |

|

(17) |

Investičné spoločnosti by sa mali na účely osobitných prudenciálnych požiadaviek na investičné spoločnosti považovať za malé a neprepojené, ak nevykonávajú investičné služby, ktoré predstavujú vysoké riziko pre klientov, trhy alebo pre ne samotné, a ak ich veľkosť znamená, že je menej pravdepodobné, že spôsobia rozsiahle negatívne vplyvy na klientov a trhy, ak dôjde k naplneniu rizík spojených s ich činnosťou, alebo ak zlyhajú. Podobne by sa aj malé a neprepojené investičné spoločnosti mali vymedziť ako investičné spoločnosti, ktoré neobchodujú na vlastný účet ani im nevzniká riziko vyplývajúce z obchodovania s finančnými nástrojmi, nedržia žiadne aktíva ani peniaze klienta, majú aktíva v diskrečnej správe portfólia aj v rámci nediskrečných (poradných) mechanizmov vo výške menej ako 1,2 miliardy EUR, vykonávajú obchody v hotovosti na základe pokynov klientov za menej ako 100 miliónov EUR denne alebo vykonávajú obchody s derivátmi na základe pokynov klientov za menej ako 1 miliardu EUR denne, pričom majú súvahu nižšiu ako 100 miliónov EUR vrátane podsúvahových položiek a celkové hrubé ročné príjmy z vykonávania svojich investičných služieb menej ako 30 miliónov EUR. |

|

(18) |

S cieľom zabrániť regulačnej arbitráži a zredukovať stimul pre investičné spoločnosti, aby reštruktúrovali svoje činnosti tak, aby sa vyhli prekročeniu prahových hodnôt, nad ktorými sa nebudú považovať za malé a neprepojené investičné spoločnosti, by sa mali prahové hodnoty spravovaných aktív, vykonané pokyny klientov, veľkosť súvahy a celkové hrubé ročné príjmy uplatňovať na spoločnom základe pre všetky investičné spoločnosti, ktoré sú súčasťou tej istej skupiny. Ostatné podmienky, najmä či investičná spoločnosť drží peniaze klienta, spravuje alebo uschováva aktíva klienta, alebo obchoduje s finančnými nástrojmi a vytvára trhové riziko alebo riziko protistrany, sú binárne a neponechávajú žiadnu možnosť pre takúto reštrukturalizáciu, a preto by sa mali posudzovať na individuálnom základe. S cieľom zachytiť vyvíjajúce sa obchodné modely a riziká, ktoré tieto modely neustále predstavujú, uvedené podmienky a prahové hodnoty by sa mali posudzovať na koncodennom základe, s výnimkou držania peňazí klienta, ktoré by malo posudzovať na vnútrodennom základe, a veľkosti súvahy a celkových hrubých ročných príjmov, ktoré by sa mali posudzovať na základe situácie investičnej spoločnosti na konci predchádzajúceho účtovného obdobia. |

|

(19) |

Investičná spoločnosť, ktorá prekračuje regulačné prahové hodnoty alebo nespĺňa ostatné podmienky, by sa nemala považovať za malú a neprepojenú a mala by podliehať požiadavkám na ostatné investičné spoločnosti, s výhradou osobitných prechodných ustanovení stanovených v tomto nariadení. Toto by malo podnecovať investičné spoločnosti, aby plánovali svoje obchodné činnosti tak, aby sa jasne vymedzili ako malé a neprepojené investičné spoločnosti. Investičná spoločnosť, ktorá nespĺňa požiadavky na to, aby sa považovala za malú a neprepojenú, aby bola oprávnená na takéto zaobchádzanie, by sa mala monitorovať, ak spĺňa podmienky a zostáva pod príslušnými prahovými hodnotami počas najmenej šiestich po sebe nasledujúcich mesiacov. |

|

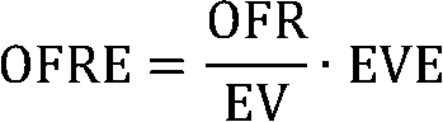

(20) |

Všetky investičné spoločnosti by mali vypočítavať svoju požiadavku na vlastné zdroje odkazom na súbor K-faktorov, ktoré zachytávajú riziko vyplývajúce zo vzťahu s klientom („RtC“), riziko vyplývajúce zo vzťahu s trhom („RtC“) a riziko vyplývajúce zo vzťahu so spoločnosťou („RtF“). K-faktory spadajúce pod RtC zachytávajú spravované aktíva klienta a priebežné poskytovanie poradenstva (K-AUM), peniaze klienta v držbe (K-CMH), aktíva v úschove a správe (K-ASA) a vykonané pokyny klienta (K-COH). |

|

(21) |

K-faktory spadajúce pod RtM zachytávajú riziko čistej pozície (K-NPR) v súlade s ustanoveniami nariadenia (EÚ) č. 575/2013 týkajúcimi sa trhového rizika, alebo, ak je to povolené príslušným orgánom pre špecifické typy investičných spoločností, ktoré obchodujú na vlastný účet prostredníctvom zúčtovacích členov, riziko čistej pozície založené na celkových maržiach, ktoré požaduje zúčtovací člen investičnej spoločnosti (K-CMG). Investičné spoločnosti by mali mať možnosť uplatňovať K-NPR a K-CMG simultánne na úrovni portfólia. |

|

(22) |

K-faktory spadajúce pod RtF zachytávajú expozíciu investičnej spoločnosti voči zlyhaniu jej obchodných protistrán (K-TCD) v súlade so zjednodušenými ustanoveniami pre kreditné riziko protistrany na základe nariadenia (EÚ) č. 575/2013, riziko koncentrácie vo veľkých majetkových angažovanostiach investičnej spoločnosti voči špecifickým protistranám na základe ustanovení uvedeného nariadenia, ktoré sa uplatňujú na veľké majetkové angažovanosti v obchodnej knihe (K-CON), ako aj operačné riziká z denného obchodného toku investičnej spoločnosti (K-DTF). |

|

(23) |

Celková požiadavka na vlastné zdroje spadajúca pod K-faktory je súčtom požiadaviek K-faktorov spadajúcich pod RtC, RtM a RtF. K-AUM, K-ASA, K-CMH, K-COH a K-DTF sa týkajú objemu činnosti, na ktorú odkazuje každý K-faktor. Objemy K-CMH, K-ASA a K-DTF sa vypočítavajú na základe kĺzavého priemeru za predchádzajúcich deväť mesiacov. Objem K-COH sa vypočítava na základe kĺzavého priemeru za predchádzajúcich šesť mesiacov, zatiaľ čo v prípade K-AUM je to za predchádzajúcich 15 mesiacov. Objemy sa vynásobujú príslušnými koeficientmi stanovenými v tomto nariadení, aby sa mohla stanoviť požiadavka na vlastné zdroje. Požiadavky na vlastné zdroje na K-NPR sú odvodené od nariadenia (EÚ) č. 575/2013, zatiaľ čo na požiadavky na vlastné zdroje na K-CON a K-TCD sa používa zjednodušené uplatňovanie zodpovedajúcich požiadaviek v zmysle uvedeného nariadenia na zaobchádzanie s veľkými majetkovými angažovanosťami v obchodnej knihe, resp. s kreditným rizikom protistrany. Výška K-faktora sa rovná nule, ak investičná spoločnosť nevykonáva príslušnú činnosť. |

|

(24) |

K-faktory spadajúce pod RtC sú proxy údaje zahŕňajúce obchodné oblasti investičných spoločností, ktoré môžu v prípade problémov klientom spôsobiť škodu. K-AUM zachytáva riziko spôsobenia škody klientom z dôvodu nesprávnej diskrečnej správy klientskych portfólií alebo nedostatočného vykonávania, pričom poskytuje záruky a klientske výhody, pokiaľ ide o kontinuitu služby priebežnej správy portfólia a investičného poradenstva. K-ASA zachytáva riziko úschovy a správy klientskych aktív, pričom zabezpečuje, aby investičné spoločnosti mali v držbe kapitál v pomere k takýmto zostatkom, a to bez ohľadu na to, či sa nachádzajú v ich vlastnej súvahe alebo na účtoch tretej strany. K-CMH zachytáva riziko možného poškodenia, ak má investičná spoločnosť v držbe peniaze svojich klientov, pričom sa zohľadní, či sú v jej vlastnej súvahe alebo sú na účtoch tretej strany a v štruktúrach podľa platných vnútroštátnych právnych predpisov, za predpokladu, že peniaze klienta sú chránené v prípade konkurzu, platobnej neschopnosti alebo začatia riešenia krízovej situácie alebo nútenej správy investičnej spoločnosti. K-CMH nezahŕňa peniaze klientov, ktoré sú uložené na (správcovskom) bankovom účte v mene samotného klienta, keď má investičná spoločnosť prístup k peniazom klienta prostredníctvom mandátu tretej strany. K-COH zachytáva potenciálne riziko voči klientom investičnej spoločnosti, ktorá vykonáva pokyny (v mene klienta a nie v mene samotnej investičnej spoločnosti), a to napríklad ako súčasť služieb výhradného vykonávania pokynov klientov alebo keď je investičná spoločnosť súčasťou reťazca pre pokyny klienta. |

|

(25) |

K-faktor pre RtM v prípade investičných spoločností, ktoré obchodujú na vlastný účet, vychádza z pravidiel pre trhové riziko pre pozície vo finančných nástrojoch, devízach a komoditách v súlade s nariadením (EÚ) č. 575/2013. To umožňuje investičným spoločnostiam, aby sa rozhodli uplatňovať štandardizovaný prístup, alternatívny štandardizovaný prístup podľa nariadenia (EÚ) č. 575/2013 alebo možnosť používať interné modely, akonáhle sa tieto dva uvedené prístupy stanú uplatniteľnými na úverové inštitúcie nielen na účely podávania správ, ale aj na účely požiadaviek na vlastné zdroje. Medzitým a minimálne počas piatich rokov odo dňa začatia uplatňovania tohto nariadenia by investičné spoločnosti mali uplatňovať rámec trhového rizika (štandardizovaný prístup, prípadne interné modely) nariadenia (EÚ) č. 575/2013 na účely výpočtu svojich K-NPR. Ak sa ustanovenia stanovené v tretej časti hlave IV kapitolách 1a a 1b nariadenia (EÚ) č. 575/2013 zmeneného nariadením Európskeho parlamentu a Rady (EÚ) 2019/876 (8) nestanú uplatniteľnými na úverové inštitúcie na účely požiadaviek na vlastné zdroje, investičné spoločnosti by mali naďalej uplatňovať požiadavky stanovené v tretej časti hlave IV nariadenia (EÚ) č. 575/2013 na účel výpočtu K-NPR. Alternatívne sa požiadavka na vlastné zdroje investičných spoločností, ktoré obchodujú s finančnými nástrojmi, v súvislosti s pozíciami, ktoré podliehajú zúčtovaniu, môže so súhlasom príslušného orgánu a po splnení určitých podmienok rovnať sume celkových marží požadovaných ich zúčtovacím členom, vynásobenej pevným multiplikátorom. Využívanie K-CMG by malo v prvom rade vychádzať z predpokladu, že obchodná činnosť investičnej spoločnosti na základe tohto prístupu klesne v celom rozsahu alebo podstatne. Príslušný orgán investičnej spoločnosti však môže investičnej spoločnosti povoliť čiastočné využívanie prístupu K-CMG za predpokladu, že sa tento prístup použije pre všetky pozície, ktoré podliehajú zúčtovaniu alebo dozabezpečeniu, a jedna z troch alternatívnych metód pre K-ZPR sa použije pre portfóliá, ktoré nepodliehajú zúčtovaniu. S cieľom zabezpečiť, aby požiadavky boli primerané povahe, rozsahu a zložitosti činností investičných spoločností a aby boli investičným spoločnostiam ľahko dostupné v rámci tohto nariadenia, akékoľvek preskúmanie, ktoré sa následne uskutoční v súvislosti s uplatňovaním metód výpočtu K-faktorov, by malo zahŕňať vhodnosť ďalšieho zosúladenia výpočtu K-NPR s pravidlami pre trhové riziko pre pozície v obchodnej knihe vo finančných nástrojoch, v devízach a v komoditách v súlade s nariadením (EÚ) č. 575/2013. |

|

(26) |

Pre investičné spoločnosti, ktoré obchodujú na vlastný účet, K-faktory pre K-TCD a K-CON v zmysle RtF predstavujú zjednodušené uplatňovanie pravidiel stanovených v nariadení (EÚ) č. 575/2013 týkajúcich sa kreditného rizika protistrany, resp. rizika veľkej majetkovej angažovanosti. K-TCD zachytáva riziko pre investičnú spoločnosť spojené s protistranami v mimoburzových derivátoch (OTC), repo transakciách, transakciách požičiavania alebo vypožičiavania cenných papierov a komodít, transakciách s dlhou dobou vyrovnania, transakciách požičiavania s dozabezpečením, akýchkoľvek iných transakciách financovania prostredníctvom cenných papierov, ako aj s príjemcami úverov poskytnutých investičnou spoločnosťou v rámci vedľajšej činnosti ako súčasť investičnej služby, ktorí neplnia svoje povinnosti, vynásobením hodnoty expozícií, ktorá vychádza z reprodukčných nákladov a navýšenia hodnoty pre potenciálnu budúcu expozíciu, rizikovými faktormi vychádzajúcimi z nariadenia (EÚ) č. 575/2013, pričom sa zohľadnia zmierňujúce účinky účinného vzájomného započítavania a výmeny kolaterálu. S cieľom ďalej zosúlaďovať zaobchádzanie s kreditným rizikom protistrany s nariadením (EÚ) č. 575/2013 by sa mal pridávať aj pevný multiplikátor 1,2 a multiplikátor pre úpravu ocenenia pohľadávok (ďalej len „CVA“ – credit valuation adjustment), aby sa zohľadnila aktuálna trhová hodnota kreditného rizika protistrany voči investičnej spoločnosti pri konkrétnych transakciách. K-CON zachytáva riziko koncentrácie vo vzťahu k jednotlivým alebo vysoko prepojeným protistranám súkromného sektora, s ktorými majú spoločnosti expozície vo výške viac ako 25 % svojich vlastných zdrojov, alebo osobitné alternatívne prahové hodnoty vo vzťahu k úverovým inštitúciám alebo iným investičným spoločnostiam, a to uložením navýšenia kapitálu v súlade s nariadením (EÚ) č. 575/2013 pre nadmerné expozície nad rámec týchto limitov. Napokon K-DTF zachytáva operačné riziká pre investičnú spoločnosť vo veľkých objemoch obchodov uzavretých na vlastný účet alebo pre klientov vo vlastnom mene v jednom dni, ktoré by mohli vyplývať z neprimeraných alebo chybných interných procesov, ľudí a systémov alebo z externých udalostí, na základe pomyselnej hodnoty denných obchodov, upravené o čas do splatnosti úrokových derivátov s cieľom obmedziť zvýšenie požiadaviek na vlastné zdroje, a to najmä v prípade krátkodobých zmlúv, pri ktorých sú vnímané operačné riziká nižšie. |

|

(27) |

Všetky investičné spoločnosti by mali monitorovať a riadiť svoje riziko koncentrácie, a to aj vo vzťahu k svojim klientom. Svoje riziko koncentrácie by však mali oznamovať príslušným orgánom len investičné spoločnosti, ktoré podliehajú minimálnej požiadavke na vlastné zdroje v zmysle K-faktorov. V prípade investičných spoločností špecializovaných v oblasti komoditných derivátov alebo emisných kvót alebo ich derivátov s veľkými koncentrovanými expozíciami voči nefinančným protistranám sa môžu prekročiť limity pre riziko koncentrácie bez dodatočného kapitálu v zmysle K-CON, pokiaľ slúžia na obchodné účely, účely treasury alebo na účely riadenia rizika. |

|

(28) |

Všetky investičné spoločnosti by mali mať interné postupy na monitorovanie a riadenie svojich požiadaviek na likviditu. Účelom týchto postupov je pomôcť zabezpečiť, aby investičné spoločnosti mohli fungovať náležitým spôsobom v priebehu času, a to bez toho, aby bolo potrebné osobitne vyčleniť likviditu osobitne na obdobie stresu. Na tento účel by všetky investičné spoločnosti stále mali mať v držbe v likvidných aktívach minimálne jednu tretinu požiadavky stanovenej na základe svojich fixných režijných nákladov. Príslušné orgány by však mali mať možnosť oslobodiť malé a neprepojené investičné spoločnosti od tejto požiadavky. Takéto likvidné aktíva by mali mať vysokú kvalitu a mali by byť v súlade s požiadavkami uvedenými v delegovanom nariadení Komisie (EÚ) 2015/61 (9) a haircutmi, ktoré sa uplatňujú na tieto aktíva podľa uvedeného delegovaného nariadenia. Na zohľadnenie rozdielu v profiloch likvidity investičných spoločností v porovnaní s úverovými inštitúciami by sa zoznam vhodných likvidných aktív mal doplniť nezaťaženými vlastnými peňažnými prostriedkami a krátkodobými vkladmi investičnej spoločnosti (ktoré by nemali zahŕňať žiadne peňažné prostriedky klientov ani finančné nástroje patriace klientom), a určitými finančnými nástrojmi, pre ktoré existuje likvidný trh. Ak sa malé a neprepojené investičné spoločnosti, ako aj investičné spoločnosti, ktoré nemajú licenciu na vykonávanie obchodných alebo upisovacích činností, neoslobodia od požiadaviek na likviditu, mohli by ďalej obsahovať ako likvidné aktíva položky týkajúce sa pohľadávok z obchodného styku a poplatkov alebo provízií splatných do 30 dní, a to za predpokladu, že tieto položky neprekročia jednu tretinu minimálnej požiadavky na likviditu, nezapočítavajú sa do žiadnych dodatočných požiadaviek na likviditu uložených príslušným orgánom a vzťahuje sa na ne haircut vo výške 50 %. Vo výnimočných prípadoch by investičné spoločnosti mali mať povolené klesnúť pod požadovanú hranicu speňažením svojich likvidných aktív na krytie požiadaviek na likviditu, a to za predpokladu, že o tom okamžite informujú svoj príslušný orgán. Všetky finančné záruky poskytované klientom, na základe ktorých môže v prípade aktivácie vzniknúť zvýšená potreba likvidity, by mali znížiť sumu dostupných likvidných aktív aspoň o 1,6 % z celkovej hodnoty takýchto záruk. S cieľom zabezpečiť, aby boli požiadavky primerané povahe, rozsahu a zložitosti činností investičných spoločností a aby boli investičným spoločnostiam ľahko dostupné v rámci rozsahu pôsobnosti tohto nariadenia, malo by sa následne vykonať preskúmanie primeranosti likvidných aktív, ktoré sú oprávnené na splnenie minimálnej požiadavky na likviditu vrátane pokračujúceho zosúlaďovania s tými požiadavkami, ktoré sú uvedené v delegovanom nariadení (EÚ) 2015/61, spolu s haircutmi, ktoré sa uplatňujú na tieto aktíva podľa uvedeného delegovaného nariadenia. |

|

(29) |

V spojení s novým prudenciálnym režimom by sa mal vypracovať primeraný zodpovedajúci rámec predkladania správ regulačným orgánom, ktorý by mal byť špecificky prispôsobený činnosti investičných spoločností a požiadavkám prudenciálneho rámca. Požiadavky na predkladanie správ stanovené pre investičné spoločnosti by sa mali týkať úrovne a zloženia ich vlastných zdrojov, ich požiadaviek na vlastné zdroje, základu na výpočet ich požiadaviek na vlastné zdroje, ich profilu činnosti a veľkosti vo vzťahu k parametrom, ktoré sú potrebné na posúdenie investičných spoločností ako malých a neprepojených, ich požiadaviek na likviditu, ako aj ich dodržiavania ustanovení o riziku koncentrácie. Malé a neprepojené investičné spoločnosti by mali byť oslobodené od predkladania správ o riziku koncentrácie a len v prípade, že sa na ne požiadavky na likviditu vzťahujú, mali by o nich predkladať správy. Európsky orgán dohľadu (Európsky orgán pre bankovníctvo) zriadený nariadením Európskeho parlamentu a Rady (EÚ) č. 1093/2010 (10) (ďalej len „EBA“) by mal vypracovať návrh vykonávacích technických predpisov na ďalšie spresnenie podrobných vzorov a mechanizmov pre uvedené predkladanie správ regulačným orgánom a spresnenie vzorov pre zverejňovanie vlastných zdrojov. Tieto predpisy by mali byť primerané veľkosti a zložitosti rôznych investičných spoločností a mali by najmä zohľadňovať, či sa investičné spoločnosti považujú za malé a neprepojené. |

|

(30) |

Investičné spoločnosti, ktoré sa považujú za malé a neprepojené, by mali zverejňovať svoje úrovne vlastných zdrojov, požiadavky na vlastné zdroje, mechanizmy riadenia a politiky a postupy odmeňovania, aby zabezpečili transparentnosť pre svojich investorov a širšie trhy. Malé a neprepojené investičné spoločnosti by nemali podliehať požiadavkám na zverejňovanie s výnimkou prípadu, ak emitujú nástroje dodatočného kapitálu Tier 1 s cieľom zabezpečiť transparentnosť pre investorov týkajúcu sa týchto nástrojov. |

|

(31) |

Investičné spoločnosti by mali uplatňovať rodovo neutrálne politiky odmeňovania podľa zásady stanovenej v článku 157 Zmluvy o fungovaní Európskej únie (ďalej len „ZFEÚ“). V súvislosti so zverejňovaním informácií o odmeňovaní by sa mali vykonať určité objasnenia. Požiadavky na zverejňovanie týkajúce sa odmeňovania stanovené v tomto nariadení by mali byť zlučiteľné s cieľmi pravidiel odmeňovania, konkrétne s cieľom zaviesť a zachovávať pre kategórie zamestnancov, ktorých profesionálne aktivity majú významný vplyv na rizikový profil investičných spoločností, také politiky a postupy odmeňovania, ktoré sú v súlade s účinným riadením rizík. Okrem toho by sa malo od investičných spoločností, ktoré majú prospech z výnimky z určitých pravidiel odmeňovania, vyžadovať, aby zverejňovali informácie o takejto výnimke. |

|

(32) |

S cieľom uľahčiť investičným spoločnostiam hladký prechod od požiadaviek nariadenia (EÚ) č. 575/2013 a smernice 2013/36/EÚ na požiadavky v zmysle tohto nariadenia a smernice (EÚ) 2019/2034 je vhodné stanoviť primerané prechodné opatrenia. Konkrétne, na obdobie piatich rokov od dátumu uplatňovania tohto nariadenia investičné spoločnosti, pre ktoré požiadavky na vlastné zdroje podľa tohto nariadenia by sa v porovnaní s ich požiadavkou na vlastné zdroje podľa nariadenia (EÚ) č. 575/2013 a smernice 2013/36/EÚ viac ako zdvojnásobili, by mali mať možnosť zmierniť účinky možného zvýšenia obmedzením požiadavky na vlastné zdroje na dvojnásobok ich príslušnej požiadavky na vlastné zdroje podľa nariadenia (EÚ) č. 575/2013 a smernice 2013/36/EÚ. |

|

(33) |

Aby nedošlo k znevýhodneniu nových investičných spoločnosti s podobnými profilmi voči existujúcim investičným spoločnostiam, investičné spoločnosti, ktoré nikdy nepodliehali požiadavkám na vlastné zdroje podľa nariadenia (EÚ) č. 575/2013 a smernice 2013/36/EÚ, by mali mať možnosť obmedziť na obdobie piatich rokov od dátumu začatia uplatňovania tohto nariadenia svoje požiadavky na vlastné zdroje podľa tohto nariadenia na dvojnásobok svojich fixných režijných nákladov. |

|

(34) |

Rovnako by investičné spoločnosti, ktoré podliehali len požiadavke na počiatočný kapitál podľa nariadenia (EÚ) č. 575/2013 a smernice 2013/36/EÚ a pre ktoré by sa požiadavky na vlastné zdroje podľa tohto nariadenia viac ako zdvojnásobili v porovnaní s ich situáciou podľa nariadenia (EÚ) č. 575/2013 a smernice 2013/36/EÚ, mali mať možnosť obmedziť svoju požiadavku na vlastné zdroje podľa tohto nariadenia na dvojnásobok ich požiadavky na počiatočný kapitál podľa nariadenia (EÚ) č. 575/2013 a smernice 2013/36/EÚ na obdobie piatich rokov od dátumu začatia uplatňovania tohto nariadenia, s výnimkou miestnych spoločností uvedených v článku 4 ods. 1 bode 2 písm. b) nariadenia (EÚ) č. 575/2013, zmeneného nariadením (EÚ) 2019/876, na ktoré by sa mala vzťahovať osobitná prechodná požiadavka na vlastné zdroje odrážajúca ich vyššiu úroveň rizika. Na účely proporcionality by sa osobitné prechodné požiadavky na vlastné zdroje mali stanoviť aj pre menšie investičné spoločnosti a pre tie, ktoré poskytujú obmedzenú škálu investičných služieb, ak by nemali prospech z obmedzenia požiadaviek na vlastné zdroje podľa tohto nariadenia na dvojnásobok ich požiadaviek na počiatočný kapitál podľa nariadenia (EÚ) č. 575/2013, zmeneného nariadením Európskeho parlamentu a Rady (EÚ) 2019/630 (11), a smernice 2013/36/EÚ, zmenenej smernicou Európskeho parlamentu a Rady (EÚ) 2019/878 (12), ale ich záväzná požiadavka na vlastné zdroje podľa tohto nariadenia by sa v porovnaní s ich situáciou podľa nariadenia (EÚ) č. 575/2013, zmeneného nariadením (EÚ) 2019/630, zvýšila. |

|

(35) |

Tieto prechodné opatrenia by prípadne mali byť k dispozícii aj investičným spoločnostiam uvedeným v článku 498 nariadenia (EÚ) č. 575/2013, v ktorom sa na tieto investičné spoločnosti uplatňuje výnimka z požiadaviek na vlastné zdroje podľa uvedeného nariadenia, keďže požiadavky na počiatočný kapitál týkajúce sa týchto investičných spoločností závisia od investičných služieb alebo činností, ktoré poskytujú. Na obdobie piatich rokov od dátumu začatia uplatňovania tohto nariadenia by sa požiadavky na vlastné zdroje týchto investičných spoločností podľa prechodných ustanovení tohto nariadenia mali vypočítať vzhľadom na uvedené uplatniteľné úrovne. |

|

(36) |

Na obdobie piatich rokov od dátumu začatia uplatňovania tohto nariadenia alebo do dátumu začatia uplatňovania zmien prijatých k nariadeniu (EÚ) č. 575/2013 a smernici 2013/36/EÚ, pokiaľ ide o požiadavky na vlastné zdroje v súvislosti s trhovým rizikom podľa tretej časti hlavy IV kapitol 1a a 1b nariadenia (EÚ) č. 575/2013, zmeneného nariadením (EÚ) 2019/876, podľa toho, čo nastane neskôr, investičné spoločnosti, ktoré podliehajú zodpovedajúcim ustanoveniam tohto nariadenia by mali naďalej vypočítavať svoju požiadavku na vlastné zdroje pre obchodnú knihu v súlade s nariadením (EÚ) č. 575/2013, zmeneným nariadením (EÚ) 2019/630. |

|

(37) |

Najväčšie investičné spoločnosti, ktoré poskytujú kľúčové služby pre veľkých klientov a služby investičného bankovníctva (obchodovanie na vlastný účet s finančnými nástrojmi alebo upisovanie finančných nástrojov alebo umiestňovanie finančných nástrojov na základe pevného záväzku) majú obchodné modely a rizikové profily, ktoré sú podobné významným úverovým inštitúciám. Ich činnosti ich vystavujú kreditnému riziku, najmä vo forme kreditného rizika protistrany, ako aj trhovému riziku pre pozície, do ktorých vstupujú na vlastný účet, a to bez ohľadu na to, či súvisia s klientom, alebo nie. Ako také predstavujú vzhľadom na svoju veľkosť a systémový význam riziko pre finančnú stabilitu. |

|

(38) |

Tieto veľké investičné spoločnosti predstavujú ďalšiu výzvu, pokiaľ ide o ich účinný prudenciálny dohľad vykonávaný príslušnými vnútroštátnymi orgánmi. Aj keď najväčšie investičné spoločnosti poskytujú cezhraničné služby investičného bankovníctva vo veľkom rozsahu, ako investičné spoločnosti podliehajú prudenciálnemu dohľadu vykonávanému orgánmi určenými podľa smernice 2014/65/EÚ, ktoré nie sú nevyhnutne tými istými príslušnými orgánmi, ako sú tie, ktoré sú určené podľa smernice 2013/36/EÚ. To môže viesť k nerovnakým podmienkam pri uplatňovaní nariadenia (EÚ) č. 575/2013 a smernice 2013/36/EÚ v Únii a brániť orgánom dohľadu, aby získali celkový prudenciálny obraz, ktorý je nevyhnutný pre účinné riešenie rizík spojených s veľkými cezhraničnými investičnými spoločnosťami. V dôsledku toho sa prudenciálny dohľad môže stať menej účinným a môže takisto narúšať hospodársku súťaž v Únii. Najväčším investičným spoločnostiam by sa preto mal udeliť štatút úverových inštitúcií, aby sa mohli vytvoriť synergie, pokiaľ ide o vykonávanie dohľadu nad cezhraničnými trhovými činnosťami pre veľkých klientov v skupine tvorenej podobnými subjektmi, podporovanie rovnakých podmienok a umožnenie jednotného dohľadu vo všetkých skupinách. |

|

(39) |

Na tieto investičné spoločnosti by sa preto malo vzhľadom na skutočnosť, že sa stanú úverovými inštitúciami, naďalej vzťahovať nariadenie (EÚ) č. 575/2013 a smernica 2013/36/EÚ a dohľad zo strany príslušných orgánov vrátane dohľadu Európskej centrálnej banky, ktorá je v rámci jednotného mechanizmu dohľadu zodpovedná za úverové inštitúcie. Tým by sa zabezpečilo, že prudenciálny dohľad nad úverovými inštitúciami sa vykonáva jednotným a účinným spôsobom a že jednotný súbor pravidiel pre finančné služby sa uplatňuje rovnakým spôsobom pre všetky úverové inštitúcie vzhľadom na ich systémový význam. S cieľom zabrániť regulačnej arbitráži a znížiť riziká obchádzania by sa príslušné orgány mali usilovať zabrániť situáciám, v ktorých by potenciálne systémové skupiny štruktúrovali svoje činnosti tak, aby neprekročili prahové hodnoty stanovené v článku 4 ods. 1 bode 1 písm. b) nariadenia (EÚ) č. 575/2013, a obišli tak povinnosť žiadať o povolenie ako úverová inštitúcia podľa článku 8a smernice 2013/36/EÚ. |

|

(40) |

Veľké investičné spoločnosti premenené na úverové inštitúcie by mali mať možnosť prijímať vklady alebo iné návratné peňažné prostriedky od verejnosti a poskytovať úvery na vlastný účet až po získaní povolenia na tieto činnosti v súlade so smernicou 2013/36/EÚ. Vykonávanie všetkých takýchto činností vrátane prijímania vkladov alebo iných návratných peňažných prostriedkov od verejnosti a poskytovania úverov na vlastný účet by nemalo byť nevyhnutnou požiadavkou, aby sa podniky považovali za úverové inštitúcie. Zmena vymedzenia pojmu úverová inštitúcia zavedená týmto nariadením by sa preto mala uplatňovať bez toho, aby boli dotknuté vnútroštátne režimy udeľovania povolení zavedené členskými štátmi v súlade so smernicami 2013/36/EÚ a (EÚ) 2019/2034 vrátane akýchkoľvek ustanovení, ktoré členské štáty môžu považovať za vhodné na účely upresnenia činností, ktoré veľké investičné spoločnosti, na ktoré sa vzťahuje zmenené vymedzenie úverových inštitúcií, môžu začať vykonávať. |

|

(41) |

Navyše, dohľad nad úverovými inštitúciami na konsolidovanom základe je okrem iného zameraný na zabezpečenie stability finančného systému, pričom, aby bol účinný, mal by sa uplatňovať na všetky skupiny vrátane tých materských podnikov, ktoré nie sú úverovými inštitúciami alebo investičnými spoločnosťami. Na všetky úverové inštitúcie vrátane tých, ktoré predtým mali postavenie investičných spoločností, by sa preto mali vzťahovať pravidlá týkajúce sa individuálneho a konsolidovaného dohľadu nad materským podnikom príslušnými orgánmi podľa hlavy VII kapitoly 3 oddielu I smernice 2013/36/EÚ. |

|

(42) |

Okrem toho je možné, že veľké investičné spoločnosti, ktoré nie sú systémovo významné, ale obchodujú na vlastný účet, upisujú finančné nástroje alebo umiestňujú finančné nástroje na základe pevného záväzku, majú obchodné modely a rizikové profily, ktoré sú podobné takýmto modelom a profilom iných systémovo významných inštitúcií. Vzhľadom na ich veľkosť a činnosti je možné, že takéto investičné spoločnosti predstavujú určité riziká pre finančnú stabilitu a napriek tomu, že ich premena na úverové inštitúcie sa vzhľadom na ich povahu a zložitosť nepovažuje za vhodnú, malo by sa na ne naďalej vzťahovať rovnaké prudenciálne zaobchádzanie ako na úverové inštitúcie. S cieľom predchádzať regulačnej arbitráži a znížiť riziká obchádzania by sa príslušné orgány mali takisto usilovať vyhnúť sa situáciám, v ktorých investičné spoločnosti štruktúrujú svoje operácie tak, aby neprekročili prahovú hodnotu 15 miliárd EUR týkajúcu sa celkovej hodnoty aktív na individuálnej úrovni alebo na úrovni skupiny, alebo neprimerane obmedzili právomoc príslušných orgánov podriadiť investičné spoločnosti požiadavkám nariadenia (EÚ) č. 575/2013 a súladu s prudenciálnymi požiadavkami stanovenými v smernici 2013/36/EÚ v súlade s článkom 5 smernice (EÚ) 2019/2034. |

|

(43) |

Nariadením Európskeho parlamentu a Rady (EÚ) č. 600/2014 (13) sa zaviedol harmonizovaný režim Únie pre udelenie prístupu spoločnostiam z tretích krajín, ktoré poskytujú investičné služby alebo činnosti oprávneným protistranám a profesionálnym klientom so sídlom v Únii. Prístup na vnútorný trh je podmienený tým, že Komisia prijala rozhodnutie o rovnocennosti a európsky orgán dohľadu (Európsky orgán pre cenné papiere a trhy) zriadený nariadením Európskeho parlamentu a Rady (EÚ) č. 1095/2010 (14) (ďalej len „ESMA“) zaregistroval spoločnosť z tretej krajiny. Je dôležité, aby posúdenie rovnocennosti sa uskutočnilo na základe príslušného uplatniteľného práva Únie a aby sa zaviedli účinné nástroje na monitorovanie podmienok, za ktorých sa udelila rovnocennosť. Z týchto dôvodov by sa malo požadovať od registrovaných spoločností z tretích krajín, aby každoročne predkladali správu orgánu ESMA týkajúcu sa škály a rozsahu poskytovaných služieb a vykonávaných činností v Únii. Takisto by sa mala zlepšiť spolupráca v oblasti dohľadu v súvislosti s monitorovaním, presadzovaním a plnením podmienok rovnocennosti. |

|

(44) |

S cieľom zaručiť rovnaké podmienky a podporiť transparentnosť trhu Únie je potrebné zmeniť nariadenie (EÚ) č. 600/2014 tak, aby kotácie systematických internalizátorov, zlepšenia cien a realizačné ceny podliehali režimu veľkosti tiku pri obchodovaní s akýmkoľvek objemom. V dôsledku toho by v súčasnosti platné regulačné technické predpisy týkajúce sa režimu veľkosti tiku mali platiť aj na rozšírený rozsah pôsobnosti nariadenia (EÚ) č. 600/2014. |

|

(45) |

S cieľom zabezpečiť ochranu investorov, ako aj integritu a stabilitu finančných trhov v Únii, by Komisia pri prijímaní rozhodnutia o rovnocennosti mala zohľadňovať možné riziká, ktoré predstavujú služby a činnosti, ktoré by spoločnosti z uvedených tretích krajín mohli vykonávať v Únii na základe tohto rozhodnutia. Ich systémový význam by sa mal posudzovať na základe kritérií, akými sú pravdepodobná škála a rozsah poskytovania služieb a vykonávania činností spoločnosťami z dotknutých tretích krajín. Na ten istý účel by Komisia mala mať možnosť zohľadniť, či je tretia krajina identifikovaná ako jurisdikcia nespolupracujúca na daňové účely podľa príslušných právnych predpisov Únie alebo ako vysokoriziková tretia krajina v súlade s článkom 9 ods. 2 smernice Európskeho parlamentu a Rady (EÚ) 2015/849 (15). Komisia by mala považovať špecifické prudenciálne a organizačné požiadavky alebo požiadavky týkajúce sa podnikateľského správania za rovnocenné, len ak sa dosiahne ten istý účinok. Okrem toho by Komisia mala mať v prípade potreby možnosť prijímať rozhodnutia o rovnocennosti obmedzené na špecifické služby a činnosti alebo kategórie služieb a činností uvedených v oddiele A prílohy I k smernici 2014/65/EÚ. |

|

(46) |

Orgán EBA za účasti orgánu ESMA vydal správu vychádzajúcu z dôkladnej podpornej analýzy, zberu údajov a konzultácií týkajúcu sa osobitného prudenciálneho režimu pre všetky nesystémové investičné spoločnosti, ktorá slúži ako základ pre revidovaný prudenciálny rámec pre investičné spoločnosti. |

|

(47) |

S cieľom zabezpečiť harmonizované uplatňovanie tohto nariadenia by orgán EBA mal vypracovať návrh regulačných technických predpisov, ktorými sa spresní(-ia) rozsah a metódy prudenciálnej konsolidácie skupín investičných spoločností, výpočet fixných režijných nákladov, meranie K-faktorov, vymedzenie pojmu oddelený účet v súvislosti s peniazmi klientov, úprava koeficientov K-DTF v prípadoch stresových trhových podmienok, výpočet stanovenia požiadaviek na vlastné zdroje rovnajúcich sa celkovej marži, ktorú požadujú zúčtovací členovia, vzory pre zverejňovanie, a to aj pokiaľ ide o investičnú politiku investičných spoločností, a predkladanie správ regulačným orgánom podľa tohto nariadenia, a informácie, ktoré sa majú poskytovať príslušným orgánom v súvislosti s prahovými hodnotami pri žiadosti o povolenie ako úverovej inštitúcie. Komisii by mala udeliť právomoc doplniť toto nariadenie prijatím regulačných technických predpisov vypracovaných orgánom EBA prostredníctvom delegovaných aktov podľa článku 290 ZFEÚ a v súlade s článkami 10 až 14 nariadenia (EÚ) č. 1093/2010. Komisia a orgán EBA by mali zabezpečiť, aby uvedené regulačné technické predpisy mohli uplatňovať všetky dotknuté investičné spoločnosti spôsobom, ktorý je primeraný povahe, rozsahu a zložitosti uvedených investičných spoločností a ich činností. |

|

(48) |

Komisii by sa takisto mala udeliť právomoc prijímať vykonávacie technické predpisy vypracované orgánom EBA a orgánom ESMA prostredníctvom vykonávacích aktov podľa článku 291 ZFEÚ a v súlade s článkom 15 nariadenia (EÚ) č. 1093/2010 a článkom 15 nariadenia (EÚ) č. 1095/2010. |

|

(49) |

S cieľom zabezpečiť jednotné uplatňovanie tohto nariadenia a zohľadniť vývoj na finančných trhoch by sa mala na Komisiu delegovať právomoc prijímať akty v súlade s článkom 290 ZFEÚ, s cieľom doplniť toto nariadenie o objasnenie pojmov v tomto nariadení. Je osobitne dôležité, aby Komisia počas prípravných prác uskutočnila príslušné konzultácie, a to aj na úrovni odborníkov, a aby tieto konzultácie vykonala v súlade so zásadami stanovenými v Medziinštitucionálnej dohode z 13. apríla 2016 o lepšej tvorbe práva (16). Predovšetkým, v záujme rovnakého zastúpenia pri príprave delegovaných aktov, sa všetky dokumenty doručujú Európskemu parlamentu a Rade v rovnakom čase ako odborníkom z členských štátov, a odborníci Európskeho parlamentu a Rady majú systematicky prístup na zasadnutia skupín odborníkov Komisie, ktoré sa zaoberajú prípravou delegovaných aktov. |

|

(50) |

S cieľom zabezpečiť právnu istotu a zabrániť prekrývaniu medzi súčasným prudenciálnym rámcom uplatniteľným na úverové inštitúcie aj investičné spoločnosti a týmto nariadením, malo by sa nariadenie (EÚ) č. 575/2013 a smernica 2013/36/EÚ zmeniť, aby sa z rozsahu ich pôsobnosti odstránili investičné spoločnosti. Na investičné spoločnosti, ktoré sú súčasťou bankovej skupiny, by sa však mali vzťahovať tie ustanovenia nariadenia (EÚ) č. 575/2013 a smernice 2013/36/EÚ, ktoré sú relevantné pre bankovú skupinu, ako sú ustanovenia týkajúce sa materského podniku v EÚ na medzistupni uvedené v článku 21b smernice 2013/36/EÚ, ako aj pravidlá týkajúce sa prudenciálnej konsolidácie stanovené v prvej časti hlave II kapitole 2 nariadenia (EÚ) č. 575/2013. |

|

(51) |

Keďže cieľ tohto nariadenia, a to vytvorenie účinného a primeraného prudenciálneho rámca s cieľom zabezpečiť, aby investičné spoločnosti, ktoré majú povolenie na činnosť v Únii, vykonávali svoju činnosť na spoľahlivo fungujúcom finančnom základe a boli riadené náležitým spôsobom vrátane, v prípade potreby, v najlepšom záujme svojich klientov, nie je možné uspokojivo dosiahnuť na úrovni členských štátov, ale z dôvodu jeho rozsahu a účinkov ho možno lepšie dosiahnuť na úrovni Únie, môže Únia prijať opatrenia v súlade so zásadou subsidiarity podľa článku 5 Zmluvy o Európskej únii. V súlade so zásadou proporcionality podľa uvedeného článku toto nariadenie neprekračuje rámec nevyhnutný na dosiahnutie tohto cieľa, |

PRIJALI TOTO NARIADENIE:

PRVÁ ČASŤ

VŠEOBECNÉ USTANOVENIA

HLAVA I

PREDMET ÚPRAVY, ROZSAH PÔSOBNOSTI A VYMEDZENIE POJMOV

Článok 1

Predmet úpravy a rozsah pôsobnosti

1. Toto nariadenie stanovuje jednotné prudenciálne požiadavky, ktoré sa uplatňujú na investičné spoločnosti, ktorým bolo udelené povolenie a nad ktorými sa vykonáva dohľad podľa smernice 2014/65/EÚ, a nad ktorými sa vykonáva dohľad týkajúci sa dodržiavania súladu s prudenciálnymi požiadavkami podľa smernice (EÚ) 2019/2034, a to vo vzťahu k/ku:

|

a) |

požiadavkám na vlastné zdroje, ktoré sa vzťahujú na vyčísliteľné, jednotné a štandardizované prvky rizika vyplývajúceho zo vzťahu so spoločnosťou, rizika vyplývajúceho zo vzťahu s klientom a rizika vyplývajúceho zo vzťahu s trhom; |

|

b) |

požiadavkám na obmedzenie rizika koncentrácie; |

|

c) |

požiadavkám na likviditu, ktoré sa vzťahujú na vyčísliteľné, jednotné a štandardizované prvky rizika likvidity; |

|

d) |

požiadavkám na predkladanie správ týkajúcim sa písmen a), b) a c); |

|

e) |

požiadavkám na zverejňovanie. |

2. Odchylne od odseku 1 investičná spoločnosť, ktorej bolo udelené povolenie a ktorá podlieha dohľadu podľa smernice 2014/65/EÚ a vykonáva ktorúkoľvek z činností uvedených v oddiele A bodoch 3 a 6 prílohy I k smernici 2014/65/EÚ, uplatňuje požiadavky nariadenia (EÚ) č. 575/2013 v prípade, keď podnik nie je obchodník s komoditami a emisnými kvótami, podnik kolektívneho investovania alebo poisťovňa a platí ktorákoľvek z týchto podmienok:

|

a) |

celková hodnota konsolidovaných aktív investičnej spoločnosti sa rovná alebo presahuje sumu 15 miliárd EUR vypočítanú ako priemer za predchádzajúcich 12 mesiacov bez hodnoty jednotlivých aktív ktorýchkoľvek dcérskych podnikov usadených mimo Únie, ktoré vykonávajú ktorúkoľvek z činností uvedených v tomto pododseku; |

|

b) |

celková hodnota konsolidovaných aktív investičnej spoločnosti je nižšia ako 15 miliárd EUR a investičná spoločnosť je súčasťou skupiny, v ktorej celková hodnota konsolidovaných aktív všetkých podnikov v skupine, ktoré jednotlivo majú celkové aktíva nižšie ako 15 miliárd EUR a vykonávajú ktorúkoľvek z činností uvedených v oddiele A bodoch 3 a 6 prílohy I k smernici 2014/65/EÚ, sa rovná alebo presahuje sumu 15 miliárd EUR, všetko vypočítané ako priemer za predchádzajúcich 12 mesiacov, bez hodnoty jednotlivých aktív ktorýchkoľvek dcérskych podnikov usadených mimo Únie, ktoré vykonávajú ktorúkoľvek z činností uvedených v tomto pododseku; alebo |

|

c) |

investičná spoločnosť podlieha rozhodnutiu príslušného orgánu v súlade s článkom 5 smernice (EÚ) 2019/2034. |

Nad investičnými spoločnosťami uvedenými v tomto odseku sa vykonáva dohľad zameraný na dodržiavanie prudenciálnych požiadaviek podľa hláv VII a VIII smernice 2013/36/EÚ vrátane účelu určenia orgánu vykonávajúceho dohľad na konsolidovanom základe, ak taká investičná spoločnosť patrí do skupiny investičných spoločností vymedzenej v článku 4 ods. 1 bode 25 tohto nariadenia.

3. Odchýlka uvedená v odseku 2 sa neuplatňuje, ak investičná spoločnosť už nedosahuje ktorúkoľvek z prahových hodnôt stanovených v uvedenom odseku vypočítaných za obdobie 12 po sebe nasledujúcich mesiacov, alebo ak tak rozhodne príslušný orgán v súlade s článkom 5 smernice (EÚ) 2019/2034. Investičná spoločnosť bez zbytočného odkladu oznámi príslušnému orgánu akékoľvek porušenie prahovej hodnoty počas uvedeného obdobia.

4. Investičná spoločnosť, ktorá spĺňa podmienky stanovené v odseku 2, naďalej podlieha požiadavkám článkov 55 a 59.

5. Odchylne od odseku 1 môžu príslušné orgány povoliť investičnej spoločnosti, ktorej bolo udelené povolenie a nad ktorou sa vykonáva dohľad podľa smernice 2014/65/EÚ a ktorá vykonáva ktorúkoľvek z činností uvedených v oddiele A bodoch 3 a 6 prílohy I k smernici 2014/65/EÚ, aby uplatňovala požiadavky nariadenia (EÚ) č. 575/2013, ak sú splnené všetky tieto podmienky:

|

a) |

investičná spoločnosť je dcérskym podnikom a vzťahuje sa na ňu dohľad na konsolidovanom základe nad úverovou inštitúciou, finančnou holdingovou spoločnosťou alebo zmiešanou finančnou holdingovou spoločnosťou, a to v súlade s ustanoveniami prvej časti hlavy II kapitoly 2 nariadenia (EÚ) č. 575/2013; |

|

b) |

investičná spoločnosť zasiela oznámenie príslušnému orgánu podľa tohto nariadenia a prípadne orgánu vykonávajúcemu dohľad na konsolidovanom základe; |

|

c) |

príslušný orgán je presvedčený, že uplatňovanie požiadaviek na vlastné zdroje podľa nariadenia (EÚ) č. 575/2013 na individuálnom základe na investičnú spoločnosť a na konsolidovanom základe na skupinu, podľa toho, čo je uplatniteľné, je prudenciálne spoľahlivé, nevedie k zníženiu požiadaviek na vlastné zdroje investičnej spoločnosti podľa tohto nariadenia a nevykonáva sa na účely regulačnej arbitráže. |

Príslušné orgány informujú investičnú spoločnosť o rozhodnutí povoliť uplatňovanie nariadenia (EÚ) č. 575/2013 a smernice 2013/36/EÚ podľa prvého pododseku do dvoch mesiacov od prijatia oznámenia uvedeného v prvom pododseku tohto odseku písm. b) a informujú o tom orgán EBA. Ak príslušný orgán odmietne povoliť uplatňovanie nariadenia (EÚ) č. 575/2013 a smernice 2013/36/EÚ, svoje rozhodnutie musí riadne odôvodniť.

Nad investičnými spoločnosťami uvedenými v tomto odseku sa vykonáva dohľad zameraný na dodržiavanie prudenciálnych požiadaviek podľa hláv VII a VIII smernice 2013/36/EÚ vrátane účelu určenia orgánu vykonávajúceho dohľad na konsolidovanom základe, ak taká investičná spoločnosť patrí do skupiny investičných spoločností vymedzenej v článku 4 ods. 1 bode 25 tohto nariadenia.

Na účely tohto odseku sa článok 7 nariadenia (EÚ) č. 575/2013 neuplatňuje.

Článok 2

Právomoci v oblasti dohľadu

Na účely dodržiavania súladu s týmto nariadením majú príslušné orgány právomoci a dodržiavajú postupy stanovené v smernici (EÚ) 2019/2034.

Článok 3

Uplatňovanie prísnejších požiadaviek zo strany investičných spoločností

Toto nariadenie nebráni investičným spoločnostiam v tom, aby mali v držbe vlastné zdroje a ich zložky a likvidné aktíva nad rámec vlastných zdrojov, ich zložiek a likvidných aktív, ktoré sa vyžadujú v tomto nariadení, alebo aby uplatňovali prísnejšie opatrenia, než sa vyžadujú v tomto nariadení.

Článok 4

Vymedzenie pojmov

1. Na účely tohto nariadenia sa uplatňuje toto vymedzenie pojmov:

|

(1) |

„podnik vedľajších služieb“ je podnik, ktorého hlavným predmetom činnosti je vlastníctvo alebo správa majetku, riadenie služieb spracúvania údajov alebo iná podobná činnosť, ktorá je vedľajšou k hlavnej činnosti jednej alebo viacerých investičných spoločností; |

|

(2) |

„správcovská spoločnosť“ je správcovská spoločnosť v zmysle vymedzenia v článku 4 ods. 1 bode 19 nariadenia (EÚ) č. 575/2013; |

|

(3) |

„zúčtovací člen“ je podnik usadený v členskom štáte, ktorý spĺňa vymedzenie pojmu uvedené v článku 2 bode 14 nariadenia Európskeho parlamentu a Rady (EÚ) č. 648/2012 (17); |

|

(4) |

„klient“ je klient v zmysle vymedzenia v článku 4 ods. 1 bode 9 smernice 2014/65/EÚ s tou výnimkou, že na účely štvrtej časti tohto nariadenia je „klient“ akákoľvek protistrana investičnej spoločnosti; |

|

(5) |

„obchodník s komoditami a emisnými kvótami“ je obchodník s komoditami a emisnými kvótami v zmysle vymedzenia v článku 4 ods. 1 bode 150 nariadenia (EÚ) č. 575/2013; |

|

(6) |

„komoditné deriváty“ sú komoditné deriváty v zmysle vymedzenia v článku 2 ods. 1 bode 30 nariadenia (EÚ) č. 600/2014; |

|

(7) |

„príslušný orgán“ je príslušný orgán v zmysle vymedzenia v článku 3 ods. 1 bode 5 smernice (EÚ) 2019/2034; |

|

(8) |

„úverová inštitúcia“ je úverová inštitúcia v zmysle vymedzenia v článku 4 ods. 1 bode 1 nariadenia (EÚ) č. 575/2013; |

|

(9) |

„obchodovanie na vlastný účet“ je obchodovanie na vlastný účet v zmysle vymedzenia v článku 4 ods. 1 bode 6 smernice 2014/65/EÚ; |

|

(10) |

„deriváty“ sú deriváty v zmysle vymedzenia v článku 2 ods. 1 bode 29 nariadenia (EÚ) č. 600/2014; |

|

(11) |

„konsolidovaná situácia“ je situácia, ktorá vyplýva z uplatňovania požiadaviek tohto nariadenia v súlade s článkom 7 na materskú investičnú spoločnosť v Únii, materskú investičnú holdingovú spoločnosť v Únii alebo materskú zmiešanú finančnú holdingovú spoločnosť v Únii, ako keby tento podnik tvoril spolu so všetkými investičnými spoločnosťami, finančnými inštitúciami, podnikmi vedľajších služieb a viazanými sprostredkovateľmi v skupine investičných spoločností jednu investičnú spoločnosť; na účely tohto vymedzenia pojmu sa pojmy „investičná spoločnosť“, „finančná inštitúcia“, „podnik vedľajších služieb“ a „viazaný sprostredkovateľ“ vzťahujú aj na podniky usadené v tretích krajinách, ktoré by spĺňali vymedzenia týchto pojmov, ak by boli usadené v Únii; |

|

(12) |

„konsolidovaný základ“ znamená na základe konsolidovanej situácie; |

|

(13) |

„vykonanie pokynov v mene klientov“ je vykonanie pokynov v mene klientov v zmysle vymedzenia v článku 4 ods. 1 bode 5 smernice 2014/65/EÚ; |

|

(14) |

„finančná inštitúcia“ je spoločnosť, ktorá nie je úverovou inštitúciou ani investičnou spoločnosťou a ktorá nie je čisto priemyselnou holdingovou spoločnosťou, ktorej hlavným predmetom činnosti je nadobúdať podiely alebo vykonávať jednu alebo viac činností uvedených v bodoch 2 až 12 a v bode 15 prílohy I k smernici 2013/36/EÚ, pričom zahŕňa finančnú holdingovú spoločnosť, zmiešanú finančnú holdingovú spoločnosť, investičnú holdingovú spoločnosť, platobnú inštitúciu v zmysle smernice Európskeho parlamentu a Rady (EÚ) 2015/2366 (18) a správcovskú spoločnosť, ale nezahŕňa holdingové poisťovne a zmiešané holdingové poisťovne v zmysle vymedzenia v článku 212 ods. 1 písm. g) smernice Európskeho parlamentu a Rady 2009/138/ES (19); |

|

(15) |

„finančný nástroj“ je finančný nástroj v zmysle vymedzenia v článku 4 ods. 1 bode 15 smernice 2014/65/EÚ; |

|

(16) |

„finančná holdingová spoločnosť“ je finančná holdingová spoločnosť v zmysle vymedzenia v článku 4 ods. 1 bode 20 nariadenia (EÚ) č. 575/2013; |

|

(17) |

„subjekt finančného sektora“ je subjekt finančného sektora v zmysle vymedzenia v článku 4 ods. 1 bode 27 nariadenia (EÚ) č. 575/2013; |

|

(18) |

„počiatočný kapitál“ je počiatočný kapitál v zmysle vymedzenia v článku 3 ods. 1 bode 18 smernice (EÚ) 2019/2034; |

|

(19) |

„skupina prepojených klientov“ je skupina prepojených klientov v zmysle vymedzenia v článku 4 ods. 1 bode 39 nariadenia (EÚ) č. 575/2013; |

|

(20) |

„investičné poradenstvo“ je investičné poradenstvo v zmysle vymedzenia v článku 4 ods. 1 bode 4 smernice 2014/65/EÚ; |

|

(21) |

„priebežné investičné poradenstvo“ je opakované poskytovanie investičného poradenstva, ako aj kontinuálne alebo pravidelné posudzovanie a monitorovanie alebo preskúmavanie klientskeho portfólia finančných nástrojov vrátane investícií, ktoré klient uskutočňuje na základe zmluvného dojednania; |

|

(22) |

„investičná spoločnosť“ je investičná spoločnosť v zmysle vymedzenia v článku 4 ods. 1 bode 1 smernice 2014/65/EÚ; |

|

(23) |

„investičná holdingová spoločnosť“ je finančná inštitúcia, ktorej dcérskymi podnikmi sú buď výhradne alebo prevažne investičné spoločnosti alebo finančné inštitúcie, pričom aspoň jeden z týchto dcérskych podnikov je investičnou spoločnosťou, a ktorá nie je finančnou holdingovou spoločnosťou v zmysle vymedzenia v článku 4 ods. 1 bode 20 nariadenia (EÚ) č. 575/2013; |

|

(24) |

„investičné služby a činnosti“ sú investičné služby a činnosti v zmysle vymedzenia v článku 4 ods. 1 bode 2 smernice 2014/65/EÚ; |

|

(25) |

„skupina investičných spoločností“ je skupina podnikov, ktorá pozostáva z materského podniku a jeho dcérskych podnikov alebo podnikov, ktoré spĺňajú podmienky stanovené v článku 22 smernice Európskeho parlamentu a Rady 2013/34/EÚ (20), z ktorých aspoň jeden je investičnou spoločnosťou, a ktorá nezahŕňa úverovú inštitúciu; |

|

(26) |

„K-faktory“ sú požiadavky na vlastné zdroje stanovené v tretej časti hlave II pre riziká, ktoré investičná spoločnosť predstavuje pre klientov, trhy a pre ňu samotnú; |

|

(27) |

„spravované aktíva“ alebo „AUM“ je hodnota aktív, ktoré investičná spoločnosť spravuje pre svojich klientov v rámci diskrečnej správy portfólia, ako aj v rámci nediskrečných dojednaní, ktoré predstavujú priebežné investičné poradenstvo; |

|

(28) |

„peniaze klienta v držbe“ alebo „CMH“ je suma peňazí klienta, ktorú má investičná spoločnosť v držbe, pričom sa zohľadňujú právne mechanizmy týkajúce sa oddelenia aktív a bez ohľadu na vnútroštátny účtovný režim uplatniteľný na peniaze klientov, ktoré má investičná spoločnosť v držbe; |

|

(29) |

„aktíva v úschove a správe“ alebo „ASA“ je hodnota aktív, ktoré investičná spoločnosť uschováva a spravuje pre klientov, bez ohľadu na to, či sú aktíva uvedené v súvahe investičnej spoločnosti alebo sú na účtoch tretej strany; |

|

(30) |

„vykonané pokyny klienta“ alebo „COH“ je hodnota pokynov, ktoré investičná spoločnosť vykonáva pre klientov prijímaním a postúpením pokynov klienta a vykonávaním pokynov v mene klientov; |

|

(31) |

„riziko koncentrácie“ alebo „CON“ sú expozície v obchodnej knihe investičnej spoločnosti voči klientovi alebo skupine prepojených klientov, ktorých hodnota presahuje limity stanovené v článku 37 ods. 1; |

|

(32) |

„poskytnutá zúčtovacia marža“ alebo „CMG“ je suma celkovej marže, ktorú vyžaduje zúčtovací člen alebo kvalifikovaná centrálna protistrana, ak vykonanie a vyrovnanie transakcií investičnej spoločnosti, ktorá obchoduje na vlastný účet, prebieha na zodpovednosť zúčtovacieho člena alebo kvalifikovanej centrálnej protistrany; |

|

(33) |

„denný obchodný tok“ alebo „DTF“ je denná hodnota transakcií, do ktorých investičná spoločnosť vstupuje obchodovaním na vlastný účet alebo vykonávaním pokynov na účet klientov vo vlastnom mene, nezahŕňajúca hodnotu pokynov, ktoré investičná spoločnosť vykonáva pre klientov prijímaním a postúpením pokynov klienta a vykonávaním pokynov v mene klientov, ktoré sú už zohľadnené v rozsahu vykonaných pokynov klienta; |

|

(34) |

„riziko čistej pozície“ alebo „NPR“ je hodnota transakcií zaznamenaných v obchodnej knihe investičnej spoločnosti; |

|

(35) |

„zlyhanie obchodnej protistrany“ alebo „TCD“ sú expozície v obchodnej knihe investičnej spoločnosti v nástrojoch a transakciách uvedených v článku 25, na základe ktorých vzniká riziko zlyhania obchodnej protistrany; |

|

(36) |

„súčasná trhová hodnota“ alebo „CMV“ je čistá trhová hodnota portfólia transakcií alebo ich častí tvorených cennými papiermi, ktoré sú predmetom vzájomného započítania podľa článku 31, pričom pri výpočte CMV sa používajú tak kladné, ako aj záporné trhové hodnoty; |

|

(37) |

„transakcie s dlhou dobou vyrovnania“ sú transakcie s dlhou dobou vyrovnania v zmysle vymedzenia v článku 272 bode 2 nariadenia (EÚ) č. 575/2013; |

|

(38) |

„transakcie požičiavania s dozabezpečením“ sú transakcie požičiavania s dozabezpečením v zmysle vymedzenia v článku 3 bode 10 nariadenia Európskeho parlamentu a Rady (EÚ) 2015/2365 (21); |

|

(39) |

„riadiaci orgán“ je riadiaci orgán v zmysle vymedzenia v článku 4 ods. 1 bode 36 smernice 2014/65/EÚ; |

|

(40) |

„zmiešaná finančná holdingová spoločnosť“ je zmiešaná finančná holdingová spoločnosť vymedzená v článku 2 bode 15 smernice Európskeho parlamentu a Rady 2002/87/ES (22); |

|

(41) |

„podsúvahová položka“ je ktorákoľvek z položiek uvedených v prílohe I k nariadeniu (EÚ) č. 575/2013; |

|

(42) |

„materský podnik“ je materský podnik v zmysle vymedzenia v článku 2 bode 9 a článku 22 smernice 2013/34/EÚ; |

|

(43) |

„účasť“ je účasť v zmysle vymedzenia v článku 4 ods. 1 bode 35 nariadenia (EÚ) č. 575/2013; |

|

(44) |

„zisk“ je zisk v zmysle vymedzenia v článku 4 ods. 1 bode 121 nariadenia (EÚ) č. 575/2013; |

|

(45) |

„kvalifikovaná centrálna protistrana“ je kvalifikovaná centrálna protistrana v zmysle vymedzenia v článku 4 ods. 1 bode 88 nariadenia (EÚ) č. 575/2013; |

|

(46) |

„správa portfólia“ je správa portfólia v zmysle vymedzenia v článku 4 ods. 1 bode 8 smernice 2014/65/EÚ; |

|

(47) |

„kvalifikovaná účasť“ je kvalifikovaná účasť v zmysle vymedzenia v článku 4 ods. 1 bode 36 nariadenia (EÚ) č. 575/2013; |

|

(48) |

„transakcia financovania prostredníctvom cenných papierov“ alebo „SFT“ je SFT v zmysle vymedzenia v článku 3 bode 11 nariadenia (EÚ) 2015/2365; |

|

(49) |

„oddelené účty“ sú na účely tabuľky 1 v článku 15 ods. 2 účty vedené subjektmi, na ktorých sú v súlade s článkom 4 delegovanej smernice Komisie (EÚ) 2017/593 (23) uložené peniaze klientov držané investičnou spoločnosťou, a prípadne ak sa tak stanovuje v príslušných vnútroštátnych právnych predpisoch, v prípade platobnej neschopnosti alebo začatia riešenia krízovej situácie alebo nútenej správy investičnej spoločnosti sa tieto peniaze klientov nemôžu použiť na uspokojenie iných pohľadávok vo vzťahu k investičnej spoločnosti, než sú pohľadávky klienta; |

|

(50) |

„repo transakcia“ je repo transakcia v zmysle vymedzenia v článku 3 bode 9 nariadenia (EÚ) 2015/2365; |

|

(51) |

„dcérsky podnik“ je dcérsky podnik v zmysle vymedzenia v článku 2 bode 10 a v zmysle článku 22 smernice 2013/34/EÚ vrátane akéhokoľvek dcérskeho podniku dcérskeho podniku konečného materského podniku; |

|

(52) |

„viazaný sprostredkovateľ“ je viazaný sprostredkovateľ v zmysle vymedzenia v článku 4 ods. 1 bode 29 smernice 2014/65/EÚ; |

|

(53) |

„celkový hrubý príjem“ sú ročné prevádzkové príjmy investičnej spoločnosti súvisiace s jej investičnými službami a činnosťami, ktoré je táto investičná spoločnosť oprávnená vykonávať, a to vrátane príjmov z úrokov, z akcií a iných cenných papierov, či už s fixným alebo pohyblivým výnosom, z provízií a poplatkov, ako aj všetkých ziskov a strát, ktoré investičnej spoločnosti plynú z jej obchodných aktív, aktív vedených v reálnej hodnote alebo z hedžingových operácií, ale okrem akýchkoľvek príjmov, ktoré nesúvisia s vykonávanými investičnými službami a činnosťami; |

|

(54) |

„obchodná kniha“ sú všetky pozície vo finančných nástrojoch a komoditách, ktoré investičná spoločnosť drží s úmyslom obchodovania alebo s cieľom hedžovať pozície, ktoré drží s úmyslom obchodovania; |

|

(55) |

„pozície držané s úmyslom obchodovania“ sú ktorékoľvek z týchto pozícií:

|

|

(56) |

„materská investičná spoločnosť v Únii“ je investičná spoločnosť v členskom štáte, ktorá je súčasťou skupiny investičných podnikov a ktorej dcérskym podnikom je investičná spoločnosť alebo finančná inštitúcia alebo ktorá má účasť v takejto investičnej spoločnosti alebo finančnej inštitúcii a ktorá samotná nie je dcérskym podnikom inej investičnej spoločnosti, ktorej bolo udelené povolenie v niektorom členskom štáte, ani investičnej holdingovej spoločnosti, ani zmiešanej finančnej holdingovej spoločnosti usadenej v niektorom členskom štáte; |

|

(57) |

„materská investičná holdingová spoločnosť v Únii“ je investičná holdingová spoločnosť v členskom štáte, ktorá je súčasťou skupiny investičných podnikov a ktorá samotná nie je dcérskym podnikom investičnej spoločnosti, ktorej bolo udelené povolenie v niektorom členskom štáte, alebo inej investičnej holdingovej spoločnosti v niektorom členskom štáte; |

|

(58) |

„materská zmiešaná finančná holdingová spoločnosť v Únii“ je materský podnik skupiny investičných spoločností, ktorý je zmiešanou finančnou holdingovou spoločnosťou v zmysle vymedzenia v článku 2 bode 15 smernice 2002/87/ES; |

2. Komisia je v súlade s článkom 56 splnomocnená prijať delegované akty s cieľom doplniť toto nariadenie o objasnenie pojmov uvedených v odseku 1, aby:

|

a) |

sa zabezpečilo jednotné uplatňovanie tohto nariadenia; |

|

b) |

sa pri uplatňovaní tohto nariadenia zohľadnil vývoj na finančných trhoch. |

HLAVA II

ÚROVEŇ UPLATŇOVANIA POŽIADAVIEK

KAPITOLA 1

Uplatňovanie požiadaviek na individuálnom základe

Článok 5

Všeobecná zásada

Investičné spoločnosti dodržiavajú požiadavky stanovené v druhej až siedmej časti na individuálnom základe.

Článok 6

Výnimky

1. Príslušné orgány môžu oslobodiť investičnú spoločnosť od uplatňovania článku 5, pokiaľ ide o druhú, tretiu, štvrtú, šiestu a siedmu časť, ak platia všetky tieto podmienky:

|

a) |

investičná spoločnosť spĺňa podmienky, aby sa mohla považovať za malú a neprepojenú investičnú spoločnosť stanovené v článku 12 ods. 1; |

|

b) |

je splnená jedna z týchto podmienok:

|

|

c) |

investičná spoločnosť aj jej materský podnik podliehajú povoleniu a dohľadu toho istého členského štátu; |

|

d) |

orgány zodpovedné za dohľad na konsolidovanom základe v súlade s nariadením (EÚ) č. 575/2013 alebo v súlade s článkom 7 tohto nariadenia súhlasia s takouto výnimkou; |

|

e) |

vlastné zdroje sú primerane rozdelené medzi materským podnikom a investičnou spoločnosťou, pričom sú splnené všetky tieto podmienky:

|

2. Príslušné orgány môžu oslobodiť investičnú spoločnosť od uplatňovania článku 5, pokiaľ ide o šiestu časť, ak platia všetky tieto podmienky:

|

a) |

investičná spoločnosť spĺňa podmienky, aby sa mohla považovať za malú a neprepojenú investičnú spoločnosť stanovené v článku 12 ods. 1; |

|

b) |

investičná spoločnosť je dcérskym podnikom a vzťahuje sa na ňu dohľad nad poisťovňou alebo zaisťovňou na konsolidovanom základe v súlade s článkom 228 smernice 2009/138/ES; |

|

c) |

investičná spoločnosť aj jej materský podnik podliehajú povoleniu a dohľadu toho istého členského štátu; |

|

d) |

orgány zodpovedné za dohľad na konsolidovanom základe v súlade so smernicou 2009/138/ES súhlasia s takouto výnimkou; |

|

e) |

vlastné zdroje sú primerane rozdelené medzi materským podnikom a investičnou spoločnosťou, pričom sú splnené všetky tieto podmienky:

|

3. Príslušné orgány môžu oslobodiť investičné spoločnosti od uplatňovania článku 5, pokiaľ ide o piatu časť, ak sú splnené všetky tieto podmienky:

|

a) |

na investičnú spoločnosť sa vzťahuje dohľad na konsolidovanom základe v súlade s prvou časťou hlavou II kapitolou 2 nariadenia (EÚ) č. 575/2013 alebo je súčasťou skupiny investičných spoločností, na ktorú sa uplatňuje článok 7 ods. 3 tohto nariadenia, a výnimka stanovená v článku 7 ods. 4 sa neuplatňuje; |

|

b) |

materský podnik na konsolidovanom základe nepretržite monitoruje a vykonáva dohľad nad likviditou všetkých inštitúcií a investičných spoločností v skupine alebo podskupine, na ktoré sa vzťahuje výnimka, a zabezpečuje dostatočnú úroveň likvidity pre všetky uvedené inštitúcie a investičné spoločnosti; |

|

c) |

materský podnik a investičná spoločnosť uzavreli zmluvy, ktoré vyhovujú príslušným orgánom a ktoré umožňujú voľný pohyb finančných prostriedkov medzi materským podnikom a investičnou spoločnosťou s cieľom umožniť im, aby mohli plniť svoje individuálne záväzky a spoločné záväzky, keď sa stanú splatnými; |

|

d) |

v súčasnosti neexistuje ani sa nepredpokladá žiadna významná, vecná alebo právna prekážka brániaca dodržaniu zmlúv uvedených v písmene c). |

|

e) |

orgány zodpovedné za dohľad na konsolidovanom základe v súlade s nariadením (EÚ) č. 575/2013 alebo v súlade s článkom 7 tohto nariadenia súhlasia s takouto výnimkou. |

KAPITOLA 2

Prudenciálna konsolidácia a výnimky pre skupinu investičných spoločností

Článok 7

Prudenciálna konsolidácia

1. Materské investičné spoločnosti v Únii, materské investičné holdingové spoločnosti v Únii alebo materské zmiešané finančné holdingové spoločnosti v Únii dodržiavajú povinnosti stanovené v druhej, tretej, štvrtej, šiestej a siedmej časti na základe ich konsolidovanej situácie. Materský podnik a jeho dcérske podniky, na ktoré sa vzťahuje toto nariadenie, vytvoria vhodnú organizačnú štruktúru a zavedú primerané mechanizmy vnútornej kontroly s cieľom zabezpečiť náležité spracúvanie a odosielanie údajov požadovaných na konsolidáciu. Materský podnik najmä zabezpečí, aby dcérske podniky, na ktoré sa toto nariadenie nevzťahuje, implementovali opatrenia, postupy a mechanizmy na zabezpečenie riadnej konsolidácie.

2. Na účely odseku 1 tohto článku sa pri uplatňovaní druhej časti na konsolidovanom základe uplatňujú pravidlá stanovené v druhej časti hlave II nariadenia (EÚ) č. 575/2013 aj na investičné spoločnosti.

Na tento účel sa pri uplatňovaní ustanovení článku 84 ods. 1, článku 85 ods. 1 a článku 87 ods. 1 nariadenia (EÚ) č. 575/2013 uplatňujú len odkazy na článok 92 ods. 1 nariadenia (EÚ) č. 575/2013 a preto sa majú chápať ako odkazy na požiadavky na vlastné zdroje stanovené podľa príslušných ustanovení v tomto nariadení.

3. Materské investičné spoločnosti v Únii, materské investičné holdingové spoločnosti v Únii alebo materské zmiešané finančné holdingové spoločnosti v Únii dodržiavajú povinnosti stanovené v piatej časti na základe svojich konsolidovaných situácií.

4. Odchylne od odseku 3 môžu príslušné orgány oslobodiť materský podnik od povinnosti dodržiavať ustanovenia uvedeného odseku, pričom zohľadnia povahu, rozsah a zložitosť skupiny investičných spoločností.

5. Orgán EBA vypracuje návrh regulačných technických predpisov na spresnenie podrobností o rozsahu a metódach prudenciálnej konsolidácie skupiny investičných spoločností, najmä na účely výpočtu požiadavky na základe fixných režijných nákladov, trvalej minimálnej kapitálovej požiadavky, požiadavky na základe K-faktora na základe konsolidovanej situácie skupiny investičných spoločností a metódy a potrebných podrobností na riadne vykonávanie odseku 2.

Orgán EBA predloží tento návrh regulačných technických predpisov Komisii do 26. decembra 2020.

Na Komisiu sa deleguje právomoc doplniť toto nariadenie prijatím regulačných technických predpisov uvedených v prvom pododseku v súlade s článkami 10 až 14 nariadenia (EÚ) č. 1093/2010.

Článok 8

Kapitálový test skupiny

1. Odchylne od článku 7 môžu príslušné orgány povoliť uplatňovanie tohto článku v prípade skupinových štruktúr, ktoré sa považujú za dostatočne jednoduché, ak neexistujú závažné riziká pre klientov alebo trh vyplývajúce zo skupiny investičných spoločností ako celku, ktoré by si inak vyžadovali dohľad na konsolidovanom základe. Príslušné orgány oznámia orgánu EBA, keď povolia uplatňovanie tohto článku.

2. Na účely tohto článku sa uplatňujú tieto pravidlá:

|

a) |

„nástroje vlastných zdrojov“ sú vlastné zdroje v zmysle vymedzenia v článku 9 tohto nariadenia, bez uplatnenia odpočtov uvedených v článku 36 ods. 1 písm. i), v článku 56 písm. d) a v článku 66 písm. d) nariadenia (EÚ) č. 575/2013; |

|

b) |

pojmy „investičná spoločnosť“, „finančná inštitúcia“, „podnik vedľajších služieb“ a „viazaný sprostredkovateľ“ sa vzťahujú aj na podniky usadené v tretích krajinách, ktoré by spĺňali vymedzenia týchto pojmov uvedené v článku 4, ak by boli usadené v Únii. |