„Met dit schrijven stelt de Commissie Nederland ervan in kennis dat zij, na onderzoek van de door uw autoriteiten met betrekking tot bovengenoemde maatregel verstrekte informatie, heeft besloten de procedure van artikel 108, lid 2, van het Verdrag betreffende de werking van de Europese Unie (hierna „VWEU” genoemd) in te leiden.

1. PROCEDURE

|

(1) |

Bij schrijven van 30 juli 2013 heeft de Commissie de Nederlandse autoriteiten verzocht informatie te verstrekken over de fiscale ruling praktijk in Nederland, alsmede alle rulings te verschaffen met betrekking tot Starbucks Coffee EMEA BV en Starbucks Manufacturing EMEA BV (hierna respectievelijk „Starbucks Coffee BV” en „Starbucks Manufacturing BV” genoemd, beide ondernemingen worden samen „Starbucks BV” genoemd) en hun financiële jaarstukken. |

|

(2) |

De Nederlandse autoriteiten hebben op 2 oktober 2013 op dit verzoek geantwoord en de fiscale rulings inclusief de onderbouwing daarvan verstrekt. Deze betreffen met name briefwisseling tussen de Belastingdienst en de belastingadviseur van Starbucks BV, […] (1), die namens Starbucks BV optreedt (hierna de „belastingadviseur” genoemd). |

|

(3) |

Op 9 januari 2014 heeft de Commissie de Nederlandse autoriteiten per e-mail een reeks vragen gestuurd over de overeengekomen verrekenprijs afspraken die zijn opgenomen in door de Nederlandse autoriteiten afgegeven rulings. |

|

(4) |

Op 28 januari 2014 hebben de Nederlandse autoriteiten aanvullende informatie verstrekt met betrekking tot de rulingpraktijk en hebben zij geantwoord op een aantal vragen die op 15 januari 2014 tijdens een bijeenkomst met de diensten van de Commissie zijn gesteld. |

|

(5) |

Per brief van 7 maart 2014 heeft de Commissie de Nederlandse autoriteiten laten weten dat zij onderzoekt of de fiscale rulings ten gunste van Starbucks BV nieuwe steun vormen en heeft zij de Nederlandse autoriteiten verzocht hun opmerkingen te maken over de verenigbaarheid van dergelijke steun. De Commissie heeft de Nederlandse autoriteiten verder verzocht om aanvullende informatie te verstrekken over de verrekenprijsafspraken die in de aan Starbucks BV afgegeven rulings zijn goedgekeurd, alsmede de belastingaangiften van de met Starbucks BV gelieerde ondernemingen in Nederland. |

|

(6) |

Op 21 maart 2014 hebben de Nederlandse autoriteiten de brief van de Commissie van 7 maart 2014 beantwoord. Dit antwoord bevatte geen aanvullende informatie over de prijsafspraak. De gevraagde belastingaangiften werden verstrekt. |

|

(7) |

Op 6 mei 2014 heeft in Rotterdam een bijeenkomst plaatsgevonden tussen de Nederlandse belastingautoriteiten die voor de fiscale rulings verantwoordelijk zijn en de diensten van de Commissie. Tijdens deze bijeenkomst hebben de autoriteiten hun standpunt herhaald dat Starbucks Manufacturing BV een „loonproducent” (2) is, en geen volwaardige producent of contractproducent. |

2. BESCHRIJVING

2.1. Inleiding over verrekenprijsrulings

|

(8) |

Dit besluit heeft betrekking op fiscale rulings waarin verrekenprijsafspraken worden goedgekeurd. Deze worden ook wel aangeduid als advance pricing arrangements (hierna „APA’s” genoemd). APA’s zijn regelingen waarin, voorafgaand aan intragroeptransacties, wordt bepaald welke criteria geschikt zijn (bv. methode, vergelijkingspunten en passende correcties, kritische veronderstellingen met betrekking tot toekomstige gebeurtenissen) voor het vaststellen van de verrekenprijzen voor die transacties gedurende een bepaalde periode (3). Een APA wordt formeel ingeleid door een verzoek van een belastingplichtige en vereist onderhandelingen tussen de belastingplichtige, één of meer verbonden ondernemingen en één of meer Belastingdiensten. APA’s zijn bedoeld als aanvulling op de traditionele administratieve-, rechts- en verdragsmechanismen om verrekenprijskwesties op te lossen (4). |

|

(9) |

Verrekenprijzen betreffen in deze context de prijzen die worden gehanteerd in commerciële transacties tussen verschillende onderdelen van eenzelfde ondernemingengroep, in het bijzonder de prijzen die worden gehanteerd voor de levering van een goed of dienst tussen dochterondernemingen van eenzelfde groep. De prijzen die voor deze transacties worden vastgesteld en de resulterende bedragen die op basis van die prijzen worden berekend, dragen ertoe bij dat de winsten van de ene dochteronderneming voor belastingdoeleinden worden verhoogd terwijl de winsten van de andere dochteronderneming worden verlaagd en zijn derhalve van invloed op het bepalen van de belastbare grondslag van beide entiteiten. Verrekenprijzen hebben daarom ook betrekking op de winsttoerekening aan de verschillende onderdelen van één ondernemingengroep. |

|

(10) |

Multinationale ondernemingen betalen belastingen in jurisdicties met verschillende belastingtarieven. De winst na belastingen op groepsniveau is de som van de winsten na belastingheffing in elk land waar de onderneming belastingplichtig is. Multinationale ondernemingen hebben dus geen financiële stimulans om de winst die in elk land wordt aangegeven te maximaliseren, maar wel om bij de toerekening van de winst aan de verschillende ondernemingen van de groep zoveel mogelijk winst aan laagbelastende jurisdicties toe te rekenen en zo weinig mogelijk winst aan hoogbelastende jurisdicties. Dit zou bijvoorbeeld kunnen worden bereikt door een dochteronderneming in een laagbelastende jurisdictie tegen overdreven hoge prijzen goederen te laten verkopen aan een dochteronderneming in een hoogbelastende jurisdictie. Op deze manier zou de hogerbelaste dochteronderneming hogere kosten van de winst kunnen aftrekken, die daardoor verlaagd wordt, dan het geval zou zijn geweest als er onder marktvoorwaarden zou zijn gehandeld. De rest van de winst zou worden gemaakt in de lagerbelastende jurisdictie en daardoor tegen een lager tarief worden belast dan wanneer de prijs van de transactie tegen marktvoorwaarden zou zijn bepaald. |

|

(11) |

Deze verrekenprijzen kunnen derhalve onbetrouwbaar zijn voor fiscale doeleinden en zouden de belastbare grondslag voor de vennootschapsbelasting niet mogen bepalen. Indien met de (gemanipuleerde) prijs van de transactie tussen ondernemingen van dezelfde groep rekening zou worden gehouden om in elke jurisdictie de belastbare winsten vast te stellen, zouden de ondernemingen die winsten kunstmatig kunnen toerekenen aan verbonden ondernemingen in verschillende jurisdicties en daarmee worden bevoordeeld ten opzichte van andere ondernemingen. Om een dergelijk voordeel te vermijden dient een resultaat te worden bereikt waarin de fiscale winst die verbonden ondernemingen behalen op hun onderlinge transacties vergelijkbaar is met de winst die onafhankelijke ondernemingen onder vergelijkbare omstandigheden met vergelijkbare transacties zouden behalen. |

|

(12) |

De internationaal overeengekomen norm voor het vaststellen van dergelijke commerciële voorwaarden tussen ondernemingen van eenzelfde groep of tussen onderdelen van eenzelfde onderneming en daarmee voor het toerekenen van winst is het „zakelijkheidsbeginsel” zoals vastgelegd in artikel 9 van het OESO-modelbelastingverdrag. Daarin wordt bepaald dat commerciële en financiële betrekkingen tussen verbonden ondernemingen niet mogen verschillen van betrekkingen tussen onafhankelijke ondernemingen. Dus om te voorkomen dat bepaalde ondernemingen voordelen of schenkingen verbergen met als enige doel het ontwijking van belastingheffing, zou het gebruik van alternatieve methoden om het belastbaar inkomen te bepalen normaal gezien tot doel moeten hebben om tot een belastingheffing te komen die vergelijkbaar is met de belastingheffing die zou worden bereikt tussen onafhankelijke marktdeelnemers op basis van de traditionele methode. Met de traditionele methode wordt de belastbare winst berekend op basis van het verschil tussen de baten en de lasten van de onderneming. |

|

(13) |

In de Richtlijnen voor verrekenprijzen van de OESO (5) (hierna de „OESO-richtlijnen” genoemd) worden vijf zulke methoden beschreven om een zakelijke prijs van transacties en een toerekening van de winst tussen de ondernemingen van eenzelfde groep zo goed mogelijk te benaderen: i) de methode van de vergelijkbare vrijemarktprijs (comparable uncontrolled price, hierna „CUP” genoemd); ii) de cost-plusmethode; iii) de resale-minusmethode; iv) de methode van de transactionele nettomarge (transactional net margin method, hierna „TNMM” genoemd) en v) de profit-splitmethode. In de OESO-richtlijnen wordt een onderscheid gemaakt tussen traditionele transactiemethoden (de eerste drie methoden) en transactionelewinstmethoden (de laatste twee methoden). Het staat multinationale ondernemingen vrij om methoden die niet in deze richtlijnen worden beschreven toe te passen om verrekenprijzen vast te stellen, op voorwaarde dat deze prijzen in overeenstemming zijn met het zakelijkheidsbeginsel. |

|

(14) |

Traditionele transactiemethoden worden beschouwd als de meest directe manier om na te gaan of de voorwaarden van de commerciële en financiële betrekkingen tussen verbonden ondernemingen zakelijk zijn (6). Met elk van de drie traditionele transactiemethoden wordt een zakelijke prijs van een bepaalde intragroeptransactie zo goed mogelijk benaderd, zoals de prijs van een bepaald verkocht goed of geleverd dienst aan een verbonden onderneming. Met name de CUP-methode bestaat erin een vergelijkbare transactie tussen twee onafhankelijke ondernemingen te observeren en dezelfde prijs toe te passen voor een vergelijkbare transactie tussen groepsondernemingen. De cost-plusmethode bestaat erin de inkomsten uit verkochte goederen of verleende diensten aan groepsonderneming zo dicht mogelijk te benaderen. De resale-minusmethode bestaat erin de kosten van verworven goederen of afgenomen diensten van een groepsonderneming zo dicht mogelijk te benaderen. Andere elementen die in de berekening van de winst worden opgenomen (zoals personeelskosten of rentelasten) worden berekend op basis van de prijs die daadwerkelijk wordt betaald aan een onafhankelijke onderneming of worden benaderd door één van de drie directe methoden toe te passen. |

|

(15) |

Met de transactionelewinstmethoden wordt daarentegen geen zakelijke prijs voor een bepaalde transactie benaderd. Deze methoden zijn gebaseerd op vergelijkingen van nettowinstindicatoren (zoals winstmarges, rendement op activa, verhouding tussen bedrijfsresultaat en omzet, en eventueel andere maatstaven voor nettowinst) tussen onafhankelijke en verbonden ondernemingen. Dit als een manier om een raming te maken van de winsten die één of elk van de verbonden ondernemingen zouden hebben kunnen behalen indien zij enkel met onafhankelijke ondernemingen zouden hebben gehandeld, en dus van de prijzen die deze ondernemingen hadden kunnen vragen als zakelijke vergoeding voor het gebruik van hun middelen bij de intragroeptransactie (7). Hiervoor wordt bij de TNMM aangeknoopt bij een nettowinstindicator die, in principe, verwijst naar de verhouding tussen de winst en een post op de winst-en-verliesrekening of de balans, zoals omzet, kosten of eigen vermogen. Op de geselecteerde post wordt een marge (8) toegepast die als „zakelijk” wordt beschouwd om het bedrag van de belastbare winst zo goed mogelijk te benaderen. Indien de TNMM wordt gebruikt in combinatie met een op kosten gebaseerde nettowinstindicator, wordt deze in de briefwisseling tussen de belastingplichtige en de belastingdienst soms als „cost plus” aangeduid. Dit mag echter niet worden verward met de in de OESO-richtlijnen beschreven „cost-plusmethode” die in het voorgaande punt werd besproken. |

|

(16) |

De toepassing van het zakelijkheidsbeginsel is over het algemeen gebaseerd op een vergelijking tussen de voorwaarden van een intragroeptransactie met de voorwaarden van transacties tussen onafhankelijke ondernemingen. Dergelijke vergelijkingen kunnen slechts nuttig zijn als de economisch relevante kenmerken van de vergeleken situaties voldoende vergelijkbaar zijn. „Vergelijkbaar” betekent dat geen van de (eventuele) verschillen tussen de vergeleken situaties de in de methodiek onderzochte voorwaarde (bv. prijs of marge) wezenlijk kunnen beïnvloeden, of dat redelijk nauwkeurige correcties kunnen worden aangebracht om het effect van dergelijk verschillen weg te nemen (9). Om het niveau van de daadwerkelijke vergelijkbaarheid vast te stellen om daar vervolgens gepaste correcties op aan te brengen om zakelijke voorwaarden (of een range daarvan) te bepalen, is het nodig kenmerken van de transacties of ondernemingen die de voorwaarden van zakelijke transacties kunnen beïnvloeden te vergelijken. In de OESO-richtlijnen worden kenmerken of „vergelijkbaarheidsfactoren” opgesomd die van belang kunnen zijn bij het bepalen van de vergelijkbaarheid: de kenmerken van de overgedragen eigendom of diensten, de door de partijen vervulde functies met inachtneming van de gebruikte activa en de gelopen risico’s (functieanalyse), de contractuele voorwaarden, de economische situatie van de partijen en de door de partijen gevolgde ondernemingsstrategieën (10). |

2.2. Begunstigde: Starbucks Manufacturing BV

|

(17) |

Dit onderzoek betreft APA’s die Nederland heeft gesloten met Starbucks Manufacturing BV, een onderneming die deel uitmaakt van de Starbucks-groep, die bestaat uit Starbucks Corporation en alle ondernemingen die onder de zeggenschap ervan staan. Starbucks heeft haar hoofdkantoor in Seattle, Verenigde Staten van Amerika (VS). |

|

(18) |

De Starbucks-groep brandt, verhandelt en verkoopt speciale koffie en is actief in 62 landen. De groep koopt en brandt speciale koffie en verkoopt deze in zijn eigen winkels, waar hij eveneens ambachtelijke koffie, thee en andere dranken en verse voedingsmiddelen verkoopt. De onderneming verkoopt ook een variatie aan koffie- en theeproducten en geeft haar merkrechten in licentie via andere kanalen, zoals merkwinkels, supermarkten en nationale foodservice-bedrijven. |

|

(19) |

In 2013 bedroegen de netto-inkomsten van de Starbucks-groep wereldwijd 14 892 miljoen USD en tekende de groep een nettowinst na belastingen van 8 miljoen USD op. De netto-inkomsten en het resultaat na belastingen bedroegen in 2012 respectievelijk 13 299 miljoen USD en 1 384 miljoen USD (11). De entiteiten van de Starbucks-groep die in Nederland belastingen betalen, zijn Starbucks Coffee BV en Starbucks Manufacturing BV, die samen in een fiscale eenheid zitten. De door de fiscale eenheid betaalde belasting bedroeg in 2011 7 15 876 EUR en in 2012 [6 00 000-1 0 00 000] EUR. De Nederlandse detailhandelaar binnen de Starbucks-groep, Starbucks Coffee Netherlands BV, betaalde in 2010 en 2011 [0 -1 000 EUR] belasting in Nederland […]. |

|

(20) |

De Starbucks-groep bestaat uit vier te rapporteren operationele segmenten: 1) Amerika, met inbegrip van de VS, Canada en Latijns-Amerika, 2) Europa, het Midden-Oosten en Afrika (hierna „EMEA” genoemd), 3) China/Azië-Stille Oceaan (hierna „CAP” genoemd) en 4) Channel Development (12). Voor het boekjaar 2013 waren de inkomsten per segment als percentage van de totale netto-inkomsten als volgt: Amerika (74 %), EMEA (8 %), CAP (6 %), Channel Development (9 %) en alle andere segmenten (3 %). In de VS heeft de Starbucks-groep 12 903 verkooppunten, waarvan 61 % door de onderneming zelf wordt geëxploiteerd en 39 % aan derden in licentie is gegeven. In het EMEA-gebied zijn er 1 869 winkels in meer dan 25 verschillende landen, waarvan 987 winkels (53 %) in licentie zijn gegeven aan derden. In China/Azië-Stille Oceaan zijn er 3 294 winkels, waarvan 2 628 (80 %) in licentie zijn gegeven aan derden. |

|

(21) |

Starbucks Coffee BV en Starbucks Manufacturing BV zijn fiscaal inwoner van Nederland. In 2007 werkten er 143 mensen bij deze ondernemingen. In 2011 was dit aantal tot 176 gestegen (97 medewerkers bij Starbucks Coffee BV en 79 medewerkers bij Starbucks Manufacturing BV). |

|

(22) |

Starbucks Coffee BV fungeert als hoofdkantoor voor het EMEA-gebied. In deze hoedanigheid houdt Starbucks Coffee BV zich bezig met het licenseren van bepaalde Starbucks-merkrechten, het Starbucks-winkelformat en de Starbucks-huisstijl aan gelieerde en niet-gelieerde exploitanten van Starbucks-winkels. Starbucks Coffee BV heeft de intellectuele-eigendomsrechten in licentie van haar aandeelhouder Alki LP, tegen betaling van een royalty. In het door Starbucks wereldwijd gehanteerde systeem betalen de ondernemingen die de winkels exploiteren een royalty voor het gebruik van de intellectuele-eigendomsrechten en voor de levering van koffie. Deze distributie-ondernemingen kunnen zowel gelieerde als niet-gelieerde partijen zijn. Beide partijen betalen eenzelfde royalty. Starbucks stelt derhalve dat een CUP wordt toegepast om de zakelijke prijs van groepsinterne royaltybetalingen aan Starbucks Coffee BV te bepalen (13). Ook in de EMEA-regio betalen zowel gelieerde als niet-gelieerde distributie-ondernemingen gelijke royalty’s aan het EMEA-hoofdkantoor Starbucks Coffee BV (14). |

|

(23) |

Starbucks Manufacturing BV is een koffiebranderij die in 2002 met haar activiteiten is gestart. De branderij in Amsterdam is de enige die buiten de VS is gevestigd. De leverancier van koffiebonen van Starbucks Manufacturing BV is een Zwitserse dochteronderneming van de Starbucks-groep, Starbucks Coffee Trading Company SARL (hierna de „Zwitserse entiteit van Starbucks” genoemd), die ten behoeve van de gehele Starbucks-ondernemingengroep en de onafhankelijke licentiehouders koffiebonen inkoopt. De bonen voor de EMEA-markt worden vervolgens in Nederland gebrand en verpakt. Na het branden en verpakken gaan de bonen naar een entrepot in Nederland. Starbucks Manufacturing BV licenseert intellectuele-eigendomsrechten van Alki LP die noodzakelijk zijn voor het productieproces en voor de levering van koffie aan winkelexploitanten in ruil voor een royalty die de onderneming aan Alki LP betaalt. De levering van koffie aan de Starbucks-vestigingen geschiedt op basis van door deze vestigingen met Starbucks Coffee BV gesloten contracten. Starbucks Manufacturing BV verricht naar zij beweert zelf geen verkoopactiviteiten. |

|

(24) |

Volgens het model voor een leveringsovereenkomst tussen Starbucks Manufacturing BV en de ontwikkelaars dat Nederland op 2 oktober 2013 als deel van de gevraagde informatie heeft ingediend, kan Starbucks Manufacturing BV [periodiek] de prijsformule van de verkochte koffiebonen herzien, zoals bepaald in paragraaf 4.1 van de leveringsovereenkomst, en bepaalt zij de facturerings- en betalingsvoorwaarden, zoals bepaald in paragraaf 4.2 van die overeenkomst. Starbucks Manufacturing BV garandeert overeenkomstig paragraaf 8.1 van de leveringsovereenkomst dat de producten vrij zullen zijn van gebreken, dat goederen met een gebrek […] zullen worden vervangen […]. |

|

(25) |

De laatst verstrekte balanscijfers van Starbucks Manufacturing BV worden in Tabel 1 weergegeven. Tabel 1

|

|

(26) |

In voetnoten bij de jaarrekening is vermeld dat de voorraadreserves van Starbucks Manufacturing BV op 30 september 20121 2 46 088 EUR bedroegen. |

|

(27) |

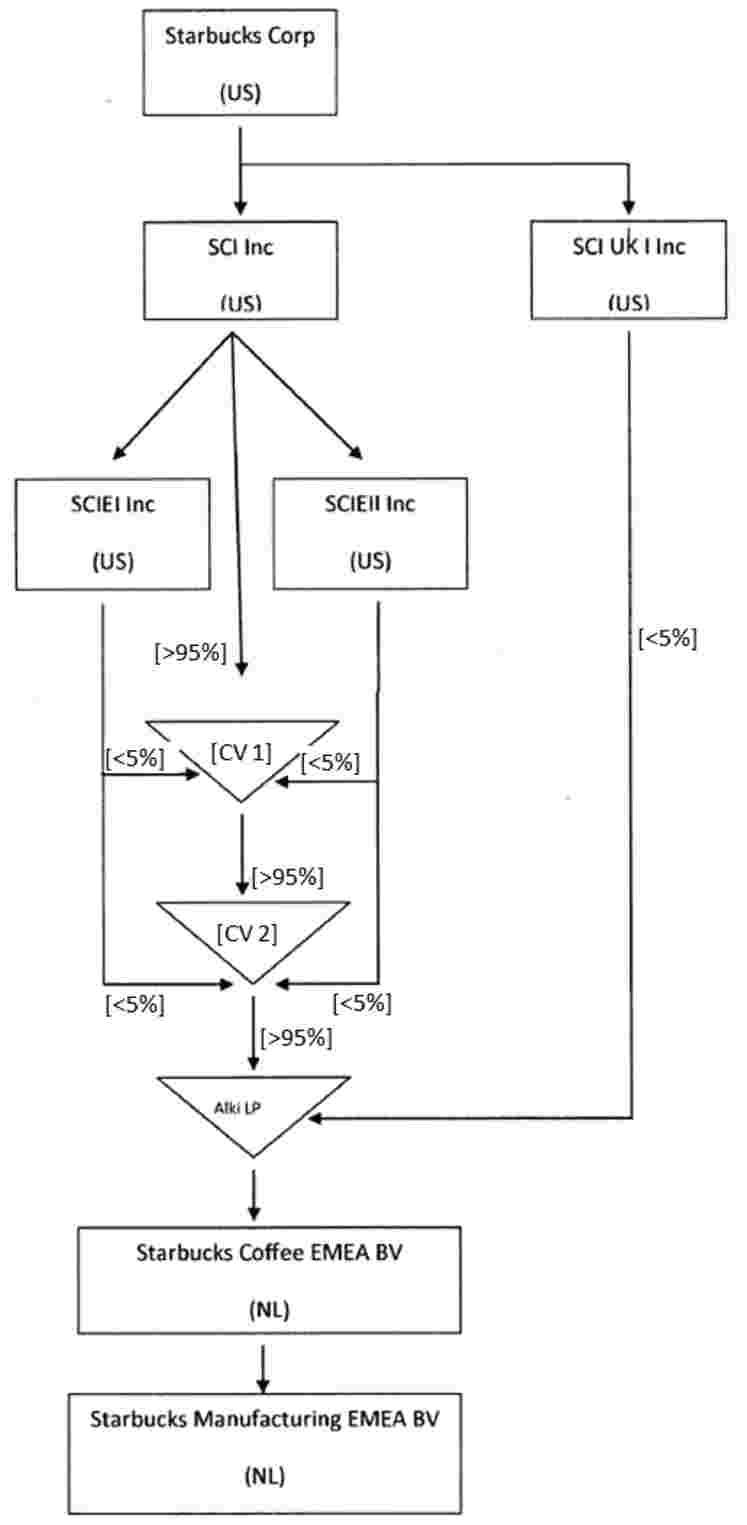

De huidige eigendomsverhoudingen binnen de Starbucks-groep, voor zover deze voor de Nederlandse Belastingdienst relevant zijn, zijn de volgende:

De huidige eigendomsverhoudingen binnen de Starbucks-groep worden hierna in Afbeelding 1 (vereenvoudigd) weergegeven. Afbeelding 1

|

|

(28) |

[CV 1] en [CV 2] zijn zogenoemde Nederlandse gesloten commanditaire vennootschappen (gesloten cv’s). Gesloten cv’s zijn transparant voor de Nederlandse fiscale wetgeving en daarom niet onderworpen aan de vennootschapsbelasting. Dit betekent dat de inkomsten van de gesloten cv niet op het niveau van de cv worden belast, maar op het niveau van de deelnemers in de cv naargelang hun respectievelijke participatie in de cv. In principe kan Nederland daarom het inkomen van een gesloten cv enkel belasten als de deelnemers in de cv in Nederland gevestigde ondernemingen zijn. Alki LP, een Britse limited partnership die vergelijkbaar is met een Nederlandse gesloten cv wordt ook als transparant beschouwd voor Nederlandse belastingdoeleinde en is daarom niet onderworpen aan de vennootschapsbelasting naar Nederlands fiscaal recht. Vanwege deze fiscale transparantie wordt een royaltybetaling van Starbucks Coffee BV aan Alki LP voor het gebruik van de intellectuele-eigendomsrechten voor de EMEA-regio voor Nederlandse fiscale doeleinden aangemerkt als een rechtstreekse betaling aan Starbucks US (17). […]. |

2.3. De betwiste maatregel

2.3.1. De APA’s

|

(29) |

Op 28 april 2008 heeft de Nederlandse Belastingdienst twee APA’s gesloten met Starbucks Coffee BV en Starbucks Manufacturing bv Het onderhavige onderzoek is enkel gericht op de met Starbucks Manufacturing BV gesloten APA (hierna de „SMBV APA” genoemd). De met Starbucks Coffee BV gesloten APA wordt in dit besluit niet onderzocht. |

|

(30) |

De SMBV APA is gebaseerd op een afspraak tussen de Nederlandse Belastingdienst en de Starbucks-groep van 12 april 2001, die in 2002 en 2004 werd aangepast en verduidelijkt. Sinds begin 2001 werd in verschillende brieven tussen de Belastingdienst en de Starbucks-groep de juridische structuur en de vergoedingsgrondslag voor de Nederlandse Starbucks-ondernemingen beschreven. Met name per fax van 9 augustus 2002 heeft Starbucks de Belastingdienst medegedeeld dat de onderneming een tweede cv zou oprichten (oorspronkelijk was maar één cv gepland) om te vermijden dat de inkomsten van de Zwitserse entiteit van Starbucks onder de Amerikaanse fiscale […] wetgeving (18) zouden vallen. |

|

(31) |

Volgens artikel 8b van de Wet op de vennootschapsbelasting 1969 en conform de internationale normen op dat gebied, met name de OESO-richtlijnen, moet in APA’s een zakelijke vergoeding voor verrekenprijzen worden overeengekomen. In de SMBV APA wordt verondersteld dat Starbucks Manufacturing BV zakelijke verrekenprijzen zal hanteren voor transacties met gelieerde distributeurs. Dit is bijvoorbeeld van toepassing op de zakelijkheid van de prijs van koffiebonen. Daarom werd tussen de Nederlandse Belastingdienst en Starbucks Manufacturing BV een zakelijke vergoeding overeengekomen voor de door deze onderneming in Nederland uitgeoefende functies (inclusief gelopen risico’s en gebruikte activa). Deze vergoeding bedraagt een opslag van [9-12] % op de relevante kostengrondslag (19). De relevante kostengrondslag zijn de kosten waarbij Starbucks Manufacturing BV zelf waarde toevoegt. |

2.3.2. Het verrekenprijzenrapport van 2007

|

(32) |

De SMBV APA is gebaseerd op een door de belastingadviseur opgesteld verrekenprijzenrapport van 2007. Dit verrekenprijzenrapport maakt integraal deel uit van die APA. |

|

(33) |

In het rapport wordt de voorkeur gegeven aan de TNMM als verrekenprijsmethode om de operationele prestaties van Starbucks Manufacturing BV te benchmarken. Volgens de OESO-richtlijnen wordt met de TNMM de verhouding van de nettowinst die een belastingplichtige uit intragroeptransacties realiseert onderzocht met betrekking tot een passende grondslag (bv. kosten, omzet, activa). Om op een betrouwbare manier te worden toegepast, moet de nettowinstindicator van de belastingplichtige die betrokken is in intragroeptransacties worden vastgesteld ten opzichte van de nettowinstindicator die deze belastingplichtige bij vergelijkbare transacties met onafhankelijke ondernemingen behaalt. Indien dit niet mogelijk is kan de nettomarge die bij vergelijkbare transacties door een onafhankelijke onderneming wordt behaald als leidraad dienen. Er moet een functieanalyse van de intragroeptransacties en de onafhankelijke transacties worden uitgevoerd om te bepalen of de transacties vergelijkbaar zijn en welke correcties nodig zijn om tot betrouwbare resultaten te komen (20). |

2.3.2.1. Functieanalyse

|

(34) |

Bij transacties tussen twee onafhankelijke ondernemingen zal de vergoeding gewoonlijk de functies weerspiegelen die elk van de ondernemingen vervult (met inachtneming van de gebruikte activa en de gelopen risico’s). Een functieanalyse is daarom noodzakelijk om te bepalen of transacties of entiteiten vergelijkbaar zijn. Het doel van deze functieanalyse is de economisch significante activiteiten en de door de partijen genomen verantwoordelijkheden, gebruikte activa en gelopen risico’s te identificeren en te vergelijken (21). |

|

(35) |

Volgens de functieanalyse in het verrekenprijzenrapport zijn de kernactiviteiten van Starbucks Manufacturing BV deze die in de koffiebranderij in Amsterdam worden uitgeoefend. De belangrijkste grondstof in het productieproces zijn groene koffiebonen. Het koffiebrandproces dat gevolgd wordt voor een bepaalde koffiemelange, hangt af van het specifieke type groene koffieboon dat in het recept wordt gebruikt en van het gewenste smaakprofiel. […]. |

|

(36) |

In de koffiebranderij van Starbucks Manufacturing BV in Amsterdam werken ongeveer [40-60] voltijdequivalenten (hierna „VTE” genoemd) (22). Deze werknemers houden zich vooral bezig met branden, verpakken, onderhoud en opslag. De werknemers van Starbucks Manufacturing BV zijn dus koffiebrandtechnici, verpakkingsoperatoren, zij voeren onderhoud van de apparatuur uit, benutten de voor het branden aangeleverde voorraden en zijn verantwoordelijk voor kwaliteitscontrole en opslag (tijdelijke opslag van groene koffie en afgewerkte producten).[…]. |

|

(37) |

Naast het branden van koffie oefent Starbucks Manufacturing BV daarmee samenhangende activiteiten in de toeleveringsketen (supply chain operations, hierna „SCO’s” genoemd) uit. De SCO’s bestaan uit het plannen van de behoefte aan groene koffie, het zoeken naar leveranciers en het inkopen; het branden van koffie en de distributie van gebrande koffie en het inkopen en leveren van andere producten en benodigdheden. De SCO’s die de [20-30] VTE van Starbucks Manufacturing BV uitoefenen zijn onder meer aankoop, planning, logistiek en distributieplanning. […]. |

|

(38) |

In leveringsovereenkomsten met ontwikkelaars wordt een […]prijsstellingsmethode gebruikt. In overeenstemming met het […] beleid van Starbucks […] worden de door Starbucks Manufacturing BV aan ontwikkelaars aangerekende prijzen bepaald door middel van een opslag op de totale koffiekosten […]. De totale koffiekosten die voor het bepalen van de koffieprijs worden gebruikt, zijn gebaseerd op het mondiale gemiddelde van alle kosten voor koffie ([…]). De […] prijzen voor niet-koffiegerelateerde producten worden bepaald door middel van een distributievergoedingsopslag op de daadwerkelijke kosten. |

|

(39) |

Volgens het verrekenprijzenrapport treedt Starbucks Manufacturing BV ook op als tussenpersoon in het distributienetwerk voor een variatie van niet-koffiegerelateerde producten (zoals producten voor wederverkoop, kartonnen bekers, servetten, siropen en apparatuur). De onderneming onderhoudt ook betrekkingen met een producent op consignatiebasis (consignment manufacturer), hoofdzakelijk uit capaciteit en kennis overwegingen. Momenteel werkt Starbucks Manufacturing BV met één producent op consignatiebasis samen, namelijk [niet-gelieerde onderneming X], een niet-gelieerde onderneming die actief is in Zwitserland en Maleisië. Het belangrijkste door [niet-gelieerde onderneming X] vervaardigde product is […]. Manufacturing BV verkoopt het grootste deel van de door [niet-gelieerde onderneming X] vervaardigde producten aan Starbucks […]. |

2.3.2.2. Keuze van de TNMM

|

(40) |

Volgens het verrekenprijzenrapport heeft de belastingadviseur bij de keuze van de verrekenprijsmethode de voorkeur gegeven aan de TNMM omdat de daarbij gebruikte nettomarge in de specifieke omstandigheden van Starbucks minder sterk wordt beïnvloed door transactie- en functieverschillen (23) dan wat het geval is bij standaard traditionele methoden. |

|

(41) |

Bij de toepassing van de TNMM op de productieactiviteiten van Starbucks Manufacturing BV heeft de belastingadviseur de kosten van de door Starbucks Manufacturing BV verleende diensten gekozen als geschikte basis (24) voor de nettowinstindicator, in overeenstemming met de cost-plusmethode, hetgeen voor dienstverlening in de toeleveringsketen en de productie als een passende werkwijze wordt beschouwd. |

|

(42) |

Volgens de belastingadviseur moet de opslag evenwel alleen worden toegepast op de onderliggende kosten waarvoor Starbucks Manufacturing BV een waardetoevoegende (25) rol vervult. In het verrekenprijzenrapport worden hier (onder meer) alle personeelskosten gerelateerd aan de productie- en de toeleveringsactiviteiten, de kosten voor productieapparatuur (d.w.z. afschrijvingen) en de overheadkosten van de fabriek (zoals de kosten van de installatie als zodanig) genoemd. |

|

(43) |

Kosten die niet naar de waardetoevoegende activiteiten van Starbucks Manufacturing BV getraceerd kunnen worden, mogen volgens de belastingadviseur daarentegen niet in de relevante kostengrondslag (26) worden opgenomen. Wat de koffiebrandactiviteiten van Starbucks Manufacturing BV betreft, was de belastingadviseur van oordeel dat de inkoop van groene koffiebonen een kostencategorie vormt waarover de onderneming weinig of geen controle heeft. De enige controle die Starbucks Manufacturing BV in dat verband kan uitoefenen, ziet op het voorraadrisico en de risico’s met betrekking tot het koffiebranden tijdens het fabricageproces ([…]). |

|

(44) |

Behalve als koffiebrander treedt Starbucks Manufacturing BV ook op als tussenpersoon in de distributie van voorwerpen zoals bekers, papieren servetten enz. van Starbucks. […]. Ongeveer 50 % van de kosten van Starbucks Manufacturing BV heeft betrekking op niet-koffiegerelateerde COGS (27), hetgeen deze intermediaire rol op het gebied van distributie vertegenwoordigt. […]. De belastingadviseur was daarom van mening dat de kosten in verband met deze activiteiten als tussenpersoon moeten worden uitgesloten van de kostengrondslag waarop de opslag wordt toegepast. |

|

(45) |

Tot slot heeft een ander deel van de kostengrondslag van Starbucks Manufacturing BV betrekking op de regeling voor productie op consignatiebasis en de regeling met externe dienstverleners voor logistiek en distributie. Volgens de belastingadviseur treedt Starbucks Manufacturing BV bij deze regelingen hoofdzakelijk op als tussenpersoon. Het zou daarom niet gerechtvaardigd zijn dat Starbucks Manufacturing BV een opslag krijgt op vergoedingen voor loonproductie en/of vergoedingen voor activiteiten op het gebied van logistiek/distributie die door derden worden verricht, niet het minst omdat deze vergoedingen aan derden al zakelijke prijzen vertegenwoordigen voor de door hen verleende diensten. Deze vergoedingen voor loonproductie vertegenwoordigen ongeveer [10-20] % van de kostengrondslag van Starbucks Manufacturing bv |

|

(46) |

De belastingadviseur is derhalve van oordeel dat deze drie kostencategorieën geen deel uitmaken van de relevante kostengrondslag voor de nettowinstindicator waarop de opslag moet worden toegepast. In dit verband wordt door de belastingadviseur verwezen naar paragraaf 7.36 van een eerdere versie van de OESO-richtlijnen (28), waarin wordt toegelicht dat indien een gelieerde onderneming bij het verlenen van diensten slechts als tussenpersoon optreedt, het bij de toepassing van de cost-plusmethode belangrijk is dat de opbrengst of de opslag wordt bepaald voor het verrichten van de functie van tussenpersoon en niet voor het verrichten van de dienst zelf en dat de kosten worden doorberekend die bij het verrichten van de functie als tussenpersoon zijn gemaakt. |

2.3.2.3. Keuze van een peergroup en correcties

|

(47) |

Om voor de activiteiten van Starbucks Manufacturing BV de passende zakelijke range van winstgevendheid te bepalen, heeft de belastingadviseur tot slot gezocht naar ondernemingen in Europa met soortgelijke functies en risico’s. Een zoekopdracht in de Amadeus-databank (29) op NACE Rev. 1.1-klasse 15.86 (verwerking van thee en koffie) naar vergelijkbare ondernemingen in de sector van de koffiehandel (aan- en verkoop van niet door het bedrijf verwerkte koffie werd niet als vergelijkbaar beschouwd), gevolgd door eliminatie op basis van aanvullende financiële selectiecriteria en een manuele screening door de belastingadviseur (30), leverde uiteindelijk 20 potentieel vergelijkbare ondernemingen (31) op. |

|

(48) |

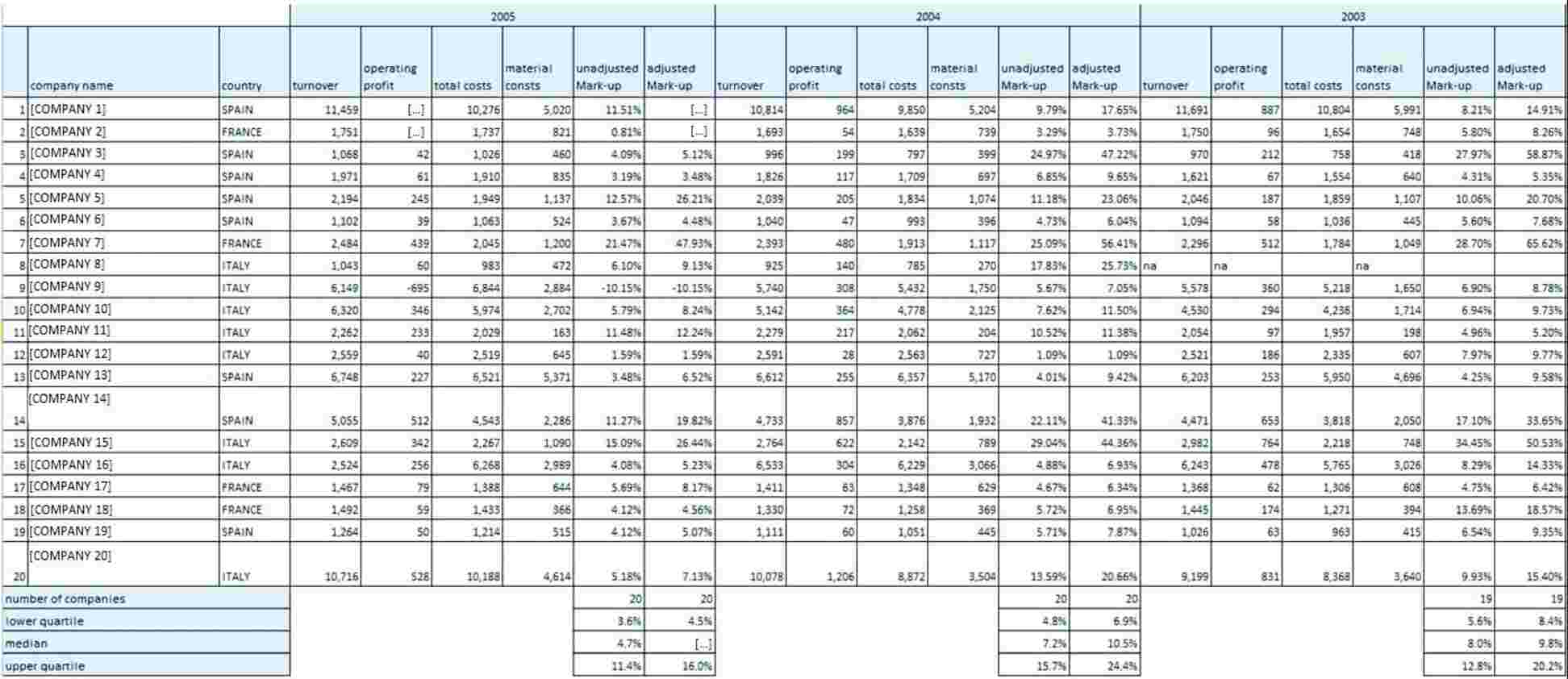

De voor iedere onderneming berekende nettowinstindicator was een opslag op de totale kosten, gedefinieerd als de exploitatiewinst gedeeld door de totale exploitatiekosten. De niet-gecorrigeerde opslag op de totale kosten voor deze ondernemingen in de periode 2001-2005 wordt weergegeven in Tabel 2. Tabel 2

|

|||||||||||

|

(49) |

Volgens de belastingadviseur omvat deze groep van vergelijkbare ondernemingen evenwel ook volwaardige producenten die doorgaans meer functies verrichten en een grondstofrisico lopen. Om de betrouwbaarheid van de vergelijking te verbeteren, heeft de belastingadviseur een eerste correctie aangebracht om er rekening mee te houden dat in de opslag die wordt voorgesteld op de kostengrondslag van Starbucks Manufacturing BV de kosten voor de groene bonen niet zijn begrepen („de eerste correctie”). Als reden voor de eerste correctie werd aangevoerd dat Starbucks Manufacturing BV geen waarde toevoegt bij de inkoop van deze bonen terwijl de onderneming ook weinig of geen risico loopt ten aanzien van de (kortermijn)voorraad. |

|

(50) |

Bij de opbrengst van de vergelijkbare ondernemingen daarentegen, aldus de belastingadviseur, gaat het om een opbrengst op basis van een kostengrondslag waarin die grondstoffen wel zijn begrepen. Daarom heeft de belastingadviseur een correctie op de grondstofkosten toegepast om de opslag op de totale kosten (32) die is vastgesteld op basis van de vergelijkingsgroep om te rekenen naar een opslag op de conversiekosten. Deze opslag op de conversiekosten is een functie van het aandeel van de grondstofkosten in de totale kosten en de opslag in verband met wat door de belastingadviseur wordt omschreven als „de verwerving van de eigendom van de grondstoffen”. |

|

(51) |

Voor de opslag op de grondstofkosten bij de berekening van de opslag op de conversiekosten maakte de belastingadviseur, bij gebrek aan directe benchmarks, een raming van het door de producenten van Starbucks Manufacturing BV te behalen rendement op grondstoffen aan de hand van een risicovrije rentevoet, namelijk het twaalfmaandse Euribortarief, vermeerderd met een spread van 50 basispunten („de tweede correctie”). Het gebruikte twaalfmaandse Euribortarief voor elk jaar was als volgt: Tabel 3

|

|||||||||||||||||||||||||

|

(52) |

Om dit geraamde verschil in opportuniteitskosten te weerspiegelen in de winst-en-verliesrekening van de vergelijkbare ondernemingen, wordt het geraamde verschil volgens de belastingadviseur toegevoegd aan de materiaalkosten van de vergelijkbare ondernemingen. De volgende formule beschrijft de combinatie van de eerste en de tweede correctie: Corropslag = (OPStotale kosten — (OPSgrondstoffen * GSK))/CK waarbij: Corropslag = de gecorrigeerde opslag op de conversiekosten van de producent opconsignatiebasis OPStotale kosten = de gecorrigeerde opslag op de totale kosten van de producent op consignatiebasis OPSgrondstoffen = de opslag voor de eigendomsverwerving van de grondstoffen GSK = grondstofkosten, uitgedrukt als deel van de totale kosten CK = conversiekosten, uitgedrukt als deel van de totale kosten |

|

(53) |

De twee correcties resulteerden in de volgende gecorrigeerde opslag op conversiekosten voor de vergelijkbare ondernemingen in de periode 2001-2005: Tabel 4

|

|||||||||||

|

(54) |

Op basis hiervan concludeerde de belastingadviseur dat onafhankelijke ondernemingen in de periode 2001-2005 een opslag op conversiekosten hebben gerealiseerd in een range van 6,6 % tot 20,9 %, met een mediaan van [9-12] %. Dienovereenkomstig wordt in het verrekenprijzenrapport geconcludeerd dat het mediane resultaat, dat gebaseerd is op gewogen gemiddelden, een passende zakelijke opslag vertegenwoordigt voor de activiteiten van Starbucks Manufacturing bv Daarom werd een (afgeronde) opslag van [9-12] % beschouwd als een zakelijke opslag voor de diensten op het gebied van productie/branden en de daarmee samenhangende activiteiten in de toeleveringsketen die door Starbucks Manufacturing BV worden verricht voor haar intragroeptransacties. |

|

(55) |

In bijlages bij het verrekenprijzenrapport is een lijst opgenomen van de ondernemingen die voor vergelijkingsdoeleinden zijn aanvaard dan wel afgewezen. De 20 aanvaarde ondernemingen zijn in bijlages bij het rapport gepresenteerd en opgenomen in Tabel 5: Tabel 5

Tabel 5 vervolg

|

2.3.3. Royaltybetalingen van Starbucks Manufacturing BV aan Alki LP

|

(56) |

De winst-en-verliesrekeningen van Starbucks Manufacturing BV voor de boekjaren die eindigden op 30 september 2012 en 2 oktober 2011 (inclusief het voorgaande boekjaar), zoals opgenomen in de jaarrekeningen van Starbucks Manufacturing BV die de Nederlandse autoriteiten op 2 oktober 2013 hebben verstrekt, zijn weergegeven in Tabel 6: Tabel 6

|

|

(57) |

In de voetnoten bij de jaarrekeningen wordt het volgende verduidelijkt in verband met de post „overige kosten” in Tabel 6: „Overige kosten hebben betrekking op een royaltyovereenkomst met de gelieerde onderneming [CV 2], die op 14 december 2006 aan Alki LP is toegewezen en op een fiscale ruling met de Nederlandse belastingdienst is gebaseerd.” |

|

(58) |

De fiscale ruling waarop deze voetnoot betrekking heeft, is de SMBV APA. Volgens deze voetnoot blijkt dus dat de accountant van Starbucks Manufacturing BV van oordeel was dat de SMBV APA royaltybetalingen genereert van Starbucks Manufacturing BV aan Alki LP. Deze royalty is in de winst-en-verliesrekeningen opgevoerd als een restpost en niet als een vergoeding voor een intellectuele-eigendomsrecht. Bij het opstellen van de winst-en-verliesrekeningen van Starbucks Manufacturing BV werd voor alle opgevoerde bedragen met uitzondering van de royalty een zakelijke prijsstelling vastgesteld of verondersteld. Op basis van de in de SMBV APA overeengekomen prijsstelling wordt een belastbare winst (de post „resultaat vóór belastingen” in Tabel 6) berekend ten belope van ongeveer [9-12] % van de exploitatiekosten van Starbucks Manufacturing BV (de post „algemene en administratieve kosten” in Tabel 6). Aangezien evenwel het verschil van de post „omzet” in Tabel 6 en alle boekhoudkundige kosten vóór de royaltybetaling (33) niet gelijk is aan de op basis van de SMBV APA berekende belastbare winst, wordt de winst die deze opslag van [9-12] % overschrijdt, door Starbucks Manufacturing BV aan Alki LP betaald in de vorm van een fiscaal aftrekbare royalty voor het octrooi op het fabricageproces (de post „overige kosten” in Tabel 6). De royaltybetaling wordt dus verricht op basis van de door de Nederlandse belastingdienst afgegeven SMBV APA, zoals aangegeven in de rekeningen van Starbucks Manufacturing bv |

2.4. Door Nederland verstrekte aanvullende informatie ter onderbouwing van de SMBV APA

|

(59) |

Op een bijeenkomst tussen de Nederlandse autoriteiten en de diensten van de Commissie op 15 januari 2014 hebben de diensten van de Commissie om nadere toelichting op de SMBV APA verzocht. Op 28 januari 2014 hebben de Nederlandse autoriteiten een schriftelijk antwoord gegeven op een aantal vragen die tijdens die bijeenkomst door de diensten van de Commissie waren gesteld. Op de vragen van de Commissie over de correcties die de belastingadviseur heeft toegepast op de kostengrondslag van Starbucks Manufacturing BV, hebben zij het volgende geantwoord: „Correcties in het werkkapitaal zijn voorbeelden van dergelijke redelijk nauwkeurige correcties; tot op heden zijn dit de correcties die in de praktijk het vaakst worden aangebracht, als dat al gebeurt, om tot vergelijkbare resultaten te komen. Dit blijkt uit het feit dat een voorbeeld van een correctie van het werkkapitaal is opgenomen in de herziene [OESO-richtlijnen] als bijlage bij hoofdstuk 3. De pan-Europese zoekprocedure met betrekking tot de zakelijke resultaten van de productieactiviteiten van de onderzochte partij [te weten] Starbucks Manufacturing EMEA BV, omvat een correctie naar een opslag op conversiekosten. De reden hiervoor is dat er, ondanks de zoekstappen, nog altijd verschillen bestaan tussen [Starbucks Manufacturing EMEA BV] en de gevonden vergelijkbare ondernemingen. De groep vergelijkbare ondernemingen omvat producenten die meer functies uitoefenen en risico’s lopen op het gebied van grondstoffen. Dit is een gebruikelijke werkwijze, omdat er nauwelijks niet-gelieerde vergelijkbare ondernemingen bestaan die zich uitsluitend bezighouden met conversie. In dit geval bestaat de correctie uit een combinatie van twee correcties om tot vergelijkbare resultaten te komen, namelijk een correctie in het werkkapitaal voor de grondstoffenvoorraad, die wordt toegepast op het rendement van de vergelijkbare ondernemingen, en een correctie voor de grondstofkosten in de kostengrondslag van de vergelijkbare ondernemingen. De correctie in het werkkapitaal moet de financieringscomponent die in de verschillende voorraadniveaus begrepen is neutraliseren op het niveau van het rendement van de vergelijkbare ondernemingen. Aangezien [Starbucks Manufacturing EMEA BV] een overeenkomst voor productie op consignatiebasis heeft, wordt zij gecompenseerd voor de financieringscomponent van het voorraadrisico [blz. 28 van de Starbucks-studie (34)]. De correctie in de kostengrondslag van de vergelijkbare ondernemingen wordt aangebracht om hun kostengrondslag in overeenstemming te brengen met die van de onderzochte partij, waarin de kostencomponent voor de voorraad niet is opgenomen [blz. 28 en 40 (35) van de Starbucks-studie]. Enerzijds wordt dus de grondslag waarop de vergoeding wordt berekend gecorrigeerd. Deze grondslag wordt gecorrigeerd naar het kostenniveau waarop Starbucks Manufacturing EMEA BV waarde toevoegt: de conversiekosten. Om dit te bereiken, moet de noemer (totale kosten) worden gecorrigeerd naar conversiekosten (totale kosten minus grondstofkosten). Anderzijds moeten de kosten voor de financiering van de grondstoffen uit de vergoeding worden geschrapt. Daarom moet de teller (EBIT) worden gecorrigeerd met de financieringscomponent van de voorraad (EBIT minus (voorraad x passende rentevoet)). Voor de passende rentevoet kan aanknoping worden gezocht bij de bijlage bij hoofdstuk III, paragraaf 8, van de [OESO-richtlijnen]. Met de gecombineerde correctie wordt zo het equivalent van de opslag op de conversiekosten berekend voor de opslag op de totale kosten van de vergelijkbare ondernemingen. De correctie naar de opslag op de conversiekosten in het kader van deze pan-Europese zoekprocedure heeft met andere woorden tot doel om de verschillen in de voorwaarden tussen de vrijemarkttransacties en de transacties van de onderzochte partij ten aanzien van de eigendomsverwerving van de grondstoffen op te heffen. Door te corrigeren voor deze verschillen inzake de eigendom van de grondstoffen ontstaat een zakelijke range die een betrouwbaardere maatstaf oplevert voor zakelijke resultaten (zie bijlage 3: International Transfer Pricing Journal, mei/juni 2008, Pan-European Comparable Searches: Enhancing Comparability Using Comparability Adjustments, meer bepaald paragraaf 2.3.2.3)”. (vertaling Commissie) |

|

(60) |

Op de vraag van de Commissie hoe kan worden verklaard dat de door Starbucks Manufacturing BV betaalde royalty over de jaren heen schommelt, hebben de Nederlandse autoriteiten het volgende geantwoord: „Op basis van de functieanalyse van Starbucks Manufacturing EMEA BV zijn de Nederlandse autoriteiten tot de conclusie gekomen dat Starbucks Manufacturing EMEA BV routinefuncties vervult; in de gehele toeleveringsketen is Starbucks Manufacturing EMEA BV geen onderneming met een complex functieprofiel. Zij verricht alleen „eenvoudige” functies en levert geen waardevolle, unieke bijdrage. Op basis van paragraaf 3.18 van de [OESO-richtlijnen] wordt de onderneming daarom aanvaard als onderzochte partij. Als de conclusie wordt getrokken dat een onderneming kan worden beschouwd als een onderzochte partij, zijn de verrichte functies, gebruikte activa en gelopen risico’s van de andere (niet-)gelieerde partijen in de toeleveringsketen niet meer van belang. Om die reden hebben de Nederlandse autoriteiten geen aandacht besteed aan de activiteiten van de andere ondernemingen in de toeleveringsketen en aan de transacties ten aanzien waarvan Starbucks Manufacturing EMEA BV geen waarde toevoegt. Het is evenwel aan de belastingautoriteiten van de landen waar de andere ondernemingen in de toeleveringsketen actief zijn, om een zakelijke vergoeding vast te stellen voor de functies, activa en risico’s in hun land. De zakelijke vergoeding voor deze activiteiten is (alleen) belastbaar in de desbetreffende landen. In onderhavig geval bijvoorbeeld is het zo dat, wanneer de vergoeding voor de Zwitserse onderneming als zakelijk wordt aangemerkt, dat resultaat alleen belastbaar is in Zwitserland (36) (en niet in Nederland). Aangezien de Nederlandse Belastingdienst zijn aandacht heeft gericht op een zakelijke vergoeding voor Starbucks Manufacturing EMEA BV, is het de Nederlandse autoriteiten niet volledig duidelijk hoe de schommelingen in de aan Alki LP betaalde royalty kunnen worden verklaard. Derde partijen en gelieerde partijen betalen dezelfde prijs voor gebrande koffie en andere gerelateerde Starbucks-producten. Starbucks Manufacturing EMEA BV ontvangt een min of meer (de exploitatiekosten kunnen jaarlijks schommelen) vaste vergoeding en — volgens de informatie waarover de Nederlandse autoriteiten beschikken — is ook de vergoeding van de Zwitserse onderneming vast (het resultaat is een kostengerelateerde methode met een opslag van 20 %). Naar wat de Nederlandse autoriteiten begrijpen, kunnen er dus verschillende elementen de schommeling veroorzaken:

Het is de Nederlandse autoriteiten wel bekend dat Starbucks Manufacturing EMEA BV in het verleden (de jaren 2001/2002 en 2002/2003) vergoed werd door de houder van de intellectuele-eigendomsrechten, met als resultaat een negatieve royalty voor laatstgenoemde. Dit lijkt aan te sluiten bij de gebruikte methode om de houder van de intellectuele-eigendomsrechten te vergoeden. Doordat de Nederlandse autoriteiten hun aandacht hebben gericht op de waardetoevoegende activiteiten van Starbucks EMEA BV, kunnen zij helaas niet in detail uitleggen welke de achterliggende oorzaken zijn van de schommelende royalty.” (vertaling Commissie) |

|

(61) |

Het document dat de Nederlandse autoriteiten in bijlage 3 bij bovenstaande informatie hebben gevoegd, is het artikel Pan-European Comparables Searches: Enhancing Comparability Using Comparability Adjustments in het International Transfer Pricing Journal van mei/juni 2008; paragraaf 2.3.2.3 van dat artikel is hieronder weergegeven: „2.3.2.3 Producenten op consignatiebasis/contractproducenten Een voorbeeld van een situatie waarin het onvermijdelijk is om correcties aan te brengen in het werkkapitaal, is het benchmarken van productieactiviteiten op consignatiebasis. Producenten op consignatiebasis dragen gewoonlijk niet de kosten van hun grondstoffen. In feite worden deze ten dele of volledig betaald door de klant, die de producent de grondstoffen die hij nodig heeft om het eindproduct te vervaardigen, in consignatie geeft. De grondstoffen worden ingekocht voor risico en voor rekening van de klant. Bedrijven die op consignatiebasis produceren, zijn dus geen eigenaar van een voorraad grondstoffen of eindproducten en moeten daarom een rendement op productie behalen dat geen compensatie voor het houden van voorraden omvat. Als de onderzochte partij een producent op consignatiebasis is zoals hierboven beschreven, zou bij het zoeken naar vergelijkingspunten een screening moeten gebeuren van met name de omvang van het werkkapitaal en de voorraad. De ervaring van de auteur leert evenwel dat het nagenoeg onmogelijk is om productiebedrijven te vinden die geen omvangrijke voorraad aanhouden. In plaats van direct te zoeken naar producenten op consignatiebasis, heeft het dus meer zin om, aan de hand van kenmerkende verhoudingen, volwaardige producenten in kaart te brengen die op hetzelfde terrein actief zijn. Aangezien producenten op consignatiebasis geen eigenaar van de goederen worden, kunnen correcties in het werkkapitaal worden toegepast met behulp van specifieke mechanismen zoals beschreven in punt 2.3.2.1 om de vergelijkbaarheid te verbeteren (37). Uiteindelijk leiden de bovenstaande stappen tot een definitieve reeks ondernemingen die een netto cost-plusmarge rapporteren, uitgedrukt als exploitatiewinst (gecorrigeerd voor werkkapitaal) gedeeld door een kostengrondslag die de COGS en de exploitatiekosten omvat. Een producent op consignatiebasis kan evenwel een (enigszins) andere kostenstructuur hebben doordat hij geen eigenaar wordt van de grondstoffen noch een eigen voorraad aanhoudt (38). In een volgende stap moet daarom de netto cost-plusmarge van de vergelijkbare ondernemingen in overeenstemming worden gebracht met de kostengrondslag van de onderzochte partij. Eerst wordt een berekening gemaakt om de vergelijkbare COGS vast te stellen als een percentage van de totale kosten (Y). Voor de ondernemingen waarvoor Amadeus geen gegevens met betrekking tot de COGS verstrekt, kan de post „materiaalkosten” worden gebruikt om de materiaalkosten te bepalen als een percentage van de totale kosten (Y). Tabel [7]

Het gebruik van materiaalkosten in plaats van de COGS bij gebrek aan cijfers over de COGS is een punt van discussie, omdat materiaalkosten niet automatisch alle elementen van de COGS omvatten. Daartegenover staat dat, wanneer wordt geprobeerd om de COGS zo goed mogelijk te simuleren, het gebruik van materiaalkosten in plaats van de COGS vaak de enige haalbare methode is als gebruik wordt gemaakt van gegevens van Amadeus. Vervolgens kan met de onderstaande formule een multiplicator worden berekend voor de volgende stap: Multiplicator = 1/(100 %-/-Y) Deze multiplicator kan nu worden toegepast op de netto cost-plusmarge om de netto cost-plusmarge van de vergelijkbare ondernemingen te corrigeren voor de verschillen in de kostengrondslag ten opzichte van de onderzochte partij. Tabel [7] is een fictief cijfervoorbeeld van de manier waarop kosten bij producenten op consignatiebasis kunnen worden gecorrigeerd.” (vertaling Commissie) |

|

(62) |

Paragraaf 2.3.2.1 van hetzelfde artikel bevat een voorbeeld van een correctie van het werkkapitaal. Dit voorbeeld, dat verwijst naar de OESO-documenten betreffende vergelijkbaarheid, bevat hetzelfde cijfervoorbeeld van een correctie van het werkkapitaal als het voorbeeld dat was opgenomen in het OESO-consultatiedocument over vergelijkbaarheid van 2006 (39). De correctie van het werkkapitaal wordt met name gepresenteerd zoals in het OESO-document, dat wil zeggen als een correctie van de balans op basis van een breuk met in de teller de vorderingen minus de voorraad plus de schulden (40) en in de noemer de omzet. |

2.5. Door Nederland afgegeven APA betreffende een loonproducent

|

(63) |

Op 17 februari 2014 hebben de Nederlandse autoriteiten de Commissie de door haar gevraagde informatie verstrekt over andere vennootschappen waaraan Nederland een APA heeft afgegeven. |

|

(64) |

De verstrekte documenten bevatten één APA met betrekking tot een loonproducent, waaraan een loonproductieovereenkomst als bewijsstuk was gehecht. In deze overeenkomst wordt de Nederlandse onderneming die de APA heeft gekregen, als een loonproducent beschouwd, terwijl een Zwitserse entiteit van dezelfde groep als de opdrachtgever wordt aangewezen. In de loonproductieovereenkomst is met name bepaald dat de grondstoffen en alle onderhanden werk eigendom blijven van de Zwitserse entiteit die als opdrachtgever optreedt. In deze overeenkomst is voorts bepaald dat de Zwitserse entiteit, in haar hoedanigheid van opdrachtgever, de Nederlandse entiteiten een verzekering verstrekt voor alle kosten van vervanging van de grondstoffen. |

|

(65) |

In een verrekenprijzenrapport dat is opgesteld ten behoeve van die APA, wordt uiteengezet dat de zakelijke vergoeding gebaseerd is op een vergelijking van het gemiddelde rendement op activa. Dit rapport bevat ook een overzicht van het gemiddelde rendement op activa van ondernemingen die worden geacht vergelijkbare goederen te produceren. Het rendement op activa is verkregen aan de hand van een zoekopdracht in de Amadeus-databank en in het rapport zijn op die financiële resultaten geen correcties aangebracht. |

|

(66) |

Uit de financiële verslagen die zijn verstrekt voor de als loonproducent aangewezen Nederlandse onderneming die de APA heeft gekregen, blijkt dat het voorraadniveau voor de jaren 2008, 2009 en 2010 laag is in vergelijking met de andere activa van de onderneming. In 2010 maakten de voorraden van die onderneming 0,8 % van de totale activa en 3,3 % van de handelsvorderingen uit, in 2009 en 2008 maakten de voorraden 0,9 % respectievelijk 0,6 % van de totale activa uit. |

3. BEOORDELING

3.1. Bestaan van staatssteun

|

(67) |

Volgens artikel 107, lid 1, VWEU zijn steunmaatregelen van een lidstaat of in welke vorm ook met staatsmiddelen bekostigd, die de mededinging door begunstiging van bepaalde ondernemingen of bepaalde producties vervalsen of dreigen te vervalsen, onverenigbaar met de interne markt, voor zover deze steun het handelsverkeer tussen de lidstaten ongunstig beïnvloedt. |

|

(68) |

De kwalificatie van een maatregel als steun in de zin van artikel 107, lid 1, VWEU veronderstelt derhalve dat aan de volgende cumulatieve voorwaarden is voldaan: i) de maatregel moet aan de staat toe te rekenen zijn en met staatsmiddelen worden bekostigd; ii) de maatregel moet de ontvanger een voordeel verlenen; iii) dat voordeel moet selectief zijn; en iv) de maatregel moet de mededinging vervalsen of dreigen deze te vervalsen en kan het handelsverkeer tussen de lidstaten ongunstig beïnvloeden. |

|

(69) |

De belangrijkste vraag in deze zaak is of de SMBV APA Starbucks Manufacturing BV een selectief voordeel verleent, doordat hij tot een verlaging van haar fiscale verplichting in Nederland leidt. Indien het bestaan van een selectief voordeel kan worden aangetoond, is de aanwezigheid van de twee andere voorwaarden om van staatssteun in de zin van artikel 107, lid 1, VWEU te kunnen spreken, betrekkelijk eenvoudig. |

|

(70) |

Wat de toerekenbaarheid van de maatregel betreft, werd de SMBV APA gesloten door de Nederlandse Belastingdienst, die deel uitmaakt van de Nederlandse staat. In deze zaak werd die APA door Starbucks Manufacturing BV gebruikt om haar belastbare grondslag voor de vennootschapsbelasting in Nederland te berekenen. De Belastingdienst aanvaardde de analyse van de belastingadviseur en stelde op basis daarvan de verschuldigde belasting vast. De analyse van de verrekenprijzen van de Nederlandse autoriteiten spitste zich op Starbucks Manufacturing BV toe, omdat die onderneming als de onderzochte partij geselecteerd is, wat echter niet betekent dat het de uitsluitende verantwoordelijkheid van andere belastingautoriteiten is om te beoordelen of het zakelijkheidsbeginsel van de royaltybetaling is geëerbiedigd. De Nederlandse Belastingdienst blijft verantwoordelijk voor de beoordeling of de royaltybetaling op zakelijke voorwaarden plaatsvindt. Zoals uitgelegd in punt (58) vindt de royaltybetaling plaats op basis van de door de Nederlandse belastingdienst gesloten SMBV APA, wat in de rekeningen van Starbucks Manufacturing BV is vermeld. De daling van de belastbare grondslag door de royaltybetaling kan derhalve aan Nederland worden toegerekend. |

|

(71) |

Wat de bekostiging van de maatregel met staatsmiddelen betreft, kan, indien kan worden aangetoond dat de SMBV APA tot een verlaging van de fiscale verplichting van Starbucks Manufacturing BV in Nederland leidde, ook worden geconcludeerd dat die APA tot een verlies van staatsmiddelen leidt. Een belastingvermindering voor Starbucks Manufacturing BV leidt immers tot een verlies van belastinginkomsten waarover Nederland anders had kunnen beschikken (41). |

|

(72) |

Wat de vierde voorwaarde om van steun te kunnen spreken betreft, is Starbucks Manufacturing BV een onderneming die wereldwijd en in verschillende lidstaten actief is, zodat steun in haar voordeel de mededinging vervalst of dreigt te vervalsen en het handelsverkeer binnen de Unie ongunstig zou kunnen beïnvloeden. |

|

(73) |

Ten slotte, wat het selectieve voordeel betreft volgt uit de rechtspraak dat het begrip staatssteun niet alleen positieve prestaties omvat, maar ook maatregelen die, in verschillende vormen, de lasten verlichten die normaliter op het budget van een onderneming drukken (42). Voorts kan het behandelen van belastingbetalers op een discretionaire basis betekenen dat de individuele toepassing van een algemene maatregel de kenmerken van een selectieve maatregel aanneemt, met name wanneer de uitoefening van de discretionaire bevoegdheid verder gaat dan het loutere beheer van de belastinginkomsten op basis van objectieve criteria (43). |

|

(74) |

Fiscale rulings zouden bijgevolg niet mogen resulteren in een lagere belastingheffing voor de betrokken ondernemingen dan voor ondernemingen die zich in een juridisch en feitelijk vergelijkbare situatie bevinden. De belastingautoriteiten die via een discretionaire rulingpraktijk aanvaarden dat multinationale ondernemingen bij de vaststelling van de commerciële voorwaarden voor intragroeptransacties van de marktvoorwaarden afwijken, kunnen in hun jurisdictie van belastbare inkomsten afzien en daardoor van staatsmiddelen, met name wanneer zij commerciële voorwaarden aanvaarden die afwijken van de voorwaarden die door een voorzichtige onafhankelijke marktdeelnemer zouden zijn aanvaard (44). |

|

(75) |

Om te besluiten of een methode voor de vaststelling van de belastbare inkomsten van een onderneming haar een voordeel oplevert, moet die methode worden vergeleken met het gewone belastingstelsel, op basis van het verschil tussen de winsten en verliezen van een onderneming die haar activiteiten onder normale marktvoorwaarden verricht. Wanneer een APA betrekking heeft op verrekenprijsregelingen tussen gelieerde ondernemingen van dezelfde ondernemingengroep, zou die regeling niet mogen afwijken van de regeling of vergoeding die zou zijn aanvaard door een voorzichtige onafhankelijke marktdeelnemer die onder normale marktvoorwaarden handelt (45). |

|

(76) |

In deze context kunnen marktvoorwaarden worden bereikt door verrekenprijzen die zakelijk zijn bepaald. Het Hof van Justitie heeft bevestigd dat indien de methode van belastingheffing voor intragroeptransacties het zakelijkheidsbeginsel niet eerbiedigt (46) en tot een lagere belastbare grondslag leidt dan die welke uit een correcte toepassing van dat beginsel zou voortvloeien, zij voor de betrokken onderneming een selectief voordeel vormt (47). |

|

(77) |

De OESO-richtlijnen zijn een referentiedocument waarin methoden worden aanbevolen om een zakelijke prijs zo dicht mogelijk te benaderen en zijn in de beoordelingspraktijk van de Commissie als passende leidraad gekozen (48). De verschillende methoden die in de OESO-richtlijnen zijn uitgelegd, kunnen leiden tot uiteenlopende resultaten wat het bedrag van de belastbare grondslag betreft. Afhankelijk van de feiten en de omstandigheden van de belastingplichtige benaderen bovendien niet alle methoden een marktresultaat op een correcte manier. Bij de aanvaarding van een door de belastingplichtige voorgestelde methode voor de berekening van zijn belastbare grondslag zouden de belastingautoriteiten die methode moeten vergelijken met het voorzichtige gedrag van een hypothetische marktdeelnemer, die van een dochteronderneming of een vestiging een marktconforme vergoeding zou verlangen, die een weerspiegeling is van normale mededingingsvoorwaarden. Een marktdeelnemer zou bijvoorbeeld niet aanvaarden dat zijn inkomsten gebaseerd zijn op een methode die het laagst mogelijke resultaat oplevert, indien de feiten en omstandigheden van de zaak het gebruik van andere, geschiktere methoden zouden rechtvaardigen. |

|

(78) |

In het licht van die algemene opmerkingen zal de Commissie onderzoeken of de SMBV APA die met Starbucks Manufacturing BV is gesloten, het zakelijkheidsbeginsel eerbiedigt dan wel tot een selectief voordeel leidt dat door de Nederlandse belastingdienst aan die onderneming is verleend. In dit stadium heeft de Commissie de volgende drie twijfels met betrekking tot de eerbiediging van dat beginsel:

De Commissie zal elk van die twijfels uitleggen. |

3.1.1. Twijfel of de Nederlandse belastingdienst Starbucks Manufacturing BV terecht heeft beschouwd als een producent met laag risico

|

(79) |

Zoals uitgelegd in punt (31) wordt in de SMBV APA een opslag van [9-12] % op de onderliggende kosten waarvoor Starbucks Manufacturing BV een waardetoevoegende rol vervult aanvaard als een zakelijke vergoeding voor het verlenen van diensten op het gebied van productie/branden en de daarmee samenhangende activiteiten in de toeleveringsketen door die onderneming in haar intragroeptransacties. De relevante kostengrondslag voor de toepassing van die opslag wordt bepaald volgens het verrekenprijzenrapport, waarin de onderliggende kosten van de inkoop van groene koffiebonen en het daarmee verbonden (kortetermijn)voorraadrisico (punt (43)), de kosten in het kader van haar distributieactiviteiten (punt (44)) en de kosten met betrekking tot contracten voor productie op consignatiebasis en haar regeling met externe dienstverleners voor logistiek en distributie (punt (45)) zijn uitgesloten. |

|

(80) |

De motivering voor die uitsluitingen is dat Starbucks Manufacturing BV zogezegd als „loonproducent” optreedt. Zoals gezegd in voetnoot 1 is loonproductie een regeling waardoor een onderneming, gewoonlijk aan de hand van gespecialiseerde apparatuur of productieprocessen, voor een andere onderneming grondstoffen of halffabrikaten verwerkt. Een loonproducent draagt, in tegenstelling tot een volwaardige producent, niet het risico van voorraden, die in consignatie worden gegeven. Voorts is een loonproducent niet verantwoordelijk voor het vaststellen van de commerciële voorwaarden met de leveranciers en klanten; die functie wordt uitgeoefend door een andere entiteit van de groep. Ten slotte factureert een loonproducent de klanten niet rechtstreeks (49). |

|

(81) |

De eerste reeks twijfels van de Commissie heeft betrekking op het feit dat de zakelijke vergoeding die in de SMBV APA is aanvaard gebaseerd is op de veronderstelling dat Starbucks Manufacturing BV een loonproducent met laag risico is, terwijl er bewijsmateriaal is dat op het tegendeel wijst. |

|

(82) |

Om te beginnen betwijfelt de Commissie dat in de SMBV APA terecht de veronderstelling is aanvaard dat de voorraden (grondstoffen en afgewerkte producten) als in consignatie zouden moeten worden beschouwd, aangezien die voorraden voorkomen in de balans van Starbucks Manufacturing BV, zoals blijkt uit Tabel 1. Voor het jaar 2012 werden de grondstofvoorraden immers op 35,5 miljoen EUR gewaardeerd, wat neerkomt op bijna de helft van de totale activa van die onderneming. Bovendien heeft Starbucks Manufacturing BV, zoals gezegd in punt (26), voorzieningen voor waardeverliezen van voorraden aangelegd (50). Die cijfers ondermijnen de redenering in het verrekenprijzenrapport, namelijk dat de kostengrondslag van Starbucks Manufacturing BV wordt verlaagd om rekening te houden met het feit dat zij geen eigenaar van de grondstoffen is. |

|

(83) |

Ten tweede is het twijfelachtig of de grondstofkosten (COGS) als doorstroomkosten zouden moeten worden behandeld. Indien niet, dan zou de nettowinstindicator gelijkstaan met de totale kosten waarop de toepasselijke opslag gelijk zou zijn aan 7,8 %, volgens het overzicht van de resultaten van de vergelijking met de peergroup in punt (48). Als die opslag zou worden toegepast op de totale kosten van Starbucks Manufacturing BV in plaats van de opslag van [9-12] % op de exploitatiekosten die in de SMBV APA is aanvaard, zou de fiscale verplichting van Starbucks Manufacturing BV voor de periode 2010-2012, waarvoor cijfers aan de Commissie zijn verstrekt, in sommige jaren vele malen hoger zijn (51). |

|

(84) |

In dit verband herinnert de Commissie aan wat in de OESO-richtlijnen wordt gezegd met betrekking tot de keuze voor een passende methode voor zakelijke prijsstelling voor productieondernemingen. Volgens de OESO-richtlijnen kunnen volledige kosten of exploitatiekosten een passende grondslag zijn voor een dienst of een productieactiviteit (52). Voorts wordt in paragraaf 2.93 van die richtlijnen gesteld dat „wanneer een TNMM op kostengrondslag wordt toegepast, vaak de totale kosten worden gebruikt, met inbegrip van alle directe en indirecte (53) kosten die aan de activiteit of de transactie kunnen worden toegewezen, samen met een passende toewijzing van de overheadkosten van de fabriek. De vraag kan worden gesteld of en in welke mate het op zakelijke grondslag aanvaardbaar is een aanzienlijk deel van de kosten van de belastingplichtige te behandelen als doorstroomkosten waaraan geen winstelement wordt toegerekend (d.w.z. als kosten die mogelijk uitgesloten worden van de noemer van de nettowinstindicator). Dit hangt af van de mate waarin een onafhankelijke partij in vergelijkbare omstandigheden zou aanvaarden geen opslag te verdienen op een deel van de kosten die zij maakt” (vertaling Commissie). |

|

(85) |

Daarentegen heeft de verwijzing naar een eerdere versie van de OESO-richtlijnen (54) door de belastingadviseur in het verrekenprijzenrapport (zie punt (46)), om te motiveren dat de opbrengst of de opslag zou moeten worden bepaald voor het uitoefenen van de functie van tussenpersoon door Starbucks Manufacturing BV en niet voor het verrichten van de diensten zelf, betrekking op dienstverleningsactiviteiten, terwijl de kernactiviteit van Starbucks Manufacturing BV branden/productie is. |

|

(86) |

Voorts zou moeten worden opgemerkt dat de SMBV APA en het daarin ingevoerde compensatiemechanisme door middel van de royaltybetaling ervoor zorgen dat de in Nederland aangegeven belastbare winst relatief stabiel is en niet schommelt afhankelijk van de commerciële verkooprisico’s, wat het risico van de onderneming vermindert. |

|

(87) |

Ten derde wordt in de paragrafen 9.44 tot en met 9.46 van de OESO-richtlijnen, die deel uitmaken van het hoofdstuk dat betrekking heeft op herstructurering van ondernemingen doch die niettemin hier relevant zijn, verduidelijkt dat het risico niet kan worden verminderd door middel van verrekenprijsregelingen. Om precies te zijn is in de richtlijnen uitgelegd dat „de keuze van de meest geschikte verrekenprijsmethode zal worden bepaald door het lage (of hoge) risico van een onderneming, en niet omgekeerd” (55) (vertaling Commissie). Een akkoord over een verrekenprijsmethode (bv. de TNMM op basis van de exploitatiekosten) en het opzetten van contractuele regelingen om de winst vóór belastingen elk jaar aan dat akkoord aan te passen, zouden er weliswaar toe leiden dat de schommeling over de boekjaren van de fiscale verplichting van de onderneming wordt beperkt. Een dergelijke structuur die via contractuele regelingen wordt opgezet, stemt echter niet noodzakelijkerwijs overeen met de onderliggende economische werkelijkheid van de transacties en de risico’s die met de activiteit van de onderneming gepaard gaan. |

|

(88) |

De aanvaarding van een dergelijke benadering zou gelijkstaan met de aanvaarding van een jaarlijkse betaling van een vast bedrag aan de belastingautoriteiten door de onderneming. Vanuit het oogpunt van de belastingautoriteiten zou een dergelijke betaling van een vast bedrag ook alle schommelingen in de fiscale verplichting wegnemen. Indien dezelfde logica wordt gevolgd, zou de activiteit van de onderneming als weinig riskant kunnen worden beschouwd, omdat de fiscale verplichting niet zou schommelen over de boekjaren. Een dergelijke betaling van een vast bedrag zou echter amper kunnen worden verzoend met de onderliggende economische werkelijkheid van de transacties en de risico’s van de activiteit en zou niet kunnen worden verzoend met de beginselen van belastingheffing. |

|

(89) |

In elk geval is de economische rationaliteit van de structuur niet duidelijk, aangezien de structuur, zoals zij door de Belastingdienst wordt beschreven, wellicht niet door een voorzichtige onafhankelijke marktdeelnemer zou zijn opgezet. In de paragrafen 1.64 tot en met 1.66 van de OESO-richtlijnen wordt verwezen naar situaties waarin structuren niet volgens normale commerciële voorwaarden tot stand komen en eventueel door de belastingplichtige zijn opgezet om belasting te voorkomen of zoveel mogelijk te beperken. In dergelijke gevallen zouden de belastingautoriteiten de belastbare grondslag kunnen analyseren op basis van een gecorrigeerde structuur die een weerspiegeling zou zijn van normale commerciële voorwaarden. |

|

(90) |

Tegen deze achtergrond heeft de Commissie vragen bij de economische rationaliteit van het feit dat Starbucks Manufacturing BV functies en risico’s afstaat die zouden bijdragen tot een hoger rendement, dat zou overeenstemmen met een normaal rendement van productieondernemingen in dezelfde sector. Deze vraag is bijzonder relevant voor structuren voor loonproductie of productie op consignatiebasis, alsook voor alle structuren waarin risico dat normaal gezien wordt gedragen door onafhankelijke ondernemingen in een vergelijkbare situatie wordt weggenomen via contractuele regelingen binnen de groep. In paragraaf 9.70 van de OESO-richtlijnen wordt immers gewezen op de mogelijke noodzaak een groepsentiteit te vergoeden voor het afstaan van haar riskantere winstpotentieel aan een andere groepsonderneming door middel van contractuele regelingen. |

|

(91) |

Hoewel de feiten van de zaak erop lijken te wijzen dat Starbucks Manufacturing BV, anders dan in de analyse van de belastingadviseur en de Nederlandse autoriteiten, niet al die risico’s afstond is het nuttig om vragen te stellen bij de economische rationaliteit van een structuur waarin Starbucks Manufacturing BV alle risico’s zou hebben afgestaan die contractueel kunnen worden overgedragen, met name de rationaliteit van de overdracht van het voorraadrisico. Zoals meer in detail zal worden uitgelegd in punt (110) is de zogezegde gecorrigeerde opslag door de tweede correctie [3,6-6,6] % lager dan de opslag op exploitatiekosten vóór de tweede correctie en vele malen lager qua daaruit voortvloeiende vergoeding in vergelijking met een situatie waarin het voorraadrisico niet was gecorrigeerd. Het is daarom twijfelachtig of het afstaan van het risico-element dat uit de eigendomsverwerving van de grondstoffen zou bestaan in verhouding staat tot de opportuniteitskosten van het afstaan van de daaraan gerelateerde vergoeding. |

|

(92) |

Op basis van de door Starbucks Manufacturing BV aan de Nederlandse Belastingdienst verstrekte informatie [lijkt het er op] dat die onderneming voornemens is de juridische structuur aan te passen om belastingheffing te [structureren] (zie bijvoorbeeld punt (30)). Daarom had de Belastingdienst bij de analyse van de voorgestelde verrekenprijsregeling hier rekening mee moeten houden. |

|

(93) |

In elk geval liet de Nederlandse Belastingdienst het na om de onderliggende contracten op te vragen waarmee kon worden aangetoond dat het door Starbucks Manufacturing BV gedragen risiconiveau beperkt was. In plaats daarvan aanvaardde hij veronderstellingen waarvan de belastingadviseur in het verrekenprijzenrapport uitging en waardoor de belastbare grondslag in Nederland werd verlaagd. De Commissie heeft geen aanwijzingen dat ooit aan de Nederlandse Belastingdienst een contract tussen de Zwitserse entiteit van Starbucks en Starbucks Manufacturing BV is overgelegd dat de bewering in het verrekenprijzenrapport dat Starbucks een loonproducent was zou staven. Het dossier bevat geen dergelijk contract en evenmin zijn de voorwaarden van een eventuele risico-overdracht gespecificeerd. |

|

(94) |

Het model voor een leveringsovereenkomst tussen Starbucks Manufacturing BV en haar ontwikkelaars (zie punt (24)) lijkt er integendeel op te wijzen dat activiteiten zoals het onderhandelen over de commerciële voorwaarden voor leveranciers, de facturering en, in zekere mate, de prijsstelling voor de winkels door Starbucks Manufacturing BV worden verricht. Ter vergelijking, voor de in deel 2.5 beschreven APA werden de onderliggende loonproductiecontracten aan de Nederlandse Belastingdienst overgelegd, waarin een beschrijving van de door de loonproducent en agent uitgeoefende functies was opgenomen en waarin vermeld stond dat eerstgenoemde nauwelijks voorraden aanhield. De Belastingdienst heeft zich vervolgens daarop gebaseerd om de APA aan die loonproducent af te geven. |

|

(95) |

In dit licht bezien is in de OESO-richtlijnen vastgesteld dat in gevallen waarin contractueel is bepaald dat het risico van een entiteit wordt verminderd, ook moet worden nagegaan of het risico daadwerkelijk is overgedragen. In paragraaf 9.15 wordt met name verwezen naar het geval „waarin een buitenlandse verbonden onderneming contractueel alle voorraadrisico’s op zich neemt.” In dat geval „kan het aangewezen zijn bij het onderzoek van een dergelijke risicotoewijzing na te gaan waar bijvoorbeeld de afschrijvingen van voorraden plaatsvinden” (vertaling Commissie). |

|

(96) |

In dit stadium is de Commissie bijgevolg van oordeel dat de Nederlandse autoriteiten bij de sluiting van de SMBV APA met Starbucks Manufacturing BV onterecht van de veronderstelling zijn uitgegaan dat die onderneming een loonproducent of producent op consignatiebasis is met zo goed als geen voorraadrisico, en dat de desbetreffende risico’s niet uit Nederland zijn weggehaald. Als die risico’s daadwerkelijk waren overgedragen, had de Belastingdienst ook vragen moeten stellen bij de economische rationaliteit van die overdracht. |

3.1.2. Twijfels over de geschiktheid van de eerste en de tweede correctie

|

(97) |

Zelfs indien de Nederlandse autoriteiten terecht de classificatie van Starbucks Manufacturing BV als loon- of contractproducent met laag risico hebben aanvaard en dat derhalve voor de toepassing van de opslag correcties van haar kostengrondslag nodig waren, quod non, heeft de Commissie twijfels over de geschiktheid van die correcties. |

|

(98) |

Om te beginnen moet worden opgemerkt dat de redenen die voor de eerste en de tweede correctie worden aangevoerd (zie de punten (49) en (51)) erg op elkaar lijken. Uit het verrekenprijzenrapport blijkt in feite dat beide correcties hetzelfde probleem met de vergelijkbaarheid willen verhelpen. Een van die correcties lijkt in dit stadium derhalve overbodig. |

|

(99) |

Wat de twijfels van de Commissie over de eerste correctie betreft, wordt verwezen naar deel 3.1.1 waarin de Commissie vragen stelde bij de uitsluiting van bepaalde kosten van de kostengrondslag van Starbucks Manufacturing BV voor de bepaling van de TNMM. Volgens de belastingadviseur zou Starbucks Manufacturing BV met name niet mogen worden vergoed voor haar tweede type van activiteit, namelijk de distributie van bekers, servetten en enkele andere producten, omdat zij als tussenpersoon optreedt (zie punt (44)). De redenering dat tussenpersonen in een distributieactiviteit niet worden vergoed, lijkt geen grondslag te vinden in de OESO-richtlijnen, terwijl op de markt evenmin kan worden vastgesteld dat marktdeelnemers die als tussenpersoon optreden, van een vergoeding zouden afzien. |

|

(100) |

Daarnaast lijkt Starbucks Manufacturing BV andere activiteiten dan productie te ontplooien, met name de verkoop van producten van [niet-gelieerde onderneming X](zie punt (39)), waarvoor in de door de Belastingdienst aanvaarde verrekenprijsregeling geen vergoeding is opgenomen. Omdat Starbucks een aantal correcties doet met de bedoeling geen functies te vergoeden die zij naar verluidt niet zou uitoefenen, lijkt het inconsistent dat zij niet ook haar prijsstelling corrigeert voor functies die zij naast haar productiefuncties uitoefent. |

|

(101) |

Wat de twijfels van de Commissie met betrekking tot de tweede correctie betreft was de belastingadviseur van mening dat er geen directe benchmark voorhanden was om het vergoedingsniveau vast te stellen (zie punt (51)). Daarom werd een hypothetische vergoeding voor grondstoffen geraamd door verwijzing naar de interbancaire rentevoeten (de Euribor) waaraan een marge van 50 basispunten werd toegevoegd, zonder enige toelichting van die marge. Omdat die correctie tot doel heeft een rendement op de grondstoffen te ramen dat door een onafhankelijke onderneming zou worden verlangd, zou zij echter in beginsel moeten worden geraamd aan de hand van verrekenprijsmethoden. Een dergelijke verrekenprijsanalyse ontbreekt in het verrekenprijzenrapport. De belastingadviseur verklaart in plaats daarvan dat „die maatregel, ten minste ten dele, het vereiste rendement op productiekosten zou moeten weergeven”. De redenering van de belastingadviseur lijkt echter niet consistent, aangezien hetgeen de belastingadviseur als een vergoeding voor grondstoffen beschouwt wordt geraamd door een bepaald niveau te selecteren dat als rendement op productiekosten wordt beschouwd in plaats van op grondstofkosten. Die inconsistentie zou een verschrijving van de belastingadviseur kunnen zijn. De Nederlandse autoriteiten lijken dit echter zonder meer te hebben aangenomen. |

|

(102) |

Op een vergelijkbare manier gaat de belastingadviseur uit van de twijfelachtige veronderstelling dat de Euribor een risicovrij tarief is, terwijl de Euribor het tarief is waartegen banken elkaar middelen lenen en daarom een toepasselijke risicopremie bevatten van de banken die deel uitmaken van de benchmark. |

|

(103) |