|

28.2.2014

|

LV

|

Eiropas Savienības Oficiālais Vēstnesis

|

L 60/34

|

EIROPAS PARLAMENTA UN PADOMES DIREKTĪVA 2014/17/ES

(2014. gada 4. februāris)

par patērētāju kredītlīgumiem saistībā ar mājokļa nekustamo īpašumu un ar ko groza Direktīvas 2008/48/EK un 2013/36/ES un Regulu (ES) Nr. 1093/2010

(Dokuments attiecas uz EEZ)

EIROPAS PARLAMENTS UN EIROPAS SAVIENĪBAS PADOME,

ņemot vērā Līgumu par Eiropas Savienības darbību un jo īpaši tā 114. pantu,

ņemot vērā Eiropas Komisijas priekšlikumu,

pēc leģislatīvā akta projekta nosūtīšanas valstu parlamentiem,

ņemot vērā Eiropas Centrālās bankas atzinumu (1),

ņemot vērā Eiropas Ekonomikas un sociālo lietu komitejas atzinumu (2),

saskaņā ar parasto likumdošanas procedūru (3),

tā kā:

|

(1)

|

Komisija 2003. gada martā uzsāka procesu, lai apzinātu un izvērtētu ietekmi, ko rada šķēršļi mājokļa nekustamā īpašuma kredītlīgumu iekšējam tirgum. 2007. gada 18. decembrī Komisija pieņēma Balto grāmatu par ES hipotekāro kredītu tirgu integrāciju. Baltajā grāmatā paziņots par Komisijas nodomu izvērtēt ietekmi, ko cita starpā rada politikas alternatīvas attiecībā uz pirmslīguma informāciju, kredītu datubāzēm, kredītspēju, gada procentu likmi (GPL) un konsultācijām par kredītlīgumiem. Komisija izveidoja ekspertu grupu kredītvēstures jautājumos, lai tā palīdzētu Komisijai sagatavot pasākumus ar mērķi uzlabot kredītdatu pieejamību, salīdzināmību un pilnīgumu. Tika uzsākti arī pētījumi par kredīta starpnieku un tādu iestāžu lomu un darbībām, kas nav kredītiestādes un kas nodarbojas ar mājokļa nekustamā īpašuma kredītlīgumu piedāvāšanu.

|

|

(2)

|

Saskaņā ar Līgumu par Eiropas Savienības darbību (LESD) iekšējais tirgus aptver teritoriju bez iekšējām robežām, kurā ir nodrošināta preču un pakalpojumu brīva aprite un brīvība veikt uzņēmējdarbību. Ir būtiski radīt pārredzamāku un efektīvāku kredītu tirgu minētajā teritorijā, lai veicinātu pārrobežu darbības attīstību un izveidotu iekšējo tirgu attiecībā uz mājokļa nekustamā īpašuma kredītlīgumiem. Pastāv būtiskas atšķirības dažādu dalībvalstu tiesību aktos attiecībā uz darījumdarbības veikšanu, piešķirot mājokļa nekustamā īpašuma kredītlīgumus, un kredīta starpnieku un iestāžu, kuras nav kredītiestādes un nodarbojas ar mājokļa nekustamā īpašuma kredītlīgumu piedāvāšanu, regulēšanā un uzraudzībā. Šādas atšķirības rada šķēršļus, kas ierobežo pārrobežu darbības piedāvājuma un pieprasījuma ziņā, tādējādi samazinot konkurenci un izvēli tirgū, palielinot kreditēšanas izmaksas pakalpojuma sniedzējiem un pat liedzot tiem veikt darījumdarbību.

|

|

(3)

|

Finanšu krīze ir parādījusi, ka tirgus dalībnieku bezatbildīga rīcība var graut finanšu sistēmas pamatus, izraisot visu iesaistīto personu, jo īpaši patērētāju, neuzticēšanos un potenciāli smagas sociālas un ekonomiskas sekas. Daudzi patērētāji ir zaudējuši uzticību finanšu sektoram, un aizņēmēji aizvien biežāk nevar atļauties atmaksāt savus aizņēmumus, kā rezultātā pieaug saistību nepildīšanas un piespiedu pā-+rdošanas gadījumu skaits. Tāpēc G20 valstis deva Finanšu stabilitātes padomei uzdevumu izstrādāt principus pareiziem kredītriska izvērtēšanas standartiem saistībā ar mājokļa nekustamo īpašumu. Lai gan dažas no lielākajām finanšu krīzes problēmām radās ārpus Savienības, patērētājiem Savienībā ir ievērojams parāda apmērs, kas lielā mērā koncentrēts kredītos saistībā ar mājokļa nekustamo īpašumu. Tādēļ ir lietderīgi nodrošināt, lai Savienības tiesiskais regulējums šajā jomā būtu robusts, atbilstu starptautiskajiem principiem un pienācīgi izmantotu virkni pieejamu instrumentu, kas var ietvert aizdevuma attiecības pret ķīlas vērtību, aizdevuma attiecības pret ienākumu apmēru, parāda attiecības pret ienākumu apmēru vai līdzīgu koeficientu tādu minimālo līmeņu izmantošanu, zem kuriem neviens kredīts nebūtu uzskatāms par pieņemamu, vai citus kompensējošus pasākumus situācijām, kad pamatā esošie riski ir lielāki tieši patērētājiem vai kad tas vajadzīgs, lai novērstu mājsaimniecību pārmērīgas parādsaistības. Ņemot vērā problēmas, ko izgaismoja finanšu krīze, un lai nodrošinātu efektīvu un konkurētspējīgu iekšējo tirgu, kas dod ieguldījumu finanšu stabilitātē, Komisija savā 2009. gada 4. marta paziņojumā “Impulsi Eiropas atveseļošanai” ir ierosinājusi pasākumus attiecībā uz mājokļa nekustamā īpašuma kredītlīgumiem, tostarp uzticamu kredītstarpniecības regulējumu, saistībā ar mērķi veidot atbildīgus un uzticamus tirgus nākotnē un atjaunot patērētāju uzticēšanos. Komisija savā 2011. gada 13. aprīļa paziņojumā “Akts par vienoto tirgu – Divpadsmit mehānismi, kā veicināt izaugsmi un vairot uzticēšanos” atkārtoti apstiprināja savu apņemšanos veicināt efektīvu un konkurētspējīgu iekšējo tirgu.

|

|

(4)

|

Ir konstatēta virkne problēmu hipotēku tirgos Savienībā saistībā ar bezatbildīgu aizdošanu un aizņemšanos un tirgus dalībnieku, tostarp kredīta starpnieku un iestāžu, kas nav kredītiestādes, bezatbildīgas rīcības iespējām. Dažas problēmas saistītas ar kredītiem, kuri denominēti ārvalstu valūtā un kurus patērētāji aizņēmušies minētajā valūtā, lai gūtu labumu no piedāvātās aizņēmuma likmes, taču bez atbilstīgas informācijas vai izpratnes par valūtas kursa risku, kas ar to saistīts. Minētās problēmas veicina tirgus un regulatīvie trūkumi, kā arī citi faktori, piemēram, vispārējā ekonomikas situācija un zemais izpratnes līmenis finanšu jomā. Citu problēmu vidū ir neefektīvi, nekonsekventi režīmi attiecībā uz kredīta starpniekiem un iestādēm, kas nav kredītiestādes un nodarbojas ar mājokļa nekustamā īpašuma kredītu izsniegšanu, vai šādu režīmu pilnīgs trūkums. Apzinātās problēmas varētu izraisīt ievērojamus makroekonomiskos blakusefektus, radīt kaitējumu patērētājiem, darboties kā ekonomiski vai juridiski šķēršļi pārrobežu darbībām un radīt nevienlīdzīgus konkurences apstākļus iesaistīto dalībnieku vidū.

|

|

(5)

|

Lai veicinātu, ka izveidojas labi funkcionējošs iekšējais tirgus ar augstu aizsardzības līmeni patērētājiem attiecībā uz kredītlīgumiem saistībā ar nekustamo īpašumu, un lai nodrošinātu, ka patērētāji, kuri vēlas noslēgt tādus līgumus, varētu to darīt ar pārliecību, ka iestādes, ar kurām tie sadarbojas, veic savu darbu profesionāli un atbildīgi, vairākās jomās ir jāizveido atbilstīgi saskaņots Savienības tiesiskais regulējums, kurā ņemtu vērā atšķirības kredītlīgumos, kuras jo īpaši rodas no atšķirībām valstu un reģionu nekustamā īpašuma tirgos.

|

|

(6)

|

Tādēļ ar šo direktīvu būtu jāizveido pārredzamāks, efektīvāks un konkurētspējīgāks iekšējais tirgus, izmantojot konsekventus, elastīgus un godīgus kredītlīgumus saistībā ar nekustamo īpašumu, vienlaikus sekmējot ilgtspējīgu aizdošanu un aizņemšanos, kā arī finansiālu iekļaušanu, un tādējādi nodrošinot augstu aizsardzības līmeni patērētājiem.

|

|

(7)

|

Lai izveidotu patiesu iekšējo tirgu ar augstu un līdzvērtīgu aizsardzības līmeni patērētājiem, šajā direktīvā ir paredzēti noteikumi, kas maksimāli saskaņoti saistībā ar informācijas sniegšanu pirms kredītlīguma slēgšanas, izmantojot Eiropas standartizētās informācijas lapu (ESIL), un GPL aprēķināšanu. Tomēr, ņemot vērā kredītlīgumu saistībā ar nekustamo īpašumu specifiku un atšķirības tirgus norisēs un apstākļos dalībvalstīs, jo īpaši attiecībā uz tirgus struktūru un tirgus dalībniekiem, pieejamo produktu kategorijām un kredīta piešķiršanas procesā izmantotajām procedūrām, dalībvalstīm būtu jāatļauj saglabāt vai ieviest noteikumus, kas ir stingrāki nekā šajā direktīvā paredzētie noteikumi, jomās, kuras nav skaidri norādītas kā tādas, kurās veicama maksimāla saskaņošana. Šāda mērķtiecīga pieeja ir vajadzīga, lai neradītu nelabvēlīgu ietekmi uz patērētāju aizsardzības līmeni saistībā ar kredītlīgumiem, uz kuriem attiecas šī direktīva. Piemēram, būtu jāatļauj dalībvalstīm saglabāt vai pieņemt stingrākus noteikumus attiecībā uz zināšanu un kompetences prasībām darbiniekiem un attiecībā uz instrukcijām ESIL aizpildīšanai.

|

|

(8)

|

Šai direktīvai būtu jāuzlabo iekšējā tirgus izveides un darbības apstākļi, tuvinot dalībvalstu tiesību aktus un nosakot kvalitātes standartus konkrētiem pakalpojumiem, jo īpaši attiecībā uz kredītu sadali un piešķiršanu ar kreditoru un kredīta starpnieku starpniecību, kā arī veicinot paraugpraksi. Kredītu piešķiršanas pakalpojumu kvalitātes standartu izveidošana obligāti ietver dažu noteikumu ieviešanu attiecībā uz atzīšanu, uzraudzību un prudenciālajām prasībām.

|

|

(9)

|

Jomās, uz kurām šī direktīva neattiecas, dalībvalstīm ir brīva izvēle saglabāt vai ieviest valsts tiesību aktus. Dalībvalstis jo īpaši var saglabāt vai ieviest valsts noteikumus tādās jomās kā līgumtiesības saistībā ar kredītlīgumu spēkā esamību, īpašuma tiesības, reģistrācija zemesgrāmatā, līgumā iekļaujamā informācija un tiktāl, cik tie nav reglamentēti ar šo direktīvu, jautājumi saistībā ar pēclīguma stadiju. Dalībvalstis var paredzēt, ka puses var izvēlēties novērtētāju vai novērtēšanas uzņēmumu vai notārus, savstarpēji vienojoties. Ņemot vērā dalībvalstīs pastāvošās atšķirības mājokļa nekustamo īpašumu pirkšanas vai pārdošanas procesos, kreditoriem vai kredīta starpniekiem ir iespēja censties saņemt iepriekšējus maksājumus no patērētājiem, pamatojoties uz izpratni, ka tādi maksājumi varētu palīdzēt nodrošināt kredītlīguma noslēgšanu vai nekustamā īpašuma pirkumu vai pārdošanu, un pastāv iespēja, ka tāda prakse tiek ļaunprātīgi izmantota, jo īpaši, ja patērētāji nepārzina attiecīgās dalībvalsts prasības un ierasto praksi. Tādēļ ir lietderīgi ļaut dalībvalstīm noteikt ierobežojumus tādiem maksājumiem.

|

|

(10)

|

Šī direktīva būtu jāpiemēro neatkarīgi no tā, vai kreditors vai kredīta starpnieks ir juridiska persona vai fiziska persona. Tomēr šai direktīvai nebūtu jāietekmē dalībvalstu tiesības, ievērojot Savienības tiesību aktus, saskaņā ar šo direktīvu ļaut darboties kā kreditoriem vai kredīta starpniekiem tikai juridiskām personām vai konkrētu veidu juridiskām personām.

|

|

(11)

|

Tā kā patērētāji un uzņēmumi nav vienādā stāvoklī, tiem nav nepieciešams vienāds aizsardzības līmenis. Lai gan ir svarīgi garantēt patērētāju tiesības, paredzot noteikumus, no kuriem nevar atkāpties ar līgumu, ir saprātīgi ļaut uzņēmumiem un organizācijām slēgt citus līgumus.

|

|

(12)

|

Patērētāja definīcijai būtu jāattiecas uz fiziskām personām, kuras rīkojas ārpus savas saimnieciskās vai profesionālās darbības. Tomēr tādu līgumu gadījumā, kuriem ir divējādi mērķi un kas noslēgti daļēji saistībā ar personas saimniecisko vai profesionālo darbību un daļēji ārpus tās, un kuros ar saimniecisko vai profesionālo darbību saistītais mērķis ir tik ierobežots, ka nav dominējošs līguma kopējā kontekstā, minētā persona arī būtu jāuzskata par patērētāju.

|

|

(13)

|

Lai gan šī direktīva reglamentē kredītlīgumus, kuri attiecas vienīgi vai galvenokārt uz mājokļa nekustamo īpašumu, tas neliedz dalībvalstīm attiecināt saskaņā ar šo direktīvu pieņemto pasākumu piemērošanu patērētāju aizsardzībai attiecībā uz kredītlīgumiem, kas saistīti ar citiem nekustamā īpašuma veidiem, vai citādi reglamentēt šādus kredītlīgumus.

|

|

(14)

|

Šajā direktīvā izklāstītās definīcijas nosaka saskaņošanas darbības jomu. Tāpēc dalībvalstu pienākumi transponēt šo direktīvu būtu jāattiecina tikai uz tās darbības jomu, kā noteikts minētajās definīcijās. Piemēram, dalībvalstu pienākumi transponēt šo direktīvu tiek attiecināti tikai uz kredītlīgumiem, kas noslēgti ar patērētājiem, proti, ar fiziskām personām, kuras darījumos, uz ko attiecas šī direktīva, rīkojas nolūkos, kas nav saistīti ar to saimniecisko vai profesionālo darbību. Tāpat dalībvalstīm ir pienākums transponēt šīs direktīvas noteikumus, kuri regulē to personu darbību, kas rīkojas kā direktīvā definētais kredīta starpnieks. Tomēr šai direktīvai nebūtu jāskar tas, kā dalībvalstis saskaņā ar Savienības tiesību aktiem piemēro šo direktīvu jomās, kuras neietilpst tās darbības jomā. Turklāt šajā direktīvā izklāstītajām definīcijām nebūtu jāskar dalībvalstu iespēja valsts tiesību aktos pieņemt konkrētiem mērķiem paredzētas apakšdefinīcijas ar noteikumu, ka tās vēl arvien atbilst šajā direktīvā izklāstītajām definīcijām. Piemēram, būtu jāļauj dalībvalstīm noteikt valsts tiesību aktos kredīta starpnieku apakškategorijas, kas nav noteiktas šajā direktīvā, ja šādas apakškategorijas ir vajadzīgas valsts līmenī, piemēram, lai diferencētu zināšanu un kompetences līmeņu prasības, kas jāizpilda dažādiem kredīta starpniekiem.

|

|

(15)

|

Šīs direktīvas mērķis ir nodrošināt, lai patērētājiem, kas noslēdz kredītlīgumus, kuri saistīti ar nekustamo īpašumu, būtu augsts aizsardzības līmenis. Tāpēc tai būtu jāattiecas uz kredītiem, kuri nodrošināti ar nekustamo īpašumu neatkarīgi no kredīta mērķa, refinansēšanas līgumiem vai citiem kredītlīgumiem, kas īpašniekam vai līdzīpašniekam palīdzētu saglabāt tiesības uz nekustamo īpašumu vai zemi, un kredītiem, kurus izmanto, lai iegādātos nekustamo īpašumu kādā dalībvalstī, tostarp kredītiem, kuriem nav jāveic kapitāla atmaksa vai, izņemot, ja dalībvalstīs ir spēkā atbilstīgs alternatīvs regulējums, tiem, kuru mērķis ir nodrošināt pagaidu finansējumu posmā starp viena nekustamā īpašuma pārdošanu un cita iegādi un nodrošinātiem kredītiem ar mērķi atjaunot mājokļa nekustamo īpašumu.

|

|

(16)

|

Šī direktīva nebūtu jāpiemēro dažiem kredītlīgumiem, saskaņā ar kuriem kreditors veic vienreizēju maksājumu, periodiskus maksājumus vai citus kredīta izmaksas veidus apmaiņā pret summu, ko iegūst no nekustamā īpašuma pārdošanas, un kuru galvenais mērķis ir veicināt patēriņu, piemēram, kapitāla atbrīvošanas produktus vai citus līdzvērtīgus specializētus produktus. Šādiem kredītlīgumiem ir īpašas iezīmes, kas neietilpst šīs direktīvas darbības jomā. Piemēram, tiem nepiemēro patērētāja kredītspējas izvērtēšanu, jo kreditors veic maksājumus patērētājam un nevis otrādi. Šādam darījumam inter alia būtu nepieciešama arī būtiski atšķirīga pirmslīguma informācija. Turklāt citi produkti, piemēram, mājokļa reversie kredīti, kam piemīt reversajām vai mūža hipotēkām pielīdzināmas funkcijas, neietver kredīta piešķiršanu, tādējādi paliekot ārpus šīs direktīvas darbības jomas.

|

|

(17)

|

Šai direktīvai nebūtu jāattiecas arī uz citiem precīzi uzskaitītiem nišas kredītlīgumu veidiem, kuri pēc savas būtības un saistītajiem riskiem atšķiras no standarta hipotekārajiem kredītiem, un tādēļ tiem ir vajadzīga īpaši pielāgota pieeja, jo īpaši kredītlīgumiem, kas ir tiesā vai citā likumīgā iestādē panākta izlīguma rezultāts, un dažu veidu kredītlīgumiem, ja kredītu piešķir darba devējs saviem darba ņēmējiem noteiktos apstākļos, kā jau ir noteikts Eiropas Parlamenta un Padomes Direktīvas 2008/48/EK (2008. gada 23. aprīlis) par patēriņa kredītlīgumiem (4). Ir atbilstīgi ļaut dalībvalstīm neiekļaut dažus kredītlīgumus, piemēram, tādus, ko piešķir ierobežotam klientu lokam, piemērojot labvēlīgākus nosacījumus, vai ko piedāvā krājaizdevu sabiedrības, ar noteikumu, ka ir spēkā atbilstīgi alternatīvi pasākumi, lai nodrošinātu, ka politikas mērķus attiecībā uz finanšu stabilitāti un iekšējo tirgu var sasniegt, nekavējot finansiālo iekļaušanu un kredītu pieejamību. Kredītlīgumiem, atbilstīgi kuriem patērētājs vai patērētāja ģimenes loceklis nevar attiecīgo nekustamo īpašumu apdzīvot kā māju, dzīvokli vai citu pastāvīgu dzīvesvietu, un ja īpašums tiek apdzīvots kā māja, dzīvoklis vai cita pastāvīga dzīvesvieta, pamatojoties uz īres līgumu, piemīt riski un iezīmes, kas atšķiras no standarta kredītlīgumiem un tādēļ tiem var būt nepieciešams pielāgotāks regulējums. Tādēļ dalībvalstīm vajadzētu būt iespējai tādus kredītlīgumus neiekļaut šīs direktīvas darbības jomā, ja tajās ir spēkā atbilstīgi valsts tiesību akti.

|

|

(18)

|

Nenodrošinātiem kredītlīgumiem, kuru mērķis ir mājokļa nekustamā īpašuma atjaunošana un kuru kredīta kopsumma ir lielāka par EUR 75 000, vajadzētu būt Direktīvas 2008/48/EK darbības jomā, lai nodrošinātu līdzvērtīgu aizsardzības līmeni minētajiem patērētājiem un izvairītos no regulējuma plaisas starp minēto direktīvu un šo direktīvu. Tādēļ Direktīva 2008/48/EK būtu attiecīgi jāgroza.

|

|

(19)

|

Lai nodrošinātu juridisko noteiktību, Savienības tiesiskajam regulējumam attiecībā uz mājokļa nekustamā īpašuma kredītlīgumiem būtu jāatbilst citiem Savienības tiesību aktiem un tie jāpapildina, jo īpaši patērētāju aizsardzības un prudenciālas uzraudzības jomā. Dažām būtiskām definīcijām, tostarp tādām definīcijām kā “patērētājs” un “pastāvīgs informācijas nesējs”, kā arī pamatjēdzieniem, ko izmanto standarta informācijā, lai apzīmētu kredīta finansiālās iezīmes, tostarp “kopējā summa, kas jāmaksā patērētājam” un “aizņēmuma likme“, vajadzētu atbilst Direktīvā 2008/48/EK izklāstītajām definīcijām tā, lai viena un tā pati terminoloģija attiektos uz tāda paša veida faktiem neatkarīgi no tā, vai kredīts ir patēriņa kredīts vai kredīts saistībā ar mājokļa nekustamo īpašumu. Tādēļ dalībvalstīm, transponējot šo direktīvu, būtu jānodrošina piemērošanas un interpretācijas konsekvence attiecībā uz minētajām būtiskajām definīcijām un pamatjēdzieniem.

|

|

(20)

|

Lai patērētājiem nodrošinātu konsekventu regulējumu kredītu jomā, kā arī, lai samazinātu administratīvo slogu kreditoriem un kredīta starpniekiem, šīs direktīvas pamatstruktūrai vajadzētu būt līdzīgai Direktīvas 2008/48/EK struktūrai, kad tas iespējams, jo īpaši attiecībā uz to, ka informācija, kas iekļauta reklāmā attiecībā uz mājokļa nekustamā īpašuma kredītlīgumiem, ir patērētājam jāsniedz, izmantojot uzskatāmu piemēru, ka ir jāsniedz patērētājam sīki izstrādāta pirmslīguma informācija, kas nododama patērētājam, izmantojot standartizētās informācijas lapu, ka patērētājam jāsaņem pienācīgi paskaidrojumi pirms kredītlīguma noslēgšanas, ka ir jānosaka kopēja bāze, lai aprēķinātu GPL, izņemot maksu par notāra pakalpojumiem, un ka kreditoriem jāizvērtē patērētāja kredītspēja pirms kredīta piešķiršanas. Tāpat būtu jānodrošina kreditoriem nediskriminējoša piekļuve attiecīgajām kredītu datubāzēm, lai radītu vienlīdzīgus konkurences apstākļus, ievērojot noteikumus, kas noteikti Direktīvā 2008/48/EK. Līdzīgi Direktīvai 2008/48/EK šai direktīvai būtu jānodrošina visu kreditoru, kas nodarbojas ar nekustamā īpašuma kredītlīgumu piedāvāšanu, atbilstīgs atzīšanas process un uzraudzība un būtu jānosaka prasības attiecībā uz mehānismu izveidi strīdu izšķiršanai ārpustiesas kārtībā un piekļuvi šiem mehānismiem.

|

|

(21)

|

Šai direktīvai būtu jāpapildina Eiropas Parlamenta un Padomes Direktīva 2002/65/EK (2002. gada 23. septembris) par patēriņa finanšu pakalpojumu tālpārdošanu (5), kas nosaka, ka tālpārdošanas gadījumā patērētājs ir jāinformē par to, vai pastāv vai nepastāv tiesības atteikties no līguma, un jāparedz atteikuma tiesības. Tomēr, lai gan Direktīvā 2002/65/EK ir paredzēta iespēja, ka piegādātājs paziņo pirmslīguma informāciju pēc līguma noslēgšanas, šāda pieeja būtu nelietderīga attiecībā uz mājokļa nekustamā īpašuma kredītlīgumiem, ņemot vērā finanšu saistību būtisko nozīmi patērētājam. Šai direktīvai nebūtu jāietekmē valstu vispārējās līgumtiesības, piemēram, noteikumi par līguma spēkā esamību, sagatavošanu vai sekām, ciktāl vispārējo līgumtiesību aspekti šajā direktīvā nav reglamentēti.

|

|

(22)

|

Vienlaikus ir svarīgi ņemt vērā mājokļa nekustamā īpašuma kredītlīgumu specifiku, kas attaisno diferencētas pieejas izmantošanu. Ņemot vērā mājokļa nekustamā īpašuma kredītlīgumu būtību un iespējamās sekas, kas skar patērētāju, reklāmas materiāliem un individualizētai pirmslīguma informācijai būtu jāietver atbilstīgi īpaši brīdinājumi par risku, piemēram, kā valūtas kursa svārstības varētu ietekmēt to, kas patērētājam jāatmaksā, un, ja dalībvalstis to uzskata par lietderīgu, par nodrošinājuma došanas būtību un sekām. Ņemot vērā noteikumus, kas, ievērojot brīvprātības principu, šajā mājokļu aizdevumu nozarē jau ir pastāvējuši līdz šim, papildus individualizētai pirmslīguma informācijai visu laiku vajadzētu būt pieejamai arī vispārējai pirmslīguma informācijai. Turklāt ir attaisnojama diferencēta pieeja, lai ņemtu vērā finanšu krīzes laikā gūto pieredzi, un lai nodrošinātu, ka kredīta piešķiršanas process tiek uzsākts atbilstīgā veidā. Šajā ziņā būtu jāpastiprina noteikumi par kredītspējas izvērtējumu salīdzinājumā ar patēriņa kredītu, kredīta starpniekiem būtu jāatklāj precīzāka informācija par savu statusu un attiecībām ar kreditoriem, lai atklātu iespējamos interešu konfliktus, un būtu pienācīgi jāatzīst un jāuzrauga visas nekustamā īpašuma kredītlīgumu slēgšanā iesaistītās puses.

|

|

(23)

|

Ir jāreglamentē dažas papildu jomas, lai atspoguļotu ar mājokļa nekustamo īpašumu saistīto kredītu specifiku. Ņemot vērā darījuma būtisko nozīmi, ir jānodrošina, ka patērētāju rīcībā ir pietiekams – vismaz septiņu dienu ilgs – laiks pārdomām, lai apsvērtu sekas. Dalībvalstīm vajadzētu būt elastībai šo pietiekamo laiku noteikt vai nu kā pārdomu laiku pirms kredītlīguma noslēgšanas, vai kā atteikuma laiku pēc kredītlīguma noslēgšanas, vai arī kā abu iespēju apvienojumu. Ir atbilstīgi, lai dalībvalstīm būtu elastība noteikt pārdomu laiku par saistošu patērētājam uz laikposmu, kas nepārsniedz 10 dienas, savukārt lai citos gadījumos patērētājiem, kuri vēlas darījumu turpināt pārdomu laikā, būtu iespēja to darīt, un lai juridiskās noteiktības labad saistībā ar īpašuma darījumiem dalībvalstīm būtu iespēja nodrošināt, ka pārdomu laiks vai atteikuma tiesības izbeidzas, ja patērētājs veic kādu rīcību, kas saskaņā ar valsts tiesību aktiem nozīmē tādu īpašumtiesību izveidi vai tālāknodošanu, kuras saistītas ar līdzekļiem, kas iegūti ar kredītlīgumu, vai kuras tādus līdzekļus izmanto, vai, atbilstīgā gadījumā, nodod attiecīgos līdzekļus trešai personai.

|

|

(24)

|

Ņemot vērā mājokļa nekustamā īpašumu kredītlīgumu īpašās iezīmes, kreditoriem ir ierasta prakse piedāvāt patērētājiem tādu produktu vai pakalpojumu kopumu, kurus var nopirkt līdz ar kredītlīgumu. Tādēļ, tā kā tādi līgumi ir svarīgi patērētājiem, ir atbilstīgi noteikt konkrētus noteikumus par sasaistīšanas darbībām. Kredītlīguma apvienošana paketē ar vienu vai vairākiem citiem finanšu pakalpojumiem vai produktiem ir veids, kā kreditori var dažādot savu piedāvājumu un viens ar otru konkurēt, ar noteikumu, ka paketes komponentus var nopirkt arī atsevišķi. Lai gan kredītlīgumu apvienošana paketēs ar vienu vai vairākiem citiem finanšu pakalpojumiem vai produktiem var sniegt ieguvumu patērētājiem, tā var negatīvi ietekmēt patērētāju mobilitāti un viņu spējas veikt uz informāciju balstītu izvēli, izņemot, ja paketes komponentus var nopirkt atsevišķi. Ir svarīgi novērst tādas darbības, piemēram, dažu produktu sasaistīšanu, kuru rezultātā patērētāji tiek mudināti noslēgt kredītlīgumus, kas neatbilst viņu interesēm, tomēr neierobežojot produktu kompleksu piedāvāšanu, kas var radīt patērētājiem priekšrocības. Tomēr dalībvalstīm būtu jāturpina cieši uzraudzīt finanšu pakalpojumu privātpersonām tirgu, lai nodrošinātu, ka komplektēšanas darbības nekropļo patērētāju izvēli un konkurenci tirgū.

|

|

(25)

|

Parasti sasaistīšanas darbības nebūtu jāatļauj, izņemot, ja finanšu pakalpojumu vai produktu, kas piedāvāts kopā ar kredītlīgumu, nevarētu piedāvāt atsevišķi, jo tas ir kredītā pilnīgi iekļauta daļa, piemēram, nodrošināta pārtēriņa kredīta gadījumā. Citos gadījumos tomēr var būt pamatoti tas, ka kreditori piedāvā vai pārdod kredītlīgumu vienā paketē ar maksājumu kontu, krājkontu, ieguldījumu produktu vai pensijas produktu, piemēram, ja kontā esošais kapitāls tiek izmantots, lai atmaksātu kredītu, vai ir priekšnoteikums, lai apvienotu līdzekļus kredīta saņemšanai, vai situācijās, kad, piemēram, ieguldījumu produkts vai privātās pensijas produkts kalpo kā papildu nodrošinājums kredīta nodrošināšanai. Lai gan ir pamatoti tas, ka kreditoriem ir iespēja pieprasīt, lai patērētājam būtu atbilstīga apdrošināšanas polise ar mērķi garantēt kredīta atmaksāšanu vai apdrošināt nodrošinājuma vērtību, patērētājam vajadzēt būt iespējai izvēlēties savu apdrošināšanas sniedzēju, ar noteikumu, ka viņa apdrošināšanas polisei ir līdzvērtīgs garantijas līmenis kā kreditora piedāvātajai apdrošināšanas polisei. Turklāt dalībvalstis var pilnīgi vai daļēji standartizēt apdrošināšanas līgumu piedāvāto segumu, lai atvieglotu dažādu piedāvājumu salīdzināšanu patērētājiem, kuri vēlas veikt šādus salīdzināšanu.

|

|

(26)

|

Ir svarīgi nodrošināt, ka mājokļa nekustamais īpašums tiek pienācīgi novērtēts gan pirms kredītlīguma noslēgšanas, gan saistību nepildīšanas gadījumā, jo īpaši, ja novērtējums ietekmē patērētāja atlikušās saistības saistību neizpildes gadījumā. Dalībvalstīm tāpēc būtu jānodrošina, ka ir ieviesti uzticami vērtēšanas standarti. Lai vērtēšanas standartus uzskatītu par uzticamiem, tajos būtu jāņem vērā starptautiski atzīti vērtēšanas standarti, jo īpaši tie, kurus izstrādājusi Starptautiskā vērtēšanas standartu komiteja, Eiropas vērtētāju apvienību grupa vai Karaliskā zvērinātu vērtētāju iestāde. Šie starptautiski atzītie vērtēšanas standarti ietver augsta līmeņa principus, kas, cita starpā, prasa, lai kreditori pieņemtu un ievērotu atbilstīgus iekšējā riska pārvaldības un nodrošinājuma pārvaldības procesus, kas ietver pareizus novērtējuma procesus, lai pieņemtu novērtējuma standartus un metodes, kuru rezultātā tiek gūti reālistiski un pamatoti īpašuma novērtējumi ar mērķi nodrošināt, ka visi novērtējuma ziņojumi tiek sagatavoti ar pienācīgām profesionālām prasmēm un rūpību un ka novērtētāji atbilst konkrētām kvalifikācijas prasībām, un lai attiecībā uz nodrošinājumu saglabātu atbilstīgu novērtējuma dokumentāciju, kas būtu vispusīga un ticama. Šajā sakarībā ir arī vēlams nodrošināt mājokļa nekustamā īpašuma tirgu pienācīgu uzraudzību un to, ka tādu noteikumu mehānismi būtu saskaņā ar Eiropas Parlamenta un Padomes Direktīvu 2013/36/ES (2013. gada 26. jūnijs) par piekļuvi kredītiestāžu darbībai un kredītiestāžu un ieguldījumu brokeru sabiedrību prudenciālo uzraudzību (6). Šīs direktīvas noteikumus, kas attiecas uz īpašuma vērtēšanas standartiem, var ievērot, piemēram, izmantojot tiesību aktus vai pašregulāciju.

|

|

(27)

|

Ņemot vērā būtiskās sekas, ko kreditoriem, patērētājiem un, iespējams, finanšu stabilitātei, rada piespiedu atsavināšana, ir piemēroti mudināt kreditorus proaktīvi risināt kredītrisku agrīnā tā rašanās stadijā un panākt, ka tiek ieviesti pasākumi, kas vajadzīgi, lai nodrošinātu, ka kreditori izrāda saprātīgu iecietību un veic atbilstīgus centienus atrisināt situāciju ar citiem līdzekļiem, pirms viņi uzsāk piespiedu atsavināšanas procedūru. Ja iespējams, būtu jāatrod tādi risinājumi, kuros ņem vērā patērētāja praktiskos apstākļus un pamatotas vajadzības viņa uzturēšanās izdevumiem. Ja pēc tam, kad ir pabeigta piespiedu atsavināšanas procedūra, vēl ir palicis nenomaksāts parāds, dalībvalstīm būtu jānodrošina minimālo dzīves apstākļu aizsardzība un jāievieš pasākumi parāda atmaksas atvieglošanai, vienlaikus novēršot pārmērīgi lielas parādsaistības ilgtermiņā. Vismaz tad, ja par nekustamo īpašumu iegūtā cena ietekmē patērētāja parāda summu, dalībvalstīm būtu jāmudina kreditori veikt pamatotus pasākumus, lai tirgus apstākļu kontekstā iegūtu labāko cenu par piespiedu kārtā atsavināto nekustamo īpašumu. Dalībvalstīm nebūtu jāliedz kredītlīguma pusēm skaidri vienoties, ka pietiek ar nodrošinājuma nodošanu kreditoram, lai atmaksātu kredītu.

|

|

(28)

|

Starpnieki bieži iesaistās vēl citās darbībās, ne tikai kredītstarpniecībā, jo īpaši apdrošināšanas starpniecībā vai ieguldījumu pakalpojumu sniegšanā. Tādēļ ar šo direktīvu būtu jānodrošina arī zināma saskaņotība ar Eiropas Parlamenta un Padomes Direktīvu 2002/92/EK (2002. gada 9. decembris) par apdrošināšanas starpniecību (7) un Eiropas Parlamenta un Padomes Direktīvu 2004/39/EK (2004. gada 21. aprīlis), kas attiecas uz finanšu instrumentu tirgiem (8). Jo īpaši – lai vienkāršotu kredīta starpnieka reģistrācijas procesu un veiktu pārrobežu darbību – attiecībā uz kredītiestādēm, kas atzītas saskaņā ar Direktīvu 2013/36/ES, un citām finanšu iestādēm, kam piemēro līdzvērtīgu atzīšanas režīmu saskaņā ar valsts tiesību aktiem, nebūtu jāpieprasa atsevišķa atzīšana, lai tās darbotos kā kredīta starpnieks. Pilnīga un neierobežota atbildība, ko uztic kreditoriem un kredīta starpniekiem attiecībā uz piesaistīto kredīta starpnieku vai iecelto pārstāvju darbībām, būtu jāattiecina tikai uz darbībām šīs direktīvas darbības jomā, izņemot, ja dalībvalstis izvēlas attiecināt minēto atbildību arī uz citām jomām.

|

|

(29)

|

Lai palielinātu patērētāju spēju pašiem pieņemt apzinātus lēmumus par aizņēmumiem un rīkoties atbildīgi attiecībā uz parādsaistībām, dalībvalstīm būtu jāveicina pasākumi ar mērķi sekmēt patērētāju izglītošanu jautājumos par atbildīgu aizņemšanos un parādsaistību pārvaldību, jo īpaši attiecībā uz hipotekārajiem kredītlīgumiem. Ir īpaši svarīgi palīdzēt orientēties tiem patērētājiem, kuri ņem hipotekāro kredītu pirmoreiz. Šajā sakarībā Komisijai būtu jāapzina paraugprakses piemēri, lai būtu vieglāk izstrādāt turpmākus pasākumus ar mērķi uzlabot patērētāju informētību finanšu jautājumos.

|

|

(30)

|

Tā kā ar aizņemšanos ārvalstīs saistās būtiski riski, ir jāparedz pasākumi, lai nodrošinātu, ka patērētāji apzinās risku, ko viņi uzņemas, un lai patērētājam būtu iespēja ierobežot valūtas kursa riska ietekmi kredīta darbības laikā. Risku varētu ierobežot vai nu dodot patērētājam tiesības mainīt kredīta valūtu, vai ar citiem pasākumiem, piemēram, maksimālajām robežvērtībām vai brīdinājumiem, ja pēdējie ir pietiekami, lai ierobežotu valūtas kursa risku.

|

|

(31)

|

Piemērojamam tiesiskajam regulējumam būtu jāsniedz patērētājiem pārliecība, ka kreditori, kredīta starpnieki un ieceltie pārstāvji ievēro patērētāja intereses, pamatojoties uz informāciju, kas kreditoram, kredīta starpniekam un ieceltajam pārstāvim pieejama konkrētajā brīdī, un pamatotiem pieņēmumiem par riskiem attiecībā uz patērētāja situāciju piedāvātā kredītlīguma darbības laikā. Tas, cita starpā, varētu nozīmēt to, ka kreditori nedrīkstētu kredītu piedāvāt tā, lai tirgvedība būtiski mazinātu vai varētu mazināt patērētāja spēju rūpīgi izsvērt iespēju ņemt kredītu, vai ka kreditors kredīta piešķiršanu nedrīkstētu izmantot kā galveno tirgvedības metodi, piedāvājot patērētājiem preces, pakalpojumus vai nekustamo īpašumu. Svarīgs aspekts, lai nodrošinātu šādu patērētāju uzticību, ir prasība nodrošināt šajā nozarē augstu taisnīguma, godīguma un profesionalitātes līmeni, interešu konfliktu, tostarp atlīdzības radītu interešu konfliktu atbilstīgu pārvaldību, un prasība sniegt patērētāju interesēm maksimāli atbilstīgas konsultācijas.

|

|

(32)

|

Būtu jānodrošina, ka attiecīgajiem kreditoru, kredīta starpnieku un iecelto pārstāvju darbiniekiem ir atbilstīgs zināšanu un kompetences līmenis, lai sasniegtu augstas pakāpes profesionalitāti. Tādēļ šajā direktīvā būtu jāiekļauj prasība, ka attiecīgas zināšanas un kompetence jāpierāda uzņēmuma līmenī, pamatojoties uz šajā direktīvā noteiktajām minimālajām zināšanu un kompetences prasībām. Dalībvalstīm vajadzētu būt brīvai izvēlei ieviest vai saglabāt šādas prasības, kas piemērojamas atsevišķām fiziskām personām. Dalībvalstīm vajadzētu spēt atļaut kreditoriem, kredīta starpniekiem un ieceltajiem pārstāvjiem diferencēt minimālos zināšanu prasību līmeņus atbilstīgi to iesaistei konkrētu pakalpojumu vai procesu īstenošanā. Šajā kontekstā darbinieki ietver ārpakalpojumus sniedzošus darbiniekus, kas darbojas kreditora, kredīta starpnieka vai ieceltu pārstāvju vārdā vai interesēs, kā arī viņu darbiniekus. Piemērojot šo direktīvu, starp darbiniekiem, kas tieši iesaistījušies darbībās, uz kurām attiecas šīs direktīvas darbības joma, būtu jāietver gan darījumu nodaļas darbinieki, gan operāciju nodrošinājuma nodaļas darbinieki, tostarp vadība, kas pilda svarīgu lomu kredītlīguma procesā. Personas, kuras veic atbalsta funkcijas, kas nav saistītas ar kredītlīguma procesu (piemēram, darbinieki, kas strādā cilvēkresursu jomā, informācijas un saziņas tehnoloģiju personāls), nebūtu jāuzskata par darbiniekiem saskaņā ar šo direktīvu.

|

|

(33)

|

Ja kreditors vai kredīta starpnieks sniedz savus pakalpojumus citas dalībvalsts teritorijā saskaņā ar pakalpojumu sniegšanas brīvību, piederības dalībvalstij vajadzētu būt atbildīgai par darbiniekiem piemērojamā minimālā zināšanu un kompetences prasību līmeņa noteikšanu. Tomēr uzņēmējām dalībvalstīm, kas to uzskata par vajadzīgu, dažās konkrētās jomās vajadzētu spēt noteikt pašām savas kompetences prasības, kuras piemērojamas kreditoriem un kredīta starpniekiem, kas sniedz pakalpojumus minētās dalībvalsts teritorijā saskaņā ar pakalpojumu sniegšanas brīvību.

|

|

(34)

|

Tā kā ir svarīgi nodrošināt, ka zināšanu un kompetences prasības tiek piemērotas un ievērotas praksē, dalībvalstīm būtu jāprasa, lai kompetentās iestādes uzrauga kreditorus, kredīta starpniekus un ieceltos pārstāvjus, un būtu jāpilnvaro tās iegūt šādus pierādījumus, kas tām vajadzīgi, lai ticami izvērtētu atbilstību.

|

|

(35)

|

Veidam, kādā kreditori, kredīta starpnieki un ieceltie pārstāvji atalgo savus darbiniekus, vajadzētu būt vienam no galvenajiem aspektiem, kas nodrošina patērētāju uzticēšanos finanšu nozarē. Šajā direktīvā paredzēti noteikumi par darbinieku atalgojumu ar mērķi ierobežot noteikumiem neatbilstīgas pārdošanas darbības un nodrošināt, lai veids, kādā tiek atalgoti darbinieki, nekavētu izpildīt pienākumu ņemt vērā patērētāja intereses. Jo īpaši kreditoriem, kredīta starpniekiem un ieceltajiem pārstāvjiem nebūtu jāveido sava atalgojuma politika veidā, kas stimulē viņu darbiniekus noslēgt noteikta skaita vai veida kredītlīgumus vai piedāvāt patērētājiem īpašus papildpakalpojumus, pienācīgi neņemot vērā patērētāja intereses un vajadzības. Šajā kontekstā dalībvalstis var uzskatīt par vajadzīgu nolemt, ka konkrēta prakse, piemēram, piesaistītie starpnieki, kas iekasē maksu, ir pretrunā patērētāja interesēm. Dalībvalstīm arī vajadzētu spēt precizēt, ka darbinieku saņemtais atalgojums nav atkarīgs no to kredītlīgumu likmes vai veida, kurus noslēdz ar patērētāju.

|

|

(36)

|

Šajā direktīvā ir paredzēti saskaņoti noteikumi par zināšanu un kompetences jomām, kas kreditoru, kredīta starpnieku un iecelto pārstāvju darbiniekiem būtu nepieciešamas saistībā ar kredītlīguma izstrādāšanu, piedāvāšanu, piešķiršanu un starpniecību. Šajā direktīvā nav paredzēti īpaši pasākumi, kas tieši saistīti ar profesionālās kvalifikācijas atzīšanu, ko persona ieguvusi vienā dalībvalstī, lai izpildītu zināšanu un kompetences prasības citā dalībvalstī. Tādēļ būtu jāturpina piemērot Eiropas Parlamenta un Padomes Direktīva 2005/36/EK (2005. gada 7. septembris) par profesionālo kvalifikāciju atzīšanu (9) attiecībā uz atzīšanas nosacījumiem un kompensācijas pasākumiem, ko uzņēmēja dalībvalsts var pieprasīt personai, kuras kvalifikācija nav iegūta tās jurisdikcijā.

|

|

(37)

|

Kreditori un kredīta starpnieki mēdz izmantot reklāmas, kuras bieži vien ietver īpašus noteikumus un nosacījumus ar mērķi piesaistīt patērētāju konkrētam produktam. Tādēļ patērētājiem vajadzētu būt aizsargātiem pret negodīgām vai maldinošām reklāmas darbībām, un vajadzētu dot viņiem iespēju reklāmas salīdzināt. Ir nepieciešami īpaši noteikumi par reklāmu saistībā ar kredītlīgumiem un to datu sarakstu, kuri jāiekļauj patērētājiem paredzētās reklāmās un noieta veicināšanas pasākumu materiālos, ja tāda reklāma norāda procentu likmes vai jebkādus datus par kredīta izmaksām, lai patērētāji varētu salīdzināt dažādus piedāvājumus. Dalībvalstīm būtu jāsaglabā brīva izvēle ieviest vai saglabāt savos tiesību aktos informācijas atklāšanas prasības attiecībā uz reklāmām, kurās nav norādīta procentu likme vai nav nekādu datu par kredīta izmaksām. Jebkuros tādos noteikumos būtu jāņem vērā mājokļa nekustamā īpašuma kredītlīgumu specifika. Jebkurā gadījumā saskaņā ar Eiropas Parlamenta un Padomes Direktīvu 2005/29/EK (2005. gada 11. maijs), kas attiecas uz uzņēmēju negodīgu komercpraksi iekšējā tirgū attiecībā pret patērētājiem (10), būtu jānodrošina, ka kredītlīgumu reklāma nerada nepareizu priekšstatu par produktu.

|

|

(38)

|

Reklāmai ir tendence koncentrēties uz vienu vai vairākiem produktiem, taču patērētājiem vajadzētu dod iespēju pieņemt lēmumu, pārzinot visu kredītu produktu piedāvājumu klāstu. Šajā sakarībā vispārīgai informācijai ir svarīga loma patērētāja izglītošanā attiecībā uz informāciju par pieejamo produktu un pakalpojumu plašo klāstu un to galvenajām iezīmēm. Tāpēc patērētājiem vajadzētu būt iespējai jebkurā laikā piekļūt vispārējai informācijai par pieejamajiem kredītu produktiem. Ja šī prasība nav piemērojama nepiesaistītajiem kredīta starpniekiem, tam nebūtu jāskar viņu pienākums sniegt patērētājiem individualizētu pirmslīguma informāciju.

|

|

(39)

|

Lai nodrošinātu līdzvērtīgus konkurences apstākļus un lai dotu iespēju patērētājiem pieņemt lēmumu, pamatojoties uz piedāvāto kredītproduktu specifiku, nevis izplatīšanas veidu, ar kādu šādi kredītprodukti ir pieejami, patērētājiem būtu jāsaņem informācija par kredītu, neatkarīgi no tā, vai viņi ir tieši saistīti ar kreditoru vai kredīta starpnieku, vai nav.

|

|

(40)

|

Patērētājiem būtu turpmāk jāsaņem individualizēta informācija jau savlaicīgi pirms kredītlīguma noslēgšanas, lai viņi varētu salīdzināt un izvērtēt kredītproduktu iezīmes. Ievērojot Komisijas Ieteikumu 2001/193/EK (2001. gada 1. marts) par informāciju, ko pirms līguma slēgšanas aizdevējs, kas piedāvā mājokļa hipotekāros kredītus, sniedz aizdevuma ņēmējam (11), Komisija apņēmās uzraudzīt, kā tiek ievērots Brīvprātīgais rīcības kodekss par pirmslīguma informāciju mājokļa hipotekārajiem kredītiem, kas ietver ESIL, ar kuru patērētājam nodrošina individualizētu informāciju par piedāvāto kredītlīgumu. Komisijas apkopotie fakti norādīja uz nepieciešamību pārskatīt ESIL saturu un noformējumu, lai nodrošinātu, ka tā ir skaidra, saprotama un satur visu informāciju, ko uzskata par atbilstīgu patērētājiem. ESIL saturā un izkārtojumā būtu jāveic nepieciešamie uzlabojumi, kuru nepieciešamība noteikta, veicot patērētāju apsekojumus visās dalībvalstīs. Būtu jāpārskata ESIL struktūra, jo īpaši, sniegtās informācijas secība, formulējumam vajadzētu būt atbilstīgākam lietotāju vajadzībām, savukārt tādas sadaļas kā “nominālā likme” un “gada procentu likme” būtu jāapvieno, un būtu jāpievieno jaunas sadaļas, piemēram, “elastīgās iezīmes”. Kā daļa no ESIL būtu jāsniedz patērētājam ilustratīvs amortizācijas grafiks, ja kredīts ir kredīts ar atliktiem procentu maksājumiem, kura gadījumā pamatsummas atmaksa ir atlikta uz sākotnējo laikposmu vai ja aizņēmuma likme ir noteikta uz kredītlīguma darbības ilgumu. Dalībvalstīm būtu jāspēj noteikt, ka tāds ESIL iekļauts ilustratīvs amortizācijas grafiks nav obligāts attiecībā uz citiem kredītlīgumiem.

|

|

(41)

|

Patērētāju pētījumi izceļ to, cik svarīgi ir atklājamo informāciju patērētājiem sniegt vienkāršā un saprotamā valodā. Šā iemesla dēļ ESIL izmantotie termini ne vienmēr ir tādi paši kā šajā direktīvā definētie juridiskie termini, bet tiem ir tāda pati nozīme.

|

|

(42)

|

ESIL ietvertajām informācijas prasībām attiecībā uz kredītlīgumiem nebūtu jāskar Savienības vai valstu informācijas prasības attiecībā uz citiem produktiem vai pakalpojumiem, kurus varētu piedāvāt kopā ar kredītlīgumu kā nosacījumus, lai iegūtu nekustamā īpašuma kredītlīguma slēgšanas tiesības, vai piedāvāt tā, lai iegūtu tiesības minēto līgumu slēgt ar zemāku aizņēmuma likmi, piemēram, apdrošināšana ugunsgrēka gadījumam vai dzīvības apdrošināšana vai ieguldījumu produkti. Dalībvalstīm vajadzētu būt rīcības brīvībai saglabāt vai ieviest valsts tiesību aktus jomās, kurās nav saskaņotu noteikumu, piemēram, informācijas prasības attiecībā uz augļošanas likmju līmeni pirmslīguma stadijā vai informācija, kas varētu būt noderīga izglītošanai finanšu jomā vai strīdu izšķiršanai ārpustiesas kārtībā. Jebkura papildu informācija tomēr būtu jāsniedz atsevišķā dokumentā, kuru var pievienot ESIL. Dalībvalstīm būtu jādod iespēja savā valsts valodā izmantot citu formulējumu ESIL, nemainot tās saturu un secību, kādā tiek sniegta informācija, ja tas ir nepieciešams, lai izmantotu formulējumu, kas patērētājiem varētu būt vieglāk saprotams.

|

|

(43)

|

Lai nodrošinātu, ka ESIL sniedz patērētājam visu būtisko informāciju, lai viņš varētu izdarīt apzinātu izvēli, kreditoram, aizpildot ESIL, būtu jāievēro šajā direktīvā izklāstītās instrukcijas. Dalībvalstīm būtu jāspēj papildināt vai precizēt instrukcijas ESIL aizpildīšanai, pamatojoties uz šajā direktīvā izklāstītajām instrukcijām. Piemēram, dalībvalstīm vajadzētu spēt precizēt informāciju, kas sniedzama, lai aprakstītu “aizņēmuma likmes veidu”, ņemot vērā valsts produktu un tirgus specifiku. Tomēr šādiem papildu precizējumiem nevajadzētu būt pretrunā šajā direktīvā iekļautajām instrukcijām, un tiem nebūtu jāietver nekādas izmaiņas ESIL modeļa tekstā, kas kreditoram būtu tieši jāatveido. Dalībvalstīm vajadzētu spēt precizēt turpmākus brīdinājumus par kredītlīgumiem, kas pielāgoti to valsts tirgum un praksei, ja ESIL šādi brīdinājumi vēl nav īpaši iekļauti. Dalībvalstīm vajadzētu spēt noteikt, ka ESIL sniegtā informācija ir saistoša kreditoram, ja kreditors nolemj piešķirt kredītu.

|

|

(44)

|

Patērētājam būtu jāsaņem informācija, izmantojot ESIL, bez liekas kavēšanās tūlīt pēc tam, kad patērētājs ir sniedzis nepieciešamo informāciju par savām vajadzībām, finanšu stāvokli un vēlmēm, un laikus, pirms patērētājs ir uzņēmies kredītlīguma vai piedāvājuma saistības, lai viņš varētu salīdzināt un izvērtēt kredītproduktu iezīmes un vajadzības gadījumā konsultēties ar trešo personu. Konkrēti, ja patērētājam tiek izteikts saistošs piedāvājums, tam būtu jāpievieno ESIL, ja vien ESIL jau nav nosūtīta patērētājam un ja piedāvājuma iezīmes atbilst iepriekš sniegtajai informācijai. Tomēr dalībvalstīm vajadzētu spēt noteikt, ka ESIL izsniedzama obligāti gan pirms jebkāda saistoša piedāvājuma izteikšanas, gan kopā ar saistošo piedāvājumu, ja ESIL, kas satur to pašu informāciju, nav sniegta iepriekš. Lai gan ESIL būtu jāindividualizē un tajā būtu jāatspoguļo klienta paustās vēlmes, noteikumam par šādu individualizētu informāciju nebūtu jāietver pienākums sniegt konsultācijas. Kredītlīgumi būtu jāslēdz tikai tad, ja patērētājam ir bijis pietiekami daudz laika salīdzināt piedāvājumus, izvērtēt to sekas, vajadzības gadījumā konsultēties ar trešo personu un ja viņš ir pieņēmis apzinātu lēmumu par piedāvājuma pieņemšanu.

|

|

(45)

|

Ja patērētājs ir nodrošinājis kredītlīgumu nekustamā īpašuma vai zemes iegādei un ja ķīlas ilgums ir garāks nekā kredītlīguma ilgums, un ja patērētājs var izlemt atkal atsaukt atmaksāto kapitālu, ņemot vērā jauna kredītlīguma parakstīšanu, būtu jāizsniedz patērētājam, pirms tiek parakstīts jaunais kredītlīgums, jauna ESIL, kurā iekļauta informācija par jauno GPL un kuras pamatā ir jaunā kredītlīguma īpašās iezīmes.

|

|

(46)

|

Vismaz gadījumos, kad atteikuma tiesības nepastāv, kreditoram vai attiecīgajā gadījumā kredīta starpniekam vai ieceltajam pārstāvim brīdī, kad tiek izteikts kreditoram saistošs piedāvājums, būtu jāizsniedz patērētājam kredītlīguma projekta kopija. Citos gadījumos kredītlīguma projekta kopija būtu vismaz jāpiedāvā patērētājam brīdī, kad tiek izteikts saistošs piedāvājums.

|

|

(47)

|

Lai nodrošinātu pēc iespējas pilnīgāku pārredzamību un novērstu situācijas ļaunprātīgu izmantošanu, ko izraisītu iespējami interešu konflikti, ja patērētāji izmanto kredīta starpnieku pakalpojumus, uz šiem starpniekiem būtu jāattiecina konkrēti pienākumi atklāt informāciju, pirms viņi uzsāk sniegt savus pakalpojumus. Nododot atklātībai šādu informāciju, būtu jāsniedz ziņas par starpnieku identitāti un saikni ar kreditoriem, piemēram, vai viņi izmanto visdažādāko kreditoru piedāvātos produktus vai tikai ierobežota daudzuma kreditoru piedāvātos produktus. Informācija par komisijas maksas vai citu stimulu esamību, kas kreditoram vai trešām personām jāmaksā kredīta starpniekam saistībā ar kredītlīgumu, būtu jāatklāj patērētājiem pirms jebkādas kredītstarpniecības darbību veikšanas, un patērētājus vajadzētu šajā stadijā informēt vai nu par tādu maksājumu summām, ja tās ir zināmas, vai arī par to, ka summa tiks vēlākā pirmslīguma stadijā atklāta ESIL, un par viņu tiesībām minētajā stadijā saņemt informāciju par tādu maksājumu līmeni. Patērētāji būtu jāinformē arī par visām maksām, kas tiem būtu jāmaksā kredīta starpniekiem par viņu pakalpojumiem. Neskarot konkurences tiesības, dalībvalstīm vajadzētu būt brīvai izvēlei ieviest vai saglabāt noteikumus, kas patērētājiem liedz maksāt maksas dažām vai visām kredīta starpnieku kategorijām.

|

|

(48)

|

Patērētājam tomēr var būt vajadzīga papildu palīdzība, lai izlemtu, kurš kredītlīgums no piedāvātā produktu klāsta ir vispiemērotākais viņa vajadzībām un finansiālajam stāvoklim. Kreditoriem un attiecīgā gadījumā kredīta starpniekiem būtu jāsniedz patērētājiem šāda palīdzība saistībā ar kredītproduktiem, kurus viņi tiem piedāvā, izskaidrojot atbilstīgo informāciju, tostarp jo īpaši individualizētu informāciju par piedāvāto produktu būtiskajām iezīmēm tā, lai patērētājs varētu izprast to iespējamo ietekmi uz viņa ekonomisko stāvokli. Kreditoriem un, attiecīgā gadījumā, kredīta starpniekiem šādu skaidrojumu sniegšanas veids būtu jāpielāgo apstākļiem, kādos kredītu piedāvā, un patērētāja nepieciešamībai pēc palīdzības, ņemot vērā patērētāja zināšanas un pieredzi par kredītu un konkrētu kredītproduktu būtību. Tādiem skaidrojumiem nevajadzētu būt kā individuālam ieteikumam.

|

|

(49)

|

Lai veicinātu iekšējā tirgus izveidi un darbību un nodrošinātu augstu aizsardzības līmeni patērētājiem visā Savienībā, ir vienoti jānodrošina informācijas salīdzināmības iespēja saistībā ar GPL visā Savienībā.

|

|

(50)

|

Patērētājam piedāvātā kredīta kopējās izmaksās būtu jāiekļauj visas izmaksas, kas viņam jāmaksā saistībā ar kredītlīgumu un kas ir zināmas kreditoram. Tādēļ šajās izmaksās būtu jāiekļauj procentu likme, komisijas nauda, nodokļi, maksas kredīta starpniekiem, īpašuma vērtēšanas izmaksas saistībā ar hipotēku un jebkuras citas maksas, izņemot notāra maksas, kas nepieciešamas, lai iegūtu kredītu, piemēram dzīvības apdrošināšana, vai lai iegūtu to saskaņā ar piedāvātajiem noteikumiem un nosacījumiem, piemēram, apdrošināšana ugunsgrēka gadījumam. Šīs direktīvas noteikumiem par papildu produktiem un pakalpojumiem (piemēram noteikumiem attiecībā uz maksām par bankas konta atvēršanu un uzturēšanu) nebūtu jāskar Direktīva 2005/29/EK un Padomes Direktīva 93/13/EEK (1993. gada 5. aprīlis) par negodīgiem noteikumiem patērētāju līgumos (12). Patērētājam piedāvātā kredīta kopējās izmaksās nebūtu jāiekļauj izmaksas, ko patērētājs maksā saistībā ar nekustamā īpašuma vai zemes iegādi, piemēram, saistītie nodokļi un notāra izmaksas vai zemes reģistrācijas izmaksas. Kreditora faktiskās zināšanas par izmaksām būtu jāizvērtē objektīvi, ņemot vērā profesionālās rūpības prasības. Šajā ziņā būtu jāuzskata, ka kreditoram ir informācija par to papildpakalpojumu izmaksām, kurus kreditors pats vai trešās personas vārdā piedāvā patērētājam, ja vien šī cena nav atkarīga no patērētāja īpašajām iezīmēm vai situācijas.

|

|

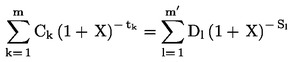

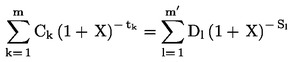

(51)

|

Ja tiek izmantota informācija, kuras pamatā ir aplēses, patērētājs būtu jāinformē par to un par to, ka ir gaidāms, ka sniegtā informācija dos uzskatāmu priekšstatu par izskatāmā līguma veidu vai darbībām. GPL aprēķināšanai izmantoto papildu pieņēmumu mērķis ir nodrošināt, lai GPL tiktu aprēķināta saskaņotā veidā un lai nodrošinātu salīdzināmību. Papildu pieņēmumi ir vajadzīgi īpašiem kredītlīgumu veidiem, piemēram, ja kredīta summa, ilgums vai izmaksas ir neskaidras vai var mainīties atkarībā no tā, kā pārvalda līgumu. Ja ar pašiem noteikumiem vien nepietiek, lai aprēķinātu GPL, kreditoram būtu jāizmanto papildu pieņēmumi, kas iekļauti I pielikumā. Tomēr, ņemot vērā to, ka GPL aprēķināšana būs atkarīga no individuāla kredītlīguma noteikumiem, būtu jāizmanto tikai tie pieņēmumi, kas ir vajadzīgi un atbilstīgi konkrētam kredītam.

|

|

(52)

|

Lai papildus nodrošinātu augstu GPL salīdzināmības pakāpi starp dažādu kreditoru piedāvājumiem, intervāli starp datumiem, ko izmanto aprēķinam, nebūtu jāizsaka dienās, ja tos var izteikt gados, mēnešos vai nedēļās kā veselu skaitli. No minētā konteksta izriet, ka, ja GPL formulā izmanto konkrētus laika intervālus, tad minētie intervāli būtu jāizmanto, lai noskaidrotu procentu un citu maksu summas, kas izmantotas formulā. Šā iemesla dēļ kreditoriem būtu jāizmanto I pielikumā aprakstītā laika intervālu mērīšanas metodi, lai iegūtu skaitļus par maksu maksājumiem. Tomēr to piemēro tikai GPL aprēķināšanas nolūkos, un tas neietekmē summas, ko kreditors faktiski iekasē saskaņā ar kredītlīgumu. Ja minētie skaitļi atšķiras, var rasties nepieciešamība paskaidrot tos patērētājam, lai izvairītos no patērētāja maldināšanas. Minētais nozīmē arī to, ka – ja nav bezprocentu maksas un ja izmanto identisku aprēķināšanas metodi – GPL būs vienāda ar kredīta efektīvo aizņēmuma likmi.

|

|

(53)

|

Tā kā GPL reklāmas stadijā var norādīt, tikai izmantojot piemēru, šādam piemēram vajadzētu būt uzskatāmam. Tādēļ tam būtu jāatbilst, piemēram, saskaņā ar attiecīgā veida kredītlīgumu piešķirtā kredīta vidējam ilgumam un kopsummai. Nosakot uzskatāmu piemēru, būtu jāņem vērā dažu kredītlīgumu veidu īpatsvars konkrētā tirgū. Var būt vēlams, lai katrs kreditors savu uzskatāmo piemēru balstītu uz kredīta summu, kas ir raksturīga šā kreditora paša produktu klāstam un paredzamajam klientu lokam, jo tie dažādiem kreditoriem var būt ļoti atšķirīgi. Attiecībā uz ESIL norādīto GPL, kad vien iespējams, būtu jāņem vērā patērētāja vēlmes un sniegtā informācija, un kreditoram vai kredīta starpniekam būtu skaidri jānorāda, vai sniegtā informācija ir ilustratīva vai arī atspoguļo vēlmes un sniegto informāciju. Uzskatāmajiem piemēriem nevienā gadījumā nevajadzētu būt pretrunā Direktīvas 2005/29/EK prasībām. Ir svarīgi, lai ESIL atbilstīgā gadījumā būtu skaidri norādīts patērētājam, ka GPL ir pamatota uz pieņēmumiem un varētu mainīties, tādējādi patērētāji var ņemt to vērā, salīdzinot produktus. Ir svarīgi, lai GPL ņemtu vērā visas saskaņā ar kredītlīgumu veiktās kredīta izņemšanas darbības, kuras maksā vai nu tieši klientam, vai arī trešai personai patērētāja vārdā.

|

|

(54)

|

Lai nodrošinātu konsekvenci, aprēķinot GPL dažādiem kredīta veidiem, tad pieņēmumiem, ko izmanto, veicot aprēķinus līdzīga veida kredītlīgumiem, kopumā vajadzētu būt saskanīgiem. Tālab, modificējot pieņēmumus, ko izmanto, aprēķinot GPL, būtu jāiestrādā pieņēmumi, kas izklāstīti Komisijas Direktīvā 2011/90/ES (2011. gada 14. novembris), ar ko groza Eiropas Parlamenta un Padomes Direktīvas 2008/48/EK I pielikuma II daļu, nosakot papildu pieņēmumus efektīvās gada izmaksu procentu likmes aprēķināšanai (13). Lai arī ne visi pieņēmumi attieksies uz pašreiz pieejamajiem kredītlīgumiem, šajā nozarē vērojama aktīva produktu inovācija un ir tādēļ jāievieš pieņēmumi. Turklāt, lai aprēķinātu GPL, visbiežāk izmantotais izņemšanas mehānisms būtu jānosaka, balstoties uz pamatotām prognozēm, ko saista ar izņemšanas mehānismu, kuru patērētāji visbiežāk izmanto minētā konkrētā kreditora piedāvātā produkta veidam. Prognozes attiecībā uz esošajiem produktiem būtu jābalsta uz iepriekšējiem 12 mēnešiem.

|

|

(55)

|

Ir būtiski izvērtēt un pārbaudīt patērētāja spēju un gatavību atmaksāt kredītu, pirms tiek noslēgts kredītlīgums. Minētajā kredītspējas izvērtēšanā būtu jāņem vērā visi nepieciešamie un atbilstīgie faktori, kas varētu ietekmēt patērētāja spēju atmaksāt kredītu visā tā spēkā esamības laikā. Jo īpaši, izvērtējot patērētāja spēju pārvaldīt un pilnībā atmaksāt kredītu, būtu jāņem vērā turpmāk nepieciešamie maksājumi vai maksājumu palielinājumi, kas vajadzīgi saistībā ar negatīvu amortizāciju vai atliktiem pamatsummas vai procentu maksājumiem, un būtu jāņem vērā citi kārtējie izdevumi, parādi un citas finansiālas saistības, kā arī ienākumi, uzkrājumi un aktīvi. Saprātīgi būtu ņemt vērā turpmāku notikumu attīstību ierosinātā kredītlīguma termiņa laikā, piemēram, ienākumu samazināšanos, ja kredīta laikā patērētājs sasniedz pensionēšanās vecumu, vai attiecīgā gadījumā aizņēmuma likmes palielināšanos vai negatīvas izmaiņas valūtas maiņas kursā. Lai gan nekustamā īpašuma vērtība ir svarīgs elements, nosakot kredīta summu, ko var piešķirt patērētājam saskaņā ar nodrošinātu kredītlīgumu, kredītspējas novērtēšanā būtu jāpievērš uzmanība patērētāja spējai izpildīt savus pienākumus saskaņā ar kredītlīgumu. Tādēļ iespējamībai, ka nekustamā īpašuma vērtība nākotnē varētu pārsniegt kredīta summu vai palielināties, parasti nevajadzētu būt pietiekamam nosacījumam, lai piešķirtu attiecīgo kredītu. Tomēr, ja kredītlīguma slēgšanas mērķis ir pastāvoša nekustamā īpašuma būvniecība vai renovācija, kreditoram vajadzētu būt atļautam šo iespēju izskatīt. Dalībvalstīm vajadzētu spēt sniegt papildu norādes par minētajiem vai papildu kritērijiem un metodēm, lai novērtētu patērētāja kredītspēju, piemēram, nosakot ierobežojumus aizdevuma apjoma attiecībai pret ķīlas vērtību vai pret ienākumu apjomu, un tās būtu jāmudina īstenot Finanšu stabilitātes padomes principus par mājokļu hipotekāro kredītu risku izvērtēšanas pareizu praksi.

|

|

(56)

|

Var būt nepieciešami īpaši noteikumi attiecībā uz dažādajiem elementiem, ko var ņemt vērā, veicot kredītspējas izvērtēšanu konkrētiem kredītlīgumu veidiem. Piemēram, attiecībā uz kredītlīgumiem, kuri saistīti ar nekustamo īpašumu un kuros skaidri norādīts, ka patērētājs vai patērētāja ģimenes loceklis nevar apdzīvot nekustamo īpašumu kā māju, dzīvokli vai citu pastāvīgu dzīvesvietu (līgumi par īres īpašumu iegādi), dalībvalstīm vajadzētu spēt pieņemt lēmumu precizēt to, ka, izvērtējot patērētāja spēju atmaksāt kredītu, ņem vērā gaidāmos īres ienākumus nākotnē. Tajās dalībvalstīs, kur valsts noteikumos šāds precizējums nav paredzēts, kreditori var pieņemt lēmumu iekļaut nākotnes īres ienākumu piesardzīgu izvērtējumu. Kredītspējas izvērtēšanā nebūtu jāietver patērētāja atbildības par jebkuru turpmāku kredītlīgumā paredzēto saistību neizpildi nodošana kreditoram.

|

|

(57)

|

Kreditora lēmumam par kredīta piešķiršanu būtu jāatbilst patērētāja kredītspējas izvērtēšanas rezultātam. Piemēram, ja kreditoram ir iespēja pārvest daļu kredītriska trešai personai, viņam nebūtu jāignorē kredītspējas izvērtēšanas secinājumi, piedāvājot kredītlīgumu patērētājam, kas, visticamāk, nespēs to atmaksāt. Dalībvalstīm vajadzētu spēt transponēt šo principu, pieprasot kompetentām iestādēm veikt attiecīgus pasākumus kā daļu no uzraudzības darbībām un pārraudzīt, kā kreditori ievēro kredītspējas izvērtēšanas procedūras. Tomēr pozitīvam kredītspējas izvērtējumam nebūtu jārada kreditoram pienākums piešķirt kredītu.

|

|

(58)

|

Saskaņā ar Finanšu stabilitātes padomes ieteikumiem kredītspējas izvērtēšana būtu jāpamato uz informāciju par patērētāja finanšu un ekonomisko situāciju, tostarp ienākumiem un izdevumiem. Minēto informāciju var iegūt no dažādiem avotiem, tostarp no patērētāja, un kreditoram tāda informācija būtu pienācīgi jāpārbauda pirms kredīta piešķiršanas. Patērētājiem šajā sakarībā būtu jāsniedz informācija, lai atvieglotu kredītspējas izvērtēšanu, jo pretējā gadījumā viņi varētu saņemt atteikumu izsniegt kredītu, kuru viņi vēlas saņemt, izņemot, ja informācija ir iegūstama no citiem avotiem. Neskarot privātas līgumtiesības, dalībvalstīm būtu jānodrošina, ka kreditori nevar izbeigt kredītlīgumu, ja pēc tā parakstīšanas viņi ir konstatējuši, ka kredītspējas izvērtēšana veikta nepareizi, jo informācija kredītspējas izvērtēšanas laikā bijusi nepilnīga. Tomēr tam nevajadzētu skart dalībvalstu iespēju atļaut kreditoriem izbeigt kredītlīgumu, ja var konstatēt, ka patērētājs kredītspējas izvērtēšanas laikā ir tīši sniedzis nepareizu vai sagrozītu informāciju vai tīši nav sniedzis informāciju, kas būtu varējusi būt par iemeslu negatīvam kredītspējas izvērtējumam, vai ja pastāv citi pamatoti iemesli, kuri ir saderīgi ar Savienības tiesību aktiem. Lai gan nebūtu pareizi piemērot sankcijas patērētājiem par to, ka viņi nespēj sniegt konkrētu informāciju vai izvērtējumus, vai par to, ka viņi nolemj pārtraukt pieteikuma procesu kredīta saņemšanai, dalībvalstīm būtu jāspēj paredzēt sankcijas, ja patērētāji apzināti sniedz nepilnīgu vai nepareizu informāciju nolūkā iegūt pozitīvu kredītspējas izvērtējumu, jo īpaši, ja pilnīgas un pareizas informācijas rezultātā kredītspējas izvērtējums būtu negatīvs un ja patērētājs pēc tam nespēj izpildīt līguma nosacījumus.

|

|

(59)

|

Iepazīšanās ar kredītu datubāzes ziņām ir noderīgs kredītspējas izvērtēšanas elements. Dažās dalībvalstīs ir prasība kreditoriem izvērtēt patērētāju kredītspēju, pamatojoties uz attiecīgajā datubāzē gūtajām ziņām. Kreditoriem vajadzētu būt arī iespējai piekļūt kredītu datubāzei kredīta spēkā esamības laikā, tikai, lai noteiktu un izvērtētu saistību nepildīšanas iespēju. Attiecībā uz šādu iepazīšanos ar kredītu datubāzes ziņām būtu jāpiemēro atbilstīgas garantijas, lai nodrošinātu, ka to izmanto kredītriska agrīnai konstatēšanai un risināšanai patērētāja interesēs, nevis lai gūtu informāciju komerciālām sarunām. Saskaņā ar Eiropas Parlamenta un Padomes Direktīvu 95/46/EK (1995. gada 24. oktobris) par personu aizsardzību attiecībā uz personas datu apstrādi un šādu datu brīvu apriti (14), kreditoriem būtu jāinformē patērētāji par kredīta datubāzes izmantošanu jau pirms šīs izmantošanas, un patērētājiem vajadzētu būt tiesībām piekļūt informācijai par viņiem šādās kredīta datubāzēs, lai vajadzības gadījumā labotu, dzēstu vai bloķētu šajā datubāzē apstrādātos viņu personas datus, ja tie ir neprecīzi vai nelikumīgi apstrādāti.

|

|

(60)

|

Lai novērstu jebkādus konkurences starp kreditoriem kropļojumus, būtu jānodrošina, lai visiem kreditoriem, tostarp kredītiestādēm vai iestādēm, kas nav kredītiestādes un nodarbojas ar mājokļa nekustamā īpašuma kredītlīgumu piedāvāšanu, būtu pieejamas visas valsts un privātās kredītu datubāzes, kas nediskriminējošos apstākļos sniedz ziņas par patērētājiem. Šādiem nosacījumiem tādēļ nebūtu jāietver prasība kreditoriem, lai tiem būtu kredītiestādes statuss. Būtu joprojām jāpaliek spēkā piekļuves nosacījumiem, tādiem kā piekļuves datubāzei izmaksas vai prasības sniegt datubāzei informāciju uz savstarpīguma pamata. Dalībvalstīm vajadzētu būt iespējai brīvi noteikt, vai to jurisdikcijā kredīta starpniekiem var būt piekļuve šādām datubāzēm.

|

|

(61)

|

Ja lēmums noraidīt kredīta pieteikumu pamatojas uz datiem, kas iegūti, izmantojot datubāzē pieejamo informāciju vai tās trūkumu, kreditoram būtu jāinformē par to patērētājs un jādara zināms šīs datubāzes nosaukums, kā arī jebkuri citi Direktīvā 95/46/EK noteiktie elementi, lai ļautu patērētājam izmantot savas tiesības piekļūt šajās datubāzēs apstrādātajiem viņa personas datiem un, pamatotos gadījumos, labot, dzēst vai bloķēt tos. Ja lēmums noraidīt kredīta pieteikumu tiek pieņemts, pamatojoties uz negatīvu kredītspējas izvērtējumu, kreditoram bez liekas kavēšanās būtu jāinformē patērētājs par šādu noraidījumu. Būtu jādod dalībvalstīm iespēja brīvi izlemt, vai tās izvirzīs prasību kreditoriem sniegt papildu skaidrojumus par noraidījuma iemesliem. Tomēr nevajadzētu izvirzīt kreditoram prasību sniegt šādu informāciju, ja to darīt ir aizliegts citos Savienības tiesību aktos, piemēram, tiesību aktos par nelikumīgi iegūtu līdzekļu legalizēšanu vai terorisma finansēšanu. Šāda informācija nebūtu jāsniedz, ja tas būtu pretrunā sabiedriskās kārtības vai sabiedriskās drošības mērķiem, piemēram, saistībā ar noziedzīgu nodarījumu novēršanu, izmeklēšanu, atklāšanu vai kriminālvajāšanu.

|

|

(62)

|

Šī direktīva attiecas uz personas datu izmantošanu saistībā ar patērētāja kredītspējas izvērtējumu. Lai nodrošinātu personas datu aizsardzību, Direktīva 95/46/EK būtu jāpiemēro datu apstrādes darbībām, kas veiktas saistībā ar šādiem izvērtējumiem.

|

|

(63)

|

Konsultāciju pakalpojumi, kas izpaužas kā individualizēta ieteikuma sniegšana, ir atsevišķa darbība, kas var tikt apvienota ar citiem kredīta piešķiršanas vai starpniecības aspektiem, bet šāda apvienošana nav obligāta. Tādēļ, lai patērētāji varētu izprast tiem sniegto pakalpojumu būtību, patērētāji būtu jāinformē par to, vai tiek sniegti vai var tikt sniegti konsultāciju pakalpojumi un kad tie netiek sniegti, kā arī par to, ko ietver konsultāciju pakalpojumi. Ņemot vērā nozīmi, kādu patērētāji piešķir terminu “konsultācija” un “konsultanti” izmantošanai, būtu lietderīgi atļaut dalībvalstīm aizliegt izmantot minētos terminus vai līdzīgus terminus gadījumos, kad konsultāciju pakalpojumi tiek sniegti patērētājiem. Ir lietderīgi nodrošināt, lai dalībvalstis noteiktu aizsardzības pasākumus, ja konsultācija tiek aprakstīta kā neatkarīga, lai nodrošinātu to, ka apsvērto produktu klāsts un atalgojuma nosacījumi ir samērīgi ar to, ko patērētāji sagaida no šādas konsultācijas.

|

|

(64)

|

Lai nodrošinātu to, ka patērētājam ir ziņas par produktiem, kas atbilst viņa vajadzībām un apstākļiem, personām, kuras sniedz konsultāciju pakalpojumus, būtu jāatbilst konkrētiem standartiem. Konsultāciju pakalpojumu pamatā vajadzētu būt godīgiem un pietiekami plašiem pētījumiem par piedāvātajiem produktiem, ja konsultāciju pakalpojumus sniedz kreditori un piesaistīti kredīta starpnieki, vai par tirgū pieejamiem produktiem, ja konsultāciju pakalpojumus sniedz nepiesaistīti kredīta starpnieki. Tiem, kas sniedz konsultāciju pakalpojumus, būtu jāspēj specializēties tādos konkrētos “nišas” produktos kā, piemēram, pagaidu finansējums, ar noteikumu, ka tie apsver produktu klāstu šajā konkrētajā “nišā” un viņu specializācija šajos “nišas” produktos tiek izskaidrota patērētājam. Jebkurā gadījumā kreditoriem un kredīta starpniekiem būtu jāinformē patērētājs par to, vai tie sniedz konsultācijas tikai par savu piedāvāto produktu klāstu vai plašu tirgū pieejamo produktu klāstu, lai patērētājs saprastu, uz ko ir balstīts ieteikums.

|

|

(65)

|

Konsultāciju pakalpojumu pamatā vajadzētu būt pareizai izpratnei par patērētāja finanšu stāvokli, vēlmēm un mērķiem, balstoties uz vajadzīgo jaunāko informāciju un pamatotiem pieņēmumiem par riskiem patērētāja situācijā visā kredītlīguma darbības laikā. Dalībvalstīm vajadzētu spēt precizēt, kādā veidā, sniedzot konsultāciju pakalpojumus, būtu jāizvērtē attiecīgā produkta piemērotība patērētājam.

|

|

(66)

|

Patērētāja spējai atmaksāt kredītu pirms kredītlīguma termiņa beigām var būt svarīga loma, veicinot konkurenci iekšējā tirgū un Savienības pilsoņu pārvietošanās brīvību, kā arī palīdzot nodrošināt elastību kredītlīguma spēkā esamības laikā, kas vajadzīga, lai veicinātu finanšu stabilitāti atbilstīgi Finanšu stabilitātes padomes ieteikumiem. Tomēr pastāv būtiskas atšķirības starp valstu principiem un nosacījumiem, saskaņā ar kuriem patērētājiem ir iespēja veikt sava kredīta pirmstermiņa atmaksu, un nosacījumiem, saskaņā ar kuriem šāda atmaksa var notikt. Atzīstot hipotekāro tirgu finansēšanas mehānismu daudzveidību un dažādo pieejamo produktu klāstu, tomēr ir būtiski Savienības līmenī noteikt konkrētus standartus attiecībā uz pirmstermiņa kredīta atmaksu, lai nodrošinātu to, ka patērētājiem ir iespēja izpildīt savas saistības pirms kredītlīgumā noteiktā termiņa un pārliecība, ka tie var salīdzināt piedāvājumus, lai atrastu vislabākos produktus, kas apmierinātu viņu vajadzības. Tādēļ dalībvalstīm vai nu ar tiesību aktiem, vai ar citiem līdzekļiem, tādiem kā līguma klauzulas, būtu jānodrošina, lai patērētājiem ir tiesības uz pirmstermiņa atmaksu. Tomēr dalībvalstīm būtu jāspēj noteikt nosacījumus, kā šādas tiesības izmantot. Šie nosacījumi var ietvert tiesību izmatošanas laika ierobežojumus, atšķirīgus noteikumus atkarībā no aizņēmuma likmes veida vai ierobežojumus attiecībā uz gadījumiem, kādos šīs tiesības var izmantot. Ja pirmstermiņa atmaksa notiek laikposmā, kurā tiek piemērota fiksēta aizņēmuma likme, dalībvalsts var paredzēt, ka šo tiesību izmantošana ir atkarīga no tā, vai patērētājam ir likumīga interese. Šāda likumīga interese var rasties, piemēram, patērētāja laulības šķiršanas vai bezdarba gadījumā. Dalībvalstu noteiktie nosacījumi var paredzēt, ka kreditors ir tiesīgs saņemt taisnīgu un objektīvi pamatotu kompensāciju par iespējamām izmaksām, kas tieši saistītas ar kredīta pirmstermiņa atmaksu. Gadījumos, kad dalībvalstis paredz, ka kreditors ir tiesīgs saņemt kompensāciju, šādai kompensācijai vajadzētu būt taisnīgai un objektīvi pamatotai kompensācijai par iespējamām izmaksām, kas tieši saistītas ar kredīta pirmstermiņa atmaksu saskaņā ar valsts noteikumiem par kompensāciju. Kompensācijas apmēram nebūtu jāpārsniedz kreditora finansiālo zaudējumu apmērs.

|

|

(67)

|

Ir svarīgi nodrošināt pietiekamu pārredzamību, lai radītu skaidrību patērētājiem par to, kādas saistības tiek ievērotas finanšu stabilitātes saglabāšanas nolūkos un vai kredītlīguma spēkā esamības laikā pastāv elastība. Patērētāji būtu jāinformē par aizņēmuma likmi līgumattiecību laikā, kā arī pirmslīguma stadijā. Dalībvalstīm vajadzētu spēt brīvi saglabāt vai ieviest ierobežojumus vai aizliegumus attiecībā uz vienpusējām aizņēmuma likmes izmaiņām, ko veic kreditors. Aizņēmuma likmes maiņas gadījumā dalībvalstīm vajadzētu spēt paredzēt to, ka patērētājs ir tiesīgs saņemt atjauninātu amortizācijas grafiku.

|

|

(68)

|

Lai gan kredīta starpniekiem ir galvenā loma ar mājokļa nekustamo īpašumu saistīto kredītlīgumu izplatīšanā Savienībā, joprojām pastāv ievērojamas atšķirības valstu noteikumos par kredīta starpnieku darbības veikšanu un uzraudzību, kas rada šķēršļus kredīta starpnieku darbību uzsākšanai un veikšanai iekšējā tirgū. Kredīta starpnieku nespēja brīvi veikt savu darbību visā Savienībā kavē pienācīgu iekšējā tirgus darbību ar mājokļa nekustamo īpašumu saistītajos kredītlīgumos. Atzīstot kredītstarpniecībā iesaistīto dalībnieku daudzveidību, ir svarīgi Savienības līmenī noteikt konkrētus standartus, lai nodrošinātu augsta līmeņa profesionalitāti un pakalpojumus.

|

|

(69)

|

Lai kredīta starpnieki varētu veikt savas darbības, kredīta starpniekiem būtu jāpiemēro atzīšanas process, ko veic to piederības dalībvalsts kompetentā iestāde, un tie būtu pastāvīgi jāuzrauga, lai nodrošinātu, ka tie izpilda stingrās profesionālās prasības vismaz attiecībā uz to kompetenci, nevainojamu reputāciju un profesionālo civiltiesisko atbildību. Šādas prasības būtu jāpiemēro vismaz iestāžu līmenī. Tomēr dalībvalstis var precizēt, vai šādas atzīšanas prasības piemēro katram atsevišķam kredīta starpnieka darbiniekam. Piederības dalībvalsts var paredzēt papildu prasības, piemēram, ka kredīta starpnieka akcionāriem nepieciešama nevainojama reputācija vai ka piesaistītais kredīta starpnieks var būt piesaistīts tikai vienam kreditoram, ja tas ir samērīgi un saderīgi ar citiem Savienības tiesību aktiem. Publiskajā reģistrā būtu jāiekļauj attiecīga informācija par atzītajiem kredīta starpniekiem. Kredīta starpniekiem, kuri darbojas tikai viena kreditora vārdā, kurš uzņemas pilnu un neierobežotu atbildību, vajadzētu būt iespējai tikt atzītiem no kompetento iestāžu puses saziņā ar kreditoru, kura vārdā tie rīkojas. Dalībvalstīm vajadzētu būt tiesībām saglabāt vai uzlikt ierobežojumus attiecībā uz konkrētu kredīta starpnieku juridisko formu, proti, vai tiem ir atļauts rīkoties tikai kā juridiskām personām vai fiziskām personām. Dalībvalstīm būtu jādod iespēja brīvi izlemt, vai visi kredīta starpnieki iekļaujami vienā reģistrā vai ir vajadzīgi dažādi reģistri atkarībā no tā, vai kredīta starpnieks ir piesaistīts vai rīkojas kā neatkarīgs kredīta starpnieks. Turklāt dalībvalstīm vajadzētu būt brīvai izvēlei saglabāt vai uzlikt ierobežojumus attiecībā uz iespēju iekasēt maksu no patērētājiem, ko veic kredīta starpnieki, kuri piesaistīti vienam vai vairākiem kreditoriem.

|

|

(70)

|

Dažās dalībvalstīs kredīta starpnieki var pieņemt lēmumu izmantot pakalpojumus, ko sniedz iecelti pārstāvji, kuri veic darbības šo starpnieku vārdā. Dalībvalstīm vajadzētu būt iespējai piemērot šajā direktīvā izklāstīto īpašo režīmu attiecībā uz ieceltajiem pārstāvjiem. Tomēr dalībvalstīm vajadzētu būt brīvai izvēlei neieviest šādu režīmu vai atļaut citām vienībām veikt uzdevumu, kas pielīdzināms iecelto pārstāvju veiktajam uzdevumam, ar noteikumu, ka minētajām vienībām piemēro tādu pašu režīmu kā kredīta starpniekiem. Šajā direktīvā izklāstītie noteikumi par ieceltajiem pārstāvjiem nekādā ziņā neuzliek dalībvalstīm pienākumu atļaut ieceltajiem pārstāvjiem darboties to jurisdikcijā, ja vien šādi ieceltie pārstāvji netiek uzskatīti par kredīta starpniekiem saskaņā ar šo direktīvu.

|

|

(71)

|

Lai nodrošinātu to, ka kompetentās iestādes efektīvi uzrauga kredīta starpniekus, kredīta starpnieku, kas ir juridiska persona, būtu jāatzīst dalībvalstī, kurā ir tā juridiskā adrese. Kredīta starpnieku, kas nav juridiska persona, būtu jāatzīst dalībvalstī, kurā ir tā galvenais birojs. Turklāt dalībvalstīm būtu jāpieprasa, lai kredīta starpnieka galvenais birojs vienmēr atrodas tā piederības dalībvalstī un lai tas tur faktiski darbojas.

|

|

(72)

|

Atzīšanas prasībām būtu jāļauj kredīta starpniekiem darboties citās dalībvalstīs saskaņā ar brīvības veikt uzņēmējdarbību un pakalpojumu sniegšanas brīvības principiem ar noteikumu, ka starp kompetentajām iestādēm ir ievērota atbilstīga paziņošanas procedūra. Pat tad, ja dalībvalstis nolemj atzīt visus atsevišķos kredīta starpnieka darbiniekus, paziņojumu par nodomu sniegt pakalpojumus būtu jāveic attiecībā uz kredīta starpnieku kopumā, nevis uz katru atsevišķu darbinieku. Tomēr, lai arī šī direktīva paredz regulējumu visiem apstiprinātajiem kredīta starpniekiem, tostarp kredīta starpniekiem, kas piesaistīti tikai vienam kreditoram, lai darbotos visā Savienībā, šī direktīva neparedz šādu regulējumu ieceltajiem pārstāvjiem. Šādos gadījumos ieceltajiem pārstāvjiem, kas vēlas darboties citā dalībvalstī, būtu jāievēro šajā direktīvā izklāstītās prasības kredīta starpnieku atzīšanai.

|

|

(73)

|

Dažās dalībvalstīs kredīta starpnieki var veikt savas darbības attiecībā uz kredītlīgumiem, ko piedāvā kredītiestādes, kā arī iestādes, kas nav kredītiestādes. Atzītajiem kredīta starpniekiem principā būtu jāļauj darboties visā Savienības teritorijā. Tomēr atzīšanai, ko piešķir piederības dalībvalsts kompetentā iestāde, nebūtu jāļauj kredīta starpniekiem sniegt pakalpojumus attiecībā uz kredītlīgumiem, ko piedāvā iestādes, kuras nav kredītiestādes, patērētājam dalībvalstī, kur šāda veida iestādēm nav atļauts darboties.

|

|

(74)

|

Dalībvalstīm būtu jāspēj paredzēt, ka personām, kas profesionālās darbības gaitā veic kredītstarpniecības darbības tikai atsevišķos gadījumos, piemēram, juristiem vai notāriem, nepiemēro šajā direktīvā izklāstīto atzīšanas procedūru ar noteikumu, ka šāda profesionāla darbība tiek regulēta un ka attiecīgie noteikumi neliedz veikt kredītstarpniecības darbības kā papildpakalpojumus. Tomēr šādam atbrīvojumam no šajā direktīvā izklāstītās atzīšanas procedūras būtu jānozīmē to, ka šādas personas nevar izmantot šajā direktīvā paredzētā pasu režīma priekšrocības. Personas, kas savas profesionālās darbības gaitā atsevišķos gadījumos tikai iepazīstina patērētāju ar kreditoru vai kredīta starpnieku vai iesaka patērētājam vērsties pie kreditora vai kredīta starpnieka, piemēram, informējot patērētāju par konkrētu kreditoru vai kredīta starpnieku vai par šā konkrētā kreditora vai kredīta starpnieka produkta veidu bez turpmākas reklāmas vai iesaistīšanās iepazīstināšanā ar kredītlīgumu, tā piedāvāšanā, sagatavošanas darbā vai noslēgšanā, nebūtu uzskatāmas par kredīta starpniekiem, piemērojot šo direktīvu. Tāpat arī aizņēmēji, kas vienīgi nodot kredītlīgumu patērētājam, izmantojot subrogācijas procesu un neveicot nekādu citu kredītstarpniecības darbību, nebūtu uzskatāmi par kredīta starpniekiem, piemērojot šo direktīvu.

|

|

(75)

|

Lai nodrošinātu kreditoriem līdzvērtīgus konkurences apstākļus un veicinātu finanšu stabilitāti, kamēr vēl nav veikta tālāka saskaņošana, dalībvalstīm būtu jānodrošina, ka tiek veikti attiecīgi pasākumi to iestāžu atzīšanai un uzraudzībai, kas nav kredītiestādes un nodarbojas ar mājokļa nekustamā īpašuma kredītlīgumu piedāvāšanu. Saskaņā ar proporcionalitātes principu šajā direktīvā nebūtu jānosaka sīki izstrādāti nosacījumi to kreditoru atzīšanai vai uzraudzībai, kas nodarbojas ar šādu kredītlīgumu piedāvāšanu un kas nav kredītiestādes, kā definēts Eiropas Parlamenta un Padomes Regulā (ES) Nr. 575/2013 (2013. gada 26. jūnijs) par prudenciālajām prasībām attiecībā uz kredītiestādēm un ieguldījumu brokeru sabiedrībām (15). Šādu iestāžu skaits, kas darbojas Savienībā, šobrīd ir ierobežots, tāpat kā to tirgus daļa un dalībvalstu skaits, kurās tās darbojas, jo īpaši kopš finanšu krīzes sākuma. Tāda paša iemesla dēļ šajā direktīvā nebūtu jānosaka arī “pases” ieviešana šādām iestādēm.

|

|

(76)

|

Dalībvalstīm būtu jāpieņem noteikumi par sankcijām, kas piemērojamas saskaņā ar šo direktīvu pieņemto valsts noteikumu pārkāpumiem, un jānodrošina to īstenošana. Lai gan sankciju izvēle paliek dalībvalstu ziņā, paredzētajām sankcijām vajadzētu būt iedarbīgām, samērīgām un atturošām.

|

|

(77)

|

Patērētājiem vajadzētu būt pieejamām ārpustiesas sūdzību un pārsūdzības procedūrām, lai izšķirtu strīdus, kas, īstenojot šajā direktīvā noteiktās tiesības un pienākumus, rodas starp kreditoriem un patērētājiem, kā arī starp kredīta starpniekiem un patērētājiem. Dalībvalstīm būtu jānodrošina, lai kreditoriem un kredīta starpniekiem dalība šādās alternatīvās strīdu izšķiršanas procedūrās nebūtu fakultatīva. Lai nodrošinātu alternatīvu strīdu izšķiršanas procedūru vienmērīgu darbību pārrobežu darbības gadījumos, dalībvalstīm būtu jāprasa un jāaicina, lai ārpustiesas sūdzību un pārsūdzības struktūras sadarbotos. Minētajā kontekstā būtu jāveicina dalībvalstu ārpustiesas sūdzību un pārsūdzības struktūru dalība FIN-NET tīklā, kas ietver valstu shēmas finanšu strīdu izšķiršanai ārpustiesas kārtībā, lai risinātu strīdus, kas radušies starp patērētājiem un finanšu pakalpojumu sniedzējiem.

|

|

(78)

|

Lai nodrošinātu konsekventu saskaņošanu un ņemtu vērā attīstību kredītlīgumu tirgos, kredītproduktu vai ekonomiskās situācijas attīstību, un lai sīkāk precizētu dažas šīs direktīvas prasības, Komisijai būtu jādeleģē pilnvaras pieņemt aktus saskaņā ar LESD 290. pantu par grozījumiem attiecībā uz standarta tekstiem vai instrukcijām par ESIL aizpildīšanu un grozījumiem attiecībā uz piezīmēm vai pieņēmumu atjaunojumu, ko izmanto, lai aprēķinātu GPL. Ir īpaši būtiski, lai Komisija, veicot sagatavošanas darbus, rīkotu atbilstīgas apspriešanās, tostarp ekspertu līmenī. Komisijai, sagatavojot un izstrādājot deleģētos aktus, būtu jānodrošina vienlaicīga, savlaicīga un atbilstīga attiecīgo dokumentu nosūtīšana Eiropas Parlamentam un Padomei.

|

|

(79)

|

Lai atvieglotu kredīta starpnieku spēju sniegt pārrobežu pakalpojumus un lai sadarbotos, apmainītos ar informāciju un izšķirtu strīdus starp kompetentajām iestādēm, atbildību par kredīta starpnieku atzīšanu būtu jāpiešķir tām kompetentajām iestādēm, kas darbojas Eiropas Uzraudzības iestādes (Eiropas Banku iestādes) (“EBI”) pārraudzībā, kā izklāstīts Eiropas Parlamenta un Padomes Regulā (ES) Nr. 1093/2010 (2010. gada 24. novembris), ar ko izveido Eiropas Uzraudzības iestādi (Eiropas Banku iestādi) (16), vai citām valsts iestādēm ar noteikumu, ka tās sadarbojas ar iestādēm, kas darbojas EBI pārraudzībā, lai veiktu savus pienākumus saskaņā ar šo direktīvu.

|

|

(80)

|

Dalībvalstīm būtu jāizraugās kompetentās iestādes, kam piešķirtas pilnvaras nodrošināt šīs direktīvas izpildi, un jānodrošina, lai tām tiktu piešķirtas izmeklēšanas un izpildes pilnvaras un pietiekami resursi, kas vajadzīgi to pienākumu veikšanai. Kompetentās iestādes var rīkoties, iesniedzot pieteikumu tiesā, kuras kompetencē ir pieņemt tiesisku nolēmumu, tostarp attiecīgajā gadījumā – apelācijas kārtībā. Tas dalībvalstīm ļautu – īpaši, ja šīs direktīvas noteikumi tiktu transponēti civiltiesību normās, – atstāt šo noteikumu ieviešanu minēto struktūru un tiesu ziņā. Dalībvalstīm būtu jāspēj izraudzīties dažādas kompetentās iestādes, lai panāktu šajā direktīvā noteikto daudzveidīgo pienākumu izpildi. Piemēram, dažiem noteikumiem dalībvalstis varētu izraudzīties kompetentās iestādes, kas atbildīgas par patērētāju aizsardzības stiprināšanu, turpretim citiem noteikumiem tās varētu nolemt izraudzīties prudenciālās uzraudzības iestādes. Izvēlei izraudzīties dažādas kompetentās iestādes nebūtu jāietekmē pienākumi attiecībā uz pastāvīgu uzraudzību un kompetento iestāžu sadarbību, kā paredzēts šajā direktīvā.

|

|

(81)

|

Attīstoties iekšējam tirgum, kurā ir augsts aizsardzības līmenis patērētājiem attiecībā uz kredītlīgumiem, kas saistīti ar mājokļa nekustamo īpašumu, būs jāpārskata šīs direktīvas efektīva darbība. Pārskatīšanai, cita starpā, būtu jāietver izvērtējums par šīs direktīvas ievērošanu un ietekmi, izvērtējums par to, vai direktīvas darbības joma joprojām ir atbilstīga, analīze par kredītlīgumu piešķiršanu, ko veic iestādes, kas nav kredītiestādes, izvērtējums par nepieciešamību veikt turpmākus pasākumus, tostarp pases izsniegšanu iestādēm, kas nav kredītiestādes, un izpēte par nepieciešamību ieviest papildu tiesības un pienākumus attiecībā uz kredītlīgumu pēclīguma stadiju.

|

|

(82)

|