|

7.11.2013

|

LT

|

Europos Sąjungos oficialusis leidinys

|

L 297/1

|

EUROPOS CENTRINIO BANKO REGLAMENTAS (ES) Nr. 1071/2013

2013 m. rugsėjo 24 d.

dėl pinigų finansų įstaigų sektoriaus balanso (nauja redakcija)

(ECB/2013/33)

EUROPOS CENTRINIO BANKO VALDANČIOJI TARYBA,

atsižvelgdama į Europos centrinių bankų sistemos ir Europos Centrinio Banko statutą, ypač į jo 5 straipsnį,

atsižvelgdama į 1998 m. lapkričio 23 d. Tarybos reglamentą (EB) Nr. 2533/98 dėl Europos Centrinio Banko renkamos statistinės informacijos (1), ypač į jo 5 straipsnio 1 dalį ir 6 straipsnio 4 dalį,

atsižvelgdama į 1998 m. lapkričio 23 d. Tarybos reglamentą (EB) Nr. 2531/98 dėl Europos Centrinio Banko privalomųjų atsargų reikalavimo taikymo (2), ypač į jo 6 straipsnio 4 dalį,

atsižvelgdama į Europos Komisijos nuomonę,

kadangi:

|

(1)

|

2008 m. gruodžio 19 d. Europos Centrinio Banko reglamentas (EB) Nr. 25/2009 dėl pinigų finansinių įstaigų sektoriaus balanso (ECB/2008/32) (3) buvo iš esmės pakeistas. Kadangi reikalingi nauji pakeitimai, ypač atsižvelgiant į 2013 m. gegužės 21 d. Europos Parlamento ir Tarybos reglamentą (ES) Nr. 549/2013 dėl Europos nacionalinių ir regioninių sąskaitų sistemos Europos Sąjungoje (4), siekiant aiškumo jis turėtų būti išdėstytas nauja redakcija;

|

|

(2)

|

kad Europos centrinių bankų sistema (ECBS) galėtų vykdyti savo uždavinius, reikia pateikti konsoliduotą pinigų finansų įstaigų (PFĮ) sektoriaus balansą. Iš esmės šia informacija siekiama pateikti Europos Centriniam Bankui (ECB) išsamią statistinę informaciją apie pinigų pokyčius valstybėse narėse, kurių valiuta euro (toliau – euro zonos valstybėse narėse), priskiriamose vienai ekonominei erdvei. Ši statistika apima agreguotus finansinio turto ir įsipareigojimų atsargų ir sandorių duomenis, apimančius visą vienalytį PFĮ sektorių ir atskaitingąją visumą; ji yra teikiama reguliariai. Pakankamai išsamūs statistiniai duomenys taip pat yra būtini siekiant užtikrinti nuolatinę analitinę euro zonos pinigų junginių ir atitiktinių naudą;

|

|

(3)

|

ECB, vadovaudamasis Sutartimi dėl Europos Sąjungos veikimo ir Europos centrinių bankų sistemos ir Europos Centrinio Banko statute (toliau – ECBS statutas) nustatytomis sąlygomis, turi priimti reglamentus, reikalingus ECBS statute ir, kai kuriais atvejais, pagal Sutarties 129 straipsnio 4 dalį Tarybos priimtose nuostatose nurodytiems ECBS uždaviniams atlikti;

|

|

(4)

|

pagal ECBS statuto 5 straipsnio 1 dalį, kad galėtų vykdyti ECBS uždavinius, ECB, padedamas nacionalinių centrinių bankų (NCB), turi rinkti reikiamą statistinę informaciją arba iš kompetentingų nacionalinių institucijų, arba tiesiogiai iš ūkio subjektų. ECBS statuto 5 straipsnio 2 dalyje nustatyta, kad NCB, kiek tai įmanoma, vykdo 5 straipsnio 1 dalyje aprašytus uždavinius;

|

|

(5)

|

pagal Reglamento (EB) Nr. 2533/98 3 straipsnį ECB turi nurodyti faktinę atskaitingąją visumą atraminės atskaitingosios visumos ribose ir turi teisę visiškai arba iš dalies atleisti tam tikras atskaitingųjų agentų grupes nuo jo statistinės atskaitomybės reikalavimų. 6 straipsnio 4 dalyje numatyta, kad ECB gali priimti reglamentus, nustatančius sąlygas, pagal kurias galima naudotis teise tikrinti arba privalomai rinkti statistinę informaciją;

|

|

(6)

|

pagal Reglamento (EB) Nr. 2533/98 4 straipsnį valstybės narės turi veikti statistikos srityje ir visapusiškai bendradarbiauti su ECBS, kad būtų garantuotas ECBS statuto 5 straipsnio nustatytų įsipareigojimų vykdymas;

|

|

(7)

|

NCB gali prireikti, ir tai gali sumažinti atskaitomybės naštą, rinkti iš faktinės atskaitingosios visumos statistinę informaciją, reikalingą ECB statistinės atskaitomybės reikalavimams įvykdyti, pagal platesnę statistinės atskaitomybės sistemą, kurią patys NCB nustato pagal Sąjungos arba nacionalinę teisę arba nusistovėjusią praktiką, ir kuri naudojama kitais statistikos tikslais, jeigu tai netrukdo vykdyti ECB statistinės atskaitomybės reikalavimų. Siekiant didinti skaidrumą, šiais atvejais tikslinga informuoti atskaitinguosius agentus, kad duomenys renkami kitais statistiniais tikslais. Tam tikrais atvejais ECB gali remtis šiais kitais tikslais surinkta statistine informacija, kad įvykdytų savo reikalavimus;

|

|

(8)

|

išsamiausius statistinius duomenis reikia pateikti tada, kai atitiktinės šalys yra pinigus turinčio sektoriaus dalis. Išsamių duomenų reikia apie: a) indėlių įsipareigojimus pagal subsektorių ir terminą, o taip pat – pagal valiutą, kad būtų galima išsamiau išanalizuoti į P3 pinigų junginius įtrauktų sudedamųjų dalių – užsienio valiutos pokyčius ir padėti nustatyti užsienio valiuta ir eurais išreikštų P3 sudedamųjų dalių pakeičiamumo laipsnį; b) paskolas pagal subsektorių, terminą, paskirtį, palūkanų normos perskaičiavimą ir valiutą, kadangi ši informacija yra laikoma esmine pinigų analizei; c) pozicijas kitų PFĮ atžvilgiu, jeigu to reikia PFĮ tarpusavio likučiams įskaityti arba atsargų bazei apskaičiuoti; d) pozicijas ne euro zonos rezidentų (likusio pasaulio) atžvilgiu straipsniuose „sutarto nuo dvejų metų termino indėliai“, „įspėjamojo nuo dvejų metų laikotarpio indėliai“ ir „atpirkimo sandoriai“, kad būtų galima apskaičiuoti atsargų bazę, kuriai taikoma teigiama atsargų norma; e) pozicijas likusio pasaulio atžvilgiu indėlių įsipareigojimams iš viso, kad būtų galima parengti duomenis apie išorės atitiktinius; f) indėlių įsipareigojimus ir paskolas likusio pasaulio atžvilgiu, kurių pradinis terminas – iki ir nuo vienerių metų, mokėjimų balanso ir finansinių ataskaitų tikslais;

|

|

(9)

|

NCB, norėdami rinkti statistinę informaciją apie PFĮ vertybinių popierių portfelius pagal 2012 m. spalio 17 d. Europos Centrinio Banko reglamentą (ES) Nr. 1011/2012 dėl turimų vertybinių popierių statistikos (ECB/2012/24) (5), teikia informaciją pagal kiekvieną vertybinį popierių kas ketvirtį. NCB gali sujungti atskaitomybės reikalavimus pagal šį reglamentą ir Reglamentą (ES) Nr. 1011/2012 (ECB/2012/24), jei tai gali sumažinti kredito įstaigų atskaitomybės naštą. NCB gali leisti pinigų rinkos fondams (PRF) teikti duomenis pagal 2013 m. spalio 18 d. Europos Centrinio Banko reglamentą (ES) Nr. 1073/2013 dėl investicinių fondų turto ir įsipareigojimų statistikos (ECB/2013/38) (6), kad sumažintų fondų valdytojams tenkančią naštą;

|

|

(10)

|

finansiniai sandoriai ECB apskaičiuojami kaip skirtumas tarp atsargų pozicijų ataskaitinėmis datomis mėnesio pabaigoje, atėmus pokyčių, atsirandančių ne dėl sandorių, o kitokios įtakos, poveikį. Atskaitingiesiems agentams skirtas reikalavimas neapima valiutų santykio pokyčių, kuriuos ECB arba NCB, pasikonsultavę su ECB, apskaičiuoja iš atskaitingųjų agentų pateiktų duomenų apie kiekvienos valiutos atsargas, arba patikslinimų dėl perklasifikavimo, kuriuos patys NCB renka iš įvairių jau prieinamų informacijos šaltinių;

|

|

(11)

|

Reglamento (EB) Nr. 2531/98 5 straipsniu ECB suteikiama teisė priimti reglamentus arba sprendimus atleidžiant įstaigas nuo privalomųjų atsargų reikalavimų, apibrėžiant įsipareigojimų bet kuriai kitai įstaigai neįskaitymo į atsargų bazę arba išskaitymo iš jos taisykles ir nustatant skirtingas atsargų normas konkrečioms įsipareigojimų kategorijoms. Pagal Reglamento (EB) Nr. 2531/98 6 straipsnį ECB turi teisę rinkti iš įstaigų privalomosioms atsargoms taikyti reikalingą informaciją ir tikrinti informacijos, kurią įstaigos teikia įrodydamos privalomųjų atsargų reikalavimų vykdymą, tikslumą ir kokybę. Siekiant sumažinti bendrą atskaitomybės naštą, kredito įstaigų, kurioms pagal 2003 m. rugsėjo 12 d. Europos Centrinio Banko reglamentą (EB) Nr. 1745/2003 dėl privalomųjų atsargų reikalavimo taikymo (ECB/2003/9) (7) taikoma ECB privalomųjų atsargų sistema, nuolatiniam atsargų bazės skaičiavimui pageidautina naudoti statistinę informaciją apie mėnesinį balansą;

|

|

(12)

|

reikia nustatyti konkrečias procedūras, taikytinas susijungimų, kuriuose dalyvauja kredito įstaigos, atveju, siekiant paaiškinti šių įstaigų įsipareigojimus privalomųjų atsargų reikalavimų atžvilgiu;

|

|

(13)

|

ECB reikia informacijos apie PFĮ pakeitimo vertybiniais popieriais veiklą, kad jis galėtų išsiaiškinti kredito ir paskolų pokyčius euro zonoje. Ši informacija taip pat papildo pagal 2013 m. spalio 18 d. Europos Centrinio Banko reglamentą (ES) Nr. 1075/2013 dėl finansinių priemonių bendrovių, užsiimančių pakeitimo vertybiniais popieriais sandoriais, turto ir įsipareigojimų statistikos (ECB/2013/40) (8) teikiamus duomenis;

|

|

(14)

|

nors pripažįstama, kad pagal ECBS statuto 34 straipsnio 1 dalį ECB priimti reglamentai valstybėms narėms, kurių valiuta nėra euro (toliau – ne euro zonos valstybės narės), nesuteikia jokių teisių ir nenustato jokių prievolių, ECBS statuto 5 straipsnis taikomas euro zonos ir ne euro zonos valstybėms narėms. Reglamento (EB) Nr. 2533/98 17 konstatuojamojoje dalyje nurodyta, kad ECBS statuto 5 straipsnis kartu su Europos Sąjungos sutarties 4 straipsnio 3 dalimi reiškia prievolę nacionaliniu lygiu parengti ir įgyvendinti visas priemones, kurias ne euro zonos valstybės narės laiko tinkamomis statistinei informacijai, reikalingai ECB statistinės atskaitomybės reikalavimams vykdyti, rinkti, ir laiku pasirengti statistikos srityje, kad jos galėtų tapti euro zonos valstybėmis narėmis;

|

|

(15)

|

turėtų būti taikomi Reglamento (EB) Nr. 2533/98 8 straipsnyje nustatyti konfidencialios statistinės informacijos apsaugos ir naudojimo standartai;

|

|

(16)

|

Reglamento (EB) Nr. 2533/98 7 straipsnio 1 dalyje nustatyta, kad ECB turi teisę atskaitingiesiems agentams, kurie nevykdo ECB reglamentuose ar sprendimuose nustatytų statistinės atskaitomybės reikalavimų, taikyti sankcijas,

|

PRIĖMĖ ŠĮ REGLAMENTĄ:

1 straipsnis

Sąvokų apibrėžtys

Šiame reglamente:

|

a)

|

pinigų finansų įstaiga (PFĮ) – tai įstaiga rezidentė, priklausanti bet kuriam iš nurodytų sektorių:

|

2.

|

kitos PFĮ, kurios apima

|

a)

|

indėlių bendroves:

|

i)

|

kredito įstaigas, kaip apibrėžta 2013 m. birželio 26 d. Europos Parlamento ir Tarybos reglamento (ES) Nr.575/2013 dėl prudencinių reikalavimų kredito įstaigoms ir investicinėms įmonėms (9) 4 straipsnio 1 dalies 1 punkte, ir

|

|

ii)

|

indėlių bendroves, išskyrus kredito įstaigas, kurios yra:

|

—

|

kitos finansų įstaigos, kurios daugiausia verčiasi finansiniu tarpininkavimu ir kurios verčiasi indėlių ir (arba) artimų indėlių pakaitalų priėmimu iš institucinių vienetų, neapsiribojant PFĮ (jų klasifikaciją lemia kitų PFĮ išleistų priemonių ir kredito įstaigose padėtų indėlių pakeičiamumo laipsnis), ir kurios savo sąskaita, bent jau ekonomine prasme, teikia paskolas ir (arba) investuoja į vertybinius popierius; arba

|

|

—

|

elektroninių pinigų institucijos, kurios daugiausia verčiasi finansiniu tarpininkavimu – leidžia elektroninius pinigus; arba

|

|

|

|

b)

|

pinigų rinkos fondus (PRF) pagal 2 straipsnį;

|

|

|

|

b)

|

sąvokos „atskaitingasis agentas“ ir „rezidentas“ turi tokią pat reikšmę, kaip apibrėžta Reglamento (EB) Nr. 2533/98 1 straipsnyje;

|

|

c)

|

atitinkamas NCB – euro zonos valstybės narės, kurioje reziduoja PFĮ, NCB;

|

|

d)

|

sąvoka „finansinių priemonių bendrovė (FPB) turi tokią pat reikšmę, kaip apibrėžta Reglamento (ES) Nr. 1075/2013 (ECB/2013/40) 1 straipsnyje;

|

|

e)

|

pakeitimas vertybiniais popieriais – sandoris, kuris yra arba: a) tradicinis pakeitimas vertybiniais popieriais, kaip apibrėžta Reglamento (ES) Nr. 575/2013 4 straipsnyje; ir (arba) b) pakeitimas vertybiniais popieriais, kaip apibrėžta Reglamento (ES) Nr. 1075/2013 (ECB/2013/40) 1 straipsnyje, kuris apima FPB vertybiniais popieriais pakeistų paskolų perleidimą;

|

|

f)

|

sąvokos „elektroninių pinigų įstaiga“ ir „elektroniniai pinigai“ turi tokią pat reikšmę, kaip apibrėžta Europos Parlamento ir Tarybos Direktyvos Nr. 2009/110/EB (10) 2 straipsnio 1 ir 2 dalyse;

|

|

g)

|

dalinis nurašymas – tiesioginis paskolos sumos sumažinimas balanse dėl jos nuvertėjimo;

|

|

h)

|

visiškas nurašymas – visos paskolos sumos nurašymas, kai ji pašalinama iš balanso;

|

|

i)

|

administratorius – PFĮ, kuri tvarko paskolas, dėl kurių buvo sudaryti pakeitimo vertybiniais popieriais sandoriai, arba kitaip perleistas paskolas, t. y. renka iš skolininkų pagrindinę sumą ir palūkanas;

|

|

j)

|

paskolos perdavimas – paskolos arba paskolų fondo ekonominis perleidimas iš atskaitingojo agento gavėjui, kuris įvykdomas nuosavybės perleidimu arba daliniu perleidimu;

|

|

k)

|

paskolos įsigijimas – paskolos arba paskolų fondo ekonominis perleidimas iš perleidėjo atskaitingajam agentui, kuris įvykdomas nuosavybės perleidimu arba daliniu dalyvavimu;

|

|

l)

|

grupės vidaus pozicijos – pozicijos tarp euro zonos indėlių bendrovių, priklausančių tai pačiai grupei, kurią sudaro patronuojančioji bendrovė ir visi jos tiesiogiai ar netiesiogiai kontroliuojami euro zonos grupės nariai rezidentai;

|

|

m)

|

maža įstaiga – maža PFĮ, kuriai pagal 9 straipsnio 1 dalį taikoma nukrypti leidžianti nuostata;

|

|

n)

|

pripažinimo panaikinimas – paskolos arba jos dalies pašalinimas iš atsargų, duomenys apie kurias buvo pateikti vadovaujantis I priedo 2 ir 3 dalimis, įskaitant jos pašalinimą dėl 9 straipsnio 4 dalyje numatytos leidžiančios nukrypti nuostatos taikymo.

|

2 straipsnis

PRF identifikavimas

Šiame teisės akte kolektyvinio investavimo subjektai, atitinkantys visus toliau nurodytus kriterijus, laikomi PRF, jei jie:

|

a)

|

siekia investavimo tikslo – išlaikyti į fondą investuojamos sumos vertę ir teikti su pinigų rinkos priemonių palūkanų normomis palyginamą investicijų grąžą;

|

|

b)

|

investuoja į pinigų rinkos priemones, kurios atitinka 2009 m. liepos 13 d. Europos Parlamento ir Tarybos direktyvoje 2009/65/EB dėl įstatymų ir kitų teisės aktų, susijusių su kolektyvinio investavimo į perleidžiamus vertybinius popierius subjektais (KIPVPS), derinimo (11) nustatytus pinigų rinkos priemonių kriterijus, arba į indėlius kredito įstaigose arba, priešingu atveju, užtikrina, kad portfelio, į kurį jie investuoja, likvidumas ir vertė yra vertinami lygiaverčiai;

|

|

c)

|

užtikrina, kad pinigų rinkos priemonės, į kurias jie investuoja, yra aukštos kokybės, kurią nustato valdymo įmonė. Pinigų rinkos priemonės kokybė vertinama, inter alia, atsižvelgiant į šiuos veiksnius:

|

i)

|

pinigų rinkos priemonės kredito kokybę;

|

|

ii)

|

turto klasės, prie kurios priskiriama pinigų rinkos priemonė, pobūdį;

|

|

iii)

|

struktūrizuotoms finansinėms priemonėms – su struktūrizuotu finansiniu sandoriu susijusią operacinę ir atitiktinės šalies riziką;

|

|

|

d)

|

užtikrina, kad jų portfelio vidutinis svertinis terminas (angl. weighted average maturity, WAM) yra ne ilgesnis kaip šeši mėnesiai, o vidutinė svertinė trukmė (angl. weighted average life, WAL)– ne ilgesnė kaip 12 mėnesių (pagal I priedo 1 dalies 2 skirsnį);

|

|

e)

|

skelbia kiekvienos dienos grynojo turto vertę (angl. net asset value, NAV) (GTV) ir jų akcijų (vienetų) kainą, taip pat kiekvieną dieną išleidžia ir išperka akcijas (vienetus);

|

|

f)

|

investuoja tik į tuos vertybinius popierius, kurių likutinis terminas iki (teisinės) išpirkimo dienos yra dveji metai arba mažiau, jeigu iki kitos palūkanų normos perskaičiavimo dienos liko 397 dienos arba mažiau, kai vertybinių popierių kintamos palūkanų normos turi būti perskaičiuotos atsižvelgiant į pinigų rinkos palūkanų normą arba indeksą;

|

|

g)

|

investuoja tik į tuos kitus kolektyvinio investavimo subjektus, kurie atitinka PRF apibrėžtį;

|

|

h)

|

neprisiima nei tiesioginės, nei netiesioginės rizikos dėl nuosavybės priemonių ar prekių, įskaitant per išvestines priemones, ir naudoja išvestines priemones tik vadovaudamiesi fondo investavimo į pinigų rinką strategija. Išvestinės priemonės, keliančios riziką dėl užsienio valiutos, gali būti naudojamos tik draudimo nuo rizikos tikslais. Investicijos į nebazinės valiutos vertybinius popierius leidžiamos, jeigu valiutos rizika yra visiškai apdrausta;

|

|

i)

|

turi pastovią arba kintamą GTV.

|

3 straipsnis

Faktinė atskaitingoji visuma

1. Faktinę atskaitingąją visumą sudaro euro zonos valstybių narių teritorijoje reziduojančios PFĮ (vadovaujantis II priedo 1 dalimi).

2. Faktinėje atskaitingojoje visumoje esančioms PFĮ taikomi visi statistinės atskaitomybės reikalavimai, išskyrus atvejus, kai taikoma kuri nors vadovaujantis 9 straipsniu nustatyta leidžianti nukrypti nuostata.

3. Šis reglamentas taikomas PFĮ apibrėžtį atitinkantiems subjektams, net jeigu jiems netaikomas Reglamentas (ES) Nr. 575/2013.

4. Siekiant rinkti statistinę informaciją apie PRF akcijų (vienetų) turėtojų rezidavimo vietą, kaip nurodyta I priedo 2 dalies 5.7 skirsnyje, faktinę atskaitingąją visumą taip pat sudaro kiti finansiniai tarpininkai, išskyrus draudimo bendroves ir pensijų fondus (KFT), kuriems pagal 9 straipsnio 2 dalies c punktą taikomos leidžiančios nukrypti nuostatos. Taikydami šį reglamentą, NCB gali parengti ir tvarkyti atskaitingųjų KFT sąrašą, laikydamiesi I priedo 2 dalies 5.7 skirsnyje nustatytų principų.

4 straipsnis

Statistikai naudojamas PFĮ sąrašas

1. Vykdomoji valdyba parengia ir tvarko statistikai naudojamą PFĮ sąrašą, atsižvelgdama į dažnumo ir savalaikiškumo reikalavimus, kurie kyla jį naudojant ECB privalomųjų atsargų sistemos reikmėms. Statistikai naudojamame PFĮ sąraše nurodoma, ar joms yra taikoma ECB privalomųjų atsargų sistema. Statistikos tikslais PFĮ sąrašas turi būti atnaujinamas, tikslus, kiek įmanoma vienalytiškesnis bei pakankamai pastovus.

2. Statistikai naudojamą PFĮ sąrašą ir jo atnaujinimus NCB ir ECB atskaitingiesiems agentams padaro prieinamą tinkamu būdu, įskaitant elektronines priemones, internetą arba, atskaitingųjų agentų prašymu, popierinio dokumento forma.

3. Statistikai naudojamas PFĮ sąrašas skirtas tik informacijai. Tačiau, jeigu naujausias paskelbtas sąrašo variantas yra neteisingas, ECB netaiko sankcijų jokiam jo statistinės atskaitomybės reikalavimus netinkamai įvykdžiusiam subjektui, jeigu jis sąžiningai rėmėsi neteisingu sąrašu.

5 straipsnis

Statistinės atskaitomybės reikalavimai

1. Faktinė atskaitingoji visuma pateikia valstybės narės, kurios rezidentė yra PFĮ, NCB duomenis apie: a) mėnesines atsargas, susijusias su mėnesio pabaigos balansu; ir b) mėnesinius agreguotus patikslinimus dėl perkainojimo. Agreguoti patikslinimai dėl perkainojimo pateikiami apie visišką ir dalinį paskolų nurašymą, susijusį su paskolomis ir apimantį vertybinių popierių kainos perkainojimus. Kita informacija apie tam tikrą balanso straipsnių informaciją teikiama kas ketvirtį arba kartą per metus. NCB gali rinkti ketvirčio duomenis kas mėnesį, jei tai palengvina pateikimo procesą. Reikalaujama statistinė informacija yra nurodyta I priede.

2. NCB gali rinkti reikalaujamą statistinę informaciją apie PFĮ išleistus ir turimus vertybinius popierius pagal kiekvieną vertybinį popierių, jeigu 1 dalyje nurodytus duomenis galima išvesti laikantis IV priede nustatytų būtinųjų statistikos standartų.

3. Laikydamosi I priedo 4 dalies 1A lentelėje nustatytų būtinųjų reikalavimų, PFĮ pateikia mėnesinius patikslinimus dėl perkainojimo visų ECB reikalaujamų duomenų atžvilgiu. NCB gali rinkti papildomus duomenis, kurių neapima būtinieji reikalavimai. Šie papildomi duomenys gali būti susiję su 1A lentelėje pažymėtais paskirstymais, išskyrus „būtinuosius reikalavimus“.

4. ECB gali reikalauti pateikti paaiškinimus apie NCB surinktus „perklasifikavimų ir kitų patikslinimų“ patikslinimus.

5. Vadovaudamasis 2010 m. rugpjūčio 19 d. Sprendimu ECB/2010/10 dėl statistinės atskaitomybės reikalavimų nevykdymo (12), atskaitingiesiems agentams, kurie nesilaiko šiame reglamente nustatytų statistinės atskaitomybės reikalavimų, ECB gali taikyti sankcijas.

6 straipsnis

Paskolų pakeitimo vertybiniais popieriais ir kitų paskolų perdavimų papildomi statistinės atskaitomybės reikalavimai

PFĮ pateikia šiuos duomenis:

|

a)

|

ataskaitinio laikotarpio metu atliktų paskolų pakeitimų vertybiniais popieriais ir kitų paskolų perdavimų grynuosius srautus pagal I priedo 5 dalies 2 skirsnį;

|

|

b)

|

laikotarpio pabaigoje nesumokėtą sumą ir finansinius sandorius, išskyrus paskolų perdavimus ir paskolų įsigijimus atitinkamu laikotarpiu vertybiniais popieriais pakeistų paskolų ir paskolų, kurių pripažinimas panaikintas, ir, kurias administruoja PFĮ pagal I priedo 5 dalies 3 skirsnį, atžvilgiu; NCB gali taikyti šiuos atskaitomybės reikalavimus visoms PFĮ administruojamoms paskoloms, kurių pripažinimas panaikintas, ir kurios yra pakeistos vertybiniais popieriais ar kitaip perleistos;

|

|

c)

|

visų paskolų, kurioms PFĮ veikia kaip administratorius pakeitimo vertybiniais popieriais schemoje, ketvirčio pabaigos likučius pagal I priedo 5 dalies 4 skirsnį;

|

|

d)

|

taikant 39 tarptautinį apskaitos standartą (39 TAS), 9 tarptautinį finansinės atskaitomybės standartą (9 TFAS) arba panašias nacionalines apskaitos taisykles – paskolų, perduotų pakeitimo vertybiniais popieriais būdu, kurių pripažinimas balanse nebuvo panaikintas, laikotarpio pabaigos likučius pagal I priedo 5 dalies 5 skirsnį.

|

7 straipsnis

Savalaikiškumas

1. NCB nusprendžia, kada ir kokiu periodiškumu jiems reikia gauti duomenis iš atskaitingųjų agentų, kad būtų laikomasi toliau nurodytų terminų, kai taikytina, atsižvelgdami į ECB privalomųjų atsargų sistemos savalaikiškumo reikalavimus, ir atitinkamai informuoja atskaitinguosius agentus.

2. Mėnesinę statistiką NCB perduoda ECB iki 15-os darbo dienos, einančios po mėnesio, kurio duomenys teikiami, pabaigos.

3. Ketvirtinę statistiką NCB perduoda ECB iki 28-os darbo dienos, einančios po ketvirčio, kurio duomenys teikiami, pabaigos.

8 straipsnis

Apskaitos taisyklės statistinės atskaitomybės tikslais

1. Jeigu šiame reglamente nenustatyta kitaip, apskaitos taisyklės, kurių PFĮ laikosi atskaitomybės pagal šį reglamentą tikslais, yra nustatytos aktuose, į nacionalinę teisę perkeliančiuose 1986 m. gruodžio 8 d. Tarybos direktyvą 86/635/EEB dėl bankų ir kitų finansų įstaigų metinės finansinės atskaitomybės ir konsoliduotos finansinės atskaitomybės (13), ir visuose kituose taikomuose tarptautiniuose standartuose.

2. Duomenys apie indėlių įsipareigojimus ir paskolas pateikiami jų pagrindine suma, likusia mėnesio pabaigoje. Į šią sumą neįtraukiami visiški ir daliniai nurašymai, kaip nustatyta atitinkamoje apskaitos praktikoje. Indėlių įsipareigojimų ir paskolų užskaita prieš bet kokius kitus turtą arba įsipareigojimus nevykdoma.

3. Nepažeidžiant euro zonos valstybėse narėse vyraujančių apskaitos praktikos ir užskaitos priemonių, statistikos tikslais visas finansinis turtas ir įsipareigojimai pateikiami bendrąją verte.

4. NCB gali leisti pateikti duomenis apie paskolas atėmus atidėjinius, ir apie nupirktas paskolas pagal kainą, sutartą jų įsigijimo metu, jeigu tokią atskaitomybės praktiką taiko visi atskaitingieji agentai rezidentai.

9 straipsnis

Nukrypti leidžiančios nuostatos

1. Nukrypti leidžiančios nuostatos gali būti taikomos mažoms PFĮ taip:

|

a)

|

NCB gali taikyti mažoms PFĮ nukrypti leidžiančias nuostatas, jeigu bendras jų įnašas į nacionalinį PFĮ balansą pagal atsargas neviršija 5 %;

|

|

b)

|

a punkte nurodytos nukrypti leidžiančios nuostatos sumažina kredito įstaigų, kurioms jos taikomos, statistinės atskaitomybės reikalavimus nepažeidžiant III priede nustatytų privalomųjų atsargų apskaičiavimo reikalavimų;

|

|

c)

|

mažų PFĮ atveju, jei taikoma a punkte nurodyta nukrypti leidžianti nuostata, NCB ir toliau bent kartą per metus renka bent viso balanso duomenis, kad būtų galima stebėti bendrą mažų institucijų įnašą į nacionalinį PFĮ balansą;

|

|

d)

|

nepažeidžiant a punkto, NCB gali taikyti nukrypti leidžiančias nuostatas kredito įstaigoms, kurios nesinaudoja a ir b punktuose nustatyta tvarka, kad sumažintų jų atskaitomybės reikalavimus iki nustatytųjų I priedo 6 dalyje, jeigu bendras jų įnašas į nacionalinį PFĮ balansą pagal atsargas neviršija nei 10 % nacionalinio PFĮ balanso, nei 1 % euro zonos PFĮ balanso;

|

|

e)

|

NCB laiku tikrina, kaip vykdomos a ir d punktuose nustatytos sąlygos, kad nuo kiekvienų metų pradžios prireikus galėtų taikyti arba panaikinti nukrypti leidžiančias nuostatas;

|

|

f)

|

mažos PFĮ gali nuspręsti nesinaudoti nukrypti leidžiančiomis nuostatomis ir vykdyti visus atskaitomybės reikalavimus.

|

2. NCB gali taikyti PRF nukrypti leidžiančias nuostatas taip:

|

a)

|

NCB gali taikyti PRF nuo 5 straipsnio 1 dalyje nustatytų statistinės atskaitomybės reikalavimų nukrypti leidžiančias nuostatas, jeigu pagal Reglamento (ES) Nr. 1073/2013 (ECB/2013/38) 5 straipsnį PRF teikia balanso duomenis ir jeigu vykdomi šie reikalavimai:

|

i)

|

PRF teikia tokius duomenis kas mėnesį, vadovaudamiesi Reglamento (ES) Nr. 1073/2013 (ECB/2013/38) I priede nustatytu mišriu metodu ir jo 9 straipsnyje nustatytais savalaikiškumo reikalavimais; ir

|

|

ii)

|

PRF teikia mėnesio pabaigos atsargų duomenis apie PRF akcijas (vienetus) vadovaudamiesi 7 straipsnio 2 dalyje nustatytais savalaikiškumo reikalavimais;

|

|

|

b)

|

NCB taip pat gali taikyti PRF nuo šių statistinės atskaitomybės reikalavimų nukrypti leidžiančias nuostatas taip:

|

i)

|

teikti bendras pozicijas: 1) centrinių bankų ir indėlių bendrovių indėliams ir suteiktoms paskoloms; 2) visų atitiktinių šalių sektorių indėliams ir suteiktoms paskoloms, išskyrus ne finansų sektoriaus bendroves, paskirstytus pagal pradinį terminą; ir 3) euro zonos vidaus tarpvalstybiniams indėliams ir paskoloms, paskirstytoms pagal šalį ir sektorius;

|

|

ii)

|

teikti bendras sukauptas paskolų palūkanas už paskolas ir indėlius;

|

|

iii)

|

teikti turto ir įsipareigojimų pozicijas draudimo bendrovių ir pensijų fondų sektoriams atskirai;

|

|

iv)

|

teikti informaciją apie grupės vidaus pozicijas, paskolas ir indėlius;

|

|

|

c)

|

NCB gali taikyti nuo statistinės atskaitomybės reikalavimų nukrypti leidžiančias nuostatas PRF akcijų (vienetų) turėtojų rezidavimo vietai:

|

i)

|

kai PRF akcijos (vienetai) išleidžiami pirmą kartą arba kai dėl rinkos plėtros reikia keisti atskaitomybės variantą arba variantų derinį, kaip apibrėžta I priedo 2 dalies 5.7 skirsnio b punkte, NCB gali vienerių metų laikotarpiu taikyti nuo I priedo 2 dalies 5.7 skirsnyje nustatytų statistinės atskaitomybės reikalavimų nukrypti leidžiančias nuostatas; arba

|

|

ii)

|

kai reikalaujama statistinė informacija apie PRF akcijų (vienetų) turėtojų rezidavimo vietą yra surenkama iš kitų esamų šaltinių vadovaujantis I priedo 2 dalies 5.7 skirsniu. NCB laiku tikrina, ar tenkinama ši sąlyga, kad, susitarę su ECB, nuo kiekvienų metų pradžios prireikus taikytų bet kokią nukrypti leidžiančią nuostatą arba jos nebetaikytų.

|

|

3. PFI gali būti taikomos nuo patikslinimų dėl perkainojimo teikimo nukrypti leidžiančios nuostatos taip:

|

a)

|

nepažeisdami 1 dalies, NCB gali taikyti PRF nuo patikslinimų dėl perkainojimo teikimo nukrypti leidžiančias nuostatas, panaikindami PRF visus reikalavimus teikti patikslinimus dėl perkainojimo;

|

|

b)

|

NCB gali taikyti nuo duomenų apie vertybinių popierių kainos perkainojimus teikimo dažnumo bei savalaikiškumo nukrypti leidžiančias nuostatas ir reikalauti, kad šie duomenys būtų teikiami kas ketvirtį ir tokiais pat terminais kaip kas ketvirtį teikiami atsargų duomenys, jeigu vykdomi šie reikalavimai:

|

i)

|

atskaitingieji agentai, naudojantys skirtingus vertinimo metodus, pateikia NCB atitinkamą informaciją apie vertinimo praktiką, įskaitant kiekybinius jų turimų šių priemonių procento rodiklius; ir

|

|

ii)

|

kai padaromas didelis kainos perkainojimas, NCB turi teisę reikalauti, kad atskaitingieji agentai pateiktų papildomos informacijos apie tą mėnesį, kurį tai įvyko;

|

|

|

c)

|

NCB gali taikyti nuo duomenų apie vertybinių popierių kainos perkainojimą teikimo nukrypti leidžiančias nuostatas, įskaitant tų kredito įstaigų, kurios teikia duomenis apie vertybinių popierių mėnesines atsargas pagal kiekvieną vertybinį popierių, visišką atleidimą nuo tokio duomenų teikimo, jeigu vykdomi šie reikalavimai:

|

i)

|

pateiktoje informacijoje yra duomenų apie kiekvieno vertybinio popieriaus buhalterinę vertę balanse; ir

|

|

ii)

|

apie vertybinius popierius, kurie neturi viešai prieinamų identifikavimo kodų, pateiktoje informacijoje yra duomenų apie priemonės kategoriją, terminą ir emitentą, kurių pakanka bent paskirstymams, I priedo 5 dalyje nurodytiems kaip „būtinieji reikalavimai“, išvesti.

|

|

4. PFĮ gali būti taikomos nuo paskolų, kurios buvo perduotos pakeitimo vertybiniais popieriais būdu, statistinės atskaitomybės nukrypti leidžiančios nuostatos.

NCB gali leisti toms PFĮ, kurios taiko 39 tarptautinį apskaitos standartą (39 TAS), 9 tarptautinį finansinės atskaitomybės standartą (9 TFAS) arba panašias nacionalines apskaitos taisykles, į atsargas, kurių duomenis reikia teikti pagal I priedo 2 ir 3 dalis, neįtraukti jokių paskolų, kurios pagal nacionalinę praktiką buvo perduotos pakeitimo vertybiniais popieriais būdu, jeigu tokią praktiką taiko visos PFĮ rezidentės.

5. NCB gali taikyti PFĮ nuo kai kurių ketvirtinių atsargų, susijusių su ne euro zonos valstybėmis narėmis, nukrypti leidžiančias nuostatas.

Jei iš aukštesniu agregavimo lygiu surinktų duomenų matyti, kad pozicijos bet kurioje ne euro zonos valstybėje narėje reziduojančių atitiktinių šalių atžvilgiu arba pozicijos ne euro zonos valstybės narės valiutos atžvilgiu yra nereikšmingos, NCB gali nuspręsti nereikalauti pateikti duomenų, susijusių su tokia valstybe nare. NCB praneša savo atskaitingiesiems agentams apie kiekvieną tokį sprendimą.

10 straipsnis

Būtinieji standartai ir nacionalinės atskaitomybės taisyklės

1. Atskaitingieji agentai privalo laikytis jiems taikomų statistinės atskaitomybės reikalavimų ir IV priede nustatytų būtinųjų perdavimo, tikslumo, sąvokų atitikties ir pataisymų standartų.

2. Atsižvelgdami į nacionalinius reikalavimus, NCB nustato ir įgyvendina atskaitomybės taisykles, kurių turi laikytis faktinė atskaitingoji visuma. NCB užtikrina, kad pagal tokias atskaitomybės taisykles būtų teikiama reikalinga statistinė informacija ir būtų galima tiksliai patikrinti, kaip laikomasi IV priede nustatytų būtinųjų perdavimo, tikslumo, sąvokų atitikties ir pataisymų standartų.

11 straipsnis

Susijungimai, skaidymaisi ir reorganizacijos

Jeigu jungimasis, skaidymasis arba bet kokia kita reorganizacija gali padaryti poveikį atskaitingojo agento statistinių įsipareigojimų vykdymui, viešai paaiškėjus ketinimui įvykdyti tokią operaciją ir per tinkamą laiką iki jos įvykdymo atitinkamas faktinis atskaitingasis agentas informuoja atitinkamą NCB apie planuojamas procedūras šiame reglamente nustatytiems statistinės atskaitomybės reikalavimams įvykdyti.

12 straipsnis

Pateiktos statistinės informacijos naudojimas privalomųjų atsargų tikslais

1. Pagal šį reglamentą kredito įstaigų pateiktą statistinę informaciją kiekviena kredito įstaiga naudoja savo atsargų bazei apskaičiuoti Reglamente (EB) Nr. 1745/2003 (ECB/2003/9) nustatyta tvarka. Visų pirma, kiekviena kredito įstaiga naudoja šią informaciją patikrinti, kaip vykdomas jos privalomųjų atsargų reikalavimas per laikymo laikotarpį.

2. Mažų įstaigų trijų atsargų laikymo laikotarpių atsargų bazės duomenys skaičiuojami pagal ketvirčio pabaigos duomenis, NCB surinktus per 28 darbo dienas po ketvirčio, kurio duomenys teikiami, pabaigos.

3. Esant kolizijai, viršenybę prieš bet kokias Reglamento (EB) Nr. 1745/2003 (ECB/2003/9) nuostatas turi III priede nustatytos specialiosios ECB privalomųjų atsargų sistemos taikymo taisyklės.

4. Siekiant palengvinti ECB ir kredito įstaigų likvidumo valdymą, privalomųjų atsargų reikalavimai patvirtinami ne vėliau kaip pirmąją laikymo laikotarpio dieną; tačiau išimtiniais atvejais kredito įstaigoms gali prireikti pateikti patvirtintos atsargų bazės arba patvirtintų privalomųjų atsargų reikalavimų pataisas. Privalomųjų atsargų reikalavimų tvirtinimo arba pripažinimo procedūros nepažeidžia atskaitingųjų agentų pareigos visada teikti teisingą statistinę informaciją ir kuo greičiau pataisyti bet kokią jų jau pateiktą neteisingą statistinę informaciją.

13 straipsnis

Tikrinimas ir privalomas rinkimas

NCB įgyvendina teisę tikrinti arba privalomai rinkti informaciją, kurią atskaitingieji agentai privalo teikti pagal šį reglamentą, nepažeisdami ECB teisės pačiam įgyvendinti šią teisę. NCB įgyvendina šią teisę visų pirma tada, kai faktinei atskaitingajai visumai priklausanti įstaiga nevykdo IV priede nustatytų būtinųjų perdavimo, tikslumo, sąvokų atitikties ir pataisymų standartų.

14 straipsnis

Pirmasis duomenų teikimas

1. Duomenys pagal šį reglamentą pirmą kartą teikiami pateikiant 2014 m. gruodžio mėn. duomenis.

2. I priedo 3 dalies 3 lentelės langelių duomenys, susiję su euro zonos valstybėms narėms, pagal šį reglamentą pirmą kartą teikiami pateikiant pirmus ketvirtinius duomenis po tos dienos, kai jos įsivedė eurą.

3. I priedo 3 dalies 3 ir 4 lentelių langelių duomenys, susiję su ne euro zonos valstybėms narėms, pagal šį reglamentą pirmą kartą teikiami pateikiant pirmus ketvirtinius duomenis po jų įstojimo į Sąjungą dienos. Jei atitinkamas NCB nusprendžia nereikalauti pirmą kartą pateikti nereikšmingų duomenų, pradedant nuo pirmų ketvirtinių duomenų po atitinkamos valstybės narės ar valstybių narių įstojimo į Sąjungą dienos, duomenys pradedami teikti praėjus 12 mėnesių po to, kai NCB praneša atskaitingiesiems agentams, kad duomenys yra reikalingi.

15 straipsnis

Panaikinimas

1. Reglamentas (EB) Nr. 25/2009 (ECB/2008/32) panaikinamas nuo 2015 m. sausio 1 d.

2. Nuorodos į panaikintą reglamentą laikomos nuorodomis į šį reglamentą ir skaitomos vadovaujantis VI priede pateikta atitikties lentele.

16 straipsnis

Baigiamoji nuostata

Šis reglamentas įsigalioja dvidešimtą dieną po jo paskelbimo Europos Sąjungos oficialiajame leidinyje. Jis taikomas nuo 2015 m. sausio 1 d.

Šis reglamentas yra privalomas visas ir tiesiogiai taikomas valstybėse narėse vadovaujantis Sutartimis.

Priimta Frankfurte prie Maino 2013 m. rugsėjo 24 d.

ECB valdančiosios tarybos vardu

ECB pirmininkas

Mario DRAGHI

(1) OL L 318, 1998 11 27, p. 8.

(2) OL L 318, 1998 11 27, p. 1.

(3) OL L 15, 2009 1 20, p. 14.

(4) OL L 174, 2013 6 26, p. 1.

(5) OL L 305, 2012 11 1, p. 6.

(6) Žr. šio Oficialiojo leidinio p. 73.

(7) OL L 250, 2003 10 2, p. 10.

(8) Žr. šio Oficialiojo leidinio p. 107.

(9) OL L 176, 2013 6 27, p. 1.

(10) OL L 267, 2009 10 10, p. 7.

(11) OL L 302, 2009 11 17, p. 32.

(12) OL L 226, 2010 8 28, p. 48.

(13) OL L 372, 1986 12 31, p. 1.

I PRIEDAS

PINIGŲ FINANSŲ ĮSTAIGOS IR STATISTINĖS ATSKAITOMYBĖS REIKALAVIMAI

Įžanga

Valstybių narių, kurių valiuta yra euro (toliau – euro zonos valstybės narės) statistikos sistemą, apimančią pinigų finansų įstaigų (PFĮ) sektoriaus balansą, sudaro šie du pagrindiniai elementai:

|

a)

|

statistikai naudojamas PFĮ sąrašas (žr. 1 dalį, kurioje identifikuojamos tam tikros PFĮ); ir

|

|

b)

|

nurodyta statistinė informacija, kurią šios PFĮ teikia kas mėnesį, kas ketvirtį ir kas metus (žr. 2, 3, 4, 5, 6 ir 7 dalis).

|

Siekiant gauti visapusišką informaciją apie PFĮ balansus, taip pat būtina nustatyti tam tikrus statistinės atskaitomybės reikalavimus ne PRF investiciniams fondams (IF) ir kitiems finansiniams tarpininkams, išskyrus draudimo bendroves ir pensijų fondus (toliau – KFT), kai jie užsiima finansine veikla, apimančia pinigų rinkos fondų (PRF) akcijas (vienetus). Šią statistinę informaciją nacionaliniai centriniai bankai (NCB) renka iš PFĮ, IF ir KFT, vadovaudamiesi 2 dalimi ir atsižvelgdami į nacionalines taisykles, pagrįstas 1 straipsnyje ir II priede nustatytomis suderintomis apibrėžtimis ir klasifikacijomis.

Pinigų atsargas sudaro apyvartoje esantys PFĮ banknotai ir monetos bei kiti piniginiai įsipareigojimai (indėliai ir kitos finansinės priemonės, kurios yra artimi indėlių pakaitalai). Pinigų atsargų atitiktiniai apima visus kitus PFĮ balanso straipsnius. ECB taip pat parengia duomenis apie finansinius sandorius, išvestus iš atsargų ir kitų duomenų, įskaitant PFĮ pateiktus patikslinimų dėl perkainojimo duomenis (žr. 5 dalį).

ECB reikalinga statistinė informacija yra apibendrinta 8 dalyje.

1 DALIS

Tam tikrų PFĮ identifikavimas

1 SKIRSNIS

Tam tikrų PFĮ identifikavimas remiantis indėlių pakeičiamumo principais

|

1.1.

|

Finansų įstaigos, išskyrus kredito įstaigas, kurios leidžia finansines priemones, laikomas artimais indėlių pakaitalais, yra klasifikuojamos kaip PFĮ, jeigu jos atitinka PFĮ apibrėžtį kitais aspektais. Klasifikuojama remiantis indėlių pakeičiamumo kriterijumi (t. y. ar įsipareigojimai yra klasifikuojami kaip indėliai), kuris nustatomas atsižvelgiant į jų likvidumą, apimantį pervedamumo, konvertabilumo, vertės tikrumo ir perleidžiamumo savybes, ir prireikus į jų išleidimo terminą.

Šie indėlių pakeičiamumo kriterijai taip pat taikomi siekiant nustatyti, ar įsipareigojimai turėtų būti klasifikuojami kaip indėliai, išskyrus atvejus, kai tokiems įsipareigojimams yra numatyta atskira kategorija.

|

|

1.2.

|

Nustatant indėlių pakeičiamumą ir klasifikuojant įsipareigojimus kaip indėlius:

|

a)

|

pervedamumas – galimybė mobilizuoti finansinėje priemonėje esančias lėšas naudojant mokėjimo priemones, pavyzdžiui, čekius, pervedimo pavedimus, tiesioginį debetą arba panašias priemones;

|

|

b)

|

konvertabilumas – galimybė konvertuoti finansines priemones į valiutą arba pervedamuosius indėlius ir tokio konvertavimo kaina; dėl tokio konvertavimo prarastos mokesčių lengvatos gali būti laikomos bauda, kuri sumažina likvidumo laipsnį;

|

|

c)

|

vertės tikrumas – finansinės priemonės tikslios kapitalo vertės nacionaline valiuta žinojimas iš anksto;

|

|

d)

|

vertybiniai popieriai, kurie yra kotiruojami ir kuriais reguliariai prekiaujama organizuotoje rinkoje, yra laikomi perleidžiamaisiais. Atviro tipo kolektyvinio investavimo subjektų akcijos neturi įprastos rinkos. Tačiau investuotojai žino kiekvienos dienos akcijų kursą ir gali atsiimti lėšas už šią kainą.

|

|

2 SKIRSNIS

PRF identifikavimo kriterijų apibūdinimas

2 straipsnyje:

|

a)

|

pinigų rinkos priemonė laikoma aukštos kredito kokybės priemone, jei kiekviena priemonę vertinusi pripažinta kredito reitingų agentūra jai suteikė vieną iš dviejų aukščiausių įmanomų trumpalaikių kredito reitingų arba, jei priemonė reitingo neturi, ji yra lygiavertės kokybės, kuri nustatoma valdymo įmonės vidaus reitingavimo procese. Jei pripažinta kredito reitingų agentūra savo aukščiausią trumpalaikį reitingą padalija į dvi kategorijas, šie du reitingai laikomi viena kategorija ir aukščiausiu įmanomu reitingu;

|

|

b)

|

kaip a punkte nustatyto reikalavimo išimtį, pinigų rinkos fondas gali laikyti ne mažesnės kaip investicinio reitingo kokybės Vyriausybės emisijas, kai „Vyriausybės emisija“ reiškia pinigų rinkos priemones, kurias išleido arba garantavo valstybės narės centrinės, regioninės arba vietos valdžios institucija arba centrinis bankas, ECB, Sąjunga arba Europos investicijų bankas;

|

|

c)

|

apskaičiuojant vertybinių popierių, įskaitant struktūrizuotas finansines priemones, WAL, terminas apskaičiuojamas atsižvelgiant į likutinį laiką iki teisinio priemonių išpirkimo. Tačiau jei į finansinę priemonę įterptas pasirenkamasis pardavimo sandoris (put option), vietoje (teisinio) likutinio termino gali būti naudojama pasirenkamojo pardavimo sandorio vykdymo diena, tačiau tik jei bet kuriuo metu yra tenkinamos šios sąlygos:

|

i)

|

pasirenkamojo pardavimo sandorio įvykdymo dieną valdymo įmonė gali laisvai įvykdyti pasirenkamojo pardavimo sandorį;

|

|

ii)

|

pasirenkamojo pardavimo sandorio iš anksto nustatyta kaina išlieka artima tikėtinai priemonės vertei atėjus kitai įvykdymo datai;

|

|

iii)

|

PRF investavimo strategija leidžia manyti, kad yra didelė tikimybė, jog atėjus kitai įvykdymo datai pasirenkamasis pardavimo sandoris bus įvykdytas;

|

|

|

d)

|

apskaičiuojant WAL ir WAM turi būti atsižvelgiama į išvestinių finansinių priemonių, indėlių ir efektyvaus portfelio valdymo būdų poveikį;

|

|

e)

|

vidutinis svertinis terminas (angl. weighted average maturity, WAM) – visų fonde esančių pagrindinių vertybinių popierių vidutinės trukmės iki termino pabaigos matas, apskaičiuotas taikant kiekvienos priemonės santykinę dalį atspindinčius svorius, darant prielaidą, kad kintamųjų palūkanų normų priemonės terminas yra laikas, likęs iki kito palūkanų normos perskaičiavimo atsižvelgiant į pinigų rinkos palūkanų normą, o ne laikas, likęs iki vertybinio popieriaus pagrindinės sumos išpirkimo. Praktikoje WAM naudojama PRF jautrumui kintančioms pinigų rinkos palūkanų normoms matuoti;

|

|

f)

|

vidutinė svertinė trukmė (angl. weighted average life, WAL) – kiekvieno fonde laikomo vertybinio popieriaus likusio termino svertinis vidurkis, reiškiantis laiką iki visiško pagrindinės sumos išpirkimo, nepaisant palūkanų ir nuolaidų. Priešingai nei apskaičiuojant WAM, apskaičiuojant WAL kintamųjų palūkanų normų vertybiniams popieriams ir struktūrizuotoms finansinėms priemonėms negalima naudoti palūkanų normos perskaičiavimo datų; vietoje jų naudojamas nurodytas vertybinio popieriaus galutinis terminas. WAL naudojama kredito rizikai įvertinti, nes kuo ilgiau atidedamas pagrindinės sumos išpirkimas, tuo didesnė kredito rizika. WAL taip pat naudojama likvidumo rizikai apriboti;

|

|

g)

|

pinigų rinkos priemonės – likvidžios priemonės, kuriomis paprastai prekiaujama pinigų rinkoje ir kurių vertę bet kuriuo metu galima tiksliai nustatyti;

|

|

h)

|

valdymo įmonė – įmonė, kurios įprasta veikla yra PRF portfelio valdymas.

|

2 DALIS

Balansas (mėnesinės atsargos)

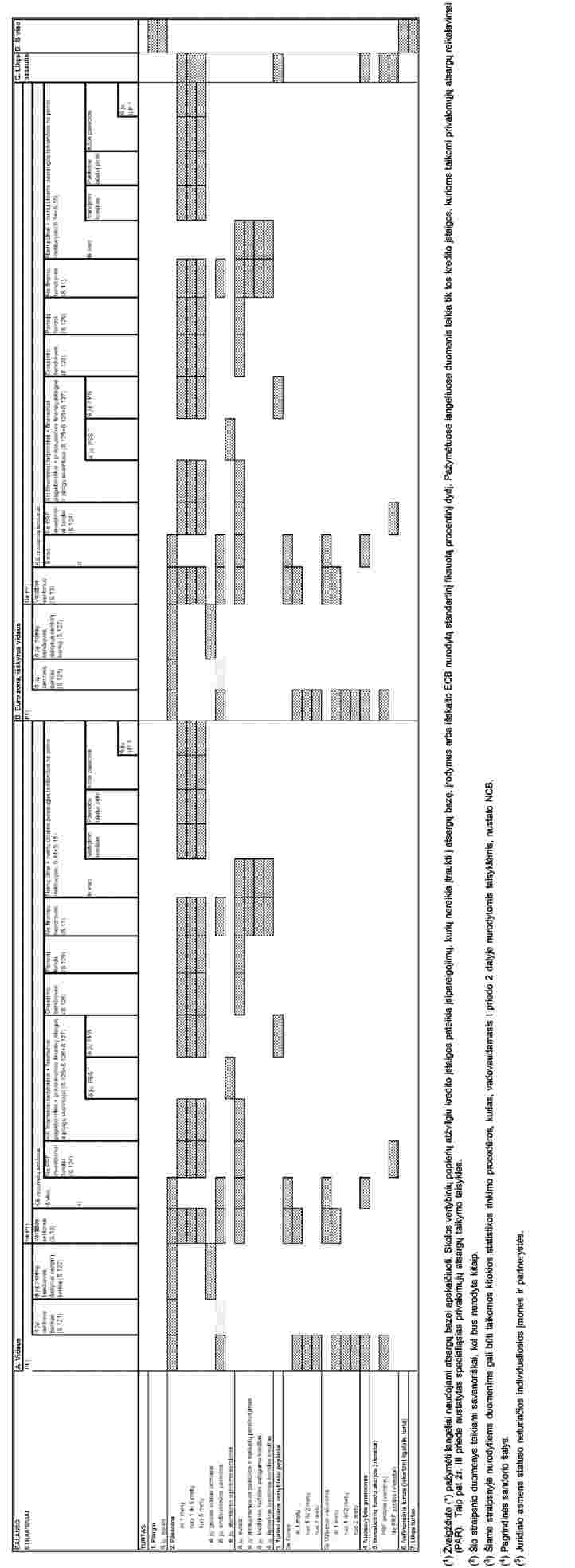

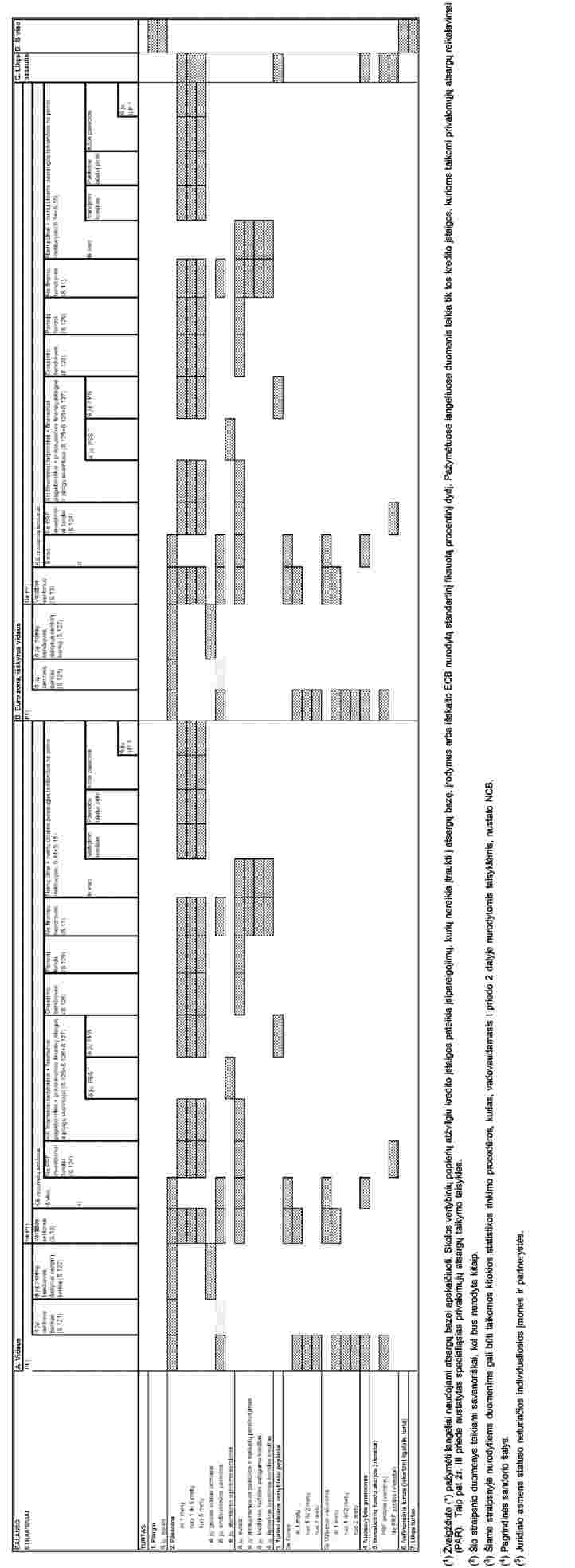

Kad galėtų parengti euro zonos pinigų junginius ir atitiktinius, ECB reikia tokių duomenų 1 lentelėje:

1. Priemonių kategorijos

a) Įsipareigojimai

Atitinkamos priemonių kategorijos yra: grynieji pinigai apyvartoje, indėlių įsipareigojimai, išleisti PRF akcijos (vienetai), išleisti skolos vertybiniai popieriai, kapitalas ir atsargos bei likę įsipareigojimai. Siekiant atskirti piniginius ir nepiniginius įsipareigojimus, indėlių įsipareigojimai taip pat skirstomi į vienadienius indėlius, sutarto termino indėlius, įspėjamojo laikotarpio indėlius ir atpirkimo sandorius. Jų apibrėžtys pateikiamos II priede.

b) Turtas

Atitinkamos priemonių kategorijos yra: grynieji pinigai, paskolos, turimi skolos vertybiniai popieriai, nuosavybės priemonės, investicinių fondų akcijos, ilgalaikis turtas ir likęs turtas. Jų apibrėžtys pateikiamos II priede.

2. Paskirstymas pagal terminą

Pradinio termino paskirstymai gali būti naudojami vietoje išsamių duomenų apie priemones, jeigu skirtingų rinkų finansinės priemonės nėra visiškai palyginamos.

a) Įsipareigojimai

Terminų grupių arba įspėjamųjų laikotarpių paskirstymai yra tokie: sutarto termino indėliams – vienerių ir dvejų metų terminas išleidimo metu, o įspėjamojo laikotarpio indėliams – trijų mėnesių ir dvejų metų įspėjimo laikotarpis. Atpirkimo sandoriai neskirstomi pagal terminą, kadangi paprastai jie yra labai trumpalaikės priemonės, t. y. paprastai mažesnio nei trijų mėnesių termino išleidimo metu. PFĮ išleisti skolos vertybiniai popieriai skirstomi į vienerių ir dvejų metų grupes. PRF išleistų akcijų (vienetų) pagal terminą skirstyti nereikia.

b) Turtas

Terminų grupių paskirstymai yra tokie: PFĮ paskoloms euro zonos rezidentams (išskyrus PFĮ) pagal subsektorių ir toliau PFĮ paskoloms namų ūkiams pagal paskirtį – vienerių ir penkerių metų terminų grupės; PFĮ turimiems skolos vertybiniams popieriams, kuriuos išleido euro zonoje esančios kitos PFĮ – vienerių ir dvejų metų terminų grupės, kad skaičiuojant pinigų junginius šias PFĮ turimas priemones būtų galima užskaityti tarpusavyje.

3. Paskirstymas pagal paskirtį ir atskirai nurodomos paskolos juridinio statuso neturinčioms individualiosioms įmonėms ir partnerystėms

Paskolos namų ūkiams ir namų ūkiams paslaugas teikiančioms ne pelno institucijoms toliau skirstomos pagal paskolos paskirtį (vartojimo kreditai, paskolos būstui pirkti, kitos paskolos). „Kitų paskolų“ kategorijoje turi būti atskirai nurodytos paskolos, suteiktos juridinio statuso neturinčioms individualiosioms įmonėms ir partnerystėms (žr. II priedo 2 dalyje pateiktas priemonių kategorijų apibrėžtis ir II priedo 3 dalyje pateiktas sektorių apibrėžtis). NCB gali nevykdyti reikalavimo atskirai nurodyti paskolas juridinio statuso neturinčioms individualiosioms įmonėms ir partnerystėms, jeigu tokios paskolos sudaro mažiau nei 5 % visų euro zonos valstybės narės paskolų namų ūkiams.

4. Paskirstymas pagal valiutą

Tiems balanso straipsniams, kurie gali būti naudojami sudarant pinigų junginius, turi būti atskirai nurodyti likučiai eurais, kad ECB turėtų galimybę nustatyti pinigų junginius pagal visomis valiutomis kartu arba tik eurais išreikštus likučius.

5. Paskirstymas pagal atitiktinių šalių sektorių ir rezidavimo vietą

|

5.1.

|

Sudarant euro zonos pinigų junginius ir atitiktinius, reikia nurodyti tas euro zonos teritorijoje esančias atitiktines šalis, kurios sudaro pinigus turintį sektorių. Šiam tikslui atitiktinės šalys, kurios yra ne PFĮ, pagal patikslintą Europos sąskaitų sistemą (toliau – 2010 m. ESS), pateiktą Reglamente (ES) Nr. 549/2013 (žr. II priedo 3 dalį), yra skirstomos į valdžios sektorių (S.13), visuose indėlių įsipareigojimuose atskirai nurodant centrinę valdžią (S.1311), ir kitus rezidentų sektorius. Siekiant apskaičiuoti pinigų junginių ir kredito atitiktinių mėnesinį pasiskirstymą pagal sektorių, kiti rezidentų sektoriai toliau skirstomi į tokius subsektorius: ne PRF investiciniai fondai (S.124), kiti finansiniai tarpininkai, išskyrus draudimo bendroves ir pensijų fondus (S.125) + finansiniai pagalbininkai + priklausomos finansų įstaigos ir pinigus skolinantys vienetai (S.125 + S.126 + S.127), draudimo bendrovės (S.128), pensijų fondai (S.129), ne finansų bendrovės (S.11) ir namų ūkiai + namų ūkiams paslaugas teikiančios ne pelno institucijos (S.14 + S.15). Taip pat išskiriamos atitiktinės šalys FPB ir pagrindinės tarpuskaitos atitiktinės šalys sujungtuose atitiktinių sektoriuose (S.125 + S.126 + S.127). Dėl juridinio statuso neturinčių individualiųjų įmonių ir partnerysčių žr. 3 skirsnį. Visuose indėlių įsipareigojimuose ir indėlių kategorijose „sutarto nuo dvejų metų termino indėliai“, „įspėjamojo nuo dvejų metų laikotarpio indėliai“ ir „atpirkimo sandoriai“ ECB privalomųjų atsargų sistemos tikslais papildomai atskiriamos kredito įstaigos, kitos PFĮ atitiktinės šalys ir centrinė valdžia.

|

|

5.2.

|

Visuose indėlių įsipareigojimuose ir turto kategorijoje „visos paskolos“ papildomai atskiriami centriniai bankai (S.121) ir indėlių bendrovės, išskyrus centrinį banką (S.122), ir likę pasaulio bankai ir ne bankai, siekiant geriau suprasti bankininkystės sektoriaus skolinimo ir finansavimo politiką ir geriau stebėti tarpbankinę veiklą.

|

|

5.3.

|

Visose grupės vidaus pozicijose papildomai atskiriamos paskolų ir indėlių pozicijos ir indėlių bendrovių, išskyrus centrinį banką (S.122) tarpusavio sandoriai, norint nustatyti tai pačiai grupei priklausančių kredito įstaigų (vidaus ir kitų euro zonos valstybių narių) tarpusavio sąsajas.

|

|

5.4.

|

Visi turimi skolos vertybiniai popieriai, kurių pradinis terminas yra iki vienerių metų, su paskirstymu pagal valiutą, papildomai atskiriamas valdžios sektorius (S.13), kad būtų galima geriau apžvelgti valstybių ir bankų tarpusavio sąsajas.

|

|

5.5.

|

Kai kurie indėliai ir (arba) paskolos, atsirandantys iš atpirkimo sandorių ir (arba) atvirkštinio atpirkimo sandorių arba analogiškų operacijų su kitais finansiniais tarpininkais (S.125) + finansiniais pagalbininkais (S.126) + priklausomomis finansų įstaigomis ir pinigų skolintojais (S.127), gali būti susiję su sandoriais su pagrindine atitiktine šalimi. Pagrindinė atitiktinė šalis yra subjektas, kuris teisiškai atsiduria tarp sutarčių, kuriomis prekiaujama finansinėse rinkose, atitiktinių šalių, tapdamas pirkėju kiekvienam pardavėjui ir pardavėju kiekvienam pirkėjui. Kadangi tokie sandoriai dažnai pakeičia PFĮ dvišalį verslą, indėlių kategorijoje „atpirkimo sandoriai“ papildomai išskiriamas verslas su šiomis atitiktinėmis šalimis. Lygiai taip pat turto kategorijoje „paskolos“ papildomai išskiriami atvirkštinio atpirkimo sandoriai su šiomis atitiktinėmis šalimis.

|

|

5.6.

|

Vidaus atitiktinės šalys nurodomos atskirai nuo euro zonos, išskyrus vidaus, atitiktinių šalių visuose statistiniuose paskirstymuose. euro zonos teritorijoje esančios atitiktinės šalys identifikuojamos pagal jų vidaus sektorių arba institucinę klasifikaciją atsižvelgiant į statistikai naudojamus ECB tvarkomus sąrašus ir ECB „Pinigų, finansų įstaigų ir rinkų statistikos sektoriaus vadovą. Vartotojų statistinės klasifikacijos gaires“, kuriose kiek įmanoma laikomasi 2010 m. ESS atitinkančių klasifikavimo principų. Atitiktinių šalių, esančių už euro zonos teritorijos ribų, geografiškai skirstyti nereikia.

|

|

5.7.

|

euro zonos valstybių narių PFĮ išleistų PRF akcijų (vienetų) atveju atskaitingieji agentai pateikia bent duomenis apie turėtojų rezidavimo vietą pagal tokį paskirstymą: vidaus/euro zonos, išskyrus vidaus/likusio pasaulio, kad būtų galima atskirti tokius PRF akcijas (vienetus), kuriuos turi euro zonos nerezidentai. NCB taip pat gali nustatyti reikalingą statistinę informaciją iš duomenų, surinktų pagal Reglamentą (ES) Nr. 1011/2012 (ECB/2012/24), jei šie duomenys atitinka šio reglamento 7 straipsnyje nustatytus terminus ir būtinuosius IV priede nurodytus standartus.

|

a)

|

PRF akcijų (vienetų), apie kuriuos, vadovaujantis nacionaliniais teisės aktais, vedamas registras, nurodant jų turėtojus, įskaitant informaciją apie turėtojų rezidavimo vietą, atveju juos išleidę PRF arba jiems teisiškai atstovaujantys asmenys mėnesiniame balanse pateikia duomenis apie jų išleistų akcijų (vienetų) turėtojų paskirstymą pagal rezidavimo vietą.

|

|

b)

|

PRF akcijų (vienetų), apie kuriuos, vadovaujantis nacionaliniais teisės aktais, nėra vedamas registras, arba apie kuriuos vedamas registras, tačiau nepateikiama informacija apie turėtojų rezidavimo vietą, atveju atskaitingieji agentai pateikia duomenis apie paskirstymą pagal rezidavimo vietą tokiu metodu, kokį atitinkamas NCB nustatė susitaręs su ECB. Šis reikalavimas taikomas tik vienam iš toliau nurodytų variantų arba kelių variantų deriniui, kuris turi būti parinktas atsižvelgiant į atitinkamų rinkų organizaciją ir aptariamos valstybės narės nacionalines teisines priemones. NCB periodiškai stebi, kaip laikomasi šio reikalavimo.

|

i)

|

PRF emitentai:

PRF emitentai arba jiems teisiškai atstovaujantys asmenys pateikia duomenis apie jų išleistų akcijų (vienetų) turėtojų paskirstymą pagal rezidavimo vietą. Tokia informacija gali būti pateikiama agento, kuris platina akcijas (vienetus), arba bet kurio kito subjekto, kuris dalyvauja leidžiant, superkant arba perleidžiant akcijas (vienetus).

|

|

ii)

|

PFĮ ir KFT kaip PRF akcijų (vienetų) saugotojai:

Kaip atskaitingieji agentai, PFĮ ir KFT, veikdami kaip PRF akcijų (vienetų) saugotojai, pateikia duomenis apie akcijų (vienetų), išleistų PRF rezidentų ir saugomų turėtojo arba kito tarpininko, taip pat veikiančio kaip saugotojas, vardu, turėtojų paskirstymą pagal rezidavimo vietą. Šis variantas taikomas, jei: i) turėtojų vardu saugomas PRF akcijas (vienetus) saugotojas atskiria nuo kitų saugotojų vardu saugomų PRF akcijų (vienetų); ir ii) daugumą PRF akcijų (vienetų) saugo vietos institucijos rezidentės, klasifikuojamos kaip finansiniai tarpininkai (PFĮ arba KFT).

|

|

iii)

|

PFĮ ir KFT kaip teikiantys duomenys apie rezidentų sandorius su nerezidentais, apimančius PRF rezidento akcijas (vienetus):

Kaip atskaitingieji agentai, PFĮ ir KFT, teikiantys duomenis apie rezidentų sandorius su nerezidentais, apimančius PRF rezidento akcijas (vienetus), pateikia duomenis apie PRF rezidentų išleistų akcijų (vienetų), kuriais jie prekiauja turėtojo arba kito tarpininko, taip pat dalyvaujančio sandoryje, vardu, turėtojų paskirstymą pagal rezidavimo vietą. Šis variantas taikomas, jei: i) atskaitomybės apimtis yra visapusiška, t. y. iš esmės apima visus atskaitingųjų agentų įvykdytus sandorius; ii) pateikiami tikslūs duomenys apie pirkimus ir pardavimus su euro zonos nerezidentais; iii) tų pačių akcijų (vienetų) išleidimo vertės ir išpirkimo vertės skirtumai, atskaičius mokesčius, yra minimalūs; ir iv) euro zonos nerezidentų turimas PRF rezidentų išleistų akcijų (vienetų) kiekis yra nedidelis.

|

|

iv)

|

Jeigu i–ii variantai netaikomi, atskaitingieji agentai, įskaitant PFĮ ir KFT, atitinkamus duomenis pateikia remdamiesi prieinama informacija.

|

|

|

3 DALIS

Balansas (ketvirtinės atsargos)

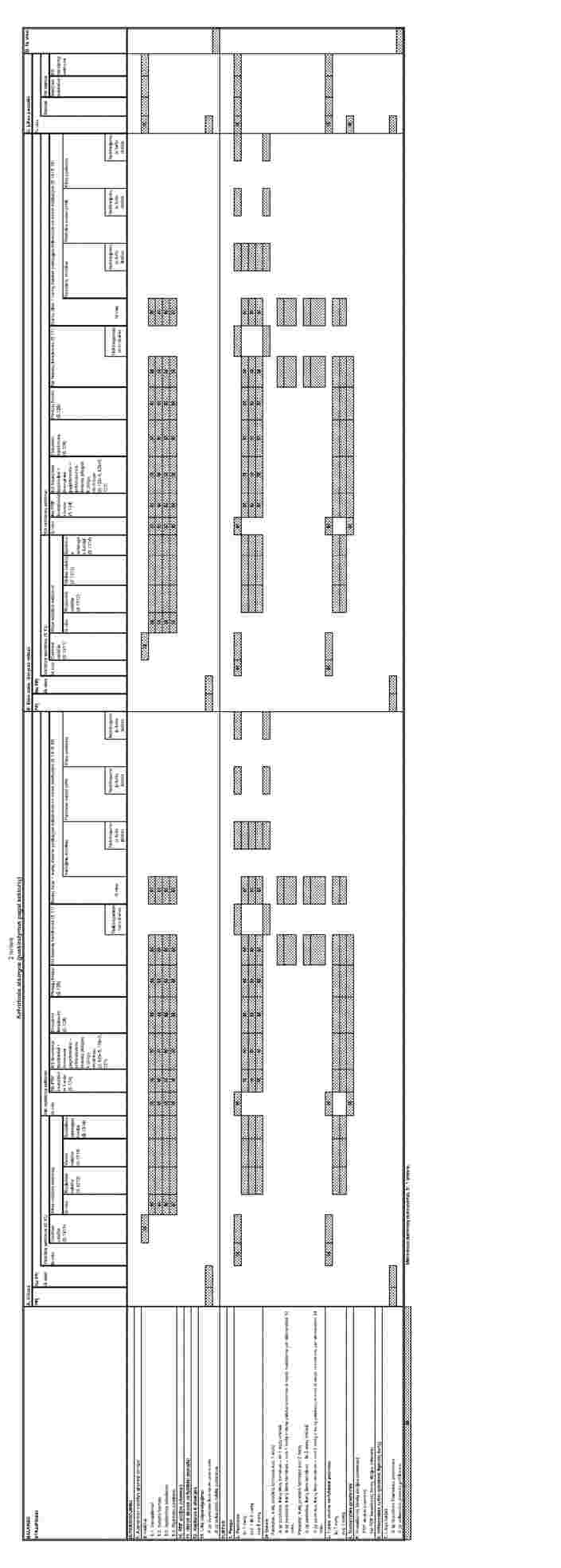

Tolesnei pinigų pokyčių analizei ir kitais statistikos tikslais ECB reikia tokių pagrindinių straipsnių duomenų:

|

1.

|

Kredito euro zonos ne PFĮ paskirstymas pagal subsektorių, terminą ir nekilnojamojo turto įkaitą (žr. 2 lentelę).

To reikia, kad būtų galima stebėti viso PFĮ kredito finansavimo (paskolų ir vertybinių popierių) pinigus turinčio sektoriaus atžvilgiu visą struktūrą pagal subsektorių ir terminą. Ne finansų bendrovių ir namų ūkių atveju reikia papildomų pozicijų „iš jų“, nurodant paskolas, užtikrintas nekilnojamojo turto įkaitu.

Eurais išreikštų paskolų, kurių pradinis terminas yra nuo vienerių ir nuo dvejų metų, ne finansų bendrovių ir namų ūkių atžvilgiu reikia papildomų pozicijų „iš jų“ tam tikriems likusiems terminams ir naujo palūkanų normos nustatymo laikotarpiams (žr. 2 lentelę). Palūkanų normos perskaičiavimas yra suprantamas kaip paskolos palūkanų normos pakeitimas, numatytas esamoje paskolos sutartyje. Paskolos, kurioms taikomas palūkanų normos perskaičiavimas, inter alia, apima paskolas, kurių palūkanų normos periodiškai peržiūrimos atsižvelgiant į indekso, pvz. Euribor, pokyčius, paskolas, kurių palūkanų normos peržiūrimos nuolat, t. y. kintamos palūkanų normos, ir paskolas, kurių palūkanų normos peržiūrimos PFĮ nuožiūra.

|

|

2.

|

PFĮ indėlių įsipareigojimų euro zonos valstybių narių valdžios sektoriui (išskyrus centrinę valdžią) paskirstymas pagal subsektorių (žr. 2 lentelę).

To reikia kaip papildomos informacijos prie mėnesinės atskaitomybės.

|

|

3.

|

Pozicijų su atitiktinėmis šalimis, esančiomis už euro zonos ribų, paskirstymas pagal sektorių (žr. 2 lentelę).

Kai 2010 m. ESS negalioja, taikoma sektorių klasifikacija pagal Nacionalinių sąskaitų sistemą (toliau – 2008 m. NSA).

|

|

4.

|

Išvestinių priemonių balanso pozicijų ir už paskolas ir indėlius sukauptų palūkanų nustatymas likusioje turto ir įsipareigojimų dalyje (žr. 2 lentelę).

Šio paskirstymo reikia, kad būtų galima padidinti statistinių duomenų nuoseklumą.

|

|

5.

|

Paskirstymas pagal šalį, įskaitant pozicijas Europos investicijų banko ir Europos stabilumo mechanizmo atžvilgiu (žr. 3 lentelę).

Šio paskirstymo reikia tolesnei pinigų pokyčių analizei, taip pat pereinamojo laikotarpio reikalavimų tikslais ir duomenų kokybės patikroms.

|

|

6.

|

euro zonos vidaus tarpvalstybinių ne PFĮ indėlių ir suteiktų paskolų paskirstymas pagal sektorių (žr. 3 lentelę).

Šio paskirstymo reikia, kad būtų galima įvertinti PFĮ sektorių pozicijas atskirose valstybėse narėse likusių euro zonos valstybių narių atžvilgiu.

|

|

7.

|

Paskirstymas pagal valiutą (žr. 4 lentelę).

Šio paskirstymo reikia, kad būtų galima apskaičiuoti sandorius pinigų junginiams ir atitiktiniams, patikslinus juos dėl valiutų santykio pokyčių, kai šie junginiai apima visas valiutas kartu.

|

4 DALIS

Patikslinimų dėl perkainojimo pateikimas duomenims apie sandorius parengti

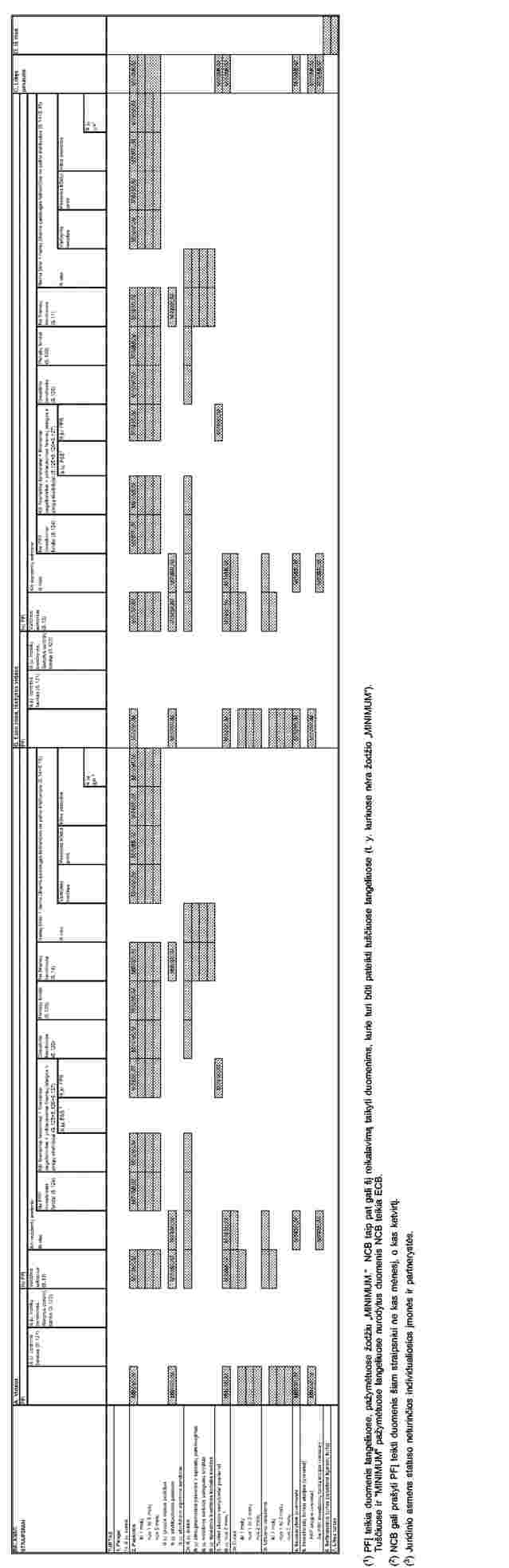

Siekiant parengti duomenis apie sandorius euro zonos pinigų junginių ir atitiktinių atžvilgiu, ECB reikia patikslinimų dėl perkainojimo visiško ir (arba) dalinio paskolų nurašymo ir vertybinių popierių kainos perkainojimo atžvilgiu:

1. Visiškas ir (arba) dalinis paskolų nurašymas

Patikslinimas dėl visiško ir (arba) dalinio paskolų nurašymo pateikiamas, kad ECB galėtų iš atsargų, kurių duomenys pateikti du iš eilės atskaitomybės laikotarpius, parengti duomenis apie finansinius sandorius. Patikslinimas atspindi visus paskolų apimties, pateiktos vadovaujantis 2 ir 3 dalimis, pokyčius, kuriuos sąlygojo paskolų nurašymai, įskaitant visos likusios paskolos sumos nurašymus (visiškus nurašymus). Patikslinimas taip pat turėtų atspindėti paskolų atidėjinių pokyčius, jei NCB nusprendžia, kad balanso atsargos apskaitomos atėmus atidėjinius. Kai įmanoma nustatyti, taip pat nurodomas visiškas ir (arba) dalinis paskolų nurašymas, pripažintas paskolos pardavimo arba perdavimo trečiajai šaliai metu.

Būtinieji reikalavimai visiškam ir (arba) daliniam paskolų nurašymui yra nustatyti 1A lentelėje.

2. Vertybinių popierių kainos perkainojimas

Patikslinimas dėl vertybinių popierių kainos perkainojimo yra susijęs su vertybinių popierių vertinimo svyravimais, atsirandančiais dėl vertybinių popierių kainos, kuria jie apskaityti arba prekiaujami, pokyčių. Šis patikslinimas apima laikotarpio pabaigos balanso atsargų vertės pokyčius, atsirandančius dėl pamatinės vertės, kuria vertybiniai popieriai yra apskaityti, pokyčių laikui bėgant, t. y. galimą pelną/nuostolius. Jis taip pat gali apimti vertinimo pokyčius, atsirandančius iš sandorių vertybiniais popieriais, t. y. realizuotą pelną/nuostolius.

Būtinieji reikalavimai vertybinių popierių kainos perkainojimui yra nustatyti 1A lentelėje.

Balanso įsipareigojimų daliai joks privalomasis atskaitomybės reikalavimas nėra nustatytas. Tačiau jeigu atskaitingųjų agentų taikoma išleistų skolos vertybinių popierių vertinimo praktika lemia jų laikotarpio pabaigos atsargų pokyčius, NCB leidžiama rinkti su tokiais pokyčiais susijusius duomenis. Tokie duomenys pateikiami kaip patikslinimai dėl „kito perkainojimo“.

5 DALIS

Paskolų pakeitimo vertybiniais popieriais ir kitų paskolų perdavimų statistinės atskaitomybės reikalavimai

1. Bendrieji reikalavimai

Duomenys pateikiami vadovaujantis 8 straipsnio 2 dalimi, kai taikytina, papildžius 8 straipsnio 4 dalyje numatytais duomenimis. Visi duomenų straipsniai paskirstomi pagal paskolą paėmusio skolininko rezidavimo vietą ir subsektorių, kaip nurodyta 5 lentelės stulpelių antraštėse. Paskolos, perduotos pakeitimo vertybiniais popieriais proceso tarpinio laikymo etape, traktuojamos taip, lyg jos jau būtų pakeistos vertybiniais popieriais.

2. Vertybiniais popieriais pakeistų arba kitaip perduotų paskolų grynųjų srautų atskaitomybės reikalavimai

|

2.1.

|

Taikydamos 6 straipsnio a punktą, PFĮ apskaičiuoja 5 lentelės 1 ir 2 dalių straipsnius kaip per atitinkamą laikotarpį vertybiniais popieriais pakeistų arba kitaip perduotų paskolų grynuosius srautus, atimdamos per atitinkamą laikotarpį įsigytas paskolas. Į šiuos skaičiavimus neįtraukiamos paskolos, perduotos kitai euro zonos vidaus PFĮ arba įsigytos iš kitos euro zonos PFĮ, ir paskolos, perduotos dėl atskaitingojo agento skaidymosi, arba susijungimo ar perėmimo, kuriuose dalyvauja atskaitingasis agentas ir kita vidaus PFĮ. Į šiuos skaičiavimus įtraukiamos paskolos, perduotos kitoms ne vidaus PFĮ arba įsigytos iš kitų ne vidaus PFĮ.

|

|

2.2.

|

3.1 skirsnyje nurodyti straipsniai taip priskiriami 5 lentelės 1 ir 2 dalims:

|

a)

|

perdavimai ir įsigijimai, kurie daro įtaką paskolų atsargoms, duomenys apie kurias pateikti vadovaujantis I priedo 2 ir 3 dalimis, t. y. perdavimai, lemiantys pripažinimo panaikinimą, ir įsigijimai, lemiantys pripažinimą arba pakartotinį pripažinimą, priskiriami 1 daliai; ir

|

|

b)

|

perdavimai ir įsigijimai, kurie nedaro įtakos paskolų atsargoms, duomenys apie kurias pateikti vadovaujantis I priedo 2 ir 3 dalimis, t. y. perdavimai, nelemiantys pripažinimo panaikinimo, ir įsigijimai, nelemiantys pripažinimo arba pakartotinio pripažinimo, priskiriami 2 daliai.

|

|

|

2.3.

|

5 lentelės 1 dalies straipsniai, teikiami kas mėnesį, papildomai paskirstomi pagal paskolos perdavimo atitiktinę šalį, atskiriant FPB, iš jų FPB, kurių rezidavimo vieta yra euro zonoje, ir atitiktines šalis. Kai kuriuos 5b lentelės straipsnius, teikiamus kas ketvirtį, reikia papildomai paskirstyti pagal paskolos pradinį terminą ir paskirtį.

|

3. Administruojamų vertybiniais popieriais pakeistų paskolų, ir paskolų, kurių pripažinimas panaikintas, atskaitomybės reikalavimai

|

3.1.

|

PFĮ pagal 5 lentelės 3 dalį teikia duomenis apie PFĮ administruojamas vertybiniais popieriais pakeistas paskolas ir paskolų, kurių pripažinimas panaikintas, taip:

|

a)

|

laikotarpio pabaigoje nesumokėtas sumas; ir

|

|

b)

|

finansinius sandorius, išskyrus paskolų pardavimus (perleidimus) ir įsigijimus per atitinkamą laikotarpį, t. y. mokėtinų sumų pasikeitimą, priskirtiną paskolos gavėjų paskolos pagrindinės sumos grąžinimui.

|

|

|

3.2.

|

3.1 skirsnio b punkte numatytu atveju NCB vietoj to gali pareikalauti PFĮ pateikti PFĮ administruojamų paskolų pardavimų (perleidimų) ir įsigijimų srautus, kad NCB galėtų nustatyti 3.1 skirsnio b punkte numatytus finansinius sandorius.

|

|

3.3.

|

NCB gali taikyti atskaitingiesiems agentams nukrypti nuo 3.1 skirsnio b punkto reikalavimų leidžiančią nukrypti nuostatą, jei 5 lentelės 1.1 dalyje surinkti grynųjų pinigų srautai atitinka 3.2 skirsnyje numatytą tikslą, t. y. kai pagal nacionalinę praktiką vertybiniais popieriais pakeistas paskolas arba paskolas, kurių pripažinimas panaikintas, administruoja PFĮ. NCB užtikrina, kad šie grynieji srautai atitiktų finansinių sandorių, išskyrus paskolų pardavimus (perleidimus) ir įsigijimus pagal 3.1. skirsnio b punktą, apskaičiavimo tikslą. NCB gali prašyti PFĮ papildomos informacijos reikalingam koregavimui atlikti.

|

|

3.4.

|

NCB turi teisę taikyti šiame skirsnyje nustatytus statistinės atskaitomybės reikalavimus visoms PFĮ administruojamoms paskoloms, kurių pripažinimas panaikintas, kurios buvo pakeistos vertybiniais popieriais ar kitaip perduotos. Šiuo atveju NCB praneša PFĮ apie statistinės atskaitomybės reikalavimus 5 lentelės 3 dalyje nustatyta tvarka.

|

4. Vertybiniais popieriais pakeistų administruojamų paskolų likučių atskaitomybės reikalavimai

|

4.1.

|

PFĮ kas ketvirtį teikia duomenis apie vertybiniais popieriais pakeistas administruojamas paskolas pagal 5 lentelės 4 dalį nepaisant to, ar administruojamos paskolos arba atitinkamos jų administravimo teisės yra pripažintos atskaitingojo agento balanse.

|

|

4.2.

|

FPB, kurių rezidavimo vieta yra kitose euro zonos valstybėse narėse, administruojamų paskolų atžvilgiu PFĮ pateikia papildomus paskirstymus, agreguodamos administruojamas paskolas atskirai kiekvienai valstybei narei, kurios rezidentė yra FPB.

|

|

4.3.

|

NCB gali iš PFĮ rezidenčių, veikiančių kaip vertybiniais popieriais pakeistų paskolų administratoriai, rinkti 6 straipsnio b punkte nurodytus duomenis arba jų dalį kaip apie kiekvieną FPB. Jei NCB mano, kad 4.4 skirsnyje nurodyti duomenys ir 4.2 skirsnyje nurodyti paskirstymai gali būti renkami kaip apie kiekvieną FPB, ji praneša PFĮ, ar reikia teikti 4.1 ir 4.2 skirsniuose nurodytus duomenis ir kokia apimtimi juos reikia teikti.

|

5. Statistinės atskaitomybės reikalavimai PFĮ, taikančioms 39 TAS, 9 TFAS arba panašias nacionalines apskaitos taisykles

|

5.1.

|

39 TAS, 9 TFAS arba panašias taisykles taikančios PFĮ pateikia paskolų, perduotų pakeitimo vertybiniais popieriais būdu, kurių pripažinimas nebuvo panaikintas, mėnesio pabaigos likučius vadovaudamosi 5 lentelės 5 dalimi.

|

|

5.2.

|

PFĮ, kurioms taikoma 9 straipsnio 6 dalyje numatyta leidžianti nukrypti nuostata, pateikia paskolų, perduotų pakeitimo vertybiniais popieriais būdu, kurių pripažinimas buvo panaikintas, bet kurios vis dar pripažįstamos finansinėse ataskaitose, ketvirčio pabaigos likučius vadovaudamosi 5 lentelės 5 dalimi.

|

6 DALIS

Supaprastinta atskaitomybė mažoms kredito įstaigoms

Kredito įstaigos, kurioms taikomos 9 straipsnio 1 dalies d punkte numatytos nukrypti leidžiančios nuostatos, gali būti atleistos nuo šių reikalavimų:

|

1.

|

Paskirstymo pagal valiutą, nurodyto 2 dalies 4 skirsnyje.

|

|

2.

|

Atskiro nurodymo:

|

a)

|

pozicijų su pagrindinėmis atitiktinėmis šalimis, kaip nurodyta 2 dalies 5.3 skirsnyje;

|

|

b)

|

sindikuotųjų paskolų, kaip nurodyta 2 dalies 1 lentelėje;

|

|

c)

|

iki dvejų metų termino ir mažesnės nei 100 % nominalios kapitalo garantijos skolos vertybinių popierių, kaip nurodyta 2 dalies 1 lentelėje.

|

|

|

3.

|

Paskirstymo pagal sektorių, nurodyto 3 dalies 3 skirsnyje.

|

|

4.

|

Paskirstymo pagal šalį, nurodyto 3 dalies 4 skirsnyje.

|

|

5.

|

Paskirstymo pagal valiutą, nurodyto 3 dalies 5 skirsnyje.

|

Be to, šios kredito įstaigos gali įvykdyti 2, 5 ir 6 dalyse nurodytus statistinės atskaitomybės reikalavimus teikdamos duomenis tik kas ketvirtį ir laikydamosi 7 straipsnio 3 dalyje ketvirtinei statistikai numatytų savalaikiškumo reikalavimų.

7 DALIS

Santrauka

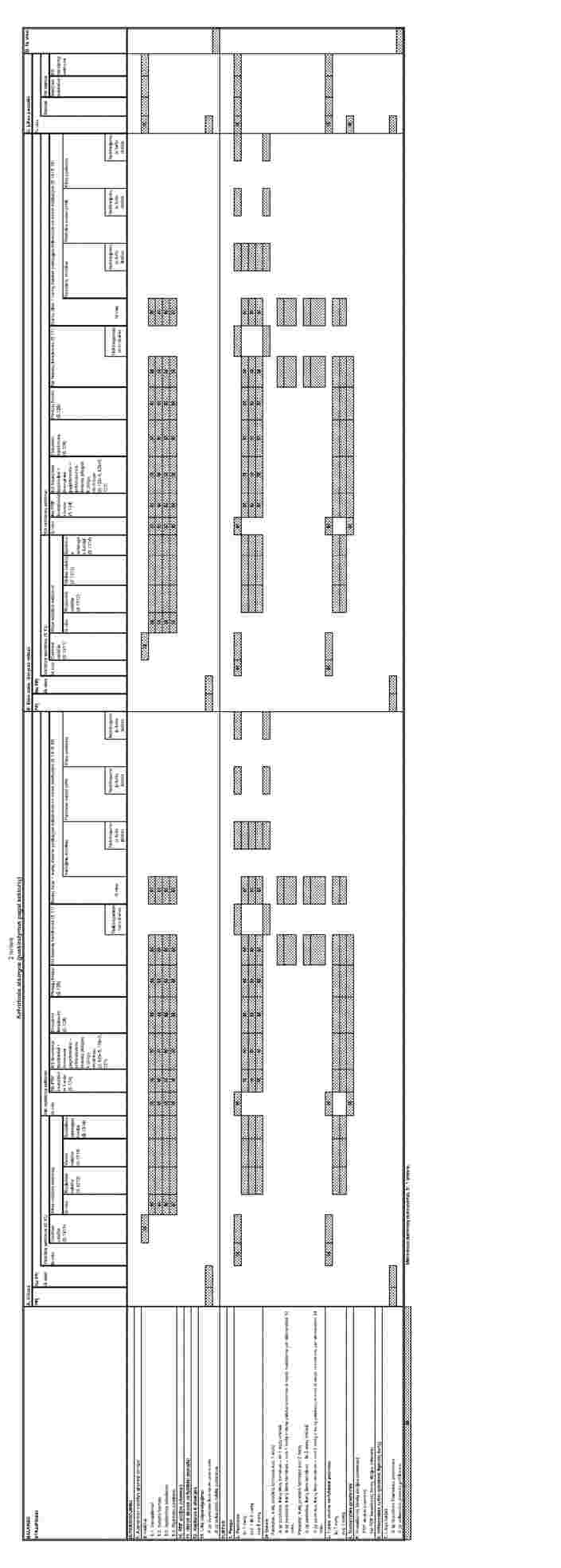

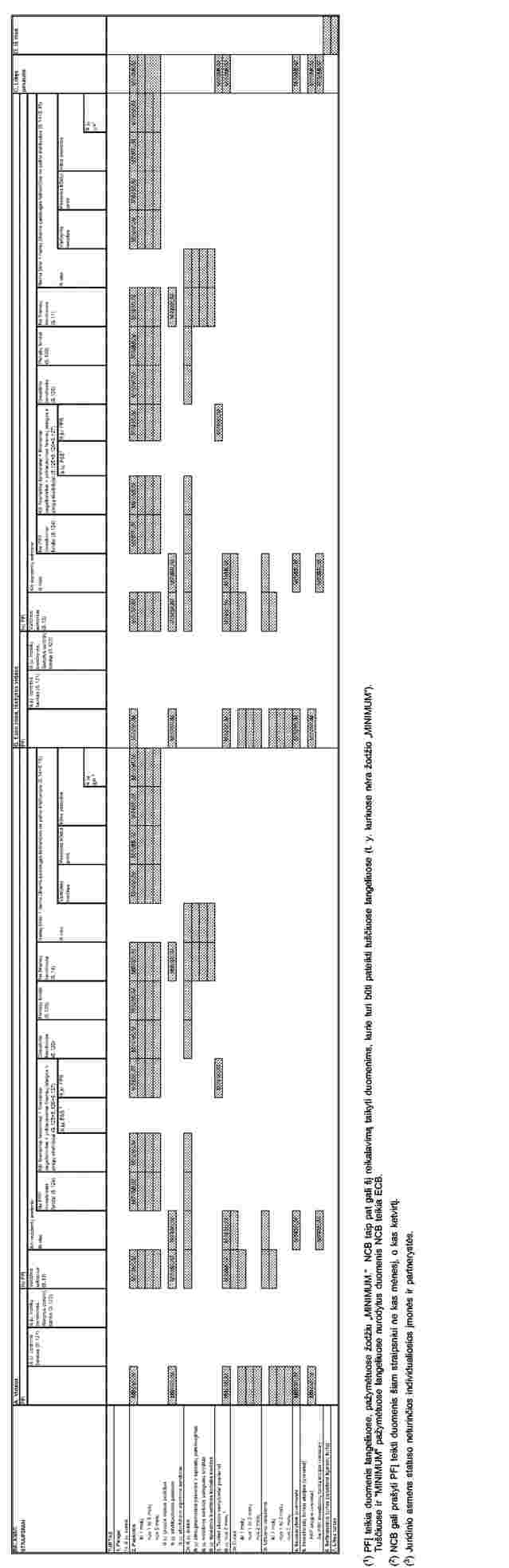

PFĮ sektoriaus agreguoto balanso tikslais reikalinga paskirstymų suvestinė (1)

|

PRIEMONIŲ IR TRUKMĖS KATEGORIJOS

|

|

BALANSO STRAIPSNIAI

|

|

TURTAS

|

ĮSIPAREIGOJIMAI

|

|

2.

|

Paskolos

iš jų: grupės vidaus pozicijos

iš jų: sindikuotosios paskolos

iš jų: atvirkštiniai atpirkimo sandoriai

iš jų: atnaujinamosios paskolos ir lėšų pereikvojimas sąskaitose (eurais)

iš jų: kreditinės kortelės patogumo kreditas (eurais)

iš jų: išplėstinis kreditinės kortelės kreditas (eurais)

iš jų: nekilnojamojo turto įkaitas (7)

Paskolos, kurių pradinis terminas nuo 1 metų (eurais)

iš jų: paskolos, kurių likęs terminas – iki 1 metų

iš jų: paskolos, kurių likęs terminas – nuo 1 metų ir kurių palūkanų norma iš naujo nustatoma per ateinančius 12 mėnesių

Paskolos, kurių pradinis terminas nuo 2 metų (eurais)

iš jų: paskolos, kurių likęs terminas – iki 2 metų

iš jų: paskolos, kurių likęs terminas – nuo 2 metų ir kurių palūkanų norma perskaičiuojama per ateinančius 24 mėnesius

|

|

3.

|

Turimi skolos vertybiniai popieriai

|

|

4.

|

Nuosavybės vertybiniai popieriai

|

|

5.

|

Investicinių fondų akcijos (vienetai)

|

|

Ne PRF investicinių fondų akcijos (vienetai)

|

|

|

6.

|

Nefinansinis turtas (įskaitant ilgalaikį turtą)

|

|

7.

|

Likęs turtas

|

|

iš jų: išvestinės finansinės priemonės

|

|

|

iš jų: sukauptos paskolų palūkanos

|

|

|

|

8.

|

Grynieji pinigai apyvartoje

|

|

9.

|

Indėliai

iš jų: grupės vidaus pozicijos

iš jų: pervedamieji indėliai

iš jų: iki 2 metų

iš jų: sindikuotosios paskolos

|

|

9.1.

|

Vienadieniai indėliai

iš jų: pervedamieji indėliai

|

|

9.2.

|

Sutarto termino indėliai

|

|

9.3.

|

Įspėjamojo laikotarpio indėliai

|

|

10.

|

PRF akcijos (vienetai)

|

|

11.

|

Išleisti skolos vertybiniai popieriai

iš jų: iki 2 metų ir mažesnės nei 100 % nominalios kapitalo garantijos

|

|

12.

|

Kapitalas ir atsargos

|

|

13.

|

Likę įsipareigojimai

|

|

iš jų: išvestinės finansinės priemonės

|

|

|

iš jų: sukauptos indėlių palūkanos

|

|

|

|

ATITIKTINIŲ ŠALIŲ IR PASKIRTIES KATEGORIJOS

|

|

TURTAS

|

ĮSIPAREIGOJIMAI

|

|

A.

|

Vidaus rezidentai

|

|

PFĮ

|

|

iš jų: indėlių bendrovės, išskyrus centrinį banką

|

|

|

|

Ne PFĮ

|

|

Valdžios sektorius

|

|

socialinės apsaugos fondai

|

|

|

|

Kiti rezidentų sektoriai (6)

|

|

ne PRF investiciniai fondai (S.124)

|

|

|

kiti finansiniai tarpininkai, finansiniai pagalbininkai ir priklausomos finansų įstaigos ir pinigų skolintojai (S.125 + S.126 + S.127) (6)

|

|

iš jų: pagrindinės atitiktinės šalys (7)

|

|

|

|

draudimo bendrovės (S.128)

|

|

|

pensijų fondai (S.129) (6)

|

|

|

ne finansų bendrovės (S.11) (6)

|

|

|

namų ūkiai ir namų ūkiams paslaugas teikiančios ne pelno institucijos (S.14 + S.15) (6)

|

|

paskolos būstui pirkti (7)

|

iš jų: juridinio statuso neturinčioms individualiosioms įmonėms ir partnerystėms (7)

|

|

|

|

|

B.

|

euro zonos, išskyrus vidaus, rezidentai

|

|

PFĮ

|

|

iš jų: indėlių bendrovės, išskyrus centrinį banką

|

|

|

|

Ne PFĮ

|

|

Valdžios sektorius

|

|

socialinės apsaugos fondai

|

|

|

|

Kiti rezidentų sektoriai (6)

|

|

ne PRF investiciniai fondai (S.124)

|

|

|

kiti finansiniai tarpininkai, finansiniai pagalbininkai ir priklausomos finansų įstaigos ir pinigų skolintojai (S.125 + S.126 + S.127) (6)

|

|

iš jų: pagrindinės atitiktinės šalys (7)

|

|

|

|

draudimo bendrovės (S.128)

|

|

|

pensijų fondai (S.129) (6)

|

|

|

ne finansų bendrovės (S.11) (6)

|

|

|

namų ūkiai ir namų ūkiams paslaugas teikiančios ne pelno institucijos (S.14 + S.15) (6)

|

|

paskolos būstui pirkti (7)

|

|

|

kitos paskolos (7)

|

|

iš jų: juridinio statuso neturinčioms individualiosioms įmonėms ir partnerystėms (7)

|

|

|

|

|

|

|

C.

|

Likusio pasaulio rezidentai

|

|

|

A.

|

Vidaus rezidentai

|

|

PFĮ

|

|

iš jų: indėlių bendrovės, išskyrus centrinį banką

|

|

|

|

Ne PFĮ

|

|

Valdžios sektorius

|

|

kitas valdžios sektorius

|

|

socialinės apsaugos fondai

|

|

|

|

|

Kiti rezidentų sektoriai (6)

|

|

ne PRF investiciniai fondai (S.124)

|

|

|

kiti finansiniai tarpininkai, finansiniai pagalbininkai ir priklausomos finansų įstaigos ir pinigų skolintojai (S.125 + S.126 + S.127) (6)

|

|

iš jų: pagrindinės atitiktinės šalys (7)

iš jų: FPB (7)

|

|

|

|

draudimo bendrovės (S.128)

|

|

|

pensijų fondai (S.129) (6)

|

|

|

ne finansų bendrovės (S.11) (6)

|

|

|

namų ūkiai ir namų ūkiams paslaugas teikiančios ne pelno institucijos (S.14 + S.15) (6)

|

|

|

|

|

B.

|

euro zonos, išskyrus vidaus, rezidentai

|

|

PFĮ

|

|

iš jų: indėlių bendrovės, išskyrus centrinį banką

|

|

|

|

Ne PFĮ

|

|

Valdžios sektorius

|

|

kitas valdžios sektorius

|

|

socialinės apsaugos fondai

|

|

|

|

|

Kiti rezidentų sektoriai (6)

|

|

ne PRF investiciniai fondai (S.124)

|

|

|

kiti finansiniai tarpininkai, finansiniai pagalbininkai ir priklausomos finansų įstaigos ir pinigų skolintojai (S.125 + S.126 + S.127) (6)

|

|

iš jų: pagrindinės atitiktinės šalys (7)

|

|

|

|

draudimo bendrovės (S.128)

|

|

|

pensijų fondai (S.129) (6)

|

|

|

ne finansų bendrovės (S.11) (6)

|

|

|

namų ūkiai ir namų ūkiams paslaugas teikiančios ne pelno institucijos (S.14 + S.15) (6)

|

|

|

|

|

C.

|

Likusio pasaulio rezidentai

|

|

|

|

|

|

VALIUTOS

|

|

x

|

užsienio valiutos - valiutos, išskyrus eurą, t. y. kitų valstybių narių valiutos, JAV doleris (USD), Japonijos jena (JPY), Šveicarijos frankas (CHF), kitos valiutos (8)

|

|

(1) Mėnesinių duomenų paskirstymai yra nurodyti paryškintu šriftu, ketvirtinių duomenų paskirstymai yra nurodyti įprastu šriftu.

(2) Mėnesiniai paskirstymai pagal terminą yra skirti tik paskoloms pagrindinių rezidentų sektoriams, išskyrus PFĮ ir euro zonos valstybių narių valdžios sektorių. Atitinkami paskolų euro zonos valstybių narių valdžios sektoriui, išskyrus centrinę valdžią, paskirstymai pagal terminą yra ketvirtiniai.

(3) Mėnesiniai paskirstymai pagal terminą yra skirti tik turimiems vertybiniams popieriams, kuriuos išleido euro zonoje esančios PFĮ. Ketvirtiniai duomenys apie turimus vertybinius popierius, išleistus euro zonos ne PFĮ, skirstomi į kategorijas „iki vienerių metų“ ir „nuo vienerių metų“.

(4) Nurodoma tik likusio pasaulio atžvilgiu.

(5) Straipsnio „įspėjamojo nuo dvejų metų laikotarpio indėliai“ duomenys teikiami savanoriškai, kol bus nurodyta kitaip.

(6) Paskolų ir indėlių mėnesiniai duomenys turi būti paskirstyti pagal subsektorių.

(7) S.14 + S.15 subsektoriaus paskolos papildomai turi būti paskirstytos pagal paskirtį. Be to, kai kurių subsektorių atžvilgiu kai kurioms priemonėms reikia papildomų pozicijų „iš jų“: subsektoriui S.125 – „iš jų: pagrindinės atitiktinės šalys“ ir „iš jų: finansinių priemonių bendrovės“; paskoloms subsektoriuje S.14 – „iš jų: juridinio statuso neturinčioms individualiosioms įmonėms ir partnerystėms“; paskoloms subsektoriuose S.11 ir S.14 + S.15 (tik ketvirtiniams reikalavimams) – „iš jų: nekilnojamojo turto įkaitas“.

(8) Ketvirtinio paskirstymo pagal kiekvienos kitos valstybės narės valiutą reikia tik atskiriems straipsniams.

II PRIEDAS

KONSOLIDAVIMO PRINCIPAI IR APIBRĖŽTYS

1 DALIS

Konsolidavimas statistikos tikslais toje pačioje valstybėje narėje

|

1.

|

Kiekvienai valstybei narei, kurios valiuta yra euro (toliau – euro zonos valstybė narė) atskaitingąją visumą sudaro PFĮ, kurios yra įtrauktos į statistikai naudojamą PFĮ sąrašą ir kurių rezidavimo vieta yra euro zonos valstybių narių teritorijoje (1). Tai:

|

a)

|

toje teritorijoje įsteigtos ir esančios institucijos, įskaitant už tos teritorijos ribų esančių patronuojančių bendrovių patronuojamąsias bendroves (2), ir

|

|

b)

|

institucijų, kurių pagrindinė buveinė yra už tos teritorijos ribų, filialai.

|

Lengvatiniuose finansiniuose centruose esančios institucijos statistiniu požiūriu traktuojamos kaip teritorijų, kuriose yra šie centrai, rezidentės.

|

|

2.

|