AZ EURÓPAI PARLAMENT ÉS A TANÁCS (EU) 2019/2033 RENDELETE

(2019. november 27.)

a befektetési vállalkozásokra vonatkozó prudenciális követelményekről, valamint az 1093/2010/EU, az 575/2013/EU, a 600/2014/EU és a 806/2014/EU rendelet módosításáról

(EGT-vonatkozású szöveg)

AZ EURÓPAI PARLAMENT ÉS AZ EURÓPAI UNIÓ TANÁCSA,

tekintettel az Európai Unió működéséről szóló szerződésre és különösen annak 114. cikkére,

tekintettel az Európai Bizottság javaslatára,

a jogalkotási aktus tervezete nemzeti parlamenteknek való megküldését követően,

tekintettel az Európai Központi Bank véleményére (1),

tekintettel az Európai Gazdasági és Szociális Bizottság véleményére (2),

rendes jogalkotási eljárás keretében (3),

mmivel:

|

(1) |

A szigorú prudenciális követelmények szerves részét képezik azon szabályozói feltételeknek, amelyek mellett a pénzügyi vállalkozások szolgáltatásokat nyújtanak az Unióban. A befektetési vállalkozások és a hitelintézetek prudenciális kezelése és felügyelete az 575/2013/EU európai parlamenti és tanácsi rendelet (4) és a 2013/36/EU európai parlamenti és tanácsi irányelv (5) hatálya alá tartozik, míg az engedélyezésükkel és a rájuk vonatkozó egyéb szervezeti és magatartási előírásokkal kapcsolatos rendelkezéseket a 2014/65/EU európai parlamenti és tanácsi irányelv (6) határozza meg. |

|

(2) |

Az 575/2013/EU rendelet és a 2013/36/EU irányelv szerinti, hatályos prudenciális szabályozás alapját főként a Bázeli Bankfelügyeleti Bizottság által a nagy bankcsoportok vonatkozásában megállapított nemzetközi szabályozói standardok egymást követő kiadásai jelentik, ezért e szabályozás a befektetési vállalkozások nagy száma esetében csak részben kezeli a szerteágazó tevékenységekhez kapcsolódó sajátos kockázatokat. Ezekkel a befektetési vállalkozásokat érintő sajátos veszélyekkel és kockázatokkal ezért külön kell foglalkozni, megfelelő és arányos uniós szintű prudenciális szabályok révén. |

|

(3) |

Azok a kockázatok, amelyeket maguk a befektetési vállalkozások viselnek, illetve amelyeket az ügyfeleik és a működésük területét jelentő szélesebb piacok számára jelentenek, a tevékenységük jellegétől és volumenétől függenek, többek között attól is, hogy a befektetési vállalkozások az ügyfeleik megbízottjaiként járnak-e el, és maguk nem részei-e az ebből következő ügyleteknek, vagy pedig a kereskedésben megbízóként lépnek-e fel. |

|

(4) |

A megbízható prudenciális követelményeknek biztosítaniuk kell, hogy a befektetési vállalkozásokat szabályosan és az ügyfeleik érdekeinek megfelelően irányítsák. A követelmények kialakításakor figyelembe kell venni, hogy a befektetési vállalkozások és ügyfeleik esetlegesen túlzott kockázatokat vállalhatnak, valamint azt, hogy a befektetési vállalkozások által vállalt, illetve előidézett kockázatok különböző mértékűek. A prudenciális követelmények meghatározásakor ugyanilyen mértékben törekedni a befektetési vállalkozásokat sújtó aránytalan adminisztratív terhek kiszabásának elkerülésére. |

|

(5) |

Az 575/2013/EU rendelet és a 2013/36/EU irányelv alkotta keretből következő számos prudenciális követelmény célja a hitelintézeteket érintő közös kockázatok kezelése. Ennek megfelelően a jelenlegi követelményeket főként azzal a céllal alakították ki, hogy megőrizzék a hitelintézetek hitelezési kapacitását a gazdasági ciklusokon át, valamint hogy megvédjék a betéteseket és az adófizetőket az esetleges csődtől, nem pedig azzal a céllal, hogy kezeljék a befektetési vállalkozások összes eltérő kockázati profilját. A befektetési vállalkozások nem rendelkeznek jelentős méretű lakossági és vállalati hitelportfóliókkal, valamint nem gyűjtenek betéteket. Annak valószínűsége, hogy csődjük hátrányos hatást gyakorol az általános pénzügyi stabilitásra, alacsonyabb, mint a hitelintézetek esetében. A legtöbb befektetési vállalkozás által viselt, illetve előidézett kockázat tehát lényegesen eltér a hitelintézetek által viselt, illetve előidézett kockázatoktól, ezért e különbségeknek egyértelműen tükröződniük kell az Unió prudenciális keretében is. |

|

(6) |

Az 575/2013/EU rendelet és a 2013/36/EU irányelv szerinti, a befektetési vállalkozásokra vonatkozó prudenciális követelmények a hitelintézetekre vonatkozó hasonló követelményeken alapulnak. Azokra a befektetési vállalkozásokra, amelyek engedélyének hatálya olyan sajátos befektetési szolgáltatásokra korlátozódik, amelyekre a jelenlegi prudenciális keret nem terjed ki, az említett követelmények alóli számos mentesség vonatkozik. E mentességek annak elismeréséből fakadnak, hogy az említett befektetési vállalkozások nem ugyanolyan jellegű kockázatokat viselnek, mint a hitelintézetek. A jelenlegi prudenciális keret alá tartozó tevékenységeket – többek között pénzügyi eszközök korlátozott alapú kereskedését – folytató befektetési vállalkozások a tőke szempontjából a keret megfelelő követelményeinek hatálya alá tartoznak, de más területeken, így például a likviditás, a nagykockázatok és a tőkeáttétel vonatkozásában mentesülhetnek. Azokra a befektetési vállalkozásokra, amelyek engedélyének hatályára nem vonatkoznak az említett korlátozások, a hitelintézetekre alkalmazandókkal megegyező prudenciális követelmények alkalmazandók. |

|

(7) |

A pénzügyi eszközökkel folytatott kereskedés – akár kockázatkezelés, akár fedezet, akár likviditáskezelés céljából, akár az eszközök értékének időbeli változásának irányával kapcsolatos pozíciók felvétele érdekében – olyan tevékenység, amelyet hitelintézetek és befektetési vállalkozások egyaránt folytathatnak, amennyiben engedélyezték számukra a saját számlára történő kereskedést, és amelyre már kiterjed az 575/2013/EU rendelet és a 2013/36/EU irányelv alkotta prudenciális keret. Az egyenlőtlen versenyfeltételek elkerülése érdekében – amelyek e területen a hitelintézetek és befektetési vállalkozások közötti szabályozási arbitrázshoz vezethetnek – az említett szabályokból következő, a kockázat kezelését célzó szavatolótőke-követelményeket ezért szintén és továbbra is alkalmazni kell e befektetési vállalkozásokra. Az említett befektetési vállalkozások konkrét ügyletekben való, kereskedési partnereikkel szembeni kitettsége, valamint az ennek megfelelő szavatolótőke-követelmények szintén a szabályok hatálya alá tartoznak, ezért ezek a követelmények egyszerűsített módon szintén tovább alkalmazandók a befektetési vállalkozásokra. Végül, a jelenlegi prudenciális keret nagykockázati szabályai szintén relevánsak, amikor az említett befektetési vállalkozások kereskedési partnereikkel szembeni kitettsége különösen nagy, és ezáltal rendkívül koncentrált kockázati forrást jelent a befektetési vállalkozás számára a partner nemteljesítése esetén. Az említett szabályok tehát egyszerűsített módon szintén tovább alkalmazandók a befektetési vállalkozásokra. |

|

(8) |

A jelenlegi prudenciális keret különböző tagállamokban való eltérő alkalmazása veszélyezteti a befektetési vállalkozások egyenlő versenyfeltételeit az Unión belül. A különbségek abból adódnak, hogy rendkívül összetett feladatot jelent a keretet a különböző befektetési vállalkozásokra az általuk nyújtott szolgáltatások alapján alkalmazni, így egyes nemzeti hatóságok a nemzeti jogban vagy a gyakorlatban kiigazítják vagy észszerűsítik ezt az alkalmazást. Mivel a jelenlegi prudenciális keret nem kezeli a befektetési vállalkozások egyes típusait érintő, illetve általuk jelentett összes kockázatot, egyes tagállamokban bizonyos befektetési vállalkozásokra jelentős többlettőke-követelményeket alkalmaznak. Az e kockázatokat kezelő egységes rendelkezéseket kell kialakítani a befektetési vállalkozások harmonizált prudenciális felügyeletének biztosítása érdekében Unió-szerte. |

|

(9) |

Külön prudenciális szabályozásra van tehát szükség azon befektetési vállalkozások tekintetében, amelyek a méretük vagy a más pénzügyi vagy gazdasági szereplőkkel való összekapcsoltságuk alapján nem minősülnek rendszerszinten jelentősnek. A rendszerszinten jelentős befektetési vállalkozásokra ugyanakkor továbbra is az 575/2013/EU rendelet és a 2013/36/EU irányelv alapján fennálló jelenlegi prudenciális keretnek kell vonatkoznia. E befektetési vállalkozások a befektetési vállalkozások olyan részhalmazát képezik, amelyre jelenleg is az 575/2013/EU rendelet és a 2013/36/EU irányelv alkotta keret alkalmazandó, és amelyre nem vonatkoznak az annak fő követelményei alóli célzott mentességek. A legnagyobb és leginkább összekapcsolt befektetési vállalkozások a jelentős hitelintézetekéhez hasonló üzleti modellekkel és kockázati profilokkal rendelkeznek. „Bankszerű” szolgáltatásokat nyújtanak, és jelentős léptékben vállalnak kockázatokat. Ezenfelül a rendszerszinten jelentős befektetési vállalkozások elég nagyok ahhoz, hogy a nagy hitelintézetekhez hasonló veszélyt jelentsenek a pénzügyi piacok stabil és szabályszerű működésére, illetve olyan üzleti modellekkel és kockázati profilokkal rendelkeznek, amelyek a nagy hitelintézetekhez hasonló veszélyt jelentenek a pénzügyi piacok stabil és szabályszerű működésére. Ezért e befektetési vállalkozásoknak továbbra is az 575/2013/EU rendeletben és a 2013/36/EU irányelvben rögzített szabályok hatálya alá kell tartozniuk. |

|

(10) |

Az azon befektetési vállalkozásokra vonatkozó különös szabályozás során, amelyek a méretük vagy a más pénzügyi vagy gazdasági szereplőkkel való összekapcsoltságuk alapján nem tekintendők rendszerszinten jelentősnek, figyelembe kell venni a különböző típusú befektetési vállalkozások sajátos üzleti gyakorlatait. Az ügyfelek, a piacok, illetve a befektetési vállalkozások rendezett működése számára a legnagyobb valószínűséggel kockázatot jelentő befektetési vállalkozásokra különösen egyértelmű és hatékony, e konkrét kockázatokhoz igazított prudenciális követelményeknek kell vonatkozniuk. Az említett prudenciális követelményeket a befektetési vállalkozás típusához, az említett típushoz tartozó befektetési vállalkozás ügyfeleinek érdekeihez, illetve azon piacok zavartalan és rendezett működéséhez képest arányos módon kell kialakítani, amelyeken az említett befektetési vállalkozás működik. Enyhíteniük kell a kockázatot az azonosított területeken, valamint elő kell segíteniük azt, hogy amennyiben egy befektetési vállalkozás fizetésképtelenné válik, azt rendezetten és a pénzügyi piacok stabilitásának lehető legkisebb megzavarásával lehessen megszüntetni. |

|

(11) |

Az e rendeletben előírt szabályozás nem érintheti a kereskedési helyszíneken kijelölt árjegyzőknek a 2014/65/EU irányelv szerinti azon kötelezettségét, hogy folyamatosan árjegyzéseket tegyenek közzé és jelen legyenek a piacon. |

|

(12) |

A méretük vagy a más pénzügyi vagy gazdasági szereplőkkel való összekapcsoltságuk alapján rendszerszinten jelentősnek nem minősülő befektetési vállalkozásokra vonatkozó szabályozásnak egyedi alapon kell vonatkoznia az egyes befektetési vállalkozásokra. Mindazonáltal, a prudenciális követelményeknek az Unióban működő, bankcsoportok részét képező befektetési vállalkozásokra történő alkalmazásának megkönnyítése céljából, valamint annak elkerülése érdekében, hogy meg kelljen szüntetni egyes olyan üzleti modellek alkalmazását, amelyeknek a kockázatai a prudenciális szabályok alkalmazásával már kezelhetők, lehetővé kell tenni a befektetési vállalkozások számára, hogy adott esetben, az illetékes hatóságok jóváhagyásától függően az 575/2013/EU rendelet és a 2013/36/EU irányelv követelményeit alkalmazzák, feltéve, hogy nem szabályozási arbitrázs céljából választják ezt a megoldást. Továbbá, mivel a kis méretű és össze nem kapcsolt befektetési vállalkozások által viselt kockázatok többnyire korlátozottak, lehetővé kell tenni e vállalkozások számára, hogy mentesüljenek a befektetési vállalkozásokra vonatkozó különös prudenciális követelmények alól, amennyiben olyan bankcsoport vagy befektetésivállalkozás-csoport részei, amely ugyanabban a tagállamban rendelkezik székhellyel és tartozik az 575/2013/EU rendelet és a 2013/36/EU irányelv, illetve adott esetben e rendelet és az (EU) 2019/2034 (7) európai parlamenti és tanácsi irányelvszerinti összevont felügyelet hatálya alá, mivel ilyen esetekben az említett prudenciális kereteknek megfelelően biztosítaniuk kell az említett kockázatok kezelését.Annak érdekében, hogy a szabályok tükrözzék a befektetésivállalkozás-csoportoknak az 575/2013/EU rendelet és a 2013/36/EU irányelv alapján történő jelenlegi kezelését, a kizárólag befektetési vállalkozásokból álló csoportok esetében, illetve abban az esetben, ha az 575/2013/EU rendelet szerinti konszolidálás nem alkalmazandó, elő kell írni, hogy az említett csoportok anyavállalatainak a csoport prudenciálisan összevont helyzete alapján kell teljesíteniük az e rendelet szerinti követelményeket. Olyan esetekben, amikor a befektetésivállalkozás-csoport felépítése és kockázati profilja egyszerűbb, az illetékes hatóságok a konszolidáció alternatívájaként azt is előírhatják, hogy a csoport anyavállalatának elegendő tőkével kell rendelkeznie ahhoz, hogy fedezze a leányvállalataiban fennálló részesedéseinek könyv szerinti értékét. Amennyiben a kis méretű és össze nem kapcsolt befektetési vállalkozások biztosítói csoport részét képezik, azt is lehetővé kell tenni a számukra, hogy mentesüljenek a nyilvánosságra hozatali követelmények alól. |

|

(13) |

Annak lehetővé tétele érdekében, hogy a befektetési vállalkozások továbbra is a meglévő szavatolótőkéjükre támaszkodhassanak a befektetési vállalkozásokra vonatkozó különös prudenciális keret szerinti szavatolótőke-követelmények teljesítése céljából, a szavatolótőke fogalommeghatározását és összetételét össze kell hangolni az 575/2013/EU rendelettel. Ez magában foglalja azt, hogy az 575/2013/EU rendelettel összhangban egyes mérlegtételeket – így például a halasztott adóköveteléseket és a más pénzügyi ágazatbeli szervezetek által kibocsátott tőkeinstrumentumok állományát – le kell vonni a szavatolótőkéből. A befektetési vállalkozások számára ugyanakkor lehetőséget kell biztosítani arra, hogy a pénzügyi ágazatbeli szervezetek által kibocsátott tőkeinstrumentumok nem jelentős állományát ne kelljen levonniuk, ha az említett instrumentumokat kereskedési célból tartják, a rájuk vonatkozó árjegyzés támogatása érdekében. A szavatolótőke összetételének az 575/2013/EU rendelettel való összehangolása érdekében a különböző szavatolótőke-típusokra vonatkozóan meghatározott arányok e rendelet kontextusában is alkalmazandók. Annak biztosítása érdekében, hogy a követelmények arányosak legyenek a befektetési vállalkozások tevékenységeinek jellegével, nagyságrendjével és összetettségével, valamint könnyen értelmezhetők legyenek a befektetési vállalkozások számára ebben a rendeletben, a Bizottságnak felül kell vizsgálnia, hogy a szavatolótőke fogalommeghatározását és összetételét indokolt-e a továbbiakban is összehangolni az 575/2013/EU rendeletben szereplővel. |

|

(14) |

Annak biztosítása érdekében, hogy a befektetési vállalkozások mindig az engedélyezésükhöz szükséges szavatolótőke-szinten működjenek, minden befektetési vállalkozásnak folyamatosan teljesítenie kell egy állandó minimális tőkekövetelményt, amely egyenlő az (EU) 2019/2034 irányelvvel összhangban megállapított, a releváns befektetési szolgáltatások nyújtásának engedélyezéséhez szükséges indulótőkével. |

|

(15) |

A minimális szavatolótőke-követelménynek a kis méretű és össze nem kapcsolt befektetési vállalkozásokra való egyszerű alkalmazásának biztosítása érdekében e vállalkozásoknak a következő két összeg közül a nagyobbnak megfelelő szavatolótőkével kell rendelkezniük: az állandó minimális tőkekövetelmény, illetve a megelőző évi tevékenységük alapján számított állandó általános költségek negyede. Azokat a kis méretű és össze nem kapcsolt befektetési vállalkozásokat, amelyek nagyobb elővigyázatosságot szeretnének gyakorolni, és el kívánják kerülni az átsorolással járó hirtelen kilengéseket, nem indokolt megakadályozni abban, hogy a rendeletben előírtnál nagyobb szavatolótőkével rendelkezzenek, vagy a rendeletben előírtnál szigorúbb intézkedéseket alkalmazzanak. |

|

(16) |

A kis méretűnek és össze nem kapcsoltnak nem tekinthető befektetési vállalkozások fokozottabb kockázatainak figyelembevétele érdekében az ilyen vállalkozásra vonatkozó minimális szavatolótőke-követelménynek a következő összegek közül a legnagyobbnak kell lennie: a rájuk vonatkozó állandó minimális tőkekövetelmény, a megelőző évi állandó általános költségeik egynegyede, vagy a befektetési vállalkozások tekintetében megállapított kockázati tényezők alapján meghatározott tőkekövetelmények (K-faktorok) összege, amely a befektetési vállalkozások konkrét tevékenységi területein jelentkező kockázatoktól függően határozza meg a szükséges tőkét. |

|

(17) |

A befektetési vállalkozások akkor tekintendők a befektetési vállalkozásokra vonatkozó prudenciális követelmények szempontjából kis méretűnek és össze nem kapcsoltnak, ha nem nyújtanak olyan befektetési szolgáltatásokat, amelyek magas kockázatot hordoznak az ügyfelek, a piacok vagy saját maguk számára, és ha méretükből kifolyólag kevésbé képesek széles körű negatív hatásokat előidézni a piacok és az ügyfelek számára, amennyiben a tevékenységükhöz kapcsolódó kockázatok realizálódnak, vagy ha fizetésképtelenné válnak. Ennek megfelelően a kis méretűnek és össze nem kapcsoltnak tekinthető befektetési vállalkozások úgy határozandók meg, mint amelyek nem folytatnak saját számlára történő kereskedést, illetve nem viselnek a pénzügyi eszközök kereskedéséből eredő kockázatokat, nem tartják az ügyfelek eszközeit vagy pénzét, a diszkrecionális portfóliókezelés és a nem diszkrecionális (tanácsadó) megállapodások keretében birtokukban lévő eszközök értéke kevesebb mint 1,2 milliárd EUR, azonnali ügyletek esetében napi 100 millió EUR-nál, származtatott termékek esetében napi 1 milliárd EUR-nál alacsonyabb összegben kezelnek ügyfélmegbízásokat, mérlegfőösszegük – a mérlegen kívüli tételeket is beleszámítva – 100 millió EUR-nál alacsonyabb, a befektetési szolgáltatásokból származó bruttó éves bevételük pedig kevesebb, mint 30 millió EUR. |

|

(18) |

A szabályozási arbitrázs elkerülése és a befektetési vállalkozásokat arra ösztönző tényezők csökkentése érdekében, hogy úgy szervezzék át működésüket, hogy ne lépjék túl azokat a küszöbértékeket, amelyek felett már nem minősülnének kis méretű és össze nem kapcsolt befektetési vállalkozásoknak, a kezelt eszközökre, a kezelt ügyfélmegbízásokra, a mérlegfőösszegre és a bruttó éves összbevételre vonatkozó küszöbértékeket összevontan kell alkalmazni az ugyanazon csoporthoz tartozó összes befektetési vállalkozás vonatkozásában. A többi feltétel, vagyis hogy a befektetési vállalkozás tartja-e az ügyfelek pénzét, kezeli vagy őrzi-e az ügyfelek eszközeit, valamint hogy kereskedik-e pénzügyi eszközökkel, illetve visel-e piaci vagy partnerkockázatot, bináris jellegű, és nem hagy teret az ilyen átszervezésre, ennélfogva azokat egyedi alapon kell értékelni. A változó üzleti modellek és az általuk képviselt kockázatok folyamatos figyelembevétele érdekében az említett feltételeket és küszöbértékeket nap végi alapon kell értékelni, az ügyfelek pénze tartásának kivételével, amelyet napon belüli alapon kell értékelni, illetve a mérlegfőösszeg és a bruttó éves összbevétel kivételével, amelyeket a befektetési vállalkozás megelőző pénzügyi év végi helyzete alapján kell értékelni. |

|

(19) |

A szabályozói küszöbértékeket átlépő vagy az egyéb feltételeknek meg nem felelő befektetési vállalkozások nem tekinthetők kis méretű és össze nem kapcsolt befektetési vállalkozásnak, ezért azokra az egyéb befektetési vállalkozásokra vonatkozó követelmények alkalmazandók, az e rendeletben foglalt különös átmeneti rendelkezésekre is figyelemmel. Ez arra fogja ösztönözni a befektetési vállalkozásokat, hogy üzleti tevékenységüket oly módon tervezzék meg, hogy egyértelműen kis méretű és össze nem kapcsolt befektetési vállalkozásnak minősüljenek. A kis méretű és össze nem kapcsolt vállalkozásnak nem minősülő befektetési vállalkozások kis méretű és össze nem kapcsolt vállalkozássá történő átminősítése tekintetében nyomonkövetési időszakot kell előírni, amelynek során az említett befektetési vállalkozásnak legalább hat egymást követő hónapon át meg kell felelnie a feltételeknek, és a vonatkozó küszöbértékek alatt kell maradnia. |

|

(20) |

Valamennyi befektetési vállalkozásnak a K-faktorok olyan csoportja alapján kell kiszámítania a szavatolótőke-követelményét, amely kiterjed az ügyfelet érintő kockázatra (Risk-To-Client, RtC), a piacot érintő kockázatra (Risk-to-Market, RtM) és a vállalkozást érintő kockázatra (Risk-to-Firm, RtF). Az RtC körébe tartozó K-faktorok figyelembe veszik a kezelt ügyféleszközöket és az állandó tanácsadást (K-AUM), a kezelt ügyfélpénzt (K-CMH), az őrzött és kezelt eszközöket (K-ASA), valamint a kezelt ügyfélmegbízásokat (K-COH). |

|

(21) |

Az RtM körébe tartozó K-faktor a nettó pozíciókockázatot veszi figyelembe (K-NPR), és az 575/2013/EU rendelet piaci kockázatról szóló rendelkezéseinek megfelelően, illetve – amennyiben az illetékes hatóság ezt lehetővé teszi a befektetési vállalkozások olyan konkrét típusai részére, amelyek klíringtagokon keresztül folytatnak saját számlára történő kereskedést – a befektetési vállalkozás klíringtagja által megkövetelt összes letét alapján kerül kiszámításra (K-CMG). A befektetési vállalkozások számára lehetőséget kell adni arra, hogy a K-NPR-t és a K-CMG-t portfólióalapon egyidejűleg alkalmazzák. |

|

(22) |

Az RtF körébe tartozó K-faktorok figyelembe veszik a befektetési vállalkozásnak a kereskedési partnerei nemteljesítésével szembeni kitettségét (K-TCD), az 575/2013/EU rendelet partnerkockázatra vonatkozó egyszerűsített rendelkezéseivel összhangban, a befektetési vállalkozás konkrét partnerekkel kapcsolatos nagykockázati kitettsége vonatkozásában jelentkező koncentrációs kockázatot (K-CON), az említett rendelet kereskedési könyvben megjelenő nagykockázatokkal kapcsolatosan alkalmazandó rendelkezései alapján, valamint a befektetési vállalkozás napi kereskedési forgalmából eredő működési kockázatokat (K-DTF). |

|

(23) |

A K-faktorok alapján kifejezett összesített szavatolótőke-követelmény az RtC, RtM és RtF körébe tartozó K-faktorok összege. A K-AUM, a K-ASA, a K-CMH, a K-COH és a K-DTF az egyes K-faktorok körébe tartozó tevékenységek volumenétől függ. A K-CMH, a K-ASA és a K-DTF körébe tartozó tevékenységek volumenét a megelőző kilenc hónap mozgóátlaga alapján kell kiszámítani. A K-COH körébe tartozó tevékenységek volumenét a megelőző hat hónap mozgóátlaga alapján kell kiszámítani, míg a K-AUM körébe tartozó tevékenységek volumenét a megelőző 15 hónap alapján. A szavatolótőke-követelmény meghatározása céljából a volumeneket meg kell szorozni az e rendeletben meghatározott megfelelő együtthatókkal. A K-NPR szavatolótőke-követelmények az 575/2013/EU rendeletből következnek, míg a K-CON és a K-TCD szavatolótőke-követelmények az említett rendelet vonatkozó követelményeinek egyszerűsített alkalmazását jelentik a kereskedési könyvben megjelenő nagykockázatok, illetve a partnerkockázat kezelése tekintetében. A K-faktor összege nulla abban az esetben, ha a befektetési vállalkozás nem végzi az adott tevékenységet. |

|

(24) |

Az RtC körébe tartozó K-faktorok olyan helyettesítő értékek, amelyek a befektetési vállalkozások azon tevékenységi területeire vonatkoznak, amelyeken, ha probléma merül fel, az feltételezhetően kárt okoz az ügyfeleknek. A K-AUM azon károk kockázatát veszi figyelembe, amelyek az ügyfélportfóliók helytelen diszkrecionális kezelése, illetve a rossz minőségű végrehajtás miatt érhetik az ügyfeleket, és biztosítékot, valamint előnyöket nyújt az ügyfelek számára a szolgáltatások folyamatosságának fenntartása, az állandó portfóliókezelés és befektetési tanácsadás révén. A K-ASA az ügyfelek eszközeinek őrzésével és kezelésével kapcsolatos kockázatokra terjed ki, és azt biztosítja, hogy a befektetési vállalkozás rendelkezzen az ezen eszközökkel arányos tőkével, függetlenül attól, hogy azok saját mérlegében jelennek-e meg, vagy harmadik fél számláin találhatóak. A K-CMH azon potenciális károk kockázatát veszi figyelembe, amelyek abból eredhetnek, hogy a befektetési vállalkozás rendelkezik az ügyfelei pénzével, figyelembe véve egyrészről azt, hogy ezek az ügyfélpénzek a saját mérlegében jelennek-e meg, vagy harmadik fél számláin találhatóak, másrészről azt, hogy az alkalmazandó nemzeti jog szerinti szabályok rendelkeznek-e az ügyfélpénzek védelméről a befektetési vállalkozás csődje, fizetésképtelensége, illetve szanálása vagy vagyonfelügyelő kirendelése esetén. A K-CMH-ban nem kell figyelembe venni azokat az ügyfélpénzeket, amelyek az ügyfél nevén vannak elhelyezve valamely (letétkezelői) bankszámlán úgy, hogy a befektetési vállalkozás harmadik személy általi megbízás révén rendelkezhet az ügyfélpénzekkel. A K-COH az ügyfélmegbízásoknak (az ügyfél nevében, nem pedig a befektetési vállalkozás nevében történő) a befektetési vállalkozás általi teljesítéséből eredő kár kockázatára terjed ki; ez történhet például az ügyfelek részére nyújtott kizárólagosan teljesítési szolgáltatás részeként, vagy abban az esetben, ha a befektetési vállalkozás ügyfélmegbízások láncolatának része. |

|

(25) |

A saját számlára történő kereskedést folytató befektetési vállalkozások esetében az RtM körébe tartozó K-faktor a pénzügyi eszközökre, devizára és árukra vonatkozó pozíciók piaci kockázatával kapcsolatos szabályokon alapul, az 575/2013/EU rendeletnek megfelelően. A befektetési vállalkozások így maguk választhatják meg, hogy az 575/2013/EU rendelet szerinti sztenderd módszert, az alternatív sztenderd módszert vagy a belső modelleket alkalmazzák, amikor az említett két utóbbi módszer nem csupán adatszolgáltatási célból, hanem a szavatolótőke-követelmények tekintetében is alkalmazandóvá válik a hitelintézetekre. Időközben – és legalább e rendelet alkalmazása megkezdésének időpontját követő öt éven keresztül – a befektetési vállalkozásoknak a piaci kockázatok tekintetében az 575/2013/EU szerinti szabályokat (a sztenderd módszert vagy adott esetben belső modelleket) kell alkalmazniuk a K-NPR kiszámítására. Ha azonban az (EU) 2019/876 európai parlamenti és tanácsi rendelettel (8) módosított 575/203/EU rendelet harmadik része IV. címének 1a. és 1b. fejezetében meghatározott rendelkezések nem válnak alkalmazandóvá a hitelintézetekre a szavatolótőke-követelmények tekintetében, a befektetési vállalkozásoknak továbbra is az 575/2013/EU rendelet harmadik részének IV. címében meghatározott követelményeket kell alkalmazniuk a K-NPR kiszámítása céljából. Alternatív megoldásként az elszámolási kötelezettség alá tartozó pozíciókkal rendelkező, pénzügyi eszközökkel kereskedő befektetési vállalkozásokra vonatkozó szavatolótőke-követelmény – az illetékes hatóság jóváhagyásától és bizonyos feltételektől függően – a következő összegként határozható meg: a befektetési vállalkozás klíringtagja által megkövetelt összes letét összege, szorozva egy rögzített szorzótényezővel.Ha a K-CMG alkalmazásra kerül, azt elsődleges módszerként kell előírni a befektetési vállalkozásnak a teljes mértékben vagy jelentős mértékben e módszer hatálya alá tartozó kereskedési tevékenységeire vonatkozóan. A befektetési vállalkozás illetékes hatósága azonban azt is engedélyezheti a befektetési vállalkozás számára, hogy részlegesen alkalmazza a K-CMG-re épülő módszert, feltéve, hogy ezt a módszert alkalmazza minden olyan pozícióra, amely elszámolási vagy letétképzési kötelezettség alá tartozik és a K-NPR szerinti három alternatív módszer egyikét alkalmazza az elszámolási kötelezettség alá nem tartozó portfóliókra. Annak biztosítása érdekében, hogy a követelmények arányosak legyenek a befektetési vállalkozások tevékenységeinek jellegével, nagyságrendjével és összetettségével, valamint könnyen értelmezhetők legyenek a befektetési vállalkozások számára ebben a rendeletben, a K-faktorok számítására vonatkozó módszerek alkalmazásának bármely későbbi felülvizsgálata során meg kell vizsgálni azt is, hogy a K-NPR számítását indokolt-e a továbbiakban is összehangolni a pénzügyi eszközökre, devizára és árukra vonatkozó kereskedési könyvi pozíciók piaci kockázatát illető, az 575/2013/EU rendelet szerinti szabályokkal. |

|

(26) |

A saját számlára történő kereskedést folytató befektetési vállalkozások esetében az RtF körébe tartozó K-faktorok, azaz a K-TCD és a K-CON a partnerkockázatra és a nagykockázatra vonatkozó, az 575/2013/EU rendeletben meghatározott szabályok egyszerűsített alkalmazását jelentik. A K-TCD a befektetési vállalkozás azzal kapcsolatos kockázatát veszi figyelembe, hogy a partnerek nem teljesítik a kötelezettségeiket tőzsdén kívüli származtatott ügyletek és repoügyletek, értékpapír- és/vagy áru-kölcsönzési vagy -kölcsönvételi ügyletek, hosszú kiegyenlítési idejű ügyletek, értékpapírügylethez kapcsolódó hitelek, valamint bármilyen egyéb értékpapír-finanszírozási ügylet kapcsán, illetve hogy a befektetési vállalkozás által valamely befektetési szolgáltatáshoz kapcsolódóan kiegészítő szolgáltatásként nyújtott hitel kedvezményezettje nem teljesíti a kötelezettségeit; a K-TCD kiszámításához a kitettségeknek a pótlási költségeken és a potenciális jövőbeli kitettséggel összefüggő többleten alapuló értékét meg kell szorozni az 575/2013/EU rendelet szerinti kockázati tényezőkkel, figyelembe véve a tényleges nettósításból és a biztosítékcseréből eredő kockázatmérséklő hatásokat. A partnerkockázat kezelésének az 575/2013/EU rendelettel való további összehangolása érdekében egy 1,2 értékű rögzített szorzótényezőt és egy hitelértékelési korrekcióhoz (CVA) kapcsolódó szorzótényezőt is alkalmazni kell annak érdekében, hogy figyelembe lehessen venni a konkrét ügyletekben a befektetési vállalkozás partneréhez kapcsolódó hitelkockázat aktuális piaci értékét. A K-CON a koncentrációs kockázatra terjed ki abban az esetben, ha a vállalkozás egyéni vagy erősen összekapcsolt magánszektorbeli partnerrel szembeni kitettsége meghaladja a szavatolótőke 25 %-át, vagy hitelintézettel vagy más befektetési vállalkozással szembeni kitettsége meghalad egy meghatározott alternatív küszöbértéket; kiszámítása az 575/2013/EU rendelettel összhangban az említett küszöbértékeket meghaladó kitettségek vonatkozásában megállapított többlet-tőkekövetelmény alapján történik. Végezetül, a K-DTF azon befektetési vállalkozások működési kockázatait veszi figyelembe, amelyek nagy volumenben folytatnak saját számlára történő vagy saját nevükben ügyfeleik javára végzett, napon belüli kereskedést; e kockázatok forrásai a meg nem felelő vagy működésképtelen belső eljárások, személyek, rendszerek, illetve külső események, a K-DTF értéke pedig a napi kereskedés névleges értéke alapján kerül kiszámításra, kiigazítva a származtatott kamatláb-ügyletek hátralévő futamidejének megfelelően, a szavatolótőke-követelmények emelkedésének korlátozása érdekében, különösen az alacsonyabb észlelt működési kockázatot hordozó, rövid távú szerződések esetében. |

|

(27) |

Minden befektetési vállalkozásnak figyelemmel kell kísérnie és ellenőriznie kell koncentrációs kockázatát, többek között ügyfelei vonatkozásában. Ugyanakkor csak azoknak a befektetési vállalkozásoknak kell adatot szolgáltatniuk az illetékes hatóságok részére koncentrációs kockázataikról, amelyekre a K-faktorok alapján minimális szavatolótőke-követelmények vonatkoznak. A származtatott áruügyletekre, kibocsátási egységekre vagy kibocsátáskereskedelmi derivatívákra specializálódott olyan befektetési vállalkozások esetében, amelyek jelentős koncentrált kitettséggel rendelkeznek nem pénzügyi szerződő felek felé, a koncentrációs kockázatra vonatkozó értékhatár a K-CON-t illetően további tőkekövetelmény nélkül is meghaladható, amennyiben ez kereskedelemmel, likviditással vagy kockázatkezeléssel kapcsolatos célokat szolgál. |

|

(28) |

Minden befektetési vállalkozásnak rendelkeznie kell belső eljárásokkal likviditási követelményeinek figyelemmel kísérése és kezelése céljából. Az említett eljárások célja, hogy elősegítsék, hogy a befektetési vállalkozások mindenkor rendezett módon működjenek, anélkül, hogy kifejezetten a stresszidőszakra likviditást kellene tartalékolniuk. E célból minden befektetési vállalkozásnak minden időpontban legalább az állandó általános költségei egyharmadának megfelelő összegű likvid eszközöket kell tartania. Ugyanakkor lehetővé kell tenni az illetékes hatóságok számára, hogy a kis méretű és össze nem kapcsolt befektetési vállalkozásokat mentesítsék az említett követelmény alól. Az említett likvid eszközöknek kiváló minőségűeknek kell lenniük, és meg kell felelniük az (EU) 2015/61 felhatalmazáson alapuló bizottsági rendeletben (9) felsorolt likvid eszközöknek, valamint az említett felhatalmazáson alapuló rendelet alapján az említetteszközökre vonatkozó haircutoknak. Tekintettel arra, hogy a befektetési vállalkozások likviditásprofiljai különböznek a hitelintézetek likviditásprofiljaitól, a megfelelő likvid eszközök felsorolását ki kell egészíteni a befektetési vállalkozás meg nem terhelt saját készpénzével és rövid lejáratú betéteivel (ezekbe azonban nem számítható be az ügyfelek pénze és az ügyfelek tulajdonában lévő pénzügyi eszközök), valamint bizonyos, likvid piaccal rendelkező pénzügyi eszközökkel. Amennyiben nem mentesülnek a likviditási követelmények alól, a kis méretű és össze nem kapcsolt befektetési vállalkozások, valamint azok a befektetési vállalkozások, amelyek nem rendelkeznek kereskedési vagy jegyzési tevékenységre vonatkozó engedéllyel, likvid eszközként beszámíthatják továbbá a vevőkövetelésekkel kapcsolatos tételeket, valamint a 30 napon belül esedékes díjakat és jutalékokat, feltéve, hogy ezek a tételek nem haladják meg a minimális likviditási követelmény egyharmadát, nem kerültek beszámításra semmilyen további, az illetékes hatóság által előírt likviditási követelménybe, és 50 %-os haircut vonatkozik rájuk.Kivételes körülmények között, és amennyiben ezt haladéktalanul bejelentik az illetékes hatóságnak, lehetővé kell tenni a befektetési vállalkozások számára, hogy likvid eszközeiknek a likviditási követelmény teljesítése érdekében történő monetizálása eredményeként kerüljenek az előírt küszöbérték alá. Az ügyfelek részére nyújtott minden olyan pénzügyi garancia tekintetében, amelynek érvényesítése fokozott likviditási igényt eredményezhet, az ezen garanciák összértékének legalább 1,6 %-ával csökkenteni kell a rendelkezésre álló likvid eszközök értékét. Annak biztosítása érdekében, hogy a követelmények arányosak legyenek a befektetési vállalkozások tevékenységeinek jellegével, nagyságrendjével és összetettségével, valamint könnyen értelmezhetők legyenek a befektetési vállalkozások számára e rendelet hatályán belül, a későbbiekben felül kell vizsgálni a minimális likviditási követelmény teljesítésébe beszámítható likvid eszközök megfelelőségét, többek között azt, hogy azok folyamatosan megfelelnek-e az (EU) 2015/61 felhatalmazáson alapuló rendeletben felsorolt likvid eszközöknek, valamint az említett felhatalmazáson alapuló rendelet alapján az említett eszközökre vonatkozó haircutoknak. |

|

(29) |

Az új prudenciális szabályozással összefüggésben megfelelő, arányos szabályozói adatszolgáltatási keretet kell kialakítani, amelyet gondosan hozzá kell igazítani a befektetési vállalkozások tevékenységéhez és a prudenciális keret követelményeihez. A befektetési vállalkozások adatszolgáltatási követelményeinek a szavatolótőkéjük szintjére és összetételére, a szavatolótőke-követelményeikre, a szavatolótőke-követelményeik számításának alapjára, a kis méretű és össze nem kapcsolt befektetési vállalkozásnak minősítésre vonatkozó paraméterek szempontjából a vállalkozások tevékenységi profiljára és méretére, továbbá a likviditási követelményekre és a koncentrációs kockázattal kapcsolatos rendelkezések betartására kell vonatkozniuk. A kis méretű és össze nem kapcsolt befektetési vállalkozásokat mentesíteni kell a koncentrációs kockázatra vonatkozó adatszolgáltatási követelmény alól, és e vállalkozásoknak a likviditási követelményekről is csak abban az esetben kell adatot szolgáltatniuk, ha ilyen követelmények vonatkoznak rájuk. Az 1093/2010/EU európai parlamenti és tanácsi rendelettel (10) létrehozott európai felügyeleti hatóságot (Európai Bankhatóság, EBH) meg kell bízni azzal, hogy a szabályozói adatszolgáltatás részletes tábláinak és szabályainak, valamint a szavatolótőkére vonatkozó nyilvánosságra hozatal formanyomtatványainak további pontosítása érdekében végrehajtás-technikai standardtervezeteket dolgozzon ki. Az említett standardoknak arányban kell állniuk a különböző befektetési vállalkozások méretével és összetettségével, illetve figyelembe kell venniük különösen azt, hogy a vállalkozások kis méretű és össze nem kapcsolt befektetési vállalkozásnak minősülnek-e. |

|

(30) |

Az átláthatóságnak a befektetők és a szélesebb piacok számára történő biztosítása érdekében a kis méretű és össze nem kapcsolt befektetési vállalkozásnak nem minősülő vállalkozásoknak nyilvánosságra kell hozniuk a szavatolótőke-összegüket, a szavatolótőke-követelményeiket, az irányítási szabályaikat, valamint a javadalmazási szabályzatukat és gyakorlataikat. A kis méretű és össze nem kapcsolt befektetési vállalkozások esetében nem írhatók elő nyilvánosságra hozatali követelmények, kivéve, ha kiegészítő alapvető tőkeinstrumentumokat bocsátanak ki, mivel ebben az esetben biztosítani kell az átláthatóságot az említett instrumentumokba befektetők számára. |

|

(31) |

A befektetési vállalkozásoknak nemi szempontból semleges javadalmazási politikát kell alkalmazniuk, összhangban az Európai Unió működéséről szóló szerződés (EUMSZ) 157. cikkében rögzített elvvel. Pontosításokra van szükség a javadalmazásra vonatkozóan nyilvánosságra hozott tájékoztatással kapcsolatban. A javadalmazásra vonatkozó, e rendeletben foglalt nyilvánosságra hozatali követelményeknek összeegyeztethetőeknek kell lenniük a javadalmazási szabályok céljaival, nevezetesen azzal, hogy a befektetési vállalkozások kockázati profiljára a szakmai tevékenységük révén jelentős hatással bíró munkavállalók kategóriáinak tekintetében a hatékony kockázatkezeléssel összhangban álló javadalmazási szabályzatokat és gyakorlatot hozzanak létre és tartsanak fenn. Ezenkívül a bizonyos javadalmazási szabályok tekintetében eltérésben részesülő intézmények számára elő kell írni az ilyen eltérésre vonatkozó információk nyilvánosságra hozatalát. |

|

(32) |

A befektetési vállalkozásoknak az 575/2013/EU rendelet és a 2013/36/EU irányelv követelményei szerinti rendszerből az e rendelet és az (EU) 2019/2034 irányelv követelményei szerinti rendszerbe történő zavartalan átmenetének elősegítése érdekében helyénvaló megfelelő átmeneti intézkedésekről rendelkezni. Különösen az e rendelet alkalmazásának kezdőnapjától számított öt éven belül azon befektetési vállalkozások számára, amelyeknek szavatolótőke-követelményei e rendelet alapján több mint kétszeresükre emelkednének az 575/2013/EU rendelet és a 2013/36/EU irányelv szerinti szavatolótőke-követelményekhez képest, lehetővé kell tenni, hogy a potenciális emelkedés hatásainak enyhítése érdekében a szavatolótőke-követelményeiket az 575/2013/EU rendelet és a 2013/36/EU irányelv szerinti szavatolótőke-követelményeik kétszeresére korlátozzák. |

|

(33) |

Annak érdekében, hogy a meglévő befektetési vállalkozásokhoz hasonló profilú új befektetési vállalkozások ne kerüljenek hátrányosabb helyzetbe, azon befektetési vállalkozások számára, amelyekre korábban nem vonatkoztak az 575/2013/EU rendelet és a 2013/36/EU irányelv szerinti szavatolótőke-követelmények, lehetővé kell tenni, hogy az e rendelet szerinti szavatolótőke-követelményeiket az e rendelet alkalmazásának kezdőnapjától számított öt éven keresztül az állandó általános költségeik kétszeresére korlátozzák. |

|

(34) |

Ehhez hasonlóan, azon befektetési vállalkozások számára, amelyeknek az 575/2013/EU rendelet és a 2013/36/EU irányelv értelmében csak az indulótőkére vonatkozó követelménynek kellett megfelelniük, és amelyeknek szavatolótőke-követelményei e rendelet alapján több mint kétszeresükre emelkednének az 575/2013/EU rendelet és a 2013/36/EU irányelv szerinti szavatolótőke-követelményekhez képest, lehetővé kell tenni, hogy az e rendelet alkalmazásának kezdőnapjától számított öt éven keresztül a szavatolótőke-követelményeiket az 575/2013/EU rendelet és a 2013/36/EU irányelv szerinti indulótőke-követelményük kétszeresére korlátozzák; kivételt képeznek ez alól az (EU) 2019/876 rendelettel módosított 575/2013/EU rendelet 4. cikke (1) bekezdése 2. pontjának b) alpontjában említett helyi vállalkozások, amelyekre külön átmeneti szavatolótőke-követelményt kell alkalmazni, tekintettel arra, hogy e vállalkozásokat nagyobb kockázat övezi. Az arányosság érdekében külön átmeneti szavatolótőke-követelményeket kell előírni a kisebb befektetési vállalkozások, valamint a befektetési szolgáltatások korlátozott körét kínáló befektetési vállalkozások számára is, amennyiben ezek nem részesülhetnének az e rendelet szerinti szavatolótőke-követelményeknek az (EU) 2019/630 európai parlamenti és tanácsi rendelettel (11) módosított 575/2013/EU rendelet és az (EU) 2019/878 európai parlamenti és tanácsi irányelvvel (12) módosított 2013/36/EU irányelv szerinti indulótőkére vonatkozó követelményeknek a kétszeresében való korlátozására vonatkozó elbánásban, de az e rendelet szerinti kötelező szavatolótőke-követelményük növekedne az (EU) 2019/630 rendelettel módosított 575/2013/EU rendelet szerinti helyzetükhöz képest. |

|

(35) |

Az említett átmeneti intézkedéseket adott esetben az 575/2013/EU rendelet 498. cikkében említett befektetési vállalkozások esetében is alkalmazni kell, mivel az említett cikk mentesíti az említett befektetési vállalkozásokat a szóban forgó rendelet szerinti tőkekövetelmények alól, ugyanakkor e befektetési vállalkozások indulótőke-követelményei az általuk nyújtott befektetési szolgáltatásoktól vagy végzett tevékenységektől függnek. Az e rendelet alkalmazásának kezdőnapjától számított öt éven keresztül az említett vállalkozások szavatolótőke-követelményét e rendelet átmeneti rendelkezései szerint az említett alkalmazandó szintek figyelembevételével kell kiszámítani. |

|

(36) |

E rendelet alkalmazásának kezdőnapjától számított öt éven keresztül vagy – amennyiben az a későbbi – az (EU) 2019/876 rendelettel módosított 575/2013/EU rendelet harmadik része IV. címének 1a. és 1b. fejezete szerinti, az 575/2013/EU rendeletnek és a 2013/36/EU irányelvnek a piaci kockázatra vonatkozó szavatolótőke-követelmények tekintetében történő módosításai alkalmazásának kezdőnapjáig az e rendelet vonatkozó rendelkezéseinek hatálya alá tartozó befektetési vállalkozásoknak továbbra is az (EU) 2019/630 rendelettel módosított 575/2013/EU rendelettel összhangban kell megállapítaniuk a kereskedési könyvi tevékenységeikre vonatkozó szavatolótőke-követelményeket. |

|

(37) |

A kulcsfontosságú bankközi piaci és befektetési banki szolgáltatásokat kínáló legnagyobb befektetési vállalkozások (amelyek tevékenysége kiterjed a pénzügyi eszközök saját számlára történő kereskedésére, pénzügyi eszközök jegyzési garanciavállalására vagy a pénzügyi eszközök elhelyezésére az eszköz vételére irányuló kötelezettségvállalással) olyan üzleti modellekkel és kockázati profilokkal rendelkeznek, amelyek hasonlítanak a jelentős hitelintézetekéihez. E tevékenységek hitelkockázatoknak teszik ki a befektetési vállalkozásokat, főként partnerkockázat, illetve az akár ügyfelekkel kapcsolatos, akár velük nem kapcsolatos, saját számlára felvett pozíciók piaci kockázatának formájában. E vállalkozások ezáltal kockázatot jelentenek a pénzügyi stabilitásra, figyelemmel méretükre és a rendszerben képviselt jelentőségükre. |

|

(38) |

Az említett nagy befektetési vállalkozások illetékes nemzeti hatóságok általi hatékony prudenciális felügyelete további kihívást jelent. Noha a legnagyobb befektetési vállalkozások jelentős mértékben nyújtanak határokon átnyúló befektetési banki szolgáltatásokat, befektetési vállalkozásként a 2014/65/EU irányelv alapján kijelölt hatóságok prudenciális felügyelete alá tartoznak, e hatóságok pedig nem feltétlenül azonosak a 2013/36/EU irányelv alapján kijelölt illetékes hatóságokkal. Ez egyenlőtlen versenyfeltételeket eredményezhet az 575/2013/EU rendeletnek és a 2013/36/EU irányelvnek az Unión belüli alkalmazása során, és meggátolja a felügyeleti tevékenységet végzőket abban, hogy átfogó prudenciális képet kapjanak, ami pedig lényeges a nagy méretű, határokon átnyúló befektetési vállalkozásokkal kapcsolatos kockázatok kezelése szempontjából. Ennek következtében a prudenciális felügyelet hatékonysága csökkenhet, továbbá torzíthatja az Unión belüli versenyt. Következésképpen az összehasonlítható szereplőkből álló csoportok határokon átnyúló bankközi tevékenységeinek felügyelete tekintetében megvalósítható szinergiák létrehozása, az egyenlő versenyfeltételek elősegítése és az egyes csoportok következetes felügyelete érdekében a legnagyobb befektetési vállalkozásoknak hitelintézeti jogállást kell adni. |

|

(39) |

Mivel az említett befektetési vállalkozások így hitelintézetekké minősülnek át, azoknak továbbra is az 575/2013/EU rendelet és a 2013/36/EU irányelv hatálya alá, és a hitelintézetekért felelős illetékes hatóságok – az egységes felügyeleti mechanizmus keretén belül pedig az Európai Központi Bank – felügyelete alá kell tartozniuk. Ez biztosítaná, hogy a hitelintézetek prudenciális felügyelete egységes és hatékony maradjon, és hogy a pénzügyi szolgáltatásokra vonatkozó egységes szabálykönyv minden hitelintézetre azonos módon vonatkozzon, tekintettel ezek rendszerszintű jelentőségére. A szabályozási arbitrázsnak és a rendelkezések kijátszásának az elkerülése érdekében az illetékes hatóságoknak törekedniük kell annak megakadályozására, hogy a rendszerszinten jelentős csoportok úgy szervezzék meg a működésüket, hogy ne lépjék túl az 575/2013/EU rendelet 4. cikke (1) bekezdése 1. pontjának b) alpontjában meghatározott küszöbértéket, megkerülve ezzel a hitelintézetként való engedélyezésre vonatkozó, a 2013/36/EU irányelv 8a. cikke szerinti kötelezettséget. |

|

(40) |

A hitelintézetekké átalakított nagy méretű befektetési vállalkozások számára csak akkor engedélyezhető, hogy a nyilvánosságtól betéteket vagy más visszafizetendő pénzeszközöket fogadjanak el, valamint saját számlára hiteleket nyújtsanak, ha a 2013/36/EU irányelvnek megfelelően megkapták az e tevékenységekre vonatkozó engedélyt. Az ilyen tevékenységek mindegyikének végzése – többek között betétek vagy más visszafizetendő pénzeszközök nyilvánosságtól való elfogadása, valamint hitelek saját számlára történő nyújtása – nem feltétlenül szükséges követelménye annak, hogy egy vállalkozást hitelintézetnek lehessen tekinteni. A hitelintézet fogalommeghatározásának e rendelettel bevezetett módosítása ezért nem sértheti a tagállamok által a 2013/36/EU irányelvvel és az (EU) 2019/2034 irányelvvel összhangban alkalmazott nemzeti engedélyezési rendszereket, többek között azokat a rendelkezéseket sem, amelyeket a tagállamok esetleg indokoltnak ítélnek azon tevékenységek egyértelmű meghatározása érdekében, amelyeket a hitelintézet módosított fogalommeghatározásának hatálya alá tartozó nagy méretű befektetési vállalkozások végezhetnek. |

|

(41) |

Emellett a hitelintézetek összevont alapú felügyelete egyebek mellett a pénzügyi rendszer stabilitását hivatott biztosítani, és ahhoz, hogy hatékony lehessen, minden csoportra ki kell terjednie, így azokra is, amelyek anyavállalata nem hitelintézet vagy befektetési vállalkozás. Ezért minden hitelintézetre, ideértve a korábban befektetési vállalkozás jogállással rendelkezőket is, alkalmazni kell az anyavállalat illetékes hatóság általi egyedi és összevont alapú felügyeletére vonatkozóan a 2013/36/EU irányelv VII. címe, 3. fejezetének I. szakaszában előírt szabályokat. |

|

(42) |

Előfordulhat továbbá, hogy az olyan nagy méretű befektetési vállalkozások, amelyek ugyan nem tekinthetők rendszerszinten jelentősnek, de saját számlára történő kereskedést folytatnak, illetve pénzügyi eszközök jegyzési garanciavállalását vagy pénzügyi eszközöknek az eszközök vételére irányuló kötelezettségvállalás mellett történő elhelyezését végzik, olyan üzleti modellekkel és kockázati profilokkal rendelkeznek, amelyek hasonlítanak a rendszerszinten jelentős intézmények üzleti modelljeihez és kockázati profiljaihoz. Ezek a befektetési vállalkozások a méretükből és tevékenységeikből kifolyólag kockázatot jelenthetnek a pénzügyi stabilitásra nézve, ezért ezeknek – jóllehet a hitelintézetté történő átminősítésük a jellegük és összetettségük miatt nem tűnik indokoltnak – továbbra is olyan prudenciális elbánás alá kell tartozniuk, mint a hitelintézeteknek. A szabályozási arbitrázsnak és a rendelkezések kijátszásának az elkerülése érdekében az illetékes hatóságoknak törekedniük kell egyrészről azon helyzetek elkerülésére, amikor a befektetési vállalkozások úgy szervezik meg a működésüket, hogy ne lépjék túl az eszközök egyéni vagy csoport szinten számított teljes értékére vonatkozó 15 milliárd EUR-s küszöbértéket, másrészről annak elkerülésére is, hogy indokolatlanul korlátozzák az illetékes hatóságok mérlegelési jogkörét arra vonatkozóan, hogy kötelezővé tegyék a befektetési vállalkozások számára az 575/2013/EU rendelet követelményeinek való megfelelést és a 2013/36/EU irányelvben meghatározott prudenciális követelmények teljesítését az (EU) 2019/2034 irányelv 5. cikkével összhangban. |

|

(43) |

A 600/2014/EU európai parlamenti és tanácsi rendelet (13) harmonizált uniós rendszert vezetett be azon harmadik országbeli vállalkozások piaci hozzáférése tekintetében, amelyek az Unióban letelepedett jogosult szerződő felek és szakmai ügyfelek számára nyújtanak befektetési szolgáltatásokat vagy végeznek befektetési tevékenységet. A belső piachoz való hozzáférés feltétele, hogy a Bizottság egyenértékűségi határozatot fogadjon el, és az 1095/2010/EU európai parlamenti és tanácsi rendelettel (14) létrehozott európai felügyeleti hatóság (Európai Értékpapírpiaci Hatóság, ESMA vagy EÉPH) bejegyezze a harmadik országbeli vállalkozást. Az egyenértékűséget az alkalmazandó releváns uniós jog alapján kell értékelni, és ehhez rendelkezni kell azokkal az eszközökkel, amelyek lehetővé teszik az egyenértékűség feltételeinek hatékony ellenőrzését. Ennek érdekében a harmadik országban bejegyzett vállalkozások számára elő kell írni, hogy évente adatot szolgáltassanak az EÉPH részére az általuk az Unióban nyújtott szolgáltatások és végzett tevékenységek mértékéről és hatóköréről. Ugyancsak javítani kell a nyomon követéssel, a végrehajtással és az egyenértékűség feltételeinek teljesítésével kapcsolatos felügyeleti együttműködést. |

|

(44) |

Az egyenlő versenyfeltételek biztosítása, valamint az uniós piac átláthatóságának javítása céljából módosítani kell a 600/2014/EU rendeletet annak érdekében, hogy a rendszeres internalizálók jegyzései, árjavításai és tranzakciós árai minden méret esetében az árlépésköz-rendszer hatálya alá tartozzanak. Következésképpen az árlépésköz-rendszerre vonatkozó, jelenleg alkalmazandó szabályozástechnikai standardoknak a 600/2014/EU rendelet kiterjesztett hatályára is vonatkozniuk kell. |

|

(45) |

A befektetők védelme és az uniós pénzügyi piacok integritásának és stabilitásának biztosítása érdekében az egyenértékűségi határozatok elfogadásakor a Bizottságnak figyelembe kell vennie az adott harmadik országbeli vállalkozások által az egyenértékűségi határozat elfogadását követően nyújtható szolgáltatások és tevékenységek jelentette esetleges kockázatokat. A rendszerszintű jelentőséget olyan kritériumok alapján kell értékelni, mint például az érintett harmadik országbeli vállalkozások által nyújtott szolgáltatások és végzett tevékenységek valószínűsíthető nagyságrendje és hatóköre. Ugyanezen célból a Bizottságnak képesnek kell lennie annak figyelembevételére, hogy a harmadik ország a vonatkozó uniós szakpolitika szerint adózási szempontból nem együttműködő országnak, illetve területnek vagy az (EU) 2015/849 európai parlamenti és tanácsi irányelv (15) 9. cikkének (2) bekezdése szerinti kiemelt kockázatot jelentő harmadik országnak minősül-e. A Bizottság csak akkor tekinthet bizonyos prudenciális, szervezeti vagy üzleti magatartásra vonatkozó követelményeket egyenértékűnek, ha azok hatása az uniós követelményekével azonos. Ezenkívül a Bizottságnak képesnek kell lennie adott esetben a 2014/65/EU irányelv I. mellékletének A. szakaszában felsorolt konkrét szolgáltatásokra és tevékenységekre, illetve konkrét szolgáltatás- vagy tevékenységkategóriákra korlátozott egyenértékűségi határozatok elfogadására. |

|

(46) |

Az EBH az EÉPH közreműködésével alapos háttérelemzésen, adatgyűjtésen és konzultáción alapuló jelentést bocsátott ki egy olyan, valamennyi rendszerszinten nem jelentős befektetési vállalkozás igényeire szabott prudenciális szabályozás céljából, amely alapul szolgál a befektetési vállalkozások felülvizsgált prudenciális keretéhez. |

|

(47) |

E rendelet harmonizált alkalmazásának biztosítása érdekében az EBH-nak szabályozástechnikai standardtervezeteket kell kidolgoznia a befektetésivállalkozás-csoportok prudenciális konszolidációjának hatálya és módszerei, a K-faktorok mérése, az elkülönített számlák fogalmának az ügyfélpénzek vonatkozásában történő meghatározása, K-DTF-együtthatók piaci stresszhelyzet esetén történő korrekciója, az állandó általános költségek számítása, a klíringtagok által megkövetelt letétek összegével megegyező szavatolótőke-követelmények meghatározásához szükséges számítás, az e rendelet által előírt – többek között a befektetési vállalkozások befektetési politikájára vonatkozó – nyilvánosságra hozatalhoz és szabályozói adatszolgáltatáshoz szükséges táblák kialakítása, valamint az illetékes hatóságoknak a hitelintézetként való működés engedélyezésének kérelmezéséhez szükséges küszöbbel kapcsolatos információk nyújtása szabályainak meghatározása céljából. A Bizottságot fel kell hatalmazni arra, hogy kiegészítse ezt a rendeletet az EUMSZ 290. cikke szerinti, felhatalmazáson alapuló jogi aktusok és az 1093/2010/EU rendelet 10–14. cikkének megfelelően az EBH által kidolgozott szabályozástechnikai standardok elfogadása révén. A Bizottságnak és az EBH-nak biztosítania kell, hogy az említett szabályozástechnikai standardokat valamennyi érintett befektetési vállalkozás olyan módon tudja alkalmazni, amely arányban áll az említett befektetési vállalkozások és tevékenységeik jellegével, nagyságrendjével és összetettségével. |

|

(48) |

A Bizottságot fel kell hatalmazni arra is, hogy az EBH és az EÉPH által kidolgozott végrehajtás-technikai standardokat fogadjon el az EUMSZ 291. cikke szerinti végrehajtási jogi aktusok útján, valamint az 1093/2010/EU rendelet 15. cikkének és az 1095/2010/EU rendelet 15. cikkének megfelelően. |

|

(49) |

E rendelet egységes alkalmazása és a pénzügyi piacok fejleményeinek figyelembevétele céljának érdekében a Bizottságot fel kell hatalmazni arra, hogy az EUMSZ 290. cikkének megfelelően jogi aktusokat fogadjon el e rendeletnek az e rendeletben használt fogalommeghatározások pontosítása révén történő kiegészítése érdekében. Különösen fontos, hogy a Bizottság az előkészítő munkája során megfelelő konzultációkat folytasson, többek között szakértői szinten is, és hogy e konzultációkra a jogalkotás minőségének javításáról szóló, 2016. április 13-i intézményközi megállapodásnak (16) megfelelően kerüljön sor. A felhatalmazáson alapuló jogi aktusok előkészítésében való egyenlő részvétel biztosítása érdekében az Európai Parlament és a Tanács a tagállamok szakértőivel egyidejűleg kap kézhez minden dokumentumot, és szakértőik rendszeresen részt vehetnek a Bizottság felhatalmazáson alapuló jogi aktusok előkészítésével foglalkozó szakértői csoportjainak ülésein. |

|

(50) |

A jogbiztonság garantálása, valamint a hitelintézetekre és a befektetési vállalkozásokra egyaránt alkalmazandó jelenlegi prudenciális keret és e rendelet közötti átfedések elkerülése céljából módosítani kell az 575/2013/EU rendeletet és a 2013/36/EU irányelvet annak érdekében, hogy a befektetési vállalkozások kikerüljenek azok hatálya alól. A bankcsoport részét képező befektetési vállalkozásokra azonban továbbra is alkalmazni kell az 575/2013/EU rendelet és a 2013/36/EU irányelv bankcsoportokra vonatkozó rendelkezéseit, például a 2013/36/EU irányelv 21b. cikkében említett közbenső EU-szintű anyavállalatra vonatkozó rendelkezéseket és az 575/2013/EU rendelet első része II. címének 2. fejezetében meghatározott, a prudenciális konszolidációra vonatkozó szabályokat. |

|

(51) |

Mivel e rendelet célját, nevezetesen a hatékony és arányos prudenciális keret kialakítását annak biztosítása érdekében, hogy az Unión belül működési engedéllyel rendelkező befektetési vállalkozások megbízható pénzügyi alapon működjenek, és hogy azokat rendezett módon és adott esetben az ügyfelek érdekeinek leginkább megfelelő módon eljárva irányítsák a tagállamok nem tudják kielégítően megvalósítani, az Unió szintjén azonban az intézkedések léptéke és hatása miatt e cél jobban megvalósítható, az Unió intézkedéseket hozhat az Európai Unióról szóló szerződés 5. cikkében foglalt szubszidiaritás elvének megfelelően. Az említett cikkben foglalt arányossági elvnek megfelelően ez a rendelet nem lépi túl az említett célok eléréséhez szükséges mértéket, |

ELFOGADTA EZT A RENDELETET:

ELSŐ RÉSZ

ÁLTALÁNOS RENDELKEZÉSEK

I. CÍM

TÁRGY, HATÁLY ÉS FOGALOMMEGHATÁROZÁSOK

1. cikk

Tárgy és hatály

(1) Ez a rendelet a 2014/65/EU irányelv alapján engedélyezett és felügyelt, valamint a prudenciális követelményeknek való megfelelés tekintetében az (EU) 2019/2034 irányelv alapján felügyelt befektetési vállalkozásokra alkalmazandó egységes prudenciális követelményeket állapít meg a következők vonatkozásában:

|

a) |

a befektetési vállalkozást érintő kockázat, az ügyfelet érintő kockázat és a piacot érintő kockázat számszerűsíthető, egységes és standardizált elemeihez kapcsolódó szavatolótőke-követelmények; |

|

b) |

a koncentrációs kockázatot korlátozó követelmények; |

|

c) |

a likviditási kockázat számszerűsíthető, egységes és standardizált elemeihez kapcsolódó likviditási követelmények; |

|

d) |

az a), a b) és a c) pontra vonatkozó adatszolgáltatási követelmények; |

|

e) |

nyilvánosságra hozatali követelmények. |

(2) Az (1) bekezdéstől eltérve, a 2014/65/EU irányelv alapján engedélyezett és felügyelt befektetési vállalkozásnak, amennyiben a 2014/65/EU irányelv I. melléklete A. szakaszának 3. és 6. pontjában említett bármely tevékenységet végzi, az 575/2013/EU rendeletben foglalt előírásokat kell alkalmaznia, amennyiben a vállalkozás nem árutőzsdei kereskedő, kibocsátásiegység-kereskedő, kollektív befektetési vállalkozás vagy biztosító, és bármelyik alábbi feltétel tejesül:

|

a) |

a befektetési vállalkozás konszolidált eszközeinek a megelőző 12 hónap átlagában számított összértéke legalább 15 milliárd EUR, bele nem számítva az ezen albekezdésben említett bármely tevékenységet végző, az Unión kívül székhellyel rendelkező leányvállalatok egyedi eszközeinek értékét; |

|

b) |

a befektetési vállalkozás konszolidált eszközeinek összértéke kisebb mint 15 milliárd EUR, és a befektetési vállalkozás olyan csoport tagja, amely esetében a csoporthoz tartozó valamennyi vállalkozás egyedi szinten 15 milliárd EUR-nál kisebb összértékű eszközökkel rendelkezik, és a 2014/65/EU irányelv I. melléklete A. szakaszának 3. és 6. pontjában említett valamely tevékenységet végzi, az említett vállalkozások konszolidált eszközeinek összértéke pedig 15 milliárd EUR és az említett összegek minden esetben a megelőző 12 hónap átlagában kerültek kiszámításra, bele nem számítva az ezen albekezdésben említett valamely tevékenységet végző, az Unión kívül székhellyel rendelkező leányvállalatok egyedi eszközeinek értékét; vagy |

|

c) |

a befektetési vállalkozásról az illetékes hatóság az (EU) 2019/2034 irányelv 5. cikkével összhangban határozatot fogadott el. |

Az e bekezdésben említett befektetési vállalkozásokat a prudenciális követelmények betartása tekintetében – ideértve annak célját is, hogy meghatározzák az összevont felügyeletet ellátó hatóságot, amennyiben az ilyen befektetési vállalkozás egy, az e rendelet 4. cikke (1) bekezdésének 25. pontjában meghatározott befektetésivállalkozás-csoporthoz tartozik – a 2013/36/EU irányelv VII. és VIII. címe szerint kell felügyelni.

(3) A (2) bekezdésben biztosított eltérés nem alkalmazandó, ha egy befektetési vállalkozás 12 egymást követő hónap átlagában számítva már nem éri el az említett bekezdésben meghatározott egyik értékhatárt sem, vagy ha valamely illetékes hatóság az (EU) 2019/2034irányelv 5. cikkével összhangban így határoz. A befektetési vállalkozás indokolatlan késedelem nélkül tájékoztatja az illetékes hatóságot, ha az említett időszak alatt átlépi valamelyik értékhatárt.

(4) A (2) bekezdésben előírt feltételeket teljesítő befektetési vállalkozásra továbbra is vonatkoznak az 55. és az 59. cikkben foglalt követelmények.

(5) Az (1) bekezdéstől eltérve, az illetékes hatóságok engedélyezhetik a 2014/65/EU irányelv alapján engedélyezett és felügyelt olyan befektetési vállalkozásnak, amely a 2014/65/EU irányelv I. melléklete A. szakaszának 3. és 6. pontjában említett bármely tevékenységet végzi, hogy az 575/2013/EU rendeletben foglalt követelményeket alkalmazza, amennyiben az összes alábbi feltétel teljesül:

|

a) |

a befektetési vállalkozás leányvállalat, és kiterjed rá egy hitelintézet, pénzügyi holding társaság vagy vegyes pénzügyi holding társaság összevont alapú felügyelete, az 575/2013/EU rendelet első része II. címe 2. fejezetének rendelkezéseivel összhangban; |

|

b) |

a befektetési vállalkozás tájékoztatja az e rendelet szerinti illetékes hatóságot és adott esetben az összevont felügyeletet ellátó hatóságot; |

|

c) |

az illetékes hatóság meggyőződött arról, hogy az 575/2013/EU rendelet szerinti szavatolótőke-követelménynek egyedi alapon a befektetési vállalkozásra, illetve adott esetben összevont alapon a csoportra történő alkalmazása prudenciálisan megfelelő, nem eredményezi a befektetési vállalkozás e rendelet szerinti szavatolótőke-követelményének a csökkenését, és célja nem a szabályozási arbitrázs. |

Az illetékes hatóságok az e bekezdés első albekezdésének b) pontjában említett tájékoztatás kézhezvételétől számított két hónapon belül értesítik a befektetési vállalkozást arról, hogy az első albekezdés alapján engedélyezték az 575/2013/EU rendelet és a 2014/65/EU irányelv alkalmazását, és erről tájékoztatják az EBH-t is. Az illetékes hatóság teljes körű indokolással szolgál, ha nem engedélyezi az 575/2013/EU rendelet és a 2014/65/EU irányelv alkalmazását.

Az e bekezdésben említett befektetési vállalkozásokat a prudenciális követelmények betartása tekintetében – ideértve annak célját is, hogy meghatározzák az összevont felügyeletet ellátó hatóságot, amennyiben az ilyen befektetési vállalkozás egy, az e rendelet 4. cikke (1) bekezdésének 25. pontjában meghatározott befektetésivállalkozás-csoporthoz tartozik – a 2013/36/EU irányelv VII. és VIII. címe szerint kell felügyelni.

E bekezdés alkalmazása során az 575/2013/EU rendelet 7. cikke nem alkalmazandó.

2. cikk

Felügyeleti hatáskörök

Az e rendeletnek való megfelelés biztosítása céljából az illetékes hatóságok az (EU) 2019/2034irányelvben meghatározott hatáskörökkel rendelkeznek, és az abban meghatározott eljárásokat követik.

3. cikk

Szigorúbb követelmények befektetési vállalkozások általi alkalmazása

Ez a rendelet nem zárja ki, hogy a befektetési vállalkozások az e rendeletben előírtat meghaladó mértékű szavatolótőkét, szavatolótőke-elemeket és likvid eszközöket tartsanak, és az előírtnál szigorúbb intézkedéseket alkalmazzanak.

4. cikk

Fogalommeghatározások

(1) E rendelet alkalmazásában:

|

1. |

„kiegészítő szolgáltatásokat nyújtó vállalkozás”: olyan vállalkozás, amelynek fő tevékenysége ingatlantulajdonlás vagy -kezelés, adatkezelési szolgáltatások nyújtása vagy más hasonló tevékenység, amely egy vagy több befektetési vállalkozás fő tevékenysége mellett járulékos tevékenységnek minősül; |

|

2. |

„vagyonkezelő társaság”: az 575/2013/EU rendelet 4. cikke (1) bekezdésének 19. pontjában meghatározott vagyonkezelő társaság; |

|

3. |

„klíringtag”: valamely tagállamban székhellyel rendelkező vállalkozás, amely megfelel a 648/2012/EU európai parlamenti és tanácsi rendelet (17) 2. cikkének 14. pontjában szereplő fogalommeghatározásnak; |

|

4. |

„ügyfél”: a 2014/65/EU irányelv 4. cikke (1) bekezdésének 9. pontjában meghatározott ügyfél azzal a kivétellel, hogy e rendelet negyedik részének alkalmazásában a befektetési vállalkozás bármely partnere „ügyfélnek” minősül; |

|

5. |

„árutőzsdei kereskedő és kibocsátásiegység-kereskedő”: az 575/2013/EU rendelet 4. cikke (1) bekezdésének 150. pontjában meghatározott árutőzsdei kereskedő és kibocsátásiegység-kereskedő; |

|

6. |

„származtatott áruügylet”: a 600/2014/EU rendelet 2. cikke (1) bekezdésének 30. pontjában meghatározott árualapú származtatott termékek; |

|

7. |

„illetékes hatóság”: az (EU) 2019/2034 irányelv 3. cikke (1) bekezdésének 5. pontjában meghatározott illetékes hatóság; |

|

8. |

„hitelintézet”: az 575/2013/EU rendelet 4. cikke (1) bekezdésének 1. pontjában meghatározott hitelintézet; |

|

9. |

„saját számlára történő kereskedés”: a 2014/65/EU irányelv 4. cikke (1) bekezdésének 6. pontjában meghatározott saját számlára történő kereskedés; |

|

10. |

„származtatott termékek”: a 600/2014/EU rendelet 2. cikke (1) bekezdésének 29. pontjában meghatározott származtatott termékek; |

|

11. |

„összevont helyzet”: az a helyzet, amikor e rendelet követelményeit a 7. cikkel összhangban olyan módon alkalmazzák egy EU-szintű befektetési vállalkozás anyavállalatra, EU-szintű befektetési holding társaság anyavállalatra vagy EU-szintű vegyes pénzügyi holding társaság anyavállalatra, mintha az érintett vállalat a befektetésivállalkozás-csoporthoz tartozó összes befektetési vállalkozással, pénzügyi vállalkozással, kiegészítő szolgáltatásokat nyújtó vállalkozással és függő ügynökkel együtt egyetlen befektetési vállalkozást alkotna; e fogalommeghatározás alkalmazásában a „befektetési vállalkozás”, a „pénzügyi vállalkozás”, a „kiegészítő szolgáltatásokat nyújtó vállalkozás” és a „függő ügynök” megnevezések a harmadik országban székhellyel rendelkező olyan vállalkozásokra is alkalmazandók, amelyek, ha az Unióban rendelkeznének székhellyel, megfelelnének e megnevezések fogalommeghatározásának; |

|

12. |

„összevont alapon”: összevont helyzet alapján; |

|

13. |

„megbízások végrehajtása az ügyfelek nevében”: a 2014/65/EU irányelv 4. cikke (1) bekezdésének 5. pontjában meghatározott megbízások végrehajtása az ügyfelek nevében; |

|

14. |

„pénzügyi vállalkozás”: olyan, hitelintézettől vagy befektetési vállalkozástól és tisztán ipari holding társaságtól eltérő vállalkozás, amelynek fő tevékenysége tulajdoni részesedések megszerzése vagy a 2013/36/EU irányelv I. mellékletének 2–12. és 15. pontjában felsorolt tevékenységek közül egy vagy több folytatása, ideértve a pénzügyi holding társaságokat, a vegyes pénzügyi holding társaságokat, a befektetési holding társaságokat, az (EU) 2015/2366 európai parlamenti és tanácsi irányelv (18) szerinti pénzforgalmi intézményeket és a vagyonkezelő társaságokat; nem tartoznak azonban ide a biztosítói holding társaságok és a 2009/138/EK európai parlamenti és tanácsi irányelv (19) 212. cikke (1) bekezdésének g) pontjában meghatározott vegyes tevékenységű biztosítói holding társaságok; |

|

15. |

„pénzügyi eszközök”: a 2014/65/EU irányelv 4. cikke (1) bekezdésének 15. pontja szerinti pénzügyi eszköz; |

|

16. |

„pénzügyi holding társaság”: az 575/2013/EU rendelet 4. cikke (1) bekezdésének 20. pontjában meghatározott pénzügyi holding társaság; |

|

17. |

„pénzügyi ágazatbeli szervezet”: az 575/2013/EU rendelet 4. cikke (1) bekezdésének 27. pontjában meghatározott pénzügyi ágazatbeli szervezet; |

|

18. |

„indulótőke”: az (EU) 2019/2034 irányelv 3. cikke (1) bekezdésének 18. pontjában meghatározott indulótőke; |

|

19. |

„kapcsolatban álló ügyfelek csoportja” az 575/2013/EU rendelet 4. cikke (1) bekezdésének 39. pontjában meghatározott kapcsolatban álló ügyfelek csoportja; |

|

20. |

„befektetési tanácsadás”: a 2014/65/EU irányelv 4. cikke (1) bekezdésének 4. pontjában meghatározott befektetési tanácsadás; |

|

21. |

„állandó befektetési tanácsadás”: rendszeres befektetési tanácsadás, valamint egy pénzügyi eszközökből álló ügyfélportfólió folyamatos vagy rendszeres értékelése, nyomon követése vagy felülvizsgálata, beleértve a szerződéses megállapodás alapján az ügyfél által végrehajtott befektetéseket is; |

|

22. |

„befektetési vállalkozás”: a 2014/65/EU irányelv 4. cikke (1) bekezdésének 1. pontjában meghatározott befektetési vállalkozás; |

|

23. |

„befektetési holding társaság”: olyan pénzügyi vállalkozás, amelynek leányvállalatai kizárólag vagy nagy részben befektetési vállalkozások vagy pénzügyi vállalkozások, és a leányvállalatok közül legalább egy befektetési vállalkozás, és amely nem minősül az 575/2013/EU rendelet 4. cikke (1) bekezdésének 20. pontjában meghatározott pénzügyi holding társaságnak; |

|

24. |

„befektetési szolgáltatások és tevékenységek”: a 2014/65/EU irányelv 4. cikke (1) bekezdésének 2. pontjában meghatározott befektetési szolgáltatások és tevékenységek; |

|

25. |

„befektetésivállalkozás-csoport”: vállalkozások olyan csoportja, amely vagy egy anyavállalatból és leányvállalataiból vagy olyan vállalkozásokból áll, amelyek megfelelnek a 2013/34/EU európai parlamenti és tanácsi irányelv (20) 22. cikkében meghatározott feltételeknek, és közülük legalább egy befektetési vállalkozás, és a csoportban nincs hitelintézet; |

|

26. |

„K-faktorok”: a harmadik rész II. címében meghatározott szavatolótőke-követelmények azon kockázatok vonatkozásában, amelyeket a befektetési vállalkozás az ügyfelekre, a piacokra és magára nézve jelent; |

|

27. |

„kezelt eszközök” vagy „AUM”: azon eszközök értéke, amelyeket egy befektetési vállalkozás az ügyfelei számára kezel mind diszkrecionális portfóliókezelés keretében, mind állandó befektetési tanácsadásnak minősülő nem diszkrecionális megállapodások alapján; |

|

28. |

„tartott ügyfélpénz” vagy „CMH”: a befektetési vállalkozás által tartott ügyfélpénz összege, figyelembe véve az eszközök elkülönítésére vonatkozó jogi előírásokat és függetlenül a befektetési vállalkozás által tartott ügyfélpénzre alkalmazandó nemzeti számviteli szabályozástól; |

|

29. |

„őrzött és kezelt eszközök” vagy „ASA”: a befektetési vállalkozás által az ügyfelei számára őrzött és kezelt eszközök, függetlenül attól, hogy az eszközök megjelennek-e a befektetési vállalkozás saját mérlegében, vagy harmadik fél számláin találhatóak-e; |

|

30. |

„kezelt ügyfélmegbízások” vagy „COH”: a befektetési vállalkozás által az ügyfelei számára kezelt megbízások értéke, mégpedig az ügyfélmegbízások átvétele és továbbítása, valamint az ügyfelek nevében a megbízások végrehajtása révén; |

|

31. |

„koncentrációs kockázat” vagy „CON”: a befektetési vállalkozás kereskedési könyvében megjelenő, egy ügyféllel vagy kapcsolatban álló ügyfelek csoportjával szemben fennálló, a 37. cikk (1) bekezdésében meghatározott értékhatárokat meghaladó kitettség; |

|

32. |

„befizetett klíringletét” vagy „CMG”: a klíringtag vagy az elfogadott központi szerződő fél által megkövetelt letétek teljes összege, amennyiben egy befektetési vállalkozás sajátszámlás ügyleteinek végrehajtása és kiegyenlítése egy klíringtag vagy egy elfogadott központi szerződő fél felelőssége mellett történik; |

|

33. |

„napi kereskedési forgalom” vagy „DTF”: a befektetési vállalkozás által saját számlára végzett kereskedés vagy a megbízásoknak a saját nevében, de az ügyfelek javára történő végrehajtása során kötött ügyletek napi értéke, kivéve azon megbízások értékét, amelyeket a befektetési vállalkozás által az ügyfelei számára, az ügyfélmegbízások átvétele és továbbítása, valamint az ügyfelek nevében a megbízások végrehajtása révén kezel, és amelyet a kezelt ügyfélmegbízások értékének megállapításakor már figyelembe vettek; |

|

34. |

„nettó pozíciókockázat” vagy „NPR”: a befektetési vállalkozás kereskedési könyvében rögzített ügyletek értéke; |

|

35. |

„a kereskedési partnerek nemteljesítésének kockázata” vagy „TCD”: a befektetési vállalkozás kereskedési könyvében szereplő, a 25. cikkben említett, a partner nemteljesítésének kockázatát megalapozó instrumentumokban és ügyletekben megjelenő kitettségek; |

|

36. |

„aktuális piaci érték” vagy „CMV”: a 31. cikknek megfelelően nettósított ügylet- és értékpapíroldalakból álló portfólió nettó piaci értéke, amennyiben a CMV kiszámításához mind pozitív, mind negatív piaci értékeket használnak; |

|

37. |

„hosszú kiegyenlítési idejű ügylet”: az 575/2013/EU rendelet 272. cikkének 2. pontjában meghatározott hosszú kiegyenlítési idejű ügylet; |

|

38. |

„értékpapírügylethez kapcsolódó hitel”: az (EU) 2015/2365 európai parlamenti és tanácsi rendelet (21) 3. cikkének 10. pontjában meghatározott értékpapírügylethez kapcsolódó hitel; |

|

39. |

„vezető testület”: a 2014/65/EU irányelv 4. cikke (1) bekezdésének 36. pontjában meghatározott vezető testület; |

|

40. |

„vegyes pénzügyi holding társaság”: a 2002/87/EK európai parlamenti és tanácsi irányelv (22) 2. cikkének 15. pontjában meghatározott vegyes pénzügyi holding társaság; |

|

41. |

„mérlegen kívüli tétel”: bármely, az 575/2013/EU rendelet I. mellékletében említett tétel; |

|

42. |

„anyavállalat”: a 2013/34/EU irányelv 2. cikkének 9. pontja és 22. cikke értelmében vett anyavállalat; |

|

43. |

„részesedés”: az 575/2013/EU rendelet 4. cikke (1) bekezdésének 35. pontjában meghatározott részesedés; |

|

44. |

„nyereség”: az 575/2013/EU rendelet 4. cikke (1) bekezdésének 121. pontjában meghatározott nyereség; |

|

45. |

„elfogadott központi szerződő fél”: az 575/2013/EU rendelet 4. cikke (1) bekezdésének 88. pontjában meghatározott elfogadott központi szerződő fél; |

|

46. |

„portfóliókezelés”: a 2014/65/EU irányelv 4. cikke (1) bekezdésének 8. pontjában meghatározott portfóliókezelés; |

|

47. |

„befolyásoló részesedés”: az 575/2013/EU rendelet 4. cikke (1) bekezdésének 36. pontjában meghatározott befolyásoló részesedés; |

|

48. |

„értékpapír-finanszírozási ügylet”: az (EU) 2015/2365 rendelet 3. cikkének 11. pontjában meghatározott értékpapír-finanszírozási ügylet; |

|

49. |

„elkülönített számlák”: a 15. cikk (2) bekezdésében található 1. táblázat alkalmazásában olyan szervezeteknél vezetett számlák, ahol a befektetési vállalkozás által tartott ügyfélpénzt az (EU) 2017/593 felhatalmazáson alapuló bizottsági irányelv (23) 4. cikkével összhangban letétbe helyezik, amennyiben az alkalmazandó tagállami jog előírja, hogy a befektetési vállalkozás fizetésképtelensége, szanálása vagy vagyonfelügyelő kirendelése esetén az ügyfélpénz nem használható fel a befektetési vállalkozással szembeni más követelés kielégítésére, mint magának az ügyfélnek a követelése; |

|

50. |

„repoügylet”: az (EU) 2015/2365 rendelet 3. cikkének 9. pontjában meghatározott repoügylet; |

|

51. |

„leányvállalat”: a 2013/34/EU irányelv 2. cikkének 10. pontjában meghatározott és 22. cikke értelmében vett leányvállalat, ideértve a végső anyavállalat leányvállalatának bármely leányvállalatát is; |

|

52. |

„függő ügynök”: a 2014/65/EU irányelv 4. cikke (1) bekezdésének 29. pontjában meghatározott függő ügynök; |

|

53. |

„bruttó összbevétel”: a befektetési vállalkozás éves működési bevétele, a befektetési vállalkozás engedélyezett befektetési szolgáltatásaival és tevékenységeivel összefüggésben, beleértve a kapott kamatokból, részvényekből és egyéb, fix vagy változó hozamú értékpapírokból, jutalékokból és díjakból származó bevételeket, a befektetési vállalkozás által az eszközök kereskedése, a valós értéken tartott eszközök vagy fedezeti tevékenység révén elért nyereséget vagy viselt veszteséget, de kizárva minden olyan bevételt, amely nem kapcsolódik a teljesített befektetési szolgáltatásokhoz és a végzett tevékenységekhez; |

|

54. |

„kereskedési könyv”: egy befektetési vállalkozás által kereskedési szándékkal – vagy kereskedési szándékkal tartott pozíciók fedezésére – tartott pénzügyi eszközökből és árukból álló összes pozíció; |

|

55. |

„kereskedési szándékkal tartott pozíciók”: a következők:

|

|

56. |

„EU-szintű befektetési vállalkozás anyavállalat”: valamely tagállamban lévő olyan befektetési vállalkozás, amely része egy befektetésivállalkozás-csoportnak, és amelynek befektetési vállalkozás vagy pénzügyi vállalkozás leányvállalata van, illetve részesedése van ilyen befektetési vállalkozásban vagy pénzügyi vállalkozásban, és önmaga nem leányvállalata más, valamely tagállamban engedélyezett befektetési vállalkozásnak vagy valamely tagállamban létrehozott befektetési holding társaságnak vagy vegyes pénzügyi holding társaságnak; |

|

57. |

„EU-szintű befektetési holding társaság anyavállalat”: valamely tagállamban levő olyan befektetési holding társaság, amely része egy befektetésivállalkozás-csoportnak, és amely nem leányvállalata egy valamely tagállamban engedélyezett befektetési vállalkozásnak, illetve más, valamely tagállamban létrehozott befektetési holding társaságnak; |

|

58. |

„EU-szintű vegyes pénzügyi holding társaság anyavállalat”: befektetésivállalkozás-csoport olyan anyavállalata, amely a 2002/87/EK irányelv 2. cikkének 15. pontjában meghatározott vegyes pénzügyi holding társaság. |

(2) A Bizottság felhatalmazást kap arra, hogy az 56. cikknek megfelelően felhatalmazáson alapuló jogi aktusokat fogadjon el e rendeletnek az (1) bekezdés szerinti fogalommeghatározások pontosítása révén történő kiegészítése céljából:

|

a) |

e rendelet egységes alkalmazásának biztosítása érdekében; |

|

b) |

e rendelet alkalmazása során a pénzügyi piacokon bekövetkezett fejlemények figyelembevétele érdekében. |

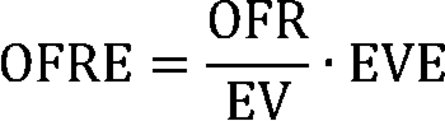

II. CÍM