2013R0549 — HU — 24.08.2015 — 001.001

Ez a dokumentum kizárólag tájékoztató jellegű, az intézmények semmiféle felelősséget nem vállalnak a tartalmáért

|

►B

|

AZ EURÓPAI PARLAMENT ÉS A TANÁCS 549/2013/EU RENDELETE

(2013. május 21.)

az Európai Unió-beli nemzeti és regionális számlák európai rendszeréről

(EGT-vonatkozású szöveg)

(HL L 174, 2013.6.26., 1. o)

|

Módosította:

▼B

AZ EURÓPAI PARLAMENT ÉS A TANÁCS 549/2013/EU RENDELETE

(2013. május 21.)

az Európai Unió-beli nemzeti és regionális számlák európai rendszeréről

(EGT-vonatkozású szöveg)

AZ EURÓPAI PARLAMENT ÉS AZ EURÓPAI UNIÓ TANÁCSA,

tekintettel az Európai Unió működéséről szóló szerződésre és különösen annak 338. cikke (1) bekezdésére,

tekintettel az Európai Bizottság javaslatára,

a jogalkotási aktus tervezete nemzeti parlamenteknek való megküldését követően,

tekintettel az Európai Központi Bank véleményére (

1

),

rendes jogalkotási eljárás keretében (

2

),

mivel:

|

(1)

|

Az uniós szakpolitikai döntéshozatal, valamint a tagállamok gazdaságának és a Gazdasági és Monetáris Uniónak (GMU) a figyelemmel kísérése összehasonlítható, naprakész és megbízható információkat kíván minden egyes tagállam vagy régió gazdasági szerkezetéről és gazdasági helyzetének fejlődéséről.

|

|

(2)

|

A Bizottságnak részt kell vállalnia a tagállamok gazdaságának és a GMU-nak a figyelemmel kísérésében, és konkrétan rendszeresen jelentést kell tennie a Tanácsnak arról, hogy a tagállamok milyen előrehaladást értek el a GMU-val kapcsolatos kötelezettségeik teljesítésében.

|

|

(3)

|

Valamely tagállam vagy régió gazdasági helyzetének elemzésére szolgáló alapvető eszközként az uniós polgároknak is szükségük van gazdasági számlákra. Az összehasonlíthatóság kedvéért az ilyen számlákat olyan egységes elvek alapján kell összeállítani, amelyek nem tesznek lehetővé különböző értelmezéseket. A megadott információknak a lehető legpontosabbnak, legteljesebbnek és legnaprakészebbnek kell lenniük ahhoz, hogy valamennyi ágazatot illetően biztosítani lehessen az elérhető legnagyobb átláthatóságot.

|

|

(4)

|

A Bizottságnak uniós közigazgatási célokra – különösen a költségvetési számításokhoz – a nemzeti és regionális számlák aggregátumait kell használnia.

|

|

(5)

|

1970-ben megjelent „Az integrált gazdasági számlák európai rendszere” (European System of Integrated Economic Accounts, ESA) című adminisztratív dokumentum, amely az e rendelet által szabályozott területre terjedt ki. E dokumentumot az Európai Közösségek Statisztikai Hivatala önállóan állította össze saját felelősségére, és a Hivatal és a tagállami statisztikai intézetek arra irányuló többéves közös munkájának volt az eredménye, hogy létrehozzanak egy, az Európai Közösségek gazdasági és társadalmi politikájának követelményeit kielégítő nemzetiszámla-rendszert. Ez volt a közösségi változata az Egyesült Nemzetek Szervezete által létrehozott nemzeti számláknak, amelyeket addig a Közösségek is használtak. Az eredeti szöveg korszerűsítése érdekében a dokumentumból 1979-ben egy második kiadást (

3

) is közzétettek.

|

|

(6)

|

A Közösségben a nemzeti és regionális számlák európai rendszeréről szóló, 1996. június 25-i 2223/96/EK tanácsi rendelet (

4

) létrehozta a nemzeti számlák rendszerét, hogy megfeleljen a Közösség gazdasági, szociális és regionális politikai követelményeinek. E rendszer nagyjából összhangban volt a nemzeti számláknak az Egyesült Nemzetek Szervezetének Statisztikai Bizottsága által 1993 februárjában azzal a céllal elfogadott, akkoriban új rendszerével (a továbbiakban: az 1993-as SNA), hogy az ENSZ összes tagországának eredményei nemzetközileg összehasonlíthatók legyenek.

|

|

(7)

|

Az Egyesült Nemzetek Szervezetének Statisztikai Bizottsága – annak érdekében, hogy a nemzeti számlák jobban összhangba kerüljenek az új gazdasági környezettel, a módszertani kutatás terén elért eredményekkel és a felhasználók igényeivel – az 1993-as SNA korszerűsítéseként 2009 februárjában elfogadta a nemzeti számlák új rendszerét (a továbbiakban: a 2008-as SNA).

|

|

(8)

|

Az SNA-val kapcsolatos fejlemények figyelembevételéhez felül kell vizsgálni a számlák 2223/96/EK rendelettel létrehozott európai rendszerét (a továbbiakban: az ESA 95), hogy a számlák e rendelet által létrehozott, felülvizsgált európai rendszere a 2008-as SNA-nak a tagállamok gazdasági szerkezetéhez hozzáigazított változata legyen, és hogy az Unió adatai összehasonlíthatók legyenek a főbb nemzetközi partnerei által összeállítottakkal.

|

|

(9)

|

Annak érdekében, hogy a környezeti-gazdasági számlák szatellitszámlákként szerepeljenek a számlák felülvizsgált európai rendszerében, az európai környezeti-gazdasági számlákról szóló, 2011. július 6-i 691/2011/EU európai parlamenti és tanácsi rendelet (

5

) közös keretet hozott létre az európai környezeti-gazdasági számlák beszerzésére, gyűjtésére, továbbítására és értékelésére.

|

|

(10)

|

A környezeti és társadalmi számlák esetében teljes mértékben tekintetbe kell venni „A GDP-n innen és túl: a haladás mérése változó világunkban” című, a Tanácsnak és az Európai Parlamentnek címzett 2009. augusztus 20-i bizottsági közleményt is. Az intelligens, fenntartható és inkluzív növekedés előmozdításának támogatása érdekében – elsősorban az „A GDP-n innen és túl” című közleményhez és az Európa 2020 stratégiához kapcsolódó kérdésekben – határozottan folytatni kell a módszertani tanulmányokat és az adattesztelést abból a célból, hogy a jólét és a haladás mérésére vonatkozó átfogóbb megközelítést lehessen kialakítani. Ezzel összefüggésben foglalkozni kell a környezeti externáliákkal és a társadalmi egyenlőtlenségekkel is. Emellett figyelembe kell venni a termelékenység változásainak kérdését. Mindezek révén lehetővé válik a GDP-t kiegészítő adatok mielőbbi rendelkezésre bocsátása. A Bizottságnak 2013-ban közleményt kell benyújtania az Európai Parlamentnek és a Tanácsnak, amelyben továbbgondolja „A GDP-n innen és túl” című közleményben foglaltakat, valamint adott esetben jogalkotási javaslatokat kell benyújtania 2014-ben. A nemzeti és regionális számlák adatait az e célok elérésére szolgáló eszközök közé tartozóknak kell tekinteni.

|

|

(11)

|

Fel kell tárni az új, automatikus és valós idejű adatgyűjtési módszerek esetleges használatában rejlő lehetőségeket.

|

|

(12)

|

A számlák e rendelettel létrehozott, felülvizsgált európai rendszere (a továbbiakban: az ESA 2010) módszertanból és egy olyan továbbítási programból áll, amely meghatározza a tagállamok által adott határidőre benyújtandó számlákat és táblázatokat. A Bizottságnak, különös tekintettel a gazdasági konvergencia figyelemmel kísérésére és a tagállamok gazdaságpolitikái közötti szoros koordináció megteremtésére, meghatározott időpontokban – adott esetben előzetesen bejelentett adatszolgáltatási naptár alapján – kell ezeket a számlákat és táblákat a felhasználók rendelkezésére bocsátania.

|

|

(13)

|

Az adatok közzététele tekintetében felhasználóközpontú megközelítést kell alkalmazni, ily módon könnyen hozzáférhető és hasznos tájékoztatást nyújtva az Unió polgárainak és egyéb érintett feleknek.

|

|

(14)

|

Az ESA 2010 a tagállami számlák uniós céloknak megfelelő elkészítésére vonatkozó közös előírások, fogalommeghatározások, osztályozások és számviteli szabályok referenciakerete, mely a tagállamok között összehasonlítható eredményeket szolgáltat, és mint ilyen, minden más rendszernek fokozatosan a helyébe lép.

|

|

(15)

|

A statisztikai célú területi egységek nómenklatúrájának (NUTS) létrehozásáról szóló, 2003. május 26-i 1059/2003/EK európai parlamenti és tanácsi rendeletnek (

6

) megfelelően a Bizottságnak továbbított és területi egységek szerint bontandó valamennyi tagállami statisztikának a NUTS-osztályozáson kell alapulnia. Következésképpen a regionális statisztika összehasonlíthatósága végett a területi egységeket a NUTS-osztályozás szerint kell meghatározni.

|

|

(16)

|

Az adatok tagállamok általi továbbítására – ideértve a bizalmas adatok továbbítását is – az európai statisztikákról szóló, 2009. március 11-i 223/2009/EK európai parlamenti és tanácsi rendeletben (

7

) foglalt szabályok az irányadók. Ennek megfelelően az e rendelettel összhangban hozott intézkedéseknek ezért védeniük kell a bizalmas adatokat is, és biztosítaniuk kell, hogy az európai statisztikák előállítása és közzététele során semmilyen jogellenes nyilvánosságra hozatal és nem statisztikai jellegű felhasználás ne fordulhasson elő.

|

|

(17)

|

Létrehoztak egy munkacsoportot annak további vizsgálatára, hogy a nemzeti számlákban hogyan kellene kezelni a pénzügyi közvetítői szolgáltatás közvetett módon mért díját (FISIM), ideértve egy olyan kockázatkorrekciós módszer vizsgálatát is, amely a realizált kockázat várható jövőbeli költségének megfelelő tükrözése érdekében kizárja a kockázatokat a FISIM-számításokból. A munkacsoport megállapításainak figyelembevételével szükség lehet arra, hogy a jobb eredmények érdekében a Bizottság felhatalmazáson alapuló jogi aktussal módosítsa a FISIM kiszámítására és elosztására vonatkozó módszertant.

|

|

(18)

|

A kutatás-fejlesztési kiadások beruházásnak minősülnek, ezért bruttó állóeszköz-felhalmozásként kell számba venni. Amennyiben azonban a kiegészítő táblázatok kialakításán alapuló tesztelés során az adatok kellően megbízhatónak és összehasonlíthatónak bizonyulnak, felhatalmazáson alapuló jogi aktussal meg kell határozni a bruttó állóeszköz-felhalmozásként számba veendő, a kutatás-fejlesztési kiadásokra vonatkozó adatok formátumát.

|

|

(19)

|

A tagállamok költségvetési keretrendszerére vonatkozó követelményekről szóló, 2011. november 8-i 2011/85/EU tanácsi irányelv (

8

) értelmében a tagállamoknak közzé kell tenniük az állami költségvetésre potenciálisan nagy hatást gyakorló függő kötelezettségekre vonatkozó releváns információkat, ideértve az állami garanciákat, a nem teljesítő hiteleket, valamint a köztulajdonú vállalkozások működéséből eredő kötelezettségeket és azok nagyságát. E követelmények az e rendelet szerint közzéteendő információkhoz képest további közzétételt tesznek szükségessé.

|

|

(20)

|

A Bizottság (Eurostat) 2012. júniusában munkacsoportot hozott létre annak vizsgálatára, hogy a 2011/85/EU irányelvnek milyen hatásai vannak a költségvetési adatok gyűjtésére és terjesztésére; a munkacsoport a függő kötelezettségekkel, valamint az olyan egyéb releváns információkkal kapcsolatos követelmények végrehajtására összpontosított, amelyek az államháztartásra gyakorolt potenciálisan nagy hatást mutatnak, ideértve az állami garanciákat, a köztulajdonú vállalkozások kötelezettségeit, a köz- és magánszféra közötti partnerségeket (PPP), a nem teljesítő hiteleket, valamint a vállalkozásokban fennálló kormányzati tulajdonrészeket. Az e munkacsoport által végzett munka várhatóan hozzájárul a köz- és magánszféra közötti partnerségek mögötti gazdasági kapcsolatok megfelelő elemzéséhez, ideértve adott esetben az építéssel, a rendelkezésre állással és a kereslettel kapcsolatos kockázatokat, valamint a mérlegen kívüli PPP-projektek rejtett adósságainak szerepeltetését, és ezáltal előmozdítja az adósságra vonatkozó statisztikák átláthatóságának és megbízhatóságának növekedését.

|

|

(21)

|

A 74/122/EGK tanácsi határozattal (

9

) létrehozott Gazdaságpolitikai Bizottság foglalkozott a nyugdíjak fenntarthatóságára és a nyugdíjreformokra vonatkozó statisztikákkal. Mind tagállami, mind európai szinten szorosan össze kell hangolni egyfelől a statisztikusok, másfelől az idősödő népességgel foglalkozó, a Gazdaságpolitikai Bizottság keretében dolgozó szakértők munkáját a makrogazdasági feltételezéseket és az egyéb biztosításmatematikai paramétereket illetően, annak érdekében, hogy az eredmények következetesek és az országok között összehasonlíthatók legyenek, a nyugdíjakkal kapcsolatos információkat és adatokat pedig hatékonyan lehessen kommunikálni a felhasználóknak és az érdekelt feleknek. Egyértelművé kell tenni azt is, hogy a társadalombiztosítási rendszerben egy adott időpontig felhalmozott nyugdíjjogosultságok önmagukban nem tekinthetők az államháztartási fenntarthatóság mérőszámának.

|

|

(22)

|

A tagállamok függő kötelezettségeire vonatkozó adatok és információk szolgáltatására a Stabilitási és növekedési paktum többoldalú felügyeleti eljárásával összefüggésben kerül sor. A Bizottság a tervek szerinti 2018 júliusáig jelentést ad ki, amelyben értékeli, hogy szükség van-e ezen adatoknak az ESA 2010 keretében való rendelkezésre bocsátására.

|

|

(23)

|

Fontos hangsúlyozni a tagállami regionális számlák jelentőségét az Unió regionális, gazdaság- és társadalmi kohéziós politikái, valamint a kölcsönös gazdasági függőségek elemzése szempontjából. Fokozni kell ugyanakkor a regionális szintű számlák – többek között a kormányzati számlák – átláthatóságát. A Bizottságnak (Eurostat) kiemelt figyelmet kell fordítania az autonóm vagy regionális kormányokkal rendelkező tagállamok régióinak költségvetési adataira.

|

|

(24)

|

Az e rendelet A. mellékletének az összehangolt értelmezésének, illetve nemzetközi összehasonlíthatóságának biztosítása céljából történő módosítása érdekében a Bizottságot fel kell hatalmazni, hogy az Európai Unió működéséről szóló szerződés (EUMSZ) 290. cikkének megfelelően felhatalmazáson alapuló jogi aktusokat fogadjon el. Különösen fontos, hogy a Bizottság az előkészítő munka során megfelelő konzultációkat folytasson, többek között a 223/2009/EK rendelet szerinti, az európai statisztikai rendszerrel foglalkozó bizottsággal. Emellett az EUMSZ 127. cikkének (4) bekezdése és 282. cikkének (5) bekezdése alapján különösen fontos, hogy a Bizottság az előkészítő munka során adott esetben az Európai Központi Bankkal is konzultáljon az annak hatáskörébe tartozó területeken. A felhatalmazáson alapuló jogi aktusok elkészítésekor és szövegezésekor a Bizottságnak gondoskodnia kell a vonatkozó dokumentumoknak az Európai Parlament és a Tanács részére történő egyidejű, időben történő és megfelelő továbbításáról.

|

|

(25)

|

Az Unió gazdasági kormányzási keretében – és különösen a túlzotthiány-eljárás és a túlzottegyensúlyhiány-eljárás esetében – használt statisztikai aggregátumok definíciója az ESA-ra alapul. Amikor a Bizottság az említett eljárások keretében adatokat szolgáltat és jelentést tesz, megfelelő tájékoztatást kell nyújtania az e rendelet rendelkezéseivel összhangban felhatalmazáson alapuló jogi aktusok által bevezetett, az ESA 2010 módszertani változásoknak az érintett aggregátumokra gyakorolt azon hatásáról.

|

|

(26)

|

A ESA kutatás-fejlesztési adatok megbízhatóságának és összehasonlíthatóságának biztosítása érdekében a Bizottság a tagállamokkal szorosan együttműködve 2013. május vége előtt értékelni fogja, hogy a nemzeti számlák tekintetében ezen adatok folyó áron számolva és a volument illetően kielégítő minőségi szintet értek-e el.

|

|

(27)

|

Mivel e rendelet végrehajtása jelentős átalakításokat fog igényelni a nemzeti statisztikai rendszerekben, a Bizottság a tagállamoknak eltéréseket fog engedélyezni. A nemzeti számlák adattovábbítási programja tekintetében tekintetbe kell venni azokat az alapvető politikai és statisztikai változásokat, amelyek néhány tagállamban a program referencia-időszakai során zajlottak le. Kívánatos, hogy a Bizottság által engedélyezett eltérések ideiglenesek és felülvizsgálhatók legyenek. Helyénvaló, hogy a Bizottság támogatást nyújtson az érintett tagállamoknak abban, hogy megfelelően korrigálják statisztikai rendszereiket, lehetővé téve ezáltal az említett eltérések mihamarabbi megszüntetését.

|

|

(28)

|

Az adattovábbítási határidők szigorítása jelentős terhet és költségeket róhat a válaszadókra és a tagállami statisztikai intézményekre az Unióban, és ez a szolgáltatott adatok minőségének romlásához vezethet. Ezért az adattovábbítási határidők meghatározásakor mérlegelni kell, hogyan viszonyulnak egymáshoz az előnyök és a hátrányok.

|

|

(29)

|

E rendelet végrehajtása egységes feltételeinek biztosítása érdekében a Bizottságra végrehajtási hatásköröket kell ruházni. Az említett hatásköröket a Bizottság végrehajtási hatásköreinek gyakorlására vonatkozó tagállami ellenőrzési mechanizmusok szabályainak és általános elveinek megállapításáról szóló, 2011. február 16-i 182/2011/EU európai parlamenti és tanácsi rendeletnek (

10

) megfelelően kell gyakorolni.

|

|

(30)

|

Mivel e rendelet célját – nevezetesen a számlák felülvizsgált európai rendszerének létrehozását – a tagállamok nem tudják kielégítően megvalósítani, és ezért az uniós szinten jobban megvalósítható, az Unió intézkedéseket hozhat az Európai Unióról szóló szerződés 5. cikkében foglalt szubszidiaritás elvének megfelelően. Az említett cikkben foglalt arányosság elvének megfelelően e rendelet nem lépi túl az e cél eléréséhez szükséges mértéket.

|

|

(31)

|

Konzultációra került sor az európai statisztikai rendszerrel foglalkozó bizottsággal.

|

|

(32)

|

Konzultációra került sor a monetáris, pénzügyi és fizetésimérleg-statisztikákkal foglalkozó bizottság létrehozásáról szóló, 2006. november 13-i 2006/856/EK tanácsi határozattal (

11

) létrehozott, monetáris, pénzügyi és fizetésimérleg-statisztikákkal foglalkozó bizottsággal és a piaci áron számított bruttó nemzeti jövedelem összehangolásáról szóló, 2003. július 15-i 1287/2003/EK, Euratom tanácsi rendelettel (

12

) (a továbbiakban: GNI-rendelet) megalakított, bruttó nemzeti jövedelemmel foglalkozó bizottsággal (a továbbiakban: GNI-bizottság),

|

ELFOGADTA EZT A RENDELETET:

1. cikk

Tárgy

(1) Ez a rendelet létrehozza a számlák 2010. évi európai rendszerét (a továbbiakban: az ESA 2010 vagy az ESA).

(2) Az ESA 2010 a következőket tartalmazza:

a) azon közös előírások, fogalommeghatározások, osztályozások és számviteli szabályok módszertana (A. melléklet), amelyeket – a 3. cikkben előírt eredményekkel együtt – az Unió céljaira összehasonlítható módon összeállított számlákhoz és táblázatokhoz kell felhasználni;

b) az azokat a határidőket meghatározó program (B. melléklet), amelyeken belül a tagállamoknak az a) pontban említett módszertan szerint összeállított számlákat és táblázatokat a Bizottság (Eurostat) részére továbbítaniuk kell.

(3) Az 5. és 10. cikk sérelme nélkül, ezt a rendeletet minden olyan uniós jogi aktusra alkalmazni kell, amely az ESA-ra vagy annak fogalommeghatározásaira hivatkozik.

(4) Ez a rendelet egyetlen tagállamot sem kötelez arra, hogy saját céljaira összeállított számláihoz az ESA 2010-et használja.

2. cikk

Módszertan

(1) Az 1. cikk (2) bekezdésének a) pontjában említett, ESA 2010 szerinti módszertant az A. melléklet tartalmazza.

(2) A Bizottság felhatalmazást kap arra, hogy a 7. cikknek megfelelően felhatalmazáson alapuló jogi aktusokat fogadjon el az ESA 2010 szerinti módszertan módosítására vonatkozóan, annak érdekében, hogy pontosítsa és javítsa e módszertan tartalmát az összehangolt értelmezés, illetve a nemzetközi összehasonlíthatóság biztosítása érdekében, feltéve, hogy e felhatalmazáson alapuló jogi aktusok nem változtatják meg a módszertan alapját jelentő fogalmakat, végrehajtásuk nem kíván további forrásokat az európai statisztikai rendszerben adatokat előállítóktól, és nem okozzák a saját források módosulását.

(3) Amennyiben kétség merül fel az ESA 2010 számviteli szabályainak helyes végrehajtását illetően, az érintett tagállamnak felvilágosítást kell kérnie a Bizottságtól (Eurostat). A Bizottság (Eurostat) haladéktalanul megvizsgálja a kérdést, és közli az érintett tagállammal és az összes többi tagállammal a kért felvilágosítással kapcsolatos javaslatát.

(4) A tagállamok az A. mellékletben leírt módszertan szerint végzik el a nemzeti számlákban a pénzügyi közvetítői szolgáltatás közvetett módon mért díjának (FISIM) kiszámítását és elosztását. A Bizottság felhatalmazást kap arra, hogy a 7. cikknek megfelelően 2013. szeptember 17. előtt felhatalmazáson alapuló jogi aktust fogadjon el, amely rögzíti a FISIM kiszámításának és elosztásának módosított módszertanát. Az e bekezdés szerinti felhatalmazásának gyakorlása során a Bizottság biztosítja, hogy az ilyen, felhatalmazáson alapuló jogi aktusok ne rójanak újabb jelentős adminisztratív terhet a tagállamokra vagy az adatszolgáltatókra.

(5) A kutatás-fejlesztési kiadásokat a tagállamok bruttó állóeszköz-felhalmozásként veszik számba. A Bizottság felhatalmazást kap arra, hogy a 7. cikknek megfelelően felhatalmazáson alapuló jogi aktust fogadjon el a kutatás-fejlesztésre vonatkozó tagállami ESA 2010-es adatok megbízhatóságának és összehasonlíthatóságának biztosítása érdekében. Az e bekezdés szerinti felhatalmazásának gyakorlása során a Bizottság biztosítja, hogy az ilyen, felhatalmazáson alapuló jogi aktusok ne rójanak újabb jelentős adminisztratív terhet a tagállamokra vagy az adatszolgáltatókra.

3. cikk

Adattovábbítás a Bizottságnak

(1) A tagállamok a B. mellékletben meghatározott számlákat és táblázatokat az egyes táblázatokra vonatkozóan meghatározott határidőkön belül továbbítják a Bizottságnak (Eurostat).

(2) A tagállamok a Bizottság által meghatározott adatcsereszabványnak és egyéb gyakorlati eljárásoknak megfelelően továbbítják a Bizottságnak az ebben a rendeletben előírt adatokat és metaadatokat.

Az adatokat elektronikusan kell továbbítani vagy feltölteni a Bizottság egypontos adatbeviteli rendszerébe. Az adatcsereszabványt és az adattovábbításra vonatkozó egyéb gyakorlati részleteket a Bizottság határozza meg végrehajtási jogi aktusok útján. Ezeket a végrehajtási jogi aktusokat a 8. cikk (2) bekezdésében említett vizsgálóbizottsági eljárás keretében kell elfogadni.

4. cikk

Minőségértékelés

(1) E rendelet alkalmazása tekintetében az e rendelet 3. cikkének megfelelően továbbítandó adatokra a 223/2009/EK rendelet 12. cikkének (1) bekezdésében foglalt minőségi kritériumok alkalmazandók.

(2) A 3. cikknek megfelelően továbbítandó adatok minőségéről a tagállamok jelentést nyújtanak be a Bizottságnak (Eurostat).

(3) Az (1) bekezdésben említett minőségi kritériumoknak az e rendelet hatálya alá tartozó adatokra történő alkalmazása során a minőségjelentések módozatait, szerkezetét, gyakoriságát és értékelési mutatóit a Bizottság határozza meg végrehajtási jogi aktusok útján. Ezeket a végrehajtási jogi aktusokat a 8. cikk (2) bekezdésében említett vizsgálóbizottsági eljárás keretében kell elfogadni.

(4) A Bizottság (Eurostat) értékeli a továbbított adatok minőségét.

5. cikk

Az alkalmazás és az első adattovábbítás időpontja

(1) Az ESA 2010-et először a B. melléklet szerint összeállított, 2014. szeptember 1-jétől továbbítandó adatokra kell alkalmazni.

(2) Az adatokat a B. mellékletben meghatározott határidőkön belül kell továbbítani a Bizottságnak (Eurostat).

(3) Az (1) bekezdésnek megfelelően az ESA 2010 alapján történő első adattovábbításig a tagállamok továbbra is az ESA 95 alkalmazásával összeállított számlákat és táblázatokat küldik meg a Bizottságnak (Eurostat).

(4) A Bizottság és az érintett tagállamok – az Európai Közösségek saját forrásainak rendszeréről szóló 2007/436/EK, Euratom határozat végrehajtásáról szóló, 2000. május 22-i 1150/2000/EK, Euratom tanácsi rendelet (

13

) 19. cikkének sérelme nélkül – ellenőrzik e rendelet helyes alkalmazását, és ezen ellenőrzések eredményét az e rendelet 8. cikkének (1) bekezdésében említett bizottság elé terjesztik.

6. cikk

Eltérések

(1) Amennyiben a nemzeti statisztikai rendszerekben e rendelet alkalmazása jelentős átalakításokat igényel, a Bizottság végrehajtási jogi aktusok útján ideiglenes eltéréseket engedélyez a tagállamoknak. Az eltérések légkésőbb 2020. január 1-jén hatályukat vesztik. Az említett végrehajtási jogi aktusokat a 8. cikk (2) bekezdésében említett vizsgáló bizottsági eljárás keretében kell elfogadni.

(2) A Bizottság az (1) bekezdés szerinti eltérést csak azon időszakra engedélyezi, amelyre az érintett tagállamnak a statisztikai rendszereinek korrekciójához szüksége van. A tagállam GDP-jének az uniós vagy euroövezeti GDP-hez viszonyított aránya önmagában nem indokolja eltérés engedélyezését. A Bizottság adott esetben támogatást nyújt az érintett tagállamoknak abban, hogy biztosítsák statisztikai rendszereik megfelelő átalakításait.

(3) Az (1) és a (2) bekezdésben meghatározott célból az érintett tagállam 2013. október 17-ig megfelelően indokolt kérelmet nyújt be a Bizottsághoz.

A Bizottság az európai statisztikai rendszerrel foglalkozó bizottsággal folytatott konzultációt követően legkésőbb 2018. július 1-jéig jelentést tesz az Európai Parlamentnek és a Tanácsnak az engedélyezett eltérések alkalmazásáról annak ellenőrzése érdekében, hogy azok továbbra is indokoltak-e.

7. cikk

A felhatalmazás gyakorlása

(1) A Bizottság az e cikkben meghatározott feltételek mellett felhatalmazást kap felhatalmazáson alapuló jogi aktus elfogadására.

(2) A Bizottság 2. cikk (2) és (5) bekezdésében említett, felhatalmazáson alapuló jogi aktusok elfogadására vonatkozó felhatalmazása ötéves időtartamra szól 2013. július 16-tól kezdődő hatállyal. A Bizottság 2. cikk (4) bekezdésében említett, felhatalmazáson alapuló jogi aktusok elfogadására vonatkozó felhatalmazása kéthónapos időtartamra szól 2013. július 16-tól kezdődő hatállyal. A Bizottság legkésőbb kilenc hónappal az ötéves időtartam vége előtt jelentést készít a felhatalmazásról. Amennyiben az Európai Parlament vagy a Tanács nem ellenzi a meghosszabbítást legkésőbb három hónappal az egyes időtartamok vége előtt, akkor a felhatalmazás hallgatólagosan meghosszabbodik a korábbival megegyező időtartamra.

(3) Az Európai Parlament vagy a Tanács bármikor visszavonhatja a 2. cikk (2), (4) és (5) bekezdésében említett felhatalmazást.

A visszavonásról szóló határozat megszünteti az abban megjelölt felhatalmazást. A határozat az Európai Unió Hivatalos Lapjában való kihirdetését követő napon vagy a benne megjelölt későbbi időpontban lép hatályba. A határozat nem érinti a már hatályban lévő, felhatalmazáson alapuló jogi aktusok érvényességét.

(4) A Bizottság a felhatalmazáson alapuló jogi aktus elfogadását követően haladéktalanul és egyidejűleg értesíti az Európai Parlamentet és a Tanácsot e jogi aktus elfogadásáról.

(5) A 2. cikk (2), (4) és (5) bekezdésének értelmében elfogadott, felhatalmazáson alapuló jogi aktus csak akkor lép hatályba, ha az Európai Parlamentnek és a Tanácsnak a jogi aktusról való értesítését követő három hónapon belül sem az Európai Parlament, sem a Tanács nem emelt ellene kifogást, illetve, ha az említett időtartam lejártát megelőzően mind az Európai Parlament, mind a Tanács arról tájékoztatta a Bizottságot, hogy nem fog kifogást emelni. Az Európai Parlament vagy a Tanács kezdeményezésére ez az időtartam három hónappal meghosszabbodik.

8. cikk

A bizottság

(1) A Bizottságot a 223/2009/EK rendelettel létrehozott, az európai statisztikai rendszerrel foglalkozó bizottság segíti. Ez a bizottság a 182/2011/EU rendelet értelmében vett bizottságnak minősül.

(2) Az e bekezdésre történő hivatkozás esetén a 182/2011/EU rendelet 5. cikkét kell alkalmazni.

9. cikk

Együttműködés más bizottságokkal

(1) A 2006/856/EK határozat 2. cikkének megfelelően a Bizottság kikéri az említett határozattal létrehozott, monetáris, pénzügyi és fizetésimérleg-statisztikákkal foglalkozó bizottság véleményét az e bizottság hatáskörébe tartozó minden ügyben.

(2) A Bizottság az e rendelet végrehajtására vonatkozó minden olyan információt közöl az 1287/2003/EK, Euratom rendelettel létrehozott, a bruttó nemzeti jövedelemmel foglalkozó bizottsággal (a továbbiakban: a GNI-bizottság), amely a GNI-bizottság kötelességeinek teljesítéséhez szükséges.

10. cikk

Átmeneti rendelkezések

(1) Költségvetési és saját forrásokkal kapcsolatos célokból az 1287/2003/EK, Euratom rendelet 1. cikke (1) bekezdésében és az arra hivatkozó jogi aktusokban – különösen az 1150/2000/EK, Euratom rendeletnek és a hozzáadottérték-adóból származó saját források beszedésének végleges egységes rendszeréről szóló, 1989. május 29-i 1553/89/EGK, Euratom tanácsi rendeletben (

14

) – említett számlák európai rendszere mindaddig az ESA 95 marad, amíg az Európai Közösségek saját forrásainak rendszeréről szóló, 2007. június 7-i 2007/436/EK, Euratom tanácsi határozat (

15

) hatályban van.

(2) A hozzáadottértékadó-alapú saját források meghatározásának céljából és az (1) bekezdés alóli kivételként a tagállamok – mindaddig, amíg a 2007/436/EK, Euratom határozat hatályban van – az ESA 2010-en alapuló adatokat is használhatnak, amennyiben az előírt részletességű, ESA 95 szerinti adatok nem állnak rendelkezésre.

11. cikk

Jelentés az implicit kötelezettségekről

A Bizottság 2014-ig jelentést nyújt be az Európai Parlamentnek és a Tanácsnak, amely a meglévő információkat tartalmazza a PPP-kre és az egyéb implicit kötelezettségekre vonatkozóan, ideértve az államháztartási szektoron kívüli függő kötelezettségeket is.

A Bizottság 2018-ig jelentést nyújt be az Európai Parlamentnek és a Tanácsnak, amelyben értékeli, hogy a Bizottság (Eurostat) által közzétett, kötelezettségekre vonatkozó információk mennyiben terjednek ki az implicit kötelezettségek, köztük az államháztartási szektoron kívüli függő kötelezettségek összességére.

12. cikk

Felülvizsgálat

A Bizottság 2018. július 1-jéig és ezt követően ötévente jelentést nyújt be az Európai Parlamentnek és a Tanácsnak e rendelet alkalmazásáról.

A jelentésben többek között a következőket kell értékelni:

a) a nemzeti és regionális számlákkal kapcsolatos adatok minősége;

b) e rendeletnek, valamint az ESA 2010 nyomonkövetési folyamatának az eredményessége; és

c) előrelépés a függő kötelezettségekre vonatkozó adatok terén és az ESA 2010 adatok rendelkezésre állása terén.

13. cikk

Hatálybalépés

Ez a rendelet az Európai Unió Hivatalos Lapjában való kihirdetését követő huszadik napon lép hatályba.

Ez a rendelet teljes egészében kötelező és közvetlenül alkalmazandó valamennyi tagállamban.

A. MELLÉKLET

|

1. FEJEZET

|

ÁLTALÁNOS JELLEMZŐK ÉS ALAPELVEK

|

|

|

ÁLTALÁNOS JELLEMZŐK

|

|

|

Globalizáció

|

|

|

AZ ESA 2010 FELHASZNÁLÁSI TERÜLETEI

|

|

|

Az elemzések és a politikák kialakításának kerete

|

|

|

Az ESA 2010 szerinti fogalmak tulajdonságai

|

|

|

Szektorok szerinti osztályozás

|

|

|

Szatellitszámlák

|

|

|

Az ESA 2010 és az SNA 2008

|

|

|

Az ESA 2010 és az ESA 95

|

|

|

AZ ESA 2010 MINT RENDSZER ALAPELVEI

|

|

|

A statisztikai egységek és csoportosításaik

|

|

|

A gazdasági egységek és szektorok

|

|

|

A szakosodott telephelyek és az ágazatok

|

|

|

Rezidens és nem rezidens egységek; a teljes gazdaság és a külföld

|

|

|

Gazdasági folyamatok és állományok

|

|

|

Folyamatok

|

|

|

Gazdasági műveletek

|

|

|

A gazdasági műveletek tulajdonságai

|

|

|

Egységek közötti vagy egységen belüli gazdasági műveletek

|

|

|

Monetáris és nem monetáris gazdasági műveletek

|

|

|

Ellentételezéssel járó és ellentételezés nélküli gazdasági műveletek

|

|

|

Átcsoportosított gazdasági műveletek

|

|

|

Keresztülvezetés

|

|

|

Felosztás

|

|

|

A gazdasági művelet megbízójának elismerése

|

|

|

Határesetek

|

|

|

Eszközök egyéb változásai

|

|

|

Az eszközök és kötelezettségek egyéb volumenváltozásai

|

|

|

Eszköztartási nyereség és veszteség

|

|

|

Állományok

|

|

|

A számlák rendszere és az aggregátumok

|

|

|

Elszámolási szabályok

|

|

|

A számlák két oldalának terminológiája

|

|

|

Kettős elszámolás/négyszeres elszámolás

|

|

|

Értékelés

|

|

|

A termékeket érintő speciális értékelési eljárások

|

|

|

Változatlan árakon történő értékelés

|

|

|

Az elszámolás időpontja

|

|

|

Konszolidálás és nettósítás

|

|

|

Konszolidálás

|

|

|

Nettósítás

|

|

|

Számlák, egyenlegező tételek és aggregátumok

|

|

|

A számlák sorozata

|

|

|

A „javak és szolgáltatások” számla

|

|

|

A „külföld” számla

|

|

|

Egyenlegező tételek

|

|

|

Aggregátumok

|

|

|

A GDP: egy kiemelt aggregátum

|

|

|

Az input-output keretrendszer

|

|

|

Forrás- és felhasználástáblák

|

|

|

Szimmetrikus input-output táblák

|

|

2. FEJEZET

|

AZ EGYSÉGEK ÉS AZ EGYSÉGEK CSOPORTOSÍTÁSA

|

|

|

A TELJES GAZDASÁG HATÁRAI

|

|

|

A GAZDASÁGI EGYSÉGEK

|

|

|

Vállalatközpont és holdingtársaság

|

|

|

Vállalatcsoportok

|

|

|

Különleges célú gazdasági egységek

|

|

|

Captive finanszírozók

|

|

|

Mesterséges leányvállalatok

|

|

|

A kormányzat speciális célú egységei

|

|

|

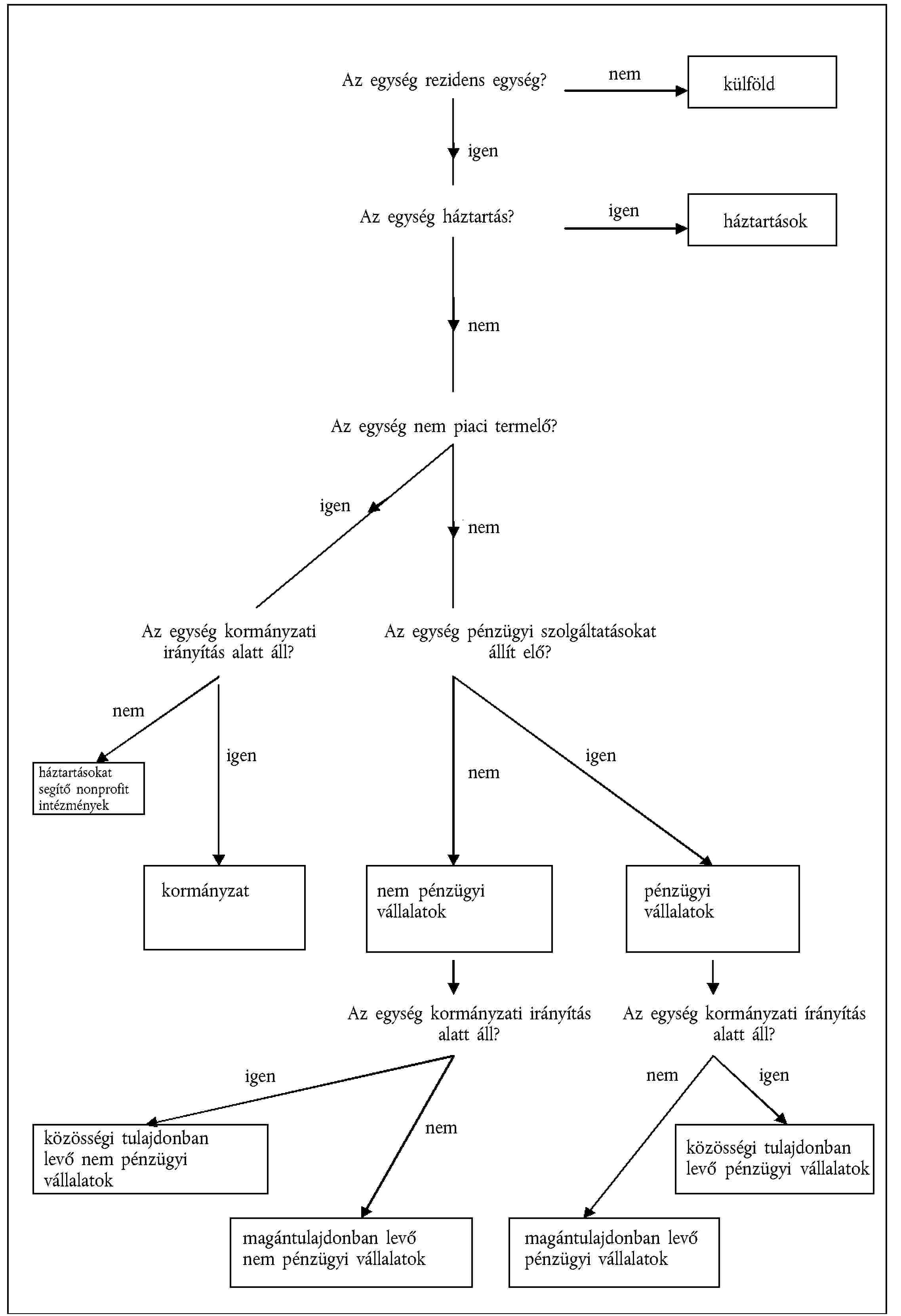

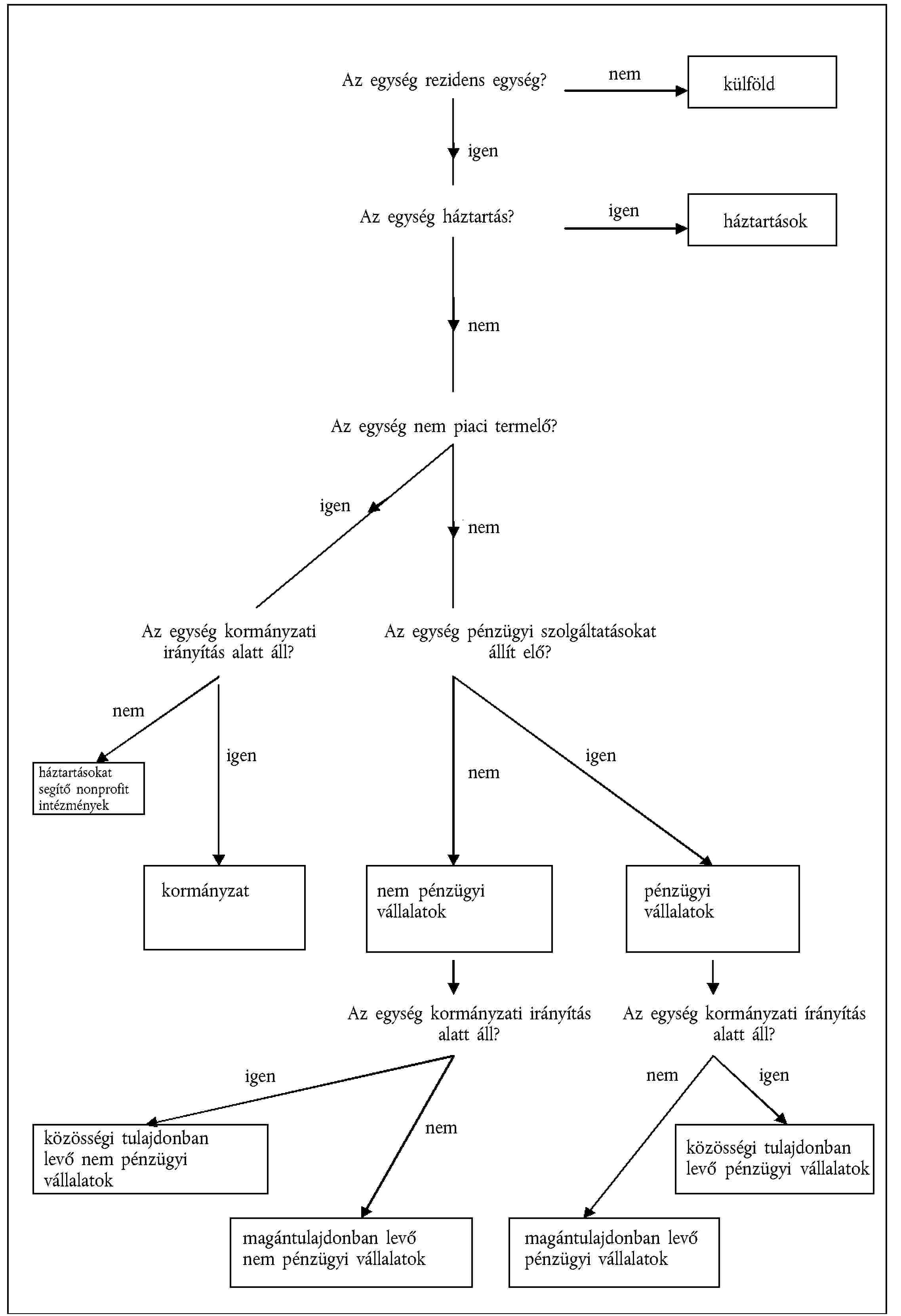

A GAZDASÁGI SZEKTOROK

|

|

|

Nem pénzügyi vállalatok (S.11)

|

|

|

„Közösségi tulajdonban levő nem pénzügyi vállalatok” (S.11001) alszektor

|

|

|

„Hazai nem pénzügyi magánvállalatok” (S.11002) alszektor

|

|

|

„Külföldi irányítású nem pénzügyi vállalatok” (S.11003) alszektor

|

|

|

Pénzügyi vállalatok (S.12)

|

|

|

Pénzügyi közvetítők

|

|

|

Kiegészítő pénzügyi tevékenységet végző szervezetek

|

|

|

Pénzügyi vállalatok, amelyek nem pénzügyi közvetítők vagy kiegészítő pénzügyi tevékenységet végző szervezetek

|

|

|

A pénzügyi vállalatok szektorba tartozó gazdasági egységek

|

|

|

A pénzügyi vállalatok alszektorai

|

|

|

A pénzügyi vállalatok alszektorainak egyesítése

|

|

|

A pénzügyi vállalatok alszektorainak felosztása közösségi, hazai magántulajdonú és külföldi irányítású pénzügyi vállalatokra

|

|

|

Központi bank (S.121)

|

|

|

Betétgyűjtő vállalatok a központi bank kivételével (S.122)

|

|

|

Pénzpiaci alapok (S.123)

|

|

|

Nem pénzpiaci befektetési alapok (S.124)

|

|

|

Egyéb pénzügyi közvetítők a biztosítók és a nyugdíjpénztárak kivételével (S.125)

|

|

|

Értékpapírosítási tranzakciókkal foglalkozó speciális pénzügyi vállalatok

|

|

|

Értékpapírokkal és derivatívákkal foglalkozó ügynökök, hitelnyújtással foglalkozó pénzügyi vállalatok és specializálódott pénzügyi vállalatok

|

|

|

Kiegészítő pénzügyi tevékenységet végző szervezetek (S.126)

|

|

|

Captive finanszírozók és pénzkölcsönzők (S.127)

|

|

|

Biztosítók (S.128)

|

|

|

Nyugdíjpénztárak (S.129)

|

|

|

Kormányzat (S.13)

|

|

|

Központi kormányzat (a társadalombiztosítási alapok kivételével) (S.1311)

|

|

|

Tartományi kormányzat (a társadalombiztosítási alapok kivételével) (S.1312)

|

|

|

Helyi önkormányzat (a társadalombiztosítási alapok kivételével) (S.1313)

|

|

|

Társadalombiztosítási alapok (S.1314)

|

|

|

Háztartások (S.14)

|

|

|

Munkáltatók és munkavállaló nélküli önálló vállalkozók (S.141 és S.142)

|

|

|

Munkavállalók (S.143)

|

|

|

Tulajdonból származó jövedelemben részesülő háztartások (S.1441)

|

|

|

Nyugdíjasok (S.1442)

|

|

|

Egyéb transzferjövedelemben részesülő háztartások (S.1443)

|

|

|

Háztartásokat segítő nonprofit intézmények (S.15)

|

|

|

Külföld (S.2)

|

|

|

A termelőegységek szektorok szerinti besorolásának alkalmazása a legfontosabb, általánosan elterjedt jogi tulajdonformákra

|

|

|

A SZAKOSODOTT TELEPHELYEK ÉS AZ ÁGAZATOK

|

|

|

A szakosodott telephely

|

|

|

Ágazatok

|

|

|

Az ágazatok osztályozása

|

|

|

A HOMOGÉN SZAKOSODOTT EGYSÉGEK ÉS A HOMOGÉN ÁGAZATOK

|

|

|

A homogén szakosodott egység

|

|

|

A homogén ágazat

|

|

3. FEJEZET

|

TERMÉKEKKEL ÉS NEM TERMELT ESZKÖZÖKKEL KAPCSOLATOS GAZDASÁGI MŰVELETEK

|

|

|

TERMÉKEKKEL KAPCSOLATOS GAZDASÁGI MŰVELETEK ÁLTALÁBAN

|

|

|

TERMELÉS ÉS KIBOCSÁTÁS

|

|

|

Fő-, másodlagos és kisegítő tevékenységek

|

|

|

Kibocsátás (P.1)

|

|

|

Gazdasági egységek: különbségtétel a „piaci”, a „saját végső felhasználási célú” és a „nem piaci” gazdasági egységek között

|

|

|

A kibocsátás számbavételének időpontja és értékelése

|

|

|

Mezőgazdaság, erdőgazdálkodás, halászat (A. szakasz)

|

|

|

Feldolgozóipar (C. szakasz); Építőipar (F. szakasz)

|

|

|

Nagy- és kiskereskedelmi szolgáltatások; gépjárműjavítás (G. szakasz)

|

|

|

Szállítás, raktározás (H. szakasz)

|

|

|

Szálláshely-szolgáltatás és vendéglátás (I. szakasz)

|

|

|

Pénzügyi, biztosítási tevékenység: a központi bank kibocsátása (K. szakasz)

|

|

|

Pénzügyi, biztosítási tevékenység: pénzügyi szolgáltatások általában (K. szakasz)

|

|

|

Közvetlenül kiegyenlített pénzügyi szolgáltatások

|

|

|

Kamatok felszámításával kiegyenlített pénzügyi szolgáltatások

|

|

|

Pénzügyi eszközök és kötelezettségek pénzügyi piacokon történő megvásárlásából és eladásából álló pénzügyi szolgáltatások

|

|

|

Biztosítási és nyugdíjrendszerekben nyújtott pénzügyi szolgáltatások, amelyeknél a tevékenységet biztosítási járulékok és megtakarítások hozamai finanszírozzák

|

|

|

Ingatlanok szolgáltatásai (L. szakasz)

|

|

|

Szakmai, tudományos és műszaki szolgáltatások (M. szakasz); Adminisztratív és támogató szolgáltatások (N. szakasz)

|

|

|

Közigazgatási és védelmi szolgáltatások, kötelező társadalombiztosítási szolgáltatások (O. szakasz)

|

|

|

Oktatás (P. szakasz); Humán-egészségügyi és szociális ellátás (Q. szakasz)

|

|

|

Művészet, szórakoztatás, szabadidő (R. szakasz); Egyéb szolgáltatások (S. szakasz)

|

|

|

Háztartások munkaadói tevékenysége (T. szakasz)

|

|

|

FOLYÓ TERMELŐFELHASZNÁLÁS (P.2)

|

|

|

A folyó termelőfelhasználás elszámolási időpontja és értékelése

|

|

|

VÉGSŐ FOGYASZTÁS (P.3, P.4)

|

|

|

Végső fogyasztási kiadás (P.3)

|

|

|

Tényleges végső fogyasztás (P.4)

|

|

|

A végső fogyasztási kiadások számbavételének és értékelésének időpontja

|

|

|

A tényleges végső fogyasztás elszámolásának és értékelésének időpontja

|

|

|

BRUTTÓ FELHALMOZÁS (P.5)

|

|

|

Bruttó állóeszköz-felhalmozás (P.51g)

|

|

|

A bruttó állóeszköz-felhalmozás számbavételének időpontja és értékelése

|

|

|

Állóeszköz-felhasználás (P.51c)

|

|

|

Készletváltozás (P.52)

|

|

|

A készletváltozások elszámolásának időpontja és értékelése

|

|

|

Értéktárgyak beszerzésének és eladásának egyenlege (P.53)

|

|

|

JAVAK ÉS SZOLGÁLTATÁSOK IMPORTJA ÉS EXPORTJA (P.6 és P.7)

|

|

|

Javak exportja és importja (P.61 és P.71)

|

|

|

Szolgáltatások exportja és importja (P.62 és P.72)

|

|

|

HASZNÁLT JAVAKKAL KAPCSOLATOS GAZDASÁGI MŰVELETEK

|

|

|

NEM TERMELT ESZKÖZÖK BESZERZÉSÉNEK ÉS ELADÁSÁNAK EGYENLEGE (NP)

|

|

4. FEJEZET

|

JÖVEDELEMELOSZTÁSI MŰVELETEK

|

|

|

MUNKAVÁLLALÓI JÖVEDELEM (D.1)

|

|

|

Bérek és keresetek (D.11)

|

|

|

Pénzbeli bérek és keresetek

|

|

|

Természetbeni bérek és keresetek

|

|

|

A munkáltatók társadalombiztosítási járulékai (D.12)

|

|

|

A munkáltatók tényleges társadalombiztosítási járulékai (D.121)

|

|

|

A munkáltatók imputált társadalombiztosítási járulékai (D.122)

|

|

|

TERMELÉSI ÉS IMPORTADÓK (D.2)

|

|

|

Termékadók (D.21)

|

|

|

Hozzáadottérték-típusú adók (hozzáadottérték-adók) (D.211)

|

|

|

Importadók és importvámok a hozzáadottérték-adók kivételével (D.212)

|

|

|

Termékadók a hozzáadottérték-adók és az importadók kivételével (D.214)

|

|

|

Egyéb termelési adók (D.29)

|

|

|

Az Európai Unió intézményeinek befizetett termelési és importadók

|

|

|

Termelési és importadók: az elszámolás időpontja és az elszámolandó összegek

|

|

|

TÁMOGATÁSOK (D.3)

|

|

|

Terméktámogatások (D.31)

|

|

|

Importtámogatások (D.311)

|

|

|

Egyéb terméktámogatások (D.319)

|

|

|

Egyéb termelési támogatások (D.39)

|

|

|

TULAJDONBÓL SZÁRMAZÓ JÖVEDELEM (D.4)

|

|

|

Kamat (D.41)

|

|

|

Betéti és hitelkamatok

|

|

|

Hitelviszonyt megtestesítő értékpapírokra fizetett kamat

|

|

|

Váltókra és hasonló rövid lejáratú eszközökre fizetett kamat

|

|

|

Kötvények kamata

|

|

|

Kamat-csereügyletek és határidős kamatláb-megállapodások

|

|

|

Pénzügyi lízing kamata

|

|

|

Egyéb kamat

|

|

|

Az elszámolás időpontja

|

|

|

A vállalatok felosztott jövedelme (D.42)

|

|

|

Osztalék (D.421)

|

|

|

Tulajdonosok jövedelemkivonása kvázivállalatokból (D.422)

|

|

|

Külföldi közvetlen tőkebefektetés újrabefektetett jövedelme (D.43)

|

|

|

Egyéb befektetésből származó jövedelem (D.44)

|

|

|

Biztosítások szerződőjének járó befektetési jövedelem (D.441)

|

|

|

Nyugdíjjogosultságok után fizetendő befektetési jövedelem (D.442)

|

|

|

Kollektív befektetési alapok résztulajdonosainak járó befektetési jövedelem (D.443)

|

|

|

Haszonbérleti díj (D.45)

|

|

|

Földbérleti díj

|

|

|

Felszín alatti természeti kincsek után fizetendő haszonbérleti díj

|

|

|

FOLYÓ JÖVEDELEM-, VAGYON- ÉS MÁS ADÓK (D.5)

|

|

|

Jövedelemadók (D.51)

|

|

|

Egyéb folyó adók (D.59)

|

|

|

TÁRSADALOMBIZTOSÍTÁSI JÁRULÉKOK ÉS JUTTATÁSOK (D.6)

|

|

|

Nettó társadalombiztosítási járulékok (D.61)

|

|

|

Munkaadók tényleges társadalombiztosítási járulékai (D.611)

|

|

|

Munkaadók imputált társadalombiztosítási járulékai (D.612)

|

|

|

Háztartások tényleges társadalombiztosítási járulékai (D.613)

|

|

|

Háztartások kiegészítő társadalombiztosítási járulékai (D.614)

|

|

|

Természetbeni társadalmi transzfereken kívüli társadalmi juttatások (D.62)

|

|

|

Pénzbeli társadalombiztosítási juttatások (D.621);

|

|

|

Egyéb társadalombiztosítási juttatások (D.622);

|

|

|

Pénzbeli szociális segélyek (D.623)

|

|

|

Természetbeli társadalmi juttatások (D.63)

|

|

|

Természetbeli társadalmi juttatások – a kormányzattól és a háztartásokat segítő nonprofit intézményektől származó nem piaci termelés (D.631)

|

|

|

Természetbeli társadalmi juttatások – a kormányzat és a háztartásokat segítő nonprofit intézmények által megvásárolt piaci termelés (D.632)

|

|

|

EGYÉB FOLYÓ TRANSZFEREK (D.7)

|

|

|

Nettó nem-életbiztosítási díjak (D.71)

|

|

|

Nem-életbiztosítási követelések (D.72)

|

|

|

Folyó transzferek a kormányzaton belül (D.73)

|

|

|

Nemzetközi együttműködésből származó folyó transzferek (D.74)

|

|

|

Máshová nem sorolt folyó transzferek (D.75)

|

|

|

A háztartásokat segítő nonprofit intézményekhez irányuló folyó transzferek (D.751)

|

|

|

Háztartások közötti folyó transzferek (D.752)

|

|

|

Egyéb, máshová nem sorolt folyó transzferek (D.759)

|

|

|

Bírságok és pénzbeli szankciók

|

|

|

Nyeremény- és szerencsejátékok

|

|

|

Kártérítési összegek

|

|

|

Az Unió hozzáadottértékadó- és GNI-alapú saját forrásai (D.76)

|

|

|

NYUGDÍJJOGOSULTSÁGOK VÁLTOZÁSA MIATTI KORREKCIÓ (D.8)

|

|

|

TŐKETRANSZFEREK (D.9)

|

|

|

Tőkeadók (D.91)

|

|

|

Beruházási támogatások (D.92)

|

|

|

Egyéb tőketranszferek (D.99)

|

|

|

MUNKAVÁLLALÓI RÉSZVÉNYOPCIÓK

|

|

5. FEJEZET

|

PÉNZÜGYI TRANZAKCIÓK

|

|

|

A PÉNZÜGYI TRANZAKCIÓK ÁLTALÁNOS JELLEMZŐI

|

|

|

Pénzügyi eszközök, pénzügyi követelések és kötelezettségek

|

|

|

Feltételes eszközök és feltételes kötelezettségek

|

|

|

A pénzügyi eszközök és kötelezettségek kategóriái

|

|

|

Vagyonmérleg, pénzügyi számla és „egyéb gazdasági folyamatok”

|

|

|

Értékelés

|

|

|

Nettó és bruttó elszámolás

|

|

|

Konszolidálás

|

|

|

Nettósítás

|

|

|

A pénzügyi tranzakciók elszámolási szabályai

|

|

|

Folyó transzfert vagy tőketranszfert magába foglaló pénzügyi tranzakció, mint ellentételező tranzakció

|

|

|

Tulajdonból származó jövedelmet tartalmazó pénzügyi tranzakció, mint ellentételező tranzakció

|

|

|

Az elszámolás időpontja

|

|

|

A tranzakcióban részt vevő feleket feltüntető pénzügyi számla

|

|

|

PÉNZÜGYI TRANZAKCIÓK RÉSZLETES OSZTÁLYOZÁSA KATEGÓRIÁK SZERINT

|

|

|

Monetáris arany és különleges lehívási jogok (F.1)

|

|

|

Monetáris arany (F.11)

|

|

|

SDR-ek (F.12)

|

|

|

Készpénz és betétek (F.2)

|

|

|

Készpénz (F.21)

|

|

|

Betétek (F.22 és F.29)

|

|

|

Folyószámlabetétek (F.22)

|

|

|

Egyéb betétek (F.29)

|

|

|

Hitelviszonyt megtestesítő értékpapírok (F.3)

|

|

|

A hitelviszonyt megtestesítő értékpapírok legfontosabb jellemzői

|

|

|

Az eredeti futamidő és a valutanem szerinti osztályozás

|

|

|

A kamatláb típusa szerinti osztályozás

|

|

|

Fix kamatozású hitelviszonyt megtestesítő értékpapírok

|

|

|

Változó kamatozású hitelviszonyt megtestesítő értékpapírok

|

|

|

Vegyes kamatozású hitelviszonyt megtestesítő értékpapírok

|

|

|

Zártkörű értékpapír-kibocsátás

|

|

|

Értékpapírosítás

|

|

|

Fedezett kötvények

|

|

|

Kölcsön (F.4)

|

|

|

A kölcsön legfontosabb jellemzői

|

|

|

A kölcsönök osztályozása az eredeti futamidő, a pénznem és a hitelnyújtás célja szerint

|

|

|

A kölcsönnel kapcsolatos tranzakciók és a betétekkel kapcsolatos tranzakciók közötti különbség

|

|

|

A kölcsönnel kapcsolatos tranzakciók és a hitelviszonyt megtestesítő értékpapírokkal kapcsolatos tranzakciók közötti különbség

|

|

|

A kölcsönökkel, a kereskedelmi hitelekkel és a kereskedelmi váltókkal kapcsolatos tranzakciók közötti különbség

|

|

|

Értékpapír-kölcsönzés és visszavásárlási megállapodások

|

|

|

Pénzügyi lízingek

|

|

|

Egyéb kölcsönfajták

|

|

|

A kölcsön kategóriájába nem tartozó pénzügyi eszközök

|

|

|

Tulajdoni részesedések és befektetési jegyek vagy egységek (F.5)

|

|

|

Tulajdoni részesedések (F.51)

|

|

|

Letéti igazolások

|

|

|

Tőzsdei részvények (F.511)

|

|

|

Nem tőzsdei részvények (F.512)

|

|

|

Első nyilvános tőzsdei bevezetés, tőzsdei jegyzés, forgalomban tartás megszüntetése és részvény-visszavásárlás

|

|

|

A tulajdoni részesedéseket megtestesítő értékpapírok körébe nem tartozó pénzügyi eszközök

|

|

|

Egyéb tulajdoni részesedések (F.519)

|

|

|

A tulajdoni részesedésekkel végzett tranzakciók értékelése

|

|

|

Befektetési jegyek vagy egységek (F.52)

|

|

|

MMF befektetési jegyek vagy egységek (F.521)

|

|

|

Nem pénzpiaci alapok befektetési jegyei/egységei (F.522)

|

|

|

A befektetési jegyekkel vagy egységekkel kapcsolatos tranzakciók értékelése

|

|

|

Biztosítási, nyugdíj- és szabványosítottgarancia-rendszerek (F.6)

|

|

|

Nem-életbiztosítási technikai tartalékok (F.61)

|

|

|

Életbiztosítás- és életjáradék-jogosultságok (F.62)

|

|

|

Nyugdíjjogosultság (F.63)

|

|

|

Feltételes nyugdíjjogosultságok

|

|

|

Nyugdíjpénztárak nyugdíjkezelőkkel szembeni követelései (F.64)

|

|

|

Nem nyugdíjjellegű ellátásra való jogosultságok (F.65)

|

|

|

Szabványosított garanciák lehívására képzett tartalékok (F.66)

|

|

|

Szabványosított garanciák és egyszeri garanciák

|

|

|

Származtatott pénzügyi eszközök és munkavállalói részvényopciók (F.7)

|

|

|

Származtatott pénzügyi eszközök (F.71)

|

|

|

Opciók

|

|

|

Határidős ügyletek

|

|

|

Az opciók és a határidős ügyletek összevetése

|

|

|

Csereügyletek

|

|

|

Határidős kamatláb-megállapodások (FRA)

|

|

|

Hitelderivatívák

|

|

|

Hitel-nemteljesítési csereügyletek

|

|

|

A származtatott pénzügyi eszközök körébe nem tartozó pénzügyi eszközök

|

|

|

Munkavállalói részvényopciók (F.72)

|

|

|

A származtatott eszközök és munkavállalói részvényopciók terén végzett tranzakciók értékelése

|

|

|

Egyéb követelések/tartozások (F.8)

|

|

|

Kereskedelmi hitelek és előlegek (F.81)

|

|

|

Egyéb követelések/tartozások a kereskedelmi hitelek és előlegek kivételével (F.89)

|

|

5.1. MELLÉKLET –

|

A PÉNZÜGYI TRANZAKCIÓK BESOROLÁSA

|

|

|

A pénzügyi tranzakciók kategóriák szerinti besorolása

|

|

|

A pénzügyi tranzakciók átruházhatóság szerinti besorolása

|

|

|

Strukturált értékpapírok

|

|

|

A pénzügyi tranzakciók jövedelemtípus szerinti besorolása

|

|

|

A pénzügyi tranzakciók kamatlábtípus szerinti besorolása

|

|

|

A pénzügyi tranzakciók lejárat szerinti besorolása

|

|

|

Rövid lejárat és hosszú lejárat

|

|

|

Eredeti futamidő és hátralévő futamidő

|

|

|

A pénzügyi tranzakciók valutanemek szerinti besorolása

|

|

|

Pénzmennyiségek

|

|

6. FEJEZET

|

EGYÉB (GAZDASÁGI) FOLYAMATOK

|

|

|

BEVEZETÉS

|

|

|

AZ ESZKÖZÖK ÉS KÖTELEZETTSÉGEK EGYÉB VÁLTOZÁSAI

|

|

|

Az eszközök és kötelezettségek egyéb volumenváltozásai (K.1–K.6)

|

|

|

Eszközök megjelenése a gazdaságban (K.1)

|

|

|

Nem termelt eszközök kikerülése a gazdaságból (K.2)

|

|

|

Katasztrófa miatti veszteségek (K.3)

|

|

|

Térítés nélküli lefoglalás (K.4)

|

|

|

Máshova nem sorolt egyéb volumenváltozások (K.5)

|

|

|

Változások az osztályozásban (K.6)

|

|

|

A szektorok szerinti osztályozásban és a gazdasági egységek szerkezetében bekövetkezett változások (K.61)

|

|

|

Az eszközök és kötelezettségek osztályozásában bekövetkezett változások (K.62)

|

|

|

Névleges eszköztartási nyereség és veszteség (K.7)

|

|

|

Semleges eszköztartási nyereség és veszteség (K.71)

|

|

|

Reál eszköztartási nyereség és veszteség (K.72)

|

|

|

Eszköztartási nyereség és veszteség a pénzügyi eszköz és kötelezettség típusa szerint

|

|

|

Monetáris arany és SDR-ek (AF.1)

|

|

|

Készpénz és betétek (AF.2)

|

|

|

Hitelviszonyt megtestesítő értékpapírok (AF.3)

|

|

|

Hitelek (AF.4)

|

|

|

Tulajdoni részesedések és befektetési jegyek (AF.5)

|

|

|

Biztosítási és nyugdíjtartalékok, szabványosítottgarancia-rendszerek (AF.6)

|

|

|

Származtatott pénzügyi eszközök és munkavállalói részvényopciók (AF.7)

|

|

|

Egyéb követelések/tartozások (AF.8)

|

|

|

Külföldi valutában nyilvántartott eszközök

|

|

7. FEJEZET

|

VAGYONMÉRLEGEK

|

|

|

AZ ESZKÖZÖK ÉS KÖTELEZETTSÉGEK TÍPUSAI

|

|

|

Az eszköz meghatározása

|

|

|

AZ ESZKÖZÖK ÉS KÖTELEZETTSÉGEKHEZ NEM TARTOZÓ TÉTELEK

|

|

|

AZ ESZKÖZÖK ÉS KÖTELEZETTSÉGEK CSOPORTJAI

|

|

|

Termelt nem pénzügyi eszközök (AN.1)

|

|

|

Nem termelt nem pénzügyi eszközök (AN.2)

|

|

|

Pénzügyi eszközök és kötelezettségek (AF)

|

|

|

A MÉRLEGTÉTELEK ÉRTÉKÉNEK MEGÁLLAPÍTÁSA

|

|

|

Az érték megállapításának általános elvei

|

|

|

NEM PÉNZÜGYI ESZKÖZÖK (AN)

|

|

|

Termelt nem pénzügyi eszközök (AN.1)

|

|

|

Állóeszközök (AN.11)

|

|

|

Szellemi tulajdont képező termékek (AN.117)

|

|

|

Nem termelt eszközök tulajdonjog-átruházásának költségei (AN.116)

|

|

|

Készletek (AN.12)

|

|

|

Értéktárgyak (AN.13)

|

|

|

Nem termelt nem pénzügyi eszközök (AN.2)

|

|

|

Természeti erőforrások (AN.21)

|

|

|

Föld (AN.211)

|

|

|

Ásványkincs- és energiatartalékok (AN.212)

|

|

|

Egyéb természeti kincsek (AN.213, AN.214 és AN.215)

|

|

|

Szerződések, lízingek és licencek (AN.22)

|

|

|

A cégérték és a marketingeszközök beszerzésének és eladásának egyenlege (AN.23)

|

|

|

PÉNZÜGYI ESZKÖZÖK ÉS KÖTELEZETTSÉGEK (AF)

|

|

|

Monetáris arany és SDR-ek (AF.1)

|

|

|

Készpénz és betétek (AF.2)

|

|

|

Hitelviszonyt megtestesítő értékpapírok (AF.3)

|

|

|

Hitelek (AF.4)

|

|

|

Tulajdoni részesedések és befektetési jegyek/egységek (AF.5)

|

|

|

Biztosítási, nyugdíj- és szabványosítottgarancia-rendszerek (AF.6)

|

|

|

Származtatott pénzügyi eszközök és munkavállalói részvényopciók (AF.7)

|

|

|

Egyéb követelések/tartozások (AF.8)

|

|

|

PÉNZÜGYI MÉRLEGEK

|

|

|

KIEGÉSZÍTŐ TÉTELEK

|

|

|

Tartós fogyasztási cikkek (AN.m)

|

|

|

Közvetlen külföldi tőkebefektetés (AF.m1)

|

|

|

Nem teljesítő hitelek (AF.m2)

|

|

|

A nem teljesítő hitelek elszámolása

|

|

7.1. MELLÉKLET –

|

AZ EGYES ESZKÖZCSOPORTOK ÖSSZEFOGLALÁSA

|

|

7.2. MELLÉKLET –

|

A NYITÓ VAGYONMÉRLEG ÉS A ZÁRÓ VAGYONMÉRLEG KÖZÖTTI ÖSSZEFÜGGÉSEK

|

|

8. FEJEZET

|

A SZÁMLÁK SOROZATA

|

|

|

BEVEZETÉS

|

|

|

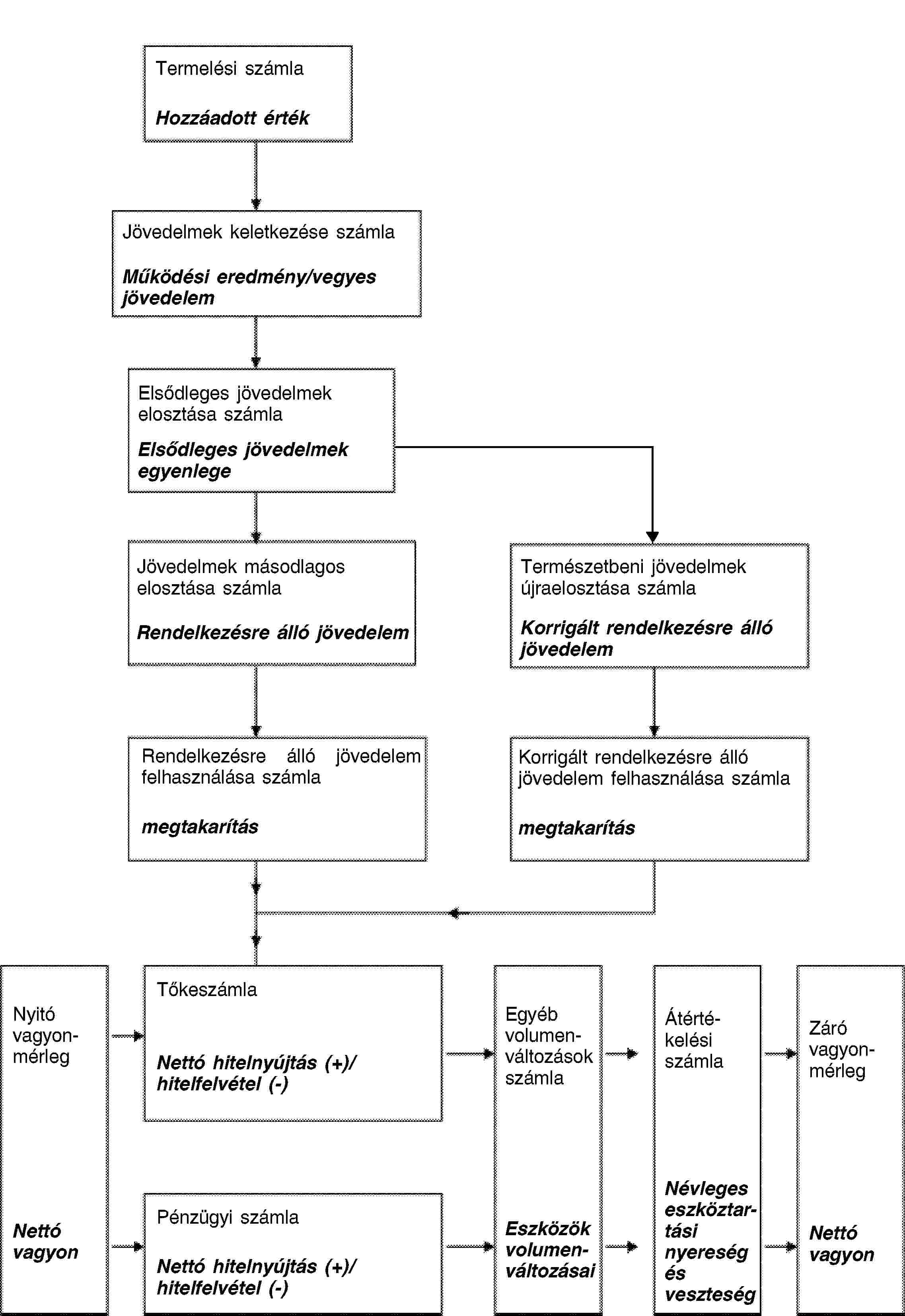

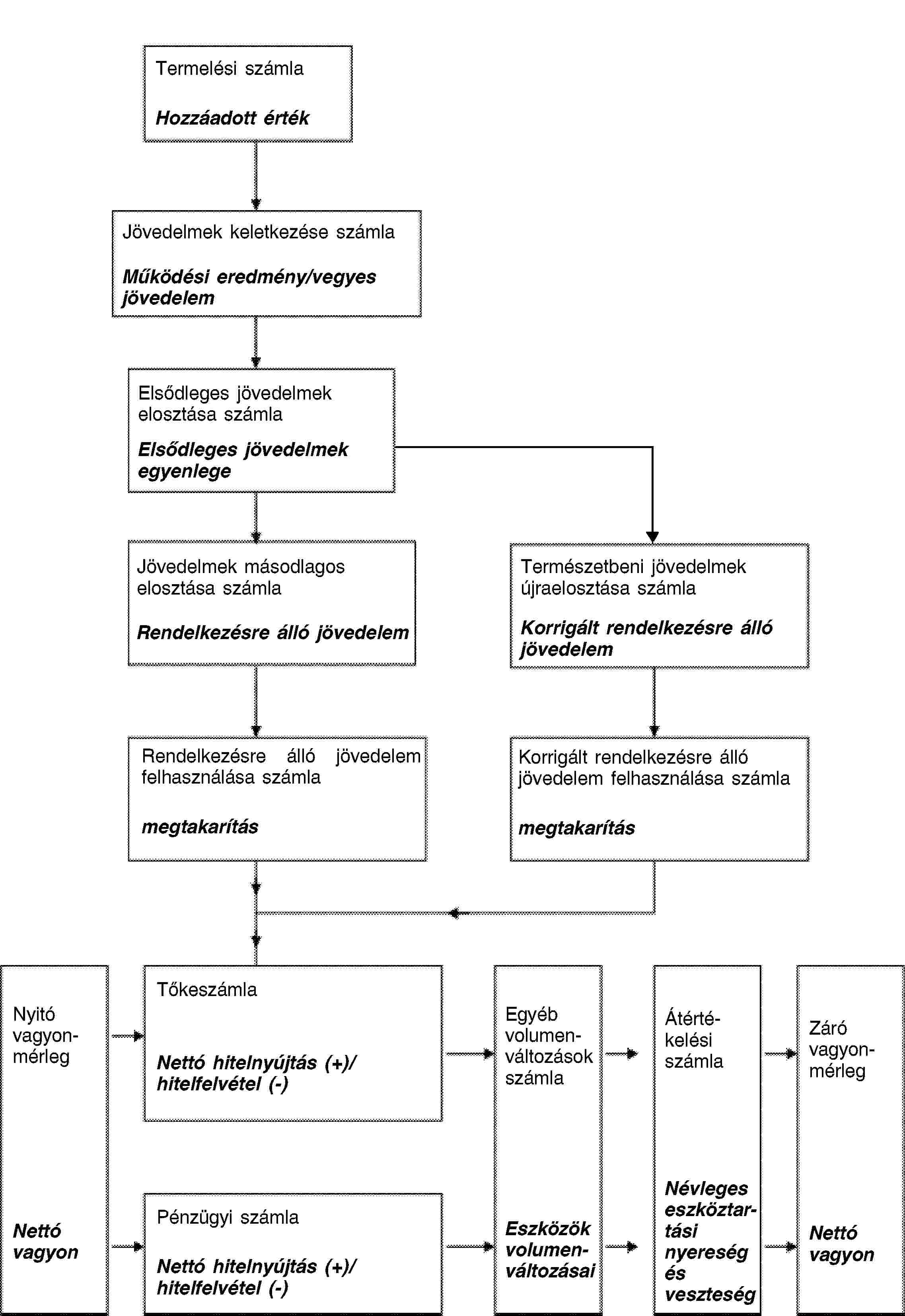

A számlák sorozata

|

|

|

A SZÁMLÁK SOROZATA

|

|

|

Folyószámlák

|

|

|

Termelési számla (I.)

|

|

|

Jövedelemelosztási és -felhasználási számlák (II.)

|

|

|

„Jövedelmek elsődleges elosztása” számla (II.1)

|

|

|

„Jövedelmek keletkezése” számla (II.1.1)

|

|

|

„Elsődleges jövedelmek eloszlása” számla (II.1.2)

|

|

|

„Vállalkozói jövedelem” számla (II.1.2.1.)

|

|

|

„Egyéb elsődleges jövedelmek eloszlása” számla (II.1.2.2.)

|

|

|

„Jövedelmek másodlagos elosztása” számla (II.2)

|

|

|

„Természetbeni jövedelmek újraelosztása” számla (II.3)

|

|

|

„Jövedelem felhasználása” számla (II.4)

|

|

|

„Rendelkezésre álló jövedelem felhasználása” számla (II.4.1)

|

|

|

„Korrigált rendelkezésre álló jövedelem felhasználása” számla (II.4.2)

|

|

|

Felhalmozási számlák (III)

|

|

|

Tőkeszámla (III.1)

|

|

|

A „nettó vagyon változása megtakarítás és tőketranszferek miatt” számla (III.1.1)

|

|

|

„Nem pénzügyi eszközök beszerzése” számla (III.1.2)

|

|

|

Pénzügyi számla (III.2)

|

|

|

„Eszközök egyéb változása” számla (III.3)

|

|

|

„Eszközök egyéb volumenváltozásai” számla (III.3.1)

|

|

|

Átértékelési számla (III.3.2)

|

|

|

„Semleges eszköztartási nyereség/veszteség” számla (III.3.2.1)

|

|

|

„Reál eszköztartási nyereség/veszteség” számla (III.3.2.2)

|

|

|

Vagyonmérlegek (IV)

|

|

|

Nyitó vagyonmérleg (IV.1.)

|

|

|

A vagyonmérleg változásai (IV.2.)

|

|

|

Záró vagyonmérleg (IV.3.)

|

|

|

„KÜLFÖLD” SZÁMLÁK (V.)

|

|

|

Folyószámlák

|

|

|

Javak és szolgáltatások „külföld” számlája (V.I.)

|

|

|

Az elsődleges jövedelmek és a folyó transzferek „külföld” számlája (V.II.)

|

|

|

A „külföld” felhalmozás számlái (V.III.)

|

|

|

Tőkeszámla (V.III.1.)

|

|

|

Pénzügyi számla (V.III.2.)

|

|

|

Az „eszközök egyéb változásai” számla (V.III.3.)

|

|

|

Vagyonmérlegek (V.IV.)

|

|

|

„TERMÉKEK ÉS SZOLGÁLTATÁSOK” SZÁMLA (0)

|

|

|

INTEGRÁLT GAZDASÁGI SZÁMLÁK

|

|

|

AGGREGÁTUMOK

|

|

|

Bruttó hazai termék piaci árakon (GDP)

|

|

|

A nemzetgazdaság működési eredménye

|

|

|

A nemzetgazdaság vegyes jövedelme

|

|

|

A nemzetgazdaság vállalkozói jövedelme

|

|

|

Nemzeti jövedelem (piaci árakon)

|

|

|

Rendelkezésre álló nemzeti jövedelem

|

|

|

Megtakarítás

|

|

|

Folyó külső egyenleg

|

|

|

A nemzetgazdaság nettó hitelnyújtása (+) vagy hitelfelvétele (–)

|

|

|

A teljes gazdaság nettó vagyona

|

|

|

Államháztartási kiadások és bevételek

|

|

9. FEJEZET

|

A FORRÁS- ÉS FELHASZNÁLÁSTÁBLÁK ÉS AZ INPUT-OUTPUT KERETRENDSZER

|

|

|

BEVEZETÉS

|

|

|

A KAPCSOLATOK LEÍRÁSA

|

|

|

STATISZTIKAI ESZKÖZ

|

|

|

ELEMZÉSI ESZKÖZ

|

|

|

A FORRÁS- ÉS FELHASZNÁLÁSTÁBLÁK RÉSZLETESEBBEN

|

|

|

Osztályozások

|

|

|

Értékelési elvek

|

|

|

Kereskedelmi és szállítási árrés

|

|

|

A termelési és importadók és -támogatások egyenlege

|

|

|

Egyéb alapvető fogalmak

|

|

|

Kiegészítő információk

|

|

|

ADATFORRÁSOK ÉS KIEGYENSÚLYOZÁS

|

|

|

ELEMZÉSI ESZKÖZ ÉS BŐVÍTÉSEK

|

|

10. FEJEZET

|

ÁR- ÉS VOLUMENSZÁMÍTÁS

|

|

|

AZ ÁR- ÉS VOLUMENINDEXEK ALKALMAZÁSI KÖRE A NEMZETI SZÁMLÁK RENDSZERÉBEN

|

|

|

Az ár- és volumenindexek integrált rendszere

|

|

|

Egyéb ár- és volumenindexek

|

|

|

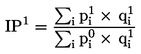

AZ ÁR- ÉS VOLUMENINDEXEK SZÁMÍTÁSÁNAK ÁLTALÁNOS ELVEI

|

|

|

A piaci termékek árának és volumenének meghatározása

|

|

|

Minőség, ár és homogén termékek

|

|

|

Árak és volumen

|

|

|

Új termékek

|

|

|

A nem piaci szolgáltatásokkal kapcsolatos elvek

|

|

|

A hozzáadott értékkel és a GDP-vel kapcsolatos alapelvek

|

|

|

AZ ELVEK ALKALMAZÁSÁVAL KAPCSOLATOS KONKRÉT PROBLÉMÁK

|

|

|

Termék-, illetve importadók és -támogatások

|

|

|

Egyéb termelési adók és támogatások

|

|

|

Állóeszköz-felhasználás

|

|

|

Munkavállalói jövedelem

|

|

|

Termelt állóeszköz-állomány és készletek

|

|

|

A TELJES GAZDASÁG REÁLJÖVEDELMÉNEK SZÁMÍTÁSA

|

|

|

TÉRBELI ÁR- ÉS VOLUMENINDEXEK

|

|

11. FEJEZET

|

NÉPESSÉG ÉS MUNKAERŐ-RÁFORDÍTÁS

|

|

|

ÖSSZNÉPESSÉG

|

|

|

GAZDASÁGILAG AKTÍV NÉPESSÉG

|

|

|

FOGLALKOZTATOTTAK

|

|

|

Alkalmazottak

|

|

|

Önálló vállalkozók

|

|

|

Foglalkoztatás és lakóhely

|

|

|

MUNKANÉLKÜLISÉG

|

|

|

ÁLLÁSOK

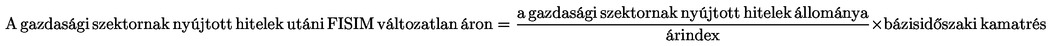

|

|

|

Állás és lakóhely

|

|

|

A NEM VIZSGÁLT GAZDASÁGI TEVÉKENYSÉGEK

|

|

|

ÖSSZES LEDOLGOZOTT MUNKAÓRA

|

|

|

A ténylegesen ledolgozott munkaórák meghatározása

|

|

|

TELJES MUNKAIDŐS EGYENÉRTÉKŰSÉG

|

|

|

VÁLTOZATLAN ÁRAS MUNKAVÁLLALÓI JÖVEDELEMMEL SZÁMÍTOTT MUNKAERŐ-RÁFORDÍTÁS

|

|

|

TERMELÉKENYSÉG

|

|

12. FEJEZET

|

NEGYEDÉVES NEMZETI SZÁMLÁK

|

|

|

BEVEZETÉS

|

|

|

A NEGYEDÉVES NEMZETI SZÁMLÁK SAJÁTOSSÁGAI

|

|

|

Az elszámolás időpontja

|

|

|

Befejezetlen termelés

|

|

|

Az év meghatározott időszakában megvalósuló tevékenységek

|

|

|

Alacsony gyakoriságú kifizetések

|

|

|

Gyorsbecslések

|

|

|

A negyedéves nemzeti számlák kiegyensúlyozása és kiigazítása (benchmarking)

|

|

|

Kiegyensúlyozás

|

|

|

A negyedéves és éves számlák közötti konzisztencia – benchmarking

|

|

|

Ár- és volumenmérés láncolással

|

|

|

Szezonális és naptári hatás kiigazítása

|

|

|

A szezonálisan kiigazított, láncolt volumenváltozók összeállítása során követendő eljárás

|

|

13. FEJEZET

|

REGIONÁLIS SZÁMLÁK

|

|

|

BEVEZETÉS

|

|

|

REGIONÁLIS TERÜLET

|

|

|

EGYSÉGEK ÉS REGIONÁLIS SZÁMLÁK

|

|

|

Gazdasági egységek

|

|

|

A szakosodott telephelyek és a regionális termelőtevékenységek ágazatok szerint

|

|

|

A REGIONALIZÁLÁS MÓDSZEREI

|

|

|

TERMELŐTEVÉKENYSÉGEKRE VONATKOZÓ AGGREGÁTUMOK

|

|

|

A regionális bruttó hozzáadott érték és bruttó hazai termék

|

|

|

A pénzügyi közvetítési szolgáltatások közvetett módon mért díjának (FISIM) felosztása a felhasználói ágazatok között

|

|

|

Foglalkoztatottak

|

|

|

Munkavállalói jövedelem

|

|

|

Áttérés a regionális bruttó hozzáadott értékről a regionális bruttó hazai termékre

|

|

|

A regionális bruttó hozzáadott érték volumenindexe

|

|

|

HÁZTARTÁSOK REGIONÁLIS JÖVEDELEMSZÁMLÁI

|

|

14. FEJEZET

|

PÉNZÜGYI KÖZVETÍTÉSI SZOLGÁLTATÁSOK KÖZVETETT MÓDON MÉRT DÍJA (FISIM)

|

|

|

A FISIM FOGALMA ÉS A FELHASZNÁLÓK KÖZÖTTI FELOSZTÁSÁNAK HATÁSA A FŐBB AGGREGÁTUMOKRA

|

|

|

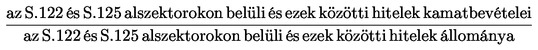

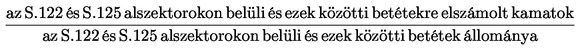

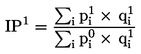

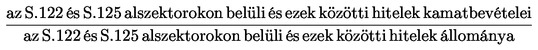

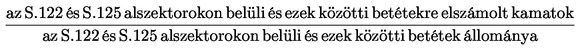

AZ S.122 ÉS AZ S.125 SZEKTOR FISIM-SZÁMÍTÁSA

|

|

|

Szükséges statisztikai adatok

|

|

|

Referencia-kamatlábak

|

|

|

Belső referencia-kamatláb

|

|

|

Külső referencia-kamatlábak

|

|

|

A FISIM gazdasági szektorok szerinti részletes bontása

|

|

|

A háztartásokra felosztott FISIM bontása folyó termelőfelhasználásra és végső fogyasztásra

|

|

|

A FISIM-IMPORT KISZÁMÍTÁSA

|

|

|

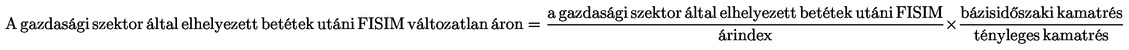

VÁLTOZATLAN ÁRAS FISIM

|

|

|

A FISIM KISZÁMÍTÁSA ÁGAZATOK SZERINT

|

|

|

A KÖZPONTI BANK KIBOCSÁTÁSA

|

|

15. FEJEZET

|

SZERZŐDÉSEK, LÍZINGEK ÉS LICENCEK

|

|

|

BEVEZETÉS

|

|

|

A TARTÓS BÉRLET, A HASZONBÉRLET ÉS A PÉNZÜGYI LÍZING MEGKÜLÖNBÖZTETÉSE

|

|

|

Tartós bérletek

|

|

|

Pénzügyi lízingek

|

|

|

Haszonbérlet

|

|

|

Természeti erőforrások használatára vonatkozó engedélyek

|

|

|

Meghatározott tevékenységek gyakorlására vonatkozó engedélyek

|

|

|

A köz- és magánszféra közötti partnerségek (PPP-k)

|

|

|

Szolgáltatási koncessziós szerződések

|

|

|

Piacképes tartós bérletek (AN.221)

|

|

|

Jövőbeli javakra és szolgáltatásokra való kizárólagos jogosultság (AN.224)

|

|

16. FEJEZET

|

BIZTOSÍTÁS

|

|

|

BEVEZETÉS

|

|

|

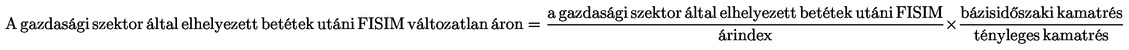

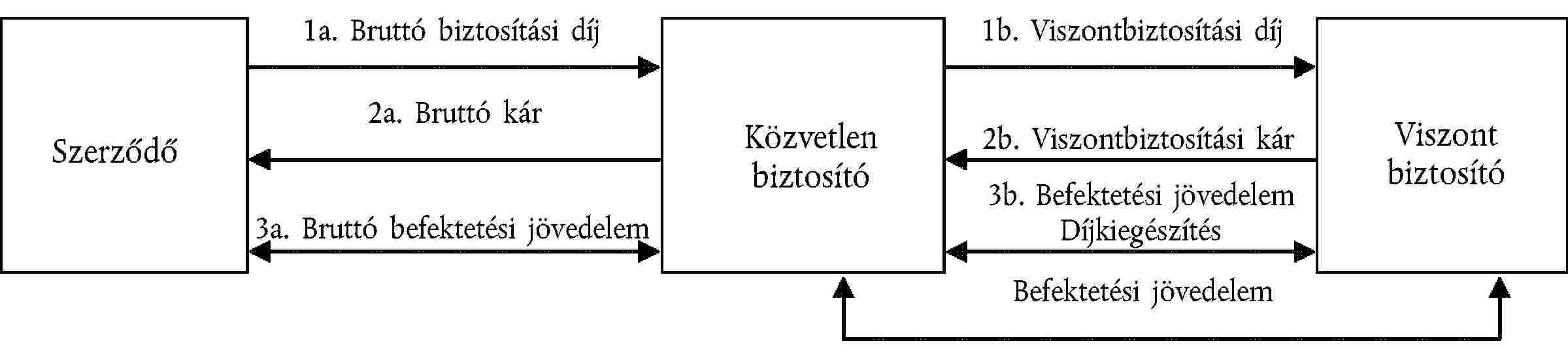

Közvetlen biztosítás

|

|

|

Viszontbiztosítás

|

|

|

Az érintett egységek

|

|

|

A KÖZVETLEN BIZTOSÍTÁS KIBOCSÁTÁSA

|

|

|

A megszolgált díjak

|

|

|

Biztosítási díjkiegészítés

|

|

|

A korrigált felmerült károk és az esedékes ellátások

|

|

|

Korrigált felmerült nem-életbiztosítási károk

|

|

|

Az esedékes életbiztosítási juttatások

|

|

|

Biztosítástechnikai tartalékok

|

|

|

A biztosítási kibocsátás meghatározása

|

|

|

Nem-életbiztosítás

|

|

|

Életbiztosítás

|

|

|

Viszontbiztosítás

|

|

|

A NEM-ÉLETBIZTOSÍTÁSHOZ KAPCSOLÓDÓ TRANZAKCIÓK

|

|

|

A biztosítás kibocsátásának felosztása a felhasználók között

|

|

|

A külföldnek és a külföld által nyújtott biztosítási szolgáltatások

|

|

|

Az elszámolási tételek

|

|

|

ÉLETBIZTOSÍTÁSI TRANZAKCIÓK

|

|

|

A VISZONTBIZTOSÍTÁSHOZ KAPCSOLÓDÓ TRANZAKCIÓK

|

|

|

A BIZTOSÍTÁST KIEGÉSZÍTŐ TEVÉKENYSÉGEKHEZ KAPCSOLÓDÓ TRANZAKCIÓK

|

|

|

JÁRADÉKOK

|

|

|

NEM-ÉLETBIZTOSÍTÁSI KÁRIGÉNYEK ELSZÁMOLÁSA

|

|

|

A korrigált károk kezelése

|

|

|

A katasztrófa miatti veszteségek kezelése

|

|

17. FEJEZET

|

TÁRSADALOMBIZTOSÍTÁS, BELEÉRTVE A NYUGDÍJAKAT IS

|

|

|

BEVEZETÉS

|

|

|

Társadalombiztosítási rendszerek, szociális segélyezés és egyéni biztosítási kötvények

|

|

|

Társadalmi juttatások

|

|

|

Az államháztartás által biztosított társadalmi juttatások

|

|

|

Egyéb gazdasági egységek által biztosított társadalmi juttatások

|

|

|

Nyugdíjak és egyéb juttatási formák

|

|

|

TÁRSADALOMBIZTOSÍTÁSI JUTTATÁSOK A NYUGDÍJAKON KÍVÜL

|

|

|

A nyugdíjrendszereken kívüli egyéb társadalombiztosítási rendszerek

|

|

|

Munkaviszonnyal kapcsolatos egyéb társadalombiztosítási rendszerek

|

|

|

Az állományok és folyamatok elszámolása a nyugdíjbiztosítási rendszernek nem minősülő társadalombiztosítási rendszer típusa szerint

|

|

|

Társadalombiztosítási rendszerek

|

|

|

A munkaviszonnyal kapcsolatos, a nyugdíjbiztosítási rendszeren kívüli, egyéb társadalombiztosítási rendszerek

|

|

|

NYUGDÍJAK

|

|

|

A nyugdíjrendszerek fajtái

|

|

|

Társadalombiztosítási nyugdíjrendszerek

|

|

|

Munkaviszonnyal kapcsolatos egyéb nyugdíjrendszerek

|

|

|

Befizetésekkel meghatározott rendszerek

|

|

|

Szolgáltatással meghatározott (DB) rendszerek

|

|

|

Befizetésekkel meghatározott, képzett (spekulatív) rendszerek és hibrid rendszerek

|

|

|

A szolgáltatással meghatározott rendszerek és a befizetésekkel meghatározott rendszerek összehasonlítása

|

|

|

A nyugdíjfolyósító, a nyugdíjkezelő, a nyugdíjpénztár és a többmunkaadós nyugdíjrendszer

|

|

|

Állományok és tranzakciók elszámolása a társadalombiztosítási nyugdíjrendszer típusa szerint

|

|

|

A társadalombiztosítási nyugdíjrendszerek gazdasági műveletei

|

|

|

Egyéb munkaviszonnyal kapcsolatos nyugdíjrendszerek gazdasági műveletei

|

|

|

A befizetésekkel meghatározott nyugdíjrendszerek gazdasági műveletei

|

|

|

A befizetésekkel meghatározott nyugdíjrendszerekhez kapcsolódó egyéb folyamatok

|

|

|

A szolgáltatással meghatározott nyugdíjrendszerek gazdasági műveletei

|

|

|

A TÁRSADALOMBIZTOSÍTÁS KERETÉBEN AZ ADOTT IDŐSZAKIG FELHALMOZOTT NYUGDÍJJOGOSULTSÁGOKRA VONATKOZÓ KIEGÉSZÍTŐ TÁBLÁZAT

|

|

|

A kiegészítő tábla kialakítása

|

|

|

A tábla oszlopai

|

|

|

A tábla sorai

|

|

|

Nyitó és záró vagyonmérleg

|

|

|

Nyugdíjjogosultság gazdasági műveletek miatti változásai

|

|

|

A nyugdíjjogosultságok változásai egyéb gazdasági folyamatok miatt

|

|

|

Kapcsolódó mutatók

|

|

|

Biztosításmatematikai feltevések

|

|

|

Adott időpontig felhalmozott jogosultságok

|

|

|

Diszkontráta

|

|

|

Bérnövekedés

|

|

|

Demográfiai feltevések

|

|

18. FEJEZET

|

„KÜLFÖLD” SZÁMLÁK

|

|

|

BEVEZETÉS

|

|

|

GAZDASÁGI TERÜLET

|

|

|

Székhely

|

|

|

GAZDASÁGI EGYSÉGEK

|

|

|

A FIZETÉSI MÉRLEG NEMZETKÖZI SZÁMLÁIN ALKALMAZOTT FIÓKTELEP FOGALMÁNAK MEGHATÁROZÁSA

|

|

|

KÉPZETT REZIDENS EGYSÉGEK

|

|

|

TÖBB TERÜLETEN MŰKÖDŐ VÁLLALKOZÁSOK

|

|

|

FÖLDRAJZI FELOSZTÁS

|

|

|

A FIZETÉSI MÉRLEG NEMZETKÖZI SZÁMLÁI

|

|

|

EGYENLEGEZŐ TÉTELEK A NEMZETKÖZI SZÁMLÁK FOLYÓ SZÁMLÁIBAN

|

|

|

A „KÜLFÖLD” SZEKTOR SZÁMLÁI ÉS KAPCSOLATUK A FIZETÉSI MÉRLEG NEMZETKÖZI SZÁMLÁIVAL

|

|

|

Javak és szolgáltatások „külföld” számlája

|

|

|

Értékelés

|

|

|

Bérmunkaügyletek

|

|

|

Közvetlen reexport

|

|

|

Áruk közvetlen reexportja

|

|

|

FISIM-import és -export

|

|

|

Elsődleges és másodlagos jövedelmek „külföld” számlája

|

|

|

„Elsődleges jövedelem” számla

|

|

|

Közvetlen tőkebefektetésből származó jövedelem

|

|

|

A BPM6 „másodlagos jövedelem” (folyó transzferek) számlája

|

|

|

A külföld tőkeszámlája

|

|

|

A külföldi pénzügyi mérleg és a külfölddel szembeni befektetési pozíció (IIP)

|

|

|

A „KÜLFÖLD” SZEKTOR VAGYONMÉRLEGE

|

|

19. FEJEZET

|

EURÓPAI SZÁMLÁK

|

|

|

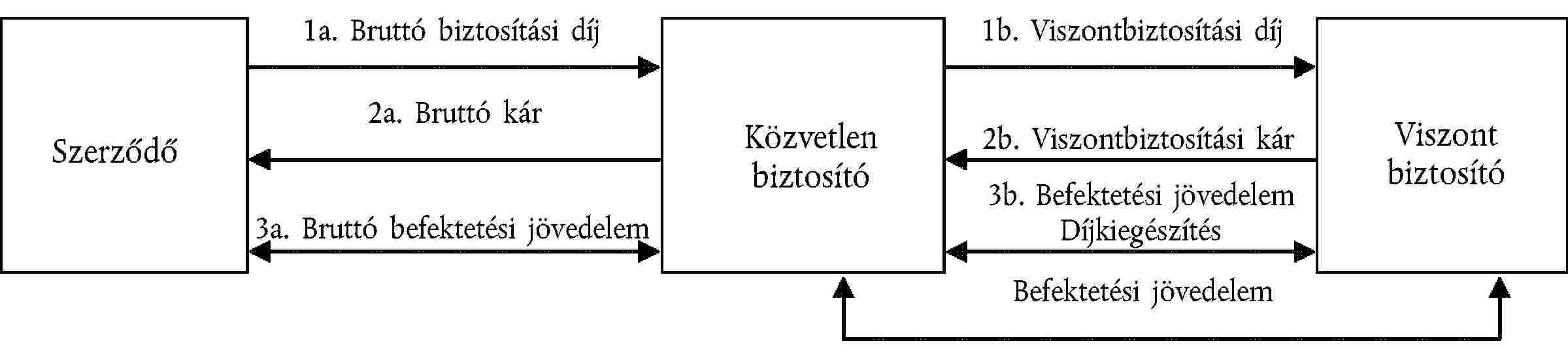

BEVEZETÉS

|

|

|

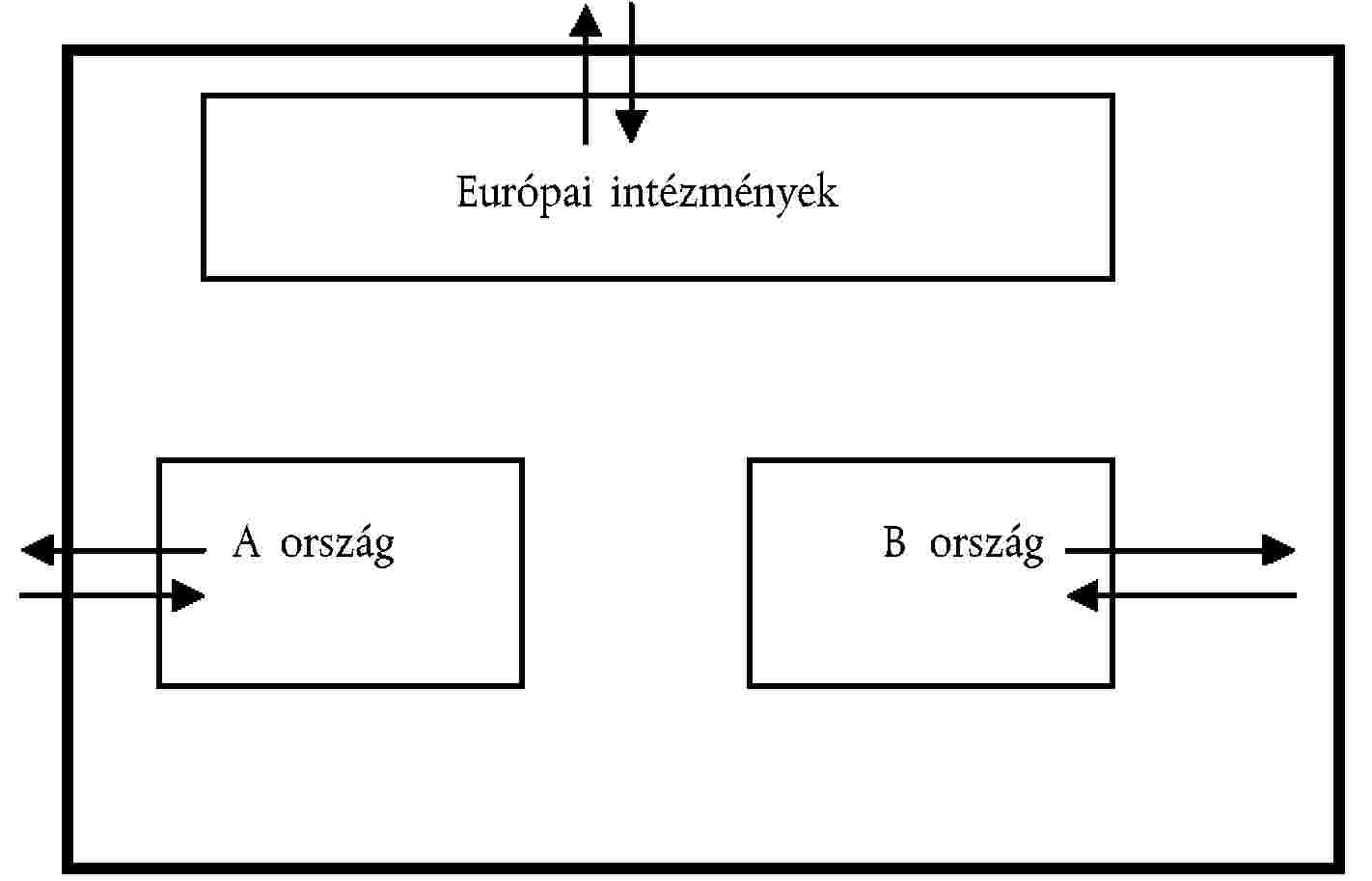

A NEMZETITŐL AZ EURÓPAI SZÁMLÁKIG

|

|

|

Az adatok más pénznembe történő átszámolása

|

|

|

Európai intézmények

|

|

|

A „külföld” számla

|

|

|

A tranzakciók kiegyensúlyozása

|