EUR-Lex Access to European Union law

This document is an excerpt from the EUR-Lex website

Document 52009AE0635

Opinion of the European Economic and Social Committee on the Proposal for a Council directive amending Directives 92/79/EEC, 92/80/EEC and 95/59/EC on the structure and rates of excise duty applied on manufactured tobacco

Avis du Comité économique et social européen sur la Proposition de directive du Conseil modifiant les directives 92/79/CEE, 92/80/CEE et 95/59/CE sur la structure et les taux des accises applicables aux tabacs manufacturés

Avis du Comité économique et social européen sur la Proposition de directive du Conseil modifiant les directives 92/79/CEE, 92/80/CEE et 95/59/CE sur la structure et les taux des accises applicables aux tabacs manufacturés

OJ C 228, 22.9.2009, p. 130–140

(BG, ES, CS, DA, DE, ET, EL, EN, FR, IT, LV, LT, HU, MT, NL, PL, PT, RO, SK, SL, FI, SV)

|

22.9.2009 |

FR |

Journal officiel de l'Union européenne |

C 228/130 |

Avis du Comité économique et social européen sur la «Proposition de directive du Conseil modifiant les directives 92/79/CEE, 92/80/CEE et 95/59/CE sur la structure et les taux des accises applicables aux tabacs manufacturés»

(COM(2008) 459 final — 2008/0150 (CNS))

2009/C 228/25

Le 11 septembre 2008, le Conseil européen a décidé, conformément à l'article 93 du traité instituant la Communauté européenne, de consulter le Comité économique et social européen sur la

«Proposition de directive du Conseil modifiant les directives 92/79/CEE, 92/80/CEE et 95/59/CE sur la structure et les taux des accises applicables aux tabacs manufacturés»

La section spécialisée «Union économique et monétaire, cohésion économique et sociale», chargée de préparer les travaux du Comité en la matière, a adopté son avis le 5 mars 2009 (rapporteur: M. CHREN).

Lors de sa 452e session plénière des 24 et 25 mars 2009 (séance du 25 mars 2009), le Comité économique et social européen a adopté le présent avis par 32 voix pour et 2 voix contre.

1. Conclusions

|

1.1 |

Si le principal objectif des accises sur le tabac était à l'origine d'ordre purement fiscal, leur fonction évolue dans le monde d'aujourd'hui et elles sont de plus en plus un instrument de santé publique et de politiques sociales. Le Comité économique et social européen (CESE) soutient les efforts de la Commission européenne visant à tenir compte, dans ses politiques de droits d'accises, d'effets autres que les effets purement fiscaux pour les produits du tabac. Cette nouvelle politique privilégie la réalisation des objectifs de politique sanitaire figurant dans la convention-cadre pour la lutte antitabac, à laquelle l'Union européenne a officiellement souscrit en 2005 et qui est ainsi devenue contraignante pour les futures décisions politiques de l'Union. |

|

1.2 |

Toutefois, il faut veiller à ne pas oublier, et à ne pas écarter, d'autres objectifs politiques de la révision des droits d'accises sur le tabac, et notamment l'objectif premier, qui est le bon fonctionnement du marché intérieur, tel qu'il est évoqué à l'article 4 de la directive concernant les droits d'accises sur le tabac. Ainsi, le CESE estime que le plus difficile dans l'élaboration des politiques en ce domaine est de parvenir à un équilibre optimal entre les intérêts des différentes politiques (économique, sociale, de sécurité et budgétaire). Il faut prendre en considération différents aspects et différentes valeurs. |

|

1.3 |

Le CESE salue la proposition de la Commission européenne visant à aligner progressivement les taux minimaux pour le tabac fine coupe sur ceux applicables aux cigarettes et à adapter dans un sens restrictif les définitions des cigarettes, des cigares et du tabac à pipe afin d'éviter les manipulations d'appellations des produits du tabac visant à faire appliquer le taux d'accises le plus faible. |

|

1.4 |

Le CESE soutient l'approche de la Commission européenne, qui laisse plus de liberté aux États membres pour l'adoption de décisions conformes à leurs propres objectifs politiques, par exemple une fourchette plus large pour la partie spécifique de la charge fiscale appliquée aux cigarettes, ou des règles plus générales pour la fixation d'un plancher fiscal minimum pour les cigarettes. |

|

1.5 |

Le CESE recommande de réduire le droit d'accise minimal de 90 EUR qui est proposé ou d'étendre à huit ans la période de quatre ans (délai: 1er janvier 2018). Du fait de traditions différentes et de différences sociales entre les États membres, il convient de souligner que dans certains pays, notamment ceux qui n'ont adhéré que récemment à l'UE, l'augmentation du taux d'accises minimal de 64 EUR à 90 EUR pour 1 000 cigarettes pourrait avoir plusieurs conséquences négatives. Certains de ces pays n'ont même pas encore atteint le niveau minimal de taux d'accises fixé dans les directives en vigueur. Le droit d'accise minimal de 90 EUR pour tous les prix de détail représente une augmentation de 41 % sur une période de 4 ans, c'est-à-dire au moins 300 % de plus que l'augmentation prévue des prix à la consommation dans l'UE. Une mesure aussi radicale risque d'avoir un effet négligeable du point de vue de la réduction de la consommation, de réduire les recettes budgétaires potentielles, d'affaiblir le pouvoir d'achat des consommateurs, de favoriser la contrebande et les activités illicites et de faire augmenter l'inflation. |

|

1.6 |

Il convient de noter que rares sont les actions proposées qui conduiront à une harmonisation accrue des taux de taxation au sein de l'UE. Il est très probable que les actions proposées ne feront pas disparaître les différences (en termes absolus et relatifs) de taxation entre États membres. |

|

1.7 |

Par exemple, la raison qui, historiquement, justifie l'exigence de taux proportionnel est l'harmonisation des taux d'accises dans l'UE, et pourtant, cela n'a abouti à aucune harmonisation par le passé et pourrait bien produire les résultats inverses. L'augmentation proposée de l'incidence minimale des droits d'accises, pour passer de 57 % à 63 % entraînerait une divergence encore plus prononcée des droits d'accises en valeur absolue et pourrait avoir des conséquences inflationnistes graves, comme le montre le rapport d'analyse d'impact de la Commission. Étant donné ces effets discutables de l'exigence proportionnelle minimale dont il s’agit, il conviendrait d'analyser de nouveau sérieusement, et de réexaminer, non seulement l'augmentation proposée de cette exigence, mais aussi les raisons de son existence même. |

|

1.8 |

Le remplacement de la classe de prix la plus demandée (CPPD) par les prix moyens pondérés en tant que critère d'exigence proportionnelle minimale n'a guère de chances d'aboutir à une plus grande transparence sur le marché, non plus qu'à une meilleure prévisibilité des recettes publiques, ni à une harmonisation accrue sur le marché des cigarettes. C'est pourquoi se pose la question de savoir si la proposition de la Commission ne pourrait pas être davantage simplifiée. |

|

1.9 |

La question du meilleur type de taxe à appliquer aux produits du tabac reste ouverte. En privilégiant le taux proportionnel de taxation, l'on obtiendra peut-être des effets positifs sur le terrain de l'élimination du marché noir, mais ces effets sont toutefois fonction de divers facteurs, et de ce fait, ils ne sont pas univoques. Donner la préférence au taux de taxation purement spécifique contribuera peut-être à l'amélioration des recettes fiscales et débouchera peut-être sur un plancher fiscal minimum plus élevé, en vue de faciliter la poursuite des objectifs de politique sanitaire et le rapprochement des fiscalités dans le marché intérieur. |

|

1.10 |

L'exigence d'une incidence minimale obligatoire des droits d'accises (de 38 % et 42 % respectivement) pour tous les tabacs fine coupe, au lieu de la taxe minimale qui existe actuellement et qui est définie soit en pourcentage du prix de vente au détail, soit sous forme de taux fixe par kilo, aurait pour conséquence une structure de droit d'accise ad valorem obligatoire et mettrait fin à l'actuelle liberté de structure pour le tabac fine coupe; on ne saurait donc la recommander. |

|

1.11 |

Le couplage entre politique budgétaire et politique de santé est largement conditionné par l'établissement d'un lien entre les recettes des accises sur le tabac et les activités destinées à supprimer les conséquences négatives de la consommation de tabac. Toutefois, compte tenu du montant total des ressources financières consacrées, à l'heure actuelle, à ces activités, il est bien clair que la majeure partie des recettes des accises sur le tabac sert à financer des activités et politiques sans aucun lien avec ces objectifs de santé publique. Il apparaît donc clairement que les objectifs budgétaires restent la priorité en ce qui concerne les droits d'accises sur les produits du tabac. |

2. Introduction

|

2.1 |

Conformément aux directives concernant les accises sur le tabac, la Commission européenne est tenue d'examiner, tous les quatre ans, le système des accises sous l'angle du bon fonctionnement du marché intérieur, de la valeur réelle des accises et des objectifs généraux du traité. Les règles communautaires sur le tabac doivent garantir le bon fonctionnement du marché intérieur, tout en étant conformes à l'objectif communautaire qui est de décourager la consommation de tabac. |

|

2.2 |

L'examen actuel est le quatrième du genre; il propose un nombre significatif de modifications de la législation communautaire en vigueur, afin de moderniser les règles existantes et d'assurer des conditions de concurrence équitables pour les opérateurs. La réforme consiste en plusieurs propositions: |

|

2.3 |

Bien que les droits d'accises soient avant tout un instrument destiné à générer des recettes au niveau national, la décision politique en ce domaine doit tenir compte des objectifs plus larges du traité (1). De plus, la protection de la santé publique tient une place centrale dans le cadre de cet examen, étant donné que l'Union européenne a ratifié, le 30 juin 2005, la convention-cadre de l'OMS pour la lutte antitabac et que plusieurs États membres réclament un niveau plus élevé de protection de la santé humaine, et donc des taux minimaux plus élevés au niveau européen pour les droits d'accise sur le tabac. |

|

2.4 |

La proposition de la Commission prévoit la fixation d'un droit minimal en termes monétaires et l'établissement d'un «plancher fiscal» applicable à l'ensemble des cigarettes vendues dans l'UE, ce qui permettrait de répondre aux préoccupations de santé publique pour toutes les catégories de cigarettes. Elle augmente les exigences minimales pour permettre de contribuer à la réduction de la consommation de tabac dans les cinq années à venir, notamment en faisant en sorte que les politiques de lutte antitabac de certains États membres ne soient pas compromises par des niveaux de taxation considérablement plus faibles dans d'autres États membres. Elle laisse par ailleurs aux États membres davantage de latitude quant à l'application de droits spécifiques et au prélèvement d'accises minimales sur les cigarettes à des fins de politique de santé publique. Enfin, elle aligne les taux minimaux et la structure applicables au tabac fine coupe destiné à rouler les cigarettes sur la structure et les taux fixés pour les cigarettes, afin d'éviter que ce type de tabac ne se substitue à ces dernières. |

3. Résumé de l'action proposée par la Commission

|

3.1 |

De ne plus recourir à la notion de classe de produit la plus demandée (CPPD) comme point de référence pour les exigences minimales, et remplacer cette méthode par l'application des conditions minimales aux prix moyens pondérés. La Commission fait valoir que l'utilisation de la CPPD, comme référence pour les taux minimaux n'est pas compatible avec les objectifs du marché intérieur, puisqu'elle entraîne le cloisonnement des marchés du tabac des États membres. |

|

3.2 |

D'augmenter les droits d'accises minimaux pour les cigarettes, en cohérence avec des considérations relatives à l'harmonisation des prix du marché intérieur et avec des considérations de santé. Il est proposé de faire passer le droit d'accises minimal de 64 EUR à 90 EUR pour 1 000 cigarettes à partir du 1er janvier 2014, et de faire passer le taux proportionnel minimal de 57 % à 63 % de la moyenne pondérée des prix. Toutefois, les États membres prélevant une accise au moins égale à 122 EUR par 1 000 cigarettes calculée sur la base du prix moyen pondéré de vente au détail ne sont pas tenu au respect de l'exigence de 63 %. De plus, les pays bénéficiant de périodes transitoires pour atteindre les niveaux minimaux actuels de taxation des cigarettes pourraient également prévoir une période transitoire d'un ou deux ans pour se conformer à ces nouvelles obligations. |

|

3.3 |

D'appliquer l'exigence minimale de taux d'accises fixée par la directive de l'Union européenne non seulement aux cigarettes de la classe de produit la plus demandée, ou CPPD (comme cela est prévu actuellement), mais à toutes les cigarettes vendues dans le pays. Selon la Commission, cela établirait aussi un «plancher fiscal» pour les cigarettes vendues dans l'UE, ce qui permettrait de répondre aux préoccupations relatives au marché intérieur et à la santé publique pour toutes les catégories de cigarettes. |

|

3.4 |

De permettre aux États membres d'élargir la fourchette à l'intérieur de laquelle peut s’inscrire la part de droit d'accises spécifique par rapport à la charge fiscale totale: l'on passerait d'un intervalle de 5 %-55 % à un intervalle de 10 %-75 %, afin d'assouplir la structure des accises. |

|

3.5 |

D'aligner progressivement les taux minimaux pour le tabac fine coupe destiné à rouler les cigarettes sur celui applicable aux cigarettes. Le ratio de taxation choisi entre le tabac fine coupe et les cigarettes est de 2/3. Ainsi, le droit d'accises minimal pour le tabac fine coupe devrait être de 43 EUR par kilo, et l'exigence minimale de taux proportionnel devrait être de 38 % du prix moyen pondéré. Si l'on applique aux augmentations proposées des accises sur les cigarettes à partir du 1er janvier 2014 le ratio indiqué plus haut, le droit d'accises sur le tabac fine coupe sera augmenté pour passer à 60 EUR et 42 %. De plus, avec cette proposition, le choix qui existe actuellement d'utiliser soit une exigence proportionnelle, soit un droit spécifique minimal pour les tabacs fine coupe se trouverait aboli, ce qui aboutirait à une structure de taxation ad valorem obligatoire pour ce type de tabacs manufacturés. |

|

3.6 |

Adapter les exigences minimales applicables aux cigares, aux cigarillos et au tabac à fumer, pour tenir compte de l'inflation. Cette mesure est nécessaire pour permettre de prendre en compte l'inflation pour la période allant de 2003 à 2007, période au cours de laquelle l'inflation a été de 8 %, selon les données d'Eurostat concernant le taux annuel d'évolution de l'indice des prix à la consommation harmonisé. Il est proposé d'augmenter les exigences minimales, pour passer à 12 EUR en ce qui concerne les cigares et les cigarillos, et à 22 EUR pour les autres tabacs à fumer. |

|

3.7 |

Modifier et adapter dans un sens restrictif la définition des cigarettes, des cigares et du tabac pour la pipe, pour permettre d'éviter les manipulations des noms de produits du tabac, qui ont pour finalité de faire appliquer le droit d'accises le moins élevé. |

|

3.8 |

La Commission fait valoir que du point de vue du marché intérieur, du point de vue budgétaire, ainsi que du point de vue sanitaire, les droits spécifiques et les droits minimaux comportent des avantages évidents. C'est pourquoi la Commission propose d'offrir davantage de souplesse aux États membres qui s’appuient plutôt sur les accises spécifiques ou sur les accises minimales. |

|

3.9 |

La Commission européenne examine régulièrement la structure et les taux d'accises pratiqués dans les États membres et utilise les informations concernant les quantités et les prix des produits du tabac offerts à la consommation. En vue d'assurer une collecte efficiente et efficace de ces informations auprès de tous les États membres, il est proposé d'introduire de nouvelles règles en matière de fourniture d'informations afférentes à la fiscalité du tabac, ainsi que de définir les données statistiques nécessaires. |

4. Démarches différentes vis-à-vis du taux d'accises

4.1 Depuis que la première cigarette est apparue sur le marché il y a un siècle et demi (en 1861), à Londres, le tabac et les produits du tabac ont fait l'objet de réglementations et taxations considérables. L'institution de droits d'accises fut une étape importante dans ce domaine. Si le principal objectif des accises sur le tabac était à l'origine d'ordre purement fiscal, leur fonction évolue dans le monde d'aujourd'hui et elles sont de plus en plus un instrument de santé publique et de politiques sociales.

4.2 Cette situation soulève un grand nombre de questions éthiques, économiques et autres. Parmi ces questions, la plus communément posée est celle des formes les plus appropriées de fiscalité, en particulier dans le contexte du marché unique européen. Les autres questions qui se posent sont celles de savoir comment utiliser les recettes de la fiscalité applicable aux tabacs, mais aussi de savoir si c'est par la politique fiscale que l'on a les meilleures chances d'atteindre les objectifs sanitaires et sociaux.

4.3 L'Europe vient de passer par plus de trente longues années de tentatives d'harmonisation des accises sur le tabac. L'objectif de ce processus est d'harmoniser la structure de la fiscalité, et donc aussi les taux de taxation. Si le CESE soutient clairement l'harmonisation dans ce domaine, il estime regrettable qu'une véritable convergence n'ait jamais été atteinte. Les traditions nationales, et les divergences historiques durables que présentent entre eux les systèmes fiscaux nationaux, sont les principales raisons qui expliquent la persistance de différences d'un État membre à l'autre.

4.4 Actuellement, il est possible d'utiliser trois types de structures de droits d'accises pour le tabac et les produits du tabac: spécifique, ad valorem ou mixte. Pour le moment, les États membres sont obligés d'utiliser la structure mixte pour les cigarettes et sont libres de choisir, parmi ces trois types de droits d'accises sur le tabac celui qu'ils appliquent aux autres tabacs manufacturés.

4.4.1 Le taux de taxation ad valorem est fixé en pourcentage du prix de vente au détail du produit du tabac considéré. Pour des raisons budgétaires, en période de taux d'inflation élevé, le taux de taxation ad valorem est le plus efficace pour les pouvoirs publics, étant donné que les recettes fiscales augmentent automatiquement avec chaque augmentation du prix du produit du tabac. Toutefois, le taux de taxation ad valorem risque aussi de décourager les producteurs d'améliorer la qualité des produits, si cela doit avoir pour conséquence une augmentation des prix, et donc également une augmentation de la charge fiscale.

4.4.2 Le taux de taxation spécifique est fixé en valeur absolue par kilo ou par unité (dans le cas des cigares et des cigarillos). Le taux de taxation spécifique est l'instrument le plus efficace si l'on veut faire diminuer la consommation de produits du tabac. Toutefois, ce taux comporte également des inconvénients. Les producteurs de tabac ne peuvent exercer aucune influence sur l'accise qui se fonde sur le taux spécifique; de même, la qualité ou le prix des produits du tabac sont sans conséquence pour les recettes fiscales de l'État.

4.4.3 La structure mixte est une combinaison du taux spécifique et du taux ad valorem. Les États membres sont tenus d'appliquer ce type de taux de taxation aux cigarettes. Toutefois, il est aussi permis de fixer un droit d'accises minimal, et dans ce cas, l'augmentation de l'accise en question suit l'augmentation de la proportion ad valorem du total du taux combiné de taxation.

4.4.4 En plus des accises, les produits du tabac, dans l'UE, sont aussi frappés de la taxe sur la valeur ajoutée. La législation en vigueur oblige à appliquer les taux de TVA de base à tous les produits du tabac dans tous les États membres.

4.5 Il convient de prendre en compte tous les facteurs pertinents lorsque l'on est appelé à décider de la structure des accises sur le tabac. Lorsqu'il s’agit de choisir, pour donner la préférence à l'un ou l'autre type de taxation, il convient d'envisager les conséquences que comportent les différents choix du point de vue du consommateur, des pouvoirs publics et des producteurs. Il n'existe rien que l'on puisse considérer comme une seule structure de taxation optimale et universelle, étant donné que le dosage idéal de taux spécifique et de taux ad valorem dépend des objectifs politiques de chaque pays ou de chaque gouvernement considérés.

Table 1: Comparison of Specific and Ad Valorem Taxes on Tobacco Market Participants

|

Participant/Concern |

Impact |

Specific Tax |

Ad Valorem Tax |

|

Consumer: Quality and Variety |

Provide an incentive for higher quality and greater variety of products |

Yes (upgrading effect). |

No. |

|

Effect of tax increase on price. |

Higher prices (overshifting). |

Lower prices (undershifting). |

|

|

Government: Revenue and Administration |

Maintain revenue value under high inflation. |

No (should be adjusted by CPI). |

Yes. |

|

Minimize evasion/avoidance andrealize expected revenues. |

Manufacturer can manipulate cigarette length or pack size to reduce tax payment. |

May need to set minimum price to counter abusive transfer pricing. |

|

|

Administration and Enforcement. |

Easy. |

Must define the base for ad valorem in a way that minimizes the industry’s ability to avoid taxes. |

|

|

Domestic Producer: Profits and Marketshare |

Protect domestic brands against international brands. |

No. |

Yes (the higher the price, the higher the absolute amount of tax paid per unit since tax is a percentage of price). |

|

Source: The World Bank, www1.worldbank.org/tobacco/pdf/Taxes.pdf |

|||

5. Démarches différentes vis-à-vis de la base fiscale des accises

|

5.1 |

Dans le cadre des efforts visant à harmoniser les politiques fiscales des États membres de l'UE, le choix s’est porté sur ce que l'on appelle la «Catégorie de produit la plus demandée» (CPPD) en tant que mécanisme permettant de calculer les exigences minimales de taxation pour les produits du tabac. |

|

5.2 |

Toutefois, la CPPD est un instrument d'efficacité discutable. Les réserves que suscite le plus couramment l'utilisation de la CPPD sont notamment les suivantes:

|

|

5.3 |

Pour toutes les raisons évoquées plus haut, la Commission européenne propose de remplacer la notion de CPPD par celle de moyenne pondérée des prix, pour servir de référence en matière d'exigence minimale de taux proportionnel. Il résultera aussi de cette modification que l'exigence minimale de taux d'accises fixée par la directive européenne s’appliquera non seulement aux cigarettes de la CPPD (comme cela est prévu actuellement), mais à toutes les cigarettes vendues dans le pays. Le prix moyen pondéré se calcule en divisant par le nombre total de cigarettes vendues le produit du nombre et du prix des cigarettes vendues. Ainsi, il peut en résulter une double conséquence pour le niveau du droit d'accises. Si dans certains pays, ce sont des cigarettes relativement chères qui sont les plus vendues, alors le droit d'accises minimal calculé par référence au prix moyen pondéré sera moins important que le droit d'accises calculé par application de la notion de CPPD. Et inversement, si des cigarettes relativement bon marché sont celles qui se vendent le mieux, le droit d'accises calculé sur la base de la moyenne pondérée des prix sera plus important que celui que l'on calculerait sur base de la CPPD. Si les cigarettes qui rencontrent le plus grand succès commercial se situent dans la catégorie des prix moyennement élevés, le droit d'accises sera le même, que l'on utilise l'une ou l'autre méthode. |

|

5.4 |

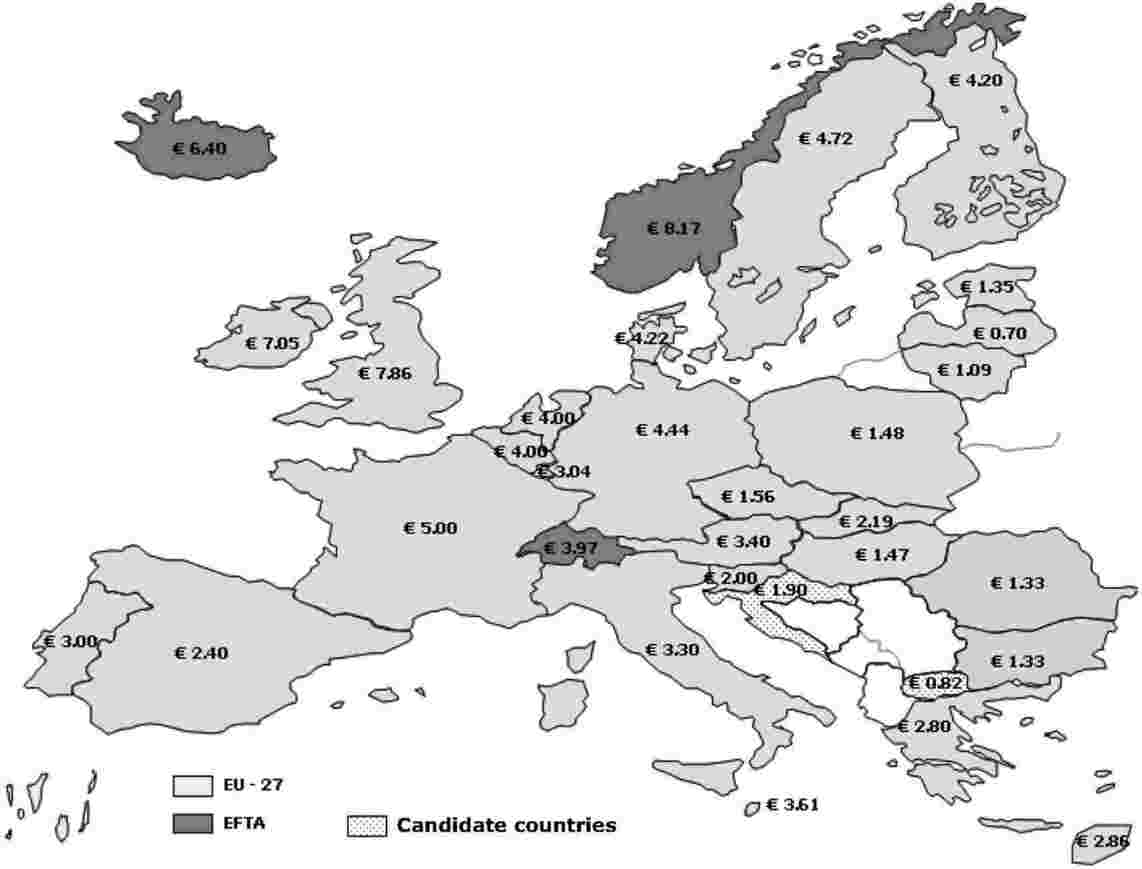

Pour les prévisions fiscales de l'État, aussi bien la CPPD que les prix moyens pondérés sont d'une assez grande complication, parce qu'ils changent d'un exercice budgétaire à l'autre et qu'il n'est pas facile de prédire ce qu'ils seront. En l'absence d'une méthodologie claire et uniforme pour le calcul des prix moyens pondérés, le risque existe de voir cette solution devenir une mesure complexe de plus, dénuée de transparence. Aussi la question se pose-t-elle de savoir si les propositions de la Commission ne pourraient pas être davantage simplifiées. Picture 1: Different prices of the MPPC across Europe (as of January 1, 2008)

|

6. Conséquences éventuelles et politiques à envisager

6.1 Objectifs de politique de santé

|

6.1.1 |

Suite à la réunion de ses pays membres qui a eu lieu en 2003, l'Organisation mondiale de la santé a publié la convention-cadre de l'Organisation mondiale de la santé sur la lutte antitabac, texte qui décrit des méthodes pouvant permettre de faire diminuer la consommation de produits du tabac. La convention-cadre a été adoptée officiellement par l'UE le 30 juin 2005, et la Commission européenne l'a intégrée dans la législation en vigueur pour tous les États membres. |

|

6.1.2 |

La stratégie de l'UE en matière de lutte contre la consommation de tabac est décrite dans le document de la Commission intitulé «Tobacco or Health in the European Union» (c'est-à-dire: le tabac ou la santé dans l'Union européenne). Ce document considère que les accises sur le tabac constituent l'instrument principal de la lutte contre la consommation de tabac. Le document indique clairement que dans le cas des accises sur le tabac, les objectifs de politique de santé devraient primer sur les objectifs de politique budgétaire. Entre autres mesures, la Commission propose aussi d'exclure le tabac de l'indice des prix à la consommation. |

|

6.1.3 |

La Commission européenne propose d'augmenter progressivement, mais fortement, les taux d'accises sur le tabac, en privilégiant l'harmonisation des taux d'accises entre les États membres. Pour ce qui est du tabac fine coupe, il est proposé d'augmenter fortement la fiscalité qui pèse sur ce produit, étant donné que les cigarettes roulées à la main sont en train d'occuper une part significative du marché. La Commission souligne que les États membres devraient mettre l'accent sur la maîtrise de la contrebande et des autres activités illicites liées aux produits du tabac. |

|

6.1.4 |

Les coûts occasionnés par la production de tabac dans l'UE sont estimés à quelque 100 milliards d'euros. L'on évalue à environ 650 000 le nombre de citoyens européens qui décèdent chaque année des suites de la consommation de tabac, et à environ 13 millions le nombre de personnes qui souffrent de pathologies chroniques liées au tabagisme. |

|

6.1.5 |

Il convient d'évoquer un autre aspect de la fiscalité du tabac, à savoir la différence de taxation entre les cigarettes et le tabac à fumer, différence qui influe dans une large mesure sur le comportement des consommateurs. Des études de l'OMS (2) concernant cette question affirment qu'aussi longtemps que tous les produits du tabac ne seront pas taxés de la même manière, les fumeurs substitueront une forme de produits du tabac à une autre. C'est pourquoi l'OMS recommande d'appliquer des taux de taxation équivalents à tous les produits du tabac: cigarettes, tabac, cigares et autres produits. |

|

6.1.6 |

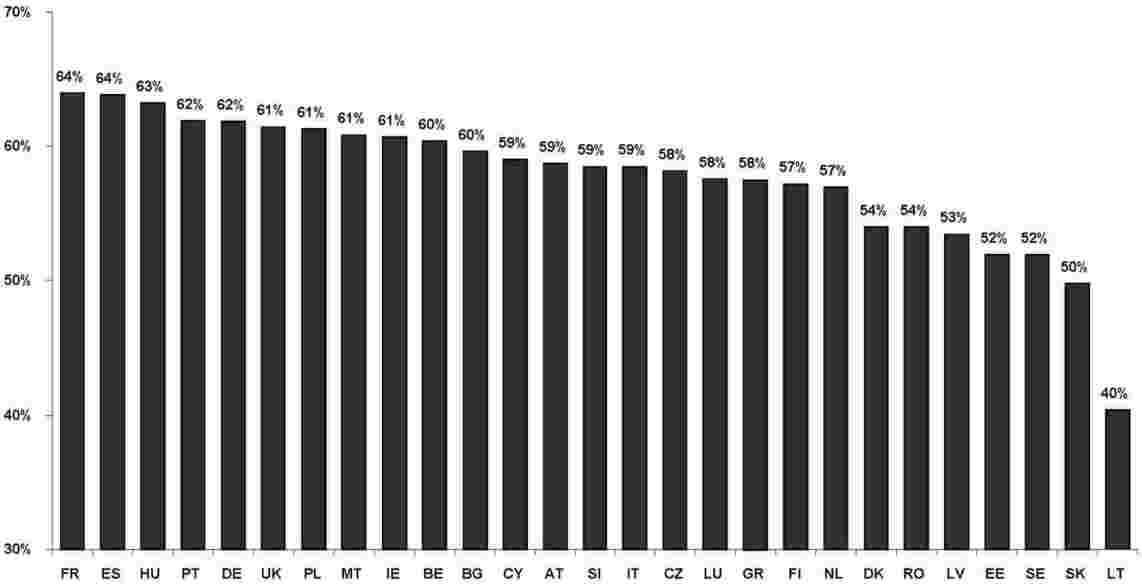

Outre l'augmentation de la fiscalité, certains pays ont aussi instauré des prix minimaux pour les cigarettes, étant donné que les augmentations de la fiscalité ne suffisaient pas toujours, à elles seules, à permettre d'obtenir les augmentations de prix souhaitées pour faire diminuer la consommation de tabac. Actuellement, quatre pays (l'Italie, l'Irlande, l'Autriche et la France; le droit portugais, quant à lui, donne la faculté de choisir) ont adopté des mesures de ce type en matière de prix, et ces pays font tous l'objet d'une procédure intentée devant la Cour de justice par la Commission, qui considère les réglementations de cette nature comme attentatoires à la liberté des prix garantie par les directives communautaires relatives à la fiscalité et par le traité. Une autre méthode communément pratiquée par les gouvernements des États membres de l'UE consiste à chercher à réglementer le nombre de cigarettes contenues dans un paquet. À la date du 1e mai 2006, il existe dans 17 pays de l'UE des réglementations en matière de nombre minimal de cigarettes contenues dans un paquet. Dans la plupart de ces 17 pays, les réglementations en question ont été adoptées au cours des cinq dernières années. Nous constatons donc que les États membres complètent leur cadre fiscal par des mesures concernant les prix et le contenu minimal des paquets de cigarettes, mesures qui sont des outils supplémentaires pour réaliser l'équilibre approprié entre objectifs de politique budgétaire et objectifs de santé publique. Cette révision offre la possibilité de réglementer maintenant ces mesures nationales au niveau communautaire, de façon à imprimer une dynamique d'harmonisation au niveau de l'UE. Chart 1: Comparison of excise duty on cigarettes (min. EUR 64 per 1,000) and hand rolled cigarettes (fine cut, min. EUR 24 per 1,000 hand rolled cigarettes) as of January 1, 2007 (3)

|

6.2 Objectifs de politique sociale

|

6.2.1 |

La Commission européenne estime qu'une augmentation de 25 % de la taxation des cigarettes est nécessaire pour faire diminuer de 10 % la consommation de cigarettes dans 22 États membres, compte tenu de l'expérience acquise au cours des années antérieures. Toutefois, étant donné les différences de niveaux de taxation d'un État membre à l'autre, les effets pourraient être différents; dans certains pays, l'on pourrait constater des conséquences différentes, en particulier dans les nouveaux pays membres. |

|

6.2.2 |

Des augmentations du prix des cigarettes résultant de droits d'accises plus élevés auraient pour effet d'affaiblir le pouvoir d'achat des consommateurs. Cet effet pourrait se faire sentir plus fortement dans les pays les moins riches, et notamment dans certains des nouveaux États membres de l'UE. Par rapport aux États membres de plus longue date, le niveau de vie de certains pays d'Europe centrale et orientale reste encore peu élevé, et les gens dépensent une part plus importante de leurs revenus en achat de produits de première nécessité. Bien que les prix des cigarettes soient beaucoup moins élevés dans ces pays que dans les États membres plus anciens, si l'on se réfère au pouvoir d'achat, les cigarettes, comme les autres produits, ne sont pas meilleur marché. De surcroît, il est courant que dans les pays où le niveau de vie est moins élevé, une part plus importante des revenus soit dépensée en produits alcoolisés et en produits du tabac. En conséquence, une augmentation des prix aurait des effets plus sensibles pour les consommateurs des pays membres dont l'adhésion à l'UE est récente que pour les consommateurs des États membres où le niveau de vie est plus élevé. |

|

6.2.3 |

La demande de cigarettes est relativement inélastique. Cela signifie qu'une augmentation des prix des cigarettes n'entraîne pas une forte baisse de la consommation. C'est la raison pour laquelle, lorsque les prix des cigarettes augmentent, les consommateurs peuvent réagir de deux manières. Certaines personnes peuvent se trouver contraintes de dépenser moins pour d'autres biens, ce qui veut dire que leur pouvoir d'achat diminue. D'autres commencent à acheter soit des cigarettes et des tabacs manufacturés qui sont meilleur marché (c'est ce que l'on appelle une situation de «dégradation»), soit des cigarettes provenant de filières commerciales illicites. |

|

6.2.4 |

Selon des recherches médicales, même s’il se peut qu'au plan général, l'augmentation du prix des cigarettes fasse reculer le tabagisme, il est possible également que les disparités liées aux revenus, en matière de tabagisme, ne disparaissent pas. De fait, un article publié dans l'«American Journal of Public Health» démontre que les écarts d'intensité de tabagisme entre différentes catégories de revenus se creusent avec l'augmentation du prix d'un paquet de cigarettes, lorsque la proportion de fumeurs appartenant aux catégories inférieures de revenus augmente. L'article conclut à la possibilité que l'augmentation des prix des cigarettes fasse peser une charge disproportionnée sur les fumeurs pauvres (4). |

|

6.2.5 |

Le droit d'accise minimal de 90 EUR pour tous les prix de détail représente une augmentation de 41 % sur une période de 4 ans, et il est d'au moins 300 % supérieur à l'augmentation prévue des prix à la consommation dans l'UE. L'augmentation du droit d'accise aggraverait l'inflation. Une forte augmentation des droits d'accises applicables aux cigarettes pourrait faire augmenter les prix des cigarettes, ce qui contribuerait à une hausse de l'indice des prix à la consommation. L'exclusion des prix des cigarettes de l'indice des prix à la consommation harmonisé (comme le propose l'étude intitulée «Tobacco or Health in the European Union», c'est-à-dire: tabac ou santé dans l'Union européenne) ferait, en droit, disparaître cet effet, mais l'on pourrait tout de même être amené à constater, en fait, des conséquences sociales, car cela entraînerait un calcul erroné de l'indice d'inflation, ce qui pourrait avoir un effet négatif sur les adaptations des salaires. |

6.3 Objectifs de politique budgétaire

|

6.3.1 |

Compte tenu des recettes des accises sur le tabac et des usages qui sont faits de ces recettes, il est clair qu'en réalité, le principal objectif du droit d'accises est de générer des ressources financières pour les dépenses générales des pouvoirs publics nationaux. |

|

6.3.2 |

Le couplage entre politique fiscale et politique de santé est largement conditionné par l'établissement d'un lien entre les recettes des accises sur le tabac et les activités destinées à supprimer les conséquences négatives de la consommation de tabac. Toutefois, compte tenu du total des ressources financières consacrées, à l'heure actuelle, à ces activités il est bien clair que la majeure partie des recettes des accises sur le tabac sert à financer des activités et politiques sans aucun lien avec ces objectifs de santé publique. |

|

6.3.3 |

Il apparaît donc clairement que les objectifs budgétaires restent la priorité en ce qui concerne les accises sur les produits du tabac. Toutefois, l'existence de régimes publics d'assurance-maladie complique, en l'occurrence, la poursuite des objectifs budgétaires. Si les régimes d'assurance-maladie, et notamment les cotisations à ces régimes, intégraient la prise en compte des risques liés au tabagisme, les fumeurs se trouveraient contraints de supporter les coûts occasionnés par leur tabagisme. Fondamentalement, cela garantirait le succès de la plupart des stratégies antitabac et antitabagisme des organismes internationaux et des pouvoirs publics nationaux. |

|

6.3.4 |

Il convient de noter, lorsque l'on examine les aspects budgétaires de la taxation du tabac, que l'imposition de droits d'accises peut faire augmenter les recettes budgétaires, mais ne les fait pas augmenter nécessairement. À cause de l'éventualité d'une intensification de la contrebande et du commerce illicite, et en raison aussi de l'éventuel succès de cigarettes meilleur marché, il est possible qu'au lieu de faire augmenter les recettes budgétaires, une hausse des accises aboutisse à l'effet opposé. En cas de hausse des droits d'accises, hausse qui entraîne une expansion du commerce illicite, il peut arriver que la réduction des recettes budgétaires due à la croissance du commerce illicite soit, en pratique, plus importante que l'augmentation des recettes qui devrait résulter d'une hausse des droits d'accises. |

6.4 Objectifs de politique de sécurité (commerce illicite)

|

6.4.1 |

La perception d'un impôt se heurte toujours à l'évasion fiscale. Les deux principales activités illicites liées aux produits du tabac sont la contrefaçon et la contrebande. |

|

6.4.2 |

Du point de vue d'un économiste, la hausse des droits d'accises renforce les incitations à la contrebande de cigarettes et au commerce illicite. La contrebande est une activité économique à laquelle s’appliquent les lois de l'offre et de la demande. Une augmentation des accises accroît la différence de prix entre les cigarettes commercialisées légalement et les cigarettes de contrebande, et il en résulte une croissance de la demande de cigarettes de contrebande. L'augmentation de la demande fait monter les prix des cigarettes de contrebande, ce qui rend la contrebande plus profitable et provoque la croissance de la contrebande. Cela s’applique au commerce illicite des cigarettes au sein de l'UE ainsi qu'à la contrebande en provenance de pays tiers. C'est en particulier dans les nouveaux États membres que le facteur de prix, ainsi que d'autres facteurs, jouent un rôle favorable à l'expansion de la contrebande en provenance de pays tiers: les prix pratiqués dans les pays voisins de l'Est deviennent relativement plus modestes, les nouveaux États membres ne disposent pas d'importantes ressources pour la surveillance des frontières, et parfois, le volume que représente l'économie informelle est considérable. Par exemple, selon un sondage d'opinion réalisé en Lituanie en 2008 (5), il se trouve jusqu'à 38,9 % des personnes interrogées pour justifier, ou pour avoir tendance à justifier, la contrebande. De plus, lorsque l'on étudie les conditions de développement d'un marché illicite, il importe de prendre en compte le volume que représente l'économie informelle non seulement dans l'UE, mais aussi là où se trouvent les sources potentielles de la contrebande, c'est-à-dire les pays avoisinants. |

|

6.4.3 |

Le cas de la Lituanie peut servir d'illustration à la situation évoquée plus haut. Dans le cadre d'un effort visant à harmoniser le système fiscal national avec la fiscalité de l'UE, les accises sur le tabac ont fait l'objet en Lituanie, entre 2002 et 2004, d'une forte augmentation (entre 2001 et 2004, la charge fiscale représentée par les droits d'accises a augmenté de 121 %). Il en est résulté une forte hausse des prix des cigarettes. L'augmentation des accises a remodelé le marché du tabac. Les ventes de cigarettes commercialisées légalement ont diminué, tandis que la contrebande et les activités commerciales illicites se sont développées. La quantité de produits de contrebande saisis a été presque multipliée par treize entre 2001 et 2004. En 2004, le marché légal et le marché illicite (en nombre d'unités vendues) se trouvaient presque à égalité. |

|

6.4.4 |

Pour évaluer l'efficacité des droits d'accises, il est d'une importance cruciale d'examiner l'évolution de la consommation totale de cigarettes (c'est-à-dire la consommation à la fois de cigarettes commercialisées légalement et de cigarettes illicites). L'expérience acquise au plan international montre qu'une fiscalité agressive et les augmentations de prix qui en découlent ont tendance à faire diminuer le volume des ventes de produits commercialisés légalement, et non pas de modifier la consommation totale, et il faut attribuer cet effet à l'expansion du marché illicite. C'est ce qui s’est passé en Lituanie également: lorsque les droits d'accises ont été augmentés au cours de la période 2002-2004, la consommation brute a diminué, mais cette diminution était de proportion moindre que la diminution des ventes de cigarettes commercialisées légalement. |

|

6.4.5 |

Le commissaire européen Laszlo Kovacs a reconnu devant le Parlement européen, en septembre 2008, que le prix élevé et les différentiels de fiscalité constituent précisément l'une des principales raisons qui expliquent l'importance des volumes de produits de contrebande, notamment de cigarettes, en provenance de certains pays voisins, à destination de l'Union européenne. Il n'est donc pas indiqué d'adopter des décisions et d'imposer des relèvements des exigences communautaires minimales en matière d'accises qui seraient de nature à aggraver encore davantage ce problème. |

6.5 Objectifs concernant le marché intérieur (harmonisation)

|

6.5.1 |

Malgré les trente années d'harmonisation des accises sur le tabac dans l'UE, les différences de fiscalité applicable aux produits du tabac au sein de l'UE demeurent considérables, compte tenu à la fois de la structure de la fiscalité et de la charge fiscale totale. |

|

6.5.2 |

S’il est vrai que certains pays ont choisi de faire de la politique de santé leur première priorité, les traditions et la situation sociale continuent d'être cause de divergences profondes dans le domaine de la taxation globale du tabac. L'écart entre les recettes des droits d'accises en différents endroits du territoire de l'UE est illustré par les chiffres suivants: 242 EUR pour 1 000 cigarettes au Royaume-Uni contre 19 EUR pour 1 000 cigarettes en Lettonie (données valables au 1er janvier 2007). Il pourrait s’agir là de la principale explication au fait que le commerce illicite au sein de l'UE (en termes de volume de cigarettes) est, d'après les estimations, deux fois plus important que la contrebande en provenance de pays tiers. |

|

6.5.3 |

Il faut constater que parmi les mesures proposées, il en est peu qui aboutiront à une harmonisation plus étroite des taux de taxation au sein de l'UE. Il est très probable que, vu les mesures proposées, les différences en termes absolus et relatifs d'un État membre à l'autre, en matière de taxation, ne disparaîtront pas. |

|

6.5.4 |

Par exemple, la raison qui justifie historiquement l'exigence d'une taxe proportionnelle est l'harmonisation des accises au sein de l'UE; et pourtant, cela n'a abouti à aucune harmonisation par le passé et pourrait bien produire les résultats inverses. Par exemple, la Slovénie et l'Italie ont une incidence identique des droits d'accises sur la CPPD d'environ 58 %, mais les recettes des droits d'accises sur la CPPD en Italie sont de 80 % supérieures à celles de la Slovénie, c'est-à-dire 102,38 EUR contre 57,6 EUR par 1 000 cigarettes. L'augmentation proposée de l'incidence des droits d'accises, qui passerait de 57 % à 63 % entraînerait une divergence encore plus prononcée des droits d'accises en valeur absolue et pourrait avoir des conséquences inflationnistes graves, comme le montre le rapport d'analyse d'impact de la Commission. Étant donné ces effets discutables de l'exigence proportionnelle minimale dont il s’agit, il conviendrait d'analyser de nouveau sérieusement, et de réexaminer, non seulement l'augmentation proposée de cette exigence, mais aussi les raisons de son existence même. |

|

6.5.5 |

Même l'augmentation proposée de l'accise minimale sur les cigarettes, qui ferait passer cette accise de 64 EUR à 90 EUR par 1 000 unités, n'aboutirait à une harmonisation que si les pays où l'accise est plus élevée n'augmentaient pas davantage leur taxation. De ce point de vue, il pourrait être intéressant d'envisager un niveau maximal de taxation pour compléter le taux minimal de taxation qui existe actuellement. |

|

6.5.6 |

Compte tenu du fait que jusqu'à présent, plusieurs États membres n'ont pas été en mesure d'adapter le taux minimal de 64 EUR par 1 000 cigarettes, même pour la CPPD, il conviendrait de réexaminer l'augmentation proposée qui ferait passer ce taux à 90 EUR par 1 000 cigarettes, et il conviendrait aussi, pour de nombreuses raisons, de la réduire ou de prévoir un délai plus long pour la mise en conformité avec l'augmentation en question, c'est-à-dire de fixer l'échéance au 1e janvier 2018. Chart 2: Excise tax yield in EU countries as of January 1, 2008 (EUR per 1 000 cigarettes)

Chart 3: Minimum Excise Tax in EU countries as of January 1, 2008 (EUR per 1 000 cigarettes)

Chart 4: Total excise tax in EU countries as of January 1, 2008 (percentage of the MPPC, minimum set to 57 %)

Chart 5: Specific ratio in EU countries as of January 1, 2008 (percentage specific to total tax on MPPC; set to 5 – 55 %)

|

Bruxelles, le 25 mars 2009.

Le Président du Comité économique et social européen

Mario SEPI

(1) L'article 152 du traité prévoit qu' [u]n niveau élevé de protection de la santé humaine est assuré dans la définition et la mise en oeuvre de toutes les politiques et actions de la Communauté.

(2) Organisation mondiale de la santé, «Guidelines for Controlling and Monitoring The Tobacco Epidemic» (orientations pour combattre et surveiller l'épidémie de tabagisme), 1998.

(3) 1 unité de cigarette roulée à la main = 0,75 g.

(4) Franks et al.: «Cigarette Prices, Smoking, and the Poor: Implications of Recent Trends» (Les prix des cigarettes, le tabagisme et les pauvres: conséquences contenues dans certaines tendances récentes), article publié dans l'«American Journal of Public Health», octobre 2007, Vol. 97, No. 10.

(5) http://www.freema.org/index.php/research/opinion_poll_public_perceptions_of_smuggling/4656