EUROOPAN PARLAMENTIN JA NEUVOSTON ASETUS (EU) 2019/876,

annettu 20 päivänä toukokuuta 2019,

asetuksen (EU) N:o 575/2013 muuttamisesta vähimmäisomavaraisuusasteen, pysyvän varainhankinnan vaatimuksen, omien varojen ja hyväksyttävien velkojen vaatimusten, vastapuoliriskin, markkinariskin, keskusvastapuoliin liittyvien vastuiden, yhteistä sijoitustoimintaa harjoittaviin yrityksiin liittyvien vastuiden, suurten asiakasriskien ja raportointi- ja julkistamisvaatimusten osalta sekä asetuksen (EU) N:o 648/2012 muuttamisesta

(ETA:n kannalta merkityksellinen teksti)

EUROOPAN PARLAMENTTI JA EUROOPAN UNIONIN NEUVOSTO, jotka

ottavat huomioon Euroopan unionin toiminnasta tehdyn sopimuksen ja erityisesti sen 114 artiklan,

ottavat huomioon Euroopan komission ehdotuksen,

sen jälkeen kun esitys lainsäätämisjärjestyksessä hyväksyttäväksi säädökseksi on toimitettu kansallisille parlamenteille,

ottavat huomioon Euroopan keskuspankin lausunnon (1),

ottavat huomioon Euroopan talous- ja sosiaalikomitean lausunnon (2),

noudattavat tavallista lainsäätämisjärjestystä (3),

sekä katsovat seuraavaa:

|

(1) |

Unioni toteutti vuosina 2007–2008 puhjenneen finanssikriisin jälkimainingeissa rahoituspalvelujen sääntelykehyksen huomattavan uudistuksen parantaakseen rahoituslaitostensa häiriönsietokykyä. Uudistus perustui pitkälti Baselin pankkivalvontakomitean, jäljempänä ’BCBS’, vuonna 2010 hyväksymiin kansainvälisiin standardeihin, jotka tunnetaan Basel III -sääntelykehyksenä. Yksi uudistuspaketin monista toimenpiteistä oli antaa Euroopan parlamentin ja neuvoston asetus (EU) N:o 575/2013 (4) ja Euroopan parlamentin ja neuvoston direktiivi 2013/36/EU (5), joilla tiukennettiin luottolaitosten ja sijoituspalveluyritysten, jäljempänä ’laitokset’, vakavaraisuusvaatimuksia. |

|

(2) |

Vaikka uudistuksella vakautettiin rahoitusjärjestelmää ja parannettiin sen kykyä kestää monentyyppisiä mahdollisia tulevia häiriö- ja kriisitilanteita, siinä ei kuitenkaan puututtu kaikkiin havaittuihin ongelmiin. Yksi tärkeä syy tähän oli se, että kansainvälisten standardien laatijat, kuten BCBS, ja finanssimarkkinoiden vakauden valvontaryhmä, jäljempänä ’FSB’, eivät olleet tuolloin saaneet päätökseen työtään, jossa kehitettiin kansainvälisesti sovittuja ratkaisuja kyseisiin ongelmiin. Jäljelle jääneisiin ongelmiin olisikin puututtava nyt, kun merkittäviin lisäuudistuksiin liittynyt työ on saatu päätökseen. |

|

(3) |

Komissio totesi 24 päivänä marraskuuta 2015 antamassaan tiedonannossa ”Pankkiunionin toteuttaminen”, että riskien vähentämistä on tarpeen jatkaa, ja sitoutui antamaan lainsäädäntöehdotuksen, joka perustuisi kansainvälisesti sovittuihin standardeihin. Myös neuvosto on todennut 17 päivänä kesäkuuta 2016 antamissaan päätelmissä ja Euroopan parlamentti 10 päivänä maaliskuuta 2016 (6) antamassaan päätöslauselmassa pankkiunionista – vuosikertomus 2015, että riskien vähentäminen finanssialalla vaatii enemmän konkreettisia lainsäädäntötoimia. |

|

(4) |

Riskienvähentämistoimien ei pitäisi pelkästään vahvistaa Euroopan pankkijärjestelmän häiriönsietokykyä ja markkinoiden luottamusta siihen vaan myös tarjota perusta, jolta pankkiunionin toteuttamista voidaan jatkaa. Näitä toimenpiteitä tarkasteltaessa olisi myös otettava huomioon unionin talouteen vaikuttavat laajemmat haasteet, erityisesti tarve edistää kasvua ja työllisyyttä aikoina, joina talousnäkymät ovat epävarmoja. Tässä yhteydessä on käynnistetty erilaisia merkittäviä poliittisia aloitteita, kuten Euroopan investointiohjelma ja pääomamarkkinaunioni, joilla on pyritty vahvistamaan unionin taloutta. Sen vuoksi on tärkeää, että kaikki riskienvähentämistoimet toimivat sujuvassa vuorovaikutuksessa näiden poliittisten aloitteiden sekä finanssialalla hiljattain tehtyjen laajempien uudistusten kanssa. |

|

(5) |

Tämän asetuksen säännösten olisi vastattava kansainvälisesti sovittuja standardeja, ja niillä olisi varmistettava, että direktiivi 2013/36/EU ja asetus (EU) N:o 575/2013 ovat edelleen Basel III -kehyksen mukaisia. Kohdennettujen muutosten, joissa otetaan huomioon unionin erityispiirteet ja laajemmat poliittiset näkökohdat, olisi oltava soveltamisalaltaan tai -ajaltaan rajoitettuja, jotta ne eivät heikentäisi vakavaraisuuskehyksen yleistä vakautta. |

|

(6) |

Myös voimassa olevia riskienvähentämistoimia sekä erityisesti raportointi- ja julkistamisvaatimuksia olisi parannettava sen varmistamiseksi, että niitä voidaan soveltaa oikeasuhteisemmin eikä säännösten noudattamisesta aiheudu kohtuutonta rasitusta etenkään pienille ja rakenteeltaan yksinkertaisille laitoksille. |

|

(7) |

Suhteellisuusperiaatteen soveltamista koskevia kohdennettuja helpotuksia varten pienet ja rakenteeltaan yksinkertaiset laitokset olisi määriteltävä tarkasti. Yksi absoluuttinen kynnysarvo ei sinänsä ota huomioon kansallisten pankkimarkkinoiden erityispiirteitä. Sen vuoksi on tarpeen, että jäsenvaltiot voivat käyttää harkintavaltaansa saattaakseen kynnysarvon kotimaisten olosuhteiden mukaiseksi ja mukauttaakseen sitä tarvittaessa alaspäin. Koska laitoksen koko ei yksin ratkaise sen riskiprofiilia, on sovellettava myös laadullisia lisäperusteita sen varmistamiseksi, että laitosta tarkastellaan pienenä ja rakenteeltaan yksinkertaisena laitoksena ja että se voi hyötyä oikeasuhteisemmista säännöistä vain, jos se täyttää kaikki asiaankuuluvat perusteet. |

|

(8) |

Vähimmäisomavaraisuusasteet myötävaikuttavat rahoitusvakauden säilymiseen toimimalla riskiperusteisiin pääomavaatimuksiin liittyvänä pysäytysmekanismina ja rajoittamalla ylivelkaantumista noususuhdanteiden aikana. BCBS on tarkistanut vähimmäisomavaraisuusastetta koskevaa kansainvälistä standardia täsmentääkseen tiettyjä vähimmäisomavaraisuusasteen määrittelyyn liittyviä näkökohtia. Asetusta (EU) N:o 575/2013 olisi muutettava tarkistetun standardin mukaiseksi, jotta unioniin sijoittautuneilla mutta unionin ulkopuolella toimivilla laitoksilla olisi tasapuoliset edellytykset toimia kansainvälisesti ja jotta varmistettaisiin, että vähimmäisomavaraisuusaste täydentää yhä tehokkaasti riskiperusteisia omien varojen vaatimuksia. Sen vuoksi olisi otettava käyttöön vähimmäisomavaraisuusastetta koskeva vaatimus täydentämään nykyistä vähimmäisomavaraisuusasteen raportointi- ja julkistamisjärjestelmää. |

|

(9) |

Jotta ei rajoitettaisi tarpeettomasti laitosten luotonantoa yrityksille ja kotitalouksille ja jotta estettäisiin markkinalikviditeettiin kohdistuvat aiheettomat haittavaikutukset, vähimmäisomavaraisuusastetta koskeva vaatimus olisi asetettava sellaiselle tasolle, jolla se toimisi uskottavana pysäytysmekanismina ylivelkaantumisriskin varalta haittaamatta kuitenkaan talouskasvua. |

|

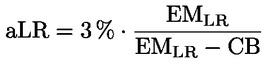

(10) |

Euroopan parlamentin ja neuvoston asetuksella (EU) N:o 1093/2010 (7) perustettu Euroopan valvontaviranomainen (Euroopan pankkiviranomainen), jäljempänä ’EPV’, totesi 3 päivänä elokuuta 2016 vähimmäisomavaraisuusastetta koskevasta vaatimuksesta antamassaan kertomuksessa, että ensisijaisen pääoman (T1) perusteella laskettava vähimmäisomavaraisuusaste, joka vahvistetaan 3 prosentiksi kaikentyyppisille luottolaitoksille, toimisi uskottavana pysäytysmekanismina. Myös BCBS on sopinut kansainvälisellä tasolla tästä 3 prosentin suuruisesta vähimmäisomavaraisuusastetta koskevasta vaatimuksesta. Vähimmäisomavaraisuusastetta koskeva vaatimus olisi sen vuoksi vahvistettava 3 prosentiksi. |

|

(11) |

Tämä 3 prosentin suuruinen vähimmäisomavaraisuusastetta koskeva vaatimus rajoittaisi kuitenkin tiettyjä liiketoimintamalleja ja liiketoiminta-alueita toisia enemmän. Erityisesti julkisten kehityspankkien myöntämiin julkisiin lainoihin sekä julkisesti tuettuihin vientiluottoihin kohdistuvat vaikutukset olisivat kohtuuttoman suuria. Sen vuoksi vähimmäisomavaraisuusastetta olisi mukautettava tämäntyyppisten vastuiden osalta. Olisi vahvistettava selkeät kriteerit, joiden avulla voidaan todeta tällaisten luottolaitosten julkinen tehtävä ja jotka kattavat sellaisia näkökohtia kuten luottolaitosten perustaminen, niiden harjoittaman toiminnan tyyppi, niiden tavoite, julkisyhteisöjen myöntämät takuujärjestelyt ja talletusten vastaanottotoimintaa koskevat rajoitukset. Jäsenvaltion keskushallinnon, aluehallinnon tai paikallisviranomaisen päätettävissä olisi kuitenkin edelleen oltava, missä muodossa ja millä tavalla tällaiset luottolaitokset perustetaan. Kyseiset viranomaiset voivat perustaa uuden luottolaitoksen tai hankkia taikka ottaa haltuunsa olemassa olevan yhteisön, muun muassa toimilupia myöntämällä ja kriisinratkaisumenettelyjen yhteydessä. |

|

(12) |

Vähimmäisomavaraisuusaste ei saisi myöskään heikentää keskusvastapuolimääritykseen liittyviä palveluja, joita laitokset tarjoavat asiakkaille. Sen vuoksi keskusvastapuolten määrittämien johdannaistransaktioiden alkumarginaalit, jotka laitokset saavat asiakkailtaan ja jotka ne siirtävät keskusvastapuolille, olisi jätettävä pois vastuiden kokonaismäärästä. |

|

(13) |

Poikkeuksellisissa olosuhteissa, joissa on perusteltua jättää tietyt keskuspankkivastuut pois vähimmäisomavaraisuusasteesta, ja jotta helpotettaisiin rahapolitiikan toteuttamista, toimivaltaisten viranomaisten olisi voitava väliaikaisesti jättää tällaiset vastuut pois vastuiden kokonaismäärästä. Tätä varten niiden olisi ilmoitettava julkisesti asianomaista keskuspankkia kuultuaan, että tällaisia poikkeuksellisia olosuhteita on olemassa. Vähimmäisomavaraisuusastetta koskeva vaatimus olisi mitoitettava uudelleen siten, että se korvaa poissulkemisen vaikutuksen. Tällaisella uudelleenmitoittamisella, että rahoitusvakauteen kohdistuvat riskit, jotka vaikuttavat asianomaisiin pankkisektoreihin, jätetään huomiotta ja että vähimmäisomavaraisuusasteella aikaansaatu häiriönsietokyky säilyy. |

|

(14) |

On syytä ottaa käyttöön maailmanlaajuisiin järjestelmän kannalta merkittäviin laitoksiin, jäljempänä ’G-SII-laitokset’, sovellettavaa vähimmäisomavaraisuusastepuskuria koskeva vaatimus direktiivin 2013/36/EU mukaisesti ja joulukuussa 2017 julkaistun, maailmanlaajuisiin järjestelmän kannalta merkittäviin pankkeihin, jäljempänä ’G-SIB-pankit’, sovellettavan vähimmäisomavaraisuusastepuskuria koskevan BCBS:n standardin mukaisesti. BCBS:n määrittämän vähimmäisomavaraisuusastepuskurin erityisenä tarkoituksena on lieventää G-SIB-pankkien rahoitusvakaudelle aiheuttamia verrattain suuria riskejä, minkä vuoksi sitä tulisi soveltaa ainoastaan G-SII-laitoksiin tässä vaiheessa. Olisi kuitenkin tehtävä lisäanalyysejä sen määrittämiseksi, olisiko vähimmäisomavaraisuusastepuskuria koskevaa vaatimusta aiheellista soveltaa direktiivissä 2013/36/EU määriteltyihin muihin järjestelmän kannalta merkittäviin laitoksiin, jäljempänä ’O-SII-laitokset’, ja jos olisi, millä tavalla kalibrointi olisi sovitettava noiden laitosten erityispiirteisiin. |

|

(15) |

FSB julkaisi 9 päivänä marraskuuta 2015 kokonaistappionkattamiskykyä (total loss-absorbing capacity, TLAC) koskevan asiakirjan, jäljempänä ’TLAC-standardi’, jonka G20-maat hyväksyivät Turkissa marraskuussa 2015 pidetyssä huippukokouksessa. TLAC-standardin mukaan G-SIB-pankeilla on oltava riittävä määrä vahvasti tappionkattamiskykyisiä (alentamiskelpoisia) velkoja, joilla varmistetaan sujuva ja nopea tappioiden kattaminen ja pääomapohjan vahvistaminen kriisinratkaisun yhteydessä. TLAC-standardi olisi pantava täytäntöön unionin lainsäädännössä. |

|

(16) |

Kun TLAC-standardia pannaan täytäntöön unionin lainsäädännössä, on otettava huomioon voimassa oleva omien varojen ja hyväksyttävien velkojen laitoskohtainen vähimmäisvaatimus (minimum requirement for own funds and eligible liabilities, MREL), joka vahvistetaan Euroopan parlamentin ja neuvoston direktiivissä 2014/59/EU (8). Koska TLAC-standardin ja MREL-vaatimuksen yhteisenä tavoitteena on varmistaa, että laitosten tappionkattamiskyky on riittävän suuri, näiden kahden vaatimuksen olisi oltava yhteisen kehyksen täydentäviä osatekijöitä. Käytännössä TLAC-standardin yhdenmukaistettu vähimmäistaso olisi otettava asetuksessa (EU) N:o 575/2013 käyttöön lisäämällä siihen uusi omien varojen ja hyväksyttävien velkojen vaatimus. G-SII-laitoksia koskeva laitoskohtainen korotus ja muita kuin G-SII-laitoksia koskeva laitoskohtainen vaatimus olisi sen sijaan otettava käyttöön tekemällä kohdennettuja mukautuksia direktiiviin 2014/59/EU ja Euroopan parlamentin ja neuvoston asetukseen (EU) N:o 806/2014 (9). Säännöksiä, joilla TLAC-standardi otetaan käyttöön asetuksessa (EU) N:o 575/2013, olisi luettava yhdessä direktiivissä 2014/59/EU ja asetuksessa (EU) N:o 806/2014 annettujen säännösten ja direktiivin 2013/36/EU kanssa. |

|

(17) |

Ainoastaan G-SIB-pankkeihin sovellettavan TLAC-standardin mukaisesti tässä asetuksessa käyttöön otettua vähimmäisvaatimusta, joka koskee omien varojen ja vahvasti tappionkattamiskykyisten velkojen riittävää määrää, olisi sovellettava ainoastaan G-SII-laitoksiin. Tässä asetuksessa käyttöön otettuja, hyväksyttäviä velkoja koskevia sääntöjä olisi kuitenkin sovellettava kaikkiin laitoksiin direktiivissä 2014/59/EU säädettyjen täydentävien mukautusten ja vaatimusten mukaisesti. |

|

(18) |

Omien varojen ja hyväksyttävien velkojen vaatimusta olisi TLAC-standardin mukaisesti sovellettava kriisinratkaisun kohteena oleviin yhteisöihin, jotka ovat joko itse G-SII-laitoksia tai osa G-SII-laitokseksi määritettyä ryhmää. Omien varojen ja hyväksyttävien velkojen vaatimusta olisi sovellettava joko yksilöllisesti tai konsolidoinnin perusteella sen mukaan, ovatko tällaiset kriisinratkaisun kohteena olevat yhteisöt itsenäisiä laitoksia, joilla ei ole tytäryrityksiä, vai emoyrityksiä. |

|

(19) |

Direktiivin 2014/59/EU mukaan kriisinratkaisuvälineitä voidaan soveltaa paitsi laitoksiin myös rahoitusalan holdingyhtiöihin ja rahoitusalan sekaholdingyhtiöihin. Emoyrityksenä toimivilla rahoitusalan holdingyhtiöillä ja emoyrityksenä toimivilla rahoitusalan sekaholdingyhtiöillä olisi sen vuoksi oltava riittävän suuri tappionkattamiskyky kuten emoyrityksenä toimivilla laitoksillakin. |

|

(20) |

Jotta varmistettaisiin omien varojen ja hyväksyttävien velkojen vaatimuksen tehokkuus, on olennaisen tärkeää, että instrumenteilla, joita pidetään hallussa kyseisen vaatimuksen täyttämiseksi, on vahva tappionkattamiskyky. Veloilla, joihin ei sovelleta direktiivissä 2014/59/EU tarkoitettua velan arvon alentamista, ei ole tätä kykyä eikä myöskään muilla veloilla, jotka ovat periaatteessa alentamiskelpoisia mutta joiden arvon alentaminen voisi aiheuttaa käytännön ongelmia. Sen vuoksi tällaisia velkoja ei pitäisi hyväksyä omien varojen ja hyväksyttävien velkojen vaatimukseen. Toisaalta pääomainstrumenteilla ja etuoikeudeltaan huonommilla veloilla on vahva tappionkattamiskyky. Myös sellaisten velkojen tappionkattamiskyky, joilla on sama etuoikeusasema kuin tietyillä poissuljetuilla veloilla, olisi otettava tietyssä määrin huomioon TLAC-standardin mukaisesti. |

|

(21) |

Jotta velkoja ei laskettaisi kahteen kertaan omien varojen ja hyväksyttävien velkojen vaatimusta laskettaessa, olisi otettava käyttöön hyväksyttävien velkojen eristä olevien omistusosuuksien vähentämissäännöt, jotka vastaavat asetuksessa (EU) N:o 575/2013 pääomainstrumentteja varten jo kehitettyä vähentämismenetelmää. Kyseisen menetelmän mukaan omistusosuudet hyväksyttävien velkojen instrumenteista olisi ensiksi vähennettävä hyväksyttävistä veloista ja, siinä määrin kuin velkoja ei ole riittävästi, kyseiset hyväksyttävien velkojen instrumentit olisi vähennettävä toissijaisen pääoman (T2) instrumenteista. |

|

(22) |

TLAC-standardi sisältää joitakin velkojen hyväksyttävyyskriteerejä, jotka ovat tiukempia kuin voimassa olevat pääomainstrumenttien hyväksyttävyyskriteerit. Johdonmukaisuuden varmistamiseksi pääomainstrumenttien hyväksyttävyyskriteerit olisi yhdenmukaistettava siltä osin kuin on kyse erillisyhtiöiden välityksellä liikkeeseen lasketuista instrumenteista, joita ei enää hyväksytä 1 päivästä tammikuuta 2022. |

|

(23) |

On tarpeen säätää selkeästä ja avoimesta ydinpääoman (CET1) instrumenttien hyväksymismenettelystä, jonka avulla voidaan ylläpitää kyseisten instrumenttien korkeaa laatua. Tätä varten toimivaltaisilla viranomaisilla olisi oltava vastuu näiden instrumenttien hyväksymisestä ennen kuin laitokset voivat luokitella ne ydinpääoman (CET1) instrumenteiksi. Toimivaltaisten viranomaisten ei kuitenkaan tarvitsisi pyytää etukäteistä lupaa ydinpääoman (CET1) instrumenteille, jotka on laskettu liikkeeseen toimivaltaisen viranomaisen jo hyväksymien oikeudellisten asiakirjojen perusteella ja joihin sovellettavat säännökset vastaavat sisällöltään säännöksiä, joita sovelletaan pääomainstrumentteihin, joille laitos on saanut toimivaltaiselta viranomaiselta etukäteisluvan luokitella ne ydinpääoman (CET1) instrumenteiksi. Tällaisessa tapauksessa laitosten olisi sen sijaan, että ne pyytävät ennakkohyväksyntää, voitava ilmoittaa toimivaltaisille viranomaisilleen aikomuksestaan laskea liikkeeseen tällaisia instrumentteja. Niiden olisi annettava ilmoitus hyvissä ajoin ennen instrumenttien luokittelua ydinpääoman (CET1) instrumenteiksi, jotta toimivaltaiset viranomaiset voivat tarvittaessa tarkistaa instrumentit. Kun otetaan huomioon, että EPV:n tehtävänä on lähentää entisestään valvontakäytäntöjä ja parantaa omien varojen instrumenttien laatua, toimivaltaisten viranomaisten olisi kuultava EPV:tä ennen ydinpääoman (CET1) instrumenttien uusien muotojen hyväksymistä. |

|

(24) |

Pääomainstrumentit voidaan hyväksyä ensisijaisen lisäpääoman (AT1) tai toissijaisen pääoman (T2) instrumenteiksi vain, jos ne täyttävät asianmukaiset hyväksyttävyyskriteerit. Tällaisiin pääomainstrumentteihin voi kuulua pääomaa tai velkoja sekä kyseiset kriteerit täyttäviä etuoikeudeltaan huonompia lainoja. |

|

(25) |

Pääomainstrumentit tai niiden osat olisi hyväksyttävä omien varojen instrumenteiksi vain, jos ne ovat maksettuja. Instrumentin maksamattomia osia ei pitäisi hyväksyä omien varojen instrumenteiksi. |

|

(26) |

Omien varojen instrumentteihin ja hyväksyttäviin velkoihin ei saisi soveltaa kuittaus- tai nettoutusjärjestelyjä, jotka voisivat heikentää niiden tappionkattamiskykyä kriisinratkaisussa. Tämä ei saisi merkitä sitä, että velkoja koskevissa sopimusmääräyksissä olisi oltava lauseke, jossa nimenomaisesti todetaan, ettei instrumenttiin sovelleta kuittaus- tai nettoutusoikeuksia. |

|

(27) |

Pankkisektorin kehittyessä yhä digitaalisemmassa ympäristössä ohjelmistoista on tulossa aiempaa merkittävämpi omaisuuserä. Harkitusti arvostettuihin ohjelmistohyödykkeisiin, joiden arvoon laitoksen kriisinratkaisu, maksukyvyttömyys tai selvitystila ei merkittävästi vaikuta, ei olisi kohdistettava ydinpääoman (CET1) eristä tehtävää aineettomien hyödykkeiden vähennystä. Tämä täsmennys on tärkeä, sillä ohjelmisto on laaja käsite, joka kattaa hyvin eri tyyppisiä omaisuuseriä, joista kaikki eivät säilytä arvoaan toiminnan päättyessä. Tässä yhteydessä olisi otettava huomioon erot, joita ohjelmistohyödykkeiden arvostuksen ja jaksottamisen ja näiden varojen toteutuneen myynnin välillä on. Lisäksi olisi otettava huomioon kansainvälinen kehitys ja erot ohjelmistoihin kohdistuvien investointien kohtelussa sääntelyn yhteydessä, laitoksiin ja vakuutusyrityksiin sovellettavat erilaiset vakavaraisuussäännöt ja rahoitusalan monimuotoisuus unionissa, mukaan luettuina rahoitusteknologiayritysten kaltaiset sääntelemättömät yhteisöt. |

|

(28) |

Jotta voidaan välttää tavanomaista jyrkempiä vaikutuksia, olemassa olevat instrumentit on tarpeen vapauttaa tietyistä hyväksyttävyyskriteereistä. Velat, jotka on laskettu liikkeeseen ennen 27 päivää kesäkuuta 2019, olisi vapautettava tietyistä omien varojen instrumenttien ja hyväksyttävien velkojen hyväksyttävyyskriteereistä. Tällaista vapautusta olisi sovellettava sekä velkoihin, jotka sisältyvät tapauksen mukaan TLAC-vaatimusten etuoikeudeltaan huonompaan osuuteen ja MREL-vaatimusten etuoikeudeltaan huonompaan osuuteen direktiivin 2014/59/EU mukaisesti, että velkoihin, jotka sisältyvät tapauksen mukaan TLAC-vaatimusten etuoikeudeltaan parempaan osuuteen ja MREL-vaatimusten etuoikeudeltaan parempaan osuuteen direktiivin 2014/59/EU mukaisesti. Vapautuksen voimassaolon olisi päätyttävä omien varojen instrumenttien osalta 28 päivänä kesäkuuta 2025. |

|

(29) |

Hyväksyttävien velkojen instrumentit, mukaan lukien instrumentit, joiden jäljellä oleva maturiteetti on alle yhden vuoden, voidaan lunastaa ainoastaan sen jälkeen, kun kriisinratkaisuviranomainen on antanut siihen etukäteisen luvan. Tällainen etukäteinen lupa voisi olla myös yleinen etukäteinen lupa, missä tapauksessa lunastus olisi suoritettava rajoitetun ajan kuluessa ja ennalta määrätyn, yleisen etukäteisen luvan piiriin kuuluvan määrän osalta. |

|

(30) |

Asetuksen (EU) N:o 575/2013 antamisen jälkeen on muutettu kansainvälistä standardia, joka koskee laitoksilla olevien keskusvastapuoliin liittyvien vastuiden vakavaraisuuskäsittelyä, millä on pyritty parantamaan laitoksilla olevien ehdot täyttäviin keskusvastapuoliin liittyvien vastuiden kohtelua. Standardiin tehtyjä merkittäviä tarkistuksia ovat yhden menetelmän käyttö määritettäessä omien varojen vaatimusta, joka koskee maksukyvyttömyysrahastoon rahastoiduista osuuksista johtuvia vastuita, selvän ylärajan asettaminen omien varojen kokonaisvaatimuksille, joita sovelletaan ehdot täyttäviin keskusvastapuoliin liittyviin vastuisiin, ja riskiherkemmän menetelmän käyttö johdannaisten arvon määrittämiseksi, kun lasketaan ehdot täyttävän keskusvastapuolen hypoteettisia resursseja. Muihin kuin ehdot täyttäviin keskusvastapuoliin liittyvien vastuiden kohtelua ei sen sijaan ole muutettu. Koska tarkistetuissa kansainvälisissä standardeissa on otettu käyttöön kohtelu, joka sopii paremmin sellaiseen ympäristöön, jossa käytetään keskusvastapuolimääritystä, nämä standardit olisi sisällytettävä unionin lainsäädäntöön, jota olisi näin ollen muutettava. |

|

(31) |

Sen varmistamiseksi, että laitokset hallinnoivat yhteistä sijoitustoimintaa harjoittavissa yrityksissä olevien osuuksien tai osakkeiden muodossa olevia vastuitaan asianmukaisesti, näiden vastuiden kohtelua koskevien sääntöjen olisi oltava riskiherkkiä ja edistettävä läpinäkyvyyttä yhteistä sijoitustoimintaa harjoittavien yritysten kohde-etuuksiin liittyvien vastuiden osalta. Sen vuoksi BCBS on antanut tarkistetun standardin, jossa vahvistetaan selkeä hierarkia menetelmille, joiden avulla näille vastuille lasketaan riskipainotetut vastuuerät. Hierarkia kuvastaa kohde-etuuksiin liittyvien vastuiden läpinäkyvyyden astetta. Asetus (EU) N:o 575/2013 olisi muutettava vastaamaan näitä kansainvälisesti sovittuja sääntöjä. |

|

(32) |

Kun kyseessä on laitos, joka antaa yksityisasiakkaita viime kädessä hyödyttävän vähimmäisarvoa koskevan sitoumuksen, joka koskee sijoitusta yhteistä sijoitustoimintaa harjoittavan yrityksen osuuksiin tai osakkeisiin, myös osana valtion tukeman yksityisen eläkejärjestelmän toimintaa, laitoksen tai yrityksen, joka kuuluu samaan varovaisuusperiaatteen mukaisen konsolidoinnin piiriin, ei tarvitse suorittaa maksua, ellei asiakkaan yhteistä sijoitustoimintaa harjoittavassa yrityksessä olevien osakkeiden tai osuuksien arvo ylitä taattua määrää yhtenä tai useampana sopimuksessa määrättynä ajankohtana. Sitoumuksen toteutumisen todennäköisyys on näin ollen käytännössä vähäinen. Jos laitoksen vähimmäisarvoa koskeva sitoumus rajoittuu prosenttiosuuteen määrästä, jonka asiakas oli alun perin sijoittanut yhteistä sijoitustoimintaa harjoittavan yrityksen osakkeisiin tai osuuksiin (kiinteämääräinen vähimmäisarvoa koskeva sitoumus), tai määrään, joka riippuu taloudellisten indikaattoreiden tai markkinaindeksien toteutumisesta tiettyyn aikaan, asiakkaan osakkeiden tai osuuksien arvon ja tiettynä päivänä taatun määrän nykyarvon välinen mahdollinen positiivinen erotus muodostaa puskurin ja vähentää laitoksen riskiä joutua maksamaan takauksen kohteena oleva määrä. Kaikki nämä syyt oikeuttavat pienemmän luottovasta-arvokertoimen. |

|

(33) |

Nykyään asetuksessa (EU) N:o 575/2013 annetaan laitoksille mahdollisuus laskea johdannaistransaktioiden vastuuarvo vastapuoliriskikehyksessä käyttämällä jotakin kolmesta eri standardimenetelmästä, jotka ovat standardimenetelmä, käyvän arvon menetelmä ja alkuperäisen hankinta-arvon menetelmä. |

|

(34) |

Näissä standardimenetelmissä ei kuitenkaan oteta asianmukaisesti huomioon vastuisiin liittyvien vakuuksien kykyä alentaa riskejä. Menetelmien kalibroinnit ovat vanhentuneita, eivätkä ne ilmennä finanssikriisin aikana havaittua huomattavaa volatiliteettia. Niissä ei myöskään oteta asianmukaisesti huomioon nettoutuksesta saatavia hyötyjä. Näiden puutteiden vuoksi BCBS päätti korvata standardimenetelmän ja käyvän arvon menetelmän uudella johdannaisvastuiden vastuuarvon laskennassa käytettävällä standardimenetelmällä, jota kutsutaan vastapuoliriskin standardimenetelmäksi. Koska tarkistetuissa kansainvälisissä standardeissa on otettu käyttöön uusi standardimenetelmä, joka sopii paremmin sellaiseen ympäristöön, jossa käytetään keskusvastapuolimääritystä, nämä standardit olisi sisällytettävä unionin lainsäädäntöön, jota olisi näin ollen muutettava. |

|

(35) |

Vastapuoliriskin standardimenetelmä on riskiherkempi kuin nykyinen standardimenetelmä ja käyvän arvon menetelmä, minkä vuoksi sen pitäisi johtaa omien varojen vaatimuksiin, jotka vastaavat paremmin laitosten johdannaistransaktioihin liittyviä riskejä. Joillekin laitoksille, jotka käyttävät nykyään käyvän arvon menetelmää, vastapuoliriskin standardimenetelmä voi osoittautua liian monimutkaiseksi ja raskaaksi käyttää. Laitoksille, jotka täyttävät ennalta määritellyt hyväksyttävyyskriteerit, sekä laitoksille, jotka ovat osa nämä kriteerit konsolidoinnin perusteella täyttävää ryhmää, olisi otettava käyttöön yksinkertaistettu versio vastapuoliriskin standardimenetelmästä. Koska yksinkertaistettu versio ei olisi yhtä riskiherkkä kuin vastapuoliriskin standardimenetelmä, se olisi kalibroitava asianmukaisesti, jotta varmistetaan, ettei johdannaistransaktioiden vastuuarvoa arvioida siinä liian pieneksi. |

|

(36) |

Sellaisten laitosten kannalta, joilla on vähän johdannaisvastuita ja jotka käyttävät nykyään käyvän arvon menetelmää tai alkuperäisen hankinta-arvon menetelmää, vastapuoliriskin standardimenetelmä ja sen yksinkertaistettu versio voivat kumpikin olla liian monimutkaisia ottaa käyttöön. Sen vuoksi alkuperäisen hankinta-arvon menetelmä olisi varattava vaihtoehtoiseksi menetelmäksi laitoksille, jotka täyttävät ennalta määritellyt hyväksyttävyyskriteerit, sekä laitoksille, jotka ovat osa nämä kriteerit konsolidoinnin perusteella täyttävää ryhmää, mutta sitä olisi tarkistettava, jotta sen suurimmat puutteet voitaisiin korjata. |

|

(37) |

Olisi otettava käyttöön selkeät kriteerit, joilla laitoksia voidaan opastaa sallittujen menetelmien valinnassa. Kriteerien olisi perustuttava laitoksen johdannaistoiminnan kokoon, joka kuvastaa sitä, miten kehittynyttä menetelmää laitoksen pitäisi pystyä käyttämään vastuuarvon laskennassa. |

|

(38) |

Finanssikriisin aikana joillakin unioniin sijoittautuneilla laitoksilla oli huomattavia kaupankäyntivarastoon liittyneitä tappioita. Tuolloin kävi ilmi, että eräillä niistä ei ollut riittävästi pääomaa kattamaan näitä tappioita, minkä vuoksi ne joutuivat hakemaan poikkeuksellista julkista rahoitustukea. Nämä havainnot saivat BCBS:n korjaamaan useita puutteita kaupankäyntivarastoon kuuluvien positioiden vakavaraisuuskohtelussa, joka muodostuu markkinariskejä koskevista omien varojen vaatimuksista. |

|

(39) |

Vuonna 2009 viimeisteltiin ensimmäiset uudistukset kansainvälisellä tasolla, ja ne saatettiin osaksi unionin lainsäädäntöä Euroopan parlamentin ja neuvoston direktiivillä 2010/76/EU (10). Vuonna 2009 toteutetussa uudistuksessa ei kuitenkaan puututtu markkinariskejä koskeviin omien varojen vaatimuksiin liittyvien standardien rakenteellisiin heikkouksiin. Epäselvyys kaupankäyntitoiminnan ja rahoitustoiminnan välisestä rajanvedosta mahdollisti sääntelyn katvealueiden hyväksikäytön, kun taas markkinariskejä koskevien omien varojen vaatimusten puutteellinen riskiherkkyys ei antanut mahdollisuutta kattaa kaikkia laitoksiin kohdistuneita riskejä. |

|

(40) |

BCBS käynnisti kaupankäyntivaraston perusteellisen tarkistuksen korjatakseen markkinariskejä koskevien omien varojen vaatimusten rakenteelliset heikkoudet. Tämän työn tuloksena julkaistiin tarkistettu markkinariskikehys tammikuussa 2016. Keskuspankkien pääjohtajien ja valvontaviranomaisten johtajien ryhmä päätti joulukuussa 2017 jatkaa tarkistetun markkinariskikehyksen täytäntöönpanoaikaa, jotta laitokset saisivat lisäaikaa tarvittavan järjestelmäinfrastruktuurin kehittämiseksi mutta myös siksi, että BCBS voisi käsitellä tiettyjä kehykseen liittyviä erityiskysymyksiä. Tähän kuuluu standardimenetelmän ja sisäisten mallien menetelmän kalibrointien uudelleentarkastelu, jotta ne vastaisivat BCBS:n alkuperäisiä odotuksia. Tämän uudelleentarkastelun päätyttyä ja ennen kuin tehdään vaikutustenarviointi, jossa arvioidaan uudelleentarkastelun johdosta FRTB-kehykseen tehtävien tarkistusten vaikutuksia unionin laitoksiin, kaikkien niiden laitosten, joihin sovellettaisiin FRTB-kehystä unionissa, olisi ryhdyttävä raportoimaan tarkistettua standardimenetelmää käyttäen saatavista laskelmista. Tätä varten jotta ilmoitusvaatimuksiin liittyvät laskelmat toimisivat kaikilta osin kansainvälisen kehityksen mukaisesti, komissiolle olisi siirrettävä valta hyväksyä säädös Euroopan unionin toiminnasta tehdyn sopimuksen 290 artiklan mukaisesti. Komissio antaa delegoidun säädöksen viimeistään 31 päivänä joulukuuta 2019. Laitosten olisi aloitettava laskelmista raportointi viimeistään yhden vuoden kuluttua mainitun delegoidun säädöksen hyväksymisestä. Lisäksi laitosten, jotka saavat luvan käyttää FRTB-kehyksen mukaista tarkistettua sisäisten mallien menetelmää raportointitarkoituksia varten, olisi myös raportoitava sisäisten mallien menetelmää käyttäen saatavista laskelmista kolmen vuoden kuluttua siitä, kun menetelmä on täysin operatiivinen. |

|

(41) |

FRTB-menetelmiä koskevien raportointivaatimusten käyttöönottoa olisi pidettävä ensimmäisenä vaiheena siirryttäessä FRTB-kehyksen täysimääräiseen täytäntöönpanoon unionissa. Kun otetaan huomioon BCBS:n FRTB-kehykseen tekemät lopulliset tarkistukset, kyseisten tarkistusten vaikutukset unionin laitoksiin ja tässä asetuksessa raportointivaatimuksia varten jo esitetyt FRTB-menetelmät, komission olisi annettava tarvittaessa Euroopan parlamentille ja neuvostolle 30 päivään kesäkuuta 2020 mennessä lainsäädäntöehdotus siitä, miten FRTB-kehys olisi pantava täytäntöön unionissa, jotta markkinariskejä koskevat omien varojen vaatimukset voidaan vahvistaa. |

|

(42) |

Markkinariskien oikeasuhteista kohtelua olisi sovellettava myös sellaisiin laitoksiin, joilla ei ole kovinkaan paljon kaupankäyntivarastoon liittyvää toimintaa, jolloin useammat laitokset, joiden kaupankäyntitoiminta on vähäistä, voivat soveltaa kaupankäyntivaraston ulkopuolisiin positioihin liittyvää luottoriskikehystä vähäistä kaupankäyntivarastoon liittyvää liiketoimintaa koskevan poikkeuksen tarkistetun version mukaisesti. Suhteellisuusperiaate olisi myös otettava huomioon silloin, kun komissio arvioi uudelleen, miten laitosten, joiden kaupankäyntivarastoon liittyvä toiminta on määrältään keskitasoa, olisi laskettava markkinariskejä koskevat omien varojen vaatimukset. Etenkin sellaisten laitosten, joiden kaupankäyntivarastoon liittyvä toiminta on määrältään keskitasoa, markkinariskejä koskevien omien varojen vaatimusten kalibrointia olisi tarkistettava kansainvälisen kehityksen perusteella. Laitokset, joiden kaupankäyntivarastoon liittyvä toiminta on määrältään keskitasoa, olisi vapautettava tällä välin FRTB:n mukaisista raportointivaatimuksista. |

|

(43) |

Suuriin asiakasriskeihin sovellettavaa kehystä olisi lujitettava, jotta parannettaisiin laitosten kykyä kattaa tappioita ja noudattaa kansainvälisiä standardeja. Tätä varten olisi käytettävä laadukkaampaa pääomaa pääomapohjana, kun lasketaan suuriin asiakasriskeihin sovellettavaa rajaa, ja luottojohdannaisiin liittyvät vastuut olisi laskettava vastapuoliriskin standardimenetelmän mukaisesti. Lisäksi olisi alennettava rajaa, jota sovelletaan G-SII-laitosten muihin G-SII-laitoksiin liittyviin vastuisiin, jotta voitaisiin vähentää suurten laitosten keskinäisiin kytköksiin liittyviä järjestelmäriskejä ja pienentää vaikutusta, joka G-SII-laitosten vastapuolten maksukyvyttömyydellä voi olla rahoitusvakauteen. |

|

(44) |

Vaikka maksuvalmiusvaatimus (LCR) varmistaa, että laitokset voivat kestää vakavaa stressitilannetta lyhyellä aikavälillä, se ei kuitenkaan takaa, että näillä laitoksilla on vakaa rahoitusrakenne pidemmällä aikavälillä. Onkin käynyt selväksi, että unionin tasolla pitäisi kehittää yksityiskohtainen sitova pysyvän varainhankinnan vaatimus, joka olisi täytettävä kaikkina aikoina, jotta estettäisiin liian suuret maturiteettierot varojen ja velkojen välillä sekä liiallinen riippuvuus lyhytaikaisesta tukkurahoituksesta. |

|

(45) |

Sen vuoksi olisi pysyvää varainhankintaa koskevan BCBS:n standardin mukaisesti annettava säännöt, joissa pysyvän varainhankinnan vaatimus määritellään laitoksen käytettävissä olevan pysyvän rahoituksen määrän ja vaaditun pysyvän rahoituksen määrän välisenä suhteena yhden vuoden aikajänteellä. Tätä sitovaa vaatimusta olisi kutsuttava pysyvän varainhankinnan vaatimukseksi, jäljempänä ’NSFR-vaatimus’. Käytettävissä olevan pysyvän rahoituksen määrä olisi laskettava kertomalla laitoksen velat ja omat varat sopivilla kertoimilla, jotka kuvastavat niiden luotettavuutta NSFR-vaatimuksen yhden vuoden aikajänteellä. Vaaditun pysyvän rahoituksen määrä olisi laskettava kertomalla laitoksen varat ja taseen ulkopuolisiin eriin liittyvät vastuut sopivilla kertoimilla, jotka kuvastavat niiden maksuvalmiusominaisuuksia ja jäljellä olevia maturiteetteja NSFR-vaatimuksen yhden vuoden aikajänteellä. |

|

(46) |

NSFR-vaatimus olisi ilmaistava prosentteina, ja sen vähimmäistasoksi olisi vahvistettava 100 prosenttia, joka osoittaa, että laitoksen pysyvä rahoitus riittää täyttämään sen varainhankintatarpeet yhden vuoden aikajänteellä sekä normaali- että stressitilanteissa. Jos laitoksen NSFR-vaatimus alittaa 100 prosentin tason, laitoksen olisi noudatettava asetuksessa (EU) N:o 575/2013 vahvistettuja erityisvaatimuksia päästäkseen mahdollisimman pian takaisin vähimmäistasolle. Jos NSFR-vaatimusta ei noudateta, valvontatoimenpiteiden soveltaminen ei saisi olla automaattista. Toimivaltaisten viranomaisten olisi sen sijaan arvioitava, miksi NSFR-vaatimusta ei ole noudatettu, ennen mahdollisten valvontatoimenpiteiden määrittelyä. |

|

(47) |

Kuten EPV suosittaa 15 päivänä joulukuuta 2015 pysyvän varainhankinnan vaatimuksista asetuksen (EU) N:o 575/2013 510 artiklan mukaisesti laatimassaan kertomuksessa, NSFR-vaatimuksen laskentasäännöissä olisi otettava tarkasti huomioon BCBS:n standardit, mukaan luettuina niiden muutokset, jotka koskevat johdannaistransaktioiden kohtelua. Koska on kuitenkin tarpeen ottaa huomioon joitakin eurooppalaisia erityispiirteitä sen varmistamiseksi, ettei NSFR-vaatimuksella vaikeuteta Euroopan reaalitalouden rahoittamista, BCBS:n NSFR-vaatimukseen on aiheellista tehdä joitakin mukautuksia määriteltäessä eurooppalaista NSFR-vaatimusta. EPV suosittaa näitä eurooppalaisesta toimintaympäristöstä johtuvia mukautuksia, joissa on pääasiassa kyse erityiskohteluista, joita sovelletaan pass through -malleihin yleisesti ja katettujen joukkolainojen liikkeeseenlaskuun erityisesti; kaupan rahoitukseen liittyviin toimiin; keskitettyihin säänneltyihin säästöihin; vakuudellisiin asuntolainoihin; luotto-osuuskuntiin; keskusvastapuoliin ja arvopaperikeskuksiin, jotka eivät suorita merkittäviä maturiteettitransformaatioita. Nämä ehdotetut erityiskohtelut heijastavat pitkälti sitä etuuskohtelua, joka myönnetään kyseisille toimille eurooppalaisessa maksuvalmiusvaatimuksessa muttei BCBS:n maksuvalmiusvaatimuksessa. Koska NSFR-vaatimus täydentää maksuvalmiusvaatimusta, näiden kahden vaatimuksen olisi oltava johdonmukaisia määritelmiltään ja kalibroinneiltaan. Tämä koskee erityisesti vaaditun pysyvän rahoituksen kertoimia, joita sovelletaan maksuvalmiusvaatimuksen laadukkaisiin likvideihin varoihin laskettaessa NSFR-vaatimusta, jossa olisi otettava huomioon eurooppalaisen maksuvalmiusvaatimuksen määritelmät ja arvonleikkaukset, riippumatta sellaisten maksuvalmiusvaatimuksen laskennalle asetettujen yleisten ja toiminnallisten vaatimusten noudattamisesta, jotka eivät ole tarkoituksenmukaisia NSFR-vaatimuksen laskennan yhden vuoden aikajänteellä. |

|

(48) |

Eurooppalaisten erityispiirteiden lisäksi johdannaistransaktioiden kohtelu BCBS:n NSFR-vaatimuksessa voisi vaikuttaa merkittävästi laitosten johdannaistoimiin ja näin ollen myös Euroopan finanssimarkkinoihin ja loppukäyttäjien mahdollisuuksiin käyttää joitakin toimintoja. BCBS:n NSFR-vaatimuksen käyttöönotto ilman laajoja määrällisiä vaikutustutkimuksia ja julkista kuulemista voisi vaikuttaa aiheettomasti ja suhteettomasti johdannaistransaktioihin ja joihinkin toisiinsa liittyviin liiketoimiin, määritystoimet mukaan luettuina. Lisävaatimusta, jonka mukaan bruttomääräisten johdannaisvelkojen varalta on oltava 5–20 prosenttia pysyvää rahoitusta, pidetään hyvin yleisesti karkeana toimenpiteenä pyrittäessä saamaan käsitys ylimääräisistä rahoitusriskeistä, jotka liittyvät johdannaisvelkojen mahdolliseen kasvuun yhden vuoden aikajänteellä, ja vaatimusta tarkastellaan uudelleen BCBS:n tasolla. Tätä 5 prosentin tasolla BCBS:n lainkäyttöalueille jättämän harkintavallan puitteissa käyttöön otettavaa vaatimusta voitaisiin muuttaa, jotta otetaan huomioon BCBS:n tason kehitys ja vältetään mahdolliset tahattomat seuraukset, joita voivat olla Euroopan finanssimarkkinoiden moitteettoman toiminnan häiriintyminen ja riskeiltä suojaavien välineiden tarjoamisen estyminen laitoksille ja loppukäyttäjille, yritykset mukaan luettuina, niiden rahoittamisen varmistamiseksi pääomamarkkinaunionin tavoitteen mukaisesti. |

|

(49) |

BCBS-järjestelmässä lyhytaikaisen rahoituksen, kuten takaisinostosopimusten (pysyvä rahoitus, jota ei hyväksytä), ja lyhytaikaisen antolainauksen, kuten takaisinmyyntisopimusten (vaativat maksuvalmiusvaatimuksen määritelmän mukaisesti jonkin verran pysyvää rahoitusta eli 10 prosenttia, jos niiden vakuutena on tason 1 laadukkaita likvidejä varoja (HQLA-varat), ja 15 prosenttia muiden liiketoimien osalta) kohtelu on epäsymmetristä, kun on kyse rahoitusalan asiakkaista. Tämän epäsymmetrisen kohtelun tavoitteena on ehkäistä laajojen kytkösten syntyminen lyhytaikaisessa rahoituksessa rahoitusasiakkaiden välille, koska tällaiset kytkökset merkitsevät keskinäistä yhteyttä, jonka vuoksi vaikeuksiin joutuneen laitoksen kriisinratkaisua on vaikea toteuttaa ilman, että riski leviää koko rahoitusjärjestelmään. Epäsymmetriaan sovelletaan kuitenkin varovaista kalibrointia, joka voi vaikuttaa sellaisten arvopapereiden, erityisesti valtion joukkolainojen, likviditeettiin, joita käytetään yleensä vakuuksina lyhytaikaisissa liiketoimissa, koska laitokset vähentävät todennäköisesti toimintavolyymiaan takaisinostomarkkinoilla. Se saattaisi myös heikentää markkinatakaustoimintaa, koska takaisinostomarkkinat helpottavat tarvittavan varaston hallintaa, mikä olisi ristiriidassa pääomamarkkinaunionin tavoitteiden kanssa. Jotta laitoksilla olisi riittävästi aikaa mukautua asteittain tähän konservatiiviseen kalibrointiin, olisi otettava käyttöön siirtymäkausi, jonka aikana vaaditun pysyvän rahoituksen kertoimia olisi tilapäisesti alennettava. Vaaditun pysyvän rahoituksen määrän tilapäisen alenemisen suuruuden pitäisi riippua liiketoimien tyypistä ja kyseisissä liiketoimissa käytettävien vakuuksien tyypistä. |

|

(50) |

Sen lisäksi, että BCBS:n vaaditun pysyvän rahoituksen kerroin, jota sovelletaan sellaisiin rahoitusalan asiakkaiden kanssa toteutettuihin lyhytaikaisiin takaisinmyyntitransaktioihin, joiden vakuutena on valtion joukkolainoja, kalibroidaan väliaikaisesti uudelleen, on osoittautunut tarpeelliseksi tehdä joitakin muita mukautuksia sen varmistamiseksi, ettei NSFR-vaatimuksen käyttöönotto vaikuta kielteisesti valtionlainamarkkinoiden likviditeettiin. BCBS:n mukainen 5 prosentin vaaditun pysyvän rahoituksen kerroin, jota sovelletaan tason 1 laadukkaisiin likvideihin varoihin, valtion joukkolainat mukaan luettuina, merkitsee sitä, että laitoksilla pitäisi olla näin suuri prosenttimäärä pitkäaikaista vakuudetonta rahoitusta valmiiksi saatavilla riippumatta siitä, kuinka kauan ne aikovat pitää tällaisia valtion joukkolainoja. Tämä voisi kannustaa laitoksia vielä enemmän tallettamaan käteisvaroja keskuspankkeihin sen sijaan, että ne toimisivat päämarkkinatakaajina ja tarjoaisivat likviditeettiä valtionlainamarkkinoilla. Lisäksi se on ristiriidassa maksuvalmiusvaatimuksen kanssa, jossa näiden varojen likviditeetti hyväksytään kokonaan jopa vaikean maksuvalmiuskriisin aikana (0 prosentin arvonleikkaus). Sen vuoksi vaaditun pysyvän rahoituksen kerrointa, jota sovelletaan eurooppalaisessa maksuvalmiusvaatimuksessa määriteltyihin tason 1 laadukkaisiin likvideihin varoihin, erittäin laadukkaita katettuja joukkolainoja lukuun ottamatta, olisi pienennettävä 5 prosentista 0 prosenttiin. |

|

(51) |

Lisäksi kaikilla eurooppalaisessa maksuvalmiusvaatimuksessa määritellyillä tason 1 laadukkailla likvideillä varoilla (erittäin laadukkaita katettuja joukkolainoja lukuun ottamatta), jotka on saatu johdannaissopimusten vakuusmarginaaleina, olisi kuitattava johdannaisvaroja, kun taas BCBS:n pysyvän rahoituksen vaatimuksessa hyväksytään ainoastaan se, että johdannaisvaroja kuitataan käteisvaroilla, jotka täyttävät velkaantumista koskevan kehyksen ehdot. Hyväksymällä vakuusmarginaalit laajemmin lisätään valtionlainamarkkinoiden likviditeettiä, estetään sellaisten loppukäyttäjien rankaiseminen, joilla on runsaasti valtion joukkolainoja mutta vain vähän käteisvaroja (kuten eläkerahastot), ja vältetään lisäämästä käteisvarojen kysyntään liittyviä jännitteitä takaisinostomarkkinoilla. |

|

(52) |

NSFR-vaatimusta olisi sovellettava laitoksiin sekä yksilöllisesti että konsolidoinnin perusteella, paitsi jos toimivaltaiset viranomaiset myöntävät yksittäisille laitoksille vapautuksia sen soveltamisesta. Jos yksittäisille laitoksille ei ole myönnetty vapautuksia NSFR-vaatimuksen soveltamisesta, kahden samaan ryhmään tai samaan laitosten suojajärjestelmään kuuluvan laitoksen välisille liiketoimille olisi periaatteessa annettava symmetriset käytettävissä olevan ja vaaditun pysyvän rahoituksen kertoimet, jottei menetettäisi rahoitusta sisämarkkinoilla eikä estettäisi tehokasta likviditeetin hallintaa eurooppalaisissa yritysryhmissä, joissa likviditeettiä hallitaan keskitetysti. Tällaiset symmetriset etuuskohtelut olisi sallittava ainoastaan ryhmänsisäisissä liiketoimissa, jos kaikki tarvittavat suojatoimet ovat käytössä, rajat ylittäviä liiketoimia koskevien lisäkriteerien perusteella ja ainoastaan asianomaisten toimivaltaisten viranomaisten ennakkosuostumuksella, koska ei voida olettaa, että laitokset, joilla on vaikeuksia täyttää maksuvelvoitteitaan, saavat aina rahoitustukea muilta samaan ryhmään tai samaan laitosten suojajärjestelmään kuuluvilta yrityksiltä. |

|

(53) |

Pienten ja rakenteeltaan yksinkertaisten laitosten olisi voitava soveltaa yksinkertaistettua NSFR-vaatimusta. Yksinkertaistetussa, tarkkuustasoltaan heikommassa NSFR-vaatimuksessa olisi edellytettävä, että kerätään vain rajallinen määrä tietopisteitä, mikä yksinkertaistaisi kyseisten laitosten laskentaa suhteellisuusperiaatteen mukaisesti samalla, kun varmistetaan kalibroinnin avulla, jonka olisi oltava vähintään yhtä varovainen kuin täysimittaisen NSFR-vaatimuksen kalibrointi, että kyseisillä laitoksilla on yhä käytettävissään riittävästi pysyvää rahoitusta. Toimivaltaisten viranomaisten olisi kuitenkin voitava vaatia pieniä ja rakenteeltaan yksinkertaisia laitoksia soveltamaan täysimittaista NSFR-vaatimusta yksinkertaistetun version sijasta. |

|

(54) |

Kolmansissa maissa olevien tytäryritysten konsolidoinnissa olisi otettava asianmukaisesti huomioon kyseisissä maissa sovellettavat pysyvän varainhankinnan vaatimukset. Sen vuoksi unionin konsolidointisäännöissä ei pitäisi ottaa käyttöön sellaista kolmansissa maissa olevien tytäryritysten käytettävissä olevan ja vaaditun pysyvän rahoituksen kohtelua, joka on edullisempi kuin kyseisten kolmansien maiden kansallisessa lainsäädännössä säädetään. |

|

(55) |

Laitosten olisi ilmoitettava sitova yksityiskohtainen NSFR-vaatimus toimivaltaisille viranomaisilleen raportointivaluutan määräisenä kaikkien erien osalta ja erikseen kunkin merkittävän valuutan määräisten erien osalta, jotta varmistettaisiin mahdollisten valuuttaerojen asianmukainen seuranta. Laitoksille ei saisi asettaa NSFR-vaatimuksen vuoksi kaksinkertaisia raportointivaatimuksia tai sellaisia raportointivaatimuksia, jotka eivät ole voimassa olevien sääntöjen mukaisia, ja laitoksille olisi annettava riittävästi aikaa valmistautua uusien raportointivaatimusten voimaantuloon. |

|

(56) |

Koska tarkoituksenmukaisten ja vertailukelpoisten tietojen tarjoaminen markkinoille laitosten yhteisistä keskeisistä riskimittareista on vakaan pankkijärjestelmän perusperiaate, on olennaisen tärkeää vähentää tietojen epäsymmetriaa mahdollisimman paljon ja helpottaa luottolaitosten riskiprofiilien vertailua lainkäyttöalueiden sisällä ja niiden välillä. Baselin komitea julkaisi tarkistetut pilarin 3 mukaiset julkistamisstandardit tammikuussa 2015 parantaakseen laitosten sääntelyn mukaisesti markkinoille antamien tietojen vertailtavuutta, laatua ja johdonmukaisuutta. Sen vuoksi on aiheellista muuttaa nykyisiä julkistamisvaatimuksia, jotta nämä uudet kansainväliset standardit voidaan panna täytäntöön. |

|

(57) |

Rahoituspalveluja koskevasta EU:n sääntelykehyksestä esitettyyn komission kannanottopyyntöön vastanneet tahot katsoivat, että nykyiset julkistamisvaatimukset ovat kohtuuttomia ja raskaita pienten laitosten kannalta. Olisi sallittava, että pienet ja rakenteeltaan yksinkertaiset laitokset eivät julkista tietoja yhtä usein ja yhtä tarkasti kuin suuret laitokset, mikä vähentäisi pienten laitosten hallinnollista rasitusta, sanotun kuitenkaan rajoittamatta julkistettavien tietojen pidemmälle menevää mukauttamista kansainvälisiin standardeihin. |

|

(58) |

Olisi tehtävä joitakin selvennyksiä palkitsemista koskevien tietojen julkistamiseen. Tässä asetuksessa vahvistetuissa palkitsemista koskevissa julkistamisvaatimuksissa olisi noudatettava palkitsemissääntöjen tavoitteita, joiden mukaan on perustettava ja ylläpidettävä palkitsemisjärjestelmiä ja -käytäntöjä, jotka ovat yhdenmukaisia tehokkaan riskienhallinnan kanssa ja koskevat erityisesti henkilöstöryhmiä, joiden ammatillisella toiminnalla on merkittävä vaikutus laitoksen riskiprofiiliin. Lisäksi olisi vaadittava, että laitokset, jotka saavat poiketa tietyistä palkitsemissäännöistä, julkistavat kyseistä poikkeusta koskevat tiedot. |

|

(59) |

Pienillä ja keskisuurilla yrityksillä (pk-yritykset) on keskeinen merkitys talouskasvun luomisessa ja työllisyyden edistämisessä, minkä vuoksi ne kuuluvat unionin talouden tukipilareihin. Koska pk-yrityksiin liittyy pienempi järjestelmäriski kuin suurempiin yrityksiin, pk-yrityksiin liittyviä vastuita koskevien pääomavaatimusten pitäisi olla pienempiä kuin vastaavien suuriin yrityksiin liittyvien vaatimusten, jotta varmistettaisiin pk-yritysten optimaalinen pankkirahoitus. Nykyään enintään 1,5 miljoonan euron suuruisiin, pk-yrityksiin liittyviin vastuisiin sovelletaan 23,81 prosentin suuruista riskipainotettujen vastuuerien yhteismäärän vähennystä. Ottaen huomioon, että pk-yrityksiin liittyviin vastuisiin sovellettava 1,5 miljoonan euron kynnysarvo ei ilmaise pk-yrityksen riskialttiuden muutosta, pääomavaatimusten vähentäminen olisi ulotettava koskemaan pk-yrityksiin liittyviä vastuita, jotka ovat enintään 2,5 miljoonaa euroa, ja pk-yrityksiin liittyvien vastuiden 2,5 miljoonan euron ylittävään osaan olisi sovellettava 15 prosentin suuruista pääomavaatimusten vähennystä. |

|

(60) |

Infrastruktuuri-investoinnit ovat olennaisen tärkeä keino parantaa Euroopan kilpailukykyä ja edistää työpaikkojen luomista. Unionin talouden elpyminen ja tuleva kasvu riippuvat pitkälti siitä, onko pääomaa saatavilla strategisiin investointeihin, joiden kohteina ovat Euroopan kannalta tärkeät infrastruktuurit, varsinkin laajakaista- ja energiaverkot, liikenneinfrastruktuurit, sähköisen liikkuvuuden infrastruktuurit mukaan lukien, erityisesti teollisuuskeskuksissa, koulutus, tutkimus, innovointi, sekä uusiutuva energia ja energiatehokkuus. Euroopan investointiohjelman tavoitteena on edistää lisärahoituksen saantia kannattaviin infrastruktuurihankkeisiin muun muassa hankkimalla sitä uusista yksityisistä rahoituslähteistä. Monien mahdollisten sijoittajien kannalta suurimpana ongelmana on oletettu kannattavien hankkeiden puute sekä rajalliset mahdollisuudet arvioida asianmukaisesti hankkeisiin liittyviä riskejä niiden monitahoisuuden vuoksi. |

|

(61) |

On olennaisen tärkeää edistää yksityisiä ja julkisia investointeja infrastruktuurihankkeisiin luomalla sääntely-ympäristö, joka antaa mahdollisuuden edistää laadukkaita infrastruktuurihankkeita ja vähentää investoijille koituvia riskejä. Erityisesti olisi alennettava infrastruktuurihankkeisiin liittyviä vastuita koskevia omien varojen vaatimuksia, jos kyseiset hankkeet täyttävät joukon kriteereitä, jotka edellyttävät niiden riskiprofiilin alentamista ja kassavirtojen ennustettavuuden parantamista. Komission olisi tarkasteltava laadukkaita infrastruktuurihankkeita koskevaa säännöstä, jotta voidaan arvioida säännöksen vaikutusta laitosten tekemien infrastruktuuri-investointien määrään ja investointien laatuun ottaen huomioon unionin tavoitteet siirtyä vähähiiliseen ja ilmastonmuutosta kestävään kiertotalouteen sekä säännöksen asianmukaisuutta vakavaraisuuden kannalta. Lisäksi komission olisi harkittava, olisiko kyseiset säännökset ulotettava koskemaan myös yritysten tekemiä infrastruktuuri-investointeja. |

|

(62) |

EPV:n, Euroopan parlamentin ja neuvoston asetuksella (EU) N:o 1095/2010 (11) perustetun Euroopan valvontaviranomaisen (Euroopan arvopaperimarkkinaviranomainen, EAMV) ja Euroopan keskuspankin suosituksen mukaisesti keskusvastapuolet olisi erillisen liiketoimintamallinsa vuoksi vapautettava vähimmäisomavaraisuusastetta koskevasta vaatimuksesta, koska niiltä edellytetään pankkitoimiluvan hankintaa pelkästään siksi, että keskuspankkien yliyön järjestelyt olisivat niiden käytettävissä ja jotta ne voivat auttaa saavuttamaan rahoitusalan tärkeitä poliittisia ja sääntelytavoitteita, missä ne ovat keskeinen väline. |

|

(63) |

Lisäksi luottolaitostoimiluvan saaneiden arvopaperikeskusten vastuut ja Euroopan parlamentin ja neuvoston asetuksen (EU) N:o 909/2014 (12) 54 artiklan 2 kohdan mukaisesti nimettyjen luottolaitosten vastuut, esimerkiksi käteissaldot, jotka johtuvat maksutilien tarjoamisesta arvopapereiden selvitysjärjestelmän osallistujille ja arvopaperitilien haltijoille ja talletusten vastaanottamisesta niiltä, olisi jätettävä vastuiden kokonaismäärän ulkopuolelle, koska ne eivät aiheuta liiallisen ylivelkaantumisen riskiä, sillä kyseisiä käteissaldoja käytetään yksinomaan liiketoimen selvittämiseksi arvopaperien selvitysjärjestelmissä. |

|

(64) |

Kun otetaan huomioon, että direktiivissä 2013/36/EU tarkoitetut omia lisävaroja koskevat ohjeet muodostavat valvonnan odotuksia heijastelevan pääomatavoitteen, niihin ei saisi soveltaa toimivaltaisten viranomaisten asettamaa pakollista julkistamisvelvoitetta eivätkä ne saisi kieltää julkistamasta tietoja asetuksen (EU) N:o 575/2013 tai mainitun direktiivin nojalla. |

|

(65) |

Jotta voitaisiin varmistaa, että asetuksen (EU) N:o 575/2013 eräät tekniset erityissäännökset määritellään asianmukaisesti, ja ottaa huomioon standardien mahdollinen kehitys kansainvälisellä tasolla, komissiolle olisi siirrettävä valta hyväksyä Euroopan unionin toiminnasta tehdyn sopimuksen 290 artiklan mukaisesti säädöksiä sellaisia tuotteita tai palveluja koskevan luettelon muuttamisesta, joihin liittyvien varojen ja velkojen voidaan katsoa olevan riippuvaisia toisistaan, kansainvälisiä kehityspankkeja koskevan luettelon muuttamisesta, markkinariskiä koskevien raportointivaatimusten muuttamisesta sekä lisäriskivaatimusten määrittämisen osalta. Ennen kyseisten säädösten antamista on erityisen tärkeää, että komissio asiaa valmistellessaan toteuttaa asianmukaiset kuulemiset, myös asiantuntijatasolla, ja että nämä kuulemiset toteutetaan paremmasta lainsäädännöstä 13 päivänä huhtikuuta 2016 tehdyssä toimielinten välisessä sopimuksessa (13) vahvistettujen periaatteiden mukaisesti. Jotta voitaisiin erityisesti varmistaa tasavertainen osallistuminen delegoitujen säädösten valmisteluun, Euroopan parlamentille ja neuvostolle toimitetaan kaikki asiakirjat samaan aikaan kuin jäsenvaltioiden asiantuntijoille, ja Euroopan parlamentin ja neuvoston asiantuntijoilla on järjestelmällisesti oikeus osallistua komission asiantuntijaryhmien kokouksiin, joissa valmistellaan delegoituja säädöksiä. |

|

(66) |

Teknisillä standardeilla olisi varmistettava asetuksessa (EU) N:o 575/2013 säädettyjen vaatimusten johdonmukainen yhdenmukaistaminen. Koska EPV on elin, jolla on pitkälle menevää erityisasiantuntemusta, sen tehtäväksi olisi annettava laatia ja toimittaa komissiolle luonnoksia teknisiksi sääntelystandardeiksi, joihin ei liity toimintapoliittisia valintoja. Teknisiä sääntelystandardeja olisi laadittava seuraavilla aloilla: varovaisuusperiaatteen mukainen konsolidointi, omat varat, TLAC-standardi, kiinteistövakuudellisten vastuiden kohtelu, rahastoihin tehdyt pääomasijoitukset ja sisäisten luottoluokitusten menetelmän mukainen tappio-osuuksien laskenta luottoriskiä, markkinariskiä, suuria asiakasriskejä ja likviditeettiä varten. Komissiolle olisi siirrettävä valta hyväksyä nämä tekniset sääntelystandardit Euroopan unionin toiminnasta tehdyn sopimuksen 290 artiklan mukaisilla delegoiduilla säädöksillä ja asetuksen (EU) N:o 1093/2010 10–14 artiklan mukaisesti. Komission ja EPV:n olisi varmistettava, että kaikki kyseiset laitokset voivat soveltaa näitä standardeja ja vaatimuksia oikeassa suhteessa laitosten toiminnan luonteeseen, laajuuteen ja monitahoisuuteen nähden. |

|

(67) |

Jotta julkistettuja tietoja olisi helpompi verrata keskenään, EPV:lle olisi annettava tehtäväksi laatia luonnoksia teknisiksi täytäntöönpanostandardeiksi, joissa vahvistetaan tietojen julkistamista varten vakiolomakkeet, jotka käsittävät kaikki asetuksessa (EU) N:o 575/2013 säädetyt olennaiset julkistamisvaatimukset. Laatiessaan näitä standardeja EPV:n olisi otettava huomioon laitosten koko ja monitahoisuus sekä niiden toiminnan luonne ja riskien taso. EPV:n olisi raportoiva mahdollisuuksista parantaa vakavaraisuusvalvontaan liittyvää raportointia käsittelevän unionin paketin oikeasuhteisuutta soveltamisalan, tarkkuuden tai raportointitiheyden osalta ja esitettävä ainakin konkreettisia suosituksia siitä, miten sääntelyn noudattamisesta pienille laitoksille aiheutuvia keskimääräisiä kustannuksia voidaan pienentää ihanteellisesti 20 prosenttia tai enemmän ja vähintään 10 prosenttia yksinkertaistamalla vaatimuksia asianmukaisesti. EPV:lle olisi annettava tehtäväksi laatia tekniset täytäntöönpanostandardien luonnokset, jotka liitetään raporttiin. Komissiolle olisi siirrettävä valta hyväksyä nämä tekniset täytäntöönpanostandardit Euroopan unionin toiminnasta tehdyn sopimuksen 291 artiklan mukaisilla täytäntöönpanosäädöksillä ja asetuksen (EU) N:o 1093/2010 15 artiklan mukaisesti. |

|

(68) |

Jotta laitosten olisi helpompi noudattaa tässä asetuksessa ja direktiivissä 2013/36/EU vahvistettuja sääntöjä sekä teknisiä sääntelystandardeja, teknisiä täytäntöönpanostandardeja, ohjeita ja malleja, jotka vahvistetaan kyseisten sääntöjen täytäntöönpanoa varten, EPV:n olisi kehitettävä tietotekninen väline, jonka tarkoituksena on opastaa laitoksia asiaankuuluvien säännösten, standardien, ohjeiden ja mallien noudattamisessa laitosten koon ja liiketoimintamallin mukaisesti. |

|

(69) |

Sen lisäksi, että EPV:n olisi raportoitava mahdollisista kustannussäästöistä 28 päivään kesäkuuta 2020 mennessä, sen olisi valmisteltava yhteistyössä kaikkien asiaankuuluvien viranomaisten eli vakavaraisuusvalvonnasta, kriisinratkaisu- ja talletusten vakuusjärjestelmistä ja erityisesti Euroopan keskuspankkijärjestelmästä (EKPJ) vastaavien viranomaisten kanssa toteutettavuustutkimus, joka koskee yhtenäisen ja integroidun järjestelmän kehittämistä tilastotietojen, kriisinratkaisutietojen ja vakavaraisuustietojen keruuta varten. Ottaen huomioon integroitua tietojenkeruuta koskevan EKPJ:n aiemman työskentelyn raportissa olisi esitettävä kustannus-hyötyanalyysi, joka koskee keskitetyn tiedonkeruupisteen perustamista tilasto- ja sääntelytietojen integroitua raportointijärjestelmää varten kaikkien unionissa sijaitsevien laitosten osalta. Tällaisen järjestelmän olisi muun muassa käytettävä kerättäviä tietoja koskevia johdonmukaisia määritelmiä ja standardeja ja taattava luotettava ja pysyvä tietojenvaihto toimivaltaisten viranomaisten välillä, ja siten varmistettava kerättyjen tietojen tiukka luottamuksellisuus, järjestelmän käyttöoikeuden vahva todentaminen ja hallinnointi sekä verkkoturvallisuus. Keskittämällä ja yhdenmukaistamalla tällä tavalla Euroopan raportointijärjestelmää pyritään estämään se, että eri viranomaiset pyytävät samanlaisia tai samoja tietoja, ja vähentämään siten huomattavasti sekä toimivaltaisille viranomaisille että laitoksille aiheutuvaa hallinnollista ja taloudellista rasitetta. Komission olisi tarvittaessa ja EPV:n laatiman toteutettavuustutkimuksen huomioon ottaen toimitettava Euroopan parlamentille ja neuvostolle lainsäädäntöehdotus. |

|

(70) |

Asiaankuuluvien toimivaltaisten viranomaisten tai nimettyjen viranomaisten olisi pyrittävä välttämään kaikenlaista päällekkäistä tai epäjohdonmukaista makrovakausvalvontaan liittyvien valtuuksien käyttöä asetuksen (EU) N:o 575/2013 ja direktiivin 2013/36/EU mukaisesti. Asiaankuuluvien toimivaltaisten viranomaisten tai nimettyjen viranomaisten olisi erityisesti harkittava, ovatko toimenpiteet, joita ne toteuttavat asetuksen (EU) N:o 575/2013 124, 164 tai 458 artiklan mukaisesti, päällekkäisiä tai epäjohdonmukaisia suhteessa muihin direktiivin 2013/36/EU 133 artiklan mukaisiin voimassa oleviin tai tuleviin toimenpiteisiin. |

|

(71) |

Ottaen huomioon tässä asetuksessa säädetyt muutokset, jotka koskevat ehdot täyttäviin keskusvastapuoliin liittyvien vastuiden, erityisesti laitosten tällaisten vastapuolten maksukyvyttömyysrahastoihin rahastoimien maksujen kohtelua, olisi siksi muutettava vastaavasti myös asetuksen (EU) N:o 648/2012 (14) asiaankuuluvia säännöksiä, jotka on otettu siinä käyttöön asetuksella (EU) N:o 575/2013 ja joissa säädetään siitä, miten lasketaan keskusvastapuolten oletettu pääoma, jota laitokset käyttävät sen jälkeen laskiessaan omien varojen vaatimuksiaan. |

|

(72) |

Jäsenvaltiot eivät voi riittävällä tavalla saavuttaa tämän asetuksen tavoitteita, joita ovat niiden jo olemassa olevien unionin säädösten lujittaminen ja parantaminen, joilla varmistetaan yhdenmukaisten vakavaraisuusvaatimusten soveltaminen laitoksiin kaikkialla unionissa, vaan ne voidaan niiden laajuuden ja vaikutusten vuoksi saavuttaa paremmin unionin tasolla. Sen vuoksi unioni voi toteuttaa toimenpiteitä Euroopan unionista tehdyn sopimuksen 5 artiklassa vahvistetun toissijaisuusperiaatteen mukaisesti. Mainitussa artiklassa vahvistetun suhteellisuusperiaatteen mukaisesti tässä asetuksessa ei ylitetä sitä, mikä on tarpeen näiden tavoitteiden saavuttamiseksi. |

|

(73) |

Jotta mahdollistettaisiin se, että vakuutushallintayhtiöt, jotka eivät ole lisävalvonnan kohteena, voivat asianmukaisesti luopua osuuksista, olisi vakuutusyrityksissä olevien omistusosuuksien vähentämättä jättämiseen liittyen sovellettava muutettuja siirtymäsäännöksiä taannehtivasti 1 päivästä tammikuuta 2019 alkaen. |

|

(74) |

Asetus (EU) N:o 575/2013 olisi sen vuoksi muutettava, |

OVAT HYVÄKSYNEET TÄMÄN ASETUKSEN:

1 artikla

Asetuksen (EU) N:o 575/2013 muuttaminen

Muutetaan asetus (EU) N:o 575/2013 seuraavasti:

|

1) |

Korvataan 1 ja 2 artikla seuraavasti: ”1 artikla Soveltamisala Tässä asetuksessa vahvistetaan yhdenmukaiset säännöt yleisistä vakavaraisuusvaatimuksista, jotka direktiivin 2013/36/EU nojalla valvottavien laitosten, rahoitusalan holdingyhtiöiden ja rahoitusalan sekaholdingyhtiöiden on täytettävä seuraavien seikkojen osalta:

Tässä asetuksessa vahvistetaan yhdenmukaiset säännöt, jotka koskevat omia varoja ja hyväksyttäviä velkoja koskevia vaatimuksia, joita kriisinratkaisun kohteena olevien yhteisöjen, jotka ovat maailmanlaajuisia järjestelmän kannalta merkittäviä laitoksia (G-SII-laitokset) tai osa G-SII-laitoksia ja EU:n ulkopuolisten G-SII-laitosten olennaisia tytäryrityksiä, on noudatettava. Tällä asetuksella ei säännellä julkistamisvaatimuksia, joita toimivaltaiset viranomaiset soveltavat laitosten vakavaraisuuden sääntelyn ja valvonnan alalla direktiivin 2013/36/EU mukaisesti. 2 artikla Valvontavaltuudet 1. Tämän asetuksen noudattamisen varmistamiseksi toimivaltaisilla viranomaisilla on oltava direktiivissä 2013/36/EU ja tässä asetuksessa säädetyt valtuudet ja niiden on noudatettava näissä säädöksissä säädettyjä menettelyjä. 2. Tämän asetuksen noudattamisen varmistamiseksi kriisinratkaisuviranomaisilla on oltava Euroopan parlamentin ja neuvoston direktiivissä 2014/59/EU (*1) ja tässä asetuksessa säädetyt valtuudet ja niiden on noudatettava näissä säädöksissä säädettyjä menettelyjä. 3. Toimivaltaisten viranomaisten ja kriisinratkaisuviranomaisten on tehtävä yhteistyötä omia varoja ja hyväksyttäviä velkoja koskevien vaatimusten noudattamisen varmistamiseksi. 4. Varmistaakseen säännösten noudattamisen toimivaltansa puitteissa Euroopan parlamentin ja neuvoston asetuksen (EU) N:o 806/2014 (*2) 42 artiklassa säädetyn kriisinratkaisuneuvoston ja Euroopan keskuspankin sille neuvoston asetuksella (EU) N:o 1024/2013 (*3) annettuihin tehtäviin liittyvissä asioissa on varmistettava olennaisten tietojen säännöllinen ja luotettava vaihtaminen. (*1) Euroopan parlamentin ja neuvoston direktiivi 2014/59/EU, annettu 15 päivänä toukokuuta 2014, luottolaitosten ja sijoituspalveluyritysten elvytys- ja kriisinratkaisukehyksestä sekä neuvoston direktiivin 82/891/ETY, Euroopan parlamentin ja neuvoston direktiivien 2001/24/EY, 2002/47/EY, 2004/25/EY, 2005/56/EY, 2007/36/EY, 2011/35/EU, 2012/30/EU ja 2013/36/EU ja asetusten (EU) N:o 1093/2010 ja (EU) N:o 648/2012 muuttamisesta (EUVL L 173, 12.6.2014, s. 190)." (*2) Euroopan parlamentin ja neuvoston asetus (EU) N:o 806/2014, annettu 15 päivänä heinäkuuta 2014, yhdenmukaisten sääntöjen ja yhdenmukaisen menettelyn vahvistamisesta luottolaitosten ja tiettyjen sijoituspalveluyritysten kriisinratkaisua varten yhteisen kriisinratkaisumekanismin ja yhteisen kriisinratkaisurahaston puitteissa sekä asetuksen (EU) N:o 1093/2010 muuttamisesta (EUVL L 225, 30.7.2014, s. 1)." (*3) Neuvoston asetus (EU) N:o 1024/2013, annettu 15 päivänä lokakuuta 2013, luottolaitosten vakavaraisuusvalvontaan liittyvää politiikkaa koskevien erityistehtävien antamisesta Euroopan keskuspankille (EUVL L 287, 29.10.2013, s. 63).”" |

|

2) |

Muutetaan 4 artikla seuraavasti:

|

|

3) |

Muutetaan 6 artikla seuraavasti:

|

|

4) |

Muutetaan 8 artikla seuraavasti:

|

|

5) |

Korvataan 10 artiklan 1 kohdan ensimmäisen alakohdan johdantolause seuraavasti: ”1. Toimivaltaiset viranomaiset voivat kansallisen lainsäädännön mukaisesti vapauttaa kokonaan tai osittain tämän asetuksen toisessa–kahdeksannessa osassa ja asetuksen (EU) 2017/2402 2 luvussa säädettyjen vaatimusten soveltamisesta yhden tai useamman rahoituslaitoksen, joka on sijoittautunut samaan jäsenvaltioon ja jotka ovat pysyvästi liittyneet keskuslaitokseen, joka valvoo niitä ja joka on sijoittautunut samaan jäsenvaltioon, jos seuraavat edellytykset täyttyvät:”. |

|

6) |

Muutetaan 11 artikla seuraavasti:

|

|

7) |

Kumotaan 12 artikla. |

|

8) |

Lisätään artikla seuraavasti: ”12 a artikla Konsolidoitu laskenta sellaisten G-SII-laitosten osalta, joihin kuuluu useita kriisinratkaisun kohteena olevia yhteisöjä Jos ainakin kaksi samaan G-SII-laitokseen kuuluvaa G-SII-yhteisöä on kriisinratkaisun kohteena olevia yhteisöjä, kyseisen G-SII-laitoksen EU:ssa emoyrityksenä toimivan laitoksen on laskettava tämän asetuksen 92 a artiklan 1 kohdan a alakohdassa tarkoitettu omien varojen ja hyväksyttävien velkojen määrä. Laskelman on perustuttava EU:ssa emoyrityksenä toimivan laitoksen konsolidoituun asemaan ikään kuin laitos olisi ainoa G-SII-laitokseen kuuluva kriisinratkaisun kohteena oleva yhteisö. Jos tämän artiklan ensimmäisen alakohdan mukaisesti laskettu määrä on pienempi kuin kaikkien kyseiseen G-SII-laitokseen kuuluvien kriisinratkaisun kohteena olevien yhteisöjen tämän asetuksen 92 a artiklan 1 kohdan a alakohdassa tarkoitettujen omien varojen ja hyväksyttävien velkojen määrien summa, kriisinratkaisuviranomaisten on toimittava direktiivin 2014/59/EU 45 d artiklan 3 kohdan ja 45 h artiklan 2 kohdan mukaisesti. Jos tämän artiklan ensimmäisen alakohdan mukaisesti laskettu määrä on suurempi kuin kaikkien kyseiseen G-SII-laitokseen kuuluvien kriisinratkaisun kohteena olevien yhteisöjen tämän asetuksen 92 a artiklan 1 kohdan a alakohdassa tarkoitettujen omien varojen ja hyväksyttävien velkojen määrien summa, kriisinratkaisuviranomaiset voivat toimia direktiivin 2014/59/EU 45 d artiklan 3 kohdan ja 45 h artiklan 2 kohdan mukaisesti.” |

|

9) |

Korvataan 13 ja 14 artikla seuraavasti: ”13 artikla Julkistamisvaatimusten soveltaminen konsolidoinnin perusteella 1. EU:ssa emoyrityksenä toimivien laitosten on noudatettava kahdeksatta osaa konsolidoidun asemansa perusteella. EU:ssa emoyrityksenä toimivien laitosten suurten tytäryritysten on julkistettava 437, 438, 440, 442, 450, 451, 451 a ja 453 artiklassa tarkoitetut tiedot yksittäisinä yrityksinä tai tarvittaessa tämän asetuksen ja direktiivin 2013/36/EU mukaisesti alakonsolidointiryhmän tasolla. 2. Kriisinratkaisun kohteena oleviksi yhteisöiksi määritettyjen laitosten, jotka ovat G-SII-laitoksia tai kuuluvat G-SII-laitokseen, on noudatettava 437 a artiklaa ja 447 artiklan h alakohtaa niiden kriisinratkaisuryhmän konsolidoidun aseman perusteella. 3. Edellä olevan 1 kohdan ensimmäistä alakohtaa ei sovelleta EU:ssa emoyrityksenä toimiviin laitoksiin, EU:ssa emoyrityksenä toimiviin rahoitusalan holdingyhtiöihin, EU:ssa emoyrityksenä toimiviin rahoitusalan sekaholdingyhtiöihin eikä kriisinratkaisun kohteena oleviin yhteisöihin, jos niitä koskevat tiedot sisältyvät kolmanteen maahan sijoittautuneen emoyrityksen konsolidoinnin perusteella julkistamiin vastaaviin tietoihin. Edellä olevan 1 kohdan toista alakohtaa sovelletaan kolmanteen maahan sijoittautuneiden emoyritysten tytäryrityksiin, jos kyseiset tytäryritykset katsotaan suuriksi tytäryrityksiksi. 4. Sovellettaessa 10 artiklaa siinä tarkoitetun keskuslaitoksen on noudatettava kahdeksatta osaa konsolidoidun asemansa perusteella. Keskuslaitokseen sovelletaan 18 artiklan 1 kohtaa, ja siihen liittyneet laitokset katsotaan sen tytäryrityksiksi. 14 artikla Asetuksen (EU) 2017/2402 5 artiklan vaatimusten soveltaminen konsolidoinnin perusteella 1. Tämän asetuksen soveltamisalaan kuuluvien emoyritysten ja niiden tytäryritysten on täytettävä asetuksen (EU) 2017/2402 5 artiklassa säädetyt velvoitteet konsolidoinnin perusteella tai alakonsolidointiryhmän tasolla sen varmistamiseksi, että niiden järjestelyt, menettelyt ja mekanismit, jotka näissä säännöksissä vaaditaan, ovat johdonmukaisia ja yhteensovitettuja ja että kaikki valvonnan kannalta relevantit aineistot voidaan tuottaa. Niiden on erityisesti varmistettava, että tytäryrityksillä, joihin tätä asetusta ei sovelleta, on käytössään järjestelyt, menettelyt ja mekanismit, joilla varmistetaan säännösten noudattaminen. 2. Soveltaessaan tämän asetuksen 92 artiklaa konsolidoinnin perusteella tai alakonsolidointiryhmän tasolla laitosten on sovellettava tämän asetuksen 270 a artiklan mukaista ylimääräistä riskipainoa, jos asetuksen (EU) 2017/2402 5 artiklassa säädettyjä vaatimuksia rikotaan kolmanteen maahan sijoittautuneen yhteisön tasolla, yhteisö on sisällytetty tämän asetuksen 18 artiklan mukaiseen konsolidointiin ja rikkominen on olennaista suhteessa ryhmän kokonaisriskiprofiiliin.” |

|

10) |

Korvataan 15 artiklan 1 kohdan ensimmäisen alakohdan johdantolause seuraavasti: ”1. Konsolidointiryhmän valvoja voi yksittäistapauksissa vapauttaa tämän asetuksen kolmannen osan, siihen liittyvien seitsemännen A osan raportointivaatimusten ja direktiivin 2013/36/EU VII osaston 4 luvun soveltamisesta, lukuun ottamatta tämän asetuksen 430 artiklan 1 kohdan d alakohtaa konsolidoinnin perusteella, edellyttäen, että seuraavat edellytykset ovat olemassa:”. |

|

11) |

Korvataan 16 artikla seuraavasti: ”16 artikla Poikkeus konsolidoidusti sovellettaviin vähimmäisomavaraisuusastetta koskeviin vaatimuksiin sijoituspalveluyritysten ryhmien osalta Jos kaikki sijoituspalveluyritysten ryhmään kuuluvat yhteisöt, emoyhteisö mukaan lukien, ovat sijoituspalveluyrityksiä, jotka on vapautettu seitsemännessä osassa säädettyjen vaatimusten soveltamisesta yrityskohtaisesti 6 artiklan 5 kohdan mukaisesti, emoyrityksenä toimiva sijoituspalveluyritys voi päättää olla soveltamatta seitsemännessä osassa säädettyjä ja niihin liittyviä seitsemännessä A osassa säädettyjä vähimmäisomavaraisuusasteesta raportoimista koskevia vaatimuksia konsolidoidusti.” |

|

12) |

Korvataan 18 artikla seuraavasti: ”18 artikla Varovaisuusperiaatteen mukaisen konsolidoinnin menetelmät 1. Laitosten, rahoitusalan holdingyhtiöiden ja rahoitusalan sekaholdingyhtiöiden, joiden on noudatettava tämän luvun 1 jaksossa tarkoitettuja vaatimuksia konsolidoidun asemansa perusteella, on konsolidoitava kokonaan kaikki laitokset ja rahoituslaitokset, jotka ovat niiden tytäryrityksiä. Tämän artiklan 3–6 kohtaa ja 9 kohtaa ei sovelleta silloin, kun kuudetta osaa ja 430 artiklan 1 kohdan d alakohtaa sovelletaan laitoksen, rahoitusalan holdingyhtiön tai rahoitusalan sekaholdingyhtiön konsolidoidun aseman perusteella tai maksuvalmiusalaryhmän alakonsolidointiryhmän tasolla 8 ja 10 artiklan mukaisesti. Sovellettaessa 11 artiklan 3 a kohtaa laitosten, joiden on noudatettava 92 a tai 92 b artiklassa tarkoitettuja vaatimuksia konsolidoinnin perusteella, on konsolidoitava kokonaan kaikki laitokset ja rahoituslaitokset, jotka ovat niiden tytäryrityksiä asianomaisissa kriisinratkaisun kohteena olevissa ryhmissä. 2. Oheispalveluyritykset on sisällytettävä konsolidointiin samoissa tapauksissa ja samoin menetelmin kuin tässä artiklassa säädetään. 3. Jos yritykset ovat sidoksissa toisiinsa direktiivin 2013/34/EU 22 artiklan 7 kohdassa tarkoitetun mukaisesti, toimivaltaisten viranomaisten on päätettävä, miten konsolidointi on suoritettava. 4. Konsolidointiryhmän valvojan on vaadittava niiden laitosten ja rahoituslaitosten omistusyhteyksien suhteellista konsolidointia pääomaosuuden mukaisesti, joiden johdossa on konsolidointiin sisältyvä yritys yhdessä yhden tai useamman konsolidoinnin ulkopuolella olevan yrityksen kanssa, kun kyseisten yritysten vastuu rajoittuu niiden omistamaan pääomaosuuteen. 5. Kun on kyse muista kuin 1 ja 4 kohdassa tarkoitetuista omistusyhteyksistä tai pääomayhteyksistä, toimivaltaisten viranomaisten on päätettävä, onko konsolidointi suoritettava ja millä tavoin se on suoritettava. Ne voivat erityisesti sallia pääomaosuusmenetelmän käytön tai edellyttää sitä. Tämä menetelmä ei kuitenkaan tarkoita kyseisten yritysten sisällyttämistä konsolidoituun valvontaan. 6. Toimivaltaisten viranomaisten on seuraavissa tapauksissa päätettävä, onko konsolidointi suoritettava ja millä tavoin se on suoritettava:

Toimivaltaiset viranomaiset voivat erityisesti sallia direktiivin 2013/34/EU 22 artiklan 7–9 kohdassa säädetyn menetelmän käytön tai edellyttää sitä. Menetelmä ei kuitenkaan merkitse asianomaisten yritysten sisällyttämistä konsolidoituun valvontaan. 7. Jos laitoksella on tytäryritys, joka on muu yritys kuin laitos, rahoituslaitos tai oheispalveluyritys tai jolla on omistusyhteys tällaisessa yrityksessä, sen on sovellettava kyseiseen tytäryritykseen tai omistusyhteyteen pääomaosuusmenetelmää. Tämä menetelmä ei kuitenkaan tarkoita kyseisten yritysten sisällyttämistä konsolidoituun valvontaan. Poiketen siitä, mitä ensimmäisessä alakohdassa säädetään, toimivaltaiset viranomaiset voivat antaa laitoksille luvan soveltaa tai vaatia niitä soveltamaan eri menetelmää tällaisiin tytäryrityksiin tai omistusyhteyksiin, mukaan lukien sovellettavassa tilinpäätössäännöstössä vaadittu menetelmä, edellyttäen että:

8. Toimivaltaiset viranomaiset voivat vaatia sellaisen tytäryrityksen tai yrityksen täydellistä tai suhteellista konsolidointia, johon laitoksella on omistusyhteys, jos kyseinen tytäryritys tai yritys ei ole laitos, rahoituslaitos tai oheispalveluyritys ja jos kaikki seuraavat edellytykset täyttyvät:

9. EPV:n on laadittava teknisten sääntelystandardien luonnokset, joissa täsmennetään, millä edellytyksillä konsolidointi on suoritettava 3–6 ja 8 kohdassa tarkoitetuissa tapauksissa. EPV:n on toimitettava teknisten sääntelystandardien luonnokset komissiolle viimeistään 31 päivänä joulukuuta 2020. Siirretään komissiolle valta täydentää tätä asetusta hyväksymällä ensimmäisessä alakohdassa tarkoitetut tekniset sääntelystandardit asetuksen (EU) N:o 1093/2010 10–14 artiklan mukaisesti.” |

|

13) |

Korvataan 22 artikla seuraavasti: ”22 artikla Kolmansissa maissa toimivia yhteisöjä koskeva alakonsolidointi 1. Tytäryrityksenä toimivien laitosten on sovellettava 89–91 artiklassa sekä kolmannessa, neljännessä ja seitsemännessä osassa sekä niihin liittyvissä seitsemännessä A osassa säädettyjä vaatimuksia alakonsolidointiryhmän tasolla, jos kyseisillä laitoksilla on laitos tai rahoituslaitos tytäryrityksenä kolmannessa maassa tai omistusyhteys tällaisessa yrityksessä. 2. Poiketen siitä, mitä tämän artiklan 1 kohdassa säädetään, tytäryrityksenä toimiva laitos voi päättää olla soveltamatta 89–91 artiklassa ja kolmannessa, neljännessä ja seitsemännessä osassa sekä niihin liittyvissä seitsemännessä A osassa säädettyjä raportointivaatimuksia alakonsolidointiryhmän tasolla, jos sen tytäryrityksen kokonaisvarat ja taseen ulkopuoliset erät sekä omistusyhteydet kolmannessa maassa ovat alle 10 prosenttia tytäryrityksenä toimivan laitoksen varojen ja taseen ulkopuolisten erien kokonaismäärästä.” |

|

14) |

Korvataan toisen osan otsikko seuraavasti: ”OMAT VARAT JA HYVÄKSYTTÄVÄT VELAT”. |

|

15) |

Korvataan 26 artiklan 3 kohta seuraavasti: ”3. Toimivaltaisten viranomaisten on arvioitava, täyttävätkö pääomainstrumenttien liikkeeseenlaskut 28 artiklassa tai tarvittaessa 29 artiklassa säädetyt edellytykset. Laitokset saavat luokitella pääomainstrumenttien liikkeeseenlaskut ydinpääoman (CET1) instrumenteiksi vasta saatuaan siihen luvan toimivaltaisilta viranomaisilta. Poiketen siitä, mitä ensimmäisessä alakohdassa säädetään, laitos voi luokitella ydinpääoman (CET1) instrumenteiksi sellaisen ydinpääoman (CET1) instrumenttien lajin myöhemmät liikkeeseenlaskut, joille laitos on jo saanut kyseisen luvan, sillä edellytyksellä, että molemmat seuraavista edellytyksistä täyttyvät:

Toimivaltaisten viranomaisten on kuultava EPV:tä ennen luvan myöntämistä sellaisille pääomainstrumenttien uusille lajeille, jotka on tarkoitus luokitella ydinpääoman (CET1) instrumenteiksi. Toimivaltaisten viranomaisten on otettava EPV:n lausunto asianmukaisesti huomioon ja, mikäli ne päättävät poiketa siitä, ilmoitettava EPV:lle kolmen kuukauden kuluessa EPV:n lausunnon vastaanottamisesta kirjallisesti perustelut siitä poikkeamiselle. Tämä alakohta ei koske 31 artiklassa tarkoitettuja pääomainstrumentteja. EPV laatii ja julkaisee toimivaltaisilta viranomaisilta kerättyjen tietojen perusteella luettelon kaikenlajisista pääomainstrumenteista, jotka kussakin jäsenvaltiossa katsotaan ydinpääoman (CET1) instrumenteiksi, sekä pitää luetteloa yllä. EPV voi asetuksen (EU) N:o 1093/2010 35 artiklan mukaisesti kerätä sellaisia ydinpääoman (CET1) instrumentteihin liittyviä tietoja, joiden se katsoo olevan tarpeen, jotta voidaan todeta tämän asetuksen 28 artiklassa tai soveltuvin osin 29 artiklassa säädettyjen edellytysten täyttyminen sekä pitää yllä ja päivittää tässä alakohdassa tarkoitettua luetteloa. Jäljempänä 80 artiklassa säädetyn valvontamenettelyn jälkeen ja jos on riittävää näyttöä siitä, että asianomaiset pääomainstrumentit eivät täytä tai eivät enää täytä 28 artiklassa tai soveltuvin osin 29 artiklassa säädettyjä edellytyksiä, EPV voi tilanteen mukaan päättää olla lisäämättä kyseisiä instrumentteja neljännessä alakohdassa tarkoitettuun luetteloon tai poistaa ne kyseisestä luettelosta. EPV antaa sitä varten ilmoituksen, jossa on myös viitattava asiaankuuluvan toimivaltaisen viranomaisen näkemykseen asiasta. Tämä alakohta ei koske 31 artiklassa tarkoitettuja pääomainstrumentteja.” |

|

16) |

Muutetaan 28 artikla seuraavasti:

|

|

17) |

Korvataan 33 artiklan 1 kohdan c alakohta seuraavasti:

|

|

18) |

Muutetaan 36 artikla seuraavasti:

|

|

19) |

Lisätään 37 artiklaan alakohta seuraavasti:

|

|

20) |

Korvataan 39 artiklan 2 kohdan ensimmäisen alakohdan johdantokappale seuraavasti: ”Tulevista veronalaisista voitoista riippumattomiin laskennallisiin verosaamisiin kuuluvat vain väliaikaisten erojen seurauksena ennen 23 päivää marraskuuta 2016 syntyneet laskennalliset verosaamiset, jos kaikki seuraavat edellytykset täyttyvät:”. |

|

21) |

Korvataan 45 artiklan a alakohdan i alakohta seuraavasti:

|

|

22) |

Muutetaan 49 artikla seuraavasti:

|

|

23) |

Muutetaan 52 artiklan 1 kohta seuraavasti:

|

|

24) |

Lisätään 54 artiklan 1 kohtaan alakohta seuraavasti:

|

|

25) |

Korvataan 59 artiklan a alakohdan i alakohta seuraavasti:

|

|

26) |

Korvataan 62 artiklan a alakohta seuraavasti:

|

|

27) |

Muutetaan 63 artikla seuraavasti:

|

|

28) |