9)

I tredje del, afsnit II, affattes kapitel 5 således:

»KAPITEL 5

Securitisering

Artikel 242

Definitioner

I dette kapitel forstås ved:

1) »clean-up call option«: en kontraktbestemt option, som giver det eksponeringsleverende institut mulighed for at købe securitiseringspositionerne, før alle de securitiserede eksponeringer er tilbagebetalt, enten ved i tilfælde af traditionelle securitiseringer at genkøbe de resterende underliggende eksponeringer i puljen eller ved i tilfælde af syntetiske securitiseringer at ophæve kreditrisikoafdækningen, i begge tilfælde når størrelsen af de udestående underliggende eksponeringer når ned til eller under et bestemt forud fastsat niveau

2) »kreditforbedrende interest-only strip«: et balanceført aktiv, som svarer til en vurdering af betalingsstrømme i tilknytning til fremtidig margenindkomst og er en efterstillet tranche i en securitisering

3) »likviditetsfacilitet«: en likviditetsfacilitet som defineret i artikel 2, nr. 14), i forordning (EU) 2017/2402

4) »ikkeratet position«: en securitiseringsposition, som ikke har en anerkendt kreditvurdering i overensstemmelse med afdeling 4

5) »ratet position«: en securitiseringsposition, som har en anerkendt kreditvurdering i overensstemmelse med afdeling 4

6) »foranstillet securitiseringsposition«: en position med sikkerhed i eller sikret ved et prioriteret krav på samtlige underliggende eksponeringer, idet der i denne forbindelse ikke tages hensyn til forfaldne beløb i henhold til kontrakter vedrørende rente- eller valutaderivater, forfaldne gebyrer eller andre tilsvarende betalinger, og uanset eventuelle forskelle med hensyn til løbetid i forhold til en eller flere foranstillede trancher, som den pågældende position deler tab med på et pro rata-grundlag

7) »IRB-pulje«: en pulje underliggende eksponeringer af en type, i forbindelse med hvilken et institut har tilladelse til at anvende IRB-metoden og kan beregne de risikovægtede eksponeringsbeløb i henhold til kapitel 3 for alle disse eksponeringer

8) »blandet pulje«: en pulje underliggende eksponeringer af en type, i forbindelse med hvilken et institut har tilladelse til at anvende IRB-metoden og kan beregne de risikovægtede eksponeringsbeløb i henhold til kapitel 3 for nogle, men ikke for alle eksponeringer

9) »overkollateralisering«: enhver form for kreditforbedring, hvorved underliggende eksponeringer opføres til en værdi, som er større end securitiseringspositionernes værdi

10) »simpel, transparent og standardiseret securitisering« eller »STS-securitisering«: en securitisering, som opfylder kravene i artikel 18 i forordning (EU) 2017/2402

11) »asset-backed commercial paper-program« eller »ABCP -program«: et asset-backed commercial paper-program eller et ABCP program som defineret i artikel 2, nr. 7), i forordning (EU) 2017/2402

12) »asset-backed commercial paper-transaktion« eller »ABCP-transaktion«: en asset-backed commercial paper-transaktion eller ABCP-transaktion som defineret i artikel 2, nr. 8), i forordning (EU) 2017/2402

13) »traditionel securitisering«: en traditionel securitisering som defineret i artikel 2, nr. 9), i forordning (EU) 2017/2402

14) »syntetisk securitisering«: en syntetisk securitisering som defineret i artikel 2, nr. 10), i forordning (EU) 2017/2402

15) »revolverende eksponering«: en revolverende eksponering som defineret i artikel 2, nr. 15), i forordning (EU) 2017/2402

16) »førtidsindfrielsesbestemmelse«: en førtidsindfrielsesbestemmelse som defineret i artikel 2, nr. 17), i forordning (EU) 2017/2402

17) »first loss-tranche«: en first loss-tranche som defineret i artikel 2, nr. 18), i forordning (EU) 2017/2402

18) »mezzaninsecuritiseringsposition«: en position inden for en securitisering, der er efterstillet den foranstillede securitiseringsposition og er mere privilegeret end first loss-tranchen, og som er omfattet af en risikovægtning, der er mindre end 1 250 % og større end 25 % i overensstemmelse med afdeling 3, underafdeling 2 og 3

19) »støtteenhed«: et selskab eller en enhed, der er oprettet af en medlemsstats centralregering eller regionale eller lokale myndighed, og som yder støttelån eller stiller støttegarantier, og hvis primære mål ikke er at give overskud eller maksimere markedsandelen, men at fremme almene samfundsmæssige målsætninger, forudsat at regeringen eller myndigheden, med forbehold af statsstøtteregler, er forpligtet til at afdække selskabets eller enhedens økonomiske grundlag og opretholde dets/dens levedygtighed i hele dets/dens levetid, eller at mindst 90 % af dets/dens oprindelige kapital eller finansiering eller det støttelån, som selskabet eller enheden yder, direkte eller indirekte garanteres af medlemsstatens centralregering eller regionale eller lokale myndighed.

Artikel 243

Kriterier for STS-securitiseringer, der er berettiget til differentieret kapitalbehandling

1. Positioner i et ABCP-program eller en ABCP-transaktion, der kan betragtes som positioner i en STS-securitisering, er berettiget til den behandling, der er fastsat i artikel 260, 262 og 264, hvis følgende krav er opfyldt:

|

a) |

de underliggende eksponeringer opfylder på det tidspunkt, hvor eksponeringerne inkluderes i ABCP-programmet, efter det eksponeringsleverende instituts eller den oprindelige långivers bedste overbevisning betingelserne for efter standardmetoden og under hensyntagen til en eventuel anerkendt kreditrisikoreduktion at blive tildelt en risikovægt, der svarer til eller er mindre end 75 % på individuelt eksponeringsgrundlag, når eksponeringen er en detaileksponering, eller 100 % for alle andre eksponeringer, og |

|

b) |

den samlede værdi af alle eksponeringer mod en enkelt låntager i ABCP-programmet udgør højst 2 % af den samlede værdi af alle eksponeringer i ABCP-programmet på det tidspunkt, hvor eksponeringerne blev føjet til ABCP-programmet. Med henblik på denne beregning betragtes lån eller leasing til en gruppe indbyrdes forbundne kunder efter det organiserende instituts bedste overbevisning som eksponeringer mod en enkelt låntager. |

For så vidt angår tilgodehavender fra salg finder første afsnit, litra b), ikke anvendelse, når kreditrisikoen ved disse tilgodehavender er fuldt omfattet af anerkendt kreditrisikoafdækning i henhold til kapitel 4, forudsat at udbyderen af kreditrisikoafdækningen i den forbindelse er et institut, et forsikringsselskab eller et genforsikringsselskab. Med henblik på dette afsnit anvendes kun den del af tilgodehavenderne fra salg, der efter hensyntagen til virkningen af eventuelle købsrabatter og overkollateralisering er tilbage, til at bestemme, om de er fuldt omfattet, og om koncentrationsgrænsen er nået.

For så vidt angår securitiserede resterende leasingværdier finder første afsnit, litra b), ikke anvendelse, når disse værdier ikke er eksponeret mod refinansierings- eller videresalgsrisiko på grund af en i henhold til artikel 201, stk. 1, anerkendt tredjeparts retsgyldige forpligtelse til at genkøbe eller refinansiere den pågældende eksponering til et forud fastsat beløb.

Den risikovægt, som et institut vil tillægge en likviditetsfacilitet, der helt dækker det ABCP, som er udstedt i henhold til programmet, svarer til eller er mindre end 100 % uanset første afsnit, litra a), når instituttet anvender artikel 248, stk. 3, eller har fået tilladelse til at anvende den interne vurderingsmetode i overensstemmelse med artikel 265.

2. Positioner i andre securitiseringer end et ABCP-program eller en ABCP-transaktion, der kan betragtes som positioner i en STS-securitisering, er berettiget til den behandling, der er fastsat i artikel 260, 262 og 264, hvis følgende krav er opfyldt:

|

a) |

Ved tilføjelsen til securitiseringen udgør den samlede værdi af alle eksponeringer mod en enkelt låntager i puljen højst 2 % af værdien af den samlede udestående værdi af puljen af underliggende eksponeringer. Med henblik på denne beregning betragtes lån eller leasing til en gruppe indbyrdes forbundne kunder som eksponeringer mod en enkelt låntager. For så vidt angår securitiserede resterende leasingværdier finder første afsnit ikke anvendelse, når disse værdier ikke er eksponeret mod refinansierings- eller videresalgsrisiko på grund af en i henhold til artikel 201, stk. 1, anerkendt tredjeparts retsgyldige forpligtelse til at genkøbe eller refinansiere den pågældende eksponering til et forud fastsat beløb. |

|

b) |

Ved tilføjelsen til securitiseringen opfylder de underliggende eksponeringer betingelserne for efter standardmetoden og under hensyntagen til en eventuel anerkendt kreditrisikoreduktion at blive tildelt en risikovægt, der svarer til eller er mindre end:

|

|

c) |

Når litra b), nr. i) og ii), finder anvendelse, må lån sikret ved efterstillede sikkerhedsrettigheder til et givet aktiv kun føjes til securitiseringen, hvis alle lån sikret ved foranstillede sikkerhedsrettigheder til dette aktiv også føjes til securitiseringen. |

|

d) |

Når dette stykkes litra b), nr. i), finder anvendelse, må intet lån i puljen af underliggende eksponeringer ved tilføjelsen til securitiseringen have en belåningsgrad på over 100 % som fastsat i henhold til artikel 129, stk. 1, litra d), nr. i), og artikel 229, stk. 1. |

Artikel 244

Traditionel securitisering

1. Det eksponeringsleverende institut ved en traditionel securitisering kan udelukke underliggende eksponeringer fra sin beregning af risikovægtede eksponeringsbeløb og i givet fald af de forventede tab, hvis en af følgende betingelser er opfyldt:

|

a) |

En væsentlig kreditrisiko i forbindelse med de underliggende eksponeringer er overført til tredjeparter. |

|

b) |

Det eksponeringsleverende institut anvender en risikovægtning på 1 250 % for alle sine securitiseringspositioner i securitiseringen eller fratrækker disse securitiseringspositioner i den egentlige kernekapital, jf. artikel 36, stk. 1, litra k). |

2. En væsentlig kreditrisiko anses for at være overført i et af følgende tilfælde:

|

a) |

De risikovægtede eksponeringsværdier af de mezzaninsecuritiseringspositioner, som det eksponeringsleverende institut besidder i securitiseringen, overstiger ikke 50 % af de risikovægtede eksponeringsværdier af alle mezzaninsecuritiseringspositioner i securitiseringen. |

|

b) |

Det eksponeringsleverende institut besidder ikke mere end 20 % af eksponeringsværdien af first loss-tranchen i securitiseringen, forudsat at følgende betingelser er opfyldt:

|

Hvis den mulige reduktion af de risikovægtede eksponeringsbeløb, som det eksponeringsleverende institut ville opnå ved securitiseringen i litra a) eller b), ikke er underbygget af en tilsvarende kreditrisikooverførsel til tredjeparter, kan de kompetente myndigheder i det enkelte tilfælde beslutte, at en væsentlig kreditrisiko ikke anses for at være overført til tredjeparter.

3. Uanset stk. 2 kan de kompetente myndigheder give eksponeringsleverende institutter tilladelse til at anerkende en væsentlig kreditrisikooverførsel i forbindelse med securitisering, hvis det eksponeringsleverende institut i hvert tilfælde godtgør, at den reduktion af kapitalgrundlagskrav, som det eksponeringsleverende institut opnår ved securitiseringen, er underbygget af en tilsvarende kreditrisikooverførsel til tredjeparter. Der kan kun gives tilladelse, hvis instituttet opfylder begge følgende betingelser:

|

a) |

Instituttet har passende interne risikostyringspolitikker og metoder til at vurdere kreditrisikooverførslen. |

|

b) |

Instituttet har også anerkendt kreditrisikooverførslen til tredjeparter i hvert tilfælde med henblik på instituttets interne risikostyring og dets allokering af intern kapital. |

4. Ud over de krav, der er omhandlet i stk. 1. 2 og 3, skal alle følgende betingelser være opfyldt:

|

a) |

Dokumentationen vedrørende transaktionen afspejler securitiseringens økonomiske substans. |

|

b) |

Securitiseringspositionerne udgør ikke betalingsforpligtelser for det eksponeringsleverende institut. |

|

c) |

De underliggende eksponeringer anbringes uden for det eksponeringsleverende instituts og dets kreditorers rækkevidde på en måde, som opfylder kravet i artikel 20, stk. 1, i forordning (EU) 2017/2402 |

|

d) |

Det eksponeringsleverende institut bevarer ikke kontrol over de underliggende eksponeringer. Kontrol over de underliggende eksponeringer anses for bevaret, hvis det eksponeringsleverende institut har ret til at genkøbe de tidligere overførte eksponeringer fra erhververen med henblik på at realisere gevinsterne af disse, eller hvis det i øvrigt er forpligtet til igen at påtage sig den overførte risiko. At det eksponeringsleverende institut bevarer sine rettigheder eller forpligtelser vedrørende de underliggende eksponeringer, udgør ikke i sig selv kontrol over eksponeringerne. |

|

e) |

Dokumentationen for securitiseringen indeholder ikke bestemmelser eller betingelser, som:

|

|

f) |

Dokumentationen vedrørende transaktionen gør det klart, at det eksponeringsleverende eller det organiserende institut kun kan foretage et eventuelt køb eller genkøb af securitiseringspositioner eller et eventuelt genkøb eller en eventuel omlægning eller udskiftning af de underliggende eksponeringer ud over de kontraktlige forpligtelser, hvis sådanne foranstaltninger træffes i overensstemmelse med de gældende markedsvilkår, og parterne i denne forbindelse handler i egen interesse på fri og uafhængig basis. |

|

g) |

Når der er tale om en clean-up call option, skal en sådan option også opfylde alle følgende betingelser:

|

|

h) |

Det eksponeringsleverende institut har modtaget en udtalelse fra en kvalificeret juridisk rådgiver, der bekræfter, at securitiseringen opfylder betingelserne i dette stykkes litra c). |

5. De kompetente myndigheder orienterer EBA om de tilfælde, hvor de har besluttet, at den mulige reduktion af de risikovægtede eksponeringsbeløb ikke er underbygget af en tilsvarende kreditrisikooverførsel til tredjeparter i overensstemmelse med stk. 2, og de tilfælde, hvor institutter har valgt at anvende stk. 3.

6. EBA overvåger de forskellige former for tilsynspraksis for anerkendelse af væsentlig risikooverførsel i forbindelse med traditionelle securitiseringer i overensstemmelse med denne artikel. EBA gennemgår navnlig:

|

a) |

betingelserne for overførsel af væsentlig kreditrisiko til tredjeparter i henhold til stk. 2, 3 og 4 |

|

b) |

fortolkningen af »tilsvarende kreditrisikooverførsel til tredjeparter« med henblik på de kompetente myndigheders vurdering, jf., stk. 2, andet afsnit, og stk. 3 |

|

c) |

kravene til de kompetente myndigheders vurdering af securitiseringstransaktioner, i forbindelse med hvilke det eksponeringsleverende institut søger anerkendelse af overførsel af væsentlig kreditrisiko til tredjeparter i henhold til stk. 2 eller 3. |

EBA rapporterer sine resultater til Kommissionen senest den 2. januar 2021. Kommissionen kan efter at have taget rapporten fra EBA i betragtning vedtage en delegeret retsakt i henhold til artikel 462 som supplement til denne forordning ved yderligere at præcisere de punkter, der er nævnt i dette stykkes litra a), b) og c).

Artikel 245

Syntetisk securitisering

1. Det eksponeringsleverende institut til en syntetisk securitisering kan beregne risikovægtede eksponeringsbeløb og i givet fald størrelsen af forventede tab vedrørende de underliggende eksponeringer i overensstemmelse med artikel 251 og 252, hvis én af følgende betingelser er opfyldt:

|

a) |

En væsentlig kreditrisiko er overført til tredjeparter ved hjælp af enten finansieret eller ufinansieret kreditrisikoafdækning. |

|

b) |

Det eksponeringsleverende institut anvender en risikovægtning på 1 250 % for alle sine securitiseringspositioner i securitiseringen eller fratrækker disse securitiseringspositioner i den egentlige kernekapital, jf. artikel 36, stk. 1, litra k). |

2. En væsentlig kreditrisiko anses for at være overført i et af følgende tilfælde:

|

a) |

De risikovægtede eksponeringsværdier af de mezzaninsecuritiseringspositioner, som det eksponeringsleverende institut besidder i securitiseringen, overstiger ikke 50 % af de risikovægtede eksponeringsværdier af alle mezzaninsecuritiseringspositioner i securitiseringen. |

|

b) |

Det eksponeringsleverende institut besidder ikke mere end 20 % af eksponeringsværdien af first loss-tranchen i securitiseringen, forudsat at begge følgende betingelser er opfyldt:

|

Hvis den mulige reduktion af risikovægtede eksponeringsbeløb, som det eksponeringsleverende institut ville opnå ved securitiseringen, ikke er underbygget af en tilsvarende kreditrisikooverførsel til tredjeparter, kan de kompetente myndigheder i det enkelte tilfælde beslutte, at en væsentlig kreditrisiko ikke anses for at være overført til tredjeparter.

3. Uanset stk. 2 kan de kompetente myndigheder give eksponeringsleverende institutter tilladelse til at anerkende en væsentlig kreditrisikooverførsel i forbindelse med securitisering, hvis det eksponeringsleverende institut i hvert tilfælde godtgør, at den reduktion af kapitalgrundlagskrav, som det eksponeringsleverende institut opnår ved securitiseringen, er underbygget af en tilsvarende kreditrisikooverførsel til tredjeparter. Der kan kun gives tilladelse, hvis instituttet opfylder begge følgende betingelser:

|

a) |

Instituttet har passende interne risikostyringspolitikker og metoder til at vurdere risikooverførslen. |

|

b) |

Instituttet har også anerkendt kreditrisikooverførslen til tredjeparter i hvert tilfælde med henblik på instituttets interne risikostyring og dets allokering af intern kapital. |

4. Ud over de krav, der er omhandlet i stk. 1, 2 og 3, skal alle følgende betingelser være opfyldt:

|

a) |

Dokumentationen vedrørende transaktionen afspejler securitiseringens økonomiske substans. |

|

b) |

Kreditrisikoafdækningen, hvorved kreditrisikoen er overført, er i overensstemmelse med artikel 249. |

|

c) |

Dokumentationen for securitiseringen indeholder ikke bestemmelser eller betingelser, som:

|

|

d) |

Kreditrisikoafdækningen kan håndhæves i alle relevante retsområder. |

|

e) |

Dokumentationen vedrørende transaktionen gør det klart, at det eksponeringsleverende eller det organiserende institut kun kan foretage et eventuelt køb eller genkøb af securitiseringspositioner eller et eventuelt genkøb eller en eventuel omlægning eller udskiftning af de underliggende eksponeringer ud over de kontraktlige forpligtelser, hvis sådanne foranstaltninger gennemføres i overensstemmelse med de gældende markedsvilkår, og parterne i denne forbindelse handler i egen interesse på fri og uafhængig basis (armslængde). |

|

f) |

Når der er tale om en clean-up call option, skal en sådan option opfylde samtlige følgende betingelser:

|

|

g) |

Det eksponeringsleverende institut har modtaget en udtalelse fra en kvalificeret juridisk rådgiver, der bekræfter, at securitiseringen opfylder betingelserne i dette stykkes litra d). |

5. De kompetente myndigheder orienterer EBA om de tilfælde, hvor de har besluttet, at den mulige reduktion af risikovægtede eksponeringsbeløb ikke er underbygget af en tilsvarende kreditrisikooverførsel til tredjeparter i overensstemmelse med stk. 2, og de tilfælde, hvor institutter har valgt at anvende stk. 3.

6. EBA overvåger de forskellige former for tilsynspraksis for anerkendelse af væsentlig risikooverførsel i forbindelse med syntetiske securitiseringer i overensstemmelse med denne artikel. EBA gennemgår navnlig:

|

a) |

betingelserne for overførsel af væsentlig kreditrisiko til tredjeparter i henhold til stk. 2, 3 og 4 |

|

b) |

fortolkningen af »tilsvarende kreditrisikooverførsel til tredjeparter« med henblik på de kompetente myndigheders vurdering, jf. stk. 2, andet afsnit, og stk. 3, og |

|

c) |

kravene til de kompetente myndigheders vurdering af securitiseringstransaktioner, i forbindelse med hvilke det eksponeringsleverende institut søger anerkendelse af overførsel af væsentlig kreditrisiko til tredjeparter i henhold til stk. 2 eller 3. |

EBA rapporterer sine resultater til Kommissionen senest den 2. januar 2021. Kommissionen kan efter at have taget rapporten fra EBA i betragtning vedtage en delegeret retsakt i henhold til artikel 462 som supplement til denne forordning ved yderligere at præcisere de punkter, der er nævnt i dette stykkes litra a), b) og c).

Artikel 246

Operationelle krav vedrørende førtidsindfrielsesbestemmelser

Når en securitisering omfatter revolverende eksponeringer og førtidsindfrielsesbestemmelser eller lignende, betragtes væsentlig kreditrisiko kun som overført af det eksponeringsleverende institut, hvis kravene i artikel 244 og 245 er opfyldt, og førtidsindfrielsesbestemmelsen, når den er udløst, ikke bevirker, at:

|

a) |

instituttets foranstillede eller sidestillede krav på de underliggende eksponeringer underordnes de øvrige investorers fordringer |

|

b) |

instituttets krav på de underliggende eksponeringer ikke underordnes yderligere i forhold til andre parters fordringer, eller |

|

c) |

instituttets eksponering mod tab i tilknytning til de underliggende revolverende eksponeringer på anden måde øges. |

Artikel 247

Beregning af risikovægtede eksponeringsbeløb

1. Hvis et eksponeringsleverende institut har overført væsentlig kreditrisiko i forbindelse med en securitiserings underliggende eksponeringer i overensstemmelse med afdeling 2, kan dette institut:

|

a) |

i tilfælde af traditionelle securitiseringer udelukke de underliggende eksponeringer fra sin beregning af risikovægtede eksponeringsbeløb og i givet fald forventede tab |

|

b) |

i tilfælde af syntetiske securitiseringer beregne risikovægtede eksponeringsbeløb og i givet fald forventede tab vedrørende de underliggende eksponeringer i overensstemmelse med artikel 251 og 252. |

2. Hvis det eksponeringsleverende institut har besluttet at anvende stk. 1, skal det beregne de risikovægtede eksponeringsbeløb som fastsat i dette kapitel vedrørende de positioner, som det måtte besidde i securitiseringen.

Hvis det eksponeringsleverende institut ikke har overført væsentlig kreditrisiko eller har besluttet ikke at anvende stk. 1, skal det ikke beregne risikovægtede eksponeringsbeløb vedrørende nogen af de positioner, som det måtte besidde i securitiseringen, men medtager fortsat de underliggende eksponeringer i dets beregning af risikovægtede eksponeringsbeløb og i givet fald forventede tab, som om de ikke var blevet securitiseret.

3. Hvis der er en eksponering for positioner i forskellige trancher i en securitisering, skal eksponeringen for hver tranche anses som en separat securitiseringsposition. Udbyderne af kreditrisikoafdækning vedrørende securitiseringspositioner anses for at besidde positioner i securitiseringen. Securitiseringspositioner indbefatter eksponeringer for en securitisering hidrørende fra rente- eller valutaderivatkontrakter, som instituttet har indgået som led i transaktionen.

4. Medmindre securitiseringspositioner fratrækkes i den egentlige kernekapital i henhold til artikel 36, stk. 1, litra k), skal det risikovægtede eksponeringsbeløb medtages i instituttets sum af risikovægtede eksponeringsbeløb med henblik på artikel 92, stk. 3.

5. Det risikovægtede eksponeringsbeløb for en securitiseringsposition beregnes ved at gange eksponeringsværdien for positionen som beregnet i artikel 248 med den samlede relevante risikovægt.

6. Den samlede risikovægt beregnes som summen af risikovægten i dette kapitel og en eventuel supplerende risikovægt i overensstemmelse med artikel 270a.

Artikel 248

Eksponeringsværdi

1. Eksponeringsværdien af en securitiseringsposition beregnes som følger:

|

a) |

Eksponeringsværdien af en balanceført securitiseringsposition er dens regnskabsmæssige værdi efter justeringer af securitiseringspositionen for enhver relevant specifik kreditrisiko i overensstemmelse med artikel 110. |

|

b) |

Eksponeringsværdien af en ikkebalanceført securitiseringsposition er dens nominelle værdi, fratrukket eventuelle relevante specifikke kreditrisikojusteringer af securitiseringspositionen i overensstemmelse med artikel 110, ganget med den relevante konverteringsfaktor som foreskrevet i dette litra. Konverteringsfaktoren er 100 %, medmindre der er tale om faciliteter med kontante forskud. Med henblik på at bestemme eksponeringsværdien af den uudnyttede del af faciliteter med kontante forskud kan der anvendes en konverteringsfaktor på 0 % på den nominelle værdi af en likviditetsfacilitet, som kan ophæves betingelsesløst, under forudsætning af at tilbagebetaling af træk på faciliteten har forrang frem for andre fordringer på pengestrømme fra de underliggende eksponeringer, og at institutionen har godtgjort over for den kompetente myndighed, at den anvender en tilstrækkelig konservativ metode til at måle størrelsen af den uudnyttede del. |

|

c) |

Eksponeringsværdien af en modpartskreditrisiko for en securitiseringsposition, der hidrører fra et derivatinstrument, som er anført i bilag II, fastlægges i overensstemmelse med kapitel 6. |

|

d) |

Et eksponeringsleverende institut kan trække beløbet for specifikke kreditrisikoreguleringer vedrørende de underliggende eksponeringer i henhold til artikel 110 og eventuelle ikkerefunderbare købsrabatter, der er knyttet til sådanne underliggende eksponeringer, i det omfang de har reduceret egne midler, fra eksponeringsværdien af en securitiseringsposition, der i henhold til underafdeling 3 er tildelt en risikovægt på 1 250 % eller i henhold til artikel 36, stk. 1, litra k), er fratrukket i den egentlige kernekapital. |

EBA udarbejder udkast til reguleringsmæssige tekniske standarder med henblik på at præcisere, hvad der udgør en tilstrækkelig konservativ metode til at måle størrelsen af den uudnyttede del, jf. første afsnit, litra b).

EBA forelægger disse udkast til reguleringsmæssige tekniske standarder for Kommissionen senest den 18. januar 2019.

Kommissionen tillægges beføjelse til at supplere denne forordning gennem vedtagelse af de i dette stykkes tredje afsnit omhandlede reguleringsmæssige tekniske standarder i overensstemmelse med artikel 10-14 i forordning (EU) nr. 1093/2010.

2. Når et institut har to eller flere overlappende positioner i en securitisering, skal det ved beregning af risikovægtede eksponeringsbeløb kun medtage en af positionerne.

Når positioner overlapper hinanden delvist, kan instituttet splitte positionen op i to dele og kun anerkende overlapningen i forhold til den ene del i overensstemmelse med første afsnit. Alternativt kan instituttet behandle positionerne, som om de overlapper hinanden helt, ved med henblik på kapitalberegningen at udvide den position, der giver det højeste risikovægtede eksponeringsbeløb.

Instituttet kan også anerkende en overlapning mellem de specifikke risikokapitalgrundlagskrav for positioner i handelsbeholdningen og kapitalgrundlagskrav for securitiseringspositioner uden for handelsbeholdningen, under forudsætning af at instituttet er i stand til at beregne og sammenligne kapitalgrundlagskravene for de pågældende positioner.

Med henblik på dette stykke anses to positioner for at overlappe hinanden, når de udligner hinanden på en sådan måde, at instituttet kan udelukke tab, som skyldes den ene position, ved at opfylde de forpligtelser, der kræves i forbindelse med den anden position.

3. Når artikel 270c, litra d), finder anvendelse på positioner i ABCP'er, kan instituttet anvende den risikovægt, der er tillagt en likviditetsfacilitet, til beregning af det risikovægtede eksponeringsbeløb for ABCP'et, hvis likviditetsfaciliteten dækker 100 % af ABCP'et udstedt af ABCP-programmet, og likviditetsfaciliteten er sidestillet med ABCP'et på en sådan måde, at de udgør en overlappende position. Instituttet skal underrette de kompetente myndigheder, hvis det har anvendt bestemmelserne i dette stykke. Instituttet kan med henblik på at fastlægge dækningen på 100 % i dette stykke tage hensyn til andre likviditetsfaciliteter i ABCP-programmet, forudsat at de udgør en overlappende position sammen med ABCP'et.

Artikel 249

Anerkendelse af kreditrisikoreduktion for securitiseringspositioner

1. Et institut kan anerkende finansieret eller ufinansieret kreditrisikoafdækning vedrørende en securitiseringsposition, hvis kravene vedrørende kreditrisikoreduktion i dette kapitel og i kapitel 4 er opfyldt.

2. Som anerkendt finansieret kreditrisikoafdækning anses kun finansiel sikkerhed, der i henhold til kapitel 4 kan anerkendes til beregning af risikovægtede eksponeringsbeløb efter kapitel 2, og anerkendelse af kreditrisikoreduktion er betinget af, at de relevante krav i kapitel 4 opfyldes.

Som anerkendt ufinansieret kreditrisikoafdækning og anerkendte udbydere af ufinansieret kreditrisikoafdækning anses kun dem, der kan anerkendes i henhold til kapitel 4, og anerkendelse af kreditrisikoreduktion er betinget af, at de relevante krav i kapitel 4 opfyldes.

3. Uanset stk. 2 skal anerkendte udbydere af ufinansieret kreditrisikoafdækning som omhandlet i artikel 201, stk. 1, litra a)-h), være tildelt en kreditvurdering af et anerkendt ECAI, som er kreditkvalitetstrin 2 eller derover på det tidspunkt, da kreditrisikoafdækningen først blev anerkendt, og derefter kreditkvalitetstrin 3 eller derover. Kravene i dette afsnit finder ikke anvendelse på kvalificerende centrale modparter.

Institutter, som har tilladelse til at anvende IRB-metoden i forbindelse med direkte eksponering for udbyderen af kreditrisikoafdækning, kan vurdere anerkendelse i henhold til første afsnit på grundlag af overensstemmelsen mellem PD for udbyderen af kreditrisikoafdækning og den PD, der er forbundet med de kreditkvalitetstrin, der er omhandlet i artikel 136.

4. Uanset stk. 2 er SSPE'er anerkendte udbydere af kreditrisikoafdækning, hvis samtlige følgende betingelser er opfyldt:

|

a) |

SSPE'erne ejer aktiver, der kan betragtes som anerkendt finansiel sikkerhed i overensstemmelse med kapitel 4 |

|

b) |

de aktiver, der er omhandlet i litra a), er ikke omfattet af fordringer eller eventualfordringer, som er foranstillede i forhold til eller ligestillede med fordringen eller eventualfordringen i det institut, som modtager ufinansieret kreditrisikoafdækning, og |

|

c) |

alle kravene til anerkendelse af finansiel sikkerhed i kapitel 4 er opfyldt. |

5. Med henblik på stk. 4 begrænses afdækningsbeløbet justeret for eventuelt manglende valutamatch eller løbetidsmatch (GA) i overensstemmelse med kapitel 4 til disse aktivers volatilitetsjusterede markedsværdi, og risikovægten for eksponeringer for udbyderen som angivet i standardmetoden (g) fastsættes som den vægtede gennemsnitlige risikovægt, der ville finde anvendelse på disse aktiver som finansiel sikkerhed i henhold til standardmetoden.

6. Hvis en securitiseringsposition er omfattet af fuld kreditrisikoafdækning eller en delvis kreditrisikoafdækning på et pro rata-grundlag, skal følgende krav opfyldes:

|

a) |

Det institut, der yder kreditrisikoafdækning, beregner risikovægtede eksponeringsbeløb for den del af securitiseringspositionen, der er omfattet af kreditrisikoafdækning, i overensstemmelse med underafdeling 3, som om det besad den pågældende del af positionen direkte. |

|

b) |

Det institut, der køber kreditrisikoafdækning, beregner risikovægtede eksponeringsbeløb i overensstemmelse med kapitel 4 for så vidt angår den afdækkede del. |

7. I alle tilfælde, der ikke er omfattet af stk. 6, skal følgende krav opfyldes:

|

a) |

Det institut, der yder kreditrisikoafdækning, behandler den del af positionen, som er omfattet af kreditrisikoafdækning, som en securitiseringsposition og beregner risikovægtede eksponeringsbeløb, som om det besad den pågældende position direkte, i overensstemmelse med underafdeling 3, jf. dog stk. 8, 9 og 10. |

|

b) |

Det institut, der køber kreditrisikoafdækning, beregner risikovægtede eksponeringsbeløb for den afdækkede del af den position, der er omhandlet i litra a), i overensstemmelse med kapitel 4. Instituttet behandler den del af securitiseringspositionen, der ikke er omfattet af kreditrisikoafdækning, som en separat securitiseringsposition og beregner risikovægtede eksponeringsbeløb i overensstemmelse med underafdeling 3, jf. dog stk. 8, 9 og 10. |

8. Institutter, som anvender den interne ratingbaserede metode for securitisering (SEC-IRBA) eller standardmetoden for securitisering (SEC-SA) i henhold til underafdeling 3, fastsætter attachment point (A) og detachment point (D) særskilt for hver af de positioner, som fremkommer i henhold til stk. 7, som om de var blevet udstedt som særskilte securitiseringspositioner ved transaktionens indgåelse. Værdien af henholdsvis KIRB og KSA beregnes under hensyntagen til securitiseringens oprindelige pulje af underliggende eksponeringer.

9. Institutter, som anvender den eksterne ratingbaserede metode for securitisering (SEC-ERBA) i henhold til underafdeling 3 i forbindelse med den oprindelige securitiseringsposition, beregner risikovægtede eksponeringsbeløb for de positioner, der fremkommer i henhold til stk. 7, som følger:

|

a) |

Hvis den afledte position er foranstillet, tildeles den risikovægten for den oprindelige securitiseringsposition. |

|

b) |

Hvis den afledte position er efterstillet, kan den tildeles en afledt rating i henhold til artikel 263, stk. 7. I dette tilfælde beregnes tykkelsen input T udelukkende på grundlag af den afledte position. Hvis en rating ikke kan afledes, anvender instituttet den største af følgende to risikovægte:

|

10. Den afledte position, der er efterstillet, skal behandles som en ikkeforanstillet securitiseringsposition, selv om den oprindelige securitiseringsposition før afdækningen betragtes som foranstillet.

Artikel 250

Implicit støtte

1. Et organiserende institut eller et eksponeringsleverende institut, der med hensyn til en securitisering har anvendt artikel 247, stk. 1 og 2, til beregning af risikovægtede eksponeringsbeløb eller har solgt instrumenter fra sin handelsbeholdning med det resultat, at det ikke længere er forpligtet til at være i besiddelse af kapitalgrundlag til risiciene fra disse instrumenter, må ikke med henblik på at reducere investorers potentielle eller faktiske tab direkte eller indirekte yde støtte til securitiseringen ud over sine kontraktlige forpligtelser.

2. En transaktion anses med henblik på stk. 1 ikke for at udgøre støtte, hvis den indgår behørigt i vurderingen af væsentlig kreditrisikooverførsel, og begge parter har gennemført transaktionen i egen interesse på fri og uafhængig basis. Instituttet skal med henblik herpå foretage en fuldstændig kreditgennemgang af transaktionen og som minimum tage højde for følgende:

|

a) |

genkøbsprisen |

|

b) |

instituttets kapital og likviditet før og efter genkøb |

|

c) |

udviklingen i de underliggende eksponeringer |

|

d) |

udviklingen i de securitiserede positioner |

|

e) |

virkningen af støtte på det eksponeringsleverende instituts forventede tab i forhold til investorer. |

3. Det eksponeringsleverende institut og det organiserende institut underretter den kompetente myndighed om eventuelle transaktioner, der er indgået i forbindelse med securitiseringen i overensstemmelse med stk. 2.

4. EBA udsteder i overensstemmelse med artikel 16 i forordning (EU) nr. 1093/2010 retningslinjer for, hvad der med henblik på denne artikel svarer til uafhængig basis, og de omstændigheder, under hvilke en transaktion ikke er struktureret til at yde støtte.

5. Opfylder et eksponeringsleverende institut eller et organiserende institut ikke stk. 1 for så vidt angår en securitisering, skal instituttet ved beregning af risikovægtede eksponeringsbeløb medtage alle den pågældende securitiserings underliggende eksponeringer, som om de ikke var blevet securitiseret, og oplyse:

|

a) |

at det har ydet støtte til securitiseringen i strid med stk. 1, og |

|

b) |

virkningen af den ydede støtte med hensyn til kapitalgrundlagskrav. |

Artikel 251

Det eksponeringsleverende instituts beregning af risikovægtede eksponeringsbeløb, der er securitiseret i en syntetisk securitisering

1. Ved beregning af risikovægtede eksponeringsbeløb for de underliggende eksponeringer skal det eksponeringsleverende institut for en syntetisk securitisering anvende de beregningsmetoder, der er anført i denne afdeling, hvis det er relevant, i stedet for dem, der er anført i kapitel 2. For institutter, der beregner risikovægtede eksponeringsbeløb og i givet fald størrelsen af forventede tab vedrørende de underliggende eksponeringer i henhold til kapitel 3, er det forventede tab på sådanne eksponeringer nul.

2. De krav, der er omhandlet i denne artikels stk. 1, anvendes på hele puljen af eksponeringer, der sikrer securitiseringen. Med forbehold af artikel 252 beregner det eksponeringsleverende institut risikovægtede eksponeringsbeløb for alle trancher i securitiseringen i overensstemmelse med denne afdeling, herunder de positioner, for hvilke instituttet kan anerkende kreditrisikoreduktion i overensstemmelse med artikel 249. Den risikovægt, der skal anvendes på positioner, der er omfattet af kreditrisikoreduktion, kan ændres i overensstemmelse med kapitel 4.

Artikel 252

Behandling af manglende løbetidsmatch i syntetiske securitiseringer

Med henblik på beregning af risikovægtede eksponeringsbeløb i overensstemmelse med artikel 251 skal eventuelt manglende løbetidsmatch mellem den kreditrisikoafdækning, med hvilken risikooverførslen foretages, og de underliggende eksponeringer beregnes som følger:

|

a) |

Som løbetid for de underliggende eksponeringer anvendes den længste løbetid for disse eksponeringer, dog højst fem år. Løbetiden for kreditrisikoafdækningen fastsættes i overensstemmelse med kapitel 4. |

|

b) |

Et eksponeringsleverende institut skal ved beregning af risikovægtede eksponeringsbeløb for securitiseringspositioner, der i overensstemmelse med denne afdeling tildeles en risikovægt på 1 250 %, ikke tage hensyn til manglende løbetidsmatch. For alle andre positioner anvendes den behandling af manglende løbetidsmatch, som er angivet i kapitel 4, i overensstemmelse med følgende formel:

hvor:

|

Artikel 253

Reduktion af risikovægtede eksponeringsbeløb

1. Hvis en securitiseringsposition er tildelt en risikovægt på 1 250 % i overensstemmelse med denne afdeling, kan institutter i henhold til artikel 36, stk. 1, litra k), som alternativ til at medtage positionen i deres beregning af risikovægtede eksponeringsbeløb fratrække eksponeringsværdien af en sådan position i deres egentlige kernekapital. I denne forbindelse kan beregningen af eksponeringsværdien afspejle anerkendt finansieret kreditrisikoafdækning i overensstemmelse med artikel 249.

2. Hvis et institut benytter sig af alternativet i stk. 1, kan det fradrage det beløb, der fratrækkes i henhold til artikel 36, stk. 1, litra k), i det beløb, der er angivet i artikel 268 som det maksimale kapitalgrundlagskrav, der ville blive beregnet for de underliggende eksponeringer, hvis de ikke var blevet securitiseret.

Artikel 254

Hierarki af metoder

1. Institutter anvender en af de metoder, der er omhandlet i underafdeling 3, til at beregne risikovægtede eksponeringsbeløb i henhold til følgende hierarki:

|

a) |

Hvis de betingelser, der er fastsat i artikel 258, er opfyldt, anvender et institut SEC-IRBA i henhold til artikel 259 og 260. |

|

b) |

Hvis SEC-IRBA ikke kan anvendes, anvender et institut SEC-SA i henhold til artikel 261 og 262. |

|

c) |

Hvis SEC-SA ikke kan anvendes, anvender et institut SEC-ERBA i henhold til artikel 263 og 264 for ratede positioner eller positioner, for hvilke der kan anvendes en afledt rating. |

2. For ratede positioner eller positioner, for hvilke der kan anvendes en afledt rating, anvender et institut SEC-ERBA i stedet for SEC-SA i hvert af følgende tilfælde:

|

a) |

såfremt anvendelse af SEC-SA ville medføre en risikovægt, der er større end 25 %, for så vidt angår positioner, der kan betragtes som positioner i en STS-securitisering |

|

b) |

såfremt anvendelse af SEC-SA ville medføre en risikovægt, der er større end 25 %, eller anvendelse af SEC-ERBA ville medføre en risikovægt, der er større end 75 %, for så vidt angår positioner, der kan betragtes som positioner i en STS-securitisering |

|

c) |

for securitiseringstransaktioner med sikkerhed i puljer af billån, billeasingkontrakter og leasingkontrakter vedrørende udstyr. |

3. I tilfælde, der ikke er omfattet af stk. 2, og uanset stk. 1, litra b), kan et institut beslutte at anvende SEC-ERBA i stedet for SEC-SA på alle sine ratede securitiseringspositioner eller positioner, for hvilke der kan anvendes en afledt rating.

Med henblik på første afsnit underretter et institut den kompetente myndighed om sin beslutning senest den 17. november 2018.

Instituttet underretter sin kompetente myndighed om enhver efterfølgende beslutning om yderligere at ændre den metode, der anvendes for alle dets ratede securitiseringspositioner, inden den 15. november, der følger umiddelbart efter den pågældende beslutning.

I fravær af indsigelse fra den kompetente myndighed senest den 15. december, der følger umiddelbart efter den i andet eller i givet fald tredje afsnit omhandlede frist, får den af instituttet meddelte beslutning virkning den 1. januar det følgende år og forbliver gyldig, indtil en efterfølgende meddelt beslutning træder i kraft. Et institut må ikke anvende forskellige metoder i løbet af samme år.

4. Uanset stk. 1 kan de kompetente myndigheder i det enkelte tilfælde forbyde et institut at anvende SEC-SA, når det risikovægtede eksponeringsbeløb, der fremkommer ved anvendelse af SEC-SA, ikke svarer til risiciene for instituttet eller den finansielle stabilitet, herunder, men ikke begrænset til, den kreditrisiko, der indgår i securitiseringens underliggende eksponeringer. For så vidt angår eksponeringer, der ikke kan betragtes som positioner i en STS-securitisering, skal der tages særligt hensyn til securitiseringer med yderst komplekse og risikobetonede karakteristika.

5. Med forbehold af stk. 1 kan et institut anvende den interne vurderingsmetode til at beregne risikovægtede eksponeringsbeløb for en ikkeratet position i et ABCP-program eller en ABCP-transaktion i henhold til artikel 266, hvis betingelserne i artikel 265 er opfyldt. Hvis et institut har modtaget tilladelse til at anvende den interne vurderingsmetode i henhold til artikel 265, stk. 2, og en specifik position i et ABCP-program eller en ABCP-transaktion falder ind under anvendelsesområdet for den pågældende tilladelse, anvender instituttet denne metode til at beregne denne positions risikovægtede eksponeringsbeløb.

6. For en position i en resecuritisering anvender institutter SEC-SA i henhold til artikel 261 med de ændringer, der er omhandlet i artikel 269.

7. I alle andre tilfælde skal securitiseringspositioner tildeles en risikovægt på 1 250 %.

8. De kompetente myndigheder informerer EBA om eventuelle underretninger i henhold til stk. 3. EBA overvåger indvirkningen af denne artikel på kapitalkrav og de forskellige former for tilsynspraksis i forbindelse med stk. 4 og rapporterer årligt sine resultater til Kommissionen og fastsætter retningslinjer i overensstemmelse med artikel 16 i forordning (EU) nr. 1093/2010.

Artikel 255

Fastsættelse af KIRB og KSA

1. Hvis et institut anvender SEC-IRBA i henhold til underafdeling 3, skal det beregne KIRB i overensstemmelse med stk. 2-5.

2. Institutter fastsætter KIRB ved at gange de risikovægtede eksponeringsbeløb, som ville blive beregnet i henhold til kapitel 3 for underliggende eksponeringer, som om de ikke var blevet securitiseret, med 8 % divideret med eksponeringsværdien af de underliggende eksponeringer. KIRB udtrykkes som et decimaltal mellem nul og et.

3. Med henblik på beregning af KIRB omfatter de risikovægtede eksponeringsbeløb, som ville blive beregnet i henhold til kapitel 3 for de underliggende eksponeringer:

|

a) |

størrelsen af forventede tab i tilknytning til alle securitiseringens underliggende eksponeringer, herunder misligholdte underliggende eksponeringer, som fortsat udgør en del af puljen i henhold til kapitel 3, og |

|

b) |

størrelsen af uventede tab i tilknytning til alle de underliggende eksponeringer, herunder misligholdte underliggende eksponeringer i puljen i henhold til kapitel 3. |

4. Institutter kan beregne KIRB for en securitiserings underliggende eksponeringer i henhold til bestemmelserne i kapitel 3 om beregning af kapitalkrav for erhvervede fordringer. Med henblik herpå behandles detaileksponeringer som erhvervede detailfordringer og ikkedetaileksponeringer som erhvervede erhvervsfordringer.

5. Institutter beregner KIRB særskilt for udvandingsrisiko vedrørende en securitiserings underliggende eksponeringer, når udvandingsrisikoen er væsentlig for sådanne eksponeringer.

Hvis tab som følge af udvandings- og kreditrisici behandles samlet i securitiseringen, kombinerer institutter med henblik på underafdeling 3 KIRB for henholdsvis udvandings- og kreditrisiko i en fælles KIRB. Forekomst af en fælles reservefond eller overkollateralisering til dækning af tab som følge af enten kredit- eller udvandingsrisiko kan betragtes som en indikator for, at disse risici behandles samlet.

Hvis udvandings- og kreditrisici ikke behandles samlet i securitiseringen, ændrer institutter den behandling, der er omhandlet i andet afsnit, således at KIRB for henholdsvis udvandings- og kreditrisiko kombineres på forsigtig vis.

6. Hvis et institut anvender SEC-SA i henhold til underafdeling 3, beregner det KSA ved at gange de risikovægtede eksponeringsbeløb, som ville blive beregnet i henhold til kapitel 2 for de underliggende eksponeringer, som om de ikke var blevet securitiseret, med 8 % divideret med værdien af de underliggende eksponeringer. KSA udtrykkes som et decimaltal mellem nul og et.

Med henblik på dette stykke beregner institutter eksponeringsværdien af de underliggende eksponeringer uden modregning af specifikke kreditrisikoreguleringer og yderligere værdijusteringer i henhold til artikel 34 og 110 og andre reduktioner af kapitalgrundlaget.

7. Hvis en securitiseringsstruktur omfatter brug af en SSPE, behandles alle SSPE'ens eksponeringer i tilknytning til securitiseringen med henblik på stk. 1-6 som underliggende eksponeringer. Et institut kan med henblik på beregning af KIRB eller KSA udelukke SSPE'ens eksponeringer fra puljen af underliggende eksponeringer, hvis risikoen som følge af SSPE'ens eksponeringer er uvæsentlig, eller hvis den ikke har indvirkning på instituttets securitiseringsposition, jf. dog ovenstående.

I tilfælde af finansierede syntetiske securitiseringer medtages eventuelle væsentlige indtægter fra credit-linked notes eller andre finansierede forpligtelser, som SSPE'en har udstedt, og som stilles som sikkerhed for tilbagebetaling af securitiseringspositionerne, i beregningen af KIRB eller KSA, hvis kreditrisikoen ved sikkerhedsstillelsen er omfattet af trancheopdelt tabsallokering.

8. Med henblik på denne artikels stk. 5, tredje afsnit, udsteder EBA i overensstemmelse med artikel 16 i forordning (EU) nr. 1093/2010 retningslinjer for passende metoder til at kombinere KIRB for udvandings- og kreditrisici, når disse risici ikke behandles samlet i en securitisering.

9. EBA udarbejder udkast til reguleringsmæssige tekniske standarder, der nærmere fastlægger betingelserne for, at institutter kan beregne KIRB for puljer af underliggende eksponeringer i henhold til stk. 4, navnlig hvad angår:

|

a) |

intern kreditpolitik og modeller til beregning af KIRB for securitiseringer |

|

b) |

anvendelse af forskellige risikofaktorer for puljen af underliggende eksponeringer og, såfremt tilstrækkelig nøjagtige eller pålidelige data om denne pulje ikke er tilgængelige, af indirekte data til at estimere PD og LGD, og |

|

c) |

krav om rettidig omhu for at overvåge sælgere af fordringers eller andre eksponeringsleverende institutters tiltag og politikker. |

EBA forelægger disse udkast til reguleringsmæssige tekniske standarder for Kommissionen senest den 18. januar 2019.

Kommissionen tillægges beføjelse til at vedtage de i dette stykkes andet afsnit omhandlede reguleringsmæssige tekniske standarder i overensstemmelse med artikel 10-14 i forordning (EU) nr. 1093/2010.

Artikel 256

Fastsættelse af attachment point (A) og detachment point (D)

1. Med henblik på underafdeling 3 fastsætter institutter attachment point (A) til den tærskelværdi, som udløser allokering af tab i puljen af underliggende eksponeringer til en relevant securitiseringsposition.

Attachment point (A) udtrykkes som et decimaltal mellem nul og et og svarer til nul eller forholdet mellem den udestående balance i puljen af underliggende eksponeringer i securitiseringen minus den udestående balance i alle trancher, som er foranstillede i forhold til eller sidestillede med den tranche, som indeholder den relevante securitiseringsposition, og den udestående balance i alle de underliggende eksponeringer i securitiseringen, herunder eksponeringen selv, afhængigt af hvad der er størst.

2. Med henblik på underafdeling 3 fastsætter institutter detachment point (D) til den tærskelværdi, hvor tab i puljen af underliggende eksponeringer ville medføre tab af hele hovedstolen i den tranche, som indeholder den relevante securitiseringsposition.

Detachment point (D) udtrykkes som et decimaltal mellem nul og et og svarer til nul eller forholdet mellem den udestående balance i puljen af underliggende eksponeringer i securitiseringen minus den udestående balance i alle trancher, som er foranstillede i forhold til den tranche, som indeholder den relevante securitiseringsposition, og den udestående balance i alle de underliggende eksponeringer i securitiseringen, afhængigt af hvad der er størst.

3. Med henblik på stk. 1 og 2 behandler institutter overkollateralisering og finansierede reservekonti som trancher og de aktiver, der omfatter sådanne reservekonti, som underliggende eksponeringer.

4. Med henblik på stk. 1 og 2 ser institutter bort fra ufinansierede reservekonti og aktiver, som ikke giver kreditforbedring, f.eks. dem, der kun tilvejebringer likviditetsstøtte, valuta- eller renteswaps og konti med kontant sikkerhedsstillelse i tilknytning til disse positioner i securitiseringen. For så vidt angår finansierede reservekonti og aktiver, som giver kreditforbedring, behandler institutter kun de dele af disse konti eller aktiver, der er tabsabsorberende, som securitiseringspositioner.

5. Hvis to eller flere positioner i samme transaktion har forskellige løbetider, men deler pro rata-tabsallokering, bør beregningen af attachment points (A) og detachment points (D) baseres på den samlede udestående balance af disse positioner, og de attachment points (A) og detachment points (D), som er resultatet heraf, skal være ens.

Artikel 257

Fastsættelse af trancheløbetid (MT)

1. Med henblik på underafdeling 3 kan institutter, jf. dog stk. 2, fastsætte trancheløbetid (MT) som enten:

|

a) |

den vægtede gennemsnitlige løbetid for de beløb, der kontraktmæssigt forfalder til betaling i tranchen, i henhold til følgende formel:

hvor CFt angiver alle de beløb (hovedstol, renter og gebyrer), som låntager kontraktmæssigt skal betale i perioden t, eller |

|

b) |

tranchens endelige ubetingede udløb i henhold til følgende formel:

hvor ML er tranchens endelige ubetingede udløb. |

2. Med henblik på stk. 1 er fastsættelsen af trancheløbetid (MT) i alle tilfælde omfattet af en bundgrænse på et år og et loft på fem år.

3. Hvis et institut i medfør af en kontrakt kan blive udsat for potentielle tab fra underliggende eksponeringer, fastsætter instituttet securitiseringspositionens løbetid ved at tage hensyn til kontraktens løbetid plus sådanne underliggende eksponeringers længste løbetid. For så vidt angår revolverende eksponeringer anvendes den længste kontraktmæssigt mulige resterende løbetid for eksponeringen, som kan tilføjes i den revolverende periode.

4. EBA overvåger de forskellige former for praksis på dette område, navnlig med hensyn til anvendelsen af denne artikels stk. 1, litra a), og udsteder senest den 31. december 2019 retningslinjer i overensstemmelse med artikel 16 i forordning (EU) nr. 1093/2010.

Artikel 258

Betingelser for anvendelse af den interne ratingbaserede metode (SEC-IRBA)

1. Institutter anvender SEC-IRBA til at beregne risikovægtede eksponeringsbeløb for en securitiseringsposition, hvis følgende betingelser er opfyldt:

|

a) |

positionen har sikkerhed i en IRB-pulje eller en blandet pulje, forudsat at det pågældende institut i sidstnævnte tilfælde kan beregne KIRB i henhold til afdeling 3 for mindst 95 % af den underliggende værdi af eksponeringen |

|

b) |

der er tilstrækkelige tilgængelige oplysninger om securitiseringens underliggende eksponeringer til, at instituttet kan beregne KIRB, og |

|

c) |

instituttet er ikke udelukket fra at anvende SEC-IRBA i forbindelse med en specifik securitiseringsposition i henhold til stk. 2. |

2. De kompetente myndigheder kan i det enkelte tilfælde udelukke anvendelse af SEC-IRBA, når securitiseringer har yderst komplekse eller risikobetonede karakteristika. Med henblik herpå kan følgende betragtes som yderst komplekse eller risikobetonede karakteristika:

|

a) |

kreditforbedring, som kan udhules af andre årsager end porteføljetab |

|

b) |

puljer af underliggende eksponeringer med en høj grad af intern korrelation som følge af koncentrerede eksponeringer mod enkeltstående sektorer eller geografiske områder |

|

c) |

transaktioner, hvor tilbagebetaling af securitiseringspositioner i høj grad afhænger af risikofaktorer, som ikke er afspejlet i KIRB, eller |

|

d) |

yderst komplekse tabsallokeringer mellem trancher. |

Artikel 259

Beregning af risikovægtet eksponering efter SEC-IRBA

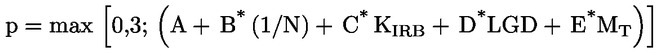

1. Efter SEC-IRBA beregnes den risikovægtede eksponering for en securitiseringsposition ved at gange eksponeringsværdien for positionen som beregnet i henhold til artikel 248 med den relevante risikovægt fastsat som følger og i alle tilfælde omfattet af en bundgrænse på 15 %:

|

RW = 1 250 % |

når D ≤ KIRB |

|

RW = 12,5 · KSSFA(KIRB) |

når A ≥ KIRB |

|

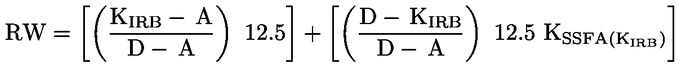

|

når A < KIRB < D |

hvor:

|

KIRB |

er kapitalkravet for puljen af underliggende eksponeringer som defineret i artikel 255 |

|

D |

er detachment point som fastsat i henhold til artikel 256 |

|

A |

er attachment point som fastsat i henhold til artikel 256 |

hvor:

|

a |

= |

– (1/(p * KIRB)) |

|

u |

= |

D – KIRB |

|

l |

= |

max(A – KIRB; 0) |

hvor:

hvor:

|

N |

er det faktiske antal eksponeringer i puljen af underliggende eksponeringer beregnet i henhold til stk. 4 |

|

LGD |

er det eksponeringsvægtede gennemsnitlige tab givet misligholdelse for puljen af underliggende eksponeringer beregnet i henhold til stk. 5 |

|

MT |

er tranchens løbetid som fastsat i henhold til artikel 257. |

Parametrene A, B, C, D og E fastsættes i henhold til følgende opslagstabel:

|

|

A |

B |

C |

D |

E |

|

|

Ikkedetail |

Foranstillet, diversificeret (N ≥ 25) |

0 |

3,56 |

–1,85 |

0,55 |

0,07 |

|

Foranstillet, ikkediversificeret (N < 25) |

0,11 |

2,61 |

–2,91 |

0,68 |

0,07 |

|

|

Ikkeforanstillet, diversificeret (N ≥ 25) |

0,16 |

2,87 |

–1,03 |

0,21 |

0,07 |

|

|

Ikkeforanstillet, ikkediversificeret (N < 25) |

0,22 |

2,35 |

–2,46 |

0,48 |

0,07 |

|

|

Detail |

Foranstillet |

0 |

0 |

–7,48 |

0,71 |

0,24 |

|

Ikkeforanstillet |

0 |

0 |

–5,78 |

0,55 |

0,27 |

|

2. Hvis den underliggende IRB-pulje omfatter både detail- og ikkedetaileksponeringer, opdeles puljen i en detail- og en ikkedetailunderpulje, og for hver underpulje estimeres et særskilt p-parameter (og de tilsvarende inputparametre N, KIRB og LGD). Derefter beregnes et vægtet gennemsnitligt p-parameter for transaktionen på basis af p-parametrene for hver underpulje og den nominelle størrelse af eksponeringerne i hver underpulje.

3. Hvis et institut anvender SEC-IRBA i forbindelse med en blandet pulje, baseres beregningen af p-parameteret udelukkende på de underliggende eksponeringer, som er omfattet af IRB-metoden. Der ses i denne forbindelse bort fra de underliggende eksponeringer, som er omfattet af standardmetoden.

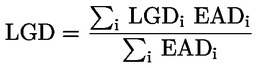

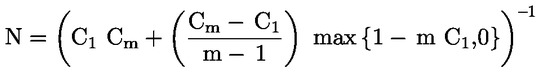

4. Det faktiske antal eksponeringer (N) beregnes som følger:

hvor EADi svarer til den eksponeringsværdi, der er knyttet til puljens eksponering nr. i.

Flere eksponeringer mod samme låntager konsolideres og behandles som en enkelt eksponering.

5. Det eksponeringsvægtede gennemsnitlige LGD beregnes som følger:

hvor LGDi svarer til det gennemsnitlige LGD i tilknytning til alle eksponeringer mod låntager nr. i.

Hvis kredit- og udvandingsrisici for erhvervede fordringer håndteres i aggregeret form i en securitisering, beregnes LGD-inputtet som et vægtet gennemsnit af LGD for kreditrisiko og 100 % af LGD for udvandingsrisiko. Vægtene er de separate kapitalkrav i forbindelse med IRB-metoden vedrørende henholdsvis kreditrisiko og udvandingsrisiko. Med henblik herpå kan forekomst af en fælles reservefond eller overkollateralisering til dækning af tab som følge af enten kredit- eller udvandingsrisiko betragtes som en indikator for, at disse risici håndteres i aggregeret form.

6. Hvis andelen af den største underliggende eksponering i puljen (C1) ikke er større end 3 %, kan institutter anvende følgende forenklede metode til at beregne N og de eksponeringsvægtede gennemsnitlige LGD'er:

LGD = 0,50

hvor

|

Cm |

angiver andelen af puljen svarende til summen af de største m-eksponeringer, og |

|

m |

fastsættes af det pågældende institut. |

Hvis kun C1 er tilgængelig og ikke er større end 0,03, kan instituttet fastsætte LGD som 0,50 og N som 1/C1.

7. Hvis en position har sikkerhed i en blandet pulje, og det pågældende institut kan beregne KIRB for mindst 95 % af de underliggende eksponeringsbeløb i henhold til artikel 258, stk. 1, litra a), beregner instituttet kapitalkravet for puljen af underliggende eksponeringer som følger:

hvor

d er den andel af størrelsen af underliggende eksponeringer, for hvilken instituttet kan beregne KIRB, i forhold til størrelsen af alle underliggende eksponeringer.

8. Hvis et institut har en securitiseringsposition i form af et derivat til at afdække markedsrisici, herunder rente- eller valutarisici, kan det tildele dette derivat en afledt risikovægt svarende til risikovægten for referencepositionen beregnet i henhold til denne artikel.

Med henblik på første afsnit er referencepositionen den position, som i alle henseender er sidestillet med derivatet, eller i mangel af en sådan sidestillet position den position, som er umiddelbart efterstillet derivatet.

Artikel 260

Behandling af STS-securitiseringer efter SEC-IRBA

Efter SEC-IRBA beregnes risikovægten for en position i STS-securitiseringer i henhold til artikel 259, dog med følgende ændringer:

bundgrænse for risikovægt for foranstillede securitiseringspositioner = 10 %

Artikel 261

Beregning af risikovægtede eksponeringsbeløb efter standardmetoden (SEC-SA)

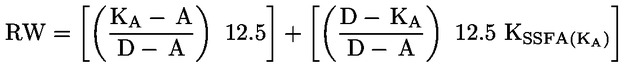

1. Efter SEC-SA beregnes det risikovægtede eksponeringsbeløb for en position i en securitisering ved at gange eksponeringsværdien af positionen som beregnet i henhold til artikel 248 med den relevante risikovægt fastsat som følger og i alle tilfælde omfattet af en bundgrænse på 15 %:

|

RW = 1 250 % |

når D ≤ KA |

|

RW = 12,5 · KSSFA(KA) |

når A ≥ KA |

|

|

når A < KA < D |

hvor:

|

D |

er detachment point som fastsat i henhold til artikel 256 |

|

A |

er attachment point som fastsat i henhold til artikel 256 |

|

KA |

er et parameter beregnet i henhold til stk. 2 |

hvor:

|

a |

= |

– (1/(p · KA)) |

|

u |

= |

D – KA |

|

l |

= |

max (A – KA; 0) |

|

p |

= |

1 for en securitiseringseksponering, som ikke er en resecuritiseringseksponering. |

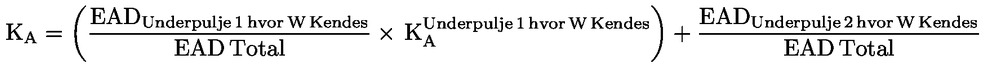

2. Med henblik på stk. 1 beregnes KA som følger:

hvor:

KSA er kapitalkravet for den underliggende pulje som defineret i artikel 255

W = forholdet mellem:

|

a) |

summen af den nominelle størrelse af misligholdte underliggende eksponeringer, og |

|

b) |

summen af den nominelle størrelse af alle underliggende eksponeringer. |

I denne forbindelse forstås ved misligholdt eksponering en underliggende eksponering, som enten: i) er 90 dage eller mere over forfald, ii) er omfattet af konkurs- eller insolvensbehandling, iii) er omfattet af tvangsrealisation eller en tilsvarende procedure eller iv) er misligholdt i henhold til securitiseringsdokumentationen.

Hvis et institut for 5 % eller derunder af de underliggende eksponeringer i en pulje ikke har kendskab til status med hensyn til overtrædelse af kontraktvilkår, kan det anvende SEC-SA, dog med følgende justering i beregningen af KA:

Hvis et institut for over 5 % af de underliggende eksponeringer i en pulje ikke har kendskab til status med hensyn til overtrædelse af kontraktvilkår, skal positionen i securitiseringen risikovægtes med 1 250 %.

3. Hvis et institut har en securitiseringsposition i form af et derivat til at afdække markedsrisici, herunder rente- eller valutarisici, kan det tildele dette derivat en afledt risikovægt svarende til risikovægten for referencepositionen beregnet i henhold til denne artikel.

Med henblik på dette stykke er referencepositionen den position, som i alle henseender er sidestillet med derivatet, eller i mangel af en sådan sidestillet position den position, som er umiddelbart efterstillet derivatet.

Artikel 262

Behandling af STS-securitiseringer efter SEC-SA

Efter SEC-SA beregnes risikovægten for en position i en STS-securitisering i henhold til artikel 261, dog med følgende ændringer:

|

|

bundgrænse for risikovægt for foranstillede securitiseringspositioner = 10 % |

|

|

p = 0,5. |

Artikel 263

Beregning af risikovægtede eksponeringsbeløb efter den eksterne ratingbaserede metode (SEC-ERBA)

1. Efter SEC-ERBA beregnes de risikovægtede eksponeringsbeløb for en securitiseringsposition ved at gange eksponeringsværdien af positionen som beregnet i henhold til artikel 248 med den relevante risikovægt i henhold til denne artikel.

2. For så vidt angår eksponeringer med kortsigtede kreditvurderinger, eller når en rating baseret på en kortsigtet kreditvurdering kan afledes i henhold til stk. 7, finder følgende risikovægte anvendelse:

Tabel 1

|

Kreditkvalitetstrin |

1 |

2 |

3 |

Alle andre ratings |

|

Risikovægt |

15 % |

50 % |

100 % |

1 250 % |

3. For så vidt angår eksponeringer med langsigtede kreditvurderinger, eller når en rating baseret på en langsigtet kreditvurdering kan afledes i henhold til denne artikels stk. 7, finder risikovægtene i tabel 2 anvendelse, behørigt justeret for trancheløbetid (MT) i henhold til artikel 257 og nærværende artikels stk. 4 og for så vidt angår ikkeforanstillede trancher for tranchetykkelse i henhold til nærværende artikels stk. 5:

Tabel 2

|

Kreditkvalitetstrin |

Foranstillet tranche |

Ikkeforanstillet (tynd) tranche |

||

|

Trancheløbetid (MT) |

Trancheløbetid (MT) |

|||

|

1 år |

5 år |

1 år |

5 år |

|

|

1 |

15 % |

20 % |

15 % |

70 % |

|

2 |

15 % |

30 % |

15 % |

90 % |

|

3 |

25 % |

40 % |

30 % |

120 % |

|

4 |

30 % |

45 % |

40 % |

140 % |

|

5 |

40 % |

50 % |

60 % |

160 % |

|

6 |

50 % |

65 % |

80 % |

180 % |

|

7 |

60 % |

70 % |

120 % |

210 % |

|

8 |

75 % |

90 % |

170 % |

260 % |

|

9 |

90 % |

105 % |

220 % |

310 % |

|

10 |

120 % |

140 % |

330 % |

420 % |

|

11 |

140 % |

160 % |

470 % |

580 % |

|

12 |

160 % |

180 % |

620 % |

760 % |

|

13 |

200 % |

225 % |

750 % |

860 % |

|

14 |

250 % |

280 % |

900 % |

950 % |

|

15 |

310 % |

340 % |

1 050 % |

1 050 % |

|

16 |

380 % |

420 % |

1 130 % |

1 130 % |

|

17 |

460 % |

505 % |

1 250 % |

1 250 % |

|

Alle andre |

1 250 % |

1 250 % |

1 250 % |

1 250 % |

4. Institutter fastsætter risikovægten for trancher med en løbetid på mellem et og fem år ved brug af lineær interpolation mellem risikovægtene for en løbetid på henholdsvis et og fem år i henhold til tabel 2.

5. Institutter tager højde for tranchetykkelse ved at beregne risikovægten for ikkeforanstillede trancher som følger:

hvor

T = tranchetykkelse udtrykt som D – A

hvor

|

D |

er detachment point som fastsat i henhold til artikel 256 |

|

A |

er attachment point som fastsat i henhold til artikel 256. |

6. De risikovægte for ikkeforanstillede trancher, der fremkommer ved anvendelse af stk. 3, 4 og 5, er omfattet af en bundgrænse på 15 %. Endvidere må risikovægtene ikke være mindre end den risikovægt, der svarer til en hypotetisk foranstillet tranche i samme securitisering med samme kreditvurdering og løbetid.

7. Med henblik på brug af afledte ratings skal institutter tildele en ikkeratet position en afledt rating, der svarer til kreditvurderingen af en ratet referenceposition, som opfylder samtlige følgende betingelser:

|

a) |

Referencepositionen er i alle henseender sidestillet med den ikkeratede securitiseringsposition eller i mangel af en sidestillet position med den referenceposition, der er umiddelbart efterstillet den ikkeratede position. |

|

b) |

Referencepositionen er ikke omfattet af eventuelle tredjepartsgarantier eller andre former for kreditforbedring, som ikke er tilgængelige for den ikkeratede position. |

|

c) |

Referencepositionens løbetid er lig med eller længere end den pågældende ikkeratede positions løbetid. |

|

d) |

Alle afledte ratings ajourføres regelmæssigt for at afspejle eventuelle ændringer i kreditvurderingen af referencepositionen. |

8. Hvis et institut har en securitiseringsposition i form af et derivat til at afdække markedsrisici, herunder rente- eller valutarisici, kan det tildele dette derivat en afledt risikovægt svarende til risikovægten for referencepositionen beregnet i henhold til denne artikel.

Med henblik på første afsnit er referencepositionen den position, som i alle henseender er sidestillet med derivatet, eller i mangel af en sådan sidestillet position den position, som er umiddelbart efterstillet derivatet.

Artikel 264

Behandling af STS-securitiseringer efter SEC-ERBA

1. Efter SEC-ERBA beregnes risikovægten for en position i en STS-securitisering i henhold til artikel 263, jf. dog ændringerne i denne artikel.

2. For så vidt angår eksponeringer med kortsigtede kreditvurderinger, eller når en rating baseret på en kortsigtet kreditvurdering kan afledes i henhold til artikel 263, stk. 7, finder følgende risikovægte anvendelse:

Tabel 3

|

Kreditkvalitetstrin |

1 |

2 |

3 |

Alle andre ratings |

|

Risikovægt |

10 % |

30 % |

60 % |

1 250 % |

3. For så vidt angår eksponeringer med langsigtede kreditvurderinger, eller når en rating baseret på en langsigtet kreditvurdering kan afledes i henhold til artikel 263, stk. 7, fastsættes risikovægte i henhold til tabel 4, justeret for trancheløbetid (MT) i henhold til artikel 257 og artikel 263, stk. 4, og for så vidt angår ikkeforanstillede trancher for tranchetykkelse i henhold til artikel 263, stk. 5:

Tabel 4

|

Kreditkvalitetstrin |

Foranstillet tranche |

Ikkeforanstillet (tynd) tranche |

||

|

Trancheløbetid (MT) |

Trancheløbetid (MT) |

|||

|

1 år |

5 år |

1 år |

5 år |

|

|

1 |

10 % |

10 % |

15 % |

40 % |

|

2 |

10 % |

15 % |

15 % |

55 % |

|

3 |

15 % |

20 % |

15 % |

70 % |

|

4 |

15 % |

25 % |

25 % |

80 % |

|

5 |

20 % |

30 % |

35 % |

95 % |

|

6 |

30 % |

40 % |

60 % |

135 % |

|

7 |

35 % |

40 % |

95 % |

170 % |

|

8 |

45 % |

55 % |

150 % |

225 % |

|

9 |

55 % |

65 % |

180 % |

255 % |

|

10 |

70 % |

85 % |

270 % |

345 % |

|

11 |

120 % |

135 % |

405 % |

500 % |

|

12 |

135 % |

155 % |

535 % |

655 % |

|

13 |

170 % |

195 % |

645 % |

740 % |

|

14 |

225 % |

250 % |

810 % |

855 % |

|

15 |

280 % |

305 % |

945 % |

945 % |

|

16 |

340 % |

380 % |

1 015 % |

1 015 % |

|

17 |

415 % |

455 % |

1 250 % |

1 250 % |

|

Alle andre |

1 250 % |

1 250 % |

1 250 % |

1 250 % |

Artikel 265

Den interne vurderingsmetodes anvendelsesområde og operationelle krav

1. Institutter kan beregne den risikovægtede eksponering for ikkeratede positioner i ABCP-programmer eller ABCP-transaktioner efter den interne vurderingsmetode i henhold til artikel 266, hvis betingelserne i nærværende artikels stk. 2 er opfyldt.

Hvis et institut har modtaget tilladelse til at anvende den interne vurderingsmetode i henhold til nærværende artikels stk. 2, og en specifik position i et ABCP-program eller en ABCP-transaktion falder ind under anvendelsesområdet for den pågældende tilladelse, anvender instituttet denne metode til at beregne denne positions risikovægtede eksponeringsbeløb.

2. De kompetente myndigheder giver institutter tilladelse til at anvende den interne vurderingsmetode inden for et klart afgrænset område, hvis samtlige følgende betingelser er opfyldt:

|

a) |

Alle positioner i det pågældende gældsbrev, der udstedes i et ABCP-program, er ratede positioner. |

|

b) |

Den interne vurdering af positionernes kreditkvalitet afspejler den offentligt tilgængelige vurderingsmetode, der anvendes af et eller flere ECAI'er til rating af securitiseringspositioner med sikkerhed i underliggende eksponeringer af den type, der securitiseres. |

|

c) |

Det gældsbrev, der udstedes i ABCP-programmet, udstedes hovedsagelig til tredjepartsinvestorer. |

|

d) |

Det pågældende instituts interne vurderingsprocedure er mindst lige så konservativ som de offentligt tilgængelige vurderinger foretaget af de ECAI'er, som har udarbejdet en ekstern rating for det gældsbrev, der udstedes i ABCP-programmet, navnlig med hensyn til stressfaktorer og andre relevante kvantitative elementer. |

|

e) |

Instituttets interne vurderingsmetode tager hensyn til alle relevante offentligt tilgængelige ratingmetoder anvendt af ECAI'er, der vurderer ABCP-programmets gældsbrev, og omfatter ratingklasser, som svarer til ECAI'ers kreditvurderinger. Instituttet registrerer internt en redegørelse for, hvordan kravene i dette litra er opfyldt, og ajourfører regelmæssigt denne redegørelse. |

|

f) |

Instituttet anvender den interne vurderingsmetode til intern risikostyring, herunder i forbindelse med sine procedurer for beslutningstagning, administrative oplysninger og allokering af intern kapital. |

|

g) |

Interne eller eksterne revisorer, et ECAI eller instituttets interne afdeling for kreditrevision eller risikostyring gennemgår regelmæssigt den interne vurderingsprocedure og kvaliteten af de interne vurderinger af kreditkvaliteten af instituttets eksponeringer i et ABCP-program eller en ABCP-transaktion. |

|

h) |

Instituttet registrerer resultaterne af sine interne ratings over tid for at evaluere resultaterne af sin interne vurderingsmetode og foretager eventuelle tilpasninger af denne metode, når resultaterne af eksponeringerne regelmæssigt afviger fra dem, som de interne ratings angiver. |

|

i) |

ABCP-programmet omfatter bevillingsstandarder og standarder for passivforvaltning i form af retningslinjer til programadministratoren vedrørende mindst:

|

|

j) |

ABCP-programmets kriterier for godkendelse af aktiver omfatter mindst:

|

|

k) |

Der foretages en analyse af aktivsælgerens kreditrisiko- og forretningsprofil, som mindst omfatter en vurdering af sælgerens:

|

|

l) |

ABCP-programmet omfatter inddrivelsespolitikker og -procedurer, der tager hensyn til administrationsselskabets operationelle muligheder og kreditværdighed, og har elementer, som begrænser risici i forbindelse med sælgers og administrationsselskabets resultater. Med henblik på dette litra kan risici i forbindelse med resultater begrænses ved hjælp af udløsende værdier baseret på sælgers eller administrationsselskabets aktuelle kreditværdighed for at undgå sammenblanding af midler i tilfælde af sælgers eller administrationsselskabets misligholdelse. |

|

m) |

Det aggregerede estimat af tab på en aktivpulje, som kan erhverves i ABCP-programmet, tager hensyn til alle potentielle risikokilder, såsom kredit- og udvandingsrisiko. |

|

n) |

Hvis omfanget af den kreditforbedring, som sælger står for, udelukkende er baseret på kreditrelaterede tab, og udvandingsrisikoen er væsentlig for den pågældende aktivpulje, omfatter ABCP-programmet en separat reserve til udvandingsrisiko. |

|

o) |

Omfanget af det krævede kreditforbedringsniveau i ABCP-programmet beregnes under hensyntagen til adskillige års historiske oplysninger, herunder tab, misligholdelser, udvandinger samt omsætningstakt for fordringer. |

|

p) |

ABCP-programmet omfatter strukturelle elementer ved anskaffelse af eksponeringer med henblik på at begrænse den potentielle kreditforringelse af den underliggende portefølje. Sådanne elementer kan omfatte udløsende værdier for nedtrapning, der specifikt vedrører en pulje af eksponeringer. |

|

q) |

Instituttet evaluerer den underliggende aktivpuljes karakteristika, f.eks. dens vægtede gennemsnitskreditvurdering, og identificerer eventuel koncentration på enkelte låntagere eller geografiske områder og aktivpuljens diversifikation. |

3. Hvis instituttets afdelinger for intern revision, kreditrevision eller risikostyring foretager den gennemgang, der er omhandlet i stk. 2, litra g), skal disse afdelinger være uafhængige af de interne afdelinger i instituttet, som beskæftiger sig med ABCP-programmet og kunderelationer.

4. Institutter, som har fået tilladelse til at anvende den interne vurderingsmetode, må ikke vende tilbage til at anvende andre metoder for positioner, som falder ind under anvendelsesområdet for den interne vurderingsmetode, medmindre begge følgende betingelser er opfyldt:

|

a) |

Instituttet har over for den kompetente myndighed godtgjort, at det har god grund til at gøre det. |

|

b) |

Instituttet har fået forudgående tilladelse af den kompetente myndighed. |

Artikel 266

Beregning af risikovægtede eksponeringsbeløb efter den interne vurderingsmetode

1. Efter den interne vurderingsmetode skal et institut placere en ikkeratet position i et ABCP-program eller en ABCP-transaktion i en af de ratingklasser, der er anført i artikel 265, stk. 2, litra e), på grundlag af sin interne vurdering. Positionen tildeles en afledt rating, der skal være den samme som de kreditvurderinger, som svarer til det ratingniveau, der er fastlagt i artikel 265, stk. 2, litra e).

2. Den i henhold til stk. 1 afledte rating skal mindst svare til »investment grade« eller bedre på det tidspunkt, hvor den først tildeles, og skal anses som en anerkendt kreditvurdering foretaget af et ECAI med henblik på beregning af risikovægtede eksponeringsbeløb i henhold til artikel 263 eller 264, alt efter hvad der er relevant.

Artikel 267

Maksimumsrisikovægte for foranstillede securitiseringspositioner: transparensmetoden