02015R0061 — DA — 30.04.2020 — 001.001

Denne tekst tjener udelukkende som dokumentationsværktøj og har ingen retsvirkning. EU's institutioner påtager sig intet ansvar for dens indhold. De autentiske udgaver af de relevante retsakter, inklusive deres betragtninger, er offentliggjort i den Europæiske Unions Tidende og kan findes i EUR-Lex. Disse officielle tekster er tilgængelige direkte via linkene i dette dokument

|

KOMMISSIONENS DELEGEREDE FORORDNING (EU) 2015/61 af 10. oktober 2014 om supplerende regler til forordning (EU) nr. 575/2013 for så vidt angår likviditetsdækningskrav for kreditinstitutter (EUT L 011 af 17.1.2015, s. 1) |

Ændret ved:

|

|

|

Tidende |

||

|

nr. |

side |

dato |

||

|

KOMMISSIONENS DELEGEREDE FORORDNING (EU) 2018/1620 af 13. juli 2018 |

L 271 |

10 |

30.10.2018 |

|

KOMMISSIONENS DELEGEREDE FORORDNING (EU) 2015/61

af 10. oktober 2014

om supplerende regler til forordning (EU) nr. 575/2013 for så vidt angår likviditetsdækningskrav for kreditinstitutter

(EØS-relevant tekst)

AFSNIT I

LIKVIDITETSDÆKNINGSGRADEN

Artikel 1

Genstand

Denne forordning indeholder regler, der præciserer likviditetsdækningskravet i henhold til artikel 412, stk. 1, i forordning (EU) nr. 575/2013.

Artikel 2

Anvendelsesområde

1. Denne forordning finder anvendelse på kreditinstitutter, der er underlagt tilsyn i henhold til Europa-Parlamentets og Rådets direktiv 2013/36/EU ( 1 ).

2. Kreditinstitutterne skal overholde denne forordning på individuelt niveau i overensstemmelse med artikel 6, stk. 4, i forordning (EU) nr. 575/2013. De kompetente myndigheder kan helt eller delvist give undtagelse fra anvendelsen af denne forordning på individuelt niveau i forhold til et kreditinstitut i overensstemmelse med artikel 8 og 10 i forordning (EU) nr. 575/2013, forudsat at de deri fastlagte betingelser er opfyldt.

3. Hvis en koncern omfatter et eller flere kreditinstitutter, anvender moderinstituttet i Unionen, det institut, der kontrolleres af et finansielt moderholdingselskab i Unionen, eller det institut, der kontrolleres af et blandet finansielt moderholdingselskab i Unionen, forpligtelserne i denne forordning på konsolideret grundlag i overensstemmelse med artikel 11, stk. 3, i forordning (EU) nr. 575/2013 og samtlige følgende bestemmelser:

tredjelandsaktiver, der besiddes af et datterselskab i et tredjeland, kan medtages som likvide aktiver i forbindelse med konsolidering, hvis de anerkendes som likvide aktiver i henhold til den nationale lovgivning i det tredjeland, der fastsætter likviditetsdækningskravet, og de opfylder et af følgende krav:

Aktiverne opfylder alle kravene i denne forordnings afsnit II.

Aktiverne opfylder ikke det specifikke krav i denne forordnings afsnit II hvad angår emissionsstørrelsen, men opfylder alle de øvrige krav.

De aktiver, der kan medtages i medfør af nr. ii), må kun medtages i et omfang svarende til værdien af de stressede udgående nettopengestrømme, som det pågældende datterselskab afstedkommer, og som er i samme valuta som den valuta, aktiverne er denomineret i

udgående pengestrømme i et datterselskab i et tredjeland, der er underlagt den nationale lovgivning i det tredjeland, der fastsætter likviditetsdækningskravet til en højere procentsats end den, der er anført i afsnit III, skal konsolideres i overensstemmelse med de højere satser, der er angivet i tredjelandets nationale lovgivning

indgående pengestrømme i et datterselskab i et tredjeland, der er underlagt den nationale lovgivning i det tredjeland, der fastsætter likviditetsdækningskravet til en lavere procentsats end den, der er anført i afsnit III, skal konsolideres i overensstemmelse med de lavere satser, der er angivet i tredjelandets nationale lovgivning

investeringsselskaber i koncernen er underlagt artikel 4 i denne forordning på konsolideret grundlag og artikel 412 i forordning (EU) nr. 575/2013 i forhold til definitionen af likvide aktiver samt ud- og indgående pengestrømme på både individuelt og konsolideret niveau. Uanset dette litra er investeringsselskaber fortsat underlagt det detaljerede likviditetsdækningskrav for investeringsselskaber som fastlagt i medlemsstaternes nationale lovgivning, indtil likviditetsdækningskravet er præciseret i overensstemmelse med artikel 508 i forordning (EU) nr. 575/2013

på konsolideret niveau medtages de indgående pengestrømme fra et specialiseret kreditinstitut som omhandlet i artikel 33, stk. 3 og 4, kun i det omfang, de ikke overstiger de udgående pengestrømme fra det samme selskab.

Artikel 3

Definitioner

I denne forordning forstås ved:

|

1) |

»aktiver på niveau 1« : aktiver med særdeles stor likviditet og særdeles høj kreditkvalitet, jf. artikel 416, stk. 1, andet afsnit, i forordning (EU) nr. 575/2013 |

|

2) |

»aktiver på niveau 2« : aktiver med stor likviditet og høj kreditkvalitet, jf. artikel 416, stk. 1, andet afsnit, i forordning (EU) nr. 575/2013. Aktiver på niveau 2 underopdeles endvidere i aktiver på niveau 2A og 2B i overensstemmelse med afsnit II, kapitel 2, i denne forordning |

|

3) |

»likviditetsbuffer« : de likvide aktiver, som et kreditinstitut er i besiddelse af i overensstemmelse med afsnit II i denne forordning |

|

4) |

»indberetningsvaluta« : den valuta, som likviditetsposterne, jf. afsnit II og III i sjette del af forordning (EU) nr. 575/2013, skal indberettes i til den kompetente myndighed i overensstemmelse med forordningens artikel 415, stk. 1 |

|

5) |

»aktivdækningskrav« : aktiver i forhold til forpligtelser fastsat vedrørende kreditforbedring i tilknytning til dækkede obligationer i en medlemsstats eller et tredjelands nationale lovgivning |

|

6) |

»SMV'er« : mikrovirksomheder og små og mellemstore virksomheder som defineret i Kommissionens henstilling 2003/361/EF ( 2 ) |

|

7) |

»udgående nettopengestrømme« : det beløb, som fremkommer ved at trække et kreditinstituts indgående pengestrømme fra dets udgående pengestrømme i overensstemmelse med afsnit III i denne forordning |

▼M1 —————

|

10) |

»personligt investeringsselskab« (»PIC«) : et selskab eller en trust, hvis ejer eller begunstigede ejer er en fysisk person eller en gruppe af tæt forbundne fysiske personer, som er oprettet udelukkende med det formål at forvalte ejernes formue, og som ikke udøver andre kommercielle, industrielle eller professionelle aktiviteter. Det personlige investeringsselskab kan bl.a. have til formål at udøve supplerende aktiviteter såsom at adskille ejernes aktiver fra erhvervsaktiver, lette overdragelse af aktiver i en familie eller forhindre, at aktiverne deles op efter et familiemedlems død, forudsat at disse er omfattet af det primære formål med forvaltningen af ejernes formue |

|

11) |

»stress« : en pludselig opstået eller alvorlig forringelse af et kreditinstituts solvens eller likviditet som følge af ændrede markedsforhold eller idiosynkratiske faktorer, der medfører en væsentlig risiko for, at kreditinstituttet ikke kan opfylde sine forpligtelser i takt med, at de forfalder, inden for de næste 30 kalenderdage |

|

12) |

»margenlån« : alle lån med sikkerhed, der ydes til kunder med det formål at indtage gearede handelspositioner. |

Artikel 4

Likviditetsdækningsgraden

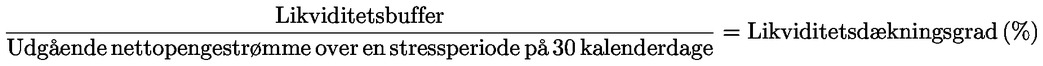

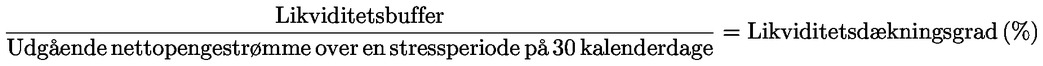

1. Det detaljerede likviditetsdækningskrav i overensstemmelse med artikel 412, stk. 1, i forordning (EU) nr. 575/2013 er lig med forholdet mellem et kreditinstituts likviditetsbuffer og dets udgående nettopengestrømme over en stressperiode på 30 kalenderdage og udtrykkes i procent. Kreditinstitutter beregner deres likviditetsdækningsgrad i overensstemmelse med følgende formel:

2. Kreditinstitutter skal have en likviditetsdækningsgrad på mindst 100 %.

3. Uanset stk. 2 kan kreditinstitutter omsætte deres likvide aktiver til penge til at dække deres udgående nettopengestrømme i stressperioder, selv om denne anvendelse af de likvide aktiver kan medføre, at deres likviditetsdækningsgrad falder til under 100 % i sådanne perioder.

4. Hvis et kreditinstituts likviditetsdækningsgrad på et hvilket som helst tidspunkt er faldet eller med rimelighed kan forventes at falde til under 100 %, finder kravet i artikel 414 i forordning (EU) nr. 575/2013 anvendelse. Indtil likviditetsdækningsgraden er genoprettet til det i stk. 2 omhandlede niveau, skal kreditinstituttet indberette likviditetsdækningsgraden til den kompetente myndighed i overensstemmelse med Kommissionens gennemførelsesforordning (EU) nr. 680/2014 ( 3 ).

5. Kreditinstitutter beregner og overvåger deres likviditetsdækningsgrad i indberetningsvalutaen for alle poster, uanset deres faktiske valutadenominering.

Kreditinstitutter skal desuden særskilt beregne og overvåge deres likviditetsdækningsgrad for visse poster som følger:

for poster, der er underlagt separat indberetning i en anden valuta end indberetningsvalutaen i overensstemmelse med artikel 415, stk. 2, i forordning (EU) nr. 575/2013, skal kreditinstitutter særskilt beregne og overvåge deres likviditetsdækningsgrad i den pågældende anden valuta

for poster denomineret i indberetningsvalutaen, hvis de samlede forpligtelser denomineret i andre valutaer end indberetningsvalutaen udgør 5 % eller derover af kreditinstituttets samlede forpligtelser, med fradrag af lovpligtig kapital og ikkebalanceførte poster, skal kreditinstitutter særskilt beregne og overvåge deres likviditetsdækningsgrad i indberetningsvalutaen.

Kreditinstitutter indberetter likviditetsdækningsgraden til deres kompetente myndighed i overensstemmelse med Kommissionens gennemførelsesforordning (EU) nr. 680/2014.

6. Kreditinstitutter må ikke dobbelttælle likvide aktiver, indgående pengestrømme eller udgående pengestrømme.

Artikel 5

Stressscenarier, for så vidt angår likviditetsdækningsgraden

Nedenstående scenarier kan anses for indikatorer på omstændigheder, hvor et kreditinstitut kan betragtes som værende i en stresssituation:

udtræk af en væsentlig del af dets detailindskud

et delvist eller fuldstændigt tab af usikret engrosfinansieringskapacitet, herunder engrosindskud og andre kilder til eventualfinansiering såsom modtagne bevilgede eller ikkebevilgede likviditets- eller kreditrammer

et delvist eller fuldstændigt tab af sikret kortsigtet finansiering

voksende udgående pengestrømme som følge af en nedjustering af kreditvurderingen med op til tre trin

øget markedsvolatilitet, der påvirker værdien eller kvaliteten af sikkerhedsstillelsen eller skaber yderligere behov for sikkerhedsstillelse

ikkeplanlagte træk på likviditets- og kreditfaciliteter

potentiel forpligtelse til at tilbagekøbe gæld eller indfri ikkekontraktmæssige forpligtelser.

AFSNIT II

LIKVIDITETSBUFFEREN

KAPITEL 1

Almindelige bestemmelser

Artikel 6

Sammensætningen af likviditetsbufferen

For at blive anerkendt til at indgå i kreditinstituttets likviditetsbuffer skal de likvide aktiver opfylde samtlige følgende krav:

de generelle krav i artikel 7

de operationelle krav i artikel 8

de respektive kriterier for at blive klassificeret som aktiver på niveau 1 eller 2 i overensstemmelse med kapitel 2.

Artikel 7

Generelle krav til likvide aktiver

1. For at blive anerkendt som likvide aktiver skal et kreditinstituts aktiver opfylde kravene i stk. 2-6.

2. Aktiverne skal være en ubehæftet ejendom, rettighed, ret eller interesse, som besiddes af kreditinstituttet eller indgår i en pulje som omhandlet i litra a). I denne henseende anses et aktiv for at være ubehæftet, hvis det ikke er underlagt juridiske, kontraktmæssige, reguleringsmæssige eller andre begrænsninger, der forhindrer kreditinstituttet i at realisere, sælge, overføre, overdrage eller generelt afhænde aktivet ved direkte salg eller en genkøbsaftale inden for de næste 30 kalenderdage. Følgende aktiver anses for at være ubehæftede:

aktiver i en pulje, som er umiddelbart tilgængelige som sikkerhedsstillelse ved optagelse af yderligere finansiering inden for bevilgede, men endnu ikke finansierede kreditrammer, som er tilgængelige for kreditinstituttet, eller, hvis puljen forvaltes af en centralbank, inden for ikkebevilgede, men endnu ikke finansierede kreditrammer, som er tilgængelige for kreditinstituttet. Dette litra omfatter aktiver, som kreditinstituttet har placeret hos det centrale institut i et samarbejdsnetværk eller en institutsikringsordning. Kreditinstitutter skal antage, at aktiverne i puljen er behæftede i stigende likviditetsorden på grundlag af likviditetsklassifikationen i kapitel 2, begyndende med aktiver, som ikke er anerkendt til at indgå i likviditetsbufferen

aktiver, som kreditinstituttet har modtaget som sikkerhed til begrænsning af kreditrisici i omvendte genkøbs- eller værdipapirfinansieringstransaktioner, og som kreditinstituttet kan afhænde.

3. Aktiverne må ikke være udstedt af kreditinstituttet selv, dets moderselskab, medmindre dette er en offentlig enhed, som ikke er et kreditinstitut, dets datterselskaber eller andre datterselskaber i moderselskabet eller af en securitiseringsenhed med særligt formål (SSPE), som kreditinstituttet er tæt knyttet til.

4. Aktiverne må ikke være udstedt af en af følgende:

et andet kreditinstitut, medmindre en eller flere af følgende betingelser er opfyldt:

udstederen er en offentlig enhed, jf. artikel 10, stk. 1, litra c), eller artikel 11, stk. 1, litra a) eller b)

aktivet er en dækket obligation, jf. artikel 10, stk. 1, litra f), eller artikel 11, stk. 1, litra c) eller d), eller artikel 12, stk. 1, litra e)

aktivet tilhører den i artikel 10, stk. 1, litra e), beskrevne kategori

et investeringsselskab

et forsikringsselskab

et genforsikringsselskab

et finansielt holdingselskab

et blandet finansielt holdingselskab

en anden enhed, der udøver en eller flere af de i bilag I til direktiv 2013/36/EU nævnte aktiviteter som hovedaktivitet. For så vidt angår denne artikel anses SSPE'er ikke for at være omfattet af dette litra.

5. Det skal være muligt at fastsætte værdien af aktiverne på grundlag af bredt formidlede og lettilgængelige markedspriser. I mangel af markedsbaserede priser skal det være muligt at fastsætte værdien af aktiverne på grundlag af en formel, der er nem at beregne, og som anvender offentligt tilgængeligt input og ikke i væsentlig grad afhænger af stærke antagelser.

6. Aktiverne skal være noteret på en anerkendt børs eller skal kunne handles gennem direkte aftaler om salg eller simple genkøbstransaktioner eller generelt anerkendte genkøbsmarkeder. Disse kriterier vurderes separat for hvert marked. Et aktiv, der optages til handel på en organiseret markedsplads, som ikke er en anerkendt børs, enten i en medlemsstat eller et tredjeland, anses kun for at være likvidt, hvis markedspladsen udgør et aktivt og stort marked for direkte salg af aktiver. Kreditinstituttet skal som minimum tage hensyn til følgende kriterier for at vurdere, om en markedsplads udgør et aktivt og stort marked, for så vidt angår denne bestemmelse:

historisk dokumentation for markedets bredde og dybde i form af lave kursspænd, et stort transaktionsvolumen og et stort og diversificeret antal markedsdeltagere

en robust markedsinfrastruktur.

7. Kravene i stk. 5 og 6 finder ikke anvendelse på:

sedler og mønter, jf. artikel 10, stk. 1, litra a)

eksponeringer mod centralregeringer, jf. artikel 10, stk. 1, litra d)

eksponeringer mod centralbanker, jf. artikel 10, stk. 1, litra b) og d), og artikel 11, stk. 1, litra b)

den bevilgede likviditetsfacilitet med begrænset anvendelse, jf. artikel 12, stk. 1, litra d)

indskud og anden finansiering i samarbejdsnetværk og institutsikringsordninger, jf. artikel 16.

Artikel 8

Operationelle krav

1. Kreditinstitutter skal indføre politikker og begrænsninger for at sikre, at beholdningen af de likvide aktiver, der udgør deres likviditetsbuffer, til enhver tid forbliver tilstrækkeligt diversificeret. Kreditinstitutter skal derfor tage hensyn til omfanget af diversificeringen mellem de forskellige kategorier af likvide aktiver og inden for samme kategori af likvide aktiver, jf. dette afsnits kapitel 2, samt andre relevante diversifikationsfaktorer såsom udstedertype, modparter eller sådanne udstederes eller modparters geografiske placering.

Kompetente myndigheder kan indføre specifikke begrænsninger eller krav til et kreditinstituts beholdning af likvide aktiver for at sikre, at de opfylder kravene i dette stykke. Sådanne begrænsninger eller krav finder imidlertid ikke anvendelse på:

følgende kategorier af aktiver på niveau 1:

sedler og mønter, jf. artikel 10, stk. 1, litra a)

eksponeringer mod centralbanker, jf. artikel 10, stk. 1, litra b) og d)

aktiver, der udgør fordringer på eller er garanteret af multilaterale udviklingsbanker og internationale organisationer, jf. artikel 10, stk. 1, litra g)

de kategorier af aktiver på niveau 1, der repræsenterer krav på eller er garanteret af centralregeringen, regionale eller lokale myndigheder eller offentlige enheder, jf. artikel 10, stk. 1, litra c) og d), forudsat at kreditinstituttet besidder det relevante aktiv til dækning af udgående stressede nettopengestrømme i medlemsstatens eller tredjelandets valuta, eller aktivet er udstedt af centralregeringen, de regionale eller lokale myndigheder eller offentlige enheder i kreditinstituttets hjemland

den bevilgede likviditetsfacilitet med begrænset anvendelse, jf. artikel 12, stk. 1, litra d).

2. Kreditinstitutter skal have direkte adgang til deres beholdning af likvide aktiver og skal til enhver tid kunne omsætte dem til penge i en stressperiode på 30 kalenderdage gennem direkte salg eller genkøbsaftaler på almindeligt anerkendte genkøbsmarkeder. Et likvidt aktiv anses for at være direkte tilgængeligt for et kreditinstitut, såfremt der ikke foreligger retlige eller praktiske hindringer for kreditinstituttets evne til rettidigt at omsætte et sådant aktiv til penge.

Aktiver, der anvendes til at forbedre kreditkvaliteten i strukturerede transaktioner eller til at dække kreditinstituttets driftsomkostninger, anses ikke for at være direkte tilgængelige for et kreditinstitut.

Aktiver, der besiddes i et tredjeland, hvor der er begrænsninger for deres frie omsættelighed, anses kun for at være direkte tilgængelige, i det omfang kreditinstituttet anvender de pågældende aktiver til at opfylde udgående pengestrømme i det pågældende tredjeland. Aktiver, der besiddes i en ikkekonvertibel valuta, anses kun for at være direkte tilgængelige, i det omfang kreditinstituttet anvender de pågældende aktiver til at opfylde udgående pengestrømme i den pågældende valuta.

3. Kreditinstitutter skal sikre, at deres likvide aktiver er under en specifik likviditetsstyringsfunktions kontrol i kreditinstituttet. Opfyldelsen af dette krav skal påvises over for den kompetente myndighed ved enten at:

placere de likvide aktiver i en separat pulje, som forvaltes direkte af likviditetsfunktionen udelukkende med det formål at anvende dem som kilde til eventualmidler, herunder i stressperioder

indføre interne systemer og kontroller, der skal give likviditetsstyringsfunktionen effektiv operationel kontrol til til enhver tid inden for stressperioden på 30 kalenderdage at omsætte beholdningen af likvide aktiver til penge og tilgå eventualmidlerne, uden at dette er i direkte strid med eksisterende forretnings- eller risikostyringsstrategier. Navnlig må et aktiv ikke indgå i likviditetsbufferen, såfremt det, hvis aktivet omsættes til penge uden at blive erstattet i stressperioden på 30 kalenderdage, fjerner en sikring, der ville skabe en åben risikoposition, som overstiger kreditinstituttets interne grænser

anvende en kombination af a) og b), forudsat at den kompetente myndighed har skønnet, at en sådan kombination kan accepteres.

4. Kreditinstitutter skal regelmæssigt og mindst en gang om året omsætte et tilstrækkeligt repræsentativt udsnit af deres beholdning af likvide aktiver til penge ved hjælp af et direkte salg eller en simpel genkøbsaftale på et almindeligt anerkendt genkøbsmarked. Kreditinstitutter skal udarbejde strategier for afhændelsen af dele af deres likvide aktiver, som er fyldestgørende med hensyn til at:

teste adgangen til markedet for disse aktiver og deres brugbarhed

kontrollere, at kreditinstituttets processer til rettidig omsætning af aktiverne til penge er effektive

minimere risikoen for at sende et negativt signal til markedet som følge af, at kreditinstituttet omsætter sine aktiver til penge i stressperioder.

Kravet i første afsnit finder ikke anvendelse på aktiver på niveau 1, jf. artikel 10, medmindre de er dækkede obligationer af særdeles høj kvalitet, på den bevilgede likviditetsfacilitet med begrænset anvendelse, jf. artikel 12, stk. 1, litra d), eller på indskud og andre likviditetsmidler i samarbejdsnetværk og institutsikringsordninger, jf. artikel 16.

5. Kravet i stk. 2 forhindrer ikke kreditinstitutter i at afdække markedsrisikoen i forbindelse med deres likvide aktiver, forudsat at følgende betingelser er opfyldt:

kreditinstituttet indfører hensigtsmæssige interne ordninger i overensstemmelse med stk. 2 og 3 for at sikre, at disse aktiver fortsat er direkte tilgængelige og under likviditetsstyringsfunktionens kontrol

der tages hensyn til de eventuelle ud- og indgående nettopengestrømme, der ville følge af en førtidig lukning af afdækningen, i værdiansættelsen af det relevante aktiv i overensstemmelse med artikel 9.

6. Kreditinstitutter sikrer, at valutadenomineringen af deres likvide aktiver stemmer overens med den valutamæssige fordeling af deres udgående nettopengestrømme. Hvis det er relevant, kan de kompetente myndigheder imidlertid kræve, at kreditinstitutter begrænser valutamismatch ved at fastsætte begrænsninger for den del af de udgående nettopengestrømme i en valuta, der kan opfyldes i en stressperiode, ved at besidde likvide aktiver, der ikke er denomineret i den pågældende valuta. Denne begrænsning må kun anvendes for indberetningsvalutaen eller en valuta, som kan være underlagt separat indberetning i overensstemmelse med artikel 415, stk. 2, i forordning (EU) nr. 575/2013. Ved fastsættelsen af niveauet for de begrænsninger for valutamismatch, som kan finde anvendelse i overensstemmelse med dette stykke, tager de kompetente myndigheder som minimum hensyn til:

om kreditinstituttet er i stand til at foretage følgende:

anvende de likvide aktiver til at generere likviditet i den valuta og den jurisdiktion, som de udgående nettopengestrømme opstår i

udveksle valutaer og rejse midler på udenlandske valutamarkeder i stresssituationer, som svarer til den i artikel 4 omhandlede stressperiode på 30 kalenderdage

overføre et likviditetsoverskud fra én valuta til en anden og på tværs af jurisdiktioner og juridiske enheder inden for koncernen i stresssituationer, som svarer til den i artikel 4 omhandlede stressperiode på 30 kalenderdage

virkningen af pludseligt opståede, negative bevægelser i vekselkursen for eksisterende mismatchpositioner og for effektiviteten af valutaafdækninger.

Enhver begrænsning for valutamismatch, der indføres i overensstemmelse med denne bestemmelse, anses for at udgøre et specifikt likviditetskrav, jf. artikel 105 i direktiv 2013/36/EU.

Artikel 9

Værdiansættelse af likvide aktiver

For så vidt angår beregningen af likviditetsdækningsgraden, anvender et kreditinstitut markedsværdien af sine likvide aktiver. Markedsværdien af likvide aktiver reduceres i overensstemmelse med de haircuts, der er angivet i kapitel 2 og i artikel 8, stk. 5, litra b), hvor dette er relevant.

KAPITEL 2

Likvide aktiver

Artikel 10

Aktiver på niveau 1

1. Aktiver på niveau 1 omfatter kun aktiver, der hører under en eller flere af følgende kategorier og hver især opfylder kriterierne for anerkendelse, som er fastlagt heri:

mønter og sedler

følgende eksponeringer mod centralbanker

aktiver, der udgør fordringer på eller er garanteret af Den Europæiske Centralbank (ECB) eller en medlemsstats centralbank

aktiver, der udgør fordringer på eller er garanteret af centralbanker i tredjelande, forudsat at eksponeringer mod centralbanken eller dens centralregering er tildelt en kreditvurdering af et udpeget eksternt kreditvurderingsinstitut (ECAI), som er mindst kreditkvalitetstrin 1 i overensstemmelse med artikel 114, stk. 2, i forordning (EU) nr. 575/2013

et kreditinstituts reserver i en centralbank, jf. nr. i) og ii), forudsat at kreditinstituttet har tilladelse til til enhver tid at hæve sådanne reserver i stressperioder, og at betingelserne for en sådan hævning er fastsat i en aftale mellem kreditinstituttets kompetente myndighed og den centralbank, hvor reserverne opbevares, eller i tredjelandets relevante regler.

Med henblik på dette nummer gælder følgende:

aktiver, der udgør fordringer på eller er garanteret af følgende centralregeringer, regionale eller lokale myndigheder eller offentlige enheder:

en medlemsstats centralregering

centralregeringen i et tredjeland, forudsat at denne er tildelt en kreditvurdering af et udpeget ECAI, der som minimum er på kreditkvalitetstrin 1 i overensstemmelse med artikel 114, stk. 2, i forordning (EU) nr. 575/2013

regionale eller lokale myndigheder i en medlemsstat, forudsat at de behandles som eksponeringer mod medlemsstatens centralregering i overensstemmelse med artikel 115, stk. 2, i forordning (EU) nr. 575/2013

regionale eller lokale myndigheder i et tredjeland af den i nr. ii) omhandlede type, forudsat at de behandles som eksponeringer mod tredjelandets centralregering i overensstemmelse med artikel 115, stk. 4, i forordning (EU) nr. 575/2013

offentlige enheder, forudsat at de behandles som eksponeringer mod en medlemsstats centralregering eller mod en af de i nr. iii) omhandlede regionale eller lokale myndigheder i overensstemmelse med artikel 116, stk. 4, i forordning (EU) nr. 575/2013

følgende aktiver:

aktiver, der udgør fordringer på eller er garanteret af centralregeringen eller centralbanken i et tredjeland, som ikke er blevet tildelt en kreditvurdering på kreditkvalitetstrin 1 af et udpeget ECAI i overensstemmelse med artikel 114, stk. 2, i forordning (EU) nr. 575/2013

et kreditinstituts reserver i en centralbank, jf. nr. i), forudsat at kreditinstituttet har tilladelse til til enhver tid at hæve reserverne i stressperioder, og forudsat at betingelserne for en sådan hævning er fastsat enten i en aftale mellem det pågældende tredjelands kompetente myndigheder og den centralbank, hvor reserverne opbevares, eller i tredjelandets relevante regler.

Med henblik på nr. ii) gælder følgende:

Den samlede værdi af alle aktiver henhørende under første afsnit, nr. i) og ii), som er denomineret i en bestemt valuta, og som kreditinstituttet kan medtage som aktiver på niveau 1, må ikke overstige kreditinstituttets stressede udgående nettopengestrømme i samme valuta.

Hvis nogle eller alle aktiver henhørende under første afsnit, nr. i) og ii), er denomineret i en valuta, som ikke er det pågældende tredjelands nationale valuta, må kreditinstituttet desuden kun medtage de pågældende aktiver som aktiver på niveau 1 op til en værdi, der svarer til kreditinstituttets stressede udgående nettopengestrømme i den pågældende udenlandske valuta, der svarer til kreditinstituttets aktiviteter i den jurisdiktion, hvor likviditetsrisikoen tages.

aktiver, der udstedes af kreditinstitutter, som opfylder mindst ét af følgende to krav:

udstederen er et kreditinstitut, der er stiftet eller etableret af centralregeringen i en medlemsstat eller de regionale eller lokale myndigheder i en medlemsstat, regeringen eller den lokale myndighed er retligt forpligtet til at beskytte kreditinstituttets økonomiske grundlag og fastholde dets finansielle levedygtighed i hele dets levetid, og eksponeringer mod den pågældende regionale eller lokale myndighed, alt efter hvad der er relevant, behandles som en eksponering mod medlemsstatens centralregering i overensstemmelse med artikel 115, stk. 2 i forordning (EU) nr. 575/2013

kreditinstituttet yder støttelån, hvilket, for så vidt angår denne artikel, skal forstås som ethvert kreditinstitut, der har til formål at fremme offentlige politiske målsætninger fastsat af Unionen eller centralregeringen eller den regionale eller lokale myndighed i en medlemsstat, primært ved at yde støtteløn på ikkekonkurrencemæssigt grundlag uden vinding for øje, forudsat at mindst 90 % af de lån, det yder, er direkte eller indirekte garanteret af centralregeringen eller af den regionale eller lokale myndighed, og at eventuelle eksponeringer mod den pågældende regionale eller lokale myndighed, alt efter hvad der er relevant, behandles som en eksponering mod medlemsstatens centralregering i overensstemmelse med artikel 115, stk. 2, i forordning (EU) nr. 575/2013

eksponeringer i form af dækkede obligationer af særdeles høj kvalitet, som skal opfylde samtlige følgende krav:

de er obligationer omfattet af artikel 52, stk. 4, i direktiv 2009/65/EF eller opfylder kravene for at være berettiget til behandlingen i artikel 129, stk. 4 eller 5, i forordning (EU) nr. 575/2013

►M1 eksponeringerne mod institutterne i sikkerhedspuljen opfylder betingelserne i artikel 129, stk. 1, litra c), i forordning (EU) nr. 575/2013 eller, hvis den kompetente myndighed har indrømmet den delvise undtagelse i artikel 129, stk. 1, sidste afsnit, i forordning (EU) nr. 575/2013, betingelserne i nævnte afsnit ◄

det kreditinstitut, der investerer i de dækkede obligationer, og udstederen opfylder gennemsigtighedskravet i artikel 129, stk. 7, i forordning (EU) nr. 575/2013

de udstedes i en størrelse på mindst 500 mio. EUR (eller tilsvarende beløb i den nationale valuta)

de dækkede obligationer tildeles en kreditvurdering af et udpeget ECAI, der som minimum er kreditkvalitetstrin 1 i overensstemmelse med artikel 129, stk. 4, i forordning (EU) nr. 575/2013, det tilsvarende kreditkvalitetstrin i tilfælde af en kortsigtet kreditvurdering, eller de tildeles, såfremt der ikke foreligger en kreditvurdering, en risikovægt på 10 % i overensstemmelse med nævnte forordnings artikel 129, stk. 5

sikkerhedspuljen opfylder til enhver tid et aktivdækningskrav på mindst 2 % mere end det beløb, der kræves for at opfylde kravene vedrørende de dækkede obligationer

aktiver, der udgør fordringer på eller er garanteret af multilaterale udviklingsbanker og internationale organisationer, jf. artikel 117, stk. 2, og artikel 118 i forordning (EU) nr. 575/2013.

2. Markedsværdien af dækkede obligationer af særdeles høj kvalitet, jf. stk. 1, litra f), er underlagt et haircut på mindst 7 %. Medmindre andet er angivet med hensyn til kapitalandele i CIU'er i artikel 15, stk. 2, litra b) og c), stilles der ikke krav om haircut på værdien af de resterende aktiver på niveau 1.

Artikel 11

Aktiver på niveau 2A

1. Aktiver på niveau 2A omfatter kun aktiver, der hører under en eller flere af følgende kategorier og hver især opfylder kriterierne for anerkendelse, som er fastlagt heri:

aktiver, der udgør fordringer på eller er garanteret af regionale eller lokale myndigheder eller offentlige enheder i en medlemsstat, hvis eksponeringer mod disse er tildelt en risikovægt på 20 % i overensstemmelse med artikel 115, stk. 1 og 5, og artikel 116, stk. 1, 2 og 3, i forordning (EU) nr. 575/2013, alt efter hvad der er relevant

aktiver, der udgør fordringer på eller er garanteret af centralregeringen eller centralbanken i et tredjeland eller af en regional eller lokal myndighed eller offentlig enhed i et tredjeland, forudsat at de er tildelt en risikovægt på 20 % i overensstemmelse med artikel 114, stk. 2, artikel 115 eller artikel 116 i forordning (EU) nr. 575/2013, alt efter hvad der er relevant

eksponeringer i form af dækkede obligationer af høj kvalitet, som skal opfylde samtlige følgende krav:

de er obligationer omfattet af artikel 52, stk. 4, i direktiv 2009/65/EF eller opfylder kravene for at være berettiget til behandlingen i artikel 129, stk. 4 eller 5, i forordning (EU) nr. 575/2013

eksponeringerne mod institutterne i sikkerhedspuljen opfylder betingelserne i artikel 129, stk. 1, litra c), i forordning (EU) nr. 575/2013 eller, hvis den kompetente myndighed har indrømmet den delvise undtagelse i artikel 129, stk. 1, sidste afsnit, i forordning (EU) nr. 575/2013, betingelserne i nævnte afsnit

det kreditinstitut, der investerer i de dækkede obligationer, og udstederen opfylder gennemsigtighedskravet i artikel 129, stk. 7, i forordning (EU) nr. 575/2013

emissionsstørrelsen er på mindst 250 mio. EUR (eller tilsvarende beløb i den nationale valuta)

de dækkede obligationer tildeles en kreditvurdering af et udpeget ECAI, der som minimum er kreditkvalitetstrin 2 i overensstemmelse med artikel 129, stk. 4, i forordning (EU) nr. 575/2013, det tilsvarende kreditkvalitetstrin i tilfælde af en kortsigtet kreditvurdering, eller de tildeles, såfremt der ikke foreligger en kreditvurdering, en risikovægt på 20 % i overensstemmelse med forordningens artikel 129, stk. 5

sikkerhedspuljen opfylder til enhver tid et aktivdækningskrav på mindst 7 % mere end det beløb, der kræves for at opfylde kravene vedrørende de dækkede obligationer. Hvis dækkede obligationer, der er kreditkvalitetstrin 1 i en kreditvurdering, ikke opfylder minimumsomfanget for udstedelse af dækkede obligationer af særdeles høj kvalitet i overensstemmelse med artikel 10, stk. 1, litra f), nr. iv), men opfylder kravene for dækkede obligationer af høj kvalitet i nr. i), ii), iii) og iv), er de i stedet underlagt et minimumsaktivdækningskrav på 2 %

eksponeringer i form af dækkede obligationer udstedt af kreditinstitutter i tredjelande, som skal opfylde samtlige følgende krav:

de er dækkede obligationer i overensstemmelse med tredjelandets nationale lovgivning, som skal definere dem som gældsværdipapirer udstedt af kreditinstitutter eller af et 100 % ejet datterselskab i et kreditinstitut, som garanterer udstedelsen, og de er sikret ved en sikkerhedspulje af aktiver, som obligationsindehavere har direkte adgang til med hensyn til tilbagebetaling af hovedstol og rente baseret på en prioritering i tilfælde af udstederens misligholdelse

udstederen og de dækkede obligationer er i henhold til den nationale lovgivning i tredjelandet underlagt et særligt offentligt tilsyn, som har til formål at beskytte obligationsindehaverne, og de tilsyns- og lovgivningsmæssige ordninger, der anvendes i tredjelandet, skal som minimum svare til dem, der anvendes i Unionen

de dækkede obligationer er sikret ved en pulje af aktiver af en eller flere af de typer, der er beskrevet i artikel 129, stk. 1, litra b), litra d), nr. i), litra f), nr. i), eller litra g), i forordning (EU) nr. 575/2013. Hvis puljen omfatter lån med sikkerhed i fast ejendom, skal kravene i artikel 208 og artikel 229, stk. 1, i forordning (EU) nr. 575/2013 være opfyldt

eksponeringerne mod institutterne i sikkerhedspuljen opfylder betingelserne i artikel 129, stk. 1, litra c), i forordning (EU) nr. 575/2013 eller, hvis den kompetente myndighed har indrømmet den delvise undtagelse i artikel 129, stk. 1, sidste afsnit, i forordning (EU) nr. 575/2013, betingelserne i nævnte afsnit

det kreditinstitut, der investerer i de dækkede obligationer, og udstederen opfylder gennemsigtighedskravet i artikel 129, stk. 7, i forordning (EU) nr. 575/2013

de dækkede obligationer tildeles en kreditvurdering af et udpeget ECAI, der som minimum er kreditkvalitetstrin 1 i overensstemmelse med artikel 129, stk. 4, i forordning (EU) nr. 575/2013, det tilsvarende kreditkvalitetstrin i tilfælde af en kortsigtet kreditvurdering, eller de tildeles, såfremt der ikke foreligger en kreditvurdering, en risikovægt på 10 % i overensstemmelse med forordningens artikel 129, stk. 5

sikkerhedspuljen opfylder til enhver tid et aktivdækningskrav på mindst 7 % mere end det beløb, der kræves for at opfylde kravene vedrørende de dækkede obligationer. Hvis emissionsstørrelsen for de dækkede obligationer er 500 mio. EUR (eller det tilsvarende beløb i national valuta) eller derover, er de dog i stedet omfattet af et minimumsaktivdækningskrav på 2 %

erhvervsobligationer, der opfylder samtlige følgende krav:

de er tildelt en kreditvurdering af et udpeget ECAI, som er mindst kreditkvalitetstrin 1 i overensstemmelse med artikel 122 i forordning (EU) nr. 575/2013 eller det tilsvarende kreditkvalitetstrin i tilfælde af en kortsigtet kreditvurdering

emissionsstørrelse er på mindst 250 mio. EUR (eller tilsvarende beløb i den nationale valuta)

den maksimale løbetid for værdipapirerne på udstedelsestidspunktet er 10 år.

2. Markedsværdien af de enkelte aktiver på niveau 2A er underlagt et haircut på mindst 15 %.

Artikel 12

Aktiver på niveau 2B

1. Aktiver på niveau 2B omfatter kun aktiver, der hører under en eller flere af følgende kategorier og hver især opfylder kriterierne for anerkendelse, som er fastlagt heri:

eksponeringer i form af værdipapirer af asset-backed-typen, der opfylder kravene i artikel 13

erhvervsobligationer, der opfylder samtlige følgende krav:

de er tildelt en kreditvurdering af et udpeget ECAI, som er mindst kreditkvalitetstrin 3 i overensstemmelse med artikel 122 i forordning (EU) nr. 575/2013 eller det tilsvarende kreditkvalitetstrin i tilfælde af en kortsigtet kreditvurdering

emissionsstørrelsen er på mindst 250 mio. EUR (eller tilsvarende beløb i den nationale valuta)

den maksimale løbetid for værdipapirerne på udstedelsestidspunktet er 10 år

aktier, der opfylder samtlige følgende krav:

de indgår i et større aktieindeks i en medlemsstat eller i et tredjeland som identificeret således med henblik på dette nummer af en medlemsstats kompetente myndighed eller den relevante offentlige myndighed i et tredjeland. Såfremt den kompetente myndighed eller den offentlige myndighed ikke har truffet nogen beslutning med hensyn til større aktieindeks, anser kreditinstitutterne et aktieindeks bestående af førende selskaber i den relevante jurisdiktion for at være et sådant indeks

de er denomineret i kreditinstituttets hjemlands valuta eller, såfremt de er denomineret i en anden valuta, tæller kun som niveau 2B op til det beløb, der dækker de stressede udgående nettopengestrømme i den pågældende valuta eller i den jurisdiktion, hvor likviditetsrisikoen tages

de har vist sig til enhver tid at være en pålidelig likviditetskilde, herunder i stressperioder. Dette krav anses for at være opfyldt, hvis faldet i aktiekursen eller stigningen i aktiens haircut i en stressperiode på markedet på 30 kalenderdage ikke oversteg henholdsvis 40 % eller 40 procentpoint

likviditetsfaciliteter med begrænset anvendelse, som ECB eller en medlemsstats centralbank eller centralbanken i et tredjeland centralbank kan stille til rådighed, forudsat at kravene i artikel 14 er opfyldt.

eksponeringer i form af dækkede obligationer af høj kvalitet, som skal opfylde samtlige følgende krav:

de er obligationer omfattet af artikel 52, stk. 4, i direktiv 2009/65/EF eller opfylder kravene for at være berettiget til behandlingen i artikel 129, stk. 4 eller 5, i forordning (EU) nr. 575/2013

det kreditinstitut, der investerer i de dækkede obligationer, opfylder gennemsigtighedskravet i artikel 129, stk. 7, i forordning (EU) nr. 575/2013

udstederen af de dækkede obligationer stiller de i artikel 129, stk. 7, litra a), i forordning (EU) nr. 575/2013 omhandlede oplysninger til rådighed for investorerne mindst kvartalsvis

emissionsstørrelsen er på mindst 250 mio. EUR (eller tilsvarende beløb i den nationale valuta)

de dækkede obligationer er udelukkende sikret ved aktiver som omhandlet i artikel 129, stk. 1, litra a), litra d), nr. i), og litra e), i forordning (EU) nr. 575/2013

puljen af underliggende aktiver består udelukkende af eksponeringer, som tildeles en risikovægt på 35 % eller derunder i henhold til artikel 125 i forordning (EU) nr. 575/2013 for kreditrisiko

sikkerhedspuljen opfylder til enhver tid et aktivdækningskrav på mindst 10 % mere end det beløb, der kræves for at opfylde kravene vedrørende de dækkede obligationer

det udstedende kreditinstitut skal månedligt offentliggøre en oplysning om, at dets sikkerhedspulje opfylder aktivdækningskravet på 10 %

for kreditinstitutter, som i henhold til deres vedtægter af religiøse hensyn ikke må besidde rentebærende aktiver, ikkerentebærende aktiver, som udgør fordringer på eller er garanteret af centralbanker eller af centralregeringen eller centralbanken i et tredjeland eller af regionale eller lokale myndigheder eller offentlige enheder i et tredjeland, forudsat at disse aktiver har en kreditvurdering udstedt af et udpeget ECAI på mindst kreditkvalitetstrin 5 i overensstemmelse med artikel 114 i forordning (EU) nr. 575/2013 eller det tilsvarende kreditkvalitetstrin i tilfælde af en kortsigtet kreditvurdering.

2. Markedsværdien af de enkelte aktiver på niveau 2B er underlagt følgende minimumshaircut:

det gældende haircut i artikel 13, stk. 14, for securitiseringer på niveau 2B

et haircut på 50 % for erhvervsobligationer, jf. stk. 1, litra b)

et haircut på 50 % for aktier, jf. stk. 1, litra c)

et haircut på 30 % for udstedelser af eller programmer for dækkede obligationer som omhandlet i stk. 1, litra e)

et haircut på 50 % for ikkerentebærende aktiver som omhandlet i stk. 1, litra f).

3. For kreditinstitutter, som i henhold til deres vedtægter af religiøse hensyn ikke må besidde rentebærende aktiver, kan den kompetente myndighed dispensere fra stk. 1, litra b), nr. ii) og iii), forudsat at det kan dokumenteres, at der ikke i tilstrækkelig grad findes ikkerentebærende aktiver, der opfylder disse krav, og de pågældende ikkerentebærende aktiver er tilstrækkeligt likvide på private markeder.

Ved bestemmelsen af, hvorvidt de ikkerentebærende aktiver er tilstrækkeligt likvide, jf. første afsnit, skal den kompetente myndighed tage hensyn til følgende faktorer:

de tilgængelige data vedrørende deres markedslikviditet, herunder handelsvolumen, observerede marginaler mellem købs- og salgskurser, prisvolatilitet og kurseffekt

andre faktorer vedrørende deres likviditet, herunder historisk dokumentation for markedets bredde og dybde for disse ikkerentebærende aktiver, markedsdeltagernes antal og diversitet samt eksistensen af en robust markedsinfrastruktur.

Artikel 13

Securitiseringer på niveau 2B

1. Eksponeringer i form af værdipapirer af asset-backed-typen, jf. artikel 12, stk. 1, litra a), anerkendes som securitiseringer på niveau 2B, hvis følgende betingelser er opfyldt:

det er tilladt at anvende betegnelsen »STS« eller »simpel, transparent og standardiseret« eller en betegnelse, som direkte eller indirekte henviser til disse begreber, for securitiseringen i overensstemmelse med Europa-Parlamentet og Rådets forordning (EU) 2017/2402 ( 4 ), og betegnelsen anvendes på denne måde

kriterierne i denne artikels stk. 2 og stk. 10-13 er opfyldt.

2. Securitiseringspositionen og de eksponeringer, der ligger til grund for positionen, skal opfylde samtlige følgende krav:

positionen er blevet tildelt en kreditvurdering på kreditkvalitetstrin 1 af et udpeget ECAI i overensstemmelse med artikel 264 i forordning (EU) nr. 575/2013 eller det tilsvarende kreditkvalitetstrin i tilfælde af en kortsigtet kreditvurdering

positionen er i den mest privilegerede tranche eller de mest privilegerede trancher i securitiseringen og beholder dette højeste niveau i hele transaktionens levetid. En tranche anses med henblik derpå for at være mest privilegeret, hvis tranchen efter udstedelse af et påkrav og eventuelt en meddelelse om opsigelse ikke er underordnet andre trancher i samme securitiseringstransaktion eller -ordning med hensyn til at modtage betaling af renter og afdrag, uden at der tages hensyn til skyldige beløb i henhold til rente- eller valutaderivataftaler, gebyrer eller andre lignende betalinger i overensstemmelse med artikel 242, stk. 6, i forordning (EU) nr. 575/2013

▼M1 —————

►M1 securitiseringspositionen understøttes af en pulje af underliggende eksponeringer, idet disse underliggende eksponeringer enten alle udelukkende tilhører én af følgende underkategorier eller består af en kombination af boliglån som omhandlet i nr. i) og boliglån som omhandlet i nr. ii): ◄

boliglån med førsteprioritetssikkerhed i ejendommen ydet til personer til køb af deres primære bolig, forudsat at en af følgende to betingelser er opfyldt:

boliglån, som er fuldt ud garanteret, som omhandlet i artikel 129, stk. 1, litra e), i forordning (EU) nr. 575/2013, forudsat at lånene opfylder det i nævnte stykke fastsatte krav om sikkerhedsstillelse og gennemsnitskravet om belåningsgrad som fastsat i artikel 129, stk. 1, litra d), nr. i), i forordning (EU) nr. 575/2013

erhvervslån, leasingaftaler og kreditfaciliteter til selskaber, som er etableret i en medlemsstat, til finansiering af kapitaludgifter eller forretningstransaktioner, som ikke er erhvervelse eller udvikling af erhvervsejendomme, forudsat at mindst 80 % af låntagerne i puljen med hensyn til porteføljebalancen er små og mellemstore virksomheder på tidspunktet for udstedelsen af securitiseringen, og ingen af låntagerne er et institut som defineret i artikel 4, stk. 1, nr. 3), i forordning (EU) nr. 575/2013

billån og -leasing til låntagere eller leasingtagere etableret eller bosiddende i en medlemsstat. I denne forbindelse omfatter billån og -leasing låne- eller leasingaftaler til finansiering af motorkøretøjer eller påhængskøretøjer som defineret i artikel 3, nr. 11) og 12), i Europa-Parlamentets og Rådets direktiv 2007/46/EF ( 5 ), landbrugs- eller skovbrugstraktorer som omhandlet i Europa-Parlamentets og Rådets forordning (EU) nr. 167/2013 ( 6 ), tohjulede motorcykler eller motordrevne tricykler som omhandlet i Europa-Parlamentets og Rådets forordning (EU) nr. 168/2013 ( 7 ) eller bæltekøretøjer som omhandlet i artikel 2, stk. 2, litra c), i direktiv 2007/46/EF. Sådanne låne- eller leasingaftaler kan omfatte accessoriske forsikrings- og serviceprodukter eller reservedele til køretøjer og for leasingaftaler restværdien af leasede køretøjer. Alle lån og leasingaftaler i puljen sikres med et prioritetspant eller sikkerhed for køretøjet eller en passende garanti til fordel for SSPE'en som f.eks. en bestemmelse om overdragelse af ejendomsretten

lån og kreditfaciliteter til enkeltpersoner, der er bosiddende i en medlemsstat, til personligt, familiemæssigt eller husholdningsmæssigt forbrug

▼M1 —————

10. De underliggende eksponeringer må ikke være leveret af det kreditinstitut, der besidder securitiseringspositionen i sin likviditetsbuffer, dets datterselskab, moderselskab, et af moderselskabets datterselskaber eller ethvert andet selskab, som er knyttet til det pågældende kreditinstitut.

11. Tranchen udstedes i en størrelse på mindst 100 mio. EUR (eller tilsvarende beløb i den nationale valuta).

12. Tranchens vægtede gennemsnitlige restløbetid er fem år eller mindre, hvilket beregnes på grundlag af den laveste værdi af enten førtidsindfrielsesantagelsen i forbindelse med prissætningen af transaktionen eller en konstant førtidsindfrielsesrate på 20 %, for hvilken kreditinstituttet antager, at førtidsindfrielsesmuligheden udnyttes på den første tilladte førtidsindfrielsesdato.

13. Det eksponeringsleverende institut for securitiseringens underliggende eksponeringer er et institut som defineret i artikel 4, nr. 3), i forordning (EU) nr. 575/2013 eller et selskab, hvis hovedaktivitet er at forfølge en eller flere af de aktiviteter, der fremgår af punkt 2-12 og punkt 15 i bilag I til direktiv 2013/36/EU.

14. Markedsværdien af securitiseringer på niveau 2B er underlagt følgende minimumshaircut:

25 % for securitiseringer sikret ved de i stk. 2, litra g), nr. i), ii) og iv), omhandlede underkategorier af aktiver

35 % for securitiseringer sikret ved de i stk. 2, litra g), nr. iii) og v), omhandlede underkategorier af aktiver.

Artikel 14

Bevilgede likviditetsfaciliteter med begrænset anvendelse

For at blive anerkendt som aktiver på niveau 2B skal de bevilgede likviditetsfaciliteter med begrænset anvendelse, som en centralbank kan stille til rådighed, jf. artikel 12, stk. 1, litra d), opfylde samtlige følgende kriterier:

i en ikkestressperiode skal der for faciliteten betales en garantiprovision af det samlede beløb, der er givet tilsagn om, som mindst udgør det største af følgende beløb:

75 basispoint p.a. eller

mindst 25 basispoint p.a. mere end forskellen i udbyttet af de aktiver, der benyttes som sikkerhed for faciliteten, og udbyttet af en repræsentativ portefølje af likvide aktiver justeret for eventuelle væsentlige forskelle i kreditrisiko

I en stressperiode kan centralbanken reducere garantiprovisionen i første afsnit i dette litra, forudsat at minimumskravene for likviditetsfaciliteter i de alternative likviditetsmetoder i artikel 19 er opfyldt.

faciliteten er sikret ved ubehæftede aktiver af en af centralbanken anført type. De aktiver, der stilles som sikkerhed, skal opfylde samtlige følgende kriterier:

de besiddes i en form, som gør det lettere hurtigt at overføre dem til centralbanken, såfremt der gøres brug af faciliteten

deres værdi efter haircut, som anvendes af centralbanken, er tilstrækkelig til at dække facilitetens samlede beløb

de tæller ikke som likvide aktiver i kreditinstituttets likviditetsbuffer

faciliteten er forenelig med centralbankens politik for modparter

facilitetens bindingsperiode overstiger stressperioden på 30 kalenderdage, jf. artikel 4

faciliteten tilbagekaldes ikke af centralbanken før den kontraktbestemte forfaldsdato, og der træffes ikke yderligere kreditmæssige beslutninger, så længe det vurderes, at det pågældende kreditinstitut fortsat er solvent

centralbanken har offentliggjort en formel politik, der indeholder bankens beslutning om at bevilge likviditetsfaciliteter med begrænset anvendelse, betingelserne for faciliteten og de typer af kreditinstitutter, som er berettigede til at ansøge om sådanne faciliteter.

Artikel 15

CIU'er

1. Kapitalandele i CIU'er anerkendes som likvide aktiver på samme niveau som de likvide aktiver, der ligger til grund for det relevante selskab, op til et absolut beløb på 500 mio. EUR (eller tilsvarende beløb i den nationale valuta) for hvert kreditinstitut på individuelt plan, forudsat at:

kravene i artikel 132, stk. 3, i forordning (EU) nr. 575/2013 er opfyldt

CIU'en udelukkende investerer i likvide aktiver og derivater, i sidstnævnte tilfælde kun i det omfang, det er nødvendigt for at mindske rente-, valuta- eller kreditrisiko i porteføljen.

2. Kreditinstitutter skal anvende følgende minimumshaircut for værdien af deres kapitalandele i CIU'er, afhængigt af kategorien af underliggende likvide aktiver:

0 % for mønter og sedler og eksponeringer mod centralbanker, jf. artikel 10, stk. 1, litra b)

5 % for aktiver på niveau 1, som ikke er dækkede obligationer af særdeles høj kvalitet

12 % for dækkede obligationer af særdeles høj kvalitet, jf. artikel 10, stk. 1, litra f)

20 % for aktiver på niveau 2A

30 % for securitiseringer på niveau 2B sikret ved de i artikel 13, stk. 2, litra g), nr. i), ii) og iv), omhandlede underkategorier af aktiver

35 % for dækkede obligationer på niveau 2B, jf. artikel 12, stk. 1, litra e)

40 % for securitiseringer på niveau 2B sikret ved de i artikel 13, stk. 2, litra g), nr. iii) og v), omhandlede underkategorier af aktiver

55 % for erhvervsobligationer på niveau 2B, jf. artikel 12, stk. 1, litra b), og aktier, jf. artikel 12, stk. 1, litra c), og ikkerentebærende aktiver, jf. artikel 12, stk. 1, litra f).

3. Den i stk. 2 omhandlede metode anvendes som følger:

hvis kreditinstituttet er bekendt med de eksponeringer, der ligger til grund for CIU'en, kan den anlægge en gennemsigtighedstilgang for disse underliggende eksponeringer for at tildele dem et passende haircut i overensstemmelse med stk. 2

hvis kreditinstituttet ikke er bekendt med de eksponeringer, der ligger til grund for CIU'en, skal det — med henblik på bestemmelsen af likviditetsniveauet for de underliggende aktiver og med henblik på tildelingen af det passende haircut til de pågældende aktiver — antage, at CIU'en investerer i likvide aktiver op til det højeste tilladte beløb i mandatet i samme stigende rækkefølge som den, likvide aktiver er klassificeret i i henhold til stk. 2, begyndende med de aktiver, der er anført i stk. 2, litra h), og stigende indtil den samlede maksimale investeringsgrænse er nået.

4. Kreditinstitutterne udvikler robuste metoder og processer til beregning og indberetning af markedsværdi og haircuts for kapitalandele i CIU'er. Hvis eksponeringen ikke er tilstrækkelig væsentlig til, at et kreditinstitut kan udvikle egne metoder, og forudsat at den kompetente myndighed i de enkelte tilfælde finder det godtgjort, at denne betingelse er opfyldt, må et kreditinstitut anvende følgende, men kun disse, tredjeparter til at beregne og indberette haircuts for kapitalandele i CIU'er:

depositaren for CIU'en, forudsat at CIU'en udelukkende investerer i værdipapirer og deponerer samtlige værdipapirer hos denne depositar, eller

for andre CIU'er, CIU-administrationsselskabet, forudsat at CIU- administrationsselskabet opfylder kravene i artikel 132, stk. 3, litra a), i forordning (EU) nr. 575/2013.

Rigtigheden af de beregninger, der er foretaget af depositaren eller CIU-administrationsselskabet ved bestemmelsen af markedsværdien og haircuts for aktier eller andele i CIU'er, skal bekræftes af en ekstern revisor mindst en gang om året.

5. Hvis et kreditinstitut ikke opfylder kravene i denne artikels stk. 4 i forbindelse med kapitalandele i en CIU, må det ikke længere medtage dem som likvide aktiver, for så vidt angår denne forordning i overensstemmelse med artikel 18.

Artikel 16

Indskud og anden finansiering i samarbejdsnetværk og institutsikringsordninger

1. Hvis et kreditinstitut indgår i en institutsikringsordning af den i artikel 113, stk. 7, i forordning (EU) nr. 575/2013 omhandlede type, i et netværk, der ville være berettiget til undtagelsen i samme forordnings artikel 10, eller i et samarbejdsnetværk i en medlemsstat, kan kreditinstituttets anfordringsindskud i det centrale institut behandles som likvide aktiver, medmindre det centrale institut, der modtager indskuddene, behandler dem som transaktionsrelaterede indskud. Hvis indskuddene behandles som likvide aktiver, skal de behandles i overensstemmelse med en af følgende bestemmelser:

hvis det centrale institut i overensstemmelse med den nationale lovgivning eller de juridisk bindende dokumenter, der finder anvendelse på ordningen eller netværket, er forpligtet til at besidde eller investere indskuddene i et bestemt niveau eller en bestemt kategori af likvide aktiver, skal indskuddene behandles som likvide aktiver på samme niveau eller i samme kategori i overensstemmelse med denne forordning

hvis det centrale institut ikke er forpligtet til at besidde eller investere indskuddene i et bestemt niveau eller en bestemt kategori af likvide aktiver, skal indskuddene behandles som aktiver på niveau 2B i overensstemmelse med denne forordning, og det udestående beløb skal være underlagt et minimumshaircut på 25 %.

2. Hvis kreditinstituttet i henhold til en medlemsstats lovgivning eller de retligt bindende dokumenter, der finder anvendelse på et af de i stk. 1 beskrevne netværk eller ordninger, inden for 30 kalenderdage har adgang til uudnyttet likviditetsfinansiering fra det centrale institut eller fra et andet institut i samme netværk eller ordning, behandles denne finansiering som et aktiv på niveau 2B, i det omfang den ikke er sikret ved likvide aktiver og ikke behandles i overensstemmelse med artikel 34. Der anvendes et minimumshaircut på 25 % på likviditetsfinansieringens uudnyttede bevilgede hovedstol.

Artikel 17

Likviditetsbufferens sammensætning efter aktivniveau

1. Kreditinstitutterne skal til enhver tid opfylde følgende krav til sammensætningen af deres likviditetsbuffer:

mindst 60 % af likviditetsbufferen skal bestå af aktiver på niveau 1

mindst 30 % af likviditetsbufferen skal bestå af aktiver på niveau 1, dog ikke dækkede obligationer af særdeles høj kvalitet, jf. artikel 10, stk. 1, litra f)

højst 15 % af likviditetsbufferen må bestå af aktiver på niveau 2B.

2. Kravene i stk. 1 finder anvendelse efter justering for indvirkningen på beholdningen af likvide aktiver forårsaget af sikrede finansieringstransaktioner, sikrede udlånstransaktioner eller sikrede swap-transaktioner ved hjælp af likvide aktiver på mindst ét ben i transaktionen, hvis transaktionerne forfalder inden for 30 kalenderdage efter fradrag af et passende haircut, og forudsat at kreditinstituttet opfylder de operationelle krav i artikel 8.

3. Kreditinstitutter skal fastsætte sammensætningen af deres likviditetsbuffer i overensstemmelse med formlerne i bilag I til denne forordning.

4. Den kompetente myndighed kan fra sag til sag helt eller delvist indrømme undtagelse fra anvendelsen af stk. 2 og 3 for en eller flere sikrede finansieringstransaktioner, sikrede udlånstransaktioner eller sikrede swaptransaktioner, som gennemføres ved hjælp af likvide aktiver på mindst ét ben i transaktionen, og som forfalder inden for 30 kalenderdage, forudsat at følgende betingelser er opfyldt:

modparten i transaktionen eller transaktionerne er ECB eller en medlemsstats centralbank

der foreligger særlige omstændigheder, som udgør en systemisk risiko, der berører banksektoren i en eller flere medlemsstater

den kompetente myndighed har rådført sig med den centralbank, der er modpart i transaktionen eller transaktionerne, samt med ECB, hvis centralbanken er en centralbank i Eurosystemet, før den indrømmer undtagelsen.

5. Senest 19. november 2020 skal EBA aflægge rapport til Kommissionen om den tekniske egnethed af afviklingsmekanismen i stk. 2-4 og om sandsynligheden for, at den har en negativ virkning for i Unionen etablerede kreditinstitutters virksomhed og risikoprofil, for finansmarkedernes stabilitet og korrekte funktion, for økonomien eller for transmissionen af pengepolitikken til økonomien. Denne rapport skal indeholde en vurdering af muligheden for at ændre afviklingsmekanismen i stk. 2-4, og, hvis EBA finder, at afviklingsmekanismen enten ikke er teknisk egnet eller har en negativ virkning anbefalinger af alternative løsninger samt evalueringer af deres virkninger.

Kommissionen skal tage hensyn til den i ovennævnte afsnit omhandlede EBA-rapport, når den udarbejder yderligere delegerede retsakter i medfør af beføjelsen i artikel 460 i forordning (EU) nr. 575/2013.

Artikel 18

Manglende opfyldelse

1. Hvis et likvidt aktiv ikke længere opfylder de gældende generelle krav i artikel 7, de operationelle krav i artikel 8, stk. 2, eller relevante kriterier i dette kapitel, skal kreditinstituttet undlade at medtage det som et likvidt aktiv senest 30 kalenderdage efter den dato, hvor kravene ikke længere er opfyldt.

2. Stk. 1 finder kun anvendelse på kapitalandele i en CIU, der ikke længere opfylder kriterierne, hvis de ikke overstiger 10 % af CIU'ens samlede aktiver.

Artikel 19

Alternative likviditetsmetoder

1. Hvis der ikke er tilstrækkelige likvide aktiver i en bestemt valuta til, at kreditinstitutterne kan opfylde likviditetsdækningsgraden i artikel 4, finder en eller flere af følgende bestemmelser anvendelse:

kravet om valutakonsekvens i artikel 8, stk. 6, finder ikke anvendelse i forhold til den pågældende valuta

kreditinstituttet kan dække underskuddet af likvide aktiver i en valuta med kreditfaciliteter fra centralbanken i en medlemsstat eller et tredjeland for den pågældende valuta, forudsat at faciliteten opfylder samtlige følgende krav:

den er uigenkaldeligt bevilget ved kontrakt for de næste 30 kalenderdage

den er prissat med et gebyr, som skal betales uanset et eventuelt beløb, der er trukket på den pågældende facilitet

gebyret er fastsat således, at nettoudbyttet af de aktiver, der benyttes som sikkerhed for faciliteten, ikke må overstige nettoudbyttet af en repræsentativ portefølje af likviditetsaktiver justeret for eventuelle væsentlige forskelle i kreditrisiko

hvis der er et underskud i aktiver på niveau 1, men tilstrækkelige aktiver på niveau 2A, kan kreditinstituttet besidde supplerende aktiver på niveau 2A i likviditetsbufferen, og de lofter for aktivniveauerne, som er fastsat i artikel 17, anses for at være ændret i overensstemmelse dermed. Disse supplerende aktiver på niveau 2A er underlagt et minimumshaircut på 20 %. Ethvert aktiv på niveau 2B, der besiddes af et institut, skal fortsat være underlagt de haircuts, der finder anvendelse i hvert tilfælde i overensstemmelse med dette kapitel.

2. Kreditinstitutter skal anvende undtagelserne i stk. 1 omvendt proportionalt med hensyn til tilgængeligheden af de relevante likvide aktiver. Kreditinstitutterne skal vurdere deres likviditetsbehov vedrørende anvendelsen af denne artikel under hensyntagen til deres evne til ved fornuftig likviditetsstyring at begrænse behovet for disse likvide aktiver og andre markedsdeltageres beholdninger af disse aktiver.

3. De valutaer, for hvilke undtagelserne i stk. 1 kan anvendes, og det omfang, i hvilket en eller flere undtagelser samlet set kan anvendes på en bestemt valuta, fastsættes ved den gennemførelsesforordning, som skal vedtages af Kommissionen i overensstemmelse med artikel 419, stk. 4, i forordning (EU) nr. 575/2013.

4. De detaljerede betingelser, som finder anvendelse på undtagelserne i stk. 1, litra a) og b), fastsættes ved den delegerede retsakt, som skal vedtages af Kommissionen i overensstemmelse med artikel 419, stk. 5, i forordning (EU) nr. 575/2013.

AFSNIT III

UD- OG INDGÅENDE PENGESTRØMME

KAPITEL 1

Udgående nettopengestrømme

Artikel 20

Definition af udgående nettopengestrømme

1. De udgående nettopengestrømme er summen af udgående strømme i litra a) med fradrag af summen af indgående pengestrømme i litra b), men må ikke være mindre end nul, og beregnes som følger:

summen af de udgående pengestrømme som defineret i kapitel 2

summen af de indgående pengestrømme som defineret i kapitel 3 beregnet som følger:

de indgående pengestrømme, som er undtaget fra loftet, jf. artikel 33, stk. 2 og 3

den laveste værdi af de indgående pengestrømme, som er omhandlet i artikel 33, stk. 4, og 90 % af de udgående pengestrømme, som er omhandlet i litra a), med fradrag af de undtagne indgående pengestrømme i artikel 33, stk. 2 og 3, men ikke mindre end nul

den laveste værdi af de indgående pengestrømme, som ikke er omhandlet i artikel 33, stk. 2, 3 og 4, og 75 % af de udgående pengestrømme, som er omhandlet i litra a), med fradrag af de undtagne indgående pengestrømme i artikel 33, stk. 2 og 3, og de indgående pengestrømme i artikel 33, stk. 4, divideret med 0,9 for at tage hensyn til virkningen af loftet på 90 %, men ikke mindre end nul.

2. Ind- og udgående pengestrømme vurderes over en stressperiode på 30 kalenderdage ud fra en antagelse om et kombineret idiosynkratisk og markedsomfattende stressscenario, jf. artikel 5.

3. Beregningen i stk. 1 foretages efter formlen i bilag II.

Artikel 21

Netting af derivattransaktioner

1. Kreditinstitutter beregner de forventede ud- og indgående pengestrømme over en periode på 30 kalenderdage for kontrakter opført i bilag II til forordning (EU) nr. 575/2013 og for kreditderivater, netto pr. modpart, hvis der foreligger bilaterale nettingaftaler, som opfylder kravene i samme forordnings artikel 295.

2. Uanset stk. 1 skal kreditinstitutter beregne udgående og indgående pengestrømme fra derivattransaktioner i fremmed valuta, der indebærer en fuldstændig udveksling af hovedstole samtidigt (eller inden for samme dag), på nettobasis, selv hvis disse transaktioner ikke er omfattet af en bilateral nettingaftale.

3. For så vidt angår denne artikel anses nettogrundlaget for at være med fradrag af sikkerhed, der skal stilles eller modtages inden for de næste 30 kalenderdage. I tilfælde af sikkerhed, der skal modtages inden for de næste 30 kalenderdage, anses nettogrundlaget dog kun for at være med fradrag af sikkerhed, hvis begge følgende betingelser er opfyldt:

sikkerheden vil, når den er modtaget, blive anerkendt som et likvidt aktiv i henhold til afsnit II i denne forordning

kreditinstituttet vil være lovligt berettiget til og operationelt i stand til at genanvende sikkerheden, når den er modtaget.

KAPITEL 2

Udgående pengestrømme

Artikel 22

Definition af udgående pengestrømme

1. Udgående pengestrømme beregnes ved at gange tilgodehavender i forskellige kategorier eller typer af forpligtelser og ikkebalanceførte forpligtelser med den procentsats, som de ventes at blive afviklet eller trukket med som anført i dette kapitel.

2. Udgående pengestrømme, jf. stk. 1, omfatter i hvert enkelt tilfælde følgende ganget med den gældende udgående pengestrømssats:

det aktuelle udestående beløb for stabile detailindskud og andre detailindskud bestemt i overensstemmelse med artikel 24 og 25

de aktuelle udestående beløb til dækning af andre forpligtelser, som forfalder, kan kræves udbetalt af de udstedende institutter eller finansieringsgiveren eller indeholder forventning fra finansieringsgiverens side om, at kreditinstituttet vil indfri forpligtelsen inden for de næste 30 kalenderdage, i overensstemmelse med artikel 27, 28 og 31a

de supplerende udgående pengestrømme fastsat i overensstemmelse med artikel 30

det beløb, der inden for de næste 30 kalenderdage maksimalt kan trækkes på uudnyttede bevilgede kredit- og likviditetsfaciliteter, fastsat i overensstemmelse med artikel 31

de supplerende udgående pengestrømme, der er konstateret i vurderingen i overensstemmelse med artikel 23.

3. Beregningen af udgående pengestrømme i overensstemmelse med stk. 1 skal være underlagt enhver netting af indbyrdes afhængige indgående pengestrømme, der godkendes i henhold til artikel 26.

Artikel 23

Supplerende udgående pengestrømme for andre produkter og tjenester

1. Kreditinstitutter vurderer regelmæssigt sandsynligheden for og den potentielle størrelse af udgående pengestrømme inden for 30 kalenderdage for så vidt angår produkter eller tjenester, der ikke falder ind under artikel 27-31a, og som de leverer eller er organiserende institut for, eller som potentielle købere ville anse for at være knyttet til dem. Disse produkter eller tjenester omfatter, men er ikke begrænset til:

øvrige ikkebalanceførte forpligtelser og forpligtelser vedrørende eventualfinansiering, herunder til ikkebevilgede finansieringsfaciliteter

uudnyttede lån og forskud til engrosmodparter

bevilgede, men endnu ikke udnyttede realkreditlån

kreditkort

overtræk

planlagte udgående pengestrømme i forbindelse med fornyelse af eksisterende detail- eller engroslån eller forlængelse af nye detail- eller engroslån

derivatgæld, bortset fra kontrakter opført i bilag II til forordning (EU) nr. 575/2013 og kreditderivater

produkter for handelsrelateret ikkebalanceført finansiering.

2. De udgående pengestrømme i stk. 1 vurderes ud fra en antagelse om et kombineret idiosynkratisk og markedsomfattende stressscenario som omhandlet i artikel 5. Med henblik på denne vurdering tager kreditinstitutterne særlig hensyn til væsentlige omdømmemæssige skader, der kan opstå, hvis der ikke ydes likviditetsstøtte til sådanne produkter eller tjenester. Kreditinstitutterne indberetter mindst en gang om året de produkter og tjenester til de kompetente myndigheder, for hvilke sandsynligheden og den potentielle størrelse af udgående pengestrømme som omhandlet i stk. 1 er væsentlig, og de kompetente myndigheder bestemmer, hvilke udgående pengestrømme der skal anses for at være knyttet hertil. De kompetente myndigheder kan anvende en udgående pengestrømssats på op til 5 % på produkter for handelsrelateret ikkebalanceført finansiering som omhandlet i artikel 429 og bilag I til forordning (EU) nr. 575/2013.

3. De kompetente myndigheder indberetter mindst en gang om året til EBA de typer produkter eller tjenester, for hvilke de har fastsat udgående pengestrømme på grundlag af indberetningerne fra kreditinstitutterne, og gør i forbindelse med denne indberetning også rede for den metode, der er anvendt ved bestemmelsen af de udgående pengestrømme.

Artikel 24

Udgående pengestrømme fra stabile detailindskud

1. Medmindre kriterierne for en højere udgående pengestrømssats i henhold til artikel 25, stk. 2, 3 eller 5, er opfyldt, anses de detailindskud, som er dækket af en indskudsgarantiordning i overensstemmelse med Europa-Parlamentets og Rådets direktiv 94/19/EF ( 8 ) eller direktiv 2014/49/EU eller en tilsvarende indskudsgarantiordning i et tredjeland for at være stabil og ganges med 5 %, hvis indskuddet er enten:

en del af en etableret forbindelse, der gør det særdeles usandsynligt, at indskuddet hæves, eller

indsat på en anfordringskonto.

2. For så vidt angår stk. 1, litra a), betragtes et detailindskud som en del af en etableret forbindelse, hvis indskyderen opfylder mindst ét af følgende kriterier:

har en aktiv kontraktmæssig forbindelse med kreditinstituttet af mindst 12 måneders varighed

har et låneforhold med kreditinstituttet i form af boliglån eller andre langfristede lån

har mindst ét andet aktivt produkt hos kreditinstituttet, ud over lån.

3. For så vidt angår stk. 1, litra b), anses et detailindskud for at være indsat på en anfordringskonto, hvis der regelmæssigt krediteres, henholdsvis debiteres løn, indkomst eller transaktioner på denne konto.

4. Uanset stk. 1 kan de kompetente myndigheder fra den 1. januar 2019 give kreditinstitutterne tilladelse til at gange de stabile detailindskud i stk. 1, som er dækket af en indskudsgarantiordning i overensstemmelse med direktiv 2014/49/EU, med 3 % op til højst 100 000 EUR som anført i direktivets artikel 6, stk. 1, forudsat at Kommissionen har bekræftet, at den officielt anerkendte indskudsgarantiordning opfylder samtlige følgende kriterier:

indskudsgarantiordningen råder over tilstrækkelige finansielle midler som omhandlet i artikel 10 i direktiv 2014/49/EU, som tilvejebringes forudgående i form af bidrag fra medlemmerne mindst én gang om året

indskudsgarantiordningen råder over tilstrækkelige midler til at sikre direkte adgang til supplerende finansiering i tilfælde af et stort træk på reserverne, herunder adgang til ekstraordinære bidrag fra medlemskreditinstitutter og tilstrækkelige alternative finansieringsordninger med henblik på at tilvejebringe kortsigtet finansiering fra offentlige eller private tredjeparter

indskudsgarantiordningerne sikrer en tilbagebetalingsperiode på syv arbejdsdage som omhandlet i artikel 8, stk. 1, i direktiv 2014/49/EU fra ikrafttrædelsesdatoen for den udgående pengestrømssats på 3 %.

5. De kompetente myndigheder giver først den i stk. 4 omhandlede tilladelse, når de har indhentet Kommissionens forudgående godkendelse. Anmodningen om denne godkendelse skal begrundes, og det skal dokumenteres, at afviklingssatserne for stabile detailindskud vil være lavere end 3 % i en stressperiode, som svarer til scenarierne i artikel 5. Den begrundede anmodning sendes til Kommissionen senest tre måneder før den dato, hvorfra tilladelsen skal gælde. Kommissionen vurderer, om den relevante indskudsgarantiordning opfylder betingelserne i stk. 4, litra a), b) og c). Hvis betingelserne er opfyldt, godkender Kommissionen den kompetente myndigheds anmodning om godkendelse, medmindre der foreligger generelle årsager til at tilbageholde godkendelsen under hensyntagen til det indre markeds funktion vedrørende detailindskud. Alle kreditinstitutter tilknyttet en sådan godkendt indskudsgarantiordning er berettiget til at anvende den udgående pengestrømsstats på 3 %. Kommissionen anmoder om EBA's holdning til, om den relevante indskudsgarantiordning opfylder betingelserne i stk. 4, litra a), b) og c).

6. Kreditinstitutter kan godkendes af deres kompetente myndigheder til at gange de detailindskud, som er dækket af en indskudsgarantiordning i et tredjeland svarende til ordningen i stk. 1, med 3 %, hvis tredjelandet tillader denne behandling.

Artikel 25

Udgående pengestrømme fra andre detailindskud

1. Kreditinstitutter ganger andre detailindskud med 10 %, herunder den del af detailindskuddene, som ikke er omfattet af artikel 24, medmindre betingelserne i stk. 2 finder anvendelse.

2. Andre detailindskud er underlagt højere udgående pengestrømssatser som fastlagt af kreditinstituttet i overensstemmelse med stk. 3, hvis følgende betingelser er opfyldt:

det samlede indskud, herunder alle kundens indskudskonti i det pågældende kreditinstitut eller den pågældende koncern, overstiger 500 000 EUR

der er tale om et indskud på en ren internetkonto

instituttet tilbyder en rentesats, der opfylder en af følgende betingelser:

rentesatsen overstiger i væsentlig grad gennemsnitsrenten for lignende detailprodukter

afkastet er baseret på afkastet på et markedsindeks eller sæt af indeks

afkastet er baseret på en anden markedsvariabel end en variabel rente

indskuddet blev oprindeligt placeret som tidsindskud med en udløbsdato, der forfalder inden for en periode på 30 kalenderdage, eller indskuddet har et fast opsigelsesvarsel på under 30 kalenderdage i overensstemmelse med kontraktmæssige arrangementer, ud over indskud, der opfylder betingelserne for den i stk. 4 beskrevne behandling

for kreditinstitutter, der er etableret i Unionen, at indskyderen er bosiddende i et tredjeland, eller indskuddet er denomineret i en anden valuta end euro eller en medlemsstats nationale valuta. For kreditinstitutter eller filialer i tredjelande, at indskyderen ikke bosiddende i tredjelandet, eller at indskuddet er denomineret i en anden valuta end tredjelandets nationale valuta.

3. Kreditinstitutter skal anvende en højere udgående pengestrømssats, som fastsættes som følger:

hvis detailindskud opfylder kriteriet i stk. 2, litra a), eller to af kriterierne i stk. 2, litra b) til e), anvendes en udgående pengestrømssats på mellem 10 og 15 %

hvis detailindskud opfylder stk. 2, litra a), eller mindst ét af de andre kriterier i stk. 2 eller tre eller flere kriterier i stk. 2, anvendes en udgående pengestrømssats på mellem 15 og 20 %.

De kompetente myndigheder kan i de enkelte tilfælde anvende en højere udgående pengestrømssats, hvis kreditinstituttets særlige situation berettiger dertil. Kreditinstitutter anvender den i stk. 3, litra b), omhandlede udgående pengestrømssats ved detailindskud, hvis vurderingen i stk. 2 ikke er blevet udført eller afsluttet.

4. Kreditinstitutter kan fra beregningen af udgående pengestrømme udelukke bestemte klart definerede kategorier af detailindskud, hvis de i hvert enkelt tilfælde stringent anvender følgende bestemmelser på hele den pågældende indskudskategori, medmindre der foreligger en begrundet undtagelsessituation for indskyderen:

indskyderen må ikke hæve indskuddet inden 30 kalenderdage, eller

hæves indskuddet inden 30 kalenderdage, skal indskyderen betale en dekort, der omfatter rentetabet mellem hævningstidspunktet og det kontraktlige forfaldstidspunkt, samt en væsentlig dekort, der ikke behøver at overstige de renter, der er påløbet for perioden mellem indskudstidspunktet og hævningstidspunktet.

Hvis en del af indskuddet i første afsnit kan hæves, uden at der påløber en sådan dekort, er det kun denne del, der skal behandles som et anfordringsindskud, og den resterende del skal behandles som et tidsindskud som omhandlet i dette stykke. Der anvendes en udgående pengestrømssats på 100 % på annullerede indskud med en restløbetid på under 30 kalenderdage, såfremt det er aftalt, at udbetalingen sker til et andet kreditinstitut.

5. Uanset artikel 24, stk. 1-4, skal kreditinstitutter gange detailindskud, som de har taget imod i tredjelande, med en højere udgående pengestrømssats, hvis denne procentsats fremgår af den nationale lovgivning, der fastlægger likviditetskravene i det pågældende tredjeland.

Artikel 26

Udgående pengestrømme med indbyrdes afhængige indgående pengestrømme

Under forbehold af den kompetente myndigheds godkendelse kan kreditinstitutterne beregne den udgående pengestrøm med fradrag af en indbyrdes afhængig indgående pengestrøm, som opfylder samtlige følgende betingelser:

den indbyrdes afhængige indgående pengestrøm er direkte forbundet med den udgående pengestrøm og indgår ikke i beregningen af indgående pengestrømme i kapitel 3

den indbyrdes afhængige indgående pengestrøm indgår som et krav i lovbestemte, reguleringsmæssige eller kontraktlige forpligtelser

den indbyrdes afhængige indgående pengestrøm opfylder én af følgende betingelser:

den opstår obligatorisk inden den udgående pengestrøm

den modtages inden for 10 dage og er garanteret af en medlemsstats centralregering.

De kompetente myndigheder skal meddele EBA, hvilke institutter der anvender netting af udgående pengestrømme med indbyrdes afhængige indgående pengestrømme i henhold til denne artikel. EBA kan anmode om støttedokumentation.

Artikel 27

Udgående pengestrømme fra transaktionsrelaterede indskud

1. Kreditinstitutterne ganger forpligtelser fra indskud, som opretholdes som følger, med 25 %:

af indskyderen med henblik på at få adgang til clearing-, deponerings- eller kontantforvaltningstjenester eller lignende tjenester ydet af kreditinstituttet som led i en etableret operationel forbindelse fra kreditinstituttet

i forbindelse med almindelig opgavedeling i en institutsikringsordning, der opfylder kravene i artikel 113, stk. 7, i forordning (EU) nr. 575/2013 eller i en gruppe af samarbejdende kreditinstitutter, der er fast knyttet til et centralt organ, der opfylder kravene i forordningens artikel 113, stk. 6, eller som et juridisk eller kontraktligt etableret indskud fra et andet kreditinstitut, der er medlem af samme institutsikringsordning eller samarbejdsnetværk, forudsat at indskuddene ikke medtages som likvide aktiver for det indskydende kreditinstitut, jf. stk. 3 og artikel 16