|

23.3.2011

|

CS

|

Úřední věstník Evropské unie

|

L 77/1

|

PROVÁDĚCÍ NAŘÍZENÍ RADY (EU) č. 282/2011

ze dne 15. března 2011,

kterým se stanoví prováděcí opatření ke směrnici 2006/112/ES o společném systému daně z přidané hodnoty

(přepracování)

RADA EVROPSKÉ UNIE,

s ohledem na Smlouvu o fungování Evropské unie,

s ohledem na směrnici Rady 2006/112/ES ze dne 28. listopadu 2006 o společném systému daně z přidané hodnoty (1), a zejména na článek 397 uvedené směrnice,

s ohledem na návrh Evropské komise,

vzhledem k těmto důvodům:

|

(1)

|

V nařízení Rady (ES) č. 1777/2005 ze dne 17. října 2005, kterým se stanoví prováděcí opatření ke směrnici 77/388/EHS o společném systému daně z přidané hodnoty (2), by mělo být provedeno několik podstatných změn. Z důvodu srozumitelnosti a přehlednosti by dotčená ustanovení měla být přepracována.

|

|

(2)

|

Směrnice 2006/112/ES obsahuje pravidla týkající se daně z přidané hodnoty (DPH), která jsou v některých případech vykládána členskými státy. Přijetí společných prováděcích pravidel ke směrnici 2006/112/ES by mělo zajistit, že používání systému DPH bude více v souladu s cílem vnitřního trhu v případech, kdy dochází nebo může dojít k rozdílům v používání, jež nejsou slučitelné s řádným fungováním tohoto vnitřního trhu. Tato prováděcí opatření jsou právně závazná až ode dne vstupu tohoto nařízení v platnost a není jimi dotčena platnost dosavadních právních předpisů přijatých členskými státy a jejich výkladu.

|

|

(3)

|

V tomto nařízení by se měly projevit změny vyplývající z přijetí směrnice Rady 2008/8/ES ze dne 12. února 2008, kterou se mění směrnice 2006/112/ES, pokud jde o místo poskytnutí služby (3).

|

|

(4)

|

Cílem tohoto nařízení je zajistit jednotné používání stávajícího systému DPH tím, že se stanoví prováděcí pravidla ke směrnici 2006/112/ES, zejména pokud jde o osoby povinné k dani, dodávání zboží a poskytování služeb a místo zdanitelného plnění. V souladu se zásadou proporcionality stanovenou v čl. 5 odst. 4 Smlouvy o Evropské unii nepřekračuje toto nařízení rámec toho, co je pro dosažení uvedeného cíle nezbytné. Jednotné používání je nejlépe zajištěno nařízením, jež je závazné a přímo použitelné ve všech členských státech.

|

|

(5)

|

Prováděcí pravidla obsahují zvláštní pravidla pro vybrané otázky používání a jsou navržena tak, aby zajistila jednotný režim v celé Unii pouze v těchto konkrétních situacích. Pro jiné případy tedy nejsou rozhodující a vzhledem ke své formulaci mají být používána restriktivně.

|

|

(6)

|

Pokud osoba nepovinná k dani mění místo, kde se zdržuje, a převádí nový dopravní prostředek či se nový dopravní prostředek vrací do členského státu, z nějž byl původně dodán osvobozený od DPH osobě nepovinné k dani, která jej vrací, mělo by být vyjasněno, že se nejedná o pořízení nového dopravního prostředku uvnitř Společenství.

|

|

(7)

|

V případě některých poskytnutí služeb postačí, když poskytovatel prokáže, že příjemce těchto služeb bez ohledu na to, zda je či není osobou povinnou k dani, je usazen mimo Společenství, aby poskytnutí těchto služeb nespadalo do oblasti působnosti DPH.

|

|

(8)

|

Mělo by být jasně stanoveno, že přidělením identifikačního čísla pro DPH osobě povinné k dani, která poskytuje služby do jiného členského státu nebo jí jsou poskytovány služby z jiného členského státu, z nichž má DPH odvádět pouze příjemce, by nemělo být dotčeno právo uvedené osoby povinné k dani využít nezdanění svého pořízení zboží uvnitř Společenství. Jakmile však osoba povinná k dani sdělí dodavateli své identifikační číslo pro DPH v souvislosti s pořízením zboží uvnitř Společenství, má se v každém případě mít za to, že se rozhodla učinit tato plnění předmětem daně.

|

|

(9)

|

Další integrace vnitřního trhu vedla ke zvýšené potřebě přeshraniční spolupráce mezi hospodářskými subjekty usazenými v různých členských státech a k rozvoji evropských hospodářských zájmových sdružení (EHZS) založených v souladu s nařízením Rady (EHS) č. 2137/85 ze dne 25. července 1985 o evropském hospodářském zájmovém sdružení (EHZS) (4). Mělo by být proto vyjasněno, že EHZS jsou osobami povinnými k dani, pokud dodávají zboží nebo poskytují služby za protiplnění.

|

|

(10)

|

Je třeba jasně vymezit restaurační a cateringové služby, rozdíl mezi nimi a vhodné zacházení s těmito službami.

|

|

(11)

|

Pro potřeby větší jasnosti by výčty plnění považovaných za služby poskytované elektronicky neměly být konečné ani vyčerpávající.

|

|

(12)

|

Je třeba stanovit, že plnění spočívající výlučně v montáži jednotlivých částí stroje poskytnutých zákazníkem se musí považovat za poskytnutí služby, a stanovit místo tohoto poskytnutí, je-li poskytnuto osobě nepovinné k dani.

|

|

(13)

|

Prodej opce jako finančního nástroje by měl být považován za poskytnutí služby oddělené od základního plnění, ke kterému se opce vztahuje.

|

|

(14)

|

Aby bylo zajištěno jednotné uplatňování pravidel o místě zdanitelných plnění, měly by být vyjasněny pojmy jako sídlo ekonomické činnosti, stálá provozovna, bydliště a místo, kde se osoba obvykle zdržuje. Praktické uplatňování těchto pojmů by mělo být usnadněno používáním co nejjasnějších a nejobjektivnějších kritérií s přihlédnutím k judikatuře Soudního dvora.

|

|

(15)

|

Je třeba stanovit pravidla pro zajištění jednotného režimu pro dodání zboží, jakmile dodavatel překročí prahovou hodnotu pro prodeje na dálku v případě dodání do jiného členského státu.

|

|

(16)

|

Mělo by být vyjasněno, že úsek přepravy cestujících uskutečněný ve Společenství je vymezen cestou dopravního prostředku, a nikoliv cestou osob v tomto dopravním prostředku.

|

|

(17)

|

Pokud jde o pořizování zboží uvnitř Společenství, nemělo by právo členského státu, v němž k pořízení došlo, na zdanění tohoto pořízení být dotčeno režimem DPH, jemuž podléhá plnění v členském státě odeslání.

|

|

(18)

|

Správné uplatňování pravidel týkajících se místa poskytnutí služby záleží především na statusu příjemce, tedy na tom, zda je nebo není osobou povinnou k dani, a na postavení, ve kterém jedná. Aby bylo možné určit, zda příjemce je svým statusem osobou povinnou k dani, je třeba stanovit, co by poskytovatel měl od příjemce získat jako důkaz.

|

|

(19)

|

Mělo by být vyjasněno, že jsou-li služby poskytnuté osobě povinné k dani určeny pro soukromou potřebu, včetně soukromé potřeby zaměstnanců příjemce, nemůže být uvedená osoba povinná k dani považována za osobu jednající jako osoba povinná k dani. Pokud příjemce sdělí své identifikační číslo pro DPH poskytovateli, stačí to k určení toho, že příjemce jedná jako osoba povinná k dani, nemá-li poskytovatel k dispozici informace o opaku. Mělo by být rovněž zajištěno, že jediná služba pořízená pro účely podnikání, avšak současně použita pro soukromé účely, je zdaněna pouze v jednom místě.

|

|

(20)

|

Aby poskytovatel služby mohl přesně určit místo, kde je příjemce usazen, má povinnost ověřit informace tímto příjemcem poskytnuté.

|

|

(21)

|

Aniž je dotčeno obecné pravidlo místa poskytnutí služby osobě povinné k dani, je-li služba poskytnuta příjemci usazenému na více než jednom místě, měla by existovat pravidla, jež poskytovateli pomohou určit stálou provozovnu příjemce, jíž je služba poskytnuta, a to s ohledem na dané okolnosti. Nedokáže-li poskytovatel služby uvedené místo určit, měla by existovat pravidla, jež vyjasní jeho povinnosti. Tato pravidla by neměla zasahovat do povinností příjemce nebo jeho povinnosti měnit.

|

|

(22)

|

Měl by být také určen okamžik, kdy má poskytovatel služby stanovit status, postavení a místo příjemce, bez ohledu na to, zda je příjemce osoba povinná k dani, či nikoliv.

|

|

(23)

|

Aniž je dotčena obecná platnost zásady týkající se zneužití ustanovení tohoto nařízení, je vhodné její uplatnění v určitých ustanoveních tohoto nařízení specificky zmínit.

|

|

(24)

|

Některé zvláštní služby, jako je převod práv k televiznímu vysílání fotbalových zápasů, překlad textů, služby pro nárokování vrácení DPH a služby zprostředkovatelů poskytnuté osobě nepovinné k dani, zahrnují přeshraniční plnění nebo dokonce účast hospodářských subjektů usazených mimo Společenství. Pro vytvoření větší právní jistoty by mělo být jasně určeno místo poskytování těchto služeb.

|

|

(25)

|

Mělo by být jasně stanoveno, že se na poskytnutí služby zprostředkovatelem, který jedná jménem a na účet jiné osoby a který se podílí na poskytnutí služby ubytování v hotelnictví, nevztahuje zvláštní pravidlo týkající se poskytnutí služby související s nemovitostí.

|

|

(26)

|

Také v případech, kdy různé služby poskytované v rámci pořádání pohřbu tvoří součást jediné služby, je důležité stanovit pravidlo pro určení místa poskytování.

|

|

(27)

|

Aby bylo zajištěno jednotné zacházení s poskytováním služeb v oblasti kultury, umění, sportu, vědy, vzdělávání a zábavy a podobných služeb, je třeba vymezit, co se rozumí vstupem na tyto akce a vedlejšími službami s tímto vstupem souvisejícími.

|

|

(28)

|

Je třeba vyjasnit zacházení s restauračními a cateringovými službami poskytnutými v dopravním prostředku, uskutečňuje-li se přeprava cestujících na území několika zemí.

|

|

(29)

|

Vzhledem k tomu, že zvláštní pravidla pro nájem dopravního prostředku závisí na době trvání jeho držení nebo užívání, je nezbytné stanovit nejen to, jaká vozidla by měla být považována za „dopravní prostředek“, ale také vyjasnit zacházení s takovým poskytnutím v případě, že jedna smlouva navazuje na druhou. Je rovněž nezbytné stanovit místo, kde je dopravní prostředek skutečně dán zákazníkovi k dispozici.

|

|

(30)

|

Za určitých zvláštních okolností by manipulační poplatek za provedení plateb kreditní nebo debetní kartou, který je hrazen v souvislosti s plněním, neměl snížit základ daně pro uvedené plnění.

|

|

(31)

|

Je třeba vyjasnit, že se snížená sazba může uplatňovat u pronájmu stanů, obytných přívěsů a mobilních domů umístěných na tábořišti a používaných k ubytování.

|

|

(32)

|

Odborný výcvik nebo rekvalifikace by měly zahrnovat výuku přímo související s živností nebo povoláním, jakož i výuku zaměřenou na získání nebo udržování znalostí pro odborné účely, a to bez ohledu na délku trvání kurzu.

|

|

(33)

|

„Platinum nobles“ by měly být považovány za vyloučené z osvobození od daně vztahujícího se na oběživo, bankovky a mince.

|

|

(34)

|

Mělo by být jasně stanoveno, že osvobození poskytnutí služby vztahující se k dovozu zboží, jejíž hodnota je zahrnuta do základu daně uvedeného zboží, od daně by se mělo vztahovat na přepravní služby uskutečněné při změně místa, kde se osoba zdržuje.

|

|

(35)

|

Zboží přepravované jeho pořizovatelem mimo Společenství a využívané pro vybavení nebo zásobení dopravních prostředků používaných pro neobchodní účely jinými než fyzickými osobami, jako například veřejnoprávními subjekty a sdruženími, by mělo být vyloučeno z osvobození od daně vztahujícího se na vývozní transakce.

|

|

(36)

|

Aby byly zaručeny jednotné správní postupy pro výpočet minimální hodnoty osvobození od daně, které se vztahuje na vývoz zboží převáženého v osobních zavazadlech cestujících, měla by být ustanovení o tomto výpočtu harmonizována.

|

|

(37)

|

Mělo by být jasně stanoveno, že osvobození od daně pro některá plnění považovaná za vývoz by se mělo rovněž uplatnit na služby, na něž se vztahuje zvláštní režim pro elektronicky poskytované služby.

|

|

(38)

|

Subjekt, který má být zřízen podle právního rámce Společenství pro konsorcium evropské výzkumné infrastruktury (ERIC), by měl být považován za mezinárodní organizaci pro účely osvobození od DPH, pouze pokud splňuje určité podmínky. Měly by být tedy identifikovány podmínky nezbytné pro to, aby mohl osvobození využívat.

|

|

(39)

|

Dodání zboží a poskytnutí služby v rámci diplomatických a konzulárních vztahů nebo uznávaným mezinárodním organizacím nebo určitým ozbrojeným silám jsou osvobozena od DPH s výhradou určitých omezení a podmínek. Aby osoba povinná k dani uskutečňující takové dodání nebo poskytnutí z jiného členského státu mohla stanovit, zda podmínky a omezení pro toto osvobození jsou splněny, mělo by být zavedeno osvědčení o osvobození od daně.

|

|

(40)

|

Pro uplatnění nároku na odpočet by mělo být umožněno používat i elektronické dovozní doklady, pokud splňují stejné požadavky jako doklady v tištěné podobě.

|

|

(41)

|

Pokud má dodavatel zboží nebo poskytovatel služeb stálou provozovnu na území členského státu, kde je daň splatná, mělo by být upřesněno, za jakých okolností by tato provozovna měla mít povinnost odvést DPH.

|

|

(42)

|

Mělo by být vyjasněno, že osoba povinná k dani, která má sídlo ekonomické činnosti na území členského státu, kde je DPH splatná, musí být považována za osobu povinnou k dani usazenou v uvedeném členském státě, pokud jde o povinnost odvést daň, dokonce i když se toto sídlo ekonomické činnosti nepodílí na daném dodání zboží nebo na poskytnutí služeb.

|

|

(43)

|

Mělo by být vyjasněno, že každá osoba povinná k dani má povinnost pro účely určitých zdanitelných plnění sdělit svoje identifikační číslo pro DPH, jakmile je má, a umožnit tak správnější výběr daně.

|

|

(44)

|

Měly by být stanoveny hmotnosti pro investiční zlato, které jsou běžně připouštěny na trhu se zlatem, a mělo by být určeno společné datum pro stanovení hodnoty zlatých mincí, aby se zajistilo rovné zacházení s hospodářskými subjekty.

|

|

(45)

|

Zvláštní režim pro osoby povinné k dani, které nejsou usazeny ve Společenství a poskytují elektronicky služby osobám, které nejsou povinné k dani a jsou usazeny nebo se zdržují ve Společenství, podléhá určitým podmínkám. Pokud tyto podmínky již nejsou plněny, měly by být jasně stanoveny zejména důsledky tohoto neplnění.

|

|

(46)

|

Ze směrnice 2008/8/ES vyplývají některé změny. Jelikož se tyto změny dotýkají jednak zdanění dlouhodobého nájmu dopravního prostředku od 1. ledna 2013, jednak zdanění elektronicky poskytovaných služeb od 1. ledna 2015, mělo by se upřesnit, že se odpovídající ustanovení tohoto nařízení použijí pouze od uvedených dat.

|

PŘIJALA TOTO NAŘÍZENÍ:

KAPITOLA I

PŘEDMĚT

Článek 1

Toto nařízení stanoví prováděcí opatření k určitým ustanovením hlav I až V a VII až XII směrnice 2006/112/ES.

KAPITOLA II

OBLAST PŮSOBNOSTI

(HLAVA I SMĚRNICE 2006/112/ES)

Článek 2

K pořízení uvnitř Společenství ve smyslu čl. 2 odst. 1 písm. b) směrnice 2006/112/ES nedochází v případě:

|

a)

|

převodu nového dopravního prostředku osobou nepovinnou k dani po změně místa, kde se osoba zdržuje, za podmínky, že by nemohlo být v okamžiku dodání použito osvobození stanovené v čl. 138 odst. 2 písm. a) směrnice 2006/112/ES;

|

|

b)

|

vrácení nového dopravního prostředku osobou nepovinnou k dani do členského státu, z něhož jí byl původně dodán s osvobozením od daně stanoveným v čl. 138 odst. 2 písm. a) směrnice 2006/112/ES.

|

Článek 3

Aniž je dotčen čl. 59a první pododstavec písm. b) směrnice 2006/112/ES, poskytnutí následujících služeb není předmětem DPH, jestliže poskytovatel prokáže, že se místo poskytnutí takové služby určené podle kapitoly V oddílu 4 pododdílů 3 a 4 tohoto nařízení nachází mimo Společenství:

|

a)

|

od 1. ledna 2013 služeb uvedených v čl. 56 odst. 2 prvním pododstavci směrnice 2006/112/ES;

|

|

b)

|

od 1. ledna 2015 služeb uvedených v článku 58 směrnice 2006/112/ES;

|

|

c)

|

služeb uvedených v článku 59 směrnice 2006/112/ES.

|

Článek 4

Osoba povinná k dani, která je oprávněna k nezdanění svých pořízení zboží uvnitř Společenství v souladu s článkem 3 směrnice 2006/112/ES, zůstává touto osobou, pokud podle čl. 214 odst. 1 písmen d) nebo e) uvedené směrnice bylo uvedené osobě povinné k dani přiděleno identifikační číslo pro DPH pro přijaté služby, z nichž je povinna odvést DPH, nebo pro služby poskytnuté uvedenou osobou na území jiného členského státu, u nichž je DPH splatná pouze příjemcem.

Pokud však uvedená osoba povinná k dani toto identifikační číslo pro DPH sdělí dodavateli v souvislosti s pořízením zboží uvnitř Společenství, má se za to, že tato osoba využila možnost stanovenou v čl. 3 odst. 3 uvedené směrnice.

KAPITOLA III

OSOBY POVINNÉ K DANI

(HLAVA III SMĚRNICE 2006/112/ES)

Článek 5

Evropské hospodářské zájmové sdružení (EHZS) založené v souladu s nařízením (EHS) č. 2137/85, které dodává zboží nebo poskytuje služby za protiplnění svým členům nebo třetím stranám, je osobou povinnou k dani ve smyslu čl. 9 odst. 1 směrnice 2006/112/ES.

KAPITOLA IV

ZDANITELNÁ PLNĚNÍ

(ČLÁNKY 24 AŽ 29 SMĚRNICE 2006/112/ES)

Článek 6

1. Restauračními a cateringovými službami se rozumí služby spočívající v dodání připravených nebo nepřipravených jídel nebo nápojů či obojího určených pro lidskou spotřebu spolu s dostatečnými podpůrnými službami umožňujícími jejich okamžitou spotřebu. Dodání jídel nebo nápojů či obojího je pouze jednou složkou celku, v němž služby převažují. Restaurační služby jsou poskytnutím takových služeb v prostorách poskytovatele a cateringové služby jsou poskytnutím takových služeb mimo prostory poskytovatele.

2. Za restaurační ani cateringovou službu ve smyslu odstavce 1 se nepovažuje dodání připravených nebo nepřipravených jídel nebo nápojů či obojího, bez ohledu na to, zda s přepravou, či bez ní, které však nezahrnuje žádné další podpůrné služby.

Článek 7

1. „Elektronicky poskytované služby“ uvedené ve směrnici 2006/112/ES zahrnují služby, které jsou poskytovány přes Internet nebo elektronickou síť a z jejichž povahy vyplývá, že jejich poskytování je v podstatě automatizované a vyžaduje minimální lidský zásah, a nejsou uskutečnitelné bez informačních technologií.

2. Odstavec 1 se vztahuje zejména na tyto případy:

|

a)

|

poskytování digitalizovaných produktů obecně, včetně programového vybavení a jeho změn nebo aktualizací;

|

|

b)

|

služby poskytování nebo podpory obchodní nebo osobní prezentace na elektronické síti, jako je například internetová stránka;

|

|

c)

|

služby automaticky generované z počítače přes internet nebo elektronickou síť v reakci na zadání konkrétních dat příjemcem;

|

|

d)

|

úplatný převod práva dát do prodeje zboží nebo službu na internetové stránce fungující jako trh online, kde potenciální kupující podávají nabídky automatizovaným postupem a kde jsou strany informovány o uskutečnění prodeje elektronickou poštou automaticky generovanou počítačem;

|

|

e)

|

internetové balíčky služeb, v nichž tvoří telekomunikační složka doplňkovou a podřízenou část (tj. balíčky, které jdou nad rámec pouhého přístupu k internetu a které zahrnují jiné složky, jako například obsahové stránky umožňující přístup k aktualitám, zprávám o počasí, turistickým informacím, prostor pro hry, web-site hosting, přístup k diskusím online atd.);

|

|

f)

|

služby uvedené v příloze I.

|

3. Odstavec 1 se nevztahuje zejména na tyto případy:

|

a)

|

služby rozhlasového a televizního vysílání;

|

|

b)

|

telekomunikační služby;

|

|

c)

|

zboží, je-li objednávka a její zpracování provedeno elektronicky;

|

|

d)

|

disky CD-ROM, diskety a podobné hmotné nosiče;

|

|

e)

|

tiskoviny, jako jsou knihy, informační zpravodaje, noviny nebo časopisy;

|

|

h)

|

hry na discích CD-ROM;

|

|

i)

|

služby odborníků, jako jsou právníci a finanční poradci, kteří radí svým klientům elektronickou poštou;

|

|

j)

|

vzdělávací služby, je-li obsah kurzů dodáván učitelem přes Internet nebo elektronickou síť, tj. přes dálkové spojení;

|

|

k)

|

offline služby spočívající ve fyzické opravě počítačového vybavení;

|

|

l)

|

offline služby uchovávání dat;

|

|

m)

|

reklamní služby, zejména v novinách, na plakátech nebo v televizi;

|

|

n)

|

služby telefonní podpory;

|

|

o)

|

vzdělávací služby zahrnující výhradně korespondenční kurzy, jako jsou poštovní kurzy;

|

|

p)

|

klasické aukční služby závisející na přímém lidském zásahu bez ohledu na to, jakým způsobem jsou podávány nabídky;

|

|

q)

|

telefonní služby s video složkou, rovněž známé jako videofonní služby;

|

|

r)

|

přístup na internet a world wide web;

|

|

s)

|

telefonní služby poskytované přes Internet.

|

Článek 8

Pokud osoba povinná k dani provádí pouze montáž různých částí stroje, které jí všechny poskytl její zákazník, je uvedené plnění poskytnutím služby ve smyslu čl. 24 odst. 1 směrnice 2006/112/ES.

Článek 9

Prodej opce, jde-li o plnění spadající do oblasti působnosti čl. 135 odst. 1 písm. f) směrnice 2006/112/ES, je poskytnutím služby ve smyslu čl. 24 odst. 1 uvedené směrnice. Toto poskytnutí služby je oddělené od základních plnění, se kterými služba souvisí.

KAPITOLA V

MÍSTO ZDANITELNÉHO PLNĚNÍ

ODDÍL 1

Pojmy

Článek 10

1. Pro účely článků 44 a 45 směrnice 2006/112/ES je sídlem ekonomické činnosti osoby povinné k dani místo, kde dochází k výkonu ústřední správy podniku.

2. Při určování místa uvedeného v odstavci 1 se vezme v úvahu místo, kde jsou přijímána zásadní rozhodnutí týkající se obecného řízení podniku, místo statutárního sídla podniku, a místo, kde se schází vedení podniku.

Nelze-li podle těchto kritérií s jistotou určit sídlo ekonomické činnosti, je určujícím kritériem místo, kde jsou přijímána zásadní rozhodnutí týkající se obecného řízení podniku.

3. Pouhá existence poštovní adresy nemůže být postačující pro sídlo ekonomické činnosti osoby povinné k dani.

Článek 11

1. Pro účely článku 44 směrnice 2006/112/ES se „stálou provozovnou“ rozumí jakákoli provozovna jiná než sídlo ekonomické činnosti ve smyslu článku 10 tohoto nařízení, která se vyznačuje dostatečnou úrovní stálosti a vhodnou strukturou z hlediska lidských a technických zdrojů, což jí umožňuje přijímat a využívat služby, které jí jsou poskytovány pro její vlastní potřebu.

2. Pro účely následujících článků se „stálou provozovnou“ rozumí jakákoli provozovna jiná než sídlo ekonomické činnosti ve smyslu článku 10 tohoto nařízení, která se vyznačuje dostatečnou úrovní stálosti a vhodnou strukturou z hlediska lidských a technických zdrojů, což jí umožňuje poskytovat služby, jejichž poskytnutí zajišťuje:

|

a)

|

článku 45 směrnice 2006/112/ES;

|

|

b)

|

od 1. ledna 2013 čl. 56 odst. 2 druhého pododstavce směrnice 2006/112/ES;

|

|

c)

|

do 31. prosince 2014 článku 58 směrnice 2006/112/ES;

|

|

d)

|

článku 192a směrnice 2006/112/ES.

|

3. Skutečnost, že má identifikační číslo pro DPH, sama o sobě nepostačuje k tomu, aby se mělo za to, že má osoba povinná k dani stálou provozovnu.

Článek 12

Pro účely směrnice 2006/112/ES se „bydlištěm“ fyzické osoby povinné či nepovinné k dani rozumí adresa vedená v evidenci obyvatelstva či podobné evidenci, nebo adresa, kterou tato osoba uvedla příslušnému správci daně, pokud neexistuje důkaz, že tato adresa neodpovídá skutečnosti.

Článek 13

Místem, kde se fyzická osoba povinná či nepovinná k dani „obvykle zdržuje“, se podle směrnice 2006/112/ES rozumí místo, kde tato fyzická osoba obvykle žije z důvodu osobních a profesních vazeb.

Pokud má tato osoba profesní vazby v jiné zemi, než ve které má své osobní vazby, nebo pokud profesní vazby nemá, je místo, kde se obvykle zdržuje, určeno osobními vazbami, které ukazují na úzké spojení mezi fyzickou osobou a místem, kde žije.

ODDÍL 2

Místo dodání zboží

(Články 31 až 39 Směrnice 2006/112/ES)

Článek 14

Je-li v průběhu kalendářního roku překročena prahová hodnota uplatňovaná členským státem podle článku 34 směrnice 2006/112/ES, nemění článek 33 uvedené směrnice místo dodání zboží jiného, než jsou výrobky podléhající spotřební dani, které se uskuteční v průběhu téhož kalendářního roku před překročením prahové hodnoty uplatňované členským státem pro běžný kalendářní rok, a to pod podmínkou, že jsou splněny všechny tyto podmínky:

|

a)

|

dodavatel nevyužil možnost volby stanovenou podle čl. 34 odst. 4 uvedené směrnice;

|

|

b)

|

hodnota jeho dodání zboží nepřekročila v průběhu předcházejícího kalendářního roku prahovou hodnotu.

|

Ustanovení článku 33 směrnice 2006/112/ES však mění místo těchto dodání do členského státu, ve kterém jsou odeslání či přeprava ukončeny:

|

a)

|

dodání zboží, kterým byla v běžném kalendářním roce překročena prahová hodnota uplatňovaná členským státem v průběhu téhož kalendářního roku;

|

|

b)

|

veškerá pozdější dodání zboží uskutečněná v tomto členském státě v průběhu uvedeného kalendářního roku;

|

|

c)

|

dodání zboží uskutečněná v tomto členském státě v průběhu kalendářního roku, který následuje po kalendářním roce, v jehož průběhu došlo k události uvedené v písmenu a).

|

Článek 15

Úsek přepravy cestujících uskutečněný ve Společenství uvedený v článku 37 směrnice 2006/112/ES je určen cestou dopravních prostředků, a nikoliv cestou uskutečněnou každým z cestujících.

ODDÍL 3

Místo pořízení zboží uvnitř společenství

(Články 40, 41 a 42 Směrnice 2006/112/ES)

Článek 16

Uskutečnilo-li se pořízení zboží uvnitř Společenství ve smyslu článku 20 směrnice 2006/112/ES, členský stát, ve kterém jsou odeslání či přeprava zboží ukončeny, uplatní své právo na zdanění bez ohledu na režim, jemuž plnění z hlediska DPH podléhá v členském státě, ve kterém odeslání nebo přeprava začaly.

Každou žádost dodavatele zboží o opravu DPH, kterou fakturoval a přiznal členskému státu, ve kterém odeslání nebo přeprava zboží začaly, tento členský stát posuzuje v souladu se svými vnitrostátními právními předpisy.

ODDÍL 4

Místo poskytnutí služby

(Články 43 až 59 Směrnice 2006/112/ES)

Pododdíl 1

Status příjemce

Článek 17

1. Pokud místo poskytnutí služby závisí na tom, zda je příjemce osobou povinnou či nepovinnnou k dani, určí se status příjemce na základě článků 9 až 13 a článku 43 směrnice 2006/112/ES.

2. Právnická osoba nepovinná k dani, která je nebo má povinnost být identifikována pro účely DPH podle čl. 214 odst. 1 písm. b) směrnice 2006/112/ES, neboť její pořízení zboží uvnitř Společenství je předmětem DPH nebo z toho důvodu, že tato osoba využila možnost učinit tato plnění předmětem DPH, je osobou povinnou k dani ve smyslu článku 43 uvedené směrnice.

Článek 18

1. Poskytovatel může, nemá-li informace o opaku, považovat příjemce usazeného ve Společenství za osobu povinnou k dani:

|

a)

|

v případě, že mu příjemce sdělil své osobní identifikační číslo pro DPH, obdrží-li potvrzení platnosti tohoto identifikačního čísla, jakož i odpovídajícího jména a adresy v souladu s článkem 31 nařízení Rady (ES) č. 904/2010 ze dne 7. října 2010 o správní spolupráci a boji proti podvodům v oblasti daně z přidané hodnoty (5);

|

|

b)

|

v případě, že příjemce osobní identifikační číslo pro DPH dosud neobdržel, ale informuje poskytovatele, že o jeho vydání požádal, obdrží-li jakýkoli jiný důkaz prokazující, že příjemce je osobou povinnou k dani nebo právnickou osobou nepovinnou k dani, která má povinnost být identifikována pro účely DPH, a ověří-li prostřednictvím kontrolních postupů běžně používaných v obchodní praxi, jako jsou postupy týkající se kontroly totožnosti nebo platby, v přiměřeném rozsahu přesnost informací poskytnutých příjemcem.

|

2. Poskytovatel může, nemá-li informace o opaku, považovat příjemce usazeného ve Společenství za osobu nepovinnou k dani, může-li prokázat, že mu příjemce nesdělil své osobní identifikační číslo pro DPH.

3. Poskytovatel může, nemá-li informace o opaku, považovat příjemce usazeného mimo Společenství za osobu povinnou k dani:

|

a)

|

obdrží-li od příjemce osvědčení vydané příslušným správcem daně příjemce jako potvrzení, že příjemce vykonává ekonomickou činnost, aby mu mohla být vrácena DPH podle směrnice Rady 86/560/EHS ze dne 17. listopadu 1986 o harmonizaci právních předpisů členských států týkajících se daní z obratu – Úprava vracení daně z přidané hodnoty osobám povinným k dani neusazeným na území Společenství (6);

|

|

b)

|

má-li k dispozici číslo pro DPH nebo podobné číslo přidělené příjemci zemí, ve které je usazen, a používané k identifikaci podniků nebo jakýkoli jiný důkaz prokazující, že příjemce je osobou povinnou k dani, a ověří-li prostřednictvím kontrolních postupů běžně používaných v obchodní praxi, jako jsou postupy týkající se kontroly totožnosti nebo platby, v přiměřeném rozsahu přesnost informací poskytnutých příjemcem, jestliže příjemce uvedené osvědčení nemá.

|

Pododdíl 2

Postavení příjemce

Článek 19

Pro účely uplatňování pravidel týkajících se místa poskytnutí služby uvedených v článcích 44 a 45 směrnice 2006/112/ES se osoba povinná k dani nebo právnická osoba nepovinná k dani považovaná za osobu povinnou k dani, jíž je poskytnuta služba výlučně pro její soukromou potřebu, včetně soukromé potřeby jejích zaměstnanců, považuje za osobu nepovinnou k dani.

Nemá-li informace o opaku, jako jsou informace o povaze poskytnutých služeb, může se poskytovatel domnívat, že služby jsou určeny pro účely ekonomické činnosti příjemce, pokud mu příjemce pro účely daného plnění sdělil své osobní identifikační číslo pro DPH.

Jestliže je jedna a tatáž služba určena jak pro soukromou potřebu včetně soukromé potřeby zaměstnanců příjemce, tak současně pro ekonomickou činnost, poskytnutí této služby spadá výlučně do oblasti působnosti článku 44 směrnice 2006/112/ES, a to za podmínky, že nedochází k žádnému zneužití.

Pododdíl 3

Místo příjemce

Článek 20

V případě, že poskytnutí služby osobě povinné k dani nebo právnické osobě nepovinné k dani považované za osobu povinnou k dani spadá do oblasti působnosti článku 44 směrnice 2006/112/ES a že uvedená osoba povinná k dani je usazena v jediné zemi, nebo nemá-li sídlo ekonomické činnosti nebo stálou provozovnu, má v jediné zemi bydliště a místo, kde se obvykle zdržuje, je uvedené poskytnutí služby zdanitelné v uvedené zemi.

Poskytovatel zjistí uvedené místo na základě informací od příjemce, které ověří prostřednictvím kontrolních postupů běžně používaných v obchodní praxi, jako jsou postupy týkající se kontroly totožnosti nebo platby.

Těmito informacemi může být i identifikační číslo pro DPH přidělené členským státem, v němž je příjemce usazen.

Článek 21

V případě, že poskytnutí služby osobě povinné k dani nebo právnické osobě nepovinné k dani považované za osobu povinnou k dani spadá do oblasti působnosti článku 44 směrnice 2006/112/ES a že uvedená osoba povinná k dani je usazena ve více než jedné zemi, je uvedené poskytnutí služby zdanitelné v zemi, kde má uvedená osoba povinná k dani sídlo ekonomické činnosti.

Je-li však tato služba poskytnuta stálé provozovně osoby povinné k dani nacházející se v místě jiném, než je místo, kde má příjemce sídlo ekonomické činnosti, je uvedené poskytnutí služby zdanitelné v místě stálé provozovny, která tuto službu přijímá a využívá pro vlastní potřebu.

Nemá-li osoba povinná k dani sídlo ekonomické činnosti nebo stálou provozovnu, je služba zdanitelná v místě jejího bydliště, nebo v místě, kde se obvykle zdržuje.

Článek 22

1. Za účelem identifikace stálé provozovny příjemce, jíž je služba poskytnuta, přezkoumá poskytovatel povahu a využití poskytnuté služby.

Jestliže povaha a využití poskytnuté služby neumožňují identifikovat stálou provozovnu, jíž je služba poskytnuta, poskytovatel při identifikaci dané stálé provozovny přihlédne zejména k tomu, zda smlouva, objednávka a identifikační číslo pro DPH přidělené členským státem příjemce, které mu příjemce sdělil, identifikují stálou provozovnu jako příjemce služby a zda je stálá provozovna subjektem, který za službu platí.

V případě, že stálá provozovna příjemce, jíž je služba poskytnuta, nemůže být určena podle prvního a druhého pododstavce tohoto odstavce, nebo v případě, že služby, na něž se vztahuje článek 44 směrnice 2006/112/ES, jsou poskytnuty osobě povinné k dani podle smlouvy, která se vztahuje na jednu nebo více služeb využívaných nezjistitelným nebo nekvantifikovatelným způsobem, poskytovatel může oprávněně považovat služby za poskytnuté v místě, kde má příjemce sídlo ekonomické činnosti.

2. Uplatňováním tohoto článku nejsou dotčeny povinnosti příjemce.

Článek 23

1. Od 1. ledna 2013 v případě, že v souladu s čl. 56 odst. 2 prvním pododstavcem směrnice 2006/112/ES je poskytnutí služby zdanitelné v místě, kde je příjemce usazen, nebo není-li usazen, v místě, kde má bydliště, nebo v místě, kde se obvykle zdržuje, stanoví poskytovatel uvedené místo na základě věcných informací od příjemce, které ověří prostřednictvím kontrolních postupů běžně používaných v obchodní praxi, jako jsou postupy týkající se kontroly totožnosti nebo platby.

2. V případě, že v souladu s články 58 a 59 směrnice 2006/112/ES je poskytnutí služby zdanitelné v místě, kde je příjemce usazen, nebo není-li usazen, v místě, kde má bydliště, nebo v místě, kde se obvykle zdržuje, poskytovatel zjistí uvedené místo na základě věcných informací od příjemce, které ověří prostřednictvím kontrolních postupů běžně používaných v obchodní praxi, jako jsou postupy týkající se kontroly totožnosti nebo platby.

Článek 24

1. Od 1. ledna 2013 v případě, že jsou služby, na něž se vztahuje čl. 56 odst. 2 první pododstavec směrnice 2006/112/ES poskytnuty osobě nepovinné k dani, která je usazena ve více než jedné zemi nebo má bydliště v jedné zemi a obvykle se zdržuje v jiné zemi, dá se při určování místa poskytnutí uvedených služeb přednost místu, které nejlépe zajistí zdanění v místě skutečné spotřeby.

2. V případě, že jsou služby, na něž se vztahují články 58 a 59 směrnice 2006/112/ES, poskytnuty osobě nepovinné k dani, která je usazena ve více než jedné zemi nebo má bydliště v jedné zemi a obvykle se zdržuje v jiné zemi, dá se při určování místa poskytnutí uvedených služeb přednost místu, které nejlépe zajistí zdanění v místě skutečné spotřeby.

Pododdíl 4

Společné ustanovení týkající se posouzení statusu, postavení a místa příjemce

Článek 25

Pro účely uplatňování pravidel pro místo poskytnutí služby se zohlední pouze okolnosti existující v okamžiku uskutečnění zdanitelného plnění. Jakékoli následné změny použití obdržených služeb neovlivní určení místa poskytnutí, za podmínky, že nedochází k žádnému zneužití.

Pododdíl 5

Poskytnutí služby, které se řídí obecnými pravidly

Článek 26

Na plnění, v jehož rámci subjekt převádí práva k televiznímu vysílání fotbalových zápasů osobám povinným k dani, se vztahuje článek 44 směrnice 2006/112/ES.

Článek 27

Na poskytnutí služeb spočívajících v žádání o vrácení DPH nebo v přijímání vrácené DPH podle směrnice Rady 2008/9/ES ze dne 12. února 2008, kterou se stanoví prováděcí pravidla pro vrácení daně z přidané hodnoty stanovené směrnicí 2006/112/ES osobám povinným k dani neusazeným v členském státě vrácení daně, ale v jiném členském státě (7), se vztahuje článek 44 směrnice 2006/112/ES.

Článek 28

Poskytnutí služby uskutečněné v rámci pořádání pohřbu, tvoří-li jedinou službu, spadá do oblasti působnosti článků 44 a 45 směrnice 2006/112/ES.

Článek 29

Aniž je dotčen článek 41 tohoto nařízení, na poskytnutí služby spočívající v překladu textů se vztahují články 44 a 45 směrnice 2006/112/ES.

Pododdíl 6

Poskytnutí služby zprostředkovatelem

Článek 30

Poskytnutí služby zprostředkovatelem podle článku 46 směrnice 2006/112/ES zahrnuje také služby zprostředkovatelů, kteří jednají jménem a na účet příjemce obstarané služby, a služby zprostředkovatelů, kteří jednají jménem a na účet poskytovatele zprostředkovaných služeb.

Článek 31

Služby zprostředkovatelů jednajících jménem a na účet jiné osoby, jež spočívají ve zprostředkování poskytnutí služby ubytování v hotelnictví nebo odvětví s podobnou funkcí, spadají do oblasti působnosti:

|

a)

|

článku 44 směrnice 2006/112/ES, jsou-li poskytnuty osobě povinné k dani, která jedná jako taková, nebo právnické osobě nepovinné k dani považované za osobu povinnou k dani;

|

|

b)

|

článku 46 uvedené směrnice, jsou-li poskytnuty osobě nepovinné k dani.

|

Pododdíl 7

Poskytnutí služeb v oblasti kultury, umění, sportu, vědy, vzdělávání, zábavy a podobných služeb

Článek 32

1. Služby spočívající v zajištění vstupu na kulturní, umělecké, sportovní, vědecké, vzdělávací, zábavní nebo podobné akce ve smyslu článku 53 směrnice 2006/112/ES zahrnují poskytnutí služeb, jejichž podstatným rysem je udělení oprávnění ke vstupu na akci výměnou za vstupenku nebo úplatu, včetně úplaty v podobě předplatného, sezónní vstupenky nebo pravidelného poplatku.

2. Odstavec 1 se vztahuje zejména na:

|

a)

|

oprávnění ke vstupu na kulturní představení, divadelní představení, cirkusová představení, na trhy a veletrhy, do zábavních parků, na koncerty, na výstavy, jakož i na další podobné kulturní akce;

|

|

b)

|

oprávnění ke vstupu na sportovní akce, jako jsou sportovní zápasy a soutěže;

|

|

c)

|

oprávnění ke vstupu na vzdělávací a vědecké akce, jako jsou konference a semináře.

|

3. Odstavec 1 se nevztahuje na používání zařízení, jako jsou tělocvičny a podobná zařízení, za úplatu.

Článek 33

Vedlejší služby uvedené v článku 53 směrnice 2006/112/ES zahrnují služby přímo související se vstupem na kulturní, umělecké, sportovní, vědecké, vzdělávací, zábavní nebo podobné akce, poskytované osobě účastnící se akce samostatně za protiplnění.

Takové vedlejší služby zahrnují zejména používání šaten nebo hygienických zařízení, avšak nezahrnují prosté služby zprostředkování související s prodejem vstupenek.

Pododdíl 8

Poskytnutí vedlejších přepravních služeb a oceňování movitého majetku a práce na tomto majetku

Článek 34

S výjimkou případů, kdy se zboží montáží stává součástí nemovitého majetku, se místo poskytnutí služby osobě nepovinné k dani spočívající v tom, že osoba povinná k dani pouze provede montáž různých částí stroje, které jí všechny poskytl její zákazník, stanoví podle článku 54 směrnice 2006/112/ES.

Pododdíl 9

Poskytnutí restauračních a cateringových služeb na palubě dopravních prostředků

Článek 35

Úsek přepravy cestujících uskutečněný ve Společenství uvedený v článku 57 směrnice 2006/112/ES je určen cestou dopravního prostředku, a nikoliv cestou uskutečněnou každým z cestujících.

Článek 36

V případě, že se restaurační a cateringové služby poskytují během úseku přepravy cestujících uskutečněného ve Společenství, vztahuje se na uvedené poskytnutí článek 57 směrnice 2006/112/ES.

V případě, že se restaurační a cateringové služby poskytují mimo takový úsek, ale na území členského státu nebo třetí země či třetího území, vztahuje se na uvedené poskytnutí článek 55 uvedené směrnice.

Článek 37

Místo poskytnutí restaurační nebo cateringové služby poskytnuté ve Společenství částečně během úseku přepravy cestujících uskutečněného ve Společenství a částečně mimo takový úsek, ale na území členského státu, se určí jako celek podle pravidel pro určení místa poskytnutí služby použitelných na počátku poskytování restaurační nebo cateringové služby.

Pododdíl 10

Nájem dopravního prostředku

Článek 38

1. „Dopravní prostředky“ podle článku 56 a čl. 59 prvního pododstavce písm. g) směrnice 2006/112/ES zahrnují vozidla, bez ohledu na to, zda motorizovaná či nikoliv, a jiná zařízení a prostředky konstruované k přepravě osob nebo předmětů z jednoho místa do jiného, které mohou být taženy, vlečeny či tlačeny vozidly a které jsou normálně konstruovány pro použití k přepravě a mohou k ní být skutečně použity.

2. Dopravními prostředky podle odstavce 1 jsou zejména:

|

a)

|

pozemní vozidla jako automobily, motocykly, jízdní kola, tříkolky a obytné přívěsy;

|

|

f)

|

vozidla zvlášť konstruovaná pro přepravu nemocných nebo zraněných osob;

|

|

g)

|

zemědělské traktory a jiná zemědělská vozidla;

|

|

h)

|

mechanicky nebo elektronicky poháněné vozíky pro invalidy.

|

3. Vozidla, která jsou trvale znehybněna, a kontejnery se nepovažují za dopravní prostředky podle odstavce 1.

Článek 39

1. Pro účely článku 56 směrnice 2006/112/ES se doba trvání nepřetržitého držení nebo užívání dopravního prostředku, který je předmětem nájmu, určí na základě smlouvy uzavřené mezi zúčastněnými stranami.

Smlouva slouží jako domněnka, která může být vyvrácena jakýmikoli skutkovými či právními prostředky, aby se stanovila skutečná doba trvání nepřetržitého držení nebo užívání.

Překročení smluvně stanovené doby trvání krátkodobého nájmu ve smyslu článku 56 směrnice 2006/112/ES z důvodu zásahu vyšší moci nemá vliv na určení doby trvání nepřetržitého držení nebo užívání dopravního prostředku.

2. V případě, že se na jeden a ten samý dopravní prostředek vztahují navazující smlouvy uzavřené mezi stejnými stranami, dobou trvání je doba nepřetržitého držení nebo užívání dopravního prostředku na základě všech těchto smluv.

Pro účely prvního pododstavce jsou smlouva a její prodloužení navazujícími smlouvami.

Nicméně za podmínky, že nedochází ke zneužití, není doba trvání krátkodobé nájemní smlouvy nebo krátkodobých nájemních smluv, které předcházejí smlouvě považované za dlouhodobou, zpochybněna.

3. Nedochází-li ke zneužití, navazující smlouvy o nájmu uzavřené mezi stejnými stranami, ale týkající se jiných dopravních prostředků, se pro účely odstavce 2 nepovažují za navazující smlouvy.

Článek 40

Místem, kde je dopravní prostředek skutečně dán zákazníkovi k dispozici, jak je uvedeno v čl. 56 odst. 1 směrnice 2006/112/ES, je místo, kde ho zákazník nebo třetí osoba jednající jeho jménem fyzicky přebírá.

Pododdíl 11

Poskytnutí služby osobě nepovinné k dani mimo společenství

Článek 41

Na poskytnutí služby spočívající v překladu textů osobě nepovinné k dani usazené mimo Společenství se vztahuje čl. 59 první pododstavec písm. c) směrnice 2006/112/ES.

KAPITOLA VI

ZÁKLAD DANĚ

(HLAVA VII SMĚRNICE 2006/112/ES)

Článek 42

Podmiňuje-li dodavatel zboží nebo poskytovatel služeb přijetí platby kreditní nebo debetní kartou tím, aby jemu nebo jinému podniku pořizovatel nebo příjemce zaplatil určitou finanční částku, a zůstává-li celková cena, kterou má tento pořizovatel nebo příjemce zaplatit, beze změny bez ohledu na způsob platby, je uvedená finanční částka součástí základu daně z dodaného zboží nebo poskytnutých služeb v souladu s články 73 až 80 směrnice 2006/112/ES.

KAPITOLA VII

SAZBY

Článek 43

„Poskytnutí ubytování v prázdninových táborech“ uvedené v příloze III bodě 12 směrnice 2006/112/ES zahrnuje pronájem stanů, obytných přívěsů nebo obytných automobilů, které jsou umístěny na tábořištích a používány k ubytování.

KAPITOLA VIII

OSVOBOZENÍ OD DANĚ

ODDÍL 1

Osvobození některých činností ve veřejném zájmu od daně

(Články 132, 133 a 134 Směrnice 2006/112/ES)

Článek 44

Služby odborného výcviku nebo rekvalifikace poskytované za podmínek uvedených v čl. 132 odst. 1 písm. i) směrnice 2006/112/ES zahrnují výuku přímo související s živností nebo povoláním, jakož i výuku zaměřenou na získání nebo udržování znalostí pro odborné účely. Délka trvání kurzu odborného výcviku nebo rekvalifikace je pro tento účel nepodstatná.

ODDÍL 2

Ostatní případy osvobození od daně

(Články 135, 136 a 137 Směrnice 2006/112/ES)

Článek 45

Osvobození od daně stanovené v čl. 135 odst. 1 písm. e) směrnice 2006/112/ES se nevztahuje na „platinum nobles“.

ODDÍL 3

Osvobození od daně při dovozu

(Články 143, 144 a 145 Směrnice 2006/112/ES)

Článek 46

Osvobození od daně stanovené v článku 144 směrnice 2006/112/ES se použije na přepravní služby vázané na dovoz movitého majetku uskutečněný v rámci změny místa, kde se osoba zdržuje.

ODDÍL 4

Osvobození od daně při vývozu

(Články 146 a 147 Směrnice 2006/112/ES)

Článek 47

„Dopravní prostředky pro soukromé použití“ uvedené v čl. 146 odst. 1 písm. b) směrnice 2006/112/ES zahrnují dopravní prostředky používané pro neobchodní účely jinými než fyzickými osobami, jako jsou veřejnoprávní subjekty ve smyslu článku 13 uvedené směrnice a sdružení.

Článek 48

Za účelem určení, zda byla překročena prahová hodnota stanovená členským státem podle čl. 147 odst. 1 prvního pododstavce písm. c) směrnice 2006/112/ES jako podmínka osvobození od daně vztahující se na dodání zboží dovezeného v osobních zavazadlech cestujících, je výpočet založen na hodnotě uvedené na faktuře. Celková hodnota více kusů zboží může být použita pouze v případě, že všechno toto zboží je uvedeno na téže faktuře vystavené toutéž osobou povinnou k dani dodávající zboží témuž pořizovateli.

ODDÍL 5

Osvobození od daně vztahující se na některá plnění považovaná za vývoz

(Články 151 a 152 Směrnice 2006/112/ES)

Článek 49

Osvobození od daně stanovené v článku 151 směrnice 2006/112/ES se použije také na elektronické služby, pokud jsou uvedené služby poskytovány osobou povinnou k dani, na niž se vztahuje zvláštní režim pro elektronicky poskytované služby stanovený v článcích 357 až 369 uvedené směrnice.

Článek 50

1. Aby bylo možné pro účely čl. 143 odst. 1 písm. g) a čl. 151 odst. 1 prvního pododstavce písm. b) směrnice 2006/112/ES uznat subjekt zřízený jako konsorcium evropské výzkumné infrastruktury (ERIC) podle nařízení (ES) č. 723/2009 ze dne 25. června 2009 o právním rámci Společenství pro konsorcium evropské výzkumné infrastruktury (8) za mezinárodní organizaci, musí splňovat následující kritéria:

|

a)

|

musí mít samostatnou právní subjektivitu a plnou právní způsobilost;

|

|

b)

|

musí být zřízen podle práva Evropské unie a musí mu podléhat;

|

|

c)

|

mezi jeho členy musí být členské státy a případně třetí země a mezivládní organizace, avšak soukromé subjekty jsou vyloučeny;

|

|

d)

|

musí mít zvláštní a legitimní cíle, které jsou společně sledovány a jejichž povaha je v podstatě neekonomická.

|

2. Osvobození od daně stanovené v čl. 143 odst. 1 písm. g) a čl. 151 odst. 1 prvním pododstavci písm. b) směrnice 2006/112/ES se vztahuje na konsorcium ERIC uvedené v odstavci 1 v případě, že je hostitelským členským státem uznáno za mezinárodní.

Omezení a podmínky týkající se takového osvobození od daně se stanoví v dohodě mezi členy konsorcia ERIC v souladu s čl. 5 odst. 1 písm. d) nařízení (ES) č. 723/2009. V případě, že zboží není odesíláno nebo přepravováno z členského státu, v němž se dodání uskutečňuje, a v případě poskytnutí služby se osvobození od daně může uskutečnit v podobě vrácení DPH v souladu s čl. 151 odst. 2 směrnice 2006/112/ES.

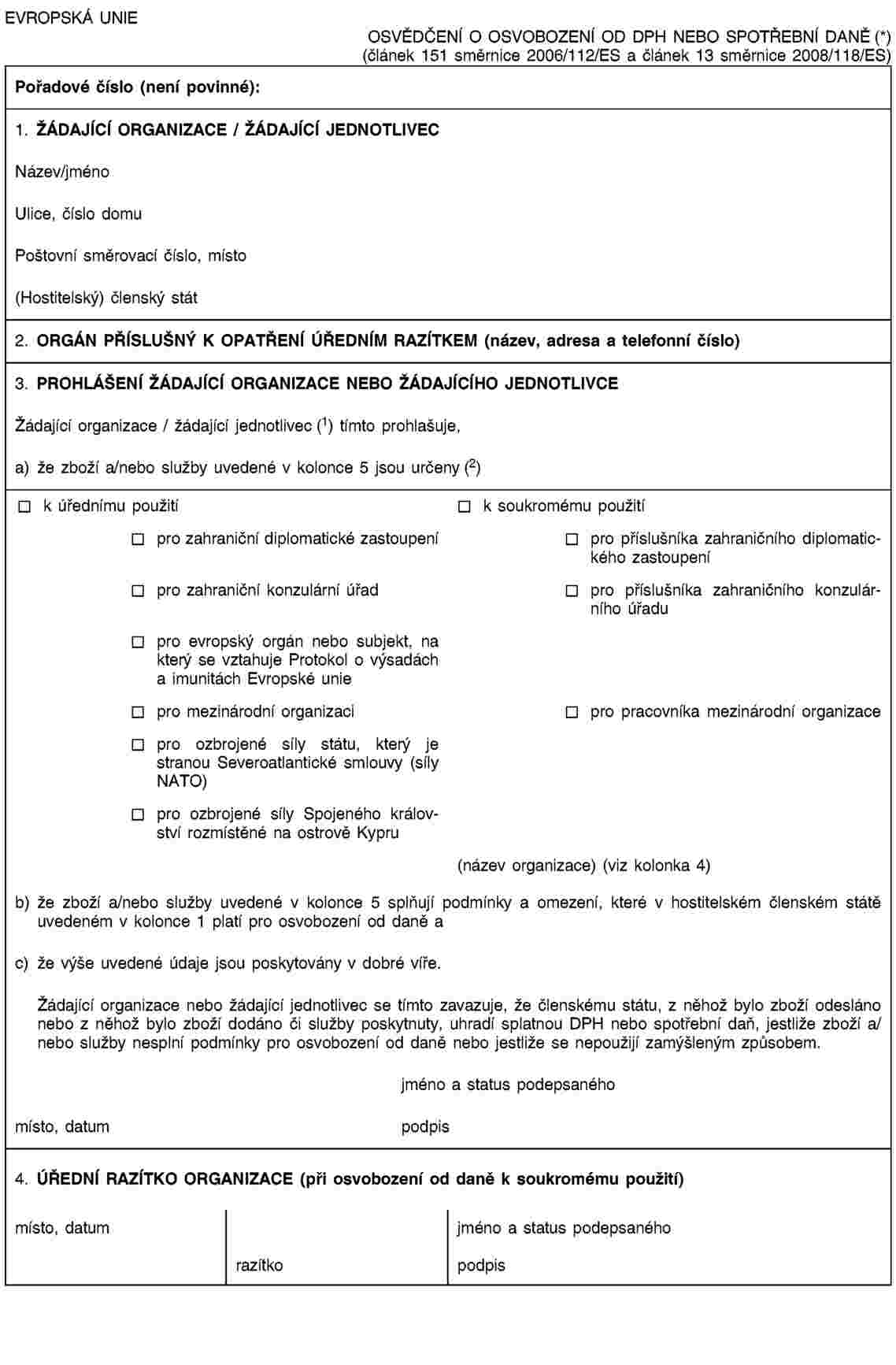

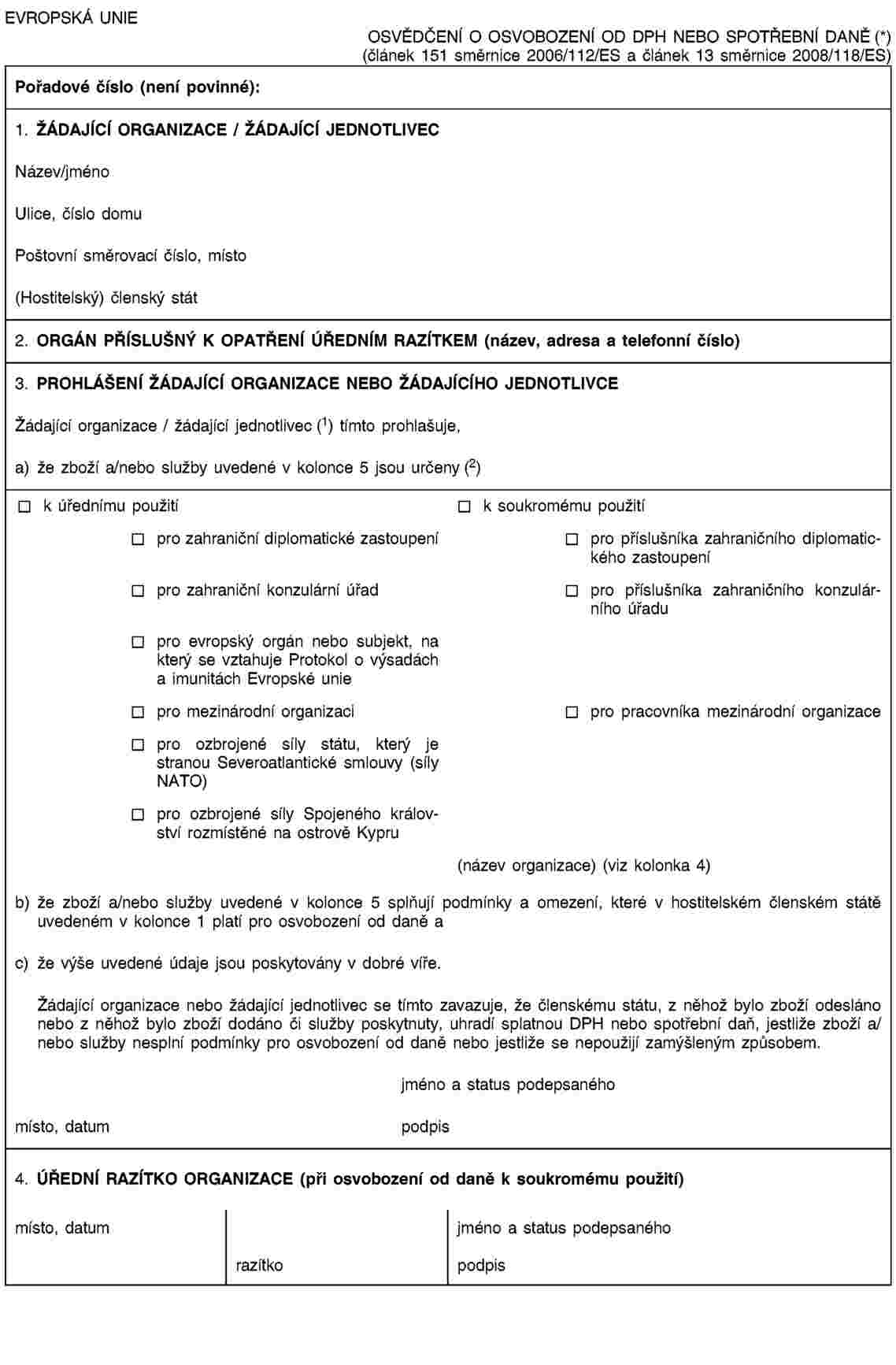

Článek 51

1. V případě, že je osoba, která přijímá dodání zboží nebo poskytnutí služby, usazena ve Společenství, ale nikoliv v členském státě, kde se dodání nebo poskytnutí uskutečňuje, slouží osvědčení o osvobození od DPH nebo spotřební daně stanovené v příloze II tohoto nařízení jako potvrzení, že toto plnění splňuje podmínky pro osvobození podle článku 151 směrnice 2006/112/ES, s výhradou vysvětlivek obsažených v příloze uvedeného osvědčení.

V souvislosti s používáním tohoto osvědčení může členský stát, ve kterém je osoba přijímající dodání zboží nebo poskytnutí služby usazena, rozhodnout, zda použije společné osvědčení o osvobození od DPH a spotřební daně nebo dvě různá osvědčení.

2. Osvědčení uvedené v odstavci 1 je příslušnými orgány hostitelského členského státu opatřeno úředním razítkem. Pokud jsou však zboží či služby určeny k úřednímu použití, může členský stát zprostit pořizovatele nebo příjemce povinnosti opatřit osvědčení úředním razítkem podle podmínek, které stanoví. Zproštění této povinnosti může být v případě zneužití zrušeno.

Členské státy informují Komisi o kontaktním místu pro stanovení útvarů odpovědných za opatření osvědčení úředním razítkem a o rozsahu zproštění od povinnosti opatřit osvědčení úředním razítkem. Komise informuje ostatní členské státy o informacích, které obdržela od členských států.

3. V případě, že se přímé osvobození od daně uplatňuje v členském státě, v němž se uskutečňuje dodání nebo poskytnutí, obdrží dodavatel nebo poskytovatel osvědčení uvedené v odstavci 1 tohoto článku od pořizovatele zboží nebo příjemce služeb a ponechá si jej mezi svými záznamy. Je-li osvobození od daně uskutečněno v podobě vrácení DPH podle čl. 151 odst. 2 směrnice 2006/112/ES, připojí se osvědčení k žádosti o vrácení DPH podané v dotčeném členském státě.

KAPITOLA IX

ODPOČET DANĚ

(HLAVA X SMĚRNICE 2006/112/ES)

Článek 52

Zavedl-li členský stát dovozu elektronický systém pro zpracování celních formalit, pojem „dovozní doklad“ v čl. 178 písm. e) směrnice 2006/112/ES zahrnuje elektronické verze těchto dokladů, pokud tyto verze umožňují kontrolu uplatnění nároku na odpočet.

KAPITOLA X

POVINNOSTI OSOB POVINNÝCH K DANI A NĚKTERÝCH OSOB NEPOVINNÝCH K DANI

(HLAVA XI SMĚRNICE 2006/112/ES)

ODDÍL 1

Osoby povinné odvést daň

(Články 192a až 205 Směrnice 2006/112/ES)

Článek 53

1. Pro účely článku 192a směrnice 2006/112/ES se stálá provozovna osoby povinné k dani zohlední pouze tehdy, pokud se vyznačuje dostatečnou úrovní stálosti a vhodnou strukturou z hlediska lidských a technických zdrojů, což jí umožňuje uskutečnit dodání zboží nebo poskytnutí služby, jehož se účastní.

2. Má se za to, že stálá provozovna, kterou má osoba povinná k dani na území členského státu, v němž je DPH splatná, se neúčastní dodání zboží nebo poskytnutí služby ve smyslu čl. 192a písm. b) směrnice 2006/112/ES, pokud tato osoba nepoužívá technické a lidské zdroje této stálé provozovny k uskutečnění plnění nedílně spojených se zajištěním zdanitelného dodání tohoto zboží nebo poskytnutí této služby uskutečněného v rámci uvedeného členského státu, ať již před uskutečněním tohoto dodání zboží či poskytnutí služby nebo během něj.

V případě, že jsou zdroje stálé provozovny používány pouze pro činnosti správní podpory, jako je účetnictví, fakturace a vymáhání pohledávek, nepovažují se za zdroje používané pro zajištění dodání zboží nebo poskytnutí služby.

Pokud však je vydána faktura pod identifikačním číslem pro DPH přiděleným členským státem stálé provozovny, na uvedenou stálou provozovnu se pohlíží tak, že se účastní dodání zboží nebo poskytnutí služby uskutečněného v uvedeném členském státě, není-li prokázán opak.

Článek 54

V případě, že osoba povinná k dani má sídlo ekonomické činnosti na území členského státu, kde je DPH splatná, nepoužije se článek 192a směrnice 2006/112/ES bez ohledu na to, zda se uvedené sídlo ekonomické činnosti účastní či neúčastní dodání zboží nebo poskytnutí služby touto osobou v uvedeném členském státě.

ODDÍL 2

Různá ustanovení

(Články 272 a 273 Směrnice 2006/112/ES)

Článek 55

V případě plnění uvedených v článku 262 směrnice 2006/112/ES musí osoby povinné k dani, kterým je podle článku 214 uvedené směrnice přiděleno osobní identifikační číslo pro DPH, a právnické osoby nepovinné k dani identifikované pro účely DPH, jednají-li jako takové, sdělit své identifikační číslo pro DPH svým dodavatelům zboží nebo poskytovatelům služeb, jakmile je mají.

Osoby povinné k dani podle čl. 3 odst. 1 písm. b) směrnice 2006/112/ES, které jsou oprávněny k nezdanění svých pořízení zboží uvnitř Společenství podle čl. 4 prvního pododstavce tohoto nařízení, nemusí sdělovat své osobní identifikační číslo pro DPH svým dodavatelům zboží, jestliže jim bylo přiděleno osobní identifikační číslo pro DPH podle čl. 214 odst. 1 písm. d) či e) uvedené směrnice.

KAPITOLA XI

ZVLÁŠTNÍ REŽIMY

ODDÍL 1

Zvláštní režim pro investiční zlato

(Články 344 až 356 Směrnice 2006/112/ES)

Článek 56

„Hmotnost připouštěná na trhy zlatem“ uvedená v čl. 344 odst. 1 bodu 1 směrnice 2006/112/ES zahrnuje alespoň jednotky a obchodované hmotnosti podle přílohy III tohoto nařízení.

Článek 57

Pro účely sestavení seznamu zlatých mincí uvedeného v článku 345 směrnice 2006/112/ES je „cena“ a „obvyklá cena“ uvedená v čl. 344 odst. 1 bodě 2 uvedené směrnice cenou a obvyklou cenou k 1. dubnu každého roku. Nepřipadá-li 1. duben na den, kdy se tyto ceny stanoví, použijí se ceny následujícího dne, kdy se stanoví.

ODDÍL 2

Zvláštní režim pro neusazené osoby povinné k dani, které poskytují elektronické služby osobám nepovinným k dani

(Články 357 až 369 Směrnice 2006/112/ES)

Článek 58

Splňuje-li v průběhu kalendářního čtvrtletí neusazená osoba povinná k dani používající zvláštní režim pro elektronicky poskytované služby stanovený v článcích 357 až 369 směrnice 2006/112/ES alespoň jedno z kritérií pro vynětí uvedené v článku 363 uvedené směrnice, členský stát identifikace vyjme tuto neusazenou osobu povinnou k dani ze zvláštního režimu. V takovém případě může být neusazená osoba povinná k dani následně ze zvláštního režimu vyňata kdykoli během uvedeného čtvrtletí.

Pokud jde o služby poskytnuté elektronicky před vynětím, ale během kalendářního čtvrtletí, v němž došlo k vynětí, neusazená osoba povinná k dani předloží přiznání k dani za celé čtvrtletí podle článku 364 směrnice 2006/112/ES. Povinnost předložit toto přiznání k dani se nedotýká případné povinnosti být identifikován pro účely DPH v členském státě podle běžných pravidel.

Článek 59

Každé zdaňovací období (kalendářní čtvrtletí) ve smyslu článku 364 směrnice 2006/112/ES je samostatným zdaňovacím obdobím.

Článek 60

Jakmile je podáno přiznání k dani podle ustanovení článku 364 směrnice 2006/112/ES, veškeré následné změny číselných údajů v něm obsažených mohou být provedeny pouze formou změny tohoto přiznání k DPH, nikoliv úpravou následného přiznání k DPH.

Článek 61

Částky uvedené na přiznáních k DPH podle zvláštního režimu pro elektronicky poskytované služby stanoveného v článcích 357 až 369 směrnice 2006/112/ES se nezaokrouhlují ani nahoru ani dolů na nejbližší celou peněžní jednotku. Přesná částka DPH musí být přiznána a uhrazena.

Článek 62

Členský stát identifikace, který přijme částku vyšší, než je částka vyplývající z přiznání k DPH předloženého pro elektronicky poskytované služby podle článku 364 směrnice 2006/112/ES, vrátí přeplatek přímo dotyčné osobě povinné k dani.

Přijal-li členský stát identifikace částku na základě přiznání k DPH, o němž se následně zjistí, že je nesprávné, a rozdělil-li již uvedený členský stát tuto částku mezi členské státy spotřeby, tyto členské státy vrátí přeplatek přímo neusazené osobě povinné k dani a informují členský stát identifikace o úpravě, kterou je třeba provést.

Článek 63

Částky DPH hrazené podle článku 367 směrnice 2006/112/ES jsou částkami, které odpovídají přiznání k DPH podanému podle článku 364 uvedené směrnice. Případné pozdější změny hrazených částek mohou být provedeny pouze odkazem na uvedené přiznání k dani a nesmí být vyjádřeny v jiném přiznání k dani ani upraveny v následném přiznání k dani.

KAPITOLA XII

ZÁVĚREČNÁ USTANOVENÍ

Článek 64

Nařízení (ES) č. 1777/2005 se zrušuje.

Odkazy na zrušené nařízení se považují za odkazy na toto nařízení v souladu se srovnávací tabulkou obsaženou v příloze IV.

Článek 65

Toto nařízení vstupuje v platnost dvacátým dnem po vyhlášení v Úředním věstníku Evropské unie.

Použije se ode dne 1. července 2011.

Nicméně:

|

—

|

ustanovení čl. 3 písm. a), čl. 11 odst. 2 písm. b), čl. 23 odst. 1 a čl. 24 odst. 1 se použijí ode dne 1. ledna 2013,

|

|

—

|

ustanovení čl. 3 písm. b) se použije ode dne 1. ledna 2015,

|

|

—

|

ustanovení čl. 11 odst. 2 písm. c) se použije do 31. prosince 2014.

|

Toto nařízení je závazné v celém rozsahu a přímo použitelné ve všech členských státech.

V Bruselu dne 15. března 2011.

Za Radu

předseda

MATOLCSY Gy.

(1) Úř. věst. L 347, 11.12.2006, s. 1.

(2) Úř. věst. L 288, 29.10.2005, s. 1.

(3) Úř. věst. L 44, 20.2.2008, s. 11.

(4) Úř. věst. L 199, 31.7.1985, s. 1.

(5) Úř. věst. L 268, 12.10.2010, s. 1.

(6) Úř. věst. L 326, 21.11.1986, s. 40.

(7) Úř. věst. L 44, 20.2.2008, s. 23.

(8) Úř. věst. L 206, 8.8.2009, s. 1.

PŘÍLOHA I

Článek 7 tohoto nařízení

|

1)

|

Bod 1 přílohy II směrnice 2006/112/ES:

|

a)

|

web-site hosting a web-page hosting;

|

|

b)

|

automatizovaná online dálková údržba programů;

|

|

c)

|

správa vzdálených systémů;

|

|

d)

|

online uchovávání dat, kdy jsou konkrétní data ukládána a vyhledávána elektronicky;

|

|

e)

|

online poskytování prostoru na disku na žádost.

|

|

|

2)

|

Bod 2 přílohy II směrnice 2006/112/ES:

|

a)

|

přístup k programovému vybavení nebo jeho stahování včetně zprostředkovacích/účetních programů a antivirového programového vybavení včetně aktualizací;

|

|

b)

|

programové vybavení blokující bannerové reklamy, též známé pod označením „bannerblockers“;

|

|

c)

|

ovladače ke stažení, jako je programové vybavení, které umožňuje počítačům pracovat s periferním zařízením, například tiskárnami;

|

|

d)

|

online automatizovaná instalace filtrů na internetových stránkách;

|

|

e)

|

online automatizovaná instalace bezpečnostních bran (firewalls).

|

|

|

3)

|

Bod 3 přílohy II směrnice 2006/112/ES:

|

a)

|

přístup k variantám pracovní plochy nebo jejich stahování;

|

|

b)

|

přístup k fotografiím nebo obrázkům či spořičům obrazovky a jejich stahování;

|

|

c)

|

digitalizovaný obsah knih a jiných elektronických publikací;

|

|

d)

|

odebírání online novin a časopisů;

|

|

e)

|

statistické údaje ohledně přihlašování a odhlašování a návštěvnosti internetových stránek;

|

|

f)

|

online aktuality, dopravní informace a zprávy o počasí;

|

|

g)

|

online informace generované automaticky programovým vybavením z konkrétních údajů zadávaných příjemcem, jako jsou právní či finanční údaje, zejména takové údaje, jakými jsou průběžně aktualizované údaje týkající se akciových trhů;

|

|

h)

|

poskytování prostoru pro reklamu včetně bannerových reklam na internetových stránkách;

|

|

i)

|

používání vyhledávačů a internetových adresářů.

|

|

|

4)

|

Bod 4 přílohy II směrnice 2006/112/ES:

|

a)

|

přístup k hudbě nebo její stahování do počítačů nebo mobilních telefonů;

|

|

b)

|

přístup ke znělkám, úryvkům, vyzváněcím melodiím a jiným zvukům nebo jejich stahování;

|

|

c)

|

přístup k filmům nebo jejich stahování;

|

|

d)

|

stahování her do počítačů nebo mobilních telefonů;

|

|

e)

|

přístup k automatizovaným online hrám, které jsou závislé na internetu nebo jiných podobných elektronických sítích, kdy jsou hráči od sebe vzdáleni.

|

|

|

5)

|

Bod 5 přílohy II směrnice 2006/112/ES:

|

a)

|

automatizovaná výuka na dálku, která je pro svůj provoz závislá na internetu nebo podobné elektronické síti a jejíž poskytování vyžaduje omezený lidský zásah nebo nevyžaduje žádný lidský zásah včetně virtuálních tříd, s výjimkou případů, kdy je internet nebo podobná elektronická síť používána jako nástroj pouze pro komunikaci mezi učitelem a studentem;

|

|

b)

|

pracovní sešity vyplněné žáky online a ohodnocené automaticky bez lidského zásahu.

|

|

PŘÍLOHA II

Článek 51 tohoto nařízení

Vysvětlivky

|

1.

|

Dodavateli nebo poskytovateli a/nebo oprávněnému skladovateli slouží toto osvědčení jako doklad pro osvobození od daně při dodání zboží a poskytnutí služeb nebo odeslání zboží žádajícím organizacím / žádajícím jednotlivcům podle článku 151 směrnice 2006/112/EHS a článku 13 směrnice 2008/118/ES. Na základě toho se vyhotoví pro každého dodavatele nebo poskytovatele/skladovatele osvědčení. Od dodavatele nebo poskytovatele/skladovatele se navíc požaduje, aby toto osvědčení založil do svých záznamů v souladu s ustanoveními právních předpisů použitelnými v jeho členském státě.

|

|

2.

|

|

a)

|

Všeobecné vlastnosti papíru, který se má použít, jsou stanoveny v

Úředním věstníku Evropských společenství C 164 ze dne 1. července 1989, s. 3.

Všechna vyhotovení jsou na bílém papíře. Formát by měl být 210 mm × 297 mm; nejvyšší přípustná odchylka je o 5 mm méně, případně o 8 mm více na délku.

V případě osvobození od spotřební daně se osvědčení o osvobození vydá ve dvou vyhotoveních:

|

—

|

vyhotovení, které si ponechá odesílatel,

|

|

—

|

vyhotovení, které se připojí k přepravě zboží podléhajícího spotřební dani.

|

|

|

b)

|

Nevyužitá místa v kolonce 5 písm. B se proškrtnou, aby se nic nemohlo dopisovat.

|

|

c)

|

Doklad je nutno vyplnit čitelně a tak, aby nebylo možno uvedené údaje vymazat. Vymazávání či přepisování je nepřípustné. Osvědčení se vyplní v některém z jazyků uznaných hostitelským členským státem.

|

|

d)

|

Pokud se popis zboží a/nebo služeb (kolonka 5 písm. B osvědčení) odvolává na objednávku, která není vyhotovena v některém z jazyků uznaných hostitelským členským státem, musí žádající organizace/žádající jednotlivec přiložit překlad.

|

|

e)

|

Pokud je osvědčení naopak sepsáno v jazyce, který není uznán členským státem dodavatele nebo poskytovatele/skladovatele, musí žádající organizace/žádající jednotlivec přiložit překlad údajů o zboží a službách uvedených v kolonce 5 písm. B.

|

|

f)

|

Za uznaný jazyk se považuje některý z jazyků, které se v dotyčném členském státě úředně používají, nebo kterýkoli jiný úřední jazyk Unie, který členský stát prohlásí k tomuto účelu za použitelný.

|

|

|

3.

|

Prohlášením v kolonce 3 osvědčení poskytuje žádající organizace / žádající jednotlivec údaje, které jsou potřebné pro posouzení žádosti o osvobození od daně v hostitelském členském státě.

|

|

4.

|

Prohlášením v kolonce 4 osvědčení potvrzuje organizace správnost údajů v kolonce 1 a kolonce 3 písm. a) dokumentu a skutečnost, že žádající jednotlivec je jejím pracovníkem.

|

|

5.

|

|

a)

|

Odkaz na objednávku (kolonka 5 písm. B osvědčení) musí obsahovat alespoň datum a číslo objednávky. Objednávka musí obsahovat všechny údaje, které jsou uvedeny v kolonce 5 osvědčení. Pokud musí být osvědčení opatřeno razítkem příslušného orgánu hostitelského členského státu, je nutno jím opatřit i objednávku.

|

|

b)

|

Uvedení identifikačního čísla vymezeného v čl. 22 odst. 2 písm. a) nařízení Rady (ES) č. 2073/2004 ze dne 16. listopadu 2004 o správní spolupráci v oblasti spotřebních daní se nevyžaduje; uvedení identifikačního čísla pro DPH/ spotřební daň nebo daňového registračního čísla je povinné.

|

|

c)

|

Měny se označují třípísmenným kódem v souladu s normou ISO 4217 stanovenou Mezinárodní organizací pro normalizaci (1).

|

|

|

6.

|

Uvedené prohlášení žádající organizace / žádajícího jednotlivce se v kolonce 6 potvrdí razítkem příslušného orgánu hostitelského členského státu. Orgán může svůj souhlas podmínit souhlasem jiného orgánu svého členského státu. O získání tohoto souhlasu se postará příslušný správce daně.

|

|

7.

|

Za účelem zjednodušení řízení může příslušný orgán zprostit žádající organizaci povinnosti obdržet úřední razítko v případě, že se jedná o osvobození od daně pro úřední účely. Žádající organizace musí toto zproštění uvést v kolonce 7 osvědčení.

|

(1) Kódy některých běžně používaných měn jsou: EUR (euro), BGN (lev), CZK (česká koruna), DKK (dánská koruna), GBP (libra šterlinků), HUF (forint), LTL (litas), PLN (zlotý), RON (rumunský leu), SEK(švédská koruna), USD (americký dolar).

PŘÍLOHA III

Článek 56 tohoto nařízení

|

Jednotka

|

Obchodované hmotnosti

|

|

Kg

|

12,5/1

|

|

Gram

|

500/250/100/50/20/10/5/2,5/2

|

|

Unce (1 unce = 31,1035 g)

|

100/10/5/1/1/2/1/4

|

|

Tael (1 tael = 1,193 uncí) (1)

|

10/5/1

|

|

Tóla (10 tól = 3,75 uncí) (2)

|

10

|

(1) Tael = tradiční čínská jednotka hmotnosti. Nominální ryzost tael prutu je v Hongkongu 990, ale na Tchaj-wanu mohou mít pruty o hmotnosti 5 a 10 tael ryzost 999,9.

(2) Tóla = tradiční indická jednotka hmotnosti pro zlato. Nejčastější jsou pruty o hmotnosti 10 tól, s ryzostí 999.

PŘÍLOHA IV

Srovnávací tabulka

|

Nařízení (ES) č. 1777/2005

|

Toto nařízení

|

|

Kapitola I

|

Kapitola I

|

|

Článek 1

|

Článek 1

|

|

Kapitola II

|

Kapitoly III a IV

|

|

Kapitola II oddíl 1

|

Kapitola III

|

|

Článek 2

|

Článek 5

|

|

Kapitola II oddíl 2

|

Kapitola IV

|

|

Čl. 3 odst. 1

|

Článek 9

|

|

Čl. 3 odst. 2

|

Článek 8

|

|

Kapitola III

|

Kapitola V

|

|

Kapitola III oddíl 1

|

Kapitola V oddíl 4

|

|

Článek 4

|

Článek 28

|

|

Kapitola III oddíl 2

|

Kapitola V oddíl 4

|

|

Článek 5

|

Článek 34

|

|

Článek 6

|

Články 29 a 41

|

|

Článek 7

|

Článek 26

|

|

Článek 8

|

Článek 27

|

|

Článek 9

|

Článek 30

|

|

Článek 10

|

Čl. 38 odst. 2 písm. b) a c)

|

|

Čl. 11 odst. 1 a 2

|

Čl. 7 odst. 1 a 2

|

|

Článek 12

|

Čl. 7 odst. 3

|

|

Kapitola IV

|

Kapitola VI

|

|

Článek 13

|

Článek 42

|

|

Kapitola V

|

Kapitola VIII

|

|

Kapitola V oddíl 1

|

Kapitola VIII oddíl 1

|

|

Článek 14

|

Článek 44

|

|

Článek 15

|

Článek 45

|

|

Kapitola V oddíl 2

|

Kapitola VIII oddíl 4

|

|

Článek 16

|

Článek 47

|

|

Článek 17

|

Článek 48

|

|

Kapitola VI

|

Kapitola IX

|

|

Článek 18

|

Článek 52

|

|

Kapitola VII

|

Kapitola XI

|

|

Čl. 19 odst. 1

|

Článek 56

|

|

Čl. 19 odst. 2

|

Článek 57

|

|

Čl. 20 odst. 1

|

Článek 58

|

|

Čl. 20 odst. 2

|

Článek 62

|

|

Čl. 20 odst. 3 první pododstavec

|

Článek 59

|

|

Čl. 20 odst. 3 druhý pododstavec

|

Článek 60

|

|

Čl. 20 odst. 3 třetí pododstavec

|

Článek 63

|

|

Čl. 20 odst. 4

|

Článek 61

|

|

Kapitola VIII

|

Kapitola V oddíl 3

|

|

Článek 21

|

Článek 16

|

|

Článek 22

|

Článek 14

|

|

Kapitola IX

|

Kapitola XII

|

|

Článek 23

|

Článek 65

|

|

Příloha I

|

Příloha I

|

|

Příloha II

|

Příloha III

|