EUR-Lex Access to European Union law

This document is an excerpt from the EUR-Lex website

Document 32013R1071

Regulation (EU) No 1071/2013 of the European Central Bank of 24 September 2013 concerning the balance sheet of the monetary financial institutions sector (recast) (ECB/2013/33)

Uredba (EU) št. 1071/2013 Evropske centralne banke z dne 24. septembra 2013 o bilanci stanja sektorja denarnih finančnih institucij (prenovitev) (ECB/2013/33)

Uredba (EU) št. 1071/2013 Evropske centralne banke z dne 24. septembra 2013 o bilanci stanja sektorja denarnih finančnih institucij (prenovitev) (ECB/2013/33)

OJ L 297, 7.11.2013, p. 1–50

(BG, ES, CS, DA, DE, ET, EL, EN, FR, HR, IT, LV, LT, HU, MT, NL, PL, PT, RO, SK, SL, FI, SV)

No longer in force, Date of end of validity: 25/06/2021; razveljavil 32021R0379

No longer in force, Date of end of validity: 25/06/2021; razveljavil 32021R0379

|

7.11.2013 |

SL |

Uradni list Evropske unije |

L 297/1 |

UREDBA (EU) št. 1071/2013 EVROPSKE CENTRALNE BANKE

z dne 24. septembra 2013

o bilanci stanja sektorja denarnih finančnih institucij (prenovitev)

(ECB/2013/33)

SVET EVROPSKE CENTRALNE BANKE JE –

ob upoštevanju Statuta Evropskega sistema centralnih bank in Evropske centralne banke ter zlasti člena 5 Statuta,

ob upoštevanju Uredbe Sveta (ES) št. 2533/98 z dne 23. novembra 1998 o zbiranju statističnih informacij s strani Evropske centralne banke (1) ter zlasti členov 5(1) in 6(4) Uredbe,

ob upoštevanju Uredbe Sveta (ES) št. 2531/98 z dne 23. novembra 1998 o uporabi obveznih rezerv Evropske centralne banke (2) in zlasti člena 6(4) Uredbe,

ob upoštevanju mnenja Evropske komisije,

ob upoštevanju naslednjega:

|

(1) |

Uredba (ES) št. 25/2009 Evropske centralne banke z dne 19. decembra 2008 o bilanci stanja sektorja denarnih finančnih institucij (ECB/2008/32) (3) je bila bistveno spremenjena. Ker so potrebne nadaljnje spremembe, zlasti ob upoštevanju Uredbe (EU) št. 549/2013 Evropskega parlamenta in Sveta z dne 21. maja 2013 o Evropskem sistemu nacionalnih in regionalnih računov v Evropski uniji (4), jo je treba zaradi jasnosti prenoviti. |

|

(2) |

Evropski sistem centralnih bank (ESCB) za izvajanje svojih nalog zahteva pripravo konsolidirane bilance stanja sektorja denarnih finančnih institucij (MFI). Glavni namen teh informacij je Evropski centralni banki (ECB) zagotoviti celovito statistično sliko denarnih gibanj v državah članicah, katerih valuta je euro (v nadaljnjem besedilu: države članice euroobmočja), in ki se štejejo za eno ekonomsko ozemlje. Ti statistični podatki zajemajo agregirana finančna sredstva in obveznosti v obliki stanj in transakcij, ki temeljijo na celotnem in homogenem sektorju MFI in poročevalski populaciji, ter se pripravljajo redno. Zadostno podrobni statistični podatki so potrebni tudi za zagotavljanje neprekinjene analitične koristnosti denarnih agregatov in protipostavk euroobmočja. |

|

(3) |

ECB je zavezana, da v skladu s Pogodbo o delovanju Evropske unije in pod pogoji, določenimi v Statutu Evropskega sistema centralnih bank in Evropske centralne banke (v nadaljnjem besedilu: Statut ESCB), sprejema uredbe, kolikor so potrebne za izvajanje nalog ESCB, ki so opredeljene v Statutu ESCB in, v nekaterih primerih, v določbah, ki jih je sprejel Svet na podlagi člena 129(4) Pogodbe. |

|

(4) |

Člen 5.1 Statuta ESCB od ECB zahteva, da za izpolnjevanje nalog ESCB ob pomoči nacionalnih centralnih bank (NCB) zbira potrebne statistične podatke od pristojnih nacionalnih organov ali neposredno od gospodarskih subjektov. Člen 5.2 Statuta ESCB določa, da NCB izvajajo naloge iz člena 5.1, kolikor je najbolj mogoče. |

|

(5) |

Člen 3 Uredbe (ES) št. 2533/98 od ECB zahteva, da določi dejansko poročevalsko populacijo v mejah referenčne poročevalske populacije, in ji daje pravico, da določene razrede poročevalskih enot polno ali delno oprosti zahtev za statistično poročanje. Člen 6(4) določa, da ECB lahko sprejme uredbe, ki določajo pogoje, po katerih se lahko uveljavita pravici do verifikacije ali izvedbe obveznega zbiranja statističnih informacij. |

|

(6) |

Člen 4 Uredbe (ES) št. 2533/98 določa, da se države članice same organizirajo na področju statistike in polno sodelujejo z ESCB, da zagotovijo izpolnjevanje obveznosti, ki izhajajo iz člena 5 Statuta ESCB. |

|

(7) |

Za NCB je lahko primerno, da od dejanske poročevalske populacije zbirajo statistične informacije, ki so potrebne za izpolnitev statističnih zahtev ECB, v širšem okviru za statistično poročanje, ki ga NCB vzpostavijo znotraj lastnih odgovornosti v skladu s pravom Unije, nacionalnim pravom ali ustaljeno prakso in ki služi tudi drugim statističnim namenom, pod pogojem, da izpolnjevanje statističnih zahtev ECB ni ogroženo. To lahko tudi zmanjša breme poročanja. V teh primerih je zaradi večje preglednosti primerno poročevalskim enotam sporočiti, da se podatki zbirajo v druge statistične namene. V posameznih primerih se lahko ECB za izpolnitev svojih zahtev opre na statistične informacije, zbrane v te druge namene. |

|

(8) |

Statistične zahteve so najbolj podrobne, kadar so nasprotne stranke del sektorja imetnikov denarja. Podrobni podatki se zahtevajo o: (a) obveznostih iz naslova vlog po podsektorjih in zapadlosti ter nadalje razvrščenih po valutah, da bi se omogočila natančna analiza gibanja komponent tujih valut, vključenih v denarni agregat M3, in olajšalo preučevanje stopnje zamenljivosti med komponentami M3 v tuji valuti in tistimi, izraženimi v eurih; (b) posojilih po podsektorjih, zapadlosti, namenu, spremembi obrestne mere in valutah, ker je to pomembno za namene denarne analize; (c) pozicijah do drugih MFI, če je to potrebno za izravnavo pozicij med MFI ali za izračun osnove za obvezne rezerve; (d) pozicijah do rezidentov zunaj euroobmočja (tujina) za „vezane vloge nad dvema letoma“, „vloge na odpoklic z odpovednim rokom nad dvema letoma“ in „repo“, da bi se izračunala osnova za obvezne rezerve ob upoštevanju pozitivne stopnje obveznih rezerv; (e) pozicijah do tujine za skupne obveznosti iz naslova vlog, da bi se pripravile zunanje protipostavke; (f) obveznostih iz naslova vlog in posojilih do tujine s prvotno zapadlostjo pod in nad enim letom za namene plačilne bilance in finančnih računov. |

|

(9) |

NCB za namene zbiranja statističnih informacij o portfeljih vrednostnih papirjev MFI na podlagi Uredbe (EU) št. 1011/2012 Evropske centralne banke z dne 17. oktobra 2012 o statistiki imetij vrednostnih papirjev (ECB/2012/24) (5) poročajo četrtletno po posameznih vrednostnih papirjih. NCB lahko združijo zahteve za poročanje po tej uredbi in po Uredbi (EU) št. 1011/2012 (ECB/2012/24), če bi to zmanjšalo breme poročanja kreditnih institucij. NCB lahko skladom denarnega trga (SDT) dovolijo, da poročajo v skladu z Uredbo (EU) št. 1073/2013 Evropske centralne banke z dne 18. Oktobra 2013 o statistiki sredstev in obveznosti investicijskih skladov (ECB/2013/38) (6), tako da se ublaži breme upraviteljev skladov. |

|

(10) |

ECB izračunava finančne transakcije kot razliko med postavkami stanj na datume poročanja ob koncu meseca, iz katerih je odstranjen učinek sprememb, ki ne izhajajo iz transakcij. Zahteva, naslovljena na poročevalske enote, ne obsega tečajnih sprememb, ki jih izračuna ECB ali NCB po posvetovanju z ECB na podlagi podatkov o stanjih po posameznih valutah, ki jih zagotovijo poročevalske enote, ali prerazvrstitvenih popravkov, ki jih zbirajo NCB same z uporabo različnih virov informacij, ki so že na voljo. |

|

(11) |

Člen 5 Uredbe (ES) št. 2531/98 pooblašča ECB, da sprejme uredbe ali sklepe, s katerimi institucije oprosti zahtev glede obveznih rezerv, določi pogoje za izključitev ali odštetje iz osnove za obvezne rezerve za obveznosti do katere koli druge institucije in določi različne stopnje obveznih rezerv za posamezne kategorije obveznosti. Po členu 6 Uredbe (ES) št. 2531/98 ima ECB pravico, da od institucij zbira podatke, ki so potrebni za uporabo obveznih rezerv, ter preveri natančnost in kvaliteto podatkov, ki jih zagotovijo institucije kot dokaz izpolnjevanja zahtev do obveznih rezerv. Da bi se zmanjšalo skupno breme poročanja, je zaželeno, da se statistične informacije o mesečni bilanci stanja uporabijo za redni izračun osnove za obvezne rezerve kreditnih institucij, za katere velja sistem obveznih rezerv ECB, v skladu z Uredbo (ES) št. 1745/2003 Evropske centralne banke z dne 12. septembra 2003 o uporabi obveznih rezerv (ECB/2003/9) (7). |

|

(12) |

Treba je določiti posebne postopke v primeru združitev, ki vključujejo kreditne institucije, da se pojasnijo obveznosti teh institucij v zvezi z zahtevami po obveznih rezervah. |

|

(13) |

ECB zahteva informacije o dejavnosti listinjenja MFI, da bi lahko razložila gibanja na področju kreditov in posojil v euroobmočju. Te informacije tudi dopolnjujejo podatke, ki se poročajo po Uredbi (EU) št. 1075/2013 Evropske centralne banke z dne 18. oktobra 2013 o statistiki sredstev in obveznosti družb, ki se ukvarjajo s prenosom finančnih sredstev in so vključene v transakcije listinjenja (ECB/2013/40) (8). |

|

(14) |

Čeprav je priznano, da uredbe, ki jih sprejme ECB v skladu s členom 34.1 Statuta ESCB, ne podeljujejo pravic in ne nalagajo obveznosti državam članicam, katerih valuta ni euro (v nadaljnjem besedilu: države članice zunaj euroobmočja), se člen 5 Statuta ESCB uporablja tako za države članice euroobmočja kot za države članice zunaj euroobmočja. Uvodna izjava 17 Uredbe (ES) št. 2533/98 navaja dejstvo, da člen 5 Statuta ESCB, skupaj s členom 4(3) Pogodbe o Evropski uniji, pomeni obveznost priprave in izvajanja, na nacionalni ravni, vseh ukrepov, ki jih države članice zunaj euroobmočja štejejo za ustrezne za izvedbo zbiranja statističnih informacij, potrebnih za izpolnitev zahtev ECB za statistično poročanje, in za pravočasno pripravo na področju statistike, da lahko postanejo države članice euroobmočja. |

|

(15) |

Uporabljati je treba standarde za varstvo in uporabo zaupnih statističnih informacij, ki jih določa člen 8 Uredbe (ES) št. 2533/98. |

|

(16) |

Člen 7(1) Uredbe (ES) št. 2533/98 določa, da je ECB pooblaščena za naložitev sankcij poročevalskim enotam, ki ne izpolnjujejo zahtev za statistično poročanje, določenih v uredbah ali sklepih ECB – |

SPREJEL NASLEDNJO UREDBO:

Člen 1

Opredelitev pojmov

V tej uredbi:

|

(a) |

„denarna finančna institucija“ (MFI) pomeni rezidenčno podjetje, ki spada v katerega koli od naslednjih sektorjev:

|

|

(b) |

„poročevalska enota“ in „rezident“ imata enak pomen, kakor je opredeljen v členu 1 Uredbe (ES) št. 2533/98; |

|

(c) |

„zadevna NCB“ pomeni NCB države članice euroobmočja, v kateri je MFI rezident; |

|

(d) |

„družba, ki se ukvarja s prenosom finančnih sredstev“ (DPFS) ima enak pomen, kakor je opredeljen v členu 1 Uredbe (EU) št. 1075/2013 (ECB/2013/40); |

|

(e) |

„listinjenje“ pomeni transakcijo, ki je (a) tradicionalno listinjenje, kakor je opredeljeno v členu 4 Uredbe (EU) št. 575/2013; in/ali (b) listinjenje, kakor je opredeljeno v členu 1 Uredbe (EU) št. 1075/2013 (ECB/2013/40), ki zajema razpolaganje s posojili, prenesenimi v listinjenje na DPFS; |

|

(f) |

„institucija za izdajo elektronskega denarja“ in „elektronski denar“ imata enak pomen, kakor je opredeljen v členu 2(1) in (2) Direktive 2009/110/ES Evropskega parlamenta in Sveta (10); |

|

(g) |

„delni odpis“ pomeni neposredno zmanjšanje knjigovodske vrednosti posojila v bilanci stanja zaradi oslabitve posojila; |

|

(h) |

„odpis“ pomeni zmanjšanje celotne knjigovodske vrednosti posojila, zaradi česar se to umakne iz bilance stanja; |

|

(i) |

„serviser“ pomeni MFI, ki upravlja s posojili, ki so podlaga za listinjenje, ali s posojili, ki so bila drugače prenesena, v obliki zbiranja glavnice in obresti od dolžnikov; |

|

(j) |

„odsvojitev posojila“ pomeni ekonomski prenos posojila ali paketa posojil s poročevalske enote na prevzemnika, kar se opravi bodisi s prenosom lastništva bodisi preko podudeležbe; |

|

(k) |

„pridobitev posojila“ pomeni ekonomski prenos posojila ali paketa posojil od prenosnika na poročevalsko enoto, kar se opravi bodisi s prenosom lastništva bodisi preko podudeležbe; |

|

(l) |

„postavke znotraj skupine“ pomenijo postavke med institucijami iz euroobmočja, ki sprejemajo vloge in pripadajo isti skupini, sestavljeni iz matične družbe in vseh članic skupine, ki so rezidenti euroobmočja in pod njenim neposrednim ali posrednim nadzorom; |

|

(m) |

„institucija ‚na repu‘ “ pomeni majhno MFI, ki ji je bilo odobreno odstopanje po členu 9(1); |

|

(n) |

„odprava pripoznanja“ pomeni umik posojila ali dela posojila iz stanj, sporočenih v skladu z deloma 2 in 3 Priloge I, vključno z umikom zaradi uporabe odstopanja iz člena 9(4). |

Člen 2

Opredelitev SDT

Kot SDT se obravnavajo kolektivni naložbeni podjemi, ki izpolnjujejo vsa naslednja merila:

|

(a) |

za naložbeni cilj imajo ohranjanje glavnice sklada in zagotavljanje donosa, ki je skladen z obrestnimi merami instrumentov denarnega trga; |

|

(b) |

vlagajo v instrumente denarnega trga, ki izpolnjujejo merila za instrumente denarnega trga, določena v Direktivi 2009/65/ES Evropskega parlamenta in Sveta z dne 13. julija 2009 o usklajevanju zakonov in drugih predpisov o kolektivnih naložbenih podjemih za vlaganja v prenosljive vrednostne papirje (KNPVP) (11), ali v vloge pri kreditnih institucijah, ali pa zagotavljajo, da se likvidnost in vrednotenje portfelja, v katerega vlagajo, ocenjujeta na enakovredni podlagi; |

|

(c) |

zagotavljajo, da so instrumenti denarnega trga, v katere vlagajo, visoke kvalitete, kakor to določi družba za upravljanje. Kvaliteta instrumenta denarnega trga se presoja med drugim na podlagi naslednjih dejavnikov:

|

|

(d) |

zagotavljajo, da ima njihov portfelj tehtano povprečno zapadlost največ šest mesecev in tehtano povprečno trajanje največ 12 mesecev (v skladu z oddelkom 2 dela 1 Priloge I); |

|

(e) |

zagotavljajo dnevno neto vrednost sredstev in izračunavanje cen svojih delnic/enot ter dnevni vpis in odkup delnic/enot; |

|

(f) |

omejujejo naložbe v vrednostne papirje na tiste, ki imajo preostalo zapadlost do datuma rednega odplačila dve leti ali manj, pod pogojem, da je preostali čas do datuma naslednje spremembe obrestne mere 397 dni ali manj, pri čemer se morajo vrednostni papirji s spremenljivo obrestno mero uskladiti z obrestno mero ali indeksom na denarnem trgu; |

|

(g) |

omejujejo naložbe v druge kolektivne naložbene podjeme na tiste, ki so skladni z opredelitvijo SDT; |

|

(h) |

ne prevzemajo neposredne ali posredne izpostavljenosti do lastniškega kapitala ali borznega blaga, vključno prek izvedenih finančnih instrumentov, in uporabljajo izvedene finančne instrumente le v skladu z naložbeno strategijo sklada na denarnem trgu. Izvedeni finančni instrumenti, ki imajo za posledico izpostavljenost do tujih valut, se lahko uporabijo le za zavarovanje pred tveganji. Naložbe v vrednostne papirje, ki niso v osnovni valuti, so dovoljene pod pogojem, da je valutna izpostavljenost v celoti zavarovana pred tveganji; |

|

(i) |

imajo konstantno ali gibljivo neto vrednost sredstev. |

Člen 3

Dejanska poročevalska populacija

1. Dejansko poročevalsko populacijo sestavljajo MFI, rezidenčne na ozemlju držav članic euroobmočja (v skladu z delom 1 Priloge II).

2. Za MFI iz dejanske poročevalske populacije veljajo zahteve za statistično poročanje v polnem obsegu, razen če velja odstopanje, odobreno po členu 9.

3. Subjekti, ki so v skladu z opredelitvijo MFI, sodijo na področje uporabe te uredbe, četudi so izvzeti s področja uporabe Uredbe (EU) št. 575/2013.

4. Za namen zbiranja statističnih informacij o rezidenčnosti imetnikov delnic/enot SDT, kakor je določeno v oddelku 5.7 dela 2 Priloge I, sestavljajo dejansko poročevalsko populacijo tudi drugi finančni posredniki razen zavarovalnih družb in pokojninskih skladov (DFP), ob upoštevanju odstopanj po členu 9(2)(c). Za namen te uredbe lahko NCB sestavijo in vodijo seznam DFP, ki so del dejanske poročevalske populacije, v skladu z načeli, določenimi v oddelku 5.7 dela 2 Priloge I.

Člen 4

Seznam MFI za statistične namene

1. Izvršilni odbor sestavi in vodi seznam MFI za statistične namene, ob upoštevanju zahtev glede frekvence in rokov, ki izhajajo iz njegove uporabe v kontekstu sistema obveznih rezerv ECB. Seznam MFI za statistične namene vključuje podatek o tem, ali zanje velja sistem obveznih rezerv ECB. Seznam MFI mora biti ažuren, točen, kolikor je mogoče homogen in dovolj stabilen za statistične namene.

2. NCB in ECB omogočijo, da so seznam MFI za statistične namene in njegove posodobitve poročevalskim enotam dostopni na primeren način, vključujoč preko elektronskih sredstev, interneta ali, na zahtevo poročevalskih enot, v papirni obliki.

3. Seznam MFI za statistične namene je samo informativen. Vendar v primeru, da je zadnja dostopna verzija seznama napačna, ECB ne naloži sankcij tistemu subjektu, ki ni pravilno izpolnil njenih zahtev za statistično poročanje v delu, kjer se je v dobri veri zanašal na napačen seznam.

Člen 5

Zahteve za statistično poročanje

1. Dejanska poročevalska populacija poroča NCB države članice, katere rezident je konkretna MFI: (a) mesečna stanja, ki se nanašajo na bilanco stanja ob koncu meseca; in (b) mesečne agregirane prevrednotovalne popravke. Agregirani prevrednotovalni popravki se poročajo v zvezi z odpisi in delnimi odpisi posojil, ki ustrezajo posojilom in zajemajo cenovna prevrednotenja vrednostnih papirjev. Nadaljnje podrobnosti o nekaterih postavkah bilance stanja se poročajo četrtletno ali letno. NCB lahko zbirajo četrtletne podatke mesečno, če to olajša postopek priprave podatkov. Zahtevane statistične informacije so določene v Prilogi I.

2. NCB lahko zbirajo zahtevane statistične informacije o vrednostnih papirjih, ki so jih izdale in jih imajo MFI, po posameznih vrednostnih papirjih, kolikor se lahko podatki, navedeni v odstavku 1, izpeljejo v skladu z minimalnimi statističnimi standardi, določenimi v Prilogi IV.

3. MFI poročajo v skladu z minimalnimi zahtevami, določenimi v tabeli 1A v delu 4 Priloge I, mesečne prevrednotovalne popravke glede celotnega niza podatkov, ki jih zahteva ECB. NCB lahko zbirajo dodatne podatke, ki niso zajeti z minimalnimi zahtevami. Ti dodatni podatki se lahko nanašajo na razčlenitve, označene v tabeli 1A, ki niso „minimalne zahteve“.

4. ECB lahko zahteva pojasnila o popravkih v „prerazvrstitvah in drugih popravkih“, ki jih zbirajo NCB.

5. ECB lahko naloži sankcije poročevalskim enotam, ki ne izpolnjujejo zahtev za statistično poročanje, določenih v tej uredbi, v skladu s Sklepom ECB/2010/10 z dne 19. avgusta 2010 o neizpolnjevanju zahtev za statistično poročanje (12).

Člen 6

Dodatne zahteve za statistično poročanje listinjenja posojil in drugih prenosov posojil

MFI poročajo naslednje:

|

(a) |

neto tok listinjenja posojil in drugih prenosov posojil, izvedenih v poročevalskem obdobju, v skladu z oddelkom 2 dela 5 Priloge I; |

|

(b) |

neporavnane zneske ob koncu obdobja in finančne transakcije brez odsvojitev in pridobitev posojil v upoštevnem obdobju glede listinjenih posojil, katerih pripoznanje je odpravljeno, pri katerih MFI deluje kot serviser v skladu z oddelkom 3 dela 5 Priloge I. NCB lahko te zahteve za poročanje razširijo na vsa listinjena ali drugače prenesena posojila, katerih pripoznanje je odpravljeno, in ki jih servisirajo MFI; |

|

(c) |

neporavnane zneske ob koncu četrtletja glede vseh posojil, pri katerih MFI deluje kot serviser pri listinjenju, v skladu z oddelkom 4 dela 5 Priloge I; |

|

(d) |

kadar uporabljajo Mednarodni računovodski standard 39 (MRS 39), Mednarodni standard računovodskega poročanja 9 (MSRP 9) ali podobna nacionalna računovodska pravila, neporavnane zneske ob koncu obdobja glede posojil, odsvojenih pri listinjenju, katerih pripoznanje v bilanci stanja ni bilo odpravljeno, v skladu z oddelkom 5 dela 5 Priloge I. |

Člen 7

Roki

1. NCB odločijo, kdaj in s kakšno periodičnostjo morajo prejeti podatke od poročevalskih enot, da bi lahko spoštovale spodaj določene roke, pri čemer, kjer je primerno, upoštevajo zahteve, ki jih glede rokov določa sistem obveznih rezerv ECB, in o tem ustrezno obvestijo poročevalske enote.

2. NCB pošljejo ECB mesečne statistične podatke do zaključka poslovanja na 15. delovni dan po koncu meseca, na katerega se podatki nanašajo.

3. NCB pošljejo ECB četrtletne statistične podatke do zaključka poslovanja na 28. delovni dan po koncu meseca, na katerega se podatki nanašajo.

Člen 8

Računovodska pravila za namene statističnega poročanja

1. Razen če je v tej uredbi določeno drugače, uporabljajo MFI za namene poročanja po tej uredbi računovodska pravila, določena v nacionalnem predpisu, ki prenaša Direktivo Sveta 86/635/EGS z dne 8. decembra 1986 o letnih računovodskih izkazih in konsolidiranih računovodskih izkazih bank in drugih finančnih institucij (13), in v katerih koli drugih upoštevnih mednarodnih standardih.

2. Obveznosti iz naslova vlog in posojila se poročajo v nominalnem znesku, ki je neporavnan ob koncu meseca. Odpisi in delni odpisi, kot so določeni z upoštevno računovodsko prakso, se izključijo iz tega zneska. Obveznosti iz naslova vlog in posojila se ne smejo izravnati z nobenimi drugimi sredstvi ali obveznostmi.

3. Brez poseganja v računovodske prakse in postopke izravnave, ki veljajo v državah članicah euroobmočja, se vsa finančna sredstva in obveznosti za statistične namene poročajo v bruto zneskih.

4. NCB lahko dovolijo poročanje posojil, za katere so oblikovane rezervacije, v neto zneskih brez rezervacij in poročanje odkupljenih posojil po ceni, dogovorjeni v času njihove pridobitve, pod pogojem, da tako poročevalsko prakso uporabljajo vse rezidenčne poročevalske enote.

Člen 9

Odstopanja

1. Odstopanja se lahko odobrijo manjšim MFI, kot sledi:

|

(a) |

NCB lahko odobrijo odstopanja manjšim MFI pod pogojem, da njihov skupni prispevek v nacionalno bilanco stanja MFI v obliki stanj ne presega 5 %; |

|

(b) |

v zvezi s kreditnimi institucijami se v primeru uporabe odstopanja, navedenega v točki (a), zahteve za statistično poročanje kreditnih institucij, za katere se takšna odstopanja uporabljajo, zmanjšajo, brez poseganja v zahteve za izračun minimalnih rezerv, kot so določene v Prilogi III; |

|

(c) |

v zvezi z manjšimi MFI NCB v primeru uporabe odstopanja, navedenega v točki (a), še naprej najmanj letno zbirajo vsaj podatke, ki se nanašajo na skupno bilanco stanja, tako da se lahko spremlja skupni prispevek institucij „na repu“ v nacionalno bilanco stanja MFI; |

|

(d) |

brez poseganja v točko (a) lahko NCB odobrijo odstopanja kreditnim institucijam, za katere ne velja ureditev iz točk (a) in (b), tako da zmanjšajo svoje zahteve za poročanje na tiste, ki so določene v delu 6 Priloge I, pod pogojem, da skupni prispevek teh kreditnih institucij v nacionalno bilanco stanja MFI v obliki stanj ne presega 10 % nacionalne bilance stanja MFI niti 1 % bilance stanja MFI euroobmočja; |

|

(e) |

NCB morajo pravočasno preveriti izpolnjevanje pogojev iz točk (a) in (d), da bi lahko odobrile ali po potrebi preklicale katero koli odstopanje z učinkom od vsakokratnega začetka leta; |

|

(f) |

manjše MFI se lahko odločijo, da ne bodo izkoristile odstopanj in bodo namesto tega izpolnile zahteve za poročanje v polnem obsegu. |

2. NCB lahko odobrijo odstopanja skladom denarnega trga, kot sledi:

|

(a) |

NCB lahko skladom denarnega trga odobrijo odstopanja od zahtev za statistično poročanje, ki so določene v členu 5(1), pod pogojem, da SDT namesto tega poročajo podatke bilance stanja v skladu s členom 5 Uredbe (EU) št. 1073/2013 (ECB/2013/38), ob upoštevanju naslednjih zahtev:

|

|

(b) |

NCB lahko skladom denarnega trga odobrijo odstopanja tudi od naslednjih zahtev za statistično poročanje:

|

|

(c) |

NCB lahko odobrijo odstopanja v zvezi z zahtevami za statistično poročanje o rezidenčnosti imetnikov delnic/enot SDT:

|

3. Odstopanja se lahko odobrijo MFI v zvezi s poročanjem prevrednotovalnih popravkov, kot sledi:

|

(a) |

brez poseganja v odstavek 1 lahko NCB odobrijo SDT odstopanja v zvezi s poročanjem prevrednotovalnih popravkov, tako da odpravijo vse zahteve, po katerih morajo SDT poročati prevrednotovalne popravke; |

|

(b) |

NCB lahko odobrijo odstopanja v zvezi s frekvenco in roki poročanja cenovnih prevrednotenj vrednostnih papirjev ter zahtevajo te podatke četrtletno in v istih rokih, kot veljajo za podatke o stanjih, ki se poročajo četrtletno, ob upoštevanju naslednjih zahtev:

|

|

(c) |

NCB lahko odobrijo odstopanja v zvezi s poročanjem cenovnih prevrednotenj vrednostnih papirjev, vključno z odobritvijo popolne oprostitve takšnega poročanja za kreditne institucije, ki poročajo mesečna stanja vrednostnih papirjev po posameznih vrednostnih papirjih, ob upoštevanju naslednjih zahtev:

|

4. MFI se lahko odobrijo odstopanja v zvezi s statističnim poročanjem o posojilih, ki so bila odsvojena pri listinjenju.

NCB lahko svojim MFI, ki uporabljajo Mednarodni računovodski standard 39 (MRS 39), Mednarodni standard računovodskega poročanja 9 (MSRP 9) ali podobna nacionalna računovodska pravila, dovoli, da iz stanj, ki se zahtevajo po delih 2 in 3 Priloge I, izvzamejo vsa posojila, odsvojena pri listinjenju, v skladu z nacionalno prakso in pod pogojem, da to prakso uporabljajo vse rezidenčne MFI.

5. NCB lahko odobrijo odstopanja MFI v zvezi s poročanjem o nekaterih četrtletnih stanjih, ki se nanašajo na države članice zunaj euroobmočja.

Če iz številk, zbranih na višji ravni agregiranja, izhaja, da so postavke v razmerju do nasprotnih strank, rezidenčnih v posamezni državi članici zunaj euroobmočja, ali postavke v razmerju do valute države članice zunaj euroobmočja nepomembne, se NCB lahko odloči, da ne bo zahtevala poročanja v zvezi s to državo članico. NCB obvesti svoje poročevalske enote o taki odločitvi.

Člen 10

Minimalni standardi in nacionalne ureditve poročanja

1. Poročevalske enote morajo izpolniti zahteve po statističnem poročanju, ki veljajo zanje, v skladu z minimalnimi standardi za prenos, točnost, vsebinsko skladnost in popravke, določenimi v Prilogi IV.

2. NCB opredelijo in uvedejo ureditve poročanja, po katerih se dejanska poročevalska populacija ravna, v skladu z nacionalnimi zahtevami. NCB zagotovijo, da te ureditve poročanja zagotavljajo zahtevane statistične informacije in omogočajo natančno preverjanje izpolnjevanja minimalnih standardov za prenos, točnost, vsebinsko skladnost in popravke, določenih v Prilogi IV.

Člen 11

Združitve, delitve in reorganizacije

Dejanska poročevalska enota mora v primeru združitve, delitve ali kakršne koli druge reorganizacije, ki bi lahko vplivala na izpolnitev njenih statističnih obveznosti, obvestiti zadevno NCB o postopkih, načrtovanih za izpolnitev zahtev za statistično poročanje iz te uredbe, in sicer takrat, ko namera za izvedbo takega postopka postane javna, in v razumnem roku, preden začne učinkovati.

Člen 12

Uporaba sporočenih statističnih informacij za namene obveznih rezerv

1. Kreditne institucije uporabljajo statistične informacije, ki jih poročajo v skladu s to uredbo, za izračun svoje osnove za obvezne rezerve v skladu z Uredbo (ES) št. 1745/2003 (ECB/2003/9). Te informacije uporabijo zlasti za preverjanje, ali izpolnjujejo zahteve glede obveznih rezerv v obdobju izpolnjevanja.

2. Podatki za osnovo za obvezne rezerve institucij „na repu“ za tri obdobja izpolnjevanja obveznih rezerv temeljijo na podatkih ob koncu četrtletja, ki jih NCB zberejo v 28 delovnih dneh po koncu četrtletja, na katero se nanašajo.

3. V primeru kolizije posebna pravila o uporabi sistema obveznih rezerv ECB, kot so določena v Prilogi III, prevladajo nad določbami Uredbe (ES) št. 1745/2003 (ECB/2003/9).

4. Da bi se ECB in kreditnim institucijam olajšalo upravljanje z likvidnostjo, je treba zahteve po obveznih rezervah potrditi najkasneje na prvi dan obdobja izpolnjevanja; vendar pa se lahko izjemoma pojavi potreba, da kreditne institucije poročajo popravke osnove za obvezne rezerve ali zahtev po obveznih rezervah, ki so že bile potrjene. Postopki potrjevanja ali priznavanja zahtev po obveznih rezervah ne posegajo v obveznost poročevalskih enot, da vedno poročajo pravilne statistične podatke in da, kakor hitro je to mogoče, popravijo nepravilne statistične informacije, ki so jih že sporočile.

Člen 13

Preverjanje in obvezno zbiranje

NCB izvajajo pravico do preverjanja ali obveznega zbiranja informacij, ki jih morajo poročevalske enote zagotavljati v skladu s to uredbo, brez poseganja v pristojnost ECB, da sama izvaja te pravice. NCB to pravico izvajajo zlasti, kadar institucija, ki je vključena v dejansko poročevalsko populacijo, ne izpolnjuje minimalnih standardov za prenos, točnost, vsebinsko skladnost in popravke, določenih v Prilogi IV.

Člen 14

Prvo poročanje

1. Prvo poročanje v skladu s to uredbo se začne s podatki za december 2014.

2. Prvo poročanje v skladu s to uredbo v zvezi s polji, ki ustrezajo državam članicam euroobmočja, v tabeli 3 v delu 3 Priloge I se začne s prvimi četrtletnimi podatki po dnevu, ko so sprejele euro.

3. Prvo poročanje po tej uredbi v zvezi s polji, ki ustrezajo državam članicam zunaj euroobmočja, v tabelah 3 in 4 v delu 3 Priloge I se začne s prvimi četrtletnimi podatki po dnevu njihovega pristopa k Uniji. Če se zadevna NCB odloči, da ne bo zahtevala, da se prvo poročanje za nepomembne podatke začne s prvimi četrtletnimi podatki po dnevu pristopa zadevne države članice ali držav članic k Uniji, se poročanje začne 12 mesecev po tem, ko NCB obvesti poročevalske enote, da zahteva podatke.

Člen 15

Razveljavitev

1. Uredba (ES) št. 25/2009 (ECB/2008/32) se razveljavi z učinkom od 1. januarja 2015.

2. Sklicevanja na razveljavljeno uredbo se razlagajo kot sklicevanja na to uredbo in se berejo v skladu s korelacijsko tabelo v Prilogi VI.

Člen 16

Končna določba

Ta uredba začne veljati dvajseti dan po objavi v Uradnem listu Evropske unije. Uporablja se od 1. januarja 2015.

Ta uredba je v celoti zavezujoča in se neposredno uporablja v državah članicah v skladu s Pogodbama.

V Frankfurtu na Majni, 24. septembra 2013

Za Svet ECB

Predsednik ECB

Mario DRAGHI

(1) UL L 318, 27.11.1998, str. 8.

(2) UL L 318, 27.11.1998, str. 1.

(3) UL L 15, 20.1.2009, str. 14.

(4) UL L 174, 26.6.2013, str. 1.

(5) UL L 305, 1.11.2012, str. 6.

(6) Glej stran 73 tega Uradnega lista.

(7) UL L 250, 2.10.2003, str. 10.

(8) Glej stran 107 tega Uradnega lista.

(9) UL L 176, 27.6.2013, str. 1.

(10) UL L 267, 10.10.2009, str. 7.

(11) UL L 302, 17.11.2009, str. 32.

(12) UL L 226, 28.8.2010, str. 48.

(13) UL L 372, 31.12.1986, str. 1.

PRILOGA I

DENARNE FINANČNE INSTITUCIJE IN ZAHTEVE ZA STATISTIČNO POROČANJE

Uvod

Statistični sistem držav članic, katerih valuta je euro (v nadaljnjem besedilu: države članice euroobmočja), ki obsega bilanco stanja v sektorju denarnih finančnih institucij (MFI), vsebuje naslednja glavna elementa:

|

(a) |

seznam MFI za statistične namene (za opredelitev nekaterih MFI glej del 1); in |

|

(b) |

specifikacijo statističnih informacij, ki jih te MFI poročajo z mesečno, četrtletno in letno frekvenco (glej dele 2, 3, 4, 5, 6 in 7). |

Z namenom pridobivanja popolnih informacij o bilancah stanja MFI je treba, da se nekatere zahteve za statistično poročanje naložijo tudi investicijskim skladom razen skladov denarnega trga (IS) ter drugim finančnim posrednikom razen zavarovalnih družb in pokojninskih skladov (v nadaljnjem besedilu: DFP), kadar delujejo v kontekstu finančnih dejavnosti, ki vključujejo delnice/enote skladov denarnega trga (SDT). Nacionalne centralne banke (NCB) zbirajo te statistične informacije od MFI ter od IS in DFP v skladu z delom 2 in v skladu z nacionalnimi ureditvami, ki se opirajo na usklajene opredelitve in razvrstitve, določene v členu 1 in Prilogi II.

Stanje denarja vključuje bankovce in kovance v obtoku ter druge denarne obveznosti MFI (vloge in drugi finančni instrumenti, ki so bližnji substituti za vloge). Protipostavke denarnih stanj vsebujejo vse druge postavke v bilanci stanja MFI. ECB pripravi tudi finančne transakcije, izpeljane iz stanj in drugih podatkov, vključno s podatki o prevrednotovalnih popravkih, ki jih poročajo MFI (glej del 5).

Statistične informacije, ki jih zahteva ECB, so povzete v delu 8.

DEL 1

Opredelitev nekaterih MFI

ODDELEK 1

Opredelitev nekaterih MFI na podlagi načel za zamenljivost vlog

|

1.1 |

Finančne institucije razen kreditnih institucij, ki izdajajo finančne instrumente, ki štejejo za bližnje substitute za vloge, se razvrstijo kot MFI, pod pogojem, da so tudi z drugih vidikov v skladu z opredelitvijo MFI. Razvrstitev temelji na merilih za zamenljivost vlog, tj. ali so obveznosti razvrščene kot vloge, kar se določi po njihovi likvidnosti, pri čemer se kombinirajo značilnosti prenosljivosti, pretvorljivosti, gotovosti in tržnosti ter upošteva, kjer je primerno, obdobje njihove izdaje. Ta merila za zamenljivost vlog se uporabljajo tudi pri ugotavljanju, ali je treba obveznosti razvrstiti kot vloge, razen če za te obveznosti obstaja ločena kategorija. |

|

1.2 |

Za namene ugotavljanja zamenljivosti vlog in razvrščanja obveznosti kot vloge:

|

ODDELEK 2

Specifikacije meril za opredelitev SDT:

Za namen člena 2:

|

(a) |

se šteje, da ima instrument denarnega trga visoko kreditno kvaliteto, če je prejel eno od dveh najvišjih možnih kratkoročnih bonitetnih ocen od vsake priznane bonitetne agencije, ki ga je ocenila, v primeru neocenjenega instrumenta pa, če ima enakovredno kvaliteto, ki se določi po internem ocenjevalnem postopku družbe za upravljanje. Kadar priznana bonitetna agencija deli svojo najvišjo kratkoročno oceno v dve kategoriji, se ti dve oceni štejeta kot ena kategorija in torej kot najvišja možna ocena; |

|

(b) |

lahko sklad denarnega trga, ne glede na zahtevo iz točke (a), ima državne instrumente, katerih kvaliteta je najmanj v naložbenem razredu, pri čemer „državni instrumenti“ pomenijo instrumente denarnega trga, ki jih izda ali zanje jamči centralni, regionalni ali lokalni organ ali centralna banka države članice, ECB, Unija ali Evropska investicijska banka; |

|

(c) |

pri izračunu tehtanega povprečnega trajanja za vrednostne papirje, vključno s strukturiranimi finančnimi instrumenti, izračun zapadlosti temelji na preostali zapadlosti do rednega odplačila instrumentov. Kadar pa finančni instrument vsebuje prodajno opcijo, se lahko namesto te preostale zapadlosti uporabi datum izvršitve prodajne opcije, vendar samo, če so ves čas izpolnjeni naslednji pogoji:

|

|

(d) |

se pri izračunu tehtanega povprečnega trajanja in tehtane povprečne zapadlosti upošteva vpliv izvedenih finančnih instrumentov, vlog in tehnik učinkovitega upravljanja portfelja; |

|

(e) |

„tehtana povprečna zapadlost“ pomeni meritev povprečnega časa do zapadlosti vseh vrednostnih papirjev v skladu in je tehtana tako, da odraža relativne deleže posameznih instrumentov, pri čemer se domneva, da je zapadlost instrumenta s spremenljivo obrestno mero preostali čas do naslednje uskladitve obrestne mere z obrestno mero na denarnem trgu in ne preostali čas do takrat, ko mora biti vrnjena vrednost glavnice vrednostnega papirja. V praksi se tehtana povprečna zapadlost uporablja za merjenje občutljivosti SDT na spreminjanje obrestnih mer na denarnem trgu; |

|

(f) |

„tehtano povprečno trajanje“ pomeni tehtano povprečje preostale zapadlosti posameznih vrednostnih papirjev v skladu, kar pomeni čas do popolnega vračila glavnice, brez upoštevanja obresti in brez diskontiranja. V nasprotju z izračunom tehtane povprečne zapadlosti pri izračunu tehtanega povprečnega trajanja za vrednostne papirje s spremenljivo obrestno mero in strukturirane finančne instrumente ni mogoče uporabiti datumov sprememb obrestne mere, temveč se uporablja samo končna zapadlost, določena za vrednostni papir. Tehtano povprečno trajanje se uporablja za merjenje kreditnega tveganja, kajti dlje kot je odloženo vračilo glavnice, večje je kreditno tveganje. Tehtano povprečno trajanje se uporablja tudi za omejevanje likvidnostnega tveganja; |

|

(g) |

„instrumenti denarnega trga“ pomenijo instrumente, s katerimi se običajno trguje na denarnem trgu, in ki so likvidni, njihovo vrednost pa je mogoče kadar koli natančno določiti; |

|

(h) |

„družba za upravljanje“ pomeni družbo, katere redna dejavnost je upravljanje portfelja SDT. |

DEL 2

Bilanca stanja (mesečna stanja)

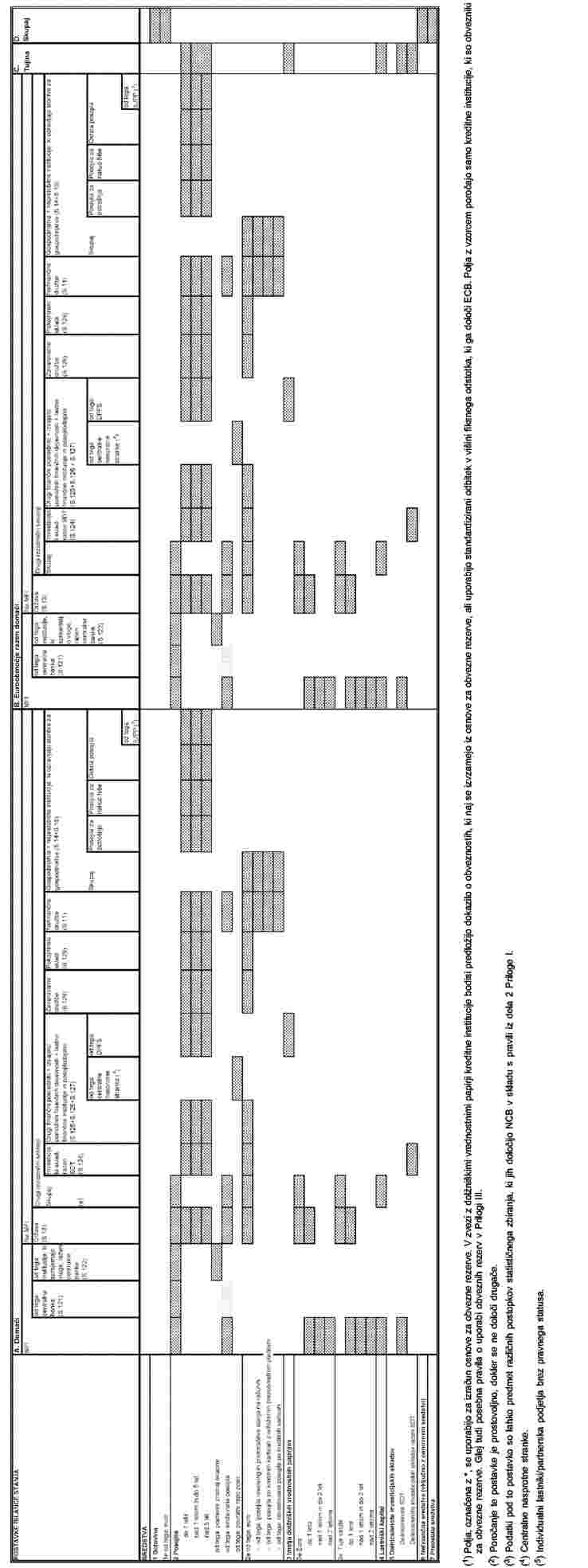

ECB za pripravo denarnih agregatov in protipostavk za euroobmočje zahteva podatke v tabeli 1, kot sledi:

1. Kategorije instrumentov

(a) Obveznosti

Relevantne kategorije instrumentov so: gotovina v obtoku, obveznosti iz naslova vlog, izdane delnice/enote SDT, izdani dolžniški vrednostni papirji, kapital in rezerve ter preostale obveznosti. Da bi ločili denarne in nedenarne obveznosti, so tudi obveznosti iz naslova vlog razčlenjene na vloge čez noč, vezane vloge, vloge na odpoklic z odpovednim rokom in pogodbe o začasni prodaji (repo). Glej opredelitve pojmov v Prilogi II.

(b) Sredstva

Relevantne kategorije instrumentov so: gotovina, posojila, imetja dolžniških vrednostnih papirjev, lastniški kapital, delnice investicijskih skladov, osnovna sredstva in preostala sredstva. Glej opredelitve pojmov v Prilogi II.

2. Razčlenitev po zapadlosti

Ločitev po prvotni zapadlosti predstavlja substitut za podrobnosti o instrumentih, kadar finančni instrumenti na različnih trgih niso popolnoma primerljivi.

(a) Obveznosti

Ločnice za razrede zapadlosti ali za obdobja odpoklica so: za vezane vloge pri zapadlosti eno leto in dve leti od izdaje; in za vloge na odpoklic z odpovednim rokom pri odpovednem roku tri mesece in dve leti. Repo posli niso razčlenjeni po zapadlosti, ker so to običajno zelo kratkoročni instrumenti, tj. običajno z zapadlostjo do treh mesecev od izdaje. Dolžniški vrednostni papirji, ki jih izdajo MFI, so razčlenjeni po zapadlosti pri enem letu in dveh letih. Za delnice/enote, ki jih izdajo SDT, razčlenitev po zapadlosti ni potrebna.

(b) Sredstva

Ločnice za razrede zapadlosti so: za posojila MFI rezidentom euroobmočja (razen MFI) po podsektorjih in nadalje za posojila MFI gospodinjstvom po namenu, po razredu zapadlosti eno leto in pet let; in za imetja MFI dolžniških vrednostnih papirjev, ki so jih izdale druge MFI v euroobmočju, po razredu zapadlosti eno in dve leti, da bi se pri izračunu denarnih agregatov omogočila izravnava imetij tega instrumenta med MFI.

3. Razčlenitev po namenu in ločena opredelitev posojil individualnim lastnikom/partnerskim podjetjem brez pravnega statusa

Posojila gospodinjstvom in nepridobitnim institucijam, ki opravljajo storitve za gospodinjstva, se nadalje razčlenijo po namenu posojila (posojila za potrošnjo, posojila za nakup hiše, druga posojila). Znotraj kategorije „druga posojila“ je treba posojila, odobrena individualnim lastnikom/partnerskim podjetjem brez pravnega statusa, posebej opredeliti (glej opredelitve kategorij instrumentov v delu 2 Priloge II in opredelitve sektorjev v delu 3 Priloge II). NCB se lahko odpovejo zahtevi po ločeni opredelitvi posojil individualnim lastnikom/partnerskim podjetjem brez pravnega statusa, če ta predstavljajo manj kot 5 % skupnega posojanja gospodinjstvom v državi članici euroobmočja.

4. Razčlenitev po valutah

Za bilančne postavke, ki se lahko uporabijo pri urejanju denarnih agregatov, morajo biti stanja v eurih opredeljena ločeno, tako da ima ECB možnost opredelitve denarnih agregatov glede stanj, denominiranih v vseh valutah združeno ali samo v eurih.

5. Razčlenitev po sektorju in rezidenčnosti nasprotnih strank

|

5.1 |

Pripravljanje denarnih agregatov in protipostavk za euroobmočje zahteva določitev tistih nasprotnih strank na ozemlju euroobmočja, ki tvorijo sektor imetnikov denarja. Za ta namen se nasprotne stranke, ki niso MFI, delijo, kot je določeno v revidiranem Evropskem sistemu računov (v nadaljnjem besedilu: ESR 2010) iz Uredbe (EU) št. 549/2013 (glej del 3 Priloge ΙΙ), na državo (S.13), pri čemer je centralna država (S.1311) v skupnih obveznostih iz naslova vlog opredeljena ločeno, in druge rezidenčne sektorje. Da bi izračunali mesečno sektorsko razčlenitev denarnih agregatov in kreditnih protipostavk, se drugi rezidenčni sektorji naprej razčlenijo na naslednje podsektorje: investicijski skladi razen skladov denarnega trga (S.124), drugi finančni posredniki razen zavarovalnih družb in pokojninskih skladov + izvajalci pomožnih finančnih dejavnosti + lastne finančne institucije in posojilodajalci (S.125 + S.126 + S.127), zavarovalne družbe (S.128), pokojninski skladi (S.129), nefinančne družbe (S.11) in gospodinjstva + nepridobitne institucije, ki opravljajo storitve za gospodinjstva (S.14 + S.15). Združeni nasprotni sektorji (S.125 + S.126 + S.127) se dodatno razčlenijo na nasprotne stranke, ki so DPFS, in centralne klirinške nasprotne stranke. Za individualne lastnike/partnerska podjetja brez pravnega statusa glej oddelek 3. Skupne obveznosti iz naslova vlog in kategorije vlog „vezane vloge nad dvema letoma“, „vloge na odpoklic z odpovednim rokom nad dvema letoma“ in „repo“ se za namene sistema obveznih rezerv ECB dodatno razčlenijo na kreditne institucije, druge nasprotne stranke, ki so MFI, in centralno državo. |

|

5.2 |

Skupne obveznosti iz naslova vlog in kategorija sredstev „skupna posojila“ se dodatno razčlenijo za centralne banke (S.121) in institucije, ki sprejemajo vloge, razen centralne banke (S.122) ter tuje banke in ne-banke, da se omogoči boljše razumevanje posojilnih politik in politik financiranja v bančnem sektorju ter boljše spremljanje medbančne aktivnosti. |

|

5.3 |

V zvezi s postavkami znotraj skupine se doda razčlenitev za postavke posojil in vlog ter transakcije med institucijami, ki sprejemajo vloge, razen centralne banke (S.122), da se omogoči ugotavljanje povezav med kreditnimi institucijami, ki pripadajo isti skupini (domači in druge države članice euroobmočja). |

|

5.4 |

V zvezi z imetji dolžniških vrednostih papirjev s prvotno zapadlostjo do enega leta se, z razčlenitvijo po valutah, doda razčlenitev za državo (S.13), da se zagotovi boljši pregled nad povezavami med državo in bankami. |

|

5.5 |

Nekatere vloge/posojila, ki izhajajo iz repo/povratnih repo poslov ali sorodnih operacij z drugimi finančnimi posredniki (S.125) + izvajalci pomožnih finančnih dejavnosti (S.126) + lastnimi finančnimi institucijami in posojilodajalci (S.127), so lahko povezani s transakcijami s centralno nasprotno stranko. Centralna nasprotna stranka je subjekt, ki se pravno umesti med nasprotne stranke pri pogodbah na finančnih trgih, tako da postane kupec za vsakega prodajalca in prodajalec za vsakega kupca. Ker take transakcije pogosto nadomeščajo dvostranske posle med MFI, se kategorija obveznosti „repo“ dodatno razčleni glede na posle s temi nasprotnimi strankami. Podobno se dodatno razčleni kategorija sredstev „posojila“ v zvezi s povratnimi repo posli s temi nasprotnimi strankami. |

|

5.6 |

Domače nasprotne stranke so opredeljene ločeno od nasprotnih strank iz euroobmočja, razen domačih, v vseh statističnih razčlenitvah. Nasprotne stranke, ki se nahajajo v euroobmočju, se opredelijo glede na njihov domači sektor ali institucionalno klasifikacijo v skladu s seznami, ki jih za statistične namene vzdržuje ECB, in njenim priročnikom Monetary, financial institutions and markets statistics sector manual: Guidance for the statistical classification of customers (Sektorski priročnik za denarno statistiko, statistiko finančnih institucij in statistiko finančnih trgov: Smernice za statistično klasifikacijo strank), ki sledi načelom klasifikacije, ki so skladna z ESR 2010, kolikor je mogoče. Ne zahteva se geografska razčlenitev za nasprotne stranke, ki se nahajajo zunaj euroobmočja. |

|

5.7 |

V primeru delnic/enot SDT, ki so jih izdale MFI držav članic euroobmočja, poročevalske enote poročajo najmanj podatke o rezidenčnosti imetnikov po razčlenitvi domači/euroobmočje razen domači/tujina, da bi se omogočila izključitev imetij nerezidentov euroobmočja. NCB lahko izpeljejo potrebne statistične informacije tudi iz podatkov, zbranih na podlagi Uredbe (EU) št. 1011/2012 (ECB/2012/24), kolikor so ti podatki skladni z roki iz člena 7 te uredbe in z minimalnimi standardi iz Priloge IV.

|

DEL 3

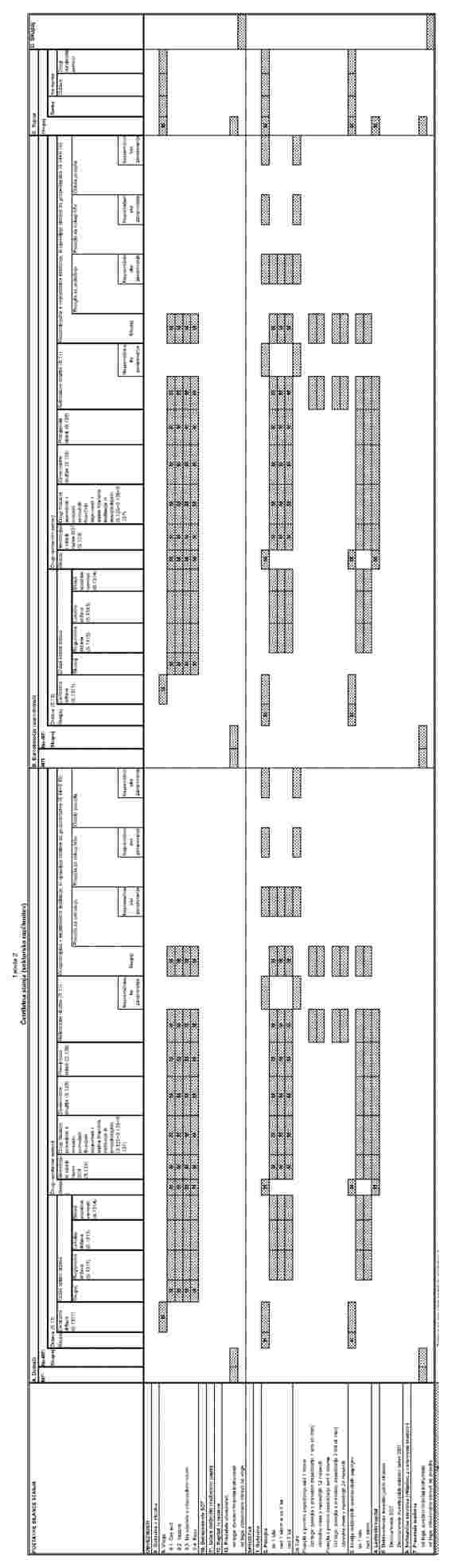

Bilanca stanja (četrtletna stanja)

Da bi lahko naprej analizirala denarna gibanja in zadostila drugim statističnim namenom, ECB zahteva v zvezi s ključnimi postavkami naslednje:

|

1. |

Razčlenitev po podsektorjih, zapadlosti in nepremičninskem zavarovanju za posojila subjektom iz euroobmočja, ki niso MFI (glej tabelo 2). To se zahteva, da bi omogočili spremljanje popolne strukture celotnega kreditnega financiranja MFI (posojila in vrednostni papirji) v razmerju do sektorja imetnikov denarja po podsektorjih in zapadlosti. Za nefinančne družbe in gospodinjstva se zahtevajo nadaljnje postavke „od tega“, ki izkazujejo posojila, zavarovana z nepremičninami. Za posojila, denominirana v eurih, s prvotno zapadlostjo nad enim letom in nad dvema letoma v razmerju do nefinančnih družb in gospodinjstev se zahtevajo nadaljnje postavke „od tega“ glede določenih preostalih zapadlosti in obdobij sprememb obrestne mere (glej tabelo 2). Sprememba obrestne mere se razume kot sprememba obrestne mere za posojilo, ki je določena v trenutni posojilni pogodbi. Posojila, za katera je določena sprememba obrestne mere, med drugim vključujejo posojila z obrestnimi merami, ki se periodično revidirajo v skladu s spreminjanjem indeksa, npr. EURIBOR, posojila, katerih obrestna mera se redno revidira, tj. spremenljiva obrestna mera, in posojila, katerih obrestna mera se revidira po diskreciji MFI. |

|

2. |

Razčlenitev obveznosti iz naslova vlog, ki jih imajo MFI do države (razen do centralne države) v državah članicah euroobmočja po podsektorjih (glej tabelo 2). To se zahteva kot dopolnilna informacija k mesečnemu poročanju. |

|

3. |

Sektorska razčlenitev postavk z nasprotnimi strankami zunaj euroobmočja (glej tabelo 2). Sektorska klasifikacija v skladu s sistemom nacionalnih računov (v nadaljnjem besedilu: SNR 2008) se uporabi, kjer ESR 2010 ne velja. |

|

4. |

Opredelitev bilančnih postavk za izvedene finančne instrumente in obračunane obresti na posojila in vloge med preostalimi sredstvi in preostalimi obveznostmi (glej tabelo 2). Ta razčlenitev je potrebna, da se poveča skladnost statistik. |

|

5. |

Razčlenitev po državah, vključno s postavkami v razmerju do Evropske investicijske banke in Evropskega mehanizma za stabilnost (glej tabelo 3). Ta razčlenitev se zahteva zaradi nadaljnje analize denarnih gibanj, pa tudi za namene prehodnih zahtev in za preverjanje kakovosti podatkov. |

|

6. |

Sektorska razčlenitev za čezmejne vloge in posojila v euroobmočju, ki jih deponirajo oziroma prejmejo ne-MFI (glej tabelo 3). Ta razčlenitev se zahteva zaradi ocene postavk sektorjev MFI v posameznih državah članicah v razmerju do preostalih držav članic euroobmočja. |

|

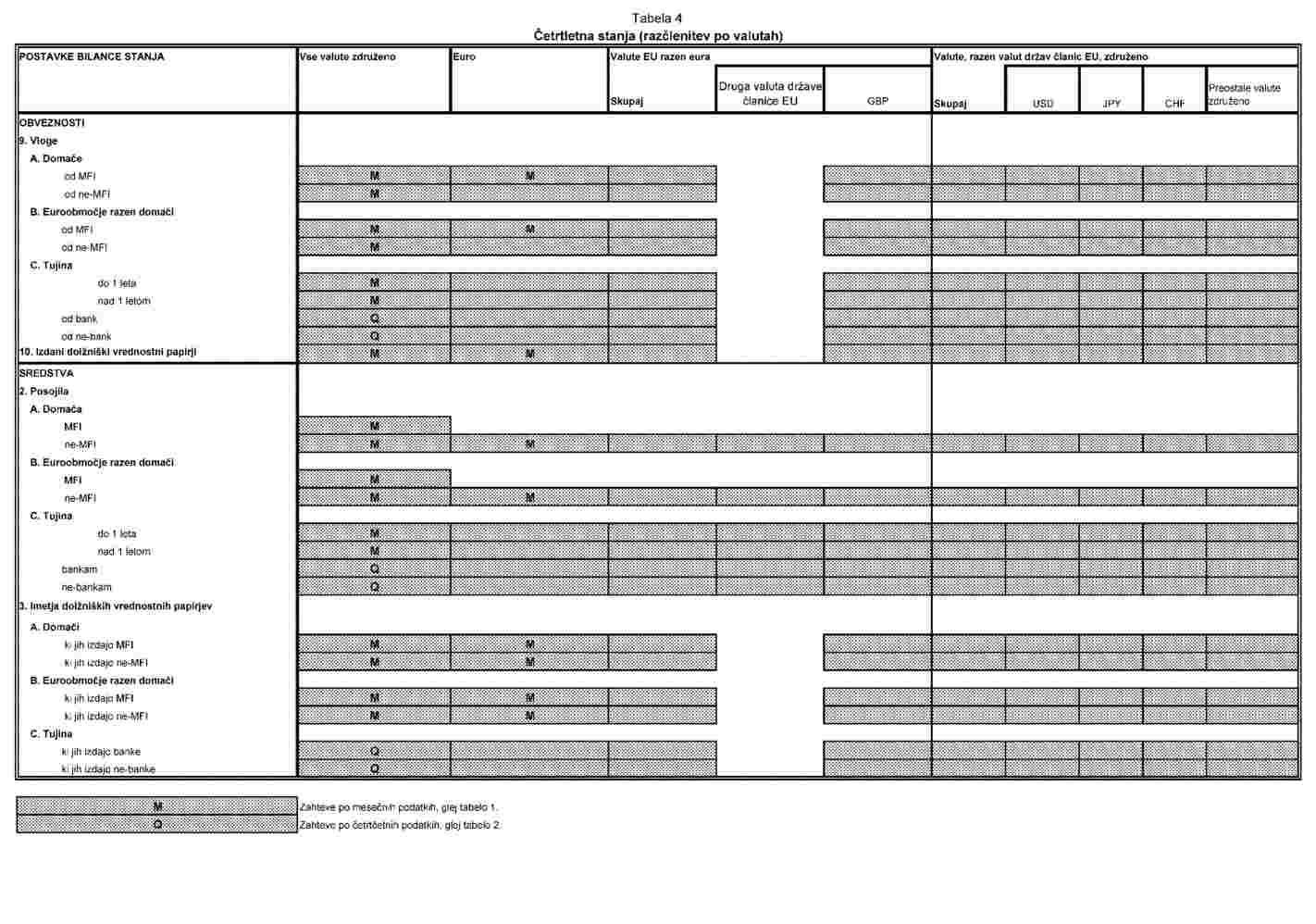

7. |

Razčlenitev po valutah (glej tabelo 4). Ta razčlenitev se zahteva, da bi se omogočil izračun transakcij za denarne agregate in protipostavke, prilagojene za tečajne razlike, kadar ti agregati vključujejo vse valute združeno. |

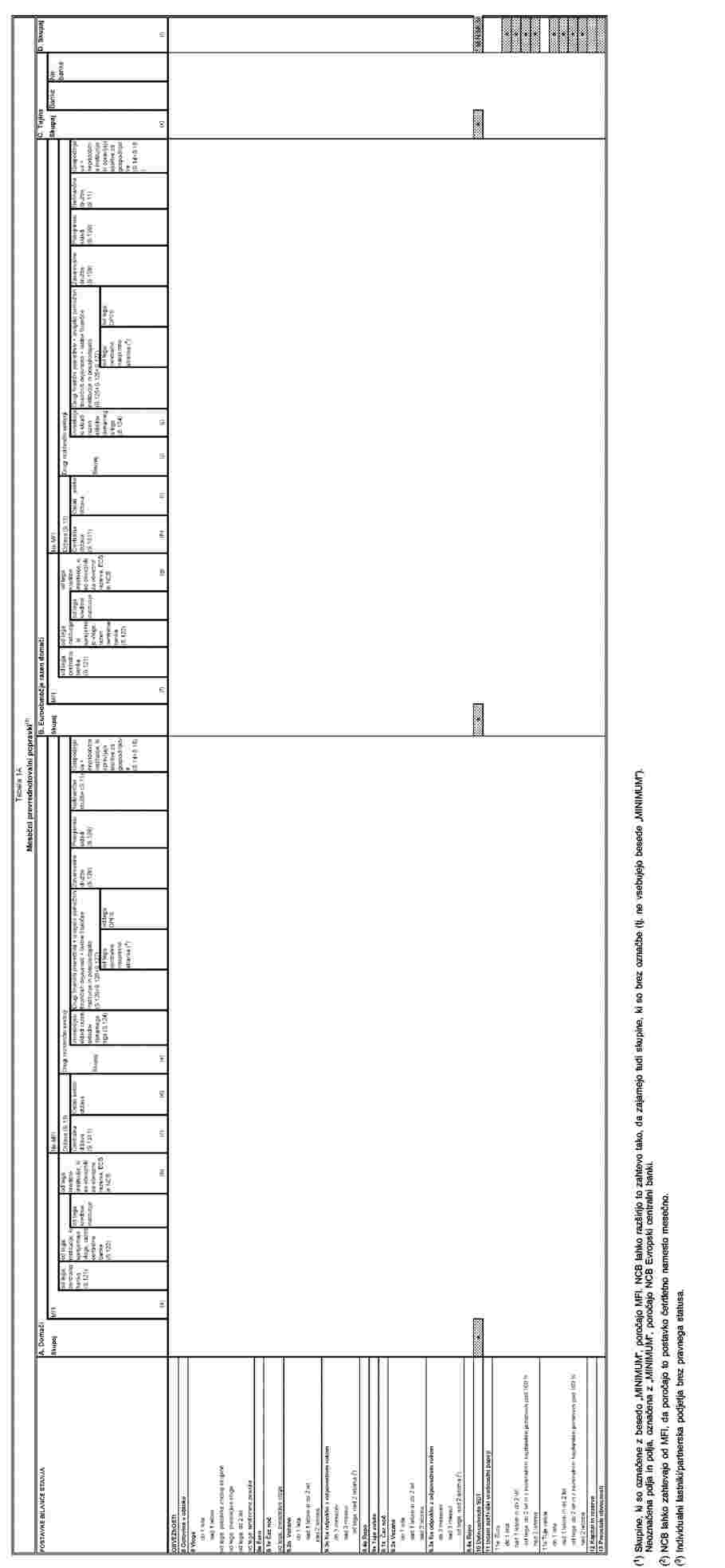

DEL 4

Poročanje prevrednotovalnih popravkov za urejanje transakcij

Za urejanje transakcij v zvezi z denarnimi agregati in protipostavkami za euroobmočje ECB zahteva prevrednotovalne popravke v zvezi z odpisi/delnimi odpisi posojil in cenovno prevrednotenje vrednostnih papirjev:

1. Odpisi/delni odpisi posojil

Popravek v zvezi z odpisi/delnimi odpisi posojil se poroča zato, da lahko ECB ureja finančne transakcije iz stanj, sporočenih v dveh zaporednih poročevalskih obdobjih. Popravek odraža vsakršne spremembe v sporočenem stanju posojil v skladu z deloma 2 in 3, ki so nastale zaradi delnih odpisov, vključno z odpisovanjem celotnega neporavnanega zneska posojila (odpis). Popravek bi moral odraziti tudi spremembe rezervacij za posojila, če NCB določi, da so stanja v bilanci stanja evidentirana v neto zneskih brez rezervacij. Vključeni so tudi odpisi/delni odpisi posojil, ki so pripoznani v času, ko se posojilo proda ali prenese na tretjo osebo, če jih je mogoče opredeliti.

Minimalne zahteve za odpise/delne odpise posojil so določene v tabeli 1A.

2. Cenovno prevrednotenje vrednostnih papirjev

Popravek v zvezi s cenovnim prevrednotenjem vrednostnih papirjev se nanaša na nihanja v vrednotenju vrednostnih papirjev, ki nastanejo zaradi spremembe cene, po kateri so vrednostni papirji evidentirani ali se z njimi trguje. Popravek vključuje spremembe, ki se sčasoma pojavijo v vrednosti stanj v bilanci stanja na koncu obdobja zaradi sprememb referenčne vrednosti, po kateri so vrednostni papirji evidentirani, tj. potencialne dobičke/izgube. Vsebuje lahko tudi spremembe v vrednotenju, ki izhajajo iz transakcij z vrednostnimi papirji, tj. realizirane dobičke/izgube.

Minimalne zahteve za cenovno prevrednotenje vrednostnih papirjev so določene v tabeli 1A.

Za poročanje na strani obveznosti v bilanci stanja ni minimalnih zahtev. Če pa imajo običajni postopki vrednotenja, ki jih poročevalske enote uporabljajo za izdane dolžniške vrednostne papirje, za posledico spremembe v stanjih le-teh na koncu obdobja, lahko NCB zbirajo podatke, povezane s temi spremembami. Ti podatki se poročajo kot popravki v okviru kategorije „druga prevrednotenja“.

DEL 5

Zahteve za statistično poročanje listinjenja posojil in drugih prenosov posojil

1. Splošne zahteve

Podatki se poročajo v skladu s členom 8(2) z dodatnimi zahtevami iz člena 8(4), kadar to pride v poštev. Vse postavke podatkov se razčlenijo glede na rezidenčnost in podsektor dolžnikov iz posojila, kakor je nakazano v naslovih stolpcev tabele 5. Posojila, odsvojena med fazo skladiščenja pri listinjenju, se obravnavajo, kot da bi že bila olistinjena.

2. Zahteve za poročanje neto tokov olistinjenih ali drugače prenesenih posojil

|

2.1 |

MFI za namene člena 6(a) izračunavajo postavke v delih 1 in 2 tabele 5 kot neto tokove v upoštevnem obdobju olistinjenih ali drugače odsvojenih posojil, zmanjšano za posojila, pridobljena v upoštevnem obdobju. Posojila, ki so bila prenesena na drugo domačo MFI ali pridobljena od nje, in posojila, katerih prenos je bil posledica delitve poročevalske enote ali združitve ali prevzema, v kateri sta sodelovala poročevalska enota in še ena domača MFI, niso vključena v izračun. Posojila, ki so bila prenesena na MFI, ki niso domače MFI, ali pridobljena od njih, so vključena v izračun. |

|

2.2 |

Postavke, navedene v oddelku 3.1, se razporedijo k deloma 1 in 2 tabele 5, kot sledi:

|

|

2.3 |

Postavke v delu 1 tabele 5 so, mesečno, naprej razčlenjene glede na nasprotno stranko pri prenosu posojila, pri čemer se razlikuje med DPFS, od tega DPFS, ki so rezidenčne v euroobmočju, in drugimi nasprotnimi strankami. Nadaljnji razčlenitvi po prvotni zapadlosti in namenu posojila se zahtevata četrtletno za določene postavke, kakor je prikazano v tabeli 5(b). |

3. Zahteve za poročanje o servisiranih olistinjenih posojilih, katerih pripoznanje je bilo odpravljeno

|

3.1 |

MFI v skladu z delom 3 tabele 5 zagotavljajo podatke o olistinjenih posojilih, katerih pripoznanje je bilo odpravljeno, če pri njih delujejo kot serviser, kot sledi:

|

|

3.2 |

Namesto navedenega v oddelku 3.1(b) lahko NCB zahtevajo, da MFI poročajo o neto tokovih, ki nastanejo ob odsvojitvi in pridobitvi posojil, pri katerih delujejo kot serviser, tako da lahko NCB izpelje finančne transakcije iz oddelka 3.1(b). |

|

3.3 |

NCB lahko poročevalskim enotam odobrijo odstopanje od zahtev iz oddelka 3.1(b), če neto tokovi, zbrani v delu 1.1 tabele 5, ustrezajo namenu oddelka 3.2, tj., če je nacionalna praksa, da olistinjena posojila, katerih pripoznanje je bilo odpravljeno, servisirajo MFI. NCB zagotovijo, da so omenjeni neto tokovi skladni z nameni izračunavanja finančnih transakcij brez odsvojitev in pridobitev posojil iz oddelka 3.1(b). NCB lahko od MFI zahtevajo dodatne informacije, da bi izvedle potrebne popravke. |

|

3.4 |

NCB lahko razširijo zahteve za statistično poročanje po tem oddelku na vsa posojila, katerih pripoznanje je bilo odpravljeno, in ki jih servisirajo MFI ter so bila olistinjena ali drugače prenesena. V tem primeru NCB obvestijo MFI o zahtevah za statistično poročanje po delu 3 tabele 5. |

4. Zahteve za poročanje neporavnanih zneskov posojil, servisiranih pri listinjenju

|

4.1 |

MFI zagotovijo četrtletne podatke o vseh servisiranih posojilih pri listinjenju v skladu z delom 4 tabele 5, ne glede na to, ali so servisirana posojila ali njim odgovarjajoče pravice servisiranja pripoznane v bilanci stanja poročevalske enote. |

|

4.2 |

V zvezi s posojili, servisiranimi za DPFS, ki so rezidenti v drugih državah članicah euroobmočja, MFI zagotavljajo nadaljnje razčlenitve z agregiranjem servisiranih posojil ločeno za vsako državo članico, v kateri je DPFS rezident. |

|

4.3 |

NCB lahko zbirajo podatke iz člena 6(b) ali del teh podatkov po posameznih DPFS od MFI rezidentov, ki delujejo kot serviserji listinjenih posojil. Če NCB meni, da se podatki iz oddelka 4.4 in razčlenitve iz oddelka 4.2 lahko zbirajo po posameznih DPFS, obvesti MFI, ali se poročanje iz oddelkov 4.1 in 4.2 zahteva in v kakšnem obsegu. |

5. Zahteve za statistično poročanje za MFI, ki uporabljajo MRS 39, MSRP 9 ali podobna nacionalna računovodska pravila

|

5.1 |

MFI, ki uporabljajo MRS 39, MSRP 9 ali podobna pravila, poročajo o neporavnanih zneskih posojil ob koncu meseca, odsvojenih pri listinjenju, ki niso bila predmet odprave pripoznanja, v skladu z delom 5 tabele 5. |

|

5.2 |

MFI, za katere se uporablja odstopanje iz člena 9(6), poročajo o neporavnanih zneskih posojil ob koncu četrtletja, odsvojenih pri listinjenju, ki so bila predmet odprave pripoznanja, a se še vedno pripoznavajo v računovodskih izkazih, v skladu z delom 5 tabele 5. |

DEL 6

Poenostavljeno poročanje za manjše kreditne institucije

Kreditne institucije, na katere se nanašajo odstopanja iz člena 9(1)(d), se lahko izvzamejo iz naslednjih zahtev:

|

1. |

Razčlenitev po valutah, navedena v oddelku 4 dela 2. |

|

2. |

Ločena opredelitev:

|

|

3. |

Sektorska razčlenitev, navedena v oddelku 3 dela 3. |

|

4. |

Razčlenitev po državah, navedena v oddelku 4 dela 3. |

|

5. |

Razčlenitev po valutah, navedena v oddelku 5 dela 3. |

Poleg tega lahko te kreditne institucije izpolnijo zahteve za statistično poročanje, navedene v delih 2, 5 in 6, s poročanjem podatkov samo četrtletno in v rokih, določenih za četrtletno statistiko v členu 7(3).

DEL 7

Povzetek

Povzetek razčlenitev za namene agregirane bilance stanja sektorja MFI (1)

|

KATEGORIJE INSTRUMENTOV IN ZAPADLOSTI |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

POSTAVKE BILANCE STANJA |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

SREDSTVA |

OBVEZNOSTI |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

KATEGORIJE NASPROTNIH STRANK IN NAMENOV |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

SREDSTVA |

OBVEZNOSTI |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

VALUTE |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

(1) Mesečne razčlenitve podatkov so označene v krepkem tisku, četrtletne razčlenitve pa v navadnem tisku.

(2) Mesečna razčlenitev po zapadlosti se nanaša samo na posojila glavnim rezidenčnim sektorjem razen MFI in državi držav članic euroobmočja. Ustrezna razčlenitev po zapadlosti za posojila državi razen centralni državi držav članic euroobmočja, je četrtletna.

(3) Mesečna razčlenitev po zapadlosti se nanaša samo na imetja vrednostnih papirjev, ki so jih izdale MFI iz euroobmočja. Kot četrtletni podatki so imetja vrednostnih papirjev, ki jih izdajo ne-MFI iz euroobmočja, razdeljena v „do enega leta“ in „nad enim letom“.

(4) Samo v razmerju do tujine.

(5) Poročanje o postavki „vloge na odpoklic z odpovednim rokom nad dvema letoma“ je prostovoljno, dokler se ne določi drugače.

(6) Mesečna razčlenitev po podsektorjih se zahteva za posojila in vloge.

(7) Za posojila je vključena nadaljnja razčlenitev po namenu za podsektor S.14 + S.15. Dodatno se za omejeno število instrumentov zahtevajo nadaljnje pozicije „od tega“ za nekatere podsektorje: „od tega centralne nasprotne stranke“ in „od tega družbe, ki se ukvarjajo s prenosom finančnih sredstev“ za podsektor S.125; „od tega individualni lastniki/partnerska podjetja brez pravnega statusa“ za posojila podsektorju S.14; „od tega nepremičninsko zavarovanje“ za posojila podsektorjem S.11 in S.14 + S.15 (zahteva se samo četrtletno).

(8) Četrtletna razčlenitev po valuti vsake druge države članice se zahteva le za izbrane postavke.

PRILOGA II

NAČELA KONSOLIDIRANJA IN OPREDELITVE POJMOV

DEL 1

Konsolidiranje za statistične namene znotraj iste države članice

|

1. |

Poročevalska populacija je za vsako državo članico, katere valuta je euro (v nadaljnjem besedilu: država članica euroobmočja), sestavljena iz MFI, ki so vključene na seznam MFI za statistične namene in so rezidenti na ozemlju držav članic euroobmočja (1). To so:

Institucije, ki se nahajajo v finančnih središčih offshore, se statistično obravnavajo kot rezidenti ozemelj, na katerih se ta središča nahajajo. |

|

2. |

MFI za statistične namene konsolidirajo posle vseh svojih domačih poslovnih enot (registriranega sedeža ali glavne uprave in/ali podružnic), ki se nahajajo v isti državi članici. Konsolidiranje za statistične namene čez nacionalne meje ni dovoljeno.

|

DEL 2

Opredelitve kategorij instrumentov

|

1. |

Ta tabela določa podroben standardni opis kategorij instrumentov, ki jih nacionalne centralne banke (NCB) pretvorijo v kategorije, ki se uporabljajo na nacionalni ravni, v skladu s to uredbo. Tabela ni seznam posameznih finančnih instrumentov in opisi niso izčrpni. Opredelitve pojmov se nanašajo na ESR 2010. |

|

2. |

Prvotna zapadlost, tj. zapadlost ob izdaji, se nanaša na določeno življenjsko dobo finančnega instrumenta, pred koncem katere ga ni mogoče odkupiti, npr. dolžniški vrednostni papirji, ali pred koncem katere se ga lahko izplača samo ob plačilu določene kazni, npr. nekatere vrste vlog. Odpovedni rok ustreza obdobju med trenutkom, ko imetnik odda obvestilo o nameri, da bo odkupil instrument, in datumom, na katerega je imetniku dopuščeno ta instrument brez kazni pretvoriti v gotovino. Finančni instrumenti se razvrščajo glede na odpovedni rok samo, če zapadlost ni dogovorjena. |

|

3. |

Finančne terjatve se lahko razlikujejo po tržnosti. Terjatev je tržna, kadar se lahko njeno lastništvo prenese z ene enote na drugo z dostavo ali indosamenti ali se izravna, kot je to v primeru izvedenih finančnih instrumentov. Medtem ko se načeloma lahko trguje z vsakim finančnim instrumentom, so tržni instrumenti namenjeni trgovanju na organizirani borzi ali prek okenc, čeprav dejansko trgovanje ni potreben pogoj za tržnost. Tabela Kategorije instrumentov KATEGORIJE SREDSTEV

KATEGORIJE OBVEZNOSTI

|

DEL 3

Opredelitve sektorjev

ESR 2010 predpisuje standard za sektorsko razvrstitev. Ta tabela določa podroben standardni opis sektorjev, ki jih NCB pretvorijo v nacionalne kategorije v skladu s to uredbo. Nasprotne stranke, ki se nahajajo v euroobmočju, so izkazane po njihovem sektorju v skladu s seznamom, ki ga vodi Evropska centralna banka (ECB) za statistične namene, in navodili za statistično razvrstitev nasprotnih strank, določenimi v priročniku Monetary, financial institutions and markets statistics sector manual: Guidance for the statistical classification of customers (Sektorski priročnik za denarno statistiko, statistiko finančnih institucij in statistiko finančnih trgov: Smernice za statistično klasifikacijo strank). Kreditne institucije, ki se nahajajo zunaj euroobmočja, se imenujejo „banke“ in ne MFI. Podobno je z „ne-MFI“, ki velja samo za države članice. Za države članice, katerih valuta ni euro, ustreza izraz „ne-banke“.

Tabela

Opredelitve sektorjev

|

Sektor |

Opredelitev |

|

MFI |

Glej člen 1. |

|

Država |

Sektor država (S.13) sestavljajo institucionalne enote, ki so netržni proizvajalci, katerih proizvodnja je namenjena individualni in kolektivni potrošnji in se financirajo z obveznimi plačili enot, ki pripadajo drugim sektorjem, in institucionalne enote, ki se v glavnem ukvarjajo s prerazdeljevanjem nacionalnega dohodka in premoženja (ESR 2010, odstavki 2.111 do 2.113). |

|

Centralna država |

Ta podsektor (S.1311) vključuje vse upravne organe države in druge centralne agencije, ki so običajno pristojni na celotnem ekonomskem ozemlju, razen uprave skladov socialne varnosti (ESR 2010, odstavek 2.114). |

|

Regionalna država |

Ta podsektor (S.1312) sestavljajo tiste vrste javne uprave, ki so ločene institucionalne enote in izvajajo nekatere funkcije upravljanja, razen uprave skladov socialne varnosti, na ravni, ki je pod ravnjo centralne države in nad ravnjo državnih institucionalnih enot na lokalni ravni (ESR 2010, odstavek 2.115). |

|

Lokalna država |

Ta podsektor (S.1313) vključuje tiste enote javne uprave, ki so pristojne le na lokalnem delu ekonomskega ozemlja, razen lokalnih agencij skladov socialne varnosti (ESR 2010, odstavek 2.116). |

|

Skladi socialne varnosti |

Podsektor skladi socialne varnosti (S.1314) vključuje centralne, regionalne in lokalne institucionalne enote, katerih glavna dejavnost je zagotavljanje socialnih prejemkov in ki izpolnjujejo obe naslednji merili: (a) nekatere skupine prebivalstva so na podlagi zakona ali predpisa dolžne sodelovati v sistemu ali plačevati prispevke; in (b) država je pristojna za upravljanje institucij glede določanja ali odobritve prispevkov in prejemkov neodvisno od svoje vloge nadzornika ali delodajalca (ESR 2010, odstavek 2.117). |

|

Investicijski skladi razen skladov denarnega trga |

Investicijski skladi, kakor so opredeljeni v Uredbi (EU) št. 1073/2013 (ECB/2013/38). Ta podsektor sestavljajo vsi kolektivni investicijski sistemi razen skladov denarnega trga, ki vlagajo v finančna in/ali nefinančna sredstva, kolikor je njihov cilj vlagati kapital, zbran od javnosti. |

|

Drugi finančni posredniki razen zavarovalnih družb in pokojninskih skladov + izvajalci pomožnih finančnih dejavnosti + lastne finančne institucije in posojilodajalci |

Podsektor drugi finančni posredniki razen zavarovalnih družb in pokojninskih skladov (S.125) sestavljajo vse finančne družbe in neprave družbe, ki se v glavnem ukvarjajo s finančnim posredovanjem, tako da od institucionalnih enot prevzemajo obveznosti v oblikah, ki niso gotovina, vloge (ali bližnji substituti za vloge), delnice/enote investicijskih skladov ali povezane s shemami zavarovanja ter pokojninskimi in standardiziranimi jamstvenimi shemami (ESR 2010, odstavki 2.86 do 2.94). Podsektor izvajalci pomožnih finančnih dejavnosti (S.126) sestavljajo vse finančne družbe in neprave družbe, ki se v glavnem ukvarjajo z dejavnostmi, tesno povezanimi s finančnim posredništvom, same pa niso finančni posredniki. Ta podsektor prav tako vključuje uprave podjetij, katerih hčerinske družbe so vse ali večinoma finančne družbe (ESR 2010, odstavki 2.95 do 2.97). Podsektor lastne finančne institucije in posojilodajalci (S.127) sestavljajo vse finančne družbe in neprave družbe, ki se ne ukvarjajo s finančnim posredovanjem ali opravljanjem pomožnih finančnih storitev in v katerih se večina transakcij z njihovimi sredstvi ali obveznostmi ne izvaja na odprtih trgih. Ta podsektor vključuje holdinge, ki so lastniki upravljalnega deleža lastniškega kapitala skupine hčerinskih družb in katerih glavna dejavnost je lastništvo skupine brez zagotavljanja drugih storitev podjetjem, v katerih imajo lastniški kapital, kar pomeni, da ne upravljajo ali nadzirajo drugih enot (ESR 2010, odstavki 2.98 do 2.99). |

|

Zavarovalne družbe |

Podsektor zavarovalne družbe (S.128) sestavljajo vse finančne družbe in neprave družbe, ki se v glavnem ukvarjajo s finančnim posredništvom kot posledica združevanja tveganj v glavnem v obliki neposrednega zavarovanja ali pozavarovanja (ESR 2010, odstavki 2.100 do 2.104). |

|

Pokojninski skladi |

Podsektor pokojninski skladi (S.129) sestavljajo vse finančne družbe in neprave družbe, ki se v glavnem ukvarjajo s finančnim posredništvom kot posledica združevanja socialnih tveganj in potreb zavarovancev (socialno zavarovanje). Pokojninski skladi podobno kot sistemi socialnega zavarovanja zagotavljajo dohodek po upokojitvi in pogosto pokojnine za smrt in invalidnost (ESR 2010, odstavki 2.105 do 2.110). |

|

Nefinančne družbe |

Sektor nefinančne družbe (S.11) sestavljajo institucionalne enote, ki so neodvisne pravne osebe in tržni proizvajalci, njihova glavna dejavnost pa je proizvodnja blaga in nefinančnih storitev. Ta sektor vključuje tudi nefinančne neprave družbe (ESR 2010, odstavki 2.45 do 2.54). |

|

Gospodinjstva + nepridobitne institucije, ki opravljajo storitve za gospodinjstva |

Sektor gospodinjstva (S.14) sestavljajo posamezniki ali skupine posameznikov kot potrošniki in kot podjetniki, ki proizvajajo tržno blago ter nefinančne in finančne storitve (tržni proizvajalci), če blaga in storitev ne proizvajajo ločeni subjekti, ki se obravnavajo kot neprave družbe. Vključeni so tudi posamezniki ali skupine posameznikov proizvajalcev blaga in nefinančnih storitev za izključno lastno končno porabo (ESR 2010, odstavki 2.118 do 2.128). Sektor nepridobitne institucije, ki opravljajo storitve za gospodinjstva (S.15), sestavljajo nepridobitne institucije, ki so ločene pravne osebe in opravljajo storitve za gospodinjstva ter so zasebni netržni proizvajalci. Njihovi glavni viri so prostovoljni prispevki gospodinjstev kot potrošnikov v denarju ali naravi, plačila države in dohodki od lastnine (ESR 2010, odstavki 2.129 do 2.130). |

|

Individualni lastniki in partnerska podjetja brez pravnega statusa (podpopulacija „gospodinjstev“) |

Individualni lastniki in partnerska podjetja brez pravnega statusa, razen tistih, ki so ustanovljeni kot neprave družbe, ki so tržni proizvajalci (ESR 2010, odstavek 2.119d). |

(1) V tabelah te priloge se ECB razvrsti kakor MFI, ki je rezident države, v kateri se ECB fizično nahaja.

(2) Hčerinske družbe so ločeni inkorporirani subjekti, v katerih ima drug subjekt večinski ali polni delež, medtem ko so podružnice neinkorporirani subjekti (brez neodvisnega pravnega statusa), ki so v popolni lasti matične družbe.

PRILOGA III

UPORABA ZAHTEV GLEDE OBVEZNIH REZERV IN S TEM POVEZANA POSEBNA PRAVILA

DEL 1

Zahteve glede obveznih rezerv za kreditne institucije: splošna pravila

|

1. |

Polja, ki so v tabeli 1 Priloge I označena z *, se uporabijo za izračun osnove za obvezne rezerve. V zvezi z dolžniškimi vrednostnimi papirji kreditne institucije bodisi predložijo dokazilo o obveznostih, ki naj se izvzamejo iz osnove za obvezne rezerve, ali uporabijo standardizirani odbitek v višini fiksnega odstotka, ki ga določi Evropska centralna banka (ECB). Polja z vzorcem poročajo izključno kreditne institucije, ki so obvezniki za obvezne rezerve. |

|

2. |

Stolpec „od tega kreditne institucije, ki so obvezniki za obvezne rezerve, ECB in nacionalne centralne banke“ (NCB) ne vključuje obveznosti poročevalskih enot do institucij, ki so izvzete iz sistema obveznih rezerv ECB, tj. institucij, ki so izvzete iz drugih razlogov, kot da so pri njih uvedeni reorganizacijski ukrepi. Institucije, ki so začasno izvzete iz zahtev glede obveznih rezerv, ker so pri njih uvedeni reorganizacijski ukrepi, se obravnavajo kot institucije, ki so obvezniki za obvezne rezerve, in so zato obveznosti do teh institucij vključene v stolpcu „od tega kreditne institucije, ki so obvezniki za obvezne rezerve, ECB in NCB“. V tem stolpcu so vključene tudi obveznosti do institucij, od katerih se zaradi uporabe pavšalne olajšave dejansko ne zahteva vodenje rezervnih imetij pri Evropskem sistemu centralnih bank. |

|

3. |

Poročevalci v polnem obsegu lahko poročajo tudi postavke do „MFI razen kreditnih institucij, ki so obvezniki za obvezne rezerve, ECB in NCB“ ter ne do „MFI“ in „kreditnih institucij, ki so obvezniki za obvezne rezerve, ECB in NCB“, pod pogojem, da se pri tem ne izgubijo podrobnosti in da to ne vpliva na nobeno postavko v poljih brez vzorca. Poleg tega lahko glede na nacionalni sistem zbiranja in brez poseganja v polno skladnost z opredelitvami in načeli razvrstitve v bilanci stanja MFI, določenimi v tej uredbi, kreditne institucije, ki so obvezniki za obvezne rezerve, alternativno poročajo podatke, potrebne za izračun osnove za obvezne rezerve, razen tistih o tržnih vrednostnih papirjih, v skladu s spodnjo tabelo, pod pogojem, da to ne vpliva na nobeno postavko v poljih brez vzorca v tabeli 1 iz Priloge I. |

|

4. |

Institucije „na repu“ poročajo vsaj četrtletne podatke, potrebne za izračun osnove za obvezne rezerve, v skladu spodnjo tabelo. |

|

5. |

Za poročanje v skladu s spodnjo tabelo se mora zagotoviti stroga skladnost s tabelo 1 iz Priloge I.

|

DEL 2

Posebna pravila

ODDELEK 1

Skupinsko poročanje kreditnih institucij, za katere velja sistem obveznih rezerv ECB, na agregirani osnovi

|

1.1 |

Izvršilni odbor ECB lahko dovoli kreditnim institucijam, ki so obvezniki za obvezne rezerve, da opravijo agregirano statistično poročanje kot skupina znotraj ene države članice, pod pogojem, da so izpolnjeni pogoji iz člena 11 Uredbe (ES) št. 1745/2003 (ECB/2003/9). Vse zadevne institucije so ločeno vključene na seznam MFI Evropske centralne banke. |

|

1.2 |

Če je bilo kreditnim institucijam dovoljeno, da izpolnjujejo obvezne rezerve preko posrednika v skladu s členom 10 Uredbe (ES) št. 1745/2003 (ECB/2003/9), in če ne opravljajo skupinskega poročanja, omenjenega v tem oddelku, lahko zadevna NCB pooblasti posrednika, da opravi agregirano statistično poročanje (razen glede osnove za obvezne rezerve) v imenu teh kreditnih institucij. Vse zadevne institucije so ločeno vključene na seznam MFI Evropske centralne banke. |

|

1.3 |

Če skupina kreditnih institucij vključuje samo institucije „na repu“, se od nje zahteva samo poenostavljeno poročanje za institucije „na repu“. V nasprotnem primeru se za skupino kot celoto uporablja sistem poročanja, kakršen velja za poročevalce v polnem obsegu. |

ODDELEK 2

Zahteve glede obveznih rezerv v primeru združitev, ki vključujejo kreditne institucije

|

2.1 |

V tej prilogi imajo pojmi „združitev“, „prevzete institucije“ in „prevzemna institucija“ pomen, kakor je opredeljen v členu 1 Uredbe (ES) št. 1745/2003 (ECB/2003/9). |

|

2.2 |

Za obdobje izpolnjevanja, v katerem se izvrši združitev, se zahteve glede obveznih rezerv prevzemne institucije izračunajo in morajo biti izpolnjene, kakor je določeno v členu 13 Uredbe (ES) št. 1745/2003 (ECB/2003/9). |

|

2.3 |

Za nadaljnja obdobja izpolnjevanja se zahteve glede obveznih rezerv prevzemne institucije izračunajo na podlagi osnove za obvezne rezerve in statističnih informacij, poročanih v skladu s pravili, določenimi v spodnji tabeli. V nasprotnem primeru se uporabijo običajna pravila za poročanje statističnih informacij in izračun zahtev glede obveznih rezerv, kakor so določena v členu 3 Uredbe (ES) št. 1745/2003 (ECB/2003/9). |

|

2.4 |

Brez poseganja v obveznosti, ki so določene v prejšnjih odstavkih, lahko zadevna NCB dovoli prevzemni instituciji, da izpolni svojo obveznost poročanja statističnih informacij po začasnih postopkih, na primer z ločenim obrazcem za vsako od prevzetih institucij v več obdobjih po izvršitvi združitve. To odstopanje od običajnih postopkov poročanja mora biti omejeno na najkrajši možni čas in ne sme presegati šest mesecev po izvršitvi združitve. To odstopanje ne posega v obveznost prevzemne institucije, da izpolni svoje obveznosti poročanja v skladu s to uredbo in, če to pride v poštev, svojo obveznost glede prevzema obveznosti poročanja prevzetih institucij v skladu s to prilogo. Tabela Posebna pravila za izračun obveznih rezerv kreditnih institucij, vključenih v združitev (1)

|

(1) Ta tabela predstavlja podrobnosti zapletenejših postopkov, ki se uporabljajo v posebnih primerih. Za primere, ki niso predstavljeni v tabeli, se uporabljajo običajna pravila za poročanje statističnih informacij in izračun obveznih rezerv, kakor je določeno v členu 3 Uredbe (ES) št. 1745/2003 (ECB/2003/9).

PRILOGA IV

MINIMALNI STANDARDI, KI JIH MORA UPOŠTEVATI DEJANSKA POROČEVALSKA POPULACIJA

Poročevalske enote morajo upoštevati naslednje minimalne standarde, da bi izpolnile zahteve Evropske centralne banke (ECB) za statistično poročanje.

|

1. |

Minimalni standardi za prenos:

|

|

2. |

Minimalni standardi za točnost:

|

|

3. |

Minimalni standardi za vsebinsko skladnost:

|

|

4. |

Minimalni standardi za popravke: Upoštevati je treba politiko in postopke glede popravkov, ki jih določita ECB in zadevna NCB. Popravke, ki odstopajo od običajnih, morajo spremljati pojasnila. |

PRILOGA V

RAZVELJAVLJENA UREDBA Z NJENIMI POZNEJŠIMI SPREMEMBAMI

|

|

Uredba (ES) št. 25/2009 (ECB/2008/32) |

|

|

Uredba (EU) št. 883/2011 |

PRILOGA VI

KORELACIJSKA TABELA

|

Uredba (ES) št. 25/2009 (ECB/2008/32) |

Ta uredba |

|

Člen 1a |

Člen 2 |

|

Člen 2 |

Člen 3 |

|

Člen 3 |

Člen 4 |

|

Člen 4 |

Člen 5 |

|

Člen 5 |

Člen 6 |

|

Člen 6 |

Člen 7 |

|

Člen 7 |

Člen 8 |

|

Člen 8 |

Člen 9 |

|

Člen 9 |

Člen 10 |

|

Člen 10 |

Člen 11 |

|

Člen 11 |

Člen 12 |

|

Člen 12 |

Člen 13 |

|

Člen 13 |

Člen 14 |

|

Člen 14 |

Člen 15 |

|

Člen 15 |

Člen 16 |

|

Priloga I, del 2, oddelek 5.2a |

Priloga I, del 2, oddelek 5.3 |

|

Priloga I, del 2, oddelek 5.2b |

Priloga I, del 2, oddelek 5.4 |

|

Priloga I, del 2, oddelek 5.3 |

Priloga I, del 2, oddelek 5.5 |

|

Priloga I, del 2, oddelek 5.4 |

Priloga I, del 2, oddelek 5.6 |

|

Priloga I, del 2, oddelek 5.5 |

Priloga I, del 2, oddelek 5.7 |

|

— |

Priloga I, del 3, oddelek 4 |

|

Priloga I, del 3, oddelek 4 |

Priloga I, del 3, oddelek 5 |

|

Priloga I, del 3, oddelek 5 |

Priloga I, del 3, oddelek 6 |

|

Priloga I, del 3, oddelek 6 |

Priloga I, del 3, oddelek 7 |

|

Priloga I, del 4 |

— |

|

Priloga I, del 5 |

Priloga I, del 4 |

|

Priloga I, del 6 |

Priloga I, del 7 |

|

Priloga I, del 8 |

Priloga I, del 5 |

|

Priloga I, del 6 |

Priloga I, del 7 |