|

27.6.2013 |

SK |

Úradný vestník Európskej únie |

L 176/1 |

NARIADENIE EURÓPSKEHO PARLAMENTU A RADY (EÚ) č. 575/2013

z 26. júna 2013

o prudenciálnych požiadavkách na úverové inštitúcie a investičné spoločnosti a o zmene nariadenia (EÚ) č. 648/2012

(Text s významom pre EHP)

EURÓPSKY PARLAMENT A RADA EURÓPSKEJ ÚNIE,

so zreteľom na Zmluvu o fungovaní Európskej únie, a najmä na jej článok 114,

so zreteľom na návrh Európskej komisie,

po postúpení návrhu legislatívneho aktu národným parlamentom,

so zreteľom na stanovisko Európskej centrálnej banky (1),

so zreteľom na stanovisko Európskeho hospodárskeho a sociálneho výboru (2),

konajúc v súlade s riadnym legislatívnym postupom,

keďže:

|

(1) |

Vyhlásenie skupiny G-20 z 2. apríla 2009 o posilnení finančného systému obsahovalo výzvu na vynaloženie medzinárodne jednotného úsilia s cieľom posilniť transparentnosť, zodpovednosť a reguláciu prostredníctvom zvýšenia objemu a kvality kapitálu v bankovom systéme, hneď ako sa zabezpečí oživenie hospodárstva. V uvedenom vyhlásení sa takisto vyzvalo na zavedenie dodatočného opatrenia, ktoré by sa nezakladalo na rizikách, na obmedzenie rastúceho využívania finančnej páky v bankovom systéme a vybudovať rámec pre silnejšie vankúše likvidity. Skupina guvernérov a vedúcich pre dohľad centrálnych bánk (GHOS) v reakcii na mandát, ktorý dostala od G-20, odsúhlasila viacero opatrení na posilnenie regulácie bankového sektora. Tieto opatrenia, ktoré schválili vedúci predstavitelia skupiny G-20 na samite v Pittsburghu v dňoch 24. – 25. septembra 2009, sa podrobnejšie rozpracovali v decembri 2009. V júli a v septembri 2010 skupina GHOS vydala dve ďalšie oznámenia o návrhu a kalibrovaní týchto nových opatrení a v decembri 2010 Bazilejský výbor pre bankový dohľad (BCBS) uverejnil konečné opatrenia, ktoré sa spoločne uvádzajú ako rámec Bazilej III. |

|

(2) |

Skupina na vysokej úrovni pre finančný dohľad v EÚ, ktorej predsedá Jacques de Larosière (ďalej len „de Larosièrova skupina“), vyzvala Úniu, aby vypracovala harmonizovanejší súbor finančnej regulácie. V kontexte budúceho európskeho systému dohľadu Európska rada na svojom zasadnutí v dňoch 18. a 19. júna 2009 takisto zdôraznila potrebu zaviesť „jednotný európsky súbor pravidiel“ uplatniteľný na všetky úverové inštitúcie a investičné spoločnosti na vnútornom trhu. |

|

(3) |

Ako sa uvádza v správe de Larosièrovej skupiny z 25. februára 2009 (ďalej len „de Larosièrova správa“), „členský štát by mal mať možnosť prijať prísnejšie vnútroštátne regulačné opatrenia považované za vhodné z domáceho hľadiska na ochranu finančnej stability, pokiaľ sa dodržiavajú zásady vnútorného trhu a dohodnuté minimálne základné normy“. |

|

(4) |

Smernica Európskeho parlamentu a Rady 2006/48/ES zo 14. júna 2006 o začatí a vykonávaní činností úverových inštitúcií (3) a smernica Európskeho parlamentu a Rady 2006/49/ES zo 14. júna 2006 o kapitálovej primeranosti investičných spoločností a úverových inštitúcií (4) sa pri niekoľkých príležitostiach významne zmenili a doplnili. Mnohé ustanovenia smerníc 2006/48/ES a 2006/49/ES sú uplatniteľné na úverové inštitúcie aj na investičné spoločnosti. Z dôvodu prehľadnosti a aby sa zabezpečilo jednotné uplatňovanie týchto ustanovení, tieto ustanovenia by sa mali zlúčiť do nových legislatívnych aktov, ktoré sa uplatňujú na úverové inštitúcie a 36investičné spoločnosti, a to: tohto nariadenia a smernice Európskeho parlamentu a Rady z (5). Z dôvodu väčšej dostupnosti by ustanovenia príloh k smerniciam 2006/48/ES a 2006/49/ES mali byť integrované do normatívnych ustanovení smernice 2013/36/EÚ a tohto nariadenia. |

|

(5) |

Toto nariadenie a smernica 2013/36/EÚ by mali spoločne tvoriť právny rámec upravujúci prístup k činnosti, rámec dohľadu a prudenciálne pravidlá pre úverové inštitúcie a investičné spoločnosti (ďalej len „inštitúcie“). Preto by sa toto nariadenie malo vykladať spoločne s uvedenou smernicou. |

|

(6) |

Smernica 2013/36/EÚ, ktorá je založená na článku 53 ods. 1 Zmluvy o fungovaní Európskej únie (ZFEÚ), by mala okrem iného obsahovať ustanovenia o prístupe k činnosti inštitúcií, postupoch ich riadenia a ustanovenia o rámci dohľadu nad nimi, ako sú napríklad ustanovenia upravujúce povoľovanie činnosti, nadobúdanie kvalifikovaných účastí, uplatnenie slobody usadiť sa a slobody poskytovať služby, právomoci príslušných orgánov domovských a hostiteľských členských štátov v tejto súvislosti a ustanovenia upravujúce počiatočný kapitál a preskúmanie inštitúcií orgánmi dohľadu. |

|

(7) |

Toto nariadenie by okrem iného malo obsahovať prudenciálne požiadavky pre inštitúcie, ktoré sa striktne vzťahujú na fungovanie trhov s bankovými a finančnými službami a majú zabezpečiť finančnú stabilitu subjektov na týchto trhoch, ako aj vysokú úroveň ochrany investorov a vkladateľov. Cieľom tohto nariadenia je rozhodujúcim spôsobom prispieť k hladkému fungovaniu vnútorného trhu, a preto by mal byť založený na ustanoveniach článku 114 ZFEÚ v zmysle ich výkladu podľa ustálenej judikatúry Súdneho dvora Európskej únie. |

|

(8) |

Aj napriek tomu, že sa smernicami 2006/48/ES a 2006/49/ES do určitej miery zharmonizovali predpisy členských štátov v oblasti prudenciálneho dohľadu, uvedené smernice zahŕňajú pre členské štáty značný počet volieb a možností zavádzať prísnejšie pravidlá, ako sú pravidlá v nich stanovené. Výsledkom sú rozdiely medzi vnútroštátnymi predpismi, čo môže brániť cezhraničnému poskytovaniu služieb a uplatňovaniu slobody usadiť sa a vytvárať tak prekážky hladkému fungovaniu vnútorného trhu. |

|

(9) |

Z dôvodu právnej istoty a vzhľadom na potrebu rovnakých podmienok v rámci Únie je jednotný súbor právnych predpisov pre všetkých účastníkov trhu kľúčovým prvkom fungovania vnútorného trhu. S cieľom zabrániť narušeniam trhu a regulačnej arbitráži by preto mali minimálne prudenciálne požiadavky zabezpečiť maximálnu harmonizáciu. V dôsledku toho sú prechodné obdobia stanovené v tomto nariadení nevyhnutné na to, aby sa zabezpečila jeho bezproblémová implementácia a zabránilo sa neistote trhov. |

|

(10) |

So zreteľom na prácu skupiny pre implementáciu pravidiel v rámci BCBS v oblasti monitorovania a skúmania implementácie bazilejského rámca pre regulačný kapitál v členských štátoch by mala Komisia priebežne a prinajmenšom po zverejnení každej správy BCBS o pokroku dosiahnutom pri implementácii rámca Bazilej III predkladať aktualizované správy o implementácii a vnútroštátnom prijímaní rámca Bazilej III v iných významných jurisdikciách, a to vrátane posúdenia súladu právnych alebo iných predpisov iných krajín s medzinárodným minimálnym štandardom s cieľom identifikovať rozdiely, ktoré by mohli vyvolávať obavy v súvislosti s rovnosťou podmienok. |

|

(11) |

V snahe odstrániť prekážky obchodu a narušenia hospodárskej súťaže vyplývajúce z rozdielov medzi vnútroštátnymi právnymi predpismi a s cieľom zabrániť vzniku ďalších pravdepodobných prekážok obchodu a značných narušení hospodárskej súťaže je preto potrebné prijať nariadenie stanovujúce jednotné pravidlá uplatniteľné vo všetkých členských štátoch. |

|

(12) |

Vypracovaním prudenciálnych požiadaviek v podobe nariadenia by sa zabezpečilo, že tieto požiadavky by boli priamo uplatniteľné. Tým by sa zaistili jednotné podmienky, pretože by sa zabránilo rozdielnym vnútroštátnym požiadavkám v dôsledku transpozície smernice. Toto nariadenie by znamenalo, že všetky inštitúcie, ktoré sú v ňom ako také vymedzené, dodržiavajú rovnaké pravidlá v celej Únii, čím by sa takisto posilnila dôvera v stabilitu inštitúcií, zvlášť v obdobiach stresu. Nariadením by sa znížila aj regulačná zložitosť a náklady spoločností na dodržiavanie súladu, najmä v prípade inštitúcií, ktoré pôsobia na cezhraničnom základe, a bol by to prínos k odstráneniu narúšania hospodárskej súťaže. So zreteľom na osobitosť trhov s nehnuteľným majetkom, pre ktoré je charakteristický hospodársky vývoj a rozdiely v jurisdikcii, ktoré sú špecifické pre členské štáty, regióny alebo miestne oblasti, príslušné orgány by mali mať možnosť stanoviť vyššie rizikové váhy alebo uplatňovať prísnejšie kritériá vychádzajúce zo skúseností so zlyhaním a z predpokladaného vývoja trhu vo vzťahu k expozíciám zabezpečeným hypotékami na nehnuteľný majetok v konkrétnych oblastiach. |

|

(13) |

V oblastiach, na ktoré sa toto nariadenie nevzťahuje a medzi ktoré patria napríklad dynamická tvorba opravných položiek, ustanovenia o národných schémach krytých dlhopisov, ktoré nesúvisia so zaobchádzaním s krytými dlhopismi podľa pravidiel stanovených týmto nariadením, nadobúdanie a držanie účastí vo finančnom aj nefinančnom sektore na účely, ktoré nesúvisia s prudenciálnymi požiadavkami uvedenými v tomto nariadení, príslušné orgány alebo členské štáty by mali mať možnosť prijať vnútroštátne predpisy za predpokladu, že sú v súlade s týmto nariadením. |

|

(14) |

Najdôležitejším odporúčaním, ktoré sa presadzovalo v de Larosièrovej správe a ktoré sa v Únii neskôr vykonalo, bolo zriadenie jednotného súboru pravidiel a európskeho rámca pre makroprudenciálny dohľad, pričom spoločným cieľom týchto dvoch zložiek bolo zabezpečiť finančnú stabilitu. Jednotným súborom pravidiel sa zabezpečuje odolný a jednotný regulačný rámec na uľahčenie fungovania vnútorného trhu a zabraňuje vzniku príležitostí na regulačnú arbitráž. V rámci vnútorného trhu finančných služieb sa však makroprudenciálne riziká môžu od seba líšiť rôznymi spôsobmi a zahŕňajúcimi mnoho národných špecifík, z čoho vyplýva, že je možné pozorovať rozdiely napríklad v štruktúre a veľkosti bankového sektora vo vzťahu k hospodárstvu ako celku a kreditnému cyklu. |

|

(15) |

V tomto nariadení a smernici 2013/36/EÚ je obsiahnutých viacero nástrojov na predchádzanie makroprudenciálnemu a systémovému riziku a jeho zmierňovanie s cieľom zabezpečiť flexibilitu a zároveň aj to, aby používanie týchto nástrojov podliehalo náležitej kontrole v snahe nepoškodiť fungovanie vnútorného trhu a tiež aby bolo transparentné a konzistentné. |

|

(16) |

Ak sa makroprudenciálne alebo systémové riziká týkajú členského štátu, príslušné alebo určené orgány dotknutého členského štátu by okrem nástroja týkajúceho sa vankúša na krytie systémového rizika zahrnutého v smernici 2013/36/EÚ mali mať možnosť riešiť tieto riziká prostredníctvom určitých špecifických vnútroštátnych makroprudenciálnych opatrení, ak sa to považuje za účinnejší spôsob riešenia týchto rizík. Európsky výbor pre systémové riziká (ESRB) zriadený nariadením Európskeho parlamentu a Rady (EÚ) č. 1092/2010 z 24. novembra 2010 (6) a Európsky orgán dohľadu (Európsky orgán pre bankovníctvo) (EBA) zriadené nariadením Európskeho parlamentu a Rady (EÚ) č. 1093/2010 z 24. novembra 2010 (7) by mali mať možnosť poskytnúť svoje stanovisko k tomu, či sú podmienky pre takéto vnútroštátne makroprudenciálne opatrenia splnené, pričom by mal existovať mechanizmus Únie, ktorý by zabránil uplatneniu vnútroštátnych opatrení, ak existujú veľmi silné dôkazy o nesplnení príslušných podmienok. Zatiaľ čo sa v tomto nariadení ustanovujú pre inštitúcie jednotné mikroprudenciálne pravidlá, členské štáty si vzhľadom na svoje odborné znalosti a existujúce povinnosti v súvislosti s finančnou stabilitou zachovávajú vedúcu úlohu v makroprudenciálnom dohľade. V tomto konkrétnom prípade je potrebné, aby sa právomoc odmietnuť navrhnuté vnútroštátne makroprudenciálne opatrenia zverila v súlade s článkom 291 ZFEÚ Rade, ktorá by sa uznášala na návrh Komisie, keďže súčasťou rozhodovania o prijatí akéhokoľvek vnútroštátneho makroprudenciálneho opatrenia je určité posúdenie v súvislosti s rizikami, ktoré môžu mať v konečnom dôsledku vplyv na makroekonomickú, fiškálnu a rozpočtovú situáciu príslušného členského štátu. |

|

(17) |

Ak Komisia predložila Rade návrh na odmietnutie týchto vnútroštátnych makroprudenciálnych opatrení, Rada by mala bezodkladne preskúmať tento návrh a rozhodnúť, či vnútroštátne opatrenia odmietnuť. Hlasovanie by sa mohlo uskutočniť v súlade s rokovacím poriadkom Rady (8) na žiadosť členského štátu alebo Komisie. Rada by mala v súlade s článkom 296 ZFEÚ vo svojom rozhodnutí uviesť odôvodnenie týkajúce sa otázky dodržania podmienok, ktoré sú ustanovené v tomto nariadení pre jej opatrenia. Vzhľadom na dôležitosť markoprudenciálneho a systémového rizika pre finančný trh dotknutého členského štátu, a teda na potrebu rýchlej reakcie je dôležité, aby sa lehota na prijatie takéhoto rozhodnutia Rady stanovila v dĺžke jedného mesiaca. Ak Rada po dôkladnom preskúmaní návrhu Komisie na odmietnutie navrhnutého vnútroštátneho opatrenia dospeje k záveru, že podmienky stanovené v tomto nariadení na odmietnutie vnútroštátnych opatrení neboli splnené, mala by vždy uviesť jasné a jednoznačné odôvodnenie. |

|

(18) |

Až do harmonizácie požiadaviek na likviditu v roku 2015 a harmonizácie ukazovateľa finančnej páky v roku 2018 by mali mať členské štáty možnosť uplatňovať takéto opatrenia podľa svojho uváženia vrátane zmierňovania makroprudenciálneho alebo systémového rizika v konkrétnom členskom štáte. |

|

(19) |

Vankúše na krytie systémového rizika alebo individuálne opatrenia, ktoré prijali členské štáty na riešenie systémového rizika týkajúceho sa týchto členských štátov, by sa mohli uplatniť na bankový sektor vo všeobecnosti alebo na jeden alebo viac jeho podsektorov, a to v súvislosti s inštitúciami, ktoré vykazujú podobné rizikové profily vo svojich podnikateľských činnostiach, alebo na expozície voči jednému alebo viacerým domácim hospodárskym alebo geografickým sektorom v rámci bankového sektora. |

|

(20) |

Ak dva alebo viac určených orgánov členských štátov zistí, že došlo k rovnakým zmenám v intenzite systémového alebo makroprudenciálneho rizika, ktoré predstavuje riziko pre finančnú stabilitu na vnútroštátnej úrovni v každom členskom štáte a ktoré by podľa určených orgánov bolo možné lepšie riešiť prostredníctvom vnútroštátnych opatrení, členské štáty môžu predložiť Rade, Komisii, ESRB a EBA spoločné oznámenie. Členské štáty by mali spolu s týmto oznámením predložiť Rade, Komisii, ESRB a EBA relevantné dôkazy vrátane jeho odôvodnenia. |

|

(21) |

Komisia by sa mala ďalej splnomocniť prijať delegovaný akt, ktorým sa dočasne zvýši úroveň požiadaviek vlastných zdrojov, rizikových váh, požiadaviek pre veľké expozície a požiadaviek zverejňovania. Takéto opatrenia by sa mali uplatňovať počas obdobia jedného roka, pokiaľ Európsky parlament alebo Rade nenamietali voči delegovanému aktu do troch mesiacov. Komisia by mala použitie tohto postupu odôvodniť. Komisia by sa mala splnomocniť len na uloženie prísnejších prudenciálnych požiadaviek pre expozície vzniknuté v dôsledku vývoja na trhu v Únii alebo mimo Únie s vplyvom na všetky členské štáty. |

|

(22) |

Preskúmanie makroprudenciálnej regulácie je odôvodnené tým, že Komisia tak môže okrem iného posúdiť, či sú súčasné makroprudenciálne nástroje podľa tohto nariadenia alebo smernice 2013/36/EÚ účinné, efektívne a transparentné, či by sa mali navrhnúť nové nástroje, či sú pôsobnosť a možná úroveň prekrývania makroprudenciálnych nástrojov na riešenie podobných rizík v tomto nariadení alebo smernici 2013/36/EÚ primerané a aký je vzájomný vzťah medzi medzinárodne dohodnutými normami pre systémové významné inštitúcie a toto nariadenie alebo smernice2013/36/EÚ. |

|

(23) |

Ak členské štáty prijmú usmernenia so všeobecnou pôsobnosťou, najmä v oblastiach, v ktorých Komisia prijíma návrhy technických predpisov, tieto usmernenia nie sú v rozpore s právnymi predpismi Únie ani neoslabujú ich uplatňovanie. |

|

(24) |

Toto nariadenie nebráni členským štátom v tom, aby podľa potreby uložili rovnaké požiadavky spoločnostiam, ktoré nepatria do rozsahu jeho pôsobnosti. |

|

(25) |

Všeobecné prudenciálne požiadavky stanovené v tomto nariadení sa doplnia individuálnymi opatreniami, o ktorých rozhodnú príslušné orgány v dôsledku ich priebežného preverovania jednotlivých inštitúcií orgánmi dohľadu. Rozsah takých opatrení v oblasti dohľadu by sa mal okrem iného stanoviť v smernici 2013/36/EÚ, keďže príslušné orgány by mali byť schopné vykonať svoje rozhodnutie, pokiaľ ide o to, ktoré opatrenia by sa mali uložiť. |

|

(26) |

Toto nariadenie by nemalo ovplyvniť schopnosť príslušných orgánov stanoviť konkrétne požiadavky v rámci postupu preskúmania orgánmi dohľadu a postupu hodnotenia stanoveného v smernici2013/36/EÚ, ktoré by sa mali prispôsobiť špecifickému rizikovému profilu inštitúcií. |

|

(27) |

Nariadenie (EÚ) č. 1093/2010 sa zameriava na zvýšenie kvality a konzistentnosti vnútroštátneho dohľadu a posilnenie dohľadu nad cezhraničnými skupinami. |

|

(28) |

Vzhľadom na zvýšenie počtu úloh zverených EBA týmto nariadením a smernicou 2013/36/EÚ, by mali Európsky parlament, Rada a Komisia zabezpečiť, aby sa dali k dispozícii primerané ľudské a finančné zdroje. |

|

(29) |

V nariadení (EÚ) č. 1093/2010 sa vyžaduje, aby EBA konal v rozsahu pôsobnosti smerníc 2006/48/ES a 2006/49/ES. Od EBA sa takisto vyžaduje, aby konal aj v oblasti činností inštitúcií v súvislosti so záležitosťami, na ktoré sa priamo nevzťahujú tieto smernice, ak sú tieto činnosti potrebné na zabezpečenie účinného a konzistentného uplatňovania týchto smerníc. V tomto nariadení by sa mala zohľadniť úloha a funkcia EBA a uľahčiť výkon právomocí EBA stanovených v nariadení (EÚ) č. 1093/2010. |

|

(30) |

Po období sledovania a úplnom zavedení požiadavky na krytie likvidity v súlade s článkom 460 by sa malo posúdiť, či by sa udelením právomoci Európskemu orgánu pre bankovníctvo na to, aby z vlastnej iniciatívy intervenoval formou záväznej mediácie v súvislosti s tým, aby príslušné orgány dosahovali spoločné rozhodnutia podľa článkov 20 a 21 tohto nariadenia, uľahčilo praktické vytváranie a fungovanie jediných likviditných podskupín, ako aj určovanie, či sú v prípade cezhraničných inštitúcií splnené kritériá na osobitné vnútroskupinové zaobchádzanie. Komisia by preto v tom čase mala ako súčasť jednej z pravidelných správ o fungovaní EBA podľa článku 81 nariadenia (EÚ) č. 1093/2010 osobitne preskúmať potrebu udeliť EBA takéto právomoci, pričom by vo svojej správe mala uviesť výsledky tohto preskúmania spolu s akýmikoľvek vhodnými legislatívnymi návrhmi. |

|

(31) |

V de Larosièrovej správe sa uvádza, že mikroprudenciálny dohľad nemôže účinne chrániť finančnú stabilitu bez adekvátneho zohľadnenia vývoja na makroúrovni, a makroprudenciálny dohľad má zmysel len vtedy, ak môže mať vplyv na dohľad na mikroúrovni. Úzka spolupráca medzi EBA a ESRB je kľúčová na zabezpečenie plnej účinnosti fungovania ESRB a krokov nadväzujúcich na jeho varovania a odporúčania. EBA by mal mať predovšetkým možnosť poskytovať ESRB všetky relevantné informácie získané príslušnými orgánmi v súlade s povinnosťami predkladania správ stanovenými v tomto nariadení. |

|

(32) |

So zreteľom na katastrofálne dôsledky poslednej finančnej krízy je hlavným cieľom tohto nariadenia podporovať hospodársky užitočné bankové činnosti, ktoré slúžia všeobecnému záujmu, a odrádzať od neudržateľného finančného špekulovania bez skutočnej pridanej hodnoty. To zahŕňa komplexnú reformu spôsobu, akým sa úspory smerujú na produktívne investície. V záujme ochrany udržateľného a rôznorodého bankového prostredia v Únii by mali mať príslušné orgány právomoc ukladať vyššie kapitálové požiadavky na systémovo dôležité inštitúcie, ktoré môžu vzhľadom na svoje podnikateľské činnosti predstavovať hrozbu pre globálne hospodárstvo. |

|

(33) |

Rovnocenné finančné požiadavky pre inštitúcie, ktoré držia peňažné prostriedky alebo cenné papiere, ktoré sú vo vlastníctve ich klientov, predstavujú nevyhnutný predpoklad na zabezpečenie podobných záruk pre vkladateľov a spravodlivých podmienok pre hospodársku súťaž medzi porovnateľnými skupinami inštitúcií. |

|

(34) |

Keďže inštitúcie na vnútornom trhu priamo súťažia, na celom území Únie by mali platiť rovnocenné požiadavky na monitorovanie pri zohľadnení rozdielnych rizikových profilov inštitúcií. |

|

(35) |

Ak vznikne kedykoľvek v priebehu výkonu dohľadu potreba určiť výšku konsolidovaných vlastných zdrojov skupiny inštitúcií, tento výpočet by sa mal vykonať v súlade s týmto nariadením. |

|

(36) |

Podľa tohto nariadenia sa požiadavky na vlastné zdroje uplatňujú na individuálnom alebo konsolidovanom základe, okrem prípadu, keď príslušné orgány neuplatňujú dohľad na individuálnom základe, ak to považujú za potrebné. Individuálny, konsolidovaný a cezhraničný konsolidovaný dohľad sú užitočnými nástrojmi dohľadu nad inštitúciami. |

|

(37) |

Na zabezpečenie primeranej platobnej schopnosti inštitúcií v rámci skupiny je nevyhnutné, aby sa kapitálové požiadavky uplatňovali na základe konsolidovanej situácie týchto inštitúcií v skupine. Na zabezpečenie primeraného rozdelenia vlastných zdrojov v rámci skupiny a v prípade potreby ich dostupnosti na ochranu úspor, by sa kapitálové požiadavky mali uplatňovať na jednotlivé inštitúcie v rámci skupiny, pokiaľ sa tento cieľ nedá účinne dosiahnuť iným spôsobom. |

|

(38) |

Menšinové účasti vyplývajúce zo sprostredkovateľských finančných holdingových spoločností, na ktoré sa vzťahujú požiadavky uvedené v tomto nariadení na subkonsolidovanom základe, môžu byť tiež prípustné (v rámci príslušných limitov) ako vlastný kapitál Tier 1 skupiny na konsolidovanom základe, keďže vlastným kapitálom Tier 1 sprostredkovateľskej finančnej holdingovej spoločnosti pripísateľným menšinovým účastiam, ako aj časťou toho istého kapitálu pripísateľnou materskej spoločnosti sa rovnocenne kryjú prípadné straty ich dcérskych spoločností. |

|

(39) |

V presnom postupe účtovania, ktorý sa má použiť pri výpočte vlastných zdrojov, ich primeranosti vo vzťahu k riziku, ktorému je inštitúcia vystavená, a pri posudzovaní koncentrácie expozícií by sa mali zohľadniť ustanovenia smernice Rady 86/635/EHS z 8. decembra 1986 o ročnej účtovnej závierke a konsolidovaných účtoch bánk a iných finančných inštitúcií (9), ktorá zahŕňa niektoré upravené ustanovenia siedmej smernice Rady 83/349/EHS z 13. júna 1983 o konsolidovaných účtovných závierkach (10) alebo nariadenia Európskeho parlamentu a Rady (ES) č. 1606/2002 z 19. júla 2002 o uplatňovaní medzinárodných účtovných noriem (11), a to podľa toho, ktorým z týchto aktov sa riadi účtovníctvo inštitúcií podľa vnútroštátneho práva. |

|

(40) |

Na účely zabezpečenia primeranej platobnej schopnosti je dôležité stanoviť také kapitálové požiadavky, ktorými sa vážia aktíva a podsúvahové položky v súlade so stupňom rizika. |

|

(41) |

Bazilejský výbor pre bankový dohľad prijal 26. júna 2004 rámcovú dohodu o medzinárodnej konvergencii merania kapitálu a kapitálových požiadaviek (ďalej len „rámec Bazilej II“). Ustanovenia smerníc 2006/48/ES a 2006/49/ES, ktoré boli prevzaté do tohto nariadenia, sú rovnocenné ustanoveniam rámca Bazilej II. Začlenením doplnkových prvkov rámca Bazilej III do tohto nariadenia sa následne toto nariadenie stáva rovnocenným ustanoveniam rámcov Bazilej II a III. |

|

(42) |

Rozmanitosť inštitúcií v Únii je nevyhnutné zohľadniť prostredníctvom zabezpečenia alternatívnych prístupov k výpočtu kapitálových požiadaviek na kreditné riziko, a to zahrnutím rozličných stupňov citlivosti voči rizikám a vyžadovaním rôznych stupňov sofistikovanosti. Použitie externých ratingov a vlastných odhadov inštitúcií týkajúcich sa jednotlivých parametrov kreditného rizika predstavuje významné zlepšenie v oblasti citlivosti voči rizikám a v prudenciálnej spoľahlivosti pravidiel kreditného rizika. Inštitúcie by mali byť podporené v tom, aby prešli na rizikovo citlivejšie prístupy. Pri vypracovaní odhadov potrebných na uplatnenie prístupov tohto nariadenia ku kreditnému riziku by inštitúcie mali zlepšiť svoje postupy merania a riadenia kreditného rizika, aby boli k dispozícii metódy určenia regulačných požiadaviek na vlastné zdroje odzrkadľujúce povahu, rozsah a zložitosť postupov jednotlivých inštitúcií. V tejto súvislosti by malo spracovanie údajov v súvislosti so vznikom a riadením expozícií voči klientom zahŕňať rozvoj a validáciu systémov riadenia a merania kreditného rizika. Toto neslúži len na splnenie legitímneho záujmu inštitúcií, ale aj na účely tohto nariadenia, aby sa používali lepšie metódy merania a riadenia rizika a aby sa tieto metódy využívali i na účely regulácie vlastných zdrojov. Napriek tomu si prístupy s vyššou citlivosťou voči riziku vyžadujú rozsiahle odborné poznatky a zdroje, ako aj veľké množstvo vysokokvalitných údajov. Inštitúcie by preto mali pred tým, ako uplatnia tieto prístupy na účely regulácie vlastných zdrojov, dodržiavať vysoké štandardy. Vzhľadom na prebiehajúcu prácu na vytváraní primeraných obmedzení pre interné modely by Komisia mala podať správu o možnosti predĺženia dočasného uplatňovania najnižšej úrovne podľa dohody Bazilej I (Basel I floor) spolu s legislatívnym návrhom. |

|

(43) |

Kapitálové požiadavky by mali byť primerané rizikám, na ktoré sa vzťahujú. V požiadavkách by sa malo odzrkadľovať najmä zníženie miery rizika vyplývajúce z veľkého počtu relatívne malých expozícií. |

|

(44) |

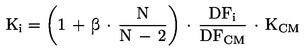

Malé a stredné podniky (MSP) sú jedným z pilierov hospodárstva Únie vzhľadom na ich zásadnú úlohu pri dosahovaní hospodárskeho rastu a vytváraní pracovných miest. Oživenie a budúci rast hospodárstva Únie do veľkej miery závisia od dostupnosti kapitálu a financovania pre MSP usadené v Únii na účely uskutočnenia investícií potrebných na zavedenie nových technológií a vybavenia, a to v snahe zvýšiť ich konkurencieschopnosť. Obmedzené množstvo alternatívnych zdrojov financovania ešte viac zvýšilo citlivosť MSP usadených v Únii na dôsledky krízy bankového sektora. Je preto dôležité, aby sa v súčasnom kontexte odstránila táto existujúca medzera vo financovaní MSP a zabezpečil primeraný tok bankových úverov pre MSP. Kapitálové požiadavky pre expozície MSP by sa mali obmedziť prostredníctvom uplatnenia podporného koeficientu 0,7619 s cieľom umožniť úverovým inštitúciám zvýšiť objem úverov poskytovaných pre MSP. Na dosiahnutie tohto cieľa by úverové inštitúcie mali účinne využívať kapitálovú úľavu vyplývajúcu z uplatnenia podporného koeficientu výhradne na účely zabezpečenia primeraného toku úverov pre MSP usadených v Únii. Príslušné orgány by mali pravidelne monitorovať celkovú výšku expozícií úverových inštitúcií voči MSP a celkovú sumu kapitálového zníženia. |

|

(45) |

V súlade s rozhodnutím BCBS schváleným GHOS 10. januára 2011 by sa všetky nástroje dodatočného kapitálu Tier 1 a Tier 2 inštitúcie v prípade neživotaschopnosti danej inštitúcie mali dať v plnom rozsahu a natrvalo odpísať alebo zmeniť na vlastný kapitál Tier 1. Právne predpisy potrebné na zabezpečenie toho, aby sa na nástroje vlastných zdrojov vzťahoval mechanizmus absorpcie dodatočných strát, by sa mali začleniť do práva Únie ako súčasť požiadaviek týkajúcich sa ozdravenia a riešenia krízových situácií inštitúcií. Ak sa do 31. decembra 2015 neprijmú právne predpisy Únie upravujúce požiadavku, aby sa kapitálové nástroje úplne a natrvalo odpísali na nulu alebo zmenili na nástroje vlastného kapitálu Tier 1 v prípade, že inštitúcia sa už viac nepovažuje za životaschopnú, Komisia by mala preskúmať, či by sa takéto ustanovenie malo zahrnúť do tohto nariadenia, pričom by o tom mala podať správu, a na základe tohto preskúmania by mala predložiť vhodné legislatívne návrhy. |

|

(46) |

V ustanoveniach tohto nariadenia sa dodržiava zásada proporcionality a prihliada sa najmä na rozdiely vo veľkosti a v rozsahu operácií inštitúcií, ako aj na rozsah ich činností. Dodržiavanie zásady proporcionality takisto znamená, že pre retailové expozície sa uznávajú najjednoduchšie ratingové postupy, a to aj pri prístupe na základe interných ratingov. Členské štáty by mali zabezpečiť, aby sa požiadavky stanovené v tomto nariadení uplatňovali spôsobom primeraným povahe, rozsahu a zložitosti rizík spojených s obchodným modelom inštitúcie a jej činnosťami. Komisia by mala zabezpečiť, aby boli delegované a vykonávacie akty, regulačné technické predpisy a vykonávacie technické predpisy v súlade so zásadou proporcionality, aby sa zaistilo primerané uplatňovanie tohto nariadenia. EBA by preto mal zabezpečiť, aby boli všetky regulačné a vykonávacie technické predpisy naformulované tak, aby sa dodržala zásada proporcionality. |

|

(47) |

Príslušné orgány by mali venovať náležitú pozornosť prípadom, v súvislosti s ktorými majú podozrenie, že informácie sa považovali za interné alebo dôverné s cieľom vyhnúť sa zverejneniu takýchto informácií. Aj keď sa inštitúcia môže rozhodnúť nezverejniť informácie, pretože sa považujú za interné alebo dôverné, skutočnosť, že informácie sa považujú za interné alebo dôverné by nemala zbaviť zodpovednosti vyplývajúcej z nezverejnenia tých informácií, ak sa takéto zverejnenie považuje za zverejnenie s významným účinkom. |

|

(48) |

„Evolučná“ povaha tohto nariadenia umožňuje inštitúciám vybrať jeden z troch prístupov ku kreditnému riziku, ktoré sa odlišujú z hľadiska ich komplexnosti. S cieľom umožniť najmä malým inštitúciám výber prístupu interných ratingov s vyššou citlivosťou voči riziku by sa príslušné ustanovenia mali vykladať tak, aby triedy expozícií zahŕňali všetky expozície, ktoré sú priamo alebo nepriamo v tomto nariadení považované za rovnocenné. Vo všeobecnosti by príslušné orgány nemali vnášať diskrimináciu medzi tri prístupy z hľadiska postupu preskúmania dohľadom, to znamená, že inštitúcie fungujúce na základe ustanovení štandardizovaného prístupu by nemali len z tohto dôvodu podliehať prísnejšiemu dohľadu. |

|

(49) |

Postupom na zmierňovanie kreditného rizika by sa malo dostať väčšieho uznania v rámci pravidiel, ktoré majú zabezpečiť, aby sa nenáležitým uznaním nezhoršila platobná schopnosť. Vždy, keď to bude možné, by sa bankové kolaterály na zmierňovanie kreditného rizika, v súčasnosti obvyklé v príslušných členských štátoch, mali uznať v štandardizovanom prístupe, ako aj v iných prístupoch. |

|

(50) |

Na zabezpečenie toho, aby sa riziká a účinky znižovania rizika vyplývajúce z činností a investícií inštitúcií v sekuritizácii primerane odzrkadlili v kapitálových požiadavkách inštitúcií, sú potrebné pravidlá stanovujúce prudenciálne náležité zaobchádzanie s takýmito činnosťami a investíciami, založené na citlivosti voči riziku. Na tieto účely je potrebné jasné a komplexné vymedzenie sekuritizácie, ktoré bude zachytávať akúkoľvek transakciu alebo schému, na základe ktorej sa kreditné riziko spojené s expozíciou alebo skupinou expozícií rozdelí do tranží. Expozícia, ktorou sa vytvára priama platobná povinnosť v prípade transakcie alebo schémy použitej na financovanie hmotného majetku alebo jeho prevádzkovanie, by sa nemala považovať za expozíciu voči sekuritizácii, a to ani vtedy, keď z tejto transakcie alebo schémy vyplývajú platobné povinnosti rôznej nadradenosti. |

|

(51) |

Popri dohľade zameranom na zabezpečenie finančnej stability je potrebný mechanizmus určený na zlepšenie a vývoj účinného dohľadu a prevenciu potenciálnych bublín, a to s cieľom zabezpečiť optimálnu alokáciu kapitálu vzhľadom na makroekonomické výzvy a ciele, najmä pokiaľ ide o dlhodobé investície v reálnej ekonomike. |

|

(52) |

Operačné riziko je významné riziko, ktorému sú vystavené inštitúcie a ktoré si vyžaduje krytie vlastnými zdrojmi. Rozmanitosť inštitúcií v Únii je nevyhnutné zohľadniť prostredníctvom zabezpečenia alternatívnych prístupov k výpočtu požiadaviek na operačné riziko, a to zahrnutím rozličných stupňov citlivosti voči riziku a vyžadovaním rôznych stupňov sofistikovanosti. Inštitúciám by sa mali poskytnúť vhodné podnety, aby prešli na prístupy s vyššou citlivosťou voči riziku. Vzhľadom na vyvíjajúcu sa situáciu v oblasti merania a riadenia operačného rizika by sa mali pravidlá neustále prehodnocovať a podľa potreby aktualizovať, čo platí aj pre požiadavky pre rozličné obchodné línie, ako aj uznanie postupov na zmierňovanie rizika. V tejto súvislosti by sa mala venovať osobitná pozornosť zohľadneniu poistenia v jednoduchých prístupoch k výpočtu kapitálových požiadaviek na operačné riziko. |

|

(53) |

Monitorovanie a kontrola expozícií inštitúcií by mali byť neoddeliteľnou súčasťou dohľadu nad nimi. Nadmerná koncentrácia expozícií voči jednému klientovi alebo skupine prepojených klientov môže mať preto za následok neprijateľné riziko straty. Takáto situácia sa môže považovať za ohrozenie platobnej schopnosti inštitúcie. |

|

(54) |

Pri posudzovaní existencie skupiny prepojených klientov, a teda expozícií predstavujúcich jediné riziko je dôležité zohľadniť aj riziká vyplývajúce zo spoločného zdroja významného financovania poskytnutého inštitúciou, jej finančnou skupinou alebo jej prepojenými stranami. |

|

(55) |

Hoci je žiaduce založiť výpočet hodnoty expozície na výpočte stanovenom na účely požiadaviek na vlastné zdroje, je vhodné prijať pravidlá monitorovania veľkej majetkovej angažovanosti bez určenia rizikovej váhy alebo stanovenia stupňov rizík. Postupy zmierňovania kreditného rizika uplatňované v režime solventnosti boli okrem toho navrhnuté na základe predpokladu dobre diverzifikovaného kreditného rizika. V prípade veľkej majetkovej angažovanosti, ktorá sa týka koncentrácie rizika voči jedinému klientovi, kreditné riziko nie je dobre diverzifikované. Účinky týchto postupov by mali preto podliehať prudenciálnym zárukám. V súvislosti s tým je potrebné stanoviť účinnú realizáciu náhrady zabezpečenia voči kreditnému riziku na účely veľkej majetkovej angažovanosti. |

|

(56) |

Keďže strata vyplývajúca z expozície voči inštitúcii môže byť rovnako vysoká ako strata z akejkoľvek inej expozície, s týmito expozíciami by sa malo zaobchádzať a mali by sa oznamovať tak ako akékoľvek iné expozície. Zaviedol sa alternatívny kvantitatívny limit na zmiernenie neúmerného vplyvu takéhoto prístupu na menšie inštitúcie. Okrem toho sú vyňaté aj veľmi krátkodobé expozície týkajúce sa prevodu peňazí vrátane poskytovania platobných služieb, služieb zúčtovania, vyrovnania a správy cenných papierov pre klientov, aby sa uľahčilo bezproblémové fungovanie finančných trhov a s tým spojenej infraštruktúry. Tieto služby zahŕňajú napríklad hotovostné zúčtovanie a vyrovnanie a podobné činnosti na uľahčenie vyrovnania. Súvisiace expozície zahŕňajú expozície, ktoré nemožno predvídať, a preto nemôžu byť pod plnou kontrolou úverovej inštitúcie, okrem iného zostatky na medzibankových účtoch, ktoré vyplývajú z platieb klientov vrátane pripísaných alebo odpísaných poplatkov a úrokov a z ďalších platieb za služby klientom, ako aj poskytnutý či prijatý kolaterál. |

|

(57) |

Je dôležité, aby sa zosúladili záujmy podnikov, ktoré spracúvajú úvery do podoby obchodovateľných cenných papierov a iných finančných nástrojov (originátori alebo sponzori), a záujmy podnikov, ktoré investujú do týchto cenných papierov alebo nástrojov (investori). Na tieto účely by si mal originátor alebo sponzor ponechať významný podiel v podkladových aktívach. Je preto dôležité, aby si originátori alebo sponzori ponechali expozíciu voči riziku v prípade predmetných úverov. Zo všeobecnejšieho hľadiska by sekuritizačné transakcie nemali byť štruktúrované takým spôsobom, aby sa zabraňovalo uplatneniu požiadaviek na ponechanie, najmä prostredníctvom poplatkov alebo prémiovej štruktúry alebo oboch týchto spôsobov. Také ponechanie by sa malo uplatňovať vo všetkých situáciách, v ktorých sa uplatňuje ekonomická podstata sekuritizácie, bez ohľadu na to, aké právne štruktúry alebo nástroje sa použijú na dosiahnutie tejto ekonomickej podstaty. Najmä v tých prípadoch, keď sa kreditné riziko prenáša prostredníctvom sekuritizácie, by sa mali investori rozhodovať len s náležitou starostlivosťou, k čomu potrebujú primerané informácie o sekuritizáciách. |

|

(58) |

Týmto nariadením sa tiež stanovuje, že viacnásobné uplatnenie požiadaviek na ponechanie by nemalo byť možné. Pre akúkoľvek sekuritizáciu postačuje, ak požiadavkám podlieha aspoň originátor, sponzor alebo pôvodný veriteľ. Podobne, ak sekuritizačné transakcie obsahujú iné sekuritizácie ako podklad, požiadavky na ponechanie by sa mali uplatňovať len na sekuritizácie, ktoré sú predmetom investície. Odkúpené pohľadávky by nemali byť predmetom požiadaviek na ponechanie, ak vznikajú z podnikateľskej činnosti, ak sú prevedené alebo diskontované s cieľom financovať takúto činnosť. Príslušné orgány by mali uplatniť rizikovú váhu v súvislosti s neplnením povinnosti náležitej starostlivosti a povinnosti riadenia rizík v súvislosti so sekuritizáciou v prípade nezanedbateľných porušení politík a postupov, ktoré sú rozhodujúce pre analýzu podkladových rizík. Komisia by tiež mala preskúmať, či by mohlo zabránenie viacnásobnému uplatňovaniu požiadaviek na ponechanie viesť k praktikám obchádzania požiadavky na ponechanie a či príslušné orgány účinne presadzujú pravidlá sekuritizácie. |

|

(59) |

Náležitá starostlivosť by sa mala využiť na riadne posúdenie rizík vyplývajúcich zo sekuritizačných expozícií v prípade obchodnej i neobchodnej knihy. Povinnosti vyplývajúce z náležitej starostlivosti musia byť okrem toho primerané. Postupy náležitej starostlivosti by mali prispievať k budovaniu väčšej dôvery medzi originátormi, sponzormi a investormi. Preto sa vyžaduje, aby sa riadne zverejňovali relevantné informácie týkajúce sa postupov náležitej starostlivosti. |

|

(60) |

Ak má inštitúcia expozíciu voči vlastnej materskej spoločnosti alebo iným dcérskym spoločnostiam svojej materskej spoločnosti, je potrebná osobitná opatrnosť. Riadenie takýchto expozícií inštitúcií by malo prebiehať úplne nezávisle a podľa zásady zdravého riadenia, pričom sa nesmie brať ohľad na žiadne iné faktory. To je osobitne dôležité v prípade veľkej majetkovej angažovanosti a v prípadoch, ktoré jednoznačne nesúvisia so správou v rámci skupiny alebo bežnými transakciami v rámci skupiny. Príslušné orgány by takejto majetkovej angažovanosti v rámci skupiny mali venovať osobitnú pozornosť. Takéto štandardy sa však nemusia uplatňovať v prípade, ak je materská spoločnosť finančnou holdingovou spoločnosťou alebo úverovou inštitúciou, alebo ak sú iné dcérske spoločnosti úverové alebo finančné inštitúcie, alebo podniky pomocných služieb, a to za predpokladu, že na všetky tieto podniky sa vzťahuje dohľad nad úverovou inštitúciou na konsolidovanom základe. |

|

(61) |

Vzhľadom na to, že pravidlá týkajúce sa kapitálových požiadaviek sa vyznačujú citlivosťou voči riziku, je žiaduce neustále skúmať, či majú významný vplyv na hospodársky cyklus. Komisia by mala vzhľadom na príspevok Európskej centrálnej banky predkladať o týchto aspektoch správy Európskemu parlamentu a Rade. |

|

(62) |

Kapitálové požiadavky pre obchodníkov s komoditami vrátane tých obchodníkov, na ktorých sa v súčasnosti uplatňuje výnimka z požiadaviek smernice Európskeho parlamentu a Rady 2004/39/ES z 21. apríla 2004 o trhoch s finančnými nástrojmi (12), by sa mali preskúmať. |

|

(63) |

Liberalizácia trhov s plynom a elektrinou je pre Úniu dôležitá z hospodárskeho aj politického hľadiska. Z tohto dôvodu by mali byť kapitálové požiadavky a iné prudenciálne pravidlá vzťahujúce sa na spoločnosti, ktoré pôsobia na týchto trhoch, primerané a nemali by nevhodne narúšať dosahovanie cieľa liberalizácie. Tento cieľ by sa mal brať do úvahy predovšetkým pri preskúmaniach podľa tohto nariadenia. |

|

(64) |

Inštitúcie, ktoré investujú do resekuritizácií, by mali uplatňovať náležitú starostlivosť aj so zreteľom na podkladové sekuritizácie a nesekuritizačné expozície, ktoré sú v podstate základom podkladových sekuritizácií. Inštitúcie by mali posúdiť, či expozície v kontexte programov aktívami zaistených krátkodobých obchodovateľných cenných papierov predstavujú resekuritizačné expozície vrátane expozícií v kontexte programov, pri ktorých sa nadobúdajú nadriadené tranže samostatných skupín celých úverov, pričom ani jeden z týchto úverov nie je sekuritizačnou alebo resekuritizačnou expozíciou a ochranu pred prvou stratou pre každú investíciu poskytuje predajca úverov. V tejto situácii by sa facilita likvidity špecifická pre skupinu vo všeobecnosti nemala považovať za resekuritizačnú expozíciu, pretože táto predstavuje tranžu samostatnej skupiny aktív (to znamená uplatniteľnú skupinu celých úverov), ktorá neobsahuje žiadnu sekuritizačnú expozíciu. Naproti tomu zvýšenie kreditnej kvality celého programu, ktoré sa vzťahuje len na niektoré straty presahujúce ochranu poskytovanú predávajúcim na rozličné skupiny, by vo všeobecnosti znamenalo, že sa do tranží rozdeľuje riziko skupiny viacnásobných aktív obsahujúcich minimálne jednu sekuritizačnú expozíciu, a predstavovalo by preto resekuritizačnú expozíciu. Napriek tomu, ak sa takýto program financuje výlučne z jednej kategórie obchodovateľných cenných papierov a ak zvýšenie kreditnej kvality celého programu nepredstavuje resekuritizáciu alebo obchodovateľné cenné papiere sú v plnom rozsahu podporované inštitúciou, ktorá je sponzorom, čo znamená, že namiesto podkladových skupín alebo aktív je riziku zlyhania sponzora v skutočnosti vystavený investor obchodovateľných cenných papierov, potom by sa tento obchodovateľný cenný papier vo všeobecnosti nemal považovať za resekuritizačnú expozíciu. |

|

(65) |

Ustanovenia o obozretnom oceňovaní by sa v prípade obchodnej knihy mali uplatňovať na všetky nástroje ocenené reálnou cenou, a to v obchodnej, ako aj v neobchodnej knihe inštitúcií. Malo by sa objasniť, že v prípadoch, v ktorých by uplatnenie obozretného oceňovania malo viesť k nižšej hodnote, ako je skutočne uznaná hodnota evidovaná v účtovníctve, by sa absolútna hodnota rozdielu mala odpočítať od vlastných zdrojov. |

|

(66) |

Inštitúcie by mali mať možnosť voľby, či na sekuritizačné pozície, ktorým bola priradená riziková váha 1 250 % podľa tohto nariadenia, uplatnia kapitálovú požiadavku alebo ich odpočítajú od vlastného kapitálu Tier 1, a to bez ohľadu na to, či sú tieto pozície súčasťou obchodnej alebo neobchodnej knihy. |

|

(67) |

Inštitúcie, ktoré sú originátormi alebo sponzormi, by nemali mať možnosť obísť zákaz implicitnej podpory využitím svojich obchodných kníh na poskytnutie takejto podpory. |

|

(68) |

Bez toho, aby bolo dotknuté zverejňovanie informácií, ktoré sa výslovne požaduje v tomto nariadení, by malo byť cieľom požiadaviek na zverejňovanie poskytnúť účastníkom trhu presné a úplné informácie o rizikovom profile jednotlivých inštitúcií. Od inštitúcií by sa preto malo požadovať, aby zverejnili dodatočné informácie, ktoré nie sú výslovne uvedené v tomto nariadení, pokiaľ je takéto zverejnenie nutné na dosiahnutie uvedeného cieľa. Príslušné orgány by mali zároveň venovať náležitú pozornosť prípadom, v súvislosti s ktorými majú podozrenie, že inštitúcia považovala informácie za interné alebo dôverné s cieľom vyhnúť sa zverejneniu takýchto informácií. |

|

(69) |

Pokiaľ externé ratingové hodnotenie sekuritizačnej pozície zohľadňuje účinok kreditného zabezpečenia poskytovaného samotnou investičnou spoločnosťou, inštitúcia by nemala mať možnosť využiť vo svoj prospech nižšiu rizikovú váhu vyplývajúcu z tohto zabezpečenia. Sekuritizačná pozícia by sa nemala odpočítať od kapitálu, ak existujú iné spôsoby určenia rizikovej váhy v súlade s aktuálnym rizikom pozície bez zohľadnenia takého kreditného zabezpečenia. |

|

(70) |

Vzhľadom na ich nedávnu slabú výkonnosť by sa mali posilniť predpisy interných modelov na výpočet kapitálových požiadaviek na trhové riziko. Predovšetkým by sa malo doplniť ich zachytávanie rizík v súvislosti s kreditnými rizikami v obchodnej knihe. Kapitálové požiadavky by okrem toho mali zahŕňať prvok prispôsobený stresovým podmienkam, aby sa posilnili kapitálové požiadavky vzhľadom na zhoršujúce sa trhové podmienky a aby sa obmedzila potenciálna procyklickosť. Inštitúcie by mali tiež vykonávať reverzné stresové testy na posúdenie toho, ktoré scenáre by mohli ohroziť životaschopnosť inštitúcie, okrem prípadov, ak sú schopné preukázať, že takýto test nie je nutný. Vzhľadom na nedávne mimoriadne ťažkosti pri zaobchádzaní so sekuritizačnými pozíciami za použitia prístupov vychádzajúcich z interných modelov by sa malo obmedziť uznanie modelovania sekuritizačných riziká na výpočet kapitálových požiadaviek v obchodných knihách inštitúciou a malo by sa automaticky vyžadovať používanie štandardizovaných kapitálových požiadaviek pre sekuritizačné pozície v obchodnej knihe. |

|

(71) |

Týmto nariadením sa stanovujú obmedzené výnimky pre určité korelačné obchodné aktivity, v súlade s ktorými môže orgán dohľadu inštitúcii povoliť vypočítať kapitálovú požiadavku na krytie celkového rizika za predpokladu, že budú dodržané prísne požiadavky. V takýchto prípadoch by sa malo od inštitúcie požadovať, aby tieto činnosti podrobila kapitálovej požiadavke zodpovedajúcej vyššej kapitálovej požiadavke podľa tohto interne vyvinutého prístupu a 8 % kapitálovej požiadavke pre osobitné riziko podľa štandardizovanej metódy merania. Nemalo by sa požadovať, aby sa tieto expozície podrobili požiadavkám na dodatočné riziko, ale mali by sa zahrnúť do meraní hodnoty v riziku a meraní stresovej hodnoty v riziku. |

|

(72) |

Vzhľadom na povahu a rozsah nepredpokladaných strát, ktoré utrpeli inštitúcie počas finančnej a hospodárskej krízy, je nevyhnutné ďalej zlepšovať kvalitu a harmonizáciu vlastných zdrojov, ktoré by mali inštitúcie držať. Malo by to zahŕňať zavedenie nového vymedzenia kľúčových prvkov kapitálu, ktorý má byť k dispozícii na pokrytie nepredpokladaných strát v prípade ich vzniku, zlepšenie vymedzenia hybridného kapitálu a jednotných prudenciálnych úprav vlastných zdrojov. Takisto je nevyhnutné podstatne zvýšiť úroveň vlastných zdrojov vrátane nových pomerov kapitálu so zameraním na kľúčové prvky vlastných zdrojov, ktoré majú byť k dispozícii na pokrytie strát v prípade ich vzniku. Očakáva sa, že inštitúcie, ktorých akcie sú prijaté na obchodovanie na regulovanom trhu, by mali spĺňať svoje kapitálové požiadavky týkajúce sa kľúčových prvkov kapitálu len takýmito akciami, ktoré spĺňajú prísny súbor kritérií pre kľúčové kapitálové nástroje a zverejnené rezervy inštitúcie. S cieľom primerane zohľadniť rozmanitosť právnych foriem, v rámci ktorých inštitúcie v Európskej únii vykonávajú svoju činnosť, by sa prísnym súborom kritérií malo zabezpečiť v prípade inštitúcií, ktoré nie sú prijaté na obchodovanie na regulovanom trhu, aby kľúčové kapitálové nástroje mali najvyššiu kvalitu. To by nemalo brániť inštitúciám, aby na akcie, ktoré majú diferencované alebo nemajú žiadne hlasovacie práva, vyplácali rozdelenia, ktoré sú násobkom rozdelení vyplácaných na akcie, ktoré majú relatívne vyššiu úroveň hlasovacích práv, za predpokladu, že bez ohľadu na úroveň hlasovacích práv sú splnené prísne kritériá pre nástroje vlastného kapitálu Tier 1 vrátane tých, ktoré sa týkajú flexibility výplat, a za predpokladu, že v prípade výplaty rozdelenia sa rozdelenie vyplatí na všetky akcie vydané dotknutou inštitúciou. |

|

(73) |

Expozície spojené s obchodným financovaním sa svojou povahou navzájom líšia, majú však aj spoločné charakteristiky, ako sú nízka hodnota, krátke trvanie a identifikovateľný zdroj splatenia. Súvisia s pohybom tovaru a služieb, ktoré podporujú reálnu ekonomiku, a vo väčšine prípadov tieto expozície pomáhajú riešiť každodenné potreby malých podnikov, čím prispievajú k dosahovaniu hospodárskeho rastu a vytváraniu pracovných príležitostí. Kladné peňažné toky a záporné peňažné toky sa zvyčajne párujú, v dôsledku čoho je riziko likvidity obmedzené. |

|

(74) |

Je vhodné, aby EBA viedol aktualizovaný zoznam všetkých foriem kapitálových nástrojov v každom členskom štáte, ktoré sa kvalifikujú ako nástroje vlastného kapitálu Tier 1. EBA by mal z tohto zoznamu vyčiarknuť vylúčiť nástroje, ktoré nie sú nástrojmi štátnej pomoci, ak boli emitované po dátume nadobudnutia účinnosti tohto nariadenia a nespĺňajú kritériá uvedené v tomto nariadení, pričom EBA by mal toto vyčiarknutie verejne oznámiť. Ak sa nástroje, ktoré EBA vyčiarkol zo zoznamu, naďalej uznávajú aj po danom oznámení, EBA by mal v plnom rozsahu uplatniť svoje právomoci, najmä právomoci zverené na základe článku 17 nariadenia 1093/2010 týkajúce sa porušenia práva Únie. Je potrebné pripomenúť, že na prípady nesprávneho alebo nedostatočného uplatňovania práva Únie sa ako primeraná reakcia uplatňuje trojfázový mechanizmus, pričom v prvej fáze je EBA oprávnený preskúmať údajné nesprávne alebo nedostatočné uplatňovanie povinností vyplývajúcich z práva EÚ zo strany vnútroštátnych orgánov pri ich činnosti dohľadu a na záver vydá odporúčanie. V druhej fáze v prípade, že príslušný vnútroštátny orgán nekoná v zmysle tohto odporúčania, je Komisia oprávnená vydať formálne stanovisko pri zohľadnení odporúčania EBA a požiadať pritom príslušný orgán, aby prijal opatrenia potrebné na zabezpečenie súladu s právom Únie. Aby bolo možné vyriešiť výnimočné situácie spočívajúce v pretrvávajúcej nečinnosti dotknutého príslušného orgánu je EBA v tretej fáze oprávnený ako posledné riešenie prijať rozhodnutia určené jednotlivým finančným inštitúciám. Okrem toho je potrebné pripomenúť článok 258 ZFEÚ, podľa ktorého ak sa Komisia domnieva, že si členský štát nesplnil povinnosť, ktorá pre neho vyplýva zo zmlúv, je oprávnená predložiť vec Súdnemu dvoru Európskej únie. |

|

(75) |

Toto nariadenie by nemalo mať vplyv na možnosť príslušných orgánov zachovať procesy predbežného schvaľovania týkajúce sa zmlúv o nástrojoch dodatočného kapitálu Tier 1 a kapitálu Tier 2. V týchto prípadoch by sa mali takéto kapitálové nástroje započítať do dodatočného kapitálu Tier 1 alebo kapitálu Tier 2 danej inštitúcie až po tom, čo úspešne dokončili tieto schvaľovacie procesy. |

|

(76) |

Na účely posilnenia trhovej disciplíny a zvýšenia finančnej stability je potrebné zaviesť podrobnejšie požiadavky na zverejňovanie formy a povahy regulačného kapitálu a prudenciálnych úprav vykonaných s cieľom zabezpečiť, aby investori a vkladatelia boli dostatočne informovaní o platobnej schopnosti inštitúcií. |

|

(77) |

Ďalej je potrebné, aby príslušné orgány vedeli – a to aspoň súhrnne – o objeme zmlúv o repo transakciách, požičiavania cenných papierov a všetkých foriem zaťaženia aktív. Tieto informácie by sa mali poskytovať príslušným orgánom. Na účely posilnenia trhovej disciplíny by mali existovať podrobnejšie požiadavky na zverejňovanie zmlúv o repo transakciách a zabezpečenom financovaní. |

|

(78) |

Nové vymedzenie požiadaviek, pokiaľ ide o kapitál a regulačný kapitál, by sa malo zaviesť spôsobom zohľadňujúcim skutočnosť, že existujú rozdielne vnútroštátne východiskové body a podmienky, pričom počiatočné rozdiely týkajúce sa nových predpisov by sa v priebehu prechodného obdobia mali znižovať. S cieľom zabezpečiť primeranú kontinuitu týkajúcu sa úrovne vlastných zdrojov sa počas prechodného obdobia zachovajú nástroje, ktoré boli vydané v kontexte rekapitalizačného opatrenia podľa pravidiel štátnej pomoci predo dňom uplatňovania tohto nariadenia. Spoliehanie sa na štátnu pomoc by sa malo v budúcnosti čo najviac obmedziť. Avšak v rozsahu, v akom sa preukáže, že štátna pomoc je v určitých situáciách nevyhnutná, by sa mal v tomto nariadení ustanoviť rámec na riešenie takýchto situácií. Konkrétne by sa v tomto nariadení malo stanoviť, aké by malo byť zaobchádzanie s nástrojmi vlastných zdrojov emitovanými v kontexte opatrenia rekapitalizácie podľa pravidiel štátnej pomoci. Inštitúcie by mali mať možnosť ťažiť z takéhoto zaobchádzania za prísne stanovených podmienok. Okrem toho v rozsahu, v akom takéto zaobchádzanie umožňuje odchýlky od nových kritérií kvality nástrojov vlastných zdrojov, tieto odchýlky by sa mali obmedziť v čo najväčšej miere. Zaobchádzanie s existujúcimi kapitálovými nástrojmi emitovanými v kontexte opatrenia rekapitalizácie podľa pravidiel štátnej pomoci by malo jasne rozlišovať medzi tými kapitálovými nástrojmi, ktoré spĺňajú požiadavky tohto nariadenia, a tými kapitálovými nástrojmi, ktoré takéto požiadavky nespĺňajú. Pre kapitálové nástroje, ktoré nespĺňajú dané požiadavky, by sa preto v tomto nariadení mali stanoviť náležité prechodné opatrenia. |

|

(79) |

V smernici 2006/48/ES sa vyžadovalo, aby si úverové inštitúcie zabezpečili vlastné zdroje, ktoré sa prinajmenšom rovnajú presne stanoveným minimálnym sumám do 31. decembra 2011. Vzhľadom na pokračujúce účinky finančnej krízy v bankovom sektore a rozšírenie prechodných opatrení v prípade kapitálových požiadaviek, ktoré prijal BCBS, je vhodné opätovne zaviesť nižší limit počas obmedzeného obdobia, pokiaľ sa nevytvoria vlastné zdroje v dostatočnej výške v súlade s prechodnými opatreniami pre vlastné zdroje stanovenými v tomto nariadení, ktoré sa budú odo dňa začatia uplatňovania tohto nariadenia do roku 2019 postupne zavádzať. |

|

(80) |

Pre skupiny, ktorých súčasťou je významná činnosť v oblasti bankovníctva alebo investovania a poisťovníctva, sa v smernici Európskeho parlamentu a Rady 2002/87/ES zo 16. decembra 2002 o doplnkovom dohľade nad úverovými inštitúciami, poisťovňami a investičnými spoločnosťami vo finančnom konglomeráte (13) stanovujú osobitné pravidlá na riešenie takého „dvojitého započítavania“ kapitálu. Smernica 2002/87/ES vychádza z medzinárodne dohodnutých zásad týkajúcich sa riešenia rizika v jednotlivých sektoroch. Týmto nariadením sa posiľňuje spôsob, akým sa uvedené pravidlá zamerané na tieto finančné konglomeráty uplatňujú na skupiny bankových a investičných spoločností, pričom sa ním zabezpečuje ich dôsledné a konzistentné uplatňovanie. Akékoľvek ďalšie potrebné zmeny sa budú riešiť v rámci revízie smernice 2002/87/ES, ktorá sa očakáva v roku 2015. |

|

(81) |

Finančná kríza poukázala na skutočnosť, že inštitúcie značne podcenili úroveň kreditného rizika protistrany spojeného s mimoburzovými derivátmi (OTC). Skupinu G-20 to podnietilo k tomu, že na svojom zasadnutí v septembri 2009 predniesla výzvu, aby sa viac mimoburzových derivátov zúčtovávalo prostredníctvom centrálnej protistrany. Skupina okrem toho žiadala, aby tie mimoburzové deriváty, ktoré by sa nemohli zúčtovávať centrálne, podliehali vyšším požiadavkám na vlastné zdroje s cieľom primerane odzrkadľovať vyššie riziká, ktoré sú s nimi spojené. |

|

(82) |

Na základe výzvy skupiny G-20 Bazilejský výbor pre bankový dohľad ako súčasť rámca Bazilej III podstatne zmenil režim kreditného rizika protistrany. Predpokladá sa, že rámec Bazilej III podstatne sprísni požiadavky na vlastné zdroje spojené s OTC derivátmi inštitúcií a ich transakciami spočívajúcimi vo financovaní cenných papierov a významným spôsobom podnieti inštitúcie k tomu, aby využívali centrálne protistrany. Od rámca Bazilej III sa takisto očakáva, že poskytne ďalšie podnety k posilneniu riadenia rizika úverových expozícií protistrany a že sa v ňom preskúma súčasný režim zaobchádzania s expozíciami kreditného rizika protistrany voči centrálnym protistranám. |

|

(83) |

Inštitúcie by mali mať dodatočné vlastné zdroje vzhľadom na riziko úpravy ocenenia pohľadávok vyplývajúce z OTC derivátov. Inštitúcie by takisto mali uplatňovať vyššiu koreláciu hodnoty aktív vo výpočte požiadaviek na vlastné zdroje v prípade expozícií kreditného rizika protistrany vyplývajúcich z OTC derivátov a transakcií spočívajúcich vo financovaní cenných papierov vo vzťahu k niektorým finančným inštitúciám. Od inštitúcií by sa takisto malo požadovať, aby výrazne zlepšili meranie a riadenie kreditného rizika protistrany prostredníctvom lepšieho riešenia rizika nesprávnej voľby, vysoko špekulatívnych protistrán a kolaterálu, a to spolu so zodpovedajúcimi zlepšeniami v oblasti spätného testovania a stresového testovania. |

|

(84) |

Obchodné expozície voči centrálnym protistranám obvykle využívajú mnohostranný mechanizmus vzájomného započítavania a znášania strát, ktorý poskytujú centrálne protistrany. V dôsledku toho sa na ne vzťahuje veľmi nízke kreditné riziko protistrany, a preto by mali podliehať veľmi nízkej požiadavke na vlastné zdroje. Táto požiadavka by zároveň mala byť kladná, aby zabezpečila, že inštitúcie sledujú a monitorujú svoje expozície voči centrálnym protistranám ako súčasť dobrého riadenia rizika a aby sa v nej odzrkadľovalo, že dokonca ani obchodné expozície voči centrálnym protistranám nie sú bezrizikové. |

|

(85) |

Fond pre prípad zlyhania voči centrálnej protistrane je mechanizmus, ktorý umožňuje spoločné znášanie strát medzi zúčtovacími členmi centrálnej protistrany. Používa sa v prípade, ak sú straty vzniknuté centrálnej protistrane po zlyhaní zúčtovacieho člena väčšie ako marže a príspevky do fondu pre prípad zlyhania, ktoré poskytol tento zúčtovací člen, a ako akákoľvek iná obranná línia, ktorú môže centrálna protistrana uplatniť predtým, ako použije príspevky zostávajúcich zúčtovacích členov do fondu pre prípad zlyhania. Vzhľadom na to je riziko strát spojené s expozíciami z príspevkov do fondu pre prípad zlyhania väčšie ako riziko spojené s obchodnými expozíciami. Tento druh expozícii by mal preto podliehať vyššej požiadavke na vlastné zdroje. |

|

(86) |

„Hypotetický kapitál“ centrálnej protistrany je premenná potrebná na stanovenie požiadavky na vlastné zdroje pre expozície zúčtovacieho člena z jeho príspevkov do fondu centrálnej protistrany pre prípad zlyhania. Nemal by sa chápať ako niečo iné. Predovšetkým by sa nemal chápať ako výška kapitálu, ktorú má centrálna protistrana držať podľa požiadavky jej príslušného orgánu. |

|

(87) |

Preskúmanie zaobchádzania s kreditným rizikom protistrany, a najmä zavedenie požiadaviek na vyššie vlastné zdroje v prípade dvojstranných zmlúv o derivátoch, tak aby sa v nich odrážalo vyššie riziko, ktoré takéto zmluvy predstavujú pre finančný systém, tvorí neoddeliteľnú súčasť úsilia Komisie zabezpečiť účinné, bezpečné a zdravé trhy s derivátmi. Preto sa týmto nariadením dopĺňa nariadenie Európskeho parlamentu a Rady (EÚ) č. 648/2012 zo 4. júla 2012 o mimoburzových derivátoch, centrálnych protistranách a archívoch obchodných údajov (14). |

|

(88) |

Komisia by mala do 31. decembra 2015 preskúmať príslušné výnimky týkajúce sa veľkej majetkovej angažovanosti. Kým nebude známy výsledok uvedeného preskúmania by mali mať členské štáty naďalej možnosť pre určité veľké majetkové angažovanosti udeľovať na dostatočne dlhé prechodné obdobie výnimku z uplatňovania uvedených predpisov. Komisia by v nadväznosti na prácu vykonanú v rámci príprav a rokovaní súvisiacich so smernicou Európskeho parlamentu a Rady 2009/111/ES zo 16. septembra 2009, ktorou sa menia a dopĺňajú smernice 2006/48/ES, 2006/49/ES a 2007/64/ES, pokiaľ ide o banky pridružené k ústredným inštitúciám, niektoré položky vlastných zdrojov, veľkú majetkovú angažovanosť, mechanizmy dohľadu a krízové riadenie (15) a so zreteľom na vývoj týkajúci sa týchto otázok na medzinárodnej úrovni a úrovni Únie mala preskúmať, či by sa mali tieto výnimky naďalej uplatňovať na základe voľného uváženia alebo všeobecnejším spôsobom a či sa riziká súvisiace s týmito expozíciami riešia inými účinnými spôsobmi stanovenými v tomto nariadení. |

|

(89) |

S cieľom zabezpečiť, aby výnimky udelené príslušnými orgánmi pre expozície trvalo neohrozovali súlad jednotných pravidiel stanovených v tomto nariadení, príslušné orgány by mali po prechodnom období a v prípade chýbajúceho výsledku uvedeného preskúmania konzultovať EBA, či je vhodné túto možnosť vyňať určité expozície naďalej využívať. |

|

(90) |

Roky predchádzajúce finančnej kríze charakterizoval nadmerný nárast expozícií inštitúcií vo vzťahu k ich vlastným zdrojom (finančná páka). Straty a nedostatok finančných prostriedkov počas finančnej krízy nútili inštitúcie, aby podstatne zmiernili využívanie finančnej páky v priebehu krátkeho obdobia. V dôsledku toho zosilneli tlaky smerom nadol na ceny aktív, čo spôsobilo inštitúciám ďalšie straty, ktoré zasa viedli k ďalšiemu poklesu ich vlastných zdrojov. Zníženie dostupnosti úverov pre reálne hospodárstvo a hlbšia a dlhšia kríza boli konečnými dôsledkami tejto negatívnej špirály. |

|

(91) |

Požiadavky na vlastné zdroje založené na rizikách sú nevyhnutné na zabezpečenie dostatočných vlastných zdrojov na krytie nepredpokladaných strát. Kríza však ukázala, že samotné tieto požiadavky nie sú postačujúce na to, aby zabránili inštitúciám vziať na seba nadmerné a neudržateľné riziko využívania finančnej páky. |

|

(92) |

V septembri 2009 sa vedúci predstavitelia skupiny G-20 zaviazali, že vypracujú medzinárodne dohodnuté pravidlá s cieľom odradiť od nadmerného využívania finančnej páky. Na tento účel podporili zavedenie ukazovateľa finančnej páky ako doplnkového opatrenia rámca Bazilej II. |

|

(93) |

V decembri 2010 Bazilejský výbor pre bankový dohľad uverejnil usmernenia, v ktorých vymedzil metodiku pre výpočet ukazovateľa finančnej páky. V týchto pravidlách sa stanovuje obdobie sledovania, ktoré bude prebiehať od 1. januára 2013 do 1. januára 2017 a počas ktorého sa bude monitorovať ukazovateľ finančnej páky, jeho zložky a jeho správanie vo vzťahu k požiadavke založenej na riziku. Na základe výsledkov z obdobia sledovania je zámerom Bazilejského výboru pre bankový dohľad uskutočniť všetky konečné úpravy vymedzenia a kalibrácie ukazovateľa finančnej páky v prvej polovici roku 2017 s cieľom prejsť 1. januára 2018 na záväznú požiadavku založenú na vhodnom prieskume a kalibrácii. V usmerneniach Bazilejského výboru pre bankový dohľad sa takisto stanovuje zverejňovanie informácií o ukazovateli finančnej páky a o jeho zložkách od 1. januára 2015. |

|

(94) |

Ukazovateľ finančnej páky predstavuje pre Úniu nový nástroj v oblasti regulácie a dohľadu. V súlade s medzinárodnými dohodami by sa mal predovšetkým zaviesť ako dodatočný znak, ktorý sa môže uplatňovať na jednotlivé inštitúcie na základe rozhodnutia orgánov dohľadu podľa vlastného uváženia. Povinnosťou predkladať správy uloženou inštitúciám by sa umožnilo primerané preskúmanie a kalibrácia na účely prechodu na záväzné opatrenie v roku 2018. |

|

(95) |

Pri skúmaní vplyvu ukazovateľa finančnej páky na rôznym podnikateľským modelom činnosti by sa mala venovať osobitná pozornosť modelom činnosti, ktoré sa považujú za modely spojené s nízkym rizikom, ako sú napríklad hypotekárne financovanie a špecializované pôžičky regionálnych vlád, miestnych orgánov alebo subjektov verejného sektora. EBA by na základe získaných údajov a zistení v rámci preskúmania orgánom dohľadu počas pozorovacieho obdobia mal v spolupráci s príslušnými orgánmi vypracovať klasifikáciu obchodných modelov a rizík. Na základe vhodnej analýzy a pri zohľadnení historických údajov alebo stresových scenárov by sa mali posúdiť primerané úrovne ukazovateľa finančnej páky, ktorými sa zabezpečuje odolnosť príslušných obchodných modelov, ako aj to, či by sa úrovne ukazovateľa finančnej páky mali stanoviť ako prahové hodnoty alebo ako rozpätia. Po období pozorovania a kalibrácii príslušných úrovní ukazovateľa finančnej páky a na základe uvedeného posúdenia mala by EBA zverejniť náležité štatistické preskúmanie ukazovateľa finančnej páky vrátane priemerov a štandardných odchýlok. Po jeho prijatí požiadaviek miery finančnej páky by EBA mala zverejniť náležité štatistické preskúmanie ukazovateľa finančnej páky vrátane priemerov a štandardných odchýlok vo vzťahu k identifikovaným kategóriám inštitúcií. |

|

(96) |

Inštitúcie by mali monitorovať úroveň a zmeny ukazovateľa finančnej páky, ako aj riziko finančnej páky ako súčasť interného procesu posudzovania kapitálovej primeranosti (ICAAP). Takéto monitorovanie by malo byť zahrnuté do procesu preskúmania orgánmi dohľadu. Konkrétne po nadobudnutí účinnosti požiadaviek týkajúcich sa ukazovateľa finančnej páky by príslušné orgány mali monitorovať vývoj obchodných modelov a zodpovedajúci rizikový profil s cieľom zaistiť aktualizovanú a riadnu klasifikáciu inštitúcií. |

|

(97) |

Pre správne politiky odmeňovania majú kľúčový význam vhodné štruktúry riadenia, transparentnosť a postupy zverejňovania. S cieľom zabezpečiť, aby štruktúry odmeňovania a súvisiace riziká boli pre trh dostatočne transparentné, by inštitúcie mali zverejňovať podrobné informácie o svojich politikách a postupoch odmeňovania a z dôvodu zachovania dôvernosti aj súhrnné sumy v súvislosti s tými pracovníkmi, ktorých profesijné aktivity majú významný vplyv na rizikový profil inštitúcie. Tieto informácie by sa mali sprístupniť všetkým zúčastneným stranám. Týmito konkrétnymi požiadavkami by nemali byť dotknuté všeobecnejšie požiadavky na zverejňovanie týkajúce sa politík odmeňovania uplatniteľné horizontálne medzi sektormi. Okrem toho by sa členským štátom malo umožniť vyžadovať, aby inštitúcie sprístupňovali podrobnejšie informácie o odmeňovaní. |

|

(98) |

Uznávanie ratingovej agentúry za externú ratingovú agentúru (ECAI) by nemalo viesť k väčšej miere uzatvárania trhu, na ktorom už teraz dominujú tri hlavné spoločnosti. EBA a ESCB by mali zabezpečiť uznanie viacerých ratingových agentúr za ECAI, aby sa trh otvoril iným spoločnostiam, bez toho, aby proces zjednodušovali alebo znižovali jeho náročnosť. |

|

(99) |

Smernica Európskeho parlamentu a Rady 95/46/ES z 24. októbra 1995 o ochrane fyzických osôb pri spracovaní osobných údajov a voľnom pohybe týchto údajov (16) a nariadenie Európskeho parlamentu a Rady (EÚ) č. 45/2001 z 18. decembra 2000 o ochrane jednotlivcov so zreteľom na spracovanie osobných údajov inštitúciami a orgánmi Spoločenstve a o voľnom pohybe takýchto údajov (17) by sa mali v plnom rozsahu uplatňovať na spracovanie osobných údajov na účely tohto nariadenia. |

|

(100) |

Inštitúcie by mali mať v držbe diverzifikovaný vankúš likvidných aktív, ktoré môžu použiť na krytie potrieb likvidity pri krátkodobom nedostatku likvidity. Keďže nemožno s istotou vopred vedieť, na ktorú konkrétnu triedu aktív sa môžu vzťahovať následné otrasy, bolo by vhodné podporiť diverzifikovaný a vysoko kvalitný vankúš likvidity zahŕňajúci rôzne kategórie aktív. Koncentrácia aktív a nadmerné spoliehanie sa na trhovú likviditu vytvárajú systémové riziko pre finančný sektor a je potrebné im predchádzať. Počas počiatočného obdobia pozorovania by sa preto mal zohľadňovať rozsiahly súbor kvalitných aktív, ktorý sa použije na formulovanie vymedzenia požiadavky na krytie likvidity (Liquidity Coverage Requirement – LCR). Pri stanovovaní jednotného vymedzenia likvidných aktív by sa očakávalo, že prinajmenšom štátne a kryté dlhopisy obchodované na transparentných trhoch so stálym pohybom sa budú považovať za aktíva s mimoriadne vysokou likviditou a kreditnou kvalitou. Bolo by tiež vhodné, aby sa aktíva vymedzené v článku 416 ods. 1 písm. a) až c) zahrnuli do vankúša bez obmedzení. Ak inštitúcie použijú túto zásobu likvidity, mali by mať plán na obnovenie svojich rezerv likvidných aktív a príslušné orgány by mali zabezpečiť vhodnosť tohto plánu a jeho vykonanie. |

|

(101) |

Zásoba likvidných aktív by mala byť kedykoľvek k dispozícii na krytie záporných tokov likvidity. Úroveň potrieb likvidity pri krátkodobom nedostatku likvidity by sa mala stanoviť štandardným spôsobom, aby bola zabezpečená jednotná norma spoľahlivosti a rovnaké podmienky. Je potrebné zabezpečiť, aby takéto štandardné stanovenie úrovne potrieb likvidity nemalo neplánované dôsledky pre finančné trhy, rozšírenie úverovej činnosti a hospodársky rast, pričom by sa mali vziať do úvahy rôzne obchodné a investičné modely a finančné prostredie inštitúcií v celej Únii. Na tento účel by požiadavka na krytie likvidity mala podliehať obdobiu sledovania. Komisii by mala byť na základe zistení a správ, ktoré vypracuje EBA, splnomocnená prijať delegovaný akt s cieľom včas zaviesť pre Úniu podrobné a harmonizované požiadavky na krytie likvidity. V záujme zabezpečenia globálnej harmonizácie v oblasti regulácie likvidity by akýkoľvek delegovaný akt na zavedenie požiadavky na krytie likvidity mal byť porovnateľný s požiadavkou na krytie likvidity stanovenou vo finálnom medzinárodnom rámci pre meranie, normy a sledovanie rizika likvidity, ktorý vypracoval BCBS, pričom by mal zohľadňovať špecifiká Únie a národné špecifiká. |

|

(102) |

Na tento účel by mal EBA počas obdobia pozorovania preskúmať a posúdiť okrem iného primeranosť prahovej hodnoty vo výške 60 % likvidných aktív úrovne 1, horné ohraničenie pomeru kladných peňažných tokov k záporným peňažným tokom vo výške 75 % a zavádzanie požiadavky na krytie likvidity od úrovne 60 % od 1. januára 2015 s postupným zvyšovaním na úroveň 100 %. Pri posudzovaní a podávaní správ o jednotných vymedzeniach zásoby likvidných aktív by mal EBA ako základ svojej analýzy zohľadniť vymedzenie vysokokvalitných likvidných aktív (HQLA) podľa BCBS so zreteľom na špecifiká Únie a národné špecifiká. EBA by mal identifikovať tie meny, v prípade ktorých potreby inštitúcií usadených v Únii týkajúce sa likvidných aktív presahujú dostupnosť týchto likvidných aktív v uvedenej mene, no zároveň by mal každoročne preskúmať, či by sa mali uplatniť odchýlky vrátane odchýlok identifikovaných v tomto nariadení. EBA by mal okrem toho každoročne posudzovať, či by sa v súvislosti s každou takouto odchýlkou, ako aj odchýlkami už identifikovanými v tomto nariadení, nemali pri ich využívaní inštitúciami usadenými v Únii zaviesť akékoľvek dodatočné podmienky alebo či by sa existujúce podmienky nemali revidovať. EBA by mal výsledky svojej analýzy predkladať vo výročnej správe Komisii. |

|

(103) |

S cieľom zvýšiť efektívnosť a znížiť administratívne zaťaženie by mal EBA zaviesť ucelený rámec predkladania správ na základe harmonizovaného súboru noriem pre požiadavky na likviditu, ktoré by sa mali uplatňovať v celej Únii. Na tento účel by mal EBA vypracovať jednotné formáty správ a riešenia v oblasti informačných technológií, v ktorých by sa zohľadnili ustanovenia tohto nariadenia alebo smernice 2013/36/EÚ. Do dátumu uplatnenia požiadaviek na likviditu v plnom rozsahu by mali inštitúcie plniť príslušné vnútroštátne požiadavky na predkladanie správ. |

|

(104) |

EBA by mal v spolupráci s ESRB vydať usmernenia týkajúce sa zásad používania zásoby likvidných aktív v stresových situáciách. |

|

(105) |

Nemalo by byť samozrejmé, aby inštitúcie dostávali podporu na zabezpečenie likvidity od iných inštitúcií, ktoré patria do tej istej skupiny, keď majú ťažkosti s plnením svojich platobných záväzkov. Na základe prísnych podmienok a samostatnej dohody všetkých dotknutých príslušných orgánov by však príslušné orgány mali mať možnosť oslobodiť konkrétne inštitúcie od uplatňovania požiadavky na likviditu a uplatniť na tieto inštitúcie konsolidovanú požiadavku s cieľom umožniť inštitúciám, aby svoju likviditu riadili centrálne na úrovni skupiny alebo podskupiny. |

|

(106) |

Keď sa požiadavka na likviditu stane záväzným opatrením, v rovnakom zmysle by sa na toky likvidity medzi dvomi inštitúciami, ktoré patria do tej istej skupiny a ktoré podliehajú konsolidovanému dohľadu, mali v prípade neudelenia výnimky uplatniť preferenčné úrokové sadzby na kladný peňažný tok a záporný peňažný tok len v tých prípadoch, keď sa zavedú všetky potrebné ochranné opatrenia. Takéto osobitné preferenčné zaobchádzanie by sa malo úzko vymedziť a spojiť so splnením viacerých prísnych a objektívnych podmienok. Toto osobitné zaobchádzanie uplatniteľné na daný tok v rámci skupiny by sa malo získať na základe metodiky s použitím objektívnych kritérií a parametrov v záujme určenia konkrétnych úrovní pre kladný peňažný tok a záporný peňažný tok medzi inštitúciou a protistranou. Komisii by sa na základe zistení a správy, ktorú vypracuje EBA, mala v prípade potreby a ako súčasť delegovaného aktu, ktorý prijme podľa tohto nariadenia na upresnenie požiadavky na krytie likvidity udeliť právomoc prijať delegované akty s cieľom ustanoviť tieto osobitné zaobchádzania v rámci skupiny, metodiku i objektívne kritériá, ktoré sú s nimi spojené, a spôsoby prijímania spoločných rozhodnutí v súvislosti s posudzovaním týchto kritérií. |

|

(107) |

Dlhopisy vydané National Asset Management Agency (NAMA) v Írsku majú osobitný význam pre ozdravenie írskeho bankového sektora a ich vydanie bolo povolené ešte pred schválením zo strany členských štátov a boli schválené Komisiou ako štátna pomoc v zmysle podporného opatrenia zavedeného na odstránenie toxických aktív zo súvah niektorých úverových inštitúcií. Vydanie týchto dlhopisov ako prechodné opatrenie podporené zo strany Komisie a ECB je neoddeliteľnou súčasťou reštrukturalizácie írskeho bankového systému. Za tieto dlhopisy ručí írska vláda a z hľadiska menových orgánov predstavujú prípustný kolaterál. Komisia by sa mala zaoberať osobitnými mechanizmami zachovania predchádzajúceho stavu v súvislosti s prevoditeľnými aktívami vydanými alebo zaručenými subjektmi, ktoré dostali súhlas Únie v oblasti štátnej pomoci v rámci delegovaného aktu, ktorý prijme podľa tohto nariadenia na upresnenie požiadavky na krytie likvidity. Komisia by mala v tejto súvislosti zohľadniť skutočnosť, že inštitúciám, ktoré počítajú požiadavky na krytie likvidity v súlade s týmto nariadením, by sa malo povoliť zahŕňať až do decembra 2019 nadradené dlhopisy NAMA medzi aktíva s mimoriadne vysokou likviditou a kreditnou kvalitou. |

|

(108) |

Podobne dlhopisy emitované správcovskou spoločnosťou Spanish Asset Management Company majú osobitný význam pre ozdravenie španielskeho bankového sektora a sú prechodným opatrením podporeným Komisiou a ECB, ktoré tvorí neoddeliteľnú súčasť reštrukturalizácie španielskeho bankového systému. Komisia by sa mala v rámci delegovaného aktu, ktorý prijme podľa tohto nariadenia na upresnenie požiadavky na krytie likvidity zaoberať osobitnými mechanizmami týkajúcimi sa zachovania predchádzajúceho stavu v súvislosti s prevoditeľnými aktívami emitovanými alebo zaručenými subjektmi, ktoré dostali súhlas Únii v oblasti štátnej pomoci, keďže emitovanie uvedených dlhopisov sa predpokladá v memorande o porozumení týkajúcom sa podmienenosti politiky v oblasti finančného sektora, ktoré 23. júla 2012 podpísali Komisia a španielske orgány, a prevod aktív musí schváliť Komisia ako opatrenie štátnej pomoci prijaté na odstránenie toxických aktív zo súvah niektorých úverových inštitúcií, pokiaľ za ne ručí španielska vláda, a z hľadiska menových orgánov predstavujú prípustný kolaterál. Komisia by mala v tejto súvislosti zohľadniť skutočnosť, že inštitúciám, ktoré počítajú požiadavky na krytie likvidity v súlade s týmto nariadením, by sa malo povoliť zahŕňať minimálne do decembra 2023 nadradené dlhopisy Spanish Asset Management Company medzi aktíva s mimoriadne vysokou likviditou a kreditnou kvalitou. |

|

(109) |

Na základe správ, ktoré predkladá EBA, a pri príprave návrhu delegovaného aktu týkajúceho sa požiadaviek na likviditu by Komisia mala tiež zvážiť, či by sa s nadradenými dlhopismi emitovanými právnickými osobami, ktoré majú podobné postavenie ako NAMA v Írsku alebo Spanish Asset Management Company, boli zriadené na rovnaký účel a majú osobitný význam pre ozdravenie bánk v akomkoľvek inom členskom štáte, malo zaobchádzať rovnako, pokiaľ za ne ručí ústredná vláda príslušného členského štátu a z hľadiska menových orgánov predstavujú prípustný kolaterál. |

|

(110) |

Pri tvorbe návrhu regulačných technických predpisov na určenie metódy merania dodatočného záporného peňažného toku by mala EBA zohľadniť ako metódu takéhoto merania štandardizovaný prístup stanovenia historického obdobia. |

|

(111) |

Inštitúcie by až do zavedenia pomeru čistého stabilného financovania (Net Stable Funding Ratio, ďalej len „NSFR“) ako záväzného minimálneho štandardu mali dodržiavať všeobecnú povinnosť financovania. Všeobecná povinnosť financovania by nemala byť požiadavkou na určitý pomer. Ak sa pred zavedením NSFR zavedie na základe vnútroštátneho ustanovenia ako minimálny štandard pomer stabilného financovania, inštitúcie by mali dodržiavať tento minimálny štandard. |

|

(112) |

Okrem krátkodobých potrieb likvidity by inštitúcie mali prijať aj štruktúry financovania, ktoré sú stabilné v dlhodobejšom horizonte. V decembri 2010 BCBS odsúhlasil, že pomer čistého stabilného financovania sa do 1. januára 2018 zmení na minimálny štandard a že BCBS zavedie dôsledné postupy v oblasti predkladania správ s cieľom monitorovať tento pomer počas prechodného obdobia, bude aj naďalej skúmať dôsledky týchto štandardov na finančné trhy, rozširovanie úverovej činnosti a hospodársky rast a v prípade potreby riešiť neplánované dôsledky. BCBS preto odsúhlasil, že NSFR bude podliehať obdobiu sledovania a bude zahŕňať doložku o preskúmaní. V tejto súvislosti by mal EBA na základe predkladania správ, ktoré sa vyžaduje v tomto nariadení, vyhodnotiť, ako by sa mala navrhnúť požiadavka na stabilné financovanie. S cieľom zaviesť takúto požiadavku do roku 2018 by na základe tohto hodnotenia Komisia mala predložiť Európskemu parlamentu a Rade správu spolu s akýmikoľvek vhodnými návrhmi. |

|

(113) |

Nedostatky v správe a riadení spoločností v celom rade inštitúcií prispeli k nadmernému a neobozretnému riskovaniu v bankovom sektore, čo malo za následok zlyhanie jednotlivých inštitúcií a systémové problémy. |

|

(114) |

S cieľom umožniť monitorovanie postupov v oblasti správy a riadenia spoločností v prípade inštitúcií a zlepšiť trhovú disciplínu by inštitúcie mali zverejňovať svoje opatrenia v oblasti správy a riadenia spoločností. Ich riadiace orgány by mali schváliť a zverejniť vyhlásenie, v ktorom uistia verejnosť, že tieto opatrenia sú primerané a účinné. |

|

(115) |

S cieľom zohľadniť rôznorodosť obchodných modelov inštitúcií na vnútornom trhu by sa mali dôkladne preskúmať niektoré dlhodobé štrukturálne požiadavky, ako je NSFR a ukazovateľ finančnej páky, aby sa podporili rôznorodé stabilné bankové štruktúry, ktoré slúžia a mali by naďalej slúžiť hospodárstvu Únie. |

|

(116) |