|

28.2.2014

|

PL

|

Dziennik Urzędowy Unii Europejskiej

|

L 60/34

|

DYREKTYWA PARLAMENTU EUROPEJSKIEGO I RADY 2014/17/UE

z dnia 4 lutego 2014 r.

w sprawie konsumenckich umów o kredyt związanych z nieruchomościami mieszkalnymi i zmieniająca dyrektywy 2008/48/WE i 2013/36/UE oraz rozporządzenie (UE) nr 1093/2010

(Tekst mający znaczenie dla EOG)

PARLAMENT EUROPEJSKI I RADA UNII EUROPEJSKIEJ,

uwzględniając Traktat o funkcjonowaniu Unii Europejskiej, w szczególności jego art. 114,

uwzględniając wniosek Komisji Europejskiej,

po przekazaniu projektu aktu ustawodawczego parlamentom narodowym,

uwzględniając opinię Europejskiego Banku Centralnego (1),

uwzględniając opinię Europejskiego Komitetu Ekonomiczno-Społecznego (2),

stanowiąc zgodnie ze zwykłą procedurą ustawodawczą (3),

a także mając na uwadze, co następuje:

|

(1)

|

W marcu 2003 r. Komisja rozpoczęła proces wskazywania przeszkód występujących na wewnętrznym rynku umów o kredyt związanych z nieruchomościami mieszkalnymi oraz oceny skutków tych przeszkód. W dniu 18 grudnia 2007 r. Komisja przyjęła białą księgę dotyczącą integracji rynków kredytu hipotecznego w UE. W tej białej księdze Komisja ogłosiła zamiar dokonania oceny skutków, między innymi, wariantów polityk dotyczących informacji przedumownych, kredytowych baz danych, zdolności kredytowej, rzeczywistej rocznej stopy oprocentowania (RRSO) i udzielania porad w odniesieniu do umów o kredyt. Komisja powołała Grupę Ekspertów ds. Historii Kredytowej, wspierającą Komisję przy opracowywaniu środków mających na celu poprawę dostępności, porównywalności i kompletności danych kredytowych. Rozpoczęto także badania dotyczące roli i działalności pośredników kredytowych i instytucji niekredytowych oferujących umowy o kredyt związane z nieruchomościami mieszkalnymi.

|

|

(2)

|

Zgodnie z Traktatem o funkcjonowaniu Unii Europejskiej (TFUE) rynek wewnętrzny jest obszarem pozbawionym granic wewnętrznych, na którym zapewniony jest swobodny przepływ towarów i usług oraz swoboda przedsiębiorczości. Rozwinięcie w ramach tego obszaru bardziej przejrzystego i skutecznego rynku kredytów jest niezmiernie ważne dla wspierania rozwoju działalności transgranicznej i utworzenia wewnętrznego rynku umów o kredyt związanych z nieruchomościami mieszkalnymi. W systemach prawnych poszczególnych państw członkowskich występują znaczące różnice pod względem prowadzenia działalności polegającej na oferowaniu umów o kredyt związanych z nieruchomościami mieszkalnymi oraz pod względem regulacji pośredników kredytowych i instytucji niekredytowych oferujących umowy o kredyt związane z nieruchomościami mieszkalnymi oraz nadzoru nad tymi podmiotami. Takie różnice stwarzają przeszkody, które ograniczają poziom działalności transgranicznej po stronie podaży i popytu, co w konsekwencji ogranicza konkurencję i ofertę na rynku, podnosi koszty udzielania kredytów ponoszone przez podmioty je oferujące, a nawet uniemożliwia im prowadzenie działalności.

|

|

(3)

|

Kryzys finansowy pokazał, że nieodpowiedzialne zachowanie uczestników rynku może naruszyć podstawy systemu finansowego, prowadząc do braku zaufania u wszystkich stron, w szczególności konsumentów, oraz wywierając potencjalnie poważne konsekwencje społeczne i gospodarcze. Wielu konsumentów straciło zaufanie do sektora finansowego, a kredytobiorcy mieli coraz większe trudności ze spłatą swoich kredytów, co doprowadziło do wzrostu liczby przypadków zaległości w spłacie i egzekucji z nieruchomości. W związku z tym grupa G-20 zleciła Radzie Stabilności Finansowej ustanowienie zasad dotyczących należytych standardów zawierania umów o kredyt związanych z nieruchomościami mieszkalnymi. Chociaż niektóre z najpoważniejszych problemów związanych z kryzysem finansowym wystąpiły poza Unią, konsumenci w Unii są bardzo zadłużeni – ich zadłużenie stanowią w dużej mierze kredyty związane z nieruchomościami mieszkalnymi. Należy zatem zapewnić, by unijne ramy regulacyjne w tej dziedzinie były solidne, spójne z międzynarodowymi zasadami i by właściwie wykorzystywały szereg dostępnych narzędzi, które mogą obejmować: wskaźnik wartości kredytu do wartości nieruchomości, wartości kredytu do dochodu, zadłużenia do dochodu lub inne podobne wskaźniki, poniżej których żaden kredyt nie zostałby uznany za akceptowalny, lub też inne środki wyrównawcze w sytuacjach, gdy odnośne ryzyko jest większe dla konsumentów lub gdy trzeba zapobiegać nadmiernemu zadłużeniu gospodarstw domowych. W związku z problemami, które uwidoczniły się w trakcie kryzysu finansowego, i z myślą o zapewnieniu skutecznego i konkurencyjnego rynku wewnętrznego przyczyniającego się do stabilności finansowej, Komisja zaproponowała w swoim komunikacie z dnia 4 marca 2009 r. zatytułowanym „Realizacja europejskiego planu naprawy” środki odnoszące się do umów o kredyt związanych z nieruchomościami mieszkalnymi, między innymi solidne ramy dotyczące pośrednictwa kredytowego, w kontekście zapewnienia na przyszłość odpowiedzialnych i wiarygodnych rynków oraz przywrócenia zaufania konsumentów. Komisja potwierdziła swoje zobowiązanie na rzecz skutecznego i konkurencyjnego rynku wewnętrznego w swoim komunikacie z dnia 13 kwietnia 2011 r. pt. „Akt o jednolitym rynku: dwanaście dźwigni na rzecz pobudzenia wzrostu gospodarczego i wzmocnienia zaufania”.

|

|

(4)

|

Wskazano szereg problemów występujących na rynkach kredytu hipotecznego w Unii, związanych z nieodpowiedzialnym udzielaniem i zaciąganiem kredytów, oraz potencjalne możliwości występowania nieodpowiedzialnego zachowania uczestników rynku, w tym pośredników kredytowych i instytucji niekredytowych. Niektóre problemy dotyczyły kredytów denominowanych w walucie obcej, które konsumenci zaciągnęli w danej walucie, aby skorzystać z oferowanej stopy oprocentowania, nie posiadając jednak odpowiednich informacji na temat związanego z tym ryzyka kursowego lub nie rozumiejąc dostatecznie takiego ryzyka. Problemy te wynikają z niedoskonałości rynku i nieprawidłowości regulacyjnych, a także z innych czynników, takich jak ogólny klimat gospodarczy i niski poziom wiedzy finansowej. Inne problemy to nieskuteczność, niespójność lub brak systemów dotyczących pośredników kredytowych i instytucji niekredytowych oferujących kredyty związane z nieruchomościami mieszkalnymi. Wskazane problemy mają potencjalnie znaczące skutki zewnętrzne natury makroekonomicznej, mogą być szkodliwe dla konsumentów, stanowić przeszkody gospodarcze lub prawne w prowadzeniu działalności transgranicznej oraz stwarzać nierówne warunki działalności dla różnych podmiotów.

|

|

(5)

|

Aby ułatwić powstanie sprawnie funkcjonującego rynku wewnętrznego o wysokim poziomie ochrony konsumentów w obszarze umów o kredyt związanych z nieruchomościami i aby zapewnić, by konsumenci poszukujący ofert takich umów mieli pewność, że instytucje, z którymi nawiązują kontakt, działają w sposób profesjonalny i odpowiedzialny, należy ustanowić w niektórych obszarach zharmonizowane unijne ramy prawne, z uwzględnieniem różnic w umowach o kredyt wynikających w szczególności z różnic istniejących na krajowych i regionalnych rynkach nieruchomości.

|

|

(6)

|

Niniejsza dyrektywa powinna zatem spowodować rozwój bardziej przejrzystego, skutecznego i konkurencyjnego rynku wewnętrznego poprzez spójne, elastyczne i uczciwe umowy o kredyt związane z nieruchomościami, a jednocześnie promować zrównoważone udzielanie i zaciąganie kredytów oraz włączenie społeczne pod względem finansowym, zapewniając przez to wysoki stopień ochrony konsumentów.

|

|

(7)

|

Aby stworzyć prawdziwy rynek wewnętrzny o wysokim i równoważnym poziomie ochrony konsumenta, niniejsza dyrektywa zawiera przepisy podlegające maksymalnej harmonizacji w odniesieniu do dostarczania informacji przedumownych za pomocą ujednoliconego formatu Europejskiego Ujednoliconego Formularza Kredytowego (ESIS) oraz obliczania RRSO. Zważywszy jednak na specyfikę umów o kredyt związanych z nieruchomościami oraz zróżnicowane poziomy rozwoju rynków i warunki w państwach członkowskich, w szczególności w zakresie struktury rynku i jego uczestników, dostępnych kategorii produktów i procedur udzielania kredytu, państwa członkowskie powinny mieć możliwość utrzymania lub wprowadzenia surowszych przepisów niż zawarte w niniejszej dyrektywie w tych dziedzinach, których nie wskazano szczegółowo jako dziedzin podlegających maksymalnej harmonizacji. Takie ukierunkowane podejście jest konieczne, aby uniknąć negatywnych skutków dotyczących poziomu ochrony konsumentów w dziedzinie zawierania umów o kredyt objętych zakresem niniejszej dyrektywy. Państwa członkowskie powinny np. mieć możliwość utrzymania lub wprowadzenia surowszych przepisów odnoszących się do wymogów dotyczących wiedzy i kompetencji w odniesieniu do personelu i instrukcji dotyczących wypełnienia ESIS.

|

|

(8)

|

Niniejsza dyrektywa powinna poprawić warunki do ustanowienia i funkcjonowania rynku wewnętrznego poprzez zbliżenie przepisów prawnych państw członkowskich oraz wprowadzenie standardów jakości dla niektórych usług, w szczególności w odniesieniu do dystrybucji i udzielania kredytów przez kredytodawców i pośredników kredytowych, a także poprzez promowanie dobrych praktyk. Wprowadzenie standardów jakości dla usług obejmujących udzielanie kredytów wiąże się z koniecznością wprowadzenia pewnych przepisów dotyczących wymogów w zakresie dopuszczania do prowadzenia działalności, a także wymogów nadzorczych i wymogów ostrożnościowych.

|

|

(9)

|

W obszarach nieobjętych niniejszą dyrektywą państwa członkowskie mają swobodę utrzymania bądź wprowadzania przepisów prawa krajowego. W szczególności państwa członkowskie mogą utrzymać lub wprowadzić przepisy krajowe w takich obszarach, jak prawo zobowiązań w odniesieniu do ważności umów o kredyt, prawo rzeczowe, rejestracja gruntów, informacje umowne i – o ile nie są one uregulowane w niniejszej dyrektywie – kwestie po zawarciu umowy. Państwa członkowskie mogą postanowić, że rzeczoznawca lub firma rzeczoznawcza lub notariusze mogą być wybierani w drodze wzajemnego porozumienia między stronami. Z uwagi na różnice występujące w państwach członkowskich, jeśli chodzi o procedury kupna lub sprzedaży nieruchomości mieszkalnych, kredytodawcy lub pośrednicy kredytowi mają możliwość starania się o otrzymanie wcześniejszych płatności od konsumentów, przy założeniu, że takie płatności mogłyby przyczynić się do zawarcia umowy o kredyt bądź zakup lub sprzedaż nieruchomości; możliwe przy tym jest nadużywanie takich praktyk, zwłaszcza gdy konsumenci nie są obeznani z wymogami i zwykłą praktyką w danym państwie członkowskim. W związku z tym należy umożliwić państwom członkowskim nakładanie ograniczeń w odniesieniu do takich płatności.

|

|

(10)

|

Niniejsza dyrektywa powinna mieć zastosowanie niezależnie od tego, czy kredytodawca lub pośrednik kredytowy jest osobą prawną czy fizyczną. Niniejsza dyrektywa nie wpływa jednak na prawo państw członkowskich do określenia, w zgodzie z prawem unijnym, że w roli kredytodawcy lub pośrednika kredytowego na mocy niniejszej dyrektywy mogą występować wyłącznie osoby prawne lub niektóre typy osób prawnych.

|

|

(11)

|

Ponieważ konsumenci i przedsiębiorstwa nie są w takiej samej sytuacji, nie potrzebują takiego samego poziomu ochrony. O ile istotne jest zagwarantowanie praw konsumentów za pomocą przepisów, od których nie można odstąpić w umowie, to rozsądne jest umożliwienie przedsiębiorstwom i organizacjom zawierania innych umów.

|

|

(12)

|

Definicja konsumenta powinna obejmować osoby fizyczne występujące w charakterze niezwiązanym z ich działalnością handlową, gospodarczą lub zawodową. Jednakże w przypadku umów o dwojakim celu, gdy umowa zawierana jest w celach, które częściowo są związane z działalnością handlową, gospodarczą lub zawodową danej osoby, a częściowo nie są z nią związane, a cel handlowy, gospodarczy lub zawodowy jest do tego stopnia ograniczony, że nie jest dominujący w ogólnym kontekście umowy, taka osoba również powinna być uznawana za konsumenta.

|

|

(13)

|

Niniejsza dyrektywa reguluje umowy o kredyt, które odnoszą się wyłącznie lub w przeważającej mierze do nieruchomości mieszkalnych, jednak nie uniemożliwia ona państwom członkowskim rozszerzenia zakresu środków podjętych zgodnie z niniejszą dyrektywą tak, aby chronić konsumentów w odniesieniu do umów o kredyt związanych z innymi formami nieruchomości, ani nie uniemożliwia im regulowania takich umów o kredyt w inny sposób.

|

|

(14)

|

Definicje zawarte w niniejszej dyrektywie określają zakres harmonizacji. Obowiązki państw członkowskich związane z transpozycją niniejszej dyrektywy powinny zatem być ograniczone do takiego zakresu, jaki wyznaczają te definicje. Na przykład spoczywające na państwach członkowskich obowiązki transponowania niniejszej dyrektywy są ograniczone do umów o kredyt zawieranych z konsumentami, tzn. osobami fizycznymi, które – w transakcjach objętych niniejszą dyrektywą – występują w charakterze niezwiązanym ze swoją działalnością handlową, gospodarczą lub zawodową. Podobnie państwa członkowskie mają obowiązek transponowania przepisów niniejszej dyrektywy regulujących działalność osób występujących jako pośrednicy kredytowi zdefiniowani w niniejszej dyrektywie. Niniejsza dyrektywa nie powinna jednak naruszać możliwości stosowania przez państwa członkowskie, zgodnie z prawem unijnym, niniejszej dyrektywy w dziedzinach, które nie są objęte zakresem jej zastosowania. Ponadto definicje zawarte w niniejszej dyrektywie nie naruszają możliwości przyjęcia przez państwa członkowskie w ramach przepisów krajowych poddefinicji służących konkretnym celom, pod warunkiem że w dalszym ciągu są one zgodne z definicjami zawartymi w niniejszej dyrektywie. Na przykład państwa członkowskie powinny móc określić w prawie krajowym podkategorie pośredników kredytowych, którzy nie są wymienieni w niniejszej dyrektywie, jeżeli takie podkategorie są niezbędne na szczeblu krajowym, na przykład aby zróżnicować poziom wiedzy i wymogów dotyczących kompetencji, jakie muszą spełniać różni pośrednicy kredytowi.

|

|

(15)

|

Celem niniejszej dyrektywy jest zapewnienie wysokiego poziomu ochrony konsumentów zawierających umowy o kredyt związane z nieruchomościami. Powinna ona zatem mieć zastosowanie do kredytów zabezpieczonych na nieruchomościach, niezależnie od celu kredytu, umów o refinansowanie lub innych umów o kredyt, które mogą pomóc właścicielowi lub współwłaścicielowi utrzymać prawo własności nieruchomości lub gruntu, i kredytów, które są wykorzystywane w celu zakupu nieruchomości w niektórych państwach członkowskich, w tym kredytów, które nie wymagają spłaty kapitału, lub – o ile państwa członkowskie nie wprowadziły odpowiednich ram alternatywnych – kredytów, których celem jest zapewnienie tymczasowego finansowania między sprzedażą jednej nieruchomości a zakupem innej, oraz do zabezpieczonych kredytów na remont nieruchomości mieszkalnej.

|

|

(16)

|

Niniejsza dyrektywa nie powinna mieć zastosowania do niektórych umów o kredyt, w przypadku których kredytodawca wypłaca kwotę kredytu jednorazowo, w regularnych ratach lub w innej formie w zamian za kwotę pochodzącą ze sprzedaży nieruchomości, i których głównym celem jest ułatwienie konsumpcji, takich jak produkty finansowe służące monetyzacji nieruchomości i gwarantujące prawo dożywotniego zamieszkiwania w niej (ang. equity release products) lub inne równoważne produkty specjalistyczne. Takie umowy o kredyt mają specyficzne cechy charakterystyczne, które wykraczają poza zakres niniejszej dyrektywy. Na przykład ocena zdolności kredytowej konsumenta jest nieistotna, ponieważ płatności dokonywane są przez kredytodawcę na rzecz konsumenta, a nie w odwrotnym kierunku. Taka transakcja wymagałaby między innymi udzielenia zupełnie innych informacji przedumownych. Ponadto inne produkty, takie jak sprzedaż nieruchomości z prawem dożywocia (ang. home reversion), które pełnią funkcje podobne do odwróconego kredytu hipotecznego lub dożywotniego kredytu hipotecznego (ang. lifetime mortgage), nie wiążą się z udzieleniem kredytu, w związku z czym nie byłyby objęte zakresem niniejszej dyrektywy.

|

|

(17)

|

Niniejsza dyrektywa nie powinna obejmować innych wyraźnie wymienionych rodzajów niszowych umów o kredyt, które mają inny charakter i występują w nich inne ryzyka niż w standardowych kredytach hipotecznych, dlatego wymagają zindywidualizowanego podejścia, w szczególności umów o kredyt będących wynikiem ugody zawartej przed sądem lub innym organem ustawowym i niektórych rodzajów umów o kredyt, w przypadku których kredyt udzielany jest przez pracodawcę jego pracownikom na określonych warunkach, jak przewidziano już w dyrektywie Parlamentu Europejskiego i Rady 2008/48/WE z dnia 23 kwietnia 2008 r. w sprawie umów o kredyt konsumencki (4). Należy umożliwić państwom członkowskim wyłączenie niektórych umów o kredyt, takich jak umowy dotyczące kredytów udzielanych ograniczonej grupie klientów na korzystnych warunkach lub udzielanych przez unie kredytowe, pod warunkiem że obowiązują odpowiednie alternatywne porozumienia mające na celu zapewnienie osiągnięcia celów polityki związanych ze stabilnością finansową i rynkiem wewnętrznym, bez utrudniania włączenia społecznego pod względem finansowym i dostępu do kredytu. Umowy o kredyt, w ramach których nieruchomość nie ma być użytkowana jako dom, mieszkanie ani inne miejsce zamieszkania przez konsumenta lub członka jego rodziny, natomiast jest użytkowana jako dom, mieszkanie lub inne miejsce zamieszkania na podstawie umowy najmu, charakteryzują się innymi ryzykami i cechami niż standardowe umowy o kredyt, w związku z czym mogą wymagać bardziej szczegółowych ram. Państwa członkowskie powinny mieć zatem możliwość wyłączenia takich umów o kredyt z niniejszej dyrektywy, w przypadku gdy obowiązują dla nich odpowiednie ramy krajowe.

|

|

(18)

|

Niezabezpieczone umowy o kredyt, których celem jest remont nieruchomości mieszkalnej, na łączną kwotę wyższą niż 75 000 EUR powinny podlegać dyrektywie 2008/48/WE w celu zagwarantowania równoważnego poziomu ochrony tym konsumentom i uniknięcia jakichkolwiek luk regulacyjnych pomiędzy tą dyrektywą i niniejszą dyrektywą. Dyrektywa 2008/48/WE powinna w związku z tym zostać odpowiednio zmieniona.

|

|

(19)

|

Ze względu na pewność prawa unijne ramy prawne w obszarze umów o kredyt związanych z nieruchomościami mieszkalnymi powinny być zgodne z innymi aktami prawnymi Unii i uzupełniać je, w szczególności w obszarach ochrony konsumenta i nadzoru ostrożnościowego. Niektóre podstawowe definicje, w tym definicja „konsumenta” i „trwałego nośnika” oraz najważniejsze pojęcia stosowane w standardowych informacjach określających finansowe cechy charakterystyczne kredytu, w tym „całkowita kwota do zapłaty przez konsumenta” i „stopa oprocentowania kredytu”, powinny być zgodne z definicjami zawartymi w dyrektywie 2008/48/WE, aby ta sama terminologia odnosiła się do tych samych faktów, niezależnie od tego, czy kredyt jest kredytem konsumenckim, czy kredytem związanym z nieruchomością mieszkalną. Państwa członkowskie powinny zatem zapewnić w ramach transpozycji niniejszej dyrektywy spójność w zakresie stosowania i interpretacji tych podstawowych definicji i najważniejszych pojęć.

|

|

(20)

|

Aby zapewnić w obszarze kredytu spójne ramy dla konsumentów oraz zminimalizować obciążenia administracyjne dla kredytodawców i pośredników kredytowych, zasadnicza struktura niniejszej dyrektywy powinna w miarę możliwości odpowiadać strukturze dyrektywy 2008/48/WE, w szczególności powinna ona odzwierciedlać następujące koncepcje: że informacje zawarte w reklamie dotyczącej umów o kredyt związanych z nieruchomościami mieszkalnymi powinny być przedstawione konsumentowi w postaci reprezentatywnego przykładu, że szczegółowe informacje przedumowne powinny być przekazane konsumentowi w formie standardowego arkusza informacyjnego, że konsument powinien otrzymać wystarczające wyjaśnienia przed zawarciem umowy o kredyt, że powinna zostać ustanowiona wspólna podstawa obliczania rzeczywistej rocznej stopy oprocentowania (RRSO), z wyłączeniem opłat notarialnych, oraz że kredytodawcy powinni przeprowadzić ocenę zdolności kredytowej konsumenta przed udzieleniem kredytu. Podobnie kredytodawcom należy zapewnić niedyskryminujący dostęp do odpowiednich baz danych o kredytach, aby zapewnić warunki działania jednakowe z tymi, jakie wynikają z przepisów dyrektywy 2008/48/WE. Podobnie jak w przypadku dyrektywy 2008/48/WE, niniejsza dyrektywa powinna zapewniać wszystkim kredytodawcom oferującym umowy o kredyt związane z nieruchomościami odpowiednią procedurę dopuszczania do działalności oraz odpowiedni nadzór nad nimi, a także ustanawiać wymogi dotyczące ustanowienia mechanizmów pozasądowego rozstrzygania sporów i dostępu do tych mechanizmów.

|

|

(21)

|

Niniejsza dyrektywa powinna uzupełniać dyrektywę 2002/65/WE Parlamentu Europejskiego i Rady z dnia 23 września 2002 r. dotyczącą sprzedaży konsumentom usług finansowych na odległość (5), która zawiera wymóg, by w przypadku sprzedaży na odległość konsument był informowany o istnieniu lub braku prawa do odstąpienia od umowy, i przewiduje prawo do odstąpienia od umowy. Jednak o ile dyrektywa 2002/65/WE przewiduje możliwość przekazania przez dostawcę informacji przedumownych już po zawarciu umowy, byłoby to niewłaściwe w przypadku umów o kredyt związanych z nieruchomościami mieszkalnymi ze względu na wagę tego zobowiązania finansowego dla konsumenta. Niniejsza dyrektywa nie powinna naruszać ogólnych krajowych przepisów prawa zobowiązań dotyczących ważności, zawierania lub skutków umowy, o ile ogólne aspekty prawa zobowiązań nie są uregulowane niniejszą dyrektywą.

|

|

(22)

|

Równocześnie ważne jest uwzględnienie takich elementów specyficznych umów o kredyt związanych z nieruchomościami mieszkalnymi, które uzasadniają odmienne podejście. Ze względu na charakter i możliwe dla konsumenta konsekwencje umowy o kredyt związanej z nieruchomością mieszkalną, materiały reklamowe i dostosowane do indywidualnych potrzeb konsumenta informacje przedumowne powinny obejmować odpowiednie ostrzeżenia przed ryzykiem szczególnym, na przykład ostrzeżenia o potencjalnym wpływie, jaki wahania kursów wymiany walut mogą mieć na kwotę, którą konsument musi spłacić, oraz – o ile państwa członkowskie uznają to za stosowne – o charakterze i konsekwencjach ustanowienia zabezpieczenia. Zgodnie ze stosowanym już w tym sektorze dobrowolnym podejściem w zakresie kredytów mieszkaniowych, oprócz dostosowanych do indywidualnych potrzeb konsumenta informacji przedumownych w każdym momencie powinny być dostępne ogólne informacje przedumowne. Ponadto w celu uwzględnienia doświadczeń wynikających z kryzysu finansowego, tak by zagwarantować rzetelne udzielanie kredytów, uzasadnione jest podejście zróżnicowane. W tym kontekście należy wzmocnić przepisy dotyczące oceny zdolności kredytowej w porównaniu z przepisami dotyczącymi kredytu konsumenckiego, pośrednicy kredytowi powinni również przekazywać bardziej dokładne informacje na temat ich statusu i powiązań z kredytodawcami, aby ujawnić potencjalne konflikty interesów, a wszystkie podmioty biorące udział w zawieraniu umów o kredyt związanych z nieruchomościami powinny być odpowiednio dopuszczone do działalności i być objęte nadzorem.

|

|

(23)

|

Konieczne jest uregulowanie niektórych dodatkowych dziedzin, aby odzwierciedlić specyfikę kredytów związanych z nieruchomościami mieszkalnymi. Z uwagi na znaczenie transakcji należy zapewnić, by konsumenci mieli wystarczającą ilość czasu, a mianowicie co najmniej siedem dni, na przeanalizowanie konsekwencji. Państwa członkowskie powinny mieć swobodę w kwestii określenia tego wystarczającego czasu albo jako okresu na zastanowienie przed zawarciem umowy o kredyt, okresu odstąpienia od umowy o kredyt po jej zawarciu, albo jako połączenia obu tych okresów. Państwa członkowskie powinny mieć możliwość nałożenia na konsumentów wymogu skorzystania z okresu na zastanowienie w wymiarze nieprzekraczającym 10 dni; właściwe jest jednak również, by w innych przypadkach konsumenci, którzy zechcą kontynuować procedurę w trakcie okresu na zastanowienie, mogli to uczynić, a także by z uwagi na pewność prawa w kontekście transakcji dotyczących nieruchomości państwa członkowskie mogły przewidzieć, że okres na zastanowienie powinien zakończyć się lub prawo do odstąpienia od umowy powinno wygasnąć, w przypadku gdy konsument podejmie jakiekolwiek działanie, które na mocy prawa krajowego będzie skutkowało stworzeniem lub przeniesieniem prawa własności związanego ze środkami finansowymi uzyskanymi dzięki umowie o kredyt lub z wykorzystaniem takich środków, bądź – w stosownych przypadkach – przeniesieniem środków finansowych na osobę trzecią.

|

|

(24)

|

Z uwagi na specyfikę umów o kredyt związanych z nieruchomościami mieszkalnymi kredytodawcy powszechnie oferują konsumentom zestaw produktów lub usług, które można zakupić wraz z umową o kredyt. W związku z tym i zważywszy na znaczenie takich umów dla konsumentów, należy określić szczególne zasady dotyczące sprzedaży wiązanej. Połączenie umowy o kredyt w pakiet z co najmniej jedną inną usługą lub produktem o charakterze finansowym jest dla kredytodawców jednym ze sposobów zdywersyfikowania ich oferty i konkurowania między sobą, pod warunkiem że elementy wchodzące w skład pakietu można również zakupić oddzielnie. O ile połączenie umowy o kredyt w pakiet z co najmniej jedną inną usługą lub produktem o charakterze finansowym może być dla konsumentów korzystne, może to negatywnie wpłynąć na mobilność konsumentów i ich zdolność do podejmowania przemyślanych decyzji, chyba że elementy wchodzące w skład pakietu można zakupić oddzielnie. Istotne jest, by zapobiec takim praktykom, jak wiązana sprzedaż niektórych produktów, która może skłaniać konsumentów do zawierania umów o kredyt nieleżących w ich najlepszym interesie, jednakże bez ograniczania sprzedaży łączonej produktów, co może być dla konsumentów korzystne. Państwa członkowskie powinny jednak w dalszym ciągu uważnie monitorować detaliczne rynki usług finansowych w celu zapewnienia, by praktyki sprzedaży łączonej nie zakłócały decyzji konsumentów ani konkurencji na rynku.

|

|

(25)

|

Co do zasady sprzedaż wiązana nie powinna być dozwolona, chyba że dana usługa finansowa lub produkt finansowy zaoferowane łącznie z umową o kredyt nie mogą być zaoferowane oddzielnie, ponieważ stanowią one w pełni zintegrowaną część kredytu, np. w przypadku zabezpieczonego kredytu w rachunku bieżącym. W innych przypadkach może być jednak zasadne, by kredytodawcy oferowali lub sprzedawali umowę o kredyt w pakiecie z rachunkiem płatniczym, rachunkiem oszczędnościowym, produktem inwestycyjnym lub produktem emerytalnym, np. w przypadku gdy kapitał na rachunku jest wykorzystywany do spłaty kredytu lub jest warunkiem wstępnym zgromadzenia zasobów w celu uzyskania kredytu lub w sytuacjach gdy przykładowo produkt inwestycyjny lub prywatny produkt emerytalny służą jako dodatkowe zabezpieczenie kredytu. O ile jest zasadne, by kredytodawcy mogli wymagać od konsumenta posiadania odpowiedniej polisy ubezpieczeniowej w celu zagwarantowania spłaty kredytu lub ubezpieczenia wartości zabezpieczenia, konsument powinien mieć możliwość wybrania własnego ubezpieczyciela, pod warunkiem że jego polisa ubezpieczeniowa odznacza się równoważnym poziomem gwarancji co polisa ubezpieczeniowa proponowana lub oferowana przez kredytodawcę. Co więcej, państwa członkowskie mogą całkowicie lub częściowo ustandaryzować pokrycie zapewniane przez umowy ubezpieczeniowe tak, aby ułatwić porównywanie różnych ofert konsumentom, którzy pragną dokonać takiego porównania.

|

|

(26)

|

Ważne jest zapewnienie, by nieruchomość mieszkalna była odpowiednio wyceniona przed zawarciem umowy o kredyt oraz – w szczególności jeżeli wycena dotyczy pozostałej do spłaty części zobowiązania konsumenta – w razie zaległości w spłacie. W związku z tym państwa członkowskie powinny zapewnić istnienie wiarygodnych standardów wyceny. Aby standardy wyceny można było uznać za wiarygodne, powinny one uwzględniać międzynarodowo uznane standardy wyceny, w szczególności standardy opracowane przez Komitet Międzynarodowych Standardów Wyceny, Europejską Grupę Stowarzyszeń Rzeczoznawców Majątkowych lub Królewski Instytut Rzeczoznawców Majątkowych. Te międzynarodowe uznane standardy wyceny obejmują zasady wysokiej rangi, które wymagają od kredytodawców m.in. przyjęcia i przestrzegania odpowiednich wewnętrznych procesów zarządzania ryzykiem i procesów zarządzania zabezpieczeniami, obejmujące należyte procesy wyceny, przyjęcia standardów i metod wyceny prowadzących do realistycznych i uzasadnionych wycen nieruchomości, aby zapewnić, by wszystkie sprawozdania z wyceny były przygotowywane z odpowiednią biegłością zawodową i odpowiednią starannością, a także by rzeczoznawcy spełniali określone wymogi dotyczące kwalifikacji oraz by prowadzić właściwą, kompleksową i wiarygodną dokumentację wyceny zabezpieczeń. W tym względzie pożądane jest zapewnienie odpowiedniego monitorowania rynków nieruchomości mieszkalnych oraz zapewnienie, by mechanizmy objęte takimi przepisami były zgodne z dyrektywą Parlamentu Europejskiego i Rady 2013/36/UE z dnia 26 czerwca 2013 r. w sprawie dopuszczenia instytucji kredytowych do działalności oraz nadzoru ostrożnościowego instytucji kredytowych i firm inwestycyjnych (6). Transpozycji przepisów niniejszej dyrektywy dotyczących zasad wyceny nieruchomości można dokonać za pomocą prawa lub samoregulacji.

|

|

(27)

|

Z uwagi na poważne konsekwencje egzekucji z nieruchomości dla kredytodawców, konsumentów i potencjalnie stabilności finansowej należy zachęcać kredytodawców do aktywnego podejścia do pojawiającego się ryzyka kredytowego na wczesnym etapie; właściwe jest też wprowadzenie koniecznych środków, aby zapewnić, by kredytodawcy wykazywali się w rozsądnym stopniu cierpliwością i podejmowali rozsądne próby rozwiązania sytuacji za pomocą innych środków przed wszczęciem postępowania egzekucyjnego. W miarę możliwości należy znaleźć rozwiązania, które uwzględniają okoliczności praktyczne i uzasadnione potrzeby związane z kosztami utrzymania ponoszonymi przez konsumenta. W przypadku gdy po przeprowadzeniu postępowania egzekucyjnego zadłużenie wciąż pozostaje niespłacone, państwa członkowskie powinny zapewnić ochronę minimalnych warunków życia i wprowadzić środki ułatwiające spłatę, z uniknięciem nadmiernego zadłużenia w długim terminie. Przynajmniej w przypadku gdy cena uzyskiwana za nieruchomość ma wpływ na kwotę, którą konsument jest dłużny, państwa członkowskie powinny zachęcać kredytodawców do podjęcia rozsądnych kroków w celu uzyskania najkorzystniejszej ceny za nieruchomość stanowiącą przedmiot egzekucji w kontekście warunków rynkowych. Państwa członkowskie nie powinny uniemożliwiać stronom umowy o kredyt wyraźnego uzgadniania, że przeniesienie zabezpieczenia na kredytodawcę wystarczy do spłaty kredytu.

|

|

(28)

|

Pośrednicy często prowadzą więcej rodzajów działalności niż tylko pośrednictwo kredytowe, w szczególności usługi pośrednictwa ubezpieczeniowego lub inwestycyjnego. Niniejsza dyrektywa powinna zatem zapewnić również pewien poziom spójności z dyrektywą 2002/92/WE Parlamentu Europejskiego i Rady z dnia 9 grudnia 2002 r. w sprawie pośrednictwa ubezpieczeniowego (7) i dyrektywą 2004/39/WE Parlamentu Europejskiego i Rady z dnia 21 kwietnia 2004 r. w sprawie rynków instrumentów finansowych (8). W szczególności – aby uprościć proces rozpoczynania działalności w charakterze pośrednika kredytowego i podejmowania działalności transgranicznej – instytucje kredytowe działające na podstawie zezwolenia zgodnie z dyrektywą 2013/36/UE oraz inne instytucje finansowe podlegające równoważnemu systemowi udzielania zezwoleń na mocy prawa krajowego nie powinny podlegać obowiązkowi uzyskania oddzielnego dopuszczenia do działalności w charakterze pośrednika kredytowego. Pełna i bezwarunkowa odpowiedzialność powierzana kredytodawcom i pośrednikom kredytowym za działania powiązanych pośredników kredytowych lub wyznaczonych przedstawicieli powinna dotyczyć wyłącznie działań objętych zakresem zastosowania niniejszej dyrektywy, chyba że państwa członkowskie postanowią tę odpowiedzialność rozszerzyć także na inne obszary.

|

|

(29)

|

Aby zwiększyć zdolność konsumentów do samodzielnego podejmowania świadomych decyzji w zakresie odpowiedzialnego zaciągania pożyczek i zarządzania długiem, państwa członkowskie powinny promować edukację konsumentów w dziedzinie odpowiedzialnego zaciągania pożyczek i zarządzania długiem, w szczególności w odniesieniu do umów o kredyt hipoteczny. Szczególnie istotne jest udzielenie wskazówek konsumentom, którzy po raz pierwszy zaciągają kredyt hipoteczny. W tym względzie Komisja powinna wskazać przykłady najlepszych praktyk, aby ułatwić dalsze opracowywanie środków zwiększających świadomość finansową konsumentów.

|

|

(30)

|

Z uwagi na znaczące ryzyka wiążące się z zaciąganiem pożyczek w walucie obcej konieczne jest zapewnienie środków zapewniających, by konsumenci byli świadomi ryzyka, jakie podejmują, oraz by mieli możliwość zmniejszenia swojej ekspozycji na ryzyko kursowe w całym okresie kredytowania. Ryzyko to można ograniczyć, dając konsumentom prawo do przeliczenia waluty, w której udzielono kredytu, lub w drodze innych ustaleń takich jak: górne limity lub – w sytuacjach, gdy nie wystarczają one, by zmniejszyć ryzyko walutowe – ostrzeżenia.

|

|

(31)

|

Mające zastosowanie ramy prawne powinny dawać konsumentom pewność, że kredytodawcy, pośrednicy kredytowi i wyznaczeni przedstawiciele biorą pod uwagę interesy konsumenta w oparciu o informacje dostępne dla kredytodawcy, pośrednikowi kredytowemu i wyznaczonemu przedstawicielowi w danym momencie i o rozsądne założenia dotyczące sytuacji konsumenta w okresie trwania proponowanej umowy o kredyt. Mogłoby to oznaczać, że kredytodawcy nie powinni prowadzić takiego marketingu kredytów, który w istotnym stopniu zaburza lub prawdopodobnie zaburzy zdolność konsumenta do starannego rozważenia decyzji o wzięciu kredytu, lub że kredytodawca nie powinien posługiwać się udzieleniem kredytu jako jednym z głównych narzędzi marketingowych przy marketingu towarów, usług lub nieruchomości. Jednym z kluczowych aspektów dla zapewnienia takiego zaufania konsumentów jest wymóg zagwarantowania wysokiego poziomu sprawiedliwości, uczciwości i profesjonalizmu w przedmiotowym sektorze, odpowiedniego zarządzania konfliktami interesów, w tym konfliktami wynikającymi z wynagrodzenia, oraz udzielania porad w najlepszym interesie konsumenta.

|

|

(32)

|

Należy zapewnić, by odpowiedni personel kredytodawców, pośredników kredytowych i wyznaczonych przedstawicieli posiadał należyty poziom wiedzy i kompetencji, aby osiągnąć wysoki poziom profesjonalizmu. Niniejsza dyrektywa powinna zatem wymagać wykazania odpowiedniej wiedzy i odpowiednich kompetencji na szczeblu spółki w oparciu o minimalne wymogi dotyczące wiedzy i kompetencji określone w niniejszej dyrektywie. Państwa członkowskie powinny mieć swobodę wprowadzania lub utrzymywania takich wymogów mających zastosowanie do poszczególnych osób fizycznych. Państwa członkowskie mogą zezwolić kredytodawcom, pośrednikom kredytowym i wyznaczonym przedstawicielom na zróżnicowanie poziomów minimalnych wymogów dotyczących wiedzy w zależności od stopnia ich zaangażowania w realizację określonych usług lub procesów. W tym kontekście do personelu zalicza się personel zewnętrzny pracujący na rzecz i w strukturach kredytodawcy, pośrednika kredytowego lub wyznaczonego przedstawiciela, a także ich pracowników. Do celów niniejszej dyrektywy personel bezpośrednio zaangażowany w działalność prowadzoną na mocy niniejszej dyrektywy powinien obejmować personel zajmujący się obsługą klienta i personel stanowiący zaplecze administracyjne, w tym kadrę kierowniczą, odgrywający istotną rolę w procesie zawierania umowy o kredyt. Osoby wykonujące funkcje pomocnicze niezwiązane z procesem zawierania umowy o kredyt (np. pracownicy działu zasobów ludzkich i działu informatycznego) nie powinny być uznawane za personel na mocy niniejszej dyrektywy.

|

|

(33)

|

W przypadku gdy kredytodawca lub pośrednik kredytowy świadczą usługi na terytorium innego państwa członkowskiego w ramach swobody świadczenia usług, ustalenie minimalnych wymogów dotyczących wiedzy i kompetencji mających zastosowanie do personelu powinno leżeć w gestii państwa członkowskiego pochodzenia. Jednakże przyjmujące państwa członkowskie, które uznają to za konieczne, powinny mieć możliwość ustalenia swoich własnych wymogów dotyczących kompetencji w pewnych określonych dziedzinach mających zastosowanie do kredytodawców i pośredników kredytowych świadczących usługi na terytorium danego państwa członkowskiego w ramach swobody świadczenia usług.

|

|

(34)

|

Pamiętając o tym, jak ważne jest zapewnienie, by wymogi dotyczące wiedzy i kompetencji były stosowane i przestrzegane w praktyce, państwa członkowskie powinny wymagać od właściwych organów nadzorowania kredytodawców, pośredników kredytowych i wyznaczonych przedstawicieli oraz upoważnić je do uzyskiwania takich dowodów, jakich potrzebują w celu wiarygodnej oceny przestrzegania wymogów.

|

|

(35)

|

Sposób wynagradzania personelu przez kredytodawców, pośredników kredytowych i wyznaczonych przedstawicieli powinien stanowić jeden z głównych aspektów zapewniania zaufania konsumentów do sektora finansowego. Niniejsza dyrektywa zawiera przepisy dotyczące wynagradzania personelu mające na celu ograniczenie nadużyć przy sprzedaży i sprawienie, aby sposób wynagradzania personelu nie miał niekorzystnego wpływu na stosowanie się do obowiązku uwzględniania interesu konsumenta. W szczególności kredytodawcy, pośrednicy kredytowi i wyznaczeni przedstawiciele nie powinni prowadzić polityki wynagrodzeń w sposób, który zachęcałby personel do zawierania określonej liczby umów o kredyt lub zawierania określonego rodzaju umów o kredyt lub też oferowania konsumentom konkretnych usług dodatkowych bez wyraźnego uwzględnienia interesów i potrzeb konsumenta. W tym kontekście państwa członkowskie mogą stwierdzić konieczność postanowienia, że pewne praktyki, np. pobieranie opłat przez powiązanych pośredników kredytowych, są sprzeczne z interesem konsumenta. Państwa członkowskie powinny również mieć możliwość zastrzeżenia, że wynagrodzenie pobierane przez personel nie zależy od liczby ani rodzaju umów o kredyt zawartych z konsumentem.

|

|

(36)

|

Niniejsza dyrektywa przewiduje harmonizację przepisów w odniesieniu do dziedzin wiedzy i kompetencji, które powinien posiadać personel kredytodawców, pośredników kredytowych i wyznaczonych przedstawicieli w odniesieniu do sporządzania, oferowania i przyznawania umów o kredyt oraz pośrednictwa w tym zakresie. Niniejsza dyrektywa nie przewiduje szczegółowych rozwiązań bezpośrednio związanych z uznawaniem kwalifikacji zawodowych uzyskanych przez daną osobę w jednym państwie członkowskim, aby spełnić wymogi dotyczące wiedzy i kompetencji w innym państwie członkowskim. Dlatego w odniesieniu do warunków uznawania oraz środków wyrównawczych, jakich może wymagać przyjmujące państwo członkowskie od osoby, której dokumenty kwalifikacyjne nie zostały wydane na terenie jej jurysdykcji, powinna mieć nadal zastosowanie dyrektywa 2005/36/WE Parlamentu Europejskiego i Rady z dnia 7 września 2005 r. w sprawie uznawania kwalifikacji zawodowych (9).

|

|

(37)

|

Kredytodawcy i pośrednicy kredytowi często posługują się reklamą, nierzadko eksponującą szczególnie korzystne warunki, aby zainteresować konsumentów określonym produktem. Konsumentów należy zatem chronić przed nieuczciwymi lub wprowadzającymi w błąd praktykami reklamowymi i zapewnić im możliwość porównywania reklam. Niezbędne są szczegółowe przepisy dotyczące reklamy umów o kredyt oraz wykaz elementów, które należy uwzględnić w materiałach reklamowych i marketingowych skierowanych do konsumentów w przypadku, gdy taka reklama określa stopy oprocentowania lub jakiekolwiek liczby związane z kosztem kredytu, aby umożliwić im porównanie różnych ofert. Państwa członkowskie powinny zachować swobodę w zakresie wprowadzenia lub utrzymania w swoim prawie krajowym wymogów dotyczących ujawniania informacji w odniesieniu do reklam, które nie wskazują stopy oprocentowania lub nie zawierają żadnych danych liczbowych dotyczących kosztu kredytu. Wszelkie takie wymogi powinny uwzględniać specyfikę umów o kredyt związanych z nieruchomościami mieszkalnymi. W każdym razie, zgodnie z dyrektywą 2005/29/WE Parlamentu Europejskiego i Rady z dnia 11 maja 2005 r. dotyczącą nieuczciwych praktyk handlowych stosowanych przez przedsiębiorstwa wobec konsumentów na rynku wewnętrznym (10), należy zapewnić, by reklama umów o kredyt nie wprowadzała w błąd w odniesieniu do produktu.

|

|

(38)

|

Reklama zazwyczaj koncentruje się na jednym lub kilku konkretnych produktach, tymczasem konsumenci powinni mieć możliwość podjęcia decyzji na podstawie pełnej wiedzy o całej gamie oferowanych produktów kredytowych. W tym względzie informacje ogólne odgrywają istotną rolę w procesie uświadamiania konsumentów w kwestii szerokiej gamy oferowanych produktów i usług i ich najważniejszych cech. Konsumenci powinni zatem mieć w każdym momencie dostęp do informacji ogólnych na temat oferowanych produktów kredytowych. W przypadku gdy wymóg ten nie ma zastosowania do niepowiązanych pośredników kredytowych, powinno to pozostawać bez uszczerbku dla ciążącego na nich obowiązku dostarczenia konsumentom zindywidualizowanych informacji przedumownych.

|

|

(39)

|

Aby zapewnić jednakowe warunki prowadzenia działalności i aby decyzje konsumentów były oparte na szczegółowych informacjach o oferowanych produktach kredytowych, a nie były zależne od kanału dystrybucji, za pomocą którego uzyskali oni dostęp do danych produktów kredytowych, konsumenci powinni otrzymywać informacje o kredycie niezależnie od tego, czy nawiązują kontakt bezpośrednio z kredytodawcą czy z pośrednikiem kredytowym.

|

|

(40)

|

Konsumenci powinni ponadto otrzymywać zindywidualizowane informacje z odpowiednim wyprzedzeniem przed zawarciem umowy o kredyt, aby mieć możliwość porównania i przeanalizowania charakterystycznych cech poszczególnych produktów kredytowych. Zgodnie z zaleceniem Komisji 2001/193/WE z dnia 1 marca 2001 r. w sprawie informacji przedumownych, jakie mają być udzielane konsumentom przez kredytodawców oferujących kredyty mieszkaniowe (11), Komisja zobowiązała się do monitorowania przestrzegania dobrowolnego kodeksu postępowania w sprawie informacji przedumownych, który zawiera (ESIS), w którym przedstawia się dostosowane do potrzeb kredytobiorcy informacje na temat oferowanej umowy o kredyt. Dane zgromadzone przez Komisję wskazują na potrzebę przeprowadzenia przeglądu treści i formatu arkusza ESIS, aby uzyskać pewność, że będzie on jasny i zrozumiały oraz będzie zawierać wszystkie informacje uznane za istotne dla konsumentów. Treść i format arkusza ESIS powinny uwzględniać udoskonalenia, których wprowadzenie uznano za niezbędne w wyniku badań konsumenckich przeprowadzonych we wszystkich państwach członkowskich. Struktura arkusza, w szczególności kolejność poszczególnych pozycji zawierających informacje, powinna zostać zmieniona, język powinien być bardziej zrozumiały dla czytelnika; ponadto należy połączyć części „nominalna stopa oprocentowania” i „rzeczywista roczna stopa oprocentowania” oraz dodać nowe części, takie jak „elementy zmienne”. Jednym z elementów arkusza ESIS powinna być przykładowa tabela amortyzacji przedstawiana konsumentowi, w przypadku gdy chodzi o kredyt z odroczoną spłatą odsetek, w którym spłata kwoty głównej jest odroczona w początkowym okresie lub gdy stopa oprocentowania kredytu jest stała w całym okresie obowiązywania umowy o kredyt. Państwa członkowskie powinny mieć możliwość określenia, że przykładowa tabela amortyzacji w ramach arkusza ESIS nie jest obowiązkowa dla innych umów o kredyt.

|

|

(41)

|

Badania wśród konsumentów uwidoczniły znaczenie posługiwania się prostym i zrozumiałym językiem w informacjach dostarczanych konsumentom. Z tego powodu terminy zastosowane w arkuszu ESIS nie zawsze są takie same jak terminy prawne zdefiniowane w niniejszej dyrektywie, ale mają takie samo znaczenie.

|

|

(42)

|

Wymogi dotyczące informacji na temat umów o kredyt zawarte w arkuszu ESIS powinny być bez uszczerbku dla unijnych lub krajowych wymogów dotyczących informacji w odniesieniu do innych produktów lub usług, które mogą być oferowane razem z umową o kredyt jako warunki uzyskania umowy o kredyt związanej z nieruchomością, lub oferowanych po to, by uzyskać umowę z niższą stopą oprocentowania, takich jak ubezpieczenie od pożaru lub na życie lub produkty inwestycyjne. W przypadku gdy nie istnieją zharmonizowane przepisy, państwa członkowskie powinny mieć swobodę utrzymywania lub wprowadzania prawa krajowego, np. wymogów dotyczących przekazywania – na etapie poprzedzającym zawarcie umowy – informacji na temat poziomu lichwiarskich stóp oprocentowania lub informacji, które mogą być przydatne do celów edukacji finansowej lub pozasądowego rozstrzygania sporów. Wszelkie dodatkowe informacje powinny być jednak podawane w odrębnym dokumencie, który może być dołączany do arkusza ESIS. Państwa członkowskie powinny mieć możliwość, w swoim języku urzędowym, stosowania w arkuszu ESIS innej terminologii, bez zmiany treści arkusza, a także kolejności podawania informacji, jeżeli jest to konieczne, by użyć języka łatwiej zrozumiałego dla konsumentów.

|

|

(43)

|

Aby zapewnić, by arkusz ESIS dostarczał konsumentom wszystkich właściwych informacji dla podjęcia świadomej decyzji, kredytodawca powinien, wypełniając arkusz ESIS, stosować się do instrukcji zawartych w niniejszej dyrektywie. Państwa członkowskie powinny mieć możliwość rozbudowania lub uszczegółowienia instrukcji wypełniania arkusza ESIS na podstawie instrukcji zawartych w niniejszej dyrektywie. Na przykład państwa członkowskie powinny mieć możliwość bardziej szczegółowego określenia, jakie informacje mają być podane w opisie „rodzaju stopy oprocentowania kredytu”, aby uwzględnić specyfikę produktów i rynków krajowych. Jednakże takie dodatkowe specyfikacje nie powinny być sprzeczne z instrukcjami zawartymi w niniejszej dyrektywie, ani powodować konieczności zmian w tekście wzoru arkusza ESIS, który powinien być w istniejącej postaci reprodukowany przez kredytodawcę. Państwa członkowskie powinny również mieć możliwość dodatkowego uszczegółowienia ostrzeżeń dotyczących umów o kredyt, dostosowanych do charakterystyki rynków i praktyk krajowych, o ile ostrzeżenia takie nie są już wyraźnie ujęte w arkuszu ESIS. Państwa członkowskie powinny mieć możliwość określenia, że kredytodawca jest związany informacjami podanymi w arkuszu ESIS, pod warunkiem że postanawia on udzielić przedmiotowego kredytu.

|

|

(44)

|

Aby konsument mógł porównać cechy charakterystyczne produktów kredytowych i zastanowić się nad nimi, a także uzyskać w razie potrzeby poradę od osoby trzeciej, powinien on otrzymać informacje za pomocą arkusza ESIS bez nieuzasadnionej zwłoki po dostarczeniu przez siebie niezbędnych informacji dotyczących jego potrzeb, sytuacji finansowej i preferencji, a także odpowiednio wcześnie, zanim zwiąże się jakąkolwiek umową o kredyt lub ofertą. W szczególności, w przypadku gdy konsumentowi składa się wiążącą ofertę, powinien jej towarzyszyć arkuszowi ESIS, chyba że arkusz ten został już dostarczony konsumentowi, a cechy charakterystyczne oferty są zgodne z wcześniej dostarczonymi informacjami. Państwa członkowskie mogą jednak przewidzieć obowiązkowe dostarczanie arkusza ESIS zarówno przed złożeniem jakiejkolwiek wiążącej oferty, jak i jednocześnie z wiążącą ofertą, w przypadku gdy nie przekazano wcześniej arkusza ESIS zawierającego takie same informacje. Chociaż arkusz ESIS powinien być zindywidualizowany i odzwierciedlać preferencje wyrażone przez konsumenta, dostarczenie takich zindywidualizowanych informacji nie oznacza obowiązku udzielenia porady. Umowy o kredyt powinny być zawierane wyłącznie wtedy, gdy konsument miał dość czasu na porównanie ofert, oszacowanie ich skutków, uzyskanie w razie potrzeby porady osoby trzeciej i podjął świadomą decyzję o tym, czy przyjąć ofertę.

|

|

(45)

|

W przypadku gdy konsument ma zabezpieczoną umowę o kredyt na zakup nieruchomości lub gruntu, a zabezpieczenie zostało ustalone na okres dłuższy niż okres trwania umowy o kredyt, przy czym konsument może podjąć decyzję o wycofaniu spłaconego już kapitału pod warunkiem podpisania nowej umowy o kredyt, należy przed podpisaniem nowej umowy o kredyt przedstawić konsumentowi nowy arkusz ESIS podający nową RRSO i oparty na specyfice nowej umowy o kredyt.

|

|

(46)

|

Przynajmniej w sytuacji, gdy nie istnieje prawo do odstąpienia od umowy, kredytodawca lub, w odpowiednim wypadku, pośrednik kredytowy lub wyznaczony przedstawiciel powinien przekazać konsumentowi egzemplarz projektu umowy o kredyt w chwili przekazania oferty, która jest wiążąca dla kredytodawcy. W innych przypadkach konsument powinien przynajmniej otrzymać egzemplarz projektu umowy o kredyt w chwili złożenia wiążącej oferty.

|

|

(47)

|

Aby zapewnić możliwie największą przejrzystość i zapobiec nadużyciom wynikającym z ewentualnych konfliktów interesów podczas korzystania przez konsumentów z usług pośredników kredytowych, ci ostatni powinni przed rozpoczęciem świadczenia swoich usług spełnić określone wymogi dotyczące ujawniania informacji. Ujawniane informacje powinny obejmować nazwę pośrednika kredytowego i jego powiązania z kredytodawcami, na przykład informacje, czy biorą oni pod uwagę produkty oferowane przez wielu różnych kredytodawców, czy tylko od ograniczonej ich liczby. Istnienie ewentualnych prowizji lub innych zachęt wypłacanych pośrednikowi kredytowemu przez kredytodawcę lub osoby trzecie w związku z umową o kredyt należy ujawnić konsumentom przed wykonaniem jakiejkolwiek działalności pośrednictwa kredytowego, a na tym etapie konsumenci powinni otrzymać informację o kwocie takich płatności, jeśli jest ona znana, lub o fakcie, że kwota ta zostanie ujawniona w arkuszu ESIS na późniejszym etapie poprzedzającym zawarcie umowy, a także o przysługującym im prawie do otrzymania informacji na temat poziomu takich płatności na tym etapie. Konsumentów należy również informować o wszelkich opłatach, jakie powinni oni uiścić na rzecz pośredników kredytowych w związku ze świadczonymi przez nich usługami. Bez uszczerbku dla przepisów prawa konkurencji państwa członkowskie powinny mieć swobodę wprowadzenia lub utrzymania przepisów zabraniających pobierania od konsumentów opłat przez wszystkich pośredników kredytowych lub niektóre ich kategorie.

|

|

(48)

|

Konsument może jeszcze potrzebować dodatkowej pomocy, aby podjąć decyzję, która umowa o kredyt spośród gamy proponowanych produktów jest dla niego najodpowiedniejsza z punktu widzenia jego potrzeb i sytuacji finansowej. Kredytodawcy i, w odpowiednich przypadkach, pośrednicy kredytowi powinni zapewniać taką pomoc w odniesieniu do produktów kredytowych oferowanych przez nich konsumentom, wyjaśniając konsumentowi odnośne informacje, w tym w szczególności zasadnicze cechy charakterystyczne proponowanych produktów, w sposób dostosowany do jego indywidualnych potrzeb, tak aby mógł on zrozumieć wpływ, jaki mogą one mieć na jego sytuację ekonomiczną. Kredytodawcy, a w stosownych przypadkach pośrednicy kredytowi, powinni dostosować sposób udzielania takich wyjaśnień do okoliczności, w jakich kredyt jest oferowany, oraz potrzeby uzyskania pomocy przez konsumenta, z uwzględnieniem wiedzy i doświadczenia konsumenta w dziedzinie kredytów oraz charakteru poszczególnych produktów kredytowych. Wyjaśnienia te nie powinny same w sobie stanowić osobistej rekomendacji.

|

|

(49)

|

Aby wspierać tworzenie i funkcjonowanie rynku wewnętrznego oraz zapewnić konsumentom w całej Unii wysoki poziom ochrony, koniecznie trzeba jednakowo zapewnić porównywalność informacji dotyczących RRSO w całej Unii.

|

|

(50)

|

Całkowity koszt kredytu ponoszony przez konsumenta powinien obejmować wszystkie koszty, które musi pokryć konsument w związku z daną umową o kredyt, i które są kredytodawcy znane. Koszt ten powinien w związku z tym obejmować odsetki, prowizje, podatki, opłaty dla pośredników kredytowych, koszty wyceny nieruchomości w celach hipotecznych i wszelkie inne opłaty, z wyjątkiem opłat notarialnych, wymagane, by uzyskać kredyt, np. ubezpieczenie na życie, lub by uzyskać kredyt na oferowanych warunkach, np. ubezpieczenie od pożaru. Przepisy niniejszej dyrektywy dotyczące produktów i usług dodatkowych (np. przepisy dotyczące kosztów otwarcia i prowadzenia rachunku bankowego) nie powinny stanowić uszczerbku dla przepisów dyrektywy 2005/29/WE i dyrektywy Rady 93/13/EWG z dnia 5 kwietnia 1993 r. w sprawie nieuczciwych warunków w umowach konsumenckich (12). Z całkowitego kosztu kredytu ponoszonego przez konsumenta powinny zostać wyłączone koszty, które konsument ponosi w związku z zakupem nieruchomości lub gruntu, takie jak związane z tym podatki i opłaty notarialne lub koszty wpisu do księgi wieczystej. Należy obiektywnie ocenić faktyczną wiedzę kredytodawcy na temat tych kosztów, z uwzględnieniem wymogów staranności zawodowej. W tym względzie należy przyjąć, że kredytodawca zna koszty usług dodatkowych, które sam lub w imieniu strony trzeciej oferuje konsumentowi, chyba że ich cena zależy od konkretnych cech konsumenta lub od jego sytuacji.

|

|

(51)

|

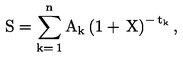

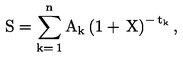

W przypadku gdy korzysta się z informacji szacunkowych, konsumenta powinno się poinformować o tym, a także o tym, że informacje te mają być reprezentatywne dla rozważanego rodzaju umowy lub praktyk. Dodatkowe założenia do obliczania RRSO mają zapewnić konsekwentne obliczanie RRSO oraz porównywalność. Dodatkowe założenia są niezbędne dla określonych rodzajów umów o kredyt, np. w przypadku gdy kwota, okres trwania lub koszt kredytu są niepewne lub zmieniają się w zależności od tego, jak jest realizowana umowa. W przypadku gdy same przepisy nie wystarczają, aby obliczyć RRSO, kredytodawca powinien zastosować dodatkowe założenia określone w załączniku I. Biorąc jednak pod uwagę, że obliczenie RRSO zależeć będzie od warunków indywidualnej umowy o kredyt, należy stosować jedynie te założenia, które są konieczne i istotne z punktu widzenia danego kredytu.

|

|

(52)

|

Aby zapewnić jeszcze większą porównywalność RRSO w ofertach różnych kredytodawców, odstępy czasowe pomiędzy poszczególnymi terminami uwzględnionymi w obliczeniu nie powinny być wyrażane w dniach, jeżeli można je wyrazić za pomocą liczby całkowitej lat, miesięcy lub tygodni. Domyślną konsekwencją powyższego jest to, że jeżeli we wzorze na obliczenie RRSO zastosowano pewne odstępy czasowe, to te same odstępy stosuje się również do ustalenia kwoty odsetek i innych opłat zastosowanych w tym wzorze. Z tego względu kredytodawcy powinni stosować metodę pomiaru odstępów czasowych opisaną w załączniku I, aby uzyskać liczby dotyczące płatności opłat. Powyższe ma jednakże zastosowanie wyłącznie do celów obliczania RRSO i nie ma wpływu na kwoty rzeczywiście pobierane przez kredytodawcę na mocy umowy o kredyt. W przypadku gdy te liczby są różne, konieczne może być wyjaśnienie tego konsumentowi, aby nie wprowadzać go w błąd. Oznacza to, że w przypadku gdy nie ma opłat innych niż odsetki i przy założeniu identycznej metody obliczeniowej, RRSO jest równa efektywnej stopie oprocentowania kredytu.

|

|

(53)

|

Ponieważ wysokość RRSO może na etapie reklamy być przedstawiona jedynie w formie przykładu, to przykład taki powinien być reprezentatywny. W związku z tym powinien on odpowiadać na przykład średniemu okresowi trwania i całkowitej kwocie kredytu udzielanego w przypadku rozważanego rodzaju umowy o kredyt. Przy ustalaniu reprezentatywnego przykładu należy również uwzględnić dominację określonych rodzajów umów o kredyt na konkretnym rynku. Pożądane może być, by każdy kredytodawca opierał reprezentatywny przykład na kwocie kredytu, jaka jest reprezentatywna dla wachlarza produktów tego kredytodawcy i dla zakładanej przez niego bazy klientów, ponieważ w tym względzie mogą występować znaczne różnice pomiędzy kredytodawcami. W odniesieniu do RRSO podanej w arkuszu ESIS należy w miarę możliwości wziąć pod uwagę preferencje i informacje zadeklarowane przez konsumenta, a kredytodawca lub pośrednik kredytowy powinni jednoznacznie wskazać, czy przedstawione informacje mają charakter przykładowy, czy też odzwierciedlają zadeklarowane preferencje i przekazane informacje. Reprezentatywne przykłady nie powinny w żadnym przypadku być sprzeczne z wymogami dyrektywy 2005/29/WE. Istotne jest, by w stosownych przypadkach w arkuszu ESIS jednoznacznie wskazać konsumentowi, że RRSO opiera się na założeniach i może ulec zmianie, tak by konsumenci mogli wziąć to pod uwagę przy porównywaniu produktów. Ważne jest, by RRSO uwzględniała wszystkie wypłaty w ramach danej umowy o kredyt, niezależnie od tego, czy są one wypłacane bezpośrednio konsumentowi czy osobie trzeciej w imieniu konsumenta.

|

|

(54)

|

Aby zapewnić spójność między obliczaniem RRSO dla różnych rodzajów kredytu, założenia stosowane do celów obliczania podobnych form umowy o kredyt powinny być zasadniczo spójne. W tym względzie należy uwzględnić założenia zawarte w dyrektywie Komisji 2011/90/UE z dnia 14 listopada 2011 r. zmieniającej część II załącznika I do dyrektywy 2008/48/WE Parlamentu Europejskiego i Rady, zawierającą dodatkowe założenia do obliczania rzeczywistej rocznej stopy oprocentowania (13) zmieniające założenia do obliczania RRSO. Mimo że nie wszystkie założenia mają bezpośrednie zastosowanie do oferowanych aktualnie umów o kredyt, innowacje produktowe w tym sektorze następują szybko i trzeba mieć przygotowane założenia. Ponadto do celów obliczania RRSO określenie najbardziej powszechnego mechanizmu dokonywania wypłat powinno być oparte na uzasadnionych oczekiwaniach co do mechanizmu dokonywania wypłat najczęściej stosowanego przez konsumentów w odniesieniu do danego rodzaju produktu oferowanego przez danego konkretnego kredytodawcę. W przypadku istniejących produktów oczekiwania te powinny być oparte na poprzednich 12 miesiącach.

|

|

(55)

|

Istotne jest, aby przed zawarciem umowy o kredyt przeprowadzić ocenę i weryfikację zdolności i skłonności konsumenta do spłaty kredytu. Taka ocena zdolności kredytowej powinna uwzględniać wszystkie niezbędne i istotne czynniki, które mogą mieć wpływ na zdolność konsumenta do spłaty kredytu w całym okresie kredytowania. W szczególności zdolność konsumenta do obsługi i pełnej spłaty kredytu powinna obejmować uwzględnienie przyszłych płatności lub wzrostu płatności koniecznych wskutek ujemnej amortyzacji lub odroczonych płatności kapitału lub odsetek; zdolność tę należy rozpatrywać w świetle innych regularnych wydatków, długów i innych zobowiązań finansowych, a także dochodu, oszczędności i aktywów. W rozsądnej mierze należy uwzględnić przyszłe zdarzenia w trakcie obowiązywania proponowanej umowy o kredyt, takie jak spadek dochodów, w przypadku gdy kredyt ma być spłacany po przejściu na emeryturę, lub – w stosownych przypadkach – wzrost stopy oprocentowania lub negatywne zmiany kursu wymiany. O ile wartość nieruchomości jest istotnym elementem w procesie ustalania kwoty kredytu, którego można udzielić konsumentowi na mocy zabezpieczonej umowy o kredyt, ocena zdolności kredytowej powinna koncentrować się na zdolności konsumenta do wypełnienia jego zobowiązań na mocy umowy o kredyt. W związku z tym możliwość, że wartość nieruchomości mogłaby przewyższyć kwotę kredytu lub mogłaby wzrosnąć w przyszłości, zasadniczo nie powinna być warunkiem wystarczającym do udzielenia przedmiotowego kredytu. Niemniej jednak, w przypadku gdy celem umowy o kredyt jest budowa lub remont istniejącej nieruchomości, kredytodawca powinien być w stanie uwzględnić taką możliwość. Państwa członkowskie powinny mieć możliwość wydawania dodatkowych wytycznych dotyczących tych lub dodatkowych kryteriów i metod oceny zdolności kredytowej konsumenta, na przykład ustalając maksymalną dopuszczalną wysokość wskaźnika wartości kredytu do wartości nieruchomości lub wskaźnika wartości kredytu do dochodu; należy je również zachęcać do wdrażania opracowanych przez Radę Stabilności Finansowej zasad poprawnych praktyk w zakresie hipotek mieszkaniowych.

|

|

(56)

|

Konieczne mogą być szczegółowe przepisy w odniesieniu do poszczególnych elementów, które mogą zostać uwzględnione w ocenie zdolności kredytowej w przypadku niektórych rodzajów umów o kredyt. Na przykład w odniesieniu do umów o kredyt dotyczących nieruchomości, w których wyraźnie stwierdza się, że nieruchomość ta nie ma być użytkowana jako dom, mieszkanie lub inne miejsce zamieszkania przez konsumenta lub członka jego rodziny (kupno na wynajem), państwa członkowskie powinny mieć możliwość postanowienia, że przy ocenie zdolności konsumenta do spłaty kredytu uwzględnia się przyszłe dochody z najmu. W tych państwach członkowskich, w których takie postanowienie nie jest przewidziane w przepisach krajowych, kredytodawcy mogą postanowić o włączeniu ostrożnej oceny przyszłych dochodów z najmu. Ocena zdolności kredytowej nie powinna oznaczać przeniesienia na kredytodawcę odpowiedzialności za ewentualne późniejsze przypadki niewywiązania się konsumenta z jego zobowiązań na mocy umowy o kredyt.

|

|

(57)

|

Decyzja kredytodawcy dotycząca udzielenia kredytu powinna być spójna z wynikiem oceny zdolności kredytowej. Na przykład możliwość przeniesienia przez kredytodawcę części ryzyka kredytowego na stronę trzecią nie powinna sprawić, że zignoruje on wyniki oceny zdolności kredytowej i zaoferuje umowę o kredyt konsumentowi, który z pewnym prawdopodobieństwem nie będzie w stanie tego kredytu spłacić. Państwa członkowskie powinny mieć możliwość transponowania tej zasady poprzez nałożenie na właściwe organy wymogu podjęcia stosownych działań w ramach działań nadzorczych i monitorowania przestrzegania przez kredytodawców procedur oceny zdolności kredytowej. Jednakże pozytywna ocena zdolności kredytowej nie powinna stanowić dla kredytodawcy zobowiązania do udzielenia kredytu.

|

|

(58)

|

Zgodnie z zaleceniami Rady Stabilności Finansowej ocena zdolności kredytowej powinna opierać się na informacjach na temat sytuacji finansowej i ekonomicznej konsumenta, w tym jego dochodów i wydatków. Informacje te można uzyskać z różnych źródeł, w tym od konsumenta, a kredytodawca powinien odpowiednio zweryfikować te informacje przed przyznaniem kredytu. W tym kontekście konsumenci powinni przedstawiać informacje, aby ułatwić ocenę zdolności kredytowej, ponieważ nieprzekazanie takich informacji może skutkować odmową przyznania kredytu, o który się ubiegają, chyba że dane informacje można uzyskać z innego źródła. Bez uszczerbku dla prywatnego prawa zobowiązań państwa członkowskie powinny zapewnić, by kredytodawcy nie mogli rozwiązać umowy o kredyt z tego powodu, że – po podpisaniu umowy o kredyt – zdali sobie sprawę z tego, że ocena zdolności kredytowej została przeprowadzona nieprawidłowo z uwagi na brak kompletnych informacji w chwili dokonywania oceny zdolności kredytowej. Niemniej jednak powinno to pozostać bez uszczerbku dla możliwości, jaką mają państwa członkowskie, by zezwolić kredytodawcom na rozwiązanie umowy o kredyt, w przypadku gdy można ustalić, że konsument umyślnie przedstawił niedokładne lub sfałszowane informacje w chwili przeprowadzania oceny zdolności kredytowej lub celowo nie przekazał informacji, które skutkowałyby negatywną oceną zdolności kredytowej, lub w przypadku gdy istnieją inne uzasadnione powody zgodne z prawem unijnym. Nakładanie sankcji na konsumentów za to, że nie są oni w stanie przedstawić określonych informacji lub ocen, lub za to, że postanowili przerwać procedurę ubiegania się o przyznanie kredytu, nie byłoby odpowiednie, jednak państwa członkowskie powinny mieć możliwość przewidzenia sankcji, w przypadku gdy konsumenci świadomie przekazują niepełne lub nieprawidłowe informacje w celu uzyskania pozytywnej oceny zdolności kredytowej, w szczególności w przypadku gdy kompletne i prawidłowe informacje skutkowałyby negatywną oceną zdolności kredytowej, wskutek czego dany konsument nie jest później w stanie wypełnić warunków umowy.

|

|

(59)

|

Kwerenda w bazie danych o kredytach jest użytecznym elementem oceny zdolności kredytowej. Niektóre państwa członkowskie wymagają od kredytodawców przeprowadzania oceny zdolności kredytowej konsumenta na podstawie informacji uzyskanych za pomocą kwerendy w odpowiedniej bazie danych. Kredytodawcy powinni mieć możliwość przeprowadzania kwerendy w takiej bazie danych przez cały okres kredytowania wyłącznie po to, aby móc ustalić i ocenić potencjalne ryzyko zaległości w spłacie. Taka kwerenda w bazie danych powinna podlegać odpowiednim środkom zabezpieczającym, by zapewnić jego wykorzystywanie do celów wczesnego wykrycia i wyeliminowania ryzyka kredytowego w interesie konsumenta; dostęp taki nie może natomiast służyć do zdobywania informacji wykorzystywanych następnie w negocjacjach handlowych. Zgodnie z dyrektywą 95/46/WE Parlamentu Europejskiego i Rady z dnia 24 października 1995 r. w sprawie ochrony osób fizycznych w zakresie przetwarzania danych osobowych i swobodnego przepływu tych danych (14), przed przeprowadzeniem kwerendy w bazie danych o kredytach kredytodawca powinien poinformować konsumenta o tym fakcie, a konsument powinien mieć prawo dostępu do dotyczących go informacji przechowywanych w takiej bazie danych, aby w razie konieczności móc zażądać sprostowania, usunięcia lub zablokowania dotyczących go danych osobowych przetwarzanych w tej bazie danych, jeśli są one niedokładne lub były przetwarzane niezgodnie z prawem.

|

|

(60)

|

Aby zapobiec zakłóceniom konkurencji między kredytodawcami, należy zapewnić, by wszyscy kredytodawcy, w tym instytucje kredytowe lub instytucje niekredytowe oferujące umowy o kredyt związane z nieruchomościami mieszkalnymi, mieli dostęp na niedyskryminujących warunkach do wszystkich publicznych i prywatnych baz danych o kredytach dotyczących konsumentów. Takie warunki nie powinny zatem obejmować wymogu, aby kredytodawcy prowadzili działalność w charakterze instytucji kredytowej. Warunki dostępu, takie jak koszty dostępu do bazy danych lub wymogi wprowadzania do bazy danych informacji na zasadzie wzajemności, powinny mieć nadal zastosowanie. Państwa członkowskie powinny mieć swobodę określenia, czy w ich systemach prawnych pośrednicy kredytowi mogą mieć dostęp do takich baz danych.

|

|

(61)

|

W przypadku gdy decyzję w sprawie odmowy udzielenia kredytu podjęto na podstawie informacji uzyskanych za pomocą kwerendy w bazie danych lub w związku z brakiem takich informacji w bazie danych, kredytodawca powinien poinformować o tym konsumenta, podać mu nazwę tej bazy danych oraz wszelkie inne informacje wymagane dyrektywą 95/46/WE, aby umożliwić konsumentowi skorzystanie z prawa dostępu do dotyczących go danych osobowych przetwarzanych w tej bazie, a w uzasadnionych przypadkach z prawa do ich sprostowania, usunięcia lub zablokowania. W przypadku gdy odmowna decyzja kredytowa wynika z negatywnej oceny zdolności kredytowej, kredytodawca powinien bez nieuzasadnionej zwłoki poinformować konsumenta o odmowie. Państwa członkowskie powinny mieć swobodę stanowienia, czy wymagają, by kredytodawcy podawali bardziej szczegółowe wyjaśnienia powodów odmowy. Kredytodawca nie powinien jednak mieć obowiązku udzielania takich informacji, w przypadku gdyby było to zabronione na mocy innych przepisów prawa unijnego, na przykład przepisów dotyczących prania pieniędzy lub finansowania terroryzmu. Nie powinno się udzielać takich informacji, jeżeli byłoby to sprzeczne z celami porządku publicznego lub bezpieczeństwa publicznego, takimi jak zapobieganie przestępstwom, prowadzenie dochodzeń w ich sprawie, wykrywanie ich lub ściganie.

|

|

(62)

|

Niniejsza dyrektywa odnosi się do kwestii wykorzystywania danych osobowych w kontekście oceny zdolności kredytowej konsumenta. Aby zapewnić ochronę danych osobowych, do operacji przetwarzania danych wykonywanych w ramach tych ocen powinna mieć zastosowanie dyrektywa 95/46/WE.

|

|

(63)

|

Udzielanie porad w postaci zindywidualizowanej rekomendacji stanowi osobną działalność, która może, ale nie musi być połączona z innymi aspektami udzielania kredytu lub pośredniczenia w jego udzieleniu. Dlatego, aby być w stanie zrozumieć charakter usług świadczonych na rzecz konsumentów, należy im uświadomić, czy są lub mogą być świadczone usługi doradcze, a kiedy nie ma to miejsca, i co stanowi usługi doradcze. Mając na uwadze znaczenie, jakie konsumenci przywiązują do wykorzystania pojęć „porada” i „doradcy”, właściwe jest, by państwa członkowskie miały możliwość zakazania wykorzystywania tych pojęć lub pojęć podobnych, w przypadku gdy świadczone są usługi doradcze na rzecz konsumentów. Należy zapewnić, by państwa członkowskie wprowadziły środki zabezpieczające, gdy porada jest opisywana jako czynność odrębna, w celu zapewnienia, by gama rozpatrywanych produktów i ustalenia dotyczące wynagrodzenia były współmierne do oczekiwań konsumenta co do takiej porady.

|

|

(64)

|

Podmioty świadczące usługi doradcze powinny spełniać określone standardy, aby zapewnić przedstawianie konsumentowi produktów odpowiednich do jego potrzeb i sytuacji. Usługi doradcze powinny być oparte na uczciwej i szerokiej analizie oferowanych produktów, w przypadku gdy usługi doradcze są świadczone przez kredytodawców i powiązanych pośredników kredytowych, lub produktów dostępnych na rynku, w przypadku gdy usługi doradcze są świadczone przez pośredników kredytowych nie działających na zasadzie wyłączności. Osoby świadczące usługi doradcze powinny móc specjalizować się w pewnych produktach „niszowych”, takich jak finansowanie pomostowe, pod warunkiem że rozpatrują gamę produktów w ramach tej określonej niszy, a konsumenci zostali poinformowani o ich specjalizacji w zakresie takich produktów niszowych. W każdym przypadku kredytodawcy i pośrednicy kredytowi powinni poinformować konsumenta o tym, czy udzielają porad tylko w odniesieniu do swojej własnej gamy produktów, czy też w odniesieniu do szerszej gamy dostępnej na całym rynku, by zapewnić, że konsument rozumie, co jest podstawą rekomendacji.

|

|

(65)

|

Usługi doradcze powinny opierać się na właściwym zrozumieniu sytuacji finansowej konsumenta, jego preferencji i celów w oparciu o niezbędne aktualne informacje i rozsądne założenia odnoszące się do ryzyk dotyczących sytuacji osobistej konsumenta w całym okresie obowiązywania umowy o kredyt. Państwa członkowskie powinny mieć możliwość doprecyzowania, w jaki sposób ma być oceniana adekwatność danego produktu w kontekście świadczenia usług doradczych.

|

|

(66)

|

Możliwość spłaty przez konsumenta kredytu przed wygaśnięciem umowy o kredyt może odgrywać istotną rolę przy wspieraniu konkurencji na rynku wewnętrznym i swobodnego przepływu obywateli Unii; może się ona również przyczyniać do zapewnienia przez cały okres kredytowania elastyczności potrzebnej do wspierania stabilności finansowej zgodnie z zaleceniami Rady Stabilności Finansowej. Istnieją jednak zasadnicze różnice między poszczególnymi krajami w odniesieniu do zasad i warunków, jakie muszą spełnić konsumenci, aby mieć możliwość spłaty kredytu, i warunków, na jakich może odbywać się taka przedterminowa spłata. O ile uznaje się różnorodność mechanizmów finansowania hipotecznego i gamy oferowanych produktów, to niezbędne są jednak określone standardy na poziomie Unii dotyczące przedterminowej spłaty kredytu, aby zapewnić konsumentom możliwość wywiązania się z ich zobowiązań umownych przed terminem uzgodnionym w umowie o kredyt oraz pewność, że będą mogli porównywać wiele różnych ofert na rynku celem wybrania najlepszego produktu odpowiadającego ich potrzebom. Państwa członkowskie powinny zatem zapewnić konsumentom – poprzez prawo lub inne środki, takie jak klauzule umowne – prawo do przedterminowej spłaty kredytu. Państwa członkowskie powinny być jednak w stanie określić warunki korzystania z tego prawa. Warunki te mogą obejmować ograniczenia czasowe wykonania tego prawa, zróżnicowane traktowanie w zależności od rodzaju stopy oprocentowania kredytu lub ograniczenia co do okoliczności, w jakich prawo to może zostać wykonane. W przypadku gdy przedterminowa spłata przypada w okresie, w którym obowiązuje stała stopa oprocentowania kredytu, skorzystanie z tego prawa może być uzależnione od istnienia uzasadnionego interesu po stronie konsumenta, sprecyzowanego przez dane państwo członkowskie. Taki uzasadniony interes może na przykład wystąpić w przypadku rozwodu lub utraty pracy. Warunki określone przez państwa członkowskie mogą określać, że kredytodawca ma prawo do otrzymania sprawiedliwej i obiektywnie uzasadnionej rekompensaty z tytułu potencjalnych kosztów bezpośrednio związanych z przedterminową spłatą kredytu. W przypadku gdy państwa członkowskie stanowią, że kredytodawca ma prawo do rekompensaty, taka rekompensata powinna być sprawiedliwą i obiektywnie uzasadnioną rekompensatą z tytułu potencjalnych kosztów bezpośrednio związanych z przedterminową spłatą kredytu, zgodnie z krajowymi przepisami dotyczącymi rekompensaty. Kwota rekompensaty nie powinna być wyższa w niż strata finansowa kredytodawcy.

|

|

(67)

|

Istotne jest zapewnienie wystarczającej przejrzystości w celu klarownego przedstawienia konsumentowi charakteru podejmowanych zobowiązań w interesie zachowania stabilności finansowej, a także klarownego przedstawienia informacji na temat ewentualnej elastyczności w okresie obowiązywania umowy o kredyt. Konsumenci powinni otrzymywać informacje dotyczące stopy oprocentowania kredytu w czasie trwania stosunku umownego oraz na etapie poprzedzającym zawarcie umowy. Państwa członkowskie powinny mieć możliwość utrzymania lub wprowadzenia ograniczeń lub zakazów dokonywania przez kredytodawcę jednostronnych zmian stopy oprocentowania kredytu. Państwa członkowskie powinny mieć możliwość przewidzenia, że w przypadku gdy stopa oprocentowania kredytu ulega zmianie, konsument ma prawo otrzymać zaktualizowaną tabelę amortyzacji.

|

|

(68)

|

Chociaż pośrednicy kredytowi odgrywają bardzo istotną rolę w dystrybucji umów o kredyt związanych z nieruchomościami mieszkalnymi w Unii, występują znaczące różnice między krajowymi przepisami dotyczącymi prowadzenia działalności przez pośredników kredytowych i nadzoru nad nimi, co stwarza przeszkody utrudniające podejmowanie i prowadzenie działalności przez pośredników kredytowych na rynku wewnętrznym. Brak możliwości swobodnego prowadzenia działalności przez pośredników kredytowych w całej Unii utrudnia sprawne funkcjonowanie rynku wewnętrznego umów o kredyt związanych z nieruchomościami mieszkalnymi. Mimo uznania różnorodności podmiotów prowadzących pośrednictwo kredytowe, niezbędne jest wprowadzenie określonych standardów na poziomie Unii, aby zapewnić wysoki poziom profesjonalizmu i wysoki standard usług.

|

|

(69)

|

Zanim pośrednicy kredytowi będą mogli prowadzić swoją działalność, powinni oni podlegać procedurze dopuszczenia przez właściwy organ swojego państwa członkowskiego pochodzenia lub zostaliby przez niego zarejestrowani i na mocy którego podlegaliby ciągłemu nadzorowi, aby zapewnić spełnianie przez pośredników kredytowych surowych wymogów zawodowych co najmniej w odniesieniu do ich kompetencji, reputacji i ubezpieczenia od odpowiedzialności cywilnej z tytułu wykonywanego zawodu. Takie wymogi powinny mieć zastosowanie co najmniej na poziomie instytucji. Państwa członkowskie mogą jednak doprecyzować, czy odnośne wymogi dotyczące dopuszczenia do działalności mają zastosowanie do poszczególnych pracowników zatrudnionych u danego pośrednika kredytowego. Państwo członkowskie pochodzenia może przewidzieć dodatkowe wymogi, np. wymóg, zgodnie z którym udziałowcy pośrednika kredytowego muszą mieć dobrą reputację, lub wymóg zakładający, że powiązany pośrednik kredytowy może działać jako taki powiązany pośrednik tylko na rzecz jednego kredytodawcy, pod warunkiem że takie wymogi są proporcjonalne i zgodne z innymi przepisami unijnego prawa. Stosowne informacje na temat dopuszczonych pośredników kredytowych powinny zostać umieszczone w rejestrze publicznym. Powiązani pośrednicy kredytowi, którzy współpracują wyłącznie z jednym kredytodawcą na jego pełną i bezwarunkową odpowiedzialność, powinni mieć możliwość bycia dopuszczonym do działalności przez właściwy organ w ramach działalności kredytodawcy, w imieniu którego ci pośrednicy działają. Państwa członkowskie powinny mieć prawo do utrzymania lub nałożenia ograniczeń odnośnie do formy prawnej niektórych pośredników kredytowych, precyzując, czy zezwala im się występować wyłącznie w charakterze osób prawnych lub fizycznych. Państwa członkowskie powinny mieć swobodę decydowania, czy wszyscy pośrednicy kredytowi mają być wprowadzani do jednego rejestru, czy też wymagane są różne rejestry w zależności od tego, czy dany pośrednik kredytowy jest powiązanym pośrednikiem kredytowym czy też działa jako niezależny pośrednik kredytowy. Ponadto państwa członkowskie powinny mieć swobodę utrzymania lub nałożenia ograniczeń co do możliwości pobierania opłat od konsumentów przez pośredników kredytowych działających na zasadzie wyłączności na rzecz jednego kredytodawcy lub większej ich liczby.

|

|

(70)

|