ISSN 1977-0758

Publicatieblad

van de Europese Unie

L 291

Uitgave in de Nederlandse taal

Wetgeving

60e jaargang

9 november 2017

|

ISSN 1977-0758 |

||

|

Publicatieblad van de Europese Unie |

L 291 |

|

|

||

|

Uitgave in de Nederlandse taal |

Wetgeving |

60e jaargang |

|

|

|

|

|

(1) Voor de EER relevante tekst. |

|

NL |

Besluiten waarvan de titels mager zijn gedrukt, zijn besluiten van dagelijks beheer die in het kader van het landbouwbeleid zijn genomen en die in het algemeen een beperkte geldigheidsduur hebben. Besluiten waarvan de titels vet zijn gedrukt en die worden voorafgegaan door een sterretje, zijn alle andere besluiten. |

II Niet-wetgevingshandelingen

VERORDENINGEN

|

9.11.2017 |

NL |

Publicatieblad van de Europese Unie |

L 291/1 |

VERORDENING (EU) 2017/1986 VAN DE COMMISSIE

van 31 oktober 2017

houdende wijziging van Verordening (EG) nr. 1126/2008 tot goedkeuring van bepaalde internationale standaarden voor jaarrekeningen overeenkomstig Verordening (EG) nr. 1606/2002 van het Europees Parlement en de Raad wat International Financial Reporting Standard 16 betreft

(Voor de EER relevante tekst)

DE EUROPESE COMMISSIE,

Gezien het Verdrag betreffende de werking van de Europese Unie,

Gezien Verordening (EG) nr. 1606/2002 van het Europees Parlement en de Raad van 19 juli 2002 betreffende de toepassing van internationale standaarden voor jaarrekeningen (1), en met name artikel 3, lid 1,

Overwegende hetgeen volgt:

|

(1) |

Bij Verordening (EG) nr. 1126/2008 van de Commissie (2) is een aantal op 15 oktober 2008 bestaande internationale standaarden en interpretaties goedgekeurd. |

|

(2) |

Op 13 januari 2016 heeft de International Accounting Standards Board (IASB) International Financial Reporting Standard (IFRS) 16 „Leaseovereenkomsten” gepubliceerd. Met deze standaard wordt beoogd de financiële rapportage over leaseovereenkomsten te verbeteren. |

|

(3) |

Uit de goedkeuring van IFRS 16 vloeien wijzigingen voort in de volgende standaarden of interpretaties van standaarden: IFRS 1, IFRS 3, IFRS 4, IFRS 7, IFRS 9, IFRS13, IFRS 15, International Accounting Standard (IAS) 1, IAS 2, IAS 7, IAS 12, IAS 16, IAS 21, IAS 23, IAS 32, IAS 37, IAS 38, IAS 39, IAS 40, IAS 41, Interpretation of International Financial Reporting Interpretations Committee (IFRIC) 1, IFRIC 12, Interpretation of Standing Interpretations Committee (SIC) 29 en SIC-32. |

|

(4) |

Overleg met de European Financial Reporting Advisory Group heeft bevestigd dat IFRS 16 beantwoordt aan de in artikel 3, lid 2, van Verordening (EG) nr. 1606/2002 vervatte goedkeuringscriteria. |

|

(5) |

Verordening (EG) nr. 1126/2008 dient derhalve dienovereenkomstig te worden gewijzigd. |

|

(6) |

De in deze verordening vervatte maatregelen zijn in overeenstemming met het advies van het Regelgevend Comité voor financiële verslaglegging, |

HEEFT DE VOLGENDE VERORDENING VASTGESTELD:

Artikel 1

De bijlage bij Verordening (EG) nr. 1126/2008 wordt als volgt gewijzigd:

|

a) |

International Financial Reporting Standard (IFRS) 16 „Leaseovereenkomsten” wordt ingevoegd overeenkomstig de bijlage bij deze verordening; |

|

b) |

IAS 1, IAS 2, IAS 7, IAS 12, IAS 16, IAS 21, IAS 23, IAS 32, IAS 37, IAS 38, IAS 39, IAS 40, IAS 41, IFRS 1, IFRS 3, IFRS 4, IFRS 7, IFRS 9, IFRS 13, IFRS 15, IFRIC 1, IFRIC 12, SIC-29 en SIC-32 worden gewijzigd in overeenstemming met IFRS 16 als vervat in de bijlage bij deze verordening. |

Artikel 2

Elke onderneming past de in artikel 1 bedoelde wijzigingen toe vanaf uiterlijk de aanvangsdatum van haar eerste boekjaar dat op of na 1 januari 2019 van start gaat.

Artikel 3

Deze verordening treedt in werking op de twintigste dag na die van de bekendmaking ervan in het Publicatieblad van de Europese Unie.

Deze verordening is verbindend in al haar onderdelen en is rechtstreeks toepasselijk in elke lidstaat.

Gedaan te Brussel, 31 oktober 2017.

Voor de Commissie

De voorzitter

Jean-Claude JUNCKER

(1) PB L 243 van 11.9.2002, blz. 1.

(2) Verordening (EG) nr. 1126/2008 van de Commissie van 3 november 2008 tot goedkeuring van bepaalde internationale standaarden voor jaarrekeningen overeenkomstig Verordening (EG) nr. 1606/2002 van het Europees Parlement en de Raad (PB L 320 van 29.11.2008, blz. 1).

BIJLAGE

International Financial Reporting Standard 16

Leaseovereenkomsten

International Financial Reporting Standard 16 Leaseovereenkomsten

DOEL

|

1. |

In deze standaard worden de grondslagen uiteengezet voor de opname, waardering en presentatie van en de informatieverschaffing over leaseovereenkomsten. Het doel van deze standaard is te garanderen dat lessees en lessors op zodanige wijze relevante informatie verschaffen dat een getrouw beeld van dergelijke transacties wordt gegeven. Op basis van deze informatie zijn gebruikers van jaarrekeningen in staat te beoordelen welk effect leaseovereenkomsten sorteren op de financiële positie, de financiële prestaties en de kasstromen van een entiteit. |

|

2. |

Bij de toepassing van deze standaard moet een entiteit de voorwaarden van contracten en alle relevante feiten en omstandigheden in aanmerking nemen. Een entiteit moet deze standaard in vergelijkbare omstandigheden consequent op contracten met vergelijkbare eigenschappen toepassen. |

TOEPASSINGSGEBIED

|

3. |

Een entiteit moet deze standaard toepassen op alle leaseovereenkomsten, met inbegrip van leaseovereenkomsten voor met een gebruiksrecht overeenstemmende activa in het kader van een sublease, met uitzondering van:

|

|

4. |

Een lessee heeft de mogelijkheid, maar is niet verplicht, deze standaard toe te passen op leaseovereenkomsten voor andere immateriële activa dan die welke in alinea 3(e) worden beschreven. |

VRIJSTELLINGEN VAN OPNAME (ALINEA'S B3 TOT EN MET B8)

|

5. |

Een lessee kan ervoor kiezen de vereisten in de alinea's 22 tot en met 49 niet toe te passen op:

|

|

6. |

Indien een lessee ervoor kiest de vereisten in de alinea's 22 tot en met 49 niet toe te passen op ofwel leaseovereenkomsten van korte duur, ofwel leaseovereenkomsten waarvan het onderliggende actief een lage waarde heeft, moet de lessee de met die leaseovereenkomsten verband houdende leasebetalingen ofwel op tijdsevenredige basis gedurende de leaseperiode, ofwel op een andere systematische wijze als last opnemen. De lessee moet van een andere systematische wijze gebruikmaken indien deze meer representatief is voor het patroon van de voordelen die de lessee geniet. |

|

7. |

Indien een lessee voor een leaseovereenkomst van korte duur alinea 6 toepast, moet hij de leaseovereenkomst voor de toepassing van deze standaard als een nieuwe leaseovereenkomst beschouwen indien:

|

|

8. |

De keuze voor leaseovereenkomsten van korte duur moet worden gemaakt per categorie van onderliggende activa waarop het gebruiksrecht betrekking heeft. Een categorie van onderliggende activa is een groepering van onderliggende activa met een gelijksoortige aard en een gelijksoortig gebruik in de bedrijfsactiviteiten van een entiteit. De keuze voor leaseovereenkomsten waarvan het onderliggende actief een lage waarde heeft, kan per leaseovereenkomst worden gemaakt. |

IDENTIFICATIE VAN EEN LEASEOVEREENKOMST (ALINEA'S B9 TOT EN MET B33)

|

9. |

Bij het aangaan van een contract moet een entiteit beoordelen of het contract een leaseovereenkomst is of bevat. Een contract is of bevat een leaseovereenkomst indien het contract in ruil voor een vergoeding het recht verleent gedurende een bepaalde periode de zeggenschap over het gebruik van een geïdentificeerd actief uit te oefenen. In de alinea's B9 tot en met B31 worden leidraden uiteengezet om te beoordelen of een contract een leaseovereenkomst is of bevat. |

|

10. |

Een periode kan worden beschreven in de vorm van de mate waarin van een geïdentificeerd actief zal worden gebruikgemaakt (bijvoorbeeld het aantal productie-eenheden dat met behulp van een bedrijfsinstallatie zal worden geproduceerd). |

|

11. |

Een entiteit moet alleen herbeoordelen of een contract een leaseovereenkomst is of bevat, als de contractvoorwaarden zijn gewijzigd. |

Scheiding van componenten van een contract

|

12. |

Bij een contract dat een leaseovereenkomst is of bevat, moet een entiteit elke leasecomponent binnen het contract afzonderlijk van niet-leasecomponenten van het contract als een leaseovereenkomst administratief verwerken, tenzij de entiteit de praktische oplossing in alinea 15 toepast. In de alinea's B32 en B33 worden leidraden voor de scheiding van componenten van een contract uiteengezet. |

Lessee

|

13. |

Bij een contract dat een leasecomponent en één of meer additionele lease- of niet-leasecomponenten bevat, moet een lessee de vergoeding in het contract aan elke leasecomponent toerekenen op basis van de relatieve opzichzelfstaande prijs van de leasecomponent en de totale opzichzelfstaande prijs van de niet-leasecomponenten. |

|

14. |

De relatieve opzichzelfstaande prijs van lease- en niet-leasecomponenten moet worden bepaald op basis van de prijs die de lessor, of een soortgelijke leverancier, een entiteit afzonderlijk voor die component, of een soortgelijke component, in rekening zou brengen. Indien een waarneembare opzichzelfstaande prijs niet gemakkelijk beschikbaar is, moet de lessee de opzichzelfstaande prijs ramen, met gebruikmaking van zo veel mogelijk beschikbare informatie. |

|

15. |

Als praktische oplossing kan een lessee ervoor kiezen om per categorie van onderliggende activa niet-leasecomponenten niet van leasecomponenten te scheiden en in plaats daarvan elke leasecomponent en alle daarmee verband houdende niet-leasecomponenten administratief als één enkele leasecomponent te verwerken. Een lessee mag deze praktische oplossing niet toepassen op in contracten besloten derivaten die aan de criteria in alinea 4.3.3 van IFRS 9 Financiële instrumenten voldoen. |

|

16. |

Tenzij de praktische oplossing in alinea 15 wordt toegepast, moet een lessee niet-leasecomponenten in overeenstemming met de andere toepasselijke standaarden administratief verwerken. |

Lessor

|

17. |

Bij een contract dat een leasecomponent en één of meer additionele lease- of niet-leasecomponenten bevat, moet een lessor de vergoeding in het contract toerekenen in overeenstemming met de alinea's 73 tot en met 90 van IFRS 15. |

LEASEPERIODE (ALINEA'S B34 TOT EN MET B41)

|

18. |

Een entiteit moet de leaseperiode vaststellen als de niet-opzegbare periode van een leaseovereenkomst, samen met:

|

|

19. |

Bij het beoordelen of het redelijk zeker is dat een lessee een optie tot verlenging van een leaseovereenkomst zal uitoefenen, dan wel een optie tot beëindiging van een leaseovereenkomst niet zal uitoefenen, moet een entiteit alle relevante feiten en omstandigheden in aanmerking nemen die een economische incentive voor de lessee teweegbrengen om de optie tot verlenging van de leaseovereenkomst uit te oefenen, dan wel de optie tot beëindiging van de leaseovereenkomst niet uit te oefenen, zoals beschreven in de alinea's B37 tot en met B40. |

|

20. |

Een lessee moet herbeoordelen of het redelijk zeker is dat hij een optie tot verlenging van de leaseovereenkomst zal uitoefenen, dan wel een optie tot beëindiging van de leaseovereenkomst niet zal uitoefenen in geval van ofwel een significante gebeurtenis, ofwel een significante verandering in omstandigheden die:

|

|

21. |

Een entiteit moet de leaseperiode herzien als er zich een verandering in de niet-opzegbare periode van een leaseovereenkomst voordoet. Er zal zich bijvoorbeeld een verandering in de niet-opzegbare periode van een leaseovereenkomst voordoen als:

|

LESSEE

Opname

|

22. |

Op de aanvangsdatum moet een lessee een met een gebruiksrecht overeenstemmend actief en een leaseverplichting opnemen. |

Waardering

Eerste waardering

Eerste waardering van het met een gebruiksrecht overeenstemmende actief

|

23. |

Op de aanvangsdatum moet een lessee het met een gebruiksrecht overeenstemmende actief tegen kostprijs waarderen. |

|

24. |

De kostprijs van het met een gebruiksrecht overeenstemmende actief moet bestaan uit:

|

|

25. |

Een lessee moet de in alinea 24(d) beschreven kosten opnemen als deel van de kosten van het met een gebruiksrecht overeenstemmende actief wanneer hij een verplichting voor die kosten aangaat. Een lessee past IAS 2 Voorraden toe op kosten die gedurende een bepaalde periode worden gemaakt als gevolg van het gebruik van het met een gebruiksrecht overeenstemmende actief tijdens die periode voor de productie van voorraden. De verplichtingen voor dergelijke kosten die overeenkomstig deze standaard of IAS 2 administratief worden verwerkt, worden opgenomen en gewaardeerd overeenkomstig IAS 37 Voorzieningen, voorwaardelijke verplichtingen en voorwaardelijke activa. |

Eerste waardering van de leaseverplichting

|

26. |

Op de aanvangsdatum moet een lessee de leaseverplichting waarderen tegen de contante waarde van de leasebetalingen die op die datum niet zijn verricht. De leasebetalingen moeten worden gedisconteerd op basis van de impliciete rentevoet van de leaseovereenkomst, mits die op eenvoudige wijze kan worden bepaald. Indien die rentevoet niet op eenvoudige wijze kan worden bepaald, moet de lessee de marginale rentevoet van de lessee gebruiken. |

|

27. |

Op de aanvangsdatum bestaan de leasebetalingen die in de waardering van de leaseverplichting zijn opgenomen, uit de volgende betalingen voor het gebruiksrecht van het onderliggende actief gedurende de leaseperiode welke op de aanvangsdatum niet zijn verricht:

|

|

28. |

In alinea 27(b) bedoelde variabele leasebetalingen die van een index of rentevoet afhankelijk zijn, omvatten bijvoorbeeld aan een consumptieprijsindex gekoppelde betalingen, aan een referentierente (zoals de LIBOR) gekoppelde betalingen of betalingen die variëren naargelang van veranderingen in marktconforme leaseprijzen. |

Waardering na eerste opname

Waardering na eerste opname van het met een gebruiksrecht overeenstemmende actief

|

29. |

Na de aanvangsdatum moet een lessee het met een gebruiksrecht overeenstemmende actief met behulp van een kostprijsmodel waarderen, tenzij hij één van beide in de alinea's 34 en 35 beschreven waarderingsmodellen hanteert. |

|

30. |

Om een kostprijsmodel toe te passen, moet een lessee het met een gebruiksrecht overeenstemmende actief waarderen tegen de kostprijs:

|

|

31. |

Bij de afschrijving van het met een gebruiksrecht overeenstemmende actief moet een lessee de afschrijvingsvereisten in IAS 16 Materiële vaste activa toepassen, met inachtneming van de vereisten in alinea 32. |

|

32. |

Indien de leaseovereenkomst de eigendom van het onderliggende actief aan het einde van de leaseperiode aan de lessee overdraagt of indien de kosten van het met een gebruiksrecht overeenstemmende actief weerspiegelen dat de lessee een aankoopoptie zal uitoefenen, moet de lessee het met een gebruiksrecht overeenstemmende actief afschrijven vanaf de aanvangsdatum tot aan het einde van de gebruiksduur van het onderliggende actief. Anders moet de lessee het met een gebruiksrecht overeenstemmende actief afschrijven vanaf de aanvangsdatum tot het vroegste van de volgende twee momenten: het einde van de gebruiksduur van het met een gebruiksrecht overeenstemmende actief of het einde van de leaseperiode. |

|

33. |

Bij het uitmaken of het met een gebruiksrecht overeenstemmende actief een bijzondere waardevermindering heeft ondergaan en bij de administratieve verwerking van elk geconstateerd bijzonder waardeverminderingsverlies moet een lessee IAS 36 Bijzondere waardevermindering van activa toepassen. |

|

34. |

Als een lessee het reëlewaardemodel in IAS 40 Vastgoedbeleggingen op zijn vastgoedbelegging toepast, moet hij dat reëlewaardemodel ook toepassen op met een gebruiksrecht overeenstemmende activa die aan de definitie van vastgoedbelegging in IAS 40 voldoen. |

|

35. |

Als met een gebruiksrecht overeenstemmende activa verband houden met een categorie van materiële vaste activa waarop een lessee het herwaarderingsmodel in IAS 16 toepast, kan de lessee ervoor kiezen dat herwaarderingsmodel toe te passen op alle met een gebruiksrecht overeenstemmende activa die met de desbetreffende categorie van materiële vaste activa verband houden. |

Waardering na eerste opname van de leaseverplichting

|

36. |

Na de aanvangsdatum moet een lessee de leaseverplichting waarderen door:

|

|

37. |

De rente op de leaseverplichting moet in elke periode tijdens de leaseperiode gelijk zijn aan het bedrag dat een constant periodiek rendement op het resterende saldo van de leaseverplichting oplevert. Het periodieke rendement is de in alinea 26 beschreven disconteringsvoet of, indien van toepassing, de in alinea 41, alinea 43 of alinea 45(c) beschreven herziene disconteringsvoet. |

|

38. |

Na de aanvangsdatum moet een lessee beide volgende elementen in winst of verlies opnemen, tenzij de kosten in overeenstemming met andere toepasselijke standaarden in de boekwaarde van een ander actief zijn opgenomen:

|

|

39. |

Na de aanvangsdatum moet een lessee de alinea's 40 tot en met 43 toepassen om de leaseverplichting zodanig te herwaarderen dat veranderingen in de leasebetalingen tot uitdrukking komen. Een lessee moet het bedrag van de herwaardering van de leaseverplichting opnemen als een aanpassing van het met een gebruiksrecht overeenstemmende actief. Indien de boekwaarde van het met een gebruiksrecht overeenstemmende actief echter tot nul is afgeboekt en er van een verdere vermindering van de waardering van de leaseverplichting sprake is, moet een lessee elk resterend bedrag van de herwaardering in winst of verlies opnemen. |

|

40. |

Een lessee moet de leaseverplichting herwaarderen door de herziene leasebetalingen op basis van een herziene disconteringsvoet te disconteren als er zich:

|

|

41. |

Bij de toepassing van alinea 40 moet een lessee de herziene disconteringsvoet bepalen als de impliciete rentevoet van de leaseovereenkomst gedurende het resterende deel van de leaseperiode indien deze rentevoet op eenvoudige wijze kan worden bepaald, dan wel als de marginale rentevoet van de lessee op de datum van de herbeoordeling indien de impliciete rentevoet van de leaseovereenkomst niet op eenvoudige wijze kan worden bepaald. |

|

42. |

Een lessee moet de leaseverplichting herwaarderen door de herziene leasebetalingen te disconteren als er zich:

|

|

43. |

Bij de toepassing van alinea 42 moet een lessee een ongewijzigde disconteringsvoet hanteren, tenzij de verandering in de leasebetalingen het gevolg is van een wijziging in variabele rentevoeten. In dat geval moet de lessee gebruikmaken van een herziene disconteringsvoet die veranderingen in de rentevoet weergeeft. |

Wijzigingen van leaseovereenkomsten

|

44. |

Een lessee moet een wijziging van een leaseovereenkomst administratief als een afzonderlijke leaseovereenkomst verwerken als:

|

|

45. |

Bij een wijziging van een leaseovereenkomst die niet als een afzonderlijke leaseovereenkomst administratief is verwerkt, moet een lessee op de ingangsdatum van de wijziging van de leaseovereenkomst:

|

|

46. |

Bij een wijziging van een leaseovereenkomst die niet als een afzonderlijke leaseovereenkomst administratief is verwerkt, moet de lessee de herwaardering van de leaseverplichting administratief verwerken door:

|

Presentatie

|

47. |

Een lessee moet ofwel in het overzicht van de financiële positie, ofwel in de toelichting:

|

|

48. |

Het vereiste in alinea 47(a) is niet van toepassing op met een gebruiksrecht overeenstemmende activa die aan de definitie van vastgoedbelegging voldoen; dergelijke activa moeten in het overzicht van de financiële positie als vastgoedbelegging worden gepresenteerd. |

|

49. |

In het overzicht van winst of verlies en niet-gerealiseerde resultaten moet een lessee de rentelasten op de leaseverplichting en de afschrijvingskosten voor het met een gebruiksrecht overeenstemmende actief afzonderlijk van elkaar presenteren. De rentelasten op de leaseverplichting vormen een component van de financieringskosten, die overeenkomstig alinea 82(b) van IAS 1 Presentatie van de jaarrekening apart in het overzicht van winst of verlies en niet-gerealiseerde resultaten moet worden gepresenteerd. |

|

50. |

In het kasstroomoverzicht moet een lessee:

|

Informatieverschaffing

|

51. |

Doel van de informatieverschaffing is dat lessees in de toelichting informatie vermelden die, samen met de informatie die in het overzicht van de financiële positie, het overzicht van winst of verlies en niet-gerealiseerde resultaten en het kasstroomoverzicht wordt verstrekt, gebruikers van jaarrekeningen in staat stelt te beoordelen welk effect leaseovereenkomsten sorteren op de financiële positie, de financiële prestaties en de kasstromen van de lessee. In de alinea's 52 tot en met 60 is uiteengezet welke vereisten in acht moeten worden genomen om deze doelstelling te realiseren. |

|

52. |

Een lessee moet in één enkele toelichting bij, dan wel in een afzonderlijk deel van de jaarrekening informatie verschaffen over zijn leaseovereenkomsten waarvoor hij lessee is. Een lessee hoeft echter geen informatie te herhalen die reeds elders in de jaarrekening is gepresenteerd, mits de informatie door middel van verwijzingen in de ene toelichting of in het afzonderlijke deel over leaseovereenkomsten is opgenomen. |

|

53. |

Een lessee moet de volgende bedragen voor de verslagperiode vermelden:

|

|

54. |

Een lessee moet de in alinea 53 gespecificeerde informatie in tabelvorm verstrekken, tenzij een andere vorm geschikter is. De vermelde bedragen moeten de kosten omvatten die een lessee tijdens de verslagperiode in de boekwaarde van een ander actief heeft opgenomen. |

|

55. |

Een lessee moet het bedrag van zijn leaseverbintenissen voor in overeenstemming met alinea 6 administratief verwerkte leaseovereenkomsten van korte duur vermelden indien de portefeuille van leaseovereenkomsten van korte duur waartoe hij zich aan het einde van de verslagperiode heeft verbonden, verschillend is van de portefeuille van leaseovereenkomsten van korte duur waarmee de in overeenstemming met alinea 53(c) vermelde last verband houdt die op leaseovereenkomsten van korte duur betrekking heeft. |

|

56. |

Indien met een gebruiksrecht overeenstemmende activa aan de definitie van vastgoedbelegging voldoen, moet een lessee de vereisten inzake informatieverschaffing van IAS 40 toepassen. In dat geval is een lessee niet verplicht voor deze met een gebruiksrecht overeenstemmende activa de informatie te verschaffen die op grond van alinea 53(a), (f), (h) of (j) moet worden verstrekt. |

|

57. |

Indien een lessee met een gebruiksrecht overeenstemmende activa tegen overeenkomstig IAS 16 geherwaardeerde bedragen waardeert, moet hij voor deze met een gebruiksrecht overeenstemmende activa de op grond van alinea 77 van IAS 16 te verstrekken informatie verschaffen. |

|

58. |

Een lessee moet los van de looptijdanalyses van ander financiële verplichtingen een in overeenstemming met de alinea's 39 en B11 van IFRS 7 Financiële instrumenten: informatieverschaffing opgestelde looptijdanalyse van de leaseverplichtingen vermelden. |

|

59. |

Naast de informatie die op grond van de alinea's 55 tot en met 58 moet worden vermeld, moet een lessee alle additionele kwalitatieve en kwantitatieve informatie over zijn leaseactiviteiten verstrekken die noodzakelijk is om het in alinea 51 beschreven doel van de informatieverschaffing (zoals verder uiteengezet in alinea B48) te verwezenlijken. Deze additionele informatie omvat, maar is niet beperkt tot, informatie die gebruikers van jaarrekeningen helpt bij het beoordelen van:

|

|

60. |

Een lessee die leaseovereenkomsten van korte duur of leaseovereenkomsten voor activa met een lage waarde in overeenstemming met alinea 6 administratief verwerkt, moet dit feit vermelden. |

LESSOR

Classificatie van leaseovereenkomsten (alinea's B53 tot en met B58)

|

61. |

Een lessor moet elk van zijn leaseovereenkomsten ofwel als een operationele lease, ofwel als een financiële lease classificeren. |

|

62. |

Een leaseovereenkomst wordt ingedeeld als een financiële lease indien deze nagenoeg alle aan de eigendom van een onderliggend actief verbonden risico's en voordelen overdraagt. Een leaseovereenkomst wordt ingedeeld als een operationele lease indien deze niet nagenoeg alle aan de eigendom van een onderliggend actief verbonden risico's en voordelen overdraagt. |

|

63. |

Bij de classificatie van een leaseovereenkomst als een financiële lease dan wel als een operationele lease is de economische realiteit van de transactie, veeleer dan de vorm van het contract, bepalend. Voorbeelden van situaties die individueel of in combinatie normaliter tot de classificatie van een leaseovereenkomst als een financiële lease zouden leiden, zijn:

|

|

64. |

Indicaties van situaties die er individueel of in combinatie verder toe kunnen leiden dat een leaseovereenkomst als een financiële lease wordt geclassificeerd, zijn:

|

|

65. |

De voorbeelden en indicaties in de alinea's 63 en 64 zijn niet altijd afdoende. Indien uit andere kenmerken duidelijk naar voren komt dat de leaseovereenkomst niet nagenoeg alle aan de eigendom van een onderliggend actief verbonden risico's en voordelen overdraagt, wordt de leaseovereenkomst als een operationele lease ingedeeld. Dit kan bijvoorbeeld het geval zijn als de eigendom van het onderliggende actief aan het einde van de leaseovereenkomst wordt overgedragen tegen een variabele betaling die gelijk is aan de op dat moment geldende reële waarde van het actief, of indien er sprake is van variabele leasebetalingen als gevolg waarvan de lessor niet nagenoeg alle risico's en voordelen overdraagt. |

|

66. |

De leaseclassificatie gebeurt op de datum van het aangaan van de leaseovereenkomst en wordt alleen herbeoordeeld als er een wijziging van de leaseovereenkomst plaatsvindt. Veranderingen in schattingen (bijvoorbeeld veranderingen in schattingen van de economische levensduur of van de restwaarde van het onderliggende actief) of veranderingen in de omstandigheden (bijvoorbeeld het in gebreke blijven van de lessee) geven geen aanleiding tot een nieuwe classificatie van een leaseovereenkomst voor administratieveverwerkingsdoeleinden. |

Financiële leases

Opname en waardering

|

67. |

Op de aanvangsdatum moet een lessor activa die op grond van een financiële lease worden aangehouden, in zijn overzicht van de financiële positie opnemen en deze presenteren als een vordering ter grootte van een bedrag dat gelijk is aan de netto-investering in de lease. |

Eerste waardering

|

68. |

De lessor moet de impliciete rentevoet van de leaseovereenkomst gebruiken om de netto-investering in de lease te waarderen. Indien bij een sublease de impliciete rentevoet van de sublease niet op eenvoudige wijze kan worden bepaald, mag een intermediaire lessor de voor de hoofdleaseovereenkomst gehanteerde disconteringsvoet (aangepast voor eventuele initiële directe kosten die aan de sublease verbonden zijn) gebruiken om de netto-investering in de sublease te waarderen. |

|

69. |

Andere initiële directe kosten dan die welke zijn gemaakt door lessors die fabrikant of handelaar zijn, worden in de eerste waardering van de netto-investering in de lease opgenomen en reduceren het over de leaseperiode opgenomen bedrag van de baten. De impliciete rentevoet van de leaseovereenkomst is op zodanige wijze vastgesteld dat de initiële directe kosten automatisch in de netto-investering in de lease zijn opgenomen; het is niet nodig om deze afzonderlijk toe te voegen. |

|

70. |

Op de aanvangsdatum bestaan de leasebetalingen die in de waardering van de netto-investering in de lease zijn opgenomen, uit de volgende betalingen voor het gebruiksrecht van het onderliggende actief gedurende de leaseperiode welke op de aanvangsdatum niet zijn verricht:

|

|

71. |

Op de aanvangsdatum moet een lessor die fabrikant of handelaar is voor elk van zijn financiële leases het volgende opnemen:

|

|

72. |

Fabrikanten of handelaren bieden klanten vaak de keuze tussen het kopen of leasen van een actief. Een financiële lease van een actief door een fabrikant of handelaar die als lessor optreedt, leidt tot een winst of verlies gelijk aan de winst of het verlies uit een gewone verkooptransactie van het onderliggende actief tegen normale verkoopprijzen en met weerspiegeling van eventuele kwantum- of handelskortingen. |

|

73. |

Lessors die fabrikant of handelaar zijn, bieden soms een kunstmatig lage rente aan om klanten aan te trekken. Het gebruik van een dergelijke rente zou ertoe leiden dat een lessor een overdreven groot gedeelte van de totale baten uit de transactie op de aanvangsdatum opneemt. Als een kunstmatig lage rente wordt aangeboden, moet een lessor die fabrikant of handelaar is, de verkoopwinst beperken tot de verkoopwinst die van toepassing zou zijn indien een marktrente werd aangerekend. |

|

74. |

Een fabrikant of handelaar die als lessor optreedt, moet de kosten die bij het verkrijgen van een financiële lease zijn gemaakt, op de aanvangsdatum als last opnemen, aangezien deze voornamelijk verband houden met het verdienen van de verkoopwinst van de fabrikant of handelaar. Kosten die door een fabrikant of handelaar die als lessor optreedt bij het verkrijgen van een financiële lease zijn gemaakt, vallen niet onder de definitie van initiële directe kosten en zijn derhalve uitgesloten van de netto-investering in de lease. |

Waardering na eerste opname

|

75. |

Een lessor moet financieringsbaten tijdens de leaseperiode zodanig opnemen dat er elke periode sprake is van een constant periodiek rendement op de netto-investering van de lessor in de lease. |

|

76. |

Een lessor streeft ernaar de financieringsbaten op een systematische en rationele basis toe te rekenen over de leaseperiode. Een lessor moet de leasebetalingen over de periode ten laste van de bruto-investering in de lease brengen, waarbij zowel de aflossing op de hoofdsom wordt opgenomen als de onverdiende financieringsbaten worden gerealiseerd. |

|

77. |

Een lessor moet de vereisten van IFRS 9 inzake het niet langer opnemen in het overzicht van de financiële positie en inzake bijzondere waardevermindering toepassen op de netto-investering in de lease. Een lessor moet de geschatte ongegarandeerde restwaarden die bij de berekening van de bruto-investering in de lease worden gebruikt, regelmatig toetsen. Indien de geschatte ongegarandeerde restwaarde is verminderd, moet de lessor de toerekening van de baten over de leaseperiode herzien en elke vermindering met betrekking tot overlopende bedragen onmiddellijk opnemen. |

|

78. |

Een lessor die een actief onder een financiële lease als aangehouden voor verkoop classificeert (of opneemt in een groep activa die wordt afgestoten en als aangehouden voor verkoop is geclassificeerd) in overeenstemming met IFRS 5 Vaste activa aangehouden voor verkoop en beëindigde bedrijfsactiviteiten, moet het actief overeenkomstig diezelfde IFRS administratief verwerken. |

|

79. |

Een lessee moet een wijziging van een financiële lease administratief als een afzonderlijke leaseovereenkomst verwerken als:

|

|

80. |

Bij een wijziging van een financiële lease die administratief niet als een afzonderlijke leaseovereenkomst is verwerkt, moet een lessor de wijziging als volgt administratief verwerken:

|

Operationele leases

Opname en waardering

|

81. |

Een lessor moet leasebetalingen uit hoofde van operationele leases ofwel op tijdsevenredige basis, ofwel op een andere systematische wijze als baten opnemen. De lessor moet van een andere systematische wijze gebruikmaken indien deze meer representatief is voor het patroon waarin het gebruiksvoordeel dat het onderliggende actief oplevert, vermindert. |

|

82. |

Een lessor moet de kosten, met inbegrip van afschrijvingen, die voor het verdienen van de leasebaten zijn gemaakt, als last opnemen. |

|

83. |

Een lessor moet de initiële directe kosten die bij het verkrijgen van een operationele lease worden gemaakt, optellen bij de boekwaarde van het onderliggende actief en deze kosten over de leaseperiode op dezelfde basis als de leasebaten als last opnemen. |

|

84. |

De afschrijvingsgrondslagen voor af te schrijven onderliggende activa die het voorwerp van operationele leases uitmaken, moeten consistent zijn met de normale afschrijvingsgrondslagen van de lessor voor soortgelijke activa. Een lessor moet de afschrijving berekenen in overeenstemming met IAS 16 en IAS 38. |

|

85. |

Een lessor moet IAS 36 toepassen om te bepalen of een onderliggend actief dat het voorwerp van een operationele lease uitmaakt, een bijzondere waardevermindering heeft ondergaan en om elk geconstateerd bijzonder waardeverminderingsverlies administratief te verwerken. |

|

86. |

Een lessor die fabrikant of handelaar is, neemt geen verkoopwinst uit het aangaan van een operationele lease op, aangezien dit geen equivalent van een verkoop is. |

Wijzigingen van leaseovereenkomsten

|

87. |

Een lessor moet een wijziging van een operationele lease vanaf de ingangsdatum van de wijziging administratief verwerken als een nieuwe leaseovereenkomst en alle vooruitbetaalde of te ontvangen leasebetalingen die met de oorspronkelijke leaseovereenkomst verband houden, als deel van de leasebetalingen voor de nieuwe leaseovereenkomst beschouwen. |

Presentatie

|

88. |

Een lessor moet onderliggende activa die het voorwerp van operationele leases uitmaken, in zijn overzicht van de financiële positie presenteren overeenkomstig de aard van het onderliggende actief. |

Informatieverschaffing

|

89. |

Doel van de informatieverschaffing is dat lessors in de toelichting informatie vermelden die, samen met de informatie die in het overzicht van de financiële positie, het overzicht van winst of verlies en niet-gerealiseerde resultaten en het kasstroomoverzicht wordt verstrekt, gebruikers van jaarrekeningen in staat stelt te beoordelen welk effect leaseovereenkomsten sorteren op de financiële positie, de financiële prestaties en de kasstromen van de lessor. In de alinea's 90 tot en met 97 is uiteengezet welke vereisten in acht moeten worden genomen om deze doelstelling te realiseren. |

|

90. |

Een lessor moet de volgende bedragen voor de verslagperiode vermelden:

|

|

91. |

Een lessor moet de in alinea 90 gespecificeerde informatie in tabelvorm verstrekken, tenzij een andere vorm geschikter is. |

|

92. |

Een lessor moet alle additionele kwalitatieve en kwantitatieve informatie over zijn leaseactiviteiten verstrekken die noodzakelijk is om het in alinea 89 beschreven doel van de informatieverschaffing te verwezenlijken. Deze additionele informatie omvat, maar is niet beperkt tot, informatie die gebruikers van jaarrekeningen helpt bij het beoordelen van:

|

Financiële leases

|

93. |

Een lessor moet een kwalitatieve en kwantitatieve verklaring geven van de significante wijzigingen in de boekwaarde van de netto-investering in financiële leases. |

|

94. |

Een lessor moet een looptijdanalyse van de te ontvangen leasebetalingen vermelden, met opgave van de niet-gedisconteerde, op jaarbasis te ontvangen leasebetalingen voor ten minste elk van de eerste vijf jaar en van een totaalbedrag voor de resterende jaren. Een lessor moet een aansluiting geven tussen de niet-gedisconteerde leasebetalingen en de netto-investering in de lease. In de aansluiting moeten de onverdiende financieringsbaten met betrekking tot de te ontvangen leasebetalingen en een eventuele gedisconteerde ongegarandeerde restwaarde worden vermeld. |

Operationele leases

|

95. |

Op materiële vaste activa die het voorwerp van een operationele lease uitmaken, moet een lessor de vereisten inzake informatieverschaffing van IAS 16 toepassen. Bij de toepassing van de vereisten inzake informatieverschaffing van IAS 16 moet een lessor elke categorie van materiële vaste activa uitsplitsen in activa die het voorwerp van operationele leases uitmaken en activa die niet het voorwerp van operationele leases uitmaken. Een lessor moet derhalve de op grond van IAS 16 te verschaffen informatie afzonderlijk verstrekken voor activa die het voorwerp van een operationele lease uitmaken (per categorie van onderliggende activa), en voor activa in eigendom die de lessor aanhoudt en gebruikt. |

|

96. |

Een lessor moet de vereisten inzake informatieverschaffing van IAS 36, IAS 38, IAS 40 en IAS 41 toepassen op activa die het voorwerp van operationele leases uitmaken. |

|

97. |

Een lessor moet een looptijdanalyse van de leasebetalingen vermelden, met opgave van de niet-gedisconteerde, op jaarbasis te ontvangen leasebetalingen voor ten minste elk van de eerste vijf jaar en van een totaalbedrag voor de resterende jaren. |

„SALE AND LEASEBACK”-TRANSACTIES

|

98. |

Indien een entiteit (de verkoper-lessee) een actief aan een andere entiteit (de koper-lessor) overdraagt en dat actief van de koper-lessor terugleaset, moet zowel de verkoper-lessee als de koper-lessor het overdrachtscontract en de leaseovereenkomst administratief verwerken in overeenstemming met de alinea's 99 tot en met 103. |

Beoordeling of de overdracht van het actief een verkoop is

|

99. |

Een entiteit moet de vereisten van IFRS 15 voor het bepalen wanneer een prestatieverplichting wordt vervuld toepassen om uit te maken of de overdracht van een actief administratief wordt verwerkt als een verkoop van dat actief. |

De overdracht van het actief is een verkoop

|

100. |

Indien de overdracht van een actief door de verkoper-lessee voldoet aan de vereisten van IFRS 15 om administratief als een verkoop van het actief te worden verwerkt:

|

|

101. |

Indien de reële waarde van de vergoeding voor de verkoop van een actief niet gelijk is aan de reële waarde van het actief, of indien de betalingen voor de leaseovereenkomst niet marktconform zijn, moet een entiteit de volgende aanpassingen aanbrengen om de verkoopopbrengst tegen reële waarde te waarderen:

|

|

102. |

De entiteit moet elke mogelijke aanpassing die op grond van alinea 101 is vereist, waarderen op basis van het op de eenvoudigste wijze te bepalen bedrag van beide volgende bedragen:

|

De overdracht van het actief is geen verkoop

|

103. |

Indien de overdracht van een actief door de verkoper-lessee niet voldoet aan de vereisten van IFRS 15 om administratief als een verkoop van het actief te worden verwerkt:

|

Bijlage A

Definities

Deze bijlage maakt integraal deel uit van deze standaard.

|

aanvangsdatum van de leaseovereenkomst (aanvangsdatum) |

De datum waarop een lessor een onderliggend actief beschikbaar stelt voor gebruik door een lessee. |

||||||||

|

economische levensduur |

Ofwel de periode gedurende welke een actief naar verwachting economisch bruikbaar is voor één of meer gebruikers, ofwel het aantal productie- of vergelijkbare eenheden dat naar verwachting via het actief door één of meer gebruikers zal worden verkregen. |

||||||||

|

ingangsdatum van de wijziging |

De datum waarop beide partijen met een wijziging van de leaseovereenkomst instemmen. |

||||||||

|

reële waarde |

Voor de toepassing van de voor de lessor geldende verwerkingsvereisten in deze standaard, het bedrag waarvoor een actief kan worden verhandeld of een verplichting kan worden afgewikkeld in een zakelijke, objectieve transactie tussen ter zake goed geïnformeerde, tot een transactie bereid zijnde partijen die onafhankelijk zijn. |

||||||||

|

financiële lease |

Een leaseovereenkomst die vrijwel alle aan de eigendom van een onderliggend actief verbonden risico's en voordelen overdraagt. |

||||||||

|

vaste betalingen |

Door een lessee aan een lessor verrichte betalingen voor het gebruiksrecht van een onderliggend actief gedurende de leaseperiode, exclusief variabele leasebetalingen. |

||||||||

|

bruto-investering in de lease |

De som van:

|

||||||||

|

datum van het aangaan van de leaseovereenkomst |

De datum van de leaseovereenkomst of de datum waarop de partijen zich ertoe verplichten de belangrijkste voorwaarden van de leaseovereenkomst na te leven als deze laatste datum voorafgaat aan de datum van de leaseovereenkomst |

||||||||

|

initiële directe kosten |

De marginale kosten voor het verkrijgen van een leaseovereenkomst die niet zouden zijn gemaakt indien de leaseovereenkomst niet was verkregen, behalve dergelijke kosten die zijn gemaakt door een fabrikant of handelaar die als lessor in verband met een financiële lease optreedt. |

||||||||

|

impliciete rentevoet van de leaseovereenkomst |

De rentevoet die volgt uit de gelijkstelling van, enerzijds, de som van de contante waarde van a) de leasebetalingen en b) de ongegarandeerde restwaarde en, anderzijds, de som van i) de reële waarde van het onderliggende actief en ii) de eventuele initiële directe kosten van de lessor. |

||||||||

|

leaseovereenkomst |

Een contract, of deel van een contract, waarbij het gebruiksrecht van een actief (het onderliggende actief) in ruil voor een vergoeding gedurende een bepaalde periode wordt overgedragen. |

||||||||

|

lease-incentives |

Met een leaseovereenkomst verband houdende betalingen door een lessor aan een lessee, dan wel de terugbetaling of overname door een lessor van de kosten van een lessee. |

||||||||

|

wijziging van de leaseovereenkomst |

Een wijziging in het toepassingsgebied van een leaseovereenkomst, of in de vergoeding voor een leaseovereenkomst, die niet van de oorspronkelijke voorwaarden van de leaseovereenkomst deel uitmaakte (bijvoorbeeld toevoegen of beëindigen van het gebruiksrecht van één of meer onderliggende activa, of verlengen of verkorten van de contractuele leaseperiode). |

||||||||

|

leasebetalingen |

Door een lessee aan een lessor gedane betalingen met betrekking tot het gebruiksrecht van een onderliggend actief gedurende de leaseperiode, welke het volgende omvatten:

Voor de lessee omvatten leasebetalingen ook bedragen die naar verwachting door de lessee verschuldigd zullen zijn uit hoofde van restwaardegaranties. Leasebetalingen omvatten geen betalingen die aan niet-leasecomponenten van een contract zijn toegerekend, tenzij de lessee ervoor kiest niet-leasecomponenten met een leasecomponent te combineren en deze als één enkele leasecomponent administratief te verwerken. Voor de lessor omvatten leasebetalingen ook eventuele restwaardegaranties die aan de lessor zijn verleend door de lessee, een met de lessee verbonden partij, dan wel een niet met de lessor gelieerde derde partij die financieel in staat is om de verplichtingen uit hoofde van de garantie na te komen. Leasebetalingen omvatten geen betalingen die aan niet-leasecomponenten zijn toegerekend. |

||||||||

|

leaseperiode |

De niet-opzegbare periode gedurende welke een lessee het gebruiksrecht van een onderliggend actief heeft, samen met:

|

||||||||

|

lessee |

Een entiteit die gedurende een bepaalde periode het gebruiksrecht van een onderliggend actief verkrijgt in ruil voor een vergoeding. |

||||||||

|

marginale rentevoet van de lessee |

De rentevoet waartegen een lessee het bedrag nodig voor het verkrijgen van een actief van eenzelfde waarde als het met een gebruiksrecht overeenstemmende actief in eenzelfde economische omgeving zou hebben kunnen lenen voor eenzelfde duur en met eenzelfde zekerheid. |

||||||||

|

lessor |

Een entiteit die gedurende een periode het gebruiksrecht van een onderliggend actief beschikbaar stelt in ruil voor een vergoeding. |

||||||||

|

netto-investering in de lease |

De bruto-investering in de lease gedisconteerd tegen de impliciete rentevoet van de leaseovereenkomst. |

||||||||

|

operationele lease |

Een leaseovereenkomst die niet vrijwel alle aan de eigendom van een onderliggend actief verbonden risico's en voordelen overdraagt. |

||||||||

|

optionele leasebetalingen |

Door een lessee aan een lessor te verrichten betalingen voor het gebruiksrecht van een onderliggend actief tijdens niet in de leaseperiode vervatte perioden die onder een optie tot verlenging of beëindiging van een leaseovereenkomst vallen. |

||||||||

|

gebruiksperiode |

De totale periode gedurende welke een actief wordt gebruikt om een contract met een klant na te komen (inclusief eventuele niet-opeenvolgende perioden). |

||||||||

|

restwaardegarantie |

Een door een niet met een lessor gelieerde partij aan de lessor verleende garantie dat de waarde (of een gedeelte van de waarde) van een onderliggend actief aan het einde van een leaseovereenkomst ten minste gelijk zal zijn aan een gespecificeerd bedrag. |

||||||||

|

met een gebruiksrecht overeenstemmend actief |

Een actief dat het recht van een lessee vertegenwoordigt om gedurende de leaseperiode van een onderliggend actief gebruik te maken. |

||||||||

|

leaseovereenkomst van korte duur |

Een leaseovereenkomst die op de aanvangsdatum een leaseperiode van ten hoogste twaalf maanden bestrijkt. Een leaseovereenkomst die een aankoopoptie bevat, is geen leaseovereenkomst van korte duur. |

||||||||

|

sublease |

Een transactie waarbij een onderliggend actief door een lessee („intermediaire lessor”) aan een derde partij wordt doorgeleased en waarbij de leaseovereenkomst („hoofdleaseovereenkomst”) tussen de hoofdlessor en -lessee van kracht blijft. |

||||||||

|

onderliggend actief |

Een actief dat het voorwerp van een leaseovereenkomst uitmaakt en waarvan het gebruiksrecht door een lessor aan een lessee beschikbaar is gesteld. |

||||||||

|

onverdiende financieringsbaten |

Het verschil tussen:

|

||||||||

|

ongegarandeerde restwaarde |

Het gedeelte van de restwaarde van het onderliggende actief waarvan de realisatie door een lessor niet is verzekerd of alleen wordt gegarandeerd door een met de lessor verbonden partij. |

||||||||

|

variabele leasebetalingen |

Het gedeelte van de door een lessee aan een lessor verrichte betalingen voor het gebruiksrecht van een onderliggend actief gedurende de leaseperiode, dat varieert als gevolg van veranderingen in feiten of omstandigheden die na de aanvangsdatum optreden en die niet met het verstrijken van de tijd verband houden. |

In andere standaarden gedefinieerde termen die met dezelfde betekenis in deze standaard worden gebruikt

|

contract |

Een overeenkomst tussen twee of meer partijen die afdwingbare rechten en verplichtingen creëert. |

|

gebruiksduur |

De periode gedurende welke een actief naar verwachting voor een entiteit beschikbaar is voor gebruik; of het aantal productie- of vergelijkbare eenheden dat de entiteit van een actief verwacht te verkrijgen. |

Bijlage B

Toepassingsleidraad

Deze bijlage maakt integraal deel uit van deze standaard. Zij beschrijft de toepassing van de alinea's 1 tot en met 103 en heeft dezelfde status als de andere delen van de standaard.

Portefeuilletoepassing

|

B1 |

Deze standaard specificeert hoe een individuele leaseovereenkomst administratief moet worden verwerkt. Als praktische oplossing mag een entiteit deze standaard echter op een portefeuille van leaseovereenkomsten met vergelijkbare eigenschappen toepassen als de entiteit in redelijkheid verwacht dat de effecten op de jaarrekening van het toepassen van deze standaard op de portefeuille niet materieel zullen verschillen van de toepassing van deze standaard op de individuele leaseovereenkomsten binnen de portefeuille. Bij het administratief verwerken van een portefeuille moet een entiteit schattingen en veronderstellingen gebruiken waarin de omvang en de samenstelling van de portefeuille tot uitdrukking komen. |

Combinatie van contracten

|

B2 |

Bij de toepassing van deze standaard moet een entiteit twee of meer op of rond hetzelfde tijdstip met dezelfde tegenpartij (of verbonden partijen van de tegenpartij) aangegane contracten combineren en de contracten als één enkel contract administratief verwerken als één of meer van de volgende criteria zijn vervuld:

|

Vrijstelling van opname: leaseovereenkomsten waarvan het onderliggende actief een lage waarde heeft (alinea's 5 tot en met 8)

|

B3 |

Behoudens het bepaalde in alinea B7, is het een lessee op grond van deze standaard toegestaan alinea 6 toe te passen voor de administratieve verwerking van leaseovereenkomsten waarvan het onderliggende actief een lage waarde heeft. Een lessee moet de waarde van een onderliggend actief beoordelen op basis van de waarde van het actief wanneer het nieuw is, ongeacht de ouderdom van het geleasede actief. |

|

B4 |

De beoordeling of een onderliggend actief een lage waarde heeft, wordt op absolute basis uitgevoerd. Leaseovereenkomsten voor activa met een lage waarde komen voor de in alinea 6 beschreven verwerkingswijze in aanmerking, ongeacht of deze leaseovereenkomsten van materieel belang zijn voor de lessee. De beoordeling wordt niet beïnvloed door de omvang, aard of omstandigheden van de lessee. Verwacht wordt derhalve dat verschillende lessees dezelfde conclusies bereiken ten aanzien van de vraag of een bepaald onderliggend actief een lage waarde heeft. |

|

B5 |

Een onderliggend actief kan alleen een lage waarde hebben indien:

|

|

B6 |

Een leaseovereenkomst voor een onderliggend actief is geen leaseovereenkomst voor een actief met een lage waarde indien het actief van zodanige aard is dat het, als het nieuw is, gewoonlijk geen lage waarde heeft. Leaseovereenkomsten voor auto's zijn bijvoorbeeld geen leaseovereenkomsten voor activa met een lage waarde omdat een nieuwe auto gewoonlijk geen lage waarde heeft. |

|

B7 |

Indien een lessee een actief subleaset, of verwacht een actief te subleasen, is de hoofdleaseovereenkomst geen leaseovereenkomst voor een actief met een lage waarde. |

|

B8 |

Als voorbeelden van activa met een lage waarde kunnen onder meer tablet- en personal computers, kleine kantoormeubelen en telefoontoestellen worden genoemd. |

Identificatie van een leaseovereenkomst (alinea's 9, 10 en 11)

|

B9 |

Om te beoordelen of een contract het recht verleent gedurende een bepaalde periode de zeggenschap over het gebruik van een geïdentificeerd actief (zie de alinea's B13 tot en met B20) uit te oefenen, moet een entiteit beoordelen of de klant gedurende de gehele gebruiksperiode beide volgende rechten heeft:

|

|

B10 |

Indien de klant enkel gedurende een deel van de looptijd van het contract het recht heeft de zeggenschap over het gebruik van een geïdentificeerd actief uit te oefenen, bevat het contract een leaseovereenkomst voor dat deel van de looptijd. |

|

B11 |

Een contract om goederen of diensten te ontvangen, mag worden aangegaan door of in naam van een gezamenlijke overeenkomst, als omschreven in IFRS 11 Gezamenlijke overeenkomsten. In dat geval wordt de gezamenlijke overeenkomst als de klant in het contract beschouwd. Bij de beoordeling of een dergelijk contract een leaseovereenkomst bevat, moet een entiteit derhalve beoordelen of de gezamenlijke overeenkomst gedurende de gehele gebruiksperiode het recht heeft om de zeggenschap over het gebruik van een geïdentificeerd actief uit te oefenen. |

|

B12 |

Voor elke potentiële afzonderlijke leasecomponent moet een entiteit beoordelen of een contract een leaseovereenkomst bevat. Zie alinea B32 voor leidraden betreffende afzonderlijke leasecomponenten. |

Geïdentificeerd actief

|

B13 |

Een actief wordt gewoonlijk geïdentificeerd doordat dit uitdrukkelijk in een contract is gespecificeerd. Een actief kan echter ook worden geïdentificeerd doordat dit impliciet wordt gespecificeerd op het moment dat het voor gebruik door de klant beschikbaar wordt gesteld. |

Materiële substitutierechten

|

B14 |

Zelfs als een actief is gespecificeerd, heeft een klant niet het gebruiksrecht van een geïdentificeerd actief indien de leverancier gedurende de gehele gebruiksperiode het materiële recht heeft het actief te vervangen. Het recht van een leverancier om een actief te vervangen, is alleen materieel indien beide volgende voorwaarden van toepassing zijn:

|

|

B15 |

Indien de leverancier pas op of na een bepaalde datum of bij of na het plaatsvinden van een bepaalde gebeurtenis het recht of de verplichting heeft om het actief te vervangen, is het substitutierecht van de leverancier niet materieel omdat de leverancier in de praktijk niet gedurende de gehele gebruiksperiode over de mogelijkheid beschikt om alternatieve activa te substitueren. |

|

B16 |

Bij de beoordeling of het substitutierecht van een leverancier materieel is, gaat een entiteit uit van de feiten en omstandigheden bij het aangaan van het contract en mag zij geen rekening houden met toekomstige gebeurtenissen waarvan het plaatsvinden bij het aangaan van het contract onwaarschijnlijk wordt geacht. Voorbeelden van toekomstige gebeurtenissen waarvan het plaatsvinden bij het aangaan van het contract onwaarschijnlijk wordt geacht en waarmee bij de beoordeling derhalve geen rekening mag worden gehouden, zijn onder meer:

|

|

B17 |

Indien het actief zich in de gebouwen of op de terreinen van de klant of elders bevindt, zijn de aan de vervanging ervan verbonden kosten doorgaans hoger dan wanneer het actief zich in de gebouwen of op de terreinen van de leverancier bevindt, waardoor deze kosten naar alle waarschijnlijkheid hoger zullen uitvallen dan de voordelen die de vervanging van het actief oplevert. |

|

B18 |

Het recht of de verplichting van de leverancier om het actief te vervangen voor reparatie- en onderhoudsdoeleinden indien dit niet naar behoren functioneert of indien er een technische verbetering beschikbaar komt, sluit niet uit dat de klant het gebruiksrecht van een geïdentificeerd actief heeft. |

|

B19 |

Indien de klant niet op eenvoudige wijze kan bepalen of de leverancier een materieel substitutierecht heeft, moet de klant aannemen dat een eventueel substitutierecht niet materieel is. |

Delen van activa

|

B20 |

Een capaciteitsdeel van een actief is een geïdentificeerd actief indien het fysiek gescheiden is (bijvoorbeeld een verdieping van een gebouw). Een capaciteits- of ander deel van een actief dat niet fysiek gescheiden is (bijvoorbeeld een capaciteitsdeel van een glasvezelkabel) is geen geïdentificeerd actief, tenzij het vrijwel de gehele capaciteit van het actief vertegenwoordigt en de klant daardoor het recht verschaft om vrijwel alle economische voordelen uit het gebruik van het actief te verkrijgen. |

Recht om economische voordelen uit het gebruik van een actief te verkrijgen

|

B21 |

Om de zeggenschap over het gebruik van een geïdentificeerd actief uit te oefenen, moet een klant gedurende de gehele gebruiksperiode het recht hebben om vrijwel alle economische voordelen uit het gebruik van een actief te verkrijgen (bijvoorbeeld door gedurende die gehele periode over het exclusieve gebruik van het actief tebeschikken). Een klant kan op vele manieren direct of indirect economische voordelen uit het gebruik van het actief verkrijgen, zoals door het gebruiken, aanhouden of subleasen van het actief. De economische voordelen uit het gebruik van een actief omvatten de hoofd- en bijproducten die daarmee worden vervaardigd (met inbegrip van de daarvan afkomstige potentiële kasstromen), alsook andere economische voordelen die uit het gebruik van het actief voortvloeien en die bij een bedrijfstransactie met een derde kunnen worden gerealiseerd. |

|

B22 |

Bij de beoordeling van het recht om vrijwel alle economische voordelen uit het gebruik van een actief te verkrijgen, moet een entiteit de economische voordelen in aanmerking nemen die uit het gebruik van het actief binnen de gedefinieerde reikwijdte van het gebruiksrecht van het actief van een klant voortvloeien (zie alinea B30). Bijvoorbeeld:

|

|

B23 |

Indien een contract een klant verplicht de leverancier of een andere partij een deel van de van het gebruik van het actief afkomstige kasstromen als vergoeding te betalen, moeten die als vergoeding betaalde kasstromen worden beschouwd als een deel van de economische voordelen die de klant uit het gebruik van het actief verkrijgt. Indien de klant bijvoorbeeld verplicht is een percentage van de verkopen die het gebruik van winkelruimte oplevert, aan de leverancier te betalen als vergoeding voor het gebruik van die ruimte, sluit die verplichting niet uit dat de klant het recht heeft om vrijwel alle economische voordelen uit het gebruik van de winkelruimte te verkrijgen. Dat komt omdat de uit die verkopen voortkomende kasstromen worden beschouwd als economische voordelen die de klant uit het gebruik van de winkelruimte verkrijgt en waarvan hij vervolgens een deel aan de leverancier betaalt als vergoeding voor het recht om van die ruimte gebruik te maken. |

Recht om het gebruik te bestemmen

|

B24 |

Een klant heeft enkel gedurende de gehele gebruiksperiode het recht om het gebruik van een geïdentificeerd actief te bestemmen als:

|

Gebruikswijze en gebruiksdoel van het actief

|

B25 |

Een klant heeft het recht de gebruikswijze en het gebruiksdoel van het actief te bepalen indien hij, binnen de reikwijdte van zijn in het contract gedefinieerde gebruiksrecht, gedurende de gehele gebruiksperiode de gebruikswijze en het gebruiksdoel van het actief kan wijzigen. Bij het uitvoeren van deze beoordeling houdt een entiteit rekening met de besluitvormingsrechten die het meest relevant zijn om gedurende de gehele gebruiksperiode de gebruikswijze en het gebruiksdoel van het actief te wijzigen. Besluitvormingsrechten zijn relevant wanneer zij van invloed zijn op de economische voordelen die het gebruik in zich bergt. De besluitvormingsrechten die het meest relevant zijn, zullen waarschijnlijk van contract tot contract verschillen, al naargelang de aard van het actief en de contractvoorwaarden. |

|

B26 |

Voorbeelden van besluitvormingsrechten die, al naargelang de omstandigheden, het recht verlenen om, binnen de gedefinieerde reikwijdte van het gebruiksrecht van de klant, de gebruikswijze en het gebruiksdoel van het actief te wijzigen, zijn onder meer:

|

|

B27 |

Voorbeelden van besluitvormingsrechten die niet het recht verlenen om de gebruikswijze en het gebruiksdoel van het actief te wijzigen, zijn rechten die beperkt blijven tot de exploitatie of het onderhoud van het actief. De klant of de leverancier kan over dergelijke rechten beschikken. Hoewel rechten zoals rechten om een actief te exploiteren of te onderhouden vaak van essentieel belang zijn voor het efficiënte gebruik van een actief, zijn het geen rechten om de gebruikswijze en het gebruiksdoel van het actief te bepalen en zijn dergelijke rechten vaak afhankelijk van de besluiten over de gebruikswijze en het gebruiksdoel van het actief. Rechten om een actief te exploiteren, kunnen de klant echter wel het recht verlenen het gebruik van het actief te bestemmen indien de relevante besluiten over de gebruikswijze en het gebruiksrecht van het actief van tevoren vaststaan (zie alinea B24(b)(i)). |

|

B28 |

De relevante besluiten over de gebruikswijze en het gebruiksdoel van het actief kunnen op een aantal manieren van tevoren vaststaan. De relevante besluiten kunnen bijvoorbeeld van tevoren vaststaan als gevolg van het ontwerp van het actief of als gevolg van contractuele beperkingen op het gebruik van het actief. |

|

B29 |

Bij de beoordeling of een klant het recht heeft het gebruik van een actief te bestemmen, moet een entiteit enkel rekening houden met rechten om gedurende de gebruiksperiode besluiten over het gebruik van het actief te nemen, tenzij de klant het actief (of specifieke aspecten van het actief) heeft ontworpen op de in alinea B24(b)(ii) beschreven wijze. Tenzij aan de voorwaarden van alinea B24(b)(ii) is voldaan, mag een entiteit bijgevolg geen rekening houden met besluiten die vóór de gebruiksperiode van tevoren vaststaan. Indien een klant bijvoorbeeld vóór de gebruiksperiode alleen de productie van een actief kan specificeren, heeft hij niet het recht om het gebruik van dat actief te bestemmen. Het vermogen om vóór de gebruiksperiode de productie in een contract te specificeren, zonder dat er van enige andere besluitvormingsrechten ten aanzien van het gebruik van het actief sprake is, verleent een klant immers dezelfde rechten als gelijk welke klant die goederen of diensten aankoopt. |

|

B30 |

Een contract kan voorwaarden bevatten die erop gericht zijn het belang van de leverancier in het actief of andere activa te beschermen, zijn personeel te beschermen, of de naleving van wet- of regelgeving door de leverancier te verzekeren. Dit zijn voorbeelden van beschermingsrechten. Een contract kan bijvoorbeeld (i) de maximale mate preciseren waarin van een actief mag worden gebruikgemaakt of limiteren waar of wanneer de klant het actief kan gebruiken, (ii) een klant verplichten bepaalde exploitatiepraktijken toe te passen, of (iii) een klant verplichten de leverancier van wijzigingen in de gebruikswijze van het actief op de hoogte te brengen. Beschermingsrechten definiëren gewoonlijk de reikwijdte van het gebruiksrecht van de klant, maar sluiten op zich niet uit dat de klant het recht heeft het gebruik van een actief te bestemmen. |

|

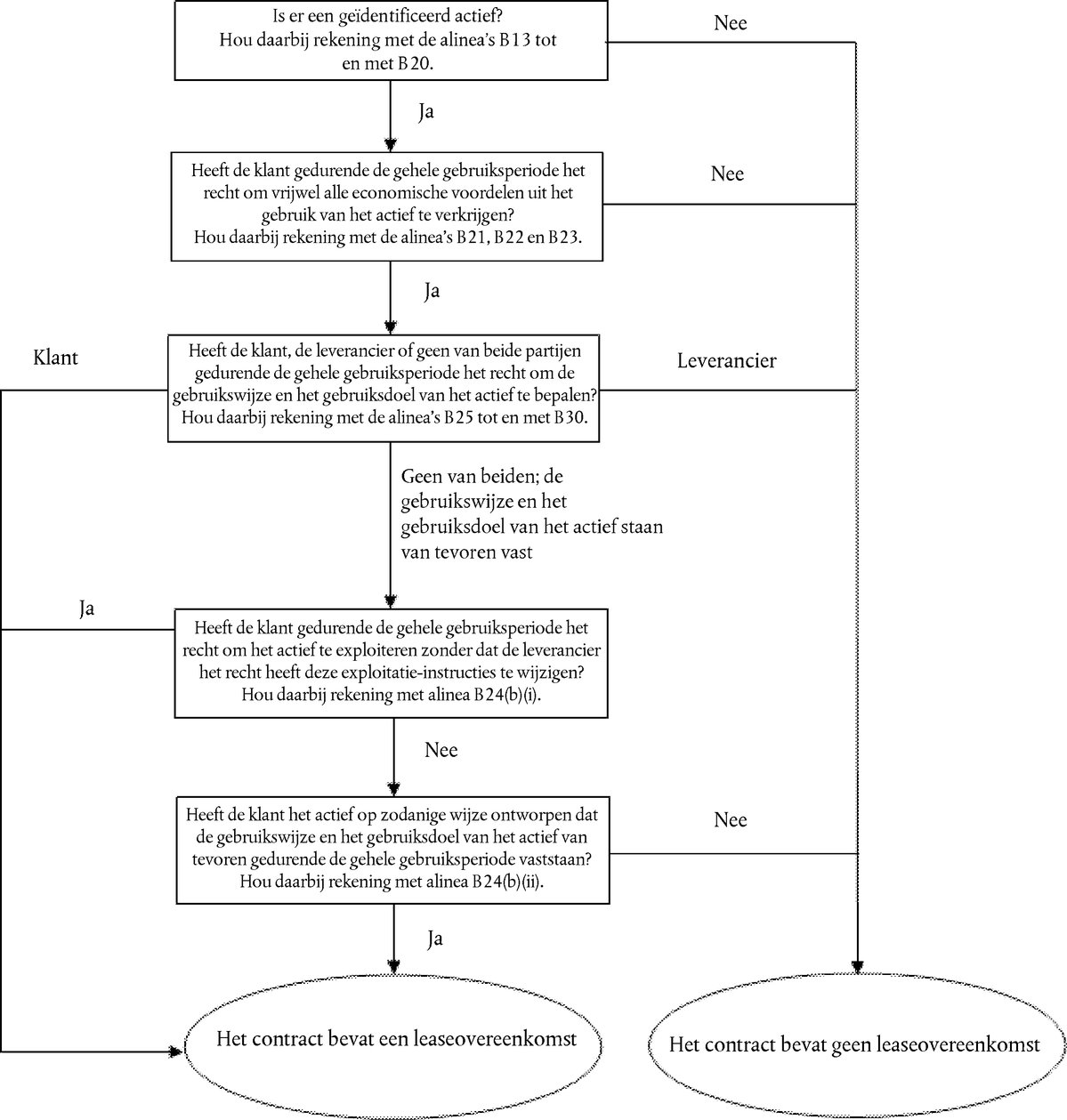

B31 |

Het volgende stroomschema kan entiteiten helpen bij het beoordelen of een contract een leaseovereenkomst is of bevat.  Tekst van het beeld

Tekst van het beeld

|

Scheiding van componenten van een contract (alinea's 12 tot en met 17)

|

B32 |

Het gebruiksrecht van een onderliggend actief is een afzonderlijke leasecomponent indien:

|

|

B33 |

Een contract kan een door de lessee te betalen bedrag bevatten voor activiteiten en kosten waarbij er geen goed of dienst aan de lessee wordt overdragen. Een lessor kan in het totale te betalen bedrag bijvoorbeeld een vergoeding voor administratieve taken of voor andere door hem gemaakte kosten in verband met de leaseovereenkomst opnemen, waarbij er geen goed of dienst aan de lessee wordt overdragen. Dergelijke te betalen bedragen geven geen aanleiding tot een afzonderlijke component van het contract, maar worden geacht deel uit te maken van de totale vergoeding die aan de afzonderlijk geïdentificeerde componenten van het contract is toegerekend. |

Leaseperiode (alinea's 18 tot en met 21)

|

B34 |

Bij de bepaling van de leaseperiode en de beoordeling van de duur van de niet-opzegbare periode van een leaseovereenkomst moet een entiteit de definitie van een contract toepassen en de periode bepalen gedurende welke het contract afdwingbaar is. Een leaseovereenkomst is niet meer afdwingbaar wanneer de lessee en de lessor allebei het recht hebben om zonder de toestemming van de andere partij en zonder noemenswaardige boete de leaseovereenkomst te beëindigen. |

|

B35 |

Indien alleen een lessee het recht heeft een leaseovereenkomst te beëindigen, dan wordt dat recht als een voor de lessee beschikbare optie tot beëindiging van de leaseovereenkomst beschouwd die een entiteit bij de bepaling van de leaseperiode in aanmerking neemt. Indien alleen een lessor het recht heeft een leaseovereenkomst te beëindigen, dan omvat de niet-opzegbare periode van de leaseovereenkomst de periode die onder de optie tot beëindiging van de leaseovereenkomst valt. |

|

B36 |

De leaseperiode begint op de aanvangsdatum en omvat ook eventuele perioden waarin de lessee van de lessor geen leaseprijs hoeft te betalen. |

|

B37 |

Op de aanvangsdatum beoordeelt een entiteit of het redelijk zeker is dat de lessee een optie tot verlenging van de leaseovereenkomst zal uitoefenen of het onderliggende actief zal kopen, dan wel een optie tot beëindiging van de leaseovereenkomst niet zal uitoefenen. De entiteit neemt alle relevante feiten en omstandigheden in aanmerking die een economische incentive voor de lessee teweegbrengen om de optie al dan niet uit te oefenen, met inbegrip van alle verwachte wijzigingen in feiten en omstandigheden vanaf de aanvangsdatum tot de uitoefeningsdatum van de optie. Voorbeelden van in aanmerking te nemen factoren omvatten, maar zijn niet beperkt tot:

|

|

B38 |

Een optie tot verlenging of beëindiging van een leaseovereenkomst kan op zodanige wijze met één of meerdere andere contractuele kenmerken (bijvoorbeeld een restwaardegarantie) worden gecombineerd dat de lessee de lessor een minimaal of vast contant rendement garandeert dat in wezen hetzelfde is, ongeacht of de optie al dan niet wordt uitgeoefend. In dergelijke gevallen moet een entiteit, niettegenstaande de leidraad betreffende in wezen vaste betalingen in alinea B42, aannemen dat het redelijk zeker is dat de lessee de optie tot verlenging van de leaseovereenkomst zal uitoefenen of de optie tot beëindiging van de leaseovereenkomst niet zal uitoefenen. |

|

B39 |

Hoe korter de niet-opzegbare periode van een leaseovereenkomst is, hoe waarschijnlijker het is dat de lessee een optie tot verlenging van de leaseovereenkomst zal uitoefenen of een optie tot beëindiging van de leaseovereenkomst niet zal uitoefenen. Dat komt omdat de kosten die aan het verkrijgen van een vervangingsactief verbonden zijn, waarschijnlijk proportioneel hoger zullen uitvallen naarmate de niet-opzegbare periode korter is. |

|

B40 |

De door een lessee in het verleden bestendig gevolgde gedragslijnen tijdens de periode gedurende welke hij gewoonlijk bepaalde typen activa (hetzij geleased, hetzij in eigendom) heeft gebruikt en zijn economische redenen daarvoor, kunnen informatie verschaffen die van nut is voor de beoordeling of het redelijk zeker is dat de lessee een optie wel of niet zal uitoefenen. Bijvoorbeeld indien een lessee gewoonlijk bepaalde typen activa gedurende een bepaalde periode heeft gebruikt, of indien het bij de lessee gangbare praktijk is vaak opties op leaseovereenkomsten voor bepaalde typen onderliggende activa uit te oefenen, moet de lessee de economische redenen voor die gangbare praktijk in het verleden in aanmerking nemen bij het beoordelen of het redelijk zeker is dat hij een optie op leaseovereenkomsten voor die activa zal uitoefenen. |

|

B41 |

Alinea 20 specificeert dat een lessee de leaseperiode na de aanvangsdatum moet herbeoordelen in geval van ofwel een significante gebeurtenis, ofwel een significante verandering in omstandigheden die de lessee zelf in de hand heeft en van invloed is op de vraag of het redelijk zeker is dat de lessee een optie zal uitoefenen die voorheen niet in zijn bepaling van de leaseperiode was vervat, of een optie niet zal uitoefenen die voorheen in zijn bepaling van de leaseperiode was vervat. Voorbeelden van significante gebeurtenissen of van significante veranderingen in omstandigheden zijn onder meer:

|

In wezen vaste leasebetalingen (alinea's 27(a), 36(c) en 70(a))

|

B42 |

Leasebetalingen omvatten alle in wezen vaste leasebetalingen. In wezen vaste leasebetalingen zijn betalingen die qua vorm door variabiliteit worden gekenmerkt, maar die in wezen onvermijdelijk zijn. Er is bijvoorbeeld sprake van in wezen vaste leasebetalingen indien:

|

Betrokkenheid van de lessee bij het onderliggende actief vóór de aanvangsdatum

Met het bouwen of ontwerpen van het onderliggende actief verband houdende kosten voor de lessee

|

B43 |

Een entiteit kan over een leaseovereenkomst onderhandelen voordat het onderliggende actief beschikbaar is voor gebruik door de lessee. Bij sommige leaseovereenkomsten kan het noodzakelijk zijn het onderliggende actief te bouwen of te herontwerpen voor gebruik door de lessee. Naar gelang van de contractvoorwaarden kan een lessee verplicht zijn betalingen te doen die met het bouwen of ontwerpen van het actief verband houden. |

|

B44 |

Indien een lessee kosten maakt die met het bouwen of ontwerpen van een onderliggend actief verband houden, moet hij deze kosten administratief verwerken in overeenstemming met andere toepasselijke standaarden, zoals IAS 16. Met het bouwen of ontwerpen van een onderliggend actief verband houdende kosten omvatten geen door de lessee gedane betalingen voor het gebruiksrecht van het onderliggende actief. Betalingen voor het gebruiksrecht van een onderliggend actief zijn betalingen voor een leaseovereenkomst, ongeacht het tijdstip waarop deze betalingen plaatsvinden. |

Juridische eigendom van het onderliggende actief

|

B45 |

Een lessee kan de juridische eigendom van een onderliggend actief verwerven voordat die juridische eigendom aan de lessor wordt overgedragen en het actief door de lessee wordt geleased. Het verwerven van de juridische eigendom is op zich niet bepalend voor de wijze waarop de transactie administratief moet worden verwerkt. |

|

B46 |

Indien de lessee de zeggenschap over het onderliggende actief heeft (of verwerft) voordat dat actief aan de lessor wordt overgedragen, is de transactie een „sale and leaseback”-transactie die administratief wordt verwerkt in overeenstemming met de alinea's 98 tot en met 103. |

|

B47 |

Indien de lessee echter geen zeggenschap over het onderliggende actief verwerft voordat dat actief aan de lessor wordt overgedragen, is de transactie geen „sale and leaseback”-transactie. Dit kan bijvoorbeeld het geval zijn indien een fabrikant, een lessor en een lessee een transactie overeenkomen waarbij de lessor van de fabrikant een actief koopt, dat op zijn beurt door de lessee wordt geleased. De lessee kan de juridische eigendom van het onderliggende actief verwerven voordat de juridische eigendom aan de lessor wordt overgedragen. In dat geval geldt dat indien de lessee de juridische eigendom van het onderliggende actief verwerft maar geen zeggenschap over het actief verwerft voordat het aan de lessor is overgedragen, de transactie niet administratief wordt verwerkt als een „sale and leaseback”-transactie maar als een leaseovereenkomst. |

Informatieverschaffing door de lessee (alinea 59)

|

B48 |

Bij het uitmaken of het noodzakelijk is aanvullende informatie over leaseactiviteiten te verstrekken teneinde het in alinea 51 beschreven doel van de informatieverschaffing te verwezenlijken, moet een lessee het volgende in ogenschouw nemen:

|

|

B49 |

Aanvullende informatie in verband met variabele leasebetalingen die, afhankelijk van de omstandigheden, noodzakelijk kan zijn om het in alinea 51 beschreven doel van de informatieverschaffing te verwezenlijken, kan informatie omvatten die gebruikers van jaarrekeningen helpt bij het beoordelen van bijvoorbeeld:

|

|

B50 |

Aanvullende informatie in verband met opties tot verlenging of beëindiging die, afhankelijk van de omstandigheden, noodzakelijk kan zijn om het in alinea 51 beschreven doel van de informatieverschaffing te verwezenlijken, kan informatie omvatten die gebruikers van jaarrekeningen helpt bij het beoordelen van bijvoorbeeld:

|

|

B51 |

Aanvullende informatie in verband met restwaardegaranties die, afhankelijk van de omstandigheden, noodzakelijk kan zijn om het in alinea 51 beschreven doel van de informatieverschaffing te verwezenlijken, kan informatie omvatten die gebruikers van jaarrekeningen helpt bij het beoordelen van bijvoorbeeld:

|

|

B52 |

Aanvullende informatie in verband met „sale and leaseback”-transacties die, afhankelijk van de omstandigheden, noodzakelijk kan zijn om het in alinea 51 beschreven doel van de informatieverschaffing te verwezenlijken, kan informatie omvatten die gebruikers van jaarrekeningen helpt bij het beoordelen van bijvoorbeeld:

|

Classificatie van leaseovereenkomsten door lessors (alinea's 61 tot en met 66)

|

B53 |

Krachtens deze standaard moeten lessors leaseovereenkomsten classificeren op basis van de mate waarin de leaseovereenkomst de aan de eigendom van een onderliggend actief verbonden risico's en voordelen overdraagt. De risico's omvatten de mogelijkheid van verlies door ongebruikte capaciteit of technologische veroudering en van variaties van het rendement als gevolg van gewijzigde economische omstandigheden. De voordelen kunnen bestaan uit de verwachting van winstgevende exploitatie gedurende de economische levensduur van het onderliggende actief en uit de waardestijging van het onderliggende actief of de realisatie van een restwaarde van het onderliggende actief. |

|

B54 |

Een leaseovereenkomst kan voorwaarden bevatten die erop gericht zijn de leasebetalingen aan te passen voor bepaalde veranderingen die plaatsvinden tussen de datum van het aangaan van de leaseovereenkomst en de aanvangsdatum (zoals een verandering in de kosten van het onderliggende actief voor de lessor of een verandering in de financieringskosten van de leaseovereenkomst voor de lessor). In dat geval moet met het oog op de classificatie van de leaseovereenkomst worden aangenomen dat het effect van eventuele dergelijke veranderingen zich op de datum van het aangaan van de leaseovereenkomst heeft voorgedaan. |

|

B55 |

Wanneer een leaseovereenkomst zowel een bestanddeel terreinen als een bestanddeel gebouwen omvat, moet de classificatie van elk bestanddeel als een financiële lease of als een operationele lease afzonderlijk door een lessor worden beoordeeld in overeenstemming met de alinea's 62 tot en met 66 en B53 en B54. Bij het bepalen of het bestanddeel terreinen een operationele lease dan wel een financiële lease is, is een belangrijke overweging dat terreinen normaliter een onbeperkte economische levensduur hebben. |

|

B56 |

Telkens als dit nodig is om een leaseovereenkomst voor terreinen en gebouwen te classificeren en administratief te verwerken, moet een lessor de leasebetalingen (met inbegrip van eventuele vooruitbetaalde bedragen ineens) aan de terreinen en de gebouwen toerekenen naar rato van de relatieve reële waarden van de belangen in het bestanddeel terreinen en het bestanddeel gebouwen in de leaseovereenkomst op de datum van het aangaan van de leaseovereenkomst. Indien de leasebetalingen niet op betrouwbare wijze aan deze twee bestanddelen kunnen worden toegerekend, wordt de gehele leaseovereenkomst als een financiële lease ingedeeld, tenzij het duidelijk is dat beide bestanddelen een operationele lease vormen, in welk geval de gehele leaseovereenkomst als een operationele lease wordt ingedeeld. |

|

B57 |

Bij een leaseovereenkomst voor terreinen en gebouwen waarbij het bedrag voor het bestanddeel terreinen niet van materieel belang is voor de leaseovereenkomst, mag een lessor de terreinen en gebouwen voor het classificeren van de leaseovereenkomst als één enkele eenheid behandelen en deze als een financiële lease dan wel als een operationele lease indelen in overeenstemming met de alinea's 62 tot en met 66 en B53 en B54. In een dergelijk geval moet een lessor de economische levensduur van de gebouwen als de economische levensduur van het gehele onderliggende actief beschouwen. |

Classificatie van subleases

|

B58 |

Bij de classificatie van een sublease moet een intermediaire lessor de sublease als volgt als een financiële lease of een operationele lease indelen:

|

Bijlage C

Ingangsdatum en overgang

Deze bijlage maakt integraal deel uit van de standaard en heeft dezelfde status als de overige delen van de standaard.

INGANGSDATUM

|

C1 |

Een entiteit moet deze standaard toepassen op jaarlijkse verslagperioden die op of na 1 januari 2019 aanvangen. Eerdere toepassing is toegestaan voor entiteiten die op of vóór de datum van eerste toepassing van deze standaard IFRS 15 Opbrengsten van contracten met klanten toepassen. Als een entiteit deze standaard eerder toepast, moet zij dit feit vermelden. |

OVERGANG

|

C2 |

Voor de toepassing van de vereisten van de alinea's C1 tot en met C19 is de datum van eerste toepassing de aanvang van de jaarlijkse verslagperiode waarin een entiteit deze standaard voor het eerst toepast. |

Definitie van een leaseovereenkomst

|

C3 |

Als praktische oplossing hoeft een entiteit op de datum van eerste toepassing niet te herbeoordelen of een contract een leaseovereenkomst is of bevat. In plaats daarvan is het de entiteit toegestaan:

|

|

C4 |