|

12.4.2017

|

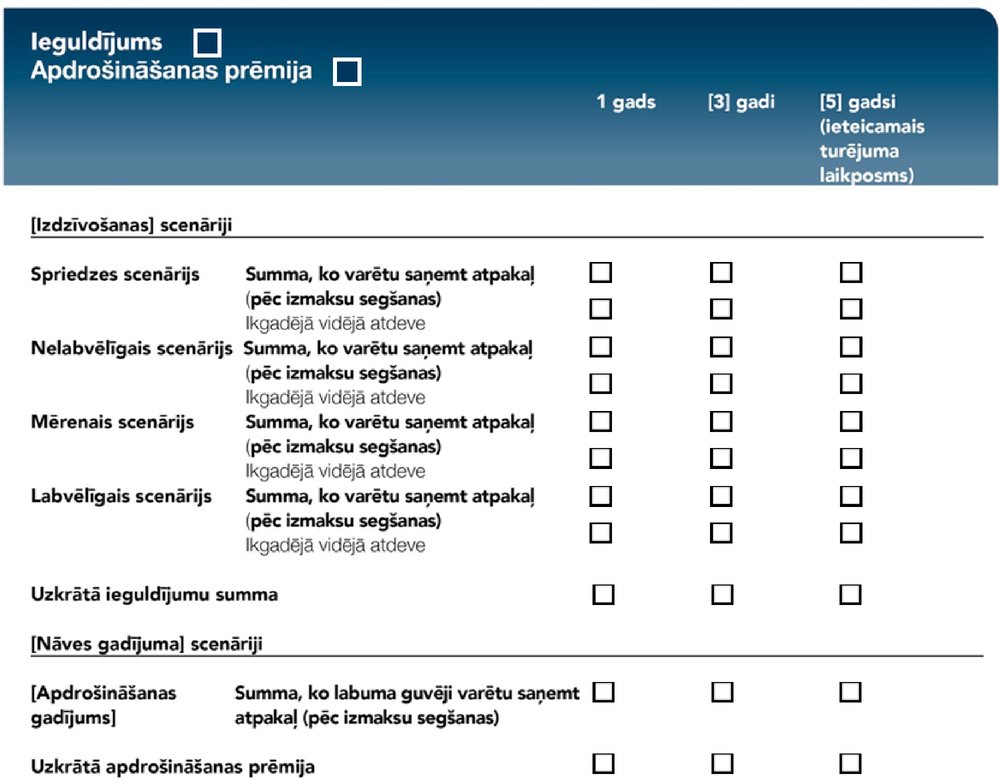

LV

|

Eiropas Savienības Oficiālais Vēstnesis

|

L 100/1

|

KOMISIJAS DELEĢĒTĀ REGULA (ES) 2017/653

(2017. gada 8. marts),

ar ko papildina Eiropas Parlamenta un Padomes Regulu (ES) Nr. 1286/2014 par komplektētu privāto ieguldījumu un apdrošināšanas ieguldījumu produktu (PRIIP) pamatinformācijas dokumentiem, nosakot regulatīvos tehniskos standartus attiecībā uz pamatinformācijas dokumentu noformējumu, saturu, pārskatīšanu un pārstrādāšanu un šādu dokumentu sniegšanas prasību izpildes nosacījumiem

(Dokuments attiecas uz EEZ)

EIROPAS KOMISIJA,

ņemot vērā Līgumu par Eiropas Savienības darbību,

ņemot vērā Eiropas Parlamenta un Padomes 2014. gada 26. novembra Regulu (ES) Nr. 1286/2014 par komplektētu privāto ieguldījumu un apdrošināšanas ieguldījumu produktu (PRIIP) pamatinformācijas dokumentiem (1) un jo īpaši tās 8. panta 5. punktu, 10. panta 2. punktu un 13. panta 5. punktu,

tā kā:

|

(1)

|

Ar Regulu (ES) Nr. 1286/2014 tiek ieviests jauns standartizēts [ieguldītājiem paredzētas] pamatinformācijas dokuments, lai uzlabotu individuālu privāto ieguldītāju izpratni par komplektētiem privāto ieguldījumu un apdrošināšanas ieguldījumu produktiem (turpmāk “PRIIP”) un šo produktu salīdzināmību.

|

|

(2)

|

Lai individuāliem privātajiem ieguldītājiem sniegtu pamatinformāciju, kas ir viegli lasāma, saprotama un salīdzināma, būtu jāizveido vienota pamatinformācijas dokumenta veidne.

|

|

(3)

|

Regulas (ES) Nr. 1286/2014 8. panta 3. punkta a) apakšpunktā minētajās ziņās par identitāti un kontaktinformācijā attiecībā uz PRIIP būtu jāiekļauj starptautiskais vērtspapīru identifikācijas numurs (ISIN) vai unikālais produkta identifikators (Unique Product Identifier), ja šāds identifikators ir pieejams, lai tādējādi individuāliem privātajiem ieguldītajiem būtu vieglāk atrast papildu informāciju par šo PRIIP.

|

|

(4)

|

Lai nodrošinātu, ka individuālie privātie ieguldītāji izprot un salīdzina dažādu PRIIP ekonomiskās un juridiskās iezīmes, kā arī lai viņiem sniegtu atbilstošu pārskatu par PRIIP ieguldījumu politiku un stratēģiju, pamatinformācijas dokumentam būtu jāietver standartizēta informācija par PRIIP veidu, tā ieguldījuma mērķiem un to sasniegšanas plāniem, kā arī produkta galvenajām iezīmēm vai aspektiem, piemēram, apdrošināšanas segumu.

|

|

(5)

|

Individuāliem privātajiem ieguldītājiem sniegtajai informācijai būtu jādod šiem ieguldītājiem iespēja izprast un salīdzināt ar PRIIP ieguldījumiem saistītos riskus, tā lai viņi varētu pieņemt uz informāciju balstītus lēmumus par ieguldījumiem. Ar PRIIP saistītie riski var būt dažādi. Vissvarīgākie riski ir tirgus risks, kredītrisks un likviditātes risks. Lai individuālie privātie ieguldītāji varētu pilnīgi izprast šos riskus, informācija par riskiem pēc iespējas būtu jāapkopo un jāatspoguļo skaitliski kā viens risku kopsavilkuma rādītājs ar pietiekamu aprakstošu skaidrojumu.

|

|

(6)

|

Novērtējot kredītrisku, PRIIP izveidotājiem būtu jāņem vērā konkrēti faktori, kas individuālam privātajam ieguldītājam varētu mazināt kredītrisku. Šajā ziņā, novērtējot, vai PRIIP aktīvi vai atbilstošs nodrošinājums, vai aktīvi, uz kuriem balstītas no PRIIP izrietošās maksājuma saistības, jebkurā laikā līdz termiņa beigām ir līdzvērtīgas PRIIP maksājuma saistībām pret saviem ieguldītājiem, šādā novērtējumā būtu jāatspoguļo tas, ka aktīvi, kas atrodas apdrošināšanas sabiedrības turējumā, vienmēr atbilst aktuālajai summai, kas apdrošināšanas sabiedrībai būtu jāmaksā, lai savas saistības, kas izriet no PRIIP, nodotu citai apdrošināšanas sabiedrībai.

|

|

(7)

|

Patlaban dažādās Savienības nozarēs ārējo kredītnovērtēšanas institūciju (ĀKNI) reitingi tiek izmantoti kā konsekventi kredītriska novērtējuma aizstājēji. Tomēr atkarība no kredītreitingiem būtu pēc iespējas jāmazina. Tādēļ ir svarīgi, lai risku kopsavilkuma rādītājs būtu objektīvi precīzs un nodrošinātu iespēju salīdzināt dažādus PRIIP un lai tas tiktu pienācīgi uzraudzīts attiecībā uz tirgus risku un kredītrisku, lai tādējādi līdz 2018. gada 31. decembrim paredzētās Regulas (ES) Nr. 1286/2014 pārskatīšanas vajadzībām varētu iegūt pierādījumus par to, cik iedarbīga ir riska mērīšanas prakse. Pārskatīšanā būtu jāņem vērā tas, cik lielā mērā ĀKNI reitingi faktiski atspoguļo PRIIP izveidotāju kredītspēju un kredītrisku, kādam ir pakļauti atsevišķu PRIIP ieguldītāji.

|

|

(8)

|

Ja pastāv risks, ka viena PRIIP likviditāte var būt dažāda – atkarībā no iespējām pirms termiņa atkāpties no PRIIP darījuma vai atrast pircēju otrreizējā tirgū –, būtu jāsniedz konkrēta norāde ar attiecīgu brīdinājumu. Šādā brīdinājumā būtu jānorāda arī apstākļi, kādos pastāv risks, ka naudas izmaksa no PRIIP varētu ievērojami atšķirties no summām, kas tiek sagaidītas pirmstermiņa atkāpšanās gadījumā, piemēram, gadījumā, kad tiek piemērots līgumsods par šādu atkāpšanos.

|

|

(9)

|

Lai gan aplēses par PRIIP atdevi ir grūti sagatavot un izprast, informācija par šādām aplēsēm ir primāri svarīga individuāliem privātajiem ieguldītājiem, un tā būtu jāiekļauj pamatinformācijas dokumentā. Individuāliem privātajiem ieguldītājiem būtu jāsaņem skaidra informācija par atdeves aplēsēm, kas saskanētu ar reālistiskiem pieņēmumiem par iespējamiem rezultātiem un ar aplēsēm par PRIIP tirgus riska pakāpi, kuri atspoguļoti tādējādi, lai būtu skaidri norādīts uz šādas informācijas nenoteiktību un to, ka ir iespējami arī labāki un sliktāki rezultāti.

|

|

(10)

|

Lai individuāli privātie ieguldītāji spētu novērtēt risku, pamatinformācijas dokumentā būtu jāsniedz individuāliem privātajiem ieguldītājiem paredzēta informācija par potenciālām sekām gadījumos, kad PRIIP izveidotājs nespēj veikt naudas izmaksu. Būtu skaidri jānorāda, kāda šādos gadījumos ir individuāla privātā ieguldītāja aizsardzības pakāpe, ko paredz ieguldījumu, apdrošināšanas vai noguldījumu garantiju sistēmas.

|

|

(11)

|

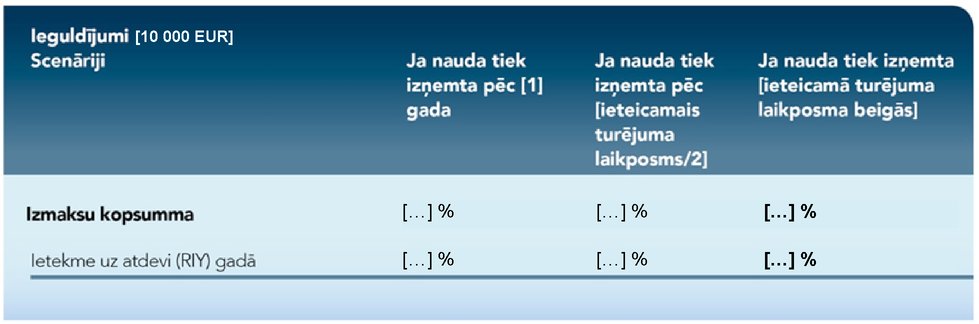

Informācija par izmaksām ir svarīga individuāliem privātajiem ieguldītājiem, kas salīdzina dažādus PRIIP, kuriem var būt dažāda izmaksu struktūra, un kas apsver, kā konkrēta PRIIP izmaksu struktūra varētu attiekties uz viņiem; tas ir atkarīgs no tā, cik ilgi viņi ir bijuši ieguldītāji, cik daudz viņi iegulda un cik labi ir PRIIP darbības rezultāti. Tāpēc pamatinformācijas dokumentam būtu jāietver informācija, kas individuālam privātajam ieguldītājam dod iespēju salīdzināt izmaksu kopsummu dažādiem PRIIP, kuri tiek turēti visu attiecīgo ieteicamo turējuma laikposmu vai īsāku laikposmu, un saprast, kā šīs izmaksas laika gaitā varētu mainīties.

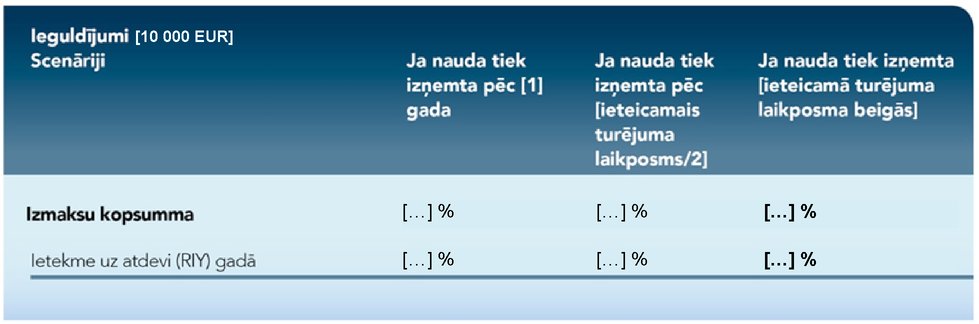

|

|

(12)

|

Pētījums par patērētāju apsekojumu liecina, ka individuāliem privātajiem ieguldītājiem ir vieglāk izprast skaitļus naudas izteiksmē, nevis skaitļus procentuālā izteiksmē. Nelielas izmaksu atšķirības procentuālā izteiksmē var korelēt ar lielām individuālā privātā ieguldītāja izmaksu atšķirībām naudas izteiksmē. Tādēļ pamatinformācijas dokumentā būtu jānorāda arī izmaksu kopsumma attiecībā uz ieteicamo turējuma laikposmu un īsākiem laikposmiem gan naudas izteiksmē, gan procentuālā izteiksmē.

|

|

(13)

|

Ņemot vērā, ka dažādu veidu izmaksu ietekme uz atdevi var būt dažāda, pamatinformācijas dokumentā būtu jāsniedz arī sadalījums pa dažādiem izmaksu veidiem. Izmaksu sadalījums būtu jāizsaka standartizētā izteiksmē un procentuālā izteiksmē, lai summas attiecībā uz dažādiem PRIIP būtu viegli salīdzināmas.

|

|

(14)

|

Individuāli privātie ieguldītāji var piedzīvot personisko apstākļu izmaiņas, ja negaidīti ir nepieciešams izbeigt (vai samazināt) ilgāka termiņa ieguldījumus. Ieguldījumu izbeigšana (vai samazināšana) var būt nepieciešama arī tirgus attīstības dēļ. Ņemot vērā, ka individuāliem privātajiem ieguldītājiem ir grūti prognozēt, kāda likviditātes pakāpe varētu būt nepieciešama attiecībā uz viņu ieguldījumu portfeļiem kopumā, īpaši svarīga ir informācija par ieteicamiem turējuma laikposmiem un nepieciešamiem minimālajiem turējuma laikposmiem, kā arī par iespēju veikt daļēju vai pilnīgu ieguldījumu pirmstermiņa izbeigšanu (vai samazināšanu), un tā būtu jāiekļauj pamatinformācijas dokumentā. To pašu iemeslu dēļ būtu skaidri jānorāda šādas ieguldījuma pirmstermiņa izbeigšanas (vai samazināšanas) iespējamība un sekas. Konkrētāk, būtu skaidri jānorāda, vai šādas sekas izriet no tieši minētām maksām, līgumsodiem vai ieguldījuma izbeigšanas (vai samazināšanas) tiesību ierobežojumiem, vai arī no tā, ka konkrēta PRIIP ieguldījuma, ko paredzēts izbeigt (vai samazināt), vērtība ir īpaši sensitīvi atkarīga no ieguldījuma izbeigšanas (vai samazināšanas) laika.

|

|

(15)

|

Ņemot vērā, ka individuāli privātie ieguldītāji pamatinformācijas dokumentu, visticamāk, izmantos arī kā PRIIP galveno iezīmju kopsavilkumu, tam būtu jāietver arī skaidra informācija par to, kā var iesniegt sūdzību par produktu vai PRIIP izveidotāja rīcību, vai tādas personas rīcību, kas konsultē par šo produktu vai to pārdod.

|

|

(16)

|

Daži individuālie privātie ieguldītāji varētu vēlēties iegūt papildu informāciju par konkrētiem PRIIP aspektiem. Tādēļ pamatinformācijas dokumentā būtu jāiekļauj skaidra un konkrēta savstarpēja atsauce uz avotu, kur var atrast konkrētu papildinformāciju, ja saskaņā ar Regulu (ES) Nr. 1286/2014 šāda informācija ir iekļaujama pamatinformācijas dokumentā. Ja saskaņā ar attiecīgās valsts vai Savienības tiesību aktiem PRIIP izveidotājam ir pienākums atklāt konkrētu citu informāciju, tad tam attiecīgi būtu jāinformē individuālie privātie ieguldītāji (arī par to, kā šos citus dokumentus var iegūt, pat ja tie ir sniedzami tikai pēc pieprasījuma). Lai nodrošinātu, ka pamatinformācijas dokuments ir pēc iespējas kodolīgāks, atsauci uz minētajiem citiem dokumentiem var sniegt kā saiti uz tīmekļvietni, ja vien šī vietne ietver skaidru norādi par tiem un ja caur šo vietni tiem var piekļūt.

|

|

(17)

|

Pamatinformācijas dokumentu par PRIIP, kas piedāvā daudzas pamatā esošas ieguldījumu iespējas, nevar sniegt tādā pašā formātā kā pamatinformācijas dokumentu par citu PRIIP, jo katrai pamatā esošai ieguldījumu iespējai būs konkrēts riska, darbības rezultātu un izmaksu profils, un tas liedz visu nepieciešamo informāciju sniegt vienā kodolīgā, atsevišķā dokumentā. Pamatā esošās ieguldījumu iespējas var būt ieguldījumi PRIIP produktos vai citādi līdzīgi ieguldījumi, vai pamatā esošo ieguldījumu standartizēti portfeļi. Šādas pamatā esošās ieguldījumu iespējas var būt saistītas ar dažādiem riskiem un izmaksām, un tām var būt dažāds ienesīgums. Tādēļ atkarībā no pamatā esošo ieguldījumu iespēju būtības un skaita PRIIP izveidotājam, ja tas to uzskata par atbilstošu, būtu jāspēj sagatavot atsevišķu pamatinformācijas dokumentu par katru šādu iespēju. Šādiem pamatinformācijas dokumentiem būtu jāietver arī vispārīga informācija par PRIIP.

|

|

(18)

|

Ja PRIIP izveidotājs uzskata, ka atsevišķs pamatinformācijas dokuments par katru šādu iespēju nav individuāliem privātajiem ieguldītājiem piemērots risinājums, konkrētā informācija par pamatā esošām ieguldījumu iespējām un vispārīgā informācija par PRIIP būtu jāsniedz šķirti. Lai izvairītos no pārpratumiem, vispārīgajā informācijā par PRIIP, kas sniegta pamatinformācijas dokumentā, būtu jānorāda tie dažādie riski, darbības rezultāti un izmaksas, kurus var sagaidīt saistībā ar dažādajām piedāvātajām pamatā esošajām ieguldījumu iespējām. Turklāt ikvienai konkrētajai informācijai par pamatā esošajām ieguldījumu iespējām būtu jāatspoguļo tā PRIIP iezīmes, kurā šīs pamatā esošās ieguldījumu iespējas tiek piedāvātas. Šo konkrēto informāciju var sniegt dažādos veidos, piemēram, kā vienu dokumentu, kurā izklāstīta nepieciešamā informācija par visām dažādajām pamatā esošajām ieguldījumu iespējām, vai arī par katru pamatā esošo ieguldījumu iespēju izmantojot atsevišķu dokumentu. Saskaņā ar Regulu (ES) Nr. 1286/2014 PVKIU fondiem un ne-PVKIU fondiem, kuriem Eiropas Parlamenta un Padomes Direktīvas 2009/65/EK (2) 78.–81. pants piemērojams attiecībā uz to ieguldītājiem paredzētā pamatinformācijas dokumenta formātu un saturu, pienākas pagaidu atbrīvojuma laikposms. Lai šiem fondiem nodrošinātu saskaņotu pārejas tiesisko regulējumu, būtu jādod PRIIP izveidotājiem iespēja turpināt izmantot šos ieguldītājiem paredzētos pamatinformācijas dokumentus attiecībā uz PRIIP, ar kuriem šādu veidu fondi tiek piedāvāti kā vienīgās pamatā esošās ieguldījumu iespējas vai līdzās citām pamatā esošām ieguldījumu iespējām. Ja PRIIP izveidotājs izvēlas izmantot ieguldītājiem paredzētos pamatinformācijas dokumentus tādu PRIIP gadījumā, ar kuriem šādu veidu fondi tiek piedāvāti līdzās citām ieguldījumu iespējām, vispārīgajā pamatinformācijas dokumentā būtu jāatspoguļo tikai viens riska kategoriju diapazons PRIIP risku skalas formātā. Riska kategoriju diapazonā attiecībā uz visām pamatā esošajām ieguldījumu iespējām, kas tiek piedāvātas attiecīgā PRIIP ietvaros, būtu jāapvieno sintētiskais risku un ieguvumu rādītājs, kas paredzēts Komisijas Regulas (ES) Nr. 583/2010 (3) 8. pantā attiecībā uz PVKIU fondiem vai ne-PVKIU fondiem, un risku kopsavilkuma rādītājs, kas šajā regulā paredzēts attiecībā uz citām pamatā esošām ieguldījumu iespējām. Ja ar PRIIP kā ieguldījumu iespējas tiek piedāvāti tikai PVKIU fondi vai ne-PVKIU fondi, būtu jādod PRIIP izveidotājiem iespēja izmantot Regulas (ES) Nr. 583/2010 10. pantā paredzēto noformējumu un metodiku. Neatkarīgi no izvēlētās formas šai konkrētajai informācijai vienmēr vajadzētu būt saskanīgai ar pamatinformācijas dokumentā ietverto informāciju.

|

|

(19)

|

PRIIP izveidotāju sagatavotajiem pamatinformācijas dokumentiem ir jābūt precīziem, patiesiem, skaidriem un nemaldinošiem. Dokumentā ietvertajai informācijai vajadzētu būt tādai, lai individuāls privātais ieguldītājs uz to var atsaukties, pieņemot lēmumu par ieguldījumiem attiecībā uz PRIIP, kas joprojām ir pieejami individuāliem privātajiem ieguldītājiem, pat tad, ja pēc pamatinformācijas dokumenta sākotnējās sagatavošanas ir pagājuši vairāki mēneši vai gadi. Tāpēc būtu jānosaka standarti, kas nodrošinātu, ka laikus un atbilstīgi tiek veikta pamatinformācijas dokumentu pārskatīšana un pārstrādāšana, lai šie dokumenti arī turpmāk būtu precīzi, patiesi un skaidri.

|

|

(20)

|

Dati, kas tiek izmantoti, lai sagatavotu pamatinformācijas dokumentā ietverto informāciju, piemēram, dati par izmaksām, riskiem un darbības rezultātu scenārijiem, laika gaitā var mainīties. Izmaiņas datos var izraisīt izmaiņas iekļaujamajā informācijā, piemēram, izmaiņas riska vai izmaksu rādītājos. Šā iemesla dēļ PRIIP izveidotājiem būtu jāievieš regulāri procesi pamatinformācijas dokumentā ietvertās informācijas pārskatīšanai. Šādos procesos būtu jāiekļauj novērtējums par to, vai datu izmaiņas radītu nepieciešamību dokumentu pārstrādāt un publicēt no jauna. PRIIP izveidotāju izmantotajai pieejai būtu jāatspoguļo tas, cik lielā mērā mainās pamatinformācijas dokumentā iekļaujamā informācija, bet attiecībā uz biržā tirgotiem atvasinātajiem instrumentiem, piemēram, standartizētiem regulētā tirgū tirgotiem nākotnes līgumiem, pirkšanas iespējas līgumiem vai pārdošanas iespējas līgumiem, nebūtu nepieciešams pastāvīgi atjaunināt pamatinformācijas dokumentu, jo nepieciešamā informācija par šo instrumentu riskiem, ienesīgumu un izmaksām nebūtu pakļauta svārstībām. Regulāra pārskatīšana varētu nebūt pietiekama gadījumos, kad PRIIP izveidotājs ārpus regulārās pārskatīšanas procesa uzzina vai tam vajadzētu būt uzzinājušam par izmaiņām, kas varētu nozīmīgi ietekmēt pamatinformācijas dokumentā ietverto informāciju, piemēram, izmaiņas iepriekš publiskotā PRIIP ieguldījumu politikā vai stratēģijā, kas būtu nozīmīgas individuāliem privātajiem ieguldītājiem, vai nozīmīgas izmaiņas izmaksu struktūrā vai riska profilā. Šā iemesla dēļ PRIIP izveidotājiem būtu jāievieš arī procesi tādu situāciju identificēšanai, kurās pamatinformācijas dokumentā ietvertā informācija būtu jāpārskata un jāpārstrādā pēc ad hoc principa.

|

|

(21)

|

Ja pamatinformācijas dokumenta regulārā vai ad hoc pārskatīšanā tiek identificētas izmaiņas informācijā, kas iekļaujama dokumentā, vai tiek secināts, ka pamatinformācijas dokumentā ietvertā informācija vairs nav precīza, patiesa, skaidra un nemaldinoša, PRIIP izveidotājam šis pamatinformācijas dokuments būtu jāpārstrādā, lai ņemtu vērā šādu izmainīto informāciju.

|

|

(22)

|

Ņemot vērā, ka izmaiņas varētu būt nozīmīgas individuāliem privātajiem ieguldītājiem un viņu turpmākajam ieguldījumu aktīvu sadalījumam, individuāliem privātajiem ieguldītājiem būtu jāspēj viegli atrast jauno pamatinformācijas dokumentu, kas tāpēc būtu jāpublicē PRIIP izveidotāja tīmekļvietnē, kur tam vajadzētu būt skaidri identificējamam. Ja iespējams, pamatinformācijas dokumenta pārstrādāšanas gadījumā PRIIP izveidotājam būtu par to jāinformē individuālie privātie ieguldītāji, piemēram, izmantojot adresātu sarakstu vai automatizētus e-pasta ziņojumus.

|

|

(23)

|

Lai nodrošinātu, ka visā Savienībā tiek konsekventi apsvērti pamatinformācijas dokumentu iesniegšanas termiņi, būtu jāparedz, ka PRIIP izveidotāji pamatinformācijas dokumentu iesniedz pienācīgu laiku pirms tam, kad minētajiem individuālajiem privātajiem ieguldītājiem kļūst saistošs līgums vai piedāvājums par attiecīgo PRIIP.

|

|

(24)

|

Pamatinformācijas dokumentam vajadzētu būt pieejamam individuāliem privātajiem ieguldītājiem pietiekamu laiku pirms viņu lēmumiem par ieguldījumiem, lai viņi nozīmīgo informāciju par PRIIP varētu izprast un ņemt vērā minēto lēmumu pieņemšanā. Tā kā lēmums par ieguldījumiem tiek pieņemts pirms obligātā nogaidīšanas laikposma sākuma, pamatinformācijas dokuments būtu jāizsniedz pirms šāda nogaidīšanas laikposma.

|

|

(25)

|

Lai gan individuāliem privātajiem ieguldītājiem jebkurā gadījumā pamatinformācijas dokuments būtu jāsaņem pienācīgu laiku pirms tam, kad viņiem kļūst saistošs līgums vai piedāvājums par attiecīgo PRIIP, laika ilgums, ko varētu uzskatīt par pietiekamu, lai individuāls privātais ieguldītājs varētu izprast un ņemt vērā informāciju, var būt dažāds, ņemot vērā, ka dažādiem individuāliem privātajiem ieguldītājiem ir dažādas vajadzības, pieredze un zināšanas. Tādēļ personai, kas konsultē par PRIIP vai tos pārdod, nosakot, kāds laiks individuāliem privātajiem ieguldītājiem būs nepieciešams, lai apsvērtu pamatinformācijas dokumenta saturu, šie faktori būtu jāņem vērā attiecībā uz konkrētiem individuāliem privātajiem ieguldītājiem.

|

|

(26)

|

Lai individuāls privātais ieguldītājs varētu pieņemt uz informāciju balstītu lēmumu par ieguldījumiem, viņam var būt nepieciešams papildu laiks, lai apsvērtu pamatinformācijas dokumentu par sarežģītu PRIIP vai par PRIIP, kas šim ieguldītājam nav zināms. Atbilstoši tam šie faktori būtu jāņem vērā, apsverot, kas būtu uzskatāms par laikus veiktu pamatinformācijas dokumenta iesniegšanu.

|

|

(27)

|

Lai konstatētu, cik lielā mērā ir ievērots laikus veiktas darbības kritērijs, būtu jāņem vērā arī situācijas steidzamība, piemēram, gadījumi, kad individuālam privātajam ieguldītājam ir svarīga iespēja pirkt PRIIP par konkrētu cenu un kad cena ir atkarīga no darījuma laika.

|

|

(28)

|

Konsekvences labad un lai nodrošinātu finanšu tirgu raitu darbību, ir nepieciešams noteikt, ka šās regulas normas un Regulā (ES) Nr. 1286/2014 ietvertās normas piemēro no vienas un tās pašas dienas.

|

|

(29)

|

Šī regula ir balstīta uz regulatīvo tehnisko standartu projektu, ko Komisijai iesniegusi Eiropas Banku iestāde (EBI), Eiropas Apdrošināšanas un aroda pensiju iestāde un Eiropas Vērtspapīru un tirgu iestāde (turpmāk “Eiropas uzraudzības iestādes”).

|

|

(30)

|

Eiropas uzraudzības iestādes ir veikušas atklātu sabiedrisko apspriešanu par regulatīvo tehnisko standartu projektu, uz kuru balstīta šī regula, izvērtējusi potenciālās saistītās izmaksas un ieguvumus un lūgusi atzinumu no Banku nozares ieinteresēto personu grupas, kas izveidota saskaņā ar Eiropas Parlamenta un Padomes Regulas (ES) Nr. 1093/2010 (4) 37. pantu, Apdrošināšanas un pārapdrošināšanas nozares ieinteresēto personu grupas, kas izveidota saskaņā ar Eiropas Parlamenta un Padomes Regulas (ES) Nr. 1094/2010 (5) 37. pantu, un Vērtspapīru un tirgu nozares ieinteresēto personu grupas, kas izveidota saskaņā ar Eiropas Parlamenta un Padomes Regulas (ES) Nr. 1095/2010 (6) 37. pantu,

|

IR PIEŅĒMUSI ŠO REGULU.

I NODAĻA

PAMATINFORMĀCIJAS DOKUMENTA SATURS UN NOFORMĒJUMS

1. pants

Vispārīgas informācijas iedaļa

Pamatinformācijas dokumenta iedaļa, kas attiecas uz PRIIP izveidotāja identitāti un tā kompetento iestādi, ietver visas šādas ziņas:

|

a)

|

PRIIP izveidotāja attiecinātā PRIIP nosaukums un attiecīgā gadījumā PRIIP starptautiskais vērtspapīru identifikācijas numurs vai unikālais produkta identifikators;

|

|

b)

|

PRIIP izveidotāja reģistrētais nosaukums (firma);

|

|

c)

|

PRIIP izveidotāja tīmekļvietnes konkrētā adrese, kurā individuāliem privātajiem ieguldītājiem sniegta informācija par to, kā var sazināties ar PRIIP izveidotāju, un attiecīgs tālruņa numurs;

|

|

d)

|

tās kompetentās iestādes nosaukums, kura ir atbildīga par PRIIP izveidotāja uzraudzību attiecībā uz pamatinformācijas dokumentu;

|

|

e)

|

pamatinformācijas dokumenta izveides datums vai, ja pamatinformācijas dokuments pēcāk ir pārstrādāts, tā pēdējās pārstrādāšanas datums.

|

Informācija pirmajā daļā minētajā iedaļā ietver arī Regulas (ES) Nr. 1286/2014 8. panta 3. punkta b) apakšpunktā minēto izpratnes brīdinājumu, ja vien PRIIP atbilst vienam no šādiem nosacījumiem:

|

a)

|

tas ir apdrošināšanas ieguldījumu produkts, kas neatbilst prasībām, kuras noteiktas Eiropas Parlamenta un Padomes Direktīvas (ES) 2016/97 (7) 30. panta 3. punkta a) apakšpunktā;

|

|

b)

|

tas ir PRIIP, kas neatbilst prasībām, kuras noteiktas Eiropas Parlamenta un Padomes Direktīvas 2014/65/ES (8) 25. panta 4. punkta a) apakšpunkta i)–vi) punktā.

|

2. pants

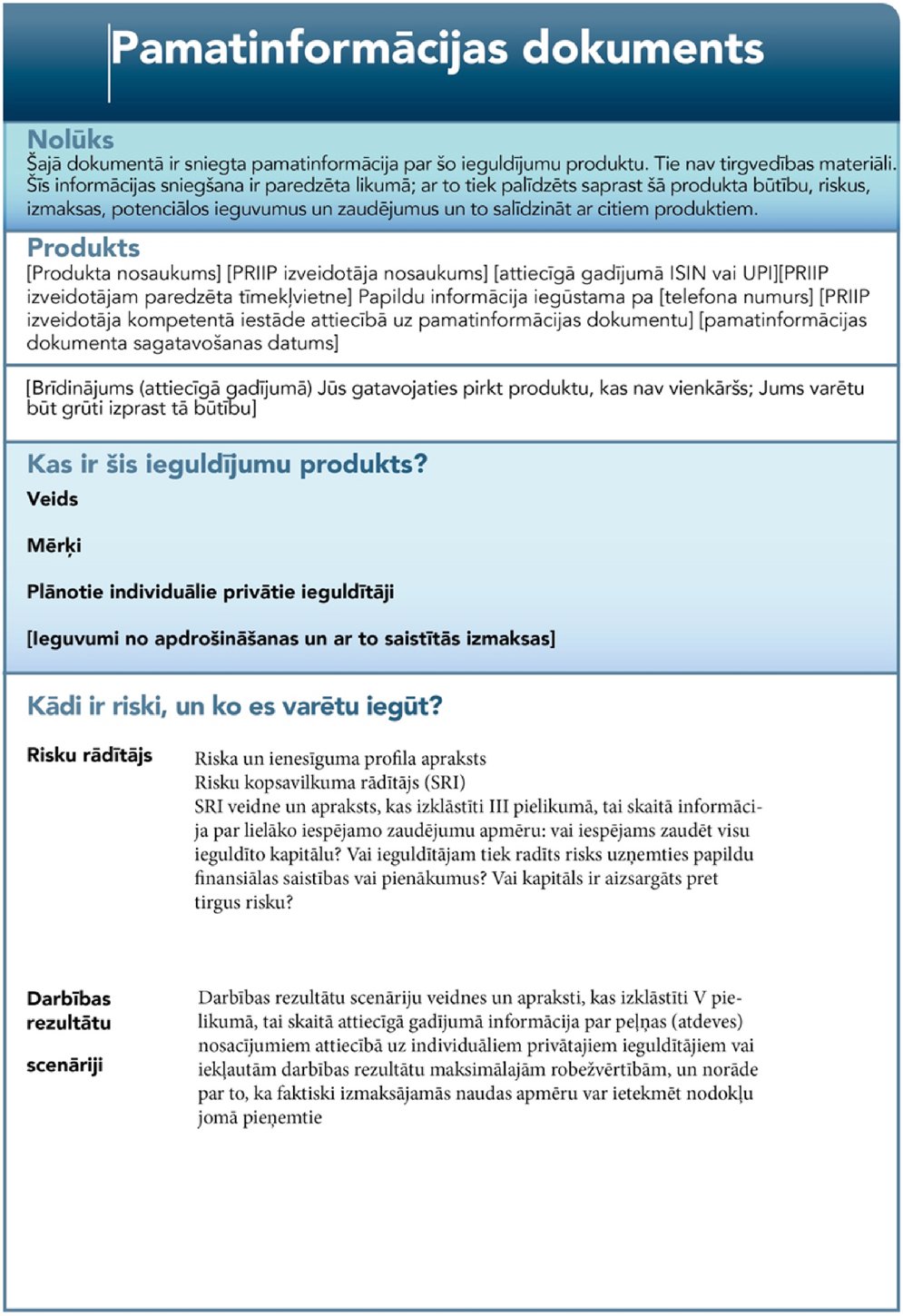

Iedaļa “Kas ir šis ieguldījumu produkts?”

1. Pamatinformācijas dokumenta iedaļā “Kas ir šis ieguldījumu produkts?” iekļautajā informācijā par PRIIP veidu norāda tā juridisko formu.

2. Pamatinformācijas dokumenta iedaļā “Kas ir šis ieguldījumu produkts?” iekļauto informāciju par PRIIP mērķiem un šo mērķu sasniegšanas līdzekļiem apkopo īsā, skaidrā un viegli saprotamā veidā. Šajā informācijā norāda galvenos faktorus, no kuriem ir atkarīga atdeve, pamatā esošos ieguldījumu aktīvus vai atsauces vērtības un to, kā aprēķina atdevi, kā arī attiecību starp PRIIP atdevi un pamatā esošo ieguldījumu aktīvu vai atsauces vērtību atdevi. Šī informācija atspoguļo saikni starp ieteicamo turējuma laikposmu un PRIIP riska un ienesīguma profilu.

Ja pirmajā daļā minēto aktīvu vai atsauces vērtību skaits ir tāds, ka konkrētas atsauces uz tiem visiem nav iespējams sniegt vienā pamatinformācijas dokumentā, tad attiecībā uz pamatā esošajiem ieguldījumu aktīviem vai atsauces vērtībām tajā norāda tikai tirgus segmentus vai instrumentu veidus.

3. Pamatinformācijas dokumenta iedaļā “Kas ir šis ieguldījumu produkts?” iekļautais apraksts par tāda veida individuāliem privātajiem ieguldītājiem, kuriem paredzēts piedāvāt šo PRIIP, ietver informāciju par individuāliem privātajiem ieguldītājiem, kurus PRIIP izveidotājs identificējis kā mērķtirgu, it īpaši informāciju, kas atkarīga no tāda veida klientu vajadzībām, īpašībām un mērķiem, kuriem šie PRIIP ir atbilstoši. Lai to noteiktu, ņem vērā individuālu privāto ieguldītāju spēju uzņemties zaudējumus no ieguldījuma un viņiem vēlamajiem ieguldījumu termiņiem, viņu teorētiskajām zināšanām par PRIIP (un pieredzi saistībā ar tiem), finanšu tirgiem, kā arī potenciālo galaklientu vajadzībām, īpašībām un mērķiem.

4. Pamatinformācijas dokumenta iedaļā “Kas ir šis ieguldījumu produkts?” iekļautās ziņās par apdrošināšanas atlīdzību vispārīga kopsavilkuma veidā ietver informāciju par apdrošināšanas līguma galvenajām iezīmēm, katras iekļautās apdrošināšanas atlīdzības definīciju ar paskaidrojošu norādi, ka šo atlīdzību vērtība ir atspoguļota iedaļā “Kādi ir riski, un ko es varētu iegūt?” un informāciju, kas atspoguļo individuālo privāto ieguldītāju, kuri pārstāv mērķtirgu, raksturīgās biometriskās īpašības, norādot prēmiju kopsummu, biometrisko riska prēmiju, kas ietilpst minētajā prēmiju kopsummā, un vai nu biometriskās riska prēmijas ietekmi uz ieguldījuma atdevi ieteicamā turējuma laikposma beigās vai biometriskās riska prēmijas izmaksu daļas ietekmi, kas ņemta vērā Tabulā “Izmaksas laika gaitā” iekļautajās regulārajās izmaksās, kuras aprēķinātas saskaņā ar VII pielikumu. Ja prēmija tiek maksāta vienā summā, norāda arī ieguldīto naudas summu. Ja prēmija tiek maksāta regulāri, informācijā iekļauj regulāro maksājumu skaitu, aplēsi par vidējo biometrisko riska prēmiju (procentuālā izteiksmē no ikgadējās prēmijas) un aplēsi par vidējo ieguldīto naudas summu.

Šā punkta pirmajā daļā minētās ziņas ietver arī skaidrojumu par to, kā apdrošināšanas prēmijas maksājumi, kas līdzvērtīgi apdrošināšanas atlīdzību vērtības aplēsei, ietekmē individuālā privātā ieguldītāja veikto ieguldījumu atdevi.

5. Pamatinformācijas dokumenta iedaļā “Kas ir šis ieguldījumu produkts?” ietvertajā informācijā par PRIIP darbības termiņu iekļauj visas šādas ziņas:

|

a)

|

PRIIP darbības termiņš vai norāde par to, ka termiņš nav noteikts;

|

|

b)

|

norāde par to, vai PRIIP izveidotājs ir tiesīgs vienpusēji izbeigt PRIIP darbību;

|

|

c)

|

to apstākļu apraksts, kādos PRIIP darbību var automātiski izbeigt, un šādas izbeigšanas datumi, ja tie ir zināmi.

|

3. pants

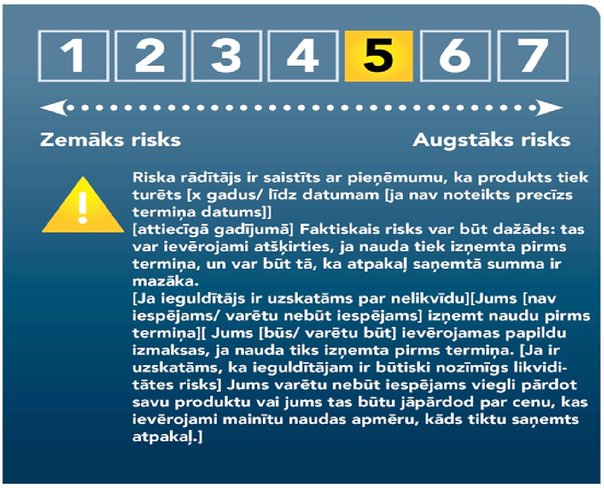

Iedaļa “Kādi ir riski, un ko es varētu iegūt?”

1. Pamatinformācijas dokumenta iedaļā “Kādi ir riski, un ko es varētu iegūt?”PRIIP izveidotāji izmanto II pielikumā izklāstīto riska atspoguļošanas metodiku, iekļauj III pielikumā izklāstītos risku kopsavilkuma rādītāja atspoguļošanas tehniskos aspektus un ievēro IV un V pielikumā izklāstītās tehniskās vadlīnijas, formātus un darbības rezultātu scenāriju atspoguļošanas metodiku.

2. Pamatinformācijas dokumenta iedaļā “Kādi ir riski, un ko es varētu iegūt?”PRIIP izveidotāji iekļauj šādas ziņas:

|

a)

|

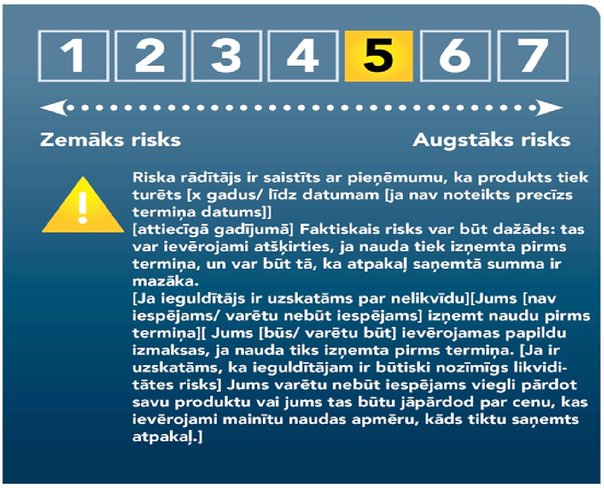

PRIIP riska pakāpe riska kategorijas formā, izmantojot risku kopsavilkuma rādītāju (ar skaitlisku skalu no 1 līdz 7);

|

|

b)

|

tieši formulēta norāde par nelikvīdu PRIIP vai PRIIP ar būtiski nozīmīgu likviditātes risku, kas definēts II pielikuma 4. daļā, attiecīga brīdinājuma veidā risku kopsavilkuma rādītāja atspoguļojumā;

|

|

c)

|

apraksts zem risku kopsavilkuma rādītāja, kurā paskaidrots, ka, ja PRIIP ir denominēts naudas vienībā, kas nav tās dalībvalsts oficiālā naudas vienība, kurā PRIIP tiek piedāvāts tirgū, atdeve, kas izteikta oficiālajā tās dalībvalsts naudas vienībā, kurā PRIIP tiek piedāvāts tirgū, var mainīties atkarībā no valūtas kursa svārstībām;

|

|

d)

|

īss apraksts par PRIIP riska un ienesīguma profilu un brīdinājums par to, ka ar PRIIP saistītais risks var būt ievērojami lielāks par risku, kas atspoguļots risku kopsavilkuma rādītājā, ja PRIIP netiek turēts līdz termiņa beigām vai attiecīgā gadījumā visu ieteicamo turējuma laikposmu;

|

|

e)

|

attiecībā uz PRIIP ar līgumiski saskaņotu sodu par pirmstermiņa atkāpšanos vai ar ilgiem ieguldījumu izbeigšanas (vai samazināšanas) iepriekšējas paziņošanas termiņiem – norāde par attiecīgajiem piemērojamajiem nosacījumiem, kas iekļauti iedaļā “Cik ilgi man to vajadzētu turēt, un vai es varu naudu izņemt agrāk?”;

|

|

f)

|

norāde par iespējamo zaudējumu maksimālo apmēru un informācija par to, ka ieguldījums var tikt zaudēts, ja tas netiek aizsargāts vai ja PRIIP izveidotājs nespēj veikt naudas izmaksu, vai par to, ka papildus sākotnējam ieguldījumam var būt nepieciešamas jaunas ieguldījumu iemaksas un ka zaudējumu kopsumma var ievērojami pārsniegt sākotnējo ieguldījumu kopsummu.

|

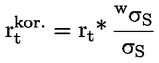

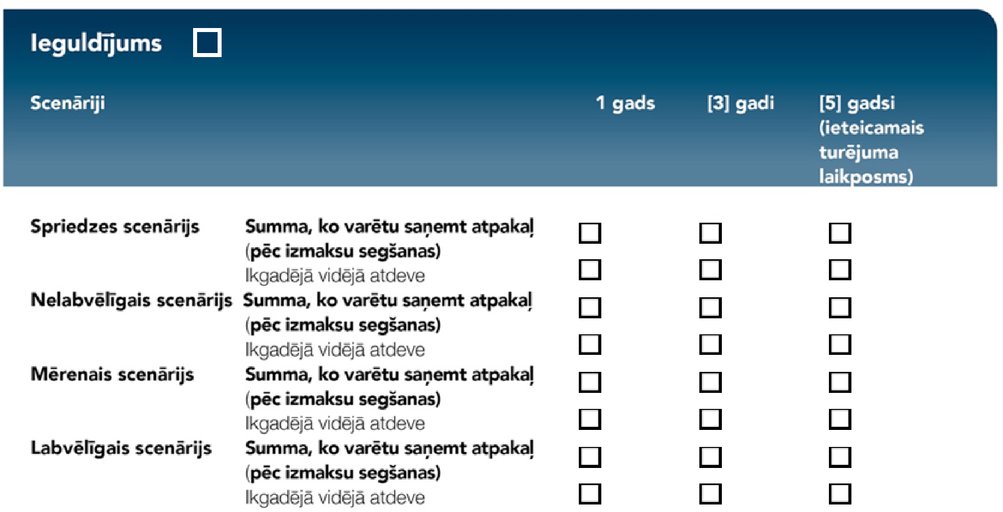

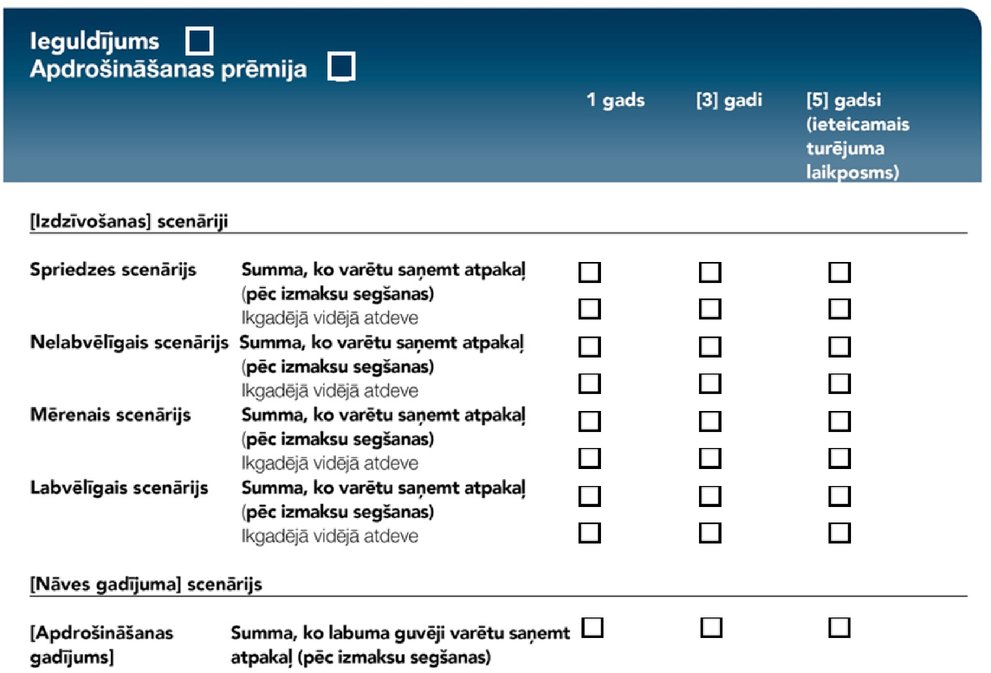

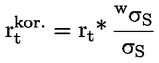

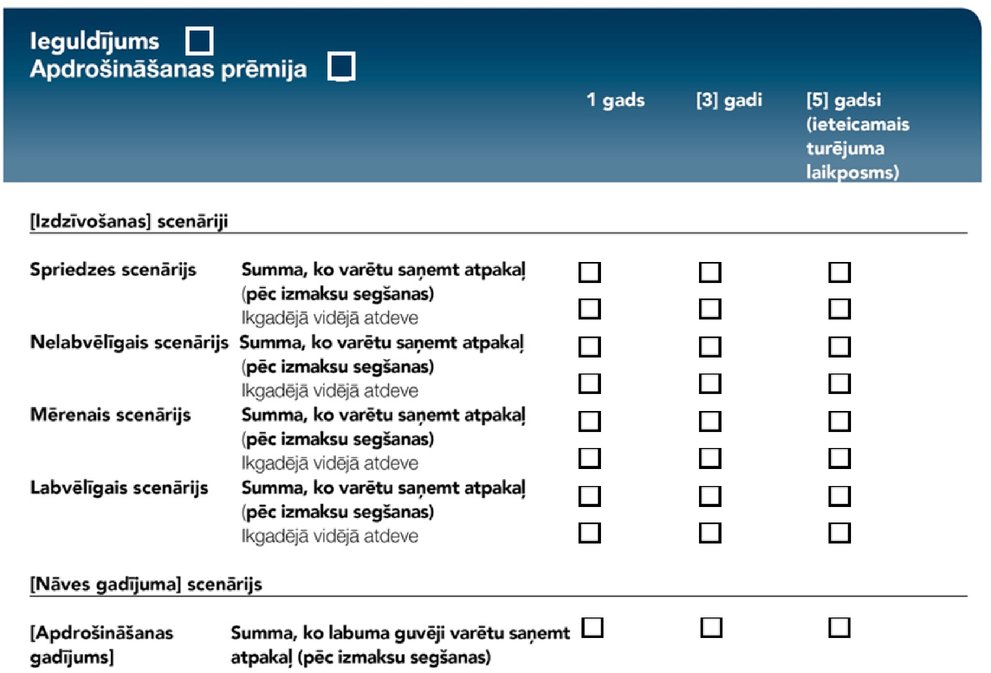

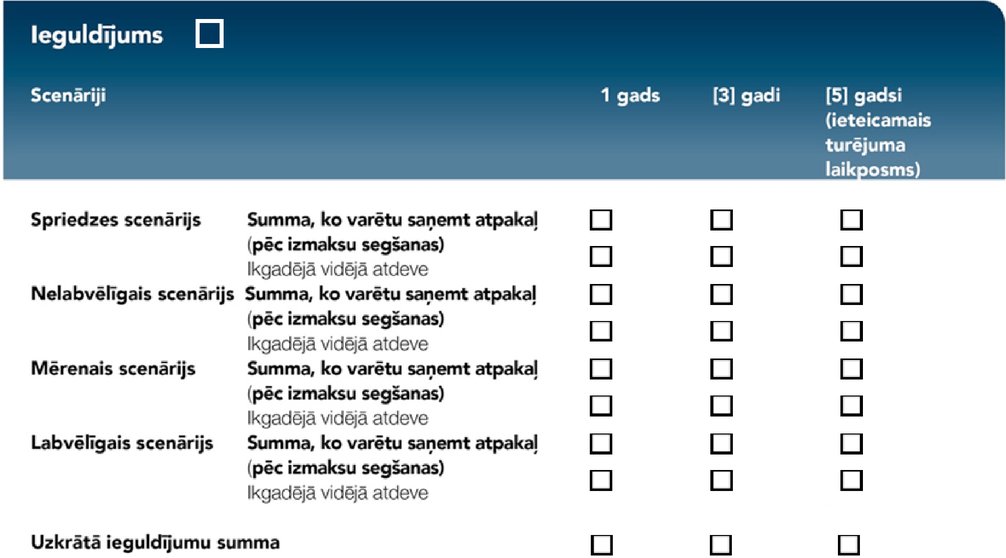

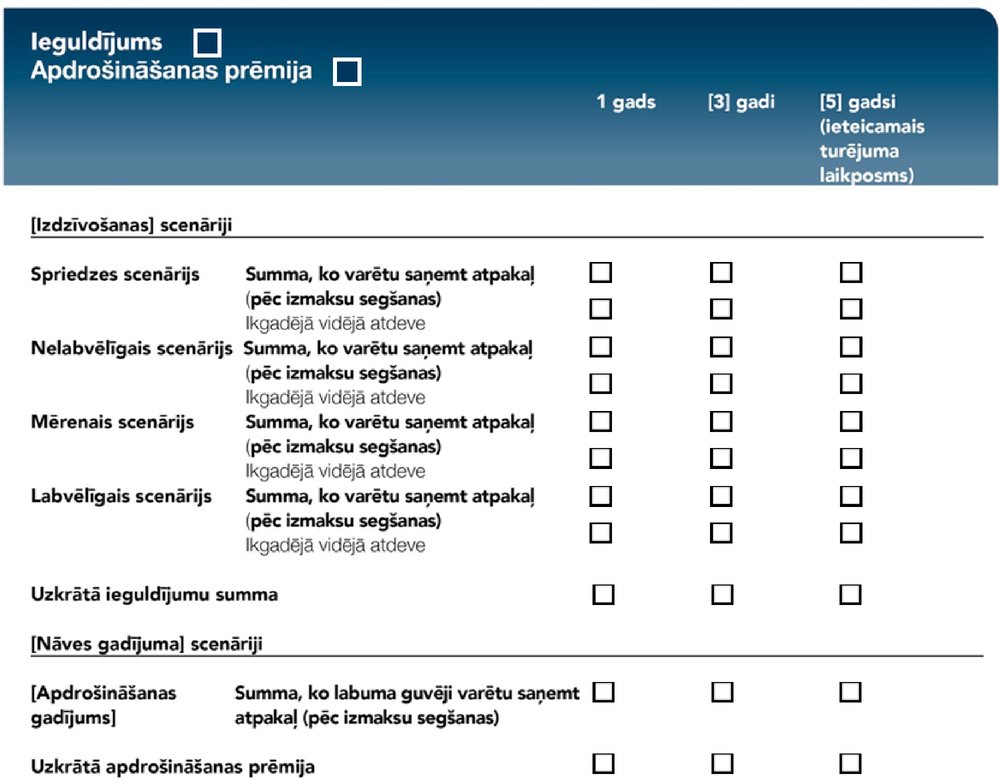

3. PRIIP izveidotāji iekļauj četrus atbilstošus darbības rezultātu scenārijus, kas izklāstīti V pielikumā, pamatinformācijas dokumenta iedaļā “Kādi ir riski, un ko es varētu iegūt?”. Šie četri darbības rezultātu scenāriji ir: spriedzes scenārijs, nelabvēlīgais scenārijs, mērenais scenārijs un labvēlīgais scenārijs.

4. Attiecībā uz apdrošināšanas ieguldījumu produktiem pamatinformācijas dokumenta iedaļā “Kādi ir riski, un ko es varētu iegūt?” iekļauj papildu darbības rezultātu scenāriju, kurā atspoguļota apdrošināšanas atlīdzība, ko labuma guvējs saņem, kad iestājas segumā iekļauts apdrošināšanas gadījums.

5. Attiecībā uz PRIIP, kas ir regulētā tirgū tirgoti nākotnes līgumi, pirkšanas iespējas līgumi vai pārdošanas iespējas līgumi, kas tiek tirgoti regulētā tirgū vai trešās valsts tirgū, kurš saskaņā ar Eiropas Parlamenta un Padomes Regulas (ES) Nr. 600/2014 (9) 28. pantu uzskatāms par līdzvērtīgu regulētam tirgum, pamatinformācijas dokumenta iedaļā “Kādi ir riski, un ko es varētu iegūt?” darbības rezultātu scenārijus iekļauj izmaksu struktūrdiagrammas veidā, kas minēta V pielikumā.

4. pants

Iedaļa “Kas notiek, ja [PRIIP izveidotājs] nespēj veikt izmaksas”

PRIIP izveidotāji pamatinformācijas dokumenta iedaļā “Kas notiek, ja [PRIIP izveidotājs] nespēj veikt izmaksas” iekļauj šādas ziņas:

|

a)

|

norāde par to, vai individuālam privātajam ieguldītājam PRIIP izveidotāja saistību neizpildes dēļ vai kādas citas sabiedrības saistību neizpildes dēļ var rasties finansiāli zaudējumi, un šīs sabiedrības identitāte;

|

|

b)

|

precizējums par to, vai a) apakšpunktā minētos zaudējumus sedz ieguldītāju kompensēšanas vai garantiju sistēma un vai uz šādu segumu attiecas ierobežojumi vai nosacījumi.

|

5. pants

Iedaļa “Kādas ir izmaksas?”

1. PRIIP izveidotāji pamatinformācijas dokumenta iedaļā “Kādas ir izmaksas?” izmanto:

|

a)

|

izmaksu aprēķināšanas metodiku, kas izklāstīta VI pielikumā;

|

|

b)

|

tabulas “Izmaksas laika gaitā” un “Izmaksu sastāvs” pie informācijas par izmaksām, kas izklāstīta VII pielikumā, saskaņā ar attiecīgajām tajā ietvertajām tehniskajām vadlīnijām.

|

2. Pamatinformācijas dokumenta iedaļā “Kādas ir izmaksas?” ietvertajā tabulā “Izmaksas laika gaitā”PRIIP izveidotājs konkretizē PRIIP apkopoto izmaksu kopsummas izmaksu kopsavilkuma rādītāju (vienu skaitli) naudas un procentuālā izteiksmē attiecībā uz dažādajiem, VI pielikumā minētajiem laikposmiem.

3. Pamatinformācijas dokumenta iedaļā “Kādas ir izmaksas?” ietvertajā tabulā “Izmaksu sastāvs”PRIIP izveidotāji norāda šādas ziņas:

|

a)

|

vienreizējas izmaksas, piemēram, ar darījuma noslēgšanu saistītas izmaksas un ar atkāpšanos no darījuma saistītas izmaksas, kas atspoguļotas procentuālā izteiksmē;

|

|

b)

|

atkārtotas izmaksas, piemēram, portfeļa darījumu ikgadējās izmaksas un citas atkārtotas izmaksas attiecīgajā gadā procentuālā izteiksmē;

|

|

c)

|

nejaušas izmaksas, piemēram, no darbības rezultātiem atkarīgas maksas vai peļņas procentuālā daļa (atspoguļotas procentuālā izteiksmē).

|

4. PRIIP izveidotāji pamatinformācijas dokumenta iedaļā “Kādas ir izmaksas?” iekļauj aprakstu par katru no dažādo izmaksu veidiem, kas ietverti tabulā “Izmaksu sastāvs”, konkretizējot, kur un kā šādas izmaksas var atšķirties no faktiskajām izmaksām, kas var rasties individuālam privātajam ieguldītājam vai kas var būt atkarīgas no individuāla privātā ieguldītāja izvēles par konkrētas iespējas izmantošanu vai neizmantošanu.

6. pants

Iedaļa “Cik ilgi man to vajadzētu turēt, un vai es varu naudu izņemt agrāk?”

PRIIP izveidotāji pamatinformācijas dokumenta iedaļā “Cik ilgi man to vajadzētu turēt, un vai es varu naudu izņemt agrāk?” iekļauj šādas ziņas:

|

a)

|

īss apraksts par iemesliem, kāpēc būtu jāizvēlas ieteiktais (vai minimālais nepieciešamais) turējuma laikposms;

|

|

b)

|

apraksts par ieguldījumu izbeigšanas (vai samazināšanas) procedūras iezīmēm, iekļaujot norādi par naudas pirmstermiņa izņemšanas ietekmi uz PRIIP risku vai darbības rezultātu profilu vai kapitāla atgūšanas garantiju piemērojamību, ja ir iespējama ieguldījumu izbeigšana (vai samazināšana);

|

|

c)

|

informācija par maksām un līgumsodiem, kas maksājami par ieguldījuma izbeigšanu (vai samazināšanu) pirms termiņa vai cita konkretizēta datuma, kas atšķiras no ieteicamā turējuma laikposma, tai skaitā savstarpēja norāde uz informāciju par izmaksām, kas iekļaujama pamatinformācijas dokumentā saskaņā ar 5. pantu, un precizējums par šādu maksu un līgumsodu ietekmi attiecībā uz dažādiem turējuma laikposmiem.

|

7. pants

Iedaļa “Kā iesniegt sūdzību?”

PRIIP izveidotāji pamatinformācijas dokumenta iedaļā “Kā iesniegt sūdzību?” kopsavilkuma formā sniedz šādu informāciju:

|

a)

|

pasākumi, kas veicami, lai iesniegtu sūdzību par produktu vai par to, kā rīkojies PRIIP izveidotājs vai persona, kas konsultē par šo produktu vai to pārdod;

|

|

b)

|

saite uz attiecīgo tīmekļvietni, kas paredzēta šādām sūdzībām;

|

|

c)

|

aktuāla pasta adrese un e-pasta adrese, uz kuru var nosūtīt šādas sūdzības.

|

8. pants

Iedaļa “Cita svarīga informācija”

1. PRIIP izveidotāji pamatinformācijas dokumenta iedaļā “Cita svarīga informācija” norāda papildu informācijas dokumentus, kas var tikt izsniegti, un to, vai šādi papildu informācijas dokumenti ir darīti pieejami, pamatojoties uz tiesību aktā noteiktām prasībām vai tikai pēc individuāla privātā ieguldītāja lūguma.

2. Informāciju, kas ietverta pamatinformācijas dokumenta iedaļā “Cita svarīga informācija”, var sniegt kopsavilkuma veidā, ar saiti uz vietni, kur pieejamas papildu ziņas, kas nav 1. punktā minētie dokumenti.

9. pants

Veidne

PRIIP izveidotājs pamatinformācijas dokumentu noformē, izmantojot I pielikumā iekļauto veidni. Veidni aizpilda saskaņā ar prasībām, kas izklāstītas šajā deleģētajā regulā un Regulā (ES) Nr. 1286/2014.

II NODAĻA

SPECIĀLI NOTEIKUMI PAR PAMATINFORMĀCIJAS DOKUMENTU

10. pants

PRIIP ar vairāku ieguldījumu iespēju piedāvājumu

Ja PRIIP piedāvā virkni pamatā esošo ieguldījumu iespēju un ja informācija par šādām pamatā esošām ieguldījumu iespējām nevar tikt sniegta vienā kodolīgā, atsevišķā pamatinformācijas dokumentā, PRIIP izveidotāji sagatavo vienu no šādiem dokumentiem:

|

a)

|

pamatinformācijas dokuments par katru pamatā esošo ieguldījumu iespēju PRIIP ietvaros, tai skaitā informācija par šādu PRIIP, kura sniegta saskaņā ar I nodaļu;

|

|

b)

|

vispārīgs pamatinformācijas dokuments, kurā PRIIP aprakstīts saskaņā ar I nodaļu, ja vien 11.–14. pantā nav noteikts citādi.

|

11. pants

Vispārīgā pamatinformācijas dokumenta iedaļa “Kas ir šis ieguldījumu produkts?”

Iedaļā “Kas ir šis ieguldījumu produkts?”PRIIP izveidotāji, atkāpjoties no 2. panta 2. un 3. punkta prasībām, norāda šādas ziņas:

|

a)

|

apraksts par pamatā esošo ieguldījumu iespēju veidiem, tai skaitā par tirgus segmentiem vai instrumentu veidiem, kā arī par galvenajiem faktoriem, no kuriem ir atkarīga atdeve;

|

|

b)

|

norāde par to, ka ieguldītāju, kuriem paredzēts piedāvāt šo PRIIP, veidi ir dažādi – atkarībā no pamatā esošajām ieguldījumu iespējām;

|

|

c)

|

norāde par to, kur atrodama konkrētā informācija par katru pamatā esošo ieguldījumu iespēju.

|

12. pants

Vispārīgā pamatinformācijas dokumenta iedaļa “Kādi ir riski, un ko es varētu iegūt?”

1. Iedaļā “Kādi ir riski, un ko es varētu iegūt?”PRIIP izveidotāji, atkāpjoties no 3. panta 2. punkta a) apakšpunkta un 3. punkta prasībām, norāda šādas ziņas:

|

a)

|

visu PRIIP ietvaros piedāvāto pamatā esošo ieguldījumu iespēju riska kategoriju diapazons, izmantojot risku kopsavilkuma rādītāju ar skaitlisku skalu no 1 līdz 7, kas minēts III pielikumā;

|

|

b)

|

norāde par to, ka ar ieguldījumu saistītais risks un tā atdeve var būt dažādi atkarībā no pamatā esošajām ieguldījumu iespējām;

|

|

c)

|

īss apraksts par to, kā PRIIP darbības rezultāti kopumā ir atkarīgi no pamatā esošajām ieguldījumu iespējām;

|

|

d)

|

norāde par to, kur atrodama konkrētā informācija par katru pamatā esošo ieguldījumu iespēju.

|

2. Ja PRIIP izveidotājs pamatinformācijas dokumentu izmanto saskaņā ar 14. panta 2. punktu, lai konkretizētu 1. punkta a) apakšpunktā minētās riska kategorijas, tas izmanto Regulas (ES) Nr. 583/2010 8. pantā paredzēto sintētisko riska un ieguvumu rādītāju attiecībā uz PVKIU vai ne-PVKIU fondiem kā pamatā esošajām ieguldījumu iespējām.

13. pants

Vispārīgā pamatinformācijas dokumenta iedaļa “Kādas ir izmaksas?”

1. Iedaļā “Kādas ir izmaksas?”PRIIP izveidotāji, atkāpjoties no 5. panta 1. punkta b) apakšpunkta prasībām, norāda šādas ziņas:

|

a)

|

ar PRIIP saistīto izmaksu diapazons VII pielikumā ietvertajās tabulās “Izmaksas laika gaitā” un “Izmaksu sastāvs”;

|

|

b)

|

norāde par to, ka izmaksas individuāliem privātajiem ieguldītājiem var būt dažādas atkarībā no pamatā esošajām ieguldījumu iespējām;

|

|

c)

|

norāde par to, kur atrodama konkrētā informācija par katru pamatā esošo ieguldījumu iespēju.

|

2. Neatkarīgi no 5. panta 1. punkta b) apakšpunkta prasībām un atkāpjoties no VI pielikuma 12.–20. punkta, ja PRIIP izveidotājs izmanto ieguldītājiem paredzēto pamatinformācijas dokumentu, kā paredzēts 14. panta 2. punktā, tas VI pielikuma 21. punktā izklāstīto metodiku var piemērot attiecībā uz esošajiem PVKIU vai ne-PVKIU fondiem.

3. Ja PRIIP izveidotājs izmanto ieguldītājiem paredzēto pamatinformācijas dokumentu, kā paredzēts 14. panta 2. punktā, attiecībā uz PVKIU vai ne-PVKIU fondiem kā vienīgo pamatā esošo ieguldījumu iespēju, tas, atkāpjoties no 5. panta prasībām, var norādīt ieturēto maksu diapazonu attiecībā uz PRIIP saskaņā ar Regulas (ES) Nr. 583/2010 10. pantu.

14. pants

Konkrēta informācija par katru pamatā esošo ieguldījumu iespēju

1. Attiecībā uz konkrēto informāciju, kas minēta 11., 12. un 13. pantā, PRIIP izveidotāji par katru pamatā esošo ieguldījumu iespēju norāda visas šādas ziņas:

|

a)

|

attiecīgā gadījumā izpratnes brīdinājums;

|

|

b)

|

ieguldījumu mērķi, to sasniegšanas līdzekļi un plānotais mērķtirgus saskaņā ar 2. panta 2. un 3. punktu;

|

|

c)

|

risku kopsavilkuma rādītājs, apraksts un darbības rezultātu scenāriji saskaņā ar 3. pantu;

|

|

d)

|

izmaksu atspoguļojums saskaņā ar 5. pantu.

|

2. Atkāpjoties no 1. punkta prasībām, PRIIP izveidotāji var izmantot ieguldītājiem paredzēto pamatinformācijas dokumentu, kas sagatavots saskaņā ar Direktīvas 2009/65/EK 78.–81. pantu, lai sniegtu konkrētu informāciju šīs deleģētās regulas 11.–13. panta vajadzībām, ja vismaz viena no 1. punktā minētajām pamatā esošajām ieguldījumu iespējām ir PVKIU vai ne-PVKIU fonds, kā minēts Regulas (ES) Nr. 1286/2014 32. pantā.

III NODAĻA

PAMATINFORMĀCIJAS DOKUMENTA PĀRSKATĪŠANA UN PĀRSTRĀDĀŠANA

15. pants

Pārskatīšana

1. PRIIP izveidotāji pamatinformācijas dokumentā ietverto informāciju pārskata ikreiz, kad notiek izmaiņas, kas nozīmīgi ietekmē vai, visticamāk, varētu nozīmīgi ietekmēt pamatinformācijas dokumentā ietverto informāciju, un vismaz reizi divpadsmit mēnešos pēc pamatinformācijas dokumenta sākotnējās publikācijas dienas.

2. Pārskatīšanā, kas minēta 1. punktā, pārbauda, vai pamatinformācijas dokumentā ietvertā informācija joprojām ir precīza, patiesa, skaidra un nemaldinoša. Konkrētāk, tajā pārbauda:

|

a)

|

vai pamatinformācijas dokumentā ietvertā informācija atbilst vispārīgajām formas un satura prasībām, kas noteiktas Regulā (ES) Nr. 1286/2014, vai konkrētajām formas un satura prasībām, kas noteiktas šajā deleģētajā regulā;

|

|

b)

|

vai PRIIP tirgus riska mērs vai kredītriska mērs ir mainījies, ja šādu izmaiņu apvienotās ietekmes dēļ ir nepieciešams PRIIP pārcelt uz risku kopsavilkuma rādītāja kategoriju, kas atšķiras no kategorijas, kas uz to attiecināta pārskatāmajā pamatinformācijas dokumentā;

|

|

c)

|

vai vidējā atdeve attiecībā uz PRIIP mēreno darbības rezultātu scenāriju, kas izteikta kā uz visu gadu attiecināta atdeve procentuālā izteiksmē, ir mainījusies par vairāk nekā pieciem procentpunktiem.

|

3. Šā panta 1. punkta vajadzībām PRIIP izveidotāji visā PRIIP darbības laikā, kamēr PRIIP ir pieejams individuāliem privātajiem ieguldītājiem, izveido un uztur atbilstošus procesus, lai bez liekas kavēšanās varētu identificēt visus apstākļus, kas varētu izraisīt izmaiņas, kuras ietekmē vai, visticamāk, varētu ietekmēt pamatinformācijas dokumentā ietvertās informācijas precizitāti, patiesumu vai skaidrumu.

16. pants

Pārstrādāšana

1. PRIIP izveidotājs bez liekas kavēšanās pārstrādā pamatinformācijas dokumentu, ja saskaņā ar 15. pantu veiktā pārskatīšanā ir secināts, ka pamatinformācijas dokumentā ir nepieciešams veikt izmaiņas.

2. PRIIP izveidotājs nodrošina, ka visas pamatinformācijas dokumenta iedaļas, kuras ietekmē šādas izmaiņas, tiek atjauninātas.

3. PRIIP izveidotājs pārstrādāto pamatinformācijas dokumentu publicē savā tīmekļvietnē.

IV NODAĻA

PAMATINFORMĀCIJAS DOKUMENTA IESNIEGŠANA

17. pants

Nosacījumi par laikus veiktu rīcību

1. Persona, kas konsultē par PRIIP vai to pārdod, pamatinformācijas dokumentu iesniedz pietiekami agri, lai individuāliem privātajiem ieguldītājiem atvēlētu pietiekami daudz laika šā dokumenta izskatīšanai pirms tam, kad viņiem kļūst saistošs līgums vai piedāvājums par minēto PRIIP – neatkarīgi no tā, vai individuālais privātais ieguldītājs var izmantot nogaidīšanas laikposmu.

2. Šā panta 1. punkta vajadzībām persona, kas konsultē par PRIIP vai to pārdod, laiku, kas individuālam privātajam ieguldītājam nepieciešams pamatinformācijas dokumenta apsvēršanai, novērtē, ņemot vērā šādus aspektus:

|

a)

|

attiecīgā individuālā privātā ieguldītāja zināšanas un pieredze ar šo PRIIP vai ar līdzīgiem PRIIP, vai ar riskiem, kas līdzīgi ar PRIIP saistītajiem riskiem;

|

|

c)

|

ja konsultēšana vai pārdošana notiek pēc individuālā privātā ieguldītāja ierosmes – individuālā privātā ieguldītāja tieši pausta norāde par ierosinātā līguma vai piedāvājuma noslēgšanas steidzamību.

|

18. pants

Nobeiguma noteikumi

Šī regula stājas spēkā divdesmitajā dienā pēc tās publicēšanas Eiropas Savienības Oficiālajā Vēstnesī.

To piemēro no 2018. gada 1. janvāra.

Regulas 14. panta 2. punktu piemēro līdz 2019. gada 31. decembrim.

Šī regula uzliek saistības kopumā un ir tieši piemērojama visās dalībvalstīs.

Briselē, 2017. gada 8. martā

Komisijas vārdā –

priekšsēdētājs

Jean-Claude JUNCKER

(1) OV L 352, 9.12.2014., 1. lpp.

(2) Eiropas Parlamenta un Padomes 2009. gada 13. jūlija Direktīva 2009/65/EK par normatīvo un administratīvo aktu koordināciju attiecībā uz pārvedamu vērtspapīru kolektīvo ieguldījumu uzņēmumiem (PVKIU) (pārstrādāta versija) (OV L 302, 17.11.2009., 32. lpp.).

(3) Komisijas 2010. gada 1. jūlija Regula (ES) Nr. 583/2010, ar ko īsteno Eiropas Parlamenta un Padomes Direktīvu 2009/65/EK attiecībā uz ieguldītājiem paredzēto pamatinformāciju un nosacījumiem, kuri jāievēro, nodrošinot ieguldītājiem pamatinformāciju vai prospektu pastāvīgā informācijas nesējā, kas nav papīrs, vai tīmekļa vietnē (OV L 176, 10.7.2010., 1. lpp.).

(4) Eiropas Parlamenta un Padomes 2010. gada 24. novembra Regula (ES) Nr. 1093/2010, ar ko izveido Eiropas Uzraudzības iestādi (Eiropas Banku iestādi), groza Lēmumu Nr. 716/2009/EK un atceļ Komisijas Lēmumu 2009/78/EK (OV L 331, 15.12.2010., 12. lpp.).

(5) Eiropas Parlamenta un Padomes 2010. gada 24. novembra Regula (ES) Nr. 1094/2010, ar ko izveido Eiropas Uzraudzības iestādi (Eiropas Apdrošināšanas un aroda pensiju iestādi), groza Lēmumu Nr. 716/2009/EK un atceļ Komisijas Lēmumu 2009/79/EK (OV L 331, 15.12.2010., 48. lpp.).

(6) Eiropas Parlamenta un Padomes 2010. gada 24. novembra Regula (ES) Nr. 1095/2010, ar ko izveido Eiropas Uzraudzības iestādi (Eiropas Vērtspapīru un tirgu iestādi), groza Lēmumu Nr. 716/2009/EK un atceļ Komisijas Lēmumu 2009/77/EK (OV L 331, 15.12.2010., 84. lpp.).

(7) Eiropas Parlamenta un Padomes 2016. gada 20. janvāra Direktīva (ES) 2016/97 par apdrošināšanas izplatīšanu (OV L 26, 2.2.2016., 19. lpp.).

(8) Eiropas Parlamenta un Padomes 2014. gada 15. maijs Direktīva 2014/65/ES par finanšu instrumentu tirgiem un ar ko groza Direktīvu 2002/92/EK un Direktīvu 2011/61/ES (OV L 173, 12.6.2014., 349. lpp.).

(9) Eiropas Parlamenta un Padomes 2014. gada 15. maija Regula (ES) Nr. 600/2014 par finanšu instrumentu tirgiem un ar ko groza Regulu (ES) Nr. 648/2012 (OV L 173, 12.6.2014., 84. lpp.).

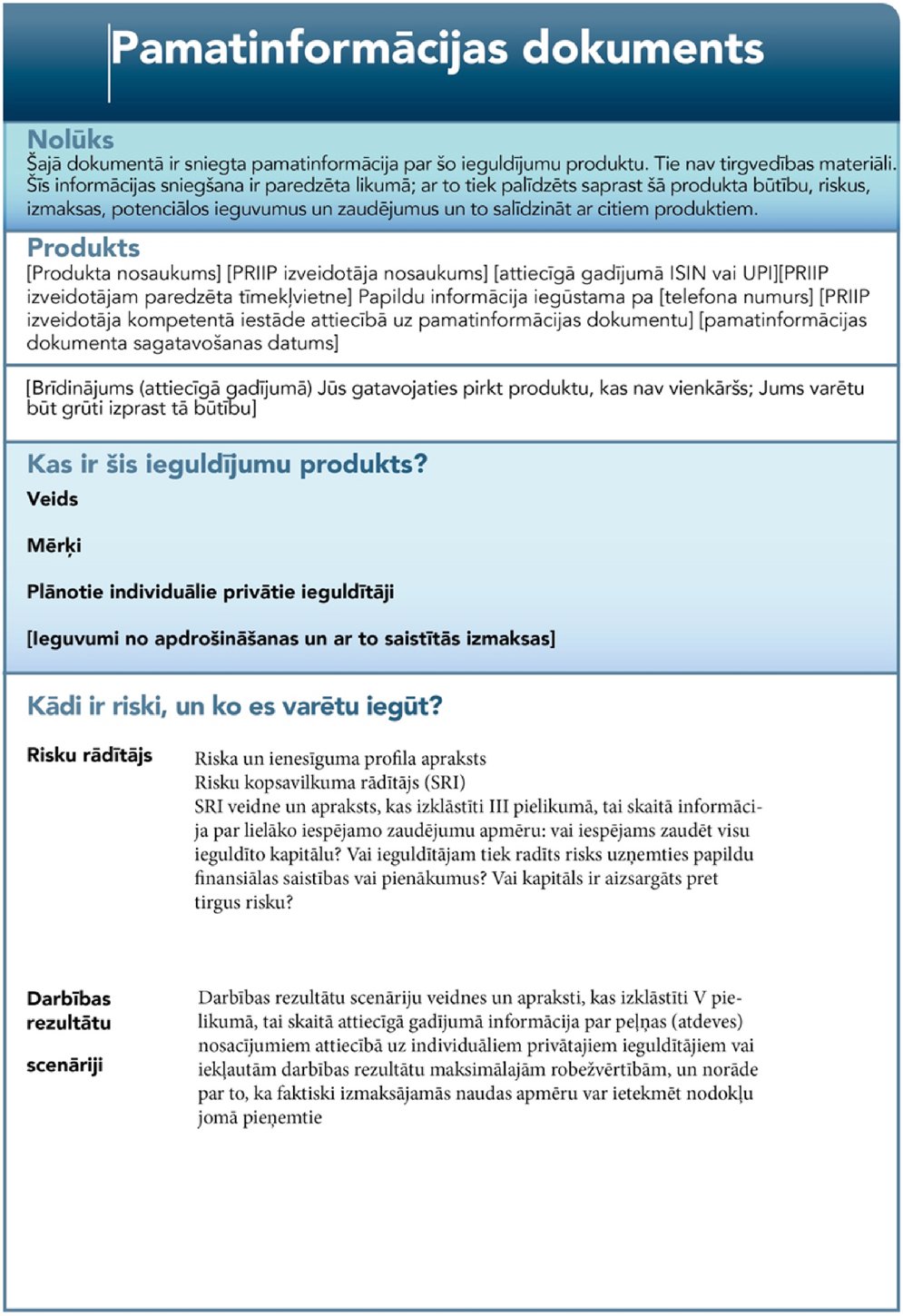

I PIELIKUMS

PAMATINFORMĀCIJAS DOKUMENTA VEIDNE

PRIIP izveidotāji ievēro iedaļu secību un virsrakstus, kas izklāstīti veidnē, kurā tomēr nav noteikti parametri attiecībā uz atsevišķu iedaļu garumu un lapu pārtraukumu izvietojumu un kura nepārsniedz trīs A4 formāta lapas (izdrukātā veidā).

II PIELIKUMS

RISKA ATSPOGUĻOŠANAS METODIKA

1. DAĻA

Tirgus riska novērtējums

Tirgus riska mēra (TRM) konstatēšana

|

1.

|

Tirgus risks tiek mērīts ar svārstīgumu, kas attiecināts uz gadu un kas atbilst riskam pakļautajai vērtībai (VaR) ar 97,5 % ticamības līmeni ieteicamajā turējuma laikposmā, ja vien nav norādīts citādi. VaR ir procentuāla daļa no ieguldītās summas, kas atdota atpakaļ individuālam privātajam ieguldītājam.

|

|

2.

|

PRIIP attiecina uz attiecīgo TRM kategoriju saskaņā ar šādu tabulu:

|

TRM kategorija

|

VaR ekvivalentais svārstīgums (VES)

|

|

1

|

< 0,5 %

|

|

2

|

0,5–5,0 %

|

|

3

|

5,0–12 %

|

|

4

|

12–20 %

|

|

5

|

20–30 %

|

|

6

|

30–80 %

|

|

7

|

> 80 %

|

|

PRIIP kategoriju specifikācija tirgus riska novērtēšanas vajadzībām

|

3.

|

Tirgus riska konstatēšanas vajadzībām PRIIP ir iedalīti četrās kategorijās.

|

|

4.

|

1. kategorija aptver:

|

a)

|

PRIIP, kuros ieguldītāju zaudējumi varētu pārsniegt viņu ieguldīto summu;

|

|

b)

|

PRIIP, kas ietilpst vienā no kategorijām, kuras minētas Eiropas Parlamenta un Padomes Direktīvas 2014/65/ES (1) I pielikuma C iedaļas 4.–10. punktā;

|

|

c)

|

PRIIP vai PRIIP pamatā esošie ieguldījumi, kuriem cena tiek noteikta retāk nekā reizi mēnesī vai kuriem nav atbilstoša etalona vai aizstājēja, vai kura atbilstošajam etalonam vai aizstājējam cena tiek noteikta retāk nekā reizi mēnesī.

|

|

|

5.

|

2. kategorija aptver PRIIP, kuros tieši vai uz sintētiskas bāzes tiek piedāvāti riska darījumi bez parādsaistību īpatsvara palielināšanas, kas piesaistīti pamatā esošo ieguldījumu cenām, vai riska darījumi ar pamatā esošajiem ieguldījumiem ar parādsaistību īpatsvara palielināšanu, kuros tiek maksāts konstants šo pamatā esošo ieguldījumu cenu reizinājums, ja attiecībā uz PRIIP ir pieejamas dienas cenu vēsture par vismaz 2 gadiem, nedēļas cenu vēsture par 4 gadiem vai mēneša cenas par 5 gadiem, vai esoši atbilstoši etaloni vai aizstājēji, ja vien šādi etaloni vai aizstājēji atbilst tiem pašiem kritērijiem attiecībā uz cenu vēstures datu ilgumu un biežumu.

|

|

6.

|

3. kategorija aptver PRIIP, kuru vērtības atspoguļo pamatā esošo ieguldījumu cenas, tomēr ne kā konstants šo pamatā esošo ieguldījumu cenu reizinājums, ja ir pieejamas pamatā esošo aktīvu dienas cenas par vismaz 2 gadiem, nedēļas cenas par 4 gadiem vai mēneša cenas par 5 gadiem, vai esoši atbilstoši etaloni vai aizstājēji, ja vien šādi etaloni vai aizstājēji atbilst tiem pašiem kritērijiem attiecībā uz cenu vēstures datu ilgumu un biežumu.

|

|

7.

|

4. kategorija aptver PRIIP, kuru vērtības daļēji ir atkarīgas no tirgū nenovērotiem faktoriem, tostarp apdrošināšanas PRIIP, kuros daļa PRIIP izveidotāja peļņas tiek sadalīta individuāliem privātajiem ieguldītājiem.

|

Atbilstošu etalonu vai aizstājēju izmantošana norādēs par PRIIP kategorijām

Ja PRIIP izveidotājs izmanto etalonus vai aizstājējus, šādi etaloni vai aizstājēji reprezentatīvi raksturo aktīvus vai riska darījumus, kas nosaka PRIIP darbības rezultātus. PRIIP izveidotājs dokumentē šādu etalonu vai aizstājēju izmantošanu.

TRM kategorijas noteikšana attiecībā uz 1. kategorijas PRIIP

|

8.

|

1. kategorijas PRIIP attiecina uz TRM 7. kategoriju, izņēmums ir šā pielikuma 4. punkta c) apakšpunktā minētie PRIIP, kurus attiecina uz TRM 6. kategoriju.

|

TRM kategorijas noteikšana attiecībā uz 2. kategorijas PRIIP

|

9.

|

VaR aprēķina no PRIIP vai tā etalona vai aizstājēja cenas novērotā atdeves sadalījuma momentiem pēdējos 5 gados. Minimālais novērojumu biežums ir vienreiz mēnesī. Ja cenas ir pieejamas reizi dienā, biežums ir vienreiz dienā. Ja cenas ir pieejamas reizi nedēļā, biežums ir vienreiz nedēļā. Ja cenas ir pieejamas reizi divos mēnešos, biežums ir vienreiz divos mēnešos.

|

|

10.

|

Ja dienas cenu dati par 5 gadu laikposmu nav pieejami, var izmantot īsāku laikposmu. Ikdienas novērojumos par PRIIP vai tā etalona vai aizstājēja cenu ir novērotie atdeves dati par vismaz 2 gadiem. Iknedēļas novērojumos par PRIIP cenu ir novērotie dati par vismaz 4 gadiem. Ikmēneša novērojumos par PRIIP cenu ir novērotie dati par vismaz 5 gadiem.

|

|

11.

|

Atdevi par katru laikposmu definē kā cenas tirgus tirdzniecības sesijas slēgšanas brīdī pašreizējā laikposma beigās un cenas tirgus tirdzniecības sesijas slēgšanas brīdī iepriekšējā laikposma beigās attiecības naturālo logaritmu.

|

|

12.

|

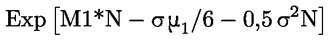

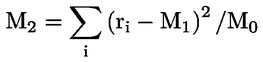

VaR mēru atdeves telpā aprēķina pēc Korniša–Fišera sadalījuma metodes:

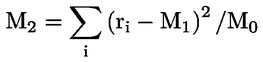

kur N ir tirdzniecības laikposmu skaits ieteicamajā turējuma laikposmā, bet σ, μ1, μ2 ir attiecīgi svārstīgums, asimetrijas koeficients un ekscesa koeficients, kas mērīti no atdeves sadalījuma. Svārstīgumu, asimetrijas koeficientu un ekscesa koeficientu aprēķina no mērītajiem atdeves sadalījuma momentiem šādi:

|

—

|

nultais moments M0 ir novērojumu skaits laikposmā, kā noteikts šā pielikuma 10. punktā

|

|

—

|

pirmais moments M1 ir aritmētiskais vidējais no visām paraugkopā novērotajām atdeves vērtībām

|

|

—

|

otrais M2, trešais M3 un ceturtais M4 moments ir definēti standartveidā:

|

—

|

, ,

|

|

—

|

, ,

|

|

—

|

, ,

|

kur ri ir atdeve, kas mērīta atdeves vēsturisko datu i. laikposmā.

|

—

|

svārstīgums σ ir vienāds ar  . .

|

|

—

|

asimetrijas koeficients μ1 ir vienāds ar M3/σ (3).

|

|

—

|

ekscesa koeficients μ2 ir vienāds ar M4/σ (4) – 3.

|

|

|

|

13.

|

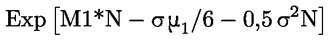

VEV aprēķina šādi:

kur T ir ieteicamā turējuma laikposma ilgums gados.

|

|

14.

|

PRIIP, kas tiek pārvaldīti saskaņā ar ieguldījumu politiku vai stratēģiju, kas vērsta uz noteiktiem ienesīguma mērķiem, elastīgi ieguldot dažādu kategoriju finanšu aktīvos (piem., gan akciju, gan parāda vērtspapīru tirgos), to, kādi VEV tiks izmantoti, nosaka šādi:

|

a)

|

ja šā pielikuma 10. punktā minētajā laikposmā nav veikta ieguldījumu politikas pārstrādāšana, izmantojamais VEV ir lielākā no šādām VEV vērtībām:

|

i)

|

VEV, kas aprēķināts saskaņā ar šā pielikuma 9.–13. punktu;

|

|

ii)

|

aktīvu standartveida kombinācijas atdeves atlikušo datu VEV, kas ir saskanīgs ar fonda atsauces aktīvu attiecināšanu aprēķināšanas laikā;

|

|

iii)

|

VEV, kas attiecīgā gadījumā saskan ar fonda risku limitu (ja tāds ir).

|

|

|

b)

|

ja ieguldījumu politika ir pārstrādāta laikposmā, kas minēts šā pielikuma 10. punktā, izmantojamais VEV ir vislielākā no VEV vērtībām, kas minētas a) apakšpunkta ii) un iii) punktā.

|

|

|

15.

|

PRIIP attiecina uz attiecīgo šā pielikuma 2. punktā minēto TRM kategoriju atkarībā no VEV. Ja par PRIIP ir pieejami tikai mēneša cenas dati, TRM kategoriju, uz kuru PRIIP attiecināts saskaņā ar šā pielikuma 2. punktu, palielina par vienu papildu kategoriju.

|

TRM kategorijas noteikšana attiecībā uz 3. kategorijas PRIIP

|

16.

|

VaR cenu telpā aprēķina no PRIIP vērtību sadalījuma ieteicamā turējuma laikposma beigās. Sadalījumu iegūst, simulējot cenu vai cenas, kas nosaka PRIIP vērtību ieteicamā turējuma laikposma beigās. VaR ir PRIIP vērtība ar 97,5 % ticamības līmeni ieteicamā turējuma laikposma beigās, kas diskontēta līdz pašreizējam datumam, izmantojot paredzamo bezriska diskonta faktoru no pašreizējā datuma līdz ieteicamā turējuma laikposma beigām.

|

|

17.

|

VEV aprēķina šādi:

kur T ir ieteicamā turējuma laikposma ilgums gados. Tikai gadījumos, kad produkts ir atsaukts vai atcelts pirms ieteicamā turējuma laikposma beigām atbilstoši simulācijai, aprēķinā izmanto laikposmu gados līdz atsaukšanai vai atcelšanai.

|

|

18.

|

PRIIP attiecina uz attiecīgo šā pielikuma 2. punktā minēto TRM kategoriju atkarībā no tā VEV. Ja par PRIIP ir pieejami tikai mēneša cenas dati, TRM kategoriju, uz kuru PRIIP attiecināts saskaņā ar šā pielikuma 2. punktu, palielina par vienu papildu kategoriju.

|

|

19.

|

Simulāciju minimālais skaits ir 10 000.

|

|

20.

|

Simulāciju balsta uz PRIIP pamatā esošo līgumu cenu (vai cenu līmeņu) paredzamā sadalījuma substitūcijas (bootstrapping) no novērotā atdeves sadalījuma attiecībā uz šiem līgumiem ar aizstāšanu.

|

|

21.

|

Šā pielikuma 16.–20. punktā minētās simulācijas vajadzībām PRIIP vērtības pieaugumu var ietekmēt divu veidu dati, kas novērojami tirgū: tūlītējās cenas (vai cenu līmeņi) un līknes.

|

|

22.

|

Attiecībā uz katru tūlītējās cenas (vai cenu līmeņa) simulāciju PRIIP izveidotājs rīkojas šādi:

|

a)

|

aprēķina atdevi par katru pēdējos 5 gados vai šā pielikuma 6. punktā minētajos gados novēroto laikposmu, aprēķinot cenas katra laikposma beigās un cenas iepriekšējā laikposma beigās dalījuma logaritmu;

|

|

b)

|

pēc nejaušības principa izraugās vienu novēroto laikposmu, kas atbilst atdevei no visiem pamatā esošajiem līgumiem katrā simulācijas laikposmā ieteicamā turējuma laikposma ietvaros (vienu novēroto laikposmu tajā pašā simulācijā var izmantot vairāk nekā vienu reizi);

|

|

c)

|

aprēķina atdevi katram līgumam, summējot atdevi no izraudzītiem laikposmiem un labojot šo atdevi, lai nodrošinātu, ka paredzamā atdeve, ko mēra no simulēta atdeves sadalījuma ir riskneitrālā paredzamā atdeve visā ieteicamajā turējuma laikposmā. Atdeves galīgo vērtību konstatē šādi:

kur:

|

—

|

otrais saskaitāmais koriģē vidējās novērotās atdeves ietekmi,

|

|

—

|

trešais saskaitāmais koriģē novērotās atdeves novirzes ietekmi,

|

|

—

|

pēdējais saskaitāmais koriģē kvantificējamo ietekmi, ja iespējas izmantošanas (strike) valūta atšķiras no aktīva valūtas. Minēto korekciju ietekmē šādi saskaitāmie:

|

—

|

ρ ir korelācija starp aktīva cenu un attiecīgo Fx likmi, kas mērīta visā ieteicamajā turējuma laikposmā,

|

|

—

|

σ ir mērītais aktīva svārstīgums,

|

|

—

|

σccy ir mērītais Fx likmes svārstīgums.

|

|

|

|

d)

|

aprēķina katra pamatā esošā līguma cenu, izmantojot atdeves eksponenciālu pakāpi.

|

|

|

23.

|

Attiecībā uz līknēm veic galveno sastāvdaļu izvērtēšanu (PCA), lai nodrošinātu, ka iznākums simulācijai par katra punkta uz līknes kustībām ilgākā laikposmā ir konsekventa līkne.

|

a)

|

PCA veic:

|

i)

|

vācot vēsturiskos datus par atlikušo termiņu punktiem, kas nosaka līkni katram tirdzniecības laikposmam pēdējo 5 gadu laikā vai šā pielikuma 6. punktā minētajos gados;

|

|

ii)

|

nodrošinot, ka katrs atlikušā termiņa punkts ir pozitīvs; ja ir negatīvs atlikušā termiņā punkts, visus atlikušo termiņu punktus nobīda par minimālo veselo skaitli vai procentuālo daļu, lai nodrošinātu pozitīvas vērtības visiem atlikušo termiņu punktiem;

|

|

iii)

|

aprēķinot atdevi katrā laikposmā par katru atlikušā termiņa punktu, aprēķinot cenas (vai cenas līmeņa) katra novērotā laikposma beigās un cenas (vai cenas līmeņa) iepriekšējā laikposma beigās attiecības naturālo logaritmu;

|

|

iv)

|

labojot atdevi, kas novērota katrā atlikušā termiņa punktā, tā ka rezultātā atdeves datu kopai katrā atlikušā termiņa punktā aritmētiskais vidējais ir vienāds ar nulli;

|

|

v)

|

aprēķinot kovariācijas matricu starp dažādiem atlikušajiem termiņiem, summējot atdeves datus;

|

|

vi)

|

aprēķinot kovariācijas matricas īpašvektorus un īpašvērtības.

|

|

vii)

|

izraugoties īpašvektorus, kas atbilst trim lielākajām īpašvērtībām.

|

|

viii)

|

izveidojot matricu ar 3 slejām, kurās pirmā sleja ir īpašvektors ar lielāko īpašvērtību; vidējā sleja ir īpašvektors ar otro lielāko īpašvērtību un pēdējā sleja ir īpašvektors ar trešo lielāko īpašvērtību;

|

|

ix)

|

projicējot atdeves datus uz 3 galvenajiem īpašvektoriem, kas aprēķināti iepriekšējā solī, reizinot iv) punktā iegūto N × M atdeves datu matricu ar viii) punktā iegūto īpašvektoru M × 3 matricu;

|

|

x)

|

aprēķinot to atdeves datu matricu, kuri izmantojami simulācijā, reizinot ix) punkta rezultātu ar viii) punktā iegūto īpašvektoru matricas transponējumu. Šī ir to vērtību kopa, kas izmantojamas simulācijā.

|

|

|

b)

|

Līknes simulāciju veic šādi:

|

i)

|

laiksolis simulācijā ir viens laikposms. Attiecībā uz katru novērošanas laikposmu ieteicamā turējuma laikposma ietvaros pēc nejaušības principa izraugās rindu no aprēķinātās atdeves datu matricas. Atdeve attiecībā uz katru atlikušā termiņa punktu T ir summa no izraudzītajām slejas rindām, kas atbilst atlikušā termiņa punktam T.

|

|

ii)

|

simulētā likme attiecībā uz katru atlikušā termiņa punktu T ir pašreizējā likme atlikušā termiņa punktā T:

|

—

|

reizināta ar simulētās atdeves eksponenciālu pakāpi,

|

|

—

|

koriģēta, lai ņemtu vērā nobīdes, kas izmantotas, lai visiem atlikušo termiņu punktiem nodrošinātu pozitīvas vērtības, un

|

|

—

|

koriģēta tā, lai paredzamais aritmētiskais vidējais atbilstu pašreiz paredzamai likmei atlikušā termiņa punktā T, ieteicamā turējuma laikposma beigās.

|

|

|

|

|

24.

|

Attiecībā uz 3. kategorijā ietilpstošajiem PRIIP, kuriem ir raksturīga kapitāla beznosacījumu aizsardzība, PRIIP izveidotājs var pieņemt, ka VaRar 97,5 % ticamības līmeni ir vienāda ar kapitāla beznosacījumu aizsardzības līmeni ieteicamā turējuma laikposma beigās, kas diskontēta līdz pašreizējam datumam, izmantojot paredzamo bezriska diskonta faktoru.

|

TRM kategorijas noteikšana attiecībā uz 4. kategorijas PRIIP

|

25.

|

Ja PRIIP darbības rezultāti ir atkarīgi faktora vai faktoriem, kas tirgū netiek novēroti, vai kurus zināmā mērā kontrolē PRIIP izveidotājs, vai ja tas ir sakāms par kādu PRIIP sastāvdaļu, PRIIP izveidotājs ievēro šajā iedaļā izklāstīto metodi, lai ņemtu vērā šo faktoru vai faktorus.

|

|

26.

|

Identificē dažādās PRIIP sastāvdaļas, kas sekmē PRIIP darbības rezultātus, lai sastāvdaļas, kuras nav pilnīgi vai daļēji atkarīgas no faktora vai faktoriem, kas tirgū netiek novēroti, tiktu aplūkotas, piemērojot attiecīgās metodes, kas izklāstītas šajā pielikumā attiecībā uz 1., 2. vai 3. kategorijas PRIIP. Katrai no šīm sastāvdaļām aprēķina VEV.

|

|

27.

|

Attiecībā uz PRIIP sastāvdaļu, kas pilnīgi vai daļēji ir atkarīga no faktora vai faktoriem, kuri tirgū netiek novēroti, ievēro stabilus un vispāratzītus nozares un regulatīvos standartus, lai konstatētu attiecīgo šo faktoru paredzamo turpmāko pozitīvo ietekmi un nenoteiktību, kas var pastāvēt attiecībā uz šo pozitīvo ietekmi. Ja sastāvdaļa nav pilnīgi atkarīga no faktora, kas tirgū netiek novērots, izmanto likmju substitūcijas (bootstrapping) metodiku, lai ņemtu vērā tirgus faktorus, kas minēti attiecībā uz 3. kategorijas PRIIP. PRIIP sastāvdaļas VEV ir rezultāts, ko iegūst, likmju substitūcijas metodiku apvienojot ar stabiliem un labi atzītiem nozares un regulatīvajiem standartiem, kas paredzēti tam, lai konstatētu šo tirgū nenovēroto faktoru attiecīgo paredzamo turpmāko pozitīvo ietekmi.

|

|

28.

|

Aprēķinot PRIIP vispārējo VEV, katrai PRIIP sastāvdaļai VEV veic samērīgu svērumu. Sastāvdaļu svērumā ņem vērā produkta iezīmes. Attiecīgā gadījumā ņem vērā produkta algoritmus, kas mazina tirgus risku, kā arī sastāvdaļas, kas papildus paredz izmaksāt daļu peļņas, īpatnības.

|

|

29.

|

Attiecībā uz 4. kategorijas PRIIP, kuriem ir raksturīga kapitāla beznosacījumu aizsardzība, PRIIP izveidotājs var pieņemt, ka VaR ar 97,5 % ticamības līmeni ir vienāda ar kapitāla beznosacījumu aizsardzības līmeni ieteicamā turējuma laikposma beigās, kas diskontēta līdz pašreizējam datumam, izmantojot paredzamo bezriska diskonta faktoru.

|

2. DAĻA

Kredītriska novērtēšanas metodika

I. VISPĀRĪGAS PRASĪBAS

|

30.

|

Attiecībā uz PRIIP vai tā pamatā esošajiem ieguldījumiem vai riska darījumiem pieņem, ka tiem piemīt kredītrisks, ja PRIIP vai tā pamatā esošo ieguldījumu vai riska darījumu atdeve ir atkarīga no PRIIP izveidotāja kredītspējas vai no tādas personas kredītspējas, kurai tieši vai netieši ir jāveic attiecīgi maksājumi ieguldītājam. Attiecībā uz PRIIP, kura TRM ir 7, nav nepieciešams novērtēt kredītrisku.

|

|

31.

|

Ja sabiedrība ir tieši iesaistīta maksājumu veikšanā individuālam privātajam ieguldītājam saistībā ar PRIIP, kredītrisku novērtē sabiedrībai, kas ir tiešais debitors.

|

|

32.

|

Ja par visām debitora vai viena vai vairāku netiešo debitoru maksājuma saistībām bez nosacījumiem un neatsaucami ir galvojusi cita sabiedrība (galvinieks), var izmantot galvinieks kredītriska novērtējumu, ja tas ir labvēlīgāks nekā attiecīgā debitora vai debitoru kredītriska novērtējums.

|

|

33.

|

Attiecībā uz PRIIP, kas pakļauti pamatā esošajiem ieguldījumiem vai paņēmieniem, tostarp PRIIP, kuri paši ietver kredītrisku vai arī veic pamatā esošos ieguldījumus, kas ietver kredītrisku, kredītrisku novērtē saistībā ar kredītrisku, ko ietver gan pats PRIIP, gan pamatā esošie ieguldījumi vai riska darījumi (tostarp citu PRIIP riska darījumi), pēc caurskatāmības (look-through) principa un vajadzības gadījumā pieņemot kaskadētu novērtējumu.

|

|

34.

|

Ja kredītrisks ir ietverts tikai pamatā esošo ieguldījumu vai riska darījumu (tostarp citu PRIIP riska darījumu) līmenī, kredītrisku novērtē nevis paša PRIIP līmenī, bet gan tā vietā šo pamatā esošo ieguldījumu vai riska darījumu līmenī pēc caurskatāmības principa. Ja PRIIP ir pārvedamu vērtspapīru kolektīvo ieguldījumu uzņēmums (PVKIU) vai alternatīvu ieguldījumu fonds (AIF), pieņem, ka pats PVKIU vai AIF neietver kredītrisku, savukārt PVKIU vai AIF pamatā esošos ieguldījumus vai riska darījumus novērtē pēc vajadzības.

|

|

35.

|

Ja PRIIP ir pakļauti vairākiem pamatā esošiem ieguldījumiem, kas ir pakļauti kredītriskam, tad kredītrisku, ko ietver katrs pamatā esošais ieguldījums, kas ir riska darījums vismaz 10 % apmērā no aktīvu kopsummas vai PRIIP vērtības, novērtē atsevišķi.

|

|

36.

|

Kredītriska novērtēšanas nolūkā pieņem, ka biržā tirgotu atvasināto instrumentu vai ārpusbiržas atvasināto instrumentu, kuriem veikta tīrvērte, pamatā esošiem ieguldījumiem vai riska darījumiem kredītrisks nepiemīt. Pieņem, ka kredītrisks nepiemīt, ja riska darījums ir pilnīgi un atbilstoši nodrošināts vai ja nenodrošinātiem riska darījumiem, kuriem piemīt kredītrisks, veido mazāk par 10 % no aktīvu kopsummas vai PRIIP vērtības.

|

II. KREDĪTRISKA NOVĒRTĒJUMS

Debitoru kredītnovērtējums

|

37.

|

Ja iespējams, PRIIP izveidotājs ex ante nosaka vienu vai vairākas ārējās kredītnovērtēšanas institūcijas (ĀKNI), kas sertificētas vai reģistrētas Eiropas Vērtspapīru un tirgu iestādē (EVTI) saskaņā ar Eiropas Parlamenta un Padomes Regulu (EK) Nr. 1060/2009 (2), kuru kredītnovērtējumi konsekventi tiks ieteikti kredītriska novērtēšanas nolūkā. Ja ir pieejami vairāki kredītnovērtējumi, kas atbilst šai politikai, izmanto mediāno reitingu, bet gadījumā, ja novērtējumiem ir pāra skaits, automātiski izvēlas mazāko no abām vidusvērtībām.

|

|

38.

|

PRIIP un katra attiecīgā debitora kredītriska pakāpi novērtē, balstoties attiecīgi uz:

|

a)

|

kredītnovērtējumu, ko attiecībā uz PRIIP ir piešķīrusi kāda ĀKNI;

|

|

b)

|

kredītnovērtējumu, ko attiecīgajam debitoram ir piešķīrusi kāda ĀKNI;

|

|

c)

|

ja nav kredītnovērtējuma, kas veikts saskaņā ar a) un/vai b) apakšpunktu, – rezerves kredītnovērtējumu, kas minēts šā pielikuma 43. punktā.

|

|

Kredītnovērtējumu attiecināšana uz kredītkvalitātes pakāpēm

|

39.

|

ĀKNI kredītnovērtējumu attiecināšanu uz kredītkvalitātes pakāpju objektīvu skalu veic, pamatojoties uz Komisijas Īstenošanas regulu (ES) 2016/1800 (3).

|

|

40.

|

Ja kredītriski tiek novērtēti pēc caurskatāmības principa, attiecinātā kredītkvalitātes pakāpe atbilst katra attiecīgā debitora, par kuru ir jāveic kredītnovērtējums, vidējai svērtai kredītkvalitātes pakāpei samērīgi ar to pārstāvēto aktīvu kopsummu.

|

|

41.

|

Ja kredītriski tiek novērtēti pēc kaskādes principa, visus kredītrisku darījumus novērtē atsevišķi par katru slāni, un attiecinātā kredītkvalitātes pakāpe ir augstākā kredītkvalitātes pakāpe, ar to saprotot, ka starp kredītkvalitātes pakāpi, kas noteikta kā 1, un kredītkvalitātes pakāpi, kas noteikta kā 3, augstāka no tām ir 3.

|

|

42.

|

Kredītkvalitātes pakāpi, kas noteikta saskaņā ar šā pielikuma 38. punktu, koriģē atbilstoši PRIIP termiņam vai tā ieteicamajam turējuma laikposmam, kā norādīts nākamajā tabulā, izņemot gadījumus, kad ir piešķirts kredītnovērtējums, kas atspoguļo termiņu vai ieteicamo turējuma laikposmu:

|

Kredītkvalitātes pakāpe saskaņā ar šā pielikuma 38. punktu

|

Koriģēta kredītkvalitātes pakāpe gadījumā, ja PRIIP termiņš vai tā ieteicamais turējuma laikposms (ja PRIIP nav termiņa) ir viens gads vai īsāks

|

Koriģēta kredītkvalitātes pakāpe gadījumā, ja PRIIP termiņš vai tā ieteicamais turējuma laikposms (ja PRIIP nav termiņa) ir no viena līdz divpadsmit gadiem

|

Koriģēta kredītkvalitātes pakāpe gadījumā, ja PRIIP termiņš vai tā ieteicamais turējuma laikposms (ja PRIIP nav termiņa) pārsniedz divpadsmit gadus

|

|

0

|

0

|

0

|

0

|

|

1

|

1

|

1

|

1

|

|

2

|

1

|

2

|

2

|

|

3

|

2

|

3

|

3

|

|

4

|

3

|

4

|

5

|

|

5

|

4

|

5

|

6

|

|

6

|

6

|

6

|

6

|

|

|

43.

|

Ja debitoram nav ārēja kredītnovērtējuma, tad šā pielikuma 38. punktā minētais rezerves kredītnovērtējums ir šāds:

|

a)

|

kredītkvalitātes 3. pakāpe, ja saskaņā ar piemērojamām Savienības tiesību normām vai tiesisko regulējumu, kas uzskatāms par līdzvērtīgu Savienības tiesību normām, regulējumu attiecībā uz debitoru tiek veikta regulēšana, jo tas ir kredītiestāde vai apdrošināšanas sabiedrība, un ja tās dalībvalsts reitings, kurā atrodas debitora domicils, būtu kredītkvalitātes 3. pakāpe;

|

|

b)

|

kredītkvalitātes 5. pakāpe – ikvienam citam debitoram.

|

|

III. KREDĪTRISKA MĒRS

|

44.

|

PRIIP attiecina uz kredītriska mēru (KRM) skalā no 1 līdz 6, balstoties uz šā pielikuma 45. punktā izklāstīto atbilstības tabulu un piemērojot kredītriska mazināšanas faktorus, kas minēti šā pielikuma 46., 47., 48. un 49. punktā, vai vajadzības gadījumā šā pielikuma 50. un 51. punktā minētos kredītrisku paaugstinošos faktorus.

|

|

45.

|

Tabula par kredītkvalitātes pakāpju atbilstību konkrētiem KRM:

|

Koriģētā kredītkvalitātes pakāpe

|

Kredītriska mērs

|

|

0

|

1

|

|

1

|

1

|

|

2

|

2

|

|

3

|

3

|

|

4

|

4

|

|

5

|

5

|

|

6

|

6

|

|

|

46.

|

KRM var apzīmēt ar 1, ja PRIIP aktīvi vai atbilstošs nodrošinājums, vai aktīvi, ar kuriem tiek balstītas PRIIP maksājuma saistības:

|

a)

|

visu laiku līdz termiņa beigām ir līdzvērtīgi PRIIP maksājuma saistībām pret tā ieguldītājiem;

|

|

b)

|

trešā persona tur nošķirtā kontā ar noteikumiem un nosacījumiem, kas līdzvērtīgiem tiem, kuri izklāstīti Eiropas Parlamenta un Padomes Direktīvā 2011/61/ES (4) vai Direktīvā 2014/91/ES (5); un

|

|

c)

|

saskaņā ar piemērojamām tiesību normām nekādos apstākļos nav pieejami citiem PRIIP izveidotāja kreditoriem.

|

|

|

47.

|

KRM var apzīmēt ar 2, ja PRIIP aktīvi vai atbilstošs nodrošinājums, vai aktīvi, ar kuriem tiek balstītas PRIIP maksājuma saistības:

|

a)

|

visu laiku līdz termiņa beigām ir līdzvērtīgi PRIIP maksājuma saistībām pret tā ieguldītājiem;

|

|

b)

|

identificēti un turēti kontos vai reģistros, pamatojoties uz piemērojamajām tiesību normām, tostarp Eiropas Parlamenta un Padomes Direktīvas 2009/138/EK (6) 275. un 276. punktu; kā arī

|

|

c)

|

tā, ka individuālu privāto ieguldītāju prasījumiem ir augstāka prioritāte nekā PRIIP izveidotāja vai personas, kurai tieši vai netieši ir jāveic attiecīgi maksājumi ieguldītājam, pārējo kreditoru prasījumiem.

|

|

|

48.

|

Ja kredītrisks ir novērtējams pēc caurskatāmības vai kaskādes principa, tad, novērtējot kredītrisku attiecībā uz katru pamatā esošo debitoru, var piemērot arī šā pielikuma 46. un 47. punktā minētos risku mazinošos faktorus.

|

|

49.

|

Ja PRIIP nespēj izpildīt šā pielikuma 47. punktā minētos kritērijus, tad KRM saskaņā ar šā pielikuma 45. punktu var samazināt par vienu kategoriju, ja individuālu privāto ieguldītāju prasījumiem ir augstāka prioritāte nekā PRIIP izveidotāja vai personas, kurai tieši vai netieši ir jāveic attiecīgi maksājumi ieguldītājam, parasto kreditoru prasījumiem, kas minēti Direktīvas 2014/59/ES 108. pantā, ciktāl debitors ir pakļauts attiecīgām prudenciālajām prasībām par pienācīgas aktīvu un pasīvu savietošanas nodrošināšanu.

|

|

50.

|

Šā pielikuma 45. punktā minēto KRM palielina par divām kategorijām, ja individuāla privātā ieguldītāja prasījums ir pakārtots privileģētu (augstākās prioritātes) kreditoru prasījumiem.

|

|

51.

|

KRM saskaņā ar šā pielikuma 45. punktu palielina par trim kategorijām, ja PRIIP ietilpst Eiropas Parlamenta un Padomes Regulas Nr. 575/2013 (7) 4. panta 1. punkta 118. apakšpunktā vai Direktīvas 2009/138/ES 93. pantā definētā PRIIP debitora pašu kapitālā.

|

3. DAĻA

Tirgus riska un kredītriska apkopošana risku kopsavilkuma rādītājā

|

52.

|

Vispārējo risku kopsavilkuma rādītāju (SRI) piešķir, ievērojot KRM kategoriju un TRM kategoriju kombināciju saskaņā ar šādu tabulu:

|

TRM kategorija

KRM kategorija

|

TR1

|

TR2

|

TR3

|

TR4

|

TR5

|

TR6

|

TR7

|

|

KR1

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

KR2

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

KR3

|

3

|

3

|

3

|

4

|

5

|

6

|

7

|

|

KR4

|

5

|

5

|

5

|

5

|

5

|

6

|

7

|

|

KR5

|

5

|

5

|

5

|

5

|

5

|

6

|

7

|

|

KR6

|

6

|

6

|

6

|

6

|

6

|

6

|

7

|

|

Risku kopsavilkuma rādītājam nozīmīgie novērošanas dati

|

53.

|

PRIIP izveidotājs novēro tirgus datus, kas ir nozīmīgi TRM kategorijas aprēķināšanai, un, ja TRM kategorija tiek mainīta uz citu TRM kategoriju, PRIIP izveidotājs atbilstošo TRM kategoriju attiecina uz TRM kategoriju, kurai PRIIP ir atbildusi lielākajā daļā atsauces punktu iepriekšējos četros mēnešos.

|

|

54.

|

PRIIP izveidotājs arī novēro kredītriska kritērijus, kas nozīmīgi KRM aprēķināšanai, un, ja pēc šiem kritērijiem KRM mainītos uz citu KRM kategoriju, PRIIP šo KRM no jauna attiecina uz attiecīgo KRM kategoriju.

|

|

55.

|

Ikreiz pēc PRIIP izveidotāja lēmuma par PRIIP ieguldījumu politiku un/vai stratēģiju veic TRM kategorijas pārskatīšanu. Šādos apstākļos TRM izmaiņas ir uzskatāmas par PRIIP TRM kategorijas jaunu konstatēšanu, ko līdz ar to veic saskaņā ar vispārīgajiem noteikumiem par TRM kategorijas noteikšanu attiecībā uz šo PRIIP kategoriju.

|

4. DAĻA

Likviditātes risks

|

56.

|

Ir uzskatāms, ka PRIIP piemīt būtiski nozīmīgs likviditātes risks, ja ir izpildīts jebkurš no šādiem kritērijiem:

|

a)

|

ir atļauts veikt PRIIP tirdzniecību otrreizējā tirgū vai alternatīva likviditātes mehānisma ietvaros, un nedz tirgus uzturētāji, nedz PRIIP izveidotājs nepiedāvā uzņemtas saistības nodrošināt likviditāti, tā ka likviditāte ir atkarīga vienīgi no pircēju un pārdevēju pieejamības otrreizējā tirgū vai alternatīva likviditātes mehānisma ietvaros, ņemot vērā, ka produkta regulāra tirdzniecība konkrētā brīdī negarantē tā paša produkta regulāru tirdzniecību jebkurā citā brīdī;

|

|

b)

|

vidējais pamatā esošo ieguldījumu likviditātes profils ir ievērojami zemāks nekā PRIIP parastais atmaksāšanas biežums, ja un ciktāl PRIIP piedāvātā likviditāte ir nosacīta ar tā pamatā esošo aktīvu likvidāciju;

|

|

c)

|

PRIIP izveidotājs lēš, ka konkrētos tirgus apstākļos individuālais privātais ieguldītājs var saskarties ar ievērojamām grūtībām laika un izmaksu ziņā saistībā ar ieguldījumu izbeigšanu (vai samazināšanu) produkta darbības laikā.

|

|

|

57.

|

PRIIP ir uzskatāms par nelikvīdu (neatkarīgi no tā, vai tas ir reglamentēts līgumiski), ja ir izpildīts jebkurš no šādiem kritērijiem:

|

a)

|

nav atļauts veikt PRIIP tirdzniecību otrreizējā tirgū, un nedz PRIIP izveidotājs, nedz trešā persona neveicina alternatīva likviditātes mehānisma darbību, vai alternatīvais likviditātes mehānisms ir pakļauts ievērojamiem ierobežojošiem nosacījumiem, tostarp ievērojamam līgumsodam par pirmstermiņa atkāpšanos vai diskrecionārām dzēšanas (izpirkšanas) cenām, vai ja likviditātes mehānismu nav;

|

|

b)

|

PRIIP piedāvā potenciālas pirmstermiņa atkāpšanās vai dzēšanas (izpirkšanas) iespējas pirms piemērojamā beigu termiņa, tomēr tādā gadījumā ir piemērojami ievērojami ierobežojoši nosacījumi, tostarp ievērojami atkāpšanās līgumsodi vai diskrecionāras dzēšanas (izpirkšanas) cenas, vai iepriekšējas atļaujas un PRIIP izveidotāja diskrecionāra izvēle;

|

|

c)

|

PRIIP nepiedāvā potenciālu iespēju veikt pirmstermiņa atkāpšanos vai dzēšanu (izpirkšanu) pirms piemērojamā beigu termiņa.

|

|

|

58.

|

Visos pārējos gadījumos PRIIP ir uzskatāms par likvīdu.