EUR-Lex Access to European Union law

This document is an excerpt from the EUR-Lex website

Document 02009L0138-20150331

Directive 2009/138/EC of the European Parliament and of the Council of 25 November 2009 on the taking-up and pursuit of the business of Insurance and Reinsurance (Solvency II) (recast) (Text with EEA relevance)

Consolidated text: Directive 2009/138/CE du Parlement européen et du Conseil du 25 novembre 2009 sur l'accès aux activités de l'assurance et de la réassurance et leur exercice (solvabilité II) (refonte) (Texte présentant de l'intérêt pour l'EEE)

Directive 2009/138/CE du Parlement européen et du Conseil du 25 novembre 2009 sur l'accès aux activités de l'assurance et de la réassurance et leur exercice (solvabilité II) (refonte) (Texte présentant de l'intérêt pour l'EEE)

2009L0138 — FR — 31.03.2015 — 006.003

Ce document constitue un outil de documentation et n’engage pas la responsabilité des institutions

|

DIRECTIVE 2009/138/CE DU PARLEMENT EUROPÉEN ET DU CONSEIL du 25 novembre 2009 sur l'accès aux activités de l'assurance et de la réassurance et leur exercice (solvabilité II) (refonte) (Texte présentant de l'intérêt pour l'EEE) (JO L 335 du 17.12.2009, p. 1) |

Modifié par:

|

|

|

Journal officiel |

||

|

No |

page |

date |

||

|

L 326 |

113 |

8.12.2011 |

||

|

L 249 |

1 |

14.9.2012 |

||

|

L 158 |

362 |

10.6.2013 |

||

|

L 341 |

1 |

18.12.2013 |

||

|

DIRECTIVE 2014/51/UE DU PARLEMENT EUROPÉEN ET DU CONSEIL du 16 avril 2014 |

L 153 |

1 |

22.5.2014 |

|

Rectifié par:

DIRECTIVE 2009/138/CE DU PARLEMENT EUROPÉEN ET DU CONSEIL

du 25 novembre 2009

sur l'accès aux activités de l'assurance et de la réassurance et leur exercice (solvabilité II)

(refonte)

(Texte présentant de l'intérêt pour l'EEE)

LE PARLEMENT EUROPÉEN ET LE CONSEIL DE L'UNION EUROPÉENNE,

vu le traité instituant la Communauté européenne, et notamment son article 47, paragraphe 2, et son article 55,

vu la proposition de la Commission,

vu l'avis du Comité économique et social européen ( 1 ),

après consultation du Comité des régions,

statuant conformément à la procédure visée à l'article 251 du traité ( 2 ),

considérant ce qui suit:|

(1) |

Il y a lieu d'apporter un ensemble de modifications substantielles à la première directive 73/239/CEE du Conseil du 24 juillet 1973 portant coordination des dispositions législatives, réglementaires et administratives concernant l'accès à l'activité de l'assurance directe autre que l'assurance sur la vie, et son exercice ( 3 ), à la directive 78/473/CEE du Conseil du 30 mai 1978 portant coordination des dispositions législatives, réglementaires et administratives en matière de coassurance communautaire ( 4 ), à la directive 87/344/CEE du Conseil du 22 juin 1987 portant coordination des dispositions législatives, réglementaires et administratives concernant l'assurance-protection juridique ( 5 ), à la deuxième directive 88/357/CEE du Conseil du 22 juin 1988 portant coordination des dispositions législatives, réglementaires et administratives concernant l'assurance directe autre que l'assurance sur la vie, fixant les dispositions destinées à faciliter l'exercice effectif de la libre prestation de services ( 6 ), à la directive 92/49/CEE du Conseil du 18 juin 1992 portant coordination des dispositions législatives, réglementaires et administratives concernant l'assurance directe autre que l'assurance sur la vie (troisième directive «assurance non vie») ( 7 ), à la directive 98/78/CE du Parlement européen et du Conseil du 27 octobre 1998 sur la surveillance complémentaire des entreprises d'assurance faisant partie d'un groupe d'assurance ( 8 ), à la directive 2001/17/CE du Parlement européen et du Conseil du 19 mars 2001 concernant l'assainissement et la liquidation des entreprises d'assurance ( 9 ), à la directive 2002/83/CE du Parlement européen et du Conseil du 5 novembre 2002 concernant l'assurance directe sur la vie ( 10 ), et à la directive 2005/68/CE du Parlement européen et du Conseil du 16 novembre 2005 relative à la réassurance ( 11 ). Dans un souci de clarté, il convient de procéder à la refonte de ces directives. |

|

(2) |

Afin de faciliter l'accès aux activités d'assurance et de réassurance et leur exercice, il est nécessaire de supprimer les différences les plus nettes entre les législations des États membres concernant les règles auxquelles les entreprises d'assurance et de réassurance sont soumises. Un cadre juridique devrait par conséquent être mis en place, qui permette à ces entreprises d'exercer leur activité dans tout le marché intérieur et facilite ainsi la couverture des risques et engagements situés dans la Communauté pour les entreprises d'assurance et de réassurance qui y ont leur siège social. |

|

(3) |

Il est dans l'intérêt du bon fonctionnement du marché intérieur que des règles coordonnées soient établies concernant le contrôle des groupes d'assurance et, en vue de la protection des créanciers, concernant l'assainissement et les procédures de liquidation des entreprises d'assurance. |

|

(4) |

Il y a lieu que certaines entreprises fournissant des services d'assurance ne soient pas couvertes par le dispositif instauré par la présente directive en raison de leur taille, de leur régime juridique, de leur nature – en tant qu'entités étroitement liées aux régimes d'assurance publics – ou des services particuliers qu'elles offrent. Il convient en outre d'exclure certains organismes, dans plusieurs États membres, dont l'activité ne s'étend qu'à un secteur très restreint et se trouve limitée par la législation à un certain territoire ou à des personnes déterminées. |

|

(5) |

De très petites entreprises d'assurance sont, sous certaines conditions, notamment un encaissement de primes brutes inférieur à 5 000 000 EUR, exclues du champ d'application de la présente directive. Toutefois, toutes les entreprises d'assurance et de réassurance qui sont déjà agréées au titre des directives actuelles devraient continuer de l'être quand la présente directive sera mise en œuvre. Les entreprises qui sont exclues du champ d'application de la présente directive devraient avoir la possibilité d'user des libertés fondamentales garanties par le traité. Lesdites entreprises ont le choix de solliciter l'agrément au titre de la présente directive, afin de tirer avantage de l'agrément unique que celle-ci prévoit. |

|

(6) |

Les États membres devraient avoir la possibilité d'exiger des entreprises qui exercent l'activité d'assurance ou de réassurance, mais qui sont exclues du champ d'application de la présente directive, un enregistrement. Ils peuvent également soumettre ces entreprises à un contrôle prudentiel et juridique. |

|

(7) |

La directive 72/166/CEE du Conseil du 24 avril 1972 concernant le rapprochement des législations des États membres relatives à l'assurance de la responsabilité civile résultant de la circulation de véhicules automoteurs, et au contrôle de l'obligation d'assurer cette responsabilité ( 12 ), la septième directive 83/349/CEE du Conseil du 13 juin 1983 fondée sur l'article 54, paragraphe 3, point g), du traité, concernant les comptes consolidés ( 13 ), la deuxième directive 84/5/CEE du Conseil du 30 décembre 1983 concernant le rapprochement des législations des États membres relatives à l'assurance de la responsabilité civile résultant de la circulation des véhicules automoteurs ( 14 ), la directive 2004/39/CE du Parlement européen et du Conseil du 21 avril 2004 concernant les marchés d'instruments financiers ( 15 ) et la directive 2006/48/CE du Parlement européen et du Conseil du 14 juin 2006 concernant l'accès à l'activité des établissements de crédit et son exercice ( 16 ) fixent des règles générales en matière de comptabilité, de responsabilité civile automobile, d'instruments financiers et d'établissements de crédit et prévoient des définitions dans ces domaines. Il y a lieu d'appliquer certaines des définitions énoncées dans lesdites directives aux fins de la présente directive. |

|

(8) |

L'accès aux activités d'assurance et de réassurance devrait être subordonné à l'obtention d'un agrément préalable. Il est donc nécessaire de fixer les conditions et la procédure d'octroi de cet agrément ainsi que de son refus éventuel. |

|

(9) |

Les directives qui sont abrogées par la présente directive ne fixent aucune règle au sujet de la portée des activités de réassurance qu'une entreprise d'assurance peut être autorisée à exercer. Il appartient aux États membres de décider de fixer des règles éventuelles en la matière. |

|

(10) |

Les références faites dans la présente directive aux entreprises d'assurance ou de réassurance devraient inclure les entreprises captives d'assurance de réassurance, à l'exception des cas où des dispositions particulières sont prévues pour lesdites entreprises. |

|

(11) |

La présente directive constituant un maillon essentiel de la réalisation du marché intérieur, les entreprises d'assurance et de réassurance agréées dans leur État membre d'origine devraient être habilitées à exercer tout ou partie de leurs activités dans toute la Communauté par l'établissement de succursales ou par voie de prestation de services. Il y a donc lieu de procéder à l'harmonisation à la fois nécessaire et suffisante pour permettre la reconnaissance mutuelle des agréments et systèmes de contrôle et, partant, la mise en place d'un agrément unique valable dans toute la Communauté et permettant le contrôle d'une entreprise par son État membre d'origine. |

|

(12) |

La directive 2000/26/CE du Parlement européen et du Conseil du 16 mai 2000 concernant le rapprochement des législations des États membres relatives à l'assurance de la responsabilité civile résultant de la circulation des véhicules automoteurs (quatrième directive sur l'assurance automobile) ( 17 ) fixe des règles pour la désignation des représentants chargés du règlement des sinistres. Il convient que ces règles s'appliquent aux fins de la présente directive. |

|

(13) |

Les entreprises de réassurance devraient limiter leur champ d'activité à la réassurance et aux opérations qui lui sont liées. Cette exigence ne devrait pas empêcher une entreprise de réassurance de poursuivre des activités telles que la fourniture de conseils statistiques ou actuariels ou la réalisation d'analyses de risques ou d'études pour ses clients. Ces activités peuvent également inclure une fonction de société holding et des activités liées au secteur financier, au sens de l'article 2, point 8), de la directive 2002/87/CE du Parlement européen et du Conseil du 16 décembre 2002 relative à la surveillance complémentaire des établissements de crédit, des entreprises d'assurance et des entreprises d'investissement appartenant à un conglomérat financier ( 18 ). Dans tous les cas, cette exigence ne permet pas la poursuite d'activités bancaires et financières non liées. |

|

(14) |

La protection des preneurs suppose que les entreprises d'assurance et de réassurance soient soumises à des exigences de solvabilité efficaces qui entraînent une affectation efficace des capitaux dans l'Union européenne. Au vu de l'évolution du marché, le régime actuel n'est plus adéquat. Il faut donc mettre en place un nouveau cadre réglementaire. |

|

(15) |

Conformément aux derniers développements des travaux de l'Association internationale des contrôleurs d'assurance, du Conseil des normes comptables internationales et de l'Association actuarielle internationale concernant la gestion des risques, ainsi qu'à l'évolution récente observée dans les autres secteurs financiers, il convient d'adopter une approche économique fondée sur le risque incitant les entreprises d'assurance et de réassurance à mesurer et à gérer convenablement leurs risques. L'harmonisation devrait être renforcée par l'établissement de règles spécifiques pour l'évaluation des actifs et des passifs, provisions techniques comprises. |

|

(16) |

Le principal objectif de la réglementation et du contrôle en matière d'assurance et de réassurance est de garantir la protection adéquate des preneurs et des bénéficiaires. Le terme «bénéficiaire» entend désigner toute personne physique ou morale titulaire d'un droit en vertu d'un contrat d'assurance. La stabilité financière et la stabilité et l'équité des marchés constituent d'autres objectifs de la réglementation et du contrôle en matière d'assurance et de réassurance qui devraient être également pris en compte, sans détourner cependant du principal objectif. |

|

(17) |

Le régime de solvabilité établi par la présente directive devrait parvenir à améliorer encore la protection des preneurs. Cela exige des États membres qu'ils dotent les autorités de contrôle de ressources afin qu'elles puissent respecter les obligations prévues par la présente directive. Toutes les capacités nécessaires sont concernées, notamment les ressources financières et humaines. |

|

(18) |

Par conséquent, les autorités de contrôle des États membres devraient disposer de tous les moyens nécessaires pour garantir un exercice ordonné de l'activité des entreprises d'assurance et de réassurance dans l'ensemble de la Communauté, qu'elles opèrent en vertu du droit d'établissement ou en vertu de la libre prestation de services. Afin d'assurer l'efficacité du contrôle, toutes les mesures prises par les autorités de contrôle devraient être proportionnées à la nature, à l'ampleur et à la complexité des risques inhérents à l'activité d'une entreprise d'assurance ou de réassurance, quelle que soit l'importance de l'entreprise concernée pour la stabilité financière globale du marché. |

|

(19) |

La présente directive ne devrait pas représenter une charge trop lourde pour les entreprises d'assurance de petite et de moyenne taille. Cet objectif passe notamment par une application adéquate du principe de proportionnalité. Ledit principe devrait s'appliquer en ce qui concerne tant les exigences à l'égard des entreprises d'assurance et de réassurance que l'exercice des pouvoirs de contrôle. |

|

(20) |

En particulier, la présente directive ne devrait pas représenter une charge trop lourde pour les entreprises d'assurance qui se spécialisent dans la fourniture de certains types d'assurance ou dans la prestation de services à des segments particuliers de clientèle et il convient de reconnaître qu'une telle spécialisation peut être un outil valable pour une gestion effective et efficace du risque. Il convient, afin d'atteindre cet objectif, ainsi qu'une bonne application du principe de proportionnalité, de prévoir aussi des dispositions spécifiques afin de permettre aux entreprises d'utiliser leurs propres données pour calibrer les paramètres dans les modules de risque de souscription de la formule standard de calcul du capital de solvabilité requis. |

|

(21) |

La présente directive devrait aussi tenir compte de la nature spécifique des entreprises captives d'assurance et de réassurance. Étant donné que ces entreprises couvrent uniquement les risques liés au groupe industriel ou commercial auxquelles elles appartiennent, il conviendrait, dans le respect du principe de proportionnalité, de prévoir des approches qui reflètent de manière appropriée la nature, l'ampleur et la complexité de leurs activités. |

|

(22) |

Le contrôle de l'activité de réassurance devrait tenir compte des caractéristiques particulières de cette activité, notamment de sa nature globale et du fait que les preneurs sont eux-mêmes des entreprises d'assurance ou de réassurance. |

|

(23) |

Les autorités de contrôle devraient être en mesure d'obtenir des entreprises d'assurance et de réassurance les informations nécessaires aux fins du contrôle, y compris, s'il y a lieu, les informations rendues publiques par une entreprise d'assurance ou de réassurance en vertu des exigences relatives à l'information financière et à l'inscription à la cote officielle ainsi que de toute autre exigence légale ou réglementaire. |

|

(24) |

Les autorités de contrôle de l'État membre d'origine devraient être responsables du suivi de la santé financière des entreprises d'assurance et de réassurance. Elles devraient procéder à cette fin à des révisions et évaluations régulières. |

|

(25) |

Les autorités de contrôle devraient être en mesure de tenir compte des effets, sur la gestion des risques et des actifs, des codes volontaires de bonne conduite et de transparence que respectent les institutions pertinentes négociant des instruments d'investissement non réglementés ou alternatifs. |

|

(26) |

Le point de départ, en ce qui concerne l'adéquation des exigences quantitatives dans le secteur de l'assurance, est le «capital de solvabilité requis» (SCR). Il conviendrait donc que les autorités de contrôle n'aient le pouvoir d'imposer, à la suite du processus de contrôle prudentiel, une exigence de capital supplémentaire s'ajoutant au capital de solvabilité requis que dans des circonstances exceptionnelles, dans les situations énumérées dans la présente directive. La formule standard de calcul du capital de solvabilité requis vise à refléter le profil de risque de la plupart des entreprises d'assurance et de réassurance. Malgré cela, il peut arriver que cette approche standardisée ne traduise pas comme il le faudrait le profil de risque très particulier d'une entreprise. |

|

(27) |

L'application d'une exigence de capital supplémentaire est exceptionnelle, dans le sens où celle-ci ne devrait être utilisée que comme une mesure de dernier recours, lorsque les autres mesures de contrôle s'avèrent ineffectives ou inappropriées. Il convient en outre de comprendre le terme «exceptionnel» dans le contexte que présente la situation particulière de chaque entreprise, plutôt que par rapport au nombre d'exigences de capital supplémentaire imposées sur un marché particulier. |

|

(28) |

L'exigence de capital supplémentaire devrait être maintenue aussi longtemps qu'il n'est pas remédié aux circonstances qui l'ont imposée. En cas de carence significative du modèle interne partiel ou intégral ou de lacune significative du système de gouvernance, les autorités de contrôle devraient veiller à ce que l'entreprise concernée ne ménage aucun effort pour remédier aux insuffisances qui ont conduit à l'application de l'exigence de capital supplémentaire. Toutefois, si l'approche standard ne reflète pas convenablement le profil de risque très particulier d'une entreprise, l'exigence de capital supplémentaire peut perdurer au fil des ans. |

|

(29) |

Certains risques ne peuvent être convenablement contrés qu'au moyen d'exigences concernant la gouvernance, et non par des exigences quantitatives exprimées dans le capital de solvabilité requis. L'efficacité du système de gouvernance revêt donc une importance critique pour la qualité de la gestion de l'entreprise d'assurance et pour le système de contrôle. |

|

(30) |

Le système de gouvernance inclut la fonction de gestion des risques, la fonction de vérification de la conformité, la fonction d'audit interne et la fonction actuarielle. |

|

(31) |

On entend par fonction la capacité administrative de remplir certaines tâches de gouvernance. L'identification d'une fonction donnée n'empêche pas les entreprises de décider librement de la façon d'organiser cette fonction en pratique, sauf prescription contraire dans la présente directive. Ceci ne devrait pas conduire à des exigences trop lourdes, car il faudrait tenir compte de la nature, de l'ampleur et de la complexité des opérations de l'entreprise. Ces fonctions devraient donc pouvoir être confiées au personnel de l'entreprise elle-même, s'appuyer sur les conseils d'experts extérieurs ou être sous-traitées à des experts dans les limites fixées par la présente directive. |

|

(32) |

Par ailleurs, hormis ce qui a trait à la fonction d'audit interne, il devrait être possible, dans les entreprises plus petites et moins complexes, de confier plus d'une fonction à une seule personne ou unité organisationnelle. |

|

(33) |

Les fonctions comprises dans le système de gouvernance sont considérées comme des fonctions clés et sont, par conséquent, également des fonctions importantes et critiques. |

|

(34) |

Toutes les personnes qui exercent des fonctions clés devraient être compétentes et honorables. Toutefois, seuls les titulaires de ces fonctions devraient être soumis à des obligations de notification à l'autorité de contrôle. |

|

(35) |

Afin d'évaluer le niveau de compétence requis, les qualifications professionnelles et l'expérience de ceux qui dirigent effectivement l'entreprise, ou qui ont d'autres fonctions clés, devraient être prises en compte en tant que facteurs supplémentaires. |

|

(36) |

Chaque entreprise d'assurance et de réassurance devrait procéder régulièrement à l'évaluation de son besoin global de solvabilité, en tant que partie intégrante de sa stratégie commerciale et compte tenu de son profil de risque spécifique (évaluation interne des risques et de la solvabilité). Cette évaluation ne requiert pas le développement d'un modèle interne, ni ne sert à calculer des exigences en capital différentes du capital de solvabilité requis ou du minimum de capital requis. Les résultats de chaque évaluation devraient être communiqués à l'autorité de contrôle parmi les informations à fournir aux fins du contrôle. |

|

(37) |

Pour assurer un contrôle efficace des fonctions ou des activités sous-traitées, il est essentiel que les autorités de contrôle de l'entreprise d'assurance ou de réassurance sous-traitante aient accès à toutes les données pertinentes détenues par le prestataire du service externalisé, qu'il s'agisse d'une entité réglementée ou non, et puissent effectuer des inspections sur place. Pour tenir compte de l'évolution du marché et s'assurer que les conditions d'une mise en sous-traitance continuent d'être réunies, les autorités de contrôle devraient être informées préalablement à l'externalisation de fonctions ou d'activités critiques ou importantes. Ces exigences devraient tenir compte des travaux du Forum conjoint et sont compatibles avec les règles et pratiques en vigueur dans le secteur bancaire ainsi qu'avec les dispositions de la directive 2004/39/CE et son application aux établissements de crédit. |

|

(38) |

Afin de garantir une transparence, les entreprises d'assurance et de réassurance devraient publier, c'est-à-dire rendre accessible au public, gratuitement, sous forme imprimée ou électronique, au moins une fois par an les informations essentielles concernant leur solvabilité et leur situation financière. Elles devraient être autorisées à publier des informations supplémentaires sur une base volontaire. |

|

(39) |

Il convient de permettre l'échange d'informations entre les autorités de contrôle et des autorités ou organismes contribuant, par leur fonction, à renforcer la stabilité du système financier. Il est donc nécessaire de préciser les conditions dans lesquelles de tels échanges d'information devraient être possibles. En outre, lorsque des informations ne peuvent être divulguées qu'avec l'accord explicite des autorités de contrôle, celles-ci devraient être en mesure de subordonner cet accord, le cas échéant, au respect de conditions strictes. |

|

(40) |

Il importe de promouvoir la convergence en matière de contrôle, non seulement sur le plan des instruments, mais aussi sur celui des pratiques. Le comité européen des contrôleurs des assurances et des pensions professionnelles (CECAPP) institué par la décision 2009/79/CE de la Commission ( 19 ) devrait jouer un rôle important à cet égard et rendre compte régulièrement au Parlement européen et à la Commission des progrès accomplis. |

|

(41) |

Le but des informations et du rapport que le CECAPP doit présenter à propos des exigences de capital supplémentaire n'est pas de freiner leur usage, qui est permis en vertu de la présente directive, mais de contribuer à élever constamment, entre les autorités de contrôle des différents États membres, le degré de convergence des pratiques de contrôle dans le recours aux exigences de capital supplémentaire. |

|

(42) |

Afin de limiter la charge administrative et d'éviter la répétition inutile de certaines tâches, les autorités de contrôle et les autorités statistiques nationales devraient coopérer et échanger des informations. |

|

(43) |

Afin de renforcer le contrôle des entreprises d'assurance et de réassurance ainsi que la protection des preneurs, les contrôleurs légaux des comptes, au sens de la directive 2006/43/CE du Parlement européen et du Conseil du 17 mai 2006 concernant les contrôles légaux des comptes annuels et des comptes consolidés ( 20 ), devraient avoir pour mission de signaler sans délai tout fait susceptible d'influencer sensiblement la situation financière ou l'organisation administrative d'une entreprise d'assurance ou de réassurance. |

|

(44) |

Les entreprises d'assurance exerçant des activités dans les secteurs vie et non-vie devraient gérer ces activités séparément afin de protéger les intérêts des preneurs d'assurance vie. En particulier, ces entreprises devraient être soumises aux mêmes exigences de capital que celles qui s'appliquent à un groupe d'assurance équivalent, composé d'une entreprise d'assurance vie et d'une entreprise d'assurance non-vie, en tenant compte de la transférabilité accrue du capital dans le cas des entreprises d'assurance multibranches. |

|

(45) |

L'évaluation de la situation financière des entreprises d'assurance et de réassurance devrait reposer sur des principes économiques sains et faire un usage optimal des informations fournies par les marchés financiers ainsi que des données généralement disponibles sur les risques techniques en matière d'assurance. En particulier, les exigences de solvabilité devraient reposer sur une évaluation économique fondée sur le total du bilan. |

|

(46) |

Les critères d'évaluation retenus aux fins du contrôle devraient être compatibles autant que possible avec l'évolution internationale dans le domaine comptable, afin de limiter la charge administrative pesant sur les entreprises d'assurance et de réassurance. |

|

(47) |

Conformément à cette approche, les exigences de capital devraient être couvertes par des fonds propres, qu'il s'agisse d'éléments figurant ou non au bilan. Comme toutes les ressources financières ne permettent pas une absorption totale des pertes en cas de liquidation comme en cas de continuité de l'exploitation, les éléments de fonds propres devraient être classés sur trois niveaux selon des critères de qualité et le montant éligible de fonds propres servant à couvrir les exigences de capital devrait être limité en conséquence. Les limites applicables aux éléments de fonds propres devraient seulement valoir pour la détermination de la solvabilité des entreprises d'assurance et de réassurance et devraient ne pas restreindre davantage leur liberté de manœuvre quant à la gestion interne de leur capital. |

|

(48) |

En règle générale, les actifs libres de tout engagement prévisible sont disponibles pour absorber des pertes dues aux fluctuations défavorables de l'activité, que ce soit en cas d'exploitation continue ou en cas de liquidation. Dès lors, la majeure partie de l'excédent des actifs par rapport aux passifs, évalués selon les principes énoncés par la présente directive, devrait être traitée comme du capital de haute qualité (de niveau 1). |

|

(49) |

Au sein d'une entreprise, tous les éléments d'actif ne sont pas disponibles sans restrictions. Dans certains États membres, des produits particuliers constituent des structures de fonds cantonnés, qui donnent à une catégorie de preneurs de plus grands droits sur les actifs correspondant à leur propre fonds. Ainsi, bien qu'ils soient compris dans la comptabilisation de l'excédent des actifs par rapport aux passifs en vue de déterminer les fonds propres, ces actifs ne peuvent en fait être rendus disponibles pour couvrir des risques trouvant leur origine hors des fonds cantonnés. L'évaluation des fonds propres, pour être cohérente avec l'approche économique, doit être adaptée afin de refléter la nature particulière des actifs entrant dans un mécanisme de cantonnement. De même, le calcul du capital de solvabilité requis devrait tenir compte de la réduction de mise en commun ou de diversification liée à ces fonds cantonnés. |

|

(50) |

Dans certains États membres, il est d'usage courant que les sociétés d'assurance vendent des produits d'assurance vie dans le cadre desquels les preneurs et les bénéficiaires contribuent au capital à risque de la société en échange de la totalité ou d'une partie du rendement des cotisations. Les bénéfices ainsi accumulés constituent des fonds excédentaires qui sont la propriété de l'entité juridique au sein de laquelle ils sont produits. |

|

(51) |

Les fonds excédentaires devraient être évalués conformément à l'approche économique prévue dans la présente directive. À cet égard, une simple référence à l'évaluation des fonds excédentaires dans les comptes annuels légaux devrait ne pas suffire. Conformément aux exigences relatives aux fonds propres, les fonds excédentaires devraient être soumis aux critères définis dans la présente directive relatifs à la classification par niveaux. Cela signifie, entre autres choses, que seuls les fonds excédentaires qui répondent aux exigences de classement au niveau 1 devraient être considérés comme du capital de niveau 1. |

|

(52) |

Les mutuelles et les associations de type mutuel à cotisations variables peuvent faire appel à des cotisations supplémentaires auprès de leurs membres (rappels de cotisations) en vue d'accroître le montant des ressources financières qu'elles détiennent pour absorber les pertes. Les rappels de cotisations peuvent constituer une source importante de financement pour les mutuelles et les associations de type mutuel, notamment lorsqu'elles sont confrontées à des fluctuations défavorables de l'activité. Les rappels de cotisations devraient donc être reconnus comme des éléments des fonds propres auxiliaires et traités comme tels du point de vue de la solvabilité. En particulier, dans le cas des mutuelles ou associations de type mutuel à cotisations variables de propriétaires de navires, qui assurent uniquement les risques maritimes, le recours aux rappels de cotisations est une pratique établie de longue date, qui est soumise à des mécanismes spécifiques de recouvrement, et le montant approuvé de ces rappels de cotisation devrait être traité comme du capital de bonne qualité (de niveau 2). De même, pour les autres mutuelles et associations de type mutuel où les rappels de cotisations ont une qualité similaire, le montant approuvé de ces rappels de cotisations devrait être également traité comme du capital de bonne qualité (de niveau 2). |

|

(53) |

Pour permettre aux entreprises d'assurance et de réassurance d'honorer leurs engagements vis-à-vis des preneurs et des bénéficiaires, il convient que les États membres leur imposent de constituer des provisions techniques adéquates. Les principes et les méthodologies actuarielles et statistiques à la base du calcul de ces provisions techniques devraient être harmonisés dans toute la Communauté, pour une meilleure comparabilité et une plus grande transparence. |

|

(54) |

Le calcul des provisions techniques devrait être à la fois compatible avec l'évaluation des actifs et des autres passifs et conforme au marché et à l'évolution internationale en matière de comptabilité et de contrôle. |

|

(55) |

La valeur des provisions techniques devrait donc correspondre au montant qu'une entreprise d'assurance ou de réassurance devrait payer si elle transférait sur le champ ses droits et obligations contractuels à une autre entreprise. En conséquence, la valeur des provisions techniques devrait correspondre au montant qu'une autre entreprise d'assurance ou de réassurance (entreprise de référence) serait probablement amenée à demander pour reprendre et honorer les engagements sous-jacents d'assurance et de réassurance. Le montant des provisions techniques devrait refléter les caractéristiques du portefeuille d'assurance sous-jacent. Les informations se rapportant spécifiquement à l'entreprise, telles que celles concernant la gestion des sinistres et les charges, ne devraient donc être prises en compte dans leur calcul que dans la mesure où elles permettent aux entreprises d'assurance et de réassurance de mieux cerner lesdites caractéristiques. |

|

(56) |

Les hypothèses concernant l'entreprise de référence censée reprendre et honorer les engagements sous-jacents d'assurance et de réassurance devraient être harmonisées dans l'ensemble de la Communauté. En particulier, les hypothèses concernant l'entreprise de référence qui déterminent, à propos de l'entreprise de référence, s'il convient de prendre en compte les effets de diversification dans le calcul de la marge de risque, et jusqu'à quel point, devraient être analysées, dans le cadre de l'analyse d'impact des mesures d'exécution, puis harmonisées au niveau communautaire. |

|

(57) |

Il devrait être possible d'effectuer, pour le calcul des provisions techniques, des interpolations et des extrapolations raisonnables à partir des valeurs du marché directement observables. |

|

(58) |

Il est nécessaire que la valeur actuelle probable des engagements d'assurance soit calculée sur la base d'informations à jour et dignes de foi et d'hypothèses réalistes, en tenant compte des garanties financières et options figurant dans les contrats d'assurance et de réassurance, pour fournir une évaluation économique des obligations d'assurance ou de réassurance. L'utilisation de méthodologies actuarielles efficaces et harmonisées devrait être requise. |

|

(59) |

Pour tenir compte de leur situation particulière, il conviendrait de prévoir des approches simplifiées du calcul des provisions techniques dans le cas des petites et moyennes entreprises. |

|

(60) |

Le régime de contrôle devrait prévoir, d'une part, une exigence de capital sensible au risque, fondée sur un calcul prospectif, afin de garantir une intervention ciblée et en temps utile des autorités de contrôle («capital de solvabilité requis») et, d'autre part, un niveau minimum de sécurité en dessous duquel le montant des ressources financières ne devrait pas tomber («minimum de capital requis»). Ces deux exigences de capital devraient être harmonisées dans toute la Communauté afin d'assurer un niveau uniforme de protection des preneurs. Pour le bon fonctionnement de la présente directive, il conviendrait d'établir une échelle d'intervention adéquate entre le capital de solvabilité requis et le minimum de capital requis. |

|

(61) |

Afin d'atténuer d'éventuels effets procycliques indésirables du système financier et d'éviter que les entreprises d'assurance et de réassurance ne soient indûment forcées de lever des capitaux supplémentaires ou de céder leurs placements en raison d'une évolution temporairement défavorable des marchés financiers, le module «risque de marché» de la formule standard pour le calcul du capital de solvabilité requis devrait comprendre un mécanisme d'ajustement symétrique par rapport aux variations de niveau du cours des actions. En outre, en cas de baisse exceptionnelle sur les marchés financiers et lorsque ce mécanisme d'ajustement symétrique se révèle insuffisant pour permettre aux entreprises d'assurance et de réassurance de se conformer au capital de solvabilité requis, il faudrait également veiller à ce que les autorités de contrôle puissent prolonger le délai dont disposent les entreprises d'assurance et de réassurance pour rétablir le niveau de leurs fonds propres éligibles jusqu'à un montant couvrant le capital de solvabilité requis. |

|

(62) |

Le capital de solvabilité requis devrait correspondre à un niveau de fonds propres éligibles qui permette aux entreprises d'assurance et de réassurance d'absorber des pertes significatives et qui donne l'assurance raisonnable aux preneurs et aux bénéficiaires que les paiements auront lieu quand ils viendront à échéance. |

|

(63) |

Afin de veiller à ce qu'elles détiennent, en permanence, des fonds propres éligibles à hauteur du capital de solvabilité requis, compte tenu de toutes les variations de leur profil de risque, les entreprises d'assurance et de réassurance devraient calculer le montant du capital de solvabilité requis au moins une fois par an, le suivre de manière continue et le recalculer chaque fois que le profil de risque change de manière significative. |

|

(64) |

Afin de promouvoir une saine gestion des risques et d'aligner les exigences réglementaires de capital sur les pratiques du secteur, le capital de solvabilité requis devrait être défini comme le capital économique que doivent détenir les entreprises d'assurance et de réassurance pour limiter la probabilité de ruine à un cas sur deux cent, ou alternativement, pour que lesdites entreprises demeurent en mesure, avec une probabilité d'au moins 99,5 %, d'honorer leurs engagements envers les preneurs et les bénéficiaires dans les douze mois qui suivent. Ce capital économique devrait être calculé sur la base du profil de risque réel de l'entreprise, en tenant compte de l'incidence d'éventuelles techniques d'atténuation des risques et des effets de diversification. |

|

(65) |

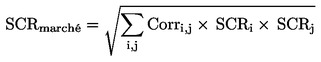

Il convient d'élaborer une formule standard pour le calcul du capital de solvabilité requis, afin de permettre à toutes les entreprises d'assurance et de réassurance d'évaluer leur capital économique. La structure de cette formule devrait être modulaire, c'est-à-dire que l'exposition séparée à chaque catégorie de risque devrait être évaluée dans un premier temps, avant d'agréger toutes ces expositions. Lorsqu'elle permet de mieux refléter son véritable profil de risque de souscription, l'utilisation de paramètres propres à l'entreprise devrait être autorisée, à condition que ces paramètres résultent d'une méthodologie standardisée. |

|

(66) |

Dans le cas des petites et moyennes entreprises, il conviendrait, afin de prendre en compte leur situation particulière, de prévoir des approches simplifiées du calcul du capital de solvabilité requis conformément à la formule standard. |

|

(67) |

En principe, la nouvelle approche fondée sur le risque n'inclut pas les concepts de limites quantitatives des investissements et de critères d'éligibilité des actifs. Il devrait cependant être possible d'introduire des limites d'investissement et des critères d'éligibilité des actifs pour faire face aux risques qui ne sont pas couverts de manière adéquate par un sous-module de la formule standard. |

|

(68) |

Conformément à l'approche fondée sur le risque retenue pour le capital de solvabilité requis, il devrait être possible, dans certaines circonstances particulières, de recourir à des modèles internes partiels ou intégraux, au lieu de la formule standard, pour calculer cette exigence. Afin d'assurer un niveau de protection équivalent aux preneurs et aux bénéficiaires, ces modèles internes devraient être soumis à une autorisation préalable des autorités de contrôle, basée sur des procédures et normes harmonisées. |

|

(69) |

Lorsque le montant des fonds propres de base éligibles tombe en dessous du minimum de capital requis, l'agrément des entreprises d'assurance et de réassurance devrait leur être retiré lorsqu'elles se révèlent incapables de ramener rapidement ce montant au niveau du minimum de capital requis. |

|

(70) |

Le minimum de capital requis devrait garantir un niveau minimal sous lequel le montant des ressources financières devrait ne pas tomber. Il importe de calculer ledit niveau selon une formule simple, qui soit soumise, afin de rendre possible une échelle croissante de mesures d'intervention des autorités de contrôle, à une combinaison de seuils plancher et plafond définis sur la base du capital de solvabilité requis en fonction du risque et qui se base sur des données pouvant faire l'objet d'un audit. |

|

(71) |

Les entreprises d'assurance et de réassurance devraient disposer d'actifs d'une qualité suffisante pour couvrir l'intégralité de leurs obligations financières. Tous les investissements détenus par les entreprises d'assurance et de réassurance devraient être gérés conformément au principe de la personne prudente. |

|

(72) |

Les États membres ne devraient pas exiger des entreprises d'assurance ou de réassurance qu'elles placent leurs actifs dans des catégories d'actifs déterminées, une telle exigence pouvant être incompatible avec la libéralisation des mouvements de capitaux prévue par l'article 56 du traité. |

|

(73) |

Il est nécessaire d'interdire toute disposition autorisant les États membres à exiger, sous quelque forme que ce soit, le nantissement d'actifs en couverture des provisions techniques d'une entreprise d'assurance ou de réassurance, dès lors que l'assureur est réassuré auprès d'une entreprise d'assurance ou de réassurance agréée conformément à la présente directive ou par une entreprise d'un pays tiers dont le régime de contrôle a été jugé équivalent. |

|

(74) |

Le cadre juridique n'avait pas fixé jusqu'à présent de critères détaillés aux fins de l'évaluation prudentielle d'une acquisition envisagée, ni de procédure pour leur application. Une clarification de ces critères et de cette procédure d'évaluation prudentielle est donc indispensable pour offrir la sécurité juridique, la clarté et la prévisibilité nécessaires en ce qui concerne le processus d'évaluation et son résultat. Les dispositions de la directive 2007/44/CE ont instauré de tels critères et prévu une telle procédure. En matière d'assurance et de réassurance, il conviendrait donc de codifier lesdites dispositions et de les intégrer dans la présente directive. |

|

(75) |

Une harmonisation maximale, dans l'ensemble de la Communauté, de ces procédures et de ces évaluations prudentielles est donc essentielle. Les dispositions relatives aux participations qualifiées ne devraient cependant pas empêcher les États membres d'imposer l'obligation d'informer les autorités de contrôle de l'acquisition de participations en deçà des seuils qu'elles prévoient, pour autant qu'un État membre n'impose pas à cette fin plus d'un seuil supplémentaire inférieur à 10 %. Ces dispositions ne devraient pas non plus empêcher les autorités de contrôle de fournir des orientations générales concernant le moment à partir duquel ces participations seraient réputées conférer une influence notable. |

|

(76) |

Étant donné la mobilité croissante des citoyens de l'Union, l'assurance de la responsabilité civile automobile se voit de plus en plus proposée sur une base transfrontalière. Afin de garantir la pérennité du bon fonctionnement du système de la carte verte et des accords entre bureaux nationaux d'assurance automobile, il convient d'habiliter les États membres à exiger des entreprises d'assurance qui assurent la responsabilité civile résultant de la circulation des véhicules automoteurs sur leur territoire dans le cadre de la libre prestation de services qu'elles deviennent membres du bureau national de l'État membre considéré et participent à son financement ainsi qu'à celui du fonds de garantie institué dans cet État. L'État membre de la prestation de services devrait exiger des entreprises assurant la responsabilité civile automobile qu'elles désignent sur son territoire un représentant chargé de les représenter et de recueillir toutes les informations nécessaires afférentes aux sinistres. |

|

(77) |

Dans le contexte d'un marché intérieur, il est dans l'intérêt des preneurs qu'ils puissent avoir accès à la gamme la plus large de produits d'assurance disponibles dans la Communauté. En conséquence, l'État membre dans lequel le risque est situé ou celui de l'engagement devrait veiller à ce que rien n'empêche la commercialisation sur son territoire de tous les produits d'assurance offerts à la vente dans la Communauté tant qu'ils n'enfreignent pas les dispositions légales d'intérêt général en vigueur dans cet État membre et dans la mesure où l'intérêt général n'est pas préservé par les règles de l'État membre d'origine. |

|

(78) |

Il convient de prévoir un régime de sanctions applicables lorsqu'une entreprise d'assurance ne se conforme pas, dans l'État membre où le risque est situé ou celui de l'engagement, à des dispositions quelconques d'intérêt général applicables. |

|

(79) |

Dans un marché intérieur de l'assurance, les consommateurs ont un choix plus vaste et plus diversifié de contrats. Afin qu'ils puissent bénéficier pleinement de cette diversité et de l'accroissement de la concurrence, il convient de fournir aux consommateurs toutes les informations nécessaires avant la conclusion du contrat et pendant toute sa durée pour leur permettre de choisir le contrat le plus adapté à leur besoins. |

|

(80) |

Une entreprise d'assurance qui propose des contrats d'assistance devrait disposer des moyens qui lui permettent de fournir dans des délais appropriés les prestations en nature qu'elle propose. Des dispositions spéciales devraient être prises pour le calcul du capital de solvabilité requis et du plancher absolu du minimum de capital requis que cette entreprise devrait détenir. |

|

(81) |

Il y a lieu, dans le cas d'activités qui, de par leur nature ou leur ampleur, sont susceptibles d'être couvertes par la coassurance internationale, de faciliter l'exercice effectif de la coassurance communautaire par un minimum d'harmonisation afin d'éviter des distorsions de concurrence et des inégalités de traitement. Dans ce contexte, c'est l'apériteur qui devrait évaluer les sinistres et fixer le montant des provisions techniques. En outre, il importe de prévoir une collaboration particulière dans le domaine de la coassurance communautaire entre les autorités de contrôle des États membres, ainsi qu'entre ces autorités et la Commission. |

|

(82) |

Dans l'intérêt de la protection des assurés, le droit national concernant l'assurance-protection juridique devrait être harmonisé. Tout conflit d'intérêts, surgissant notamment du fait que l'entreprise d'assurance couvre une autre personne ou couvre une personne donnée à la fois au titre de la protection juridique et au titre d'une autre branche d'assurance, devrait être exclu autant que possible ou résolu. À cette fin, il existe différents moyens d'assurer un niveau adéquat de protection des preneurs. Quelle que soit la solution retenue, l'intérêt des assurés couverts en protection juridique devrait être protégé de manière équivalente. |

|

(83) |

Les conflits entre assurés et entreprises d'assurance en matière de protection juridique devraient être tranchés de la manière la plus équitable et la plus rapide possible. Il convient donc que les États membres prévoient une procédure arbitrale ou présentant des garanties comparables. |

|

(84) |

Dans certains États membres, l'assurance maladie privée ou souscrite sur une base volontaire se substitue partiellement ou entièrement à la couverture maladie fournie par les régimes de sécurité sociale. La nature particulière de ce type d'assurance maladie la distingue des autres branches de l'assurance-dommages et de l'assurance vie, dans la mesure où il est nécessaire de garantir aux preneurs un accès effectif à une couverture maladie privée ou souscrite sur une base volontaire indépendamment de leur âge ou de leur profil de risque. Étant donné la nature et les conséquences sociales des contrats d'assurance maladie, les autorités de contrôle de l'État membre où le risque est situé devraient pouvoir exiger la notification systématique des conditions générales et particulières des contrats dans le cas des assurances maladie privées ou souscrites sur une base volontaire, afin de vérifier que ceux-ci offrent une réelle solution remplaçant, partiellement ou totalement, la couverture maladie fournie par le régime de sécurité sociale. Cette vérification ne devrait pas constituer une condition préalable à la commercialisation des produits. |

|

(85) |

À cette fin, certains États membres ont adopté des dispositions légales spécifiques. Il devrait être possible, en vue de préserver l'intérêt général, d'adopter ou de maintenir de telles dispositions, pour autant qu'elles ne restreignent pas indûment la liberté d'établissement ou la liberté de prestation de services, étant entendu que ces dispositions devraient s'appliquer de manière identique. La nature des dispositions légales en question peut varier selon la situation qui prévaut dans chaque État membre. L'objectif de protection de l'intérêt général peut être aussi atteint en exigeant des entreprises qui offrent une couverture maladie privée ou souscrite sur une base volontaire qu'elles proposent des contrats types dont la couverture soit alignée sur celle des régimes légaux de sécurité sociale et pour lesquels la prime soit égale ou inférieure à un maximum prescrit, et qu'elles participent à des systèmes de compensation des pertes. Il devrait en outre être possible d'exiger que la base technique de la couverture maladie privée ou souscrite sur une base volontaire soit analogue à celle de l'assurance vie. |

|

(86) |

Les États membres d'accueil devraient pouvoir exiger de toute entreprise d'assurance proposant sur leur territoire, à ses propres risques, l'assurance obligatoire des accidents du travail, le respect des dispositions spécifiques prévues dans leur droit national pour cette assurance. Toutefois, cette exigence ne devrait pas s'appliquer aux dispositions relatives à la surveillance financière, laquelle devrait rester de la compétence exclusive de l'État membre d'origine. |

|

(87) |

Certains États membres ne soumettent les opérations d'assurance à aucune forme d'imposition indirecte tandis que la majorité d'entre eux leur applique des taxes particulières et d'autres formes de contribution, y compris des surcharges destinées à des organismes d'indemnisation. Dans les États membres qui perçoivent ces taxes et ces contributions, la structure et le taux de celles-ci divergent sensiblement. Il convient d'éviter que les différences existantes ne se traduisent par des distorsions de concurrence pour les services d'assurance entre les États membres. Sous réserve d'une harmonisation ultérieure, l'application du régime fiscal ainsi que d'autres formes de contributions prévus par l'État membre où le risque est situé ou par l'État membre de l'engagement est de nature à remédier à un tel inconvénient et il appartient aux États membres d'établir les modalités destinées à assurer la perception de ces taxes et ces contributions. |

|

(88) |

Les États membres non assujettis aux dispositions du règlement (CE) no 593/2008 du Parlement européen et du Conseil du 17 juin 2008 sur la loi applicable aux obligations contractuelles (Rome I) ( 21 ) devraient, conformément à la présente directive, néanmoins appliquer lesdites dispositions pour déterminer la loi applicable aux contrats d'assurance relevant de l'article 7 de ce règlement. |

|

(89) |

Afin de tenir compte de la dimension internationale que peut revêtir la réassurance, il convient d'autoriser la conclusion d'accords internationaux avec des pays tiers, en vue d'arrêter le mode de contrôle des entités de réassurance exerçant leur activité sur le territoire de chaque partie contractante. En outre, une procédure souple devrait être prévue, qui permette d'évaluer sur une base communautaire l'équivalence du contrôle prudentiel exercé par les pays tiers, de façon à améliorer la libéralisation des services de réassurance dans ces pays, que ce soit par voie d'établissement ou par la prestation transfrontalière de services. |

|

(90) |

Étant donné la nature particulière des activités de réassurance finite, les États membres devraient veiller à ce que les entreprises d'assurance et de réassurance qui concluent des contrats de réassurance finite ou exercent des activités de réassurance finite soient en mesure d'identifier, de mesurer et de contrôler de manière appropriée les risques découlant de ces contrats ou activités. |

|

(91) |

Il convient de prévoir des règles appropriées pour les véhicules de titrisation («special purpose vehicles») qui prennent en charge les risques transférés par les entreprises d'assurance et de réassurance sans être une entreprise d'assurance ou de réassurance. Les montants récupérables au titre des opérations conclues avec un véhicule de titrisation devraient être considérés comme déductibles au titre des contrats de réassurance ou de rétrocession. |

|

(92) |

Les véhicules de titrisation autorisés avant le 31 octobre 2012 devraient être soumis à la législation de l'État membre qui a autorisé le véhicule de titrisation. Cependant, afin d'éviter un arbitrage entre législations, toute nouvelle activité de ces véhicules de titrisation commencée après le 31 octobre 2012 devrait être soumise aux dispositions de la présente directive. |

|

(93) |

En raison de la nature de plus en plus transfrontalière des activités d'assurance, les divergences entre États membres quant aux régimes des véhicules de titrisation, soumis aux dispositions de la présente directive, devraient être réduites le plus possible, en prenant en compte leurs structures de contrôle. |

|

(94) |

Il convient de poursuivre le travail sur les véhicules de titrisation en tenant compte du travail accompli dans les autres secteurs financiers. |

|

(95) |

Les mesures relatives au contrôle des entreprises d'assurance et de réassurance faisant partie d'un groupe devraient permettre aux autorités chargées du contrôle d'une entreprise d'assurance ou de réassurance de porter un jugement mieux fondé sur sa situation financière. |

|

(96) |

Un tel contrôle de groupe devrait prendre en compte les sociétés holding d'assurance et les sociétés holding mixtes d'assurance dans la mesure nécessaire. Cependant, la présente directive ne devrait impliquer en aucune manière que les États membres sont tenus d'exercer un contrôle sur ces entreprises considérées individuellement. |

|

(97) |

Bien que le contrôle des entreprises d'assurance et de réassurance prises isolément demeure le principe essentiel du contrôle dans le domaine de l'assurance, il est nécessaire de déterminer quelles entreprises entrent dans le champ du contrôle au niveau du groupe. |

|

(98) |

Dans le respect du droit communautaire et du droit national, les entreprises, notamment les mutuelles et les associations de type mutuel, devraient être en mesure de constituer des regroupements ou groupes, non par des liens en capital mais par des relations institutionnalisées fortes et durables, fondées sur une reconnaissance contractuelle, ou une autre forme matérielle de reconnaissance, qui soit garante de la solidarité financière entre ces entreprises. Lorsqu'une influence dominante y est exercée par l'intermédiaire d'une coordination centralisée, ces entreprises devraient être contrôlées en suivant les mêmes règles que celles prévues pour les groupes constitués sur la base de liens en capital, afin de garantir un niveau de protection adéquat des preneurs et des conditions équitables de concurrence entre les groupes. |

|

(99) |

En tout état de cause, le contrôle de groupe devrait s'appliquer au niveau de l'entreprise mère supérieure ayant son siège social dans la Communauté. Les États membres devraient néanmoins pouvoir permettre à leurs autorités de contrôle d'appliquer le contrôle de groupe à un nombre limité de niveaux inférieurs lorsqu'elles le jugent nécessaire. |

|

(100) |

Il est nécessaire, pour les entreprises d'assurance et de réassurance faisant partie d'un groupe, de calculer la solvabilité au niveau du groupe. |

|

(101) |

Le capital de solvabilité requis d'un groupe sur une base consolidée devrait prendre en compte la diversification globale des risques qui existe au sein de toutes les entreprises d'assurance et de réassurance de ce groupe afin de refléter de manière adéquate les expositions au risque dudit groupe. |

|

(102) |

Les entreprises d'assurance et de réassurance appartenant à un groupe devraient pouvoir solliciter l'approbation d'employer un modèle interne servant au calcul de la solvabilité tant au niveau du groupe qu'au niveau individuel. |

|

(103) |

Le fait que certaines dispositions de la présente directive prévoient explicitement un rôle de médiation ou de consultation pour le CECAPP ne devrait pas empêcher ce dernier de jouer aussi un rôle de médiation ou de consultation en ce qui concerne d'autres dispositions. |

|

(104) |

La présente directive illustre un modèle innovant de contrôle dans lequel un rôle essentiel est attribué au contrôleur du groupe, mais qui reconnaît et conserve un rôle important au contrôleur de chaque entreprise en particulier. Les pouvoirs et responsabilités des contrôleurs vont de pair avec leur obligation de rendre compte. |

|

(105) |

Tous les preneurs et bénéficiaires devraient recevoir un traitement égal, indépendamment de leur nationalité ou de leur lieu de résidence. Il convient à cette fin que chaque État membre veille à ce que toutes les mesures prises par une autorité de contrôle, sur la base du mandat national de ladite autorité, ne soient pas considérées comme étant contraires aux intérêts de cet État membre ou bien à ceux de preneurs ou de bénéficiaires dans ledit État membre. Dans toutes les situations de règlement des créances ou de liquidation, les actifs devraient être répartis équitablement entre tous les preneurs concernés, quelles que soient leur nationalité ou leur lieu de résidence. |

|

(106) |

Il importe de s'assurer que les fonds propres sont répartis convenablement au sein du groupe et qu'ils sont disponibles pour protéger les preneurs et les bénéficiaires lorsqu'il le faut. À cette fin, les entreprises d'assurance et de réassurance faisant partie d'un groupe devraient posséder des fonds propres en quantité suffisante pour couvrir leur capital de solvabilité requis. |

|

(107) |

Tous les contrôleurs associés au contrôle de groupe devraient être à même de comprendre les décisions prises, en particulier lorsqu'elles le sont par le contrôleur du groupe. Dès qu'elle devient disponible pour un des contrôleurs, toute information pertinente devrait donc être partagée avec les autres contrôleurs, en sorte que tous soient en mesure d'élaborer un avis en s'appuyant sur les mêmes informations pertinentes. Si les contrôleurs concernés ne peuvent pas parvenir à un accord, il convient de solliciter l'avis qualifié du CECAPP pour remédier à cette situation. |

|

(108) |

La solvabilité d'une entreprise d'assurance ou de réassurance filiale d'une société holding d'assurance ou d'une entreprise d'assurance ou de réassurance d'un pays tiers peut être influencée par les ressources financières du groupe dont elle fait partie et par la répartition des ressources financières à l'intérieur de ce groupe. Il importe par conséquent de donner aux autorités de contrôle les moyens d'exercer un contrôle de groupe et de prendre des mesures appropriées au niveau de l'entreprise d'assurance ou de réassurance lorsque sa solvabilité est compromise ou risque de l'être. |

|

(109) |

La concentration de risques et les transactions intragroupe peuvent influencer la situation financière des entreprises d'assurance ou de réassurance. Les autorités de contrôle devraient donc pouvoir exercer un contrôle sur de telles concentrations de risques et transactions intragroupe, en tenant compte de la nature des relations entre entités réglementées ou non réglementées, y compris les sociétés holding d'assurance et les sociétés holding mixtes d'assurance, et prendre des mesures appropriées au niveau de l'entreprise d'assurance ou de réassurance quand sa solvabilité est compromise ou risque de l'être. |

|

(110) |

Les entreprises d'assurance et de réassurance appartenant à un groupe devraient disposer de systèmes de gouvernance adéquats, qui devraient être soumis au contrôle prudentiel. |

|

(111) |

Tous les groupes d'assurance et de réassurance assujettis au contrôle de groupe devraient se voir affecter un contrôleur de groupe, désigné parmi les autorités de contrôle concernées. Les droits et devoirs du contrôleur de groupe devraient inclure des pouvoirs adéquats de coordination et de décision. Les autorités associées au contrôle d'entreprises d'assurance et de réassurance appartenant à un même groupe devraient mettre en place des accords de coordination. |

|

(112) |

Il convient d'empêcher, au vu de l'accroissement des compétences des contrôleurs de groupes, que les critères de choix du contrôleur du groupe ne soient arbitrairement tournés. En particulier, dans les cas où le contrôleur du groupe est désigné en tenant compte de la structure du groupe et de l'importance relative des activités d'assurance et de réassurance sur différents marchés, il convient de veiller à ne pas compter deux fois les transactions internes au groupe ni la réassurance de groupe, au moment d'évaluer leur importance relative sur un marché. |

|

(113) |

Il importe que les contrôleurs de tous les États membres dans lesquels des entreprises du groupe sont établies participent au contrôle de groupe, par l'intermédiaire d'un collège des contrôleurs (le collège). Tous devraient avoir accès à l'information disponible auprès des autres autorités de contrôle au sein du collège et devraient être impliqués dans le processus décisionnel de manière active et continue. Une coopération devrait s'instaurer entre les autorités responsables du contrôle des entreprises d'assurance et de réassurance ainsi qu'entre ces autorités et les autorités chargées du contrôle d'entreprises opérant dans les autres secteurs financiers. |

|

(114) |

Les activités du collège devraient être proportionnées à la nature, à l'ampleur et à la complexité des risques propres aux activités de toutes les entreprises faisant partie du groupe, ainsi qu'à la dimension transfrontalière. Le collège devrait être créé afin de veiller à ce que les processus de coopération, d'échange d'informations et de consultation entre les autorités de contrôle du collège aient bien lieu conformément à la présente directive. Les autorités de contrôle devraient avoir recours au collège pour promouvoir la convergence de leurs décisions respectives et pour coopérer étroitement afin de mener leurs activités de contrôle dans l'ensemble du groupe selon des critères harmonisés. |

|

(115) |

La présente directive devrait conférer un rôle consultatif au CECAPP. L'avis du CECAPP à l'intention du contrôleur compétent ne devrait pas lier ledit contrôleur quand il prend sa décision. Il convient que le contrôleur compétent, au moment de prendre une décision, tienne toutefois pleinement compte dudit avis et explique les raisons pour lesquelles il s'en écarte significativement. |

|

(116) |

Les entreprises d'assurance et de réassurance appartenant à un groupe dont le siège est situé en dehors de la Communauté devraient être assujetties à un régime de contrôle de groupe équivalent et approprié. Il est, par conséquent, nécessaire d'assurer la transparence des règles et l'échange d'informations avec les autorités des pays tiers dans toutes les circonstances où cela s'impose. Afin d'assurer une approche harmonisée de la définition et de l'évaluation de l'équivalence du contrôle des pays tiers sur les activités d'assurance et de réassurance, il convient de prévoir que la Commission décide, de manière contraignante, de l'équivalence des régimes de solvabilité de pays tiers. Quant aux pays tiers pour lesquels la Commission n'a pas pris de décision, le contrôleur du groupe devrait procéder à l'évaluation de l'équivalence après avoir consulté les autres autorités de contrôle concernées. |

|

(117) |

Étant donné que les législations nationales concernant les mesures d'assainissement et les procédures de liquidation ne sont pas harmonisées, il convient, dans le cadre du marché intérieur, d'assurer la reconnaissance mutuelle des mesures d'assainissement et de la législation des États membres applicable à la liquidation en ce qui concerne les entreprises d'assurance, ainsi que la coopération nécessaire, en tenant compte des impératifs d'unité, d'universalité, de coordination et de publicité de ces mesures ainsi que d'égalité de traitement et de protection des créanciers d'assurance. |

|

(118) |

Il importe en outre de veiller à ce que les mesures d'assainissement adoptées par l'autorité compétente d'un État membre afin de préserver ou de rétablir la santé financière d'une entreprise d'assurance et de prévenir autant que possible sa liquidation produisent tous leurs effets dans l'ensemble de la Communauté. Toutefois, les effets de telles mesures d'assainissement et procédures de liquidation vis-à-vis de pays tiers ne devraient pas être affectés. |

|

(119) |

Il convient de distinguer les autorités compétentes aux fins des mesures d'assainissement et des procédures de liquidation, des autorités de contrôle des entreprises d'assurance. |

|

(120) |

La définition de la succursale aux fins des procédures d'insolvabilité devrait, conformément aux principes en vigueur en la matière, tenir compte de l'unicité de la personnalité juridique de l'entreprise d'assurance. Cependant, la législation de l'État membre d'origine devrait déterminer de quelle manière les éléments de l'actif et du passif détenus par des personnes indépendantes disposant d'un mandat permanent pour agir en qualité d'agent d'une entreprise d'assurance devraient être traités lors de la liquidation de cette entreprise d'assurance. |

|

(121) |

Il convient de fixer les conditions dans lesquelles les procédures de liquidation qui, sans être fondées sur l'insolvabilité, impliquent un ordre de priorité pour le paiement des créances d'assurance entrent dans le champ d'application de la présente directive. Un système national de garantie du paiement des salaires devrait pouvoir être subrogé dans les droits des membres du personnel d'une entreprise d'assurance découlant du contrat ou de la relation de travail. Le sort des créances faisant l'objet d'une telle subrogation devrait être régi par le droit de l'État membre d'origine (lex concursus). |

|

(122) |

Les mesures d'assainissement n'empêchent pas l'ouverture de procédures de liquidation. De telles procédures devraient donc pouvoir être ouvertes en l'absence ou à la suite de l'adoption de mesures d'assainissement, puis être clôturées par un concordat ou d'autres mesures analogues, y compris des mesures d'assainissement. |

|

(123) |

Les autorités compétentes de l'État membre d'origine devraient être seules habilitées à prendre des décisions concernant les procédures de liquidation des entreprises d'assurance. Ces décisions devraient produire leurs effets dans toute la Communauté et être reconnues par l'ensemble des États membres. Elles devraient être publiées conformément aux procédures de l'État membre d'origine ainsi qu'au Journal officiel de l'Union européenne. L'information devrait être aussi communiquée aux créanciers connus résidant dans la Communauté, qui devraient avoir le droit de produire des créances et de présenter des observations. |

|

(124) |

L'ensemble de l'actif et du passif de l'entreprise d'assurance devrait être pris en compte dans les procédures de liquidation. |

|

(125) |

Toutes les conditions relatives à l'ouverture, à la conduite et à la clôture des procédures de liquidation devraient relever de la loi de l'État membre d'origine. |

|

(126) |

Pour assurer la coordination de l'action entre les États membres, les autorités de contrôle de l'État membre d'origine et celles de l'ensemble des autres États membres devraient être informées, de toute urgence, de l'ouverture d'une procédure de liquidation. |

|

(127) |

Il est de la plus haute importance que les assurés, les preneurs d'assurance, les bénéficiaires et toute victime disposant d'un droit d'action direct à l'encontre de l'entreprise d'assurance au titre d'une créance découlant d'opérations d'assurance soient protégés dans le cadre des procédures de liquidation, étant entendu que cette protection ne s'étend pas aux créances qui découlent non pas d'obligations résultant de contrats d'assurance ou d'opérations d'assurance mais de la responsabilité civile du fait d'un agent dans le cadre de négociations pour lesquelles, d'après la loi applicable au contrat ou à l'opération d'assurance, l'agent n'est pas responsable aux termes du contrat ou de l'opération d'assurance en question. Pour atteindre cet objectif, les États membres devraient avoir le choix entre des méthodes équivalentes garantissant un traitement particulier aux créanciers d'assurance, aucune de ces méthodes n'empêchant un État membre d'affecter des rangs aux différentes catégories de créances d'assurance. En outre, il conviendrait de trouver un équilibre satisfaisant entre la protection des créanciers d'assurance et les autres créanciers privilégiés protégés par la législation de l'État membre concerné. |

|

(128) |

L'ouverture de procédures de liquidation devrait impliquer le retrait de l'agrément accordé à l'entreprise d'assurance pour l'exercice de ses activités, à moins que cet agrément ne lui ait déjà été retiré auparavant. |

|

(129) |

Les créanciers devraient être en droit de produire des créances ou de soumettre des observations écrites dans les procédures de liquidation. Les créances des créanciers résidant dans un État membre autre que l'État membre d'origine devraient être traitées de la même manière que des créances équivalentes dans l'État membre d'origine, sans discrimination fondée sur la nationalité ou la résidence. |

|

(130) |

Afin de protéger la confiance légitime et la sécurité de certaines transactions dans les États membres autres que l'État membre d'origine, il est nécessaire de déterminer la loi applicable aux effets des mesures d'assainissement et des procédures de liquidation sur les instances en cours et sur les actions en exécution forcée individuelles découlant de ces instances. |

|

(131) |

Il y a lieu d'arrêter les mesures nécessaires pour la mise en œuvre de la présente directive en conformité avec la décision 1999/468/CE du Conseil du 28 juin 1999 fixant les modalités de l'exercice des compétences d'exécution conférées à la Commission ( 22 ). |

|

(132) |

Il convient en particulier d'habiliter la Commission à arrêter des mesures concernant l'adaptation des annexes et des mesures précisant notamment les compétences en matière de contrôle et les dispositions à prendre ou arrêtant des exigences plus détaillées dans des domaines tels que le système de gouvernance, la publicité, les critères d'évaluation applicables aux participations qualifiées, le calcul des provisions techniques et des exigences de capital, les règles d'investissement et le contrôle de groupe. La Commission devrait être également habilitée à arrêter des mesures d'exécution accordant aux pays tiers un statut d'équivalence avec les dispositions de la présente directive. Ces mesures ayant une portée générale et ayant pour objet de modifier des éléments non essentiels de la présente directive, y compris en la complétant par l'ajout de nouveaux éléments non essentiels, elles doivent être arrêtées selon la procédure de réglementation avec contrôle prévue à l'article 5 bis de la décision 1999/468/CE. |

|

(133) |

Étant donné que les objectifs de la présente directive ne peuvent pas être réalisés de manière suffisante par les États membres et peuvent donc, en raison des dimensions ou des effets de l'action envisagée, être mieux réalisés au niveau communautaire, la Communauté peut prendre des mesures, conformément au principe de subsidiarité consacré à l'article 5 du traité. Conformément au principe de proportionnalité tel qu'énoncé audit article, la présente directive n'excède pas ce qui est nécessaire pour atteindre ces objectifs. |

|

(134) |

La directive 64/225/CEE du Conseil du 25 février 1964 visant à supprimer en matière de réassurance et de rétrocession les restrictions à la liberté d'établissement et à la libre prestation des services ( 23 ), la directive 73/240/CEE du Conseil du 24 juillet 1973 visant à supprimer, en matière d'assurance directe autre que l'assurance sur la vie, les restrictions à la liberté d'établissement ( 24 ), la directive 76/580/CEE du Conseil du 29 juin 1976 modifiant la directive 73/239/CEE portant coordination des dispositions législatives, réglementaires et administratives concernant l'accès à l'activité de l'assurance directe autre que l'assurance sur la vie, et son exercice ( 25 ) et la directive 84/641/CEE du Conseil du 10 décembre 1984 modifiant, en ce qui concerne notamment l'assistance touristique, la première directive (73/239/CEE) portant coordination des dispositions législatives, réglementaires et administratives concernant l'accès à l'activité de l'assurance directe autre que l'assurance sur la vie, et son exercice ( 26 ) sont devenues obsolètes et devraient donc être abrogées. |

|

(135) |

L'obligation de transposer la présente directive en droit national devrait être limitée aux dispositions qui constituent une modification de fond par rapport aux directives précédentes. L'obligation de transposer les dispositions inchangées est prévue par les directives précédentes. |

|

(136) |

La présente directive ne devrait pas porter atteinte aux obligations des États membres concernant les délais de transposition en droit national des directives indiqués à l'annexe VI, partie B. |

|

(137) |

La Commission procédera à un réexamen des régimes actuels de garantie dans le secteur de l'assurance et présentera une proposition législative appropriée. |

|

(138) |

L'article 17, paragraphe 2, de la directive 2003/41/CE du Parlement européen et du Conseil du 3 juin 2003 concernant les activités et la surveillance des institutions de retraite professionnelle ( 27 ) fait référence aux dispositions législatives en vigueur en matière de marges de solvabilité. Ces références devraient être conservées afin de préserver le statu quo. La Commission devrait procéder dans les meilleurs délais à la révision de la directive 2003/41/CE, en vertu de son article 21, paragraphe 4. Avec l'assistance du CECAPP, la Commission devrait créer un système approprié de règles de solvabilité concernant les institutions de retraite professionnelle, en tenant pleinement compte des spécificités essentielles en matière d'assurance, et, donc, ne pas présumer que l'application de la présente directive devrait être imposée auxdites institutions. |

|

(139) |

L'adoption de la présente directive modifie le profil de risque de la société d'assurance par rapport au preneur. La Commission devrait, dans les meilleurs délais et, en tout état de cause, au plus tard à la fin de 2010, présenter une proposition de révision de la directive 2002/92/CE du Parlement européen et du Conseil du 9 décembre 2002 sur l'intermédiation en assurance ( 28 ) qui tienne compte des conséquences de la présente directive pour les preneurs d'assurance. |

|

(140) |

D'autres réformes de grande ampleur du modèle de réglementation et de contrôle du secteur financier de l'Union européenne sont grandement nécessaires et devraient être présentées promptement par la Commission, qui aura dûment pris en considération les conclusions présentées le 25 février 2009 par le groupe d'experts présidé par Jacques de Larosière. La Commission devrait proposer la législation nécessaire pour combler les lacunes que révèlent les dispositions relatives aux modalités de coopération et de coordination en matière de contrôle. |

|

(141) |