EUR-Lex Access to European Union law

This document is an excerpt from the EUR-Lex website

Document 32013R1071

Regulation (EU) No 1071/2013 of the European Central Bank of 24 September 2013 concerning the balance sheet of the monetary financial institutions sector (recast) (ECB/2013/33)

Euroopan keskuspankin asetus (EU) N:o 1071/2013, annettu 24 päivänä syyskuuta 2013 , rahalaitossektorin taseesta (uudelleenlaadittu) (EKP/2013/33)

Euroopan keskuspankin asetus (EU) N:o 1071/2013, annettu 24 päivänä syyskuuta 2013 , rahalaitossektorin taseesta (uudelleenlaadittu) (EKP/2013/33)

OJ L 297, 7.11.2013, p. 1–50

(BG, ES, CS, DA, DE, ET, EL, EN, FR, HR, IT, LV, LT, HU, MT, NL, PL, PT, RO, SK, SL, FI, SV)

No longer in force, Date of end of validity: 25/06/2021; Kumoaja 32021R0379

No longer in force, Date of end of validity: 25/06/2021; Kumoaja 32021R0379

|

7.11.2013 |

FI |

Euroopan unionin virallinen lehti |

L 297/1 |

EUROOPAN KESKUSPANKIN ASETUS (EU) N:o 1071/2013,

annettu 24 päivänä syyskuuta 2013,

rahalaitossektorin taseesta (uudelleenlaadittu)

(EKP/2013/33)

EUROOPAN KESKUSPANKIN NEUVOSTO, joka

ottaa huomioon Euroopan keskuspankkijärjestelmän ja Euroopan keskuspankin perussäännön ja erityisesti sen 5 artiklan,

ottaa huomioon Euroopan keskuspankin valtuuksista kerätä tilastotietoja 23 päivänä marraskuuta 1998 annetun neuvoston asetuksen (EY) N:o 2533/98 (1) ja erityisesti sen 5 artiklan 1 kohdan ja 6 artiklan 4 kohdan,

ottaa huomioon Euroopan keskuspankin soveltamista vähimmäisvarannoista 23 päivänä marraskuuta 1998 annetun neuvoston asetuksen (EY) N:o 2531/98 (2) ja erityisesti sen 6 artiklan 4 kohdan,

ottaa huomioon Euroopan komission lausunnon,

sekä katsoo seuraavaa:

|

(1) |

Rahalaitossektorin taseesta 19 päivänä joulukuuta 2008 annettua Euroopan keskuspankin asetusta (EY) N:o 25/2009 (EKP/2008/32) (3) on muutettu huomattavasti. Koska asetukseen on tehtävä uusia muutoksia erityisesti Euroopan kansantalouden tilinpito- ja aluetilinpitojärjestelmästä Euroopan unionissa 21 päivänä toukokuuta 2013 annetun Euroopan parlamentin ja neuvoston asetuksen (EU) N:o 549/2013 (4) johdosta, se olisi selkeyden vuoksi laadittava uudelleen. |

|

(2) |

Jotta Euroopan keskuspankkijärjestelmä (EKPJ) voisi suorittaa tehtävänsä, on tarpeen tuottaa rahalaitossektorin konsolidoitu tase. Näiden tietojen pääasiallisena tarkoituksena on antaa Euroopan keskuspankille (EKP) kattava tilastoihin perustuva kuva rahatalouden kehityksestä jäsenvaltioissa, joiden rahayksikkö on euro (jäljempänä ’euroalueen jäsenvaltiot’) ja joita tarkastellaan yhtenä talousalueena. Nämä tilastot kattavat yhteenlasketut rahoitussaamiset ja -velat, jotka ilmaistaan kattavaan ja homogeeniseen rahalaitossektoriin ja tiedonantajien joukkoon perustuvina kantatietoina ja taloustoimia koskevina tietoina, ja ne tuotetaan säännöllisesti. Riittävän yksityiskohtaisia tilastotietoja tarvitaan myös, jotta voidaan taata euroalueen raha-aggregaattien ja niiden vastaerien jatkuva analyyttinen käyttökelpoisuus. |

|

(3) |

EKP:lla on Euroopan unionin toiminnasta tehdyn sopimuksen mukaisesti sekä Euroopan keskuspankkijärjestelmän ja Euroopan keskuspankin perussäännössä (jäljempänä ’EKPJ:n perussääntö’) vahvistetuin edellytyksin velvollisuus antaa asetuksia siinä määrin kuin se on tarpeen niiden EKPJ:n tehtävien hoitamiseksi, jotka on määritelty EKPJ:n perussäännössä ja joista säädetään eräissä tapauksissa Euroopan unionin toiminnasta tehdyn sopimuksen 129 artiklan 4 kohdan nojalla annetuissa neuvoston säädöksissä. |

|

(4) |

EKPJ:n perussäännön 5.1 artiklassa edellytetään, että EKP kerää EKPJ:n tehtävistä huolehtiakseen kansallisten keskuspankkien avustuksella tarvittavat tilastotiedot joko toimivaltaisilta kansallisilta viranomaisilta tai suoraan taloudellisilta toimijoilta. EKPJ:n perussäännön 5.2 artiklan mukaan kansalliset keskuspankit hoitavat 5.1 artiklassa kuvattuja tehtäviä siinä määrin kuin on mahdollista. |

|

(5) |

Asetuksen (EY) N:o 2533/98 3 artiklassa edellytetään, että EKP täsmentää varsinaisen tietojen antajien joukon tietojen antajien perusjoukon piiristä, sekä annetaan EKP:lle valtuudet vapauttaa tietyt tietojen antajien ryhmät tilastoihin liittyvistä tietojenantovaatimuksista kokonaan tai osittain. Saman asetuksen 6 artiklan 4 kohdassa säädetään, että EKP voi antaa asetuksia edellytyksistä, joiden mukaisesti oikeutta tarkistaa tilastotietoja tai toimittaa pakollinen tilastotietojen keruu voidaan käyttää. |

|

(6) |

Asetuksen (EY) N:o 2533/98 4 artiklassa edellytetään, että jäsenvaltioiden on järjestettävä omalta osaltaan tilastotietojen keruu ja tehtävä EKPJ:n kanssa kiinteää yhteistyötä varmistaakseen EKPJ:n perussäännön 5 artiklasta johtuvien velvollisuuksien täyttämisen. |

|

(7) |

Kansallisten keskuspankkien voi olla tarpeen kerätä varsinaiselta tiedonantajien joukolta EKP:n tilastovaatimusten täyttämiseksi tarvittavat tilastotiedot osana laajempaa tilastointiin liittyvää tiedonkeruuta, jonka ne toteuttavat omalla vastuullaan unionin tai kansallisen lainsäädännön taikka vakiintuneen käytännön mukaisesti ja joka palvelee myös muita tilastointitarkoituksia, edellyttäen että EKP:n tilastovaatimusten täyttäminen ei vaarannu. Tällä tavoin voidaan myös vähentää tietojen keräämisestä aiheutuvaa rasitetta. Näissä tapauksissa tiedonantajille on avoimuuden lisäämiseksi ilmoitettava, että tietoja kerätään muita tilastointitarkoituksia varten. Erityistapauksissa EKP voi käyttää tällaisia muihin tarkoituksiin kerättyjä tilastotietoja omien tarpeidensa täyttämiseksi. |

|

(8) |

Tilastovaatimukset ovat yksityiskohtaisimmat niissä erissä, joiden vastapuolet kuuluvat rahaa hallussa pitävään sektoriin. Yksityiskohtaiset tiedot tarvitaan: a) talletuksista alasektorin ja maturiteetin mukaan eriteltyinä sekä edelleen valuuttakohtaisesti eriteltyinä, jotta raha-aggregaattiin M3 sisältyvien ulkomaan valuutan määräisten erien kehitystä voitaisiin tarkastella lähemmin ja voitaisiin tutkia helpommin, missä määrin ulkomaan valuutan määräiset ja euromääräiset M3:n erät ovat toisiaan korvaavia; b) lainoista alasektorin, maturiteetin, tarkoituksen, korkotason tarkistuksen ja valuutan mukaan eriteltyinä, sillä näitä tietoja pidetään olennaisina rahatalouden analysoinnin kannalta; c) positioista, joissa vastapuolina on muita rahalaitoksia, siltä osin kuin se on tarpeen rahalaitosten välisten erien nettouttamiseksi tai varantopohjan laskemiseksi; d) positioista ”yli 2 vuoden määräaikaistalletukset”, ”talletukset, joiden irtisanomisaika on yli 2 vuotta” ja ”repot”, joissa vastapuolten kotipaikka on euroalueen ulkopuolella (ulkomaiset), jotta voidaan laskea varantopohja, johon sovelletaan positiivista varantoprosenttia; e) kokonaistalletuksia koskevista positioista, joissa vastapuolina ovat ulkomailla olevat, ulkomaisten vastaerien laskemiseksi; f) alkuperäiseltä maturiteetiltaan alle tai yli 1 vuoden talletuksista ulkomailla olevilta ja lainoista ulkomailla oleville maksutasetta ja rahoitustilinpitoa varten. |

|

(9) |

Kansalliset keskuspankit ilmoittavat neljännesvuosittain arvopaperikohtaiset tiedot tilastotietojen keräämiseksi rahalaitosten hallussa olevista arvopapereista arvopaperien omistusta koskevista tilastoista 17 päivänä lokakuuta 2012 annetun Euroopan keskuspankin asetuksen (EU) N:o 1011/2012 (EKP/2012/24) mukaisesti. Kansalliset keskuspankit voivat yhdistää tämän asetuksen ja asetuksen (EU) N:o 1011/2012 (EKP/2012/24) (5) mukaiset tiedonantovaatimukset, jos tällä voidaan vähentää luottolaitoksille tietojen keräämisestä aiheutuvaa rasitetta. Kansalliset keskuspankit voivat sallia sen, että rahamarkkinarahastot ilmoittavat tiedot sijoitusrahastojen saamisia ja velkoja koskevista tilastoista 18 päivänä lokakuuta 2013 annetun Euroopan keskuspankin asetuksen (EU) N:o 1073/2013 (EKP/2013/38) (6) mukaisesti, jotta kevennettäisiin rahastonhoitajien raportointivelvoitteita. |

|

(10) |

EKP laskee rahoitustaloustoimet kuukauden lopun raportointipäivien kantatietojen erotuksena, josta poistetaan muista kuin taloustoimista aiheutuvat muutokset. Tiedonantajille osoitettu vaatimus ei koske valuuttakurssimuutoksia, jotka EKP tai kansalliset keskuspankit EKP:ta kuultuaan laskevat tiedonantajien toimittamien valuuttakohtaisten kantatietojen perusteella, eikä luokituksen muutoksia, joista kansalliset keskuspankit keräävät tiedot itse käyttämällä jo saatavissa olevia eri tietolähteitä. |

|

(11) |

EKP valtuutetaan asetuksen (EY) N:o 2531/98 5 artiklassa antamaan asetuksia tai päätöksiä laitosten vapauttamisesta vähimmäisvarantovelvoitteista, esittämään ehtoja siitä, miten velat muille laitoksille jätetään pois tai vähennetään varantopohjasta, ja määrittämään erisuuruiset velvoiteprosentit eri velkaluokille. EKP:lla on asetuksen (EY) N:o 2531/98 6 artiklan nojalla oikeus kerätä laitoksilta vähimmäisvarantovelvoitteiden soveltamiseksi tarvittavat tiedot sekä tarkistaa niiden tietojen virheettömyys ja laatu, jotka laitokset antavat vähimmäisvarantovelvoitteen täyttämisen osoittamiseksi. Tietojen antamisesta aiheutuvan kokonaisrasitteen vähentämiseksi on toivottavaa, että kuukausitasetta koskevia tilastotietoja käytettäisiin EKP:n vähimmäisvarantojärjestelmän alaisten luottolaitosten varantopohjan säännölliseen laskemiseen vähimmäisvarantojen soveltamisesta 12 päivänä syyskuuta 2003 annetun Euroopan keskuspankin asetuksen (EY) N:o 1745/2003 (EKP/2003/9) (7) mukaisesti. |

|

(12) |

On tarpeen määritellä luottolaitoksia koskeviin sulautumisiin sovellettavat erityiset menettelyt näiden laitosten varantovelvoitteita koskevien velvollisuuksien selventämiseksi. |

|

(13) |

EKP tarvitsee tietoja rahalaitosten arvopaperistamistoiminnasta voidakseen tulkita luottojen ja lainojen kehitystä euroalueella. Näillä tiedoilla täydennetään lisäksi tietoja, joita annetaan arvopaperistamisiin osallistuvien erityisyhteisöjen saamisia ja velkoja koskevista tilastoista 18 päivänä lokakuuta 2013 annetun Euroopan keskuspankin asetuksen (EU) N:o 1075/2013 (EKP/2013/40) (8) nojalla. |

|

(14) |

Vaikka on tunnustettu, että asetuksissa, joita EKP antaa EKPJ:n perussäännön 34.1 artiklan nojalla, ei myönnetä mitään oikeuksia eikä aseteta mitään velvollisuuksia jäsenvaltioille, joiden rahayksikkö ei ole euro, (jäljempänä ’euroalueeseen kuulumattomat jäsenvaltiot’) EKPJ:n perussäännön 5 artikla koskee sekä euroalueen jäsenvaltioita että euroalueeseen kuulumattomia jäsenvaltioita. Asetuksen (EY) N:o 2533/98 johdanto-osan 17 kappaleessa viitataan siihen, että EKPJ:n perussäännön 5 artikla yhdessä Euroopan unionista tehdyn sopimuksen 4 artiklan 3 kohdan kanssa tarkoittavat, että euroalueeseen kuulumattomien jäsenvaltioiden on laadittava ja otettava käyttöön kansallisella tasolla kaikki toimenpiteet, joita ne pitävät tarkoituksenmukaisina tilastoihin liittyvien EKP:n tietojenantovaatimusten edellyttämän tiedonkeruun järjestämiseksi, ja saatava tilastoihin liittyvät valmistelunsa ajoissa valmiiksi, jotta niistä voi tulla euroalueen jäsenvaltioita. |

|

(15) |

Asetuksen (EY) N:o 2533/98 8 artiklassa säädettyjä sääntöjä luottamuksellisten tilastotietojen suojaamisesta ja käytöstä olisi noudatettava, |

|

(16) |

Asetuksen (EY) N:o 2533/98 7 artiklan 1 kohdassa säädetään, että EKP:llä on oikeus määrätä seuraamuksia tietojen antajille, jotka eivät noudata EKP:n asetuksissa tai päätöksissä asetettuja tilastoihin liittyviä tietojenantovaatimuksia, |

ON HYVÄKSYNYT TÄMÄN ASETUKSEN:

1 artikla

Määritelmät

Tässä asetuksessa tarkoitetaan

|

a) |

’rahalaitoksella’ kotimaista yritystä, joka kuuluu johonkin seuraavista sektoreista:

|

|

b) |

’tiedonantajalla’ samaa kuin asetuksen (EY) N:o 2533/98 1 artiklassa ’tietojen antajalla’ ja ’kotimaisella’ samaa kuin saman asetuksen 1 artiklassa; |

|

c) |

’asianomaisella kansallisella keskuspankilla’ sen euroalueen jäsenvaltion kansallista keskuspankkia, jossa rahalaitoksella on kotipaikka; |

|

d) |

’erityisyhteisöllä’ samaa kuin asetuksen (EU) N:o 1075/2013 (EKP/2013/40) 1 artiklassa; |

|

e) |

’arvopaperistamisella’ taloustoimea, joka sisältää joko a) perinteisen arvopaperistamisen, sellaisena kuin se määritellään asetuksen (EU) N:o 575/2013 4 artiklassa, ja/tai b) arvopaperistamisen, sellaisena kuin se määritellään asetuksen (EU) N:o 1075/2013 (EKP/2013/40) 1 artiklassa, johon liittyy arvopaperistettavien lainojen luovutus erityisyhteisölle; |

|

f) |

’sähköisen rahan liikkeeseenlaskijalla’ ja ’sähköisellä rahalla’ samaa kuin Euroopan parlamentin ja neuvoston direktiivin 2009/110/EY (10) 2 artiklan 1 ja 2 kohdassa; |

|

g) |

’arvonalennuksella’ lainan määrän suoraa vähentämistä taseesta sen vuoksi, että se on tullut perimiskelvottomaksi; |

|

h) |

’luottotappiolla’ lainan koko jäljellä olevan arvon alentumista siten, että se poistetaan taseesta; |

|

i) |

’hallinnoijalla’ rahalaitosta, joka hallinnoi arvopaperistettavia lainoja tai muulla tavoin siirrettyjä lainoja perimällä velallisilta pääoman ja koron; |

|

j) |

’lainan luovutuksella’ omistusoikeuden siirtona tai sub-participation-järjestelynä tapahtuvaa lainan tai sammioitujen lainojen taloudellista siirtämistä tiedonantajalta siirronsaajalle; |

|

k) |

’lainan hankinnalla’ omistusoikeuden tai sub-participation-järjestelynä tapahtuvaa lainan tai sammioitujen lainojen taloudellista siirtämistä siirtäjältä tiedonantajalle; |

|

l) |

’konserninsisäisillä positioilla’ samaan konserniin, joka koostuu emoyhteisöstä ja kaikista sen suorassa tai välillisessä määräysvallassa olevista euroalueen kotimaisista konsernin jäsenistä, kuuluvien talletuksia vastaanottavien euroalueen yhteisöjen välisiä positioita; |

|

m) |

’pienellä laitoksella’ pientä rahalaitosta, jolle on myönnetty 9 artiklan 1 kohdassa tarkoitettu poikkeus; |

|

n) |

’poistamisella’ lainan tai lainan osan poistamista liitteessä I olevien 2 ja 3 osan mukaisesti ilmoitettavista kantatiedoista, mukaan lukien sen poistaminen 9 artiklan 4 kohdassa tarkoitetun poikkeuksen soveltamisen vuoksi. |

2 artikla

Rahamarkkinarahastojen yksilöinti

Kaikki seuraavat kriteerit täyttäviä yhteissijoitusyrityksiä pidetään rahamarkkinarahastoina, jos

|

a) |

niiden sijoitustavoitteena on rahaston pääoman säilyttäminen sekä rahamarkkinainstrumenttien korkoa vastaavan tuottoprosentin tarjoaminen; |

|

b) |

ne sijoittavat siirtokelpoisiin arvopapereihin kohdistuvaa yhteistä sijoitustoimintaa harjoittavia yrityksiä (yhteissijoitusyritykset) koskevien lakien, asetusten ja hallinnollisten määräysten yhteensovittamisesta 13 päivänä heinäkuuta 2009 annetussa Euroopan parlamentin ja neuvoston direktiivissä 2009/65/EY (11) rahamarkkinainstrumenteille asetetut edellytykset täyttäviin rahamarkkinainstrumentteihin tai luottolaitoksissa oleviin talletuksiin taikka vaihtoehtoisesti varmistavat, että salkkua, johon ne sijoittavat, arvioidaan vastaavin perustein likviditeetin ja arvostuksen osalta; |

|

c) |

ne varmistavat, että rahamarkkinainstrumentit, joihin ne sijoittavat, ovat hallinnointiyhtiön määrittelyn mukaisesti korkealaatuisia. Rahamarkkinainstrumentin laatua tarkastellaan muun muassa seuraavien seikkojen perusteella:

|

|

d) |

ne varmistavat, että niiden salkun painotettu keskimääräinen juoksuaika (WAM) on enintään kuusi kuukautta ja painotettu keskimääräinen elinaika (WAL) enintään 12 kuukautta (liitteessä I olevan 1 osan 2 jakson mukaisesti); |

|

e) |

ne antavat päivittäin tiedot rahasto-osuuksiensa nettoarvosta (NAV) sekä rahasto-osuuksien hintalaskelman, ja niiden rahasto-osuudet ovat päivittäin merkittävissä ja lunastettavissa; |

|

f) |

ne sijoittavat ainoastaan sellaisiin arvopapereihin, joiden jäljellä oleva juoksuaika lakiperusteiseen lunastuspäivään on korkeintaan kaksi vuotta, edellyttäen että seuraavan korkotason tarkistuksen päivämäärään on korkeintaan 397 päivää; vaihtuvakorkoiset arvopaperit tulisi tarkistaa rahamarkkinakorkoa tai indeksiä vastaaviksi; |

|

g) |

ne sijoittavat ainoastaan sellaisiin yhteissijoitusyrityksiin, jotka noudattavat rahamarkkinarahastojen määritelmää; |

|

h) |

ne eivät altistu välittömästi tai välillisesti osake- tai hyödykeriskeille, eivät myöskään johdannaisten kautta, ja käyttävät johdannaisia ainoastaan rahaston rahamarkkinasijoitusstrategian mukaisesti. Johdannaisia, joihin liittyy valuuttariski, voidaan käyttää ainoastaan suojaukseen. Sijoitukset muun kuin perusvaluutan määräisiin arvopapereihin ovat sallittuja, edellyttäen että valuuttariski suojataan kokonaisuudessaan; |

|

i) |

niiden nettoarvo on kiinteä tai muuttuva. |

3 artikla

Varsinainen tiedonantajien joukko

1. Varsinainen tiedonantajien joukko koostuu euroalueen jäsenvaltioiden alueella olevista kotimaisista rahalaitoksista (liitteessä II olevassa 1 osassa esitetyn mukaisesti).

2. Varsinaisesta tiedonantajien joukosta rahalaitoksiin sovelletaan täysimääräisiä tilastointiin liittyviä tiedonantovaatimuksia, jollei 9 artiklan mukaan myönnetyn poikkeuksen soveltamisesta muuta johdu.

3. Yhteisöihin, jotka täyttävät rahalaitoksen määritelmän, sovelletaan tätä asetusta, vaikka ne on jätetty asetuksen (EU) N:o 575/2013 soveltamisalan ulkopuolelle.

4. Kerättäessä tilastotietoja rahamarkkinarahasto-osuuksien haltijoiden kotipaikasta siten kuin liitteessä I olevan 2 osan 5.7 jaksossa täsmennetään varsinainen tiedonantajien joukko käsittää myös muut rahoituksenvälittäjät, vakuutuslaitoksia ja eläkerahastoja lukuun ottamatta, ellei 9 artiklan 2 kohdan c alakohdan poikkeusten soveltamisesta muuta johdu. Kansalliset keskuspankit voivat laatia tämän asetuksen soveltamista varten luettelon varsinaiseen tiedonantajien joukkoon kuuluvista muista rahoituksen välittäjistä ja ylläpitää sitä liitteessä I olevan 2 osan 5.7 jaksossa esitettyjen periaatteiden mukaisesti.

4 artikla

Tilastoinnissa käytettävä rahalaitosluettelo

1. Johtokunta laatii rahalaitoksista luettelon tilastointia varten ja ylläpitää sitä ottaen huomioon raportointitiheyttä ja toimitusaikaa koskevat vaatimukset, jotka johtuvat luettelon käytöstä EKP:n vähimmäisvarantojärjestelmän yhteydessä. Tilastoinnissa käytettävässä rahalaitosluettelossa on oltava tiedot siitä, kuuluvatko laitokset EKP:n vähimmäisvarantojärjestelmän piiriin vai eivät. Rahalaitosluettelon on oltava ajantasainen, tarkka, mahdollisimman homogeeninen ja riittävän vakaa tilastointitarkoituksiin.

2. Kansalliset keskuspankit ja EKP saattavat tilastoinnissa käytettävän rahalaitosluettelon ja sen päivitykset tiedonantajien saataville tarkoituksenmukaisella tavalla, esimerkiksi sähköisesti, internetin kautta tai asianomaisten tiedonantajien pyynnöstä paperimuodossa.

3. Tilastoinnissa käytettävä rahalaitosluettelo laaditaan ainoastaan tiedoksi. Jos luettelon viimeisin käytettävissä oleva versio on kuitenkin virheellinen, EKP ei määrää seuraamuksia yhteisölle, joka ei ole asianmukaisesti täyttänyt tilastointiin liittyviä tiedonantovaatimuksiaan, siltä osin kuin tämä on hyvässä uskossa luottanut virheellisen luettelon tietoihin.

5 artikla

Tilastointiin liittyvät tiedonantovaatimukset

1. Varsinainen tiedonantajien joukko ilmoittaa sen jäsenvaltion kansalliselle keskuspankille, jossa rahalaitoksella on kotipaikka a) kuukauden lopun tasetta koskevat kuukausittaiset kantatiedot ja b) kuukausittaiset yhteenlasketut arvostusmuutokset. Yhteenlaskettujen arvostusmuutosten osalta tiedot annetaan niistä lainojen luottotappioista ja arvonalennuksista, jotka vastaavat lainoja ja kattavat arvopapereiden arvostusmuutokset. Yksityiskohtaisempia tietoja tietyistä tase-eristä ilmoitetaan neljännesvuosittain tai vuosittain. Kansalliset keskuspankit saavat kerätä neljännesvuositason tietoja kuukausittain, jos tämä keventää tiedontuotantomenettelyä. Vaaditut tilastotiedot täsmennetään liitteessä I.

2. Kansalliset keskuspankit saavat kerätä vaaditut tilastotiedot rahalaitosten liikkeeseen laskemista ja niiden hallussa olevista arvopapereista arvopaperikohtaisesti siltä osin kuin 1 kohdassa tarkoitetut tiedot voidaan johtaa niistä tilastollisten vähimmäisvaatimusten mukaisesti liitteessä IV tarkennetulla tavalla.

3. Rahalaitokset ilmoittavat liitteessä I olevan 4 osan taulukossa 1A asetettujen vähimmäisvaatimusten mukaisesti kuukausittaiset arvostusmuutokset EKP:n edellyttämän täyden tietosarjan osalta. Kansalliset keskuspankit voivat kerätä muitakin kuin vähimmäisvaatimuksiin kuuluvia tietoja. Nämä lisätiedot voivat liittyä taulukkoon 1A merkittyihin muihin kuin ”vähimmäisvaatimuksia” koskeviin erittelyihin.

4. EKP voi edellyttää lisäselvityksiä kansallisten keskuspankkien keräämistä muutoksista, jotka sisältyvät erään ”luokituksen muutokset ja muut vastaavat järjestelyt”.

5. EKP:llä on oikeus määrätä seuraamuksia tiedonantajille, jotka eivät noudata tämän asetuksen mukaisia tilastointiin liittyviä tiedonantovaatimuksia, tilastointiin liittyvien tiedonantovaatimusten noudattamatta jättämisestä 19 päivänä elokuuta 2010 annetun päätöksen EKP/2010/10 (12) mukaisesti.

6 artikla

Lainojen arvopaperistamisia ja muita lainojen siirtoja koskevan tilastoinnin ylimääräiset tiedonantovaatimukset

Rahalaitokset ilmoittavat seuraavat tiedot:

|

a) |

tarkastelujakson aikana toteutettujen lainojen arvopaperistamisten ja muiden lainojen siirtojen nettovirtatiedot liitteessä I olevan 5 osan 2 jakson mukaisesti; |

|

b) |

kuukauden lopun kantatiedot ja rahoitustaloustoimet ilman lainojen luovutuksia ja hankintoja kyseisen ajanjakson aikana niiden arvopaperistettujen ja taseesta poistettujen lainojen osalta, joiden hallinnoijana rahalaitos toimii liitteessä I olevan 5 osan 3 jakson mukaisesti; kansalliset keskuspankit voivat laajentaa tällaisia tiedonantovaatimuksia siten, että ne koskevat kaikkia rahalaitosten hallinnoimia taseesta poistettuja lainoja, jotka on arvopaperistettu tai siirretty muulla tavoin; |

|

c) |

vuosineljänneksen lopun kantatiedot kaikkien niiden lainojen osalta, joiden hallinnoijana rahalaitos toimii arvopaperistamisessa liitteessä I olevan 5 osan 4 jakson mukaisesti; |

|

d) |

jos sovelletaan kansainvälistä tilinpäätösstandardia 39 (IAS 39), kansainvälistä tilinpäätösstandardia 9 (IFRS 9) tai vastaavia kansallisia kirjanpitosääntöjä, jakson lopun kantatiedot niistä lainoista, jotka on luovutettu arvopaperistamalla ja joita ei ole poistettu taseesta liitteessä I olevan 5 osan 5 jakson mukaisesti. |

7 artikla

Toimitusajat

1. Kansalliset keskuspankit päättävät, milloin ja miten tiheästi niiden on saatava tiedot tiedonantajilta, jotta ne kykenevät noudattamaan jäljempänä mainittuja määräaikoja, ja ottavat tarvittaessa huomioon EKP:n vähimmäisvarantojärjestelmässä asetetut toimitusaikoja koskevat vaatimukset sekä ilmoittavat niistä tiedonantajille.

2. Kansalliset keskuspankit toimittavat kuukausittaiset tilastot EKP:lle viimeistään 15. pankkipäivänä (työajan loppuun mennessä) sen kuukauden päättymisestä, jota toimitettavat tilastot koskevat.

3. Kansalliset keskuspankit toimittavat neljännesvuosittaiset tilastot EKP:lle viimeistään 28. pankkipäivänä (työajan loppuun mennessä) sen vuosineljänneksen päättymisestä, jota toimitettavat tilastot koskevat.

8 artikla

Kirjanpitosäännöt tilastointia varten

1. Kirjanpitosäännöt, joita rahalaitokset noudattavat tässä asetuksessa tarkoitettuja tietoja antaessaan, ovat pankkien ja muiden rahoituslaitosten tilinpäätöksestä ja konsolidoidusta tilinpäätöksestä 8 päivänä joulukuuta 1986 annetun neuvoston direktiivin 86/635/ETY (13) kansallisten täytäntöönpanosäännösten ja muiden sovellettavien kansainvälisten standardien mukaisia, ellei tässä asetuksessa toisin säädetä.

2. Talletukset ja lainat ilmoitetaan kuukauden lopussa maksamatta olevan pääoman suuruisina. Luottotappiot ja arvonalennukset, siten kuin ne määritetään asianomaisessa kirjanpitokäytännössä, jätetään tämän määrän ulkopuolelle. Talletuksia ja lainoja ei nettouteta mitään muita saamisia tai velkoja vastaan.

3. Kaikki rahoitussaamiset ja -velat ilmoitetaan bruttomääräisinä tilastointia varten, tämän vaikuttamatta euroalueen jäsenvaltioissa voimassa oleviin kirjanpito- ja nettoutuskäytäntöihin.

4. Kansalliset keskuspankit voivat sallia, että lainat, joista on tehty varaus, ilmoitetaan nettomääräisinä ilman varauksia ja että ostetut lainat ilmoitetaan hankintahetkellä sovittuun hintaan, sillä edellytyksellä, että kaikki kotimaiset tiedonantajat noudattavat näitä ilmoituskäytäntöjä.

9 artikla

Poikkeukset

1. Pienille rahalaitoksille voidaan myöntää poikkeuksia seuraavasti:

|

a) |

Kansalliset keskuspankit voivat myöntää poikkeuksia pienille rahalaitoksille sillä edellytyksellä, että niiden yhteinen osuus kansallisesta rahalaitostaseesta on kantatietojen osalta enintään 5 prosenttia. |

|

b) |

Luottolaitosten osalta a alakohdassa tarkoitetut poikkeukset merkitsevät sitä, että niiden luottolaitosten tilastointiin liittyvät tiedonantovaatimukset, joihin näitä poikkeuksia sovelletaan, pienenevät, tämän kuitenkaan rajoittamatta vähimmäisvarantojen laskemista koskevien vaatimusten soveltamista, siten kuin siitä määrätään liitteessä III. |

|

c) |

Sellaisten pienten rahalaitosten osalta, joihin sovelletaan a alakohdassa tarkoitettua poikkeusta, kansalliset keskuspankit keräävät edelleenkin vähintään taseen loppusummaa koskevia tietoja ainakin vuosittain, jolloin pienten laitosten yhteistä osuutta kansallisesta rahalaitostaseesta voidaan seurata. |

|

d) |

Kansalliset keskuspankit voivat myöntää poikkeuksia luottolaitoksille, joihin ei sovelleta a eikä b alakohdassa säädettyä järjestelyä, pienentämällä niiden tiedonantovaatimukset liitteessä I olevassa 6 osassa vahvistettujen vaatimusten mukaisiksi, sillä edellytyksellä, että niiden yhteenlaskettu osuus kansallisesta rahalaitostaseesta on kantatietojen osalta enintään 10 prosenttia kansallisesta rahalaitostaseesta ja enintään 1 prosentti euroalueen rahalaitostaseesta, tämän rajoittamatta a alakohdan soveltamista. |

|

e) |

Kansalliset keskuspankit tarkistavat a ja d alakohdassa asetettujen ehtojen täyttymisen hyvissä ajoin, jotta ne voivat tarvittaessa myöntää tai kumota poikkeuksia kunkin vuoden alusta alkaen. |

|

f) |

Pienet rahalaitokset voivat päättää olla hyödyntämättä poikkeuksia ja täyttää sen sijaan kaikki tiedonantovaatimukset. |

2. Kansalliset keskuspankit voivat myöntää poikkeuksia rahamarkkinarahastoille seuraavasti:

|

a) |

Kansalliset keskuspankit voivat myöntää poikkeuksia rahamarkkinarahastoille 5 artiklan 1 kohdassa säädetyistä tilastointiin liittyvistä tiedonantovaatimuksista, jos rahamarkkinarahastot ilmoittavat sen sijaan tasetiedot asetuksen (EU) N:o 1073/2013 (EKP/2013/38) 5 artiklan mukaisesti, seuraavin edellytyksin:

|

|

b) |

Kansalliset keskuspankit voivat myöntää rahamarkkinarahastoille poikkeuksia myös seuraavista tilastointiin liittyvistä tiedonantovaatimuksista:

|

|

c) |

Kansalliset keskuspankit voivat myöntää poikkeuksia tilastointiin liittyvistä tiedonantovaatimuksista rahamarkkinarahasto-osuuksien haltijoiden kotipaikan osalta:

|

3. Rahalaitoksille ilmoitettavien arvostusmuutosten osalta voidaan myöntää poikkeuksia seuraavasti:

|

a) |

kansalliset keskuspankit voivat myöntää rahamarkkinarahastoille poikkeuksia arvostusmuutosten ilmoittamisen osalta poistamalla rahamarkkinarahastoilta kokonaan velvollisuuden ilmoittaa arvostusmuutokset, tämän kuitenkaan vaikuttamatta 1 kohdan soveltamiseen. |

|

b) |

Kansalliset keskuspankit voivat myöntää poikkeuksia arvopapereiden arvostusmuutosten raportointitiheyden ja toimitusajan osalta ja vaatia näiden tietojen toimittamista neljännesvuosittain samaan aikaan kuin neljännesvuosittain toimitettavat kantatiedot seuraavin edellytyksin:

|

|

c) |

Kansalliset keskuspankit voivat myöntää poikkeuksia arvopaperien arvostusmuutosten ilmoittamisen osalta ja myöntää myös täydellisen vapautuksen tällaisesta ilmoittamisesta luottolaitoksille, jotka ilmoittavat arvopaperikohtaisesti arvopapereita koskevat kuukausittaiset kantatiedot, seuraavin edellytyksin:

|

4. Rahalaitoksille voidaan myöntää poikkeuksia sellaisten lainojen tilastoinnin osalta, jotka luovutetaan arvopaperistamalla.

Kansalliset keskuspankit voivat sallia standardeja International Accounting Standard 39 (IAS 39) ja International Financial Reporting Standard 9 (IFRS 9) tai vastaavia kansallisia kirjanpitosääntöjä soveltavien rahalaitostensa jättävän kansallisen käytännön mukaisesti liitteessä I olevissa 2 ja 3 osassa edellytetyistä kantatiedoista pois kaikki lainat, jotka luovutetaan arvopaperistamalla, sillä edellytyksellä, että kaikki kotimaiset rahalaitokset soveltavat tätä käytäntöä.

5. Kansalliset keskuspankit voivat myöntää rahalaitoksille poikkeuksia tiettyihin euroalueeseen kuulumattomiin jäsenvaltioihin liittyvien neljännesvuosittaisten kantatietojen ilmoittamisen osalta.

Mikäli karkeamman aggregoinnin perusteella kerätyt luvut osoittavat, että jossakin euroalueeseen kuulumattomassa jäsenvaltiossa kotipaikan omaaviin vastapuoliin kohdistuvat erät tai erät euroalueeseen kuulumattoman jäsenvaltion valuutassa eivät ole merkittäviä, kansallinen keskuspankki voi päättää olla edellyttämättä raportointia tällaisen jäsenvaltion osalta. Kansallinen keskuspankki ilmoittaa tiedonantajilleen tällaisesta päätöksestä.

10 artikla

Vähimmäisvaatimukset ja kansalliset tiedonantomenettelyt

1. Tiedonantajien on noudatettava niitä koskevia tilastointiin liittyviä tiedonantovaatimuksia liitteessä IV yksilöityjen tietojen toimittamista, tarkkuutta, käsitteellistä vastaavuutta ja tarkistuksia koskevien vähimmäisvaatimusten mukaisesti.

2. Kansalliset keskuspankit määrittelevät ja ottavat kansallisten vaatimusten mukaisesti käyttöön tiedonantomenettelyt, joita varsinaisen tiedonantajien joukon on noudatettava. Kansalliset keskuspankit varmistavat, että näillä tiedonantomenettelyillä saadaan tarvittavat tilastotiedot ja että tietojen toimittamista, tarkkuutta, käsitteellistä vastaavuutta ja tarkistuksia koskevien vähimmäisvaatimusten noudattamisen tarkka valvonta liitteessä IV tarkoitetulla tavalla on mahdollista.

11 artikla

Sulautumiset, jakautumiset ja uudelleenjärjestelyt

Jos kyseessä on sulautuminen, jakautuminen tai muu uudelleenjärjestely, joka saattaa vaikuttaa tilastotietojen antamista koskevien velvollisuuksien täyttämiseen, varsinainen tiedonantaja ilmoittaa, sen jälkeen kun aikomus tällaisen toimen toteuttamisesta on tullut julkiseksi ja kohtuullisessa ajassa ennen kuin se tulee voimaan, asianomaiselle kansalliselle keskuspankille suunnitelluista menettelyistä tämän asetuksen mukaisten tilastointiin liittyvien tiedonantovaatimusten täyttämiseksi.

12 artikla

Ilmoitettujen tilastotietojen käyttö vähimmäisvarantojen laskemista varten

1. Jokainen luottolaitos käyttää tämän asetuksen mukaisesti antamiaan tilastotietoja varantopohjansa laskemiseen asetuksen (EY) N:o 1745/2003 (EKP/2003/9) mukaisesti. Jokainen luottolaitos käyttää näitä tietoja erityisesti tarkistaakseen, täyttääkö se varantovelvoitteensa pitoajanjakson aikana.

2. Pienten laitosten varantopohjaa koskevat tiedot kolmea pitoajanjaksoa varten perustuvat vuosineljänneksen lopun tietoihin, jotka kansalliset keskuspankit keräävät viimeistään 28. pankkipäivänä kyseisen vuosineljänneksen päättymisestä.

3. Liitteessä III vahvistettuja EKP:n vähimmäisvarantovelvoitteiden soveltamiseen liittyviä erityissääntöjä sovelletaan ensisijaisesti asetuksen (EY) N:o 1745/2003 (EKP/2003/9) säännöksiin nähden, mikäli ne ovat ristiriidassa keskenään.

4. Varantovelvoitteet on EKP:n ja luottolaitosten likviditeetin hallinnan helpottamiseksi vahvistettava viimeistään kunkin pitoajanjakson ensimmäisenä päivänä. Luottolaitokset saattavat kuitenkin poikkeuksellisesti joutua korjaamaan varantopohjaa tai vahvistettua varantovelvoitetta. Varantovaatimusten vahvistamista tai hyväksymistä koskevat menettelyt eivät rajoita tiedonantajien velvollisuutta toimittaa aina oikeat tilastotiedot sekä korjata mahdollisimman pian jo toimittamansa virheelliset tilastotiedot.

13 artikla

Tilastotietojen tarkistaminen ja pakollinen keruu

Kansalliset keskuspankit käyttävät oikeuttaan tarkistaa tietoja, joita tiedonantajien edellytetään toimittavan tämän asetuksen perusteella, tai toimittaa tietojen pakollinen keruu, tämän rajoittamatta EKP:n oikeutta käyttää tätä oikeutta itse. Kansalliset keskuspankit käyttävät tätä oikeutta erityisesti silloin, kun jokin varsinaiseen tiedonantajien joukkoon kuuluva laitos ei täytä liitteessä IV säädettyjä tietojen toimittamista, tarkkuutta, käsitteellistä vastaavuutta ja tarkistuksia koskevia vähimmäisvaatimuksia.

14 artikla

Tietojen antaminen ensimmäisen kerran

1. Ensimmäiset tiedot, jotka toimitetaan tämän asetuksen mukaisesti, ovat joulukuun 2014 tiedot.

2. Tämän asetuksen mukaiset ensimmäiset tiedot euroalueen jäsenvaltioita vastaavien solujen osalta annetaan liitteessä I olevan 3 osan taulukossa 3 ensimmäisen kerran euron käyttöönottopäivää seuraavalta vuosineljännekseltä.

3. Tämän asetuksen mukaiset ensimmäiset tiedot euroalueeseen kuulumattomia jäsenvaltioita vastaavien solujen osalta annetaan liitteessä I olevan 3 osan taulukoissa 3 ja 4 ensimmäisen kerran niiden unioniin liittymistä seuraavalta vuosineljännekseltä. Jos asianomainen kansallinen keskuspankki päättää olla vaatimatta muiden kuin merkittävien tietojen ilmoittamista ensimmäistä kertaa niiden ensimmäisten neljännesvuositason tietojen yhteydessä, jotka toimitetaan sen jälkeen kun asianomainen jäsenvaltio on liittynyt tai asianomaiset jäsenvaltiot ovat liittyneet unioniin, tiedot annetaan ensimmäisen kerran 12 kuukautta sen jälkeen kun kansallinen keskuspankki on ilmoittanut tiedonantajille vaativansa tietojen ilmoittamista.

15 artikla

Kumoaminen

1. Kumotaan asetus (EY) N:o 25/2009 (EKP/2008/32) 1 päivästä tammikuuta 2015.

2. Viittauksia kumottuun asetukseen pidetään viittauksina tähän asetukseen liitteessä VI olevan vastaavuustaulukon mukaisesti

16 artikla

Loppusäännös

Tämä asetus tulee voimaan kahdentenakymmenentenä päivänä sen jälkeen, kun se on julkaistu Euroopan unionin virallisessa lehdessä. Sitä sovelletaan 1 päivästä tammikuuta 2015.

Tämä asetus on kaikilta osiltaan velvoittava, ja sitä sovelletaan sellaisenaan jäsenvaltioissa perussopimusten mukaisesti.

Tehty Frankfurt am Mainissa 24 päivänä syyskuuta 2013.

EKP:n neuvoston puolesta

EKP:n puheenjohtaja

Mario DRAGHI

(1) EYVL L 318, 27.11.1998, s. 8.

(2) EYVL L 318, 27.11.1998, s. 1.

(3) EUVL L 15, 20.1.2009, s. 14.

(4) EUVL L 174, 26.6.2013, s. 1.

(5) EUVL L 305, 1.11.2012, s. 6.

(6) Katso tämän virallisen lehden sivu 73.

(7) EUVL L 250, 2.10.2003, s. 10.

(8) Katso tämän virallisen lehden sivu 107.

(9) EUVL L 176, 27.6.2013, s. 1.

(10) EUVL L 267, 10.10.2009, s. 7.

(11) EUVL L 302, 17.11.2009, s. 32.

(12) EUVL L 226, 28.8.2010, s. 48.

(13) EYVL L 372, 31.12.1986, s. 1.

LIITE I

RAHALAITOKSET JA TILASTOINTIIN LIITTYVÄT TIEDONANTOVAATIMUKSET

Johdanto

Niissä jäsenvaltioissa, joiden rahayksikkö on euro, (jäljempänä ’euroalueen jäsenvaltiot’) sovellettava tilastointijärjestelmä rahalaitossektorin taseen laatimiseksi koostuu seuraavasta kahdesta pääelementistä:

|

a) |

tilastoinnissa käytettävä rahalaitosluettelo (ks. 1 osa tiettyjen rahalaitosten yksilöimisen osalta) ja |

|

b) |

erittely tilastotiedoista, joita näiden rahalaitosten on toimitettava kuukausittain, neljännesvuosittain ja vuosittain (ks. 2, 3, 4, 5, 6 ja 7 osa). |

Jotta rahalaitosten taseista voitaisiin saada täydellistä tietoa, on myös tarpeen asettaa tiettyjä tilastointiin liittyviä tiedonantovaatimuksia muille sijoitusrahastoille kuin rahamarkkinarahastoille ja muille rahoituksen välittäjille kuin vakuutuslaitoksille ja eläkerahastoille, kun ne tekevät rahoitustaloustoimia rahamarkkinarahasto-osuuksilla. Kansalliset keskuspankit keräävät tilastotiedot rahalaitoksilta, muilta sijoitusrahastoilta kuin rahamarkkinarahastoilta ja muilta rahoituksen välittäjiltä 2 osan mukaisesti noudattaen kansallisia menettelyjä, jotka perustuvat 1 artiklassa ja liitteessä II esitettyihin yhdenmukaistettuihin määritelmiin ja luokitteluihin.

Rahan määrään sisältyvät liikkeessä olevat setelit ja kolikot sekä rahalaitosten muut monetaariset velat (talletukset ja muut rahoitusinstrumentit, jotka ovat talletusten läheisiä vastineita). Rahan määrän vastaerät käsittävät kaikki muut rahalaitostaseen erät. EKP kerää myös rahoitustaloustoimia koskevat tiedot, jotka saadaan kantatiedoista ja muista tiedoista, mukaan luettuina rahalaitosten ilmoittamat arvostusmuutoksia koskevat tiedot (ks. 5 osa).

Yhteenveto EKP:n vaatimista tilastotiedoista esitetään 8 osassa.

1 OSA

Tiettyjen rahalaitosten yksilöinti

1 JAKSO

Tiettyjen rahalaitosten yksilöinti talletusten vastaavuutta koskevien periaatteiden mukaan

|

1.1 |

Sellaiset muut rahoituslaitokset kuin luottolaitokset, jotka laskevat liikkeeseen talletusten läheisiksi vastineiksi katsottavia rahoitusinstrumentteja, luokitellaan rahalaitoksiksi edellyttäen, että ne ovat muilta osin rahalaitoksen määritelmän mukaisia. Luokittelun perusteena on talletusten vastaavuus eli se, luokitellaanko velat talletuksiksi, minkä ratkaisevat instrumenttien likvidiys eli siirtokelpoisuus, vaihdettavuus, sijoituksen varmuus ja jälkimarkkinakelpoisuus sekä joissakin tapauksissa maturiteetti. Talletusten vastaavuutta koskevia kriteereitä sovelletaan myös määritettäessä, pitäisikö velat luokitella talletuksiksi, ellei näille veloille ole olemassa erillistä luokkaa. |

|

1.2 |

Seuraavia periaatteita sovelletaan määritettäessä talletusten vastaavuutta ja luokiteltaessa velkoja talletuksiksi:

|

2 JAKSO

Rahamarkkinarahastojen yksilöintiperusteita koskevat täsmennykset

Tämän asetuksen 2 artiklaa sovellettaessa

|

a) |

rahamarkkinainstrumentin katsotaan olevan korkealaatuinen, jos sille on annettu jompikumpi jokaisen tämän instrumentin arvioineen tunnustetun luottoluokituslaitoksen kahdesta parhaasta saatavilla olevasta lyhytaikaisten luottojen luokituksesta tai, jos instrumenttia ei ole arvioitu, sen laatu vastaa hallinnointiyhtiön sisäisessä luokitusmenettelyssä määritettyä laatua. Jos tunnustettu luottoluokituslaitos jakaa parhaat lyhytaikaisten luottojen luokituksensa kahteen luokkaan, näiden kahden luokituksen katsotaan muodostavan yhden luokan ja siten parhaan saatavilla olevan luokituksen; |

|

b) |

edellä a kohdassa asetetusta edellytyksestä poiketen rahamarkkinarahastolla saa olla hallussaan vähintään investointiluokkaan kuuluvia valtionhallinnon liikkeeseen laskemia instrumentteja, jolloin ’valtionhallinnon liikkeeseen laskemilla instrumenteilla’ tarkoitetaan rahamarkkinainstrumentteja, jotka on laskenut liikkeeseen jäsenvaltion keskus-, alue- tai paikallishallinnon viranomainen tai keskuspankki, EKP, Euroopan unioni tai Euroopan investointipankki; |

|

c) |

kun lasketaan arvopapereiden, mukaan lukien strukturoidut rahoitusinstrumentit, painotettua keskimääräistä elinaikaa (WAL), maturiteettilaskelma perustuu jäljellä olevaan juoksuaikaan instrumenttien lakiperusteiseen lunastuspäivään saakka. Jos rahoitusinstrumentti sisältää kuitenkin myyntioption, voidaan käyttää myyntioption lunastuspäivää lakiperusteisen jäljellä olevan juoksuajan sijasta vain jos seuraavat edellytykset täyttyvät kaikissa vaiheissa:

|

|

d) |

kun lasketaan sekä painotettu keskimääräinen elinaika (WAL) että painotettu keskimääräinen juoksuaika (WAM), on otettava huomioon johdannaisinstrumenttien, talletusten ja tehokkaiden salkunhallintatekniikkojen vaikutus. |

|

e) |

’painotetulla keskimääräisellä juoksuajalla’ (WAM) tarkoitetaan rahaston kaikkien arvopapereiden keskimääräistä juoksuaikaa painotettuna siten, että se kuvastaa kunkin instrumentin hallussapidon suhteellista osuutta sillä oletuksella, että vaihtuvakorkoisen instrumentin maturiteetti on juoksuaika, joka on jäljellä siihen saakka, kun korkotaso seuraavan kerran tarkistetaan rahamarkkinakorkoa vastaavaksi, eikä jäljellä oleva aika arvopaperin pääoman takaisinmaksulle. Käytännössä painotettua keskimääräistä juoksuaikaa käytetään mittaamaan sitä, miten rahamarkkinarahastot reagoivat muuttuviin rahamarkkinakorkoihin; |

|

f) |

’painotetulla keskimääräisellä elinajalla’ (WAL) tarkoitetaan jokaisen rahastossa olevan arvopaperin jäljellä olevan juoksuajan painotettua keskiarvoa eli aikaa, joka kuluu siihen, kunnes pääoma maksetaan kokonaan takaisin, ilman korkoa ja diskonttaamista. Toisin kuin painotettua keskimääräistä juoksuaikaa laskettaessa, korkotason tarkistuspäivää ei ole sallittua käyttää laskettaessa painotettua keskimääräistä elinaikaa vaihtuvakorkoisille arvopapereille ja strukturoiduille rahoitusinstrumenteille, vaan sen sijasta käytetään vain arvopaperin ilmoitettua lopullista maturiteettia. Painotettua keskimääräistä elinaikaa käytetään luottoriskin mittaamiseen, koska mitä pidemmälle pääoman takaisinmaksua lykätään, sitä suurempi on luottoriski. Painotettua keskimääräistä elinaikaa käytetään myös likviditeettiriskin rajoittamiseen; |

|

g) |

’rahamarkkinainstrumenteilla’ tarkoitetaan instrumentteja, joilla yleensä käydään kauppaa rahamarkkinoilla ja jotka ovat likvidejä ja niiden arvo voidaan määrittää täsmällisesti milloin hyvänsä; |

|

h) |

’hallinnointiyhtiöllä’ tarkoitetaan yhtiötä, jonka normaaliin liiketoimintaan kuuluu rahamarkkinarahaston sijoitussalkun hoitaminen. |

2 OSA

Tase-erät (kuukausittaiset kantatiedot)

EKP edellyttää euroalueen raha-aggregaattien ja vastaerien laatimista varten taulukossa 1 olevien tietojen toimittamista seuraavasti:

1. Instrumenttiluokat

a) Velat

Velkoihin kuuluvat seuraavat instrumenttiluokat: liikkeessä oleva raha, talletukset, liikkeeseen lasketut rahamarkkinarahasto-osuudet, liikkeeseen lasketut velkapaperit, oma pääoma ja varaukset sekä muut velat. Jotta monetaariset velat voitaisiin erottaa muista velkaeristä, talletukset jaotellaan edelleen yön yli -talletuksiin, määräaikaistalletuksiin, irtisanomisehtoisiin talletuksiin ja takaisinostosopimuksiin (repot). Ks. määritelmien osalta liite II.

b) Saamiset

Saamisiin kuuluvat seuraavat instrumenttiluokat: kassa, lainat, hallussa olevat velkapaperit, osakkeet, sijoitusrahasto-osuudet, kiinteä omaisuus ja muut saamiset. Ks. määritelmien osalta liite II.

2. Erittely maturiteetin mukaan

Alkuperäiseen maturiteettiin perustuvia erittelyjä voidaan käyttää instrumenttien ominaisuuksiin perustuvien erittelyjen asemesta silloin, kun eri markkinoilla käytettyjä rahoitusinstrumentteja ei voida täysin verrata toisiinsa.

a) Velat

Instrumentit jaotellaan maturiteetin tai irtisanomisajan perusteella seuraavasti: määräaikaistalletusten osalta alkuperäiseltä maturiteetiltaan enintään 1 vuoden, yli 1 vuoden mutta enintään 2 vuoden ja yli 2 vuoden talletuksiin ja irtisanomisehtoisten talletusten osalta irtisanomisajaltaan enintään 3 kuukauden, yli 3 kuukauden mutta enintään 2 vuoden ja enintään 2 vuoden talletuksiin. Takaisinostosopimuksia eli repoja ei jaotella maturiteetin mukaan, sillä ne ovat yleensä erittäin lyhytaikaisia instrumentteja, eli niiden alkuperäinen maturiteetti on yleensä alle 3 kuukautta. Rahalaitosten liikkeeseen laskemat velkapaperit jaotellaan enintään 1 vuoden, yli 1 vuoden mutta enintään 2 vuoden ja yli 2 vuoden velkapapereihin. Rahamarkkinarahasto-osuuksia ei tarvitse eritellä maturiteetin mukaan.

b) Saamiset

Instrumentit jaotellaan maturiteetin perusteella seuraavasti: rahalaitosten euroalueen kotimaisille toimijoille (muille kuin rahalaitoksille) myöntämät lainat alasektoreittain ja edelleen rahalaitosten kotitalouksille myöntämät lainat käyttötarkoituksen mukaan, jaoteltuina enintään 1 vuoden, yli 1 vuoden mutta enintään 5 vuoden ja yli 5 vuoden pituisiin maturiteettiluokkiin; rahalaitosten hallussa olevat, euroalueella sijaitsevien muiden rahalaitosten liikkeeseen laskemat velkapaperit, jaoteltuina enintään 1 vuoden, yli 1 vuoden mutta enintään 2 vuoden ja yli 2 vuoden pituisiin maturiteettiluokkiin, jotta rahalaitosten väliset omistukset voidaan nettouttaa raha-aggregaatteja laskettaessa.

3. Erittely käyttötarkoituksen mukaan ja yksityisille elinkeinonharjoittajille/yhtiökumppanuuksille, joilla ei ole oikeudellista asemaa, myönnettyjen lainojen yksilöinti erikseen

Kotitalouksille ja kotitalouksia palveleville voittoa tavoittelemattomille yhteisöille myönnetyt lainat eritellään vielä lainan käyttötarkoituksen mukaan (kulutusluotto, asuntoluotto, muu). ”Muiden lainojen” luokassa lainat, joita myönnetään yksityisille elinkeinonharjoittajille/yhtiökumppanuuksille, joilla ei ole oikeudellista asemaa, on yksilöitävä erikseen (ks. instrumenttiluokkien määritelmät liitteessä II olevassa 2 osassa ja sektorien määritelmät liitteessä II olevassa 3 osassa). Kansalliset keskuspankit voivat luopua vaatimuksesta, jonka mukaan yksityisille elinkeinonharjoittajille/yhtiökumppanuuksille, joilla ei ole oikeudellista asemaa, myönnetyt lainat on yksilöitävä erikseen, jos tällaisten lainojen osuus euroalueen jäsenvaltion kotitalouksille myönnettyjen lainojen kokonaismäärästä on vähemmän kuin 5 prosenttia.

4. Valuuttakohtainen erittely

Niistä tase-eristä, joita saatetaan käyttää raha-aggregaattien muodostamisessa, ilmoitetaan euromääräiset saldot erikseen, jolloin EKP:llä on mahdollisuus määritellä raha-aggregaatit siten, että ne voivat sisältää joko kaikkien valuuttojen määräiset erät tai pelkästään euromääräiset saldot.

5. Erittely vastapuolen sektorin ja kotipaikan mukaan

|

5.1 |

Euroalueen raha-aggregaattien ja niiden vastaerien muodostaminen edellyttää, että voidaan määritellä ne euroalueella sijaitsevat vastapuolet, jotka muodostavat rahaa hallussa pitävän sektorin (money-holding sector). Tässä yhteydessä ne vastapuolet, jotka ovat muita kuin rahalaitoksia, jaotellaan asetuksella (EU) N:o 549/2013 vahvistetun uudistetun Euroopan kansantalouden tilinpitojärjestelmän (jäljempänä ’EKT 2010’) mukaisesti (ks. liite II, 3 osa) julkisyhteisöihin (S.13) siten, että valtio (S.1311) yksilöidään erikseen kokonaistalletuksissa, ja muihin kotimaisiin vastapuoliin. Jotta voitaisiin laskea raha-aggregaatit ja luottovastaerät kuukausittain sektorikohtaisesti eriteltyinä, muut kotimaiset sektorit eritellään edelleen seuraaviin alasektoreihin: muut sijoitusrahastot kuin rahamarkkinarahastot (S.124), muut rahoituksen välittäjät kuin vakuutuslaitokset ja eläkerahastot + rahoituksen ja vakuutuksen välitystä avustavat laitokset + konserninsisäiset rahoitusyksiköt ja rahanlainaajat (S.125 + S.126 + S.127), vakuutuslaitokset (S.128), eläkerahastot (S.129), yritykset (S.11) ja kotitaloudet + kotitalouksia palvelevat voittoa tavoittelemattomat yhteisöt (S.14 + S.15). Lisäksi yhdistetyillä vastapuolisektoreilla (S.125 + S.126 + S.127) eritellään vastapuolet, jotka ovat erityisyhteisöjä ja keskusvastapuoliyhteisöjä. Yksityisten elinkeinonharjoittajien/yhtiökumppanuuksien, joilla ei ole oikeudellista asemaa, osalta katso 3 jakso. Erässä talletukset yhteensä sekä talletusluokissa ”yli 2 vuoden määräaikaistalletukset”, ”talletukset, joiden irtisanomisaika on yli 2 vuotta” ja ”repot” vastapuolet eritellään EKP:n vähimmäisvarantojärjestelmää varten vielä luottolaitoksiin, muihin rahalaitoksiin ja valtioon. |

|

5.2 |

Talletusten kokonaismäärän ja saamisia koskevan luokan lainojen kokonaismäärän osalta vastapuolet eritellään vielä keskuspankkeihin (S.121) ja talletuksia vastaanottaviin yhteisöihin, muut kuin keskuspankki (S.122) sekä ulkomaiden osalta pankkeihin ja muihin kuin pankkeihin, jotta ymmärrettäisiin paremmin pankkisektorin lainananto- ja rahoituspolitiikkaa ja pystyttäisiin seuraamaan paremmin pankkien välistä toimintaa. |

|

5.3 |

Konsernin sisäisten saamisten ja velkojen osalta eritellään vielä laina- ja talletuspositiot sekä transaktiot talletuksia vastaanottavien yhteisöjen välillä, muut kuin keskuspankki (S.122), jotta voidaan tunnistaa samaan konserniin kuuluvien (kotimaisten ja euroalueen muiden jäsenvaltioiden) luottolaitosten väliset yhteydet. |

|

5.4 |

Hallussa olevien sellaisten velkapapereiden osalta, joiden alkuperäinen maturiteetti on enintään yksi vuosi, tehdään valuuttakohtaisen erittelyn lisäksi julkisyhteisöjä (S.13) koskeva erittely, jotta saadaan parempi kuva valtioiden ja pankkien välisistä yhteyksistä. |

|

5.5 |

Tietyt talletukset/lainat, jotka perustuvat takaisinostosopimuksiin (repot)/takaisinmyyntisopimuksiin tai vastaaviin toimiin muiden rahoituksen välittäjien (S.125) + rahoituksen ja vakuutuksen välitystä avustavien laitosten (S.126) + konserninsisäisten rahoitusyksiköiden ja rahanlainaajien (S.127) kanssa, voivat liittyä taloustoimiin keskusvastapuolen kanssa. Keskusvastapuoli on yksikkö, joka asettuu lain nojalla rahoitusmarkkinoilla vaihdettavien sopimusten vastapuolten väliin, jolloin siitä tulee ostaja jokaiseen myyjään nähden ja myyjä jokaiseen ostajaan nähden. Koska tällaisilla transaktioilla korvataan usein rahalaitosten välistä kahdenvälistä liiketoimintaa, talletusluokan ’takaisinostosopimukset” sisällä eritellään vielä liiketoiminta näiden vastapuolten kanssa. Lisäerittelyt suoritetaan samalla tavoin myös saamisten luokassa ”lainat” näiden vastapuolten kanssa tehtyjen takaisinmyyntisopimusten osalta. |

|

5.6 |

Kotimaiset vastapuolet erotetaan euroalueen muista kuin kotimaisista vastapuolista kaikissa tilastollisissa erittelyissä. Euroalueella sijaitsevat vastapuolet eritellään niiden kotimaan sektoriluokituksen tai institutionaalisen luokituksen perusteella EKP:n tilastoinnissa käyttämän luettelon ja EKP:n ”Monetary, financial institutions and markets statistics sector manual: Guidance for the statistical classification of customers” -nimisen käsikirjan mukaisesti. Tässä käsikirjassa noudatetaan luokitteluperiaatteita, jotka ovat mahdollisimman pitkälle EKT 2010:n mukaisia. Euroalueen ulkopuolella sijaitsevia vastapuolia ei tarvitse eritellä maittain. |

|

5.7 |

Tiedonantajat antavat vähintään tiedot euroalueen jäsenvaltioiden rahalaitosten liikkeeseen laskemien rahamarkkinarahasto-osuuksien haltijoiden kotipaikasta erittelyn kotimaa / euroalue (muu kuin kotimainen) / muu maailma mukaisesti, jotta voidaan rajata pois niiden haltijoiden rahasto-osuudet, joiden kotipaikka on euroalueen ulkopuolella. Kansalliset keskuspankit voivat myös koota tarvittavat tilastotiedot tiedoista, joita kerätään asetuksen (EU) N:o 1011/2012 (EKP/2012/24) perusteella, kunhan tiedot annetaan tämän asetuksen 7 artiklassa asetettujen määräaikojen mukaisesti ja ne täyttävät liitteessä IV määritellyt vähimmäisvaatimukset.

|

3 OSA

Tase-erät (neljännesvuosittaiset kantatiedot)

EKP edellyttää rahatalouden kehityksen tarkempaa analysointia ja muita tilastointitarkoituksia varten tärkeimmistä eristä seuraavia tietoja:

|

1. |

Euroalueen muille kuin rahalaitoksille myönnettyjen luottojen erittely alasektoreittain, maturiteeteittain ja kiinteistövakuuden käytön mukaan (ks. taulukko 2). Erittely on tarpeen, jotta voidaan seurata rahalaitosten rahaa hallussa pitävälle sektorille antamien luottojen (lainat ja arvopaperit) kokonaismäärän alasektoria kokonaisuutena ja sen maturiteettirakennetta. Yritysten ja kotitalouksien osalta edellytetään vielä muita ”joista”-kohtia, joissa yksilöidään lainat, joista on annettu kiinteistövakuus. Euromääräisistä lainoista, joiden alkuperäinen maturiteetti on yli 1 vuosi ja yli 2 vuotta ja jotka on annettu yrityksille ja kotitalouksille, edellytetään vielä muita ”joista”-kohtia, joissa yksilöidään tietyt jäljellä olevat maturiteetit ja korkotason tarkistuksen ajanjaksot (ks. taulukko 2). Korkotason tarkistuksella tarkoitetaan voimassa olevassa lainasopimuksessa sovittua lainan koron muutosta. Lainoihin, joihin sovelletaan korkotason tarkistusta, kuuluvat muun muassa lainat, joiden korot tarkistetaan aika ajoin jonkin indeksin, esim. euriborin, kehityksen mukaisesti, lainat, joiden korkoa muutetaan jatkuvasti, esim. kelluvat korot, ja lainat, joiden korot ovat muutettavissa rahalaitoksen harkinnan mukaan. |

|

2. |

Euroalueen jäsenvaltioiden muiden julkisyhteisöjen kuin valtionhallinnon rahalaitoksissa olevien talletusten erittely alasektoreittain (ks. taulukko 2). Erittely on tarpeen kuukausittaista raportointia täydentävinä tietoina. |

|

3. |

Euroalueen ulkopuolella olevien vastapuolten saamisten ja velkojen erittely sektoreittain (ks. taulukko 2). Kansantalouden tilinpidon kansainvälisen suosituksen (System of National Accounts, jäljempänä ’SNA 2008’) mukaista sektoriluokitusta käytetään tapauksissa, joissa EKT 2010 ei ole voimassa. |

|

4. |

Johdannaisia sekä lainoille ja talletuksille kertyneitä korkoja koskevien tase-erien erittely muissa saamisissa ja muissa veloissa (ks. taulukko 2). Tätä erittelyä tarvitaan tilastojen johdonmukaisuuden lisäämiseksi. |

|

5. |

Maakohtainen erittely, mukaan lukien erät, jotka kohdistuvat Euroopan investointipankkiin ja Euroopan vakausmekanismiin (ks. taulukko 3). Tämä erittely tarvitaan rahatalouden kehityksen analysoimiseksi sekä siirtymäkauden tarpeita varten ja tietojen laadun tarkistamiseksi. |

|

6. |

Euroalueen sisäisten rajatylittävien muilta kuin rahalaitoksilta saatujen talletusten ja muille kuin rahalaitoksille myönnettyjen lainojen sektorikohtainen erittely (ks. taulukko 3). Tätä erittelyä tarvitaan, jotta voidaan arvioida rahalaitossektorien saamisia ja velkoja yksittäisissä jäsenvaltioissa muihin euroalueen jäsenvaltioihin nähden. |

|

7. |

Erittely valuutoittain (ks. taulukko 4). Tätä erittelyä edellytetään raha-aggregaatteja ja vastaeriä koskevien taloustoimien laskemiseksi mukautettuina valuuttakurssimuutoksilla, jos nämä aggregaatit sisältävät kaikki valuutat yhteensä. |

4 OSA

Arvostusmuutosten ilmoittaminen taloustoimien laskemista varten

EKP tarvitsee arvostusmuutoksia koskevat tiedot lainojen luottotappioiden ja arvonalennusten sekä arvopaperien arvostusmuutosten osalta, jotta se voi laskea euroalueen raha-aggregaatteja ja vastaeriä koskeviin taloustoimiin liittyvät tiedot.

1. Lainojen luottotappiot/arvonalennukset

Arvostusmuutoksia koskevat tiedot ilmoitetaan luottotappioiden ja arvonalennusten osalta, jotta EKP kykenee laskemaan rahoitustaloustoimia koskevat tiedot kahtena peräkkäisenä tarkastelujaksona ilmoitetuista kantatiedoista. Arvostusmuutos kuvaa 2 ja 3 osan mukaisesti ilmoitettujen lainojen kantatietojen muutoksia, jotka johtuvat arvonalennusten soveltamisesta, mukaan lukien tapaukset, joissa lainan koko jäljellä oleva arvo poistetaan (luottotappio). Arvostusmuutoksesta tulisi ilmetä myös lainoihin kohdistettujen varausten muutokset, jos kansallinen keskuspankki päättää, että taseen kantatiedot ilmoitetaan nettomääräisinä ilman varauksia. Lainojen luottotappiot/arvonalennukset, jotka kirjataan myytäessä tai siirrettäessä lainoja kolmannelle osapuolelle, ilmoitetaan niin ikään, mikäli ne ovat yksilöitävissä.

Lainojen luottotappioita/arvonalennuksia koskevat vähimmäisvaatimukset on määritelty taulukossa 1A.

2. Arvopapereiden arvostusmuutokset

Arvopapereiden arvostusmuutoksilla tarkoitetaan sellaisia muutoksia arvopapereiden arvostuksessa, jotka johtuvat siitä, että hinta, johon arvopapereita kirjataan tai jolla niillä käydään kauppaa, muuttuu. Muutoksiin sisältyvät ne muutokset, joita tapahtuu ajan myötä kauden lopun taseen kantatietojen mukaisessa arvossa arvopapereita kirjattaessa käytetyn viitearvon muutosten vuoksi, eli mahdolliset voitot/tappiot. Niihin saattaa sisältyä myös sellaisia arvostusmuutoksia, jotka johtuvat arvopapereilla toteutetuista taloustoimista eli toteutuneista voitoista/tappioista.

Arvopaperien arvostusmuutoksia koskevat vähimmäisvaatimukset on määritelty taulukossa 1A.

Taseen vastattavaa-puolen osalta ei aseteta tietojen antamista koskevia vähimmäisvaatimuksia. Mikäli arvostuskäytännöt, joita tiedonantajat soveltavat liikkeeseen laskettuihin velkapapereihin, johtavat kuitenkin muutoksiin näitä velkapapereita koskevissa jakson lopun kantatiedoissa, kansalliset keskuspankit saavat kerätä tällaisiin muutoksiin liittyviä tietoja. Tällaiset tiedot ilmoitetaan ”muina arvostusmuutoksina”.

5 OSA

Lainojen arvopaperistamisia ja muita lainojen siirtoja koskevien tilastojen tiedonantovaatimukset

1. Yleiset vaatimukset

Tiedot ilmoitetaan 8 artiklan 2 kohdan mukaisesti, ja niihin lisätään tarvittaessa 8 artiklan 4 kohdan mukaiset tiedot. Kaikki tietoerät eritellään lainasta vastaavan osapuolen kotipaikan ja alasektorin mukaan, kuten taulukon 5 sarakkeiden otsikoissa todetaan. Lainoja, jotka luovutetaan arvopaperistamisen säilytysvaiheessa, käsitellään ikään kuin ne olisi jo arvopaperistettu.

2. Arvopaperistettujen tai muulla tavoin siirrettyjen lainojen nettovirtojen ilmoittamista koskevat vaatimukset

|

2.1 |

Rahalaitokset laskevat 6 artiklan a kohdan soveltamista varten taulukossa 5 olevien 1 ja 2 osan erät nettovirtoina siten, että lainoista, jotka on asianomaisen ajanjakson aikana arvopaperistettu tai muulla tavoin luovutettu, vähennetään kyseisen ajanjakson aikana hankitut lainat. Lainoja, jotka on siirretty tai hankittu toiselta kotimaiselta rahalaitokselta, ja lainoja, joiden siirto on seurausta tiedonantajan jakautumisesta taikka sulautumisesta tai haltuunotosta, jossa ovat mukana tiedonantaja ja jokin toinen kotimainen rahalaitos, ei oteta tähän laskelmaan. Lainat, jotka on siirretty muulle kuin kansalliselle rahalaitokselle, tai lainat, jotka on hankittu muilta kuin kansallisilta rahalaitoksilta, otetaan mukaan laskelmaan. |

|

2.2 |

Edellä 3.1 jaksossa tarkoitetut erät kohdistetaan taulukossa 5 oleviin 1 ja 2 osaan seuraavasti:

|

|

2.3 |

Taulukossa 5 olevan 1 osan erät eritellään kuukausittain edelleen lainan siirron vastapuolen mukaan, ja tällöin erotetaan toisistaan erityisyhteisöt, joista euroalueen kotimaiset erityisyhteisöt, ja muut vastapuolet. Muita erittelyjä alkuperäisen maturiteetin ja lainan tarkoituksen mukaan edellytetään neljännesvuosittain joidenkin erien osalta taulukossa 5(b) kuvatulla tavalla. |

3. Vaatimukset, jotka koskevat sellaisten arvopaperistettujen ja kantatiedoista poistettujen lainojen ilmoittamista, joiden osalta rahalaitos toimii hallinnoijana

|

3.1 |

Rahalaitokset ilmoittavat 3 osan taulukon 5 mukaisesti tiedot sellaisista arvopaperistetuista ja taseesta poistetuista lainoista, joiden osalta rahalaitos toimii hallinnoijana, seuraavasti:

|

|

3.2 |

Kansalliset keskuspankit voivat 3.1 jakson b kohdan tietojen sijaan edellyttää, että rahalaitokset toimittavat virtatiedot sellaisista lainojen luovutuksista ja hankinnoista, joissa rahalaitos toimii hallinnoijana, jolloin kansallinen keskuspankki voi johtaa niistä 3.1 jakson b kohdan rahoitustaloustoimet. |

|

3.3 |

Kansalliset keskuspankit voivat myöntää tiedonantajille poikkeuksen 3.1 jakson b kohdan vaatimuksista, jos taulukossa 5 olevassa 1.1 osassa kerätyt nettovirtatiedot täyttävät 3.2 jakson tarkoituksen, esimerkiksi silloin, jos on kansallisen käytännön mukaista, että rahalaitokset toimivat arvopaperistettujen ja kantatiedoista poistettujen lainojen hallinnoijina. Kansalliset keskuspankit varmistavat, että nämä nettovirtatiedot vastaavat ilman lainojen luovutuksia ja hankintoja 3.1 jakson b kohdan nojalla ilmoitettavien rahoitustaloustoimien laskennan tarkoitusta. Kansalliset keskuspankit voivat pyytää rahalaitoksilta lisätietoja tarvittavia oikaisuja varten. |

|

3.4 |

Kansalliset keskuspankit voivat ulottaa tämän jakson tilastointiin liittyvät tiedonantovaatimukset koskemaan kaikkia rahalaitosten hallinnoimia kantatiedoista poistettuja lainoja, jotka on arvopaperistettu tai siirretty muulla tavoin. Jos kansallinen keskuspankki menettelee näin, se ilmoittaa rahalaitoksille tilastointiin liittyvistä tiedonantovaatimuksista taulukossa 5 olevan 3 osan mukaisesti. |

4. Arvopaperistamisen yhteydessä hallinnoitavien lainojen maksamatta olevien määrien ilmoittamista koskevat vaatimukset

|

4.1 |

Rahalaitokset ilmoittavat vuosineljänneskohtaiset tiedot kaikista arvopaperistamisen yhteydessä hallinnoiduista lainoista taulukossa 5 olevan 4 osan mukaisesti riippumatta siitä, näkyvätkö tiedonantajan taseessa hallinnoidut lainat vai niitä vastaavat hallinnointioikeudet. |

|

4.2 |

Rahalaitokset toimittavat euroalueen muiden jäsenvaltioiden kotimaisten erityisyhteisöjen puolesta hallinnoitavista lainoista lisäerittelyt, joissa hallinnoidut lainat lasketaan erikseen yhteen kunkin sellaisen jäsenvaltion osalta, jossa jollakin erityisyhteisöllä on kotipaikka. |

|

4.3 |

Kansalliset keskuspankit voivat kerätä 6 artiklan b kohdassa tarkoitetut tiedot tai osan niistä erityisyhteisöittäin kotimaisilta rahalaitoksilta, jotka toimivat arvopaperistettujen lainojen hallinnoijina. Jos kansallinen keskuspankki katsoo, että 4.4 jaksossa tarkoitetut tiedot ja 4.2 jaksossa tarkoitetut erittelyt voidaan kerätä näin erityisyhteisöittäin, se ilmoittaa rahalaitoksille, vaaditaanko 4.1 ja 4.2 jaksossa tarkoitettujen tietojen antamista, ja mikäli vaaditaan, missä määrin niitä vaaditaan. |

5. IAS 39:ää, IFRS 9:ää tai samankaltaisia kansallisia kirjanpitosääntöjä soveltavia rahalaitoksia koskevat tilastointiin liittyvät tiedonantovaatimukset

|

5.1 |

IAS 39:ää, IFRS 9:ää tai samankaltaisia kansallisia sääntöjä soveltavat rahalaitokset ilmoittavat taulukossa 5 olevan 5 osan mukaisesti kuukauden lopun kantatiedot lainoista, jotka on luovutettu arvopaperistamalla ja joita ei ole poistettu kantatiedoista. |

|

5.2 |

Rahalaitokset, joihin sovelletaan 9 artiklan 6 kohdassa tarkoitettua poikkeusta, ilmoittavat vuosineljänneksen lopun kantatiedot lainoista, jotka on luovutettu arvopaperistamalla ja jotka on poistettu kantatiedoista mutta jotka on edelleen otettu taseeseen taulukossa 5 olevan 5 osan mukaisesti. |

6 OSA

Pieniä luottolaitoksia koskeva yksinkertaistettu raportointi

Luottolaitokset, joihin sovelletaan 9 artiklan 1 kohdan d alakohdassa tarkoitettuja poikkeuksia, voidaan vapauttaa seuraavista vaatimuksista:

|

1. |

Edellä 2 osan 4 jaksossa tarkoitetusta valuuttakohtaisesta erittelystä. |

|

2. |

Siitä vaatimuksesta, että ilmoitetaan erikseen

|

|

3. |

Edellä 3 osan 3 jaksossa tarkoitetusta sektorikohtaisesta erittelystä. |

|

4. |

Edellä 3 osan 4 jaksossa tarkoitetusta maakohtaisesta erittelystä. |

|

5. |

Edellä 3 osan 5 jaksossa tarkoitetusta valuuttakohtaisesta erittelystä. |

Nämä luottolaitokset saattavat lisäksi täyttää 2, 5 ja 6 osassa tarkoitetut tilastointiin liittyvät tiedonantovaatimukset ilmoittamalla tiedot vain vuosineljänneksittäin ja 7 artiklan 3 kohdassa neljännesvuositilastojen osalta edellytettyjen määräaikojen mukaisesti.

7 OSA

Yhteenveto

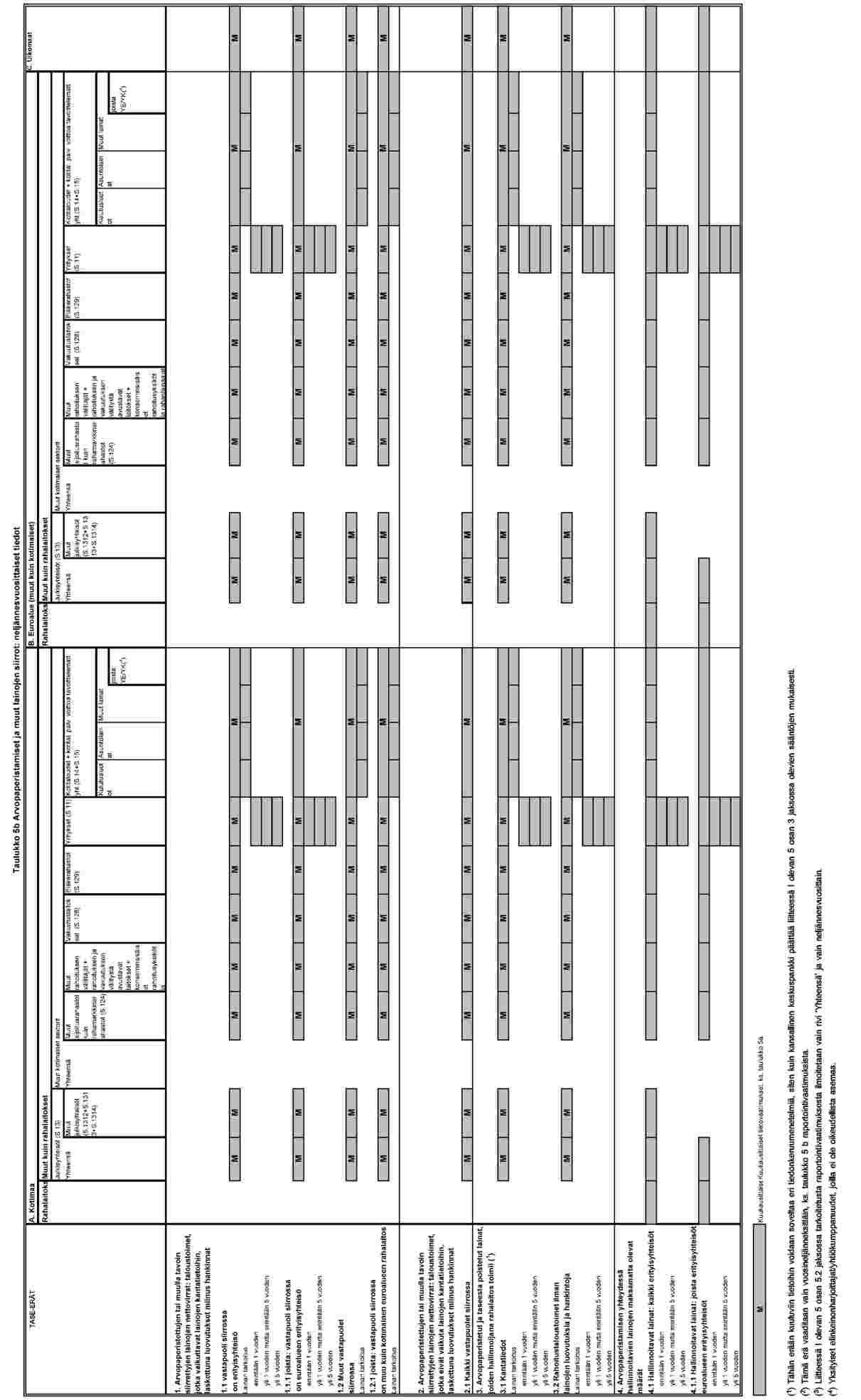

Yhteenveto rahalaitossektorin yhteenlaskettua tasetta varten tarvittavista erittelyistä (1)

|

INSTRUMENTTI- JA MATURITEETTILUOKAT |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

TASE-ERÄT |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

VASTAAVAA |

VASTATTAVAA |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

VASTAPUOLET JA TARKOITUSLUOKAT |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

VASTAAVAA |

VASTATTAVAA |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

VALUUTAT |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

(1) Kuukausikohtaiset erittelyt ovat lihavoituina ja neljännesvuosikohtaiset erittelyt normaalilla tekstityypillä.

(2) Kuukausittaiset maturiteettierittelyt liittyvät vain tärkeimmille muille kotimaisille sektoreille kuin euroalueen jäsenvaltioiden rahalaitoksille ja julkisyhteisöille annettuihin lainoihin. Vastaavat euroalueen jäsenvaltioiden muille julkisyhteisöille kuin valtionhallinnolle annettujen lainojen maturiteettierittelyt tehdään vuosineljänneksittäin.

(3) Kuukausittainen maturiteettierittely koskee vain hallussa olevia euroalueella sijaitsevien rahalaitosten liikkeeseen laskemia arvopapereita. Neljännesvuosittain vaaditaan tiedot hallussa olevista euroalueella sijaitsevien muiden kuin rahalaitosten liikkeeseen laskemista arvopapereista jaoteltuina maturiteetiltaan ”enintään vuoden” ja ”yli vuoden” pituisiin papereihin.

(4) Vain ulkomailla olevien osalta.

(5) Erän ”irtisanomisehtoiset talletukset, joiden irtisanomisaika on yli 2 vuotta” ilmoittaminen on toistaiseksi vapaaehtoista.

(6) Kuukausittaista erittelyä alasektoreittain vaaditaan lainojen ja talletusten osalta.

(7) Lainojen osalta lisäerittely tarkoituksen mukaan sisältyy alasektoriin S.14 + S.15. Lisäksi vain muutamista instrumenteista edellytetään vielä ”joista”-erittelyjä joidenkin alasektorien osalta: ”joista keskusvastapuolet” ja ”joista erityisyhteisöt” alasektorin S.125 osalta; ”joista yksityiset elinkeinonharjoittajat/yhtiökumppanuudet, joilla ei ole oikeudellista asemaa” alasektorille S.14 myönnettyjen lainojen osalta; ”joista kiinteistövakuudelliset” alasektorien S.11 ja S.14 + S.15 lainojen osalta (vain neljännesvuosittain).

(8) Neljännesvuosikohtainen erittely valuutoittain kustakin muusta jäsenvaltiosta edellytetään vain erikseen ilmoitettujen erien osalta.

LIITE II

KONSOLIDOINTIPERIAATTEET JA MÄÄRITELMÄT

1 OSA

Konsolidointi saman jäsenvaltion tilastoinnissa

|

1. |

Kussakin jäsenvaltiossa, jonka rahayksikkö on euro, (jäljempänä ’euroalueen jäsenvaltio’) tiedonantajien joukko koostuu rahalaitoksista, jotka on lueteltu tilastoinnissa käytettävässä rahalaitosluettelossa ja jotka ovat euroalueen jäsenvaltioiden alueella kotimaisia (1). Niitä ovat

Tilastoinnissa offshore-rahoituskeskuksissa sijaitsevien laitosten kotipaikaksi katsotaan keskusten sijaintipaikka. |

|

2. |

Tilastointia varten rahalaitokset konsolidoivat kaikkien samassa jäsenvaltiossa sijaitsevien kotimaisten toimipaikkojensa (rekisteröity toimipaikka tai päätoimipaikka ja/tai sivukonttorit) liiketoiminnan. Tilastoinnissa ei sallita kansalliset rajat ylittävää konsolidointia.

|

2 OSA

Instrumenttiluokkien määritelmät

|

1. |

Tässä taulukossa esitetään yksityiskohtaiset vakiokuvaukset instrumenttiluokista, jotka kansalliset keskuspankit muokkaavat kansallisella tasolla sovellettaviksi luokiksi tämän asetuksen mukaisesti. Taulukko ei ole yksittäisten rahoitusinstrumenttien luettelo, eivätkä kuvaukset ole tyhjentäviä. Määritelmissä viitataan EKT 2010:een. |

|

2. |

Alkuperäinen maturiteetti eli maturiteetti liikkeeseenlaskun yhteydessä tarkoittaa rahoitusinstrumentin kiinteää määräaikaa, jota ennen sitä ei voida lunastaa (esim. velkapaperit) tai jota aikaisemmasta lunastuksesta seuraa jonkinlainen seuraamus (esim. tietyntyyppiset talletukset). Irtisanomisaika alkaa siitä hetkestä, jona instrumentin haltija ilmoittaa aikomuksestaan lunastaa instrumentin, ja päättyy sinä päivänä, jona haltija voi vaihtaa instrumentin rahaksi ilman seuraamuksia. Rahoitusinstrumentit luokitellaan irtisanomisajan mukaan vain silloin, kun niillä ei ole sovittua maturiteettia. |

|

3. |

Rahoitussaamiset voidaan erotella toisistaan jälkimarkkinakelpoisuuden perusteella. Saaminen on jälkimarkkinakelpoinen, jos sen omistajuus on helposti siirrettävissä yhdeltä yksiköltä toiselle luovutuksen tai nimisiirron avulla tai johdannaisten tapauksessa korvaamalla se vastakkaisella sopimuksella. Kaikilla rahoitusinstrumenteilla voidaan käydä kauppaa, mutta jälkimarkkinakelpoiset instrumentit on tarkoitettu kaupankäyntiin pörssissä tai kahdenvälisillä markkinoilla, vaikkei jälkimarkkinakelpoisuus edellytäkään varsinaista kaupankäyntiä. Taulukko Instrumenttiluokat SAAMISTEN LUOKAT

VELKALUOKAT

|

3 OSA

Sektorien määritelmät

Sektoriluokitus perustuu EKT 2010:een. Tässä taulukossa esitetään yksityiskohtaiset vakiokuvaukset sektoreista, jotka kansalliset keskuspankit muokkaavat kansallisiksi luokiksi tämän asetuksen mukaisesti. Euroalueella sijaitsevat vastapuolet eritellään sektorikohtaisesti EKP:n ylläpitämien, tilastoinnissa käytettävien luetteloiden mukaisesti ja käyttämällä vastapuolien tilastollista luokittelua koskevia ohjeita, jotka sisältyvät EKP:n käsikirjaan ”Monetary financial institutions and markets statistics sector manual: Guidance for the statistical classification of customers”. Euroalueen ulkopuolella sijaitsevista luottolaitoksista käytetään nimitystä ”pankit” eikä ”rahalaitokset”. Samoin käsite ”muut kuin rahalaitokset” koskee vain jäsenvaltioita. Niiden maiden osalta, joiden rahayksikkö ei ole euro, käytetään käsitettä ”muut kuin pankit”.

Taulukko

Sektorien määritelmät

|

Sektori |

Määritelmä |

|

Rahalaitokset |

Ks. 1 artikla. |

|

Julkisyhteisöt |

Julkisyhteisösektoriin (S.13) luetaan kaikki institutionaaliset yksiköt, jotka ovat markkinattomia tuottajia ja joiden tuotos on tarkoitettu yksilölliseen tai kollektiiviseen kulutukseen ja jotka rahoitetaan muihin sektoreihin kuuluvien yksiköiden suorittamin pakollisin maksuin, ja pääasiallisesti kansantulon ja -varallisuuden uudelleenjakoa harjoittavat institutionaaliset yksiköt (EKT 2010, kohdat 2.111–2.113). |

|

Valtionhallinto |

Tähän alasektoriin (S.1311) luetaan kaikki valtion ministeriöt ja keskusvirastot, joiden toimivalta normaalisti ulottuu koko talousalueelle, ei kuitenkaan sosiaaliturvarahastojen hallintoa (EKT 2010, kohta 2.114). |

|

Osavaltiohallinto |

Tähän alasektoriin (S.1312) luetaan julkisen hallinnon elimet, jotka ovat erillisiä institutionaalisia yksiköitä ja hoitavat joitakin julkisen hallinnon tehtäviä valtionhallintoa alemmalla mutta paikallishallintoa ylemmällä tasolla, ei kuitenkaan sosiaaliturvarahastojen hallintoa (EKT 2010, kohta 2.115). |

|

Paikallishallinto |

Tähän alasektoriin (S.1313) luetaan julkisen hallinnon elimet, joiden toimivalta ulottuu ainoastaan talousalueen paikalliseen osaan, ei kuitenkaan sosiaaliturvarahastojen paikallisia laitoksia (EKT 2010, kohta 2.116). |

|

Sosiaaliturvarahastot |

Sosiaaliturvarahastojen alasektoriin (S.1314) luetaan ne valtionhallinnon, osavaltiohallinnon ja paikallishallinnon institutionaaliset yksiköt, joiden pääasiallista toimintaa on sosiaalietuuksien tuottaminen ja jotka täyttävät molemmat seuraavista kahdesta kriteeristä: a) lain tai asetuksen mukaan tietyt väestöryhmät ovat velvollisia osallistumaan järjestelmään tai maksamaan sosiaaliturvamaksuja; ja b) julkisyhteisö vastaa – riippumattomasti tehtävästään valvovana elimenä tai työnantajana – laitoksen hallinnosta maksuja ja etuuksia koskevissa ratkaisuissa ja hyväksymisessä. (EKT 2010, kohta 2.117). |

|

Muut sijoitusrahastot kuin rahamarkkinarahastot |

Sijoitusrahastot, sellaisina kuin ne määritellään asetuksessa (EU) N:o 1073/2013 (EKP/2013/38). Tähän alasektoriin luetaan kaikki yhteissijoitusyritykset, rahamarkkinarahastoja lukuun ottamatta, jotka sijoittavat rahoitusvaroihin tai muihin kuin rahoitusvaroihin ja joiden tavoitteena on yleisöltä kerätyn pääoman sijoittaminen. |

|

Muut rahoituksen välittäjät kuin vakuutuslaitokset ja eläkerahastot + rahoituksen ja vakuutuksen välitystä avustavat laitokset + konserninsisäiset rahoitusyksiköt ja rahanlainaajat |

Muiden rahoituksen välittäjien kuin vakuutuslaitosten ja eläkerahastojen alasektori (S.125) koostuu kaikista rahoitusalan yrityksistä ja yritysmäisistä yhteisöistä, jotka pääasiallisesti välittävät rahoitusta ottamalla velkaa muussa muodossa kuin valuuttana, talletuksina (tai talletusten läheisinä vastineina), sijoitusrahasto-osuuksina tai liittyen vakuutus-, eläke- ja standarditakausvastuisiin institutionaalisilta yksiköiltä (EKT 2010, kohdat 2.86–2.94). Rahoituksen ja vakuutuksen välitystä avustavien laitosten alasektori (S.126) koostuu kaikista rahoitusalan yrityksistä ja yritysmäisistä yhteisöistä, jotka pääasiallisesti harjoittavat rahoituksen välitykseen läheisesti liittyviä toimintoja mutta eivät itse ole rahoituksen välittäjiä. Myös pääkonttorit, joiden kaikki tai useimmat tytäryhtiöt ovat rahoituslaitoksia, luokitellaan tähän alasektoriin (EKT 2010, kohdat 2.95–2.97). Konserninsisäisten rahoitusyksiköiden ja rahanlainaajien alasektori (S.127) koostuu kaikista sellaisista rahoitusalan yrityksistä ja yritysmäisistä yhteisöistä, jotka eivät välitä rahoitusta eivätkä tuota rahoituksen välitystä avustavia palveluja ja joiden varoja tai velkoja ei valtaosin vaihdeta avoimilla markkinoilla. Tähän alasektoriin kuuluvat hallintayhtiöt, joiden hallussa on määräysvaltaan oikeuttavia osuuksia tytäryhtiöiden ryhmän pääomasta ja joiden pääasiallista toimintaa on ryhmän omistaminen ilman että ne tuottaisivat muita palveluja yrityksille, joiden pääoma on omistuksen kohteena; toisin sanoen hallintayhtiöt eivät hallinnoi eivätkä johda muita yksiköitä (EKT 2010, kohdat 2.98–2.99). |

|

Vakuutuslaitokset |

Vakuutuslaitosten alasektori (S.128) koostuu kaikista rahoitusalan yrityksistä ja yritysmäisistä yhteisöistä, joiden pääasiallista toimintaa on riskien hallintaan liittyvän rahoituksen välitys ensivakuutuksen tai jälleenvakuutuksen muodossa (EKT 2010, kohdat 2.100–2.104). |

|

Eläkerahastot |

Eläkerahastojen alasektori (S.129) koostuu kaikista rahoitusalan yrityksistä ja yritysmäisistä yhteisöistä, jotka pääasiallisesti ovat vakuutettujen henkilöiden sosiaalisten riskien ja tarpeiden hallintaan liittyvän rahoituksen välittäjiä (sosiaalivakuutus). Sosiaalivakuutusjärjestelminä eläkerahastot tarjoavat eläketuloja ja usein etuuksia, joita maksetaan kuoleman tai työkyvyttömyyden johdosta (EKT 2010, kohdat 2.105–2.110). |

|

Yritykset |

Yrityssektori (S.11) käsittää itsenäisinä oikeushenkilöinä pidettävät institutionaaliset yksiköt, jotka ovat markkinatuottajia ja joiden pääasiallinen toiminta on tavaroiden ja palveluiden (paitsi rahoituspalveluiden) tuotanto. Tämä sektori sisältää myös muuta kuin rahoitustoimintaa harjoittavat yritysmäiset yhteisöt (EKT 2010, kohdat 2.45–2.54). |

|

Kotitaloudet ja kotitalouksia palvelevat voittoa tavoittelemattomat yhteisöt |

Kotitaloussektori (S.14) kattaa henkilöt tai henkilöryhmät kuluttajina ja markkinatavaroita ja rahoitus- ja muita palveluita tuottavina yrittäjinä (markkinatuottajina), jos tavaroiden ja palveluiden tuotanto ei ole erillisten yritysmäisinä yhteisöinä käsiteltyjen yksiköiden toimintaa. Kotitaloussektoriin luetaan myös henkilöt tai henkilöryhmät tavaroiden ja muiden kuin rahoituspalveluiden tuottajina omaa loppukäyttöä varten (EKT 2010, kohdat 2.118–2.128). Kotitalouksia palvelevien voittoa tavoittelemattomien yhteisöjen (KPVTY) sektori (S.15) koostuu voittoa tavoittelemattomista yhteisöistä, jotka ovat kotitalouksia palvelevia erillisiä juridisia yksiköitä ja yksityisiä markkinattomia tuottajia. Niiden pääasialliset varat ovat kuluttajakotitalouksilta saatuja käteis- tai luontoismuotoisia vapaaehtoisia maksuja, julkisyhteisöjen suorittamia maksuja ja omaisuustuloja (EKT 2010, kohdat 2.129–2.130). |

|

Yksityiset elinkeinonharjoittajat ja yhtiökumppanuudet, joilla ei ole oikeudellista asemaa (”Kotitalouksien” alasektori) |

Yksityiset elinkeinonharjoittajat ja yhtiökumppanuudet, joilla ei ole itsenäistä oikeudellista asemaa, muut kuin yritysmäiset yhteisöt, ja jotka ovat markkinatuottajia. (EKT 2010, kohta 2.119d). |

(1) Tämän liitteen taulukoissa EKP luokitellaan sen maan kotimaiseksi rahalaitokseksi, jossa se fyysisesti sijaitsee.

(2) Tytäryhtiöt ovat erillisiä yhtiöitä, joissa toisella yhteisöllä on osake-enemmistö tai täysi omistus, kun taas sivukonttorit eivät ole erillisiä yhtiöitä (ts. niillä ei ole itsenäistä oikeudellista asemaa) ja emoyhtiö omistaa ne kokonaan.

LIITE III

VÄHIMMÄISVARANTOVELVOITTEIDEN SOVELTAMINEN JA SIIHEN LIITTYVÄT ERITYISSÄÄNNÖT

1 OSA

Luottolaitosten vähimmäisvarantovelvoitteet: yleissäännöt

|

1. |

Tähdellä (*) merkittyjä liitteessä I olevan taulukon 1 soluja käytetään varantopohjan laskemisessa. Velkapapereiden osalta luottolaitosten on joko osoitettava varantopohjasta vähennettävät velkansa tai tehtävä Euroopan keskuspankin (EKP) määrittämän kiinteän prosenttimäärän suuruinen vakiovähennys. Vain vähimmäisvarantovelvoitteen alaisten luottolaitosten on ilmoitettava kuvioitujen solujen mukaiset tiedot. |

|

2. |