|

17.12.2009

|

ET

|

Euroopa Liidu Teataja

|

L 335/1

|

EUROOPA PARLAMENDI JA NÕUKOGU DIREKTIIV 2009/138/EÜ,

25. november 2009,

kindlustus- ja edasikindlustustegevuse alustamise ja jätkamise kohta (Solventsus II)

(uuesti sõnastatud)

(EMPs kohaldatav tekst)

EUROOPA PARLAMENT JA EUROOPA LIIDU NÕUKOGU,

võttes arvesse Euroopa Ühenduse asutamislepingut, eriti selle artikli 47 lõiget 2 ja artiklit 55,

võttes arvesse komisjoni ettepanekut,

võttes arvesse Euroopa Majandus- ja Sotsiaalkomitee arvamust (1),

pärast konsulteerimist Regioonide Komiteega,

toimides asutamislepingu artiklis 251 sätestatud korras (2)

ning arvestades järgmist:

|

(1)

|

Esimesesse nõukogu 24. juuli 1973. aasta direktiivi 73/239/EMÜ (otsekindlustustegevuse, välja arvatud elukindlustustegevuse alustamise ja jätkamisega seotud õigus- ja haldusnormide kooskõlastamise kohta), (3) nõukogu 30. mai 1978. aasta direktiivi 78/473/EMÜ (ühenduse kaaskindlustust käsitlevate õigusnormide kooskõlastamise kohta), (4) nõukogu 22. juuni 1987. aasta direktiivi 87/344/EMÜ (kohtukulude kindlustusega seotud õigusnormide kooskõlastamise kohta), (5) teise nõukogu 22. juuni 1988. aasta direktiivi 88/357/EMÜ (otsekindlustustegevusega, välja arvatud elukindlustustegevusega seotud õigusnormide kooskõlastamise kohta, millega nähakse ette sätted teenuste osutamise vabaduse tegeliku kasutamise hõlbustamiseks), (6) nõukogu 18. juuni 1992. aasta direktiivi 92/49/EMÜ (otsekindlustustegevusega, välja arvatud elukindlustustegevusega seotud õigusnormide kooskõlastamise kohta (kolmas kahjukindlustuse direktiiv)), (7) Euroopa Parlamendi ja nõukogu 27. oktoobri 1998. aasta direktiivi 98/78/EÜ (kindlustusandjate gruppi kuuluvate kindlustusseltside täiendava järelevalve kohta), (8) Euroopa Parlamendi ja nõukogu 19. märtsi 2001. aasta direktiivi 2001/17/EÜ (kindlustusseltside saneerimise ja likvideerimise kohta), (9) Euroopa Parlamendi ja nõukogu 5. novembri 2002. aasta direktiivi 2002/83/EÜ (elukindlustuse kohta) (10) ning Euroopa Parlamendi ja nõukogu 16. novembri 2005. aasta direktiivi 2005/68/EÜ (mis käsitleb edasikindlustust) (11) tuleb teha olulisi muudatusi. Selguse huvides tuleks kõnealused direktiivid uuesti sõnastada.

|

|

(2)

|

Kindlustus- ja edasikindlustustegevuse alustamise ja jätkamise hõlbustamiseks on vaja kõrvaldada kõige suuremad erinevused kindlustus- ja edasikindlustusandjate suhtes kohaldatavaid sätteid sisaldavate liikmesriikide õigusaktide vahel. Seetõttu tuleks kindlustus- ja edasikindlustusandjate jaoks sätestada õigusraamistik, mis reguleeriks nende kindlustustegevust kogu siseturul, tehes seeläbi ühenduses peakontorit omavatel kindlustus- ja edasikindlustusandjatel kohustuste täitmise ja ühenduses esinevate riskide katmise lihtsamaks.

|

|

(3)

|

Siseturu nõuetekohase toimimise huvides tuleks sätestada kooskõlastatud eeskirjad, mis käsitlevad järelevalvet kindlustuskonsolideerimisgruppide üle ning, võlausaldajate kaitsmise eesmärgil, kindlustusandjate tervendamis- ning lõpetamismenetlusi.

|

|

(4)

|

Käesoleva direktiiviga kehtestatud süsteem ei peaks hõlmama teatavaid kindlustusteenuseid osutavaid ettevõtjaid nende suuruse, õigusliku seisundi, olemuse (sest nad on tihedalt seotud riiklike kindlustussüsteemidega) või nende osutatavate eriomaste teenuste tõttu. Lisaks on soovitav jätta välja mõne liikmesriigi teatavad asutused, kes tegutsevad üksnes väga piiratud sektoris ja kelle tegevus piirdub vastavalt seadusele konkreetse territooriumi või kindlaks määratud isikutega.

|

|

(5)

|

Käesoleva direktiivi reguleerimisalast jäetakse välja teatavatele tingimustele (sh nõudele, et kindlustusmaksete brutosumma peab olema alla 5 miljoni euro) vastavad väga väikesed kindlustusandjad. Siiski peaks kõigi praeguste direktiivide kohaselt tegevusluba omavate kindlustus- ja edasikindlustusandjate tegevusluba säilima ka käesoleva direktiivi rakendamisel. Käesoleva direktiivi reguleerimisalast välja jäetud kindlustus- ja edasikindlustusandjatel peaks olema võimalik kasutada neile asutamislepinguga antud põhivabadusi. Nendel kindlustus- ja edasikindlustusandjatel on võimalik taotleda käesoleva direktiivi alusel ette nähtud ühtset tegevusluba.

|

|

(6)

|

Liikmesriikidel peaks olema võimalik nõuda käesoleva direktiivi reguleerimisalast välja jäetud kindlustuse või edasikindlustusega tegelevatelt ettevõtjatelt registreerimist. Liikmesriigid võivad teostada nende ettevõtjate üle usaldatavusnormatiivide täitmise ja õiguslikku järelevalvet.

|

|

(7)

|

Nõukogu 24. aprilli 1972. aasta direktiivis 72/166/EMÜ (mootorsõidukite kasutamise tsiviilvastutuskindlustust ja sellise vastutuse kindlustamise kohustuse täitmist käsitlevate liikmesriikide õigusaktide ühtlustamise kohta), (12) seitsmendas nõukogu 13. juuni 1983. aasta direktiivis 83/349/EMÜ (mis põhineb asutamislepingu artikli 54 lõike 3 punktil g ja käsitleb konsolideeritud aastaaruandeid), (13) teises nõukogu 30. detsembri 1983. aasta direktiivis 84/5/EMÜ (mootorsõidukite kasutamise tsiviilvastutuskindlustust käsitlevate liikmesriikide õigusaktide ühtlustamise kohta), (14) Euroopa Parlamendi ja nõukogu 21. aprilli 2004. aasta direktiivis 2004/39/EÜ (finantsinstrumentide turgude kohta) (15) ning Euroopa Parlamendi ja nõukogu 14. juuni 2006. aasta direktiivis 2006/48/EÜ (krediidiasutuste asutamise ja tegevuse kohta) (16) on sätestatud raamatupidamise, liikluskindlustuse, finantsinstrumentide ja krediidiasutuste valdkonna üldeeskirjad ning mõisted. Mõnda kõnealustes direktiivides määratletud mõistet on asjakohane kasutada ka käesolevas direktiivis.

|

|

(8)

|

Kindlustus- või edasikindlustustegevuse alustamiseks peaks olema eelnev luba. Seetõttu on vaja kehtestada kõnealuse loa andmise ja sellest keeldumise tingimused ning kord.

|

|

(9)

|

Käesoleva direktiiviga kehtetuks tunnistatud direktiivid ei kehtestanud eeskirju edasikindlustustegevuse ulatuse kohta, mille teostamiseks kindlustusandja võib tegevusloa saada. Sellekohaste eeskirjade kehtestamine on liikmesriikide otsustada.

|

|

(10)

|

Käesoleva direktiivi viited kindlustus- ja edasikindlustusandjatele peaksid hõlmama ka emaettevõtja riske kindlustavaid tütarettevõtjaid ja emaettevõtja riske edasi kindlustavaid tütarettevõtjad, välja arvatud juhul, kui selliste ettevõtjate suhtes kehtivad erisätted.

|

|

(11)

|

Kuna käesolev direktiiv on peamine siseturu toimimise saavutamise vahend, tuleks päritoluliikmesriigis loa saanud kindlustus- ja edasikindlustusandjatel lubada jätkata filiaale asutades või teenuseid osutades oma mis tahes tegevust või kõiki tegevusi kõikjal ühenduses. Seetõttu tuleks kehtivaid eeskirju ühtlustada, mis on vajalik ja piisav lubade andmise ja järelevalvesüsteemide ning seega ühtse, kogu ühenduses kehtiva loa vastastikuseks tunnustamiseks ning mis võimaldab päritoluliikmesriigil teostada järelevalvet kindlustus- või edasikindlustusandja üle.

|

|

(12)

|

Euroopa Parlamendi ja nõukogu 16. mai 2000. aasta direktiivis 2000/26/EÜ (mootorsõidukite kasutamise tsiviilvastutuskindlustust käsitlevate liikmesriikide õigusaktide ühtlustamise kohta (neljas liikluskindlustuse direktiiv)) (17) on sätestatud nõuete lahendamise eest vastutavate esindajate ametisse määramise eeskirjad. Kõnealuseid eeskirju tuleks kohaldada käesolevas direktiivis.

|

|

(13)

|

Edasikindlustusandjate eesmärgid peaksid piirduma edasikindlustuse ja sellega seotud tegevustega. Kõnealune nõue ei tohiks takistada edasikindlustusandjal tegeleda selliste tegevustega, nagu klientide statistiline või kindlustusmatemaatiline nõustamine, riskianalüüs või uuringud. Siia hulka võivad kuuluda ka valdusettevõtja ülesanded ja tegevus, mis on seotud finantssektori tegevustega Euroopa Parlamendi ja nõukogu 16. detsembri 2002. aasta direktiivi 2002/87/EÜ (milles käsitletakse finantskonglomeraati kuuluvate krediidiasutuste, kindlustusseltside ja investeerimisühingute täiendavat järelevalvet) (18) artikli 2 lõike 8 tähenduses. Igal juhul ei võimalda kõnealune nõue tegeleda pangandus- ja finantstegevustega, mis ei ole seotud edasikindlustustegevusega.

|

|

(14)

|

Kindlustusvõtja kaitsmise eeltingimus on, et kindlustus- ja edasikindlustusandjate suhtes kehtestataks tõhusad maksevõimelisuse nõuded, mis toovad kaasa kapitali tulemusliku paigutamise Euroopa Liidus. Turu arengut arvesse võttes praegusest süsteemist enam ei piisa. Seetõttu on vaja kehtestada uus reguleeriv raamistik.

|

|

(15)

|

Kooskõlas riskijuhtimise viimase aja suundumustega, võttes arvesse Rahvusvahelise kindlustusjärelevalve ameti, Rahvusvahelise raamatupidamisstandardite nõukogu ja Rahvusvahelise Aktuaaride Liidu seisukohti ning kooskõlas muude finantssektorite viimase aja suundumustega tuleks kasutusele võtta majanduslik riskipõhine lähenemisviis, mis motiveerib kindlustus- ja edasikindlustusandjaid oma riske õigesti hindama ja juhtima. Õigusakte tuleks ühtlustada, sätestades konkreetsed varade ja kohustuste, sh kindlustustehniliste eraldiste hindamise eeskirjad.

|

|

(16)

|

Kindlustamise ja edasikindlustamise reguleerimise ja nende valdkondade üle teostatava järelevalve peaeesmärk on kindlustusvõtjate ja soodustatud isikute asjakohane kaitse. Soodustatud isiku all mõistetakse mis tahes füüsilist või juriidilist isikut, kellel on kindlustuslepingust tulenevad õigused. Kindlustamise ja edasikindlustamise reguleerimise ja nende üle teostatava järelevalve muud eesmärgid, mida tuleks samuti arvesse võtta, kuid mis ei tohiks kahjustada peaeesmärki, on tagada finantsstabiilsus ning õiglaste ja stabiilsete turgude olemasolu.

|

|

(17)

|

Käesoleva direktiiviga kehtestatav maksevõimerežiim tagab eeldatavasti kindlustusvõtjate veelgi parema kaitse. See eeldab liikmesriikidelt järelevalveasutustele vahendite eraldamist käesolevas direktiivis sätestatud kohustuste täitmiseks. See hõlmab kogu vajalikku suutlikkust, sealhulgas finants- ja inimressursse.

|

|

(18)

|

Seetõttu peaksid liikmesriikide järelevalveasutuste käsutuses olema kõik vahendid, mis on vajalikud, et tagada kindlustus- ja edasikindlustusandjate nõuetekohane tegutsemine kogu ühenduses, toimugu see siis asutamisõiguse või teenuste osutamise vabaduse alusel. Tõhusa järelevalve tagamiseks peaksid kõik järelevalveasutuste meetmed olema proportsionaalsed kindlustus- ja edasikindlustusandjate tegevusest tulenevate riskide laadi ja keerukusega, olenemata asjaomase kindlustus- või edasikindlustusandja mõjust üldisele finantsstabiilsusele turul.

|

|

(19)

|

Käesolev direktiiv ei tohiks olla väikestele ja keskmise suurusega kindlustusandjatele liiga koormav. Üks võimalus selle eesmärgi saavutamiseks on proportsionaalsuse põhimõtte nõuetekohane rakendamine. Seda põhimõtet tuleks kohaldada nii kindlustus- ja edasikindlustusandjate suhtes kehtivate nõuete kui ka järelevalvevolituste rakendamise suhtes.

|

|

(20)

|

Eelkõige ei tohiks käesolev direktiiv olla liiga koormav kindlustusandjatele, kes on spetsialiseerunud teatud liiki kindlustuse pakkumisele või teatud tüüpi klientidele teenuste pakkumisele, ning seejuures tuleks arvestada, et sellisest spetsialiseerumisest võib olla kasu, et hallata riske tõhusalt ja tulemuslikult. Selle eesmärgi saavutamiseks ja proportsionaalsuse põhimõtte nõuetekohaseks kohaldamiseks tuleks ühtlasi ette näha, et kindlustusandjatel lubatakse kasutada solventsuskapitalinõude standardvalemis riskikomponentide arvutamisel kasutatud näitajate kalibreerimisel oma andmeid.

|

|

(21)

|

Käesolev direktiiv peaks arvesse võtma ka emaettevõtja riske kindlustava tütarettevõtja ja emaettevõtja riske edasi kindlustava tütarettevõtja eripära. Kuna need ettevõtjad kindlustavad ainult selle tööstus- või ärigrupi riske, kuhu nad kuuluvad, tuleks välja töötada proportsionaalsuse põhimõttega kooskõlas olevad sobivad lähenemisviisid, milles peegelduvad nende tegevuse iseloom, ulatus ja keerukus.

|

|

(22)

|

Edasikindlustustegevuse järelevalves tuleks võtta arvesse edasikindlustustegevuse erijooni, eeskätt selle globaalset iseloomu ja asjaolu, et kindlustusvõtjad on ise kindlustus- või edasikindlustusandjad.

|

|

(23)

|

Järelevalveasutused peaksid saama kindlustus- ja edasikindlustusandjatelt järelevalve teostamiseks vajalikku teavet, sealhulgas vajaduse korral kindlustus- või edasikindlustusandja poolt finantsaruannetes, börsilelaskmise raames või muude õiguslike või regulatiivsete nõuete alusel avalikustatud teavet.

|

|

(24)

|

Päritoluliikmesriigi järelevalveasutused peaksid vastutama kindlustus- ja edasikindlustusandjate majandusliku olukorra jälgimise eest. Selleks peaksid nad tegema regulaarseid kontrolle ja hindamisi.

|

|

(25)

|

Järelevalveasutustel peaks olema võimalik arvesse võtta niisuguste vabatahtlike tegevusjuhendite ja läbipaistvuse tagamise juhendite mõju riski- ja varahaldusele, millest peavad kinni reguleerimata või alternatiivsete investeerimisvahenditega tegelevad asjaomased institutsioonid.

|

|

(26)

|

Selleks et kindlustussektorile esitatavad kvantitatiivsed nõuded oleksid piisavad, tuleks alustada solventsuskapitalinõudest. Seetõttu peaks järelevalveasutustel olema õigus kehtestada lisaks solventsuskapitalinõudele lisakapitalinõue ainult käesolevas direktiivis loetletud eriolukordade puhul pärast järelevalvemenetlusi. Solventsuskapitalinõude standardvalemi eesmärk on kajastada enamiku kindlustus- ja edasikindlustusandjate riskiprofiili. Siiski võib esineda juhtumeid, kus standarditud lähenemisviis ei kajasta piisavalt kindlustus- või edasikindlustusandja väga spetsiifilist riskiprofiili.

|

|

(27)

|

Lisakapitalinõude kehtestamine on erandlik meede, mis tähendab, et see peaks jääma äärmuslikuks vahendiks, mida kasutatakse juhul, kui teised järelevalvemeetmed ei osutu tõhusaks või sobivaks. Lisaks tuleks mõistet erandlik mõista iga kindlustus- või edasikindlustusandja konkreetsest olukorrast lähtudes, mitte seoses kindlal turul kehtestatud lisakapitalinõuete hulgaga.

|

|

(28)

|

Lisakapitalinõue peaks kehtima, kuni selle kehtestamise tinginud puudused on kõrvaldatud. Osalise või täieliku sisemudeli märkimisväärsete puuduste või tõsiste haldusvigade korral peaksid järelevalveasutused tagama, et asjaomane kindlustus- või edasikindlustusandja teeb kõik endast oleneva, et kõrvaldada puudused, mille tõttu kehtestati lisakapitalinõue. Kui standardmeetod ei kajasta piisavalt kindlustus- või edasikindlustusandja konkreetset riskiprofiili, võib lisakapitalinõue jääda siiski kehtima järjestikusteks aastateks.

|

|

(29)

|

Mõnda riski saab nõuetekohaselt vältida pigem haldusnõuete kui solventsuskapitalinõudega sätestatud kvantitatiivsete tingimuste abil. Seetõttu on tõhus haldussüsteem kindlustusandja nõuetekohase juhtimise ja õigusliku raamistiku seisukohalt esmatähtis.

|

|

(30)

|

Juhtimissüsteem hõlmab selliseid funktsioone nagu riskijuhtimine, õigusaktidele vastavuse tagamine, siseaudit ja kindlustusmatemaatiline funktsioon.

|

|

(31)

|

Funktsioon tähendab haldussuutlikkust tagada konkreetsete juhtimisülesannete täitmine. Konkreetse funktsiooni sõnastamine ei võta kindlustus- või edasikindlustusandjalt võimalust vabalt otsustada, kuidas seda funktsiooni praktikas täita, kui käesolevas direktiivis ei ole sätestatud teisiti. See ei tohiks kaasa tuua põhjendamatult koormavaid nõudeid, kuna arvesse tuleb võtta kindlustus- või edasikindlustusandja tegevuse iseloomu, ulatust ja keerukust. Seetõttu peaks olema võimalik, et neid funktsioone täidavad kindlustus- või edasikindlustusandja enda töötajad või need saab usaldada välisekspertidele või anda edasi ekspertidele käesolevas direktiivis sätestatud piirides.

|

|

(32)

|

Väiksema ja vähem keerukama kindlustus- või edasikindlustusandja puhul võib üks inimene või organisatsiooni üksus täita mitut funktsiooni, välja arvatud siseauditit.

|

|

(33)

|

Juhtimissüsteemi osaks olevaid funktsioone peetakse põhifunktsioonideks, mistõttu need on olulise ja kriitilise tähtsusega funktsioonid.

|

|

(34)

|

Kõik põhifunktsioone täitvad isikud peaksid olema sobivad ja nõuetekohased. Järelevalveasutuse teavitamise nõue peaks kehtima ainult põhifunktsioonide täitjate suhtes.

|

|

(35)

|

Nõutud pädevuse hindamisel võib lisateguritena arvestada kindlustus- või edasikindlustusandjat juhtivate või selles muid põhifunktsioone täitvate isikute ametialast kvalifikatsiooni ja kogemust.

|

|

(36)

|

Kõikide kindlustus- ja edasikindlustusandjate äristrateegia lahutamatu osa peaks olema järjepidev üldise maksevõime hindamine vastavalt nende konkreetsele riskiprofiilile (omariski ja maksevõime hindamine). Nimetatud hindamine ei eelda sisemudeli väljatöötamist ja seda ei kasutata solventsuskapitalinõudest ja miinimumkapitalinõudest erinevate kapitalinõuete arvutamiseks. Kõikide hindamiste tulemused tuleks edastada järelevalveasutusele osana järelevalve eesmärgil esitatavast teabest.

|

|

(37)

|

Selleks et tagada tõhus järelevalve edasiantud funktsioonide ja tegevuste üle, on oluline, et edasiandva kindlustus- või edasikindlustusandja üle järelevalvet teostaval asutusel oleks juurdepääs kõikidele asjaomastele andmetele, mis on edasiandmisteenuse osutaja valduses, olenemata sellest, kas viimase üle teostatakse järelevalvet või mitte, ning õigus teha kohapealseid kontrolle. Turu arengu arvesse võtmiseks ja tagamaks, et jätkuvalt peetakse kinni edasiandmise tingimustest, tuleks järelevalveasutusi olulise tähtsusega või kriitiliste funktsioonide ja tegevuste edasiandmisest eelnevalt teavitada. Kõnealuste nõuete kehtestamisel tuleks arvesse võtta ühisfoorumi tööd ning need on kooskõlas pangandussektoris kehtivate eeskirjade ja tavadega ning direktiiviga 2004/39/EÜ ja selle kohaldamisega krediidiasutuste suhtes.

|

|

(38)

|

Läbipaistvuse tagamiseks peaksid kindlustus- ja edasikindlustusandjad avalikustama, st tegema teabe avalikkusele tasuta kättesaadavaks kas trükisena või elektroonilisel kujul, vähemalt kord aastas olulise teabe oma maksevõime ja majandusliku olukorra kohta. Kindlustus- ja edasikindlustusandjatel tuleks lubada avalikustada täiendavat teavet vabatahtlikult.

|

|

(39)

|

Tuleks ette näha teabe vahetamine järelevalveasutuste ning asutuste vahel, kelle ülesandeks on tugevdada finantssüsteemi stabiilsust. Seetõttu tuleks täpsustada sellist teabevahetust võimaldavad tingimused. Kui teavet võib avaldada üksnes järelevalveasutuste sõnaselge kokkuleppe alusel, peaks kõnealustel asutustel olema vajaduse korral õigus seada kokkuleppele ranged tingimused.

|

|

(40)

|

Tuleb soodustada järelevalve ühtsust mitte ainult seoses järelevalvevahenditega, vaid ka seoses järelevalvetavadega. Komisjoni otsusega 2009/79/EÜ (19) loodud Euroopa Kindlustus- ja Tööandjapensionide Järelevalve Komitee (CEIOPS) peaks siinjuures mängima olulist rolli ning tehtud edusammudest Euroopa Parlamendile ja komisjonile regulaarselt aru andma.

|

|

(41)

|

CEIOPSi poolt lisakapitalinõudega seoses esitatava teabe ja aruande eesmärk ei ole takistada käesoleva direktiiviga lubatud lisakapitalinõuete kasutamist, vaid soodustada eri liikmesriikide järelevalveasutuste vahel järelevalve ühtsust lisakapitalinõuete kasutamise osas.

|

|

(42)

|

Halduskoormuse vähendamiseks ja ülesannete dubleerimise vältimiseks peaksid järelevalveasutused ja riiklikud statistikaasutused tegema koostööd ja vahetama teavet.

|

|

(43)

|

Kindlustus- ja edasikindlustusandjate üle teostatava järelevalve tugevdamiseks ning kindlustusvõtjate kaitsmiseks peaks vannutatud audiitoritel Euroopa Parlamendi ja nõukogu 17. mai 2006. aasta direktiivi 2006/43/EÜ (mis käsitleb raamatupidamise aastaaruannete ja konsolideeritud aruannete kohustuslikku auditit) (20) tähenduses olema kohustus teatada viivitamata kõikidest asjaoludest, mis võivad tõsiselt mõjutada kindlustus- või edasikindlustusandja majanduslikku olukorda või halduskorraldust.

|

|

(44)

|

Elu- ja kahjukindlustusega tegelevad kindlustusandjad peaksid juhtima kõnealuseid tegevusi eraldi, et kaitsta elukindlustuse kindlustusvõtjate huvisid. Eelkõige peaks kõnealuste kindlustusandjate suhtes kehtima samad kapitalinõuded kui need, mida kohaldatakse samaväärsete, elukindlustusandjatest ja kahjukindlustusandjatest koosnevate kindlustuskonsolideerimisgruppide suhtes, võttes arvesse kapitali suuremat liikuvust segakindlustusandjas.

|

|

(45)

|

Kindlustus- ja edasikindlustusandjate majandusliku olukorra hindamisel tuleks tugineda kindla majanduse põhimõtetele ning kasutada optimaalselt ära finantsturgudelt saadud teavet ja ka üldiselt olemasolevaid andmeid kindlustustehniliste riskide kohta. Eelkõige peaksid maksevõimelisuse nõuded tuginema kogu bilansi majandusliku sisu hindamisele.

|

|

(46)

|

Järelevalve eesmärgil kasutatavad hindamisnõuded peaksid olema võimalikult kooskõlas raamatupidamise rahvusvaheliste suundumustega, et vähendada kindlustus- ja edasikindlustusandjate halduskoormust.

|

|

(47)

|

Kõnealuse lähenemisviisi kohaselt peaksid kapitalinõuded olema kaetud omavahenditega, sõltumata sellest, kas tegu on bilansis kajastatud või bilansiväliste omavahenditega. Kuna kõik rahalised vahendid ei kata täielikult lõpetamise korral ja tegevuse jätkumisel kantavaid kahjusid, tuleks omavahendid liigitada kvaliteedikriteeriumide alusel kolme tasemesse ning kapitalinõuete katmise nõuetekohane omavahendite suurus peaks olema vastavalt piiratud. Omavahendite suhtes kohaldatavaid piirmäärasid tuleks kohaldada üksnes kindlustus- ja edasikindlustusandjate maksevõime määramisel ja need ei tohiks piirata kõnealuste kindlustus- ja edasikindlustusandjate tegevusvabadust sisemises kapitalihalduses.

|

|

(48)

|

Üldiselt saab varasid, millest on maha arvatud kõik prognoositavad kohustused, kasutada äritegevuse ebasoodsast kõikumisest tingitud kahjude korvamiseks nii tegevuse jätkuvuse põhimõtte kohaselt kui ka lõpetamise korral. Seetõttu tuleks suurt osa kohustusi ületavatest varadest, mida hinnatakse vastavalt käesolevas direktiivis kehtestatud põhimõtetele, käsitada kõrge kvaliteediga kapitalina (1. taseme omavahendid).

|

|

(49)

|

Mitte kõik kindlustus- või edasikindlustusandja varad ei ole piiranguteta käsutatavad. Mõnedes liikmesriikides on konkreetseid tooteid, mis põhinevad eraldatud toodetel, mis annavad teatud kindlustusvõtjatele suuremad õigused nende omavahenditele. Ehkki neid varasid arvestatakse omavahendite kindlakstegemise eesmärgil kohustusi ületavate varade arvutamisel, ei saa neid tegelikult eraldatud toodetest väljaspool riskide katmiseks kasutada. Kooskõla majandusliku käsitlusega eeldab, et omavahendite hindamist tuleb kohandada nii, et see kajastaks eraldatud toodete varade teistsugust iseloomu. Sarnaselt tuleks solventsuskapitalinõude arvutamisel võtta arvesse nende eraldatud toodetega seotud väiksemat riskide ühendamist või hajutamist.

|

|

(50)

|

Mõnedes liikmesriikides on tavaks, et kindlustusandjad müüvad elukindlustustooteid, mille puhul kindlustusvõtjad ja soodustatud isikud teevad sissemakseid kindlustusandja riskikapitali, saades vastu kogu või osa sissemaksetest saadavast kasumist. See kogunenud tulu on vahendite ülejääk, mis on selle juriidilise isiku vara, kus need on tekkinud.

|

|

(51)

|

Vahendite ülejääki tuleks hinnata kooskõlas käesolevas direktiivis sätestatud majandusliku käsitlusega. Sellega seoses ei peaks piisama vaid kohustuslikus aastaaruandes tehtavast viitest vahendite ülejäägi hindamisele. Kooskõlas omavahenditele esitatavate nõuetega tuleks vahendite ülejäägi suhtes kohaldada käesolevas direktiivis sätestatud tasemetesse liigitamise kriteeriume. See tähendab muu hulgas, et vahendite ülejääki, mis vastab 1. tasemesse liigitamise nõuetele, tuleks käsitleda 1. taseme kapitalina.

|

|

(52)

|

Muutuvate sissemaksetega vastastikused ja vastastikust tüüpi kindlustusandjad võivad nõuda oma liikmetelt täiendavaid sissemakseid (liikmetelt nõutavad täiendavad maksed), et suurendada kahjumi katteks nende käsutuses olevaid rahalisi vahendeid. Need liikmetelt nõutavad täiendavad maksed võivad olla vastastikuste ja vastastikust tüüpi kindlustusandjate jaoks oluline rahastamisallikas, muu hulgas siis, kui kindlustusandjaid ähvardavad äritegevuse ebasoodsad kõikumised. Seega tuleks neid (liikmetelt nõutavaid täiendavaid makseid) käsitleda lisaomavahenditena ja maksevõime eesmärkidel vastavalt kohelda. Eelkõige muutuvate sissemaksetega vastastikuste või vastastikust tüüpi laevaomanike ühenduste puhul, kes tegelevad vaid meretranspordi riskide kindlustamisega, on liikmetelt täiendavate maksete nõudmine olnud pikaajaline tava, mille suhtes on kohaldatud sissenõudmise erikorda, ning nende täiendavate maksete kinnitatud summat tuleks käsitada hea kvaliteediga kapitalina (2. taseme omavahendid). Sarnaselt tuleks ka teiste muutuvate sissemaksetega vastastikuste või vastastikust tüüpi kindlustusandjate puhul, kui liikmetelt nõutavad täiendavad maksed on samasuguse kvaliteediga, käsitada nende täiendavate maksete kinnitatud summat kui hea kvaliteediga kapitali (2. taseme omavahendid).

|

|

(53)

|

Selleks et kindlustus- ja edasikindlustusandjad saaksid täita oma kohustusi kindlustusvõtjate ja soodustatud isikute ees, peaksid liikmesriigid nõudma, et kõnealused kindlustus- ja edasikindlustusandjad kehtestaksid sobivad kindlustustehnilised eraldised. Kõnealuste kindlustustehniliste eraldiste arvutamise aluseks olevad põhimõtted ning kindlustusmatemaatilised ja statistilised metodoloogiad tuleks ühtlustada kogu ühenduses, et saavutada parem võrreldavus ja läbipaistvus.

|

|

(54)

|

Kindlustustehniliste eraldiste arvutamine peaks olema kooskõlas varade ja muude kohustuste hindamisega, turuväärtusega ning raamatupidamise ja järelevalve rahvusvaheliste suundumustega.

|

|

(55)

|

Kindlustustehniliste eraldiste väärtus peaks seega vastama summale, mida kindlustus- või edasikindlustusandja peaks maksma, kui ta annaks oma lepingulised õigused ja kohustused kohe üle teisele kindlustus- või edasikindlustusandjale. Sellest tulenevalt peaks kindlustustehniliste eraldiste väärtus vastama summale, mida teine kindlustus- või edasikindlustusandja (referentsettevõtja) eeldatavasti nõuab kindlustustehniliste eraldiste aluseks olevate kindlustus- ja edasikindlustuskohustuste ülevõtmise ja täitmise eest. Kindlustustehniliste eraldiste summa peaks kajastama nende aluseks oleva kindlustusportfelli näitajaid. Seega tuleks kõnealustes arvutustes kasutada kindlustus- või edasikindlustusandjat käsitlevat teavet, nagu teave nõuete haldamise ja kulude kohta, ainult niivõrd, kuivõrd see aitab kindlustus- ja edasikindlustusandjatel paremini kajastada kindlustustehniliste eraldiste aluseks oleva kindlustusportfelli näitajaid.

|

|

(56)

|

Kindlustustehniliste eraldiste aluseks olevad kindlustus- ja edasikindlustuskohustused eeldatavasti üle võtva ja täitva referentsettevõtjaga seotud eeldused tuleks ühenduse tasandil ühtlustada. Eelkõige tuleks rakendusmeetmete mõjuhinnangu osana analüüsida eeldusi referentsettevõtja kohta, mis määravad kindlaks, kas ja mil määral tuleks riskimarginaali arvutamisel arvestada hajutamise mõju, ning need eeldused tuleks seejärel ühenduse tasandil ühtlustada.

|

|

(57)

|

Kindlustustehniliste eraldiste arvutamisel peaks olema võimalik kasutada mõistlikku interpolatsiooni ja ekstrapolatsiooni otseselt arvutatavate turuväärtuste põhjal.

|

|

(58)

|

On vajalik, et kindlustuskohustuste eeldatav nüüdisväärtus arvutataks ajakohase ja usaldusväärse teabe ning realistlike eelduste alusel, võttes arvesse kindlustus- ning edasikindlustuslepingute finantstagatisi ja optsioone, et hinnata kindlustus- ja edasikindlustuskohustusi majanduslikust seisukohast. Tuleks nõuda tõhusate ja ühtlustatud kindlustusmatemaatiliste metodoloogiate kasutamist.

|

|

(59)

|

Väikeste ja keskmise suurusega ettevõtete olukorra kajastamiseks tuleks ette näha kindlustustehniliste eraldiste arvutamise lihtsustatud meetodid.

|

|

(60)

|

Järelevalvekorras tuleks sätestada riskitundlikkuse nõue, mis põhineb ettevaatavatel arvutustel, et tagada järelevalveasutuste täpne ja õigeaegne sekkumine (solventsuskapitalinõue), ning miinimumtagatis, millest allapoole finantsvahendite summa ei tohiks langeda (miinimumkapitalinõue). Mõlemad kapitalinõuded tuleks ühtlustada kogu ühenduses, et tagada kindlustusvõtjate ühtlane kaitsetase. Käesoleva direktiivi nõuetekohaseks toimimiseks peaks solventsuskapitalinõude ja miinimumkapitalinõude vahele jääma piisav võimalus sekkumiseks.

|

|

(61)

|

Finantssüsteemi võimaliku ebakohase protsüklilise mõju leevendamiseks ja vältimaks, et kindlustus- ja edasikindlustusandjad oleksid finantsturgudel toimuvate ebasoodsate liikumiste tõttu sunnitud põhjendamatult lisakapitali leidma või investeeringuid müüma, peaks solventsuskapitalinõude standardvalemi tururiski komponent sisaldama aktsiahindade muutuste arvessevõtmiseks sümmeetrilist kohandusmehhanismi. Ühtlasi tuleks juhuks, kui finantsturgudel toimuvad erakorralised langused ja kui sümmeetriline kohandusmehhanism ei ole piisav, et tagada kindlustus- ja edasikindlustusandjate suutlikkus täita solventsuskapitalinõuet, näha ette, et järelevalveasutusel on lubatud pikendada ajavahemikku, mille jooksul kindlustus- ja edasikindlustusandjad peavad taastama soleventsuskapitalinõude täitmiseks vajalikud nõuetekohased omavahendid.

|

|

(62)

|

Solventsuskapitalinõudes peaks kajastuma nõuetekohaste omavahendite tase, mis võimaldab kindlustus- ja edasikindlustusandjatel korvata olulisi kahjusid ning mis annab kindlustusvõtjatele ja soodustatud isikutele piisava kinnituse selle kohta, et maksed tasutakse õigel ajal.

|

|

(63)

|

Tagamaks, et kindlustus- ja edasikindlustusandjatel on pidevalt solventsuskapitalinõude täitmiseks vajalikud nõuetekohased omavahendid, võttes arvesse asjaomase kindlustus- või edasikindlustusandja riskiprofiili muutusi, peaksid need kindlustus- ja edasikindlustusandjad arvutama solventsuskapitalinõuet vähemalt üks kord aastas, seda pidevalt kontrollima ja riskiprofiili olulise muutumise korral selle uuesti arvutama.

|

|

(64)

|

Hea riskijuhtimise soodustamiseks ja regulatiivsete kapitalinõuete asjaomase majandusharu tavadega kooskõlla viimiseks tuleks solventsuskapitalinõue määratleda majandusliku kapitalina, mida kindlustus- ja edasikindlustusandjad omavad, et tagada, et laostumine ei toimuks sagedamini kui üks kord 200 juhtumi kohta või, alternatiivse võimalusena, et need kindlustus- ja edasikindlustusandjad suudavad vähemalt 99,5 % tõenäosusega täita kindlustusvõtjate ja soodustatud isikute suhtes võetud kohustused järgmise 12 kuu jooksul. Majanduslik kapital tuleks arvutada kõnealuste kindlustus- ja edasikindlustusandjate tegeliku riskiprofiili alusel, võttes arvesse võimalikke riskimaandamismeetodeid ja hajutamise mõjusid.

|

|

(65)

|

Tuleks sätestada solventsuskapitalinõude arvutamise standardvalem, et võimaldada kõikidel kindlustus- ja edasikindlustusandjatel hinnata oma majanduslikku kapitali. Standardvalemi ülesehituse puhul tuleks kasutada modulaarset lähenemisviisi, mis tähendab, et esimeses etapis tuleks hinnata kokkupuudet igat liiki riskiga ning agregeerida need. Kui kindlustus- või edasikindlustusandja põhiste parameetrite kasutamine võimaldab paremini ära kasutada kindlustus- või edasikindlustusandja tegelikku riskiprofiili, peaks see olema lubatud tingimusel, et kõnealused parameetrid saadakse standardmetodoloogia abil.

|

|

(66)

|

Väikeste ja keskmise suurusega ettevõtjate olukorra kajastamiseks tuleks ette näha solventsuskapitalinõude lihtsustatud arvutamine standardvalemi järgi.

|

|

(67)

|

Uus riskipõhine lähenemisviis ei hõlma põhimõtteliselt kvantitatiivseid investeeringupiiranguid ja varade nõuetekohasuse kriteeriume. Siiski peaks olema võimalik kehtestada investeeringupiiranguid ja varade nõuetekohasuse kriteeriume riskide puhul, mis ei ole piisavalt kaetud standardvalemi alakomponendiga.

|

|

(68)

|

Kooskõlas solventsuskapitalinõude riskipõhisusega peaks eriolukorras olema võimalik kasutada kõnealuse nõude arvutamisel standardvalemi asemel osalist või täielikku sisemudelit. Kindlustusvõtjate ja soodustatud isikute samaväärse kaitse tagamiseks peaks järelevalveasutus kõnealuse sisemudeli ühtlustatud menetluse ja normide alusel eelnevalt heaks kiitma.

|

|

(69)

|

Kui nõuetekohaste põhiomavahendite summa on väiksem miinimumkapitalinõudest, tuleks kindlustus- või edasikindlustusandja tegevusluba tunnistada kehtetuks, kui kõnealused kindlustus- ja edasikindlustusandjad ei suuda lühikese aja jooksul viia põhiomavahendite nõuetekohast suurust tagasi miinimumkapitalinõude tasemeni.

|

|

(70)

|

Miinimumkapitalinõue peaks tagama minimaalse taseme, millest allapoole finantsvahendite summa ei tohiks langeda. On vajalik, et miinimumkapitalinõue arvutataks lihtsa valemi järgi, mille puhul kohaldatakse riskipõhisel solventsuskapitalinõudel põhinevat kindlaksmääratud alam- ja ülemmäära, et võimaldada järkjärgulist suuremat järelevalvealast sekkumist, ja see peab põhinema kontrollitavatel andmetel.

|

|

(71)

|

Kindlustus- ja edasikindlustusandjatel peaks olema piisava kvaliteediga varad, mis rahuldaksid nende üldisi finantsnõudeid. Kõiki kindlustus- ja edasikindlustusandjate investeeringuid tuleks hallata mõistlikkuse põhimõttel.

|

|

(72)

|

Liikmesriigid ei tohiks kindlustus- ja edasikindlustusandjatelt nõuda oma varade investeerimist teatud liiki varasse, sest selline nõue võib olla vastuolus asutamislepingu artiklis 56 ette nähtud kapitali liikumise liberaliseerimisega.

|

|

(73)

|

Tuleks ära keelata kõik sätted, mis võimaldavad liikmesriikidel mis tahes vormis nõuda kindlustus- või edasikindlustusandja kindlustustehniliste eraldiste katteks olevate varade pantimist, kui kindlustusandja edasikindlustajaks on kindlustus- või edasikindlustusandja, mis on saanud tegevusloa käesoleva direktiivi alusel, või kolmanda riigi kindlustus- või edasikindlustusandja, kui kõnealuse kolmanda riigi järelevalvekorda peetakse samaväärseks.

|

|

(74)

|

Õiguslikus raamistikus ei ole seni ette nähtud üksikasjalikke kriteeriumeid kavandatud omandamise usaldusväärsuse hindamiseks. Seepärast on vaja täpsustada usaldusväärsuse hindamise kriteeriumeid ja menetluskorda, et tagada hindamismenetluseks vajalik õiguskindlus, selgus ja prognoositavus, samuti hindamise tulemuslikkus. Kõnealused kriteeriumid ja menetluskord on kehtestatud direktiiviga 2007/44/EÜ. Seepärast tuleks kindlustuse ja edasikindluse puhul kõnealused sätted kodifitseerida ja kaasata need käesolevasse direktiivi.

|

|

(75)

|

Seepärast on esmase tähtsusega kõnealuse menetluskorra ja usaldusväärsuse hindamise kriteeriumite maksimaalne ühtlustamine kogu ühenduses. Samas ei tohiks olulise omandamise sätete kohaldamine takistada liikmesriikidel esitada nõudmisi, mille kohaselt tuleb järelevalveasutusi teavitada selliste osaluste omandamisest, mis jäävad alla kõnealuste sätetega kehtestatud piirmäära, kui liikmesriik kehtestab selleks mitte rohkem kui ühe täiendava alla 10 %lise piirmäära. Samuti ei tohiks kõnealused sätted takistada järelevalveasutustel esitada üldiseid suuniseid selle kohta, mil juhul on sellise osaluse omandamisel oluline mõju.

|

|

(76)

|

Liidu kodanike suurenevat liikuvust arvesse võttes pakutakse üha enam rahvusvahelist liikluskindlustust. Tagamaks rohelise kaardi süsteemi ja liikluskindlustusandjate liikmesriigi rahvuslike büroode vaheliste kokkulepete nõuetekohast toimimist, peaksid liikmesriigid saama nõuda nende territooriumil teenuste osutamise vabaduse alusel liikluskindlustust pakkuvatelt kindlustusandjatelt riikliku liikluskindlustusasutusega ja liikmesriigis asutatud tagatisfondiga ühinemist ning selle rahastamises osalemist. Liikmesriik, kus teenuseid osutatakse, peaks tema territooriumil liikluskindlustust pakkuvatelt kindlustusandjatelt nõudma esindaja määramist, kes kogub nõuetega seotud vajalikku teavet ja esindab asjaomast kindlustusandjat.

|

|

(77)

|

Siseturgu silmas pidades on kindlustusvõtjate huvides, et neil oleks juurdepääs võimalikult suurele valikule ühenduses pakutavatele kindlustustoodetele. Kohustuse liikmesriik või riski asukohaliikmesriik peaksid seetõttu tagama, et miski ei takistaks ühegi ühenduses pakutava kindlustustoote turustamist tema territooriumil, kui need tooted ei ole vastuolus kõnealuses liikmesriigis kehtivate üldisi huvisid kaitsvate õigusnormidega ja kui neid üldisi huvisid ei kaitse päritoluliikmesriigi eeskirjad.

|

|

(78)

|

Tuleks sätestada karistuste süsteem, mida rakendatakse, kui kohustuse liikmesriigi või riski asukohaliikmesriigi kindlustusandja ei järgi üldisi huvisid kaitsvaid kehtivaid norme.

|

|

(79)

|

Kindlustuse siseturg pakub tarbijatele suuremat ja mitmekesisemat lepinguvalikut. Et tarbija võiks kõnealusest mitmekesisusest ja suurenenud konkurentsist täit kasu saada, tuleks talle enne lepingu sõlmimist ja lepingu kehtivuse ajal anda kogu vajalik teave, et ta saaks valida oma vajadustele kõige sobivama lepingu.

|

|

(80)

|

Abistamisteenuste kindlustuslepinguid pakkuval kindlustusandjal peaksid olema vahendid, mis on vajalikud tema pakutavate mitterahaliste hüvitiste andmiseks sobiva ajavahemiku jooksul. Tuleks sätestada solventsuskapitalinõude arvutamise sätted ja sellise kindlustusandja valduses oleva miinimumkapitalinõude absoluutne alammäär.

|

|

(81)

|

Ühenduse tasandil tuleks kaaskindlustustegevust seoses tegevustega, mis nende laadi või suuruse tõttu kaetakse tõenäoliselt rahvusvahelise kaaskindlustusega, soodustada minimaalse ühtlustamisega, et takistada konkurentsi moonutamist ja erinevat kohtlemist. Seda arvesse võttes peaksid juhtivad kindlustusandjad hindama nõudeid ja määrama kindlustustehniliste eraldiste summa. Lisaks tuleks ühenduse kaaskindlustuse valdkonnas ette näha eraldi koostöö nii liikmesriikide järelevalveasutuste vahel kui ka kõnealuste asutuste ja komisjoni vahel.

|

|

(82)

|

Kindlustatud isikute kaitsmise huvides tuleks ühtlustada õigusabikulude kindlustust käsitlevad liikmesriikide õigusaktid. Mis tahes huvide konflikti, eriti selline, mis tuleneb asjaolust, et kindlustusandja kindlustab ka teist isikut või annab isikule nii õigusabikulude kindlustuse kui ka mis tahes muud liiki kindlustuse, tuleks vältida nii palju kui võimalik või seda peaks olema võimalik kõrvaldada. Kindlustusvõtjate sobival tasemel kaitse saab saavutada eri vahenditega. Olenemata sellest, milline lahendus valitakse, tuleks õigusabikulude kindlustust omava isiku huvisid kaitsta samaväärsete vahenditega.

|

|

(83)

|

Õigusabikulude kindlustust pakkuvate kindlustusandjate ja kindlustatud isikute vahelised konfliktid tuleks lahendada võimalikult õiglaselt ja kiiresti. Seetõttu peaksid liikmesriigid kehtestama vahekohtumenetluse või võrreldavaid tagatisi pakkuva menetluse.

|

|

(84)

|

Mõnes liikmesriigis on era- või vabatahtlik tervisekindlustus osaline või täielik alternatiiv tervisekindlustusele, mida pakub sotsiaalkindlustussüsteem. Sellise tervisekindlustuse olemus eristab seda teistest kahju- ja elukindlustuse liikidest niivõrd, kuivõrd see on vajalik tagamaks, et kindlustusvõtjatel on olenemata nende vanusest või riskiprofiilist tõhus juurdepääs eratervisekindlustusele või vabatahtlikule tervisekindlustusele. Võttes arvesse tervisekindlustuslepingute sellist iseloomu ja sotsiaalseid tagajärgi, peaks riski asukohaliikmesriikide järelevalveasutustel olema võimalik nõuda, et neile teatatakse süstemaatiliselt era- ja vabatahtliku tervisekindlustuspoliiside üld- ja eritingimustest, et nad saaksid kontrollida, kas sellised lepingud asendavad osaliselt või täielikult sotsiaalkindlustussüsteemi poolt pakutavat tervisekindlustust. Selline kontroll ei tohiks olla toote turustamise eeltingimus.

|

|

(85)

|

Sel eesmärgil on mõned liikmesriigid vastu võtnud vastavad õigusnormid. Üldiste huvide kaitsmiseks peaks olema võimalik selliseid õigusnorme vastu võtta või säilitada niivõrd, kuivõrd need ei piira põhjendamatult asutamisõigust või teenuste osutamise vabadust ja kõnealuseid sätteid tuleks kohaldada ühtemoodi. Kõnealused õigusnormid võivad laadilt erineda vastavalt iga liikmesriigi tingimustele. Üldiste huvide kaitsmise eesmärgi võib samuti saavutada, nõudes era- või vabatahtlikku tervisekindlustust pakkuvatelt kindlustusandjatelt riiklike sotsiaalkindlustuskavadega antava kindlustusega võrdväärsete standardkindlustuste pakkumist kindlustusmaksemääraga, mis on ettenähtud maksimummääraga võrdne või sellest väiksem, ning et nad osaleksid kahjude hüvitamise kavades. Edasise võimalusena võib nõuda, et era- või vabatahtliku tervisekindlustus vastaks tehnilises mõttes elukindlustusele.

|

|

(86)

|

Vastuvõttev liikmesriik peaks saama nõuda igalt tema territooriumil omal vastutusel kohustuslikku tööõnnetuskindlustust pakkuvalt kindlustusandjalt liikmesriigi õiguses sellise kindlustusliigi suhtes ette nähtud sätete järgimist. Sellist nõuet ei saa siiski kohaldada finantsjärelevalvet käsitlevate sätete suhtes, mis peaksid jääma päritoluliikmesriigi ainukohustuseks.

|

|

(87)

|

Mõned liikmesriigid ei kohalda kindlustustehingute suhtes ühtki kaudse maksustamise liiki, enamik aga kohaldab erimakse ja muid makseid, kaasa arvatud hüvitusorganitele mõeldud lisamaksed. Kõnealuste maksude ja maksete struktuur ja määrad on neid kohaldavates liikmesriikides erinevad. Soovitatav on vältida olemasolevatest erinevustest põhjustatud liikmesriikidevahelisi konkurentsimoonutusi kindlustusteenuste valdkonnas. Kuni edasise ühtlustamiseni heastab sellise probleemi usutavasti riski asukohaliikmesriigi või kohustuse liikmesriigi sätestatud maksusüsteemide ja muude tasude kohaldamine ning see on liikmesriikide ülesanne kehtestada selliste maksude ja tasude kogumise kord.

|

|

(88)

|

Liikmesriigid, kelle suhtes ei kohaldata Euroopa Parlamendi ja nõukogu 17. juuni 2008. aasta määrust (EÜ) nr 593/2008 lepinguliste võlasuhete suhtes kohaldatava õiguse kohta (Rooma I), (21) peaksid kooskõlas käesoleva direktiiviga kohaldama kõnealuse määruse sätteid, et määrata kindlaks õigus, mida kohaldatakse kõnealuse määruse artikli 7 reguleerimisalasse kuuluvate kindlustuslepingute suhtes.

|

|

(89)

|

Edasikindlustuse rahvusvahelisuse arvesse võtmiseks tuleks vastu võtta säte, mis võimaldab sõlmida rahvusvahelisi kokkuleppeid kolmanda riigiga, et määrata kindlaks kummagi lepinguosalise territooriumil tegutsevate kindlustus- ja edasikindlustusandjate üle teostatava järelevalve vahendid. Lisaks tuleks sätestada paindlik menetlus, mis võimaldaks hinnata kolmanda riigi usaldatavusnormatiivide samaväärsust ühenduse omadega, et parandada kolmandates riikides edasikindlustusteenuste liberaliseerimist kas asutamisõiguse või teenuste piiriülese osutamise kaudu.

|

|

(90)

|

Piiratud edasikindlustuse eripära tõttu peaksid liikmesriigid tagama, et piiratud edasikindlustuslepinguid sõlmivad või piiratud edasikindlustusega tegelevad kindlustus- ja edasikindlustusandjad saaksid kõnealustest lepingutest või tegevusest tulenevaid riske nõuetekohaselt tuvastada, mõõta ja kontrollida.

|

|

(91)

|

Tuleks sätestada asjakohased eeskirjad eriotstarbelistele varakogumitele, mis võtavad enda kanda kindlustus- ja edasikindlustusandjate riske, olemata ise kindlustus- või edasikindlustusandjad. Eriotstarbelistelt varakogumitelt saadavaid summasid tuleks pidada summadeks, mida saab edasikindlustus- või retrotsessioonilepingu raames maha arvata.

|

|

(92)

|

Enne 31. oktoobrit 2012 tegevusloa saanud eriotstarbelistele varakogumitele tuleks kohaldada selle liikmesriigi õigust, kes eriotstarbelisele varakogumile tegevusloa andis. Siiski tuleks selleks, et vältida tegevuse kandumist nõrgema järelevalvega riikidesse, kohaldada sellise eriotstarbelise varakogumi poolt pärast 31. oktoobrit 2012 alustatud tegevuse suhtes käesoleva direktiivi sätteid.

|

|

(93)

|

Arvestades kindlustustegevuse üha piiriülesemat iseloomu, tuleks erinevused käesoleva direktiivi reguleerimisalasse jäävate liikmesriikide eriotstarbeliste varakogumite süsteemide vahel kõrvaldada võimalikult suures ulatuses, võttes arvesse järelevalvestruktuure.

|

|

(94)

|

Tööd eriotstarbeliste varakogumitega tuleks jätkata, võttes arvesse muudes finantssektorites tehtavat tööd.

|

|

(95)

|

Konsolideerimisgruppi kuuluvate kindlustus- ja edasikindlustusandjate üle teostatavat järelevalvet käsitlevad meetmed peaksid võimaldama kindlustus- ja edasikindlustusandjate üle järelevalvet teostavatel asutustel teha kindlam otsus nende majandusliku olukorra kohta.

|

|

(96)

|

Sellises konsolideerimisgrupi järelevalves tuleks vajalikul määral arvesse võtta kindlustusvaldusettevõtjaid ja segakindlustusvaldusettevõtjaid. Käesolevas direktiivis sätestatu ei tohiks siiski mingil juhul tähendada, et liikmesriigid peavad teostama eraldi järelevalvet kõnealuste ettevõtjate üle.

|

|

(97)

|

Kuigi järelevalve üksikute kindlustus- ja edasikindlustusandjate üle jääb kindlustusvaldkonna üle teostatava järelevalve peamiseks põhimõtteks, tuleb kindlaks määrata, milliste kindlustus- ja edasikindlustusandjate üle teostatakse järelevalvet konsolideerimisgrupi tasandil.

|

|

(98)

|

Kindlustus- ja edasikindlustusandjad, eriti vastastikused ja vastastikust tüüpi kindlustusandjad, peaksid saama kooskõlas ühenduse ja siseriikliku õigusega ühineda, koondudes või konsolideerimisgruppe moodustades, mitte kapitaliseoste, vaid liikmetevaheliste ametlike tugevate ja püsivate finantssidemete kaudu, mis põhinevad lepingulisel või muud tüüpi materiaalsel tunnustamisel, mis tagab nende kindlustusandjate vahelise vastastikuse rahalise toetuse. Kui valitsevat mõju avaldatakse keskse koordineerimise kaudu, tuleks nimetatud kindlustus- ja edasikindlustusandjate üle teostada järelevalvet samade eeskirjade kohaselt, mis on ette nähtud kapitalisidemetega moodustatud konsolideerimisgruppidele, et saavutada kindlustusvõtjate piisav kaitstuse tase ja võrdsed võimalused konsolideerimisgruppidele.

|

|

(99)

|

Konsolideerimisgrupi järelevalvet tuleks igal juhul kohaldada emaettevõtja tasandil, kelle peakontor asub ühenduses. Liikmesriikidel peaks siiski olema võimalik lubada oma järelevalveasutustel teostada konsolideerimisgrupi järelevalvet piiratud arvul madalamatel tasanditel, kui nad peavad seda vajalikuks.

|

|

(100)

|

Konsolideerimisgruppi kuuluvate kindlustus- ja edasikindlustusandjate maksevõime tuleb arvutada konsolideerimisgrupi tasandil.

|

|

(101)

|

Konsolideerimisgrupi suhtes kehtiva konsolideeritud solventsuskapitalinõude puhul tuleks arvestada kõigi konsolideerimisgruppi kuuluvate kindlustus- ja edasikindlustusandjate riskide erinevusi, nii et see peegeldaks õigesti kogu grupi riski suurust.

|

|

(102)

|

Konsolideerimisgruppi kuuluvatel kindlustus- ja edasikindlustusandjatel peaks olema võimalik taotleda nii konsolideerimisgrupi kui ka individuaalsel tasandil maksevõime arvutamisel kasutatava sisemudeli heakskiitmist.

|

|

(103)

|

Käesoleva direktiivi mõned sätted näevad selgesõnaliselt ette CEIOPSi rolli vahendaja või nõuandjana, mis aga ei tohiks takistada CEIOPSit olemast vahendaja ja konsulteeriv pool ka seoses teiste sätetega.

|

|

(104)

|

Käesolev direktiiv järgib uuenduslikku järelevalvemudelit, kus põhiroll on antud konsolideerimisgrupi järelevalvajale, tunnistades ja säilitades samas üksiku järelevalvaja olulist rolli. Järelevalvajate volituste ja vastutusega kaasneb aruandluskohustus.

|

|

(105)

|

Kõiki kindlustusvõtjaid ja soodustatud isikuid tuleks nende kodakondsusest või elukohast olenemata kohelda võrdselt. Iga liikmesriik peaks selleks tagama, et järelevalveasutuse poolt siseriiklikule mandaadile tuginedes võetud meetmed ei ole vastuolus asjaomase liikmesriigi huvidega või selles liikmesriigis asuvate kindlustusvõtjate või soodustatud isikute huvidega. Nõuete rahuldamisel ja kindlustus- või edasikindlustusandja lõpetamise puhul tuleks varad jaotada võrdsetel alustel kõikide kindlustusvõtjate vahel, olenemata nende kodakondsusest või elukohast.

|

|

(106)

|

Tuleb tagada omavahendite nõuetekohane konsolideerimisgrupi sisene jagamine ja vajaduse korral nende olemasolu kindlustusvõtjate ja soodustatud isikute kaitseks. Selleks peaksid konsolideerimisgruppi kuuluvatel kindlustus- ja edasikindlustusandjatel olema solventsuskapitalinõude täitmiseks piisavad omavahendid.

|

|

(107)

|

Kõik konsolideerimisgrupi järelevalves osalevad järelevalvajad peaksid olema võimelised mõistma tehtud otsuseid, eriti kui need otsused on teinud konsolideerimisgrupi järelevalvaja. Seetõttu peaks iga järelevalvaja jagama kogu saadud teavet, niipea kui see on kättesaadav, teiste järelevalvajatega, et kõik järelevalvajad saaksid kujundada oma arvamuse sama asjakohase teabe põhjal. Kui asjaomased järelevalvajad ei jõua kokkuleppele, tuleks küsimuse lahendamiseks küsida nõuannet CEIOPSilt.

|

|

(108)

|

Kindlustusvaldusettevõtja, kolmanda riigi kindlustus- või edasikindlustusandja tütarettevõtja maksevõimet võivad mõjutada selle konsolideerimisgrupi rahalised vahendid, millesse ta kuulub, ja rahaliste vahendite jaotamine kõnealuses konsolideerimisgrupis. Seetõttu tuleks järelevalveasutustele anda vahendid konsolideerimisgrupi järelevalve teostamiseks ja asjakohaste meetmete võtmiseks kindlustus- või edasikindlustusandja suhtes, kui selle maksevõime on ohus või võib ohtu sattuda.

|

|

(109)

|

Riskikontsentratsioon ja konsolideerimisgrupi sisesed tehingud võivad mõjutada kindlustus- ja edasikindlustusandjate majanduslikku olukorda. Seetõttu peaks järelevalveasutustel olema võimalik teostada järelevalvet kõnealuste riskikontsentratsioonide ja konsolideerimisgrupi siseste tehingute üle, võttes arvesse reguleeritud üksuste ja reguleerimata üksuste, sealhulgas kindlustusvaldusettevõtjate ja segakindlustusvaldusettevõtjate vaheliste suhete iseloomu, ning võtta asjakohaseid meetmeid kindlustus- või edasikindlustusandjate suhtes, kui nende maksevõime on ohus või võib ohtu sattuda.

|

|

(110)

|

Konsolideerimisgruppi kuuluvaid kindlustus- ja edasikindlustusandjaid tuleks juhtida asjakohaste süsteemide abil, mille üle tuleks teostada järelevalvet.

|

|

(111)

|

Kõik kindlustuse ja edasikindlustuse konsolideerimisgrupid, mille üle teostatakse konsolideerimisgrupi järelevalvet, peaksid nimetama asjaomaste järelevalveasutuste hulgast konsolideerimisgrupi järelevalvaja. Konsolideerimisgrupi järelevalvaja õiguste ja kohustuste hulka peaks kuuluma kooskõlastamis- ja otsustusõigus. Samasse konsolideerimisgruppi kuuluvate kindlustus- ja edasikindlustusandjate üle järelevalvet teostavad asutused peaksid kehtestama kooskõlastamise korra.

|

|

(112)

|

Konsolideerimisgrupi järelevalvaja pädevuste laienemist arvestades tuleks tagada, et konsolideerimisgrupi järelevalvaja valimisel kohaldatavatest kriteeriumitest ei oleks võimalik omavoliliselt mööda hiilida. Eriti juhtudel, kui konsolideerimisgrupi järelevalvaja määratakse konsolideerimisgrupi struktuuri ning kindlustus- ja edasikindlustustegevuse suhtelist tähtsust erinevatel turgudel arvestades, ei tohiks konsolideerimisgrupi siseseid tehinguid ega konsolideerimisgrupi edasikindlustust nende turusisese suhtelise tähtsuse hindamisel arvestada topelt.

|

|

(113)

|

Konsolideerimisgrupi järelevalves peaksid järelevalvekolleegiumi („kolleegium”) kaudu osalema järelevalvajad kõigist liikmesriikidest, kus konsolideerimisgruppi kuuluvad kindlustusandjad on asutatud. Neil kõigil peaks olema juurdepääs teistele kolleegiumisse kuuluvatele järelevalveasutustele kättesaadavale teabele ja nad peaksid olema otsuste tegemisse aktiivselt ja pidevalt kaasatud. Tuleks alustada koostööd asutuste vahel, kes vastutavad kindlustus- ja edasikindlustusandjate üle teostatava järelevalve eest, ning asutuste vahel, kes vastutavad kõnealuste asutuste ja muudes finantssektorites tegutsevate kindlustus- ja edasikindlustusandjate üle teostatava järelevalve eest.

|

|

(114)

|

Kolleegiumi tegevus peaks olema vastavuses kõigi konsolideerimisgruppi kuuluvatele kindlustus- ja edasikindlustusandjatele omaste riskide laadi, ulatuse ja keerukusega ning piiriülese iseloomuga. Kolleegium tuleks luua selleks, et tagada kolleegiumi liikmeteks olevate järelevalveasutuste vahelise koostöö, teabevahetuse ja konsulteerimise tõhus rakendamine vastavalt käesolevale direktiivile. Järelevalveasutused peaksid kasutama kolleegiumi oma vastavate otsuste ühtsuse edendamiseks ja tihedaks koostööks, et teostada järelevalvet kogu konsolideerimisgrupi üle vastavalt ühtlustatud kriteeriumitele.

|

|

(115)

|

Käesolevas direktiivis tuleks CEIOPSile näha ette nõuandev roll. CEIOPSi nõuanne asjaomasele järelevalvajale ei tohiks järelevalvajale otsuse tegemisel olla siduv. Sellegipoolest peaks asjaomane järelevalvaja otsuse tegemisel seda nõuannet igakülgselt kaaluma ja sellest olulist kõrvalekaldumist selgitama.

|

|

(116)

|

Konsolideerimisgruppi kuuluvate kindlustus- ja edasikindlustusandjate suhtes, mille peakontor asub väljaspool ühendust, peaks kehtima samaväärne ja asjakohane järelevalvekord. Seetõttu on vaja tagada eeskirjade läbipaistvus ning teabevahetus kolmandate riikide ametiasutustega kõigi asjaomaste tingimuste üle. Ühtlustatud lähenemise tagamiseks kolmandate riikide kindlustus- ja edasikindlustusandjate järelevalve samaväärsuse kindlaksmääramisel ja hindamisel tuleks ette näha, et komisjon teeb kolmanda riigi solventsusrežiimi samaväärsuse kohta siduva otsuse. Kolmandate riikide puhul, kelle kohta komisjon ei ole otsust teinud, peaks samaväärsust hindama konsolideerimisgrupi järelevalvaja pärast konsulteerimist asjaomaste järelevalveasutustega.

|

|

(117)

|

Kuna tervendamismeetmeid ja lõpetamismenetlust käsitlevad siseriiklikud õigusaktid ei ole ühtlustatud, tuleb siseturu piires tagada kindlustusandjate tervendamismeetmete ja lõpetamist käsitlevate liikmesriikide õigusaktide vastastikune tunnustamine ning vajalik koostöö, võttes arvesse kõnealuste meetmete ühtsuse, kõikehõlmavuse, kooskõlastamise ja avaldamise vajalikkust ning kindlustusvõlausaldajate võrdse kohtlemise ja kaitsmise vajadust.

|

|

(118)

|

Tuleks tagada liikmesriigi pädeva asutuse poolt vastu võetud tervendamismeetmete, mille eesmärk on säilitada või taastada kindlustusandja majanduslik usaldatavus ning vältida lõpetamist nii palju kui võimalik, täielik mõju kogu ühenduses. Kõnealuste tervendamismeetmete ning lõpetamismenetluse mis tahes mõju kolmandatele riikidele ei tohiks siiski muuta.

|

|

(119)

|

Tuleks eristada tervendamismeetmete ja lõpetamismenetlusega seotud pädevaid asutusi ning kindlustusandjate järelevalveasutusi.

|

|

(120)

|

Vastavalt olemasolevatele maksejõuetuse põhimõtetele tuleks filiaali mõiste määratlemise puhul arvestada sellega, et kindlustusandja on üks juriidiline isik. Päritoluliikmesriigi õiguses peaks olema kindlaks määratud, kuidas tuleks käsitada kõnealuse kindlustusandja lõpetamisel varasid ja kohutusi, mis kuuluvad sõltumatutele isikutele, kellel on alaline luba tegutseda kindlustusvahendajana.

|

|

(121)

|

Tuleks sätestada tingimused, mille kohaselt lõpetamismenetlus, mis ei põhine maksejõuetusel, kuid mille puhul on kindlustusnõuete väljamaksmiseks koostatud nõuete rahuldamise järjekord, kuuluvad käesoleva direktiivi kohaldamisalasse. Kindlustusandja töötajate töölepingutest ja töösuhetest tulenevaid nõudeid peaks olema võimalik üle kanda riiklikku palga tagatisskeemi. Selliseid ülekantud nõudeid tuleks käsitada päritoluliikmesriigi õiguses (lex concursus) määratletud viisil.

|

|

(122)

|

Tervendamismeetmete võtmine ei välista lõpetamismenetluse algatamist. Seetõttu tuleks lõpetamismenetlus algatada tervendamismeetmete puudumisel või pärast nende rakendamist ning selle võib lõpetada kompromissi tegemise või muude samalaadsete meetmetega, sh tervendamismeetmetega.

|

|

(123)

|

Üksnes päritoluliikmesriigi pädevatel asutustel peaks olema volitus teha otsuseid kindlustusandjate lõpetamismenetluse kohta. Otsused peaksid kehtima kõikjal ühenduses ning kõik liikmesriigid peaksid neid tunnustama. Otsused tuleks avaldada nii päritoluliikmesriigis sätestatud korras kui ka Euroopa Liidu Teatajas. Teave tuleks edastada ka teadaolevatele ühenduses asuvatele võlausaldajatele, kellel peaks olema õigus esitada nõudeid ja märkusi.

|

|

(124)

|

Lõpetamismenetluses tuleks arvesse võtta kõiki kindlustusandja varasid ja kohustusi.

|

|

(125)

|

Kõiki lõpetamismenetluse algatamise, läbiviimise ja lõpetamise tingimusi peaks reguleerima päritoluliikmesriigi õigus.

|

|

(126)

|

Tagamaks liikmesriikide kooskõlastatud tegutsemist, tuleks päritoluliikmesriigi ja kõikide teiste liikmesriikide järelevalveasutusi viivitamata teavitada lõpetamismenetluse algatamisest.

|

|

(127)

|

On äärmiselt tähtis, et lõpetamismenetluse käigus oleksid kaitstud kindlustatud isikud, kindlustusvõtjad, soodustatud isikud ja kõik kahju kannatanud pooled, kellel on kindlustustegevusest tuleneva nõude alusel kindlustusandja vastu vahetu nõudeõigus, kusjuures selline kaitse ei peaks hõlmama nõudeid, mis ei tulene kindlustuslepingutest ega kindlustustegevusest, vaid tsiviilvastutusest, mille on põhjustanud kindlustusvahendaja, pidades läbirääkimisi, mille puhul kooskõlas kindlustuslepingu või -tegevuse suhtes kohaldatava õigusega ei ole kindlustusvahendaja kõnealuse kindlustuslepingu või -tegevuse kohaselt isiklikult vastutav. Kõnealuse eesmärgi saavutamiseks peaks liikmesriikidel olema võimalus valida samaväärsete meetodite vahel, et tagada kindlustusvõlausaldajate võrdne kohtlemine, kusjuures ükski kõnealustest meetoditest ei takista liikmesriigil luua kindlustusnõuete eri kategooriatele järkusid. Lisaks tuleks tagada sobiv tasakaal kindlustusvõlausaldajate õiguste ja teiste eelisõigustega võlausaldajate vahel, keda kaitsevad asjaomase liikmesriigi õigusaktid.

|

|

(128)

|

Lõpetamismenetluse algatamisega peaks kaasnema kindlustusandjale antud tegevusloa kehtetuks tunnistamine, kui seda ei ole varem tehtud.

|

|

(129)

|

Võlausaldajatel peaks lõpetamismenetluse käigus olema õigus esitada nõudeid või kirjalikke märkusi. Muus liikmesriigis kui päritoluliikmesriigis asuvate võlausaldajate nõudeid tuleks käsitleda samamoodi kui päritoluliikmesriigi samaväärseid nõudeid, diskrimineerimata neid kodakondsuse või elukoha alusel.

|

|

(130)

|

Õiguspäraste ootuste ja teatud tehingute kindluse kaitsmiseks liikmesriigis, mis ei ole päritoluliikmesriik, on vaja määrata kindlaks tervendamismeetmete ja lõpetamismenetluse mõjude suhtes pooleliolevatele kohtuasjadele ning kohtuasjast tulenevatele individuaalsetele täitetoimingutele kohaldatav õigus.

|

|

(131)

|

Käesoleva direktiivi kohaldamiseks vajalikud meetmed tuleks vastu võtta vastavalt nõukogu 28. juuni 1999. aasta otsusele 1999/468/EÜ, millega kehtestatakse komisjoni rakendusvolituste kasutamise menetlused (22).

|

|

(132)

|

Komisjonile tuleks eelkõige anda volitus võtta vastu meetmeid, millega kohandatakse lisasid ja meetmeid, milles on eelkõige täpsustatud järelevalvevolitused ja võetavad meetmed ning on sätestatud üksikasjalikumad nõuded sellistes valdkondades, nagu juhtimissüsteem, avalikustamine, oluliste osalustega seotud hindamise kriteeriumid, kindlustustehniliste eraldiste ja kapitalinõuete arvutamine, investeerimiseeskirjad ja konsolideerimisgrupi järelevalve. Komisjonil peaks ühtlasi olema volitus võtta vastu rakendusmeetmeid, millega kolmandatele riikidele antakse käesoleva direktiivi sätetega samaväärsuse staatus. Kuna kõnealused meetmed on üldmeetmed ning nende eesmärk on muuta käesoleva direktiivi vähemolulisi sätteid, muu hulgas täiendades seda uute vähemoluliste sätetega, tuleb need vastu võtta vastavalt otsuse 1999/468/EÜ artiklis 5a sätestatud kontrolliga regulatiivmenetlusele.

|

|

(133)

|

Kuna käesoleva direktiivi eesmärke ei suuda liikmesriigid piisavalt saavutada ja neid on meetme ulatuse ja toime tõttu parem saavutada ühenduse tasandil, võib ühendus võtta meetmeid kooskõlas asutamislepingu artiklis 5 sätestatud subsidiaarsuse põhimõttega. Kõnealuses artiklis sätestatud proportsionaalsuse põhimõtte kohaselt ei lähe käesolev direktiiv nimetatud eesmärkide saavutamiseks vajalikust kaugemale.

|

|

(134)

|

Nõukogu 25. veebruari 1964. aasta direktiiv 64/225/EMÜ (asutamisvabaduse ja teenuste osutamise vabaduse piirangute kaotamise kohta edasikindlustuse ja retrosessiooni puhul), (23) nõukogu 24. juuli 1973. aasta direktiivi 73/240/EMÜ (millega kaotatakse asutamisvabaduse piirangud otsekindlustuse, välja arvatud elukindlustuse puhul), (24) nõukogu 29. juuni 1976. aasta direktiiv 76/580/EMÜ (millega muudetakse direktiivi 73/239/EMÜ otsekindlustustegevuse, välja arvatud elukindlustustegevuse alustamise ja jätkamisega seotud õigusnormide kooskõlastamise kohta) (25) ja nõukogu 10. detsembri 1984. aasta direktiiv 84/641/EMÜ (millega muudetakse eriti turistiabi osas esimest direktiivi 73/239/EMÜ otsekindlustustegevuse, välja arvatud elukindlustustegevuse alustamise ja jätkamisega seotud õigusnormide kooskõlastamise kohta) (26) on vananenud ja tuleks seetõttu tunnistada kehtetuks.

|

|

(135)

|

Käesoleva direktiivi liikmesriigi õigusesse ülevõtmise kohustust peaks piirama sätetega, mille sisu on võrreldes varasemate direktiividega muutunud. Kohustus võtta üle muutmata sätted tuleneb varasematest direktiividest.

|

|

(136)

|

Käesolev direktiiv ei tohiks piirata liikmesriikide kohustusi, mis on seotud VI lisa B osas osutatud direktiivide liikmesriigi õigusesse ülevõtmise tähtpäevadega.

|

|

(137)

|

Komisjon vaatab kindlustussektori olemasolevate tagatisskeemide sobivuse üle ja teeb asjakohase õigusakti ettepaneku.

|

|

(138)

|

Euroopa Parlamendi ja nõukogu 3. juuni 2003. aasta direktiivi 2003/41/EÜ (tööandjapensioni kogumisasutuste tegevuse ja järelevalve kohta) (27) artikli 17 lõige 2 sisaldab viiteid omavahendite normatiivi käsitlevatele kehtivatele õigusnormidele. Need viited tuleks alles jätta, et säilitada praegune olukord. Seega peaks komisjon direktiivi 2003/41/EÜ vastavalt selle artikli 21 lõikele 4 võimalikult kiiresti läbi vaatama. Komisjon, keda abistab CEIOPS, peaks töötama välja nõuetekohase maksevõimelisuse nõuete süsteemi tööandjapensioni kogumisasutustele, kajastades seejuures täielikult kindlustuse olulist erinevust, ning seega mitte piirama käesoleva direktiivi kohaldamist kõnealustele asutustele.

|

|

(139)

|

Käesoleva direktiivi vastuvõtmine muudab kindlustusandja riskiprofiili kindlustusvõtja suhtes. Komisjon peaks esitama võimalikult kiiresti, kuid hiljemalt 2010. aasta lõpuks ettepaneku Euroopa Parlamendi ja nõukogu 9. detsembri 2002. aasta direktiivi 2002/92/EÜ (kindlustusvahenduse kohta) (28) muutmise kohta, võttes arvesse käesoleva direktiivi mõju kindlustusvõtjatele.

|

|

(140)

|

ELi finantssektori õigus- ja järelevalvemudelit tuleb täiendavalt laiaulatuslikult reformida ja komisjon peaks reformide kava kiiresti esitama, võttes asjakohaselt arvesse Jacques de Larosière poolt juhitud rühma 25. veebruaril 2009 esitatud järeldusi. Komisjon peaks esitama järelevalve koordineerimises ja sellealases koostöös tuvastatud puuduste kõrvaldamiseks vajalikud õigusaktide ettepanekud.

|

|

(141)

|

CEIOPSilt tuleks küsida nõuannet selle kohta, kuidas saaks kõige paremini lahendada konsolideerimisgrupi järelevalve ja kapitalihalduse tugevdamise küsimusi kindlustus- või edasikindlustusandjate konsolideerimisgrupis. CEIOPSilt tuleks küsida nõuannet, mis aitaks komisjonil koostada ettepanekud selliste tingimuste kohaselt, mis on kooskõlas kindlustusvõtjate (ja soodustatud isikute) kõrgetasemelise kaitse ja finantsstabiilsuse kindlustamisega. CEIOPS peaks andma komisjonile nõu selle kohta, millise struktuuri ja milliste põhimõtete alusel võiks tulevikus käesolevat direktiivi muuta, mis võib osutuda vajalikuks muudatuste rakendamiseks, mis võidakse esitada. Komisjon peaks esitama Euroopa Parlamendile ja nõukogule aruande ning seejärel asjakohased ettepanekud konsolideerimisgrupis kindlustus- ja edasikindlustusandjate usaldatavusnormatiivide täitmise järelevalve alternatiivsete süsteemide kohta, mis tugevdavad konsolideerimisgrupi sisest tulemuslikku kapitalihaldust, kui ta on veendunud, et sellise süsteemi kasutuselevõtmiseks on olemas asjakohane õiguslik raamistik.

Eriti oluline on, et konsolideerimisgrupi toetuskava toimiks kindlatel alustel, mis põhinevad järgmiste tegurite olemasolul: ühtlustatud ja piisavalt rahastatavad kindlustusvaldkonna tagatiskavad; pädevate asutuste, keskpankade ja rahandusministeeriumide vaheline ühtlustatud ja õiguslikult siduv raamistik kriiside ohjamiseks, lahendamiseks ja maksukoormuse jagamiseks, mille puhul järelevalvevolitused ja rahalised kohustused on kooskõlas; õiguslikult siduv raamistik järelevalvega seotud vaidluste lahendamiseks; ühtlustatud raamistik varajaseks sekkumiseks; ühtlustatud raamistik varade üleandmise, maksejõuetuse ja lõpetamismenetluse kohta, mis kõrvaldab varade üleandmise korral asjaomasest siseriiklikust äriühinguõigusest tulenevad takistused. Komisjon peaks oma aruandes arvestama ühtlasi hajutamise mõju pikema aja jooksul ja konsolideerimisgrupi osaliseks olemisega seotud riski, konsolideerimisgrupi tsentraalse riskijuhtimise tavasid, konsolideerimisgrupi sisemudelite toimimist ning järelevalvet konsolideerimisgrupi siseste tehingute ja riskikontsentratsioonide üle.

|

|

(142)

|

Kooskõlas paremat õigusloomet käsitleva institutsioonidevahelise kokkuleppe (29) punktiga 34 julgustatakse liikmesriike koostama nende endi jaoks ja ühenduse huvides vastavustabeleid, kus on võimalikult suures ulatuses välja toodud vastavus käesoleva direktiivi ja ülevõtmismeetmete vahel, ning tegema need üldsusele kättesaadavaks,

|

ON VASTU VÕTNUD KÄESOLEVA DIREKTIIVI:

SISUKORD

|

I JAOTIS

|

ÜLDEESKIRJAD KINDLUSTUS- JA EDASIKINDLUSTUSTEGEVUSE ALUSTAMISE JA JÄTKAMISE KOHTA |

|

I PEATÜKK

|

Sisu, reguleerimisala ja mõisted |

|

1. JAGU

|

Sisu ja reguleerimisala |

|

2. JAGU

|

Reguleerimisalast väljajätmine |

|

2. alajagu

|

Kahjukindlustus |

|

4. alajagu

|

Edasikindlustus |

|

II PEATÜKK

|

Tegevuse alustamine |

|

III PEATÜKK

|

Järelevalveasutused ja üldeeskirjad |

|

IV PEATÜKK

|

Kindlustustegevust reguleerivad tingimused |

|

1. JAGU

|

Haldus-, juhtimis- või järelevalveorgani vastutus |

|

5. JAGU

|

Ametisaladus, teabevahetus ja järelevalve ühtsuse edendamine |

|

6. JAGU

|

Audiitorite ülesanded |

|

V PEATÜKK

|

Elukindlustus- ja kahjukindlustustegevuse jätkamine |

|

VI PEATÜKK

|

Varade ja kohustuste hindamist, kindlustustehnilisi eraldisi, omavahendeid, solventsuskapitalinõuet, miinimumkapitalinõuet ja investeerimist käsitlevad eeskirjad |

|

1. JAGU

|

Varade ja kohustuste hindamine |

|

2. JAGU

|

Kindlustustehnilisi eraldisi käsitlevad eeskirjad |

|

1. alajagu

|

Omavahendite kindlaksmääramine |

|

2. alajagu

|

Omavahendite liigitamine |

|

3. alajagu

|

Omavahendite nõuetekohasus |

|

4. JAGU

|

Solventsuskapitalinõue |

|

1. alajagu

|

Üldsätted solventsuskapitalinõude kohta, lähtudes standardvalemist või sisemudelist |

|

2. alajagu

|

Solventsuskapitalinõue – standardvalem |

|

3. alajagu

|

Solventsuskapitalinõue – täielikud ja osalised sisemudelid |

|

5. JAGU

|

Miinimumkapitalinõue |

|

VII PEATÜKK

|

Raskustes olevad või eeskirju eiravad kindlustus- ja edasikindlustusandjad |

|

VIII PEATÜKK

|

Asutamisõigus ja teenuste osutamise vabadus |

|

1. JAGU

|

Kindlustusandja filiaali asutamine |

|

2. JAGU

|

Kindlustusandjate vabadus osutada teenuseid |

|

2. alajagu

|

Mootorsõiduki valdaja vastutus |

|

3. JAGU

|

Vastuvõtva liikmesriigi järelevalveasutuste pädevus |

|

2. alajagu

|

Edasikindlustus |

|

4. JAGU

|

Statistiline teave |

|

5. JAGU

|

Filiaalide lepingute käsitlemine lõpetamismenetluse korral |

|

IX PEATÜKK

|

Ühenduses asutatud ja sellistele kindlustus- või edasikindlustusandjatele kuuluvad filiaalid, kelle peakontor asub väljaspool ühendust |

|

1. JAGU

|

Tegevuse alustamine |

|

X PEATÜKK

|

Kolmanda riigi õigusega reguleeritavate kindlustus- ja edasikindlustusandjate tütarettevõtjad ning selliste kindlustus- ja edasikindlustusandjate omandatavad osalused |

|

II JAOTIS

|

KINDLUSTUSE JA EDASIKINDLUSTUSE ERISÄTTED |

|

I PEATÜKK

|

Kindlustuslepingute suhtes kohaldatav õigus ja tingimused |

|

2. JAGU

|

Kohustuslik kindlustus |

|

4. JAGU

|

Kindlustuslepingute tingimused ja kindlustusmaksete tariifid |

|

5. JAGU

|

Teave kindlustusvõtjale |

|

1. alajagu

|

Kahjukindlustus |

|

II PEATÜKK

|

Kahjukindlustust käsitlevad sätted |

|

2. JAGU

|

Ühenduse kaaskindlustus |

|

4. JAGU

|

Õigusabikulude kindlustus |

|

5. JAGU

|

Tervisekindlustus |

|

6. JAGU

|

Tööõnnetuskindlustus |

|

III PEATÜKK

|

Elukindlustust käsitlevad sätted |

|

IV PEATÜKK

|

Edasikindlustusele esitatavad erinõuded |

|

III JAOTIS

|

KONSOLIDEERIMISGRUPPI KUULUVATE KINDLUSTUS- JA EDASIKINDLUSTUSANDJATE JÄRELEVALVE |

|

I PEATÜKK

|

Konsolideerimisgrupi järelevalve: mõisted, kohaldamisjuhud, reguleerimisala ja tasandid |

|

2. JAGU

|

Kohaldamisjuhud ja reguleerimisala |

|

II PEATÜKK

|

Finantsseisund |

|

1. JAGU

|

Konsolideerimisgrupi maksevõime |

|

2. alajagu

|

Arvutusmeetodi valik ja üldpõhimõtted |

|

3. alajagu

|

Arvutusmeetodite kohaldamine |

|

4. alajagu

|

Arvutusmeetodid |

|

5. alajagu

|

Selliste kindlustus- ja edasikindlustusandjate konsolideerimisgrupi maksevõime järelevalve, kes on kindlustusvaldusettevõtja tütarettevõtjad |

|

6. alajagu

|

Konsolideerimisgrupi maksevõime järelevalve tsentraliseeritud riskijuhtimisega konsolideerimisgruppidele |

|

2. JAGU

|

Riskikontsentratsioon ja konsolideerimisgrupi sisesed tehingud |

|

3. JAGU

|

Riskijuhtimine ja sisekontroll |

|

III PEATÜKK

|

Konsolideerimisgrupi järelevalvet lihtsustavad meetmed |

|

IV PEATÜKK

|

Kolmandad riigid |

|

V PEATÜKK

|

Segakindlustusvaldusettevõtjad |

|

IV JAOTIS

|

KINDLUSTUSANDJATE TERVENDAMINE JA LÕPETAMINE |

|

I PEATÜKK

|

Reguleerimisala ja mõisted |

|

II PEATÜKK

|

Tervendamismeetmed |

|

III PEATÜKK

|

Lõpetamismenetlus |

|

VI JAOTIS

|

ÜLEMINEKU- JA LÕPPSÄTTED |

|

I PEATÜKK

|

Üleminekusätted |

|

I LISA

|

KAHJUKINDLUSTUSE LIIGID |

|

A.

|

Riskide liigitamine vastavalt kindlustusliikidele |

|

B.

|

Rohkem kui ühele kindlustusliigile antud tegevuslubade kirjeldus |

|

II LISA

|

ELUKINDLUSTUSE LIIGID |

|

III LISA

|

KINDLUSTUSANDJATE ÕIGUSLIKUD VORMID |

|

A.

|

Kahjukindlustusandjate vormid |

|

B.

|

Kahjukindlustusandjate vormid |

|

C.

|

Edasikindlustusandjate vormid |

|

IV LISA

|

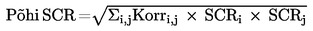

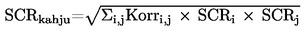

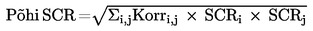

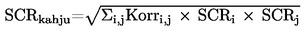

SOLVENTSUSKAPITALINÕUDE (SCR) STANDARDVALEM |

|

1.

|

Põhisolventsuskapitalinõude arvutamine |

|

2.

|

Kahjukindlustusriski komponendi arvutamine |

|

3.

|

Elukindlustusriski komponendi arvutamine |

|

4.

|

Tururiski komponendi arvutamine |

|

V LISA

|

KAHJUKINDLUSTUSE LIIKIDE RÜHMAD ARTIKLI 159 KOHALDAMISEL |

|

A osa

|

Kehtetuks tunnistatud direktiivid ja nende hilisemad muudatused (osutatud artiklis 310) |

|

B osa

|

Liikmesriigi õigusse ülevõtmise tähtpäevade loetelu (osutatud artiklis 310) |

I JAOTIS

ÜLDEESKIRJAD KINDLUSTUS- JA EDASIKINDLUSTUSTEGEVUSE ALUSTAMISE JA JÄTKAMISE KOHTA

I PEATÜKK

Sisu, reguleerimisala ja mõisted

1. Jagu

Sisu ja reguleerimisala

Artikkel 1

Sisu

Käesolevas direktiivis sätestatakse eeskirjad, mis käsitlevad järgmist:

|

1.

|

kindlustusandjate sõltumatu tegevuse alustamine ja jätkamine ühenduses;

|

|

2.

|

kindlustus- või edasikindlustusandjate konsolideerimisgruppide järelevalve;

|

|

3.

|

kindlustusandjate tervendamine ja lõpetamine.

|

Artikkel 2

Reguleerimisala

1. Käesolevat direktiivi kohaldatakse elukindlustus- ja kahjukindlustusandjate suhtes, mis on asutatud liikmesriigi territooriumil või mida soovitakse seal asutada.

Käesolevat direktiivi, välja arvatud IV jaotist, kohaldatakse ka edasikindlustusandjate suhtes, mis on asutatud liikmesriigi territooriumil või mida soovitakse seal asutada.

2. Kahjukindlustuse puhul kohaldatakse käesolevat direktiivi I lisa A osas sätestatud kahjukindlustuse liikidele. Lõike 1 esimese lõigu kohaldamisel hõlmab kahjukindlustus tegevust, mis seisneb nende isikute abistamises, kellel tekivad raskused reisimise, kodust eemalviibimise või alalisest elukohast eemalviibimise ajal. See sisaldub kohustuses teha eelneva(te) kindlustusmakse(te) vastusooritusena soodustatud isikule abi kindlustuslepingu kohaselt viivitamata kättesaadavaks, kui see isik on lepingus sätestatud juhtudel ja tingimustel sattunud ootamatu juhtumi tõttu raskustesse.

Abi võib seisneda rahalises või mitterahalises hüvitamises. Mitterahalist hüvitist võib samuti anda seda andva isiku personali või varustusena.

Abi ei hõlma teenindust, tehnilist hooldust, müügijärgset teenindust ega abile viitamist või selle vahendamist.

3. Käesolevat direktiivi kohaldatakse elukindlustuse järgmiste liikide suhtes:

|

a)

|

järgmised elukindlustustegevuse liigid, kui nendega tegeletakse lepingulistel alustel:

|

i)

|

elukindlustus, mis hõlmab ainult üleelamiskindlustust, ainult surmajuhtumikindlustust, kindlustus üleelamistähtajaks või surmajuhtumiks, elukindlustus kindlustusmaksete tagastamisega, abiellumiskindlustus ja sünnikindlustus;

|

|

iii)

|

elukindlustusele lisaks sõlmitav lisakindlustus, eelkõige õnnetusjuhtumi, sh tervisekahjustuse kindlustus, sealhulgas töövõimetuse korral, kindlustus surmaga lõppeva õnnetusjuhtumi korral ja kindlustus invaliidsusega lõppeva õnnetusjuhtumi või haiguse korral;

|

|

iv)

|

Iirimaal ja Ühendkuningriigis kasutatav pikaajaline katkemisõiguseta tervisekindlustuse liigid (permanent health insurance not subject to cancellation);

|

|

|

b)

|

järgmised tegevusliigid, kui need toimuvad lepingulistel alustel ja kui nende üle teostavad järelevalvet erakindlustuse järelevalve eest vastutavad asutused:

|

i)

|

tegevus, millega luuakse liikmete ühendus eesmärgiga kapitaliseerida ühiselt oma sissemaksed ja jaotada selliselt kogutud varad üleelanute või soodustatud isikute vahel, edaspidi „tontiinid”;

|

|

ii)

|

kindlustusmatemaatikal põhinev kapitali kogumise tegevus, mille puhul eelnevalt kokkulepitud ühekordse makse või regulaarsete maksete eest võetakse konkreetse kestuse ja rahalise suurusega kohustused;

|

|

iii)

|