EUR-Lex Access to European Union law

This document is an excerpt from the EUR-Lex website

Document 32014R0964

Commission Implementing Regulation (EU) No 964/2014 of 11 September 2014 laying down rules for the application of Regulation (EU) No 1303/2013 of the European Parliament and of the Council as regards standard terms and conditions for financial instruments

Komisjoni rakendusmäärus (EL) nr 964/2014, 11. september 2014 , millega kehtestatakse Euroopa Parlamendi ja nõukogu määruse (EL) nr 1303/2013 rakendussätted seoses rahastamisvahendite standardtingimustega

Komisjoni rakendusmäärus (EL) nr 964/2014, 11. september 2014 , millega kehtestatakse Euroopa Parlamendi ja nõukogu määruse (EL) nr 1303/2013 rakendussätted seoses rahastamisvahendite standardtingimustega

OJ L 271, 12.9.2014, p. 16–44

(BG, ES, CS, DA, DE, ET, EL, EN, FR, HR, IT, LV, LT, HU, MT, NL, PL, PT, RO, SK, SL, FI, SV)

In force: This act has been changed. Current consolidated version: 16/02/2019

In force: This act has been changed. Current consolidated version: 16/02/2019

|

12.9.2014 |

ET |

Euroopa Liidu Teataja |

L 271/16 |

KOMISJONI RAKENDUSMÄÄRUS (EL) nr 964/2014,

11. september 2014,

millega kehtestatakse Euroopa Parlamendi ja nõukogu määruse (EL) nr 1303/2013 rakendussätted seoses rahastamisvahendite standardtingimustega

EUROOPA KOMISJON,

võttes arvesse Euroopa Liidu toimimise lepingut,

võttes arvesse Euroopa Parlamendi ja nõukogu 17. detsembri 2013. aasta määrust (EL) nr 1303/2013, millega kehtestatakse ühissätted Euroopa Regionaalarengu Fondi, Euroopa Sotsiaalfondi, Ühtekuuluvusfondi, Euroopa Maaelu Arengu Euroopa Põllumajandusfondi ning Euroopa Merendus- ja Kalandusfondi kohta, nähakse ette üldsätted Euroopa Regionaalarengu Fondi, Euroopa Sotsiaalfondi, Ühtekuuluvusfondi ja Euroopa Merendus- ja Kalandusfondi kohta ning tunnistatakse kehtetuks nõukogu määrus (EÜ) nr 1083/2006, (1) eelkõige selle artikli 38 lõike 3 teist lõiku,

ning arvestades järgmist:

|

(1) |

Selleks et hõlbustada riiklikul, piirkondlikul, riikidevahelisel või piiriülesel tasandil loodud ja korraldusasutuse poolt või selle alluvuses juhitavate rahastamisvahendite kasutamist, tuleks vastavalt määruse (EL) nr 1303/2013 artikli 38 lõike 3 punktile a kehtestada teatud rahastamisvahendite standardtingimused. Standardtingimused muudaksid kõnealused vahendid kasutusvalmiks — niinimetatud rahastamisvahendite valmislahendusteks. |

|

(2) |

Selleks et hõlbustada rahastamisvahendite kasutamist, peavad standardtingimused tagama vastavuse riigiabi eeskirjadele ja hõlbustama rahastamisvahendite ja toetuste ühendamise kaudu liidu finantstoetuse andmist lõppsaajatele. |

|

(3) |

Standardtingimused ei tohiks võimaldada rahastajal, näiteks avaliku või erasektori investeerijal või laenajal, rahastamisvahendi juhil või lõppsaajal saada siseturuga kokkusobimatut riigiabi. Standardtingimustes peaks arvesse võtma asjaomaseid vähese tähtsusega abi käsitlevaid määrusi, nagu komisjoni määrust (EL) nr 1407/2013 (2) ja komisjoni määrust (EL) nr 1408/2013, (3) komisjoni määrust (EL) nr 651/2014, (4) komisjoni määrust (EL) nr 702/2014, (5) suuniseid riskifinantseerimisinvesteeringute edendamiseks antava riigiabi kohta (6) ja suuniseid riigiabi kohta põllumajandus- ja metsandussektoris ning maapiirkondades aastateks 2014–2020 (7). |

|

(4) |

Et riigiabi eeskirju ei kohaldata Euroopa Maaelu Arengu Põllumajandusfondist toetatavale põllumajandustegevusele, peaks standardtingimuste järgimine olema vabatahtlik. Teistele Euroopa Maaelu Arengu Põllumajandusfondist toetatavatele meetmetele kohaldatakse üldisi riigiabi eeskirju ja seetõttu peaksid standardtingimused olema kohustuslikud. |

|

(5) |

On võimalik, et kalandussektori ettevõtjad, eelkõige väikesed ja keskmise suurusega ettevõtted (VKEd) võivad saada toetust Euroopa struktuuri- ja investeerimisfondide rahastatavatest rahastamisvahenditest. Kui kõnealust toetust rahastab muu Euroopa struktuuri- ja investeerimisfond kui Euroopa Merendus- ja Kalandusfond, ei tohiks kõikidele kalandus- ja vesiviljelussektori ettevõtjatele rahastamisvahenditest kolme aasta jooksul antud abi kogusumma ületada komisjoni määruses (EL) nr 717/2014 (8) sätestatud liikmesriigi kalanduse, vesiviljeluse ja töötlemise aastase käibe ülemmäära. Lisaks tuleks arvesse võtta määrust (EL) nr 702/2014 ja kalandus- ja vesiviljelussektoris riigiabi kontrollimist käsitlevaid suuniseid (9). |

|

(6) |

Standardtingimused peaksid hõlmama ka võimalikult vähe haldamisnõudeid, et tagada rahastamisvahendite nõuetekohane haldamine eesmärgiga kehtestada määruse (EL) nr 1303/2013 sätetest üksikasjalikumad sätted. |

|

(7) |

VKEde arengu toetamiseks keerulises rahastamiskeskkonnas on portfelli riskijagamisskeemi alusel antud laen asjakohane rahastamisvahend. Riskijagamisskeemi alusel antud uued laenud annavad VKEdele hõlpsama juurdepääsu rahastamisele, toetades finantsvahendajaid rahastamisel ja laenuriski jagamisel ning pakkudes seega VKEdele intressimäära ja/või tagatise vähendamise näol rohkem soodustingimustel vahendeid. |

|

(8) |

Riskijagamisskeemi alusel antud laenu abil rahastamine võib olla eriti tõhus moodus VKEde toetamiseks, arvestades VKEde teatud sektorite või liikide puhul esinevat rahastamise piiratud kättesaadavust või finantsvahendajate suhteliselt väikest riskivalmidust. Selles kontekstis on standardtingimused tõhus viis taolise turutõrkega tegelemiseks. |

|

(9) |

Selleks et tagada finantsvahendajatele stiimul suurendada VKEdele liidu rahastatavate garantiidega laenude andmist, on piiratud portfelligarantii asjakohane rahastamisvahend. |

|

(10) |

Piiratud portfelligarantii peaks olema suunatud VKEde laenuturul praegu valitsevale tühimikule, toetama uusi laene krediidiriski kaitsega (esimese järjekoha kahjuga seotud portfelliosa piiratud garantii) eesmärgiga vähendada konkreetseid probleeme, millega VKEd seisavad silmitsi rahastamisele juurdepääsul, kuna neil puudub piisav tagatis ja nad kujutavad endast suhteliselt suurt krediidiriski. Oodatud mõju saavutamiseks ei tohiks liidu osalus piiratud portfelligarantiis siiski asendada samaväärseid garantiisid, mille vastavad finantsasutused on praeguste liidu, riiklike ja piirkondlike rahastamisvahendite raames samal eesmärgil saanud. Selles kontekstis on standardtingimused tõhus moodus taolise turutõrkega tegelemiseks. |

|

(11) |

Elamute renoveerimisel tekkivate energiasäästuvõimaluste kasutamise stimuleerimiseks on renoveerimislaen asjakohane rahastamisvahend. |

|

(12) |

Renoveerimislaenu eesmärk peaks olema pakkuda elamute omanikele pikaajalisi subsideeritud laenu tingimusi ning otsest tehnilist toetust ja rahastamist ehitiste renoveerimisprojektide koostamiseks ja teostamiseks. See eeldab ka rahastamisturgu, kus pangandus on põhimõtteliselt ainuke rahastamisallikas, aga kus rahastamine on liiga vähene (vahendaja riskivalmiduse tõttu), liiga lühiajaline, liiga kulukas või ei vasta muul viisil rahastatavate projektide pikaajalisele tagasimakseviisile. See ja ebapiisav süsteem tööde kindlaksmääramiseks ja korraldamiseks kortermajade omanike nimel, jätmata kõrvale üksikisikute toetamise võimalust, kujutab endast turutõrget. Selles kontekstis on standardtingimused tõhus moodus taolise turutõrkega tegelemiseks. |

|

(13) |

Määrusega ettenähtud meetmed on kooskõlas Euroopa struktuuri- ja investeerimisfondide koordineerimiskomitee arvamusega, |

ON VASTU VÕTNUD KÄESOLEVA MÄÄRUSE:

Artikkel 1

Reguleerimisese

Käesoleva määrusega kehtestatakse sätted seoses järgmiste rahastamisvahendite standardtingimustega:

|

a) |

portfelli riskijagamisskeemi alusel antud laen; |

|

b) |

piiratud portfelligarantii; |

|

c) |

renoveerimislaen. |

Artikkel 2

Täiendavad tingimused

Korraldusasutused võivad lisaks rahastamislepingus sisalduvatele tingimustele lisada muid tingimusi kooskõlas tingimustega, mis on käesolevas määruses valitud rahastamisvahendile kehtestatud.

Artikkel 3

Vastavus riigiabi eeskirjadele standardtingimuste alusel

1. Kui on tegemist rahastamisvahenditega, mis ühendatakse tehnilise abi pakkumiseks antavate toetustega mingist vahendist raha saavatele lõppsaajatele, ei tohi kõnealused toetused ületada 5 % Euroopa struktuuri- ja investeerimisfondide osalusest vahendis ja nende suhtes kehtivad määruse (EL) nr 1303/2013 artiklis 37 viidatud eelhindamise järeldused, millega toetusi põhjendatakse.

2. Tehnilise abi toetust juhib rahastamisvahendit rakendav asutus („finantsvahendaja”). Tehniline abi ei tohi hõlmata meetmeid, mis on kaetud halduskulude ja -tasudega, mida on makstud rahastamisvahendi haldamiseks. Tehnilise abiga hõlmatud kulud ei tohi olla osa investeeringust, mida rahastatakse asjaomasest rahastamisvahendist saadud laenuga.

Artikkel 4

Haldamine standardtingimuste alusel

1. Korraldusasutus või vajaduse korral fondifondi juht on esindatud rahastamisvahendi järelevalvekomitees või sarnast liiki haldusstruktuuris.

2. Korraldusasutus ei osale otseselt üksikutes investeerimisotsustes. Fondifondi puhul teostab korraldusasutus oma järelevalverolli ainult fondifondi tasandil, sekkumata fondifondi üksikutesse otsustesse.

3. Rahastamisvahendi haldusstruktuur on selline, mis võimaldab teha krediidi ja riski hajutamisega seotud otsuseid läbipaistvalt ja kooskõlas asjaomase turutavadega.

4. Fondifondi juhi ja finantsvahendaja haldusstruktuur on selline, mis tagab fondifondi juhi või finantsvahendaja erapooletuse ja sõltumatuse.

Artikkel 5

Rahastamisleping standardtingimuste alusel

1. Korraldusasutus sõlmib programmidest rahastamisvahendisse maksete tegemiseks kirjaliku rahastamislepingu, mis sisaldab I lisaga kooskõlas olevaid tingimusi.

2. Rahastamisleping sisaldab lisadena:

|

a) |

määruse (EL) nr 1303/2013 artiklis 37 nõutud eelhindamist, millega rahastamisvahendit põhjendatakse; |

|

b) |

rahastamisvahendi äriplaani, sh investeerimisstrateegiat ning investeeringu, garantii või laenupoliitika kirjeldust; |

|

c) |

vahendi kirjeldust, mis peab olema kooskõlas vahendi üksikasjalike standardtingimustega ja milles tuleb kindlaks määrata rahastamisvahendite finantsnäitajad; |

|

d) |

seire- ja aruandlusvorme. |

Artikkel 6

Riskijagamisskeemi alusel antud laen

1. Riskijagamisskeemi alusel antud laen kujutab endast finantsvahendaja loodavat laenufondi, kuhu tehakse makse programmist ja milles finantsvahendaja osalus moodustab vähemalt 25 %. Laenufondist rahastatakse uute antavate laenude portfelli, sellest ei tohi refinantseerida olemasolevaid laene.

2. Riskijagamisskeemi alusel antud laen on kooskõlas II lisa tingimustega.

Artikkel 7

Piiratud portfelligarantii

1. Piiratud portfelligarantii peab katma laenupõhiselt krediidiriski kuni 80 % ulatuses laenust, eesmärgiga luua väikestele ja keskmise suurusega ettevõtjatele antavate uute laenude portfell, mille maksimaalne kahjusumma on piiratud garantii ülemmääraga, mis ei tohi olla suurem kui 25 % riskist portfelli tasandil.

2. Piiratud portfelligarantii peab olema kooskõlas III lisas sätestatud tingimustega.

Artikkel 8

Renoveerimislaen

1. Renoveerimislaenu antakse finantsvahendaja loodavast laenufondist, kuhu tehakse makse programmist ja milles finantsvahendaja osalus peab moodustama vähemalt 15 %. Laenufondist rahastatakse uute antavate laenude portfelli, erandiks on olemasolevate laenude refinantseerimine.

2. Lõppsaajad võivad olla füüsilised või juriidilised isikud või sõltumatud spetsialistid, kellel on olemas ruumid, ning omanike nimel ja kasuks töötavad haldurid või muud õigussubjektid, kes rakendavad programmi toetusega energiatõhususe või taastuvenergia meetmeid, mis on määruse (EL) nr 1303/2013 kohaselt abikõlblikud.

3. Renoveerimislaen peab olema kooskõlas IV lisas sätestatud tingimustega.

Artikkel 9

Määrus jõustub kahekümnendal päeval pärast selle avaldamist Euroopa Liidu Teatajas.

Määrus on tervikuna siduv ja vahetult kohaldatav kõikides liikmesriikides.

Brüssel, 11. september 2014

Komisjoni nimel

president

José Manuel BARROSO

(1) ELT L 347, 20.12.2013, lk 320.

(2) Komisjoni määrus (EL) nr 1407/2013, 18. detsember 2013, milles käsitletakse Euroopa Liidu toimimise lepingu artiklite 107 ja 108 kohaldamist vähese tähtsusega abi suhtes (ELT L 352, 24.12.2013, lk 1).

(3) Komisjoni määrus (EL) nr 1408/2013, 18. detsember 2013, milles käsitletakse Euroopa Liidu toimimise lepingu artiklite 107 ja 108 kohaldamist vähese tähtsusega abi suhtes põllumajandussektoris (ELT L 352, 24.12.2013, lk 9).

(4) Komisjoni määrus (EL) nr 651/2014, 17. juuni 2014, ELi aluslepingu artiklite 107 ja 108 kohaldamise kohta, millega teatavat liiki abi tunnistatakse siseturuga kokkusobivaks (ELT L 187, 26.6.2014, lk 1).

(5) Komisjoni määrus (EL) nr 702/2014, 25. juuni 2014, Euroopa Liidu toimimise lepingu artiklite 107 ja 108 kohaldamise kohta, millega teatavat liiki abi põllumajandus- ja metsandussektoris ja maapiirkondades tunnistatakse siseturuga kokkusobivaks (ELT L 193, 1.7.2014, lk 1).

(6) Komisjoni teatis: suunised riskifinantseerimisinvesteeringute edendamiseks antava riigiabi kohta (ELT C 19, 22.1.2014, lk 4).

(7) Suunised riigiabi kohta põllumajandus- ja metsandussektoris ning maapiirkondades aastateks 2014–2020 (ELT C 204, 1.7.2014, lk 1).

(8) Komisjoni määrus (EL) nr 717/2014, milles käsitletakse Euroopa Liidu toimimise lepingu artiklite 107 ja 108 kohaldamist vähese tähtsusega abi suhtes kalandus- ja vesiviljelussektoris (ELT L 190, 28.6.2014, lk 45).

(9) Suunised riigiabi kontrollimiseks kalandus- ja vesiviljelussektoris (ELT C 84, 3.4.2008, lk 10).

I LISA

Korraldusasutuse ja finantsvahendaja vahelise rahastamislepingu selgitustega sisukord

Sisukord

|

1. |

Preambul |

|

2. |

Mõisted |

|

3. |

Reguleerimisala ja eesmärk |

|

4. |

Poliitikaeesmärgid ja eelhindamine |

|

5. |

Lõppsaajad |

|

6. |

Rahaline soodustus ja riigiabi |

|

7. |

Investeerimis-, garantii- ja laenuandmise põhimõtted |

|

8. |

Tegevus ja toimingud |

|

9. |

Eesmärgiks seatud tulemused |

|

10. |

Finantsvahendaja roll ja kohustused: riskide ja tulude jagamine |

|

11. |

Rahastamisvahendi juhtimine ja audit |

|

12. |

Programmist tehtav makse |

|

13. |

Maksed |

|

14. |

Konto haldamine |

|

15. |

Halduskulud |

|

16. |

Kestus ja kulude rahastamiskõlblikkus lõpetamisel |

|

17. |

Korraldusasutuse makstud ressursside uuesti kasutamine (sh saadud intress) |

|

18. |

Intressitoetuste, garantiitasude toetuste kapitaliseerimine (vajaduse korral) |

|

19. |

Rahastamisvahendi valitsemine |

|

20. |

Huvide konfliktid |

|

21. |

Aruandlus ja seire |

|

22. |

Hindamine |

|

23. |

Nähtavus ja läbipaistvus |

|

24. |

Ainuõigus |

|

25. |

Vaidluste lahendamine |

|

26. |

Konfidentsiaalsus |

|

27. |

Lepingu muutmine ning õiguste ja kohustuste üleandmine |

1. PREAMBUL

Riigi/piirkonna nimi

Andmed korraldusasutuse kohta

Programmi ühtne tunnuskood

Vastava programmi nimi

Rahastamisvahendile viitav asjakohane programmiosa

Euroopa struktuuri- ja investeerimisfondi nimi

Andmed prioriteetse suuna kohta

Piirkonnad, kus rahastamisvahendit rakendatakse (NUTSi tasand või muu)

Summa, mille korraldusasutus rahastamisvahendi jaoks eraldab

Euroopa struktuuri- ja investeerimisfondidest lähtuv summa

Riikide avalikust sektorist lähtuv summa (programmi avaliku sektori toetus)

Riikide erasektorist lähtuv summa (programmi erasektori toetus)

Riikide avalikust ja erasektorist lähtuv summa väljaspool programmimakseid

Rahastamisvahendi kasutuselevõtu eeldatav alguskuupäev

Rahastamisvahendi kasutamise lõpetamiskuupäev

Kontaktandmed pooltevaheliseks teabevahetuseks

Lepingu eesmärk

2. MÕISTED

3. KOHALDAMISALA JA EESMÄRK

Rahastamisvahendi kirjeldus, sealhulgas selle investeerimisstrateegia või -põhimõtted, antava toetuse liik.

4. POLIITIKAEESMÄRGID JA EELHINDAMINE

Vajaduse korral finantsvahendajate toetuskõlblikkuskriteeriumid ning täiendavad tegevusnõuded, millega rahastamisvahendi poliitikaeesmärgid üle võetakse, pakutavad finantstooted, sihtrühmaks olevad lõppsaajad, kavandatud kombineerimine toetustega.

5. LÕPPSAAJAD

Andmed rahastamisvahendi lõppsaajate (sihtrühma) kohta ja nende toetuskõlblikkus.

6. RAHALINE SOODUSTUS JA RIIGIABI

Programmi avaliku sektori toetuse rahalise soodustuse hindamine ja kooskõlastamine riigiabi eeskirjadega.

7. INVESTEERIMIS-, GARANTII- JA LAENUANDMISE PÕHIMÕTTED

Investeerimis-, garantii- ja laenuandmise põhimõtteid, eeskätt portfelli hajutamist (risk, sektor, geograafilised tsoonid, suurus) ja finantsvahendaja olemasolevat portfelli käsitlevad sätted.

8. TEGEVUS JA TOIMINGUD

Rakendatava rahastamisvahendi äriplaan või samaväärsed dokumendid, milles muu hulgas käsitletakse määruse (EL) nr 1303/2013 artikli 37 lõike 2 punktis c osutatud eeldatavat võimendavat mõju.

Toetuskõlbliku tegevuse määratlemine.

Määratud tegevuse ja nende piirangute selge määratlemine, eeskätt seoses tegevuse muutmise ja portfelli valitsemisega (kahju ja tagastamata summad ning sissenõudeprotsess).

9. EESMÄRGIKS SEATUD TULEMUSED

Algseisu mõõtmiste ja eeldatavate eesmärkidega seotud tegevuse, tulemuste ja mõjunäitajate määratlemine.

Eesmärgiks seatud tulemused, mida rahastamisvahendi abil loodetakse saavutada panusena asjakohase prioriteedi või meetme konkreetsete eesmärkide ja tulemuste saavutamisse. Näitajate loetelu kooskõlas rakenduskava ja määruse (EL) nr 1303/2013 artikliga 46.

10. FINANTSVAHENDAJA ROLL JA KOHUSTUSED: RISKIDE JA TULUDE JAGAMINE

Finantsvahendaja ja muude rahastamisvahendi rakendamisse kaasatud üksuste kohustusi käsitlevad andmed ja sätted.

Riskihindamise ning eri poolte vahelise riski- ja kasumijagamine selgitus.

Sätted kooskõlas komisjoni delegeeritud määruse (EL) nr 480/2014 (1) artikliga 6, milles käsitletakse rahastamisvahendeid rakendavate asutuste rolli, kohustusi ja vastutust.

11. RAHASTAMISVAHENDI JUHTIMINE JA AUDIT

Asjakohased sätted kooskõlas komisjoni delegeeritud määruse (EL) nr 480/2014 artikliga 9, milles käsitletakse rahastamisvahendite juhtimist ja kontrolli.

Sätted auditeerimisnõuete kohta, näiteks miinimumnõuded rahastamisvahendi tasandil (ja fondifondi tasandil) säilitatavate dokumentide kohta ning nõuded seoses eraldi arvepidamisega erinevat liiki toetuste kohta vastavalt määruse (EL) nr 1303/2013 artikli 37 lõigetele 7 ja 8 (vajaduse korral), sealhulgas sätted ja nõuded liikmesriikide auditeerimisasutuste, komisjoni audiitorite ja Euroopa Kontrollikoja juurdepääsu kohta dokumentidele, et tagada selge kontrolljälg vastavalt määruse (EL) nr 1303/2013 artiklile 40.

Sätted selleks, et auditeerimisasutus järgiks auditeerimismetoodika, kontrollnimekirja ja dokumentide kättesaadavusega seotud suuniseid.

12. PROGRAMMIST TEHTAV MAKSE

Sätted kooskõlas määruse (EL) nr 1303/2013 artikli 38 lõikega 10 programmist tehtavate maksete ülekandmise ja haldamise üksikasjade kohta.

Vajaduse korral sätted Euroopa Regionaalarengu Fondist, Euroopa Sotsiaalfondist, Ühtekuuluvusfondist, Euroopa Maaelu Arengu Euroopa Põllumajandusfondist ning tulevasest merendus- ja kalandusfondist tehtavate maksete raamtingimuste kohta.

13. MAKSED

Nõuded ja menetlused osade kaupa tehtavate maksete haldamiseks, järgides määruse (EL) nr 1303/2013 artiklis 41 kehtestatud ülemmäärasid, ning investeerimispakkumiste prognoosimiseks.

Tingimused programmi rahastamisvahendisse suunatud avaliku sektori toetuse võimalikuks väljaviimiseks.

Eeskirjad selle kohta, missuguseid tõendavaid dokumente on vaja korraldusasutuse poolt finantsvahendajale tehtavate maksete põhjendamiseks.

Tingimused, mille alusel korraldusasutuse poolt finantsvahendajale tehtavad maksed tuleb peatada või katkestada.

14. KONTO HALDAMINE

Arvepidamise üksikasjad, sealhulgas vajaduse korral nõuded usalduskontode/eraldi arvepidamise kohta, nagu on sätestatud määruse (EL) nr 1303/2013 artikli 38 lõikes 6.

Sätted, milles selgitatakse, kuidas rahastamisvahendi kontot hallatakse. Nende hulgas on pangakontode kasutamist reguleerivad sätted, mis hõlmavad (vajaduse korral) vastaspoole riske, nõuetekohaseid sularahatehinguid, asjaosaliste kohustusi, parandusmeetmeid usalduskontode ülemääraste saldode korral, andmete säilitamist ja aruandlust.

15. HALDUSKULUD

Sätted, milles käsitletakse finantsvahendaja tasu finantsvahendajale tasutavate halduskulude ja -tasude arvestamise ja maksmise eest kooskõlas delegeeritud määruse (EL) nr 480/2014 artiklitega 12 ja 13.

Säte peab hõlmama kohaldatavat maksimummäära ja arvestamiseks ettenähtud võrdlussummasid.

16. KESTUS JA KULUDE RAHASTAMISKÕLBLIKKUS LÕPETAMISEL

Lepingu jõustumise kuupäev.

Rahastamisvahendi rakendamisperioodi ja rahastamiskõlblikkusperioodi määravad kuupäevad.

Sätted, milles käsitletakse rahastamisvahendi jaoks finantsvahendajale programmist makstava avaliku sektori toetuse võimalikku pikendamist ja lõpetamist, sealhulgas tingimused programmimaksete varase lõpetamise või väljaviimise, eraldamisstrateegiate ning rahastamisvahendite tegevuse lõpetamise kohta (sh vajaduse korral fondifond).

Sätted rahastamiskõlblike kulude kohta programmi lõpetamisel kooskõlas määruse (EL) nr 1303/2013 artikliga 42.

17. KORRALDUSASUTUSE MAKSTUD RESSURSSIDE UUESTI KASUTAMINE (SH SAADUD INTRESS)

Sätted korraldusasutuse makstud ressursside uuesti kasutamise kohta.

Nõuded ja menetlused Euroopa struktuuri- ja investeerimisfondidest makstud toetusele lisandunud intressi ja muude tulude haldamiseks kooskõlas määruse (EL) nr 1303/2013 artikliga 43.

Sätted, milles käsitletakse Euroopa struktuuri- ja investeerimisfondidest saadud toetusele lisanduvate vahendite uuesti kasutamist kuni rahastamiskõlblikkusperioodi lõpuni vastavalt määruse (EL) nr 1303/2013 artiklile 44.

Sätted, milles käsitletakse Euroopa struktuuri- ja investeerimisfondidest saadud toetusele lisanduvate vahendite uuesti kasutamist pärast rahastamiskõlblikkusperioodi lõppu vastavalt määruse (EL) nr 1303/2013 artiklile 45.

18. INTRESSITOETUSTE, GARANTIITASUDE TOETUSTE KAPITALISEERIMINE (VAJADUSE KORRAL)

Sätted kooskõlas delegeeritud määruse (EL) nr 480/2014 artikliga 11, millele on osutatud määruse (EL) nr 1303/2013 artikli 42 lõikes 1 ning milles käsitletakse intressitoetuste ja garantiitasude toetuste iga-aastaste osamaksude kapitaliseerimist.

19. RAHASTAMISVAHENDI VALITSEMINE

Sätted, milles kirjeldatakse rahastamisvahendi nõuetekohast valitsemisstruktuuri eesmärgiga tagada, et laene/garantiisid/investeeringuid, investeeringust väljumisi ja riskide hajutamist rakendatakse kooskõlas kohaldatavate õigusnõuete ja turustandarditega.

Sätted rahastamisvahendi investeerimiskogu kohta (roll, sõltumatus, kriteeriumid).

20. HUVIDE KONFLIKTID

Huvide konfliktide lahendamiseks on vaja kehtestada selged menetlused.

21. ARUANDLUS JA SEIRE

Sätted investeeringute kasutamise ja investeerimispakkumiste seire kohta, sealhulgas finantsvahendaja aruandlus fondifondile ja/või korraldusasutusele, et tagada vastavus määruse (EL) nr 1303/2013 artiklile 46 ja riigiabi eeskirjadele.

Eeskirjad, milles käsitletakse korraldusasutusele esitatavaid aruandeid ülesannete täitmise, tulemuste, eeskirjade eiramise ja võetud parandusmeetmete kohta.

22. HINDAMINE

Rahastamisvahendi hindamise tingimused ja kord.

23. NÄHTAVUS JA LÄBIPAISTVUS

Sätted liidu pakutavate rahaliste vahendite nähtavuse kohta kooskõlas määruse (EL) nr 1303/2013 XII lisaga.

Sätted, millega tagatakse lõppsaajate jaoks teabele juurdepääs.

24. AINUÕIGUS

Sätted, millega nähakse ette, missugustel tingimustel on fondifondi valitsejal või finantsvahendajal lubatud uut investeerimisettevõtjat asutada.

25. VAIDLUSTE LAHENDAMINE

Vaidluste lahendamist käsitlevad sätted.

26. KONFIDENTSIAALSUS

Sätted selle kohta, missuguste rahastamisvahendi elementide suhtes kehtivad konfidentsiaalsusklauslid. Vastasel juhul loetakse kogu muu teave avalikuks.

Käesoleva lepingu raames jõustuvad konfidentsiaalsuskohustused ei takista nõuetekohast aruandlust investoritele, sealhulgas avalikku raha pakkuvatele investoritele.

27. LEPINGU MUUTMINE NING ÕIGUSTE JA KOHUSTUSTE ÜLEANDMINE

Lepingu võimaliku muutmise ulatust, tingimusi ja lõpetamist määravad sätted.

Sätted, millega keelatakse finantsvahendajal ilma korraldusasutuse eelneva loata ühtegi õigust või kohustust üle anda.

|

A LISA |

: |

määruse (EL) nr 1303/2013 artikli 37 kohaselt nõutav eelhindamine, millega rahastamisvahendit põhjendatakse. |

|

B LISA |

: |

rahastamisvahendi äriplaan, sh investeerimisstrateegia ning investeerimis-, garantii- ja laenuandmispõhimõtete kirjeldus. |

|

C LISA |

: |

rahastamisvahendi kirjeldus, mis tuleb kooskõlastada rahastamisvahendi üksikasjalike standardtingimustega ning milles tuleb kinnitada rahastamisvahendite finantsnäitajad. |

|

D LISA |

: |

seire- ja aruandlusvormid. |

(1) Komisjoni delegeeritud määrus (EL) nr 480/2014, 3. märts 2014, millega täiendatakse Euroopa Parlamendi ja nõukogu määrust (EL) nr 1303/2013, millega kehtestatakse ühissätted Euroopa Regionaalarengu Fondi, Euroopa Sotsiaalfondi, Ühtekuuluvusfondi, Euroopa Maaelu Arengu Põllumajandusfondi ning Euroopa Merendus- ja Kalandusfondi kohta ning nähakse ette üldsätted Euroopa Regionaalarengu Fondi, Euroopa Sotsiaalfondi, Ühtekuuluvusfondi ja Euroopa Merendus- ja Kalandusfondi kohta (ELT L 138, 13.5.2014, lk 5).

II LISA

VKEdele antav laen, mis põhineb jagatud riskiga laenu mudelil (jagatud riskiga laen)

Jagatud riskiga laenu põhimõtte skeem

|

Rahastamisvahendi struktuur |

Jagatud riskiga laen (rahastamisvahend) toimib laenufondina, mille asutab finantsvahendaja programmist ja finantsvahendajalt laekunud osamaksetega, et rahastada uute laenude portfelli; välistatud on olemasolevate laenude refinantseerimine laenufondist. Jagatud riskiga laen tehakse kättesaadavaks sellise tegevuse raames, mis kuulub asjaomastest Euroopa struktuuri- ja investeerimisfondidest kaasrahastatava programmi prioriteetsete suundade hulka ja mis on kindlaks määratud määruse (EL) nr 1303/2013 artiklis 37 nõutud eelhindamise käigus. |

||||||||||||||||||||

|

Vahendi eesmärk |

Vahendi eesmärk on

Euroopa struktuuri- ja investeerimisfondide programmist finantsvahendajale antud toetus ei tohi tõrjuda välja muude era- või avaliku sektori investorite pakutavat raha. Euroopa struktuuri- ja investeerimisfondide programmist pakutakse finantsvahendajale rahalisi vahendeid, et luua VKEdele suunatud uute laenude portfell ning paralleelselt osaleda laenupõhiselt selle portfelli VKE laenude kahju/tagastamata summade katmises ja sissenõudmises sellises proportsioonis, mis on samaväärne vahendisse tehtud programmimaksega. Fondifondide struktuuri korral kannab fondifond osamaksu Euroopa struktuuri- ja investeerimisfondide programmilt üle finantsvahendajale. Lisaks Euroopa struktuuri- ja investeerimisfondide programmitoetusele võidakse fondifondist pakkuda omavahendeid, mis kombineeritakse finantsvahendaja ressurssidega. Sellisel juhul osaleb fondifond proportsionaalselt laenuportfelli eri toetuste vahelises riskijagamises. Kui fondifondi pakutavate ressursside puhul on tegemist riigiabi vahenditega, tuleb järgida riigiabi eeskirju. |

||||||||||||||||||||

|

Riigiabi mõju |

Jagatud riskiga laen kavandatakse riigiabita vahendina, mis tähendab, et finantsvahendaja turutingimustega kooskõlas olev tasustamine, rahalise soodustuse täielik edasiandmine finantsvahendajalt lõppsaajatele ning lõppsaajate rahastamine toimuvad kohaldatava vähese tähtsusega abi määruse alusel. a) Abi finantsvahendaja ja fondifondi tasandil on välistatud, kui

b) VKEde tasandil VKEde tasandil peab laen vastama vähese tähtsusega riigiabi eeskirjadele. Iga portfelli kantud laenu puhul arvutab finantsvahendaja brutotoetusekvivalendi, kasutades järgmist arvestusmeetodit: brutotoetusekvivalendi arvutamine = laenu nimisumma (eurodes) × (rahastamise kulu (tavapraktika) + riski kulu (tavapraktika) — kõik tasud, mida korraldusasutus nõuab finantsvahendajale tehtavate programmimaksete eest × kaalutud keskmine laenuperiood (aastates) × riskijagamismäär. Kui jagatud riskiga laenu rakendamiseks arvutatakse brutotoetusekvivalent eespool esitatud valemiga, loetakse vähese tähtsusega abi määruse (1) artiklis 4 ettenähtud nõue täidetuks. Minimaalse tagatise nõue puudub. Kontrollimehhanismiga tagatakse, et esitatud valemiga arvutatud brutotoetusekvivalent ei ole väiksem kui vähese tähtsusega abi määruse artikli 4 lõike 3 punkti c kohaselt arvutatud brutotoetusekvivalent. Brutotoetusekvivalendi alusel arvutatud abi kogusumma ei tohi kolme arvestusaasta jooksul ületada 200 000 eurot, võttes arvesse lõppsaajate suhtes kohaldatavat vähese tähtsusega abi määruse kumuleerimiseeskirja. Lõppsaajale antav tehniline abi või muu toetus kumuleeritakse arvutatud brutotoetusekvivalendiga. Kalandus- ja vesiviljelussektoris tegutsevate VKEde puhul peab abi vastama kalandust käsitleva vähese tähtsusega abi määruse asjakohastele eeskirjadele. Euroopa Maaelu Arengu Põllumajandusfondist toetatud tegevuse suhtes kehtivad üldeeskirjad. |

||||||||||||||||||||

|

Laenuandmispõhimõtted |

a) Korraldusasutuse või fondifondi tehtav väljamakse finantsvahendajale Pärast korraldusasutuse ja fondifondi või finantsvahendaja vahelise rahastamislepingu allkirjastamist kannab asjakohane korraldusasutus avaliku sektori osamakse programmist üle fondifondi või finantsvahendajale, kes paigutab sellised toetused sihtotstarbelisse jagatud riskiga laenude fondi. Ülekandmine toimub osade kaupa ja järgides määruse (EL) nr 1303/2013 artikli 41 ülemmäärasid. Eesmärgiks seatud laenumaht ja intressimäära vahemik kinnitatakse eelhindamise käigus kooskõlas määruse (EL) nr 1303/2013 artikliga 37 ning seda arvestatakse vahendi liigi määramisel (ringrahastamist võimaldav või mittevõimaldav vahend). b) Uute laenude portfelli loomine Finantsvahendajal tuleb lisaks oma praegusele laenutegevusele luua eelnevalt kindlaks määratud piiratud ajavahemiku jooksul uute rahastamiskõlblike laenude portfell, mida osaliselt rahastatakse programmi raames väljamakstud vahenditest rahastamislepingus kokkulepitud riskijagamismäära ulatuses. VKEdele suunatud rahastamiskõlblikud laenud (vastavalt eelnevalt määratletud toetuskõlblikkuskriteeriumidele laenu kaupa ja portfelli tasandil) lisatakse automaatselt portfelli, esitades vähemalt korra kvartalis lisamist käsitlevad teated. Finantsvahendaja peab rakendama järjekindlat laenuandmispoliitikat (eeskätt portfelli hajutamise osas), mis võimaldab usaldusväärset krediidiportfelli valitsemist ja riskide hajutamist, tegutsedes samal ajal vastavalt majandusharu standarditele ja korraldusasutuse finantshuvidele ja poliitikaeesmärkidele. Finantsvahendajad korraldavad lõppsaajatele antavate laenude identifitseerimise, valimise, hoolsuskohustuse auditi, dokumenteerimise ja vormistamise kooskõlas oma standardmenetlustega ja asjaomases rahastamislepingus sätestatud põhimõtetega. c) Rahastamisvahendile tagasimakstud ressursside uuesti kasutamine Rahastamisvahendile tagasimakstud ressursse kasutatakse kas uuesti sama rahastamisvahendi raames (ringrahastamine samas rahastamisvahendis) või kasutatakse neid pärast korraldusasutusele või fondifondile tagasimaksmist kooskõlas määruse (EL) nr 1303/2013 artikliga 44. Kui sama rahastamisvahendi raames toimub ringrahastamine, tehakse summad, mis lisanduvad Euroopa struktuuri- ja investeerimisfondidest makstud toetusele ning mis hüvitatakse ja/või mille finantsvahendaja lõppsaajatele antud laenudest investeerimiseks ettenähtud ajavahemikul tagasi nõuab, põhimõtteliselt sama rahastamisvahendi raames uuesti kasutamiseks kättesaadavaks. See määruse (EL) nr 1303/2013 artiklites 44 ja 45 osutatud ringrahastamise meetod lisatakse rahastamislepingusse. Kui korraldusasutusele või fondifondile makstakse aga otse tagasi, siis peavad tagasimaksed toimuma korrapäraselt, võttes arvesse i) põhiosa tagasimakseid (proportsionaalselt riskijagamismäära alusel), ii) VKE laenude kõiki tagasinõutud summasid ja kahjude mahaarvamisi (vastavalt riskijagamismäärale) ning iii) kõiki intressimakseid. Nimetatud ressursse tuleb kasutada kooskõlas määruse (EL) nr 1303/2013 artiklitega 44 ja 45. d) Kahjude sissenõudmine Finantsvahendaja võtab kooskõlas oma sisesuuniste ja -menetlustega iga rahastamisvahendist rahastatud tagasimaksmata VKE laenu suhtes sissenõudmiseks ettenähtud meetmed. Finantsvahendaja poolt tagasinõutud summad (ilma tagasinõudmis- ja võõrandamiskuludeta, kui need on olemas) jagatakse finantsvahendaja ja korraldusasutuse või fondifondi vahel võrdeliselt jagatud riskiga. e) Muud Euroopa struktuuri- ja investeerimisfondide toetusest rahastamisvahendile tekkivat intressi ja muid tulusid kasutatakse vastavalt määruse (EL) nr 1303/2013 artiklile 43. |

||||||||||||||||||||

|

Hinnakujunduspõhimõtted |

Hinnakujunduse kohta ettepanekut tehes esitab finantsvahendaja hinnakujunduspõhimõtted ja -metoodika, millega tagatakse, et programmi avaliku sektori osamaksest tulenev rahaline soodustus antakse rahastamiskõlblikele VKEdele täiel määral edasi. Hinnakujunduspõhimõtted ja -metoodika hõlmavad järgmisi elemente:

|

||||||||||||||||||||

|

Programmist rahastamisvahendisse tehtav makse: summa ja määr (toote üksikasjad) |

Tegelik riskijagamismäär, programmi avaliku sektori toetus ja laenude intressimäär põhinevad eelhindamise järeldustel ning peavad tagama, et lõppsaajate kasu vastab vähese tähtsusega abi eeskirjale. Sihtportfelli jagatud riskiga laenu suurus kinnitatakse rahastamisvahendi toetamise põhjendamiseks tehtava eelhindamise raames (määruse (EL) nr 1303/2013 artikkel 37) ja selle juures võetakse (vajaduse korral) arvesse vahendi ringrahastamise meetodit. Laenude sihtportfelli koosseis määratakse kindlaks nii, et oleks tagatud riskide hajutamine. Eelhindamise käigus kindlaks tehtud puudujäägi kõrvaldamiseks tuleb määrata kindlaks jagatud riskiga laenu eraldis ja riskijagamise määr, kuid igal juhul tuleb järgida käesolevas dokumendis sätestatud tingimusi. Finantsvahendajaga kokkulepitud riskijagamismäära alusel määratakse iga portfelli lisatud rahastamiskõlbliku laenu puhul kindlaks rahastamiskõlbliku laenu põhisumma osa, mida programmist rahastatakse. Finantsvahendajaga kokkulepitud riskijagamismäära alusel määratakse kindlaks vastavalt finantsvahendaja poolt ja programmimaksest kaetava kahju riskipositsioon. |

||||||||||||||||||||

|

Programmist rahastamisvahendisse tehtav makse (tegevus) |

Jagatud riskiga laenude instrumendist rahastatav portfell hõlmab ainult VKEdele suunatud uusi laene, välistades olemasolevate laenude refinantseerimise. Portfelli lisamise kõlblikkuskriteeriumid määratakse kindlaks vastavalt liidu õigusele (nt määrus (EL) nr 1303/2013 ja konkreetse fondi eeskirjad), programmile, riiklikele toetuskõlblikkuseeskirjadele, ning koos finantsvahendajaga eesmärgiga jõuda suure hulga lõppsaajateni ja saavutada portfelli piisav hajutatus. Finantsvahendajal peab olema portfelli riskiprofiili kohta mõistlik prognoos. Nimetatud kriteeriumid peavad vastama asjaomase liikmesriigi või piirkonna turutingimustele ja tavadele. |

||||||||||||||||||||

|

Korraldusasutuse kohustused |

Korraldusasutuse kohustused rahastamisvahendi suhtes on sätestatud delegeeritud määruse (EL) nr 480/2014 artiklis 6. Kaetav kahju hõlmab maksmisele kuuluvaid ja tasumata põhisummasid ning standardintressi (kuid ei hõlma viiviseid ning kõiki muid kulusid ja kulutusi). |

||||||||||||||||||||

|

Kestus |

Rahastamisvahendi laenuandmisperiood sätestatakse eesmärgiga tagada, et määruse (EL) nr 1303/2013 artiklis 42 osutatud programmimakset kasutatakse laenude jaoks, mis makstakse lõppsaajatele välja hiljemalt 31. detsembril 2023. Laenuportfelli loomise tavaline kestus on soovitatavalt kuni neli aastat alates rahastamislepingu allkirjastamisest (korraldusasutuse või fondifondi ja finantsvahendaja vahel). |

||||||||||||||||||||

|

Laenuandmine ja riskide jagamine finantsvahendaja tasandil (huvide kooskõlastamine) |

Korraldusasutuse ja finantsvahendaja vaheline huvide kooskõlastamine saavutatakse järgmiste vahenditega:

Eeldatav riskijagamismäär määratakse kindlaks eelhindamise järelduste alusel, milles põhjendatakse rahastamisvahendi toetamist. |

||||||||||||||||||||

|

Rahastamiskõlblikud finantsvahendajad |

Liikmesriikides asuvad avaliku ja erasektori asutused, millel on seadusega lubatud anda laenu ettevõtjatele, kes tegutsevad rahastamisvahendit toetava programmi õigusruumis. Sellised asutused on finantseerimisasutused ja olenevalt juhust mikrofinantseerimisasutused või muud asutused, millel on õigus laenu anda. |

||||||||||||||||||||

|

Lõppsaajate rahastamiskõlblikkus |

Lõppsaajad peavad olema ELi ja riikliku õiguse, asjakohase programmi ja rahastamislepingu alusel rahastamiskõlblikud. Laenu allkirjastamise kuupäeval peavad olema täidetud järgmised toetuskõlblikkuskriteeriumid:

Lisaks peab lõppsaajatel olema investeerimise ja laenu tagasimaksmise ajal ühes liikmesriigis registreeritud tegevuskoht ning majandustegevus, mille tarbeks laen välja maksti, peab toimuma asjaomases liikmesriigis ning Euroopa struktuuri- ja investeerimisfondide programmi piirkonnas/õigusruumis. |

||||||||||||||||||||

|

Lõppsaajatele ettenähtud toote iseloomulikud jooned |

Finantsvahendaja annab lõppsaajatele laene, mis aitavad kaasa programmi eesmärgi saavutamisele ja mida kaasrahastatakse programmist jagatud riskiga laenude instrumendi kaudu. Laenude tingimused põhinevad määruse (EL) nr 1303/2013 artiklis 37 osutatud eelhindamisel. Laene kasutatakse üksnes järgmistel lubatud eesmärkidel:

Portfelli lisatud laenud peavad alati vastama järgmistele toetuskõlblikkuskriteeriumidele:

|

||||||||||||||||||||

|

Aruandlus ja eesmärgiks seatud tulemused |

Finantsvahendajad esitavad korraldusasutusele või fondifondile standardses vormis ja ulatuses teavet vähemalt kord kvartalis. Aruanne peab sisaldama kõiki asjakohaseid elemente, mis võimaldavad korraldusasutusel täita määruse (EL) nr 1303/2013 artikli 46 tingimusi. Ka liikmesriigid peavad täitma vähese tähtsusega abi määrusest tulenevaid aruandluskohustusi. Näitajad peavad olema kooskõlas rahastamisvahendit finantseeriva Euroopa struktuuri- ja investeerimisfondide programmi asjakohase prioriteedi konkreetsete eesmärkidega ja eelhindamise eeldatavate tulemustega. Neid tuleb jagatud riskiga laenude instrumendi puhul mõõta ja esitada vähemalt korra kvartalis ja need peavad olema kooskõlas vähemalt määruse nõuetega. Lisaks Euroopa struktuuri- ja investeerimisfondide programmi prioriteetse suuna ühistele näitajatele (tööhõive kasv, VKEde arv, ...) kuuluvad muude näitajate hulka

|

||||||||||||||||||||

|

Programmist tehtavate maksete majandusliku kasu hindamine |

Finantsvahendaja vähendab lõppsaajatelt iga portfelli lisatud rahastamiskõlbliku laenu raames nõutavat üldist tegelikku intressimäära (ja vajaduse korral tagatispõhimõtteid), võttes arvesse jagatud riskiga laenu soodsaid rahastamis- ja riskijagamistingimusi. Rahastamisvahendisse suunatud programmi avaliku sektori osamaksest tulenev kogu rahaline soodustus antakse intressimäära vähendamise vormis lõppsaajale edasi. Finantsvahendaja jälgib lõppsaajate brutotoetusekvivalenti ja annab sellest aru, nagu on osutatud riigiabi käsitlevas osas. Nimetatud põhimõte sätestatakse korraldusasutuse või fondifondi ja finantsvahendaja vahelises rahastamislepingus. |

(1) Komisjoni määrus (EL) nr 1407/2013, 18. detsember 2013, milles käsitletakse Euroopa Liidu toimimise lepingu artiklite 107 ja 108 kohaldamist vähese tähtsusega abi suhtes (ELT L 352, 24.12.2013, lk 1).

(2) Komisjoni 6. mai 2003. aasta soovitus 2003/361/EÜ mikro-, väikeste ja keskmise suurusega ettevõtjate määratluse kohta (teatavaks tehtud dokumendi numbri C(2003) 1422 all) (ELT L 124, 20.5.2003, lk 36).

(3) Vähem kui 250 töötajaga ettevõte, mille käive jääb alla 50 miljoni euro või millel on koguvarasid vähem kui 43 miljoni euro väärtuses; ei kuulu ka nimetatud künniseid ületavasse rühma. Komisjoni soovituses öeldakse, et „ettevõtja on majandustegevusega tegelev mis tahes üksus olenemata selle õiguslikust vormist”.

(4) Järgmiste majandussektorite kohta kasutatakse kokkuvõtlikku nimetust „piirangutega sektorid”:

|

a) |

ebaseaduslik majandustegevus: igasugune tootmine, kauplemine või muu tegevus, mis on asjaomase tootmise, kauplemise või tegevuse asukohariigi õigusruumi seaduste või eeskirjade alusel ebaseaduslik; |

|

b) |

tubakas ja destilleeritud alkohoolsed joogid. Tubaka ja destilleeritud alkohoolsete jookide ning nendega seotud toodete tootmine ja nendega kauplemine; |

|

c) |

relvade ja laskemoona tootmine ja nendega kauplemine: igasuguste relvade ja laskemoona tootmise ja nendega kauplemise rahastamine. Piirangut ei kohaldata, kui need tegevused on selgesõnalise Euroopa Liidu poliitika osa või abivahend; |

|

d) |

kasiinod. Kasiinod ja samaväärsed ettevõtted; |

|

e) |

IT-sektori piirangud. Teadus- ja arendustegevus või tehnilised rakendused, mis on seotud elektrooniliste andmeprogrammide või lahendustega, mille i) otsene eesmärk on toetada a) punktides a ja d osutatud piirangutega sektoritesse kuuluvat tegevust, b) interneti hasartmänge ja internetikasiinosid või c) pornograafiat, või mille ii) eesmärk on võimaldada ebaseaduslikult a) siseneda elektroonilistesse andmesidevõrkudesse või b) laadida alla elektroonilisi andmeid; |

|

f) |

bioteaduste sektori piirangud. Toetus sellise teadus-ja arendustegevuse või tehniliste rakenduste rahastamiseks, mis on seotud i) inimese kloonimisega teadustegevuse või ravi otstarbel või ii) geneetiliselt muundatud organismidega (GMO). |

III lisa

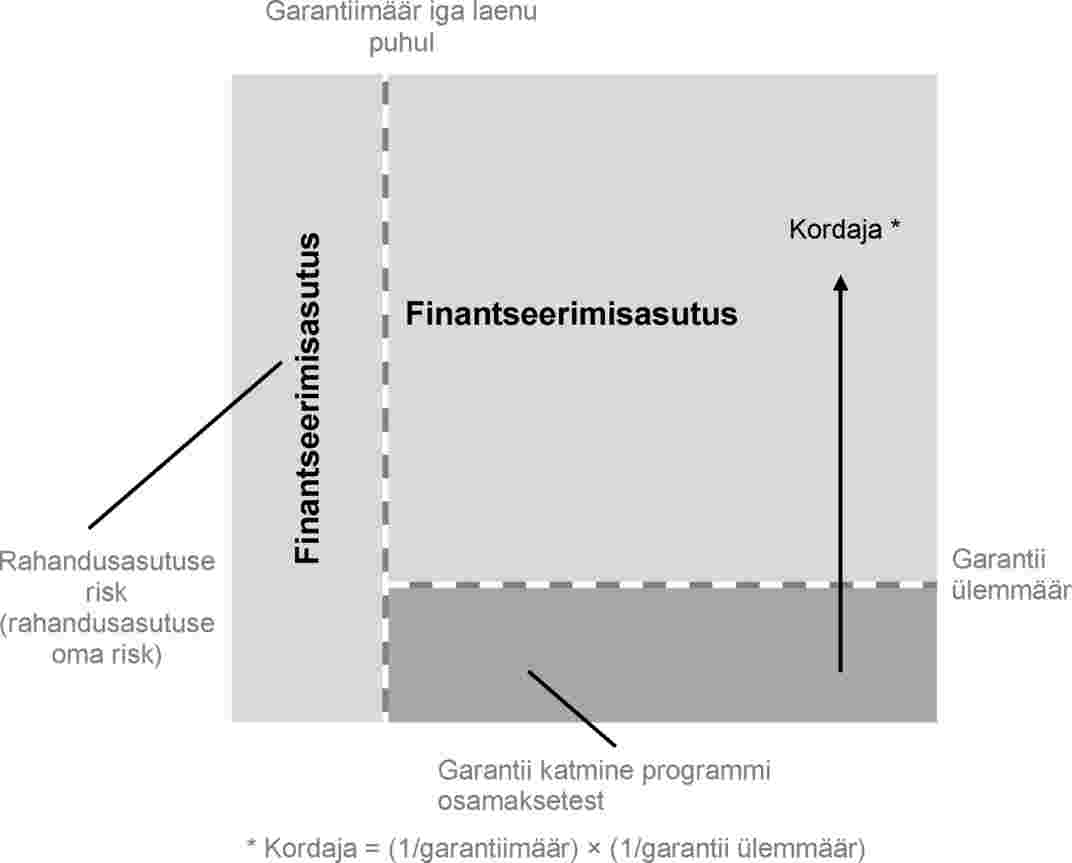

Piiratud portfelligarantii VKEdele (piiratud garantii)

Piiratud garantii skeem

Sidusrühmade ja piiratud garantii katvuse vaheline seos

|

Rahastamisvahendi struktuur |

Piiratud portfelligarantiiga tagatakse krediidiriski katmine iga laenu puhul eraldi kuni maksimaalse kahjusummani (ülempiir) eesmärgiga luua VKEdele uute laenude portfell. Korraldusasutus teeb piiratud portfelligarantii kättesaadavaks sellise tegevuse raames, mis kuulub Euroopa struktuuri- ja investeerimisfondidest kaasrahastatava programmi prioriteetsete suundade hulka ja mis on kindlaks määratud määruse (EL) nr 1303/2013 artiklis 37 nõutud eelhindamise käigus. |

||||||||||||||||||||

|

Vahendi eesmärk |

Vahendi eesmärk on

Euroopa struktuuri- ja investeerimisfondide osamakse programmist teeb korraldusasutus ja see toimib garantiifondina, mida haldab finantsvahendaja. Nimetatud osamakse ei tohi välja tõrjuda muude era- või avaliku sektori investorite pakutavaid garantiisid. Finantsvahendaja hallatav garantiifond paigutab Euroopa struktuuri- ja investeerimisfondide programmist saadud raha uute laenude portfelle loovatesse finantseerimisasutustesse juhul, kui lõppsaajad ei täida oma kohustusi. Fondifondide struktuuri korral kannab fondifond osamaksu Euroopa struktuuri- ja investeerimisfondide programmilt üle finantsvahendajale. Piiratud garantii vahendit rakendatakse ühe või enama finantseerimisasutuse loodud uute laenude portfelli katmiseks. Finantseerimisasutused, kes uute laenude portfelle koostavad, arvestavad rahastamiskõlblikele VKEdele laene väljastades, et kahju korral on neil olemas osaline garantii kuni piirsumma ulatuses. Garantiist tulenev rahaline soodustus tuleb edasi anda lõppsaajatele (nt laenude intressimäära alandamise või/ja tagatisenõude vähendamise kaudu, ent alati peab programmi avaliku sektori osamaksest tulenev rahaline soodustus jõudma täies ulatuses lõppsaajani). |

||||||||||||||||||||

|

Riigiabi mõju |

Piiratud portfelligarantii kavandatakse riigiabita vahendina, mis tähendab, et see peab vastama turutingimustele garantiifondi haldava finantsvahendaja tasandil ja uute laenude portfelle koostavate finantseerimisasutuste tasandil ning lõppsaajatele antav abi peab vastama kohaldatavale vähese tähtsusega abi määrusele. a) Abi fondifondi, garantiifondi haldava finantsvahendaja ning uute laenude portfelle koostava finantseerimisasutuse tasandil on välistatud, kui

Garantii peab olema seotud konkreetse rahalise tehinguga, mille maksimumsumma on fikseeritud ja mis on ajaliselt piiritletud. b) Lõppsaaja tasandil VKE tasandil peab garanteeritud laen vastama vähese tähtsusega riigiabi eeskirjadele. Iga garantiiga portfellis oleva laenu jaoks peab finantsvahendaja välja arvutama brutotoetusekvivalendi, kasutades järgnevat arvestusmeetodit: brutotoetusekvivalendi arvutamine = laenu nimisumma (eurodes) × riski kulu (tavapraktika) × garantiimäär × garantii ülemmäär × kaalutud keskmine laenuperiood (aastates). Brutotoetusekvivalendi alusel arvutatud abi kogusumma ei tohi kolme arvestusaasta jooksul ületada 200 000 eurot, võttes arvesse lõppsaajate suhtes kohaldatavat vähese tähtsusega abi määruse kumuleerimiseeskirja. Kui brutotoetusekvivalent on arvutatud ülal esitatud valemi abil piiratud portfelligarantii instrumendi jaoks, siis loetakse, et vähese tähtsusega abi määruse (1) artiklis 4 sätestatud nõuded on täidetud. Kontrollimehhanismiga tagatakse, et esitatud valemiga arvutatud brutotoetusekvivalent ei oleks väiksem kui vähese tähtsusega abi määruse artikli 4 lõike 6 punkti c kohaselt arvutatud brutotoetusekvivalent. Lõppsaajale antav tehniline abi või muu toetus kumuleeritakse arvutatud brutotoetusekvivalendiga. Kalandus- ja vesiviljelussektoris tegutsevate VKEde puhul peab abi vastama kalandust käsitleva vähese tähtsusega abi määruse asjakohastele eeskirjadele. Euroopa Maaelu Arengu Põllumajandusfondist toetatud tegevuste suhtes kehtivad üldeeskirjad. |

||||||||||||||||||||

|

Garantii andmise põhimõtted |

a) Ülekanne korraldusasutuselt finantsvahendajale Pärast korraldusasutuse ja fondifondi või finantsvahendaja vahelise rahastamislepingu allkirjastamist kannab asjakohane korraldusasutus avaliku sektori osamaksed programmist üle fondifondi või finantsvahendajale, kes paigutab sellised toetused sihtotstarbelisse garantiifondi. Ülekandmine toimub osade kaupa ja järgides määruse (EL) nr 1303/2013 artikli 41 ülemmäärasid. b) Uute laenude portfelli loomine Finantseerimisasutused on kohustatud ettemääratud piiratud ajaperioodi jooksul looma uusi VKEde laenude portfelle. Uued VKEde laenud tagatakse laenude kaupa osaliselt programmi osamaksest kuni teatud piirsummani (ülempiir). Rahastamiskõlblikud VKEde laenud lisatakse automaatselt portfelli juhul, kui nad vastavad varem kindlaksmääratud laenude lisamise kriteeriumitele. VKEde laenude lisamine toimub automaatselt pärast seda, kui garantiifondi haldav finantsvahendaja on saanud teatise lisamise kohta, mis tuleb esitada vähemalt kord kvartalis kuni vastava lisamisperioodi lõpuni. Finantseerimisasutused peavad rakendama järjekindlat laenupoliitikat portfelli hajutamiseks, mis võimaldaks usaldusväärset portfelli haldust ning riskide hajutamist, tegutsedes samal ajal vastavalt majandusharu standarditele ja korraldusasutuse finantshuvidele ja poliitikaeesmärkidele. Finantseerimisasutused korraldavad lõppsaajatele antavate laenude kindlakstegemise, valimise, hoolsuskohustuse auditi, dokumenteerimise ja vormistamise kooskõlas oma standardmenetlustega ning finantsvahendaja ja uute laenude portfelli koostava finantseerimisasutuse vahel sõlmitud rahastamislepingus sätestatud põhimõtetega. c) Kahju katmine Piiratud portfelligarantiiga kaetakse kahju, mida kannavad finantseerimisasutused seoses iga rahastamiskõlbliku VKE laenu tagastamata jätmisega, vastavalt garantiimäärale, mille ülempiir on 80 %. Kahju, mida kaetakse piiratud portfelligarantii abil rahastamiskõlblike VKEde laenude portfelli suhtes, ei tohi kokku ületada garantii piirsummat. Käesoleva rahastamisvahendi alusel suurimaks võimalikuks kohustuseks olev piirsumma on vastava laenuportfelli mahu korrutis garantiimääraga ja garantii piirsumma määraga. Garantii piirsumma määr tehakse kindlaks eelneva riskihindamise käigus vastavalt määruse (EL) nr 1303/2013 artikli 42 lõike 1 punktile b ja delegeeritud määruse (EL) nr 480/2014 artiklile 8. Kaetav kahju hõlmab maksmisele kuuluvaid ja laekumata põhisummasid ning standardintressi (kuid ei hõlma viiviseid ning kõiki muid kulusid ja kulutusi). d) Garantii maksmine Pärast kohustuste täitmata jätmisega seotud kahjujuhtumit maksab garantiifondi haldav finantsvahendaja finantseerimisasutusele garantiimaksed välja tavaliselt 60 päeva jooksul. |

||||||||||||||||||||

|

Hinnakujunduse ja tagatise põhimõtted |

Finantsvahendaja peab esitama metoodika, millega tagatakse, et programmi avaliku sektori osamaksest tulenevad rahalised soodustused jõuavad täielikult rahastamiskõlblike VKEdeni. Finantseerimisasutuse hinnakujunduse ja tagatise põhimõtted peavad olema kooskõlas nimetatud metoodikaga. Hinnakujunduse ja tagatise põhimõtted ning metoodika peavad sisaldama järgmisi elemente:

|

||||||||||||||||||||

|

Finantseerimisasutusele antava garantii summa ja määr (toote üksikasjad) |

Piiratud portfelligarantii peab vastama delegeeritud määruse (EL) nr 480/2014 artiklis 8 sätestatud tingimustele. Garantii ülemmäär määratakse kindlaks määruse (EL) nr 1303/2013 artikli 42 lõike 1 punkti b ning delegeeritud määruse (EL) nr 480/2014 artikli 8 kohase eelhindamisega ja see ei tohi ühelgi juhul ületada 25 %. Garantii võib katta nii eeldatavat kui ka ootamatut kahju. Programmi osamaksest rahastatava garantii kordaja defineeritakse järgnevalt: kordaja = (1/garantiimäär) × (1/garantii ülemmäär). Kordaja suhe peab põhinema eelneval riskihinnangul ja olema 5 või kõrgem. Osaliselt garantiiga kaetud sihtportfelli suurus peab põhinema eelhindamise järeldustel, mis õigustavad selle rahastamisvahendi (määrus (EL) nr 1303/2013, artikkel 37) toetamist, ning võtma vajadusel arvesse vahendi ringkasutust. Laenude sihtportfelli koosseis määratakse kindlaks nii, et oleks tagatud riskide hajutamine. |

||||||||||||||||||||

|

Garantii andmine finantseerimisasutusele (tegevus) |

Garantii-instrumendiga tagatud laenuportfell peab sisaldama uusi lõppsaajatele antavaid laene; tuleb välistada olemasolevate laenude refinantseerimine. Portfelli lisamise kõlblikkusekriteeriumid määratakse kindlaks vastavalt liidu õigusele (nt määrus (EL) nr 1303/2013 ja konkreetse fondi eeskirjad), programmile, riiklikele toetuskõlblikkuseeskirjadele, ning koos finantsvahendajaga eesmärgiga jõuda suure hulga lõppsaajateni ja saavutada portfelli piisav hajutatus. Finantseerimisasutustel peab olema portfelli riskiprofiili kohta mõistlik prognoos (nt sektoripõhine kontsentratsioonipiirang). Nimetatud kriteeriumid peavad vastama asjaomase riigi või piirkonna turutingimustele ja tavadele. Finantseerimisasutus hindab eelnevalt laenude tagasisaamise määra, mida kasutab, et välja arvutada portfellis olevatelt lepingurikkujatelt eeldatavalt tagasi saadav summa, mis mõjutab garantii ülemmäära hindamist. |

||||||||||||||||||||

|

Korraldusasutuse kohustused |

Korraldusasutuse kohustused rahastamisvahendi suhtes on sätestatud delegeeritud määruse (EL) nr 480/2014 artiklis 6. Seoses lõppsaajale antud laenuga tähendab kohustuste täitmata jätmine, et i) finantseerimisasutus saab iga hetk tõendada (tegutsedes vastavalt oma sise-eeskirjadele ja nagu kajastatud tema finants- ja regulatiivaruandluses), et lõppsaaja ei suuda tõenäoliselt täita oma maksekohustusi, või ii) lõppsaaja on jätnud täitmata kõik oma vastava VKE laenu maksekohustused ja see on jätkunud nii vähemalt 90 järjestikuse kalendripäeva jooksul. |

||||||||||||||||||||

|

Kestus |

Rahastusvahendi garantiiperiood sätestatakse eesmärgiga tagada, et määruse (EL) nr 1303/2013 artiklis 42 osutatud programmimakset kasutatakse garantii andmiseks laenudele, mis makstakse lõppsaajatele välja hiljemalt 31. detsembril 2023. Garanteeritud laenude portfelli loomise tavaline kestus on soovitatavalt kuni neli aastat alates rahastamislepingu allkirjastamisest (korraldusasutuse või fondifondi ja finantsvahendaja vahel). |

||||||||||||||||||||

|

Riskide jagamine finantseerimisasutuse tasandil (huvide kooskõlastamine) |

Korraldusasutuse, finantsvahendaja ja finantseerimisasutuse vaheline huvide kooskõlastamine saavutatakse järgmiste vahenditega:

|

||||||||||||||||||||

|

Rahastamiskõlblikud finantsvahendajad ja finantseerimisasutused |

Finantsvahendajad võivad olla liikmesriigis asutatud avalik-õiguslikud ja eraõiguslikud asutused, millel on seaduslik õigus pakkuda laenugarantiisid ettevõtjatele, kes tegutsevad rahastamisvahendit toetava programmi õigusruumis. Finantseerimisasutused võivad olla liikmesriigis asutatud avalik-õiguslikud ja eraõiguslikud asutused, millel on seaduslik õigus anda laenu ettevõtjatele, kes tegutsevad rahastamisvahendit toetava programmi õigusruumis. Sellised asutused on finantseerimisasutused ja olenevalt juhust mikrofinantseerimisasutused või muud asutused, millel on õigus laenu anda. |

||||||||||||||||||||

|

Lõppsaajate rahastamiskõlblikkus |

Lõppsaajad peavad olema ELi ja riikliku õiguse, asjakohase programmi ja rahastamislepingu alusel rahastamiskõlblikud. Vastava VKE garantiid käsitleva dokumendi väljastamise kuupäeval peab lõppsaaja vastama järgmistele kõlblikkuskriteeriumidele:

Lisaks peab lõppsaajatel olema investeerimise ja garanteeritud laenu tagasimaksmise ajal ühes liikmesriigis registreeritud tegevuskoht ning majandustegevus, mille tarbeks garanteeritud laen välja maksti, peab toimuma asjaomases liikmesriigis ning Euroopa struktuuri- ja investeerimisfondide programmi piirkonnas/õigusruumis. |

||||||||||||||||||||

|

Lõppsaajatele ettenähtud toote iseloomulikud jooned |

Finantseerimisasutus annab lõppsaajatele laene, mis aitavad kaasa programmi eesmärgi saavutamisele ja mis on garanteeritud programmi raames piiratud garantiiportfelli rahastamisvahendi abil. Garantiide ja laenude tingimused põhinevad määruse (EL) nr 1303/2013 artikli 37 lõikes 2 osutatud eelhindamisel. Laene kasutatakse üksnes järgmistel lubatud eesmärkidel:

Portfelli lisatud laenud peavad alati vastama järgmistele toetuskõlblikkuskriteeriumidele:

|

||||||||||||||||||||

|

Aruandlus ja eesmärgiks seatud tulemused |

Finantsvahendajad esitavad korraldusasutusele või fondifondile standardses vormis ja ulatuses teavet vähemalt kord kvartalis. Aruanne peab sisaldama kõiki asjakohaseid elemente, mis võimaldavad korraldusasutusel täita määruse (EL) nr 1303/2013 artikli 46 tingimusi. Ka liikmesriigid peavad täitma vähese tähtsusega abi määrusest tulenevaid aruandluskohustusi. Näitajad peavad olema kooskõlas rahastamisvahendit finantseeriva Euroopa struktuuri- ja investeerimisfondide programmi asjakohase prioriteedi konkreetsete eesmärkidega ja eelhindamise eeldatavate tulemustega. Neid tuleb mõõta ja neist tuleb vähemalt kord kvartalis garantiifondile aru anda ja need peavad olema kooskõlas vähemalt määruse nõuetega. Lisaks Euroopa struktuuri- ja investeerimisfondide programmi prioriteetse suuna ühistele näitajatele (tööhõive kasv, VKEde arv, …) kuuluvad muude näitajate hulka

|

||||||||||||||||||||

|

Programmist tehtavate maksete majandusliku kasu hindamine |

Programmi avaliku sektori osalusest rahastamisvahendis tulenev rahaline soodustus tuleb täielikult edasi anda lõppsaajatele (garantiieelis). Rahastamiskõlblike VKEde rahalise soodustuse tõenduseks on rahastamisasutuse poolt nõutava üldise intressimäära vähendamine ja/või tagatisnõude vähendamine sellise VKE laenu puhul. Finantsvahendaja jälgib lõppsaajate brutotoetusekvivalenti ja annab sellest aru, nagu on osutatud riigiabi käsitlevas osas. Nimetatud põhimõtted sätestatakse korraldusasutuse või fondifondi ja finantsvahendaja ning finantsvahendaja ja uute laenude portfelle koostavate finantseerimisinstitutsioonide vahelistes lepingutes. |

(1) Komisjoni määrus (EL) nr 1407/2013, 18. detsember 2013, milles käsitletakse Euroopa Liidu toimimise lepingu artiklite 107 ja 108 kohaldamist vähese tähtsusega abi suhtes (ELT L 352, 24.12.2013, lk 1).

(2) Vähem kui 250 töötajaga ettevõte, mille käive jääb alla 50 miljoni euro või millel on koguvarasid vähem kui 43 miljoni euro väärtuses; ei kuulu ka selliseid nimetatud künniseid ületavasse rühma. Komisjoni soovituses öeldakse, et „ettevõtja on majandustegevusega tegelev mis tahes üksus olenemata selle õiguslikust vormist.”

(3) Järgmiste majandussektorite kohta kasutatakse kokkuvõtlikku nimetust „piirangutega sektorid”:

|

a) |

ebaseaduslik majandustegevus: igasugune tootmine, kauplemine või muu tegevus, mis on asjaomase tootmise, kauplemise või tegevuse koduriigi asukohariigi õigusruumi seaduste või eeskirjade alusel ebaseaduslik; |

|

b) |

tubakas ja destilleeritud alkohoolsed joogid. Tubaka ja destilleeritud alkohoolsete jookide ning nendega seotud toodete tootmine ja nendega kauplemine; |

|

c) |

relvade ja laskemoona tootmine ja nendega kauplemine: igasuguste relvade ja laskemoona tootmise ja nendega kauplemise rahastamine. Piirangut ei kohaldata, kui need tegevused on selgesõnalise Euroopa Liidu poliitika osa või abivahend; |

|

d) |

kasiinod. Kasiinod ja samaväärsed ettevõtted; |

|

e) |

IT-sektori piirangud. Teadus- ja arendustegevus või tehnilised rakendused, mis on seotud elektrooniliste andmeprogrammide või lahendustega, mille i) otsene eesmärk on toetada a) punktides a ja d osutatud piirangutega sektoritesse kuuluvat tegevust, b) interneti hasartmänge ja internetikasiinosid või c) pornograafiat, või mille ii) eesmärk on võimaldada ebaseaduslikult a) siseneda elektroonilistesse andmesidevõrkudesse või b) laadida alla elektroonilisi andmeid; |

|

f) |

bioteaduste sektori piirangud. Toetus sellise teadus-ja arendustegevuse või tehniliste rakenduste rahastamiseks, mis on seotud i) inimese kloonimisega teadustegevuse või ravi otstarbel või ii) geneetiliselt muundatud organismidega (GMO). |

IV lisa

Energiatõhususe ja taastuvenergia laen elamuehitussektoris (renoveerimislaen)

Renoveerimislaenu põhimõtte skeem

|

Rahastamisvahendi struktuur |

Renoveerimislaenu antakse laenufondist, mille asutab finantsvahendaja osamaksudega programmist ja finantsvahendajalt endalt, et rahastada uute antud laenude portfelli, mida ei kasutata olemasolevate laenude refinantseerimiseks. Renoveerimislaenu antakse sellise tegevuse raames, mis kuulub Euroopa struktuuri- ja investeerimisfondidest kaasrahastatava programmi prioriteetsete suundade hulka ja mis on kindlaks määratud määruse (EL) nr 1303/2013 artiklis 37 nõutud eelhindamise käigus. |

||||||||||||||||||||||||||||||||||||||||||||

|

Vahendi eesmärk |

Vahendi eesmärk on pakkuda soodustingimustel laene ruume (korter, sotsiaalmajutus või eramu) omavatele füüsilistele ja juriidilistele isikutele või vabakutselistele, samuti omanike nimel või heaks tegutsevatele haldajatele või muudele õigussubjektidele, et teha renoveerimistöid, mis on nõutavad Euroopa struktuuri- ja investeerimisfondidest toetuse saamiseks. Euroopa struktuuri- ja investeerimisfondide programmi osamaks korraldusasutuselt finantsvahendajale ei tohi välja tõrjuda muude era- või avaliku sektori investorite pakutavaid rahastamisvõimalusi. Euroopa struktuuri- ja investeerimisfondide programmist pakutakse finantsvahendajale rahalisi vahendeid, et luua uute laenude portfell ning paralleelselt osaleda laenupõhiselt selle portfelli laenude kahju/tagastamata summade katmises ja sissenõudmises sellises proportsioonis, mis on samaväärne vahendisse tehtud programmimaksega. Fondifondide struktuuri korral kannab fondifond osamaksu Euroopa struktuuri- ja investeerimisfondide programmilt üle finantsvahendajale. Lisaks Euroopa struktuuri- ja investeerimisfondide programmi osamaksule võib fondifond anda oma vahendeid, mis liidetakse finantsvahendaja rahaliste vahenditega. Fondifond võtab sel juhul proportsionaalselt osa riskijagamisest eri osamaksude vahel laenuportfellis. Riigiabieeskirjadest tuleb kinni pidada ka selliste rahaliste vahendite suhtes, kui need on avaliku sektori vahendid. |

||||||||||||||||||||||||||||||||||||||||||||

|

Riigiabi mõju |

Renoveerimislaen kavandatakse riigiabita vahendina, s.o turunõuetele vastav tasu finantsvahendaja jaoks, rahalise soodustuse finantsvahendaja poolt lõppsaajatele täielikult edasi andmine ja lõppsaajatele antavad rahastamisvahendid kuuluvad kohaldatava vähese tähtsusega abi määruse alla. a) Abi finantsvahendaja ja fondifondi tasandil on välistatud, kui

b) Abi omanike nimel tegutseva isiku tasandil (s.o ruume omavad füüsilised ja juriidilised isikud, vabakutselised, haldajad, muud õigussubjektid) Abi omanike nimel tegutseva isiku tasandil on välistatud, kui

c) Ilma majandustegevuseta või majandustegevusega omanike tasandil (juriidilised isikud või vabakutselised, üürileandjad ja omanikud, kes paigaldavad taastuvenergialahendusi, tarnides osa toodetud energiast võrku) Omanikke, kes on füüsilised isikud ja keda ei peeta ettevõtjateks, sest nad ei tegele majandustegevusega, ei käsitata riigiabi saajatena. Majandustegevusega tegelevad omanikud kvalifitseeruvad „ettevõtjateks” ja nende suhtes kehtivad riigiabieeskirjad. Nii on see eelkõige juhul, kui nad on üürileandjad (väljarentimine on majandustegevus), ja juhul, kui nad paigaldavad taastuvenergialahendusi, kui osa toodetud taastuvenergiast tarnitakse võrku (energia tarnimist võrku peetakse majandustegevuseks). Majandustegevusega omanike tasandil peab abi vastama vähese tähtsusega riigiabi eeskirjadele. Iga portfelli lisatava majandustegevusega omanikega seotud laenu kohta arvutab finantsvahendaja välja brutotoetusekvivalendi, kasutades järgmist arvutusmeetodit: brutotoetusekvivalendi arvutamine = laenu nimisumma (eurodes) × (rahastamiskulud (tavapraktika) + riski kulu (tavapraktika) – teenustasud, mida võtab korraldusasutus programmi osamaksu pealt finantsvahendajalt) × kaalutud keskmine laenuperiood (aastates) × riskijagamismäär. Kui renoveerimislaenu instrumendi puhul arvutatakse brutotoetusekvivalent välja ülal esitatud valemi järgi, siis loetakse, et vähese tähtsusega abi määruse (1) artiklis 4 ettenähtud nõue on täidetud. Minimaalse tagatisenõuet ei ole. Kontrollimehhanismiga tagatakse, et ülalnimetatud valemi järgi arvutatud brutotoetusekvivalent ei ole väiksem kui vähese tähtsusega abi määruse artikli 4 lõike 3 punkti c kohaselt arvutatud brutotoetusekvivalent. Brutotoetusekvivalendiga arvutatud abi kogusumma ei või olla kolmeaastasel eelarveperioodil üle 200 000 euro, võttes arvesse vähese tähtsusega abi määruse kumuleerimisreeglit lõppsaajate jaoks. Lõppsaajale antava tehnilise abi või muu toetuse kumuleerimisel võetakse arvesse arvutatud brutotoetusekvivalenti. |

||||||||||||||||||||||||||||||||||||||||||||

|

Laenuandmispõhimõtted |

a) Väljamaksmine korraldusasutuselt või fondifondist finantsvahendajale Pärast korraldusasutuse ja fondifondi või finantsvahendaja vahel rahastamislepingu sõlmimist kannab asjaomane korraldusasutus avaliku sektori rahalised osalused programmist üle fondifondile või finantsvahendajale, kes paigutab sellised rahalised osalused spetsiaalsesse renoveerimislaenufondi. Ülekanne tehakse osamaksetena ja pidades kinni määruse (EL) nr 1303/2013 artikli 41 ülemmääradest. Sihtlaenumaht ja intressimääravahemik kinnitatakse eelhindamises kooskõlas määruse (EL) nr 1303/2013 artikliga 37 ja seda võetakse arvesse instrumendi laadi kindlaks määramiseks (uuendatav või mitteuuendatav instrument). Rahastamisvahendi riskijagamine suurim määr lõppsaajate suhtes on 85 % (s.o vähemalt 15 % annab finantsvahendaja oma vahenditest). b) Uute laenude portfelli loomine Finantsvahendaja peab looma eelnevalt kindlaks määratud piiratud aja jooksul uute laenude portfelli, mida rahastatakse vastavalt rahastamislepingus kokku lepitud riskijagamismäärale (s.o rahastatakse i) programmi osamaksust, ii) finantsvahendaja oma vahenditest). Rahastamiskõlblikkuskriteeriumide kohaselt eelnevalt üksiklaenude kaupa ja portfelli tasandil kindlaks määratud rahastamiskõlblikud laenud lisatakse automaatselt portfelli lisamisteadete esitamise teel vähemalt kvartalipõhiselt. Finantsvahendaja rakendab järjekindlat laenuandmispoliitikat, eriti portfelli koosseisu osas, mis võimaldab usaldusväärset laenuportfelli haldamist ja riski hajutamist, seades samas eesmärgiks eelhindamise käigus tuvastatud turutõrgete vähendamise (lähtudes määruse (EL) nr 1303/2013 artiklist 37) ja püsides kooskõlas korraldusasutuse finantshuvide ja poliitika eesmärkidega. Finantsvahendaja korraldab lõppsaajatele antavate laenude identifitseerimise, valimise, hoolsuskohustuse auditi, dokumenteerimise ja vormistamise kooskõlas oma standardmenetlustega ning asjaomases rahastamislepingus sätestatud põhimõtetega. c) Rahastamisvahendile tagasi makstud rahaliste vahendite uuesti kasutamine Rahastamisvahendile tagasi makstud vahendeid kasutatakse uuesti samas rahastamisvahendis (ringrahastamine samas rahastamisvahendis) või neid kasutatakse pärast korraldusasutusele või fondifondi tagasi maksmist vastavalt määruse (EL) nr 1303/2013 artiklile 44. Ringrahastamise korral samas rahastamisvahendis tehakse Euroopa struktuuri- ja investeerimisfondidest saadud toetusele lisanduvad ja finantsvahendaja poolt investeeringuteks ettenähtud aja jooksul tagastatud ja/või lõppsaajatele antud laenudest tagasi nõutud summad põhimõtteliselt kättesaadavaks uue kasutuse jaoks samas rahastamisvahendis. See määruse (EL) nr 1303/2013 artiklites 44 ja 45 osutatud ringrahastamise meetod lisatakse rahastamislepingusse. Kui korraldusasutusele või fondifondile tehakse tagasimakseid otse, siis peavad need toimuma korrapäraselt, võttes arvesse i) põhiosa tagasimakseid (võrdeliselt riskijagamismääraga), ii) renoveerimislaenude kõiki tagasinõutud summasid ja kahjude mahaarvamisi (vastavalt riskijagamismäärale) ning iii) kõiki intressimakseid. Nimetatud ressursse tuleb kasutada kooskõlas määruse (EL) nr 1303/2013 artiklitega 44 ja 45. d) Kahjude sissenõudmine Finantsvahendaja võtab vastavalt oma sisesuunistele ja -menetlustele tagasinõudmismeetmed seoses iga tagastamata laenuga, mida on kaasrahastatud renoveerimislaenuga. Summad, mille finantsvahendaja on tagasi saanud (tagasi saadud netosumma ja sundtäitmiskulud, kui on) jagatakse finantsvahendaja ja korraldusasutuse või fondifondi vahel proportsionaalselt vastavalt jagatud riskile. e) Muud Intresse ja muid Euroopa struktuuri- ja investeerimisfondide toetuse pealt rahastamisvahendile teenitud tulusid kasutatakse kooskõlas määruse (EL) nr 1303/2013 artikliga 43. |

||||||||||||||||||||||||||||||||||||||||||||

|

Hinnakujunduspõhimõtted |

Oma hinnaettepaneku tegemisel esitab finantsvahendaja hinnakujunduspõhimõtted ja -metoodika, et tagada programmi avaliku sektori rahalisest osalusest tuleneva rahalise soodustuse täielikult edasi andmine lõppsaajatele. Hinnakujunduspõhimõtted ja -metoodika sisaldavad järgmisi elemente:

|

||||||||||||||||||||||||||||||||||||||||||||

|

Programmi osamaks rahastamisvahendile: summa ja määr (toote üksikasjad) |

Renoveerimislaenu eraldamine finantsvahendajatele ja minimaalne riskijagamismäär põhinevad rahastamisvahendi toetamise põhjendamiseks tehtava eelhindamise tulemustel (määruse (EL) nr 1303/2013 artikkel 37) ja nendes võetakse vajadusel arvesse ringrahastamise meetodit. |

||||||||||||||||||||||||||||||||||||||||||||

|

Programmi osamaks rahastamisvahendile (tegevus) |

Renoveerimislaenu vahendist rahastatud laenuportfell sisaldab uusi loodud laene lõppsaajatele; tuleb välistada olemasolevate laenude refinantseerimine. Rahastamiskõlblikkuskriteeriumid portfelli lisamiseks on kindlaks määratud vastavalt liidu õigusele (nt määrus (EL) nr 1303/2013 ja konkreetse fondi eeskirjad), programmile, riiklikele toetuskõlblikkuseeskirjadele ja koos finantsvahendajaga eesmärgiga jõuda suure hulga lõppsaajateni ja saavutada portfelli piisav hajutatus ja ühtsus, et võimaldada mõistlikku portfelli riskiprofiili hindamist. Nimetatud kriteeriumid peavad vastama asjaomase riigi või piirkonna turutingimustele ja tavadele. Finantsvahendaja peab tegema koostööd piirkondlike või riigi asutustega, kes vastutavad seoses renoveerimisprojektide rakendamisega lisateenuste osutamise eest, mis hõlmavad muu hulgas konsultatsiooniteenuseid; projekti koostamise kontrollimist ja hindamist, ehitamist, tehnilist järelevalvet ja hankedokumente; renoveerimisprojektide liidu ja riigi õigusele vastavuse hindamist; rahalise toetuse andmist, riigiabi kontrollimist ja registreerimist. |

||||||||||||||||||||||||||||||||||||||||||||

|

Korraldusasutuse kohustused |

Korraldusasutuse kohustused rahastamisvahendi suhtes on sätestatud delegeeritud määruse (EL) nr 480/2014 artiklis 6. |

||||||||||||||||||||||||||||||||||||||||||||

|

Kestus |

Rahastamisvahendi laenuandmisperiood sätestatakse eesmärgiga tagada, et määruse (EL) nr 1303/2013 artiklis 42 osutatud programmi osamaksu kasutataks laenudeks, mis makstakse välja lõppsaajatele hiljemalt 31. detsembril 2023. |

||||||||||||||||||||||||||||||||||||||||||||

|

Laenuandmine ja riskijagamine finantsvahendaja tasandil (huvide kooskõlastamine) |

Korraldusasutuse ja finantsvahendaja vaheline huvide kooskõlastamine saavutatakse järgmiste vahenditega:

|

||||||||||||||||||||||||||||||||||||||||||||

|

Rahastamiskõlblikud finantsvahendajad |

Liikmesriigis asutatud avalikud ja eraasutused, kellel on seadusega lubatud anda renoveerimislaene ruume omavatele isikutele ja ettevõtjatele, kes tegutsevad ja omavad ruume rahastamisvahendit toetava programmi õigusruumis. Sellised asutused on finantseerimisasutused ja olenevalt juhust mikrofinantseerimisasutused või muud institutsioonid, millel on lubatud laene anda. |

||||||||||||||||||||||||||||||||||||||||||||

|

Lõppsaajate rahastamiskõlblikkus |

Lõppsaajad peavad olema rahastamiskõlblikud liidu ja liikmesriigi õiguse, asjaomase prioriteedi ja rahastamislepingu alusel. Lõppsaajad on ruume (korter või eramu) omavad füüsilised või juriidilised isikud või vabakutselised (majandustegevus), samuti omanike nimel või heaks tegutsevad haldajad või muud õigussubjektid, kes rakendavad energiatõhususe või taastuvenergia meetmeid, mis on rahastamiskõlblikud määruse (EL) nr 1303/2013 ja programmi toetuse alusel. Programmi rahastamiseeskirjade kohaselt ja kooskõlas liikmesriigi ja liidu eeskirjadega võivad rahastamiskõlblikud olla järgmist tüüpi tööd.

Lõppsaajate suhtes kohaldatakse laenu andmisel lõppsaajale/omanikule, kes tegelevad majandustegevusega juriidilise isiku all (näiteks vabakutselised), järgmisi rahastamiskõlblikkuskriteeriumeid. Rahastamiskõlblikkuskriteeriumid peavad olema täidetud laenulepingu sõlmimise kuupäeval:

Lisaks peab lõppsaajatel olema investeerimise ja laenu tagasimaksmise ajal ühes liikmesriigis registreeritud tegevuskoht ning majandustegevus, mille tarbeks laen välja maksti, peab toimuma asjaomases liikmesriigis ning Euroopa struktuuri- ja investeerimisfondide programmi piirkonnas/õigusruumis. |

||||||||||||||||||||||||||||||||||||||||||||

|

Lõppsaajatele ettenähtud toote iseloomulikud jooned |

Finantsvahendaja annab lõppsaajatele uusi laene, mis aitavad kaasa programmi eesmärgi saavutamisele ja mis on programmist kaasrahastatud renoveerimislaenu alusel, välja arvatud olemasolevate laenude refinantseerimine. Nende tingimused põhinevad määruse (EL) nr 1303/2013 artiklis 37 osutatud eelhindamisel. Renoveerimislaenu tähtaeg on kuni 20 aastat. Iga renoveerimislaenu maksimumsumma kehtestatakse seoses eelhindamise tulemustega, mis õigustavad programmi osamaksu rahastamisvahendile ja kehtestatakse korraldusasutuse, fondifondi ja finantsvahendaja vahelises rahastamislepingus. Maksimumsumma laenu kohta leibkonna jaoks ei tohi ületada 75 000 eurot. Laenud hoone haldajale on hoone üksikleibkondade laenude summa. Rahastamisvahend võib nõuda lõppsaajatelt või lõppsaajate nimel tegutsevatelt ühisomandi haldajatelt „omavahendite” panust. Renoveerimislaenu suhtes kohaldatakse iga-aastast fikseeritud intressimäära ja see sisaldab tavapärast amortisatsioonimäära. Intressimäär finantsvahendaja rahalise osaluse pealt määratakse turupõhiselt. Asjaomase portfelli kuuluva rahastamiskõlbliku laenu suhtes kohaldatavat intressimäära vähendatakse lõppsaajatele antava avaliku sektori rahalise osaluse võrra. Intressitoetust vastavalt määruse (EL) nr 1303/2013 artikli 37 lõikele 7 võib anda vähese sissetulekuga leibkondadele või haavatavatele leibkondadele (3). Intressitoetuse maksimumsumma vastab intressimäärale, mida maksavad vähese sissetulekuga leibkonnad või haavatavad leibkonnad finantsvahendaja rahalise osaluse pealt igas laenus. Määruse (EL) nr 1303/2013 artikli 37 lõike 7 kontekstis võivad rahastamisvahendisse kuuluda teatud tehnilise abi kulud. Tuge peab olema antud ainult projekti koostamiseks (ettevalmistavad uuringud ja abistamine investeeringu ettevalmistamisel kuni investeerimisotsuseni). Need tehnilise abi kulud on rahastamiskõlblikud vaid juhul, kui renoveerimislaenu leping sõlmitakse finantsvahendaja ja lõppsaajate vahel ning olenemata üksusest, kes neid teenuseid osutab (nt olenemata sellest, kas neid teenused osutab finantsvahendaja või neid saadakse mõnelt teiselt üksuselt). |

||||||||||||||||||||||||||||||||||||||||||||

|

Aruandlus ja eesmärgiks seatud tulemused |

Finantsvahendajad esitavad korraldusasutusele või fondifondile standardses vormis ja ulatuses teavet vähemalt kord kvartalis. Aruanne peab sisaldama kõiki asjakohaseid elemente, mis võimaldavad korraldusasutusel täita määruse (EL) nr 1303/2013 artikli 46 tingimusi. Ka liikmesriigid peavad täitma vähese tähtsusega abi määrusest tulenevaid aruandluskohustusi. Näitajad peavad olema vastavuses rahastamisvahendit rahastava Euroopa struktuuri- ja investeerimisfondide programmi asjaomase prioriteedi konkreetsete eesmärkidega ja eelhindamisest oodatavate tulemustega. Neid mõõdetakse ja neist antakse renoveerimislaenu puhul aru vähemalt kord kvartalis ning need peavad olema vastavuses vähemalt määruse nõuetega. Lisaks Euroopa struktuuri- ja investeerimisfondide programmi prioriteetse suuna ühistele näitajatele (parandatud energiatarbimise klassifikatsiooniga leibkondade arv, hinnanguline kasvuhoonegaaside vähenemine aastas…) kuuluvad muude näitajate hulka

|

||||||||||||||||||||||||||||||||||||||||||||

|

Programmist tehtavate maksete majandusliku kasu hindamine |

Finantsvahendaja vähendab üleüldist tegelikku intressimäära (ja vajadusel kõrvalpoliitikat), mida võetakse lõppsaajatelt iga portfelli kuuluva rahastamiskõlbliku laenu alusel, võttes arvesse renoveerimislaenu soodsaid rahastamis- ja riskijagamistingimusi. Kogu rahaline soodustus programmi avaliku sektori rahalisest osalusest rahastamisvahendis kantakse üle lõppsaajatele intressimäära vähendamise kujul. Finantsvahendaja jälgib brutotoetusekvivalenti lõppsaajate jaoks ja annab sellest aru, nagu on osutatud riigiabi käsitlevas punktis. Nimetatud põhimõte sätestatakse korraldusasutuse või fondifondi ja finantsvahendaja vahelises rahastamislepingus. |

(1) Komisjoni määrus (EL) nr 1407/2013, 18. detsember 2013, milles käsitletakse Euroopa Liidu toimimise lepingu artiklite 107 ja 108 kohaldamist vähese tähtsusega abi suhtes (ELT L 352, 24.12.2013, lk 1).

(2) Järgmiseid majandussektoreid nimetatakse koos „piiratud sektoriteks”:

|

a) |

ebaseaduslik majandustegevus: igasugune tootmine, kauplemine või muu tegevus, mis on asjaomase tootmise, kauplemise või tegevuse koduriigi asukohariigi õigusruumi seaduste või eeskirjade alusel ebaseaduslik; |

|

b) |

tubakas ja destilleeritud alkohoolsed joogid. Tubaka ja destilleeritud alkohoolsete jookide ning nendega seotud toodete tootmine ja nendega kauplemine; |

|

c) |

relvade ja laskemoona tootmine ja nendega kauplemine: igasuguste relvade ja laskemoona tootmise ja nendega kauplemise rahastamine. Piirangut ei kohaldata, kui need tegevused on selgesõnalise Euroopa Liidu poliitika osa või abivahend; |

|

d) |

kasiinod. Kasiinod ja samaväärsed ettevõtted; |

|

e) |

IT-sektori piirangud. Teadus- ja arendustegevus või tehnilised rakendused, mis on seotud elektrooniliste andmeprogrammide või lahendustega, mille i) otsene eesmärk on toetada a) punktides a ja d osutatud piirangutega sektoritesse kuuluvat tegevust, b) interneti hasartmänge ja internetikasiinosid või c) pornograafiat, või mille ii) eesmärk on võimaldada ebaseaduslikult a) siseneda elektroonilistesse andmesidevõrkudesse või b) laadida alla elektroonilisi andmeid; |

|

f) |

bioteaduste sektori piirangud. Toetus sellise teadus-ja arendustegevuse või tehniliste rakenduste rahastamiseks, mis on seotud i) inimese kloonimisega teadustegevuse või ravi otstarbel või ii) geneetiliselt muundatud organismidega (GMO). |

(3) Nagu on määratletud komisjoni 20. detsembri 2011. aasta otsuses 2012/21/EL ebasoodsas olukorras olevate kodanike või sotsiaalselt vähemsoodsas olukorras rühmadena, kes piiratud maksevõime tõttu ei suuda hankida eluaset turutingimustel.