|

23.3.2011

|

DA

|

Den Europæiske Unions Tidende

|

L 77/1

|

RÅDETS GENNEMFØRELSESFORORDNING (EU) Nr. 282/2011

af 15. marts 2011

om foranstaltninger til gennemførelse af direktiv 2006/112/EF om det fælles merværdiafgiftssystem

(omarbejdning)

RÅDET FOR DEN EUROPÆISKE UNION HAR —

under henvisning til traktaten om Den Europæiske Unions funktionsmåde,

under henvisning til Rådets direktiv 2006/112/EF af 28. november 2006 om det fælles merværdiafgiftssystem (1), særlig artikel 397,

under henvisning til forslag fra Europa-Kommissionen, og

ud fra følgende betragtninger:

|

(1)

|

Rådets forordning (EF) nr. 1777/2005 af 17. oktober 2005 om foranstaltninger til gennemførelse af direktiv 77/388/EØF om det fælles merværdiafgiftssystem (2) skal ændres væsentligt. Det er af klarheds- og rationalitetshensyn ønskeligt, at de pågældende bestemmelser omarbejdes.

|

|

(2)

|

Direktiv 2006/112/EF fastsætter regler for merværdiafgift (moms), som i visse tilfælde fortolkes af medlemsstaterne. Vedtagelsen af fælles gennemførelsesbestemmelser til direktiv 2006/112/EF bør sikre, at anvendelsen af momssystemet stemmer bedre overens med målsætningen for det indre marked i de tilfælde, hvor der forekommer eller risikerer at forekomme forskelle i gennemførelsen, der er uforenelige med et velfungerende indre marked. Disse gennemførelsesforanstaltninger er først juridisk bindende fra datoen for denne forordnings ikrafttræden og berører ikke gyldigheden af den lovgivning og den fortolkning, som medlemsstaterne hidtil har vedtaget.

|

|

(3)

|

Ændringer, der følger af vedtagelsen af Rådets direktiv 2008/8/EF af 12. februar 2008 om ændring af direktiv 2006/112/EF med hensyn til leveringsstedet for tjenesteydelser (3), bør indarbejdes i nærværende forordning.

|

|

(4)

|

Formålet med denne forordning er at sikre en ensartet anvendelse af det nuværende momssystem ved at fastsætte bestemmelser til gennemførelse af direktiv 2006/112/EF, navnlig i henseende til afgiftspligtige personer, levering af varer og ydelser og stedet for afgiftspligtige transaktioner. I overensstemmelse med proportionalitetsprincippet, jf. artikel 5, stk. 4, i traktaten om Den Europæiske Union går denne forordning ikke ud over, hvad der er nødvendigt for at nå dette mål. Ensartet anvendelse sikres bedst ved en forordning, idet den er bindende og gælder umiddelbart i hver medlemsstat.

|

|

(5)

|

Gennemførelsesbestemmelserne indeholder specifikke regler med henblik på at løse afgrænsede spørgsmål vedrørende anvendelsen og sikre en ensartet behandling i hele Unionen af netop disse specifikke forhold. De kan derfor ikke anvendes på andre tilfælde og skal anvendes restriktivt under hensyn til deres affattelse.

|

|

(6)

|

Det bør i de tilfælde, hvor en ikke-afgiftspligtig person flytter bopæl og overfører et nyt transportmiddel, eller hvor et nyt transportmiddel tilbageføres til den medlemsstat, hvorfra det oprindelig blev leveret momsfrit til den ikke-afgiftspligtige, der tilbagefører det, præciseres, at der ikke er tale om erhvervelse inden for Fællesskabet af et nyt transportmiddel.

|

|

(7)

|

I forbindelse med levering af visse ydelser er det tilstrækkeligt, at leverandøren godtgør, at den afgiftspligtige eller ikke-afgiftspligtige kunde til disse ydelser er etableret uden for Fællesskabet, for at leveringen af disse ydelser falder uden for momsens anvendelsesområde.

|

|

(8)

|

Det bør præciseres, at hvis en afgiftspligtig person, som leverer ydelser til eller modtager ydelser fra en anden medlemsstat, hvoraf momsen alene betales af kunden, tildeles et momsregistreringsnummer, berører dette ikke den afgiftspligtige persons ret til ikke at få sin erhvervelse af varer inden for Fællesskabet pålagt afgifter. Hvis den afgiftspligtige person imidlertid meddeler sit momsregistreringsnummer til leverandøren i forbindelse med en erhvervelse af varer inden for Fællesskabet, anses den pågældende under alle omstændigheder for at have valgt at være afgiftspligtig for disse transaktioner.

|

|

(9)

|

Integreringen af det indre marked indebærer et voksende behov for samarbejde over grænserne mellem erhvervsvirksomheder, der er etableret i forskellige medlemsstater, og udvikling af europæiske økonomiske firmagrupper stiftet i overensstemmelse med forordning (EØF) nr. 2137/85 af 25. juli 1985 om indførelse af europæiske økonomiske firmagrupper (EØFG) (4). Det bør derfor præciseres, at sådanne firmagrupper er afgiftspligtige personer, når de leverer varer eller ydelser mod vederlag.

|

|

(10)

|

Det er nødvendigt med en klar definition af restaurant- og cateringydelser og forskellen mellem disse to typer ydelser, og det bør fastlægges, hvordan de skal behandles.

|

|

(11)

|

For at skabe større klarhed bør transaktionerne, der betragtes om elektronisk leverede ydelser, opføres på en liste, som dog ikke er endelig og udtømmende.

|

|

(12)

|

Det bør fastslås, at en transaktion, der blot består i samling af de forskellige dele af en maskine, der er leveret af kunden, bør betragtes som levering af ydelser, og desuden bør leveringsstedet fastlægges, når den leveres til en ikke-afgiftspligtig person.

|

|

(13)

|

Salg af en option som et finansielt instrument bør behandles som levering af ydelser adskilt fra de underliggende transaktioner, hvortil optionen knytter sig.

|

|

(14)

|

For at sikre ensartet anvendelse af reglerne om stedet for afgiftspligtige transaktioner bør visse begreber præciseres, som f.eks. hvor hjemstedet for den økonomiske virksomhed, det faste forretningssted, bopælen eller det sædvanlige opholdssted er etableret. Samtidig med, at der tages hensyn til Domstolens retspraksis, bør den praktiske gennemførelse af disse begreber lettes ved at anvende så klare og objektive kriterier som muligt.

|

|

(15)

|

Der bør fastsættes regler for at sikre en ensartet behandling af leverancer af varer, når en leverandør har overskredet tærsklen for fjernsalg af leverancer til en anden medlemsstat.

|

|

(16)

|

Det bør præciseres, at det er den strækning, som transportmidlet har tilbagelagt, der er afgørende for, hvilken del af personbefordringen, der har fundet sted i Fællesskabet, og ikke den strækning, som passagererne i transportmidlet har tilbagelagt.

|

|

(17)

|

Med hensyn til erhvervelse af varer inden for Fællesskabet bør erhvervelsesmedlemsstaten bevare retten til at lægge afgift på erhvervelsen uanset den momsmæssige behandling af transaktionen i afgangsmedlemsstaten.

|

|

(18)

|

Korrekt anvendelse af reglerne om stedet for levering af ydelser afhænger primært af kundens status som afgiftspligtig eller ikke-afgiftspligtig person og af, i hvilken egenskab kunden handler. For at fastslå kundens status som afgiftspligtig person, bør det fastlægges, hvilken dokumentation leverandøren skal have fra kunden.

|

|

(19)

|

Det bør præciseres, at når ydelser leveret til en afgiftspligtig person er til privat brug, herunder for kundens personale, kan den afgiftspligtige person ikke betragtes som handlende i sin egenskab af afgiftspligtig person. Med henblik på at fastslå, om kunden handler i sin egenskab af afgiftspligtig person eller ej, er det tilstrækkeligt for leverandøren at få meddelt kundens momsregistreringsnummer for at fastlægge denne egenskab, undtagen hvis leverandøren besidder oplysninger om det modsatte. Det bør ligeledes sikres, at en enkelt ydelse, som ikke blot er erhvervet til forretningsbrug, men også til privat brug, kun beskattes et sted.

|

|

(20)

|

For præcist at fastlægge kundens etableringssted, skal leverandøren af ydelserne kontrollere de oplysninger, som kunden har givet.

|

|

(21)

|

Med forbehold af den generelle regel om leveringsstedet for ydelser til en afgiftspligtig person bør der, hvis ydelser leveres til en kunde, som er etableret mere end et sted, være regler for at hjælpe leverandøren med at fastlægge kundens faste forretningssted, hvortil ydelsen leveres, under hensyntagen til omstændighederne. Hvis leverandøren af ydelserne ikke er i stand til at fastlægge dette sted, bør der være regler, der præciserer leverandørens forpligtelser. Disse regler bør ikke gribe ind i eller ændre kundens forpligtelser.

|

|

(22)

|

Det bør ligeledes præciseres, på hvilket tidspunkt leverandøren af ydelserne skal fastslå, hvilken status eller egenskab eller hvilket etableringssted kunden har, uanset om denne er en afgiftspligtig person eller ikke-afgiftspligtig person.

|

|

(23)

|

Med forbehold af en generel anvendelse af princippet om misbrug på bestemmelserne i denne forordning er det ikke desto mindre passende at minde specielt om princippets anvendelse i forbindelse med visse af denne forordnings bestemmelser.

|

|

(24)

|

Visse særlige ydelser såsom overdragelse af tv-spredningsrettigheder til fodboldkampe, oversættelse af tekster, ydelser i form af krav om tilbagebetaling af moms, og formidlerydelser, der leveres til en ikke-afgiftspligtig person, omfatter grænseoverskridende transaktioner eller endog økonomiske aktører, der er etableret uden for Fællesskabet. Leveringsstedet for disse ydelser bør fastlægges klart med henblik på at skabe større retssikkerhed.

|

|

(25)

|

Det bør præciseres, at ydelser, der leveres af en formidler, som handler i andres navn og på andres vegne, og som medvirker ved indkvartering i hotelsektoren, ikke er omfattet af den specifikke regel om levering af ydelser vedrørende fast ejendom.

|

|

(26)

|

Når forskellige ydelser, der leveres i forbindelse med en begravelse, indgår i en enkelt ydelse, bør reglen om leveringssted også fastlægges.

|

|

(27)

|

For at sikre en ensartet behandling af kulturelle, kunstneriske, sportslige, videnskabelige, uddannelsesmæssige og underholdningsmæssige ydelser og andre tilsvarende arrangementer, bør adgangen til sådanne arrangementer og ydelser, der knytter sig til denne adgang, defineres.

|

|

(28)

|

Det bør præciseres, hvordan restaurant- og cateringydelser om bord på et transportmiddel skal behandles, når passagertransporten foregår på flere landes område.

|

|

(29)

|

Eftersom de specifikke regler for leje af transportmidler afhænger af, hvor længe transportmidlet besiddes eller anvendes, bør det ikke blot fastlægges, hvilke fartøjer og køretøjer der kan betragtes som et »transportmiddel«, men også præciseres, hvordan sådanne ydelser behandles, hvis der er tale om flere på hinanden følgende lejekontrakter. Stedet, hvor transportmidlet faktisk stilles til kundens rådighed, bør også fastlægges.

|

|

(30)

|

Under særlige omstændigheder bør et kredit- eller debetkortgebyr, som betales i forbindelse med en transaktion, ikke nedbringe det afgiftspligtige beløb vedrørende transaktionen.

|

|

(31)

|

Det bør præciseres, at den nedsatte sats kan omfatte telte, campingvogne og beboelsesvogne, der opstilles på campingpladser, og som benyttes til indkvartering.

|

|

(32)

|

Faglig uddannelse eller omskoling bør, uanset varigheden af et kursus, omfatte undervisning med direkte tilknytning til et erhverv eller en profession samt enhver undervisning med henblik på erhvervelse eller ajourføring af viden med erhvervsmæssigt sigte.

|

|

(33)

|

»Platinum nobles« bør ikke betragtes som værende omfattet af fritagelserne for valuta, pengesedler og mønter.

|

|

(34)

|

Det bør præciseres, at den fritagelse, der gælder for levering af ydelser i forbindelse med import af varer, såfremt ydelsens værdi indgår i afgiftsgrundlaget, omfatter transportydelser ved flytning.

|

|

(35)

|

Varer, der af køber transporteres til et sted uden for Fællesskabet, og som er bestemt til udstyr, brændstof eller forsyninger til transportmidler, som ikke-fysiske personer, såsom offentligretlige organer og sammenslutninger, anvender til ikke-erhvervsmæssige formål, bør ikke kunne omfattes af fritagelserne for udførselstransaktioner.

|

|

(36)

|

For at sikre ensartede administrative fremgangsmåder ved beregning af mindstebeløbet for fritagelse ved udførsel af varer, der medtages i rejsendes personlige bagage, bør bestemmelserne om denne beregning harmoniseres.

|

|

(37)

|

Det bør præciseres, at den fritagelse, der gælder for visse transaktioner, der sidestilles med udførsel, også gælder for ydelser, der er omfattet af den særlige ordning for elektronisk leverede ydelser.

|

|

(38)

|

Organer, der oprettes i henhold rammebestemmelserne for et konsortium for en europæisk forskningsinfrastruktur (ERIC), bør kun betragtes som et internationalt organ med henblik på momsfritagelse, hvis de opfylder visse betingelser. Det bør derfor fastsættes, hvilke betingelser de skal opfylde for at kunne blive momsfritaget.

|

|

(39)

|

Varer og ydelser, der leveres som led i diplomatiske og konsulære forbindelser eller til anerkendte internationale organer eller til visse væbnede styrker, er fritaget for moms inden for visse grænser og på visse betingelser. Der bør udformes en fritagelsesattest, således at afgiftspligtige personer, der foretager sådanne leverancer fra en anden medlemsstat, kan dokumentere, at betingelserne for denne momsfritagelse er opfyldt, og at de fastsatte grænser er overholdt.

|

|

(40)

|

Fradragsretten bør også kunne udøves for elektroniske importdokumenter, forudsat at de opfylder de samme krav som papirbaserede dokumenter.

|

|

(41)

|

Hvis en leverandør af varer eller ydelser har fast forretningssted inden for den medlemsstats område, hvor afgiften er skyldig, bør det præciseres, under hvilke omstændigheder dette forretningssted er betalingspligtigt.

|

|

(42)

|

Det bør præciseres, at en afgiftspligtig person, der har etableret hjemstedet for sin økonomiske virksomhed inden for den medlemsstats område, hvor afgiften er skyldig, skal betragtes som en afgiftspligtig person, der er etableret i denne medlemsstat for så vidt angår pligten til at betale afgiften, selv når dette hjemsted ikke deltager i leverancen af varer eller ydelser.

|

|

(43)

|

Det bør præciseres, at enhver afgiftspligtig person skal meddele sit momsregistreringsnummer, så snart denne er i besiddelse af det, for visse afgiftspligtige transaktioner, så det bliver muligt at foretage en mere korrekt opkrævning af afgiften.

|

|

(44)

|

Vægte for investeringsguld, som er endeligt godkendt af guldmarkedet, bør fastlægges, og der bør vedtages en fælles dato for fastlæggelse af guldmønters værdi med henblik på at sikre ligebehandling af de økonomiske aktører.

|

|

(45)

|

Særordningen for afgiftspligtige personer, der ikke er etableret i Fællesskabet, og som leverer ydelser ad elektronisk vej til ikke-afgiftspligtige personer, der er etableret eller har bopæl i Fællesskabet, er omfattet af visse betingelser. I tilfælde, hvor disse betingelser ikke længere er opfyldt, bør konsekvenserne heraf klart fremgå.

|

|

(46)

|

Vedtagelsen af direktiv 2008/8/EF har medført visse ændringer. Da ændringerne dels vedrører beskatning af langtidsudlejning af transportmidler med virkning fra den 1. januar 2013, og dels beskatning af elektronisk leverede ydelser med virkning fra den 1. januar 2015, bør det præciseres, at de tilsvarende bestemmelser i denne forordning alene finder anvendelse fra disse datoer —

|

VEDTAGET DENNE FORORDNING:

KAPITEL I

GENSTAND

Artikel 1

Ved denne forordning træffes foranstaltninger til gennemførelse af visse bestemmelser i afsnit I-V og VII-XII i direktiv 2006/112/EF.

KAPITEL II

ANVENDELSESOMRÅDE

(AFSNIT I I DIREKTIV 2006/112/EF)

Artikel 2

Følgende betragtes ikke som erhvervelse af varer inden for Fællesskabet, jf. artikel 2, stk. 1, litra b), i direktiv 2006/112/EF:

|

a)

|

en ikke-afgiftspligtig persons overførsel af et nyt transportmiddel som led i flytning af bopæl, forudsat at det på leveringstidspunktet ikke var muligt at anvende fritagelsen i artikel 138, stk. 2, litra a), i direktiv 2006/112/EF

|

|

b)

|

en ikke-afgiftspligtig persons tilbageførsel af et nyt transportmiddel til den medlemsstat, hvorfra det oprindelig blev leveret til denne i henhold til fritagelsen i artikel 138, stk. 2, litra a), i direktiv 2006/112/EF.

|

Artikel 3

Følgende ydelser er ikke afgiftspligtige, hvis leverandøren godtgør, at det leveringssted, der er fastsat i overensstemmelse med kapitel V, afdeling 4, underafdeling 3 og 4, i denne forordning, er beliggende uden for Fællesskabet, jf. dog artikel 59a, stk. 1, litra b), i direktiv 2006/112/EF:

|

a)

|

fra den 1. januar 2013, den ydelse, der er omhandlet i artikel 56, stk. 2, første afsnit, i direktiv 2006/112/EF

|

|

b)

|

fra den 1. januar 2015, de ydelser, der er anført i artikel 58 i direktiv 2006/112/EF

|

|

c)

|

de ydelser, der er anført i artikel 59 i direktiv 2006/112/EF.

|

Artikel 4

En afgiftspligtig person, der i henhold til artikel 3 i direktiv 2006/112/EF har ret til ikke at blive pålagt afgifter ved erhvervelse af varer inden for Fællesskabet, beholder denne rettighed, når vedkommende i henhold til artikel 214, stk. 1, litra d) eller e), i nævnte direktiv tildeles et momsregistreringsnummer for de modtagne ydelser, som vedkommende skal betale moms af, eller for de ydelser, som vedkommende selv har leveret inden for en anden medlemsstats område, og for hvilke alene modtageren er betalingspligtig for momsen.

Hvis denne afgiftspligtige person meddeler dette momsregistreringsnummer til en leverandør i forbindelse med erhvervelse af varer inden for Fællesskabet, anses vedkommende dog for at have udnyttet valgmuligheden i artikel 3, stk. 3, i nævnte direktiv.

KAPITEL III

AFGIFTSPLIGTIGE PERSONER

(AFSNIT III I DIREKTIV 2006/112/EF)

Artikel 5

En europæisk økonomisk firmagruppe, der er stiftet i henhold til forordning (EØF) nr. 2137/85, og som leverer varer eller ydelser mod vederlag til sine medlemmer eller tredjemænd, er en afgiftspligtig person i henhold til artikel 9, stk. 1, i direktiv 2006/112/EF.

KAPITEL IV

AFGIFTSPLIGTIGE TRANSAKTIONER

(ARTIKEL 24-29 I DIREKTIV 2006/112/EF)

Artikel 6

1. Ved restaurant- og cateringydelser forstås levering af fødevarer eller drikkevarer, også tilberedte, eller begge dele til human konsum, tillige med levering af de støtteydelser, der kræves, for at varerne umiddelbart kan konsumeres. Levering af fødevarer eller drikkevarer eller begge dele er kun en enkelt del af et hele, som overvejende består af ydelser. Ved restaurantydelser forstås levering af sådanne ydelser hos leverandøren, og ved cateringydelser forstås levering af sådanne ydelser andre steder end hos leverandøren.

2. Levering af fødevarer eller drikkevarer, eller begge dele, også tilberedte, uanset om transport er inkluderet, men uden andre støtteydelser, betragtes ikke som restaurant- og cateringydelser som omhandlet i stk. 1.

Artikel 7

1. »Elektronisk leverede ydelser« som omhandlet i direktiv 2006/112/EF omfatter ydelser, der leveres via internettet eller et elektronisk net, og hvis egenart gør leveringen deraf hovedsagelig automatiseret, og som kun involverer minimal menneskelig indgriben og ikke har nogen levedygtighed uden informationsteknologi.

2. Stk. 1 omfatter navnlig følgende:

|

a)

|

levering af digitaliserede produkter i almindelighed, herunder software og ændringer eller opgradering af software

|

|

b)

|

ydelser, som placerer eller støtter en virksomhed eller person på et elektronisk net, såsom et netsted eller en netside

|

|

c)

|

ydelser, der automatisk genereres fra en computer via internettet eller et elektronisk net som svar på et specifikt datainput fra aftageren

|

|

d)

|

overdragelse mod vederlag af retten til at sælge en vare eller en ydelse via et netsted, der fungerer som online markedsplads, hvor de potentielle købere afgiver tilbud automatisk, og hvor parterne underrettes om gennemførelsen af et salg via en e-mail, der automatisk genereres fra en computer

|

|

e)

|

internetservicepakker, hvor telekommunikationskomponenten er en sekundær og underordnet del (dvs. pakker, der går ud over den blotte internetadgang, og som omfatter andre elementer, som f.eks. sider, der giver adgang til nyheder, meteorologiske oplysninger og turistoplysninger, spil, webhosting, adgang til onlinedebatter osv.)

|

|

f)

|

de i bilag I anførte ydelser.

|

3. Stk. 1 omfatter navnlig ikke følgende:

|

a)

|

radio- og tv-spredningstjenester

|

|

c)

|

varer, der bestilles og behandles elektronisk

|

|

d)

|

cd-rom’er, disketter og lignende materielle medier

|

|

e)

|

tryksager såsom bøger, nyhedsbreve, aviser og tidsskrifter

|

|

f)

|

cd’er og audiokassetter

|

|

g)

|

videokassetter og dvdspil på cder

|

|

i)

|

ydelser leveret af fagfolk såsom advokater og finanskonsulenter, der rådgiver kunderne via e-mail

|

|

j)

|

undervisningsydelser, når undervisningen forestås af en lærer via internettet eller et elektronisk net (dvs. via fjernadgang)

|

|

k)

|

fysiske offlinereparationsydelser vedrørende edb-udstyr

|

|

l)

|

offlinedatalagringsydelser

|

|

m)

|

annoncering, f.eks. i aviser, på plakater og på tv

|

|

n)

|

servicetelefontjenester

|

|

o)

|

undervisningsydelser, der udelukkende omfatter korrespondancekurser, f.eks. brevkurser

|

|

p)

|

konventionelle auktionsydelser, der forudsætter direkte menneskelig indgriben, uanset hvordan buddene afgives

|

|

q)

|

telefonydelser med en videokomponent, også kendt som videotelefoni

|

|

r)

|

adgang til internettet og World Wide Web

|

|

s)

|

telefoni via internettet.

|

Artikel 8

Når en afgiftspligtig person blot samler de forskellige dele af en maskine, som alle er leveret til denne af kunden, er denne transaktion en ydelse, jf. artikel 24, stk. 1, i direktiv 2006/112/EØF.

Artikel 9

Salg af en option, der er omfattet af anvendelsesområdet for artikel 135, stk. 1, litra f), i direktiv 2006/112/EF, er en ydelse, jf. artikel 24, stk. 1, i nævnte direktiv. En sådan ydelse er adskilt fra de underliggende transaktioner, som ydelserne knytter sig til.

KAPITEL V

STEDET FOR AFGIFTSPLIGTIGE TRANSAKTIONER

AFDELING 1

Begreber

Artikel 10

1. Med henblik på anvendelsen af artikel 44 og 45 i direktiv 2006/112/EF forstås ved det sted, hvor den afgiftspligtige person har etableret hjemstedet for sin økonomiske virksomhed, det sted, hvor virksomheden har sit hovedkontor.

2. Når det sted, der er omhandlet i stk. 1, skal fastlægges, tages der hensyn til, hvor væsentlige beslutninger vedrørende den almindelige drift af virksomheden træffes, hvor virksomheden har sit vedtægtsmæssige hjemsted, og hvor virksomhedens ledelse mødes.

Hvis disse kriterier ikke gør det muligt at fastlægge hjemstedet for den økonomiske virksomhed med sikkerhed, er det sted, hvor vigtige beslutninger vedrørende den almindelige drift af virksomheden træffes, det afgørende kriterium.

3. En postadresse alene kan ikke betragtes som hjemstedet for en afgiftspligtig persons økonomiske virksomhed.

Artikel 11

1. Med henblik på anvendelsen af artikel 44 i direktiv 2006/112/EF forstås ved »fast forretningssted« et forretningssted bortset fra det i artikel 10 i denne forordning nævnte hjemsted for den økonomiske virksomhed, der kendetegnes ved en tilstrækkelig permanent karakter og passende struktur med hensyn til de menneskelige og tekniske midler, således at det kan modtage og anvende de ydelser, som dette forretningssted får leveret, til egne formål.

2. Med henblik på anvendelsen af følgende artikler forstås ved »fast forretningssted« et forretningssted bortset fra det i artikel 10 i denne forordning nævnte hjemsted for den økonomiske virksomhed, der kendetegnes ved en tilstrækkelig permanent karakter og passende struktur med hensyn til de menneskelige og tekniske midler, således at det kan præstere de ydelser, som det leverer:

|

a)

|

artikel 45 i direktiv 2006/112/EF

|

|

b)

|

fra den 1. januar 2013, artikel 56, stk. 2, andet afsnit, i direktiv 2006/112/EF

|

|

c)

|

indtil den 31. december 2014, artikel 58 i direktiv 2006/112/EF

|

|

d)

|

artikel 192a i direktiv 2006/112/EF.

|

3. Et momsregistreringsnummer er ikke i sig selv tilstrækkeligt til, at en afgiftspligtig person kan betragtes som havende et fast forretningssted.

Artikel 12

Med henblik på anvendelsen af direktiv 2006/112/EF forstås ved »bopæl« den adresse, der for en fysisk person er indført i folkeregistret eller et andet lignende register, uanset om vedkommende er afgiftspligtig eller ej, eller den adresse, som den pågældende har opgivet til de berørte skattemyndigheder, medmindre der er bevis for, at denne adresse ikke afspejler de virkelige omstændigheder.

Artikel 13

Ved »sædvanligt opholdssted« som omhandlet i direktiv 2006/112/EF forstås det sted, hvor en fysisk person, uanset om vedkommende er afgiftspligtig eller ej, normalt bor som følge af personlig og erhvervsmæssig tilknytning.

Hvis den erhvervsmæssige tilknytning er forbeholdt et andet land end det land, hvor vedkommende har den personlige tilknytning, eller hvis der ikke er nogen erhvervsmæssig tilknytning, er det den personlige tilknytning hidrørende fra snævre bånd mellem den pågældende og det sted, hvor vedkommende bor, der lægges til grund for fastlæggelsen af det sædvanlige opholdssted.

AFDELING 2

Leveringsstedet for varer

(Artikel 31-39 i direktiv 2006/112/EF)

Artikel 14

Når den tærskel, der anvendes af en medlemsstat i overensstemmelse med artikel 34 i direktiv 2006/112/EF, overskrides i løbet af et kalenderår, ændrer artikel 33 i nævnte direktiv ikke stedet for levering af andre varer end punktafgiftspligtige varer, som er foretaget i løbet af samme kalenderår, inden medlemsstatens tærskel for det løbende kalenderår blev overskredet, forudsat at nedenstående betingelser er opfyldt:

|

a)

|

leverandøren har ikke udnyttet valgmuligheden i artikel 34, stk. 4, i nævnte direktiv

|

|

b)

|

værdien af de leverede varer har ikke overskredet tærsklen i det foregående kalenderår.

|

Derimod ændrer artikel 33 i direktiv 2006/112/EF stedet for følgende leverancer i den medlemsstat, hvortil varerne ankommer efter forsendelse eller transport:

|

a)

|

den leverance af varer, hvorved medlemsstatens tærskel blev overskredet i løbet af samme kalenderår

|

|

b)

|

alle efterfølgende leverancer af varer foretaget i denne medlemsstat i samme kalenderår

|

|

c)

|

leverancer af varer foretaget i denne medlemsstat i kalenderåret efter det kalenderår, hvori den i litra a) omhandlede overskridelse fandt sted.

|

Artikel 15

Den strækning, som transportmidlet har tilbagelagt, er bestemmende for, hvilken del af personbefordringen, der har fundet sted i Fællesskabet, jf. artikel 37 i direktiv 2006/112/EF, og ikke den strækning, som hver passager har tilbagelagt.

AFDELING 3

Stedet for erhvervelse af varer inden for Fællesskabet

(Artikel 40, 41 og 42 i direktiv 2006/112/EF)

Artikel 16

Den medlemsstat, hvortil varerne ankommer efter forsendelse eller transport, og hvor der er foretaget en erhvervelse af varer inden for Fællesskabet i henhold til artikel 20 i direktiv 2006/112/EF, udøver sin kompetence til at pålægge moms, uanset den momsbehandling af transaktionen, der er foretaget i den medlemsstat, hvor forsendelsen eller transporten af varerne er påbegyndt.

En eventuel anmodning fra vareleverandøren om tilpasning af den moms, denne har faktureret og angivet i den medlemsstat, hvor forsendelsen eller transporten af varerne er påbegyndt, behandles i denne medlemsstat i henhold til dens egne regler.

AFDELING 4

Leveringsstedet for ydelser

(Artikel 43-59 i direktiv 2006/112/EF)

Underafdeling 1

Kundens status

Artikel 17

1. Hvis leveringsstedet for ydelser afhænger af, hvorvidt kunden er en afgiftspligtig eller ikke-afgiftspligtig person, fastlægges kundens status på grundlag af artikel 9-13 og artikel 43 i direktiv 2006/112/EF.

2. En ikke-afgiftspligtig juridisk person, der er momsregistreret, eller som skal momsregistreres i henhold til artikel 214, stk. 1, litra b), i direktiv 2006/112/EF fordi vedkommendes erhvervelser af varer inden for Fællesskabet er momspligtige eller fordi vedkommende har benyttet muligheden for at være momspligtig af disse transaktioner, er en afgiftspligtig person, jf. artikel 43 i nævnte direktiv.

Artikel 18

1. Medmindre leverandøren har fået andet oplyst, kan vedkommende tage kundens status som afgiftspligtig person for givet, når kunden er etableret i Fællesskabet:

|

a)

|

hvis kunden har meddelt leverandøren sit personlige momsregistreringsnummer, og leverandøren har fået bekræftet gyldigheden af dette registreringsnummer og af det dertil knyttede navn og den dertil knyttede adresse i overensstemmelse med artikel 31 i Rådets forordning nr. 904/2010 af 7. oktober 2010 om administrativt samarbejde og bekæmpelse af svig vedrørende merværdiafgift (5)

|

|

b)

|

hvis kunden endnu ikke har modtaget et personligt momsregistreringsnummer, men meddeler leverandøren, at vedkommende har ansøgt om at få et, såfremt leverandøren får enhver anden dokumentation, som viser, at kunden er en afgiftspligtig person eller en ikke-afgiftspligtig juridisk person, der skal momsregistreres, og i rimeligt omfang verificerer de oplysninger, kunden har meddelt, efter de normale kommercielle sikkerhedsprocedurer herunder vedrørende kontrol af identitet eller betaling.

|

2. Medmindre leverandøren har fået andet oplyst, kan denne tage det for givet, at en kunde, der er etableret i Fællesskabet, har status som ikke-afgiftspligtig, når leverandøren kan dokumentere, at kunden ikke har meddelt denne sit personlige momsregistreringsnummer.

3. Medmindre leverandøren har fået andet oplyst, kan denne tage det for givet, at en kunde, der er etableret uden for Fællesskabet, har status som afgiftspligtig:

|

a)

|

hvis leverandøren fra kunden får en attest, der er udstedt af kundens skattemyndigheder til bekræftelse af, at kunden udøver økonomiske aktiviteter, der berettiger denne til at få momsen refunderet, jf. Rådets direktiv 86/560/EØF om harmonisering af medlemsstaternes lovgivning om omsætningsafgifter — Foranstaltninger til tilbagebetaling af merværdiafgift til afgiftspligtige personer, der ikke er etableret på Fællesskabets område (6)

|

|

b)

|

hvis leverandøren, hvis kunden ikke er i besiddelse af denne attest, er i besiddelse af det momsregistreringsnummer eller et lignende nummer, som kunden har fået tildelt af etableringslandet, og som anvendes til identifikation af virksomheder, eller enhver anden dokumentation, som viser, at kunden er afgiftspligtig, og hvis leverandøren i rimeligt omfang verificerer de oplysninger, kunden har meddelt, efter de normale kommercielle sikkerhedsprocedurer, herunder vedrørende kontrol af identitet eller betaling.

|

Underafdeling 2

Kundens egenskab

Artikel 19

Med henblik på anvendelsen af reglerne om leveringsstedet for ydelser i artikel 44 og 45 i direktiv 2006/112/EF kan en afgiftspligtig person eller en ikke-afgiftspligtig juridisk person, der betragtes som afgiftspligtig, som modtager ydelser, der udelukkende er til privat brug, herunder til sit personales private brug, anses for at være en ikke-afgiftspligtig person.

Medmindre leverandøren har fået andet oplyst, f.eks. om de leverede ydelsers art, kan denne tage det for givet, at ydelserne er bestemt til kundens økonomiske aktiviteter, såfremt kunden i denne forbindelse har meddelt sit personlige momsregistreringsnummer.

Når en given ydelse er bestemt både til privat brug, herunder til kundens personales private brug, og til økonomiske aktiviteter, er leveringen af denne ydelse udelukkende omfattet af artikel 44 i direktiv 2006/112/EF, forudsat at der ikke er tale om misbrug.

Underafdeling 3

Kundens etableringssted

Artikel 20

Hvis der leveres ydelser omfattet af artikel 44 i direktiv 2006/112/EF til en afgiftspligtig person eller til en ikke-afgiftspligtig juridisk person, som betragtes som afgiftspligtig, og denne afgiftspligtige person kun er etableret i ét land eller i mangel af et hjemsted for den økonomiske virksomhed eller fast forretningssted har sin bopæl og sit sædvanlige opholdssted i kun ét land, er denne ydelse afgiftspligtig i dette land

Leverandøren fastsætter dette sted på grundlag af oplysninger fra kunden, som leverandøren verificerer efter normale kommercielle sikkerhedsprocedurer, herunder vedrørende kontrol af identitet eller betaling.

Disse oplysninger kan omfatte det momsregistreringsnummer, som er udstedt af den medlemsstat, hvor kunden er etableret.

Artikel 21

Hvis der leveres ydelser omfattet af artikel 44 i direktiv 2006/112/EF til en afgiftspligtig person eller til en ikke-afgiftspligtig juridisk person, som betragtes som en afgiftspligtig person, og den afgiftspligtige person er etableret i mere end et land, er denne ydelse afgiftspligtig i det land, hvor den afgiftspligtige person har etableret hjemstedet for sin økonomiske virksomhed.

Leveres ydelsen imidlertid til den afgiftspligtige persons faste forretningssted, som er beliggende et andet sted end der, hvor kunden har etableret hjemstedet for sin økonomiske virksomhed, er denne ydelse afgiftspligtig der, hvor dette faste forretningssted, der modtager denne ydelse og benytter den til eget formål, befinder sig.

Har den afgiftspligtige person ikke noget hjemsted for den økonomiske virksomhed eller et fast forretningssted er ydelsen afgiftspligtig der, hvor den afgiftspligtige person har sin bopæl eller sit sædvanlige opholdssted.

Artikel 22

1. For at fastlægge kundens faste forretningssted, som ydelsen leveres til, undersøger leverandøren den leverede ydelses art og anvendelse.

Hvis arten og anvendelsen af ydelsen ikke gør det muligt for leverandøren at identificere det faste forretningssted, som ydelsen leveres til, tager denne ved fastlæggelsen af dette faste forretningssted navnlig hensyn til om leveringskontrakten, ordresedlen og det momsregistreringsnummer, der er tildelt af kundens medlemsstat, og som er meddelt af kunden, angiver det faste forretningssted som modtager af ydelsen, og om det faste forretningssted er den enhed, der betaler for ydelsen.

Hvis det ikke er muligt at fastlægge kundens faste forretningssted, som ydelsen leveres til, i henhold til dette stykkes første og andet afsnit, eller hvis der leveres ydelser omfattet af artikel 44 i direktiv 2006/112/EF til en afgiftspligtig person i henhold til en kontrakt, som dækker en eller flere ydelser, der forbruges på en ikke nærmere bestemt måde og i et ikke nærmere defineret omfang, har leverandøren ret til at betragte ydelsernes leveringssted som det sted, hvor kunden har etableret hjemstedet for sin økonomiske virksomhed.

2. Anvendelsen af denne artikel berører ikke kundens forpligtelser.

Artikel 23

1. Hvis der fra den 1. januar 2013 leveres ydelser, jf. artikel 56, stk. 2, første afsnit, i direktiv 2006/112/EF, som er afgiftspligtige, der hvor kunden er etableret, eller i mangel af et sådant etableringssted, der, hvor kunden har sin bopæl eller sit sædvanlige opholdssted, fastsætter leverandøren dette sted på grundlag af faktuelle oplysninger fra kunden, som leverandøren verificerer efter normale kommercielle sikkerhedsprocedurer som f.eks. vedrørende kontrol af identitet eller betaling.

2. Hvis der leveres ydelser, jf. artikel 58 og 59 i direktiv 2006/112/EF, som er afgiftspligtige der, hvor kunden er etableret, eller i mangel af et sådant sted der, hvor kunden har sin bopæl eller sit sædvanlige opholdssted, fastsætter leverandøren dette sted på grundlag af faktuelle oplysninger fra kunden, som leverandøren verificerer efter normale kommercielle sikkerhedsprocedurer som f.eks. vedrørende kontrol af identitet eller betaling.

Artikel 24

1. Hvis der fra den 1. januar 2013 leveres ydelser, der er omfattet af artikel 56, stk. 2, første afsnit, i direktiv 2006/112/EF til en ikke-afgiftspligtig person, der er etableret i mere end et land, eller som har sin bopæl i et land og sit sædvanlige opholdssted i et andet, tages der ved fastlæggelse af leveringsstedet for disse ydelser størst hensyn til det sted, som bedst kan sikre beskatning på det faktiske forbrugssted.

2. Hvis der leveres ydelser omfattet af artikel 58 og 59 i direktiv 2006/112/EF til en ikke-afgiftspligtig person, der er etableret i mere end et land, eller som har sin bopæl i et land og sit sædvanlige opholdssted i et andet, tages der ved fastlæggelse af leveringsstedet for disse ydelser størst hensyn til det sted, som bedst kan sikre beskatning på det faktiske forbrugssted.

Underafdeling 4

Almindelig bestemmelse om fastlæggelse af kundens status, egenskab og etableringssted

Artikel 25

I forbindelse med anvendelse af reglerne om leveringsstedet for ydelser tages der kun hensyn til de omstændigheder, der gælder, når den afgiftsudløsende begivenhed indtræder. Senere ændringer vedrørende brugen af den ydelse, der er modtaget, har ingen indvirkning på fastlæggelsen af leveringsstedet, forudsat at der ikke er tale om misbrug.

Underafdeling 5

Ydelser omfattet af de almindelige bestemmelser

Artikel 26

En transaktion, hvorved et organ overdrager tv-spredningsrettigheder til fodboldkampe til afgiftspligtige personer, er omfattet af artikel 44 i direktiv 2006/112/EF.

Artikel 27

Ydelser i form af ansøgning om eller modtagelse af tilbagebetaling af moms i henhold til Rådets direktiv 2008/9/EF af 12. februar 2008 om detaljerede regler for tilbagebetaling af moms i henhold til direktiv 2006/112/EF til afgiftspligtige personer, der ikke er etableret i tilbagebetalingsmedlemsstaten, men i en anden medlemsstat (7) er omfattet af artikel 44 i direktiv 2006/112/EF.

Artikel 28

Hvis der er tale om en enkelt ydelse, er ydelser leveret som led i tilrettelæggelsen af en begravelse omfattet af artikel 44 og 45 i direktiv 2006/112/EF.

Artikel 29

Med forbehold af denne forordnings artikel 41 er levering af oversættelsesydelser omfattet af artikel 44 og 45 i direktiv 2006/112/EF.

Underafdeling 6

Ydelser leveret af en formidler

Artikel 30

Ydelser, der leveres af en formidler, jf. artikel 46 i direktiv 2006/112/EF, omfatter ydelser, der leveres af en formidler, som handler i modtageren af den formidlede ydelses navn og på dennes vegne, og ydelser, der leveres af formidlere, der handler i leverandøren af den formidlede ydelses navn og på dennes vegne.

Artikel 31

Ydelser, der leveres af en formidler, som handler i andres navn og på andres vegne, og som består af formidling af indkvartering i hotelsektoren eller i sektorer med en tilsvarende funktion, er omfattet af:

|

a)

|

artikel 44 i direktiv 2006/112/EF, hvis de leveres til en afgiftspligtig person, der handler som sådan, eller til en ikke-afgiftspligtig juridisk person, der betragtes som en afgiftspligtig person

|

|

b)

|

artikel 46 i direktiv 2006/112/EF, hvis de leveres til en ikke-afgiftspligtig person.

|

Underafdeling 7

Ydelser inden for kultur, kunst, sport, videnskab, undervisning, underholdning og lignende

Artikel 32

1. Ydelser, der har til formål at give adgang til arrangementer inden for kultur, kunst, sport, videnskab, undervisning, underholdning eller lignende arrangementer, jf. artikel 53 i direktiv 2006/112/EF, omfatter ydelser, hvis væsentlige kendetegn består i mod betaling af en billet eller et gebyr, herunder i form af et abonnement, et periodekort eller et regelmæssigt kontingent, at give adgang til et arrangement.

2. Stk. 1 finder især anvendelse på:

|

a)

|

adgang til forestillinger, teaterforestillinger, cirkusforestillinger, messer, forlystelsesparker, koncerter, udstillinger samt andre lignende kulturelle arrangementer

|

|

b)

|

adgang til sportsarrangementer som kampe eller konkurrencer

|

|

c)

|

adgang til uddannelsesmæssige og videnskabelige arrangementer som f.eks. konferencer og seminarer.

|

3. Brug af anlæg som f.eks. gymnastiksale eller andet mod betaling af et kontingent er ikke omfattet af stk. 1.

Artikel 33

De i artikel 53 i direktiv 2006/112/EF omhandlede tilknyttede ydelser omfatter ydelser, der har direkte forbindelse med adgangen til arrangementer inden for kultur, kunst, sport, videnskab, undervisning, underholdning eller lignende, som leveres separat til den person, der deltager i et arrangement, mod en nærmere fastsat modydelse.

Disse tilknyttede ydelser omfatter bl.a. brug af omklædningsrum og sanitære installationer, men omfatter ikke ydelser, der leveres af formidlere i forbindelse med billetsalg.

Underafdeling 8

Ydelser i tilknytning til transport samt vurdering af og arbejde på løsøre

Artikel 34

Bortset fra ved samling af varer, der bliver en del af fast ejendom, fastsættes stedet for levering af ydelser til en ikke-afgiftspligtig person, som kun består i, at en afgiftspligtig person samler de forskellige dele af en maskine, som alle er leveret til denne af kunden, i overensstemmelse med artikel 54 i direktiv 2006/112/EF.

Underafdeling 9

Levering af restaurant- og cateringydelser om bord på et transportmiddel

Artikel 35

Den del af en personbefordring, der har fundet sted inden for Fællesskabet, jf. artikel 57 i direktiv 2006/112/EF, bestemmes af den strækning, som transportmidlet har tilbagelagt, og ikke af den strækning, som hver passager har tilbagelagt.

Artikel 36

Leveres der restaurant- og cateringydelser under den del af en personbefordring, der har fundet sted inden for Fællesskabet, er levering af disse ydelser omfattet af artikel 57 i direktiv 2006/112/EF.

Leveres der restaurant- og cateringydelser uden for en sådan del af personbefordringen, men på en medlemsstats eller et tredjelands eller -territoriums område, er levering af disse ydelser omfattet af artikel 55 i nævnte direktiv.

Artikel 37

Leveringsstedet for en restaurant- og cateringydelse, der leveres i Fællesskabet delvis under, delvis uden for den del af en personbefordring, som har fundet sted inden for Fællesskabet, men på en medlemsstats område, fastlægges udelukkende efter de gældende regler for fastlæggelse af leveringsstedet ved påbegyndelsen af leveringen af en sådan restaurant- og cateringydelse.

Underafdeling 10

Udlejning af transportmidler

Artikel 38

1. Ved »transportmidler« som omhandlet i artikel 56 og artikel 59, stk. 1, litra g), i direktiv 2006/112/EF forstås fartøjer og køretøjer, også motoriserede, og andre former for udstyr og anordninger, der er beregnet til at befordre personer eller gods fra et sted til et andet, som kan trækkes eller skubbes af fartøjer og køretøjer, og som normalt er konstrueret til og faktisk egnet til transport.

2. Transportmidler nævnt i stk. 1 omfatter navnlig følgende fartøjer og køretøjer:

|

a)

|

landkøretøjer, som f.eks. biler, motorcykler, cykler, trehjulede cykler og campingvogne

|

|

b)

|

påhængsvogne og sættevogne

|

|

f)

|

køretøjer, der er specielt konstrueret til befordring af syge eller tilskadekomne personer

|

|

g)

|

traktorer og andre landbrugskøretøjer

|

|

h)

|

mekanisk eller eldrevne invalidekøretøjer.

|

3. Transportmidler nævnt i stk. 1 omfatter ikke permanent stationære køretøjer og containere.

Artikel 39

1. Med henblik på anvendelsen af artikel 56 i direktiv 2006/112/EF fastlægges varigheden af den sammenhængende periode, hvor transportmidlet besiddes eller anvendes, på grundlag af den kontrakt, parterne har indgået.

Kontrakten tjener som en formodning, som kan afkræftes af ethvert faktisk eller retligt forhold med henblik på at fastlægge den faktiske varighed af den sammenhængende periode, hvor transportmidlet besiddes eller anvendes.

Hvis den periode for korttidsudlejning, som defineret i artikel 56 i direktiv 2006/112/EF, som er angivet i kontrakten, overskrides som følge af force majeure, har dette ingen indvirkning på fastlæggelsen af den sammenhængende periode, hvor transportmidlet besiddes eller anvendes.

2. Hvis udlejning af et og samme transportmiddel er omfattet af flere på hinanden følgende kontrakter mellem de samme parter, er den periode, der skal tages i betragtning, varigheden af den sammenhængende periode, hvor transportmidlet besiddes eller anvendes i henhold til samtlige kontrakter.

Med henblik på første afsnit betragtes en kontrakt og forlængelserne af denne som på hinanden følgende kontrakter.

Varigheden af den eller de korttidslejekontrakter, der er indgået før den kontrakt, der anses for at være en langtidskontrakt, anfægtes ikke, medmindre der er tale om misbrug.

3. Medmindre der er tale om misbrug, betragtes på hinanden følgende lejekontrakter mellem de samme parter, men for forskellige transportmidler, ikke som på hinanden følgende kontrakter som omhandlet i stk. 2.

Artikel 40

Det sted, hvor transportmidlet faktisk stilles til kundens rådighed, jf. artikel 56, stk. 1, i direktiv 2006/112/EF, er det sted, hvor kunden eller en tredjepart, der handler på dennes vegne, får overdraget fysisk besiddelse af det.

Underafdeling 11

Levering af ydelser til ikke-afgiftspligtige personer uden for fællesskabet

Artikel 41

Levering af oversættelsesydelser til en ikke-afgiftspligtig person uden for Fællesskabet er omfattet af artikel 59, stk. 1, litra c), i direktiv 2006/112/EF.

KAPITEL VI

AFGIFTSPLIGTIGT BELØB

(AFSNIT VII I DIREKTIV 2006/112/EF)

Artikel 42

Hvis en leverandør af varer eller ydelser som en forudsætning for at acceptere betaling via kredit- eller debetkort kræver, at kunden betaler et beløb til leverandøren eller en anden virksomhed, og den samlede pris, der skal betales af kunden, ikke er påvirket af betalingsmåden, udgør dette beløb også en del af det afgiftspligtige beløb for leveringen af varerne eller ydelserne i henhold til artikel 73-80 i direktiv 2006/112/EF.

KAPITEL VII

SATSER

Artikel 43

Ved »ferieindkvartering« som omhandlet i punkt 12 i bilag III til direktiv 2006/112/EF forstås også udlejning af telte, campingvogne eller beboelsesvogne, der er anbragt på campingpladser og anvendes til indkvartering.

KAPITEL VIII

FRITAGELSER

AFDELING 1

Fritagelse i forbindelse med visse former for virksomhed i almen interesse

(Artikel 132, 133 og 134 i direktiv 2006/112/EF)

Artikel 44

Ydelser i form af faglig uddannelse eller omskoling, der præsteres i henhold til artikel 132, stk. 1, litra i), i direktiv 2006/112/EF, omfatter undervisning med direkte tilknytning til et erhverv eller en profession samt enhver undervisning med henblik på erhvervelse eller ajourføring af viden med erhvervsmæssigt sigte. Varigheden af den faglige uddannelse eller omskoling er uden relevans i den forbindelse.

AFDELING 2

Fritagelse i forbindelse med andre aktiviteter

(Artikel 135, 136 og 137 i direktiv 2006/112/EF)

Artikel 45

Fritagelsen i artikel 135, stk. 1, litra e), i direktiv 2006/112/EF finder ikke anvendelse på »platinum nobles«.

AFDELING 3

Fritagelse ved import

(Artikel 143, 144 og 145 i direktiv 2006/112/EF)

Artikel 46

Fritagelsen i artikel 144 i direktiv 2006/112/EF, gælder for transportydelser i forbindelse med import af løsøregenstande, der finder sted som led i en flytning.

AFDELING 4

Fritagelse ved udførsel

(Artikel 146 og 147 i direktiv 2006/112/EF)

Artikel 47

Udtrykket »transportmiddel til privat brug« i artikel 146, stk. 1, litra b), i direktiv 2006/112/EF omfatter transportmidler, som ikke-fysiske personer såsom offentligretlige organer i henhold til artikel 13 i nævnte direktiv og sammenslutninger anvender til ikke-erhvervsmæssige formål.

Artikel 48

Ved fastlæggelsen af, om den tærskel, som en medlemsstat fastsætter i henhold til artikel 147, stk. 1, første afsnit, litra c), i direktiv 2006/112/EF som en betingelse for fritagelse ved levering af varer, der medtages i rejsendes personlige bagage, er overskredet, baseres beregningen på fakturaværdien. Den samlede værdi af flere varer kan kun anvendes, hvis samtlige varer er anført på samme faktura udstedt af samme afgiftspligtige person, der leverer varerne til samme kunde.

AFDELING 5

Fritagelse i forbindelse med visse transaktioner, der sidestilles med udførsel

(Artikel 151 og 152 i direktiv 2006/112/EF)

Artikel 49

Den fritagelse, der er omhandlet i artikel 151 i direktiv 2006/112/EF, gælder ligeledes for elektroniske ydelser, hvis disse leveres af en afgiftspligtig person, som er omfattet af særordningen for elektronisk leverede ydelser, jf. artikel 357-369 i nævnte direktiv.

Artikel 50

1. For at kunne blive anerkendt som et internationalt organ med henblik på anvendelsen af artikel 143, stk. 1, litra g), og artikel 151, stk. 1, første afsnit, litra b), i direktiv 2006/112/EF, skal et organ, der oprettes som et konsortium for en europæisk forskningsinfrastruktur (ERIC), jf. Rådets forordning (EF) nr. 723/2009 af 25. juni 2009 om rammebestemmelserne for et konsortium for en europæisk forskningsinfrastruktur (ERIC) (8), opfylde følgende betingelser:

|

a)

|

det skal have status som juridisk person og fuld rets- og handleevne

|

|

b)

|

det skal oprettes i henhold til og være omfattet af EU-retten

|

|

c)

|

dets medlemmer skal omfatte medlemsstaterne og i givet fald tredjelande og mellemstatslige organisationer, dog ikke private organer

|

|

d)

|

det skal have specifikke og legitime mål, som hovedsagelig er af ikke-økonomisk karakter, og som medlemmerne stræber efter i fællesskab.

|

2. Et ERIC, der er omhandlet i stk. 1, er omfattet af den fritagelse, der er omhandlet i artikel 143, stk. 1, litra g), og artikel 151, stk. 1, første afsnit, litra b), i direktiv 2006/112/EF, når det af værtsmedlemsstaten anerkendes som et internationalt organ.

De rammer og betingelser, der gælder for nævnte fritagelse, fastlægges efter aftale mellem medlemmerne af ERIC’et i overensstemmelse med artikel 5, stk. 1, litra d), i forordning (EF) nr. 723/2009. I tilfælde af, at varerne ikke forsendes eller transporteres til steder uden for den medlemsstat, hvor leveringen finder sted, og hvis der er tale om ydelser, kan fritagelsen indrømmes i form af tilbagebetaling af momsen, jf. artikel 151, stk. 2, i direktiv 2006/112/EF.

Artikel 51

1. Hvis modtageren af en vare eller ydelse er etableret i Fællesskabet, men ikke i den medlemsstat, hvor leveringen finder sted, anvendes attesten for moms- og/eller punktafgiftsfritagelse, som findes i denne forordnings bilag II, som bekræftelse af, at transaktionen er berettiget til en sådan fritagelse i henhold til artikel 151 i direktiv 2006/112/EF, jf. dog vejledningen i bilaget til attesten.

Ved anvendelsen af denne attest kan den medlemsstat, hvor modtageren af varerne eller ydelserne er etableret, beslutte, om den vil benytte en fælles moms- og punktafgiftsattest, eller om den vil benytte to separate attester.

2. Den attest, der er nævnt i stk. 1, stemples af værtsmedlemsstatens myndigheder. Er varerne eller ydelserne imidlertid beregnet til officiel brug, kan medlemsstaterne dispensere modtageren fra kravet om stempling af attesten på de betingelser, som de selv fastsætter. Denne dispensation kan trækkes tilbage i tilfælde af misbrug.

Medlemsstaterne informerer Kommissionen om, hvilket kontaktpunkt der er udpeget til at identificere de tjenester, der har ansvaret for at stemple attesten, og i hvilket omfang der dispenseres fra stemplingskravet. Kommissionen videresender disse oplysninger til de øvrige medlemsstater.

3. Hvis der anvendes en direkte fritagelse i den medlemsstat, hvor leveringen finder sted, skal leverandøren afkræve modtageren af varerne eller ydelserne den attest, der er omhandlet i denne artikels stk. 1, og opbevare den som dokumentation. Hvis fritagelsen indrømmes i form af tilbagebetaling af momsen, jf. artikel 151, stk. 2, i direktiv 2006/112/EF, vedlægges attesten den ansøgning om tilbagebetaling, som sendes til den relevante medlemsstat.

KAPITEL IX

FRADRAG

(AFSNIT X I DIREKTIV 2006/112/EF)

Artikel 52

Når importmedlemsstaten har indført et elektronisk system til opfyldelse af toldformaliteter, omfatter udtrykket »dokument vedrørende indførslen« i artikel 178, litra e), i direktiv 2006/112/EF, elektroniske udgaver af sådanne dokumenter, forudsat at det er muligt at efterprøve udøvelsen af fradragsretten.

KAPITEL X

AFGIFTSPLIGTIGE PERSONERS OG VISSE IKKE-AFGIFTSPLIGTIGE PERSONERS FORPLIGTELSER

(AFSNIT XI I DIREKTIV 2006/112/EF)

AFDELING 1

Personer, der er betalingspligtige over for statskassen

(Artikel 192a -205 i Direktiv 2006/112/EF)

Artikel 53

1. Ved anvendelsen af artikel 192a i direktiv 2006/112/EF tages der kun hensyn til den afgiftspligtige persons faste forretningssted, når forretningsstedet har en tilstrækkelig permanent karakter, og det med hensyn til de menneskelige og tekniske midler har den fornødne struktur til at kunne foretage den levering af varer eller ydelser, som det medvirker ved.

2. Har en afgiftspligtig person et fast forretningssted i den medlemsstat, hvor momsen er skyldig, anses dette forretningssted ikke for at have medvirket ved leveringen af varer eller ydelser, jf. artikel 192a, litra b), i direktiv 2006/112/EF, medmindre denne afgiftspligtige person anvender de tekniske eller menneskelige midler, der tilhører dette faste forretningssted, før eller under udførelsen af den momspligtige levering af disse varer eller ydelser i den pågældende medlemsstat, til transaktioner, der indgår i denne levering.

I de tilfælde, hvor de midler, der tilhører det faste forretningssted, kun anvendes til administrative støtteopgaver, som f.eks. bogføring, fakturering og inddrivelse af gældsfordringer, anses de ikke for at være anvendt ved udførelsen af leveringen af varer eller ydelser.

Hvis der udstedes en faktura under det momsregistreringsnummer, som er udstedt af den medlemsstat, hvor det faste forretningssted er etableret, anses det faste forretningssted imidlertid for at have medvirket ved leveringen af varer og ydelser i den pågældende medlemsstat, medmindre det modsatte kan bevises.

Artikel 54

Hvis en afgiftspligtig person har etableret hjemstedet for sin økonomiske virksomhed i den medlemsstat, hvor momsen er skyldig, finder artikel 192a i direktiv 2006/112/EF ikke anvendelse, uanset om dette hjemsted medvirker ved den levering af varer og ydelser, som den afgiftspligtige person foretager i den pågældende medlemsstat.

AFDELING 2

Diverse bestemmelser

(Artikel 272-273 i Direktiv 2006/112/EF)

Artikel 55

For de transaktioner, der er omhandlet i artikel 262 i direktiv 2006/112/EF, skal afgiftspligtige personer, som har fået et momsregistreringsnummer i henhold til artikel 214 i nævnte direktiv, og ikke-afgiftspligtige juridiske personer, der er momsregistreret, når de handler i denne egenskab, straks meddele deres momsregistreringsnummer til deres leverandører af varer og tjenester.

De i artikel 3, stk. 1, litra b), i direktiv 2006/112/EF omhandlede afgiftspligtige personer, der har ret til ikke at blive pålagt afgifter for deres erhvervelser inden for Fællesskabet i medfør af artikel 4, stk. 1, i nærværende forordning, skal ikke meddele deres momsregistreringsnummer til deres leverandører af varer, hvis de er momsregistreret i overensstemmelse med artikel 214, stk. 1, litra d) og e), i nævnte direktiv.

KAPITEL XI

SÆRORDNINGER

AFDELING 1

Særordning for investeringsguld

(Artikel 344-356 i Direktiv 2006/112/EF)

Artikel 56

I artikel 344, stk. 1, nr. 1, i direktiv 2006/112/EF omfatter henvisningen til »en vægt, der er godkendt af guldmarkederne« som minimum de enheder og vægte, hvormed der handles, jf. bilag III til denne forordning.

Artikel 57

Med henblik på udarbejdelsen af den liste over guldmønter, der er omhandlet i artikel 345 i direktiv 2006/112/EF, vedrører henvisningen til »pris« og »markedsværdi« i artikel 344, stk. 1, nr. 2, i nævnte direktiv prisen og markedsværdien den 1. april hvert år. Hvis den 1. april ikke falder på en dag, hvor disse værdier fastsættes, benyttes værdierne for den næstfølgende dag, hvor de fastsættes.

AFDELING 2

Særordning for ikke-etablerede afgiftspligtige personer, der leverer elektroniske ydelser til ikke-afgiftspligtige personer

(Artikel 357-369 i Direktiv 2006/112/EF)

Artikel 58

Hvis en ikke-etableret afgiftspligtig person, der benytter særordningen for elektronisk leverede ydelser i artikel 357-369 i direktiv 2006/112/EF, i løbet af et kalenderkvartal opfylder mindst et af kriterierne for udelukkelse i artikel 363 i nævnte direktiv, skal identifikationsmedlemsstaten udelukke denne fra særordningen. I så fald kan denne ikke-etablerede afgiftspligtige person efterfølgende på et hvilket som helst tidspunkt i løbet af kvartalet udelukkes fra særordningen.

For så vidt angår elektronisk leverede ydelser, der er leveret før udelukkelsen, men i løbet af det kalenderkvartal, hvor udelukkelsen finder sted, indsender den ikke-etablerede afgiftspligtige person en momsangivelse for hele kvartalet i overensstemmelse med artikel 364 i direktiv 2006/112/EF. Kravet om indsendelse af denne angivelse har ingen virkning på et eventuelt krav om momsregistrering i henhold til de almindelige regler i en medlemsstat.

Artikel 59

Enhver indberetningsperiode (kalenderkvartal) som omhandlet i artikel 364 i direktiv 2006/112/EF er en selvstændig indberetningsperiode.

Artikel 60

Når en momsangivelse er indsendt i overensstemmelse med artikel 364 i direktiv 2006/112/EF, kan alle efterfølgende ændringer af tallene deri kun foretages gennem en ændring af angivelsen og ikke ved en tilpasning af en efterfølgende angivelse.

Artikel 61

Beløb i momsangivelser, der indgives under særordningen for elektronisk leverede ydelser i artikel 357-369 i direktiv 2006/112/EF, må ikke afrundes til den nærmeste hele valutaenhed. Det nøjagtige momsbeløb skal angives og betales.

Artikel 62

Identifikationsmedlemsstaten, der har modtaget et beløb, som er større end det, der følger af momsangivelsen i henhold til artikel 364 i direktiv 2006/112/EF for elektronisk leverede ydelser, tilbagebetaler det for meget betalte beløb direkte til den pågældende afgiftspligtige person.

Når identifikationsmedlemsstaten har modtaget et beløb, som svarer til en momsangivelse, der senere viser sig at være ukorrekt, og den pågældende medlemsstat allerede har fordelt det mellem forbrugsmedlemsstaterne, tilbagebetaler disse medlemsstater direkte det for meget udbetalte beløb til den ikke-etablerede afgiftspligtige person og underretter identifikationsmedlemsstaten om den tilpasning, der er foretaget.

Artikel 63

Momsbeløb, der betales i henhold til artikel 367 i direktiv 2006/112/EF, er specifikke for den pågældende momsangivelse, som er indgivet i henhold til nævnte direktivs artikel 364. Alle efterfølgende ændringer af de betalte beløb kan kun foretages med henvisning til den pågældende angivelse og må ikke tildeles en anden angivelse eller ske ved tilpasning af en efterfølgende angivelse.

KAPITEL XII

AFSLUTTENDE BESTEMMELSER

Artikel 64

Forordning (EF) nr. 1777/2005 ophæves.

Henvisninger til den ophævede forordning gælder som henvisninger til nærværende forordning og læses efter sammenligningstabellen i bilag IV.

Artikel 65

Denne forordning træder i kraft på tyvendedagen efter offentliggørelsen i Den Europæiske Unions Tidende.

Den anvendes fra den 1. juli 2011.

Dog gælder følgende:

|

—

|

artikel 3, litra a), artikel 11, stk. 2, litra b), artikel 23, stk. 1, og artikel 24, stk. 1, anvendes fra den 1. januar 2013

|

|

—

|

artikel 3, litra b), anvendes fra den 1. januar 2015

|

|

—

|

artikel 11, stk. 2, litra c), anvendes indtil den 31. december 2014.

|

Denne forordning er bindende i alle enkeltheder og gælder umiddelbart i hver medlemsstat.

Udfærdiget i Bruxelles, den 15. marts 2011.

På Rådets vegne

MATOLCSY Gy.

Formand

(1) EUT L 347 af 11.12.2006, s. 1.

(2) EUT L 288 af 29.10.2005, s. 1.

(3) EUT L 44 af 20.2.2008, s. 11.

(4) EFT L 199 af 31.7.1985, s. 1.

(5) EUT L 268 af 12.10.2010, s. 1.

(6) EFT L 326 af 21.11.1986, s. 40.

(7) EUT L 44 af 20.2.2008, s. 23.

(8) EUT L 206 af 8.8.2009, s. 1.

BILAG I

Artikel 7 i denne forordning

|

1)

|

Punkt 1 i bilag II til direktiv 2006/112/EF:

|

a)

|

netsteds-hosting og netside-hosting

|

|

b)

|

automatiseret onlinefjernvedligeholdelse af programmer

|

|

c)

|

fjernforvaltning af systemer

|

|

d)

|

onlinedatalagring, dvs. at særlige data ind- og udlagres elektronisk

|

|

e)

|

onlinetilrådighedsstillelse af disc space efter behov.

|

|

|

2)

|

Punkt 2 i bilag II til direktiv 2006/112/EF:

|

a)

|

adgang til eller downloading af software inkl. indkøbs-/regnskabsprogrammer og virus-software plus ajourføringer

|

|

b)

|

software til blokering af visning af bannerreklamer, også kendt som banner blockers

|

|

c)

|

download drivers såsom software, der danner grænseflader mellem computere og periferiudstyr såsom printere

|

|

d)

|

automatiseret onlineinstallering af filtre på netsider

|

|

e)

|

automatiseret onlineinstallering af firewalls.

|

|

|

3)

|

Punkt 3 i bilag II til direktiv 2006/112/EF:

|

a)

|

adgang til eller downloading af desktop themes

|

|

b)

|

adgang til eller downloading af fotos, billeder eller screensavers

|

|

c)

|

digitaliseret indhold af bøger og andre elektroniske publikationer

|

|

d)

|

abonnement på onlineaviser og -tidsskrifter

|

|

e)

|

weblogs og netsidestatistikker

|

|

f)

|

onlinenyheder, -trafikinformation og -vejrudsigter

|

|

g)

|

onlineinformation, som automatisk genereres af software fra særligt datainput af kunden, såsom retlige og finansielle data, herunder data såsom kontinuerligt ajourførte fondsbørsdata

|

|

h)

|

sikring af annonceringsplads inkl. bannerreklamer på et netsted/en netside

|

|

i)

|

brug af søgemaskiner og internetregistre.

|

|

|

4)

|

Punkt 4 i bilag II til direktiv 2006/112/EF:

|

a)

|

adgang til eller downloading af musik på computere og mobiltelefoner

|

|

b)

|

adgang til eller downloading af jingles, excerpts, ringetoner eller andre lyde

|

|

c)

|

adgang til eller downloading af film

|

|

d)

|

downloading af spil på computere og mobiltelefoner

|

|

e)

|

adgang til automatiserede onlinespil, som er afhængige af internettet eller andre lignende elektroniske net, hvor spillerne befinder sig fjernt fra hinanden.

|

|

|

5)

|

Punkt 5 i bilag II til direktiv 2006/112/EF:

|

a)

|

automatiseret fjernundervisning, der er afhængig af internettet eller lignende elektroniske net, og som kun kræver begrænset eller slet ingen menneskelig indgriben for at fungere, herunder virtuelle klasseværelser, medmindre internettet eller lignende elektroniske net blot anvendes som middel til kommunikation mellem læreren og eleven

|

|

b)

|

studiemateriale, der besvares af eleven online og bedømmes automatisk uden menneskelig indgriben.

|

|

BILAG II

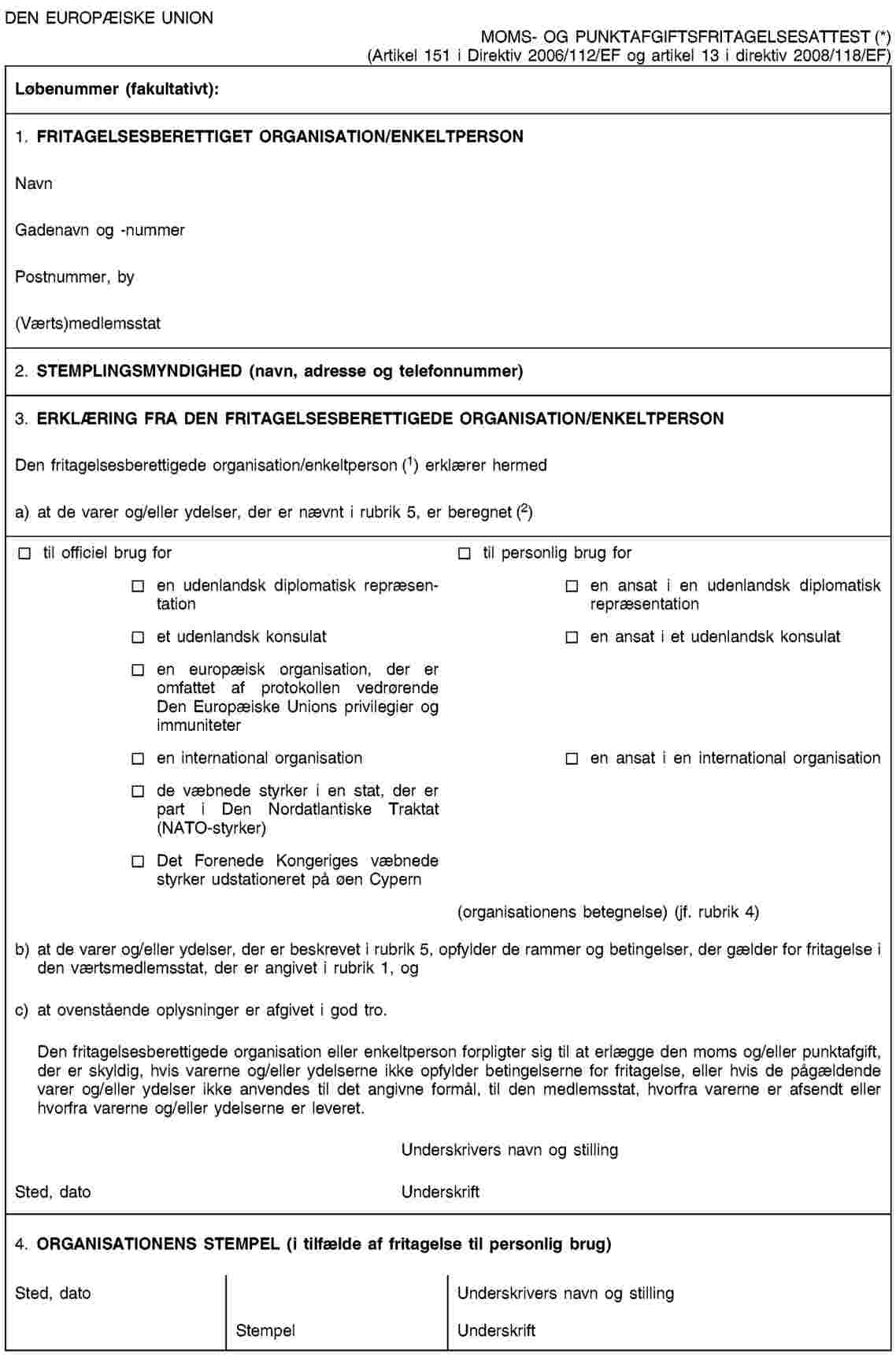

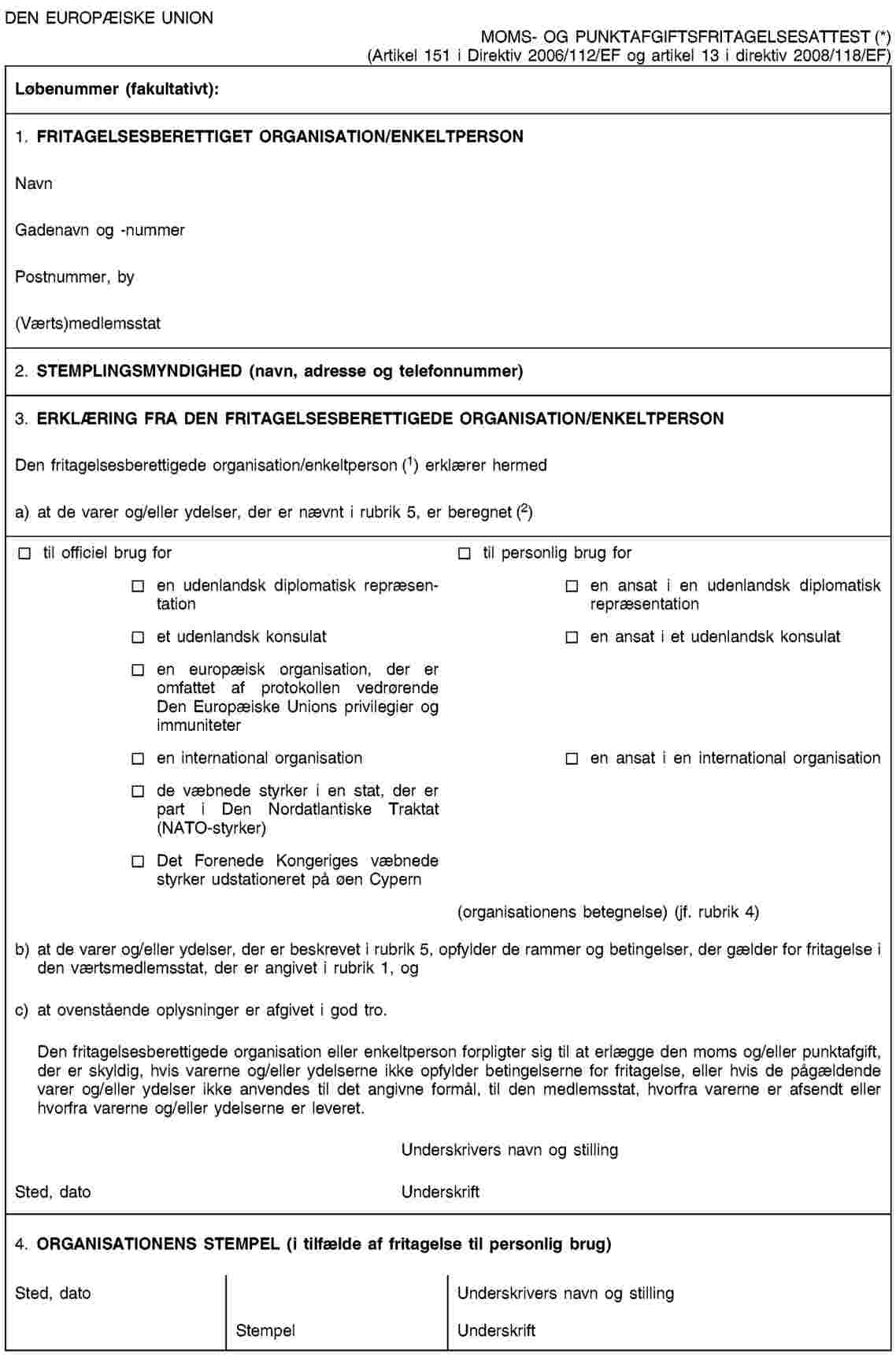

Artikel 51 i denne forordning

Vejledning

|

1.

|

For leverandøren og/eller den godkendte oplagshaver tjener denne attest som dokumentation for afgiftsfritagelse, når det gælder levering af varer eller ydelser til de fritagelsesberettigede organisationer/enkeltpersoner, der er omhandlet i artikel 151 i direktiv 2006/112/EF og artikel 13 i direktiv 2008/118/EF. Der skal derfor udstedes en attest for hver leverandør/godkendt oplagshaver. Desuden skal leverandøren/den godkendte oplagshaver opbevare denne attest i overensstemmelse med de regler, der gælder i hans medlemsstat.

|

|

2.

|

|

a)

|

Den generelle specifikation for det papir, der skal benyttes, er fastsat i

Det Europæiske Fællesskabs Tidende C 164 af 1.7.1989, s. 3.

Der benyttes hvidt papir til samtlige eksemplarer, og formatet er 210 ×297 mm, idet der med hensyn til papirets længde tillades en maksimal afvigelse på minus 5 mm og plus 8 mm.

Fritagelsesattesten udfærdiges i to eksemplarer, når der er tale om punktafgiftsfritagelse:

|

—

|

en kopi, som afsenderen opbevarer

|

|

—

|

en kopi, som ledsager de produkter, der er genstand for punktafgift, under transport.

|

|

|

b)

|

Eventuel uudnyttet plads i rubrik 5 overstreges, således at der ikke kan tilføjes noget.

|

|

c)

|

Dokumentet udfyldes læseligt og således, at det ikke er muligt at slette oplysningerne. Det er ikke tilladt at viske ud eller strege over. Attesten udfærdiges på et sprog, der er godkendt i værtsmedlemsstaten.

|

|

d)

|

Hvis der i beskrivelsen af varerne og/eller ydelserne (rubrik 5.B i attesten) henvises til en ordreseddel, der er udfærdiget på andet sprog end et sprog, der er godkendt i værtsmedlemsstaten, vedlægger den fritagelsesberettigede organisation/enkeltperson en oversættelse.

|

|

e)

|

Er attesten derimod udfærdiget på et andet sprog, som ikke er godkendt i leverandørens/oplagshaverens medlemsstat, vedlægger den fritagelsesberettigede organisation/enkeltperson en oversættelse af oplysningerne om de varer og ydelser, der er angivet i rubrik 5.B.

|

|

f)

|

Et godkendt sprog er et sprog, som anvendes officielt i medlemsstaten, eller et andet officielt sprog i Unionen, som efter medlemsstatens oplysninger kan anvendes til dette formål.

|

|

|

3.

|

Med erklæringen i attestens rubrik 3 giver den fritagelsesberettigede organisation/enkeltperson de oplysninger, der er nødvendige for vurderingen af fritagelsesansøgningen i værtsmedlemsstaten.

|

|

4.

|

Med erklæringen i attestens rubrik 4 bekræfter organisationen oplysningerne i attestens rubrik 1 og 3a) og attesterer, at den fritagelsesberettigede enkeltperson er ansat i organisationen.

|

|

5.

|

|

a)

|

Henvisningen til ordresedlen (rubrik 5.B i attesten) skal mindst indeholde dato og ordrenummer. Ordresedlen skal indeholde alle de oplysninger, der er angivet i attestens rubrik 5. Hvis attesten skal stemples af værtsmedlemsstatens myndigheder, skal ordresedlen ligeledes stemples.

|

|

b)

|

Det er frivilligt, om man vil angive registreringsnummeret som defineret i artikel 22, stk. 2, litra a), i Rådets forordning (EF) nr. 2073/2004 af 16. november 2004 om administrativt samarbejde på punktafgiftsområdet; momsregistreringsnummeret eller skatteregistreringsnummeret skal dog angives.

|

|

c)

|

Valutaerne angives ved hjælp af en kode på tre bogstaver i overensstemmelse med ISO-standard 4217, som er udarbejdet af Den Internationale Standardiseringsorganisation (1).

|

|

|

6.

|

Ovennævnte erklæring fra den fritagelsesberettigede organisation/enkeltperson legaliseres i rubrik 6 ved hjælp af en påstempling fra værtsmedlemsstatens ansvarlige myndigheder. Disse myndigheder kan gøre godkendelsen afhængig af, at en anden myndighed i medlemsstaten giver sit samtykke. Det er op til de ansvarlige skattemyndigheder at indhente dette samtykke.

|

|

7.

|

For at forenkle proceduren kan de ansvarlige myndigheder dispensere fra kravet om, at den fritagelsesberettigede organisation skal anmode om påstempling, hvis der er tale om fritagelse til officiel brug. Den fritagelsesberettigede organisation skal angive denne dispensation i attestens rubrik 7.

|

(1) Her anføres nogle af de almindeligt anvendte valutakoder: EUR (euro), BGN (bulgarske lev), CZK (tjekkiske koruna), DKK (danske kroner), GBP (pund sterling), HUF (ungarske forint), LTL (lettiske lats), PLN (polske zloty), RON (rumænske leu), SEK (svenske kroner), USD (amerikanske dollars).

BILAG III

Artikel 56 i denne forordning

|

Enhed

|

Vægte, der forhandles

|

|

Kg

|

12,5/1

|

|

Gram

|

500/250/100/50/20/10/5/2,5/2

|

|

Ounce (1oz = 31,1035 g)

|

100/10/5/1/1/2/1/4

|

|

Tael (1 tael = 1,193 oz.) (1)

|

10/5/1

|

|

Tola (10 tolas = 3,75 oz.) (2)

|

10

|

(1) Tael = en traditionel kinesisk vægtenhed. Den nominelle finhed for en tael-barre fra Hongkong er 990, men i Taiwan kan 5- og 10-tael-barrer have en finhed på 999,9.

(2) Tola = en traditionel indisk vægtenhed for guld. Barren med den mest populære størrelse er 10 tola med en finhed på 999.

BILAG IV

Sammenligningstabel

|

Forordning (EF) nr. 1777/2005

|

Denne forordning

|

|

Kapitel I

|

Kapitel I

|

|

Artikel 1

|

Artikel 1

|

|

Kapitel II

|

Kapitel III og IV

|

|

Kapitel II, afdeling 1

|

Kapitel III

|

|

Artikel 2

|

Artikel 5

|

|

Kapitel II, afdeling 2

|

Kapitel IV

|

|

Artikel 3, stk. 1

|

Artikel 9

|

|

Artikel 3, stk. 2

|

Artikel 8

|

|

Kapitel III

|

Kapitel V

|

|

Kapitel III, afdeling 1

|

Kapitel V, afdeling 4

|

|

Artikel 4

|

Artikel 28

|

|

Kapitel III, afdeling 2

|

Kapitel V, afdeling 4

|

|

Artikel 5

|

Artikel 34

|

|

Artikel 6

|

Artikel 29 og 41

|

|

Artikel 7

|

Artikel 26

|

|

Artikel 8

|

Artikel 27

|

|

Artikel 9

|

Artikel 30

|

|

Artikel 10

|

Artikel 38, stk. 2, litra b) og c)

|

|

Artikel 11, stk. 1 og 2

|

Artikel 7, stk. 1 og 2

|

|

Artikel 12

|

Artikel 7, stk. 3

|

|

Kapitel IV

|

Kapitel VI

|

|

Artikel 13

|

Artikel 42

|

|

Kapitel V

|

Kapitel VIII

|

|

Kapitel V, afdeling 1

|

Kapitel VIII, afdeling 1

|

|

Artikel 14

|

Artikel 44

|

|

Artikel 15

|

Artikel 45

|

|

Kapitel V, afdeling 2

|

Kapitel VIII, afdeling 4

|

|

Artikel 16

|

Artikel 47

|

|

Artikel 17

|

Artikel 48

|

|

Kapitel VI

|

Kapitel IX

|

|

Artikel 18

|

Artikel 52

|

|

Kapitel VII

|

Kapitel XI

|

|

Artikel 19, stk. 1

|

Artikel 56

|

|

Artikel 19, stk. 2

|

Artikel 57

|

|

Artikel 20, stk. 1

|

Artikel 58

|

|

Artikel 20, stk. 2

|

Artikel 62

|

|

Artikel 20, stk. 3, første afsnit

|

Artikel 59

|

|

Artikel 20, stk. 3, andet afsnit

|

Artikel 60

|

|

Artikel 20, stk. 3, tredje afsnit

|

Artikel 63

|

|

Artikel 20, stk. 4

|

Artikel 61

|

|

Kapitel VIII

|

Kapitel V, afdeling 3

|

|

Artikel 21

|

Artikel 16

|

|

Artikel 22

|

Artikel 14

|

|

Kapitel IX

|

Kapitel XII

|

|

Artikel 23

|

Artikel 65

|

|

Bilag I

|

Bilag I

|

|

Bilag II

|

Bilag III

|